2017年02月10日

2017年2月11日00:00発表ー米国景気指標「ミシガン大学消費者信頼感指数速報値」発表前後のUSDJPY反応分析(結果検証済)

以下の「Ⅰ.調査」「Ⅱ.分析」は事前投稿し、「Ⅲ.結果」「Ⅳ.検証」は事後投稿しています。事後の投稿日時は「Ⅲ.結果」のタイトル行付近に記載しています。

事前投稿した分析は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。それでも的中率は75%程度で、100%ではありません。

残念ながら、ポジションを持つ最終的なご判断は読者ご自身の責任となり、本ブログ情報に基づいた取引で生じたいかなる損害についても、当会は責任を負いかねます。その点を予めご了承の上、ポジションを持つ上でご参考になれば幸いです。

2017年2月11日00:00に米国景気指標「ミシガン大学消費者信頼感指数速報値」の発表が行われます。今回の発表は、ミシガン大学(UM)が2017年2月分データとして公表するものです。

過去の傾向から言って、本指標への反応は小さく、影響は短時間に留まります。本ブログで理想とする指標への反応だけを刈り取る取引は難しいと思います。ポジションを持つ場合には、前後のトレンドに巻き込まれやすいことにご注意願います。

以下にポイントを整理しておきます。

本項は指標発表前に事前投稿しています。調査は過去2年ぐらいは遡って行っているため、主要な傾向は最終更新日から数か月ぐらいは同じだと言えます。

ミシガン大学(UM)消費者信頼感指数は、同学サーベイ・リサーチセンターが電話アンケートで消費者景況感の調査結果を指数化した景気指標です。速報値は300世帯、確報値は500世帯が対象で、景況感・雇用状況・所得について「楽観」または「悲観」で回答されます。調査数が少ないためブレが大きいという特徴があります。

本指標は1964年の指数を100として算出されています。がしかし、古すぎて当時の景況感がどうだったかを知るひとは少ないと思います。従って、参考にすべき基準は100でなく、直近の最大値・最小値ではないでしょうか。

例えば、2015年1月は、前年の雇用統計で失業率やNFP(非農業部門雇用者数)で良い数字が続いていた頃で、FRBの利上げ時期が議論に挙がっていました。このときの速報値が直近で最も高く98.2です。そして、2015年8月後半には中国人民元切下げと株価不安があり、ダウ工業平均は一営業日で1000ドル強もの値下がりが起きました。その翌月9月は直近で最も速報値が低く85.7です。

前月2017年1月の速報値は98.1ですから、いまや米国が西側オンリーワンだった時代の景況感に近づいている訳です。「何か変だな」と思いますが、あくまで本指標は消費者への電話アンケート結果です。

なお、本指標は現状判断指数(約40%)と先行き期待指数(約60%)で構成され、期待指数については「コンファレンスボード(全米産業審議会)景気先行指数」の構成要素でもあります(その先行指標ということです)。

また、消費者景況感は、個人消費や小売売上高に直結するという意義もあります。

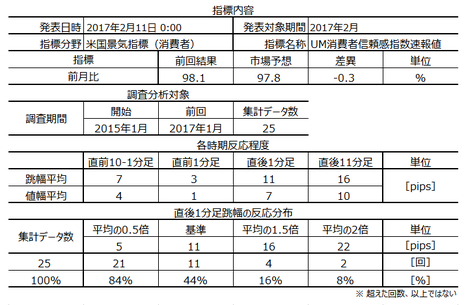

本指標について既に公開されている情報を整理します。

以下の調査・分析は2015年1月以降前回発表までの25回分のデータに基づいています。

発表結果に対し最も素直に反応する直後1分足跳幅平均値は11pipsとなっています。そして、平均値である11pipsを超えたことは44%です。調査期間中、最も反応が大きかったときは33pipsでした。

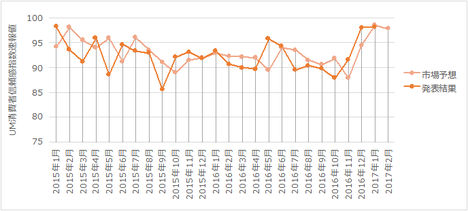

本指標の過去の動きを下図に示します。

今回、市場予想は前回発表結果よりやや悪化(その差0.3)となっています。FX会社HP等に記載されている市場予想は、当日数時間前まで改訂されることがあるので、気になる方は直前に確認しておいてください。

全体的には改善基調ですが、前月2017年1月の速報値は98.1に達しました。

1月は、米新政権が移民を排斥して国内製造業の立て直しを図ろうという施策が周知され、貿易不均衡相手国への非難も多く報道されていました。この点において消費者心理は前回結果を上回るかも知れません。

一方、2/3に発表されたISM総合(2017年1月分)では前月結果を下回りました。但し、ISMは一般消費者が調査対象でなく、企業役員を調査対象にしているため、消費者心理よりも先行しがちです。

もともとブレが大きい本指標では、今回、市場予想を上回る可能性があります。

後記する指標一致性分析結果に依れば、事後差異と直後1分足・同11分足の方向一致率は各82%・65%となっています。少なくとも直後1分足は、過去に発表結果と前回結果・市場予想との良し悪しに素直に反応していたことがわかっています。

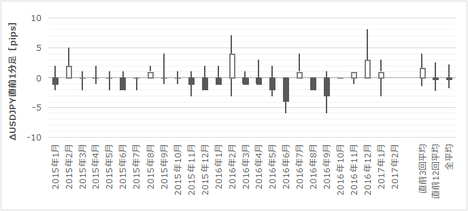

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を以下に示します。

直前10-1分足跳幅・値幅の過去平均値は、それぞれ7pips・4pipsとなっています。

後記する反応一致性分析や指標一致性分析の結果を見る限り、直前10-1分足の方向は予想がつきません。

直前1分足跳幅・値幅の過去平均値は、それぞれ3pips・1pipsとなっています。

後記する反応一致性分析や指標一致性分析の結果を見る限り、直前1分足の方向は予想がつきません。何より、これではpipsが小さすぎてポジションを持つ意味がありません。

直後1分足跳幅・値幅の過去平均値は、それぞれ11pips・7pipsとなっています。

後記する反応一致性分析や指標一致性分析の結果を見る限り、直前1分足は発表結果に素直に反応する傾向が強く見受けられます(事後差異と直後1分足の方向一致率が82%)。

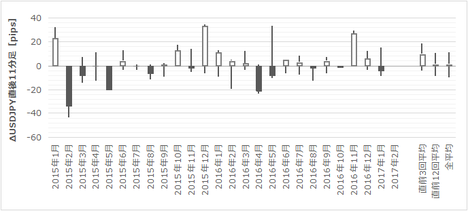

直後11分足跳幅・値幅の過去平均値は、それぞれ16pips・10pipsとなっています。

過去データを見る限り、直後1分足と直後11分足の方向一致率は55%しかありません。この数字が50%に近いということは、初期反応がどうあれ、その後はそのときどきのトレンドに呑まれているということです。

割愛します。

解釈・コメントは「Ⅰ. 調査」の該当箇所に記載済のため、以下は分析結果のみを示します。

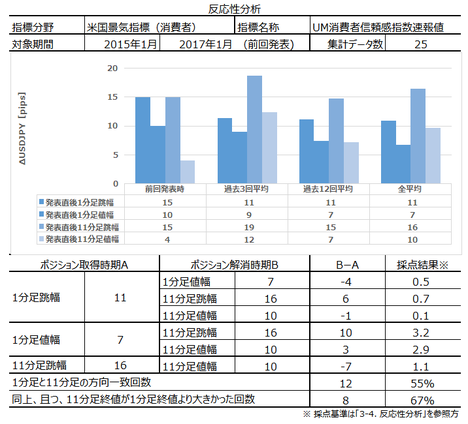

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後11分足は、直後1分足との方向一致率が55%しかありません。そして、直後1分足と直後11分足とが同じ方向に反応したとしても、前者終値よりも後者終値の反応が伸びたことは67%となっています。

指標発表後の値動きに反するポジションは持てないにせよ、同じ方向に追いかけるにも少し不安があります。ポジションを持つ場合、10pips程度の損切を覚悟しておきましょう。

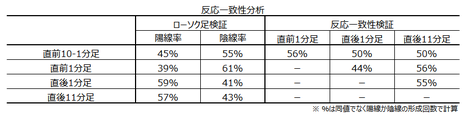

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

特に偏り(75%以上もしくは25%以下)は見出せません。

指標一致性分析では、事前差異と事後差異の方向に偏りがないかを調べています。

事後差異は(2✕発表結果ー市場予想ー前回結果)を求めて、それがプラスかマイナスかを問題にしています。そのプラス・マイナスと、直後1分足・直後11分足の方向(陽線・陰線)と一致した%を求めています。

前述の通り、注目すべき偏りは、事後差異と直後1分足の方向一致率が82%となっている点だけです。

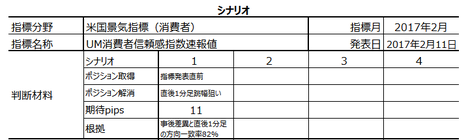

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

指標発表前にポジションを取るので、分析結果(陽線)と異なる反応をしたときは、早々に損切したいと思います。

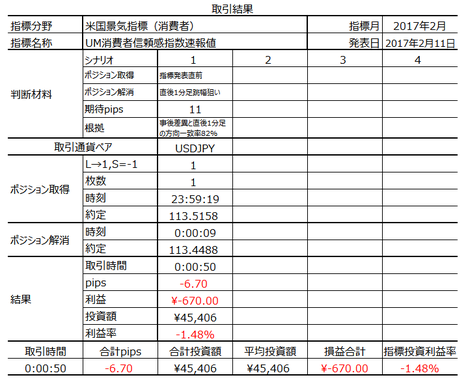

本指標発表結果及び反応は次の通りでした。

市場予想が、事前投稿時の97.8から98.0に引き上げられていました。

取引結果は次の通りでした。

「Ⅱ.分析」の項で、「2月調査データとはいえ、速報値ゆえ1月の報道等の影響は無視できない」と記しました。1月報道等の影響として「米新政権が移民を排斥して国内製造業の立て直しを図ろうという施策が周知され、貿易不均衡相手国への非難も多く報道されていた」ことを挙げ、「消費者心理は前回結果を上回るかも知れない」と結論付けていました。

発表時間が近づくと、市場予想は97.8から98.0に改訂されていました。がしかし、結果は95.7と予想を下回りました。

分析は外れです。

事前分析では、事後差異と直後1分足の方向一致率が82%となっていたことに着目していました。そして、直後1分足は、過去に発表結果と前回結果・市場予想との良し悪しに素直に反応していたことがわかっていました。

結果は、事後差異がマイナスだったにも関わらず、直後1分足の反応は陽線となりました。但し、直後1分足が形成されるほとんどの期間は素直に陰線側に動き、終値がつく頃に急に陽線となりました。がしかし、分析が外れたことに違いはありません。

但し、この直後1分足形成の経緯を踏まえると、来月取引時に今回の分析内容を修正する必要はないでしょう。

過去データを見る限り、直後1分足と直後11分足の方向一致率は55%しかないため、指標発表後の初期反応がどうあれ、その後はそのときどきのトレンドに呑まれてしまう、と考えていました。

結果は、当日22:30に行われた輸入物価指数の影響が無くなったと見受けられる23時頃から、下降トレンドに転換しています。

事後差異がマイナスだったので、本指標への反応は直後1分足が陽線で、直後11分足が陰線となりました。分析通りとも言えますが、今回の直後1分足が陽線となったことは説明がつきません。

事前分析に従って、発表結果が市場予想を上回ると考え、発表直前に買ポジションを取得しました。

結果は、発表直後の初期反応を見て急ぎ損切した結果、損失は6.7pipsでした。

直後1分足は最終的に陽線となったものの、発表結果と直後1分足の初期反応が陰線側だったことを踏まえると、買ポジションをそのまま持っているべきだったとは思えません。

シナリオ通りの取引を行い、そのシナリオの前提(事前分析)が外れた以上、問題はないと考えています。

アンケートサイトの上手い活用法は、いくつも同時に登録しておくことです。同じアンケートサイトにひとりが別名で複数の登録することは違反ですが、別々のサイトで同じアンケートに答えることは違反ではありません。アンケートサイトはほぼ同じアンケートを同時期に回答募集しています。ですから、それら同じアンケートに答えるようにすれば、楽に回答できるようになる訳です。

なお、2017年2月8日現在、下記各社は他のアンケート会社への登録を禁止していないことを、規約から確認済です。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

事前投稿した分析は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。それでも的中率は75%程度で、100%ではありません。

残念ながら、ポジションを持つ最終的なご判断は読者ご自身の責任となり、本ブログ情報に基づいた取引で生じたいかなる損害についても、当会は責任を負いかねます。その点を予めご了承の上、ポジションを持つ上でご参考になれば幸いです。

2017年2月11日00:00に米国景気指標「ミシガン大学消費者信頼感指数速報値」の発表が行われます。今回の発表は、ミシガン大学(UM)が2017年2月分データとして公表するものです。

過去の傾向から言って、本指標への反応は小さく、影響は短時間に留まります。本ブログで理想とする指標への反応だけを刈り取る取引は難しいと思います。ポジションを持つ場合には、前後のトレンドに巻き込まれやすいことにご注意願います。

以下にポイントを整理しておきます。

- 本指標は1964年の指数を100として算出されています。前月2017年1月の速報値は98.1ですから、いまや米国が西側オンリーワンだった時代の景況感に近づいている訳です。「何か変だな」と思いますが、気にしても仕方ありません。

- 2月調査データとはいえ、速報値ゆえ1月の報道等の影響は無視できません。

1月は、米新政権が移民を排斥して国内製造業の立て直しを図ろうという施策が周知され、貿易不均衡相手国への非難も多く報道されていました。この点において消費者心理は前回結果を上回るかも知れません。

一方、2/3に発表されたISM総合(2017年1月分)では前月結果を下回りました。但し、ISMは一般消費者が調査対象でなく、企業役員を調査対象にしているため、消費者心理よりも先行しがちです。

これらのことから、もともとブレが大きい本指標では、今回、市場予想を上回る可能性が高いと考えています。 - 事後差異と直後1分足・同11分足の方向一致率は各82%・65%となっています。少なくとも直後1分足は、過去に発表結果と前回結果・市場予想との良し悪しに素直に反応していたことがわかっています。

- 過去データを見る限り、直後1分足と直後11分足の方向一致率は55%しかありません。この数字が50%に近いということは、初期反応がどうあれ、その後はそのときどきのトレンドに呑まれているということです。指標発表前に今回の発表結果が予想を上回ると予想してポジションを取るにせよ、その後も上昇トレンドが続くと見切らない限り、早々にポジションを解消した方が良いでしょう。

Ⅰ.調査

本項は指標発表前に事前投稿しています。調査は過去2年ぐらいは遡って行っているため、主要な傾向は最終更新日から数か月ぐらいは同じだと言えます。

【1. 指標概要】

ミシガン大学(UM)消費者信頼感指数は、同学サーベイ・リサーチセンターが電話アンケートで消費者景況感の調査結果を指数化した景気指標です。速報値は300世帯、確報値は500世帯が対象で、景況感・雇用状況・所得について「楽観」または「悲観」で回答されます。調査数が少ないためブレが大きいという特徴があります。

本指標は1964年の指数を100として算出されています。がしかし、古すぎて当時の景況感がどうだったかを知るひとは少ないと思います。従って、参考にすべき基準は100でなく、直近の最大値・最小値ではないでしょうか。

例えば、2015年1月は、前年の雇用統計で失業率やNFP(非農業部門雇用者数)で良い数字が続いていた頃で、FRBの利上げ時期が議論に挙がっていました。このときの速報値が直近で最も高く98.2です。そして、2015年8月後半には中国人民元切下げと株価不安があり、ダウ工業平均は一営業日で1000ドル強もの値下がりが起きました。その翌月9月は直近で最も速報値が低く85.7です。

前月2017年1月の速報値は98.1ですから、いまや米国が西側オンリーワンだった時代の景況感に近づいている訳です。「何か変だな」と思いますが、あくまで本指標は消費者への電話アンケート結果です。

なお、本指標は現状判断指数(約40%)と先行き期待指数(約60%)で構成され、期待指数については「コンファレンスボード(全米産業審議会)景気先行指数」の構成要素でもあります(その先行指標ということです)。

また、消費者景況感は、個人消費や小売売上高に直結するという意義もあります。

【2. 既出情報】

本指標について既に公開されている情報を整理します。

以下の調査・分析は2015年1月以降前回発表までの25回分のデータに基づいています。

発表結果に対し最も素直に反応する直後1分足跳幅平均値は11pipsとなっています。そして、平均値である11pipsを超えたことは44%です。調査期間中、最も反応が大きかったときは33pipsでした。

(2-1. 過去情報)

本指標の過去の動きを下図に示します。

今回、市場予想は前回発表結果よりやや悪化(その差0.3)となっています。FX会社HP等に記載されている市場予想は、当日数時間前まで改訂されることがあるので、気になる方は直前に確認しておいてください。

全体的には改善基調ですが、前月2017年1月の速報値は98.1に達しました。

1月は、米新政権が移民を排斥して国内製造業の立て直しを図ろうという施策が周知され、貿易不均衡相手国への非難も多く報道されていました。この点において消費者心理は前回結果を上回るかも知れません。

一方、2/3に発表されたISM総合(2017年1月分)では前月結果を下回りました。但し、ISMは一般消費者が調査対象でなく、企業役員を調査対象にしているため、消費者心理よりも先行しがちです。

もともとブレが大きい本指標では、今回、市場予想を上回る可能性があります。

後記する指標一致性分析結果に依れば、事後差異と直後1分足・同11分足の方向一致率は各82%・65%となっています。少なくとも直後1分足は、過去に発表結果と前回結果・市場予想との良し悪しに素直に反応していたことがわかっています。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を以下に示します。

直前10-1分足跳幅・値幅の過去平均値は、それぞれ7pips・4pipsとなっています。

後記する反応一致性分析や指標一致性分析の結果を見る限り、直前10-1分足の方向は予想がつきません。

直前1分足跳幅・値幅の過去平均値は、それぞれ3pips・1pipsとなっています。

後記する反応一致性分析や指標一致性分析の結果を見る限り、直前1分足の方向は予想がつきません。何より、これではpipsが小さすぎてポジションを持つ意味がありません。

直後1分足跳幅・値幅の過去平均値は、それぞれ11pips・7pipsとなっています。

後記する反応一致性分析や指標一致性分析の結果を見る限り、直前1分足は発表結果に素直に反応する傾向が強く見受けられます(事後差異と直後1分足の方向一致率が82%)。

直後11分足跳幅・値幅の過去平均値は、それぞれ16pips・10pipsとなっています。

過去データを見る限り、直後1分足と直後11分足の方向一致率は55%しかありません。この数字が50%に近いということは、初期反応がどうあれ、その後はそのときどきのトレンドに呑まれているということです。

(2-3. 関連指標)

割愛します。

Ⅱ. 分析

解釈・コメントは「Ⅰ. 調査」の該当箇所に記載済のため、以下は分析結果のみを示します。

【3. 反応性分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後11分足は、直後1分足との方向一致率が55%しかありません。そして、直後1分足と直後11分足とが同じ方向に反応したとしても、前者終値よりも後者終値の反応が伸びたことは67%となっています。

指標発表後の値動きに反するポジションは持てないにせよ、同じ方向に追いかけるにも少し不安があります。ポジションを持つ場合、10pips程度の損切を覚悟しておきましょう。

【4. 反応一致性分析】

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

特に偏り(75%以上もしくは25%以下)は見出せません。

【5. 指標一致性分析】

指標一致性分析では、事前差異と事後差異の方向に偏りがないかを調べています。

事後差異は(2✕発表結果ー市場予想ー前回結果)を求めて、それがプラスかマイナスかを問題にしています。そのプラス・マイナスと、直後1分足・直後11分足の方向(陽線・陰線)と一致した%を求めています。

前述の通り、注目すべき偏りは、事後差異と直後1分足の方向一致率が82%となっている点だけです。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

指標発表前にポジションを取るので、分析結果(陽線)と異なる反応をしたときは、早々に損切したいと思います。

Ⅲ. 結果

2017.2/11.00:00発表

2017年2月12日19:30追記

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

市場予想が、事前投稿時の97.8から98.0に引き上げられていました。

(7-2. 取引結果)

取引結果は次の通りでした。

Ⅳ. 検証

【8. 調査分析検証】

「Ⅱ.分析」の項で、「2月調査データとはいえ、速報値ゆえ1月の報道等の影響は無視できない」と記しました。1月報道等の影響として「米新政権が移民を排斥して国内製造業の立て直しを図ろうという施策が周知され、貿易不均衡相手国への非難も多く報道されていた」ことを挙げ、「消費者心理は前回結果を上回るかも知れない」と結論付けていました。

発表時間が近づくと、市場予想は97.8から98.0に改訂されていました。がしかし、結果は95.7と予想を下回りました。

分析は外れです。

事前分析では、事後差異と直後1分足の方向一致率が82%となっていたことに着目していました。そして、直後1分足は、過去に発表結果と前回結果・市場予想との良し悪しに素直に反応していたことがわかっていました。

結果は、事後差異がマイナスだったにも関わらず、直後1分足の反応は陽線となりました。但し、直後1分足が形成されるほとんどの期間は素直に陰線側に動き、終値がつく頃に急に陽線となりました。がしかし、分析が外れたことに違いはありません。

但し、この直後1分足形成の経緯を踏まえると、来月取引時に今回の分析内容を修正する必要はないでしょう。

過去データを見る限り、直後1分足と直後11分足の方向一致率は55%しかないため、指標発表後の初期反応がどうあれ、その後はそのときどきのトレンドに呑まれてしまう、と考えていました。

結果は、当日22:30に行われた輸入物価指数の影響が無くなったと見受けられる23時頃から、下降トレンドに転換しています。

事後差異がマイナスだったので、本指標への反応は直後1分足が陽線で、直後11分足が陰線となりました。分析通りとも言えますが、今回の直後1分足が陽線となったことは説明がつきません。

【9. シナリオ検証】

事前分析に従って、発表結果が市場予想を上回ると考え、発表直前に買ポジションを取得しました。

結果は、発表直後の初期反応を見て急ぎ損切した結果、損失は6.7pipsでした。

直後1分足は最終的に陽線となったものの、発表結果と直後1分足の初期反応が陰線側だったことを踏まえると、買ポジションをそのまま持っているべきだったとは思えません。

シナリオ通りの取引を行い、そのシナリオの前提(事前分析)が外れた以上、問題はないと考えています。

以上

ーーー以下は広告ですーーー

アンケートサイトの上手い活用法は、いくつも同時に登録しておくことです。同じアンケートサイトにひとりが別名で複数の登録することは違反ですが、別々のサイトで同じアンケートに答えることは違反ではありません。アンケートサイトはほぼ同じアンケートを同時期に回答募集しています。ですから、それら同じアンケートに答えるようにすれば、楽に回答できるようになる訳です。

なお、2017年2月8日現在、下記各社は他のアンケート会社への登録を禁止していないことを、規約から確認済です。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/5925457

この記事へのトラックバック