2017年02月03日

2017年2月4日00:00発表ー米国景気指標「ISM非製造業景況指数」発表前後のUSDJPY反応分析(結果追記済)

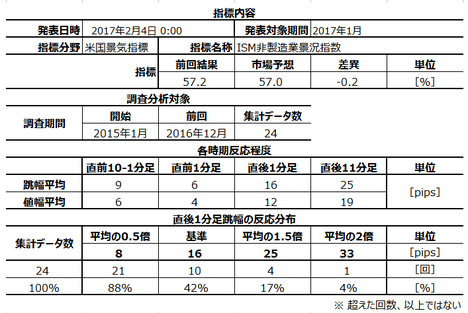

2017年2月4日00:00に米国景気指標「ISM非製造業景況指数」の発表が行われます。今回は2017年1月分の発表となります。

本指標の過去発表時のポイントは次の通りです。

本指数は、(1) 米国主要経済指標のなかで毎月早い時期に発表されること(第3営業日)、(2) 景況感は景気転換の先行指標と考えられること、(3) 米国の場合は製造業よりも非製造業のGDP貢献比が高いと思われること、から重要度・注目度が高いとされています。

本指数発表の2日前にはISM製造業景況指数が発表されています。過去のデータを見る限り、反応(値動き)はこちらの非製造業景況指数の方が大きくなりがちです。

指数の解釈は、50%を上回ると景気拡大・50%を下回ると景気後退、です。

指数の意義は、景気転換をGDPよりも先行示唆することと、です。

なお、ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。同非製造業景況指数は、非製造業約300社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「新規受注」「生産」「雇用」「入荷遅延」「在庫」の項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

本指標について既に公開されている情報を整理します。以下の調査は2015年1月以降先月発表結果までの24回分のデータに基づいています。

発表結果に対し最も素直に反応する直後1分足跳幅の平均値は16pipsとなっています。がしかし、16pipsを超えて反応したことは24回中10回(42%)しかありません。24回の半分の12回となるのは15pipsです。

調査期間中、直後1分足跳幅が最大となったときは39pips、直後11分足は69pipsとなっています。

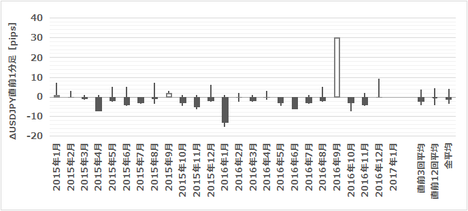

本指標の過去の動きを下図に示します。

前回結果57.2に対し、今回の市場予想は57.0と微減になっています。

直近のISM製造業景況指数は改善で、そのときの反応は直後1分足跳幅が22pips、直後11分足跳幅が24pipsの陽線となっていました。

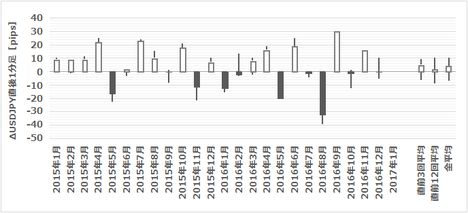

過去の直前10-1分足・直前1分足・直後1分足・直後11分足を下図に示します。

直前10-1分足の過去の跳幅平均は9pips、値幅平均は6pipsとなっています。

陽線・陰線への大きな偏りはありません(陽線率42%)。

事前差異(市場予想―前回結果)のプラス・マイナスと直前10-1分足が陽線・陰線であるかの関係は、方向一致率71%となっています。但し、本指標発表前に米国雇用統計が発表されているので、この関係が本指標発表を控えてのものか、雇用統計発表後のポジション解消によるものかはわかりません。

直前1分足の過去の跳幅平均は6pips、値幅平均は4pipsとなっています。

直前1分足は過去24回中4回が同値で、残る20回中17回(85%)が陰線となっています。

事前差異(市場予想―前回結果)のプラス・マイナスと直前1分足が陽線・陰線であるかの関係に大きな偏りは見出せません(方向一致率65%)。

直後1分足の過去の跳幅平均は16pips、値幅平均は12pipsとなっています。がしかし、跳幅が16pipsを超えたことは42%です。

事後差異(2✕発表結果ー市場予想―前回結果)のプラス・マイナスと、直後1分足が陽線・陰線であるかの関係は、方向一致率が77%となっています。

直後11分足の過去の跳幅平均は25pips、値幅平均は19pipsとなっています。

次に、直後1分足と直後11分足の値幅方向が一致したことは86%となっています。そして、直後1分足終値よりも直後11分足終値が伸びたことは、そのうち63%です。

事後差異(2✕発表結果ー市場予想―前回結果)のプラス・マイナスと、直後1分足が陽線・陰線であるかの関係は、方向一致率が78%となっています。

指標発表後に反応方向を見てからポジションを取っても良さそうです。

もともとUSDJPYは米国債金利の影響を強く受けます。がしかし、現在は米国側の政治的要因で金利の影響が弱まっている、との報道があります。ポジションを持ったまま週末を過ごすと、週末にどのような報道があって、来週月曜朝の窓開けが心配です。時差の関係で我々よりも欧米投資家はもっと不安な週末ではないでしょうか。

仮に雇用統計や本指標の結果が良くても、買ポジションは手早く解消した方が良いのかも知れませんね。

解釈・コメントは「Ⅰ. 調査」の該当箇所に記載済のため、分析結果のみを示します。

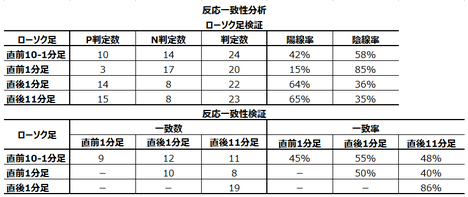

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)の参考にできます。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

指標一致性分析では、事前差異と事後差異の方向に偏りがないかを調べています。

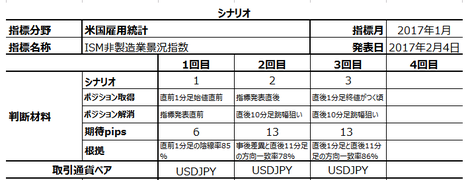

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

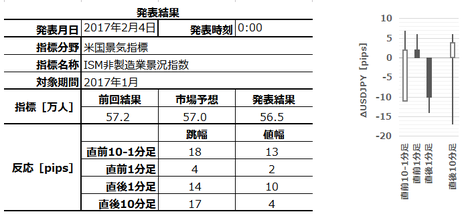

本指標発表結果及び反応は次の通りでした。

本指標直前の23:45に発表されたPMIの総合・非製造業は55.8・55.6で、これはPMI速報値の55.4・55.1よりやや改善されていました。がしかし、ISMは悪化となり、PMIとの整合性はなかったようです。

同時発表された12月製造業受注指数は前月比+1.3%(予想+0.5%)となっていますが、陰線での反応を見る限り想定通りISMの影響には及ばないようです。

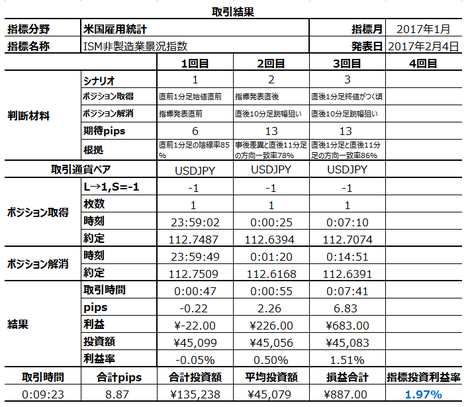

取引結果は次の通りでした。

前回結果57.2・市場予想57.0に対し、発表結果は56.5で悪化でした。直後1分足跳幅の反応は14pipsで、ほぼ過去の平均値と同程度でした。

もともとUSDJPYは米国債金利の影響を強く受け、現在は米国側の政治的要因で金利の影響が弱まっている、との報道があったことを気にしていました。00:15現在、NYダウは2万ドルを回復(前日比+0.76%)し、株高によって米国10年債金利は2.43%と前日比△1.54%に達しました。

まだまだNYは午前のためどうなるかわかりませんが、このままでは週明けのオセアニア・東京は、米金利の大幅↓で始まるでしょう。USDJPYは下窓を開けて始まる公算が高いように見受けられます。

直前1分足は陰線率が85%となっていました。結果も陰線となりました。

直後1分足と直後11分足の方向一致率は86%で、直後1分足終値よりも直後11分足終値が伸びたことは、そのうち63%でした。結果はその通りになっています。

シナリオには問題ありません。

楽天はポイントを貰える機会が多いと思います。特に書籍はポイントで一部を支払えば、実質的に割引と同じで重宝しています。

残念ながら、最終的なご判断はご自身の責任となり、本ブログ情報に基づいた取引で生じたいかなる損害についても、当会は責任を一切負いかねます。本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

本指標の過去発表時のポイントは次の通りです。

- 前回結果57.2に対し、今回の市場予想は57.0と微減になっています。直近のISM製造業景況指数は改善で、そのときの反応は直後1分足跳幅が22pips、直後11分足跳幅が24pipsの陽線となっていました。

- 過去24回の直後1分足跳幅の平均値は16pipsとなっています。利確にせよ損切にせよ、このあたりが目安となります。

- もともとUSDJPYは米国債金利の影響を強く受けます。がしかし、現在は米国側の政治的要因で金利の影響が弱まっている、との報道があります。ポジションを持ったまま週末を過ごすと、週末にどのような報道があって、来週月曜朝の窓開けが心配です。

時差の関係で我々よりも欧米投資家はもっと不安な週末ではないでしょうか。仮に雇用統計や本指標の結果が良くても、買ポジションは手早く解消した方が良いのかも知れませんね。 - 直前1分足は陰線率が85%となっています。直前1分足の過去の跳幅平均は6pips、値幅平均は4pipsです。

- 事後差異と直後1分足の方向一致率が77%となっています。直後1分足の過去の跳幅平均は16pips、値幅平均は12pipsとなっています。

- 直後1分足と直後11分足の値幅方向が一致したことは86%となっています。そして、直後1分足終値よりも直後11分足終値が伸びたことは、そのうち63%です。また、事後差異と直後1分足の方向一致率は78%となっています。指標発表後に反応方向を見てからポジションを取っても良さそうです。

Ⅰ.調査

【1. 指標概要】

本指数は、(1) 米国主要経済指標のなかで毎月早い時期に発表されること(第3営業日)、(2) 景況感は景気転換の先行指標と考えられること、(3) 米国の場合は製造業よりも非製造業のGDP貢献比が高いと思われること、から重要度・注目度が高いとされています。

本指数発表の2日前にはISM製造業景況指数が発表されています。過去のデータを見る限り、反応(値動き)はこちらの非製造業景況指数の方が大きくなりがちです。

指数の解釈は、50%を上回ると景気拡大・50%を下回ると景気後退、です。

指数の意義は、景気転換をGDPよりも先行示唆することと、です。

なお、ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。同非製造業景況指数は、非製造業約300社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「新規受注」「生産」「雇用」「入荷遅延」「在庫」の項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

【2. 既出情報】

本指標について既に公開されている情報を整理します。以下の調査は2015年1月以降先月発表結果までの24回分のデータに基づいています。

発表結果に対し最も素直に反応する直後1分足跳幅の平均値は16pipsとなっています。がしかし、16pipsを超えて反応したことは24回中10回(42%)しかありません。24回の半分の12回となるのは15pipsです。

調査期間中、直後1分足跳幅が最大となったときは39pips、直後11分足は69pipsとなっています。

(2-1. 過去情報)

本指標の過去の動きを下図に示します。

前回結果57.2に対し、今回の市場予想は57.0と微減になっています。

直近のISM製造業景況指数は改善で、そのときの反応は直後1分足跳幅が22pips、直後11分足跳幅が24pipsの陽線となっていました。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足を下図に示します。

直前10-1分足の過去の跳幅平均は9pips、値幅平均は6pipsとなっています。

陽線・陰線への大きな偏りはありません(陽線率42%)。

事前差異(市場予想―前回結果)のプラス・マイナスと直前10-1分足が陽線・陰線であるかの関係は、方向一致率71%となっています。但し、本指標発表前に米国雇用統計が発表されているので、この関係が本指標発表を控えてのものか、雇用統計発表後のポジション解消によるものかはわかりません。

直前1分足の過去の跳幅平均は6pips、値幅平均は4pipsとなっています。

直前1分足は過去24回中4回が同値で、残る20回中17回(85%)が陰線となっています。

事前差異(市場予想―前回結果)のプラス・マイナスと直前1分足が陽線・陰線であるかの関係に大きな偏りは見出せません(方向一致率65%)。

直後1分足の過去の跳幅平均は16pips、値幅平均は12pipsとなっています。がしかし、跳幅が16pipsを超えたことは42%です。

事後差異(2✕発表結果ー市場予想―前回結果)のプラス・マイナスと、直後1分足が陽線・陰線であるかの関係は、方向一致率が77%となっています。

直後11分足の過去の跳幅平均は25pips、値幅平均は19pipsとなっています。

次に、直後1分足と直後11分足の値幅方向が一致したことは86%となっています。そして、直後1分足終値よりも直後11分足終値が伸びたことは、そのうち63%です。

事後差異(2✕発表結果ー市場予想―前回結果)のプラス・マイナスと、直後1分足が陽線・陰線であるかの関係は、方向一致率が78%となっています。

指標発表後に反応方向を見てからポジションを取っても良さそうです。

(2-3. 関連指標)

もともとUSDJPYは米国債金利の影響を強く受けます。がしかし、現在は米国側の政治的要因で金利の影響が弱まっている、との報道があります。ポジションを持ったまま週末を過ごすと、週末にどのような報道があって、来週月曜朝の窓開けが心配です。時差の関係で我々よりも欧米投資家はもっと不安な週末ではないでしょうか。

仮に雇用統計や本指標の結果が良くても、買ポジションは手早く解消した方が良いのかも知れませんね。

Ⅱ. 分析

解釈・コメントは「Ⅰ. 調査」の該当箇所に記載済のため、分析結果のみを示します。

【3. 反応性分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)の参考にできます。

【4. 反応一致性分析】

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

【5. 指標一致性分析】

指標一致性分析では、事前差異と事後差異の方向に偏りがないかを調べています。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

Ⅲ. 結果

2017.2/4.00:00発表

2017年2月4日00:59追記

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

本指標直前の23:45に発表されたPMIの総合・非製造業は55.8・55.6で、これはPMI速報値の55.4・55.1よりやや改善されていました。がしかし、ISMは悪化となり、PMIとの整合性はなかったようです。

同時発表された12月製造業受注指数は前月比+1.3%(予想+0.5%)となっていますが、陰線での反応を見る限り想定通りISMの影響には及ばないようです。

(7-2. 取引結果)

取引結果は次の通りでした。

Ⅳ. 検証

【8. 調査分析検証】

前回結果57.2・市場予想57.0に対し、発表結果は56.5で悪化でした。直後1分足跳幅の反応は14pipsで、ほぼ過去の平均値と同程度でした。

もともとUSDJPYは米国債金利の影響を強く受け、現在は米国側の政治的要因で金利の影響が弱まっている、との報道があったことを気にしていました。00:15現在、NYダウは2万ドルを回復(前日比+0.76%)し、株高によって米国10年債金利は2.43%と前日比△1.54%に達しました。

まだまだNYは午前のためどうなるかわかりませんが、このままでは週明けのオセアニア・東京は、米金利の大幅↓で始まるでしょう。USDJPYは下窓を開けて始まる公算が高いように見受けられます。

直前1分足は陰線率が85%となっていました。結果も陰線となりました。

直後1分足と直後11分足の方向一致率は86%で、直後1分足終値よりも直後11分足終値が伸びたことは、そのうち63%でした。結果はその通りになっています。

【9. シナリオ検証】

シナリオには問題ありません。

以上

ーーー以下は広告ですーーー

楽天はポイントを貰える機会が多いと思います。特に書籍はポイントで一部を支払えば、実質的に割引と同じで重宝しています。

ーーー注記ーーー

残念ながら、最終的なご判断はご自身の責任となり、本ブログ情報に基づいた取引で生じたいかなる損害についても、当会は責任を一切負いかねます。本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/5897310

この記事へのトラックバック