JCBカードローン【FAITH・ファーストローンプラス】の審査と口コミ

クレジット会社のカードローンで有名なのは、セゾンのカードローンですが、国内最大手のJCBにもローン専用のカードローンがあります。

クレジット会社では、クレジットカードにもキャッシング機能が付いているのが一般的ですが、キャッシングとカードローンってどう違うのか?疑問に思う人も多いでしょう。

昔は、クレジットカードからキャッシングした場合、原則翌月に一括払いが基本的でした。カードローンはリボ払いになりますので、キャッシング=翌月一括払い、カードローン=毎月最低金額以上の分割払いという区別があったのですが、今はクレジットカードからキャッシングしても分割払いが可能となっていますので、キャッシングとカードローンの区別はほとんど無く、同じ意味と考えても大丈夫です。

ではJCBはなぜローン専用のカードローンを発行しているのか?これは、クレジットカードは必要なくて、ただ単にカードローンのみを利用したい人が当然世の中にはいます。

カードローンの種類も多くなっていますが、まだまだクレジットカードの方が種類は圧倒的に多く、ポイント付与が当たり前になってきた昨今、ポイントを付けるだけの目的でクレジットカードを年会費無料で入っている人も多くいます。

その場合、クレジットカードの保持枚数は1人でも3枚以上は珍しくなく、財布には沢山のカードが入ってぶ厚くなってしまいます。そのうえ、クレジットカードは必ず銀行口座を登録することが必要であり、クレジット機能はほとんど使わないくても手続きに手間がかかるのが現状です。

JCBでは、カードローンのみを利用したい人へのアプローチとして、クレジット機能が無い、ローン専門のカードローンを発行しているのです。それがJCBカードローンFAITHとJCBファーストローンプラスになります。

カードローンと言えば消費者金融が有名ですが、今は銀行が発行している銀行カードローンの方が人気があります。そのような中、クレジット会社国内最大手のJCBのカードローンってどうなのか、当サイトで審査と口コミ評判を検証していきたいと思います。

JCBカードローンFAITHのスペック

| 年間費 | 永年無料 |

| お申込み対象 | 20歳以上58歳以下で、ご本人がお勤めで毎月安定した収入のある方。 ※個人の給与収入を示す書類をお持ちでない方(個人事業主の方など)は対象となりません。 ※学生、パート・アルバイトの方は対象となりません。 ※現在のお借入合計残高(住宅・自動車ローンは除く)が年収の3分の1を超えている方は対象となりません。 |

| ご利用可能枠 | キャッシングリボ払い:50万〜500万円 キャッシング1回払い:5万円 |

| ご融資利率(年利) | キャッシングリボ払い:4.40%〜12.50% キャッシング1回払い:5.00% |

| 資金使途 | 自由(ただし、事業資金は除く) |

| 担保・保証人 | 不要 |

| カードが届く日数 | 約1ヶ月 |

JCBカードローンFAITHの金利

ご利用可能枠 | 融資利率(年利) |

500万円 | 4.40% |

400万円 | 6.20% |

350万円 | 6.90% |

300万円〜250万円 | 8.0% |

200万円〜150万円 | 10.50% |

100万円〜50万円 | 12.50% |

まず最初にJCBカードローンFAITHから説明していきます。JCBは貸金業者になりますので、貸金業法が適用されます。クレジットカードの場合は割賦販売法になりますが、キャッシングなど現金を融資する時には、貸金業者となるのです。

貸金業者と言えば、消費者金融が有名です。その為、JCBカードローンでも比較対象となるのは消費者金融なのですが、このJCBカードローンFAITHは消費者金融と比べても圧倒的に低金利となっています!

金利が4.40%〜12.50%なので、最高金利でも12.50%です。50万円〜100万円の利用でも年利12.50%は、銀行カードローンを超える低金利と言っても良いでしょう。仮に50万円を借りた場合のJCBカードローンFAITHと有名銀行カードローンの金利を下の表で比較してみます。

カードローン | 限度50万円の金利 |

JCBカードローン FAITH | 12.50% |

みずほ銀行 | 年14.0% |

三菱UFJ銀行 | 13.6%〜14.6% |

三井住友銀行 | 12.0%〜14.5% |

プロミス | 17.8% |

アコム | 18.0% |

この表を見ればいかにJCBカードローンFAITHが低金利が分かると思います。現行の貸金業法では10万円以上100万円未満の上限金利は18.0%となっており、消費者金融ではほとんどが法律上限金利ギリギリで貸付をしています。

これが悪いという訳では無く、金利は昔から段階的に下がってきており、今の100万円未満が18%の上限金利では利益を出すのは非常に難しいと言われています。大資本や銀行の傘下などでなければ貸金業を経営していくのも困難な時代なのです。

事実、今の大手消費者金融はアイフル以外、全て銀行のグループ会社や子会社になっており、中小の消費者金融は金利が引き下がり、総量規制ができた改正貸金業法を境に廃業や倒産が相次ぎました。このような背景があることから、大手消費者金融でも100万円未満の貸出金利は18%近くとなっているのです。

しかし、JCBカードローンFAITHは銀行では無く、貸金業者にもかかわらず、上限金利はメガバンクよりも低い12.50%のカードローンを出しています。これがどれほど、凄いことなのか何となく分かって頂けたでしょうか?

もし、50万円で貸金業者からカードローンを借りるなら、JCBカードローンFAITHか、三井住友カードゴールドローンが断トツに低金利と言えるのです。

キャッシング1回払いなら驚異の金利5.0%!

JCBカードローンFAITHの最大の特徴は、カードローンでありながら、キャッシング1回払いが可能となっている点です。

「キャッシング1回払いの何がお得なの?」と、キャッシング1回払いに魅力を感じない人も多いと思います。なぜなら、多くのクレジットカードでもキャッシング機能が通常に付いており、その場合1回払いでも年利17%〜18%近くの金利を取られることになるので、カードローンでのリボ払いとほとんど変わらないからです。

しかし、JCBカードローンFAITHに関しては、キャッシングを1回払いにした場合、金利はなんと5%で利用することができるのです!金利5%と言うのは、メガバンクの銀行カードローンの最低金利に匹敵するほどの低金利で、銀行カードローンならば、最高限度額の800万円や1000万円の審査に通らなければ借りられない金利なのです。

それほどまでに低い金利で借りられるJCBのカードローンは大きなメリットと言っても良いでしょう。但し、1回払いの利用限度額は最大でも5万円となっていますので、5万円を超える場合は一括払いはできません。

消費者金融でも30日間無利息サービスがありますので、初めて利用する人は無金利(無利息)で借りることができます。しかし、それは新規契約の1度限りなので、2回目の返済からは当然に18%近い金利が付くのです。

その点、JCBカードローンFAITHなら、1回払いは毎月でも利用ができますので、少額しか利用しない人で利息を低く抑えたいのならば、大変おすすめと言えます。一括払いの利点としては、借金が増えないことです。

カードローンはリボ払いの為、12万円から15万円に3万円借入を増やしても、毎月の返済金額は変わらない場合が多いです。その為、ついついコンビニのATM等から1万円〜3万円を借りてしまって、借金が増えてしまうケースがあります。一括払いなら、基本的に次月に完済になりますので、リボ払いより借入は増えない傾向にあるのです。

JCBカードローンFAITHのデメリット

JCBカードローンは貸金業者にもかかわらず、銀行かーどローンよりも低金利で借りられる大きなメリットがありますが、デメリットもやはりあります。

まず、リボ払いに関しては、毎月口座引き落としでの返済となりますので、カードを利用して提携ATMから、当月に関する返済ができないことです。(まとめ払いは可能)

大手消費者金融では、返済のサイクルが35日ごとになっている場合が多く、前回返済日から35日後にまた返済日がやってきます。その為、自分の感覚で余裕があるときには随時提携ATM等から返済ができるのが楽なのですが、JCBは基本的に銀行引き落としなので、自分の都合に合わせて随時返済ができないのです。

但し、まとめて払いの場合に限り、ご利用残高を「全国のATM」、「MyJCB」、「お電話」の3種類の方法でまとめて支払うことができます。本来はまとめ払い以外でも随時返済で提携ATM等から返済できれば、さらに便利と言えるでしょう。

もう一点は、融資までの日数が約1ヶ月程度(最短で10日程度)かかることです。カードが届くまである程度の日数が必要となりますので、即日融資を受けたい人には向いていません。また、申込みも基本的に郵送でやりとりすることになっているので、大手消費者金融のWEB契約と比較すると、どうしても手間がかかってしまいます。

国内最大手のクレジット会社のカードローン!

JCBカードローンFAITHの特徴について簡潔に説明しましたが、間違いなく言えることは、ここまでの低金利で借りられるカードローンは数少ないです。

上限金利12.50%はメガバンクのみずほ銀行や三菱UFJ銀行、三井住友銀行よりも低金利になりますので、100万円未満で借りる予定で、資金利用日まである程度日数がある人は、JCBカードローンFAITHで借りれば利息を抑えて利用することが可能です!

JCBのカードローンはそこまで大々的に広告をしている訳ではありませんので、管理人的に言えば、かなり穴場的なカードローンと言えます。大手クレジット会社なので、安心・安全に利用できることは言うまでもありません。

| JCBカードローンFAITH | ||

| 金 利 | 限度額 | 特徴・メリット |

| 4.40%〜12.50% | 最高500万円 | 銀行カードローンよりも低金利! |

【JCBカードローンFAITHのおすすめポイント!】

【JCBカードローンFAITHのおすすめポイント!】

■貸金業者でも金利4.40%〜12.50%!抜群の低金利!

■50万円限度なら銀行カードローンよりも金利が安い!

■5万円までの一括払いなら金利は5.0%で借入が可能!

■全国15万台以上の銀行・コンビニATMで利用可能!

JCBファーストローンプラスのスペック

| 年間費 | 永年無料 |

| お申込み対象 | 20歳以上58歳以下で、ご本人がお勤めで毎月安定した収入のある方。 ※個人の給与収入を示す書類をお持ちでない方(個人事業主の方など)は対象となりません。 ※学生、パート・アルバイトの方は対象となりません。 ※現在のお借入合計残高(住宅・自動車ローンは除く)が年収の3分の1を超えている方は対象となりません。 |

| ご利用可能枠 | 50万〜500万円 |

| ご融資利率(年利) | 5.80〜17.80% |

| 資金使途 | 自由(ただし、事業資金は除く) |

| 担保・保証人 | 不要 |

| カードが届く日数 | 約1ヶ月 |

JCBファーストローンプラスの金利

ご利用可能枠 | 融資利率(年利) |

500万円 | 5.80% |

400万円 | 6.20% |

350万円 | 6.90% |

300万円〜250万円 | 8.0% |

200万円 | 12.0% |

150万円 | 13.20% |

100万円 | 14.80% |

50万円 | 17.80% |

JCBのカードローン、ファーストローンプラスのスペックと金利は上記の通りです。一般的な消費者金融のカードローン、銀行カードローンと比較した場合の特徴は、まず申込み条件が少々厳格になっている点です。

JCBカードローンでは、「ご本人がお勤めで毎月安定した収入がある方」と決められています。これは一般的なカードローンと同じですが、「個人の給与収入を示す収入証明書等をお持ちでない方はお申込みができない」と書かれています。

これは、給与収入が無ければお申込みできないので、個人事業主の方は申込み対象外となっています。そして、注目する点としては、パート・アルバイトの方も申込み対象外となっていることです。

JCBは貸金業者なので、総量規制の対象となり、年収3分の1までしか貸付ができません。これは消費者金融でも同様ですが、消費者金融ではパート・アルバイトでも融資対象としているのに対し、JCBではパート・アルバイトの給料があったとしても借入ができません。

申込み条件に「ご本人がお勤めで毎月安定した収入がある方」となっていますが、パート・アルバイトは含まれないので注意が必要です。当然に、専業主婦は自身が勤めてないので申込みはできません。

JCBカードローンの金利は消費者金融と同レベル

次に、JCBカードローンの金利(年利)ですが、JCBでは年利5.80%〜17.80%となっており、これは大手消費者金融と同レベルです。

プロミスでは実質年率4.5%〜17.8%で、アコムは3.0%〜18.0%、SMBCモビットが3.0%〜18.0%なので、JCBもほとんど変わりません。上限金利が17.80%になっているので、細かく言えばアコム・SMBCモビットよりも若干金利が低く、プロミスと同じ金利となっています。

カードローンの金利は今は銀行カードローンが圧倒的に低金利になっていますので、銀行カードローンも含めた全体で考えれば、JCBファーストローンプラスの金利は若干高いと言わざるを得ません。

カードローン | 金利 |

JCBカードローン | 5.80%〜17.80% |

みずほ銀行 | 年2.0%〜14.0% |

三菱UFJ銀行 | 1.8%〜14.6% |

プロミス | 4.5%〜17.8% |

アコム | 3.0%〜18.0% |

SMBCモビット | 3.0%〜18.0% |

書類郵送とカード到着日数が長いのがデメリット

JCBのカードローンでは、入会までの流れが以下のようになっています。(50万円までの申し込み【オンライン申し込み】の場合)

1:オンライン受付

「お申し込み」にてお名前・ご住所などを入力のうえ、送信。

2:必要書類受け取り

お申し込み内容を確認する書類と返信用封筒をお届けいたします。

※お急ぎの方はpdfにてダウンロード可。

3:必要書類返送

必要事項をご記入のうえご提出ください。

また、所定の本人確認書類・収入証明書を同封のうえ、返送ください。

4:JCBにて所定の審査

JCBにて所定の審査が行われます。

5:カードの発行・お届け

カード発行のうえ、約1ヶ月ほどでご自宅あてにカードをお届けします。

JCBカードローンでは、オンライン受付をしていますが、ネックは3番の必要書類の返送にあります。

融資までのスピードが早い消費者金融では、本人確認書類や収入証明書が必要な場合は、携帯やスマートフォンのカメラの画像を送ることで書類のやり取りをしていますが、JCBでは基本的に本人確認書類や収入証明書などは郵送によって提出することになっているのです。

カードローン審査では、このように書類郵送が1つでも挟むことで融資までの日数は大幅に長くなってしまいます。現に、JCBカードローンの場合、書類郵送から審査が始まり、自宅にカードが届くまで、早くて2〜3週間、公式サイトには約1ヶ月と記載されています。

融資までの日数が長くても、金利がかなり低い場合や、独自サービスで大きなメリットがある場合は、気にならないかもしれませんが、今の消費者金融や銀行カードローンと比べた場合、JCBの審査から借入までの流れは、デメリットになる部分になってしまいます。

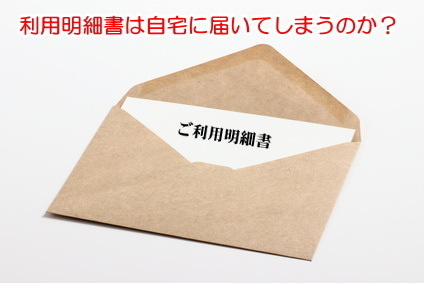

カードローンを利用した時の利用明細は自宅に届くのか?

JCBなどのクレジット会社の場合、一番の不安要素がキャッシング利用時の「利用明細書」です。

利用明細書とは借入した時の詳細明細で、金利や借入残高等が記載されており、一昔前まではJCBのクレジットカードからキャッシングした場合、必ず自宅に郵送されていたのです。

これは貸金業法で貸付をした場合は遅滞なく利用者にその内訳明細を交付しなければならないと定められていたからです。

しかし、今は貸金業法改正に伴い、利用明細書は電子メールの送信その他の電磁的な方法により交付することが可能となりました。JCBのカードローン、ファーストローンプラスにおいてもMyJCBの「MyJチェック」に登録することで、利用明細書の自宅への郵送を無くすことができます。

自宅への郵送をなしにするには2つの登録が必要!

注意点としては、カードローン利用時はMyJチェックの登録有無にかかわらず、「カードご利用代金明細書」とは別に、ご利用に関する詳細を記載した「融資ご利用内容のお知らせ」をご利用のつど郵送することになっているので、自宅へ郵送されたくない人は、「融資ご利用内容のお知らせ」をWEB化サービスに登録することが必須となるのです。

MyJチェックは月の利用明細書は自宅には届きませんが、例えばセブンイレブンのコンビニATMよりJCBカードローンで借入した場合、その借入した利用明細はMyJチェックだけでは自宅に届いてしまいます。

借入した都度の利用明細を郵送させない為には、「融資ご利用内容のお知らせ」WEB化サービスに登録することが必要です。「MyJチェック」も、「融資ご利用内容のお知らせWEB化」もMyJCBより登録が可能なので、自宅に郵送を避けるならば、この2つは必ず登録しておきましょう。

JCBカードローンの審査は厳しい?口コミ評判

ここまでJCBのカードローンについて特徴を説明してきましたが、核心部分の審査について説明したいと思います。

JCBのカードローン審査は消費者金融と銀行カードローンの中間程度と思っていれば良いと思います。審査の厳しさは銀行カードローン > JCBカードローン > 消費者金融です。

銀行カードローンは必ず保証会社の審査がありますので、審査ランクとしては一番厳しいのは当然です。保証会社の審査と銀行審査の2つの審査があり、どちらかの審査が通らなかったら借入ができないのに対し、JCBカードローンは保証会社はありませんので、JCBの審査が通れば借入が可能となります。

また、上限金利が17.80%と高い設定になっていますので、ある程度審査の幅は広いと言っても良いでしょう。以下はネット上での口コミをまとめたものです。

カードローンは初めてで、利用可能枠50万円までのを申込みました。JCBのクレジットカードで遅れたことは一度も無く、定期的に利用しているのが評価されたのかは分かりませんが、希望通り50万円借入することができました。コンビニATMとも提携してるので、借入は非常に便利になりました。(東京都30代男性)

友人の結婚式が重なって生活費目的で借入しました。最初は消費者金融へ申込みを考えたのですが、JCBのクレジットカードを長年利用しているので、どうせならJCBのローンカードで借りようと思ったのです。

JCBのHPで調べてみると、ローン専用カードがあったので早速申込みしました。毎月の返済額が消費者金融より多少高い設定ですが、クレジットカードの引き落としと同日なので、分かり易くて助かっています。(名古屋市40代会社員男性)

銀行カードローンへ申込みしたけど審査が通らず、クレジット会社のカードローンを探しててJCBに辿り着きました。

JCBはイメージ的に消費者金融とは違うので、抵抗なく申込みができ、カードを財布から出す時も周りの目を気にしません。

確かに審査時間や借入までの日数は長いですが、JCBのブランドイメージが一番の大きなメリットだと考えています。(大阪市30代女性会社員)

JCBブランドイメージで安心して利用可能!

JCBファーストローンプラスは、正直消費者金融ほどの審査・融資スピードがあるわけでは無く、銀行カードローンほどの低金利なわけでもありません。

しかし、JCBのブランドイメージはスピード・低金利よりも重視したい人にとっては抜群に響くはずです。特にクレジットカードでJCBを長年利用している人などは、利用の実績やカード使用状況がJCBに記録として残っているはずなので、審査には有利になる可能性があります。

口コミでもありましたが、消費者金融のカードローンの場合、財布から出すのも周りの目を気にするケースがあります。しかし、JCBであればクレジット会社の知名度は相当高いことから、通常のクレジットカードとして認識されることが多く、仮に自宅にカードが届いたとしても、ローン専用のカードローンとは一見では分からないはずです。

消費者金融には無い、クレジット会社としての信頼度・知名度こそがJCBファーストローンプラスの大きなメリットなのかも知れません。

| JCBファーストローンプラス | ||

| 金 利 | 限度額 | 特徴・メリット |

| 5.80%〜17.80% | 最高500万円 | JCBブランドのカードローン! |

【JCBファーストローンプラスのおすすめポイント!】

【JCBファーストローンプラスのおすすめポイント!】

■JCBブランドのカードローンで、信頼・安心感は抜群!

■「MyJ」・「融資ご利用内容のお知らせ」をWEB化に登録すれば自宅への明細郵送はありません!

■最大500万円の高限度額!限度ごとに金利の設定有!

■全国15万台以上の銀行・コンビニATMで利用可能!

当サイト人気No.1は楽天銀行のカードローン!

| 楽天銀行のカードローン | ||

| 金 利 | 限度額 | PR ポイント |

| 1.9%〜14.5% | 最高800万円 | 消費者金融の借り換えにも最適! |

【楽天銀行のカードローンおすすめポイント!】

【楽天銀行のカードローンおすすめポイント!】

■金利1.9%〜14.5%のため消費者金融からの借り換えに効果抜群!

■楽天口座開設は不要!いつもの口座で利用OK!

■もちろん※提携ATM手数料0円!

■※楽天会員ランクに応じて審査優遇有り!

※一部ご利用できない時間帯・利用手数料が発生するATMがあります。

※必ずしも全ての楽天会員様が審査の優遇を受けられるとは限りません。

楽天銀行のカードローンは利用者に多くのメリットがあるカードローンで当サイト人気No.1となっています。

最大の魅力は金利が年1.9%~14.5%になっていることから、フリーローン以外にも消費者金融からの借り換えに最適なローンとなっています。

また、銀行カードローンでは珍しく、学生/主婦の方でもアルバイト・パートによる安定収入がある場合は申込OKとなっていますので、学生、主婦の人には絶大な人気があります。

それだけではなく、楽天会員ランクに応じて審査優遇があるカードローンなので、楽天会員の人は他に申込するよりも楽天銀行のカードローンの方が断然に有利となります。

消費者金融とは違い、もちろん提携コンビニATM手数料は無料!全ての面においておすすめできるカードローンです。

当サイトおすすめカードローン一覧

| アコム | ||

| 金 利 | 限度額 | 特徴・メリット |

| 3.0%〜18.0% | 最高800万円 | 融資スピードはトップクラス! |

【アコムのおすすめポイント!】

【アコムのおすすめポイント!】

■正式審査結果回答まで最短30分!

■カードローンの中でも※即日融資対応はトップクラス!

■新規契約なら30日間金利0円で無利息!

■三菱UFJフィナンシャルグループの安心感!

■ネットやATMより24時間借入・返済可能!

※即日融資は審査完了後、本人確認書類を平日14:00までにFax送信し、アコムが確認した場合となります。

アコムの最大の特徴は、すべてのカードローンの中でも、審査・融資のスピードがトップクラスの点です。カードローン(特に消費者金融)を借りる人の多くは、申込みした当日に借入したい人が多く、即日融資ができるかどうかが、申込みする大きな選考基準になっています。

どんなに低金利なカードローンでも現金が必要な時に手元になければ全く意味がありません。カードローンですべてにおいてスピードを求めるならばアコムが圧倒的におすすめと言えます。

セブン銀行・ローンソン・EnetなどのコンビニATMはもちろん、銀行ATMとの提携も多く、カードを使っていつでも借入・返済ができ、尚且つ、振込先口座を楽天銀行に登録すれば24時間いつでも振込でキャッシングすることができます!

初めてアコムを利用する人は金利0円サービスで30日間無利息!銀行系消費者金融の代表として、きっと誰もが満足できるカードローンと言えるでしょう。

| プロミス | ||

| 金 利 | 限度額 | 特徴・メリット |

| 4.5%〜17.8% | 1〜500万円 | 30日間無利息サービス有! |

【プロミスのおすすめポイント!】

【プロミスのおすすめポイント!】

■借入日翌日から※30日間無利息!

■金利4.5%〜17.8%限度額1〜500万円の消費者金融トップのスペック!

■審査時間は最短30分!最短1時間融資も可能!

■三井住友銀行ATM利用手数料は無料!

※30日間無利息はメールアドレス登録とWEB利用明細の登録が必要です。

プロミスの無利息は「借入日翌日」からのスタートです!

プロミスの無利息は「借入日翌日」からのスタートです!

プロミスの最大のメリットは、メールアドレス登録とWEB利用明細の登録で30日間無利息サービスが受けられる点です。無利息のカードローンは、他にもアコムやアイフルがありますが、どちらも起点となる基準が「契約日」翌日からとなっているため、契約してから出金をせずに30日間経過してしまうと無利息ではなくなってしまいます。

その点、プロミスは「借入日」翌日から30日間無利息になっていますので、カードだけ作っておけば利用したいときに出金した日から30日間無利息になります!その為、アコム・アイフルとは違い、契約してから30日経過したとしても借入をしてなければ無利息期間は失効しません!

そして審査は最短30分のスピード審査で最短1時間融資も可能!消費者金融では全ての面においてトップと言えるキャッシング先です。

レイクALSAはWEB申込みなら最短60分融資も可能!

| レイクALSA | ||

| 実質年率 | 限度額 | 特徴・メリット |

| 4.5%〜18.0% | 最高500万円 | 郵送なしで借入可能 |

【レイクALSAおすすめポイント!】

【レイクALSAおすすめポイント!】

■初めての方はWEB申込で、お借りれ額全額60日間特典または、お借入額5万円まで180日間特典有!(契約額1万円~200万円まで)

■審査結果は申込後、最短15秒で結果表示なのですぐに分かる!

■Web完結ならカードレス対応なので郵送物無しで借りれる!

レイクALSAは新規契約の方はWEB申込で借入額全額を60日間特典または、借入額5万円まで180日間特典(2つとも契約額1万円~200万円まで)のどちらかを選ぶことができます。

そして審査結果は申込後最短15秒で結果表示されるので、結果の連絡を待つ必要もありません。Web完結でカードレス対応になっていますので、自宅への郵送無しで借りることもできます。レイクALSAは全てを兼ね備えた新しい消費者金融です。

※レイクALSAの特典は、初回契約日翌日からとなります。

・特典期間経過後は通常金利適用。

・30日間特典、60日間特典、180日間特典との併用不可。

・60日間特典はWebで申込いただいた方のみ。

・ご契約額が1〜200万円の方。

・ご契約額が200万超えの方は30日特典のみになります。

・Web以外で申込された方は60日間特典を選べません。

・新生フィナンシャルで初めてご契約いただいた方のみが対象。

| 三菱UFJ銀行カードローンバンクイック | ||

| 金 利 | 限度額 | 特徴・メリット |

| 1.8%〜14.6% | ※最高500万円 | 知名度No.1銀行カードローン |

【バンクイックのおすすめポイント!】

【バンクイックのおすすめポイント!】

■金利1.8%〜14.6%!10万円以上100万円以下は金利13.6%〜14.6%!

■テレビ窓口なら審査回答後(お申し込みから最短翌営業日)にカード発行可能!

■全国の提携コンビニATM手数料0円!

【バンクイックの限度額ごとの金利】

| 400万円超500万円以下 | 300万円超400万円以下 | 200万円超300万円以下 | 100万円超200万円以下 | 10万円以上100万円以下 |

| 年1.8%〜年6.1% | 年6.1%〜年7.6% | 年7.6%〜年10.6% | 年10.6%〜年13.6% | 年13.6%〜年14.6% |

上記の表を見ても分かる通り、注目は利用限度額100万円以下の金利です。消費者金融やクレジット会社のカードローンでは100万円未満の場合18%が多い中、三菱UFJ銀行カードローンは10万円以上100万円以下は年利13.6%〜14.6%!

最高金利の上限金利でも年利14.6%となります。そして、200万円超から下限金利は1桁台になり、最高限度の500万円では下限金利の年利1.8%が適用される場合もあります!

※利率は変動金利です。

※平成29年3月27日以降にご契約のお客さまの適用金利です。それ以前にバンクイックをご契約のお客さまの適用金利は、本金利と異なる場合があります。

バンクイックが低金利と言われる所以は、上限金利14.6%だけでは無く、10万円以上100万円以下の金利が13.6%〜14.6%になっている点です。10万円台から最低金利が13.6%になっていることで、消費者金融の18.0%と比較すれば、かなり低金利なのです!

単純にバンクイックで60万円を13.6%で借りれた場合と、消費者金融より60万円を18.0%で借りた場合、1か月間(30日間)の利息は、2,170円も違ってきます。

消費者金融では10万円〜100万円以下は同じ金利ですが、バンクイックなら10万円以上100万円以下までの金利が最低13.6%となっていますので、低金利で借りたいならば、バンクイックから借りることがおすすめなのです。

| みずほ銀行カードローン | ||

| 金 利 | 限度額 | 特徴・メリット |

| 年2.0%〜14.0% | 最高800万円 | 上限金利年14.0%の低金利! |

【みずほ銀行カードローンのおすすめポイント!】

【みずほ銀行カードローンのおすすめポイント!】

■金利年2.0%〜14.0%で事業性資金以外は使途自由!

■限度額最高800万円は全カードローン最大級!

■カードローン利用で※ATM時間外手数料や振込手数料が無料に!

■みずほ銀行で住宅ローンを組んでいる方は、さらに金利年0.5%引下げ!(引き下げ適用後の金利は年1.5%~13.5%です。)

※時間外手数料や振込手数料無料は、みずほ銀行本支店宛の場合です。

※コンビニATM時間外手数料・ご利用手数料・振込手数料(他行宛)は月4回まで無料です。

みずほ銀行の口座を持っている人は、みずほ銀行カードローンがおすすめです。限度額最大800万円はカードローンでもNo.1ですので、事業資金以外であれば様々な使途に利用することができます。

多少のデメリットとして、借り入れ条件にみずほ銀行口座が必要となります。口座を持っていない人は、融資までに若干時間が必要ですが、他メガバンクの三菱UFJ銀行、三井住友銀行よりも上限金利が一番低く、全カードローンで見ても、上限金利年14.0%は低金利です。

みずほ銀行はキャッシュカードから借入ができますので、ローン専用のカードを持たなくてもOKです(ローン専用カードを選ぶことも可能です)。そのため、余分なカードを持つ必要が無く、内緒で借りる人には嬉しいサービスとなっています。

| 三井住友銀行カードローン | ||

| 金 利 | 限度額 | 特徴・メリット |

| 4.0%〜14.5% | 最高800万円 | 口座開設不要で利用OK! |

三井住友銀行カードローンの金利表

三井住友銀行カードローンの金利表| 契約極度額 | 100万円以下 | 100万円超 200万円以下 | 200万円超 300万円以下 | 300万円超 400万円以下 |

| 借入利率 | 年12.0%〜14.5% | 年10.0%〜12.0% | 年8.0%〜10.0% | 年7.0%〜8.0% |

| 契約極度額 | 400万円超 500万円以下 | 500万円超 600万円以下 | 600万円超 700万円以下 | 700万円超 800万円以下 |

| 基準金利 | 年6.0%〜7.0% | 年5.0%〜6.0% | 年4.5%〜5.0% | 年4.0%〜4.5% |

【三井住友銀行カードローンのおすすめポイント!】

【三井住友銀行カードローンのおすすめポイント!】

■金利4.0%〜14.5%で上限金利は14.5%の低水準!

■限度額最高800万円!自動契約機設置多数あり!

■三井住友銀行口座不要で利用OK!

金利が低い銀行カードローンを選ぶなら、本命はやはりメガバンクのカードローンが信頼感は高いでしょう。メガバンクの中でも低金利と審査スピードが秀でているのは三井住友銀行カードローンとなります。

金利は4.0%〜14.5%で、最高金利でも14.5%と銀行ならではの低金利となっており、バンクイック同様、ローン契約機を利用すればカード発行ができますので、急ぎの方にも充分満足してもらえるはずです。

そして三菱UFJ銀行と同じく、銀行口座開設は不要!全ての面で最高スペックなのが三井住友銀行カードローンの魅力です。(※専業主婦は融資不可となっています。)

何度でも14日間無利息!ベルーナノーティス

| ベルーナノーティス | ||

| 実質年率 | 限度額 | 特徴・メリット |

| 4.5%〜18.0% | 最高300万円 | 何度でも14日間無利息! |

【ベルーナノーティスのおすすめポイント!】

【ベルーナノーティスのおすすめポイント!】

■東証一部上場、通信販売ベルーナのグループ会社である株式会社サンステージなので安心!

■何度でも14日間無利息で借りれる!

■インターネットなら最短3分で申込み完了!

■審査時間も最短30分!

ベルーナノーティスはまだそこまで知名度は有りませんが、東証一部上場、通信販売ベルーナのグループ会社である、株式会社サンステージが貸付していますので、安心して利用することができます。

ベルーナノーティスの特徴は、何度でも14日間無利息が利用できることです。新規契約時に14日間無利息となり、完済してからの次回借入が、前回無利息適用の日から3ヶ月以上経過していた場合、再度14日間無利息となります。

消費者金融のノーローンがなんどでも1週間無利息をやっていますが、ベルーナノーティスは何度でも2週間無利息なので、ベルーナノーティスの方がお得と言えるでしょう。

また、ベルーナノーティスは「配偶者同意貸付」での申込みを受付ていますので、※専業主婦でも申込みが可能となっています。

※配偶者にご収入があれば利用可能です。ただし審査の結果、ご希望に添えない場合もございます。

配偶者同意貸付とは、[申込者+配偶者の年収の1/3]から、[申込者+配偶者の借入残高]を引いた金額が借入上限になります。

配偶者の信用情報も調査するため、必ず同意が必要になるため、配偶者に内緒で借りることはできません。

また、下記の書類が必要になります。

・婚姻関係の証明書(住民票等)

・本人確認書類(運転免許証等)

・同意書(ベルーナノーティス作成の書類)

プロミスで自宅に書類やカードを郵送されずに借りる方法

消費者金融ローン組めない原因

郵送物・電話無しでキャッシング!モビットWEB完結

金利無料!利息0円のカードローン

銀行カードローン審査は厳しい?借りれる?借りた人

キャッシング年収借入限度額はいくら?総量規制の計算

カードローン借り換えなら低金利で!

応援1クリックお願いします。

応援1クリックお願いします。

この記事へのコメント