�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2018�N02��16��

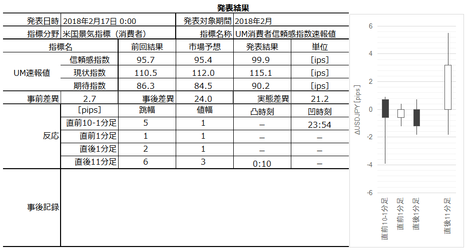

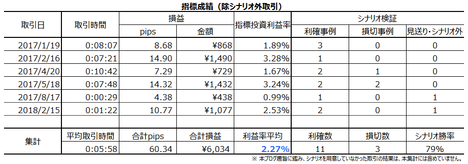

2018�N2��16��24:00���\�[�č��i�C�w�W�u2018�N2���W�v��UM����ҐM�����w������l�v�i���㌟�؍ρj

�T.���O���e

�u���O�̓����͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���㌟�v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�{�w�W�̔������͂��������ɏڏq���Ă��܂��B���L�ڏq���鍡��̎�����j�́A���̕��͌��ʂɊ�Â��܂��B

�{�w�W��24:00�ɔ��\����܂��B����āA���̏T�̏T�����傫�ȗz����A���������Ƃ��A�{�w�W���\�O��i24:00���j�����ɏT���̃|�W�V�����������i�ނ��߂��A�g�����h�����]���邱�Ƃ������Ƃ������G������܂��B

���̘b�͊��o�I�Ȃ��ƂŁA��ʓI���t�����Ȃ��b�ł��B

�f�[�^�̗��t���̂Ȃ��b�Ȃ̂ɁA���̏�ɍX�Ɋ��o�I�Șb��������A���݂̑�������{�w�W�̂悤�ɉe���͂��������C�x���g�ŁA�ߋ��̌X���ʂ�ɔ�������̂��Ƃ����C�����܂��B

�ł��܂��C�ɂ��Ȃ����Ƃɂ��܂��傤�B

�����A�{�w�W�������݂̑�����̉e�����傫���Ǝv���Ȃ�A������Ȃ��̂���Ԃł��B

���Ƃ��ƏT�����j��24:00�������Ƀ|�W�V�����������i�ށi�ƍl������j�̂́A���̏T�̏T����������ɐL�тĂ����Ƃ��ɏT�����T���ă|�W�V�����������i�ނ���A�ł��B

�ł��AUSDJPY�Ɋւ��ẮA���������Ȃ����猻�݂̂悤�ɂȂ��Ă���Ƃ��l������̂ŁA�|�W�V���������̓����Ȃ�Ă��܂�W����܂���B�ނ���A16��������105�~��ɒB���Ȃ���A���T����105�~�䓞�B�����z���āA�X�ɉA�����L�т邩������܂���B

EURUSD�́A���TUSD�������Ă������̂́A�T����USD���Ă������R������Ƃ���Ȃ�A�Ċ����㏸�����z���Ă���ꍇ�ł��B����ǂ��A��T�E��X�T�̏T�����̕Ċ����͉����Ă��܂��B�����Ȃ����Ǒ����Ȃ�EUR�������Ă����������S�ł��B���T��EURUSD���X�ɗz����L���\�������Ă���܂��B

�킩��܂����ˁA���T�́B

�����Ƃ�₱�����b������ƁA���T���j�͒��������ɏt�ߓ��肵�Ă����A�č����j���ł��B

���\�̗v�_�͉��\�̒ʂ�ł��B

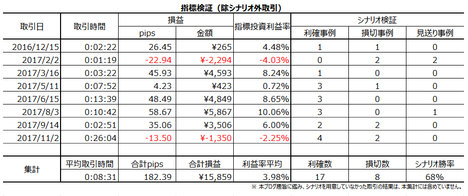

�O�f�̏ڍו��͌��ʂɊ�Â��V�i���I�͈ȉ��̒ʂ�ł��B

- �����_�ɂ����鎖�O���ق̓v���X�ƂȂ��Ă��܂��B

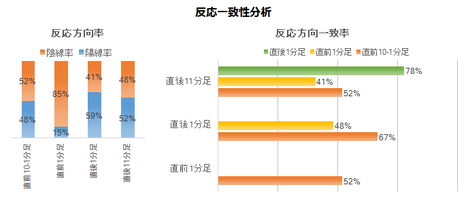

���O���ٔ��ʎ��́A�[2✕�M�����w�����O���ف{5✕�����w�����O���ف{3✕���Ҏw�����O���فA�ł��B���̎��̉��̕����i�v���X���z���A�}�C�i�X���A���j�ƁA���O10-1�����̕�����v����76���ł��B

����āA�����O���I�[�_�[���A���̊��Ԃ�5pips���x�̃q�Q���㉺�Ɏc�����Ƃ������̂ŁA���m��3�`5pips�Ɍ��߂Ă����������ǂ��ł��傤�B - �����I�Ȑ��������ł��Ȃ����̂́A��ɔ��\���ꂽ�O���W�v����ISM���ƌi���w���Ƃ́A���㍷�قⒼ��1�����Ƃ̔��������̈�v����33����������܂���i�s��v��67���j�B

���ߒ��O��1���W�v��ISM���ƌi���w���́A���㍷�ق��v���X�ł����B

����A���O10-1�����Ƃ̕�����v����36���i�s��v��64���j�ŁA�t�����ɔ������邱�Ƃ������悤�ł��B

���ߎ�Ɍ������̂́A���O10-1�������z���Ȃ�AISM�̌��ʂƍ��킹�Z�Ŏw�W���\���O�ɃV���[�g���I�[�_�[���܂��B�w�W���\����̒��˂ŗ��m�^���ł��B - �{�w�W�́A�nj��Ɍ����Ă��܂���B

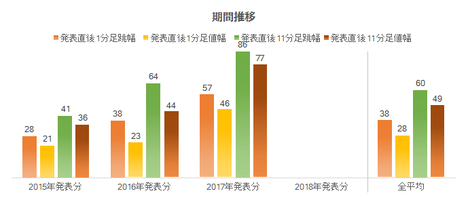

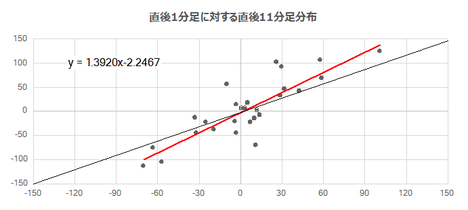

����1�����ƒ���11�����Ƃ̕�����v������56��������̂́A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�38�������Ȃ����߁A�ł��B

�����āA����1�����̕��ϓI�ȃq�Q�̒�����40���ɂ��B���܂��B�㉺�����傫���̂ŁA����ɏ�肭��邱�Ƃ���ł��B��肭���ƌ����Ă��A������ڐ��łȂ��t����ڐ��ł��܂��傤�B�{�w�W�̏ꍇ�ɂ͔��]���X�N���������l����ƁA�w�W���\����1���ȏ�o�߂��Ă���3pips�ȉ��̋t�����_�������ǂ��ł��傤�B

���ϓI�ȃq�Q�̒�����6pips�Ȃ̂ŁA�_���͂��̔����ȉ���3pips�ȉ��ł��B�_����6pips�E10pips�c�Ƒ傫���������قǁA������������͓̂��R�̂��Ƃł��B�_����傫������قǁA�㉺���������������z���Ȃ�������܂���B�w�W���ʂ̗ǂ������ɑ��ċt����𒆐S�ɍl����Ƃ��́A�ǂ�Ȋ��ғI�����ƂȂ��Ă��Ă��Z���Ԏ�������S�ł��B

�ȏ�

�U.���㌟��

�ȉ��́A2018�N2��17��20:00���ɒNjL���Ă��܂��B

�w�W���ʂƔ�����Z�߂Ă����܂��B

�w�W���\���ʂ́A�����w���E���Ҏw���Ƃ��ɑO�ʁE�s��\�z������A����瑍���l�ł������ҐM�����w�����O�ʁE�s��\�z������܂����B

����ɂ��ւ�炸�����͉A���ŁA����11���������z���ւƔ��]�������̂́A���̌�͉A���ւƍĔ��]���܂����B�������ɂ����čď㏸���܂������A�v�����106�~��O�����瓮���Ȃ��������悤�ł��B

�ߋ�3�N�ŁAUM����ҐM�����w������l��100�������Ƃ́A2017�N10���W�v�������ł��i101.1�j�B�����99.9�ƁA����ɋy�т܂���ł����B

�{�w�W�m��l�◈�����\�ł́A�����Ɋ����啝�������N�������Ƃ����f�����ƍl�����邽�߁A�b����100�����Ȃ��\��������܂��B

���O���͌��ʂ������Ă����܂��B

- ���O���ق̓v���X�������̂ŁA���O10-1�����̓����O���I�[�_�[�������ł����B

���ʂ͉A���ŁA4pips�̑��ɂȂ��Ă����ł��傤�B - �����I�Ȑ������ł��Ȃ����ۂƂ��āA��ɔ��\���ꂽ�O���W�v����ISM���ƌi���w���Ƃ́A���㍷�قⒼ��1�����Ƃ̔��������̈�v����33���i�s��v��67���j�����Ȃ����Ƃ������Ă��܂����B

���ʂ́A�O�����\1���W�v��ISM���ƌi���w���̎��㍷�كv���X�ɑ��A�{�w�W���㍷�ق��v���X�ł����B

�|�W�V�����́A���O10-1�������z���Ȃ�AISM�̌��ʂƍ��킹�Z�Ŏw�W���\���O�ɃV���[�g���I�[�_�[���A�w�W���\����̒��˂ŗ��m�^���������ł����B

���ʂ́A1�E2pips�̗��m�ƂȂ������Ƃł��傤�B - �{�w�W�͒nj��Ɍ����Ă��܂���B�t����ڐ��Ŏw�W���\����1���ȏ�o�߂��Ă���3pips�ȉ���_������ł����B

���ʂ�3pips�̗��m�ƂȂ����ł��傤�B

�Q�Ă��܂����̂Ŏ�����Ă��܂��A����Ă��Ă��Ƃ�Ƃ������Ƃł��傤�B

����{�w�W�̔��\��3��16��24:00�ɍs���܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 00:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2018�N02��14��

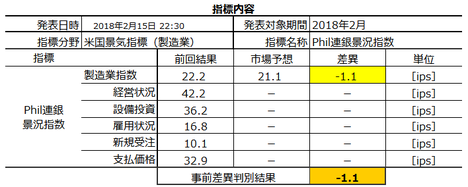

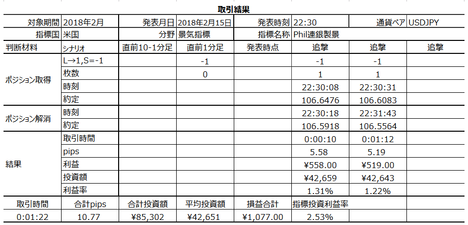

2018�N2��15��22:30���\�[�č��i�C�w�W�u2018�N2���W�v��Phil�A����ƌi�C�w���v�i���ʌ��؍ρj

�T.���O���e

�u���O�̓����͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���㌟�v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�{�w�W�̔������͂��������ɏڏq���Ă��܂��B���L�ڏq���鍡��̎�����j�́A���̕��͌��ʂɊ�Â��܂��B

���\�̗v�_�͉��\�̒ʂ�ł��B

���āA���̓�22:30�ɂ́uPhil�A����ƌi�C�w���v�uNY�A����ƌi�C�w���v�u���Y�ҕ����w���v�u�T���V�K�^�t�ƕی��\�������v�����\����܂��B���ꂼ��̎w�W�̉ߋ��X���͂������ʂ́A��L�������N���b�N����ƎQ�Ƃł��܂��B

���������A����Ȃɐ��肾������ł́A�ǂ̎w�W�ɒ��ڂ���Ηǂ����i�荞�܂Ȃ��Ǝ�����o���܂���B���̓_�ɂ��Ă͎��̂悤�ɍl���Ă��܂��B

Phil�A����ƌi�C�w����NY�A����ƌi�C�w���Ƃ̔��������ւ̉e���͂́A�����炭�O�҂̕��������ł��傤�B�Ȃ��Ȃ�A������\�����ISM�����ƌi���w���Ƃ̑��ւ��APhil�A����ƌi�C�w���̕�����������ł��B

���ɁAPhil�A����ƌi�C�w�������Y�ҕ����w���̂ǂ��炪���������ւ̉e���͂��������́A�APhil�A����ƌi�C�w���̕������������ւ̉e���͂������ƌ����݂܂��B�Ȃ��Ȃ�A���������Y�ҕ����w�����Q�l�ɂ��ׂ�����ҕ����w�������ɑO���ɔ��\����Ă��邩��ł��B

����āA�w�W���\��̔��������ւ̉e���͂́APhil�A����ƌi�C�w����NY�A����ƌi�C�w�������Y�ҕ����w�����T���V�K�^�t�ƕی��\�������A�̏��ł͂Ȃ��ł��傤���B

�O�ꂽ�炲�߂�Ȃ����B���ōl�������ƂŁA�����4�w�W�̉e���͂̋�����ߋ��ɑk���Ē��ׂ��Ⴀ��܂���B

�O�f�̏ڍו��͌��ʂɊ�Â��V�i���I�͈ȉ��̒ʂ�ł��B

- �w�W���\�O�́A���O1�����̉A������74���ƕ肪����_�ɒ��ڂ��܂��傤�B

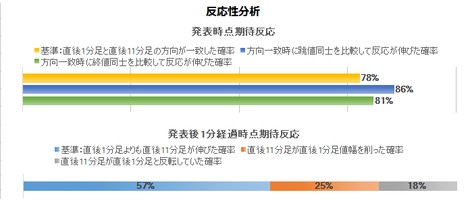

�A���A���̊��Ԃ͗z�����ւ�2�E3pips�̋t�q�Q���ڗ����܂��B�����炱�̊��ԂɎ������Ȃ�A�z������2�E3pips���˂���A�V���[�g�ŋt�����ł��B����ŔN�Ԃ�ʂ��ď��Ă����ł��B���m�E���̖ڈ���3�E4pips�Ƃ��Ă����Ηǂ��ł��傤�B�z�����ɒ��˂Ȃ���A������~�߂�Ηǂ��̂ł��B - �w�W���\��́A����1�����ƒ���11�����Ƃ̕�����v����81���ł��B����81���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�85���ł��B

�w�W���\��̔������b���L�ё�����̂�����A�w�W���\��ɔ����������m�F�����瑁���nj��J�n�ł��B

����ǂ��A�w�W���\����1�����o�߂��Ă��A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�44����������܂���B�����nj��J�n�œ����|�W�V�����́A���\����1�����߂����痘�m�̋@����M���ׂ��ł��B

�ȏ�

�U.���㌟��

�ȉ��́A2018�N2��15���ɒNjL���Ă��܂��B

�w�W���ʂƔ�����Z�߂Ă����܂��B

�w�W���\���ʂ͑O�ʁE�s��\�z������܂����B

�������\���ꂽNY�A����ƌi�C�w���͑O�ʁE�s��\�z�������܂����B���Y�ҕ����w���́A�O�N��E�R�A�O����E�R�A�O�N�䂪�O�ʁE�s��\�z������A�O����͎s��\�z������܂����B

�����āA�����͉A���ł����B

�ł́A����̔����ɉe�������̂́ANY�A����ƌi�C�w���̌��ʂ������̂ł��傤���H�@����Ȗ�܂���B

���O���͂ł́A�w�W���\��̔��������ւ̉e���͂́APhil�A����ƌi�C�w����NY�A����ƌi�C�w�������Y�ҕ����w�����T���V�K�^�t�ƕی��\�������A�̏��ƌ�����ł��܂����B

�O��ł��B

USDJPY�łȂ��AEURUSD�̓��������Ă��A�w�W���\���USD���Ŕ������Ă��܂��B�o�ς��ǂ��āA�ٗp�����S�ٗp�ɋ߂Â��A�����ƕ���������Ə㏸���n�߂��悤�Ȃ̂ɁA�����N���Ă�USD��������������Ă��܂��B����Ȃ������Ȃ��Ƃ����܂ł������͂�����܂���B

�Ƃ����Ă��A���͂��O�����ȏ�i����̔�����Phil�A����ƌi�C�w���̌��ʂɑΉ����A���w�W�̔����͑f���Ƃ������́j�A�����Ƃ������͂�����܂���B

���O���͌��ʂ������Ă����܂��B

- �w�W���\�O�́A���O1�����̉A������74���ƕ肪����_�ɒ��ڂ��Ă��܂����B

���ʂ͗z���ł����B - �w�W���\��́A����1�����ƒ���11�����Ƃ̕�����v����81������A����81���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�85�����邱�Ƃɒ��ڂ��Ă��܂����B

�w�W���\��ɔ����������m�F�����瑁���nj��J�n���s���\��ł����B

���ʂ́A���\����1�`2�b���炢�͗z�����ɒ��˂��悤�ł����A�����Ɉ�C�ɖ߂��āA����1�����͉A���ŏI���܂����B

����ۂlj^���ǂ��Ȃ���A�w�W���\����̗z�����ւ̒nj��̓I�[�_�[���ʂ�Ȃ������ł��傤�B�����ɒnj������͉A�����ɓ]�����̂ŁA���̎��_�ŃV���[�g�Œnj��ł���Ώ��Ă��ł��傤�B

�w�W���\����1�����o�߂��Ă��A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�44����������܂���ł����B

���ʂ́A����1�����I�l���Ē���11�����I�l�͔�����L���Ă���A��������͂��O���܂����B

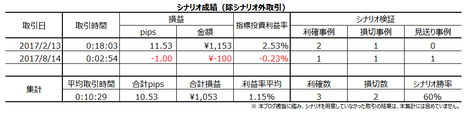

������ʂ͎��̒ʂ�ł��B

�����Ƃ����ԂɎw�W���\����̗z�����ւ̒��˂��A���ɓ]�������Ƃ��K�����܂����B

���͂��ǂ������������A����͉^���ǂ����������ł��ˁB

����{�w�W�̔��\��3��15���ɍs���܂��B������NY�A����ƌi�C�w���Ɠ������\�ł��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 23:00| Comment(2)

| TrackBack(0)

| DB2. ��w�WDB

2018�N02��13��

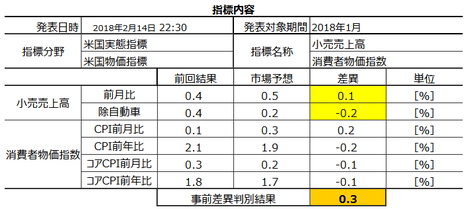

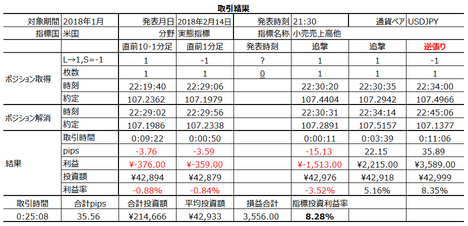

2018�N2��14��22:30���\�[�č����Ԏw�W�u2018�N1���W�v���������㍂�v�i���㌟�؍ρj

�T.���O���e

�u���O�̓����͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���㌟�v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�{�w�W�̔������͂��������ɏڏq���Ă��܂��B���L�ڏq���鍡��̎�����j�́A���̕��͌��ʂɊ�Â��܂��B

������܂��A�{�w�W�͏���ҕ����w���iCPI�j�Ɠ������\����܂��B

�{�w�W�͉ߋ���CPI�Ɠ������\���ꂽ���Ƃ���������܂��B�{�w�W��CPI���Ƃ��ɔ������傫�����̂́A�����ւ̉e���͑����̏ꍇ�A�������㍂��CPI�A�̊W������܂��B����āACPI�Ɠ������\���s����Ƃ��́A�{�e���͌��ʂ�D�悵�������ǂ��ł��傤�B

�{�w�W��CPI�Ƃ́A���ȊW������܂��B

���w�W���������\�����Ƃ��́A���㍷�ق̕��������w�W�ň�v�������ł��B����ǂ��A���w�W���ʂ̓��ɔ��\�����Ǝ��㍷�ق̈�v���͔������܂��B

���w�W���ʂ̓��ɔ��\�����Ƃ��́A�O���̏������㍂�̎��ԍ��قƓ�����CPI�̎��ԍ��ق̈�v�����ł������Ȃ�܂��i��v��63���j�B

�����͑傫���A������ɐL�тĂ����e�����Ԃ���r�I�����w�W�ł��B���������ւ̉e���́A�R�A�O���䁄�O����A�̌X��������܂��B

������������{�w�W���ɂ����������n�߂邱�Ƃ������A���̂��ߎw�W���\�O�ɂ͈�U�|�W�V�������Z�������̂ł͂Ȃ��ł��傤���B�w�W���\���O�Ƀ|�W�V��������铮���������Ĕ������������邽�߂��A�w�W���\�O�ɂ̓q�Q���ڗ����[�\�N�������Ԃ��Ƃ��悭�����܂��B

�C��t���܂��傤�B

���āA����̔��\�v�_�͉��\�̒ʂ�ł��B

���O���ق͌����_�i2��12�����_�j�Ń}�C�i�X�ƂȂ��Ă��܂��B�s��\�z�͔��\�O�Ɋm�F���Ă����܂��傤�B

�{�w�W�̎��O���ٔ��ʎ��́A1✕�O���䎖�O���ف|1✕�R�A�O���䎖�O���فA�ŋ��߂܂��B

�O�f�̏ڍו��͌��ʂɊ�Â��V�i���I�͈ȉ��̒ʂ�ł��B

- �w�W���\�O�́A���O���قƒ��O10-1�����̕�����v����67������A���O1�����̉A������83�����邱�Ƃ��o���Ă����Ɨǂ��ł��傤�B

����̎��O���ق��v���X�}�C�i�X�Ȃ̂ŁA���O10-1�����͗z���ƌ����݂܂��B

�����āA���O���ق��w�W���\���O�ɂǂ��C������悤���A���O1�����͉A���ƌ����݂܂��B - �w�W���\���́A���O10-1�����Ⓖ�O1������10pips�ȏ㒵�˂���A���������ɒ���1��������������ƌ����݂܂��B

�A���A�_���ƂȂ�ߋ�����͂܂�4���Ȃ��̂ŁA���ꂪ�A�e�ɂȂ�\�����ۂ��͂܂��킩��܂���B - �w�W���\��́A����1�����������Ē���11����������������L�������Ƃ�83���ƂȂ��Ă��܂��B���������������m�F������A�����nj��J�n���ׂ��ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�60���ł��B���̐�������A�����nj��J�n�œ����|�W�V�����́A�w�W���\����1�����߂����痘�m�̋@����M���������ǂ��ł��傤�B

�Ēnj����J��Ԃ��Ă��ǂ������ł�����A���̏ꍇ�͒Z�����m�̌J��Ԃ��ōs�������ǂ��ł��傤�B�A���A�Ēnj���āX�nj��́A�{�w�W���ʂ�CPI�Ƃ��Ƃ��ɉ��P�Ȃ�Ƃ��Ɉ����Ȃ肵���Ƃ����ǂ��ł��傤�B

���̃V�i���I�̘_�����������ɏڏq�����{�w�W�ڍו��͂̌��_�ł��B

�ȏ�

�U.���㌟��

�ȉ��́A2018�N2��15���ɒNjL���Ă��܂��B

�w�W���ʂƔ�����Z�߂Ă����܂��B

���ʂ́A�O����E�R�A�O����Ƃ��ɑO�ʁE�s��\�z�������܂����B���������A�����͗z���ł����B

�������\���ꂽ����ҕ����w���́ACPI�O����E�O�N��A�R�ACPI�O����E�O�N��̑S���ڂŎs��\�z������܂����B����̔����́ACPI���������㍂�A�ƂȂ��Ă��܂����B

���̌��ʂ́A���O���͂ŋL���Ă��������̉e���͂��A�������㍂��CPI�A�Ƃ����b�Ƌt�ł��B���ꂪ�m����̖��ł��ꌻ�݂̑�����Ɋ�Â����̂ł���A����͕��͂��O���Ă��܂������ƂɈႢ����܂���B

�\����܂���B

�w�W���ʂɂ��āA����̑O����́�0.3���ł����B�f�[�^���������A�O���䂪�}�C�i�X���������Ƃ́A������܂߂�11��ł��i�p�x30���j�B����11��̂����A�������}�C�i�X���������Ƃ�2������܂���i���ʂ�����10��̂���2��20���j�B�������\�̎��ԍ��ق̓v���X�]�������҂ł��B

�����ɂ��āA�O�q�̒ʂ�ACPI���Η\�z��U�ꂵ�����Ƃɂ���āA��q�Q�̒����z���ƂȂ�܂����B�w�W���\����̒��������B����107.54�́A���̓�18:30�߂��̍��l107.52�t�߂Œ��˕Ԃ��ꂽ�`�ƂȂ�܂��B

�����m�̒ʂ�A����USDJPY�͉��~�g�����h�̐^���Œ��ŁA�܂������グ�Ă����ɂ͂Ȃ��悤�ł��B

���͑Ώۊ��Ԃ̒���1�����E����11�����͗z���ƂȂ������̂́A���̌�͉A�����ɓ]���A23:00�߂�����ď㏸�������̂́A24:00�ɂ͍ĉ��~�ɓ]���܂����BEURUSD�̓����͂����Ƃ͂����肵�Ă��āA�w�W���\��10�����߂���ƁA����USD�͔������ςȂ��ł����B

���́A����̔��������ւ̉e���͂��ACPI���������㍂�A���������Ƃł��B����́A�ߋ��̌X���ɔ����Ă��܂��B

����L����ǂތ���ł́ACPI���\���ʂ�����̕Ďs��ŁA�������㏸�����ɂ��ւ�炸USD�����i�����ɂ��āA�܂��I���i���Ă��Ȃ��悤�ł��B

���Ȃ킿�A�@ �����n�t�@���h�̎肶�܂��i�����͗�15������t�ߋx�ɂŁA������s�����i�j�A�A ��ɔ��\���ꂽ�č��C���t���������č������������邱�Ƃ����������ƁA�B ���͂Ƃ�����AUSD����JPY��EUR�̐捂�ς��x�z�I�A�C 10�N���������Ċ����㏸����Ǝ��т𐳂������f���Ă���͂����Ȃ��A�����͐�T���̊�����������l��߂��Ă��A�傫�Ȋ����㏸�͍��゠�܂���҂ł��Ȃ����ƁA�D �����S�������킹��ƁA�����Ƌ����ƈבւ̏]���̊W�����藧���Ȃ��Ȃ邽�߁A�|�W�V���������炷�����͋N���Ă����₷�����Ɍq����Ȃ��A�ƌ������b�ł��B

�v���̌������܂��܂��߂��āA�f�l�ɐ����ł���悤�ȏłȂ����Ƃ����킩��܂���B

���O���͌��ʂ������Ă����܂��B

- �w�W���\�O�́A���O���قƒ��O10-1�����̕�����v����67������A���O1�����̉A������83�����邱�Ƃ��L���Ă��܂����B

���ʂ́A���O���ق��}�C�i�X�Œ��O10-1�����͉A���ƂȂ������̂́A���O1�����͗z���ƂȂ�܂����B - �w�W���\���́A���O10-1�����Ⓖ�O1������10pips�ȏ㒵�˂���A���������ɒ���1��������������ƌ�����ł��܂����B

���ʂ́A���O10-1�����E���O1�����̒����͂Ƃ���4pips�������̂ŁA����Ώۂɓ�����܂���B - �w�W���\��́A���������������m�F������A�����nj��J�n���ׂ��Ƃ��Ă��܂����B

���ʂ́A�������������m�F����̒nj��|�W�V�����͑��ƂȂ������Z�����������Ǝv���܂��B��q�Q���������܂����B

�����āA�w�W���\����1�����o�߂���ƁA�����nj��J�n�œ����|�W�V�����́A�w�W���\����1�����߂����痘�m�̋@����M���������ǂ��A�Ƃ��Ă��܂����B

���ʂ́A���ĂȂ��͂Ȃ��������̂́A�ǂ��炩�ƌ����Η����͏������A�������l�݂͂����Ă����瑹���傫���Ȃ��Ă����\���������A�Ǝv���܂��B

�Ēnj����J��Ԃ��Ă��ǂ��A�Ƃ��Ă��܂������A���̏ꍇ�͒Z�����m�̌J��Ԃ��ōs�������ǂ��A�Ƃ����_�͂��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł��B

�{���ɐ\����Ȃ����ƂɁA���ꂾ�����͂��O���Ă����ď����Ă��܂��܂����B�Ō�̋t����́A�V�i���I�O����Ȃ̂ŁA�ʼn����̎w�W���ѕ\�ɂ͊܂߂܂���B

����Ȃ��Ƃ�����x�ɂ��l�т������Ă�����L��������܂���B���l�т̕��͂͗\�ߗp�ӂ��Ă���܂��B�\����܂����A�����������Q�Ƃ��������B

���\��3��14���ɍs����\��ł��B����Ȃ��ƂɂȂ��đ匙���ɂȂ肻����CPI��3��13���ł��B�����́A�������㍂��CPI���ʂ̓��ɔ��\����܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 23:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

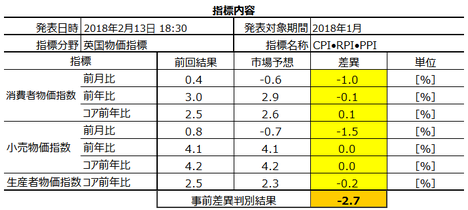

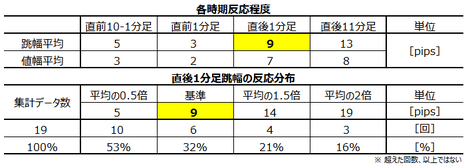

2018�N2��13��18:30���\�[�p��2018�N1���W�v�������w�W�i���㌟�؍ρj

�T.���O���e

�u���O�̓����͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���㌟�v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�{�w�W�̔������͂��������ɏڏq���Ă��܂��B���L�ڏq���鍡��̎�����j�́A���̕��͌��ʂɊ�Â��܂��B

�O��i2018�N1��18���j�̎w�W���ʂƎ�����ʂ��������ł��B

�O�ʂ́ACPI�O�N��E�R�ACPI�O�N�䂪�O���\�z�������ACPI�O�����RPI�e�����O���\�z������܂����BCPI�O�N��̒ቺ�ɔ����A�����͉A���ł����B�A���A2017�N11���ɗ��グ���BOE�́A���㐔�N��1�E2�x�̗��グ�ƃA�i�E���X���Ă������߁A�����͉ߋ����ς����������A����1����������18pips��������܂���ł����B

����́A��T���\���ꂽ�C���t���ŁA2018�N�̃C���t�����ʂ����{2.9���Ɉ����グ���Ă��܂����B�ȑO�̃C���t�����ʂ���2018�N�́{2.6���������̂ŁABOE�̓C���t�����É��ɂ܂����Ԃ�v���邱�Ƃ�F�߂����ƂɂȂ�܂��B

�����ĉ����A���̂Ƃ���MPC�c���v�|�ł́A�C���t�����É��̂��ߌ��ʂ��Ƃ̘������N����A�����̋��Z�����ύX�������Ȃ��|�A�L���Ă��܂����B����āA�������CPI�O�N�䂪�{3.0���ȏ�Ȃ�A30pips���锽���Ɍ��ѕt���\��������܂��B

���āA����̔��\�v�_�͉��\�̒ʂ�ł��B

���ڂ�CPI�O�N��s��\�z�́A���傤�ǐ�̃C���t�����ʂ��Ɠ����{2.9���ƂȂ��Ă��܂��B����ACPI�O����̕��͑傫���O�\���ʂ�艺���\�z����Ă��܂��B���̂��߁A�w�W���\�O�ɂ�GBP��������\���������A���\����������ɂ�āA�V���[�g����������铮�����\�z����܂��B����CPI�O�N�䂪�s��\�z���������Ƃ��̔������|���̂����R�ł��B

�O�f�̏ڍו��͌��ʂɊ�Â��V�i���I�͈ȉ��̒ʂ�ł��B

- ���O10-1�����̓����O�ŁA���m�E���̖ڈ���5�`8pips���炢�ɂ��Ă����܂��B

����̎��O���ق́ACPI�O����E�O�N�䂪�Ƃ��Ƀ}�C�i�X�ƂȂ��Ă���A�[������GBP�͔�����̂ł͂Ȃ��ł��傤���B���̌��ʁA�w�W���\10���O�ɂ́A��������|�W�V�������N���[�Y���铮�������܂�A���̌��ʁA���O���قƋt�̗z�����ɐU���Ɨ\�z���Ă��܂��B

����āA16���E17��������GBPJPY���A�����ɐL�тĂ��Ȃ���A���̎���͒��~���܂��B - ���O1�����̉ߋ����ϒ�����8pips�A�ߋ����ϒl����6pips�ł��B�z������3�`6pips�̋t�q�Q���`�����邱�Ƃ������悤�ł��B

���O1�����̕����́A�A������79���ŁA���O10-1�����Ƃ̕�����v����38���ł��B

�z������3pips���˂���V���[�g���I�[�_�[���A3�`6pips�𗘊m�̖ڈ��ɂ��Ă����܂��B - �w�W���\�������ׂ��Ń|�W�V�������I�[�_�[���鋭���_���ƂȂ�X���͌��o���Ă��܂���B

���O10-1������20pips�ȏ㒵�˂��Ƃ��ɒ���1�������������ɔ����������Ƃ�71���A���O1������10pips�ȏ㒵�˂��Ƃ��ɂ��̋t�����ɒ���1�����͔����������Ƃ�62���ł��B�A���A��������܂����ᐔ�����Ȃ����߁A���܂萄���ł��܂���B - �ϋɓI�ɒnj�����ɂ́A����1�����ƒ���11�����Ƃ̕�����v����66���ŁA���܂�A�e�ɏo���Ȃ������ł��i����ł��ق�3���2�������ł��j�B����66���̕�����v���ɒ���11��������������1���������������Ƃ�75���ł��B�w�W���\����̏����������������Ă���nj�����ɂ͏��������Ȑ����ł����A�w�W���\����1�����x�Ȃ�nj����Ă��ǂ��ł��傤�B

�A���A����1���������̉ߋ��̔������z������ƁA�S�̂̔����߂�48����16�`31pips���˂Ă��܂��B16pips�ȉ������������Ȃ��������Ƃ�8����������܂���B32pips�ȏ㒵�˂����Ƃ�44���ł��B

����������16pips�ȉ��̂Ƃ��nj����J�n���āA10�`15pips���x�𗘊m�̖ڈ��Ƃ��A5�`10pips��ڈ��ɂ��Ă����Ɨǂ��ł��傤�B�A���A���̃|�W�V�����͎w�W���\����1�����߂��Ē���������������܂���B - �w�W���\����1�����߂���ƁA����1�����I�l���Ē���11�����I�l��������L���Ă������Ƃ�34���i3���1��j��������܂���B�t�Ɍ����A����1���������̃s�[�N�t�߁i30pips�t�߁j���A����1�����I�l���t���Ă��璼��1�����I�l���Ĕ�����L���Ă���Ƃ��ɋt���肵�������������҂������ł��B

�A���A�t����͒Z���Ԏ������{�ŁA���ꂾ���ɗ��m�E���̖ڈ���������������ł����܂��傤�B���m�E���Ƃ���5pips���x�ƌ�����ł����܂��傤�B - BOE�͐��MPC�ŁA�C���t�����ʂ��Ƃ̘����������Ȃ琭���ύX���đΉ�����|�A�̕��������܂����B���̃C���t�����ʂ��Ƃ�CPI�O�N��{2.9���ł��B

����āA�����CPI�O�N�䂪�{3.0���ȏ�ŁA���ACPI�O���䂪�s��\�z������A�t����Ȃl�����ɒnj��O�ꂷ��Ηǂ��ł��傤�B

���̃V�i���I�̘_�����������ɏڏq�����{�w�W�ڍו��͂̌��_�ł��B

�ȏ�

�U.���㌟��

�ȉ��́A2018�N2��13��22:05���ɒNjL���Ă��܂��B

�w�W���ʂƔ�����Z�߂Ă����܂��B

���ʂ́A���ڂ��Ă���CPI�e�����s��\�z���������ARPI�EPPI�e���͎s��\�z�������܂����B�����͗z���ł������A���\����1�����߂���ƉA�����ɑ傫�����]���܂����B

CPI�O����́A�܂��܂�1���W�v�����h���Ɨ����܂����B��N�ʂ肾�ƁA������CPI�O����̓h���Əオ��܂��B���������A����͐܍��ςȂ̂őΑO���łȂ��Η\�z���d�v�ł��B�s��\�z�ɑ��Ă�0.1�����聢0.5���ł����B

CPI�O�N��́A���ɑO�N�����������I�Ȑ����i�{1.6���j���������Ƃ������āA�����ȍ~�������������l���o�ɂ����ɂȂ��Ă��܂����B���ʂ́{3.0���ŁA�s��\�z���{0.1������܂����B

�ڍו��͋L���ɋL�����悤�ɁA�{�w�W�ւ̔����́ACPI�O�N�䁄CPI�O���䁄���̑��A�̏��ɉe�����܂��B����āA����̏����������z�����������Ƃ́A�ߋ��̌X���ʂ�ł��B

���̑��A2017�N6���W�v������PPI�����~�ɓ]���ARPI�͂��낻�뉺�~�ɓ]�������ȋC�z������܂��B�Â��b�̒ʂ�A�����������ɓ`������̂Ȃ�A�����ƍė�����RPI�O�N��͉��~����N�������邩���ڂɒl���܂��B

�����ɂ��ẮA����A���ʂȏɂ���܂����B

���̓��A12:30�̓��،����t���ȍ~�AUSDJPY��108.71����17:33��107.53�܂Œl�������Ă��܂����B���̉e���ŁA�����ԑт�GBPJPY��150.46����148.98�܂Œl�������Ă��܂����BGBPUSD�ɂ��Ă��A�����ԑт�1.3839����1.3864�ɂ��USD�������Ă��܂����B

�������āAUSD���̐����������Ŗ{�w�W���\������1���Ԍ�ɔ���܂����BGBPJPY�̎w�W���\���O1���ԑ��́A149.29����149.42�ɋ͂��ɒl��߂��Ă��܂��B����́A�����ԑт�USDJPY��107.61����107.64�Ɖ����~�܂�������AGBPUSD��1.3863����1.3879�ւ�USD������GBP���ɓ]���Ă������߂ł��B

USDJPY�ł���قǓ������������ゾ�����̂ŁA�����A������ׂ����~�߂Ă����ׂ��������܂����B�����N���邩�iUSDJPY������Ƀh���Ɖ����铙�j�킩��Ȃ��Ƃ��́A�ߋ��̌X���Ȃ�Ė��ɗ����Ȃ����Ƃ���������ł��B

�w�W���\��̔����́A����3�b���炢�����z���ɐL�тāA5�b�ギ�炢�Ƀh���ƐL�тāA���̌㌃�����㉺�����܂����B�����āA���\����1�����߂��鍠�ɂ͉A���ɓ]���A��������Ăїz�����ւƖ߂��܂����i����11�����͂܂��A���j�B

���̓����́A�O�q��USD���̗���ɂ���āA�ŏ��̗z���ŗ��m�����Q���҂������������߂ł��傤�B�����O��������ɂ́A�s�����傫�����ł����B���ꂪ�A����11�����̉A���Ɍ���Ă��܂��B�ŏI�I�ɂ́A19���߂���149.7���܂�GBPJPY�͏㏸���܂����BGBPJPY�ł���GBPUSD��EURGBP��GBP������ꂽ�悤�ł��B

���O���͌��ʂ������Ă����܂��B

- ���O10-1�����̓����O�ŁA���m�E���̖ڈ���5�`8pips���炢�ɂ��Ă��܂����B

���ʂ́A����20pips���̗z���ƂȂ�܂����B

���������A����͎��O���͂ɋ������悤�Ɏs��\�z�����ɂ���Ď��O�ɉA�����ɐL�т����Ƃɂ��߂��ł͂���܂���B�ł��܂��������Ƃł��B���ꂾ�����߂�����A�����ɐL�тĂ���A�w�W���\�O�ɂ͖߂���������̂ł��B - ���O1�����́A�z������3pips���˂���V���[�g���I�[�_�[���A3�`6pips�𗘊m�̖ڈ��ɂ��Ă��܂����B

���ʂ͗z���ŁA3pips�z�����ɒ��˂����_��18:29:30���߂��Ă���A��������̃V���[�g�̓I�[�_�[�ł��܂���ł����B - ����1�����́A���O10-1������20pips�ȏ㒵�˂���A�������Ɏw�W���\���O�Ƀ|�W�V�������I�[�_�[���邱�Ƃ��l���Ă��܂����B

����A���O10-1�����͗z������21pips���˂Ă���A����1�������z���ł������A���̃|�W�V�������I�[�_�[���邩�ۂ��͖����܂����B�����āA�����͂��܂蓮���Ȃ�USDJPY���ߌゾ����100pips���������Ă����̂ł��B�ǂ�Ȕ����ɂȂ邩�Ȃ�ė\�z�����܂���B - �nj��́A�w�W���\����1�����߂���ƕ��������ƍl���Ă��܂����B���������A�w�W���ʂ�CPI�O�N�䂪�{3.0�ƁA��̃C���t���̌��ʂ��{2.9���������Ă��܂����B

����11�����͉A�����`���������̂́A���̌�19:00�߂���149.7��GBPJPY�͓��B���܂����B149.7�́A��ڋύt�\1���ԑ��̓]�������������ꏊ�ł��B

������ʂ͎��̒ʂ�ł��B

�����Ƃ������nj����Ă��ǂ����������m��܂��A����͌��ʘ_�ł��B�����ڂŌ���A�~���肾����������̂ł��B

���\��3��20���ɍs����\��ł��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 06:00| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

2018�N02��11��

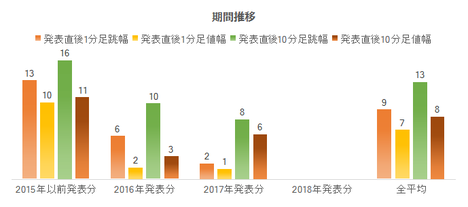

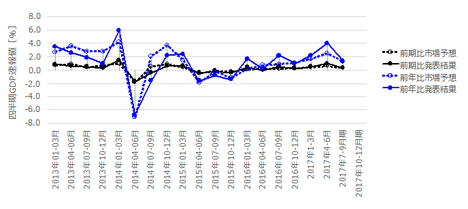

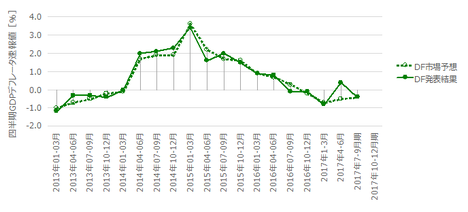

4-1-2.(a) ���{�o�ώw�W�u�l����GDP����l�v���\�O���USDJPY�������́i2018�N�Łj

���{�o�ώw�W�u�l����GDP����l�v�̎w�W���\�O��̔������͂ɂ́A�@ GDP�O����i�ȉ��A�O����Ɨ��L�j�A�A GDP�O�N��i�ȉ��A�O�N��Ɨ��L�j�A�B GDP�f�t���[�^�i�ȉ��ADF�Ɨ��L�j�A��p���܂��B

���̕��͂ɂ́A2013�N1-3�����W�v���`2017�N7-9�����W�v���i���N11�����\����l�j��19�̉ߋ��f�[�^��p���Ă��܂��B

���{�̌o�ώw�W�́A������Z�������\���ȊO�ɂقƂ�Ljבւɉe��������܂���B�����̎w�W���\������08:50�ŁA09:00�̓��؊�t���œ����̗l�q���̂��߁A�w�W���\����̔����������܂��B���̌X����GDP����l���\���ł��瓯���ł��B

GDP����l�́A���t�{��2���E5���E8���E11���ɑO�l�������\���܂��B

�{�w�W�̈Ӌ`�́A���Y���̑����I�Ȍo�ώ��Ԃ�\���A���{�⒆��̐���ɉe����^����_�ł��B

���{�̏ꍇ�A2014�N�̏���ő��Œ���ɕ����㏸���E�������Ƃ��ɑ傫���ቺ���܂����B���̌��ʁi����������Ɂj�A���{�͏O�@���U���s������A���ʼn������s���܂����B

����̏���ő��ł�2019�N10���ɗ\�肳��Ă��܂��B2019�N�ɓ���ƁA���̂��Ƃ��ӎ�����Ė{�w�W�ւ̊S�����܂邩���m��܂���B2017�N�͂قƂ�ǔ������Ȃ��w�W�ƂȂ��Ă��܂����B

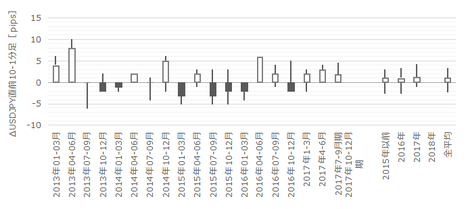

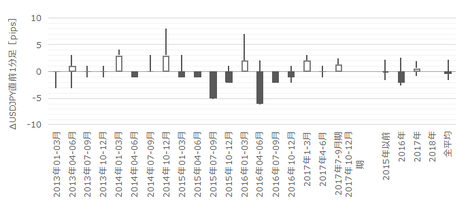

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

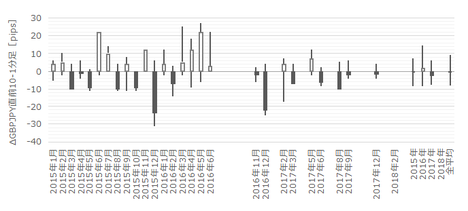

�w�W���ʂɍł��f���ɔ����������Ȓ���1���������́A�ߋ����ς�9pips�ł��B�����͏������A�X�ɍŋ߂ł͂قڔ������Ȃ��w�W�ƂȂ��Ă��܂��B���̂��Ƃ��ߋ�����̔������ϒl�̐��ڂŌ��Ă݂܂��傤�B

2017�N�͂Ƃ��Ƃ�����1�����̔������ς�����2pips�E�l��1pips�܂Œቺ���܂����B�v����ɁA�w�W���\���Ȃ����ԑтƂ��܂�ς��܂���B����ł́A�X�v���b�h�̂��Ƃ��l����ƁA�|�W�V�����������Ȃ������}�V�ł��ˁB

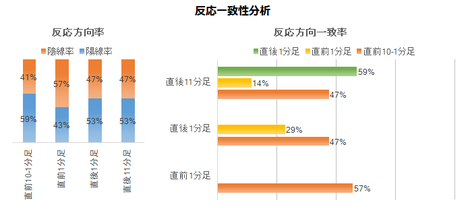

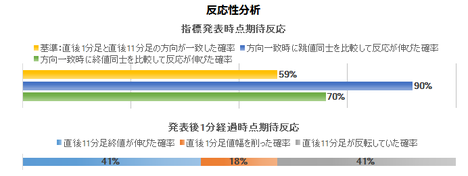

���͂ɂ́A���O���فi���s��\�z�[�O�����l���ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�����l���ʁj�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

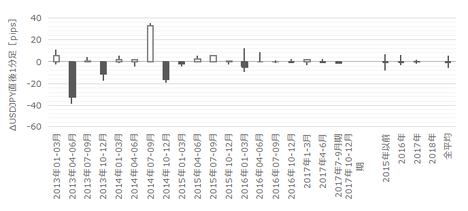

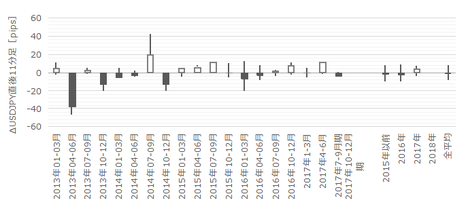

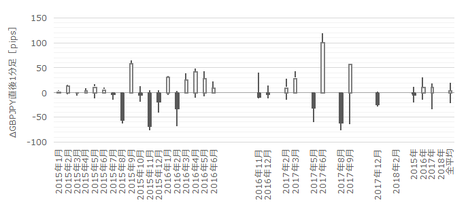

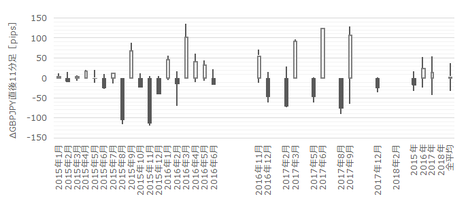

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�{�w�W���\�l�͑O�����̏W�v�f�[�^�ł��B�O���t�����͏W�v����ƂȂ��Ă��܂��B

��}�O����i���j��0����������v���X���ň��肵�Ă���A�s��\�z�Ƃ̘��������������Ƃ��킩��܂��B�O�N��i�j��2014�N4-6�������{�g���ɂǂ��炩�ƌ����Ώ㏸��ƂȂ��Ă��܂��B

���̃{�g���i��6.8���j�́A2014�N4���ɏ���ł�5������8���ɑ��ł��ꂽ���Ƃɂ����̂ł��B�삯���ݎ��v�������āA���̒��O�l����2014�N1-3�����͒��߃s�[�N�i�{5.9���j���`�����܂����B

���ݑO�N��͏㏸��Ƃ͌����A���߃s�[�N�����������Ƃ͂���܂���B�{5.9�ȂǂƂ��������́A�ӂ��A��i���ŋL�^����鐔���ł͂���܂���B2019�N10���Ɍ��s8������10���ւ̏���ő��ł��\�肳��Ă���̂ŁA���̒��O�ɓ����悤�Ȃ��Ƃ��N���邩�ǂ����ł��B

�t�Ɍ����A2017�N4-6�����́A���������C�x���g���Ȃ������ɂ��ւ�炸�{4.0�����L�^���܂����B�A���A���̂Ƃ��͉���l�Ł{2.5���ɏC������Ă��܂��B���́{2�`3���t�߂�2017�N�̐������Ƒ�����ƁA�����CPI��0�`1���t�߂𒆐S�ɓ����Ă���̂ŁA���{�o�ς̎����������́{1�`2���t�߂Ƃ������ƂɂȂ�܂��B

������������ڕW�́{2���ɒB���Ă��Ȃ����̂́A���߂̓��{�o�ς͕č��o�ςɕ���Ŏ����������Ă��邱�Ƃ��킩��܂��B

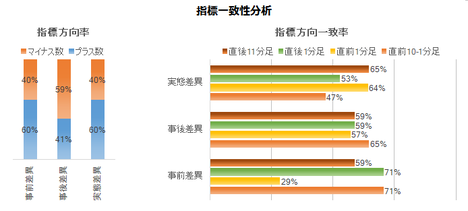

���āA�ߋ��̎w�W���ʂƔ����Ƃ̊W�����Ă����܂��B

���O���ق́A�[1✕�O���䎖�O���ف[1✕�O�N�䎖�O���ف[2✕DF���O���فA�Ƃ������ʎ��̉��̕����i�v���X���z���A�}�C�i�X���A���j�ƁA���O10-1�����̕�����v����73���ł��B

���ʎ��e���̌W���͑S�ă}�C�i�X�Ȃ̂ŁA�s��\�z���O�����l��舫�����Ă���Ύw�W���\���O�͗z���iJPY���j�ƂȂ�A���P���Ă���ΉA���iJPY���j�Ŕ������Ă��܂��B�s��\�z�ɑ��f���ɓ����Ă��܂��B

���㍷�ق́A8✕�O���䎖�㍷�ف{1✕�O�N�䎖�㍷�ف{1✕DF���㍷�فA�Ƃ������ʎ��̉��̕����ƁA����1�����̕�����v����60���ł��B���ʎ��͂��܂�A�e�ɂł��܂���B

���ԍ��ق́A1✕�O������ԍ��ف{1✕�O�N����ԍ��ف{1✕DF���ԍ��فA�Ƃ������ʎ��̉��̕����ƁA����11�����̕�����v����60���ł��B��������ʎ��͂��܂�A�e�ɂł��܂���B

�w�W��v�������́A�e���قƔ��������̈�v���ׂĂ��܂��B

���O���قƎ��ԍ��ق͂��v���X���������悤�ł��i�������60���j�B���āA���㍷�ق͂��}�C�i�X���������悤�ł��i59���j�B�s��\�z�������Ă�m�x���������ɁA���̒��x���I�[�o�[�V���[�g�������ȂƂ��ɁA���������W�͐��藧���܂��B

���㍷�ق���ԍ��قƊe���[�\�N���̊W�Ɍ���ׂ��X���͂���܂���B

���O���ق́A���O10-1�����E���O1�����E����1�����Ƃ̕�����v�����e71���E29���E71���ƂȂ��Ă��܂��B���Ⴂ���₷���̂Œ��ӂ��K�v�ł����A���̈�v���́A�w�W���\�O�Ɏs��\�z���O�����l�ɑ��ĂŁA�w�W���\��͔��\���ʂ��s��\�z�ɑ��Ăł��B���ꂼ��A�ǂ����JPY���iUSDJPY�͔��j�ŁA�������JPY���iUSDJPY���j�ł��B

������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

�e���[�\�N���Ƃ��ɗz���E�A���ւ̕�͂���܂���B

�w�W���\��̔����������������Ă���̂͒��O1�����ł��B���O1�����ƒ���1�����E����11�����Ƃ̕�����v���͊e29���E14���ł��B���O1�����Ƌt�����Ɏw�W���\��͔������Ă��܂��B

�����������ł́A�ߋ����\��ɔ�����L�������ۂ��ׂĂ��܂��B

����1�����ƒ���11�����Ƃ̕�����v����59���ł��B�w�W���\��ɔ��������������ɐL�ё����邱�Ƃ�60������Ă���悤�ł́A�nj��ł��܂���B

�����āA�w�W���\����1�����o�߂������_�ł́A���̂܂ܒ���1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�41���A���]���Ă������Ƃ�41���ł��B�c��18���͒���1�����l��������Ă��܂��B

��͂�nj��͓�����ł��B

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ȃ���A�e���Ԃ̎���w�j�������܂��B

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����̉ߋ����ϒ�����5pips�A���l����3pips�ł��B

���O10-1�����̗z�����͉ߋ�59���ŁA�����͎��O���قƂ̈�v����71���ɒB���Ă��܂��B

���O���قƓ��������Ƀ|�W�V�������I�[�_�[���A���m�^���̖ڈ���2�E3pips�Ƃ��Ă����Ηǂ��ł��傤�B�����œ��������Ƃ́A�s��\�z���O�����l��舫���Ƃ��Ƀv���X�i�z���j�A�ǂ��Ƃ��Ƀ}�C�i�X�i�A���j�ł��B

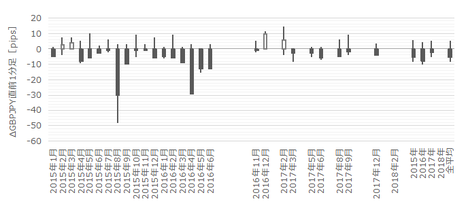

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

���O1�����͉ߋ����ϒ�����3pips�A���l����2pips�ł��B

���O1�����̉A�����͉ߋ�57���ŁA�����͎��O���قƂ̈�v����29���i�s��v��71���j�ƂȂ��Ă��܂��B

�X�v���b�h�̂��Ƃ��l����ƁA���̊��Ԃ̎���͂��E�߂ł��܂���B�t�q�Q�����ɑ����傫���������Ă���l�q���Ȃ��̂ŁA����ł͎�����Ȃ����Ƃ��ŏ�̍��Ƃ������ƂɂȂ�܂��B

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

����1�����͉ߋ����ϒ�����9pips�A���l����7pips�ł��B�A���A�ŋ߂͂قƂ�ǔ������Ă��܂���i2017�N���\����4�ς́A����1������������������2pips�ł��j�B

�w�W��v�����͂̍��ŏq�ׂ��悤�ɁA����1�����͒��O1�����Ƃ̕�����v����29���i�s��v��71���j�ł��B

�w�W���\���O�Ƀ|�W�V�������I�[�_�[����ɂ���A�����nj��J�n����ɂ���A���O1�����Ƌt�����Ƀ|�W�V�������I�[�_�[���邩�A�����������̂��x�^�[�ł��B�����͂Ȃ��Ȃ��L�тȂ��̂ŁA���̎�����09:00�߂��̓��؊��t������܂Ń`���[�g�߂���l�������āA���܂����͑E�߂��܂���B

���m�E���̖ڈ���5pips�ł��B

�Ō�ɁA����11�����̎n�l����[�\�N�������}�Ɏ����܂��B

����11�����̉ߋ����ϒ�����13pips�A�l���̂����8pips�ł��B����11�����͒��O1�����Ƃ̕�����v����14���i�s��v��86���j�ł��B

�w�W���\����1�����߂�����A���O1�����Ƌt�����Ƀ|�W�V�������I�[�_�[���A09:00�̓��؊��t������̒��˂ŗ��m�E���ł��B���m�^���̖ڈ���3�`5pips�Ƃ��Ă����܂��傤�B

�{�u���O���n�߂Ă���̖{�w�W�ł̎�����т����\�ɓZ�߂Ă����܂��B

2017�N�́A�{�w�W��2��̎�����s���A�w�W�P�ʂ�1��1�s�i����50���j�A�V�i���I�P�ʂ�3��2�s�i����60���j�ł����B1��̔��\���̕��ώ�����Ԃ�10��29�b�ŁA���v�͔N�ԂŁ{11pips�ł����B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���̕��͂ɂ́A2013�N1-3�����W�v���`2017�N7-9�����W�v���i���N11�����\����l�j��19�̉ߋ��f�[�^��p���Ă��܂��B

�T.�萫�I�X��

�y1. �w�W�T�v�z

���{�̌o�ώw�W�́A������Z�������\���ȊO�ɂقƂ�Ljבւɉe��������܂���B�����̎w�W���\������08:50�ŁA09:00�̓��؊�t���œ����̗l�q���̂��߁A�w�W���\����̔����������܂��B���̌X����GDP����l���\���ł��瓯���ł��B

GDP����l�́A���t�{��2���E5���E8���E11���ɑO�l�������\���܂��B

�{�w�W�̈Ӌ`�́A���Y���̑����I�Ȍo�ώ��Ԃ�\���A���{�⒆��̐���ɉe����^����_�ł��B

���{�̏ꍇ�A2014�N�̏���ő��Œ���ɕ����㏸���E�������Ƃ��ɑ傫���ቺ���܂����B���̌��ʁi����������Ɂj�A���{�͏O�@���U���s������A���ʼn������s���܂����B

����̏���ő��ł�2019�N10���ɗ\�肳��Ă��܂��B2019�N�ɓ���ƁA���̂��Ƃ��ӎ�����Ė{�w�W�ւ̊S�����܂邩���m��܂���B2017�N�͂قƂ�ǔ������Ȃ��w�W�ƂȂ��Ă��܂����B

�y2. �����T�v�z

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�w�W���ʂɍł��f���ɔ����������Ȓ���1���������́A�ߋ����ς�9pips�ł��B�����͏������A�X�ɍŋ߂ł͂قڔ������Ȃ��w�W�ƂȂ��Ă��܂��B���̂��Ƃ��ߋ�����̔������ϒl�̐��ڂŌ��Ă݂܂��傤�B

2017�N�͂Ƃ��Ƃ�����1�����̔������ς�����2pips�E�l��1pips�܂Œቺ���܂����B�v����ɁA�w�W���\���Ȃ����ԑтƂ��܂�ς��܂���B����ł́A�X�v���b�h�̂��Ƃ��l����ƁA�|�W�V�����������Ȃ������}�V�ł��ˁB

�U.��ʓI�X��

���͂ɂ́A���O���فi���s��\�z�[�O�����l���ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�����l���ʁj�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�y3. ���́z

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�{�w�W���\�l�͑O�����̏W�v�f�[�^�ł��B�O���t�����͏W�v����ƂȂ��Ă��܂��B

��}�O����i���j��0����������v���X���ň��肵�Ă���A�s��\�z�Ƃ̘��������������Ƃ��킩��܂��B�O�N��i�j��2014�N4-6�������{�g���ɂǂ��炩�ƌ����Ώ㏸��ƂȂ��Ă��܂��B

���̃{�g���i��6.8���j�́A2014�N4���ɏ���ł�5������8���ɑ��ł��ꂽ���Ƃɂ����̂ł��B�삯���ݎ��v�������āA���̒��O�l����2014�N1-3�����͒��߃s�[�N�i�{5.9���j���`�����܂����B

���ݑO�N��͏㏸��Ƃ͌����A���߃s�[�N�����������Ƃ͂���܂���B�{5.9�ȂǂƂ��������́A�ӂ��A��i���ŋL�^����鐔���ł͂���܂���B2019�N10���Ɍ��s8������10���ւ̏���ő��ł��\�肳��Ă���̂ŁA���̒��O�ɓ����悤�Ȃ��Ƃ��N���邩�ǂ����ł��B

�t�Ɍ����A2017�N4-6�����́A���������C�x���g���Ȃ������ɂ��ւ�炸�{4.0�����L�^���܂����B�A���A���̂Ƃ��͉���l�Ł{2.5���ɏC������Ă��܂��B���́{2�`3���t�߂�2017�N�̐������Ƒ�����ƁA�����CPI��0�`1���t�߂𒆐S�ɓ����Ă���̂ŁA���{�o�ς̎����������́{1�`2���t�߂Ƃ������ƂɂȂ�܂��B

������������ڕW�́{2���ɒB���Ă��Ȃ����̂́A���߂̓��{�o�ς͕č��o�ςɕ���Ŏ����������Ă��邱�Ƃ��킩��܂��B

���āA�ߋ��̎w�W���ʂƔ����Ƃ̊W�����Ă����܂��B

���O���ق́A�[1✕�O���䎖�O���ف[1✕�O�N�䎖�O���ف[2✕DF���O���فA�Ƃ������ʎ��̉��̕����i�v���X���z���A�}�C�i�X���A���j�ƁA���O10-1�����̕�����v����73���ł��B

���ʎ��e���̌W���͑S�ă}�C�i�X�Ȃ̂ŁA�s��\�z���O�����l��舫�����Ă���Ύw�W���\���O�͗z���iJPY���j�ƂȂ�A���P���Ă���ΉA���iJPY���j�Ŕ������Ă��܂��B�s��\�z�ɑ��f���ɓ����Ă��܂��B

���㍷�ق́A8✕�O���䎖�㍷�ف{1✕�O�N�䎖�㍷�ف{1✕DF���㍷�فA�Ƃ������ʎ��̉��̕����ƁA����1�����̕�����v����60���ł��B���ʎ��͂��܂�A�e�ɂł��܂���B

���ԍ��ق́A1✕�O������ԍ��ف{1✕�O�N����ԍ��ف{1✕DF���ԍ��فA�Ƃ������ʎ��̉��̕����ƁA����11�����̕�����v����60���ł��B��������ʎ��͂��܂�A�e�ɂł��܂���B

�i3.1 �w�W��v�����́j

�w�W��v�������́A�e���قƔ��������̈�v���ׂĂ��܂��B

���O���قƎ��ԍ��ق͂��v���X���������悤�ł��i�������60���j�B���āA���㍷�ق͂��}�C�i�X���������悤�ł��i59���j�B�s��\�z�������Ă�m�x���������ɁA���̒��x���I�[�o�[�V���[�g�������ȂƂ��ɁA���������W�͐��藧���܂��B

���㍷�ق���ԍ��قƊe���[�\�N���̊W�Ɍ���ׂ��X���͂���܂���B

���O���ق́A���O10-1�����E���O1�����E����1�����Ƃ̕�����v�����e71���E29���E71���ƂȂ��Ă��܂��B���Ⴂ���₷���̂Œ��ӂ��K�v�ł����A���̈�v���́A�w�W���\�O�Ɏs��\�z���O�����l�ɑ��ĂŁA�w�W���\��͔��\���ʂ��s��\�z�ɑ��Ăł��B���ꂼ��A�ǂ����JPY���iUSDJPY�͔��j�ŁA�������JPY���iUSDJPY���j�ł��B

�i3.2 ������v�����́j

������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

�e���[�\�N���Ƃ��ɗz���E�A���ւ̕�͂���܂���B

�w�W���\��̔����������������Ă���̂͒��O1�����ł��B���O1�����ƒ���1�����E����11�����Ƃ̕�����v���͊e29���E14���ł��B���O1�����Ƌt�����Ɏw�W���\��͔������Ă��܂��B

�i3.3 ���������́j

�����������ł́A�ߋ����\��ɔ�����L�������ۂ��ׂĂ��܂��B

����1�����ƒ���11�����Ƃ̕�����v����59���ł��B�w�W���\��ɔ��������������ɐL�ё����邱�Ƃ�60������Ă���悤�ł́A�nj��ł��܂���B

�����āA�w�W���\����1�����o�߂������_�ł́A���̂܂ܒ���1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�41���A���]���Ă������Ƃ�41���ł��B�c��18���͒���1�����l��������Ă��܂��B

��͂�nj��͓�����ł��B

�V.���͌��_

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ȃ���A�e���Ԃ̎���w�j�������܂��B

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����̉ߋ����ϒ�����5pips�A���l����3pips�ł��B

���O10-1�����̗z�����͉ߋ�59���ŁA�����͎��O���قƂ̈�v����71���ɒB���Ă��܂��B

���O���قƓ��������Ƀ|�W�V�������I�[�_�[���A���m�^���̖ڈ���2�E3pips�Ƃ��Ă����Ηǂ��ł��傤�B�����œ��������Ƃ́A�s��\�z���O�����l��舫���Ƃ��Ƀv���X�i�z���j�A�ǂ��Ƃ��Ƀ}�C�i�X�i�A���j�ł��B

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

���O1�����͉ߋ����ϒ�����3pips�A���l����2pips�ł��B

���O1�����̉A�����͉ߋ�57���ŁA�����͎��O���قƂ̈�v����29���i�s��v��71���j�ƂȂ��Ă��܂��B

�X�v���b�h�̂��Ƃ��l����ƁA���̊��Ԃ̎���͂��E�߂ł��܂���B�t�q�Q�����ɑ����傫���������Ă���l�q���Ȃ��̂ŁA����ł͎�����Ȃ����Ƃ��ŏ�̍��Ƃ������ƂɂȂ�܂��B

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

����1�����͉ߋ����ϒ�����9pips�A���l����7pips�ł��B�A���A�ŋ߂͂قƂ�ǔ������Ă��܂���i2017�N���\����4�ς́A����1������������������2pips�ł��j�B

�w�W��v�����͂̍��ŏq�ׂ��悤�ɁA����1�����͒��O1�����Ƃ̕�����v����29���i�s��v��71���j�ł��B

�w�W���\���O�Ƀ|�W�V�������I�[�_�[����ɂ���A�����nj��J�n����ɂ���A���O1�����Ƌt�����Ƀ|�W�V�������I�[�_�[���邩�A�����������̂��x�^�[�ł��B�����͂Ȃ��Ȃ��L�тȂ��̂ŁA���̎�����09:00�߂��̓��؊��t������܂Ń`���[�g�߂���l�������āA���܂����͑E�߂��܂���B

���m�E���̖ڈ���5pips�ł��B

�Ō�ɁA����11�����̎n�l����[�\�N�������}�Ɏ����܂��B

����11�����̉ߋ����ϒ�����13pips�A�l���̂����8pips�ł��B����11�����͒��O1�����Ƃ̕�����v����14���i�s��v��86���j�ł��B

�w�W���\����1�����߂�����A���O1�����Ƌt�����Ƀ|�W�V�������I�[�_�[���A09:00�̓��؊��t������̒��˂ŗ��m�E���ł��B���m�^���̖ڈ���3�`5pips�Ƃ��Ă����܂��傤�B

�[�[�[��€���[�[�[

�{�u���O���n�߂Ă���̖{�w�W�ł̎�����т����\�ɓZ�߂Ă����܂��B

2017�N�́A�{�w�W��2��̎�����s���A�w�W�P�ʂ�1��1�s�i����50���j�A�V�i���I�P�ʂ�3��2�s�i����60���j�ł����B1��̔��\���̕��ώ�����Ԃ�10��29�b�ŁA���v�͔N�ԂŁ{11pips�ł����B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 10:25| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB

2018�N02��08��

2018�N2��9��18:30���\�[�p�����Ԏw�W�u2017�N12���W�v���z�H�Ɛ��Y�w���E�����Ɛ��Y�w���v�i���㌟�؍ρj

�T.���O���e

�u���O�̓����͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���㌟�v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�{�w�W�̔������͂��������ɏڏq���Ă��܂��B

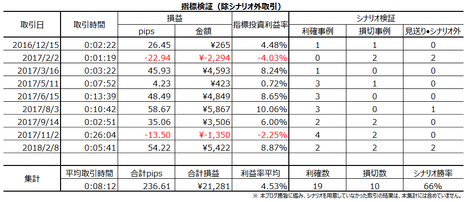

��������FX�Ŏ������Ȃ�A�@ �������w�W�⑼�̎w�W�Ƃ̊W���A�A ���̎w�W���\���̔����̓�����X���A�B ���̏�œƎ��̉��߂Ŏ���A�����������y���߂܂��B�P�ɗz���E�A���ɓq��������A�������d����Ċy���݂Ȃ���w�Ԃ̂���Ԃł��B

�{�w�W�͑��̎�v���̐��Y�֘A�w�W�����������傫���A�Ƃ�������������܂��B

�������Ԏw�W�ł�����֘A�w�W�Ȃ�A�č��������㍂�w���w�W���傫���������邵�A���B�������㍂�w�������������������܂��B����ǂ��A���Y�֘A�w�W�ł���قǔ������傫���͉̂p�������ł��B

�ߋ����ς̒���1����������20pips���Ă��܂��B

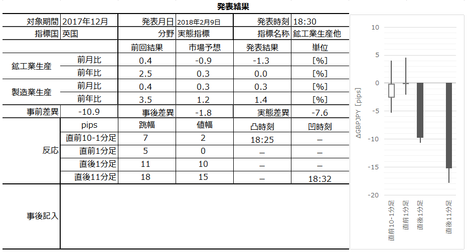

���̒���1�����̔��������́A�z�H�Ɛ��Y�w���������Ɛ��Y�w���A�O���䁄�O�N��A�̉e�����܂��B

����1�����́A3✕�z�H�ƑO���䎖�㍷�ف{2✕�z�H�ƑO�N�䎖�㍷�ف{1✕�����ƑO���䎖�㍷�فA�Ƃ������ʎ���p����ƁA���̔��ʎ��̉��̕����ƒ���1�����̕�����v����79���ƂȂ�܂��B

�w�W���ʂ̎s��\�z�ɑ���ǂ������ɑf���ɔ������܂��B

�Ȃ��A�{�w�W������ɔ��\����鐻����PMI�Ɩ{�w�W�Ƃ́A�����W�v�����m�̌��ʂ�����ׂĂ��W����܂���B�Ⴆ�����O��1�������炵�Ă݂Ă��A���̌��_�͕ς��܂���B

�܂��A����͓����Ɂu���ݐ��Y���v�Ɓu�f�Վ��x�v�����\����܂��B����ǂ��A����Ȃ��Ƃ͋C�ɂ��Ȃ��Ă��\���܂���B

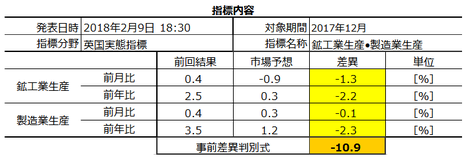

���āA����̔��\�v�_�͉��\�̒ʂ�ł��B

�����āA�O�f�̏ڍו��͌��ʂɊ�Â��V�i���I�͈ȉ��̒ʂ�ł��B

- ���O10-1�����́A���O���قƂ̕�����v����24���i�s��v��76���j�ƂȂ��Ă��܂��B�s��\�z���O�ʂ��ǂ���Β��O10-1�����͉A���A������Ηz���ɂȂ肪���ł��B

�t�ł͂���܂���B - ���O1�����́A���O���قƂ̕�����v����65���A�ߋ��̉A������65���ł��B

- �w�W���\�������ׂ��Ń|�W�V�������I�[�_�[����_���ƂȂ�X���͌��o���Ă��܂���B

�{�w�W�͔N�Ԃ�ʂ��Ēnj��ʼn҂��܂��傤�B - �w�W���\��̒nj��́A����1�����ƒ���11�����Ƃ̕�����v����74���ŁA�����ׂ����Ƃɂ���74���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�100���ł��B���̐����́A����1�����ƒ���11�����������s��v�������ꍇ���܂߂Ă��A����1����������11���������������Ĕ�����L�������Ƃ�74������Ƃ������Ƃł��B������ւ̔������i�ގw�W�ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

�Ƃ��낪�A�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�50���ł��B�ŏI�I�ɔ�����L�����Ƃ�2���1���Ȃ��̂Ȃ�A��ɑ����nj��œ����|�W�V�����́A�w�W���\����1�����߂����痘�m�̋@����M���������ǂ��Ƃ������Ƃł��B

�Ȃ��A����1�����̉ߋ����ϒ����ƒl���̍���7pips�i1�[�l���^�������߂�䗦30���j�ł��B����11�����̂����11pips�i�߂�䗦34���j�ł��B����1�����Ⓖ��11�����̃q�Q�͒�����1/3�̒l���������Ƃ�ڈ��Ƃ��Ċo���Ă����܂��傤�B - �A���A����1�����ɂ́A�nj��O��́i�m���I�ȁj�T�C��������܂��B

�ߋ��A����1�����l�������ρi23pips�j�ȏゾ�������Ƃ�10��܂����B����10��̂���7��Œ���11����������40pips�ȏ�ƂȂ��Ă��܂��B

�܂�A����1�����l�����ߋ����ϒl��23pips�ȏ�Ȃ�A���̕����ɍĒnj��J�n���ׂ��ł��B���������A����͒���11�������I�l��t����܂Ń|�W�V������ێ����������ǂ��A�Ƃ����b�ł͂���܂���B�w�W���\����10���ȓ���20pips�ȏ�̗��m�̋@����邾�낤�A�Ƃ����b�ł��B

�������nj��ɂ͌����Ă��Ȃ��w�W�Ȃ̂ł��B

�ȏ�

�U.���㌟��

�ȉ��́A2018�N2��9��20:00���ɒNjL���Ă��܂��B

�w�W���ʂƔ�����Z�߂Ă����܂��B

���ʂ́A�s��\�z�ʂ�z�H�Ɛ��Y�w���E�����Ɛ��Y�w���Ƃ��ɑO����E�O�N��̂�������O���舫�����܂����B�s��\�z�ɑ��ẮA�����Ɛ��Y�w���O�N��̂ݏ��������̂́A�z�H�Ɛ��Y�w���͑O����E�O�N��Ƃ��ɉ����܂����B���Ȃ舫�����e�ł����B

���������A�����͉ߋ����ϒ��x�������A���ł����B

�O�N��Ɋւ��ẮA�O�N�����i2016�N12���j�����Ȃ�ǂ������̂ŁA�z�H�Ɛ��Y�w���E�����Ɛ��Y�w���Ƃ��Ɉ����͎��R�ł��B2018�N2�`3���W�v�����\�܂ŁA�O�N��͑O�N�������ʂ��ǂ��̂ŁA�傫�ȉ��P�������݂ɂ����Ȃ��Ă��܂��B

���͍z�H�Ɛ��Y�w���O����ł��B��1.3���Ƃ����l�́A2016�N10���W�v���ȗ��̈��������ł��B����2016�N10���W�v���͗���11���W�v���ő傫�����P�i�{2.1���j���Ă���̂ŁA�������\�́i�k�C�������i�Ȃ�Ă��\���Ȃ��ɒP�ɃO���t���ڂ�������j���������҂ł��܂��B

����قLj����w�W���ʂɑ��A�����͈ӊO�ɏ������Ȃ�܂����B�w�W���\���O��152.35�ł����B�����āA����1�������l��152.24�A����11�������l��152.17�ł����B

�e�N�j�J���I�ɂ́A1���ԑ���ڋύt�\�̉_���[��152.22�ɂ���܂����B���̂�����ň�U��������152.3�t�߂܂Œl��߂������̂́A18:34���ɂ͍ĉ��~�ɓ]���܂����B������ڋύt�\�ł�152�t�߂ɉ_��[������A18:48���ɂ������������ƁA���x�͂��������W�X�^���X�ƂȂ��Ă��܂��B20:00�O�ɂ�151.6�t�߂܂Œl�������Ă��܂��B

�����18:40���ɏI�����̂́A���̂܂܃V���[�g������������ɂ͕s��������܂����B

�Ƃ����̂��A�t�@���_�����^���I�ɂ́A�@ �O���̕Ċ����̑啝�����ɑ��{���̃_�E�敨�������㏸���Ă������ƂƁA�ĘA�M�\�Z���{�������ɏ�@�ō���2�N�Ԃ̍Ώo��������グ�@�ĂƂ��ĉ����ꂽ���ƁA����USDJPY���l�����肳�������������Ă������ƁA�A �O�����\���ꂽMPC�c���v�|�ŁA���グ���]���̎s��F�����O�|���̉\�������܂������Ƃɂ���āAGBPUSD�̉��l�����肳�������������Ă������ƁA���������܂��B

���X�Ə����Ă��A���̌����Ă͒��x���O���Ă��܂��B�O�q�̒ʂ�A20:00�O�ɂ�151.6�܂Œl����������ł�����B

���O���͌��ʂ������Ă����܂��B

- ���O10-1�����́A���O���قƂ̕�����v����24���i�s��v��76���j�ƂȂ��Ă��܂����B�s��\�z���O�ʂ��ǂ���Β��O10-1�����͉A���A������Ηz���ɂȂ肪���ł����B�t�ł͂���܂���B

���ʂ́A����̎��O���ك}�C�i�X�ɑ��A���O10-1�����͗z���ł����B - �w�W���\��̒nj��́A����1�����ƒ���11�����Ƃ̕�����v����74���ŁA�����ׂ����Ƃɂ���74���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�100���ł����B

���ʂ́A����1�����ƒ���11�����̕�������v���A����11���������͒���1�����������Ĕ�����L���܂����B - �w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�50����������܂���ł����B

���ʂ́A����1�����I�l���Ē���11�����I�l��������L���܂����B

������ʂ͎��̒ʂ�ł��B

�ߋ��̌X���ʂ�ɂ���Ă���Ε����邱�Ƃ͂Ȃ������͂��ł��B�nj��O�ꂪ�ł����ɗ������������Ȃ��������ł��B

�Ƃ�����A�����Ȃ��̂���Ԃł��B

���\��3��9���ɍs����\��ł��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 19:00| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

2018�N02��07��

2018�N2��8��21:00���\�[�p�����Z����i���㌟�؍ρj

�T.���O���e

�u���O�̓����͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���㌟�v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�{�w�W�̔������͂��������ɏڏq���Ă��܂��B

��������FX�Ŏ������Ȃ�A�@ �������w�W�⑼�̎w�W�Ƃ̊W���A�A ���̎w�W���\���̔����̓�����X���A�B ���̏�œƎ��̉��߂Ŏ���A�����������y���߂܂��B�P�ɗz���E�A���ɓq��������A�������d����Ċy���݂Ȃ���w�Ԃ̂���Ԃł��B

����A������������ǒ�����K���ł��B

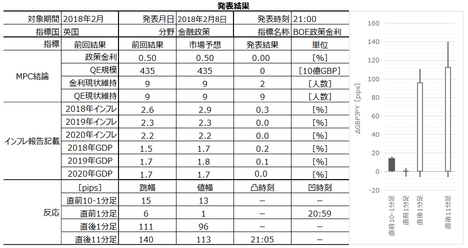

���āA����̓C���t�������\����܂��B

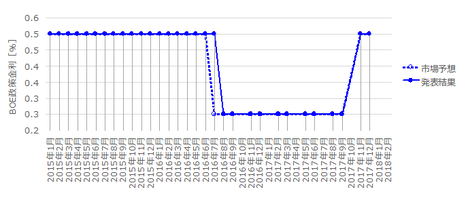

BOE�͎l�������i2���E5���E8���E11���j�ɐ��������ʂ��ƕ������ʂ���Z�߂��������\���Ă��܂��B����āA�C���t�������\�����Ƃ��̔����́A���̌��ʂ����ȑO�����ǂ��Ȃ����������Ȃ������̉e�����܂��B

�܂��A����2���ɐV���Ȍ��ʂ������\����ۂ�EU���E�i���E��Ɠ����E�p�o�ςւ̉e���j�̐i�W�����ڍׂɔ��f������A�Ɣ��\���Ă��܂����BBOE�̌���F���͉M���m��܂���B

�Ƃ�����A����̎s��\�z�͌���ێ��ł��B

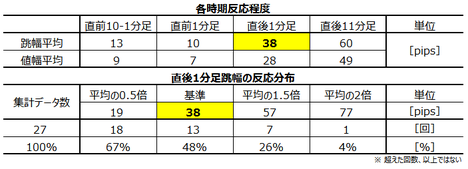

�O�f�̏ڍו��͌��ʂɊ�Â��V�i���I�͈ȉ��̒ʂ�ł��B

- �������\�O�̒��O10-1�����̕����͒������Ă����܂��傤�B

�ߋ��Ɂu�s��\�z�ʂ茻��ێ��v�������ꍇ�A���O10-1�����ƒ���1�����̕�����v����67���ƂȂ��Ă��܂��B���ɁA���O10-1������20pips�ȏ㒵�˂���i�ߋ�6���j�A����1�����͒��O10-1�����Ɠ���������6��Ƃ��������Ă��܂��B - ���O1�����̉ߋ��A������85���ƁA���Ȃ�肪�����܂��B����āA���̊��Ԃ̓V���[�g����������Ȃ����I�����ł��B�����āA���O1������20pips�ȏ㒵�˂��Ƃ��ɂ́A���̔��\����1���������������ɔ������Ă��܂��i�ߋ�2���j�B

- ����1�����̉ߋ����ϒ�����38pips�A�ߋ����ϒl����28pips�ł��B���ϓI�ȃq�Q�̒����͑S����26���Ƃ������ƂɂȂ�܂��B����́A��ʓI�Ȍo�ώw�W���q�Q���������ƌ����܂��i���ϓI�ɂ�30�����ł��邱�Ƃ������j�B

���\�������O�Ƀ|�W�V���������Ȃ�A�O�q�̒ʂ�A���O10-1�����Ɠ��������Ɏ���������ǂ��ł��傤�i���ғI����67���j�B

���ɁA���O10-1���������O1������20pips�ȏ㒵�˂��Ƃ��́A�����l�������Ƀ|�W�V�������I�[�_�[���܂��B

���m�^���́A���\����̒��˂Ŏ��{���܂��B - ���\��̒nj��́A����1�����ƒ���11�����Ƃ̕�����v����78������A����78���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�86�����邱�Ƃɒ��ڂ��܂��B���\����ɂ͔������L�т�ƐM���邵������܂���B�����M�����������т��ǂ��Ȃ�̂ł��B

�������\��̔������b���L�ё����Ă���̂�����A���������������m�F�����瑁���nj��J�n�ł��B

�w�W���\����1�����o�߂��Ă��A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�57���ł��B���ɁA����1�����ƒ���11�����̕�������v���Ă���Ƃ��ɂ́A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�81���ɂ��B���܂��B

������u��������ǂ��v�ׂ�臒l�́A����1�������z���Ȃ�l��20pips�ȏ�̂Ƃ��A�A���Ȃ�l��40pips�ȏ�̂Ƃ��A����11�����͒���1��������������L���Ă��܂��B���������ꍇ�A�nj��͓O��ł��B

�ȏ�

�U.���㌟��

�ȉ��́A2018�N2��8��23:00���ɒNjL���Ă��܂��B

�w�W���ʂƔ�����Z�߂Ă����܂��B

���ʂ́u�s��\�z�ʂ茻��ێ��v�ł����B�C���t�����ʂ���2018�N��������肳��A���������ʂ���2018�N�E2019�N��������肳��܂����B�����āA�c���v�|�ł̓C���t�������ʂ��Ƙ�������ΐ����ύX�����蓾�邱�ƂɌ��y����Ă��܂����B

���̌��ʁA������100pips�ɂ��B�����z���ł����B

���O���͌��ʂ������Ă����܂��B

- �ߋ��Ɂu�s��\�z�ʂ茻��ێ��v�������ꍇ�A���O10-1�����ƒ���1�����̕�����v����67���ƂȂ��Ă��܂����B

����́A���O10-1�������A���A����1�������z���ł����B���͂��O���܂����B

���\�����̐��b��Ɉ�C�ɗz�����ɒ��ˁA�}���ő��������̖̂�肵���̂�21:00:10�ł����B���̌��ʁA���͒��O1�����I�l152.25�ɑ��A152.50�Ŗ�肵�Ă��܂��B25pips�̑��ƂȂ��Ă��܂����B - ���O1�����̉ߋ��A������85���ƁA���Ȃ�肪�����܂����B

���ʂ͉A���ł����B - ����1�����̉ߋ����ϒ�����38pips�A�ߋ����ϒl����28pips�ł����B���ϓI�ȃq�Q�̒����͑S����26���Ƃ������ƂɂȂ��Ă��܂����B

���ʂ́A����111pips�A�l��96pips�̑�z���ł����B�q�Q�̒����͑S����14����������܂���ł����B - ���\��̒nj��́A����1�����ƒ���11�����Ƃ̕�����v����78������A����78���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�86���ł����B����āA���������������m�F�����瑁���nj��J�n�Ƃ��Ă��܂����B

�O�q�̑��،��2�E3�x�A�X���b�v�ɂ���ă|�W�V�����I�[�_�[����肹���A21:00:16�ɂ���ƒnj��|�W�V�������I�[�_�[�ł��܂����B���̂Ƃ����ɒ��O1�����I�l152.25�ɑ��A152.88�ɒB���Ă��܂����B����1�����͊���53pips���˂Ă��܂����B�ŏI�I�ɂ́A����1����������111pips�E�I�l��96pips�A����11����������140pips�E�I�l��113pips�ɒB���Ă���A���̒nj��͐������܂����B

�w�W���\����1�����o�߂��Ă��A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�57���ł��B���ɁA����1�����ƒ���11�����̕�������v���Ă���Ƃ��ɂ́A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�81���ɂ��B���܂����B

���ʂ́A����1�����ƒ���11�����̕�������v���A����11���������͒���1�����������Ĕ�����L���Ă��܂����B

������u��������ǂ��v�ׂ�臒l�́A����1�������z���Ȃ�l��20pips�ȏ�̂Ƃ��A�A���Ȃ�l��40pips�ȏ�̂Ƃ��A����11�����͒���1��������������L���Ă��܂����B���������ꍇ�A�nj��͓O�ꂷ�����ł����B

���ʂ́A����1�����I�l��153.21�A����11�����I�l��153.38�ł����B����1�����͗z����20pips���Ă���A����11�����I�l�͒���1�����I�l���Ĕ�����L���܂����B

������ʂ͎��̒ʂ�ł��B

��L�����́A�V�i���I�O�Ǝ��ԊO����ł��B����������m�ł��܂������A���\�̎w�W���тɂ͊܂߂܂���i�����E�N�����тɂ͊܂߂܂��j�B

���O���͂̒nj��O��ɑ��A21:06�ɋt����ɓ]�����̂́A153.4�t�߂ɂ����������`���[�g��ڋύt�\�̊���������㔲���ĐL�т���������߂ł��B������153.1�t�߂܂ň�U������ƁA���̌�͍Ăъ���̏�ɂ������]����153.8�t�߂ɔ�����L���܂����i22:40���j�B

�����A�Ăъ���t�߂ɒB�������_�Ń|�W�V�������N���[�Y���A�]�������B�܂ł͕t�������܂���ł����B

�Ƃ�����A���\�������ׂ�������ő��ƂȂ������̂��A���̌�̒nj��Ŏ��Ԃ��ėǂ������ǂ������B����͔������L�тĒnj��Ŕ҉�ł��܂������A���̂������\�������ׂ�������ł������āA�傫�����v��L����ł��傤�B

���\��3��22��21:00�ɍs����\��ł��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:53| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

2018�N02��06��

4-4-1.(a) �p�����Z�������\�O���GBPJPY�������́i2018�N�Łj

�ǂ̍��̒���ł���A���Z�������\�O��̔����́A�u�s��\�z�ʂ茻��ێ��v�̏ꍇ�Ƃ��̑��̏ꍇ�ƂŁA�������S���قȂ�܂��BBOE�i�p����j�������\�������l�ł��B

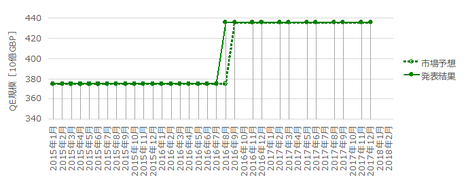

����āA���̕��͂̒����͈͂́A2015�N1�������\���ʁ`2017�N12�������\���ʂ̂����A�u�s��\�z�ʂ茻��ێ��v������27�ɍi��܂��B

�p���̐�������́A�p����iBOE�j�̋��Z����ψ���iMPC�j�Ɍ��茠��������܂��B���ψ���́A����1�l�E������2�l�E�s���ψ�2�l�E�O���ψ�2�l�̍��v9�l�ō\������Ă��܂��B

2017�N11��2���ABOE�͐��������0.50���Ɉ����グ�܂����B���グ�͖�10�N�Ԃ�̂��Ƃł��i�������Ǝ��Y�w���K�͊g��́A2016�N8���Ɏ��{�j�B

�s��\�z�ʂ�̗��グ�ŁA���\��̔����͂�������z������50pips�U��Ă���A������130pips�U���Ƃ��������ƂȂ�܂����B�����ŕ���180pips�̏㉺���ł����B����Ȃ��Ƃ��N������A�^�悭���������Ă���@�Ȃ�Ă���܂���B

���̂Ƃ��̓����́A�ŏ��̗z���ւ̐U�ꂪ���グ�ւ̑f���Ȕ����ł����i�Ɖ��߂ł��܂��j�B�����āA��10���b��ɋ}���ɉA�����ւƐU�ꂽ�̂́A�c���v�|�Ɂu���㐔��̗��グ���K�v�ɂ���A����̗��グ���}���Ȃ��v�|�A�L����Ă������߂ł��i�Ɖ��߂ł��܂��j�B

���������A���̂Ƃ��̗��グ�͕������ɑΉ����邽�߂ł����B�������̌����̓u���O�W�b�g�������[���GBP���ł����B����̐����ύX���{�̗L���͏���A�Ɠ���O�̂��Ƃ����L���Ă����Ηǂ������̂ɁA�u�b�����グ�Ȃ��v�Ɨ]�v�Ȃ��Ƃ��ڂ���������ɁA���\�����GBP�͔����܂����BMPC�̗��������́A�ǂ����Ă���ȋc���v�|�����̂܂܌��\�����̂ł��傤�B

�Ƃ�����A���̌�11��17���ɂ́u�o�ς��\�z�ʂ�ɓW�J�����ꍇ�A���㐔�N�ł���1�E2��̗��グ��\�z�v�ƁABOE���ق͏q�ׂĂ��܂��B����1�E2��̎���1��ɂ��Ắu�i�C���t������K�������ɂ��邽�߂Ɂj���Z�ɘa�[�u�̈ꕔ���������㐔�����œK�ƂȂ�\�����傫���v�Əq�ׂ܂����B

����甭����⑫����悤�ɁA1��31���ɂ͋c��Łu�����i�C�����Z��@�ɂƂ��Ȃ���ǂ����z���钛�����݂���Ȃ��A����̓C���t���}���ɏœ_��߂�����v�Ƃ̔F���������܂����B

CPI�O�N��́A2017�N9���W�v���ȍ~�A���݁i2017�N12���W�v���܂ł̔��\�j�܂Ł{3.0���ȏオ�����Ă��܂��B2015�N10���W�v�����{�g����2�N�ȏ�ɘj���đ����Ă���CPI�O�N��̏㏸������~�ɓ]�����ƌ������߂ɂ́A�@ �܂��L���̗ǂ��{3.0���������A�A ���ɈȑO�ɒI���`�����Ă���{2.6�`2.7���t�߂������A�B �C���t���ڕW�ł���{2.0���t�߂ɒB����A�Ƃ�������ǂ��K�v������܂��B

�܂��܂����̂�͒����A2018�N��BOE���Z�������\�ƕ����w�����\���s����ۂ́A�傫�������ł��傤�B

���āA�������Ԃɂ����āu�s��\�z�ʂ茻��ێ��v�łȂ��������Ƃ�3��܂��B����3��Ƃ͎��̒ʂ�ł��B

�u�s��\�z�ʂ茻��ێ��v�łȂ�����3��̂����A1.5�s��\�z�ɔ����Ă��邱�Ƃ����ڂɒl���܂��B�ő��ɋN���Ȃ����Ƃł����A�u�s��\�z�ʂ茻��ێ��v�łȂ������Ƃ��́A����܂ł̗��v��S����������З͂�����܂��B

���낻��Ƃ�������L�����o�n�߂���A�Ⴆ�s��\�z������ێ��ł����\�������ׂ����|�W�V���������ׂ��ł͂���܂���B

����͂��Ă����A�ȉ��́u�s��\�z�ʂ茻��ێ��v�������Ƃ��̕��͂ł��B

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�A���A�O�q�̒ʂ�A�u�s��\�z�ʂ茻��ێ��v�̏ꍇ�Ƃ��̑��̏ꍇ�ƂŁA�������S���قȂ�܂��B����āA�����ł́A�u�s��\�z�ʂ茻��ێ��v�̏ꍇ�������W�v���Ă��܂��B

���Ȃ݂ɁA�u�s��\�z�ɔ������v��u�����ύX�v���s��ꂽ�ꍇ���܂߂��S���ς́A����1����������50pips�E�l����34pips�A����11����������70pips�E�l����52pips�ł��B

�ӊO��������Ƃ��̕����������傫���Ȃ�̂́A�w�W���\���Ɍ��炸�����ł��B

�Ƃ�����A�u�s��\�z�ʂ茻��ێ��v�������Ƃ��A�w�W���ʂɍł��f���ɔ����������Ȓ���1���������͉ߋ����ς�38pips�ł��B

���z�́A19pips�ȉ������������Ȃ��������Ƃ�33���A19�`38pips�͈̔͂��������Ƃ�19���A39�`57pips�͈̔͂��������Ƃ�22���ł��B����������Ă���A����͓�����ł��B

����3�N�Ԃ̔������ϒl�̐��ڂ��������������B

�����͔N�X�傫���Ȃ��Ă��Ă���A2017�N�̒���1������50pips�ɂ��B���Ă��܂��B

2017�N��GBP���ɂ�镨��������莋����Ă���ABOE�ւ̑���{���������߂��Ă��܂����B���ꂪBOE�̐����ύX���҂Ɍq����A�Ȃ��Ȃ�BOE���Ή����Ȃ����Ƃւ̎��]���܂߂āA�N�Ԃ�ʂ��đ傫�Ȕ��������������̂ł��B

���̋t�ɁA�����ύX�i�������j���s����\������҂��Ȃ�����2015�N�́A���ʂ��u�s��\�z�ʂ茻��ێ��v�������A����1������2017�N�̔������x�ł��B

�����ύX���҂����鎞���́A���ꂪ�����Ƃ��̖�2�{�̔����Ɍ��ѕt����ł��ˁB

�O�グ�̍ہi2017�N11��1���j�ɁABOE�͓��ʂ̗��グ�����Ƃ̐����\���Ă��܂��B�Ƃ������Ƃ́A2018�N�ȍ~�ɍĂѐ����ύX�ւ̊��҂����܂�܂ŁA2015�N���݂���������傫�����x�̔����ɖ߂�Ƃ������Ƃł��傤�B

�A���A���߂�CPI�O�N�䂪�㏸�𑱂���ꍇ�͕ʂł��BBOE�͍X�Ȃ����������߂��A���ꂪ�������\��̎��]�⎟��MPC�ւ̊��҂ɂ���āA2017�N���݂ɑ傫����������ł��傤�B

����1�����l���ƒ���11�����l���̕��z�����}�Ɏ����܂��B

����1�����l���i���j�ɑ��钼��11�����l���i���j�́A��A���i�Ԑ��j�̌X����1.39�ł��B���ϓI�ɂ͔�����L���w�W�ł��B

�����āA�Ίp���i�����j�㉺�̃h�b�g���z���������������B������u��������ǂ��v�ׂ�臒l�����݂��Ă���悤�ł��B����1�������z���Ȃ�20pips�ȏ�̂Ƃ��A�A���Ȃ�40pips�ȏ�̂Ƃ��A����11�����͒���1��������������L���Ă��܂��B

���͂ɂ́A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���Ă��܂��B

�O�q�̒ʂ�ABOE���Z�������\���Ɂu�s��\�z�ʂ茻��ێ��v�łȂ��������Ƃ�3��܂��B���̂����A1.5��Ŏs��\�z�ɔ����Ă��܂��B

�ł́ABOE�́u�s��Ƃ̑Θb�v�����T�v���C�Y�ɂ�鐭����ʂ��d�����Ă���̂ł��傤���B�����ł�����܂���B3��̂���1.5��͎s��\�z�ʂ�ɗ��������Ă��܂��B

���̂ǂ��������̎p�́A���ʓI�Ɏs��\�z���A�e�ɏo���Ȃ����ƂƓ������ƌ�����ł��傤�B

������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

���O1�����̉A������85���ƁA���������ɂ��Ȃ�肪����܂��B����1�����ƒ���11�����̕�����v����78���ł��B

�����āA�������\��̔����������������铮���́A���O10-1�����Ⓖ�O1�����ɋN���Ă��܂���B

�����������ł́A�ߋ����\��ɔ�����L�������ۂ��ׂĂ��܂��B

����1�����ƒ���11�����Ƃ̕�����v����78���ł��B����78���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�86���ł��B���\����ɂ͔������L�т�ƐM���邵������܂���B

�w�W���\��̔������b���L�ё����Ă���̂�����A���������������m�F�����瑁���nj��J�n�ł��B

�w�W���\����1�����o�߂��Ă��A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�57���ł��B����1�����ƒ���11�����̕�������v���Ă���Ƃ��ɂ́A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�81���ɒB���Ă��܂��B

�������L�т邩�ǂ����́A�������̕������v�����ǂ������邩�Ō��܂�܂��B����͗\�z���t���܂���B

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ȃ���A�e���Ԃ̎���w�j�������܂��B

�ȉ��̎n�l����[�\�N���ɂ́A�u�s��\�z�ʂ茻��ێ��v�������Ƃ������������Ă��܂��B

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����̉ߋ����ϒ�����13pips�A���l����9pips�ł��B�A������52���ŕ�͂���܂���B

���O10-1������20pips�ȏ㒵�˂����Ƃ͉ߋ�6��i�p�x22���j����܂��B�{���\�̒��O10-1�����́A���ϓI�Ȍo�ώw�W���\����10���ԂƓ����x�ɔ�������̂Œ��ӂ��K�v�ł��B

���������A�\�z�������ߋ��ɖڗ������X���̂Ȃ�������������Ԃ́A������Ȃ����������ł��B

����6��̒���1���������͕���28pips�ŁA����͒���1���������̉ߋ��S����39pips��菬�����Ȃ��Ă��܂��B���O10-1�������傫�����˂Ă��Ƃ��́A����1�����̔������������Ȃ�X��������̂����m��܂���B�Ō��Ă݂܂��傤�B����6��̂���3�A����1�����̔������ߋ����ς����������Ȃ��Ă��܂��B

���ɁA����6��̒��O10-1�����ƒ���1�����̕�������v�������Ƃ�6��i100���j�ł��B���O10-1�������傫�����˂��Ƃ��ɂ́A����1�����̔����������������Ă���\���������ƌ����܂��B

���ꂾ���ł͂���܂���B���O10-1�����́A����1�����Ƃ̕�����v����67���ŁA3���2��̊����Ő������\��̔����������������Ă��܂��B

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

���O1�����̉ߋ����ϒ�����10pips�A�ߋ����ϒl����7pips�ł��B���̊��Ԃ��A���ϓI�Ȍo�ώw�W�̎w�W���\����1���ԂƓ����x�ɔ������܂��B

2015�N8���ɂ͒���48pips�E�l��30pips�A2016�N4���ɂ͒����E�l���Ƃ���29pips�������Ă���A����Ȃ��ƂɊ������܂�Ă͂��܂�܂���B����2��̓ˏo�����������������Ƃ��A���O10-1���������͂��ꂼ��11pips�E18pips�ŁA�{���\�̒��O10-1�����Ƃ��Ă͓��ɖڗ����đ傫�������Ă�����ł�����܂���B

�K��2��Ƃ��A���ŁA���Ƃ��Ƃ��̊��Ԃ̉A������85���ƍ����̂ŁA���������ߋ��̌X�������Ă��̊��ԂɃ����O���I�[�_�[�����l�ȊO�͔�Q�ɑ���Ȃ������ł��傤���B

���O1�����̉ߋ��A������85���ƁA���Ȃ�肪�����܂��B����āA���̊��Ԃ̓V���[�g����������Ȃ����I�����ł��B�����āA���O1������20pips�ȏ㒵�˂��Ƃ��ɂ́A���̔��\����1���������������ɔ������Ă��܂��B

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

����1�����̉ߋ����ϒ�����38pips�A�ߋ����ϒl����28pips�ł��B���ϓI�ȃq�Q�̒����͑S����26���Ƃ������ƂɂȂ�܂��B����́A��ʓI�Ȍo�ώw�W���q�Q���������ƌ����܂��i���ϓI�ɂ�30�����ł��邱�Ƃ������j�B

�{�e�̕��͂́u�s��\�z�ʂ茻��ێ��v�������Ƃ��̔����ł��B������A�u�s��\�z�ɔ������Ƃ��v������50pips�ȏ�̏u�ԓI�Ȓ��˂Ɋ������܂��ł��傤�B

�T�v���C�X�i�s��\�z�ɔ����j�ŋ��Z�����ύX���s���ꍇ�A�������|�W�V�����������Ă����Ȃ炷���ɑ��E�h�e���ł��B�h�e���i���̏ꍇ�A���������Ƀ|�W�V��������蒼�����Ɓj�͑��̌�ł��B

���������T�v���C�Y���N�����ꍇ�A����1�����͍ŏI�I��100pips�ȏ�ɔ�����L�������ł��B������A�Q�ĂĐV�K�|�W�V��������낤�Ƃ��Ă��A����100pips���̔������N���Ă���Ƃ��́A�Ȃ��Ȃ��I�[�_�[���������܂���B������A�ܑ����L�����Z������|�W�V������V�K�Ɏ�낤�Ƃ��Ă��A��肪��������܂ł̊Ԃɂ��ܑ����ǂ�ǂ��Ă��܂��܂��B

�K�����E�h�e���̏��ł��B

�Ƃ�����A��������������̏ꍇ���܂߂āA����1�����ƒ���11�����Ƃ̕�����v����78���ł��B����78���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�86���ł��B���\����ɂ͔������L�т�ƐM���邵������܂���B�����M�����������т��ǂ��Ȃ�̂ł��B

�������\��̔������b���L�ё����Ă���̂�����A���������������m�F�����瑁���nj��J�n�ł��B

�Ō�ɁA����11�����̎n�l����[�\�N�������}�Ɏ����܂��B

����11�����̉ߋ����ϒ�����60pips�A�l����49pips�ł��B

�w�W���\����1�����o�߂��Ă��A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�57���ł��B����1�����ƒ���11�����̕�������v���Ă���Ƃ��ɂ́A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�81���ɒB���܂��B

������u��������ǂ��v�ׂ�臒l�́A����1�������z���Ȃ�l��20pips�ȏ�̂Ƃ��A�A���Ȃ�l��40pips�ȏ�̂Ƃ��A����11�����͒���1��������������L���Ă��܂��B���������ꍇ�A�nj��͓O��ł��B

��̓I�Ȑ����ύX�i������QE�K�͂̕ύX�j���������鐺�����������Ƃ��ɂ́A��͂蔽����L���܂��B�������Ԃ͐����Ԃɋy�сA�ŏI�I�ɗ����܂ł�200�`300pips�������Ƃ�����܂��B

�{���͑Ώۊ��ԊO�̘b�Ŋ��o�I�Șb�ŋ��k�Ȃ���A����1������50pips�ɒB����悤�ȂƂ��́A���낻�딽�]���邩�Ǝv���Ă��t����Ȃ�Ę_�O�ł��B���������ɏ����肩������Ȃ����I�����ł��B

�{�u���O���n�߂Ă���̖{�w�W�ł̎�����т����\�ɓZ�߂Ă����܂��B

2017�N�́A�{�w�W��7��̎�����s���A�w�W�P�ʂ�5��2�s�i����71���j�A�V�i���I�P�ʂ�17��8�s�i����68���j�ł����B1��̔��\���̕��ώ�����Ԃ�8��31�b�ŁA���v�͔N�ԂŁ{156pips�ł����B

�{���\�Ɋւ��ẮA�{�u���O�Ő�������悤�Ƀ|�W�V�����ۗL���Ԃ��Ƃɂ����Z����������A��������������|�W�V�������������������т������Ɨǂ��Ȃ�ł��傤�B

�����A�`���[�g����ڂ𗣂��Ƃ��̓|�W�V�����������Ȃ��A�Ƃ�������������Ă����̒��x�͉҂��܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

����āA���̕��͂̒����͈͂́A2015�N1�������\���ʁ`2017�N12�������\���ʂ̂����A�u�s��\�z�ʂ茻��ێ��v������27�ɍi��܂��B

�T.�萫�I�X��

�y1. �w�W�T�v�z

�p���̐�������́A�p����iBOE�j�̋��Z����ψ���iMPC�j�Ɍ��茠��������܂��B���ψ���́A����1�l�E������2�l�E�s���ψ�2�l�E�O���ψ�2�l�̍��v9�l�ō\������Ă��܂��B

2017�N11��2���ABOE�͐��������0.50���Ɉ����グ�܂����B���グ�͖�10�N�Ԃ�̂��Ƃł��i�������Ǝ��Y�w���K�͊g��́A2016�N8���Ɏ��{�j�B

�s��\�z�ʂ�̗��グ�ŁA���\��̔����͂�������z������50pips�U��Ă���A������130pips�U���Ƃ��������ƂȂ�܂����B�����ŕ���180pips�̏㉺���ł����B����Ȃ��Ƃ��N������A�^�悭���������Ă���@�Ȃ�Ă���܂���B

���̂Ƃ��̓����́A�ŏ��̗z���ւ̐U�ꂪ���グ�ւ̑f���Ȕ����ł����i�Ɖ��߂ł��܂��j�B�����āA��10���b��ɋ}���ɉA�����ւƐU�ꂽ�̂́A�c���v�|�Ɂu���㐔��̗��グ���K�v�ɂ���A����̗��グ���}���Ȃ��v�|�A�L����Ă������߂ł��i�Ɖ��߂ł��܂��j�B

���������A���̂Ƃ��̗��グ�͕������ɑΉ����邽�߂ł����B�������̌����̓u���O�W�b�g�������[���GBP���ł����B����̐����ύX���{�̗L���͏���A�Ɠ���O�̂��Ƃ����L���Ă����Ηǂ������̂ɁA�u�b�����グ�Ȃ��v�Ɨ]�v�Ȃ��Ƃ��ڂ���������ɁA���\�����GBP�͔����܂����BMPC�̗��������́A�ǂ����Ă���ȋc���v�|�����̂܂܌��\�����̂ł��傤�B

�Ƃ�����A���̌�11��17���ɂ́u�o�ς��\�z�ʂ�ɓW�J�����ꍇ�A���㐔�N�ł���1�E2��̗��グ��\�z�v�ƁABOE���ق͏q�ׂĂ��܂��B����1�E2��̎���1��ɂ��Ắu�i�C���t������K�������ɂ��邽�߂Ɂj���Z�ɘa�[�u�̈ꕔ���������㐔�����œK�ƂȂ�\�����傫���v�Əq�ׂ܂����B

����甭����⑫����悤�ɁA1��31���ɂ͋c��Łu�����i�C�����Z��@�ɂƂ��Ȃ���ǂ����z���钛�����݂���Ȃ��A����̓C���t���}���ɏœ_��߂�����v�Ƃ̔F���������܂����B

CPI�O�N��́A2017�N9���W�v���ȍ~�A���݁i2017�N12���W�v���܂ł̔��\�j�܂Ł{3.0���ȏオ�����Ă��܂��B2015�N10���W�v�����{�g����2�N�ȏ�ɘj���đ����Ă���CPI�O�N��̏㏸������~�ɓ]�����ƌ������߂ɂ́A�@ �܂��L���̗ǂ��{3.0���������A�A ���ɈȑO�ɒI���`�����Ă���{2.6�`2.7���t�߂������A�B �C���t���ڕW�ł���{2.0���t�߂ɒB����A�Ƃ�������ǂ��K�v������܂��B

�܂��܂����̂�͒����A2018�N��BOE���Z�������\�ƕ����w�����\���s����ۂ́A�傫�������ł��傤�B

���āA�������Ԃɂ����āu�s��\�z�ʂ茻��ێ��v�łȂ��������Ƃ�3��܂��B����3��Ƃ͎��̒ʂ�ł��B

- 2016�N7���͎s��\�z�ɔ����Č���ێ�

- 2016�N8���͎s��\�z�ʂ藘�������A�s��\�z�ɔ�����QE�K�͊g��

- 2017�N11���͎s��\�z�ʂ藘�グ

�u�s��\�z�ʂ茻��ێ��v�łȂ�����3��̂����A1.5�s��\�z�ɔ����Ă��邱�Ƃ����ڂɒl���܂��B�ő��ɋN���Ȃ����Ƃł����A�u�s��\�z�ʂ茻��ێ��v�łȂ������Ƃ��́A����܂ł̗��v��S����������З͂�����܂��B

���낻��Ƃ�������L�����o�n�߂���A�Ⴆ�s��\�z������ێ��ł����\�������ׂ����|�W�V���������ׂ��ł͂���܂���B

����͂��Ă����A�ȉ��́u�s��\�z�ʂ茻��ێ��v�������Ƃ��̕��͂ł��B

�y2. �����T�v�z

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�A���A�O�q�̒ʂ�A�u�s��\�z�ʂ茻��ێ��v�̏ꍇ�Ƃ��̑��̏ꍇ�ƂŁA�������S���قȂ�܂��B����āA�����ł́A�u�s��\�z�ʂ茻��ێ��v�̏ꍇ�������W�v���Ă��܂��B

���Ȃ݂ɁA�u�s��\�z�ɔ������v��u�����ύX�v���s��ꂽ�ꍇ���܂߂��S���ς́A����1����������50pips�E�l����34pips�A����11����������70pips�E�l����52pips�ł��B

�ӊO��������Ƃ��̕����������傫���Ȃ�̂́A�w�W���\���Ɍ��炸�����ł��B

�Ƃ�����A�u�s��\�z�ʂ茻��ێ��v�������Ƃ��A�w�W���ʂɍł��f���ɔ����������Ȓ���1���������͉ߋ����ς�38pips�ł��B

���z�́A19pips�ȉ������������Ȃ��������Ƃ�33���A19�`38pips�͈̔͂��������Ƃ�19���A39�`57pips�͈̔͂��������Ƃ�22���ł��B����������Ă���A����͓�����ł��B

����3�N�Ԃ̔������ϒl�̐��ڂ��������������B

�����͔N�X�傫���Ȃ��Ă��Ă���A2017�N�̒���1������50pips�ɂ��B���Ă��܂��B

2017�N��GBP���ɂ�镨��������莋����Ă���ABOE�ւ̑���{���������߂��Ă��܂����B���ꂪBOE�̐����ύX���҂Ɍq����A�Ȃ��Ȃ�BOE���Ή����Ȃ����Ƃւ̎��]���܂߂āA�N�Ԃ�ʂ��đ傫�Ȕ��������������̂ł��B

���̋t�ɁA�����ύX�i�������j���s����\������҂��Ȃ�����2015�N�́A���ʂ��u�s��\�z�ʂ茻��ێ��v�������A����1������2017�N�̔������x�ł��B

�����ύX���҂����鎞���́A���ꂪ�����Ƃ��̖�2�{�̔����Ɍ��ѕt����ł��ˁB

�O�グ�̍ہi2017�N11��1���j�ɁABOE�͓��ʂ̗��グ�����Ƃ̐����\���Ă��܂��B�Ƃ������Ƃ́A2018�N�ȍ~�ɍĂѐ����ύX�ւ̊��҂����܂�܂ŁA2015�N���݂���������傫�����x�̔����ɖ߂�Ƃ������Ƃł��傤�B

�A���A���߂�CPI�O�N�䂪�㏸�𑱂���ꍇ�͕ʂł��BBOE�͍X�Ȃ����������߂��A���ꂪ�������\��̎��]�⎟��MPC�ւ̊��҂ɂ���āA2017�N���݂ɑ傫����������ł��傤�B

����1�����l���ƒ���11�����l���̕��z�����}�Ɏ����܂��B

����1�����l���i���j�ɑ��钼��11�����l���i���j�́A��A���i�Ԑ��j�̌X����1.39�ł��B���ϓI�ɂ͔�����L���w�W�ł��B

�����āA�Ίp���i�����j�㉺�̃h�b�g���z���������������B������u��������ǂ��v�ׂ�臒l�����݂��Ă���悤�ł��B����1�������z���Ȃ�20pips�ȏ�̂Ƃ��A�A���Ȃ�40pips�ȏ�̂Ƃ��A����11�����͒���1��������������L���Ă��܂��B

�U.��ʓI�X��

���͂ɂ́A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�y3. ���́z

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���Ă��܂��B

�O�q�̒ʂ�ABOE���Z�������\���Ɂu�s��\�z�ʂ茻��ێ��v�łȂ��������Ƃ�3��܂��B���̂����A1.5��Ŏs��\�z�ɔ����Ă��܂��B

�ł́ABOE�́u�s��Ƃ̑Θb�v�����T�v���C�Y�ɂ�鐭����ʂ��d�����Ă���̂ł��傤���B�����ł�����܂���B3��̂���1.5��͎s��\�z�ʂ�ɗ��������Ă��܂��B

���̂ǂ��������̎p�́A���ʓI�Ɏs��\�z���A�e�ɏo���Ȃ����ƂƓ������ƌ�����ł��傤�B

�i3.1 ������v�����́j

������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

���O1�����̉A������85���ƁA���������ɂ��Ȃ�肪����܂��B����1�����ƒ���11�����̕�����v����78���ł��B

�����āA�������\��̔����������������铮���́A���O10-1�����Ⓖ�O1�����ɋN���Ă��܂���B

�i3.2 ���������́j

�����������ł́A�ߋ����\��ɔ�����L�������ۂ��ׂĂ��܂��B

����1�����ƒ���11�����Ƃ̕�����v����78���ł��B����78���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�86���ł��B���\����ɂ͔������L�т�ƐM���邵������܂���B

�w�W���\��̔������b���L�ё����Ă���̂�����A���������������m�F�����瑁���nj��J�n�ł��B

�w�W���\����1�����o�߂��Ă��A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�57���ł��B����1�����ƒ���11�����̕�������v���Ă���Ƃ��ɂ́A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�81���ɒB���Ă��܂��B

�������L�т邩�ǂ����́A�������̕������v�����ǂ������邩�Ō��܂�܂��B����͗\�z���t���܂���B

�V.���͌��_

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ȃ���A�e���Ԃ̎���w�j�������܂��B

�ȉ��̎n�l����[�\�N���ɂ́A�u�s��\�z�ʂ茻��ێ��v�������Ƃ������������Ă��܂��B

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����̉ߋ����ϒ�����13pips�A���l����9pips�ł��B�A������52���ŕ�͂���܂���B

���O10-1������20pips�ȏ㒵�˂����Ƃ͉ߋ�6��i�p�x22���j����܂��B�{���\�̒��O10-1�����́A���ϓI�Ȍo�ώw�W���\����10���ԂƓ����x�ɔ�������̂Œ��ӂ��K�v�ł��B

���������A�\�z�������ߋ��ɖڗ������X���̂Ȃ�������������Ԃ́A������Ȃ����������ł��B

����6��̒���1���������͕���28pips�ŁA����͒���1���������̉ߋ��S����39pips��菬�����Ȃ��Ă��܂��B���O10-1�������傫�����˂Ă��Ƃ��́A����1�����̔������������Ȃ�X��������̂����m��܂���B�Ō��Ă݂܂��傤�B����6��̂���3�A����1�����̔������ߋ����ς����������Ȃ��Ă��܂��B

���ɁA����6��̒��O10-1�����ƒ���1�����̕�������v�������Ƃ�6��i100���j�ł��B���O10-1�������傫�����˂��Ƃ��ɂ́A����1�����̔����������������Ă���\���������ƌ����܂��B

���ꂾ���ł͂���܂���B���O10-1�����́A����1�����Ƃ̕�����v����67���ŁA3���2��̊����Ő������\��̔����������������Ă��܂��B

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

���O1�����̉ߋ����ϒ�����10pips�A�ߋ����ϒl����7pips�ł��B���̊��Ԃ��A���ϓI�Ȍo�ώw�W�̎w�W���\����1���ԂƓ����x�ɔ������܂��B

2015�N8���ɂ͒���48pips�E�l��30pips�A2016�N4���ɂ͒����E�l���Ƃ���29pips�������Ă���A����Ȃ��ƂɊ������܂�Ă͂��܂�܂���B����2��̓ˏo�����������������Ƃ��A���O10-1���������͂��ꂼ��11pips�E18pips�ŁA�{���\�̒��O10-1�����Ƃ��Ă͓��ɖڗ����đ傫�������Ă�����ł�����܂���B

�K��2��Ƃ��A���ŁA���Ƃ��Ƃ��̊��Ԃ̉A������85���ƍ����̂ŁA���������ߋ��̌X�������Ă��̊��ԂɃ����O���I�[�_�[�����l�ȊO�͔�Q�ɑ���Ȃ������ł��傤���B

���O1�����̉ߋ��A������85���ƁA���Ȃ�肪�����܂��B����āA���̊��Ԃ̓V���[�g����������Ȃ����I�����ł��B�����āA���O1������20pips�ȏ㒵�˂��Ƃ��ɂ́A���̔��\����1���������������ɔ������Ă��܂��B

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

����1�����̉ߋ����ϒ�����38pips�A�ߋ����ϒl����28pips�ł��B���ϓI�ȃq�Q�̒����͑S����26���Ƃ������ƂɂȂ�܂��B����́A��ʓI�Ȍo�ώw�W���q�Q���������ƌ����܂��i���ϓI�ɂ�30�����ł��邱�Ƃ������j�B

�{�e�̕��͂́u�s��\�z�ʂ茻��ێ��v�������Ƃ��̔����ł��B������A�u�s��\�z�ɔ������Ƃ��v������50pips�ȏ�̏u�ԓI�Ȓ��˂Ɋ������܂��ł��傤�B

�T�v���C�X�i�s��\�z�ɔ����j�ŋ��Z�����ύX���s���ꍇ�A�������|�W�V�����������Ă����Ȃ炷���ɑ��E�h�e���ł��B�h�e���i���̏ꍇ�A���������Ƀ|�W�V��������蒼�����Ɓj�͑��̌�ł��B

���������T�v���C�Y���N�����ꍇ�A����1�����͍ŏI�I��100pips�ȏ�ɔ�����L�������ł��B������A�Q�ĂĐV�K�|�W�V��������낤�Ƃ��Ă��A����100pips���̔������N���Ă���Ƃ��́A�Ȃ��Ȃ��I�[�_�[���������܂���B������A�ܑ����L�����Z������|�W�V������V�K�Ɏ�낤�Ƃ��Ă��A��肪��������܂ł̊Ԃɂ��ܑ����ǂ�ǂ��Ă��܂��܂��B

�K�����E�h�e���̏��ł��B

�Ƃ�����A��������������̏ꍇ���܂߂āA����1�����ƒ���11�����Ƃ̕�����v����78���ł��B����78���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�86���ł��B���\����ɂ͔������L�т�ƐM���邵������܂���B�����M�����������т��ǂ��Ȃ�̂ł��B

�������\��̔������b���L�ё����Ă���̂�����A���������������m�F�����瑁���nj��J�n�ł��B

�Ō�ɁA����11�����̎n�l����[�\�N�������}�Ɏ����܂��B

����11�����̉ߋ����ϒ�����60pips�A�l����49pips�ł��B

�w�W���\����1�����o�߂��Ă��A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�57���ł��B����1�����ƒ���11�����̕�������v���Ă���Ƃ��ɂ́A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�81���ɒB���܂��B

������u��������ǂ��v�ׂ�臒l�́A����1�������z���Ȃ�l��20pips�ȏ�̂Ƃ��A�A���Ȃ�l��40pips�ȏ�̂Ƃ��A����11�����͒���1��������������L���Ă��܂��B���������ꍇ�A�nj��͓O��ł��B

��̓I�Ȑ����ύX�i������QE�K�͂̕ύX�j���������鐺�����������Ƃ��ɂ́A��͂蔽����L���܂��B�������Ԃ͐����Ԃɋy�сA�ŏI�I�ɗ����܂ł�200�`300pips�������Ƃ�����܂��B

�{���͑Ώۊ��ԊO�̘b�Ŋ��o�I�Șb�ŋ��k�Ȃ���A����1������50pips�ɒB����悤�ȂƂ��́A���낻�딽�]���邩�Ǝv���Ă��t����Ȃ�Ę_�O�ł��B���������ɏ����肩������Ȃ����I�����ł��B

�[�[�[��€���[�[�[

�{�u���O���n�߂Ă���̖{�w�W�ł̎�����т����\�ɓZ�߂Ă����܂��B

2017�N�́A�{�w�W��7��̎�����s���A�w�W�P�ʂ�5��2�s�i����71���j�A�V�i���I�P�ʂ�17��8�s�i����68���j�ł����B1��̔��\���̕��ώ�����Ԃ�8��31�b�ŁA���v�͔N�ԂŁ{156pips�ł����B

�{���\�Ɋւ��ẮA�{�u���O�Ő�������悤�Ƀ|�W�V�����ۗL���Ԃ��Ƃɂ����Z����������A��������������|�W�V�������������������т������Ɨǂ��Ȃ�ł��傤�B

�����A�`���[�g����ڂ𗣂��Ƃ��̓|�W�V�����������Ȃ��A�Ƃ�������������Ă����̒��x�͉҂��܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 13:00| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

2018�N02��05��

2018�N2��6��12:30���\�[���B���Z����i���㌟�؍ρj

�T.���O���e

�u���O�̓����͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���㌟�v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�{�w�W�̔������͂��������ɏڏq���Ă��܂��B

��������FX�Ŏ������Ȃ�A�@ �������w�W�⑼�̎w�W�Ƃ̊W���A�A ���̎w�W���\���̔����̓�����X���A�B ���̏�œƎ��̉��߂Ŏ���A�����������y���߂܂��B�P�ɗz���E�A���ɓq��������A�������d����Ċy���݂Ȃ���w�Ԃ̂���Ԃł��B

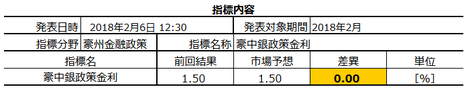

���\�Ɏw�W�v�_��Z�߂Ă����܂��B

����̎s��\�z�͌���ێ��ł��B

�O�f�̏ڍו��͌��ʂɊ�Â��V�i���I�͈ȉ��̒ʂ�ł��B

- ���O10-1�����̉ߋ����ϒ�����6pips�A���l����3pips�ł��B

�z������61���ŏ����肪����܂��B�܂��A���O10-1�����́A����11�����Ƃ̕�����v����39���i�s��v��61���j�ŁA�������\��̔��������ɂ��t�s�������ł��B����ǂ��A�|�W�V���������ɂ͂��S���ƂȂ��������������Ă��܂���B

�ǂ���ɐL�т邩���킩��Ȃ��ȏ�A���̊��Ԃ̎���͔����������ǂ��ł��傤�B

���O10-1������10pips�ȏ㒵�˂����Ƃ͉ߋ�2��i�p�x7���j����܂��B����ǂ��A���O10-1�������傫�����˂Ă��A����͂��̌�̔��������ɊW����܂���B

�Q�ĂĒނ��Ȃ��悤�ɋC��t���܂��傤�B - ���O1���������l�ł��B���̊��Ԃ̎���������������ǂ��ł��傤�B

���O1����������10pips�ȏゾ�������Ƃ͉ߋ�8��i�p�x28���j����܂��B

����8��̒���1�����ƒ���1�����̕�����2��i25���j������v���Ă��܂���B

�܂�A���O1�������傫���Ƃ��ɂ́A����1���������̋t�����ɔ����������Ƃ�������ł��B���O1�����͎����������A�Q�l�ɂ��������ǂ������ł��B - ���O10-1�������A���ŁA���O1������10pips�ȏ�A�����ɒ��˂���A�������\���O�Ƀ����O���I�[�_�[���Ă��ǂ��ł��傤�B��O�́A10pips�ǂ��납20��30pips�����˂��ꍇ�ł��B

- �������\��̒nj��́A����1�����ƒ���11�����̕�����v����82������A����82���̕�����v���ɒ���11��������������1�����������Ĕ�����L�������Ƃ�74�����邱�Ƃ��Q�l�ɂ��܂��B

�w�W���\����1�����߂��Ă�������L�������Ă���̂�����A���������������m�F������nj��͑����J�n�ł��B�A���A���̎��_��20pips���Ă�����A�ّ��Ȓnj��J�n�͒��߂������ǂ��ł��傤�B

����1�����I�l���Ē���11�����I�l��������L���Ă������Ƃ�57���ł��B�Ēnj����s���Ȃ�A���\���_����30pips������ЂƂ܂����m�ł��B���̌�A����1�����������I�l�܂Ŗ߂����Ƃ���ŁA�āX�nj����Ă��ǂ��ł��傤�B���̂Ƃ��̗��m�̖ڈ���15pips�A���̖ڈ���10pips���炢�ɂ��Ă����Ɨǂ��ł��傤�B

�ȏ�

�U.���㌟��

�ȉ��́A2018�N2��6��19:30���ɒNjL���Ă��܂��B

�w�W���ʂƔ�����Z�߂Ă����܂��B

���ʂ́u�s��\�z�ʂ茻��ێ��v�ŁA�����͉A���ł����B

���̓��͑O��̃_�E�啝�������āA���o���ς����t�������1000�~���̉����ɒB���Ă��܂����B����ȏł́AUSDJPY�����Ɉ���������AUDJPY���オ��܂���B

�����������قȏ��������̂́A����Ȃ��ƂƂ͊W�Ȃ����O���͓��e�������Ă����܂��B

- ���O10-1�����̗z������61���ŏ����肪����܂����B�܂��A���O10-1�����́A����11�����Ƃ̕�����v����39���i�s��v��61���j�ŁA�������\��̔��������ɂ��t�s�������ł����B����ǂ��A�|�W�V���������ɂ͂��S���ƂȂ��������������Ă��܂���ł����B

����āA�ǂ���ɐL�т邩���킩��Ȃ��ȏ�A���̊��Ԃ̎���͔����邱�Ƃ𐄏����Ă��܂����B

���ʂ͗z���ł����B - ���O1���������l�Ɏ��������������ǂ��|�A�L���Ă��܂����B

���O1�����͗z���ł����B - �������\��̒nj��́A����1�����ƒ���11�����̕�����v����82������A����82���̕�����v���ɒ���11��������������1�����������Ĕ�����L�������Ƃ�74�����邱�Ƃ��Q�l�ɂ��܂��B

�w�W���\����1�����߂��Ă�������L�������Ă���̂�����A���������������m�F������nj��͑����J�n���s�����Ƃɂ��Ă��܂����B

���ʂ́A����1�����������Ē���11����������������L���܂����B - ����1�����I�l���Ē���11�����I�l��������L���Ă������Ƃ�57���ł����B�Ēnj����s���Ȃ�A���\���_����30pips������ЂƂ܂����m�ł��B���̌�A����1�����������I�l�܂Ŗ߂����Ƃ���ŁA�āX�nj����Ă��ǂ��ł��傤�B���̂Ƃ��̗��m�̖ڈ���15pips�A���̖ڈ���10pips���炢�ɂ��Ă����Ɨǂ��ł��傤�B

�����炭�A���̒ʂ�ɂ���Ė��Ȃ������Ǝv���܂��B

������ʂ͎��̒ʂ�ł��B

�nj������Ȃ̂ŁA���ꂼ��̃|�W�V�����������ƒ��������Ă��ǂ����������m��܂���B���A����͌��ʘ_�ŁA�O��_�E����������o���ω����ւƑ����Ă�������I�ȏł͉����N���邩�킩��܂���B�����ɑ����ĒZ������Œnj����s���܂����B

���\��3��6��12:30�ɍs����\��ł��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:41| Comment(0)

| TrackBack(0)

| DB5. ���B�w�WDB

2018�N2��5��24:00���\�[�č��i�C�w�W�u2018�N1���W�v��ISM���ƌi���w���v�i���㌟�؍ρj

�T.���O���e

�u���O�̓����͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���㌟�v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�{�w�W�̔������͂��������ɏڏq���Ă��܂��B

��������FX�Ŏ������Ȃ�A�@ �������w�W�⑼�̎w�W�Ƃ̊W���A�A ���̎w�W���\���̔����̓�����X���A�B ���̏�œƎ��̉��߂Ŏ���A�����������y���߂܂��B�P�ɗz���E�A���ɓq��������A�������d����Ċy���݂Ȃ���w�Ԃ̂���Ԃł��B

���\��2018�N1�����W�v���ʂł��B���\�Ɏw�W�v�_��Z�߂Ă����܂��B

����̎s��\�z�ł́A���Ǝw�����O������P�A���Ɗ����w�����O����͂��Ɉ����ŁA���O���ق̓v���X�ƂȂ��Ă��܂��B

�֘A�w�W�Ő�s����1���W�v�������\�ς�CB����ҐM�����w���́A�O������P���Ă��܂����B����ǂ��A�ߋ��̌X�����������A�{�w�W�Ƃ̎��ԍ��ٕ�����v����38����������܂���BCB����ҐM�����w���̓����W�v���ʂ��A�e�ɂ��邱�Ƃ͂ł��܂���B

�O�f�̏ڍו��͌��ʂɊ�Â��V�i���I�͈ȉ��̒ʂ�ł��B

- ���O10-1�����̕����́A���O���قƂ̕�����v�����ߋ�60���ł��B����̎��O���ق̓v���X�Ȃ̂ŁA���O10-1�������z���ƂȂ���ғI������60���Ƃ������Ƃł��ˁB

�ł�60���ł̓A�e�ɂȂ�܂���B

���̊��Ԃ̎���͒��߂܂��傤�B - ���O1�����̉A������81���ł��B�����āA���O���قƂ̕�����v����75���ƂȂ��Ă��܂��B

�ߋ��̉A������81���Ƃ�������������ȏ�A���̊��Ԃ̓V���[�g����������Ȃ������I�����ł��B

�Ƃ��낪�A����̎��O���ق̓v���X�ł��B����āA���ғI����75���ō���͗z���ƂȂ�\��������A����Ȃ烍���O���I�[�_�[���Ȃ���Ȃ炸�A�ߋ��̉A�����̍����Ɩ������Ă��܂��B

����āA����͎w�W���\�O�̎���͒��߂܂��傤�B - �w�W���\�O�̎������߂Ă��ދ�����K�v�͂���܂���B

�ߋ��A���O10-1���������O1��������10pips�ȏ㒵�˂��Ƃ��ɂ́A����1���������������ɉߋ����ς��傫���������Ă��܂��B

���O10-1�����ƒ��O1�������Ƃ���10pips�ȏ㒵�˂āA���������ꂪ�t�����������ꍇ�Ƃ����̂́A�ߋ�����ɂ���܂���B����Ȃ��ƂɂȂ�����A�ǂ��Ȃ邩�킩��Ȃ��̂Ŏw�W���\���O�Ƀ|�W�V�������I�[�_�[����̂͒��߂܂��傤�B

�Ƃ�����A���O10-1���������O1�����̂ǂ��炩��10pips�ȏ㒵�˂��Ƃ��ɂ́A�w�W���\���O�ɓ��������Ƀ|�W�V�������I�[�_�[���āA�w�W���\����̒��˂ŗ��m�^���ł��B - �w�W���\��̒nj��́A���㍷�قƒ���1�����̕�����v����85���ɂ��B���Ă��܂��B�w�W���ʂ̗ǂ������ɑf���ɔ������܂��B

���̑f���Ƃ́A2✕���ƌi���w���̎��㍷�ف{1✕���Ɗ����w���̎��㍷�فA�Ƃ������ʎ��̕����i�v���X�Ȃ�z���A�}�C�i�X�Ȃ�A���j�ɑf���Ƃ������Ƃł��B

�p�b�Ɣ��˓I�ɑΉ�����Ȃ�A���ƌi���w���̎s��\�z�Ƃ̍��ق��v���X���}�C�i�X�������ɒ��ڂ���Ηǂ��ł��傤�B

�����āA����1�����ƒ���11�����̕�����v����82������A����82���̕�����v���ɒ���11��������������1�����������Ĕ�����L�������Ƃ�85���ł��B

�w�W���\����1�����߂��Ă�������L�������Ă���̂�����A�nj��͏��������������m�F�����瑁���J�n�ł��B

����ǂ��A�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�48���ƁA50������Ă��܂��B�����nj��J�n�œ����|�W�V�����́A�w�W���\����1�����߂����痘�m�̋@����M���ׂ��ł��B

�ȏ�

�U.���㌟��

�ȉ��́A2018�N2��6��18:30���ɒNjL���Ă��܂��B

�w�W���ʂƔ�����Z�߂Ă����܂��B

���ʂ́A���ڂ��Ă���S�Ă̍��ڂőO��E�\�z������܂����B���������A�����͗z�����Ƀq�Q���c���ẲA���ł����B

��v���ڂőO������������Ƃ́A��Ɋ�ƌ��Ŗ@�Ă��c���ʉ߂������ƂŐ����ł��܂��B���ƌi���w���́A���߃s�[�N��2017�N10���W�v���ʂ�60.1�ɋ͂��ɋy�Ȃ��������̂́A�ߋ�3�N�Ԃ�3�Ԗڂɍ��������ƂȂ��Ă��܂����B

���͔����ł��B�z�����Ƀq�Q���c�������̂́A����1�����͍ŏI�I�ɉA���ƂȂ�܂����B���Y�̂��ߋL���Ă����ƁA�o�܂͎��̒ʂ�ł��B

�܂��A�O�T���j�i2��2���j�̌ٗp���v�̌��ʂ��ǂ��������Ƃ���A�s��ł�FRB�̗��グ�������ɍs����ƌ��Ȃ���A�ċ������㏸���܂����B�ċ������㏸�������ƂŁA�_�E���n�ߊ����̉������n�܂�܂����B1�����{�ɂ͎j��ō��l���X�V���Ă���A���낻�늴���s��ɂ��������Ƃ͊m���ł��B����ǂ��A�{���Ȃ�͕ċ����㏸��USDJPY�㏸�iUSD���j�Ɍq���肪���ł��B�A���A����̊��������͑傫�����܂����B���̌�A���T�ɓ����Ă��{�w�W���\�����A�_�E��1000�h�����ĉ������܂����B�����āA���X�N�����JPY�������n�߂��̂ł��B

�����������قȏ��������̂́A���O���͓��e�������Ă����܂��B

- ���O10-1�����̕����́A���O���قƂ̕�����v�����ߋ�60���ł����B����̎��O���ق̓v���X�Ȃ̂ŁA���O10-1�������z���ƂȂ���ғI������60���Ƃ������Ƃł����B

���ʂ͗z���ł����B���������A���ғI����60���ł̓A�e�ɂȂ�Ȃ����߁A���̊��Ԃ̎���͂��Ȃ����Ƃ𐄏����Ă��܂����B - ���O1�����̉A������81���ł����B�����āA���O���قƂ̕�����v����75���ł����B

�ߋ��̉A������81���Ƃ�������������ȏ�A���̊��Ԃ̓V���[�g����������Ȃ������I�����ł��B

�Ƃ��낪�A����̎��O���ق̓v���X�ł����B����āA���ғI����75���ō���͗z���ƂȂ�\��������A����Ȃ烍���O���I�[�_�[���Ȃ���Ȃ炸�A�ߋ��̉A�����̍����Ɩ������Ă��܂����B

���̂��߁A����͎w�W���\�O�̎�������Ȃ����Ƃ𐄏����Ă��܂����B

���ʂ͗z���ł����B - �ߋ��A���O10-1���������O1��������10pips�ȏ㒵�˂��Ƃ��ɂ́A����1���������������ɉߋ����ς��傫���������Ă��܂����B

����A���O10-1������18pips���˂܂����B

���O�V�i���I�ł́A���O10-1���������O1�����̂ǂ��炩��10pips�ȏ㒵�˂��Ƃ��ɂ́A�w�W���\���O�ɓ��������Ƀ|�W�V�������I�[�_�[���āA�w�W���\����̒��˂ŗ��m�^���ł����B

�V�i���I�ʂ�Ɏ�����Ă�����5�`10pips�̗��m�A���͂̕����A�e�ɂ��Ĕ������L�т�ƌ�����Ń|�W�V������1�����I�l�����܂ʼn������Ȃ������Ȃ�1�`3pips�̑��������ł��傤�B - �w�W���\��̒nj��́A���㍷�قƒ���1�����̕�����v����85���ɂ��B���Ă��邱�Ƃ��A�e�ɂ��Ă��܂����B�nj��͏��������������m�F�����瑁���J�n�𐄏����Ă��܂����B

���ʂ́A�㉺���̂ǂ̃^�C�~���O�Œnj��|�W�V��������������Ő�pips�̗��m�����������Ǝv���܂��B

����̓_�E�������\�z�����Ȃ��i�敨���O�����Ŏw�W���\�O�ɂ͊��ɗ����n�߂Ă����j�A�{�w�W�ւ̎��O���͂Ƃ��ē��e�͈�������܂���B

12���߂��̎���ŎQ���ł��Ȃ��������̂́A�{�e�����Q�l���������������Ă��܂���悤�ɁB

�{�w�W���\��3��5��24:00�ł��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB