2018年02月13日

2018年2月14日22:30発表ー米国実態指標「2018年1月集計分小売売上高」(事後検証済)

Ⅰ.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「Ⅱ.事後検証」のタイトル行付近に記載しています。

本指標の反応分析はこちらに詳述しています。下記詳述する今回の取引方針は、この分析結果に基づきます。

今回もまた、本指標は消費者物価指数(CPI)と同時発表されます。

本指標は過去にCPIと同時発表されたことが多くあります。本指標もCPIもともに反応が大きいものの、反応への影響は多くの場合、小売売上高>CPI、の関係があります。よって、CPIと同時発表が行われるときは、本稿分析結果を優先した方が良いでしょう。

本指標とCPIとは、妙な関係があります。

両指標が同時発表されるときは、事後差異の符号が両指標で一致しがちです。けれども、両指標が別の日に発表されると事後差異の一致率は半減します。

両指標が別の日に発表されるときは、前月の小売売上高の実態差異と当月のCPIの実態差異の一致率が最も高くなります(一致率63%)。

反応は大きく、一方向に伸びていく影響時間も比較的長い指標です。反応方向への影響は、コア前月比>前月比、の傾向があります。

早い時刻から本指標を睨んだ動きを見せ始めることも多く、そのため指標発表前には一旦ポジション清算も多いのではないでしょうか。指標発表直前にポジションを取る動きもあって売買が交錯するためか、指標発表前にはヒゲが目立つローソク足が並ぶこともよく見受けられます。

気を付けましょう。

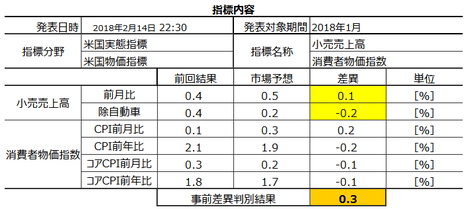

さて、今回の発表要点は下表の通りです。

事前差異は現時点(2月12日時点)でマイナスとなっています。市場予想は発表前に確認しておきましょう。

本指標の事前差異判別式は、1✕前月比事前差異-1✕コア前月比事前差異、で求めます。

前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 指標発表前は、事前差異と直前10-1分足の方向一致率が67%あり、直前1分足の陰線率が83%あることを覚えておくと良いでしょう。

今回の事前差異はプラスマイナスなので、直前10-1分足は陽線と見込みます。

そして、事前差異が指標発表直前にどう修正されようが、直前1分足は陰線と見込みます。 - 指標発表時は、直前10-1分足や直前1分足が10pips以上跳ねたら、同じ方向に直後1分足が反応すると見込みます。

但し、論拠となる過去事例はまだ4回しかないので、これがアテになる予兆か否かはまだわかりません。 - 指標発表後は、直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしたことが83%となっています。初期反応方向を確認したら、早期追撃開始すべきです。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは60%です。この数字から、早期追撃開始で得たポジションは、指標発表から1分を過ぎたら利確の機会を窺った方が良いでしょう。

再追撃を繰り返しても良い数字ですから、その場合は短期利確の繰り返しで行う方が良いでしょう。但し、再追撃や再々追撃は、本指標結果とCPIとがともに改善なりともに悪化なりしたときが良いでしょう。

このシナリオの論拠はこちらに詳述した本指標詳細分析の結論です。

以上

Ⅱ.事後検証

以下は、2018年2月15日に追記しています。

指標結果と反応を纏めておきます。

結果は、前月比・コア前月比ともに前回結果・市場予想を下回りました。がしかし、反応は陽線でした。

同時発表された消費者物価指数は、CPI前月比・前年比、コアCPI前月比・前年比の全項目で市場予想を上回りました。今回の反応は、CPI>小売売上高、となっていました。

この結果は、事前分析で記していた反応の影響力が、小売売上高>CPI、という話と逆です。これが確率上の問題であれ現在の相場環境に基づくものであれ、今回は分析を外してしまったことに違いありません。

申し訳ありません。

指標結果について、今回の前月比は△0.3%でした。データを見る限り、前月比がマイナスだったことは、今回を含めて11回です(頻度30%)。この11回のうち、翌月もマイナスだったことは2回しかありません(今回結果を除く10回のうち2回=20%)。来月発表の実態差異はプラス転換が期待です。

反応について、前述の通り、CPIが対予想上振れしたことによって、上ヒゲの長い陽線となりました。指標発表直後の跳幅が到達した107.54は、この日18:30過ぎの高値107.52付近で跳ね返された形となります。

ご承知の通り、現在USDJPYは下降トレンドの真っ最中で、まだ買い上げていく状況にはないようです。

分析対象期間の直後1分足・直後11分足は陽線となったものの、その後は陰線側に転じ、23:00過ぎから再上昇したものの、24:00には再下降に転じました。EURUSDの動きはもっとはっきりしていて、指標発表後10分を過ぎると、もうUSDは売られっぱなしでした。

問題は、今回の反応方向への影響力が、CPI>小売売上高、だったことです。これは、過去の傾向に反しています。

解説記事を読む限りでは、CPI発表結果を受けた後の米市場で、株価が上昇したにも関わらずUSD売が進んだ原因について、まだ的を絞り切れていないようです。

すなわち、① 中国系ファンドの手じまい(中国は翌15日から春節休暇で、買い手不足が進んだ)、② 先に発表された米国インフラ投資が米財政を悪化することを嫌ったこと、③ 何はともあれ、USDよりもJPYやEURの先高観が支配的、④ 10年も続いた米株価上昇が企業実績を正しく反映しているはずがなく、多少は先週来の株価下落から値を戻しても、大きな株価上昇は今後あまり期待できないこと、⑤ それら全部を合わせると、株価と金利と為替の従来の関係が成り立たなくなるため、ポジションを減らす動きは起きても増やす動きに繋がらない、と言った話です。

プロの見解がまちまち過ぎて、素人に説明できるような状況でないことしかわかりません。

事前分析結果を検証しておきます。

- 指標発表前は、事前差異と直前10-1分足の方向一致率が67%あり、直前1分足の陰線率が83%あることを記していました。

結果は、事前差異がマイナスで直前10-1分足は陰線となったものの、直前1分足は陽線となりました。 - 指標発表時は、直前10-1分足や直前1分足が10pips以上跳ねたら、同じ方向に直後1分足が反応すると見込んでいました。

結果は、直前10-1分足・直前1分足の跳幅はともに4pipsだったので、取引対象に当たりません。 - 指標発表後は、初期反応方向を確認したら、早期追撃開始すべきとしていました。

結果は、初期反応方向確認直後の追撃ポジションは損切となった公算が高かったと思います。上ヒゲが長すぎました。

そして、指標発表から1分を経過すると、早期追撃開始で得たポジションは、指標発表から1分を過ぎたら利確の機会を窺った方が良い、としていました。

結果は、勝てなくはなかったものの、どちらかと言えば利幅は小さく、もし高値掴みをしていたら損切が大きくなっていた可能性が高い、と思われます。

再追撃を繰り返しても良い、としていましたが、その場合は短期利確の繰り返しで行う方が良い、という点はその通りでした。

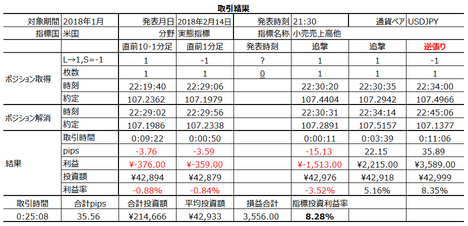

取引結果は次の通りです。

本当に申し訳ないことに、これだけ分析を外しておいて勝ってしまいました。最後の逆張りは、シナリオ外取引なので、最下部の指標成績表には含めません。

こんなことがある度にお詫びを書いていたらキリがありません。お詫びの文章は予め用意してあります。申し訳ありませんが、そちらをご参照ください。

次回発表は3月14日に行われる予定です。こんなことになって大嫌いになりそうなCPIは3月13日です。来月は、小売売上高とCPIが別の日に発表されます。

以上

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/7308922

この記事へのトラックバック