2018年02月05日

2018年2月5日24:00発表ー米国景気指標「2018年1月集計分ISM非製造業景況指数」(事後検証済)

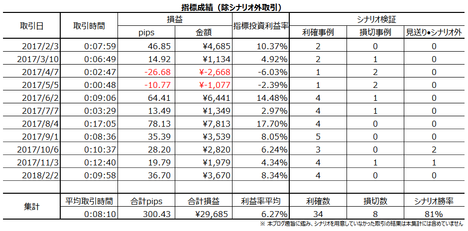

Ⅰ.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「Ⅱ.事後検証」のタイトル行付近に記載しています。

本指標の反応分析はこちらに詳述しています。

せっかくFXで取引するなら、① 取引する指標や他の指標との関係性、② その指標発表時の反応の特徴や傾向、③ その上で独自の解釈で取引、をした方が楽しめます。単に陽線・陰線に賭けるよりも、うんちくを仕入れて楽しみながら学ぶのが一番です。

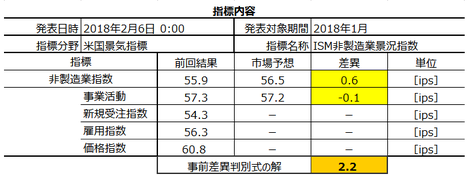

今回発表は2018年1月分集計結果です。下表に指標要点を纏めておきます。

今回の市場予想では、非製造業指数が前回より改善、事業活動指数が前回より僅かに悪化で、事前差異はプラスとなっています。

関連指標で先行して1月集計分が発表済のCB消費者信頼感指数は、前回より改善していました。けれども、過去の傾向を見る限り、本指標との実態差異方向一致率は38%しかありません。CB消費者信頼感指数の同月集計結果をアテにすることはできません。

前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 直前10-1分足の方向は、事前差異との方向一致率が過去60%です。今回の事前差異はプラスなので、直前10-1分足が陽線となる期待的中率が60%ということですね。

でも60%ではアテになりません。

この期間の取引は諦めましょう。 - 直前1分足の陰線率は81%です。そして、事前差異との方向一致率は75%となっています。

過去の陰線率が81%という数字がある以上、この期間はショートか取引きしないかが選択肢です。

ところが、今回の事前差異はプラスです。よって、期待的中率75%で今回は陽線となる可能性もあり、それならロングをオーダーしなければならず、過去の陰線率の高さと矛盾しています。

よって、今回は指標発表前の取引は諦めましょう。 - 指標発表前の取引を諦めても退屈する必要はありません。

過去、直前10-1分足か直前1分足がが10pips以上跳ねたときには、直後1分足が同じ方向に過去平均より大きく反応しています。

直前10-1分足と直前1分足がともに10pips以上跳ねて、しかもそれが逆方向だった場合というのは、過去事例にありません。そんなことになったら、どうなるかわからないので指標発表直前にポジションをオーダーするのは諦めましょう。

ともあれ、直前10-1分足か直前1分足のどちらかが10pips以上跳ねたときには、指標発表直前に同じ方向にポジションをオーダーして、指標発表直後の跳ねで利確/損切です。 - 指標発表後の追撃は、事後差異と直後1分足の方向一致率が85%にも達しています。指標結果の良し悪しに素直に反応します。

この素直とは、2✕非製造業景況指数の事後差異+1✕事業活動指数の事後差異、という判別式の符号(プラスなら陽線、マイナスなら陰線)に素直ということです。

パッと反射的に対応するなら、非製造業景況指数の市場予想との差異がプラスかマイナスかだけに注目すれば良いでしょう。

そして、直後1分足と直後11分足の方向一致率は82%あり、その82%の方向一致時に直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことが85%です。

指標発表から1分を過ぎても反応を伸ばし続けているのだから、追撃は初期反応方向を確認したら早期開始です。

けれども、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことが48%と、50%を切っています。早期追撃開始で得たポジションは、指標発表から1分を過ぎたら利確の機会を窺うべきです。

以上

Ⅱ.事後検証

以下は、2018年2月6日18:30頃に追記しています。

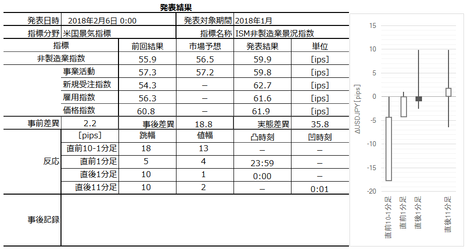

指標結果と反応を纏めておきます。

結果は、注目している全ての項目で前回・予想を上回りました。がしかし、反応は陽線側にヒゲを残しての陰線でした。

主要項目で前回を上回ったことは、先に企業減税法案が議会を通過したことで説明できます。非製造業景況指数は、直近ピークの2017年10月集計結果の60.1に僅かに及ばなかったものの、過去3年間で3番目に高い水準となっていました。

問題は反応です。陽線側にヒゲを残したものの、直後1分足は最終的に陰線となりました。備忘のため記しておくと、経緯は次の通りです。

まず、前週金曜(2月2日)の雇用統計の結果が良かったことから、市場ではFRBの利上げが順当に行われると見なされ、米金利が上昇しました。米金利が上昇したことで、ダウを始め株価の下落が始まりました。1月下旬には史上最高値を更新しており、そろそろ感が市場にあったことは確かです。けれども、本来ならは米金利上昇はUSDJPY上昇(USD買)に繋がりがちです。但し、今回の株価下落は大きすぎました。その後、今週に入っても本指標発表当日、ダウは1000ドルを超えて下落しました。そして、リスク回避でJPYが買われ始めたのです。

こうした特異な状況だったものの、事前分析内容を検証しておきます。

- 直前10-1分足の方向は、事前差異との方向一致率が過去60%でした。今回の事前差異はプラスなので、直前10-1分足が陽線となる期待的中率が60%ということでした。

結果は陽線でした。がしかし、期待的中率60%ではアテにならないため、この期間の取引はしないことを推奨していました。 - 直前1分足の陰線率は81%でした。そして、事前差異との方向一致率は75%でした。

過去の陰線率が81%という数字がある以上、この期間はショートか取引きしないかが選択肢です。

ところが、今回の事前差異はプラスでした。よって、期待的中率75%で今回は陽線となる可能性もあり、それならロングをオーダーしなければならず、過去の陰線率の高さと矛盾していました。

そのため、今回は指標発表前の取引をしないことを推奨していました。

結果は陽線でした。 - 過去、直前10-1分足か直前1分足がが10pips以上跳ねたときには、直後1分足が同じ方向に過去平均より大きく反応していました。

今回、直前10-1分足が18pips跳ねました。

事前シナリオでは、直前10-1分足か直前1分足のどちらかが10pips以上跳ねたときには、指標発表直前に同じ方向にポジションをオーダーして、指標発表直後の跳ねで利確/損切でした。

シナリオ通りに取引していたら5~10pipsの利確、分析の方をアテにして反応が伸びると見込んでポジションを直後1分足終値がつくまで解消しなかったなら1~3pipsの損切だったでしょう。 - 指標発表後の追撃は、事後差異と直後1分足の方向一致率が85%にも達していることをアテにしていました。追撃は初期反応方向を確認したら早期開始を推奨していました。

結果は、上下動のどのタイミングで追撃ポジションを取ったかで数pipsの利確か損切だったと思われます。

今回はダウ下落が予想されるなか(先物が前日差で指標発表前には既に落ち始めていた)、本指標への事前分析として内容は悪くありません。

12時過ぎの取引で参加できなかったものの、本稿をご参考頂いた方が負けていませんように。

本指標次回発表は3月5日24:00です。

以上

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/7280431

この記事へのトラックバック