新規記事の投稿を行うことで、非表示にすることが可能です。

2017年02月01日

米国景気指標「ISM製造業景況感指数」(2017年2月2日00:00発表結果追記済)

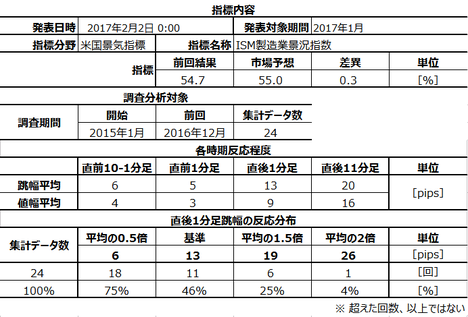

2017年2月2日00:00に米国景気指標「ISM製造業景況感指数」の発表が予定されています。今回は1月分のデータの発表です。

同時に実態指標「建設支出」も発表されますが、こちらの反応への影響は過去の経験から無視しても差し支えありません。

本指数は、(1) 米国主要経済指標で毎月最も早く発表されること(第1営業日)、(2) 景況感は景気転換の先行指標と考えられること、(3) 一般論として製造業の景況感は小売・消費・物価関連の他の指標への影響も大きいと考えられること、から重要度・注目度が高いとされています。

がしかし、後述するように過去のデータを見る限り反応(値動き)はそれほど大きくありません。

本指数の解釈は、50%を上回ると景気拡大・50%を下回ると景気後退、です。

本指数の意義は、景気転換をGDPよりも先行示唆することと、FRBが本指数が50%未満のときに利上げをしたことがないということ、です。

なお、ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。本指数は、製造業約350社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「新規受注」「生産」「雇用」「入荷遅延」「在庫」の項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

最初に、本指標の過去及び今回発表情報のうち、既に公開されていることを整理します。以下の調査は2015年1月以降先月発表結果までの24回分のデータに基づいています。

前回結果54.7に対し、今回、市場では55.0と、やや改善の予想となっています。また、前回は発表結果が市場予想を上回り、その結果、直後1分足・直後11分足ともに素直に陽線で反応しています。

指標発表結果に対し最も率直に反応するのは直後1分足跳幅だと言えます。過去24回のデータでは、直後1分足跳幅は平均13pipsの反応でした。あまり反応が大きな指標ではありません。ちなみに、過去24回で最も大きく直後1分足跳幅が大きく反応したときは30pipsでした。

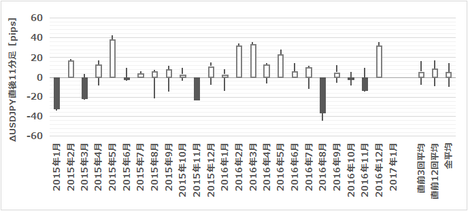

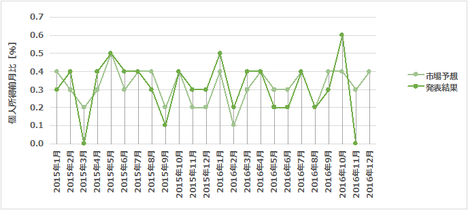

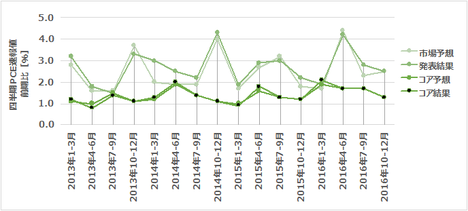

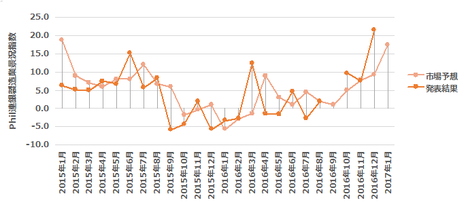

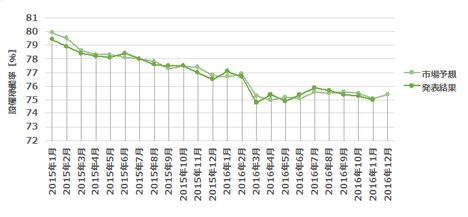

本指標の過去の動きを下図に示します。

ISM製造業景況指数の市場予想は、いつも実際の発表結果よりも1歩遅れる傾向があります。つまり、上図の市場予想と発表結果の線を見比べて頂ければ、そのことがわかります。指標が上昇基調にあるとき、市場予想は発表結果の下に沿って推移し、指標が下降基調にあるとき、その逆に市場予想は発表結果の上に沿って推移します。こうした傾向は少なくとも2013年から見受けられます。本指標の市場予想は、こうした癖があるため、指標のトレンド転換(停滞も含む)の予想にはまるで役に立ちません。

現状は2016年1月頃を底に上昇基調となっており、発表結果は既に4回連続で前回よりも改善しています。過去の傾向から言えば、3回改善(悪化)が続くと停滞か転換が起きることが多いので、ちょっと気をつけておきましょう。

加えて、1月はトランプ新政権の製造業重視方針が明らかとなってUSD高に動いています。ドル高・金利上昇は製造業にはマイナス要因なので、その点においても下振れの可能性があります。「景況感」とはいうものの、本指標は購買担当役員へのアンケート結果という点を踏まえると、今回は指標発表前にポジションを持つのが危ないという気がしています。

まぁ、大して動く指標でもないのですが。

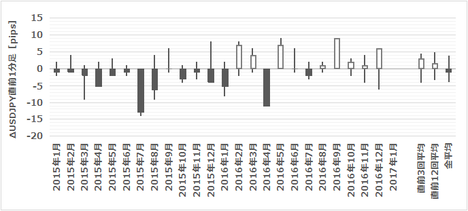

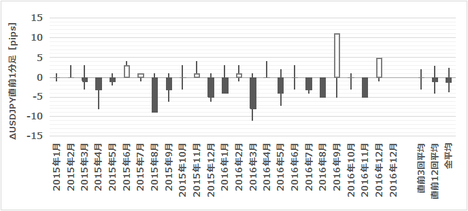

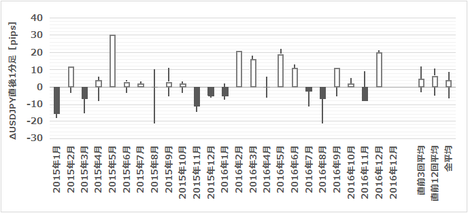

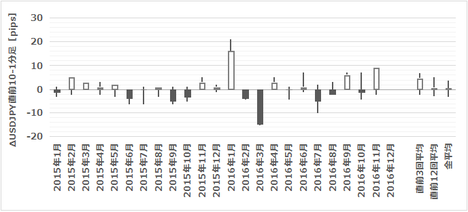

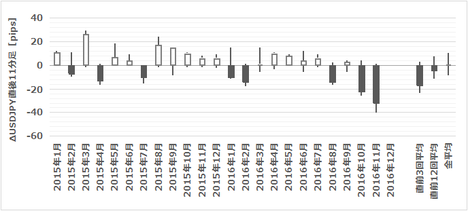

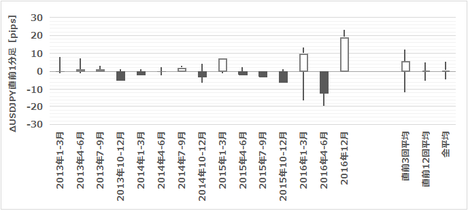

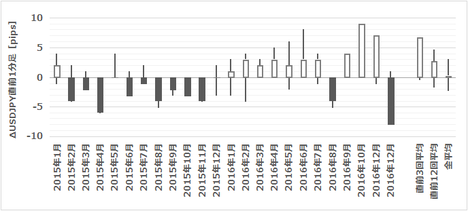

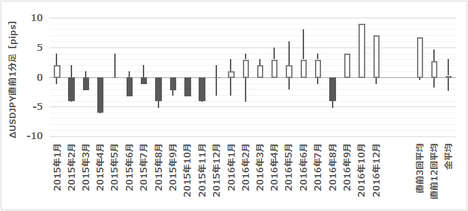

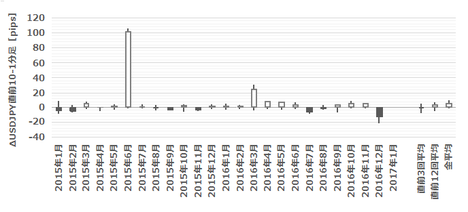

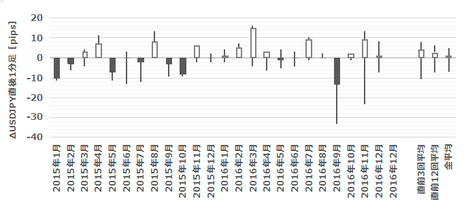

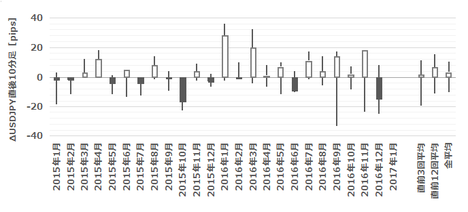

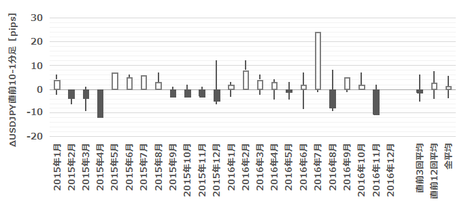

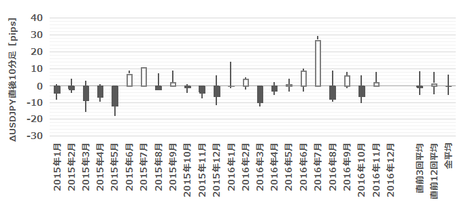

過去の直前10-1分足・同1分足・直後1分足・直後11分足を下図に示します。

直前1分足に陰線が目立ちますが、カウントしてみると67%で、3回に2回は陰線になっています。

また、直後1分足や直後11分足にはヒゲが目立たないように見受けられます。ヒゲが目立たない指標は、反応あ緩やかで一方向に進みがちで、取引しやすい指標です。

省略します。

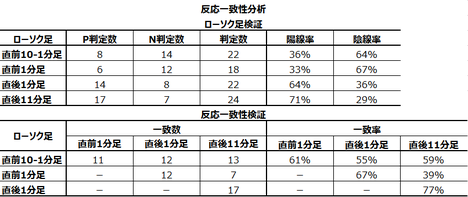

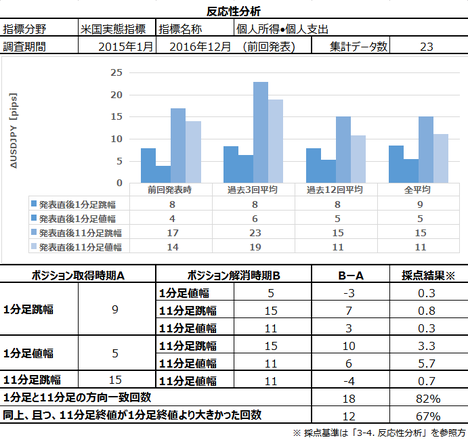

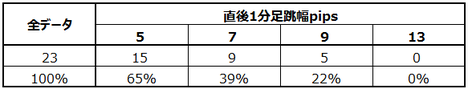

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

指標発表直後、1分足と11分足とが同じ方向だったことは77%あります。そしてそのとき、10分足終値が1分足終値よりも伸びていたことが88%となっています。1分足で方向を確認してから10分足跳幅を狙ったポジションを持ってみます。

平均値で言えば、直後1分足終値と直後11分足跳幅の差は11pipsで、直後11分足終値との差は7pipsとなっています。もし損切することになったら、10pips程度を目安にしておくといいでしょう。

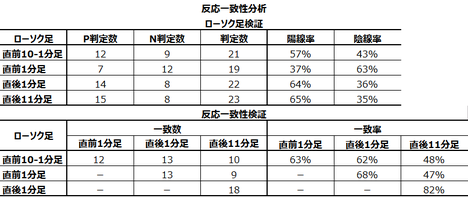

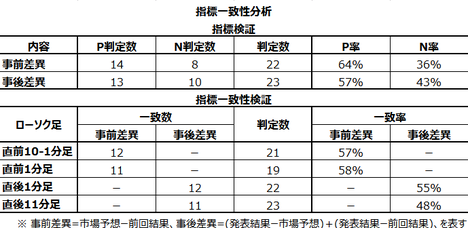

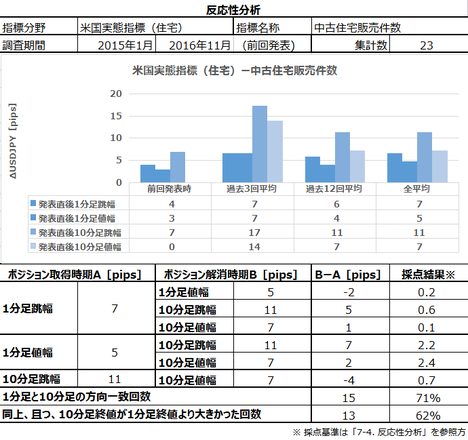

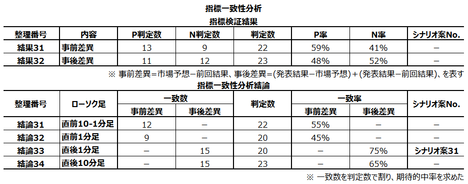

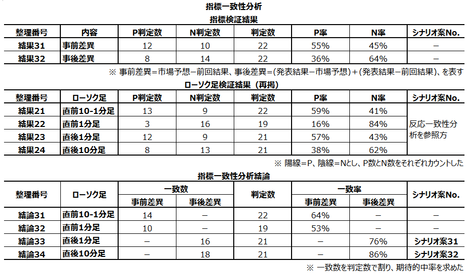

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

直前1分足の陰線率が67%、直後11分足の陽線率は71%となっています。いずれも期待的中率75%には達していませんが、3回に2回は同じ方向に反応しているので、試しに少しぐらいならポジションを持ってもいいでしょう。反応性分析で記したように、その場合の損切の目安は10pipsです。

また、反応性分析で述べた通り、直後1分足と直後11分足とが同じ方向だったことが77%に達しています。

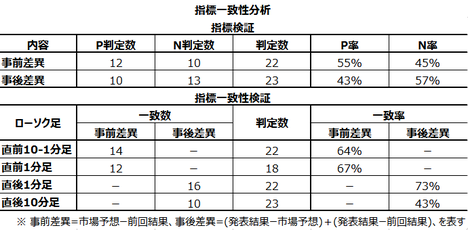

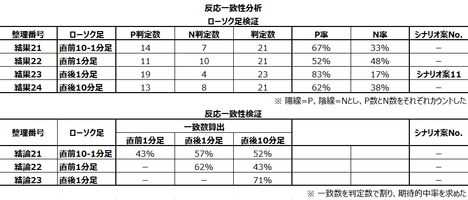

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

事後差異と直後1分足の方向一致率が71%となっています。期待的中率75%には達していませんが、比較的素直な反応をする指標だと言えます。

但し、事後差異と直後11分足の方向一致率は43%しかありません。これは反応性分析・反応一致性分析の結果と矛盾しており、直後11分足は反転したことの方が多いということです。頭に留めておきましょう。

以上の調査・分析結果を整理しておきます。

前回結果54.7に対し、今回、市場では55.0と、やや改善の予想となっています。また、前回は発表結果が市場予想を上回り、その結果、直後1分足・直後11分足ともに素直に陽線で反応しています。

指標発表結果に対し最も率直に反応するのは直後1分足跳幅だと言えます。過去24回のデータでは、直後1分足跳幅は平均13pipsの反応でした。あまり反応が大きな指標ではありません。ちなみに、過去24回で最も大きく直後1分足跳幅が大きく反応したときは30pipsでした。

ISM製造業景況指数の市場予想は、いつも実際の発表結果よりも1歩遅れる傾向があります。そして現状は、2016年1月頃を底に上昇基調となっており、発表結果は既に4回連続で前回よりも改善しています。過去の傾向から言えば、3回改善(悪化)が続くと停滞か転換が起きることが多いので、ちょっと気をつけておきましょう。加えて、1月はトランプ新政権の製造業重視方針が明らかとなってUSD高に動いています。ドル高・金利上昇は製造業にはマイナス要因なので、その点においても下振れの可能性があります。「景況感」とはいうものの、本指標は購買担当役員へのアンケート結果という点を踏まえると、今回は指標発表前にポジションを持つのが危ないという気がしています。

指標発表直後、1分足と11分足とが同じ方向だったことは77%あります。そしてそのとき、10分足終値が1分足終値よりも伸びていたことが88%となっています。1分足で方向を確認してから10分足跳幅を狙ったポジションを持ってみます。

平均値で言えば、直後1分足終値と直後11分足跳幅の差は11pipsで、直後11分足終値との差は7pipsとなっています。もし損切することになったら、10pips程度を目安にしておくといいでしょう。

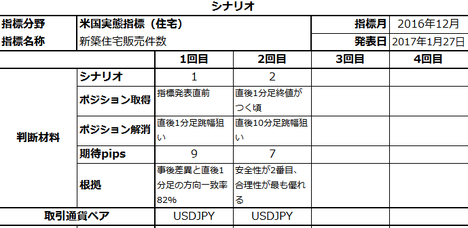

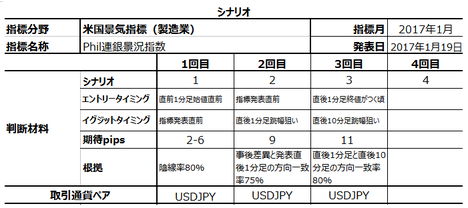

以上の調査・分析結果を踏まえ、今回は以下のシナリオで取引に臨みます。

本指標発表結果及び反応は次の通りでした。

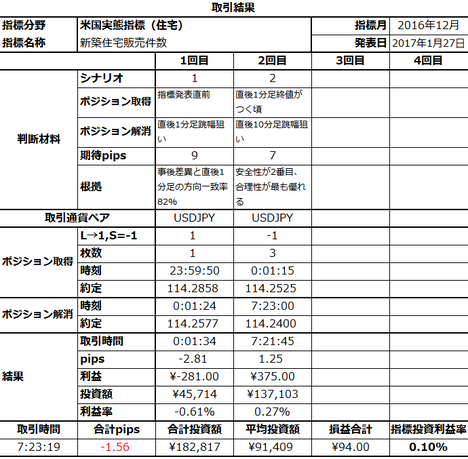

取引結果は次の通りでした。

後日追記します。

後日追記します。

続きを読む...

同時に実態指標「建設支出」も発表されますが、こちらの反応への影響は過去の経験から無視しても差し支えありません。

【1. 指標概要】

本指数は、(1) 米国主要経済指標で毎月最も早く発表されること(第1営業日)、(2) 景況感は景気転換の先行指標と考えられること、(3) 一般論として製造業の景況感は小売・消費・物価関連の他の指標への影響も大きいと考えられること、から重要度・注目度が高いとされています。

がしかし、後述するように過去のデータを見る限り反応(値動き)はそれほど大きくありません。

本指数の解釈は、50%を上回ると景気拡大・50%を下回ると景気後退、です。

本指数の意義は、景気転換をGDPよりも先行示唆することと、FRBが本指数が50%未満のときに利上げをしたことがないということ、です。

なお、ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。本指数は、製造業約350社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「新規受注」「生産」「雇用」「入荷遅延」「在庫」の項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

【2. 既出情報】

最初に、本指標の過去及び今回発表情報のうち、既に公開されていることを整理します。以下の調査は2015年1月以降先月発表結果までの24回分のデータに基づいています。

前回結果54.7に対し、今回、市場では55.0と、やや改善の予想となっています。また、前回は発表結果が市場予想を上回り、その結果、直後1分足・直後11分足ともに素直に陽線で反応しています。

指標発表結果に対し最も率直に反応するのは直後1分足跳幅だと言えます。過去24回のデータでは、直後1分足跳幅は平均13pipsの反応でした。あまり反応が大きな指標ではありません。ちなみに、過去24回で最も大きく直後1分足跳幅が大きく反応したときは30pipsでした。

(2-1. 過去情報)

本指標の過去の動きを下図に示します。

ISM製造業景況指数の市場予想は、いつも実際の発表結果よりも1歩遅れる傾向があります。つまり、上図の市場予想と発表結果の線を見比べて頂ければ、そのことがわかります。指標が上昇基調にあるとき、市場予想は発表結果の下に沿って推移し、指標が下降基調にあるとき、その逆に市場予想は発表結果の上に沿って推移します。こうした傾向は少なくとも2013年から見受けられます。本指標の市場予想は、こうした癖があるため、指標のトレンド転換(停滞も含む)の予想にはまるで役に立ちません。

現状は2016年1月頃を底に上昇基調となっており、発表結果は既に4回連続で前回よりも改善しています。過去の傾向から言えば、3回改善(悪化)が続くと停滞か転換が起きることが多いので、ちょっと気をつけておきましょう。

加えて、1月はトランプ新政権の製造業重視方針が明らかとなってUSD高に動いています。ドル高・金利上昇は製造業にはマイナス要因なので、その点においても下振れの可能性があります。「景況感」とはいうものの、本指標は購買担当役員へのアンケート結果という点を踏まえると、今回は指標発表前にポジションを持つのが危ないという気がしています。

まぁ、大して動く指標でもないのですが。

(2-2. 過去反応)

過去の直前10-1分足・同1分足・直後1分足・直後11分足を下図に示します。

直前1分足に陰線が目立ちますが、カウントしてみると67%で、3回に2回は陰線になっています。

また、直後1分足や直後11分足にはヒゲが目立たないように見受けられます。ヒゲが目立たない指標は、反応あ緩やかで一方向に進みがちで、取引しやすい指標です。

(2-3. 関連指標)

省略します。

Ⅱ. 分析

【3. 反応性分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

指標発表直後、1分足と11分足とが同じ方向だったことは77%あります。そしてそのとき、10分足終値が1分足終値よりも伸びていたことが88%となっています。1分足で方向を確認してから10分足跳幅を狙ったポジションを持ってみます。

平均値で言えば、直後1分足終値と直後11分足跳幅の差は11pipsで、直後11分足終値との差は7pipsとなっています。もし損切することになったら、10pips程度を目安にしておくといいでしょう。

【4. 反応一致性分析】

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

直前1分足の陰線率が67%、直後11分足の陽線率は71%となっています。いずれも期待的中率75%には達していませんが、3回に2回は同じ方向に反応しているので、試しに少しぐらいならポジションを持ってもいいでしょう。反応性分析で記したように、その場合の損切の目安は10pipsです。

また、反応性分析で述べた通り、直後1分足と直後11分足とが同じ方向だったことが77%に達しています。

【5. 指標一致性分析】

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

事後差異と直後1分足の方向一致率が71%となっています。期待的中率75%には達していませんが、比較的素直な反応をする指標だと言えます。

但し、事後差異と直後11分足の方向一致率は43%しかありません。これは反応性分析・反応一致性分析の結果と矛盾しており、直後11分足は反転したことの方が多いということです。頭に留めておきましょう。

【6. シナリオ作成】

以上の調査・分析結果を整理しておきます。

前回結果54.7に対し、今回、市場では55.0と、やや改善の予想となっています。また、前回は発表結果が市場予想を上回り、その結果、直後1分足・直後11分足ともに素直に陽線で反応しています。

指標発表結果に対し最も率直に反応するのは直後1分足跳幅だと言えます。過去24回のデータでは、直後1分足跳幅は平均13pipsの反応でした。あまり反応が大きな指標ではありません。ちなみに、過去24回で最も大きく直後1分足跳幅が大きく反応したときは30pipsでした。

ISM製造業景況指数の市場予想は、いつも実際の発表結果よりも1歩遅れる傾向があります。そして現状は、2016年1月頃を底に上昇基調となっており、発表結果は既に4回連続で前回よりも改善しています。過去の傾向から言えば、3回改善(悪化)が続くと停滞か転換が起きることが多いので、ちょっと気をつけておきましょう。加えて、1月はトランプ新政権の製造業重視方針が明らかとなってUSD高に動いています。ドル高・金利上昇は製造業にはマイナス要因なので、その点においても下振れの可能性があります。「景況感」とはいうものの、本指標は購買担当役員へのアンケート結果という点を踏まえると、今回は指標発表前にポジションを持つのが危ないという気がしています。

指標発表直後、1分足と11分足とが同じ方向だったことは77%あります。そしてそのとき、10分足終値が1分足終値よりも伸びていたことが88%となっています。1分足で方向を確認してから10分足跳幅を狙ったポジションを持ってみます。

平均値で言えば、直後1分足終値と直後11分足跳幅の差は11pipsで、直後11分足終値との差は7pipsとなっています。もし損切することになったら、10pips程度を目安にしておくといいでしょう。

以上の調査・分析結果を踏まえ、今回は以下のシナリオで取引に臨みます。

Ⅲ. 結果

2017.2/2.00:00発表

2017年2月2日00:33追記

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

(7-2. 取引結果)

取引結果は次の通りでした。

Ⅳ. 検証

【8. 調査分析検証】

後日追記します。

【9. シナリオ検証】

後日追記します。

以上

続きを読む...

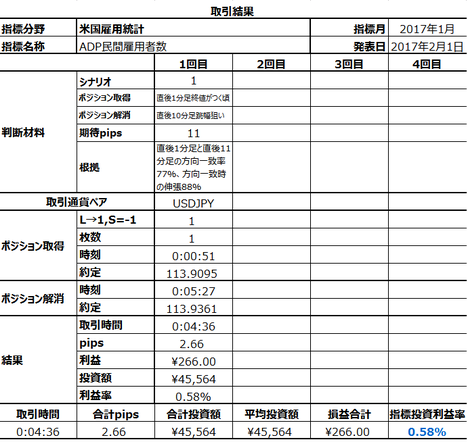

米国雇用指標「ADP雇用統計」(2017年1月分発表結果記載済)

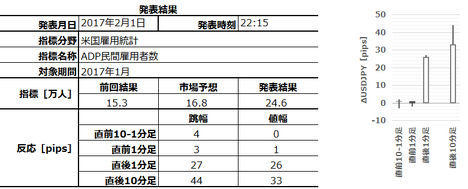

2017年2月1日22:15に米国雇用指標「ADP雇用統計」の発表が予定されています。今回は1月分のデータの発表です。

本指標は、米国「雇用統計」を二日後に控え、NFP(非農業部門雇用者数)の直前先行指標としての重要度・注目度が高いものです。

確か「前月結果に対する増減を無視し、市場予想に対する増減に着目すると、ほぼ3勝2敗で2日後のNFPの増減方向と一致する」と言われています。がしかし、当会では真偽を調べたことはないので、責任は負いかねます。

本指標発表時の反応が比較的小さく、一方「雇用統計」発表時の反応は非常に大きいため、本指標発表後にポジションを取得し、「雇用統計」直前に解消する「ADP手法」という取引さえ、目にしたことがあります。そして、この手法の勝率は50%を超えるという記事をいくつか読んだ記憶もあります。がしかし、2日に亘ってポジションを持ち続けることになるため、このブログでは扱いません。ポジション保有時間率が高くなるリスクの割に期待的中率が低すぎます。

なお、本指標は「ADP雇用統計」「ADP雇用者数」とも言われ、大手給与計算アウトソーシング会社であるADP(Automatic Data Processing)社が公表しています。対象は全米約50万社と言われ、2006年5月から雇用動向を発表しています。

ADP社HP等の原典にあたって調べたことがないため、この項は伝聞情報ばかりで申し訳ありません。

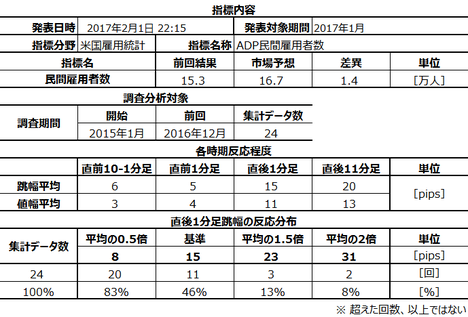

最初に、本指標の過去及び今回発表情報のうち、既に公開されていることを整理します。以下の調査は2015年1月以降先月発表結果までの24回分のデータに基づいています。

前回結果15.3万人に対し、今回、市場では16.7万人と、やや改善の予想となっています。とは言え、いつものことですが、指標の改善/悪化が問題なのではなく、発表結果が市場予想よりも良いか悪いかが問題ですから、お間違いなきように。

前回は発表結果が市場予想を下回り、その結果、直後1分足・直後11分足ともに陰線で反応しています。

指標発表結果に対し最も率直に反応するのは直後1分足跳幅だと言えます。過去24回のデータでは、直後1分足跳幅は平均15pipsの反応でした。あまり反応が大きな指標ではありませんね。ちなみに、調査対象期間中に最も大きく反応したときは36pipsとなっています。

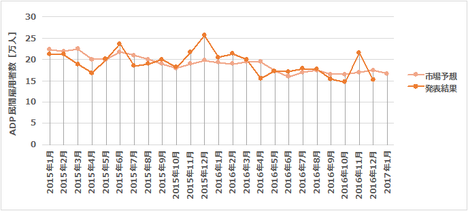

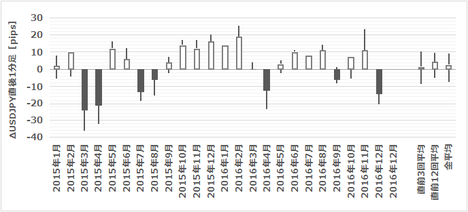

本指標の過去の動きを下図に示します。

調査期間中は緩やかに雇用者数が減っているように見受けられます。こうした傾向を裏付けるように、前回結果と市場予想と発表結果の関係を表す事前差異・事後差異ともに、上振れ10回・下振れ13回とやや低めとなることが多いようです。

一昨年・昨年の1月分発表結果は、ともに市場予想を下回っています。

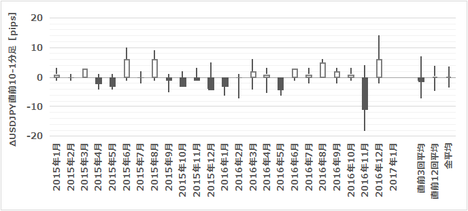

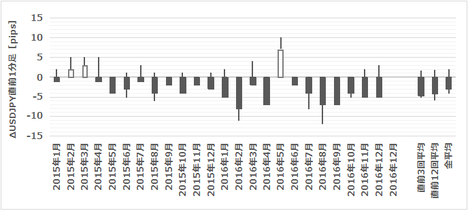

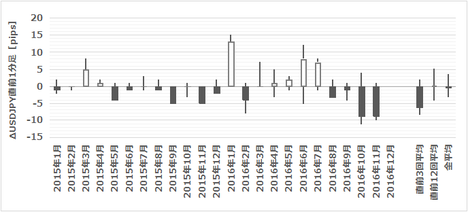

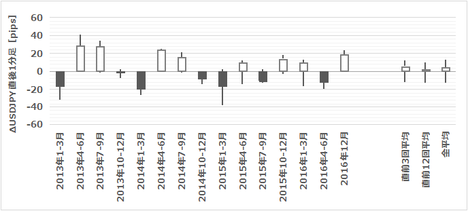

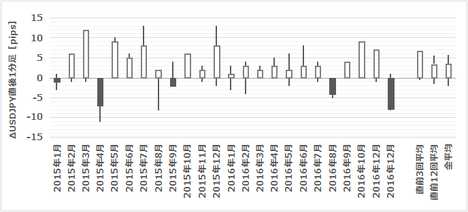

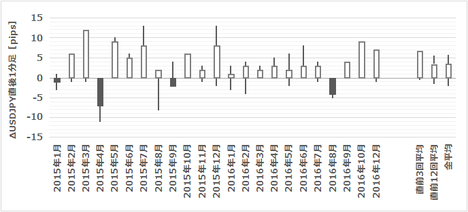

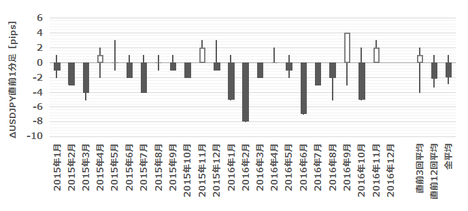

過去の直前10-1分足・同1分足・直後1分足・直後11分足を下図に示します。

67%以上(3回に2回以上)の偏りは、直前1分足の陰線率が88%、直後1分足の陽線率が70%です。直後10-1分足と直後11分足には陽線・陰線への偏りはありません。

省略します。

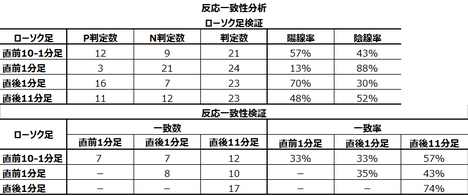

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

指標発表直後、1分足と11分足とが同じ方向だったことは74%あります。そしてそのとき、10分足終値が1分足終値よりも伸びていたことが65%となっています。期待的中率75%には達していませんが、1分足で方向を確認してから10分足跳幅を狙ったポジションを持っても良い指標だと言えるでしょう。

平均値で言えば、直後1分足終値と直後11分足跳幅の差は9pipsとなっています。ですが、直後11分足終値との差は3pipsしかありません。反応方向を確認したら早めに利確しないと、ちょっと危ないですね。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

直前1分足の陰線率が88%、直後1分足の陽線率は70%となっています。

また、反応性分析で述べた通り、直後1分足と直後11分足とが同じ方向だったことが74%に達しています。他には高い一致率を見いだせません。

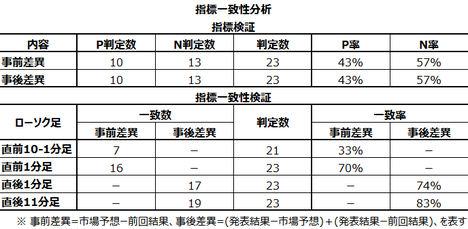

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

事前差異と直前1分足の方向一致率が70%となっています。また、事後差異と直後1分足・直後11分足との一致率がそれぞれ74%・83%となっています。発表結果が前回結果や市場予想よりも良くなっていればUSDJPYは「↑」で悪くなっていれば「↓」と、素直な反応をする指標だと言えます。

以上の調査・分析結果を整理しておきます。

前回結果15.3万人に対し、今回、市場では16.7万人と、やや改善の予想となっています。

前回は発表結果が市場予想を下回り、その結果、直後1分足・直後11分足ともに陰線で素直に反応しています。

調査期間中全体で見ると、緩やかに雇用者数が減っているように見受けられます。こうした傾向を裏付けるように、前回結果と市場予想と発表結果の関係を表す事前差異・事後差異ともに、上振れ10回・下振れ13回とやや低めとなることが多いようです。

一昨年・昨年の1月分発表結果は、ともに市場予想を下回っています。今回はやや改善の予想となっているので危ない(下振れ)かも知れませんね。

指標発表結果に対し最も率直に反応するのは直後1分足跳幅だと言えます。過去24回のデータでは、直後1分足跳幅は平均15pipsの反応でした。あまり反応が大きな指標ではありませんね。ちなみに、調査対象期間中に最も大きく反応したときは36pipsとなっています。

反応性分析の結果、指標発表直後に1分足と11分足とが同じ方向だったことは74%あります。そしてそのとき、10分足終値が1分足終値よりも伸びていたことが65%となっています。期待的中率75%には達していませんが、1分足で方向を確認してから10分足跳幅を狙ったポジションを持っても良い指標だと言えるでしょう。

平均値で言えば、直後1分足終値と直後11分足跳幅の差は9pipsとなっています。ですが、直後11分足終値との差は3pipsしかありません。反応方向を確認したら早めに利確しないと、ちょっと危ないですね。

反応一致性分析の結果、直前1分足の陰線率が88%、直後1分足の陽線率は70%となっています。

また、反応性分析で述べた通り、直後1分足と直後11分足とが同じ方向だったことが74%に達しています。他には高い一致率を見いだせません。

指標一致性分析の結果、事前差異と直前1分足の方向一致率が70%となっています。また、事後差異と直後1分足・直後11分足との一致率がそれぞれ74%・83%となっています。発表結果が前回結果や市場予想よりも良くなっていればUSDJPYは「↑」で悪くなっていれば「↓」と、素直な反応をする指標だと言えます。

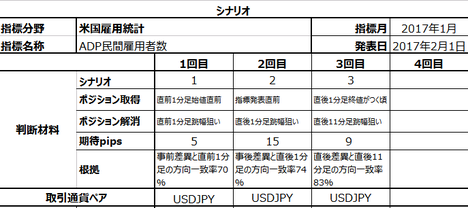

以上の調査・分析結果を踏まえ、今回は以下のシナリオで取引に臨みます。

本指標発表結果及び反応は次の通りでした。

取引結果は次の通りでした。

後日追記します。

後日追記します。

続きを読む...

【1. 指標概要】

本指標は、米国「雇用統計」を二日後に控え、NFP(非農業部門雇用者数)の直前先行指標としての重要度・注目度が高いものです。

確か「前月結果に対する増減を無視し、市場予想に対する増減に着目すると、ほぼ3勝2敗で2日後のNFPの増減方向と一致する」と言われています。がしかし、当会では真偽を調べたことはないので、責任は負いかねます。

本指標発表時の反応が比較的小さく、一方「雇用統計」発表時の反応は非常に大きいため、本指標発表後にポジションを取得し、「雇用統計」直前に解消する「ADP手法」という取引さえ、目にしたことがあります。そして、この手法の勝率は50%を超えるという記事をいくつか読んだ記憶もあります。がしかし、2日に亘ってポジションを持ち続けることになるため、このブログでは扱いません。ポジション保有時間率が高くなるリスクの割に期待的中率が低すぎます。

なお、本指標は「ADP雇用統計」「ADP雇用者数」とも言われ、大手給与計算アウトソーシング会社であるADP(Automatic Data Processing)社が公表しています。対象は全米約50万社と言われ、2006年5月から雇用動向を発表しています。

ADP社HP等の原典にあたって調べたことがないため、この項は伝聞情報ばかりで申し訳ありません。

【2. 既出情報】

最初に、本指標の過去及び今回発表情報のうち、既に公開されていることを整理します。以下の調査は2015年1月以降先月発表結果までの24回分のデータに基づいています。

前回結果15.3万人に対し、今回、市場では16.7万人と、やや改善の予想となっています。とは言え、いつものことですが、指標の改善/悪化が問題なのではなく、発表結果が市場予想よりも良いか悪いかが問題ですから、お間違いなきように。

前回は発表結果が市場予想を下回り、その結果、直後1分足・直後11分足ともに陰線で反応しています。

指標発表結果に対し最も率直に反応するのは直後1分足跳幅だと言えます。過去24回のデータでは、直後1分足跳幅は平均15pipsの反応でした。あまり反応が大きな指標ではありませんね。ちなみに、調査対象期間中に最も大きく反応したときは36pipsとなっています。

(2-1. 過去情報)

本指標の過去の動きを下図に示します。

調査期間中は緩やかに雇用者数が減っているように見受けられます。こうした傾向を裏付けるように、前回結果と市場予想と発表結果の関係を表す事前差異・事後差異ともに、上振れ10回・下振れ13回とやや低めとなることが多いようです。

一昨年・昨年の1月分発表結果は、ともに市場予想を下回っています。

(2-2. 過去反応)

過去の直前10-1分足・同1分足・直後1分足・直後11分足を下図に示します。

67%以上(3回に2回以上)の偏りは、直前1分足の陰線率が88%、直後1分足の陽線率が70%です。直後10-1分足と直後11分足には陽線・陰線への偏りはありません。

(2-3. 関連指標)

省略します。

Ⅱ. 分析

【3. 反応性分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

指標発表直後、1分足と11分足とが同じ方向だったことは74%あります。そしてそのとき、10分足終値が1分足終値よりも伸びていたことが65%となっています。期待的中率75%には達していませんが、1分足で方向を確認してから10分足跳幅を狙ったポジションを持っても良い指標だと言えるでしょう。

平均値で言えば、直後1分足終値と直後11分足跳幅の差は9pipsとなっています。ですが、直後11分足終値との差は3pipsしかありません。反応方向を確認したら早めに利確しないと、ちょっと危ないですね。

【4. 反応一致性分析】

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

直前1分足の陰線率が88%、直後1分足の陽線率は70%となっています。

また、反応性分析で述べた通り、直後1分足と直後11分足とが同じ方向だったことが74%に達しています。他には高い一致率を見いだせません。

【5. 指標一致性分析】

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

事前差異と直前1分足の方向一致率が70%となっています。また、事後差異と直後1分足・直後11分足との一致率がそれぞれ74%・83%となっています。発表結果が前回結果や市場予想よりも良くなっていればUSDJPYは「↑」で悪くなっていれば「↓」と、素直な反応をする指標だと言えます。

【6. シナリオ作成】

以上の調査・分析結果を整理しておきます。

前回結果15.3万人に対し、今回、市場では16.7万人と、やや改善の予想となっています。

前回は発表結果が市場予想を下回り、その結果、直後1分足・直後11分足ともに陰線で素直に反応しています。

調査期間中全体で見ると、緩やかに雇用者数が減っているように見受けられます。こうした傾向を裏付けるように、前回結果と市場予想と発表結果の関係を表す事前差異・事後差異ともに、上振れ10回・下振れ13回とやや低めとなることが多いようです。

一昨年・昨年の1月分発表結果は、ともに市場予想を下回っています。今回はやや改善の予想となっているので危ない(下振れ)かも知れませんね。

指標発表結果に対し最も率直に反応するのは直後1分足跳幅だと言えます。過去24回のデータでは、直後1分足跳幅は平均15pipsの反応でした。あまり反応が大きな指標ではありませんね。ちなみに、調査対象期間中に最も大きく反応したときは36pipsとなっています。

反応性分析の結果、指標発表直後に1分足と11分足とが同じ方向だったことは74%あります。そしてそのとき、10分足終値が1分足終値よりも伸びていたことが65%となっています。期待的中率75%には達していませんが、1分足で方向を確認してから10分足跳幅を狙ったポジションを持っても良い指標だと言えるでしょう。

平均値で言えば、直後1分足終値と直後11分足跳幅の差は9pipsとなっています。ですが、直後11分足終値との差は3pipsしかありません。反応方向を確認したら早めに利確しないと、ちょっと危ないですね。

反応一致性分析の結果、直前1分足の陰線率が88%、直後1分足の陽線率は70%となっています。

また、反応性分析で述べた通り、直後1分足と直後11分足とが同じ方向だったことが74%に達しています。他には高い一致率を見いだせません。

指標一致性分析の結果、事前差異と直前1分足の方向一致率が70%となっています。また、事後差異と直後1分足・直後11分足との一致率がそれぞれ74%・83%となっています。発表結果が前回結果や市場予想よりも良くなっていればUSDJPYは「↑」で悪くなっていれば「↓」と、素直な反応をする指標だと言えます。

以上の調査・分析結果を踏まえ、今回は以下のシナリオで取引に臨みます。

Ⅲ. 結果

2017.2/1.22:15発表

2017年2月1日22:52追記

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

(7-2. 取引結果)

取引結果は次の通りでした。

Ⅳ. 検証

【8. 調査分析検証】

後日追記します。

【9. シナリオ検証】

後日追記します。

以上

続きを読む...

2017年01月30日

2017.2/1.22:15発表予定ー米国1月ADP民間雇用者数の取引シナリオと根拠

2017年2月1日22:15に米国雇用指標「ADP雇用統計」の発表が予定されています。今回の発表は2017年1月分のデータです。

本指標は、米国「雇用統計」を二日後に控え、NFP(非農業部門雇用者数)の直前先行指標としての重要度・注目度が高いものです。

前回結果15.3万人に対し、今回、市場では16.7万人と、やや改善の予想となっています。とは言え、いつものことですが、指標の改善/悪化が問題なのではなく、発表結果が市場予想よりも良いか悪いかが問題ですから、お間違いなきように。

前回は発表結果が市場予想を下回り、その結果、直後1分足・直後11分足ともに陰線で反応しています。

指標発表結果に対し最も率直に反応するのは直後1分足跳幅だと言えます。過去24回のデータでは、直後1分足跳幅は平均15pipsの反応でした。あまり反応が大きな指標ではありませんね。ちなみに、調査対象期間中に最も大きく反応したときは36pipsとなっています。

そして、以下のシナリオで取引に臨みます。その根拠詳細はこちらに記載しています。

シナリオ根拠の要点は次の通りです。

反応性分析の結果、指標発表直後に1分足と11分足とが同じ方向だったことは74%あります。そしてそのとき、10分足終値が1分足終値よりも伸びていたことが65%となっています。期待的中率75%には達していませんが、1分足で方向を確認してから10分足跳幅を狙ったポジションを持っても良い指標だと言えるでしょう。

平均値で言えば、直後1分足終値と直後11分足跳幅の差は9pipsとなっています。ですが、直後11分足終値との差は3pipsしかありません。反応方向を確認したら早めに利確しないと、ちょっと危ないですね。

反応一致性分析の結果、直前1分足の陰線率が88%、直後1分足の陽線率は70%となっています。また、反応性分析で述べた通り、直後1分足と直後11分足とが同じ方向だったことが74%に達しています。

指標一致性分析の結果、事前差異と直前1分足の方向一致率が70%となっています。また、事後差異と直後1分足・直後11分足との一致率がそれぞれ74%・83%となっています。発表結果が前回結果や市場予想よりも良くなっていればUSDJPYは「↑」で悪くなっていれば「↓」と、素直な反応をする指標だと言えます。

以上の根拠詳細はこちらに記載しています。

続きを読む...

本指標は、米国「雇用統計」を二日後に控え、NFP(非農業部門雇用者数)の直前先行指標としての重要度・注目度が高いものです。

前回結果15.3万人に対し、今回、市場では16.7万人と、やや改善の予想となっています。とは言え、いつものことですが、指標の改善/悪化が問題なのではなく、発表結果が市場予想よりも良いか悪いかが問題ですから、お間違いなきように。

前回は発表結果が市場予想を下回り、その結果、直後1分足・直後11分足ともに陰線で反応しています。

指標発表結果に対し最も率直に反応するのは直後1分足跳幅だと言えます。過去24回のデータでは、直後1分足跳幅は平均15pipsの反応でした。あまり反応が大きな指標ではありませんね。ちなみに、調査対象期間中に最も大きく反応したときは36pipsとなっています。

そして、以下のシナリオで取引に臨みます。その根拠詳細はこちらに記載しています。

シナリオ根拠の要点は次の通りです。

反応性分析の結果、指標発表直後に1分足と11分足とが同じ方向だったことは74%あります。そしてそのとき、10分足終値が1分足終値よりも伸びていたことが65%となっています。期待的中率75%には達していませんが、1分足で方向を確認してから10分足跳幅を狙ったポジションを持っても良い指標だと言えるでしょう。

平均値で言えば、直後1分足終値と直後11分足跳幅の差は9pipsとなっています。ですが、直後11分足終値との差は3pipsしかありません。反応方向を確認したら早めに利確しないと、ちょっと危ないですね。

反応一致性分析の結果、直前1分足の陰線率が88%、直後1分足の陽線率は70%となっています。また、反応性分析で述べた通り、直後1分足と直後11分足とが同じ方向だったことが74%に達しています。

指標一致性分析の結果、事前差異と直前1分足の方向一致率が70%となっています。また、事後差異と直後1分足・直後11分足との一致率がそれぞれ74%・83%となっています。発表結果が前回結果や市場予想よりも良くなっていればUSDJPYは「↑」で悪くなっていれば「↓」と、素直な反応をする指標だと言えます。

以上の根拠詳細はこちらに記載しています。

以上

続きを読む...

2017.1/30.22:30発表予定ー米国12月個人消費(PCE)・12月個人所得・12月PCEコアデフレータの取引シナリオと根拠

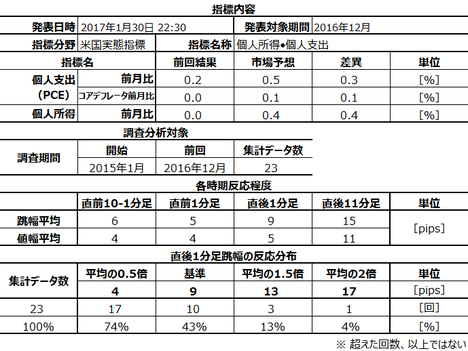

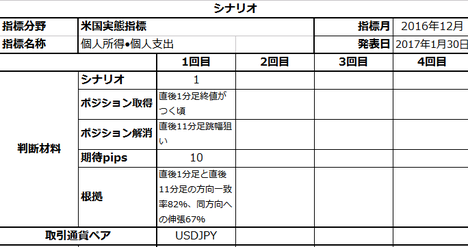

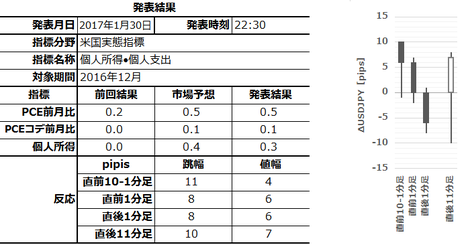

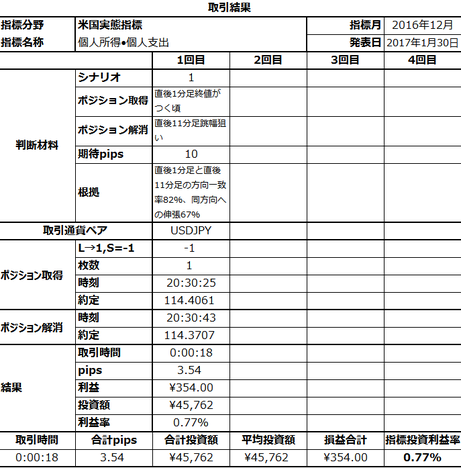

2017年1月30日22;30に米国「個人消費(PCE・PCEコアデフレータ)・個人所得」の発表が予定されています。今回の発表は2016年12月分のデータです。

個人消費(PCE)と個人所得は消費者の経済活動を表した実態指標ですが、PCEコアデフレータはエネルギー・食料を除いた個人消費の物価動向を示した物価指標です。

本指標は、過去23回発表時の結果から言えば、発表値がどうあれ反応がどちらに転ぶかがわからない指標です。そして、反応そのものは世間の重要度・注目度の割に小さい、と言えます。

比較的確かと言える傾向は、指標発表直後の1分足と11分足とが同じ方向だったことが82%という点です。そのとき、11分足終値が1分足終値よりも伸びていたことが67%でした。よって、直後1分足で方向を確認してから直後11分足跳幅を狙ったポジションを持てば良い指標だと言えるでしょう。このポジションの持ち方で期待できるpipsは、過去平均値から言えば10pisp程度ということになります。

本指標について既に公開されている情報を整理します。

そして、以下のシナリオで取引に臨みます。その根拠詳細はこちらに記載しています。

個人消費(PCE)と個人所得は消費者の経済活動を表した実態指標ですが、PCEコアデフレータはエネルギー・食料を除いた個人消費の物価動向を示した物価指標です。

本指標は、過去23回発表時の結果から言えば、発表値がどうあれ反応がどちらに転ぶかがわからない指標です。そして、反応そのものは世間の重要度・注目度の割に小さい、と言えます。

比較的確かと言える傾向は、指標発表直後の1分足と11分足とが同じ方向だったことが82%という点です。そのとき、11分足終値が1分足終値よりも伸びていたことが67%でした。よって、直後1分足で方向を確認してから直後11分足跳幅を狙ったポジションを持てば良い指標だと言えるでしょう。このポジションの持ち方で期待できるpipsは、過去平均値から言えば10pisp程度ということになります。

本指標について既に公開されている情報を整理します。

そして、以下のシナリオで取引に臨みます。その根拠詳細はこちらに記載しています。

以上

2017年01月29日

米国実態指標「個人消費(PCE)・個人所得」・物価指標「PCEコアデフレータ」(2017年1月発表結果記載済)

Ⅰ. 調査

2017年1月30日22:30に米国実態指標「個人消費(PCE・PCEコアデフレータ)・個人所得」の発表が予定されています。

【1. 指標概要】

個人消費(PCE)と個人所得は消費者の経済活動を表した実態指標ですが、PCEコアデフレータはエネルギー・食料を除いた個人消費の物価動向を示した物価指標です。

同時発表される個人消費(PCE)・個人所得・PCEコアデフレータにおいて、PCEコアデフレータが重視されています。これは、FRBが重視する物価指標がCPIでなくPCEコアデフレータと言われているためです。その理由は、PCEコアデフレータよりもCPIには上方バイアスが生じるため、という解説があります。何を言っているのかはさておき、PCEデフレータが重要視されることはわかります。

PCEコアデフレータは前月比・前年比が発表されますが、反応に結び付くのは前月比です。

【2. 既出情報】

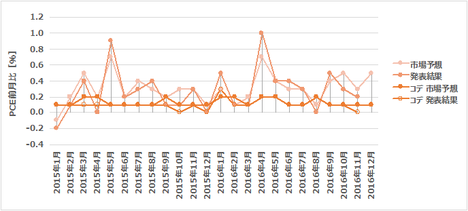

本指標について既に公開されている情報を整理します。

まず今回、市場では全体的に改善が予想されています。とは言え、いつものことですが、指標の改善/悪化が問題なのではなく、市場予想よりも良いか悪いかが問題ですから、お間違いなきように。

前回は、全項目が市場予想よりも悪化しました。その結果、直後1分足・直後11分足ともに陰線で反応しています。

次に以降の調査・分析は、2015年1月分から前回2016年11月分までの23回のデータを集計したものです。

指標発表結果に対し最も率直に反応するのは直後1分足跳幅だと言えます。データに依れば平均9pipsしか反応していません。少なくともPCEコアデフレータについては、ほとんどのFX会社HP等で重要度・注目度が高い指標とされています。その割に実際の反応が小さな指標と言えるでしょう。

(2-1. 過去情報)

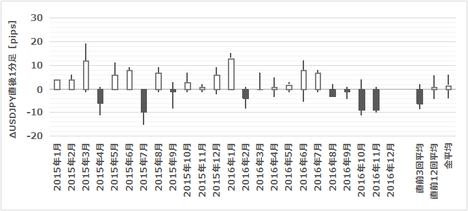

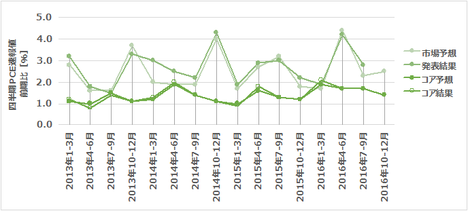

本指標の過去の動きを下図に示します。

PCEコアデフレータは市場予想とのズレや前回結果からのブレが生じにくい指標です。一方、PCEと個人所得はズレもブレも生じやすい指標と言えるでしょう。

(2-2. 過去反応)

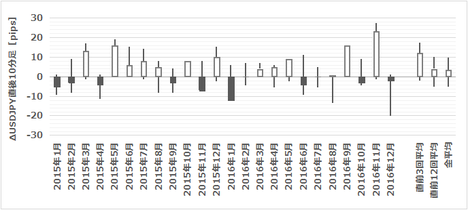

過去の直前10-1分足・同1分足・直後1分足・直後11分足を下図に示します。

各タイミング毎に陽線・陰線への偏りがないことを確認できました。

(2-3. 関連指標)

先週に、2016年10-12月四半期PCE・コアPCE速報値が発表されています。それらの過去推移を下図に示します。

10-12月の四半期PCE・コアPCEは前期比悪化・市場予想通りとなっています。一方、今回12月分PCEは改善が予想されています。10月・11月は市場予想よりも発表結果が下回っています。よって今回、少なくともPCEは下振れする可能性があります。

Ⅱ. 分析

【3. 反応性分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

指標発表直後、1分足と11分足とが同じ方向だったことは82%あります。そしてそのとき、10分足終値が1分足終値よりも伸びていたことが67%となっています。ですから1分足で方向を確認してから10分足跳幅を狙ったポジションを持てば良い指標だと言えるでしょう。

【4. 反応一致性分析】

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

直前10-1分足・同1分足・直後1分足・直後11分足の各タイミング・期間に、期待的中率75%を超える陽線・陰線への偏りは見出せません。

【5. 指標一致性分析】

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

本指標では、事前差異・事後差異ともに、PCEコアデフレータの影響をPCEと個人所得の各影響の2倍と見なしています。

市場予想と発表結果の大小関係に偏りは見出せません。つまり、発表結果が市場予想よりも良くても悪くても、どちらに反応するかはわかりません。参考となる直近傾向(前回2016年12月23日発表)では、市場予想より発表結果の悪化に陰線で素直に反応しました。

ちなみに、今回の事前差異はプラスとなっています。

【6. シナリオ作成】

以上の調査・分析結果を整理しておきます。

指標発表結果に対し最も率直に反応するのは直後1分足跳幅だと言えます。データに依れば平均9pipsしか反応していません。少なくともPCEコアデフレータについては、ほとんどのFX会社HP等で重要度・注目度が高い指標とされています。その割に実際の反応が小さな指標と言えるでしょう。

反応性分析の結果、指標発表直後の1分足と11分足とが同じ方向だったことが82%あります。そしてそのとき、11分足終値が1分足終値よりも伸びていたことが67%となっています。ですから1分足で方向を確認してから11分足跳幅を狙ったポジションを持てば良い指標だと言えるでしょう。

反応一致性分析の結果、直前10-1分足・同1分足・直後1分足・直後11分足の各タイミング・期間に、期待的中率75%を超える陽線・陰線への偏りは見出せません。

指標一致性分析の結果、市場予想と発表結果の大小関係に偏りは見出せません。つまり、発表結果が市場予想よりも良くても悪くても、どちらに反応するかはわかりません。参考となる直近傾向(前回2016年12月23日発表)では、市場予想より発表結果の悪化に陰線で素直に反応しています。

つまり本指標は、過去23回発表時の結果から言えば、発表値がどうあれ反応がどちらに転ぶかがわからないものの、反応そのものは世間の重要度・注目度の割に小さい、と言えます。比較的確かと言える傾向は、指標発表直後の1分足と11分足とが同じ方向だったことが82%あり、そのとき11分足終値が1分足終値よりも伸びていたことが67%となっていることです。よって、直後1分足で方向を確認してから直後11分足跳幅を狙ったポジションを持てば良い指標だと言えるでしょう。

期待できるpipsを過去平均値とするなら、それは10pisp程度ということになります。

以下のシナリオで取引に臨みます。

以上

Ⅲ. 結果

2017.1/30.22:30発表

追記2017.1/30.23:51

【7. 発表結果】

(7-1. 指標結果)

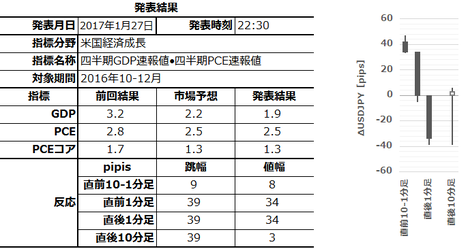

本指標発表結果及び反応は次の通りでした。

PCE及びPCEコアデフレータ発表結果は予想通り、個人所得は予想をやや下回りました。結果、直後1分足跳幅は8pips(過去平均は9pips)となり、納得のいく反応です。

(7-2. 取引結果)

取引結果は次の通りでした。

指標発表への初期反応「↓」を確認し、売ポジションを持ちました。少しポジションを取るのが早すぎたかもしれませんが、結果的にはそれが幸いしました。その後、直後11分足は陽線に転じています。

Ⅳ. 検証

【8. 調査分析検証】

本指標がほとんどのFX会社HP等で重要度・注目度が高い割に実際の反応が小さな指標という認識は、修正する必要がありません。

反応性分析において、指標発表直後の1分足と11分足とが同じ方向だったことが82%あり、そしてそのとき、11分足終値が1分足終値よりも伸びていたことが67%となっていました。

結果は、直後1分足と直後11分足は反対方向に反応してました。

但し、分析手法を修正する必要はまだありません。次回のため記録しておくと、これで今年の本指標反応性分析は1勝1敗です。

反応一致性分析の結果、直前10-1分足・同1分足・直後1分足・直後11分足の各タイミング・期間に、期待的中率75%を超える陽線・陰線への偏りは見出せませんでした。

次回のため記録しておくと、まだ今年は本指標反応一致性分析結果に基づく取引は行っていません。

指標一致性分析の結果、市場予想と発表結果の大小関係に偏りは見出せません。つまり、発表結果が市場予想よりも良くても悪くても、どちらに反応するかはわかりません。参考となる直近傾向(前回2016年12月23日発表)では、市場予想より発表結果の悪化に陰線で素直に反応しています。

次回のため記録しておくと、まだ今年は本指標反応一致性分析結果に基づく取引は行っていません。

全体所感として、本指標調査・分析結果を纏めた次の記述を、一部数字を改訂するほか、次回修正する必要はありません。

すなわち、

「本指標は、過去23回発表時の結果から言えば、発表値がどうあれ反応がどちらに転ぶかがわからないものの、反応そのものは世間の重要度・注目度の割に小さい、と言えます。比較的確かと言える傾向は、指標発表直後の1分足と11分足とが同じ方向だったことが82%あり、そのとき11分足終値が1分足終値よりも伸びていたことが67%となっていることです。よって、直後1分足で方向を確認してから直後11分足跳幅を狙ったポジションを持てば良い指標だと言えるでしょう。期待できるpipsを過去平均値とするなら、それは10pisp程度ということになります。」

【9. シナリオ検証】

ポジションはシナリオ通りに指標発表後に取得し、早めに解消しました。ポジション解消を早くした理由は、過去の反応が平均して10pips程度しかないことを踏まえてです。利確は3.54pipsですが、ポジション保有時間が18秒ですから、まぁ理想的な取引でしょう。

シナリオには、次回見直しの必要がありません。

以上

続きを読む...

2017年01月27日

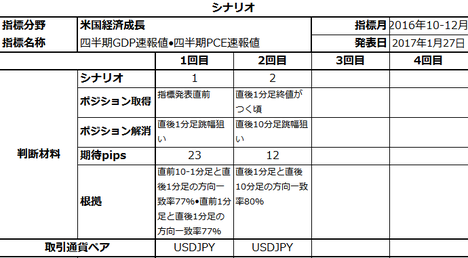

2017.1/27.22:30予定ー米国経済成長「四半期GDP速報値」・個人消費「四半期PCE速報値」調査・分析(結果検証済)

2017.1/27.22:30に、米国経済成長「四半期GDP速報値」・個人消費「四半期PCE速報値」の発表が予定されています。今回は2016年10-12月分の発表となります。

最近の発表結果とその反応から、次のことが言えるでしょう。

そこで、これら調査・分析結果に基づき、今回は以下のシナリオで臨みます。

※ 発表後、本記事巻末に結果及び検証を追記します。

GDP(Gross Domestic Product)は「個人消費支出」「住宅投資」「設備投資」「在庫投資」「政府支出」など広範囲で総合的な国の成長率を表す指標です。

四半期毎に「速報値」「改定値」「確定値」が発表され、特に速報値が注目されます。商務省が毎月25日前後の21:30(冬時間22:30)に発表します。

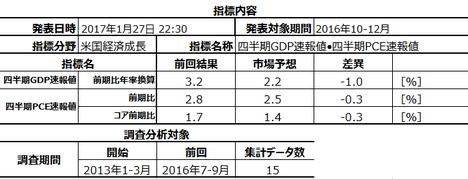

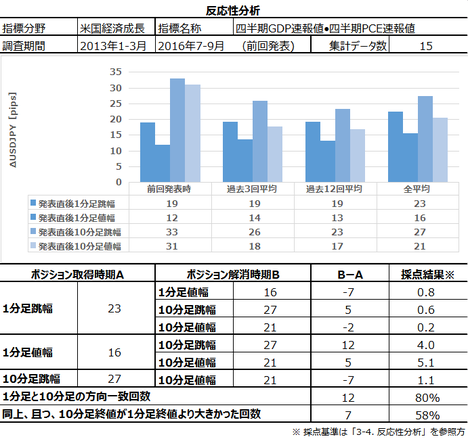

本指標について既に公開されている情報を整理します。以下の調査・分析は、2013年1-3月分から前回2016年7-9月分までの15回のデータを集計したものです。

今回、市場では全体的に悪化が予想されています。とは言え、いつものことですが、指標の悪化が問題なのではなく、市場予想よりも良いか悪いかが問題ですから、お間違いなきように。

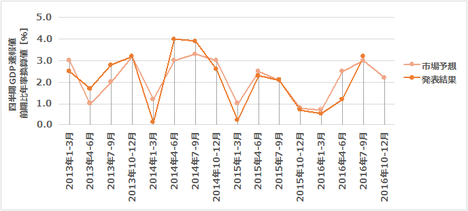

本指標の過去の動きを下図に示します。

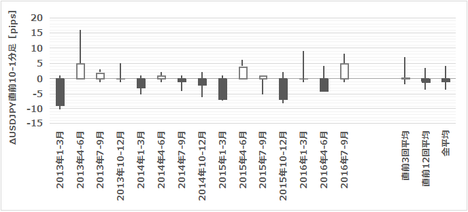

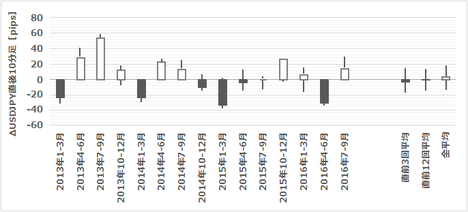

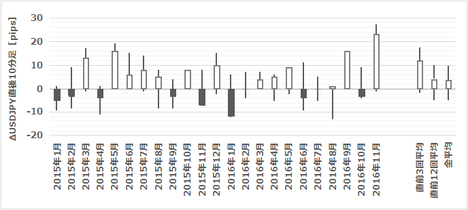

過去の直前10-1分足・同1分足・直後1分足・直後10分足を下図に示します。

各タイミング毎に特に陽線・陰線への偏りはないようです。

本指標への直後1分足跳幅は過去平均で23pipsとなっています。その倍も反応したことはありません。

対比分析は割愛します。

反応性分析では、過去発表直後の1分足と10分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

指標発表直後、1分足と10分足とが同じ方向だったことが80%あります。そしてそのとき、10分足終値が1分足終値よりも伸びていたことが1/2を超えています。ですから1分足で方向を確認してから10分足跳幅を狙ったポジションを持っても良いですね。

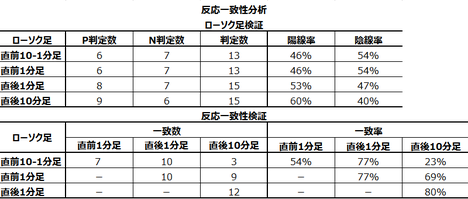

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

どうやら、期待的中率75%を超える組み合わせが多いことから、指標発表前から同じ方向に向かい続ける傾向があるようですね。

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

予想と結果の大小関係に偏りは見出せません。

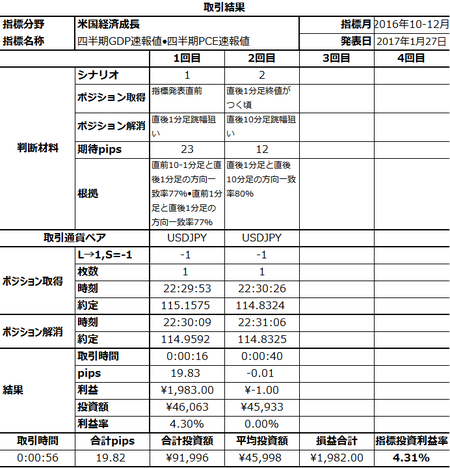

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

本指標発表結果及び反応は次の通りでした。

GDP発表結果は前回結果より悪化し、直後1分足は素直に「↓」に反応しましたが、直後10分足は「↑」に反応し反転しました。反応の大きさも過去平均よりも大きくなりました。

直後10分足が反転したのは、前夜からダウが市場最高値の2万ドルを超え米債金利も上昇中のため、押し目買いが入ったためと思われます。

取引結果は次の通りでした。

直後10分足も、少なくとも最初のうちは下値追いをしていたため、幸い二つのシナリオともに利確できました。

分析に問題なし、と考えられます。

シナリオに問題はありません。

アンケートやゲームに参加して、カンタンお小遣い稼ぎ

毎日参加できるコンテンツが盛りだくさん。

お昼休みや通勤時間など、ちょっとした時間に参加するだけで、すぐにポイントが貯まっちゃいます。

貯まったポイントは、銀行口座やアマゾンギフト券に交換!!

▼今がチャンス!infoQモニターのご登録がお済みでない方はこちらから

https://px.a8.net/svt/ejp?a8mat=2TA9T8+AAX2NM+38U4+5YZ77

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

最近の発表結果とその反応から、次のことが言えるでしょう。

- 既出調査では、本指標への直後1分足跳幅は過去平均で23pipsとなっています。その倍も反応したことはありません。

- 反応性分析では、指標発表直後に1分足と10分足とが同じ方向だったことが80%あります。そしてそのとき、10分足終値が1分足終値よりも伸びていたことが1/2を超えています。ですから1分足で方向を確認してから10分足跳幅を狙ったポジションを持っても良いですね。

- 反応一致性分析では、期待的中率75%を超える組み合わせが多いようです。このことは、指標発表前から同じ方向に向かい続ける傾向があるということです。

- 指標一致性分析では予想と結果の大小関係に偏りを見出せませんでした。

そこで、これら調査・分析結果に基づき、今回は以下のシナリオで臨みます。

※ 発表後、本記事巻末に結果及び検証を追記します。

Ⅰ. 指標調査分析

【1. 指標概要】

GDP(Gross Domestic Product)は「個人消費支出」「住宅投資」「設備投資」「在庫投資」「政府支出」など広範囲で総合的な国の成長率を表す指標です。

四半期毎に「速報値」「改定値」「確定値」が発表され、特に速報値が注目されます。商務省が毎月25日前後の21:30(冬時間22:30)に発表します。

【2. 既出情報】

本指標について既に公開されている情報を整理します。以下の調査・分析は、2013年1-3月分から前回2016年7-9月分までの15回のデータを集計したものです。

今回、市場では全体的に悪化が予想されています。とは言え、いつものことですが、指標の悪化が問題なのではなく、市場予想よりも良いか悪いかが問題ですから、お間違いなきように。

(2-1. 過去情報)

本指標の過去の動きを下図に示します。

(2-2. 過去反応)

過去の直前10-1分足・同1分足・直後1分足・直後10分足を下図に示します。

各タイミング毎に特に陽線・陰線への偏りはないようです。

本指標への直後1分足跳幅は過去平均で23pipsとなっています。その倍も反応したことはありません。

(2-3. 関連指標)

対比分析は割愛します。

【3. 反応性分析】

反応性分析では、過去発表直後の1分足と10分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

指標発表直後、1分足と10分足とが同じ方向だったことが80%あります。そしてそのとき、10分足終値が1分足終値よりも伸びていたことが1/2を超えています。ですから1分足で方向を確認してから10分足跳幅を狙ったポジションを持っても良いですね。

【4. 反応一致性分析】

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

どうやら、期待的中率75%を超える組み合わせが多いことから、指標発表前から同じ方向に向かい続ける傾向があるようですね。

【5. 指標一致性分析】

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

予想と結果の大小関係に偏りは見出せません。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上

Ⅱ.結果検証

2017.1/27.22:30発表

追記:2017.01/28.22:28

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

GDP発表結果は前回結果より悪化し、直後1分足は素直に「↓」に反応しましたが、直後10分足は「↑」に反応し反転しました。反応の大きさも過去平均よりも大きくなりました。

直後10分足が反転したのは、前夜からダウが市場最高値の2万ドルを超え米債金利も上昇中のため、押し目買いが入ったためと思われます。

(7-2. 取引結果)

取引結果は次の通りでした。

直後10分足も、少なくとも最初のうちは下値追いをしていたため、幸い二つのシナリオともに利確できました。

【8. 調査分析検証】

分析に問題なし、と考えられます。

【9. シナリオ検証】

シナリオに問題はありません。

以上

ーーー以下は広告ですーーー

アンケートやゲームに参加して、カンタンお小遣い稼ぎ

毎日参加できるコンテンツが盛りだくさん。

お昼休みや通勤時間など、ちょっとした時間に参加するだけで、すぐにポイントが貯まっちゃいます。

貯まったポイントは、銀行口座やアマゾンギフト券に交換!!

▼今がチャンス!infoQモニターのご登録がお済みでない方はこちらから

https://px.a8.net/svt/ejp?a8mat=2TA9T8+AAX2NM+38U4+5YZ77

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年01月26日

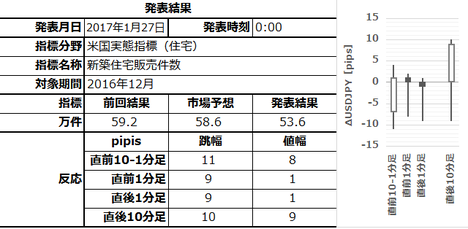

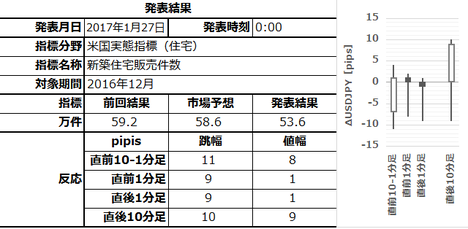

2017.01/27.00:00ー米国実態指標「新築住宅販売件数」調査・分析(結果検証済)

2017.01/27.00:00に、米国実態指標「新築住宅販売件数」の発表が予定されています。今回は2016年12月分の発表となります。

最近の発表結果とその反応を下記の調査・分析に基づき検討した結果、以下のシナリオで臨みます。

※ 発表後、本記事巻末に結果及び検証を追記します。

米国では新築住宅よりも中古住宅の流通量が大きく、そのため住宅関連指標では本指標が注目されます。また、住宅販売件数は消費やリフォームなどの関連需要にも繋がるため波及効果も大きい上、消費者個人の収入・金利の見通しが反映されています。

集計は、一戸建に加えて、コンドミニアムと共同住宅を含めた数字も発表されます。但し、この件数には土地付きの新築住宅販売が対象で、既に保有する土地へ住宅を新築したものは含まれません。その理由はわかりません。

注意すべき点は、中古住宅販売件数は所有権移転完了ベースであるのに対して、新築住宅販売件数が契約書署名ベースで集計されています。従って、本指標は中古住宅販売件数に対し1~2か月先行します。発表日の関係から、その逆と誤解している向きもあるのでご注意を。

また、以前の発表数値が大きく修正されることがある点も注意が必要です。

本指標は米国商務省が翌月月末頃に発表します。

数値は季節調整済・年率換算されています。

本指標について既に公開されている情報を整理します。以下の調査・分析は、2015年1月分から前回2016年11月分までの23回のデータを集計したものです。

2015年12月は、利上げが行われたという点で、今回とほぼ同じ状況だったと言えます。このときも、前回(2015年11月)とほぼ同じ市場予想でしたが、結果は市場予想を上回りました。

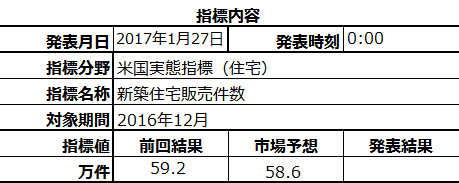

本指標の過去の動きを下図に示します。

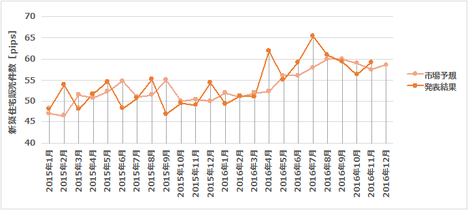

過去の直前10-1分足・同1分足・直後1分足・直後10分足を下図に示します。

注目すべき点に、例えば直前1分足をご覧ください。2015年と2016年で反応方向が逆になっています。いずれIMMポジションと照らして、この意味を考察してみましょう。

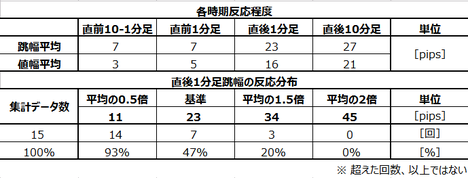

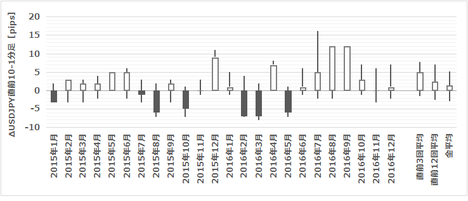

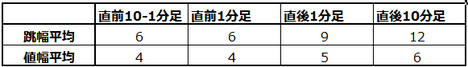

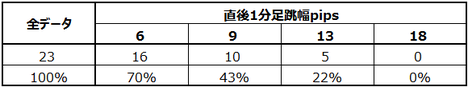

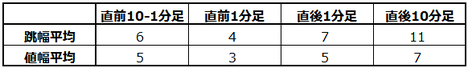

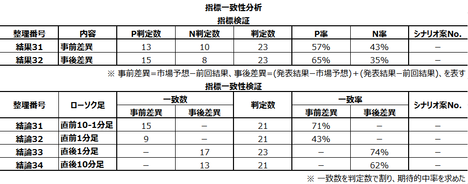

以上の各タイミングでのローソク足の跳幅・値幅を下表に纏めておきました。

この表で直後1分足の跳幅平均は9pipsあります。ところが下表の通り、実際には9pips以上の跳幅になった回数は43%しかありません。FX会社のHP等で重要度・注目度が高く評価されている割には反応しない指標です。

対比分析は割愛します。

反応性分析では、過去発表直後の1分足と10分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

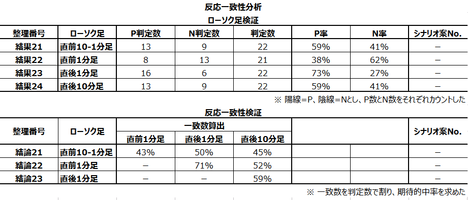

直後1分足値幅と直後10分足の跳幅・値幅の差が、それぞれ7pips・0pipsとなっていました。1分足と10分足の方向一致率は59%で、10分足で1分足と同じ方向にローソク足が伸びた率も46%しかありません。指標発表後に1分足の方向を確認してからポジションを持つのは避けた方が良いようです。

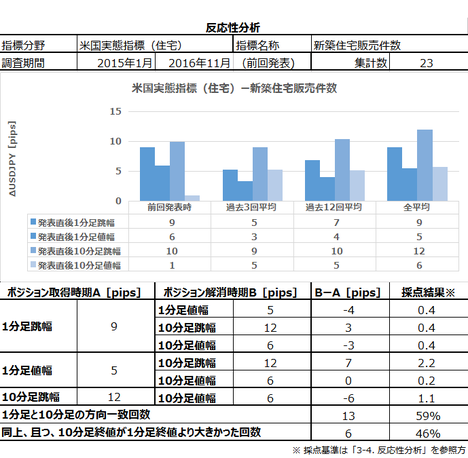

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

期待的中率75%には達しませんでしたが、直後1分足の陽線率が73%あります。

同様に、期待的中率75%には達しませんでしたが、直前1分足と直後1分足の方向一致率が71%あります。

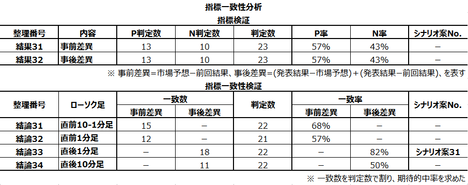

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

事後差異と直後1分足の方向一致率が82%あります。

2015年12月は、利上げが行われたという点で、今回とほぼ同じ状況だったと言えます。このときも、前回(2015年11月)とほぼ同じ市場予想でしたが、結果は市場予想を上回りました。今回の市場予想は先月発表より微減となっていますが、ほぼ横ばいという点で同じです。ついては、今回は市場予想を上回ると見込んでおきましょう。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

本指標発表結果及び反応は次の通りでした。

発表結果は前回結果・市場予想よりも悪化し、直後1分足の反応は素直に「↓」となりました。がしかし、直後10分足の反応は逆に「↑」となり、事前分析(反応性分析)に反する結果でした。

取引結果は次の通りでした。

シナリオとしては間違っていましたが、幸いにも利確が早かったので逆跳幅を捉えてプラスにできました。

特に、事前調査・分析内容で見直すべき点はありません。分析通りにならないときには、反応が小さいものです。

今回は損切となりましたが、問題はありません。

アンケートやゲームに参加して、カンタンお小遣い稼ぎ

毎日参加できるコンテンツが盛りだくさん。

お昼休みや通勤時間など、ちょっとした時間に参加するだけで、すぐにポイントが貯まっちゃいます。

貯まったポイントは、銀行口座やアマゾンギフト券に交換!!

▼今がチャンス!infoQモニターのご登録がお済みでない方はこちらから

https://px.a8.net/svt/ejp?a8mat=2TA9T8+AAX2NM+38U4+5YZ77

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

最近の発表結果とその反応を下記の調査・分析に基づき検討した結果、以下のシナリオで臨みます。

※ 発表後、本記事巻末に結果及び検証を追記します。

Ⅰ.調査分析

【1. 指標概要】

米国では新築住宅よりも中古住宅の流通量が大きく、そのため住宅関連指標では本指標が注目されます。また、住宅販売件数は消費やリフォームなどの関連需要にも繋がるため波及効果も大きい上、消費者個人の収入・金利の見通しが反映されています。

集計は、一戸建に加えて、コンドミニアムと共同住宅を含めた数字も発表されます。但し、この件数には土地付きの新築住宅販売が対象で、既に保有する土地へ住宅を新築したものは含まれません。その理由はわかりません。

注意すべき点は、中古住宅販売件数は所有権移転完了ベースであるのに対して、新築住宅販売件数が契約書署名ベースで集計されています。従って、本指標は中古住宅販売件数に対し1~2か月先行します。発表日の関係から、その逆と誤解している向きもあるのでご注意を。

また、以前の発表数値が大きく修正されることがある点も注意が必要です。

本指標は米国商務省が翌月月末頃に発表します。

数値は季節調整済・年率換算されています。

【2. 既出情報】

本指標について既に公開されている情報を整理します。以下の調査・分析は、2015年1月分から前回2016年11月分までの23回のデータを集計したものです。

2015年12月は、利上げが行われたという点で、今回とほぼ同じ状況だったと言えます。このときも、前回(2015年11月)とほぼ同じ市場予想でしたが、結果は市場予想を上回りました。

(2-1. 過去情報)

本指標の過去の動きを下図に示します。

(2-2. 過去反応)

過去の直前10-1分足・同1分足・直後1分足・直後10分足を下図に示します。

注目すべき点に、例えば直前1分足をご覧ください。2015年と2016年で反応方向が逆になっています。いずれIMMポジションと照らして、この意味を考察してみましょう。

以上の各タイミングでのローソク足の跳幅・値幅を下表に纏めておきました。

この表で直後1分足の跳幅平均は9pipsあります。ところが下表の通り、実際には9pips以上の跳幅になった回数は43%しかありません。FX会社のHP等で重要度・注目度が高く評価されている割には反応しない指標です。

(2-3. 関連指標)

対比分析は割愛します。

【3. 反応性分析】

反応性分析では、過去発表直後の1分足と10分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

直後1分足値幅と直後10分足の跳幅・値幅の差が、それぞれ7pips・0pipsとなっていました。1分足と10分足の方向一致率は59%で、10分足で1分足と同じ方向にローソク足が伸びた率も46%しかありません。指標発表後に1分足の方向を確認してからポジションを持つのは避けた方が良いようです。

【4. 反応一致性分析】

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

期待的中率75%には達しませんでしたが、直後1分足の陽線率が73%あります。

同様に、期待的中率75%には達しませんでしたが、直前1分足と直後1分足の方向一致率が71%あります。

【5. 指標一致性分析】

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

事後差異と直後1分足の方向一致率が82%あります。

2015年12月は、利上げが行われたという点で、今回とほぼ同じ状況だったと言えます。このときも、前回(2015年11月)とほぼ同じ市場予想でしたが、結果は市場予想を上回りました。今回の市場予想は先月発表より微減となっていますが、ほぼ横ばいという点で同じです。ついては、今回は市場予想を上回ると見込んでおきましょう。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上

Ⅱ.結果検証

2017.01/27.00:00発表

追記:2017.01/27.06:37

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

発表結果は前回結果・市場予想よりも悪化し、直後1分足の反応は素直に「↓」となりました。がしかし、直後10分足の反応は逆に「↑」となり、事前分析(反応性分析)に反する結果でした。

(7-2. 取引結果)

取引結果は次の通りでした。

シナリオとしては間違っていましたが、幸いにも利確が早かったので逆跳幅を捉えてプラスにできました。

【8. 調査分析検証】

特に、事前調査・分析内容で見直すべき点はありません。分析通りにならないときには、反応が小さいものです。

【9. シナリオ検証】

今回は損切となりましたが、問題はありません。

以上

ーーー以下は広告ですーーー

アンケートやゲームに参加して、カンタンお小遣い稼ぎ

毎日参加できるコンテンツが盛りだくさん。

お昼休みや通勤時間など、ちょっとした時間に参加するだけで、すぐにポイントが貯まっちゃいます。

貯まったポイントは、銀行口座やアマゾンギフト券に交換!!

▼今がチャンス!infoQモニターのご登録がお済みでない方はこちらから

https://px.a8.net/svt/ejp?a8mat=2TA9T8+AAX2NM+38U4+5YZ77

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年01月22日

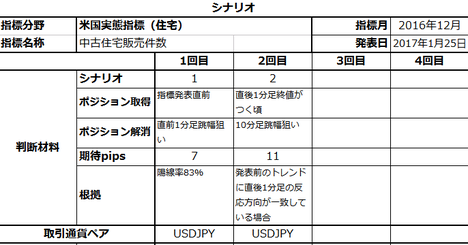

2017.01/25.00:00ー米国実態指標「中古住宅販売件数」調査・分析(結果追記済)

2017.01/25.00:00に、米国実態指標「中古住宅販売件数」の発表が予定されています。今回は2016年12月分の発表となります。

最近の発表結果とその反応を下記の調査・分析に基づき検討した結果、以下のシナリオで臨みます。

※ 本記事巻末に結果及び検証を追記しています。

米国では新築住宅よりも中古住宅の流通量が大きく、そのため住宅関連指標では本指標が注目されます。また、住宅販売件数は消費やリフォームなどの関連需要にも繋がるため波及効果も大きい上、消費者個人の収入・金利の見通しが反映されています。

注意すべき点は、新築住宅販売件数が契約書署名ベースであるのに対して、中古住宅販売件数は所有権移転完了ベースで集計されています。従って、本指標は新築住宅販売件数に対し1~2か月遅行します。発表日の関係から、その逆と誤解している向きもあるのでご注意を。

本指標は全米不動産業者協会(NAR)が翌月25日頃に発表します。

数値は季節調整済・年率換算されています。

本指標について既に公開されている情報を整理します。以下の調査・分析は、2015年1月分から前回2016年11月分までの23回のデータを集計したものです。

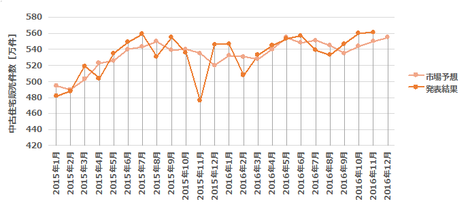

本指標の過去の動きを下図に示します。

一昨年(2015年12月)のFRBの利上げ前後を見てみましょう。図から、利上げの影響は2月分から現れるのかも知れません。だから今回の市場予想もほぼ前回並みとなっているのでしょう。

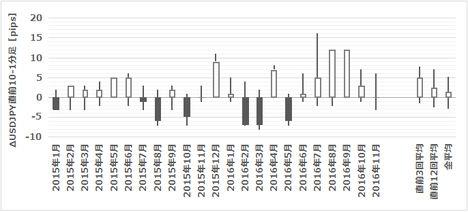

過去の直前10-1分足・同1分足・直後1分足・直後10分足を下図に示します。

注目すべき点に、例えば直前1分足をご覧ください。2015年と2016年で反応方向が逆になっています。いずれIMMポジションと照らして、この意味を考察してみましょう。

以上の各タイミングでのローソク足の跳幅・値幅を下表に纏めておきました。

この表で直後1分足の跳幅平均は7pipsあります。ところが下表の通り、実際には7pips以上の跳幅になった回数は39%しかありません。あまり反応する指標ではありませんね。

対比分析は割愛します。

反応性分析では、過去発表直後の1分足と10分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

直後1分足値幅と直後10分足の跳幅・値幅の差が、それぞれ7pips・2pipsとなっていました。1分足と10分足の方向一致率は71%あり、10分足で1分足と同じ方向にローソク足が伸びた率も62%あります。期待的中率75%には達していませんが、もし発表前のトレンド方向に1分足が反応するなら、トレンドフォローしても良い数字だと思います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

直後1分足の陽線率が83%あります。

また、期待的中率75%には達しませんでしたが、直後1分足と10分足の方向一致率が71%あります。もし指標発表前のトレンドに一致する方向に反応するようならば、直後1分足終値がつく頃にポジションを取っても良いかも知れません。

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

期待的中率75%に達する特徴は見出せませんでした。

期待的中率75%には達しないものの、事前差異と直前10-1分足の方向一致率が71%、事後差異と直後1分足の方向一致率が74%あります。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

アンケートやゲームに参加して、カンタンお小遣い稼ぎ

毎日参加できるコンテンツが盛りだくさん。

お昼休みや通勤時間など、ちょっとした時間に参加するだけで、すぐにポイントが貯まっちゃいます。

貯まったポイントは、銀行口座やアマゾンギフト券に交換!!

▼今がチャンス!infoQモニターのご登録がお済みでない方はこちらから

https://px.a8.net/svt/ejp?a8mat=2TA9T8+AAX2NM+38U4+5YZ77

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

続きを読む...

最近の発表結果とその反応を下記の調査・分析に基づき検討した結果、以下のシナリオで臨みます。

※ 本記事巻末に結果及び検証を追記しています。

【1. 指標概要】

米国では新築住宅よりも中古住宅の流通量が大きく、そのため住宅関連指標では本指標が注目されます。また、住宅販売件数は消費やリフォームなどの関連需要にも繋がるため波及効果も大きい上、消費者個人の収入・金利の見通しが反映されています。

注意すべき点は、新築住宅販売件数が契約書署名ベースであるのに対して、中古住宅販売件数は所有権移転完了ベースで集計されています。従って、本指標は新築住宅販売件数に対し1~2か月遅行します。発表日の関係から、その逆と誤解している向きもあるのでご注意を。

本指標は全米不動産業者協会(NAR)が翌月25日頃に発表します。

数値は季節調整済・年率換算されています。

【2. 既出情報】

本指標について既に公開されている情報を整理します。以下の調査・分析は、2015年1月分から前回2016年11月分までの23回のデータを集計したものです。

(2-1. 過去情報)

本指標の過去の動きを下図に示します。

一昨年(2015年12月)のFRBの利上げ前後を見てみましょう。図から、利上げの影響は2月分から現れるのかも知れません。だから今回の市場予想もほぼ前回並みとなっているのでしょう。

(2-2. 過去反応)

過去の直前10-1分足・同1分足・直後1分足・直後10分足を下図に示します。

注目すべき点に、例えば直前1分足をご覧ください。2015年と2016年で反応方向が逆になっています。いずれIMMポジションと照らして、この意味を考察してみましょう。

以上の各タイミングでのローソク足の跳幅・値幅を下表に纏めておきました。

この表で直後1分足の跳幅平均は7pipsあります。ところが下表の通り、実際には7pips以上の跳幅になった回数は39%しかありません。あまり反応する指標ではありませんね。

(2-3. 関連指標)

対比分析は割愛します。

【3. 反応性分析】

反応性分析では、過去発表直後の1分足と10分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

直後1分足値幅と直後10分足の跳幅・値幅の差が、それぞれ7pips・2pipsとなっていました。1分足と10分足の方向一致率は71%あり、10分足で1分足と同じ方向にローソク足が伸びた率も62%あります。期待的中率75%には達していませんが、もし発表前のトレンド方向に1分足が反応するなら、トレンドフォローしても良い数字だと思います。

【4. 反応一致性分析】

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

直後1分足の陽線率が83%あります。

また、期待的中率75%には達しませんでしたが、直後1分足と10分足の方向一致率が71%あります。もし指標発表前のトレンドに一致する方向に反応するようならば、直後1分足終値がつく頃にポジションを取っても良いかも知れません。

【5. 指標一致性分析】

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

期待的中率75%に達する特徴は見出せませんでした。

期待的中率75%には達しないものの、事前差異と直前10-1分足の方向一致率が71%、事後差異と直後1分足の方向一致率が74%あります。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上

ーーー以下は広告ですーーー

アンケートやゲームに参加して、カンタンお小遣い稼ぎ

毎日参加できるコンテンツが盛りだくさん。

お昼休みや通勤時間など、ちょっとした時間に参加するだけで、すぐにポイントが貯まっちゃいます。

貯まったポイントは、銀行口座やアマゾンギフト券に交換!!

▼今がチャンス!infoQモニターのご登録がお済みでない方はこちらから

https://px.a8.net/svt/ejp?a8mat=2TA9T8+AAX2NM+38U4+5YZ77

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

続きを読む...

2017年01月19日

2017.1/19.22:30予定ー米国景気指標「Phil連銀製造業景況指数」調査・分析

2017.1/19.22:30に、米国景気指標「Phil連銀製造業景況指数」の発表が予定されています。

今回は同時に住宅着工件数・建設許可件数・新規失業保険申請件数が発表されます。それらの結果次第で本指標結果の影響が見られなくなる可能性があるので、無理にポジションを持つ意味がありません。もともと本指標は大して動く指標ではないからです。

最近の発表結果とその反応を下記の調査・分析に基づき検討した結果、下表のシナリオが成り立ちます。

※ 結果を「追記欄」に記載しています。PCでご覧の方は最下部に、スマホの方は末尾の「続きはこちらから...」でご覧いただけます。

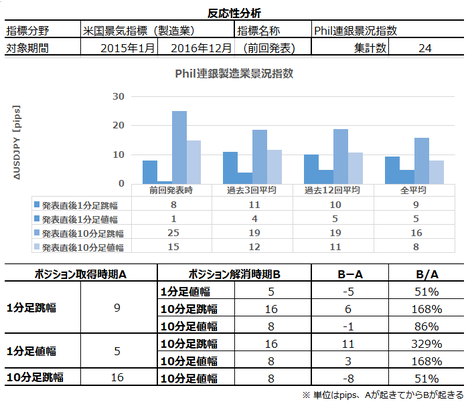

本指標の過去の反応は、発表直後1分足の跳幅・値幅が9pips・5pipsで、同10分足の跳幅・値幅が16pips・8pipsとなっています。

フィラデルフィア連銀管轄のペンシルバニア州・ニュージャージー州・デラウエア州の製造業の景況感と現状を指数化した指標です。

具体的内容は、仕入価格・販売価格・新規受注・出荷・入荷遅延・在庫水準・受注残・雇用者数・週平均就業時間などの11項目を、1ヶ月前と比較した現状と6ヶ月後の期待を、「良い」「同じ」「悪い」から選択して指数化したものです。

数値は0を分岐点に景気改善(+)・悪化(-)と読みます。

製造業景気指数は、ニューヨーク連銀製造業景気指数→フィラデルフィア連銀製造業景気指数→リッチモンド連銀製造業景気指数→シカゴ購買部協会景気指数→ISM製造業景気指数があります。ISM製造業景気指数の先行指標がフィラデルフィア連銀製造業景気指数で、フィラデルフィア連銀製造業景気指数の先行指標がニューヨーク連銀製造業景気指数、という見方があります。

本指標について既に公開されている情報を整理します。

以下の調査・分析は、2015年1月分から前回2016年12月分までの24回のデータを集計したものです。

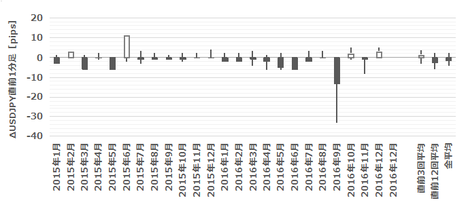

本指標の過去の動きを下図に示します。

図から、全般的には改善傾向と言えるでしょう。但し、今回は前回の21.5から市場予想17.5へと、悪化が予想されています。

過去の直前10-1分足・同1分足・直後1分足・直後10分足を下図に示します。

直近のNY連銀製造業景況指数は1/17.22:30に発表されました。同発表では、前回9.0・予想8.5に対し、発表6.5と悪化していました。但し、反応は陰線側に数pipsのヒゲを残して、1分足・10分足ともに陽線で反応しています。

反応性分析では、過去発表直後の1分足と10分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

直後1分足値幅と直後10分足の跳幅・値幅の差が、それぞれ11pips・3pipsとなっていました。

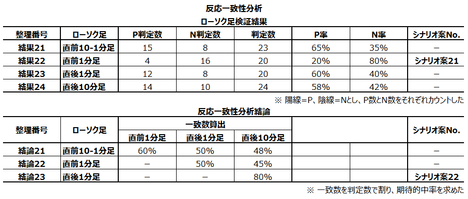

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

直後1分足終値と同10分足跳幅の差が11pipsあります。後述する反応一致性分析では両者の方向一致率が80%あるので、安心してポジションが持てますね。

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

直前1分足の陰線率が80%あります。また、直後1分足と10分足の方向一致率が80%あります。

以上の調査・分析結果に基づき、下表のシナリオを念頭に取引に臨むことにしました。

事後差異と直後1分足の方向一致率が75%ありました。市場予想では前回結果をやや下回りますが、数値はかなり良さそうです。

いつものショッピングをもっとお得に利用できるサービス!

普段利用するショッピングサイトやカードの発行などを

Point Income(ポイントインカム)経由で利用するだけで、

現金、楽天Edy、iTunesカード等に交換できるポイントをゲット!!

https://px.a8.net/svt/ejp?a8mat=2TA88T+CYRV1U+3C6E+5YZ77

Point Income(ポイントインカム)のスゴイトコ!

1.『ポイント還元率70~80%』と業界最高水準!

2.プライバシーマーク&JIPC加盟と安心・安全!!

3.換金は『500円』から可能!一部電子マネーは即日換金もOK!

4.『お買い物安心保障』など充実のカスタマーサービス!

5 有名サイトを含む1500件以上のサイトと提携!!

6.簡単で楽しくポイントが貯まるコンテンツも充実!

簡単1分!無料登録はこちら

https://px.a8.net/svt/ejp?a8mat=2TA88T+CYRV1U+3C6E+5YZ77

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

続きを読む...

今回は同時に住宅着工件数・建設許可件数・新規失業保険申請件数が発表されます。それらの結果次第で本指標結果の影響が見られなくなる可能性があるので、無理にポジションを持つ意味がありません。もともと本指標は大して動く指標ではないからです。

最近の発表結果とその反応を下記の調査・分析に基づき検討した結果、下表のシナリオが成り立ちます。

※ 結果を「追記欄」に記載しています。PCでご覧の方は最下部に、スマホの方は末尾の「続きはこちらから...」でご覧いただけます。

【1. 指標概要】

本指標の過去の反応は、発表直後1分足の跳幅・値幅が9pips・5pipsで、同10分足の跳幅・値幅が16pips・8pipsとなっています。

フィラデルフィア連銀管轄のペンシルバニア州・ニュージャージー州・デラウエア州の製造業の景況感と現状を指数化した指標です。

具体的内容は、仕入価格・販売価格・新規受注・出荷・入荷遅延・在庫水準・受注残・雇用者数・週平均就業時間などの11項目を、1ヶ月前と比較した現状と6ヶ月後の期待を、「良い」「同じ」「悪い」から選択して指数化したものです。

数値は0を分岐点に景気改善(+)・悪化(-)と読みます。

製造業景気指数は、ニューヨーク連銀製造業景気指数→フィラデルフィア連銀製造業景気指数→リッチモンド連銀製造業景気指数→シカゴ購買部協会景気指数→ISM製造業景気指数があります。ISM製造業景気指数の先行指標がフィラデルフィア連銀製造業景気指数で、フィラデルフィア連銀製造業景気指数の先行指標がニューヨーク連銀製造業景気指数、という見方があります。

【2. 既出情報】

本指標について既に公開されている情報を整理します。

以下の調査・分析は、2015年1月分から前回2016年12月分までの24回のデータを集計したものです。

(2-1. 過去情報)

本指標の過去の動きを下図に示します。

図から、全般的には改善傾向と言えるでしょう。但し、今回は前回の21.5から市場予想17.5へと、悪化が予想されています。

(2-2. 過去反応)

過去の直前10-1分足・同1分足・直後1分足・直後10分足を下図に示します。

(2-3. 関連指標)

直近のNY連銀製造業景況指数は1/17.22:30に発表されました。同発表では、前回9.0・予想8.5に対し、発表6.5と悪化していました。但し、反応は陰線側に数pipsのヒゲを残して、1分足・10分足ともに陽線で反応しています。

【3. 反応性分析】

反応性分析では、過去発表直後の1分足と10分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

直後1分足値幅と直後10分足の跳幅・値幅の差が、それぞれ11pips・3pipsとなっていました。

【4. 反応一致性分析】

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

直後1分足終値と同10分足跳幅の差が11pipsあります。後述する反応一致性分析では両者の方向一致率が80%あるので、安心してポジションが持てますね。

【5. 指標一致性分析】

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

直前1分足の陰線率が80%あります。また、直後1分足と10分足の方向一致率が80%あります。

【6. シナリオ作成】

以上の調査・分析結果に基づき、下表のシナリオを念頭に取引に臨むことにしました。

事後差異と直後1分足の方向一致率が75%ありました。市場予想では前回結果をやや下回りますが、数値はかなり良さそうです。

ーーー以下は広告ですーーー

いつものショッピングをもっとお得に利用できるサービス!

普段利用するショッピングサイトやカードの発行などを

Point Income(ポイントインカム)経由で利用するだけで、

現金、楽天Edy、iTunesカード等に交換できるポイントをゲット!!

https://px.a8.net/svt/ejp?a8mat=2TA88T+CYRV1U+3C6E+5YZ77

Point Income(ポイントインカム)のスゴイトコ!

1.『ポイント還元率70~80%』と業界最高水準!

2.プライバシーマーク&JIPC加盟と安心・安全!!

3.換金は『500円』から可能!一部電子マネーは即日換金もOK!

4.『お買い物安心保障』など充実のカスタマーサービス!

5 有名サイトを含む1500件以上のサイトと提携!!

6.簡単で楽しくポイントが貯まるコンテンツも充実!

簡単1分!無料登録はこちら

https://px.a8.net/svt/ejp?a8mat=2TA88T+CYRV1U+3C6E+5YZ77

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

続きを読む...

2017年01月17日

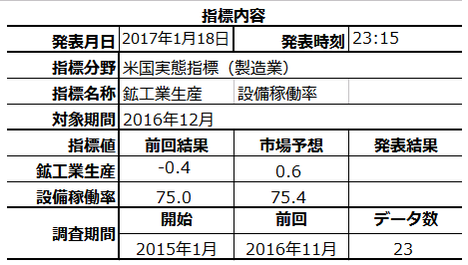

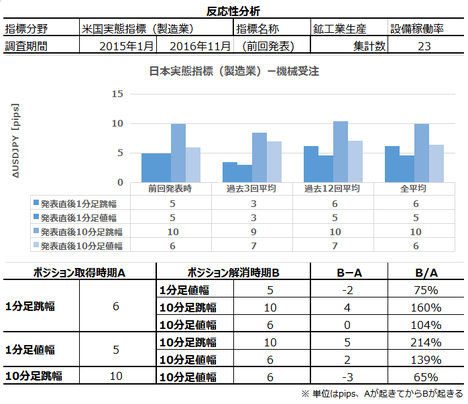

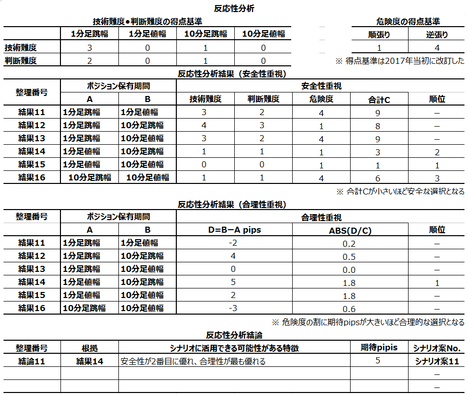

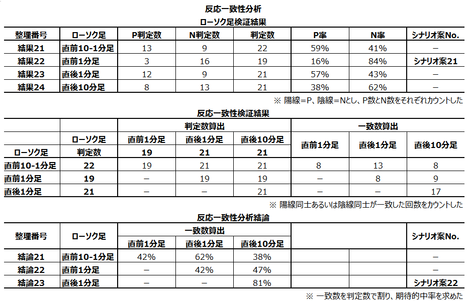

2017.1/18.23:15予定ー米国実態指標「鉱工業生産・設備稼働率」調査・分析

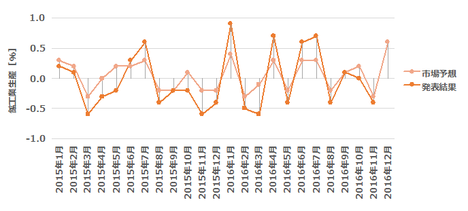

2017.1/18.23:15に、米国実態指標「鉱工業生産・設備稼働率」の発表が予定されています。今回は2016年11月分の発表となります。

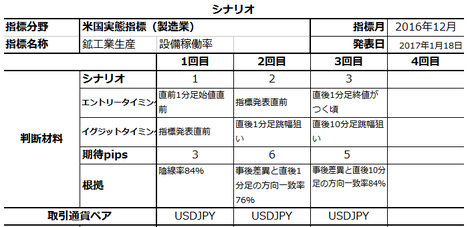

以下の調査・分析結果に基づき次のように3つのシナリオが考えられます。但し、pipsも小さく無理をしてポジションを持つ必要はありません。

※ 結果を「追記欄」に記載しています。PCでご覧の方は最下部に、スマホの方は末尾の「続きはこちらから...」でご覧いただけます。

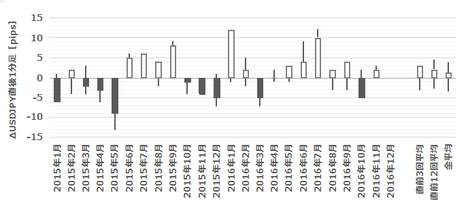

設備稼働率は、生産能力に対する実際の生産量の比率を表した指標です。基準年の平均稼働率を100として、製造業・鉱業・公共事業(電気・ガス)の生産能力に対する生産実績の比率から算出します。本指標は、設備投資とインフレの先行指標とされていて、80%を超えると投資が活発化するという経験則があります。

本指標について既に公開されている情報を整理します。

以下の調査・分析は、2015年1月から前回2016年11月までの23回のデータを集計したものです。

鉱工業生産・設備稼働率ともに、今回は改善が予想されています。

直前1分足の陰線が目立ちますね。

直後1分足跳幅が10pips以上になったことは僅か3回しかありません。これでは指標に反応するのか、指標発表前のトレンドに反応するのか、区別がつきません。

対比分析は割愛します。

過去平均からは、直後1分足終値がつく頃にポジションを取得し10分足跳幅で5pips程度を狙うか、10分足終値で2pips程度を狙う、というシナリオ案が成り立ちます。

pipsが小さすぎてもし反転してしまったら、損失の方が大きくなってしまいそうです。が、次の反応一致性分析では直後1分足値幅と直後10分足値幅の方向一致率が81%となっています。とりあえず、微益でよければポジションを持っても良いでしょう。

直前1分足の陰線率が84%、直後1分足と10分足の方向一致率が81%あります。いずれもpipsは稼げませんが。

事後差異と直後1分足及び10分足の方向一致率が76%及び86%となっています。

以上の調査・分析結果に基づき次のように3つのシナリオが考えられます。但し、pipsも小さく無理をしてポジションを持つ必要はありません。

贈り物は百貨店の包装紙で、という場合ばかりではありません。

ちょっとした御礼をしたり何か粗品を配りたい、というときは、数100円から数千円ぐらいの範囲で選択肢があった方がいいですね。

「ここのはおいしくて」「一度、食べてもらいたかったのよ」、電話で一言添えれば失礼にはなりません。

ここのはおいしくて、一度、食べてもらいたいえびせんです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

続きを読む...

以下の調査・分析結果に基づき次のように3つのシナリオが考えられます。但し、pipsも小さく無理をしてポジションを持つ必要はありません。

※ 結果を「追記欄」に記載しています。PCでご覧の方は最下部に、スマホの方は末尾の「続きはこちらから...」でご覧いただけます。

【1. 指標概要】

設備稼働率は、生産能力に対する実際の生産量の比率を表した指標です。基準年の平均稼働率を100として、製造業・鉱業・公共事業(電気・ガス)の生産能力に対する生産実績の比率から算出します。本指標は、設備投資とインフレの先行指標とされていて、80%を超えると投資が活発化するという経験則があります。

【2. 既出情報】

本指標について既に公開されている情報を整理します。

以下の調査・分析は、2015年1月から前回2016年11月までの23回のデータを集計したものです。

(2-1. 過去情報)

鉱工業生産・設備稼働率ともに、今回は改善が予想されています。

(2-2. 過去反応)

直前1分足の陰線が目立ちますね。

直後1分足跳幅が10pips以上になったことは僅か3回しかありません。これでは指標に反応するのか、指標発表前のトレンドに反応するのか、区別がつきません。

(2-3. 関連指標)

対比分析は割愛します。

【3. 反応性分析】

過去平均からは、直後1分足終値がつく頃にポジションを取得し10分足跳幅で5pips程度を狙うか、10分足終値で2pips程度を狙う、というシナリオ案が成り立ちます。

pipsが小さすぎてもし反転してしまったら、損失の方が大きくなってしまいそうです。が、次の反応一致性分析では直後1分足値幅と直後10分足値幅の方向一致率が81%となっています。とりあえず、微益でよければポジションを持っても良いでしょう。

【4. 反応一致性分析】

直前1分足の陰線率が84%、直後1分足と10分足の方向一致率が81%あります。いずれもpipsは稼げませんが。

【5. 指標一致性分析】

事後差異と直後1分足及び10分足の方向一致率が76%及び86%となっています。

【6. シナリオ作成】

以上の調査・分析結果に基づき次のように3つのシナリオが考えられます。但し、pipsも小さく無理をしてポジションを持つ必要はありません。

以上

ーーー以下は広告ですーーー

贈り物は百貨店の包装紙で、という場合ばかりではありません。

ちょっとした御礼をしたり何か粗品を配りたい、というときは、数100円から数千円ぐらいの範囲で選択肢があった方がいいですね。

「ここのはおいしくて」「一度、食べてもらいたかったのよ」、電話で一言添えれば失礼にはなりません。

ここのはおいしくて、一度、食べてもらいたいえびせんです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

続きを読む...