�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2019�N01��10��

1��11���o�ώw�W�i���ʌ��؍ρj

����܂ŕĊ���5�A���ŁA�{���͖��������3�A�x���T���Ė߂��̃^�C�~���O���M�����ƂɂȂ�ł��傤�B

���T�͉p����EU���E�Ă̍̌����\�肳��Ă��܂��B1��3���̂悤�Ȃ��Ƃ͂����b���N���Ȃ��ɂ���A��Ȃ��Ƃ��̓|�W�V�������������Ɏ������茳�Ɏ����Ă����悤�ɂ��܂��傤�B��������A�s���`���`�����X�ɕς���`�����X�����Đ��܂�܂��B

���T15���ɗ\�肳��Ă���EU���E�č̌��́A���O�̋c��[�ǂ݂Ŕی��̉\���������A�Ɠ`�����Ă��܂��B����đO�l�A����͒��O�܂ō̌������̔�э��݃j���[�X�ɂ������邱�ƂɂȂ�܂��B

����11���́A

�E04::00�@FRB�c������

�E08:50�@11���W�v�����{���ێ��x

�E09:30�@11���W�v�����B�������㍂

�E18:30�@11���W�v���p������GDP�E11���W�v���p���z�H�Ɛ��Y�w���E�����Ɛ��Y�w��

�E22:30�@12���W�v���č�CPI

������܂��B

04:00��FRB�c�������́u���グ�H���E���x�̌������Ƌ��Z�������ߘH���ւ��S�O�v��������āA����͂����ŋ߂�USD�����ɐU���ޗ��ł��B���グ������̂�����USD���̂͂��ł����A�N������͊����̉����̕����ޗ�������Ă������߂ł��B

08:50�̓��{���ێ��x�͎���Ɍ����܂���B

18:30�̉p������GDP�Ɛ��Y�w���́A�A�����ɐL�т�Ƃ��̒nj����A�ЂƂ܂��z�����ɐL�тĂ��A�����ւ̔��]�@����M���A�ƌ��߂Ă������������킸�ɍς݂܂��B

����āA����Ώۂ�09:30�̍��B������22:30�̕č�CPI�Ɍ����܂��B

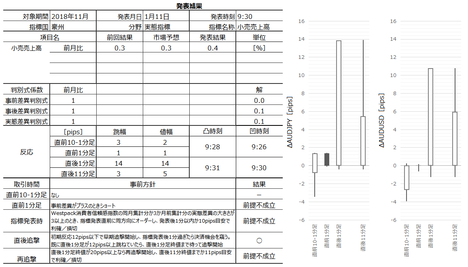

���B�������㍂

�s��\�z�i�O�ʁj

�E�O����{0.3���i�{0.3���j

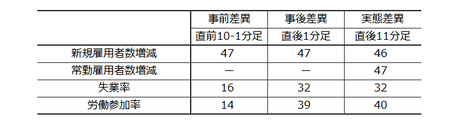

10�������_�ɂ����鎖�O���ٔ��ʎ��̉���0�ł��B

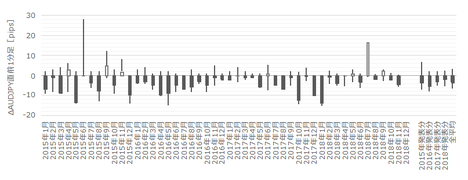

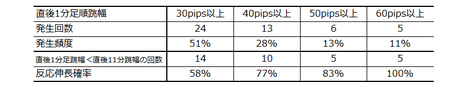

�ߋ����Ϗ�����pips�^���l��pips�i��2018�N���\���j

�E���O10-1����6�^3�i5�^2�j

�E���O1����5�^3�i4�^2�j

�E����1����16�^12�i15�^12�j

�E����11����21�^15�i19�^14�j

���O������j

�E���O1�����́A���O���ق��v���X�̂Ƃ��V���[�g���I�[�_�[�ł��B10�������_�ɂ����鎖�O���ق�0�Ȃ̂ŁA���̂܂܂Ȃ璼�O1�����ł̎���͒��~���܂��B

�E�����W�v����3�����O�W�v����Westpack����ҐM�����w���́A�e�{2.8�mips�n�Ɓ�2.3�mips�n�ł����B�Ƃ��ɑ傫����3�ȏ�ł͂Ȃ��̂ŁAWestpacks���{�w�W�O������ԍ��ق������������Ƃ͌����܂���B�w�W���\�������ׂ��I�[�_�[�͒��~�ł��B

�E�w�W���\��́A���������������m�F�����瑁���nj��J�n���܂��B���l�݂͂�����邽�߂ɂ́A12pips���Ĕ�����L���Ă�����A�����ّ��Ȓnj��|�W�V�����擾�͔����������ǂ��ł��傤�B���̏ꍇ�A����1�����I�l�Œnj��J�n���A�����ȓ��ɗ��m�^���ł��B

�E����1�����I�l��20pips�ȏ�Ȃ�A���̎��_�Œnj����J�n���܂��B�����āA�܉v��11pips�ɒB���邩�A����11�����I�l�ŗ��m���܂��B���̖ڈ���11pips�ŗǂ��ł��傤�B

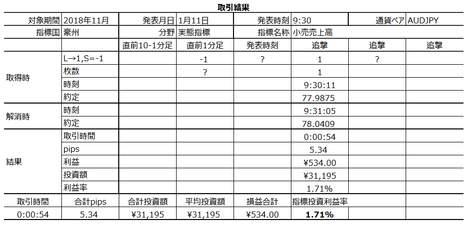

�č�CPI

�s��\�z�i�O�ʁj

�E�O���䁢0.1���i0.0���j

�E�O�N��{1.9���i�{2.2���j

�E�R�A�O����{0.2���i�{0.2���j

�E�R�A�O�N��{2.2���i�{2.2���j

10�������_�ɂ����鎖�O���ٔ��ʎ��̉��́�0.5�ł��B

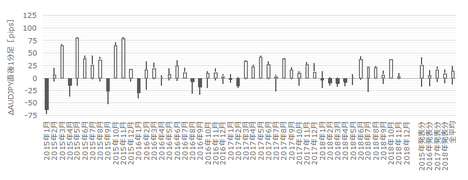

�ߋ����Ϗ�����pips�^���l��pips�i��2018�N���\���j

�E���O10-1����6�^4�i4�^2�j

�E���O1����5�^4�i2�^1�j

�E����1����18�^13�i10�^4�j

�E����11����24�^17�i12�^8�j

���O������j

�E���O1�����̓V���[�g���I�[�_�[���A���m�E���̖ڈ���2�E3pips�ł��B

�E���O10-1�������A���������Ƃ��Ɏw�W���\���O�Ƀ����O���I�[�_�[���A���\����̒��˂ŗ��m�E���ł��B

�A���A���O1������10pips�ȏ㒵�˂��Ƃ��́A����Ƃ͋t�̃|�W�V�������I�[�_�[���邱�Ƃ�D�悵�܂��B

�E�w�W���\��ɔ����������m�F������A�nj��͑����J�n���Z�����ς��܂��B

�ȉ���1��12��0���߂��ɒNjL���Ă��܂��B

���B�������㍂

����͓݂��A���b��ɗz�����ɒ��˂�B1���߂����甽�]�A���l�ōĔ��]�����A�n�l�t�߂܂Ŗ߂��B�����nj��ɗǂ��A�Ēnj��Ɉ��B

�č�CPI

���B���Ԉȍ~�A���T��EU���E�@�č̌����T��GBP�������n�߂��Ƃ���A�^�U�s���ȁu�̌������v���������炵��GBP���ɓ]���܂����B���{�����u�̌������v��ے肵�������ł����AGBP�͍��l�������ێ������܂܂ɂȂ��Ă��܂��i22:10���L�q�j�B

�֏�GBP����͌������Ă��܂��܂����B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���T�͉p����EU���E�Ă̍̌����\�肳��Ă��܂��B1��3���̂悤�Ȃ��Ƃ͂����b���N���Ȃ��ɂ���A��Ȃ��Ƃ��̓|�W�V�������������Ɏ������茳�Ɏ����Ă����悤�ɂ��܂��傤�B��������A�s���`���`�����X�ɕς���`�����X�����Đ��܂�܂��B

���T15���ɗ\�肳��Ă���EU���E�č̌��́A���O�̋c��[�ǂ݂Ŕی��̉\���������A�Ɠ`�����Ă��܂��B����đO�l�A����͒��O�܂ō̌������̔�э��݃j���[�X�ɂ������邱�ƂɂȂ�܂��B

����11���́A

�E04::00�@FRB�c������

�E08:50�@11���W�v�����{���ێ��x

�E09:30�@11���W�v�����B�������㍂

�E18:30�@11���W�v���p������GDP�E11���W�v���p���z�H�Ɛ��Y�w���E�����Ɛ��Y�w��

�E22:30�@12���W�v���č�CPI

������܂��B

04:00��FRB�c�������́u���グ�H���E���x�̌������Ƌ��Z�������ߘH���ւ��S�O�v��������āA����͂����ŋ߂�USD�����ɐU���ޗ��ł��B���グ������̂�����USD���̂͂��ł����A�N������͊����̉����̕����ޗ�������Ă������߂ł��B

08:50�̓��{���ێ��x�͎���Ɍ����܂���B

18:30�̉p������GDP�Ɛ��Y�w���́A�A�����ɐL�т�Ƃ��̒nj����A�ЂƂ܂��z�����ɐL�тĂ��A�����ւ̔��]�@����M���A�ƌ��߂Ă������������킸�ɍς݂܂��B

����āA����Ώۂ�09:30�̍��B������22:30�̕č�CPI�Ɍ����܂��B

�[�[�[��€����A$�[�[�[

���B�������㍂

�s��\�z�i�O�ʁj

�E�O����{0.3���i�{0.3���j

10�������_�ɂ����鎖�O���ٔ��ʎ��̉���0�ł��B

�ߋ����Ϗ�����pips�^���l��pips�i��2018�N���\���j

�E���O10-1����6�^3�i5�^2�j

�E���O1����5�^3�i4�^2�j

�E����1����16�^12�i15�^12�j

�E����11����21�^15�i19�^14�j

���O������j

�E���O1�����́A���O���ق��v���X�̂Ƃ��V���[�g���I�[�_�[�ł��B10�������_�ɂ����鎖�O���ق�0�Ȃ̂ŁA���̂܂܂Ȃ璼�O1�����ł̎���͒��~���܂��B

�E�����W�v����3�����O�W�v����Westpack����ҐM�����w���́A�e�{2.8�mips�n�Ɓ�2.3�mips�n�ł����B�Ƃ��ɑ傫����3�ȏ�ł͂Ȃ��̂ŁAWestpacks���{�w�W�O������ԍ��ق������������Ƃ͌����܂���B�w�W���\�������ׂ��I�[�_�[�͒��~�ł��B

�E�w�W���\��́A���������������m�F�����瑁���nj��J�n���܂��B���l�݂͂�����邽�߂ɂ́A12pips���Ĕ�����L���Ă�����A�����ّ��Ȓnj��|�W�V�����擾�͔����������ǂ��ł��傤�B���̏ꍇ�A����1�����I�l�Œnj��J�n���A�����ȓ��ɗ��m�^���ł��B

�E����1�����I�l��20pips�ȏ�Ȃ�A���̎��_�Œnj����J�n���܂��B�����āA�܉v��11pips�ɒB���邩�A����11�����I�l�ŗ��m���܂��B���̖ڈ���11pips�ŗǂ��ł��傤�B

�[�[�[��€����A$�[�[�[

�č�CPI

�s��\�z�i�O�ʁj

�E�O���䁢0.1���i0.0���j

�E�O�N��{1.9���i�{2.2���j

�E�R�A�O����{0.2���i�{0.2���j

�E�R�A�O�N��{2.2���i�{2.2���j

10�������_�ɂ����鎖�O���ٔ��ʎ��̉��́�0.5�ł��B

�ߋ����Ϗ�����pips�^���l��pips�i��2018�N���\���j

�E���O10-1����6�^4�i4�^2�j

�E���O1����5�^4�i2�^1�j

�E����1����18�^13�i10�^4�j

�E����11����24�^17�i12�^8�j

���O������j

�E���O1�����̓V���[�g���I�[�_�[���A���m�E���̖ڈ���2�E3pips�ł��B

�E���O10-1�������A���������Ƃ��Ɏw�W���\���O�Ƀ����O���I�[�_�[���A���\����̒��˂ŗ��m�E���ł��B

�A���A���O1������10pips�ȏ㒵�˂��Ƃ��́A����Ƃ͋t�̃|�W�V�������I�[�_�[���邱�Ƃ�D�悵�܂��B

�E�w�W���\��ɔ����������m�F������A�nj��͑����J�n���Z�����ς��܂��B

�ȏ�

�ȉ���1��12��0���߂��ɒNjL���Ă��܂��B

�y���㌟�z

���B�������㍂

����͓݂��A���b��ɗz�����ɒ��˂�B1���߂����甽�]�A���l�ōĔ��]�����A�n�l�t�߂܂Ŗ߂��B�����nj��ɗǂ��A�Ēnj��Ɉ��B

�č�CPI

���B���Ԉȍ~�A���T��EU���E�@�č̌����T��GBP�������n�߂��Ƃ���A�^�U�s���ȁu�̌������v���������炵��GBP���ɓ]���܂����B���{�����u�̌������v��ے肵�������ł����AGBP�͍��l�������ێ������܂܂ɂȂ��Ă��܂��i22:10���L�q�j�B

�֏�GBP����͌������Ă��܂��܂����B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

�L���ȏ�

�y���̃J�e�S���[�̍ŐV�L���z

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 15:00| Comment(0)

| TrackBack(0)

| 6. ����

2019�N01��08��

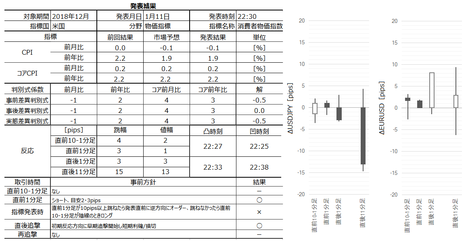

���B�ٗp���v���\�O���AUDJPY�������́i�����Łj

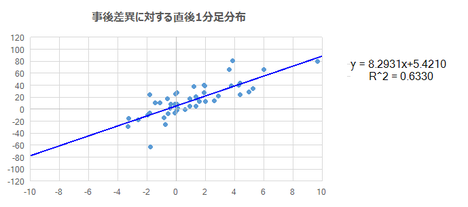

�{�e�́A�ߋ��̖{�w�W���ʂƔ��������̊W�͂��邱�Ƃɂ���āA�{�w�W���\�O���AUDJPY����ɖ𗧂��������o�����Ƃ��e�[�}�ł��B

���B�ٗp���v�i���v���FLabour Force�j�́A �I�[�X�g�����A���v�� (ABS�FAustralian Bureau of Statistics)���A�ٗp�Ґ��A���ƎҐ��A���Ɨ��A�J���Q�����A���ԘJ�����ԁA�\����w�W�ł��B���ꂼ��O�X���ƑO���̏W�v�l�����\����A�O�����ƑO�N�������̎����ƋG�ߒ�������������܂��B

���\���ڂ��������̂́i���\�����j�A�ړI�\�s�x�̒Z��FX����ɍi�����A�G�ߒ����ς̌ٗp�Ґ������Ǝ��Ɨ������ɊS�����ĂΏ\���ł��B

�ȉ��A���ɒf��Ȃ�����G�ߒ����ς̑O�����O�N���P�Ɂu�ٗp�Ґ������v�u���Ɨ��v�ƕ\�L���܂��B

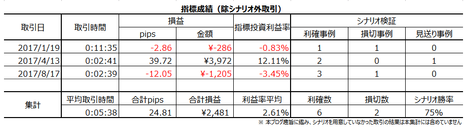

2018�N11���W�v�f�[�^�Ŋ֘A���l�������Ă����ƁA

�E�l����24.70�S���l

�E�A�ƎҐ���12.69�S���l

�E���ƎҐ���0.68�S���l

�ł��B���̌��̎��Ɨ��i�����ƎҐ��^�i�A�ƎҐ��{���ƎҐ��j�j��5.1���ł����B

���āA�{�w�W�ٗp�Ґ������̗��������ɂ́A�������낢�N�Z������܂��B

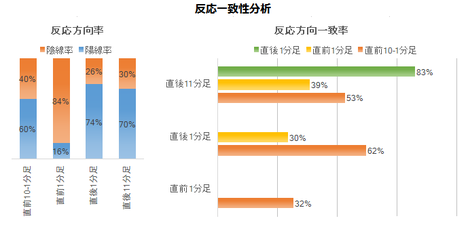

2015�N�ȍ~���\�̌ٗp�Ґ������̕��ϒl��2.14���l�ł����A�㉺�̃u�������Ȃ�傫���Ƃ�������������܂��B����A�s��\�z�͂قڈ��ł��B���̌��ʁA���\���ʂƎs��\�z�̍������������������ɁA���\���ʂƎs��\�z�̑召�W���t�]�������ł��B���\���ʂƎs��\�z�̍����傫�����������́A�傫�����Ĕ������N�����Ă��s��\�z�܂Ŗ߂肫��܂���B

�O�����ʂ̔����ŗ����Ɏs��\�z����قǖ߂����Ƃ��A�{�u���O�ł́u�ߑ唽���v�ƌĂ�ł��܂��B�{�w�W�̓����́A�ٗp�Ґ������̉ߑ唽�����A�O���ɑ傫�������菬���������肵�Ȃ��Ƃ��ɋN�������Ȃ����ł��B

���Ɨ��͒����I�ȉ��P�g�����h�r���ł��B2015�N�ȍ~�A���Ɨ����O�������P�������Ƃ�19��A�O����舫���������Ƃ�12��A�ł��i���Ɨ��ɕω����������Ƃ��̉��P�p�x��61���j�B�����āA���Ɨ����O�������P�i�z���ɑΉ��j�^�����i�A���ɑΉ��j�����Ƃ��A����11�����Ƃ̕�����v���͉ߋ�70���ł��B

�Ȃ��A����̌��ʂ��́ARBA���\�c���v�|�ɂ��A11��20���Ɂu�ٗp�͗\����苭���A���Ɨ���2020�N���܂łɂ�4.75���֒ቺ�v�A12��18���Ɂu���l�����͌ٗp�����P��������v�Ƃ̌�����������Ă��܂��B����āA���Ɨ��͓��ʁA���P�X���p���ƌ��Ȃ��܂��B

�{���͌��ʂɊ�Â��ߋ��X���܂���������j�́A�ȉ��̒ʂ�ł��B

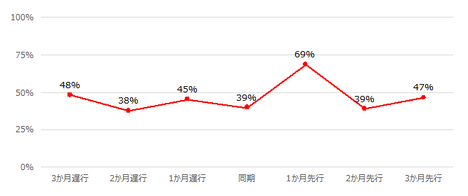

�������x�͑傫���A���������͎w�W���ʂ̗ǂ������ɑf���ł��B���\��̔����͐L�т����ł����A1����Ƃ���10����ŐL�т�pips�͋͂���������܂���B�w�W���\��͏�����Œ��˂�_��Ȃ��ƁA�������x�̕���pips���傫�����ɉ҂��Ȃ��w�W���ƌ����܂��B

�������������O��������ޗ��́A�������̕肪�����I��50�������Ɍ������ƌ����܂��̂ɁA���O1�����̉ߋ��A������84���A����1�����̉ߋ��z������74���A����11�����̉ߋ��z������70���A�ƕ肪�ڗ��_�ł��B

�����āA���O1�����́A���㍷�ًy�ђ���1�����Ƃ̕�����v����30���i�s��v��70���j�ƂȂ��Ă��܂��B�����������A������v���̕����M�����܂��B

�܂��AANZ�L�����l�͎���1�����̖{�w�W�ٗp�Ґ��������ԍ��ق̐�s�w�W�ł��B�ٗp�Ґ��������ԍ��قƂ̕�����v���́AANZ�L�����l�����̑O����̑傫����0.5�����������Ƃ��A69���̕�����v���ƂȂ�܂��B

����1�����ƒ���11�����Ƃ̕�����v����83���ŁA����83���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�71���ł��B�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ́A�S�̂�57���A����1�����ƒ���11������������v���ɂ�68���ł����B������v�̉��͂ł͒nj��O�ꂷ�ׂ��ł����A�ʕ��͂ł͒���1�����I�l�ƒ���11�����̒l���̍��͋͂�3pips��������܂���B

���˂ʼn҂��w�W�ł́A�����A�|�W�V�����������������ׂ��ł��B

��̓I�ɂ͎��̕��@���Ă��܂��B

��L�{�w�W�v�_��ߋ��X���܂���������j�̘_�����ȉ��Ɏ����܂��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

�w�W���͔͈͂́A2015�N1���W�v���`2018�N11���W�v���i���N12�����\���j��47�ł��B�����s��\�z�ɃN�Z�̂悤�Ȃ��̂�����Ȃ�A���̈�т����X�������o����W�{���ɒB���Ă��܂��B

�ȉ��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�A���A���Ɨ��͋t�ł��B���ق��}�C�i�X�̂Ƃ��z���E�v���X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B���R�ł��ˁB

���\���ʂ͒莞���\�l��p���A����C������Ă��ȉ��ɔ��f���Ă��܂���B���B�ٗp����̂��̂ɊS�������łȂ��A�w�W���\���_�̔����ɊS�����邾���Ȃ̂ŁA����͓��R�ł��B

2015�N�ȍ~�̌ٗp�Ґ������̎s��\�z�Ɣ��\���ʂ̐��ڂƁA��Όٗp�Ґ��̐��ڂ����}�Ɏ����܂��B

�Ȃ��A���̊��Ԃ̌ٗp�Ґ������̕��ϒl��2.14���l�A��Όٗp�Ґ������̕��ϒl��1.20���l�ł��B

�ٗp�Ґ������̎s��\�z�́u���C����̂��v�Ƃ������炢�قڈ��ł��B�s��\�z���قڈ��̎w�W�́A�ߑ唽�����N�������Ƃ������̂Ŋm�F���Ă����܂��B

���\���������������B

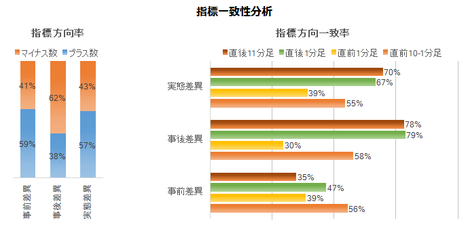

���\�́A�O���̎��㍷�ق̑傫�����K�w�����A���̊K�w���ɔ��\�����̎��㍷�ق��O���̎��㍷�قƕ������]�������𐔂��Ă��܂��i�O�����\���ɔ��\���ʂ��s��\�z������^�����A�������\���ɔ��\���ʂ��s��\�z����������^�������𐔂��Ă��܂��j�B

��\����A�O�����\���̎��㍷�ق̑傫����1�ȉ��Ȃ�i��1�`1�͈̔͂Ȃ�j�A�������\�̎��㍷�ق��O�����\���̎��㍷�قƕ������]�������Ȃ��Ƃ��킩��܂��B����A�O�����\���̎��㍷�ق̑傫����4���Ă���i��4������4�����Ȃ�j�A�������\�̎��㍷�ق��O�����\���̎��㍷�قƕ����������ɂȂ��Ă������Ƃ��킩��܂��B

�܂�A�����قڈ��Ȏs��\�z�ɑ��A�ٗp�Ґ������̏㉺���̕p�x���������ߎ��㍷�ق̑傫�������������������͉ߑ唽�����N�������̂́A�㉺���̐U�����傫�����đO���̔������N�����Ă��s��\�z�܂ŒP���ł͖߂肫��Ȃ��A�Ƃ������Ƃ��킩��܂��B

���Ɏ��Ɨ��̐��ڂł��B

��}���Ԃł́A�قڎ��Ɨ������P�������Ă��܂��B���̊��ԂɎ��Ɨ����O�������P�������Ƃ�19��A�O����舫���������Ƃ�12��A�ł��i���Ɨ��ɕω����������Ƃ��̉��P�p�x��61���j�B

�����č���̌��ʂ��́ARBA���\�c���v�|�ɂ��A11��20���Ɂu�ٗp�͗\����苭���A���Ɨ���2020�N���܂łɂ�4.75���֒ቺ�v�A12��18���Ɂu���l�����͌ٗp�����P��������v�Ƃ̌�����������A�y�ώ�����Ă��܂��B

���Ȃ݂ɁA���[�}���V���b�N�O��2008�N���ɂ͎��Ɨ���4.1���܂Œቺ�������Ƃ�����܂��B�����̔��W�����܂����A�z�R���������������낪���̐����ł��B����2008�N�̐�������2.69���i���̑O�N2007�N��4.31���j�ł����B

���\�́A�V�K�ٗp�Ґ������E��Όٗp�Ґ������E���Ɨ��E�J���Q�����̊e���قƊe���[�\�N���̕�����v���ׂ����ʂł��B

���̃u���O�̌v�����[���ɏ]���A�e���ق��e���[�\�N���l���̏��Ȃ��Ƃ������0�Ȃ�J�E���g���Ă��܂���B���̌��ʁA��\�̕ꐔ�͂��Ȃ���������܂��B�_����������|����A�e�ꐔ�����\�ɓZ�߂Ă����܂��B

�Ⴆ�A���Ɨ��Ǝ��O���فE���O10-1�����̊W�����߂���16������܂���B

���̂��Ƃ܂�����ŁA�V�K�ٗp�Ґ������͎w�W���\����̕�����v���������A���Ɨ��͎w�W���\��̕�����v�����Ⴍ�Ȃ��Ă��܂��B�J���Q�����Ǝ��㍷�فE����1�����̕�����v����64�����薳���ł��܂���B

�Ȃ��A���Ɨ��͐��l���������Ȃ�قlj��P�Ȃ̂ŕ������t�]���Ă��܂��B

���O���ʎ��́A

�Ƃ��܂��B���̂Ƃ��A���̎��̉��̕����i�v���X�ŗz���A�}�C�i�X�ʼnA���ɑΉ��j�ƒ��O10-1�����̕�����v����56���ł��B

���̎��̌W�����ǂ��I��ł�������v���͍����Ȃ�܂���B�w�W���\�O�̒��O10-1�����̕����Ɏs��\�z�͊W����܂����B

���㍷�ٔ��ʎ��́A

�Ƃ��܂��B���̂Ƃ��A���̎��̉��̕����ƒ���1�����̕�����v����79���ł��B

���\���ʂ̎s��\�z�ɑ���ǂ������ɑf���ɔ������܂��B

���ԍ��ٔ��ʎ��́A

�Ƃ��܂��B���̂Ƃ��A���̎��̉��̕����ƒ���11�����̕�����v����70���ł��B

���ԍ��ٔ��ʎ������Ɨ��̍������Ȃ��ƁA���ԍ��ق�0�ƂȂ邱�Ƃ��p�����܂��B����ǂ��A���㍷�قƒ���11�����̕�����v���́A�����荂��78���Ȃ̂ŁA���ԍ��ٔ��ʎ���p����@��͂��܂肠��܂���B

�Q�l�܂łɁA�e���ٔ��ʎ��̉��̊��Ԗ��̕��ϒl�ƑS���ϒl�����}�Ɏ����܂��B���̐}�ł́A�����̕��������đ傫���������ׂ邽�߁A�f�[�^�͐�Βl�̕��ϒl��p���Ă��܂��B��Βl�Ƃ����̂́A�Ⴆ�|1��1���傫����1�ƌ��Ȃ����Ƃł��B

���O���ق̑傫���ɔ�ׂĎ��ԍ��ق̑傫���́A�ȑO�����т��ď������Ȃ��Ă��܂��B��������ϓI�ɁA�O�ʂɑ��Ĕ��\���ʂ��s��\�z�قǃu���Ȃ����Ƃ�\���Ă��܂��B

�C�ɂ���K�v�Ȃ�Ă���܂����B�{�w�W�͉e���͂������̂ł��B

�ڍׂ́w���B�ٗp�w�W�uANZ�L�����l�����v���\���ʂ̍��B�ٗp���v�ւ̉e���x���Q�Ɗ肢�܂��B

���܁A

�EANZ���l�L�������O����̑傫������0.5���ȉ��������Ƃ��A�{�w�W�ٗp�Ґ����������O����茸�����ꍇ

�EANZ���l�L�������O����̑傫�����{0.5���ȏゾ�����Ƃ��A�{�w�W�ٗp�Ґ����������O����葝�����ꍇ

�𗼎w�W��������v�����A�Ɖ��߂��܂��BANZ���l�L�������O����̑傫����0.5���ȉ������ω����Ȃ��������́A��r�ɗp���܂���B

���}�����́u���l�L�������O���䂪�ٗp�Ґ������̕ω������Z������s�^�x�s�v�Ɠǂ݂܂��B�c���͂����̕�����v���ł��B

���̐}����AANZ�L�����l�����O����́A�ٗp�Ґ������i�ٗp�Ґ��ł͂Ȃ��j�̎��ԍ��قɑ��A����1�����Ő�s����A�ƌ����܂��B

���̐}�́AANZ�L�����l�����O����̑傫����0.5���ȏ�̏ꍇ�ł����B

�ł͎��ɁAANZ�L�����l�����O����̑傫����ω�����ƁA�ǂ��Ȃ邩���\�ɐ������܂��B

���\�́A��}�ő��ւ������܂ꂽ���w�W�̎���1�����ɂ��ĕ�����v����Z�߂����̂ł��B

ANZ�L�����l�����̑傫����0.5���������������̌ٗp�Ґ��������ԍ��ق̕����́A���ғI����69���ȏ�Ƃ������ƂɂȂ�܂��B���܂�A�e�ɂł��Ȃ����ғI�����ɂ����B���܂���B

����āA�O����ANZ�L�����l�������������铖���̌ٗp�Ґ��������ԍ��ق̕������A���O���قƋt�ɂȂ�Ƃ����`�����X�Ƒ����܂��傤�B

�Ⴆ�AANZ�L�����l�������������铖���̌ٗp�Ґ������́A�O�����ʂ������Ă����Ƃ��܂��B����Ȃ̂ɁA�����̌ٗp�Ґ������̎s��\�z�͑O�����ʂ�������Ă����Ƃ��܂��B���̂Ƃ��A�O����ANZ�L�����l�������������铖���̌ٗp�Ґ������͎s��\�z������i���㍷�ق��v���X�ƂȂ�j�A�Ƃ������Ƃł��B

�Ȃ���̂Ƃ��A�w�W���\���O�Ƀ����O���I�[�_�[���Ă����A1.2���ɋL�����ʂ�A����1�������z���ƂȂ���ғI������74���A�Ƃ������ƂɂȂ�܂��B

����b����Ȃ��Ă��A�ǂނ̂��ʓ|�Șb�ł���ˁB�ł��A���̑O������Ƃ��Ɏw�W���\����̑傫�������Ƃ��ɏ��Ă���ғI������74���ł��B��肭�����ł��Ȃ��Ă��A�בւ�o�ς⍋�B�̐^�ʖڂȕ���������y�Ȃ͂������炲�e�͊肢�܂��B

���͂́A�������x�̑傫�����������グ����@�ƁA�����������������グ����@�ƁA���������O�Ɏ�������\�����Ȃ����A�ɂ��čs���܂��B

�{�w�W�̎w�W���͔͈͂́A2015�N1���W�v���`2018�N11���W�v���i���N12�����\���j��47�ł��B������т����X��������Ȃ�A�����ł͂Ȃ��ɂ���A�X�������o���ɂ͏\���Ȓ������ɒB���Ă��܂��B

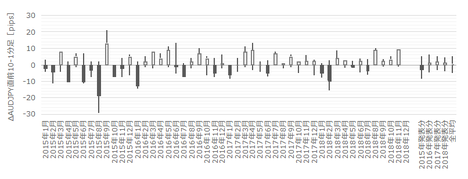

�ߋ���4�{���`���[�g�̊e���[�\�N���̕��ϒl�ƕ��z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑ��đf���ɔ����������Ȓ���1�����������͉ߋ����ς�31pips�ł��B���ɑ傫�����˂�w�W�ł���A�w�W���\�������ׂ��ŕs�p�ӂɃ|�W�V���������ׂ��ł͂���܂���B

���܁A�e���[�\�N���n�l�Ŋ����Ȏ��O���͂Ɋ�Â��|�W�V�������I�[�_�[���A�e���[�\�N���������̐�[�Ŋ����ɗ��m�ł��銮���Ȏ�����ł����Ƃ��܂��B����قNJ����Ȏ�����s�����Ȃ�A1��̔��\�ł�4�{�̃��[�\�N���������ŕ���82pips���҂��܂��B

���R�A����Ȋ����ȕ��͂������Ȏ�����s�\�Ȃ̂ŁA1��̔��\�ő_���̂͂���2�`4�����炢�ɂ��Ă����Ηǂ��ł��傤�i16�`33pips�j�B���̊��Ԃ̓����S�̂�2�`4�������_��Ȃ���A�����̂Ȃ�����ŏ������҂��₷���A�����ɘj��{�w�W����ł̎��v���ő剻���₷���A�Ƃ̌l�I���G������܂��B

���Q�l�܂ŁB

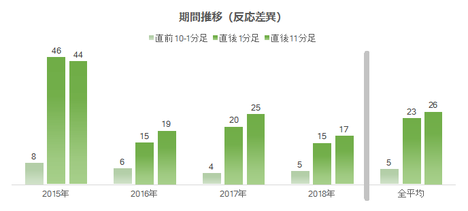

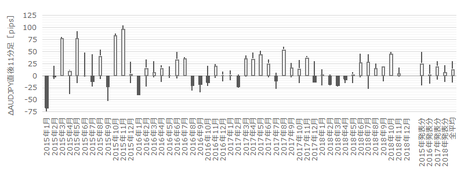

���ɁA���Ԗ��ɋ�������O10-1�����ƒ���1�����ƒ���11�����̒l�����ڂ����}�Ɏ����܂��B���̐}�ł́A�����̕��������đ傫���������ׂ邽�߁A�f�[�^�͐�Βl�̕��ϒl��p���Ă��܂��B��Βl�Ƃ����̂́A�Ⴆ�|1��1���傫����1�ƌ��Ȃ����Ƃł��B

�w�W���\��́A�����̑傫���̊��ɒ���1�����l���ƒ���11�����l���̍������������Ƃ��킩��܂��B����3pips��������܂���B

�܂��A2015�N�����ˏo���Ĕ������傫�����Ƃ��킩��܂��B�����ŁA2016�N�ȍ~��4�{���`���[�g�̊e���[�\�N���̕��ϒl�����\�ɓZ�߂Ă����܂��B

�������x�̖ڈ��́A��������Q�l�ɂ��������ǂ������ł��ˁB

�O�f�̕\���͔������x���������Ȃ��Ă��܂����A����ł��傫����������w�W�ł��邱�Ƃɕς�肠��܂���B

�ʔ������͂́A�����������Ғl���d�����Ď�����邽�߂̕��͂ł��B�����I�Ƃ͌�������̂́A�Ⴆ�A�s�������Ă������Ɠ��������Ŏ���𑱂���s�������K�{�ł��B

�����̎w�W�ł́A���㍷�قƒ���1�����̕�����v���������Ȃ肪���Ȃ��Ƃ��킩���Ă��܂��B����ǂ��A����������v�������ł��A���㍷�ق̑傫���ƒ���1�����l�������I�ɂȂ�w�W�͏��Ȃ����Ƃ��킩���Ă��܂��B

���㍷�ٔ��ʎ��̉��i�����j�ƒ���1�����I�l�i�c���j�̊W�ƁA����1�����I�l�i�����j�ƒ���11�����I�l�i�c���j�̊W�����}�Ɏ����܂��B�O�҂����������A��҂����̌�̐L�т������܂��B

���㍷�ق̑傫���ƒ���1�����̑傫���Ƃ́A���ϓI�ɂقڔ��W������܂��B�����āA����1�����̕��������m�F����A����11�����l���͒���1�����l���������ϓI��7���L�т܂��B

�t�Ɍ����A�l�����m������ׂ����A�{�w�W�ł��炾��|�W�V�����������Ĕ�����L���̂�҂͍̂����I�ƌ����܂���B�{�w�W�͒����ʼn҂����Ƃ�_���ׂ��ł��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��w�W��v���������Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ�������v���������Q�Ɗ肢�܂��B

��������������x����ɂ����A���������̈�v��������ɂ��Ă��܂��B

�������ł́A���O1�����̉ߋ��A������84���A����1�����̉ߋ��z������74���A����11�����̉ߋ��z������70���A�ƕ肪�ڗ����܂��B

������v���ł́A���O1���������㍷�قⒼ��1�����Ƃ̕�����v��30���i�s��v��70���j�ŁA���ʂƂ��̔��������O�������Ă��܂��B���㍷�قƒ���1�����E����11�����͕�����v�����Ƃ���80����ƁA�w�W���ʂ̗ǂ������ɑf���ɉ����Ă��܂��B

���ɁA�����������ł́A�ߋ����\��ɔ�����L�������ۂ��ׂĂ��܂��B

����1�����ƒ���11�����Ƃ̕�����v����83���ł����B�w�W���\����́A�ߋ��̎��т��点�߂Đ����Ԃ��炢���������ɔ������L�ё�����ƐM���邵������܂���B�����ŁA����83���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�71���ł����B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ́A�S�̂�57���A����1�����ƒ���11������������v���ɂ�68���ł����B

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�������n�l����[�\�N���������܂��B�����܂ł̕��͌��ʂɊ�Â��A�Ō�Ɋe���[�\�N�����̎�����j���o���܂��B

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

2015�N��2016�N�ȍ~�Ƃł́A�w�W���\��̔������x���܂�ňႢ�܂��B���������A���O10-1�������������A���̊��Ԃ̓�����2016�N�ȍ~�ɖڂɌ����ď������Ȃ����Ƃ͌����܂���B

���O10-1������2016�N�ȍ~�̕��Ϗ�������7pips�A���l����5pips�ł��B�ߋ��z������60���A���O���قƂ̕�����v����56���ŁA���O�ɕ������������Ă���ƌ�����قǃA�e�ɂȂ�T�C���͂���܂���B

����āA���̊��Ԃ͎�����܂���B

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

���O1������2016�N�ȍ~�̕��Ϗ�������6pips�A���l����5pips�ł��B�ߋ��̉A������84���ƈُ�ȕ肪����A���O���قƂ̕�����v����39���ł��B

�܂��A�z�����ւ̃q�Q���召�قږ������Ă��܂��B�����������Ȃ����߂ɂ́A�ӂ����@������ƍl�����܂��B

�ЂƂ́A�����ɂȂ�����Ƃɂ����V���[�g�������A�ߋ��A�����̍������A�e�ɂ��邱�Ƃł��B�����ЂƂ́A���̊��Ԃɗz�����ɒ��˂���t����V���[�g���邱�Ƃł��B

���̊��Ԃ́A���O10-1�������z���Ȃ�V���[�g���I�[�_�[���A���O10-1�������A�����`�����Ȃ�w�W���\2���O����z������5pips���˂�̂�҂��ċt����V���[�g���܂��B�Ƃ��ɁA���m�^���̖ڈ���3�E4pips�Ƃ��Ă����܂��傤�B

���O1�����ł̎���������O�|�����ꂽ���č\�₵�܂���B

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

����1������2016�N�ȍ~�̕��Ϗ�������23pips�A���l����17pips�ł��B2015�N�̔���������ƁA���ݓI�ɋɂ߂đ傫�Ȕ����������˂Ȃ����߁A�w�W���\�������ׂ��Ń|�W�V�����������Ƃɂ͐T�d�ł���ׂ��ł��B�����āA�l�������Ƃ̋t�����̃q�Q�i�t�q�Q�j���U������܂��B

�ߋ��A�t�q�Q��5pips�ȏゾ�������Ƃ�16��i�p�x34���j������܂��B�����w�W���\�����5pips���|�W�V�����Ƌt���ɒ��˂Ă��܂�����A��������܂���B3���1����x���ɑ����悤�ł͂���Ă��܂���B��́A�x���̋t�q�Q���X���[���ď������ł̗��m��_����������܂���B

���̉ۂ������Ă����܂��B

�t�q�Q������1�����������̔����i12pips�j�ɒB�������Ƃ͉ߋ�12��i�p�x19���j�ł��B����A���������{1pips��12pips�ȏゾ�������Ƃ͉ߋ�87���ɒB���܂��B���������ʎ�����ЂƂ��m�F���Ă����Ȃ��̂ŁA�ȉ��͒P���������v�Z�ŋ��߂܂��B

�������m�^���ؐݒ���ꗥ12pips�ōs�����Ƃɂ���ƁA�x���ő����邱�Ƃ�19���ȉ��ƂȂ�A�x���ꂸ�ɗ��m�ł��邱�Ƃ�87���|19����68���ł��B�������薈�N12��̎���ŁA�x�����X���[�ł��邱�Ƃ�8.2��A�x���Ō��ς���邱�Ƃ�2.3��A����1�����ł͌��ςł��Ȃ����Ƃ�1.5��ł��B

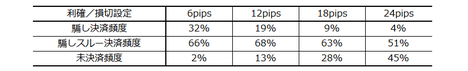

���������W�����\�ɓZ�߂Ă����܂��B

���̕\�́A�ߋ��̌ʎ���̃`���[�g�ׂ���łȂ��A�K������x���i�t�q�Q�j���`�����Ă��珇���������ɐL�т�Ƃ����O��ŃJ�E���g�������̂ł��B����āA���ۂɗ��m�^���ؐݒ�����̕\�̒ʂ�ɂ�����A�x���Ō��ς����p�x�͌���A�x�����X���[���Č��ς����p�x�͑����܂��B

���������덷�܂�����ŁA�w�W���\���O�Ƀ|�W�V�������I�[�_�[���ė\�ߗ��m�^���ؐݒ�����Ă����Ƃ��ɂǂ��Ȃ邩��\���Ă��܂��B

��pips�𗘊m�^���ؐݒ�ɂ��邩�́A����X�^�C������ł��B�A���A�t�q�Q�p�x�E���x���傫���w�W�ł́A���m�^���ؐݒ肪�K�v�ł��B

���ɁA�w�W���\�������ׂ���������j�ł��B

�{�w�W�ɐ旧���Ĕ��\�����ANZ�L�����l�����́A�O����̑傫����0.5���ȏ�̂Ƃ��A�{�w�W�ٗp�Ґ��������ԍ��ق̕�����1������s���Ċ��ғI����69���Ő�s�������Ă��܂��B�܂��A����1�����̉ߋ��z������74���ŁA���O1�����Ƃ̕�����v����30���i�s��v��70���j�ƂȂ��Ă��܂��B

����āA�O���W�v����ANZ�L�����l�����O����̕����ƁA�ٗp�Ґ������̎��O���ق̕������قȂ�Ƃ��AANZ�L�����l�����O����̕����Ɠ��������Ɏw�W���\���O�ɃI�[�_�[���܂��B�܂��A���O1�������A���̂Ƃ��i�A���ŏI��肻���ȂƂ��j�A�w�W���\���O�Ƀ����O�ł��B�Ƃ��ɁA���m�^����18pips�Ƃ��A�ӂ��̃|�W�V�����������������ė����ĂɂȂ�Ȃ����͒��~�ł��B

�����āA�nj����j�ł��B

����1�����ƒ���11�����Ƃ̕�����v����83���ŁA����83���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�71���ł��B�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ́A�S�̂�57���A����1�����ƒ���11������������v���ɂ�68���ł����B������v�̉��͂ł͒nj��O�ꂷ�ׂ��ł����A�ʕ��͂ł͒���1�����I�l�ƒ���11�����̒l���̍��͋͂�3pips��������܂���B

���˂ʼn҂��w�W�Ń|�W�V�����������ׂ��ł͂���܂���B�x���Ƃ��A�w�W���\����1�����߂����痘�m�̋@����M���܂��B

�Ō�ɁA����11�����̎n�l����[�\�N�������}�Ɏ����܂��B

2016�N�ȍ~�A����11�����͉ߋ����Ϗ�������29pips�A���l����20pips�ł��B

����1������������30pips�ȏ�ɒB�������Ƃ͉ߋ�24��܂��B���̂���14��͒��㏇����������1�������������Ĕ�����L���Ă��܂��B���l�ɁA����1�������������傫���Ȃ�قǁA���������W���ǂ��Ȃ��Ă��������ׂĂ����܂����B

���̕\���܂��A����1������������pips�ɒB����Ɠ����ɒnj��J�n���邩��I�Ȃ�������܂���B

�����ł́A����1�����`������40pips�ɒB������nj��J�n�Ƃ��A���ɒ���1�����I�l��������߂��Ă��C�ɂ��܂���B����1�������������璼��1�����I�l��10pips�ȏ�߂����Ƃ��́A����1�����I�l�Ńi���s���Œnj��|�W�V�����������܂��B�ŏ��̒nj��|�W�V���������ł̗��m�^���̖ڈ���20pips�A�i���s�����������Ƃ��́A�ӂ��̒nj��|�W�V������40pips�𗘊m�^���̖ڈ��Ƃ��܂��B

��������ǂ�臒l�����\1���ȓ���40pips�ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

���������܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

������т́A���̕��͂ɋL�ڕ��j�ɉ����Ď��ۂɎ�����s�������ʂ�����Z�߂Ă��܂��B���ۂɎ���������ʈȊO�́A�Ⴆ���O���j���Ó��������Ƃ��Ă������ɂ͊܂݂܂���B�܂��A���O���j�ɋ����Ă��Ȃ�����i���j�O����j�̐��т͊܂߂܂���B

���ۂ̎���́A�Ⴆ���ʓI�ɗz���������Ƃ��Ă��I�l1�b�O�܂Œ����A�����ւ̃q�Q�������ƌ`�����Ă����肵�܂��B�����������ꍇ�A���O�̂��̊��Ԃ̎�����j�������O���������V���[�g���������킩��܂���B���ۂ̎���ŗ��m�ł�������������Ȃ������������������Ȕ������ƌ����܂��B�����āA���j�O����������Ɋ܂߂�ƁA���O���̗͂L������������ł��Ȃ��Ȃ��Ă��܂��܂��B

������j�̋L�q���A�����₷���E���͌��ʂ�������ɂ����E���ȍٗʕ������킩��悤�ɁA�i���E���P���Ă�����������܂���B�L�q�͂�����߉߂��Ă���������܂������܂���B���̌��ˍ���������̂ŁA���s���낵�Ă��܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

FX�������w������1�ʁx�i��2017�N1�������_�B�t�@�C�i���X�E�}�O�l�C�g�В���2017�N1���������������j�ŁATVCM�ł��L���ł��B�����́A�w�����ʐM�Ёx�j���[�X�z�M�A����ʐM��i�N�����̎�����ʂ̈�ڗđR�}���j�A24���ԓd�b�T�|�[�g�A�ł��B�L���b�V���o�b�N�͌����\��������3�����ȓ���500�������i1������8�`9���̔����j�ł��B�����J�ݓ�����ł͂Ȃ��_�͗v���ӂł��B

�[�[�[��€����A$�[�[�[

���B�ٗp���v�i���v���FLabour Force�j�́A �I�[�X�g�����A���v�� (ABS�FAustralian Bureau of Statistics)���A�ٗp�Ґ��A���ƎҐ��A���Ɨ��A�J���Q�����A���ԘJ�����ԁA�\����w�W�ł��B���ꂼ��O�X���ƑO���̏W�v�l�����\����A�O�����ƑO�N�������̎����ƋG�ߒ�������������܂��B

���\���ڂ��������̂́i���\�����j�A�ړI�\�s�x�̒Z��FX����ɍi�����A�G�ߒ����ς̌ٗp�Ґ������Ǝ��Ɨ������ɊS�����ĂΏ\���ł��B

�ȉ��A���ɒf��Ȃ�����G�ߒ����ς̑O�����O�N���P�Ɂu�ٗp�Ґ������v�u���Ɨ��v�ƕ\�L���܂��B

2018�N11���W�v�f�[�^�Ŋ֘A���l�������Ă����ƁA

�E�l����24.70�S���l

�E�A�ƎҐ���12.69�S���l

�E���ƎҐ���0.68�S���l

�ł��B���̌��̎��Ɨ��i�����ƎҐ��^�i�A�ƎҐ��{���ƎҐ��j�j��5.1���ł����B

���āA�{�w�W�ٗp�Ґ������̗��������ɂ́A�������낢�N�Z������܂��B

2015�N�ȍ~���\�̌ٗp�Ґ������̕��ϒl��2.14���l�ł����A�㉺�̃u�������Ȃ�傫���Ƃ�������������܂��B����A�s��\�z�͂قڈ��ł��B���̌��ʁA���\���ʂƎs��\�z�̍������������������ɁA���\���ʂƎs��\�z�̑召�W���t�]�������ł��B���\���ʂƎs��\�z�̍����傫�����������́A�傫�����Ĕ������N�����Ă��s��\�z�܂Ŗ߂肫��܂���B

�O�����ʂ̔����ŗ����Ɏs��\�z����قǖ߂����Ƃ��A�{�u���O�ł́u�ߑ唽���v�ƌĂ�ł��܂��B�{�w�W�̓����́A�ٗp�Ґ������̉ߑ唽�����A�O���ɑ傫�������菬���������肵�Ȃ��Ƃ��ɋN�������Ȃ����ł��B

���Ɨ��͒����I�ȉ��P�g�����h�r���ł��B2015�N�ȍ~�A���Ɨ����O�������P�������Ƃ�19��A�O����舫���������Ƃ�12��A�ł��i���Ɨ��ɕω����������Ƃ��̉��P�p�x��61���j�B�����āA���Ɨ����O�������P�i�z���ɑΉ��j�^�����i�A���ɑΉ��j�����Ƃ��A����11�����Ƃ̕�����v���͉ߋ�70���ł��B

�Ȃ��A����̌��ʂ��́ARBA���\�c���v�|�ɂ��A11��20���Ɂu�ٗp�͗\����苭���A���Ɨ���2020�N���܂łɂ�4.75���֒ቺ�v�A12��18���Ɂu���l�����͌ٗp�����P��������v�Ƃ̌�����������Ă��܂��B����āA���Ɨ��͓��ʁA���P�X���p���ƌ��Ȃ��܂��B

�[�[�[��€����A$�[�[�[

�{���͌��ʂɊ�Â��ߋ��X���܂���������j�́A�ȉ��̒ʂ�ł��B

�������x�͑傫���A���������͎w�W���ʂ̗ǂ������ɑf���ł��B���\��̔����͐L�т����ł����A1����Ƃ���10����ŐL�т�pips�͋͂���������܂���B�w�W���\��͏�����Œ��˂�_��Ȃ��ƁA�������x�̕���pips���傫�����ɉ҂��Ȃ��w�W���ƌ����܂��B

�������������O��������ޗ��́A�������̕肪�����I��50�������Ɍ������ƌ����܂��̂ɁA���O1�����̉ߋ��A������84���A����1�����̉ߋ��z������74���A����11�����̉ߋ��z������70���A�ƕ肪�ڗ��_�ł��B

�����āA���O1�����́A���㍷�ًy�ђ���1�����Ƃ̕�����v����30���i�s��v��70���j�ƂȂ��Ă��܂��B�����������A������v���̕����M�����܂��B

�܂��AANZ�L�����l�͎���1�����̖{�w�W�ٗp�Ґ��������ԍ��ق̐�s�w�W�ł��B�ٗp�Ґ��������ԍ��قƂ̕�����v���́AANZ�L�����l�����̑O����̑傫����0.5�����������Ƃ��A69���̕�����v���ƂȂ�܂��B

����1�����ƒ���11�����Ƃ̕�����v����83���ŁA����83���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�71���ł��B�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ́A�S�̂�57���A����1�����ƒ���11������������v���ɂ�68���ł����B������v�̉��͂ł͒nj��O�ꂷ�ׂ��ł����A�ʕ��͂ł͒���1�����I�l�ƒ���11�����̒l���̍��͋͂�3pips��������܂���B

���˂ʼn҂��w�W�ł́A�����A�|�W�V�����������������ׂ��ł��B

��̓I�ɂ͎��̕��@���Ă��܂��B

- ���O1�����́A���O10-1�������z���Ȃ�V���[�g���I�[�_�[���A���O10-1�������A�����`�����Ȃ�w�W���\2���O����z������5pips���˂�̂�҂��ċt����V���[�g���܂��B�Ƃ��ɁA���m�^���̖ڈ���3�E4pips�Ƃ��Ă����܂��傤�B

- �O���W�v����ANZ�L�����l�����O����̕����ƁA�ٗp�Ґ������̎��O���ق̕������قȂ�Ƃ��AANZ�L�����l�����O����̕����Ɠ��������Ɏw�W���\���O�ɃI�[�_�[���܂��B�܂��A���O1�������A���̂Ƃ��i�A���ŏI��肻���ȂƂ��j�A�w�W���\���O�Ƀ����O�ł��B�Ƃ��ɁA���m�^����18pips�Ƃ��A�ӂ��̃|�W�V�����������������ė����ĂɂȂ�Ȃ����͒��~�ł��B

- �w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B�����āA�x���Ƃ��w�W���\����1�����߂����痘�m�̋@����M���܂��B

- ����1�����`������40pips�ɒB������nj��J�n�Ƃ��A���ɒ���1�����I�l��������߂��Ă��C�ɂ��܂���B����1�������������璼��1�����I�l��10pips�ȏ�߂����Ƃ��́A����1�����I�l�Ńi���s���Œnj��|�W�V�����������܂��B�ŏ��̒nj��|�W�V���������ł̗��m�^���̖ڈ���20pips�A�i���s�����������Ƃ��́A�ӂ��̒nj��|�W�V������40pips�𗘊m�^���̖ڈ��Ƃ��܂��B

��������ǂ�臒l�����\1���ȓ���40pips�ł��B

��L�{�w�W�v�_��ߋ��X���܂���������j�̘_�����ȉ��Ɏ����܂��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

�T.�w�W����

�w�W���͔͈͂́A2015�N1���W�v���`2018�N11���W�v���i���N12�����\���j��47�ł��B�����s��\�z�ɃN�Z�̂悤�Ȃ��̂�����Ȃ�A���̈�т����X�������o����W�{���ɒB���Ă��܂��B

�ȉ��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�A���A���Ɨ��͋t�ł��B���ق��}�C�i�X�̂Ƃ��z���E�v���X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B���R�ł��ˁB

�y1.1 �w�W���ځz

���\���ʂ͒莞���\�l��p���A����C������Ă��ȉ��ɔ��f���Ă��܂���B���B�ٗp����̂��̂ɊS�������łȂ��A�w�W���\���_�̔����ɊS�����邾���Ȃ̂ŁA����͓��R�ł��B

�[�[�[��€����A$�[�[�[

2015�N�ȍ~�̌ٗp�Ґ������̎s��\�z�Ɣ��\���ʂ̐��ڂƁA��Όٗp�Ґ��̐��ڂ����}�Ɏ����܂��B

�Ȃ��A���̊��Ԃ̌ٗp�Ґ������̕��ϒl��2.14���l�A��Όٗp�Ґ������̕��ϒl��1.20���l�ł��B

�ٗp�Ґ������̎s��\�z�́u���C����̂��v�Ƃ������炢�قڈ��ł��B�s��\�z���قڈ��̎w�W�́A�ߑ唽�����N�������Ƃ������̂Ŋm�F���Ă����܂��B

���\���������������B

���\�́A�O���̎��㍷�ق̑傫�����K�w�����A���̊K�w���ɔ��\�����̎��㍷�ق��O���̎��㍷�قƕ������]�������𐔂��Ă��܂��i�O�����\���ɔ��\���ʂ��s��\�z������^�����A�������\���ɔ��\���ʂ��s��\�z����������^�������𐔂��Ă��܂��j�B

��\����A�O�����\���̎��㍷�ق̑傫����1�ȉ��Ȃ�i��1�`1�͈̔͂Ȃ�j�A�������\�̎��㍷�ق��O�����\���̎��㍷�قƕ������]�������Ȃ��Ƃ��킩��܂��B����A�O�����\���̎��㍷�ق̑傫����4���Ă���i��4������4�����Ȃ�j�A�������\�̎��㍷�ق��O�����\���̎��㍷�قƕ����������ɂȂ��Ă������Ƃ��킩��܂��B

�܂�A�����قڈ��Ȏs��\�z�ɑ��A�ٗp�Ґ������̏㉺���̕p�x���������ߎ��㍷�ق̑傫�������������������͉ߑ唽�����N�������̂́A�㉺���̐U�����傫�����đO���̔������N�����Ă��s��\�z�܂ŒP���ł͖߂肫��Ȃ��A�Ƃ������Ƃ��킩��܂��B

�[�[�[��€����A$�[�[�[

���Ɏ��Ɨ��̐��ڂł��B

��}���Ԃł́A�قڎ��Ɨ������P�������Ă��܂��B���̊��ԂɎ��Ɨ����O�������P�������Ƃ�19��A�O����舫���������Ƃ�12��A�ł��i���Ɨ��ɕω����������Ƃ��̉��P�p�x��61���j�B

�����č���̌��ʂ��́ARBA���\�c���v�|�ɂ��A11��20���Ɂu�ٗp�͗\����苭���A���Ɨ���2020�N���܂łɂ�4.75���֒ቺ�v�A12��18���Ɂu���l�����͌ٗp�����P��������v�Ƃ̌�����������A�y�ώ�����Ă��܂��B

���Ȃ݂ɁA���[�}���V���b�N�O��2008�N���ɂ͎��Ɨ���4.1���܂Œቺ�������Ƃ�����܂��B�����̔��W�����܂����A�z�R���������������낪���̐����ł��B����2008�N�̐�������2.69���i���̑O�N2007�N��4.31���j�ł����B

�y1.2 �w�W���ʗǔ۔���z

���\�́A�V�K�ٗp�Ґ������E��Όٗp�Ґ������E���Ɨ��E�J���Q�����̊e���قƊe���[�\�N���̕�����v���ׂ����ʂł��B

���̃u���O�̌v�����[���ɏ]���A�e���ق��e���[�\�N���l���̏��Ȃ��Ƃ������0�Ȃ�J�E���g���Ă��܂���B���̌��ʁA��\�̕ꐔ�͂��Ȃ���������܂��B�_����������|����A�e�ꐔ�����\�ɓZ�߂Ă����܂��B

�Ⴆ�A���Ɨ��Ǝ��O���فE���O10-1�����̊W�����߂���16������܂���B

���̂��Ƃ܂�����ŁA�V�K�ٗp�Ґ������͎w�W���\����̕�����v���������A���Ɨ��͎w�W���\��̕�����v�����Ⴍ�Ȃ��Ă��܂��B�J���Q�����Ǝ��㍷�فE����1�����̕�����v����64�����薳���ł��܂���B

�Ȃ��A���Ɨ��͐��l���������Ȃ�قlj��P�Ȃ̂ŕ������t�]���Ă��܂��B

�[�[�[��€����A$�[�[�[

���O���ʎ��́A

- �[6✕���Ɨ��̎��O���فm���n�{2✕�V�K�ٗp�Ґ������̎��O���فm���l�n

�Ƃ��܂��B���̂Ƃ��A���̎��̉��̕����i�v���X�ŗz���A�}�C�i�X�ʼnA���ɑΉ��j�ƒ��O10-1�����̕�����v����56���ł��B

���̎��̌W�����ǂ��I��ł�������v���͍����Ȃ�܂���B�w�W���\�O�̒��O10-1�����̕����Ɏs��\�z�͊W����܂����B

���㍷�ٔ��ʎ��́A

- �[5✕���Ɨ��̎��㍷�فm���n�{1✕�V�K�ٗp�Ґ������̎��㍷�فm���l�n�{2✕�J���Q�����̎��㍷�فm���n

�Ƃ��܂��B���̂Ƃ��A���̎��̉��̕����ƒ���1�����̕�����v����79���ł��B

���\���ʂ̎s��\�z�ɑ���ǂ������ɑf���ɔ������܂��B

���ԍ��ٔ��ʎ��́A

- �[8✕���Ɨ��̎��ԍ��فm���n

�Ƃ��܂��B���̂Ƃ��A���̎��̉��̕����ƒ���11�����̕�����v����70���ł��B

���ԍ��ٔ��ʎ������Ɨ��̍������Ȃ��ƁA���ԍ��ق�0�ƂȂ邱�Ƃ��p�����܂��B����ǂ��A���㍷�قƒ���11�����̕�����v���́A�����荂��78���Ȃ̂ŁA���ԍ��ٔ��ʎ���p����@��͂��܂肠��܂���B

�[�[�[��€����A$�[�[�[

�Q�l�܂łɁA�e���ٔ��ʎ��̉��̊��Ԗ��̕��ϒl�ƑS���ϒl�����}�Ɏ����܂��B���̐}�ł́A�����̕��������đ傫���������ׂ邽�߁A�f�[�^�͐�Βl�̕��ϒl��p���Ă��܂��B��Βl�Ƃ����̂́A�Ⴆ�|1��1���傫����1�ƌ��Ȃ����Ƃł��B

���O���ق̑傫���ɔ�ׂĎ��ԍ��ق̑傫���́A�ȑO�����т��ď������Ȃ��Ă��܂��B��������ϓI�ɁA�O�ʂɑ��Ĕ��\���ʂ��s��\�z�قǃu���Ȃ����Ƃ�\���Ă��܂��B

�y1.3 �w�W�Ԉ�v�����́z

�i1.3.1 �ߋ��������\�w�W�Ƃ̔��������ւ̉e���͋���j

�C�ɂ���K�v�Ȃ�Ă���܂����B�{�w�W�͉e���͂������̂ł��B

�i1.3.2 ANZ�L�����l�����Ƃ̑Δ�j

�ڍׂ́w���B�ٗp�w�W�uANZ�L�����l�����v���\���ʂ̍��B�ٗp���v�ւ̉e���x���Q�Ɗ肢�܂��B

���܁A

�EANZ���l�L�������O����̑傫������0.5���ȉ��������Ƃ��A�{�w�W�ٗp�Ґ����������O����茸�����ꍇ

�EANZ���l�L�������O����̑傫�����{0.5���ȏゾ�����Ƃ��A�{�w�W�ٗp�Ґ����������O����葝�����ꍇ

�𗼎w�W��������v�����A�Ɖ��߂��܂��BANZ���l�L�������O����̑傫����0.5���ȉ������ω����Ȃ��������́A��r�ɗp���܂���B

���}�����́u���l�L�������O���䂪�ٗp�Ґ������̕ω������Z������s�^�x�s�v�Ɠǂ݂܂��B�c���͂����̕�����v���ł��B

���̐}����AANZ�L�����l�����O����́A�ٗp�Ґ������i�ٗp�Ґ��ł͂Ȃ��j�̎��ԍ��قɑ��A����1�����Ő�s����A�ƌ����܂��B

���̐}�́AANZ�L�����l�����O����̑傫����0.5���ȏ�̏ꍇ�ł����B

�ł͎��ɁAANZ�L�����l�����O����̑傫����ω�����ƁA�ǂ��Ȃ邩���\�ɐ������܂��B

���\�́A��}�ő��ւ������܂ꂽ���w�W�̎���1�����ɂ��ĕ�����v����Z�߂����̂ł��B

ANZ�L�����l�����̑傫����0.5���������������̌ٗp�Ґ��������ԍ��ق̕����́A���ғI����69���ȏ�Ƃ������ƂɂȂ�܂��B���܂�A�e�ɂł��Ȃ����ғI�����ɂ����B���܂���B

����āA�O����ANZ�L�����l�������������铖���̌ٗp�Ґ��������ԍ��ق̕������A���O���قƋt�ɂȂ�Ƃ����`�����X�Ƒ����܂��傤�B

�Ⴆ�AANZ�L�����l�������������铖���̌ٗp�Ґ������́A�O�����ʂ������Ă����Ƃ��܂��B����Ȃ̂ɁA�����̌ٗp�Ґ������̎s��\�z�͑O�����ʂ�������Ă����Ƃ��܂��B���̂Ƃ��A�O����ANZ�L�����l�������������铖���̌ٗp�Ґ������͎s��\�z������i���㍷�ق��v���X�ƂȂ�j�A�Ƃ������Ƃł��B

�Ȃ���̂Ƃ��A�w�W���\���O�Ƀ����O���I�[�_�[���Ă����A1.2���ɋL�����ʂ�A����1�������z���ƂȂ���ғI������74���A�Ƃ������ƂɂȂ�܂��B

����b����Ȃ��Ă��A�ǂނ̂��ʓ|�Șb�ł���ˁB�ł��A���̑O������Ƃ��Ɏw�W���\����̑傫�������Ƃ��ɏ��Ă���ғI������74���ł��B��肭�����ł��Ȃ��Ă��A�בւ�o�ς⍋�B�̐^�ʖڂȕ���������y�Ȃ͂������炲�e�͊肢�܂��B

�y1.4 �w�W���͌��_�z

- �ٗp�Ґ������̉ߋ����ϒl��2.14���l�ł����A�㉺�̃u�����傫���Ƃ�������������܂��B�����āA���̎s��\�z�͂قڈ��ł��B���̌��ʁA���㍷�ق̑傫�������������������͉ߑ唽�����N�������̂́A���㍷�ق̑傫�����傫�����������́A�㉺���̐U�����傫�����đO���̔������N�����Ă��s��\�z�܂Ŗ߂肫��Ȃ��X��������܂��B

�O�����\���̎��㍷�ق�1�ȉ������������́A�s��\�z���ĉߑ唽�����N���������Ƃ��ߋ�78���ɂ��B���Ă��܂��B����A�O�����\���̎��㍷�ق�4���Ă��������͔������N�����Ă��s��\�z�܂Ŗ߂������Ƃ�����܂���B - ���Ɨ��͒����I�ȉ��P�g�����h�r���ł��B2015�N�ȍ~�A���Ɨ����O�������P�������Ƃ�19��A�O����舫���������Ƃ�12��A�ł��i���Ɨ��ɕω����������Ƃ��̉��P�p�x��61���j�B�����āA���Ɨ����O�������P�i�z���ɑΉ��j�^�����i�A���ɑΉ��j�����Ƃ��A����11�����Ƃ̕�����v���͉ߋ�70���ł��B

�Ȃ��A����̌��ʂ��́ARBA���\�c���v�|�ɂ��A11��20���Ɂu�ٗp�͗\����苭���A���Ɨ���2020�N���܂łɂ�4.75���֒ቺ�v�A12��18���Ɂu���l�����͌ٗp�����P��������v�Ƃ̌�����������Ă���A���ʂ͉ߋ��̌X���ʂ�Ɏ�����Ă����v�ƌ����܂�܂��B - ANZ�L�����l�͎���1�����̖{�w�W�ٗp�Ґ��������ԍ��ق̐�s�w�W�ł��B�ٗp�Ґ��������ԍ��قƂ̕�����v���́AANZ�L�����l�����̑O����̑傫����0.5�����������Ƃ��A69���̕�����v���ƂȂ�܂��B

�U.��������

���͂́A�������x�̑傫�����������グ����@�ƁA�����������������グ����@�ƁA���������O�Ɏ�������\�����Ȃ����A�ɂ��čs���܂��B

�{�w�W�̎w�W���͔͈͂́A2015�N1���W�v���`2018�N11���W�v���i���N12�����\���j��47�ł��B������т����X��������Ȃ�A�����ł͂Ȃ��ɂ���A�X�������o���ɂ͏\���Ȓ������ɒB���Ă��܂��B

�y2.1 �������x�z

�ߋ���4�{���`���[�g�̊e���[�\�N���̕��ϒl�ƕ��z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑ��đf���ɔ����������Ȓ���1�����������͉ߋ����ς�31pips�ł��B���ɑ傫�����˂�w�W�ł���A�w�W���\�������ׂ��ŕs�p�ӂɃ|�W�V���������ׂ��ł͂���܂���B

���܁A�e���[�\�N���n�l�Ŋ����Ȏ��O���͂Ɋ�Â��|�W�V�������I�[�_�[���A�e���[�\�N���������̐�[�Ŋ����ɗ��m�ł��銮���Ȏ�����ł����Ƃ��܂��B����قNJ����Ȏ�����s�����Ȃ�A1��̔��\�ł�4�{�̃��[�\�N���������ŕ���82pips���҂��܂��B

���R�A����Ȋ����ȕ��͂������Ȏ�����s�\�Ȃ̂ŁA1��̔��\�ő_���̂͂���2�`4�����炢�ɂ��Ă����Ηǂ��ł��傤�i16�`33pips�j�B���̊��Ԃ̓����S�̂�2�`4�������_��Ȃ���A�����̂Ȃ�����ŏ������҂��₷���A�����ɘj��{�w�W����ł̎��v���ő剻���₷���A�Ƃ̌l�I���G������܂��B

���Q�l�܂ŁB

�[�[�[��€����A$�[�[�[

���ɁA���Ԗ��ɋ�������O10-1�����ƒ���1�����ƒ���11�����̒l�����ڂ����}�Ɏ����܂��B���̐}�ł́A�����̕��������đ傫���������ׂ邽�߁A�f�[�^�͐�Βl�̕��ϒl��p���Ă��܂��B��Βl�Ƃ����̂́A�Ⴆ�|1��1���傫����1�ƌ��Ȃ����Ƃł��B

�w�W���\��́A�����̑傫���̊��ɒ���1�����l���ƒ���11�����l���̍������������Ƃ��킩��܂��B����3pips��������܂���B

�܂��A2015�N�����ˏo���Ĕ������傫�����Ƃ��킩��܂��B�����ŁA2016�N�ȍ~��4�{���`���[�g�̊e���[�\�N���̕��ϒl�����\�ɓZ�߂Ă����܂��B

�������x�̖ڈ��́A��������Q�l�ɂ��������ǂ������ł��ˁB

�O�f�̕\���͔������x���������Ȃ��Ă��܂����A����ł��傫����������w�W�ł��邱�Ƃɕς�肠��܂���B

�y2.2 �ʔ������́z

�ʔ������͂́A�����������Ғl���d�����Ď�����邽�߂̕��͂ł��B�����I�Ƃ͌�������̂́A�Ⴆ�A�s�������Ă������Ɠ��������Ŏ���𑱂���s�������K�{�ł��B

�����̎w�W�ł́A���㍷�قƒ���1�����̕�����v���������Ȃ肪���Ȃ��Ƃ��킩���Ă��܂��B����ǂ��A����������v�������ł��A���㍷�ق̑傫���ƒ���1�����l�������I�ɂȂ�w�W�͏��Ȃ����Ƃ��킩���Ă��܂��B

���㍷�ٔ��ʎ��̉��i�����j�ƒ���1�����I�l�i�c���j�̊W�ƁA����1�����I�l�i�����j�ƒ���11�����I�l�i�c���j�̊W�����}�Ɏ����܂��B�O�҂����������A��҂����̌�̐L�т������܂��B

���㍷�ق̑傫���ƒ���1�����̑傫���Ƃ́A���ϓI�ɂقڔ��W������܂��B�����āA����1�����̕��������m�F����A����11�����l���͒���1�����l���������ϓI��7���L�т܂��B

�t�Ɍ����A�l�����m������ׂ����A�{�w�W�ł��炾��|�W�V�����������Ĕ�����L���̂�҂͍̂����I�ƌ����܂���B�{�w�W�͒����ʼn҂����Ƃ�_���ׂ��ł��B

�y2.3 �������́z

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��w�W��v���������Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ�������v���������Q�Ɗ肢�܂��B

��������������x����ɂ����A���������̈�v��������ɂ��Ă��܂��B

�������ł́A���O1�����̉ߋ��A������84���A����1�����̉ߋ��z������74���A����11�����̉ߋ��z������70���A�ƕ肪�ڗ����܂��B

������v���ł́A���O1���������㍷�قⒼ��1�����Ƃ̕�����v��30���i�s��v��70���j�ŁA���ʂƂ��̔��������O�������Ă��܂��B���㍷�قƒ���1�����E����11�����͕�����v�����Ƃ���80����ƁA�w�W���ʂ̗ǂ������ɑf���ɉ����Ă��܂��B

���ɁA�����������ł́A�ߋ����\��ɔ�����L�������ۂ��ׂĂ��܂��B

����1�����ƒ���11�����Ƃ̕�����v����83���ł����B�w�W���\����́A�ߋ��̎��т��点�߂Đ����Ԃ��炢���������ɔ������L�ё�����ƐM���邵������܂���B�����ŁA����83���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�71���ł����B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ́A�S�̂�57���A����1�����ƒ���11������������v���ɂ�68���ł����B

�y2.4 �������͌��_�z

- �������x�͑傫���A���������͎w�W���ʂ̗ǂ������ɑf���ł��B���\��̔����͐L�т����ł����A1����Ƃ���10����ŐL�т�pips�͋͂���������܂���B�w�W���\��͏�����Œ��˂�_��Ȃ��ƁA�������x�̕���pips���傫�����ɉ҂��Ȃ��w�W���ƌ����܂��B

- �������������O��������ޗ��́A�������̕肪�����I��50�������Ɍ������ƌ����܂��̂ɁA���O1�����̉ߋ��A������84���A����1�����̉ߋ��z������74���A����11�����̉ߋ��z������70���A�ƕ肪�ڗ��_�ł��B

�܂��A���O1�����́A���㍷�ًy�ђ���1�����Ƃ̕�����v����30���i�s��v��70���j�ƂȂ��Ă��܂��B�����������A������v���̕����M�����܂��B - ����1�����ƒ���11�����Ƃ̕�����v����83���ŁA����83���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�71���ł��B�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ́A�S�̂�57���A����1�����ƒ���11������������v���ɂ�68���ł����B������v�̉��͂ł͒nj��O�ꂷ�ׂ��ł����A�ʕ��͂ł͒���1�����I�l�ƒ���11�����̒l���̍��͋͂�3pips��������܂���B

���˂ʼn҂��w�W�Ń|�W�V�����������ׂ��ł͂���܂���B

�V.������j

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�������n�l����[�\�N���������܂��B�����܂ł̕��͌��ʂɊ�Â��A�Ō�Ɋe���[�\�N�����̎�����j���o���܂��B

�y3.1.���O10-1�����z

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

2015�N��2016�N�ȍ~�Ƃł́A�w�W���\��̔������x���܂�ňႢ�܂��B���������A���O10-1�������������A���̊��Ԃ̓�����2016�N�ȍ~�ɖڂɌ����ď������Ȃ����Ƃ͌����܂���B

���O10-1������2016�N�ȍ~�̕��Ϗ�������7pips�A���l����5pips�ł��B�ߋ��z������60���A���O���قƂ̕�����v����56���ŁA���O�ɕ������������Ă���ƌ�����قǃA�e�ɂȂ�T�C���͂���܂���B

����āA���̊��Ԃ͎�����܂���B

�y3.2.���O1�����z

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

���O1������2016�N�ȍ~�̕��Ϗ�������6pips�A���l����5pips�ł��B�ߋ��̉A������84���ƈُ�ȕ肪����A���O���قƂ̕�����v����39���ł��B

�܂��A�z�����ւ̃q�Q���召�قږ������Ă��܂��B�����������Ȃ����߂ɂ́A�ӂ����@������ƍl�����܂��B

�ЂƂ́A�����ɂȂ�����Ƃɂ����V���[�g�������A�ߋ��A�����̍������A�e�ɂ��邱�Ƃł��B�����ЂƂ́A���̊��Ԃɗz�����ɒ��˂���t����V���[�g���邱�Ƃł��B

���̊��Ԃ́A���O10-1�������z���Ȃ�V���[�g���I�[�_�[���A���O10-1�������A�����`�����Ȃ�w�W���\2���O����z������5pips���˂�̂�҂��ċt����V���[�g���܂��B�Ƃ��ɁA���m�^���̖ڈ���3�E4pips�Ƃ��Ă����܂��傤�B

���O1�����ł̎���������O�|�����ꂽ���č\�₵�܂���B

�y3.3.����1�����z

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

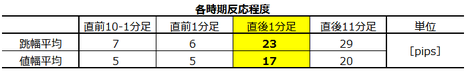

����1������2016�N�ȍ~�̕��Ϗ�������23pips�A���l����17pips�ł��B2015�N�̔���������ƁA���ݓI�ɋɂ߂đ傫�Ȕ����������˂Ȃ����߁A�w�W���\�������ׂ��Ń|�W�V�����������Ƃɂ͐T�d�ł���ׂ��ł��B�����āA�l�������Ƃ̋t�����̃q�Q�i�t�q�Q�j���U������܂��B

�ߋ��A�t�q�Q��5pips�ȏゾ�������Ƃ�16��i�p�x34���j������܂��B�����w�W���\�����5pips���|�W�V�����Ƌt���ɒ��˂Ă��܂�����A��������܂���B3���1����x���ɑ����悤�ł͂���Ă��܂���B��́A�x���̋t�q�Q���X���[���ď������ł̗��m��_����������܂���B

���̉ۂ������Ă����܂��B

�t�q�Q������1�����������̔����i12pips�j�ɒB�������Ƃ͉ߋ�12��i�p�x19���j�ł��B����A���������{1pips��12pips�ȏゾ�������Ƃ͉ߋ�87���ɒB���܂��B���������ʎ�����ЂƂ��m�F���Ă����Ȃ��̂ŁA�ȉ��͒P���������v�Z�ŋ��߂܂��B

�������m�^���ؐݒ���ꗥ12pips�ōs�����Ƃɂ���ƁA�x���ő����邱�Ƃ�19���ȉ��ƂȂ�A�x���ꂸ�ɗ��m�ł��邱�Ƃ�87���|19����68���ł��B�������薈�N12��̎���ŁA�x�����X���[�ł��邱�Ƃ�8.2��A�x���Ō��ς���邱�Ƃ�2.3��A����1�����ł͌��ςł��Ȃ����Ƃ�1.5��ł��B

���������W�����\�ɓZ�߂Ă����܂��B

���̕\�́A�ߋ��̌ʎ���̃`���[�g�ׂ���łȂ��A�K������x���i�t�q�Q�j���`�����Ă��珇���������ɐL�т�Ƃ����O��ŃJ�E���g�������̂ł��B����āA���ۂɗ��m�^���ؐݒ�����̕\�̒ʂ�ɂ�����A�x���Ō��ς����p�x�͌���A�x�����X���[���Č��ς����p�x�͑����܂��B

���������덷�܂�����ŁA�w�W���\���O�Ƀ|�W�V�������I�[�_�[���ė\�ߗ��m�^���ؐݒ�����Ă����Ƃ��ɂǂ��Ȃ邩��\���Ă��܂��B

��pips�𗘊m�^���ؐݒ�ɂ��邩�́A����X�^�C������ł��B�A���A�t�q�Q�p�x�E���x���傫���w�W�ł́A���m�^���ؐݒ肪�K�v�ł��B

���ɁA�w�W���\�������ׂ���������j�ł��B

�{�w�W�ɐ旧���Ĕ��\�����ANZ�L�����l�����́A�O����̑傫����0.5���ȏ�̂Ƃ��A�{�w�W�ٗp�Ґ��������ԍ��ق̕�����1������s���Ċ��ғI����69���Ő�s�������Ă��܂��B�܂��A����1�����̉ߋ��z������74���ŁA���O1�����Ƃ̕�����v����30���i�s��v��70���j�ƂȂ��Ă��܂��B

����āA�O���W�v����ANZ�L�����l�����O����̕����ƁA�ٗp�Ґ������̎��O���ق̕������قȂ�Ƃ��AANZ�L�����l�����O����̕����Ɠ��������Ɏw�W���\���O�ɃI�[�_�[���܂��B�܂��A���O1�������A���̂Ƃ��i�A���ŏI��肻���ȂƂ��j�A�w�W���\���O�Ƀ����O�ł��B�Ƃ��ɁA���m�^����18pips�Ƃ��A�ӂ��̃|�W�V�����������������ė����ĂɂȂ�Ȃ����͒��~�ł��B

�����āA�nj����j�ł��B

����1�����ƒ���11�����Ƃ̕�����v����83���ŁA����83���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�71���ł��B�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ́A�S�̂�57���A����1�����ƒ���11������������v���ɂ�68���ł����B������v�̉��͂ł͒nj��O�ꂷ�ׂ��ł����A�ʕ��͂ł͒���1�����I�l�ƒ���11�����̒l���̍��͋͂�3pips��������܂���B

���˂ʼn҂��w�W�Ń|�W�V�����������ׂ��ł͂���܂���B�x���Ƃ��A�w�W���\����1�����߂����痘�m�̋@����M���܂��B

�y3.4.����11�����z

�Ō�ɁA����11�����̎n�l����[�\�N�������}�Ɏ����܂��B

2016�N�ȍ~�A����11�����͉ߋ����Ϗ�������29pips�A���l����20pips�ł��B

����1������������30pips�ȏ�ɒB�������Ƃ͉ߋ�24��܂��B���̂���14��͒��㏇����������1�������������Ĕ�����L���Ă��܂��B���l�ɁA����1�������������傫���Ȃ�قǁA���������W���ǂ��Ȃ��Ă��������ׂĂ����܂����B

���̕\���܂��A����1������������pips�ɒB����Ɠ����ɒnj��J�n���邩��I�Ȃ�������܂���B

�����ł́A����1�����`������40pips�ɒB������nj��J�n�Ƃ��A���ɒ���1�����I�l��������߂��Ă��C�ɂ��܂���B����1�������������璼��1�����I�l��10pips�ȏ�߂����Ƃ��́A����1�����I�l�Ńi���s���Œnj��|�W�V�����������܂��B�ŏ��̒nj��|�W�V���������ł̗��m�^���̖ڈ���20pips�A�i���s�����������Ƃ��́A�ӂ��̒nj��|�W�V������40pips�𗘊m�^���̖ڈ��Ƃ��܂��B

��������ǂ�臒l�����\1���ȓ���40pips�ł��B

�y3.5.������j���_�z

- ���O1�����́A���O10-1�������z���Ȃ�V���[�g���I�[�_�[���A���O10-1�������A�����`�����Ȃ�w�W���\2���O����z������5pips���˂�̂�҂��ċt����V���[�g���܂��B�Ƃ��ɁA���m�^���̖ڈ���3�E4pips�Ƃ��Ă����܂��傤�B

- �O���W�v����ANZ�L�����l�����O����̕����ƁA�ٗp�Ґ������̎��O���ق̕������قȂ�Ƃ��AANZ�L�����l�����O����̕����Ɠ��������Ɏw�W���\���O�ɃI�[�_�[���܂��B�܂��A���O1�������A���̂Ƃ��i�A���ŏI��肻���ȂƂ��j�A�w�W���\���O�Ƀ����O�ł��B�Ƃ��ɁA���m�^����18pips�Ƃ��A�ӂ��̃|�W�V�����������������ė����ĂɂȂ�Ȃ����͒��~�ł��B

- �w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B�����āA�x���Ƃ��w�W���\����1�����߂����痘�m�̋@����M���܂��B

- ����1�����`������40pips�ɒB������nj��J�n�Ƃ��A���ɒ���1�����I�l��������߂��Ă��C�ɂ��܂���B����1�������������璼��1�����I�l��10pips�ȏ�߂����Ƃ��́A����1�����I�l�Ńi���s���Œnj��|�W�V�����������܂��B�ŏ��̒nj��|�W�V���������ł̗��m�^���̖ڈ���20pips�A�i���s�����������Ƃ��́A�ӂ��̒nj��|�W�V������40pips�𗘊m�^���̖ڈ��Ƃ��܂��B

��������ǂ�臒l�����\1���ȓ���40pips�ł��B

�W.���͌��_

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

���������܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

- �ٗp�Ґ������̗��������ɂ́A�������낢�N�Z������܂��B

2015�N�ȍ~���\�̌ٗp�Ґ������̕��ϒl��2.14���l�ł����A�㉺�̃u�������Ȃ�傫���Ƃ�������������܂��B����A�s��\�z�͂قڈ��ł��B���̌��ʁA���\���ʂƎs��\�z�̍������������������ɁA���\���ʂƎs��\�z�̑召�W���t�]�������ł��B���\���ʂƎs��\�z�̍����傫�����������́A�傫�����Ĕ������N�����Ă��s��\�z�܂Ŗ߂肫��܂���B

�{�w�W�̓����́A�ٗp�Ґ������̉ߑ唽�����A�O���ɑ傫�������菬���������肵�Ȃ��Ƃ��ɋN�������Ȃ��Ƃł��B - ���Ɨ��͒����I�ȉ��P�g�����h�r���ł��B2015�N�ȍ~�A���Ɨ����O�������P�������Ƃ�19��A�O����舫���������Ƃ�12��A�ł��i���Ɨ��ɕω����������Ƃ��̉��P�p�x��61���j�B�����āA���Ɨ����O�������P�i�z���ɑΉ��j�^�����i�A���ɑΉ��j�����Ƃ��A����11�����Ƃ̕�����v���͉ߋ�70���ł��B

�Ȃ��A����̌��ʂ��́ARBA���\�c���v�|�ɂ��A11��20���Ɂu�ٗp�͗\����苭���A���Ɨ���2020�N���܂łɂ�4.75���֒ቺ�v�A12��18���Ɂu���l�����͌ٗp�����P��������v�Ƃ̌�����������Ă��܂��B����āA���Ɨ��͓��ʁA���P�X���p���ƌ��Ȃ��܂��B - �������x�͑傫���A���������͎w�W���ʂ̗ǂ������ɑf���ł��B���\��̔����͐L�т����ł����A1����Ƃ���10����ŐL�т�pips�͋͂���������܂���B�w�W���\��͏�����Œ��˂�_��Ȃ��ƁA�������x�̕���pips���傫�����ɉ҂��Ȃ��w�W���ƌ����܂��B

�X.�������

������т́A���̕��͂ɋL�ڕ��j�ɉ����Ď��ۂɎ�����s�������ʂ�����Z�߂Ă��܂��B���ۂɎ���������ʈȊO�́A�Ⴆ���O���j���Ó��������Ƃ��Ă������ɂ͊܂݂܂���B�܂��A���O���j�ɋ����Ă��Ȃ�����i���j�O����j�̐��т͊܂߂܂���B

���ۂ̎���́A�Ⴆ���ʓI�ɗz���������Ƃ��Ă��I�l1�b�O�܂Œ����A�����ւ̃q�Q�������ƌ`�����Ă����肵�܂��B�����������ꍇ�A���O�̂��̊��Ԃ̎�����j�������O���������V���[�g���������킩��܂���B���ۂ̎���ŗ��m�ł�������������Ȃ������������������Ȕ������ƌ����܂��B�����āA���j�O����������Ɋ܂߂�ƁA���O���̗͂L������������ł��Ȃ��Ȃ��Ă��܂��܂��B

������j�̋L�q���A�����₷���E���͌��ʂ�������ɂ����E���ȍٗʕ������킩��悤�ɁA�i���E���P���Ă�����������܂���B�L�q�͂�����߉߂��Ă���������܂������܂���B���̌��ˍ���������̂ŁA���s���낵�Ă��܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

FX�������w������1�ʁx�i��2017�N1�������_�B�t�@�C�i���X�E�}�O�l�C�g�В���2017�N1���������������j�ŁATVCM�ł��L���ł��B�����́A�w�����ʐM�Ёx�j���[�X�z�M�A����ʐM��i�N�����̎�����ʂ̈�ڗđR�}���j�A24���ԓd�b�T�|�[�g�A�ł��B�L���b�V���o�b�N�͌����\��������3�����ȓ���500�������i1������8�`9���̔����j�ł��B�����J�ݓ�����ł͂Ȃ��_�͗v���ӂł��B

�L���ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 23:00| Comment(0)

| TrackBack(0)

| DB5. ���B�w�WDB

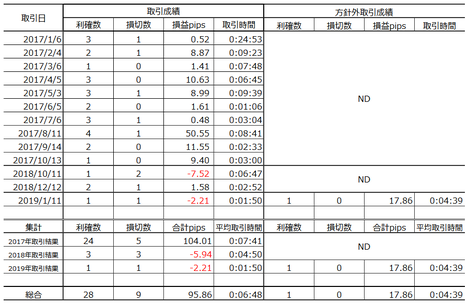

1��8���o�ώw�W�i���ʌ��؍ρj

�{���́A

09:30�@11���W�v�����B�f�Վ��x

22:30�@11���W�v���č��f�Վ��x

�̔��\������܂��B

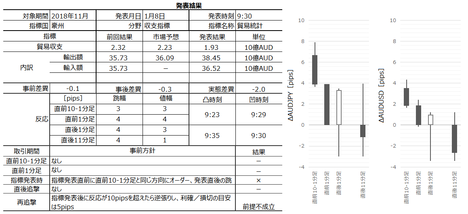

���B�f�Վ��x

���ϓI�Ȕ������x�͏������w�W�ł��B�������͕��ϒl����⏬�����_���A�l���͕��ϒl�̔������x�ɂ��Ă����������ǂ������ł��B�w�W���\����͖f�Վ��x�̎��㍷�قɁA���\���班���o�ƗA�o�z�̎��ԍ��قɒ��ڂ��������ǂ��ł��傤�B

�s��\�z�i�O�ʁj

�E�f�Վ��x�{2.230B�i�{2.316B�j

�E�A�o�z�O����{36.09B�i�{35.73B�j

���O���ٔ��ʎ��̉��́�0.1�ł��B

2018�N���Ϗ������^���l��

�E���O10-1����5�^3

�E���O1����2�^1

�E����1����8�^6

�E����11����14�^10

���O������j

�E�w�W���\���O�ɒ��O10-1�����Ɠ��������Ƀ|�W�V�����āA���\����̒��˂��A���\����1�����߂��Ē���11����������_���ė��m�^���ł��B

�E�w�W���\��ɔ�����10pips������t����ł��B�t����̗��m�^���̖ڈ���5pips���炢�ɂ��Ă����܂��傤�B

�č��f�Վ��x

������܂���B

�ȉ���1��8��22�����ɒNjL���Ă��܂��B

���B�f�Փ��v

�f�Վ��x�͍������������̗̂\�z�ɓ͂����A�f�Ց��z���O����葝���܂����B�����́A���\����ɉA�����ɒ��˂����̂́A10�b�ƌo���ʂ����ɗz�����ɓ]���܂����B���̌��5���߂��ɍĂщ��~�ɓ]���A����11�����͉A���ŏI���܂����B

�f�Վ��x���㍷�ق̃}�C�i�X������̉A���ւ̒��ˁA10�b�ォ��͖f�Ց��z�����̏��ɑΉ������\��������܂��B

����́A�w�W���\�O�ɍ����̃��W�X�^���X�ɒB�������߁A�ЂƂ܂������̃V���[�g�Ŕ��v���m�ۂ��Ă����܂����B���̔��\�O����͕��j�O����̂��߁A�S�̏W�v�ɂ͊܂߂Ă��܂���B

���̓��͍��B����������o�����̓����ɉ�����USDJPY�������Ă������ƂɒǏ]���Ă����悤�ł��B�Ƃ�����A�f�Ց��z���O����葝���Ă������Ƃ͍��o�ςɂƂ��ėǂ����Ƃł����B

�č��f�Վ��x

���\���Ȃ������̂ł��傤���B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

10GB�Ō��z400�~�Ƃ��������ł��B�Q�l�܂łɁA2016�N��������n�߂����̃u���O�̏��ʂ́A�܂�0.5GB���炢�ł��B�T�[�o�[�����p�Ȃ�400�~����n�߂Ă��\�����Ǝv���܂��B

�����āA�\���ނƎ�����WordPress���Z�b�g�A�b�v����邽�߁A����ݒ�����Ȃ��Ă��ŒZ1�`2���Ńz�[���y�[�W�̍쐬���n�߂邱�Ƃ��ł��܂��B����I�ɍs����WordPress�̃o�[�W�����A�b�v�������ōs����̂ŁA�Â��o�[�W�������g�p���ċN����Z�L�����e�B�[���X�N�̐S�z������܂���B

���S�҂ɗD�����Ȃ��Ă��܂���ˁB

09:30�@11���W�v�����B�f�Վ��x

22:30�@11���W�v���č��f�Վ��x

�̔��\������܂��B

�[�[�[��€����A$�[�[�[

���B�f�Վ��x

���ϓI�Ȕ������x�͏������w�W�ł��B�������͕��ϒl����⏬�����_���A�l���͕��ϒl�̔������x�ɂ��Ă����������ǂ������ł��B�w�W���\����͖f�Վ��x�̎��㍷�قɁA���\���班���o�ƗA�o�z�̎��ԍ��قɒ��ڂ��������ǂ��ł��傤�B

�s��\�z�i�O�ʁj

�E�f�Վ��x�{2.230B�i�{2.316B�j

�E�A�o�z�O����{36.09B�i�{35.73B�j

���O���ٔ��ʎ��̉��́�0.1�ł��B

2018�N���Ϗ������^���l��

�E���O10-1����5�^3

�E���O1����2�^1

�E����1����8�^6

�E����11����14�^10

���O������j

�E�w�W���\���O�ɒ��O10-1�����Ɠ��������Ƀ|�W�V�����āA���\����̒��˂��A���\����1�����߂��Ē���11����������_���ė��m�^���ł��B

�E�w�W���\��ɔ�����10pips������t����ł��B�t����̗��m�^���̖ڈ���5pips���炢�ɂ��Ă����܂��傤�B

�[�[�[��€����A$�[�[�[

�č��f�Վ��x

������܂���B

�ȏ�

�ȉ���1��8��22�����ɒNjL���Ă��܂��B

�y���㌟�z

���B�f�Փ��v

�f�Վ��x�͍������������̗̂\�z�ɓ͂����A�f�Ց��z���O����葝���܂����B�����́A���\����ɉA�����ɒ��˂����̂́A10�b�ƌo���ʂ����ɗz�����ɓ]���܂����B���̌��5���߂��ɍĂщ��~�ɓ]���A����11�����͉A���ŏI���܂����B

�f�Վ��x���㍷�ق̃}�C�i�X������̉A���ւ̒��ˁA10�b�ォ��͖f�Ց��z�����̏��ɑΉ������\��������܂��B

����́A�w�W���\�O�ɍ����̃��W�X�^���X�ɒB�������߁A�ЂƂ܂������̃V���[�g�Ŕ��v���m�ۂ��Ă����܂����B���̔��\�O����͕��j�O����̂��߁A�S�̏W�v�ɂ͊܂߂Ă��܂���B

���̓��͍��B����������o�����̓����ɉ�����USDJPY�������Ă������ƂɒǏ]���Ă����悤�ł��B�Ƃ�����A�f�Ց��z���O����葝���Ă������Ƃ͍��o�ςɂƂ��ėǂ����Ƃł����B

�č��f�Վ��x

���\���Ȃ������̂ł��傤���B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

10GB�Ō��z400�~�Ƃ��������ł��B�Q�l�܂łɁA2016�N��������n�߂����̃u���O�̏��ʂ́A�܂�0.5GB���炢�ł��B�T�[�o�[�����p�Ȃ�400�~����n�߂Ă��\�����Ǝv���܂��B

�����āA�\���ނƎ�����WordPress���Z�b�g�A�b�v����邽�߁A����ݒ�����Ȃ��Ă��ŒZ1�`2���Ńz�[���y�[�W�̍쐬���n�߂邱�Ƃ��ł��܂��B����I�ɍs����WordPress�̃o�[�W�����A�b�v�������ōs����̂ŁA�Â��o�[�W�������g�p���ċN����Z�L�����e�B�[���X�N�̐S�z������܂���B

���S�҂ɗD�����Ȃ��Ă��܂���ˁB

�L���ȏ�

�^�O�F���B�f�Վ��x,�č��f�Վ��x

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 07:51| Comment(0)

| TrackBack(0)

| 6. ����

2019�N01��07��

1��7���o�ώw�W�i���ʌ��؍ρj

�{���́A

24:00�@12���W�v���č�ISM���ƌi���w��

�̔��\������܂��B

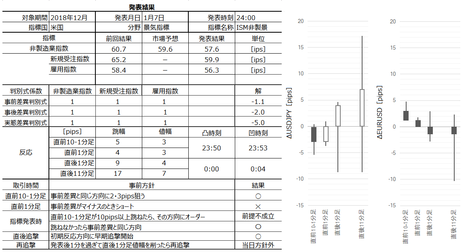

���\���ڂ��������̂́A�w�W���\����̔��������ɉe������̂́A���ƌi���w���E�V�K�w���E�ٗp�w���ł��B

�{�w�W���ԍ��ٔ��ʎ��̉��̕����́A����1�����E����11�����Ƃ̕�����v�����e89���E82���ƁA�ɂ߂č������Ƃ��킩���Ă��܂��B

�s��\�z�i�O�ʁj

�E���Ǝw��59.6�i60.7�j

�E���Ɗ���64.8�i65.2�j

�E�V�K�w���[�i62.5�j

�E�ٗp�w���[�i58.4�j

�E���i�w���[�i64.3�j

���O���ٔ��ʎ��̉��́�1.1�ł��B

�ߋ����Ϗ������^���l���i2018�N�j

�E���O10-1����7�^5�i5�^4�j

�E���O1����4�^3�i2�^1�j

�E����1����13�^9�i6�^3�j

�E����11����19�^13�i10�^6�j

���O������j

�E���O10-1�����́A���O���قƓ���������2�E3pips�_�����炢�܂��B���O10-1�����Ǝ��O���ق̕�����v���͉ߋ�66���ł��B

�E���O1�����́A���O���ق��}�C�i�X�̂Ƃ��A�V���[�g���I�[�_�[���A2�E3pips�_���܂��B����̎��O���ق́�1.1�ŁA���O1�����̉ߋ��A������74���ł��B

�E�w�W���\���O�ɁA���O���قƓ��������ɃI�[�_�[���A���\����̒��˂ŗ��m�^�����܂��B���O���قƒ���1�����̕�����v���͉ߋ�67���ł��B

�E����Ƃ͕ʂɁA���O10-1������10pips�ȏ㒵�˂���A�w�W���\���O�ɓ��������ɃI�[�_�[���A���\����̒��˂ŗ��m�^�����܂��B���O10-1������10pips�ȏ㒵�˂����Ƃ͉ߋ�9��i�p�x20���j�ł��B���̂Ƃ��A���O10-1�����ƒ���1�����̕�����7���v���Ă��܂��i��v��78���j�B

�E�w�W���\����́A���������������m�F�����瑁���nj��J�n�ł��B�w�W���\��̒nj��́A���ԍ��قƒ���1�����̕�����v����84���ł��B���\���ʂ̑O�ʂɑ���ǂ������ɂ́A�ɂ߂đf���ɔ������܂��B�����āA����1�����ƒ���11�����̕�����v����82������A����83���̕�����v���ɒ���11��������������1�����������Ĕ�����L�������Ƃ�83���ł��B

�ȉ���1��8���ɒNjL���Ă��܂��B

ISM��

�w�W���ʂ͈����������̂́A�����͔��\����10�b���炢�������z���ƂȂ�܂����B

����AFRB�c�������グ�̌�����o�����X�V�[�g�k���X�s�[�h���������Ă���A12���ȍ~�����Ă����������x���Ă���ł��B���̂��߁A�w�W���ʂ̈����͋͂�10�b���x�����e�����܂���ł����B

�Ȃ��A�u���[���o�[�O���́u��Ȓ��ړ_�v�Ɉ˂�A����̌��ʂɁu�����Ƃ̖f�Ր푈�����Ƃւ̏d���ƂȂ��Ă��钛��͂قƂ�nj����Ȃ��v�Ƃ̂��Ƃł��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

24:00�@12���W�v���č�ISM���ƌi���w��

�̔��\������܂��B

���\���ڂ��������̂́A�w�W���\����̔��������ɉe������̂́A���ƌi���w���E�V�K�w���E�ٗp�w���ł��B

�{�w�W���ԍ��ٔ��ʎ��̉��̕����́A����1�����E����11�����Ƃ̕�����v�����e89���E82���ƁA�ɂ߂č������Ƃ��킩���Ă��܂��B

�s��\�z�i�O�ʁj

�E���Ǝw��59.6�i60.7�j

�E���Ɗ���64.8�i65.2�j

�E�V�K�w���[�i62.5�j

�E�ٗp�w���[�i58.4�j

�E���i�w���[�i64.3�j

���O���ٔ��ʎ��̉��́�1.1�ł��B

�ߋ����Ϗ������^���l���i2018�N�j

�E���O10-1����7�^5�i5�^4�j

�E���O1����4�^3�i2�^1�j

�E����1����13�^9�i6�^3�j

�E����11����19�^13�i10�^6�j

���O������j

�E���O10-1�����́A���O���قƓ���������2�E3pips�_�����炢�܂��B���O10-1�����Ǝ��O���ق̕�����v���͉ߋ�66���ł��B

�E���O1�����́A���O���ق��}�C�i�X�̂Ƃ��A�V���[�g���I�[�_�[���A2�E3pips�_���܂��B����̎��O���ق́�1.1�ŁA���O1�����̉ߋ��A������74���ł��B

�E�w�W���\���O�ɁA���O���قƓ��������ɃI�[�_�[���A���\����̒��˂ŗ��m�^�����܂��B���O���قƒ���1�����̕�����v���͉ߋ�67���ł��B

�E����Ƃ͕ʂɁA���O10-1������10pips�ȏ㒵�˂���A�w�W���\���O�ɓ��������ɃI�[�_�[���A���\����̒��˂ŗ��m�^�����܂��B���O10-1������10pips�ȏ㒵�˂����Ƃ͉ߋ�9��i�p�x20���j�ł��B���̂Ƃ��A���O10-1�����ƒ���1�����̕�����7���v���Ă��܂��i��v��78���j�B

�E�w�W���\����́A���������������m�F�����瑁���nj��J�n�ł��B�w�W���\��̒nj��́A���ԍ��قƒ���1�����̕�����v����84���ł��B���\���ʂ̑O�ʂɑ���ǂ������ɂ́A�ɂ߂đf���ɔ������܂��B�����āA����1�����ƒ���11�����̕�����v����82������A����83���̕�����v���ɒ���11��������������1�����������Ĕ�����L�������Ƃ�83���ł��B

�ȏ�

�ȉ���1��8���ɒNjL���Ă��܂��B

�y���㌟�z

ISM��

�w�W���ʂ͈����������̂́A�����͔��\����10�b���炢�������z���ƂȂ�܂����B

����AFRB�c�������グ�̌�����o�����X�V�[�g�k���X�s�[�h���������Ă���A12���ȍ~�����Ă����������x���Ă���ł��B���̂��߁A�w�W���ʂ̈����͋͂�10�b���x�����e�����܂���ł����B

�Ȃ��A�u���[���o�[�O���́u��Ȓ��ړ_�v�Ɉ˂�A����̌��ʂɁu�����Ƃ̖f�Ր푈�����Ƃւ̏d���ƂȂ��Ă��钛��͂قƂ�nj����Ȃ��v�Ƃ̂��Ƃł��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

�L���ȏ�

�^�O�FISM���ƌi���w��

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 11:00| Comment(0)

| TrackBack(0)

| 6. ����