新規記事の投稿を行うことで、非表示にすることが可能です。

2019年01月20日

前週備忘、及び、1月21日~25日経済指標

【前週備忘】

WSJは17日、米政権当局者らが金融市場の沈静化のため、対中関税を引き下げる措置を検討していると報じました。ブルームバーグは18日、中国側が今後6年間に1兆ドルの米製品を輸入し、貿易不均衡を無くす方針が報道されました。米側は、今後2年間に貿易不均衡解消を求めていましたが、このところの流れは休戦に向けてのリークが増えてきているように思えます。

予想外に米中貿易摩擦が早期一旦解決の可能性が生まれたことで、困るのはこれから貿易交渉に入る日本です。昨年と同じくUSD買・JPY買の継続です。但し、21日日本時間・欧州時間は歓迎(USD買)のムードが少し広がるのではないでしょうか。

ECB総裁は15日「最近の経済指標が以前の想定より弱く、かなりの刺激が今なお必要」と発言しました。独経済には陰りが見えており、英国離脱時期も延期の可能性も高まったことで、ECBの利上げはかなり先延ばしされる、と見なせます。

今週のECB金融政策発表では、EUR買材料よりEUR売材料の方が出そうな気がします。

英国は、EU離脱案が大差で否決されたものの、野党の首相不信任案は否決されました。これら結論に対し、ともにGBPは売が瞬間に留まり買で反応しました。離脱期限延期を先読みしたため、との解説が目立ちます。

日本では、幕末・維新~日露戦争の時代小説の影響もあって、英国に悪いイメージが少ないようです。そんなことは関係ない米国や、かつてアヘンの被害にあった国々はそれほど英国に同情的でもありません。北アイルランド問題に至っては、香港返還で中国には1国2制度を求めたクセに、とシンガポールの個人(?)のHPで指摘されていました。

なるほど。

豪州では、AUDの年始クラッシュから先々週まで買い戻しが起きていました。がしかし、日足チャートでAUDUSDが雲下端に達したことで先週は売優勢でした。AUDJPYの上昇はUSDJPYの上昇に依るものです。

ロイターは15日、中国経済の失速懸念からAUDの上昇が抑えられているが、中国の資源輸入量は減っていないことを挙げていました(輸入額は減少していても、最近の資源価格が下がっていることから数量ベースで中国経済を見るべきだ、との見方を紹介)。

AUDの下落懸念が的外れで、USDの買材料が多ければ、AUDJPYはもう少し勢いよく上昇しても良いハズです。

ーーー$€¥£A$ーーー

前週成績集計は、次週に纏めて行います。

【今週指標】

太字は詳細分析記事にリンクしています。

週明けは20日4時の米大統領が事前予告していた重大発表が肩すかしだったことと、中国GDPを睨んだ展開で始まります。

週全体では、24日の豪州雇用統計ぐらいしか、大きく動く発表がありません。独国PMI速報値は大きく動くものの、同じ日にECB金融政策の発表があるため、今回は反応がいつもよりやや小さくなる可能性があります。

1月21日(月)米国休場

11:00 10-12月期集計分中国GDP

1月22日(火)

18:30 11月・12月集計分英国雇用統計

19:00 1月集計分独国ZEW景況感調査

24:00 12月集計分米国中古住宅販売件数

1月23日(水)

08:50 12月集計分日本通関ベース貿易統計

15:30 日銀総裁、金融政策決定会合後定例会見

1月24日(木)

09:30 12月集計分豪州雇用統計

17:30 1月集計分独国PMI速報値

21:45 ECB金融政策発表

22:30 ECB総裁会見

1月25日(金)

08:30 1月集計分日本東京都区部CPI

18:00 1月集計分独国Ifo企業景況感指数

以上

2-3. イグアナを見分ける前に

※ 本稿は1月3日投稿記事「2018年成績に基づく過去傾向分析の有効性検証」を追記・改訂したものです。

『アイロボット』という映画で、主人公がロボットに「お前には素晴らしい交響曲を創ったり芸術的絵画を描くことなんてできないだろう」と詰る場面があります。すると、ロボットは主人公に「あなたは?」と訊き返します。好きなシーンです。

この映画は、AIがどうとか、それを搭載したロボッとがどうとか、そういう話ではありません。厳密に構築した論理であっても対象範囲が拡大されれば成り立たないことと、それに比べれば安っぽくても人には「しっくりくる理屈」があることを描いています。

そして、ロボットは丘の上に立つ人影が大勢を見下ろす絵を描きます。その人影が自分だったと気づくのは、彼が自らの意思で選択を行った後のことです。自動売買を止めてFXに勝ちまくったロボットの映画です(ウソです)。

さて、自動売買のアルゴリズムはまだ玉石混合です。

ひどいプログラムだと「損大利小」で見掛け上の勝率を稼ぐだけで、強いトレンドが続いたときしか損益がプラスにならないものさえあるそうです。また、優れたアルゴリズムを持つものでさえ、適用場面が限られています。連続稼働を前提にしているのにクラッシュへの備えが弱いものは最低です。取引中にずっとチャートに張り付いていられない人を顧客にしているのに、例えば2019年1月3日のフラッシュクラッシュでは、多くの犠牲者が出たようです。

利便性を口実に提供側の責任回避のため、設定を部分的にマニュアル化しているものは、メーカー勤務経験が長い私からすれば、法的責任を回避するための悪意すら感じます。

とてもまだAIなんてレベルではなく、単なるプログラムです。

電気製品と同じで、最初に飛びつくのはコストを度外視しても構わないマニアで、それ以外の人は廉価汎用品が普及するまで待つのが上策なのでしょう。

もちろん、そんなものばかりでもないでしょう。がしかし、ユーザーにとって玉石混合なことを問題視しているので、良心的なものを提供している方々を詰ったつもりはありません。

今はまだ、

について、

という方法論の選択をしているに過ぎません。

②の判断を正しく行うことは難しいでしょう。製品の特徴を読んでもアテにできません。昔から、エンジニアと料理人は、素人に対して自分(と自分の製作物)の価値を過大に見積もる人が多い職業だからです。

そして、①の方法論は②の方法論においても有効です。逆は有効だと思えない。努力が報われて上達に繋がる、という話がしっくりくるのは①の方法論です。ならば問題は、①の方法論をどう学ぶか、です。

以前、TVで「イグアナは人の顔を見分けられるから賢い」という話がありました。けれども「だったらお前はイグアナの顔が見分けられるのか(ワシやお前はアホなのか)」と、TV局に抗議したりしません。常識が大切です。

自動売買プログラムは、初心者やアマチュアにとってまだイグアナの顔をしています。

よく初心者向けテキストで見かける記述に「短期取引はテクニカル分析、長期取引はファンダメンタル分析」というのがあります。

もしファンダメンタルの変化に基づきレートの変化(=トレンド)を予想するなら、

という検討を行います。こんな式で検討している訳じゃないけれど、式で表すとこんな感じです。

その結論が、

となるのは、テクニカル分析であれファンダメンタル分析であれ同じです。

少し脱線すると、もし自分でも無駄なポジションを持つことが多いと思う人が居たら、⑤→⑥→⑦→⑧という順に考えを纏めてからポジションを持てば良いでしょう。そして、その過程を記録しましょう。

話を元に戻すと、⑤⑥式の各「影響力」というものを数値化できない限り、ファンダメンタルの変化に基づく次のトレンド予想(継続/反転/停滞)は曖昧にならざるを得ません。

人がロボットと違うのは、曖昧な基準で判断を繰り返しても、結果の反省さえ繰り返せば進歩・上達できる点です。そして、その過程の反省と修正を行えば、もっと早く進歩・上達できるものです。

そこで着目するのが、⑥式において、

の関係が成り立つ「期間」です。できることからやる、というのも進歩・上達の方法論として有力です。

そういう期間の代表が経済指標発表前後の数分間です。全ての場合に役立つ⑤⑥式は得られなくても、経済指標発表前後の数分間だけ「影響力」を定量化できれば良いのです。

直前10-1分足は、それまでのトレンドの影響力と発表時刻が迫る経済指標の影響力が拮抗しがちです。直後1分足は、経済指標の影響力が圧倒的です。直後11分足は、それまでのトレンドの影響力と経済指標の影響力の強弱が経済指標によって異なります。

この間は⑤⑥式で用いた「トレンド」という言葉より、単に「チャートが動く方向」と言った方が正確でしょう。

早く上達するための秘訣は「いつどんな場面でも勝てるようになること」を目指すことではありません。多くの入門書は、初心者にその点を勘違いさせます。早く上達する秘訣は、狙いを絞ることとその絞り方を学ぶことです。

経済指標発表前後の取引を扱う本ブログでは、

ということを繰り返し行っています。

このブログで扱う経済指標に限った発表前後取引は、過去の傾向に沿った方針で臨むことで

が実績です。

この収益ベースが期待できるからこそ、暇なときにトレンドフォローを楽しみ、たまには宵越しのポジションを持ってワクワクしながら床につける訳です。長期一定回数の取引で安定した勝率が期待できる得意場面は必要です。

以下に、

を纏めておきます。

このブログでは、雇用統計翌週から次の雇用統計までの指標分析結果と取引結果を前月の月次成績としています。先日1月4日に米雇用統計発表があったので、2018年の成績集計ができました。

本ブロスの各経済指標分析記事では、事後差異判別式というのを求めています。事後差異というのは、発表結果ー市場予想、のことです。ひとつの経済指標で複数の項目が発表されるときは、過去の傾向から各項に重み付けをした事後差異判別式を求めておきます。その判別式の解の符号(プラスが陽線、マイナスが陰線に対応)が過去の直後1分足値幅方向と最も一致率が高くなるように、判別式は求めています。

事後差異判別式の解の符号と直後1分足の方向一致率の高さは、経済指標発表結果への反応の素直さを示す指標だと言えます。この「素直さの指標」は、現在の経済情勢や直近のトレンドを無視して、指標結果の良し悪しだけがチャートに及ぼす影響が顕在化する確率、と見なしても誤差は少ないはずです。

厳密に記そうとするほど、面倒な記述になります。が、言わんとすることは伝わったと思います。

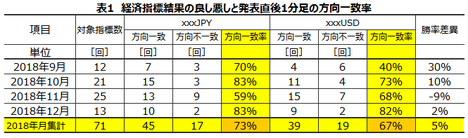

こうした集計をきちんと始めた9月半場以降、2018年の経済指標への反応の素直さは下表の通りです。

4行目の2018年12月の行・円クロス(xxxJPY)の3列をご覧ください。

12月は、13指標で指標発表前に過去傾向に基づく取引方針を挙げていました。円クロスでの事後差異判別式の解の符号と直後1分足値幅方向は83%が一致していました。かなり高い一致率です。

12月は、英国のEU離脱案採決が当初予定されていたり、大きな株価の下落が何度も起きました。そのため、事前に取引中止(過去方針の適用外)を宣言した指標が多い月でした。その結果、対象指標を選別したことが、過去傾向の的中率を高くしたようです。

次に、ドルストレート(xxxUSD)の3列をご覧ください。

このブログの事前取引方針は円クロスでの過去反応傾向を分析し、ドルストレートでは分析を行っていません。がしかし、直後1分足は指標結果の良し悪しに最も素直に反応しがちです。よって、円クロスでの分析結果がドルストレート取引でも当てはまるはずです。

9月は極端に素直と言えない反応をした指標が多かったものの、11月は円クロスよりも素直に反応していました。9月以降の通しで見てみると、円クロスでの過去傾向的中率(73%)とドルストレートのそれ(67%)の差は僅かしかありません。ただ、僅かとは言え、円クロス>ドルストレート、の関係はやっぱり成立しています。

結論は、

です。

指標発表直後の素直さの強弱関係が、円クロス>ドルストレート、となることは、以前から経験談として紹介していました。その原因はわかりません。

さて。

例えば数日後に国運を賭けた議会採決が行われたり、前日に数か月や数年に一度の株価暴落が起きたときに、景気アンケートの結果や前月の小売売上高や住宅販売件数がどーなろうが、それどころじゃありません。こうした時期はチャートが荒れて、経済指標の発表があるからと、過去の傾向を意識して取引する訳にもいきません。

こうした「荒れた場面」をここでの集計には含めていません。この「荒れた」「荒れていない」の程度判断は主観的です。だから、主観的理由で上表に取り込んでいない指標がある点は、この集計の誤差になっています。

でも仕方ありません。明らかにチャートが荒れているとき、いつもと同じように取引する方が変なのです。そういう常識は、統計データを信じずに結果的に勝ちを逃すことになっても優先すべき、と考えています。

こうした方針について、いずれロボットに「あなたは(どう思う)?」と訊かれるなら嬉しい話です。

指標結果の良し悪しに直後1分足が素直に反応しても、そのこと自体はあまり取引の役に立ちません。

指標発表直後は一瞬で大きくチャートが跳ねることが多く、それが起きてからポジションをオーダーしても間に合いません。跳ねる前にオーダーするには、確率的にかなり高い論拠が必要です。最初の跳ねは、爆発的に大きくなることもあります。

その跳ねを形成中に、ヘッジファンドや金融機関の自動売買プログラムと、アルゴリズムの優劣や通信環境の優劣やレート決定所用時間を競うのが得策とは思えません。そんなの、こちらも自動売買プログラムを用意したって勝てる気がしません。

但し、前述の「素直さの指標」で十分に素直と判断できるなら、それは現在の経済情勢や直近のトレンドを無視して、指標結果の良し悪しだけがチャートに反映されている時間帯が存在している、ということです。

ちなみに、既に欧米では全取引の90%前後が自動売買プログラムで行われているそうです。だから実は、このブログでの取引方法は、自動売買プログラムのクセに乗じて裁量トレードで稼ぐことを狙っている、と言えるのかも知れません。

よく「一方向に一気に動きがち」という自動売買プログラムのクセが話題に挙がります。トレンドフォロー系のアルゴリズムでの売買が多数派なのでしょう。これは常識に適っています。

けれども、それなら指標発表直後の反応は、年を追うに従ってもっと大きくなっても良いはずです。ところが、多くの経済指標発表時には、2015年を基準にすると、その後は年を追う毎に指標発表直後の跳ねが小さくなっています。

むしろ、サポートやレジスタンスでのひとまず反転や、1/3戻し・半値戻しといった動きが昔よりも際立って多くなった気がします。

単なるトレンドフォローでなく、レジスタンスやサポートを意識したアルゴリズムが多いのでしょう。そして、指標発表から3分・10分・15分経過後に動きが変わることが多い気がします。この時間は、指標発表前後の取引を中止していたトレンドフォロー系の自動売買プログラムが再起動しがちな時間なのかも知れません。

本当のことはわかりません。そんな感じがする、という話です。経済指標発表前に、サポートやレジスタンスの位置確認をしておくことは、昔も今も大事です。

さて、本題です。

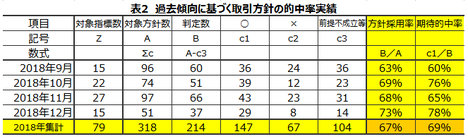

下表は直後1分足に限らず、指標発表前後の過去傾向に基づく事前取引方針全ての的中率を示しています。

約3か月半の実測結果に基づく結論は、

です。

個々の経済指標詳細分析記事で取引方針の採用基準は、概ね過去に70%以上の再現率があった場合です。実際の方針採用率や期待的中率がそれに近かったことは満足できます。

ここからは分析の話でなく、本番の取引の話です。

仮に過去パターンの再現性が70%あっても、実際の取引での勝率が70%に達するかは別問題です。

例えば、直前1分足の過去陰線率が90%あったとしても、指標発表直前まで陽線側へのヒゲを伸ばして指標発表直前に陰線側に転じる事例など、よく見かけます。だから、そうした事例も含めて「直前1分足形成中はショートで取引する」という方針で十分な勝率を実際の取引で稼げない限り、そんな取引方針は役に立たないどころか害があります。

個々の取引でそんなことが起きても構いません。がしかし、何度も取引してそんなことが起きるなら問題です。だから、実際の取引成績を記録してそうしたことが起きる確率が許容範囲内に収まっているかを確認し続けないといけません。これは、事前方針に沿った取引の難易度を測っていることになります。

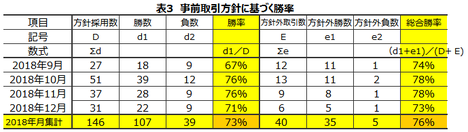

下表は、個々の指標の個々の取引方針に沿った実際の取引成績です。個別方針は個々の指標の詳細分析記事で検証しているので、ここでは月次の全体集計結果を纏めています。

結論は、

です。

このことは、事前方針に基づく取引が難しくない、ということです。

そりゃそうでしょう。面倒な過去の傾向分析で、矛盾する内容をどう軽重判断して一貫した傾向を導くかが難しいのです。その結果を踏まえて改善を続ければ、勝率はやがて期待的中率に向けて収束していきます。

が、それをこうして実測確認することが大事です。

また、方針外取引は、過去の経験から読みに自信があるときに行うため、勝率が高まるのも当然です。

がしかし、時間延長を事前方針に盛り込むことは避けています。分析対象期間は、原則として限定しておかないとキリがありません。キリのない取引は、(必ずと言っても良いほど)初心者やアマチュアの勝率と収益率を下げてしまいます。

期間延長でなくても、方針外取引には次のようなケースもあります。

事前方針に挙げていなくても、例えば直前10-1分足が過去平均10pipsしかないのに、20pipsも上昇していたとします。そこでレジスタンスに当たれば、指標発表前ということもあって、まず間違いなく一旦戻しが数pips起こります。

でも、この一旦戻しを狙う方針は、事前に示せません。遅くとも事前方針は、指標発表当日の午前中に投稿し、場合によっては詳細分析記事で数か月前に示しています。指標発表時点のサポートやレジスタンスは示せないので、こうした取引は方針外となってしまいます。

また、このブログではときどき、リスク回避時の復路を狙った取引を紹介しています。が、それはここので採点に含めていません。トレンドフォロー的な取引方法論は、サインを厳密に定義することが非常に難しく、結局、複数のテクニカル指標の組み合わせを眺めるしかなくなるのです。

でも、テクニカル指標中心の取引は、初心者やアマチュアが大負けするリスクを軽減するのに不十分な方法論です。

経済指標発表前後のテクニカル指標がまるでアテにできないことからわかるように、日頃のあれは初心者やアマチュアを油断させるためのプロフェッショナル用ツールとさえ思えることがあります。

ともあれ、ここに挙げた勝率は、指標発表前後の過去傾向に基づく短期取引の有効性を示しています。そして、勝率が前項に挙げた期待的中率とほぼ一致していることは、こうした指標発表前後の過去傾向に基づく取引の方法論の実施難易度が低いことを示してる、と考えられます。

最も大事なことは、収益がいくらだったかです。

がしかし、マーケティングで最も大事なことは、いくら稼げそうかが正確に算出できることです。マーケティングの出来・不出来だけが、不確かな仕事の成功率を知る術だと言えます。

職場におけるマーケティングなら、社長でもない限り、そこに「少し盛った理想像=あるべき姿」と、理想と現実の「乖離原因想定毎の対策」と、実際に乖離したときにも対策が準備万端だという「信用を得る手配」が必要です。

がしかし、FXは自分だけでやっているので、いきなりマーケティングの本質(精度の高い予測)を知りたいものです(社長と同じです)。

勝率はチャートの動く方向を当てれば良く、収益はチャートの動く程度を当てなければ算出できません。忙しいときや予習不足のときは取引回数が減るので、パラメータは(取引できる)「1分足1本当たり何pipsの損益」「1指標当たり何pipsの損益」を見ておく方が応用ができます。

2018年9月半場までは「1分足1本当たり何pipsの損益」かしか求めていませんでしたが、それ以降「1指標当たり何pipsの損益」も把握できるようになりました。

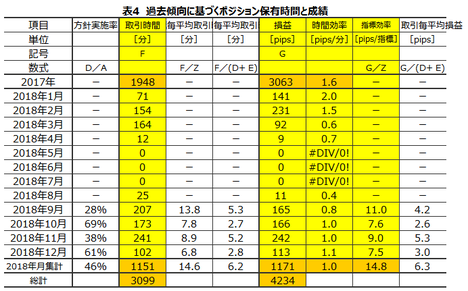

過去の収益性を下表に纏めておきます。

結論は、

です。

2017年に比べると、2018年は取引効率が下がってしまいました。これは、経済指標発表前後に限った話でなく、2018年のボラティリティ全体が小さかったためです。けれども、初心者やアマチュアが単純にトレンドフォローを行うよりは、勝率の点で効率の良い取引が行えました(トレンドフォローを繰り返して、1分足1本当たりの平均収益が0.3pipsを超えるのは難しい、という感触があります)。

原因と結果が再回帰する話ですが、収益効率の良い取引ができてこそ、ポジション保有時間は減らせます。

何より、高い勝率を維持する一方、指標発表前後だからこそ損切をきちんと行うことを強く意識することで、ポジション保有時間率は0.3%しかありません。これなら、取引中はチャートから目を離さず、浮いた時間に次の取引の予習ができます。

ポジション保有時間を抑え込めたことは、予想外の相場急変で壊滅的損失を被るリスクを軽減できます。効率よく収益を拡大するには、① 勝てるときに取引することと、②大負けしない仕組みを習慣にする、しかありません。我々アマチュアが長期的に勝つ秘訣は、①②に徹するしかありません。

2016年にブログを始めてから、それまで自分用に纏めていた経済指標発表前後の取引条件・取引結果のデータを、他人に見てもらうために「感じ」を「言葉」にしていきました。するとどうでしょう。私自身の取引成績も少し高くなりました。だから、2017年の成績集計のときなんて「ちょっと出来過ぎだった」と話を纏めたぐらいです。

②は初心者でも基本を守れば実施可能ですが、①の「勝てるとき」を見出す方法を教えてくれるテキストは世の中に不足しています。トレンドフォロー手法とテクニカル指標の見方を教えて、後は場数をこなしてセンスを磨けという話がほとんどです。

間違ってはいません。「センスを磨く」ことは、大口取引を行っているプロフェッショナル達と徒手空拳で競うことではないはずです。彼らが理に適った取引をしている場面で、その理が我々にも理解できる場面を選べば、彼らに便乗してチャートの動きが素直なときに取引することができます。

そういう場面で収益の基盤をもっておきましょう。

『アイロボット』という映画で、主人公がロボットに「お前には素晴らしい交響曲を創ったり芸術的絵画を描くことなんてできないだろう」と詰る場面があります。すると、ロボットは主人公に「あなたは?」と訊き返します。好きなシーンです。

この映画は、AIがどうとか、それを搭載したロボッとがどうとか、そういう話ではありません。厳密に構築した論理であっても対象範囲が拡大されれば成り立たないことと、それに比べれば安っぽくても人には「しっくりくる理屈」があることを描いています。

そして、ロボットは丘の上に立つ人影が大勢を見下ろす絵を描きます。その人影が自分だったと気づくのは、彼が自らの意思で選択を行った後のことです。自動売買を止めてFXに勝ちまくったロボットの映画です(ウソです)。

さて、自動売買のアルゴリズムはまだ玉石混合です。

ひどいプログラムだと「損大利小」で見掛け上の勝率を稼ぐだけで、強いトレンドが続いたときしか損益がプラスにならないものさえあるそうです。また、優れたアルゴリズムを持つものでさえ、適用場面が限られています。連続稼働を前提にしているのにクラッシュへの備えが弱いものは最低です。取引中にずっとチャートに張り付いていられない人を顧客にしているのに、例えば2019年1月3日のフラッシュクラッシュでは、多くの犠牲者が出たようです。

利便性を口実に提供側の責任回避のため、設定を部分的にマニュアル化しているものは、メーカー勤務経験が長い私からすれば、法的責任を回避するための悪意すら感じます。

とてもまだAIなんてレベルではなく、単なるプログラムです。

電気製品と同じで、最初に飛びつくのはコストを度外視しても構わないマニアで、それ以外の人は廉価汎用品が普及するまで待つのが上策なのでしょう。

もちろん、そんなものばかりでもないでしょう。がしかし、ユーザーにとって玉石混合なことを問題視しているので、良心的なものを提供している方々を詰ったつもりはありません。

今はまだ、

- ① 人間がチャートの次の動きを予想すること、

- ② 玉石混合のプログラムの中から玉を選び、更にその適用場面を選ぶこと、

について、

- ③ どちらの上達が早いか、

- ④ どちらが上達後の単位時間毎の収益率やロスカット発生率が高いか、

という方法論の選択をしているに過ぎません。

②の判断を正しく行うことは難しいでしょう。製品の特徴を読んでもアテにできません。昔から、エンジニアと料理人は、素人に対して自分(と自分の製作物)の価値を過大に見積もる人が多い職業だからです。

そして、①の方法論は②の方法論においても有効です。逆は有効だと思えない。努力が報われて上達に繋がる、という話がしっくりくるのは①の方法論です。ならば問題は、①の方法論をどう学ぶか、です。

以前、TVで「イグアナは人の顔を見分けられるから賢い」という話がありました。けれども「だったらお前はイグアナの顔が見分けられるのか(ワシやお前はアホなのか)」と、TV局に抗議したりしません。常識が大切です。

自動売買プログラムは、初心者やアマチュアにとってまだイグアナの顔をしています。

【2-3-1. 勝ちの基盤をつくる】

よく初心者向けテキストで見かける記述に「短期取引はテクニカル分析、長期取引はファンダメンタル分析」というのがあります。

もしファンダメンタルの変化に基づきレートの変化(=トレンド)を予想するなら、

- ⑤ 現在のトレンドの強さ=過去のトレンド(その原因)の影響力+近くのチャートポイントの影響力

- ⑥ 次のトレンドの強さ=⑤の現在のトレンドの強さ+最新もしくは次の情報の影響力

という検討を行います。こんな式で検討している訳じゃないけれど、式で表すとこんな感じです。

その結論が、

- ⑦ いつどこでポジションをオーダーする/しない

- ⑧ いつまで/どこまでそのポジションを保有する

となるのは、テクニカル分析であれファンダメンタル分析であれ同じです。

少し脱線すると、もし自分でも無駄なポジションを持つことが多いと思う人が居たら、⑤→⑥→⑦→⑧という順に考えを纏めてからポジションを持てば良いでしょう。そして、その過程を記録しましょう。

話を元に戻すと、⑤⑥式の各「影響力」というものを数値化できない限り、ファンダメンタルの変化に基づく次のトレンド予想(継続/反転/停滞)は曖昧にならざるを得ません。

人がロボットと違うのは、曖昧な基準で判断を繰り返しても、結果の反省さえ繰り返せば進歩・上達できる点です。そして、その過程の反省と修正を行えば、もっと早く進歩・上達できるものです。

そこで着目するのが、⑥式において、

- ⑨ 現在のトレンドの強さ<最新もしくは次の情報の影響力、

の関係が成り立つ「期間」です。できることからやる、というのも進歩・上達の方法論として有力です。

そういう期間の代表が経済指標発表前後の数分間です。全ての場合に役立つ⑤⑥式は得られなくても、経済指標発表前後の数分間だけ「影響力」を定量化できれば良いのです。

直前10-1分足は、それまでのトレンドの影響力と発表時刻が迫る経済指標の影響力が拮抗しがちです。直後1分足は、経済指標の影響力が圧倒的です。直後11分足は、それまでのトレンドの影響力と経済指標の影響力の強弱が経済指標によって異なります。

この間は⑤⑥式で用いた「トレンド」という言葉より、単に「チャートが動く方向」と言った方が正確でしょう。

早く上達するための秘訣は「いつどんな場面でも勝てるようになること」を目指すことではありません。多くの入門書は、初心者にその点を勘違いさせます。早く上達する秘訣は、狙いを絞ることとその絞り方を学ぶことです。

経済指標発表前後の取引を扱う本ブログでは、

- 過去の実績から素直な反応をする傾向(影響力)の強い経済指標を選び、

- それに乗じた取引を行う手順を予め決めておき、

- その通りに取引した成績が期待通りの結果になることを検証し、

- 成績不振なら分析か手順を見直す、

ということを繰り返し行っています。

このブログで扱う経済指標に限った発表前後取引は、過去の傾向に沿った方針で臨むことで

- 1指標当たり平均+15pipsの収益

(もし年始GBPJPYレートの1枚の投資額を基準に、レバレッジ25倍・投資額の10倍の資金で始めるとすると、本ブログでの注目指標全てで取引すると、それだけで年始資金が30%強の年間運用益に達します) - 年間ポジション保有時間率0.31%

(このブログでは、私のようなアマチュアや初心者が、相場急変時のロスカット等で壊滅的打撃を受ける確率とポジション保有時間率がほぼ等しいという前提に立っています)

が実績です。

この収益ベースが期待できるからこそ、暇なときにトレンドフォローを楽しみ、たまには宵越しのポジションを持ってワクワクしながら床につける訳です。長期一定回数の取引で安定した勝率が期待できる得意場面は必要です。

以下に、

- 経済指標発表直後の素直な反応確率

(指標結果のチャートへの影響力の代表的一面を見ています) - 指標発表前後の過去傾向の再現性

(上記影響力が指標発表前後10分間にアテになるチャートの動きのクセを持つか、そのクセの再現率を見ていることになります) - 指標発表前後の取引の難易度

(上記のクセをアテにして実際の取引で勝てるかを検証しています) - 経済指標発表前後の取引での収益性

(その結果、収益がどのぐらいになるかを示しています)

を纏めておきます。

【2-3-2. 経済指標発表直後の素直な反応確率】

このブログでは、雇用統計翌週から次の雇用統計までの指標分析結果と取引結果を前月の月次成績としています。先日1月4日に米雇用統計発表があったので、2018年の成績集計ができました。

本ブロスの各経済指標分析記事では、事後差異判別式というのを求めています。事後差異というのは、発表結果ー市場予想、のことです。ひとつの経済指標で複数の項目が発表されるときは、過去の傾向から各項に重み付けをした事後差異判別式を求めておきます。その判別式の解の符号(プラスが陽線、マイナスが陰線に対応)が過去の直後1分足値幅方向と最も一致率が高くなるように、判別式は求めています。

事後差異判別式の解の符号と直後1分足の方向一致率の高さは、経済指標発表結果への反応の素直さを示す指標だと言えます。この「素直さの指標」は、現在の経済情勢や直近のトレンドを無視して、指標結果の良し悪しだけがチャートに及ぼす影響が顕在化する確率、と見なしても誤差は少ないはずです。

厳密に記そうとするほど、面倒な記述になります。が、言わんとすることは伝わったと思います。

こうした集計をきちんと始めた9月半場以降、2018年の経済指標への反応の素直さは下表の通りです。

4行目の2018年12月の行・円クロス(xxxJPY)の3列をご覧ください。

12月は、13指標で指標発表前に過去傾向に基づく取引方針を挙げていました。円クロスでの事後差異判別式の解の符号と直後1分足値幅方向は83%が一致していました。かなり高い一致率です。

12月は、英国のEU離脱案採決が当初予定されていたり、大きな株価の下落が何度も起きました。そのため、事前に取引中止(過去方針の適用外)を宣言した指標が多い月でした。その結果、対象指標を選別したことが、過去傾向の的中率を高くしたようです。

次に、ドルストレート(xxxUSD)の3列をご覧ください。

このブログの事前取引方針は円クロスでの過去反応傾向を分析し、ドルストレートでは分析を行っていません。がしかし、直後1分足は指標結果の良し悪しに最も素直に反応しがちです。よって、円クロスでの分析結果がドルストレート取引でも当てはまるはずです。

9月は極端に素直と言えない反応をした指標が多かったものの、11月は円クロスよりも素直に反応していました。9月以降の通しで見てみると、円クロスでの過去傾向的中率(73%)とドルストレートのそれ(67%)の差は僅かしかありません。ただ、僅かとは言え、円クロス>ドルストレート、の関係はやっぱり成立しています。

結論は、

- 指標発表結果の良し悪しに対し、指標発表直後にざっくり70%が素直な方向に反応した

- なぜか、円クロスでの取引する方が、ドルストレートで取引するよりも、少しだけ素直さの強さを期待できる

です。

指標発表直後の素直さの強弱関係が、円クロス>ドルストレート、となることは、以前から経験談として紹介していました。その原因はわかりません。

さて。

例えば数日後に国運を賭けた議会採決が行われたり、前日に数か月や数年に一度の株価暴落が起きたときに、景気アンケートの結果や前月の小売売上高や住宅販売件数がどーなろうが、それどころじゃありません。こうした時期はチャートが荒れて、経済指標の発表があるからと、過去の傾向を意識して取引する訳にもいきません。

こうした「荒れた場面」をここでの集計には含めていません。この「荒れた」「荒れていない」の程度判断は主観的です。だから、主観的理由で上表に取り込んでいない指標がある点は、この集計の誤差になっています。

でも仕方ありません。明らかにチャートが荒れているとき、いつもと同じように取引する方が変なのです。そういう常識は、統計データを信じずに結果的に勝ちを逃すことになっても優先すべき、と考えています。

こうした方針について、いずれロボットに「あなたは(どう思う)?」と訊かれるなら嬉しい話です。

【2-3-3. 指標発表前後の過去傾向の再現性】

指標結果の良し悪しに直後1分足が素直に反応しても、そのこと自体はあまり取引の役に立ちません。

指標発表直後は一瞬で大きくチャートが跳ねることが多く、それが起きてからポジションをオーダーしても間に合いません。跳ねる前にオーダーするには、確率的にかなり高い論拠が必要です。最初の跳ねは、爆発的に大きくなることもあります。

その跳ねを形成中に、ヘッジファンドや金融機関の自動売買プログラムと、アルゴリズムの優劣や通信環境の優劣やレート決定所用時間を競うのが得策とは思えません。そんなの、こちらも自動売買プログラムを用意したって勝てる気がしません。

但し、前述の「素直さの指標」で十分に素直と判断できるなら、それは現在の経済情勢や直近のトレンドを無視して、指標結果の良し悪しだけがチャートに反映されている時間帯が存在している、ということです。

ちなみに、既に欧米では全取引の90%前後が自動売買プログラムで行われているそうです。だから実は、このブログでの取引方法は、自動売買プログラムのクセに乗じて裁量トレードで稼ぐことを狙っている、と言えるのかも知れません。

よく「一方向に一気に動きがち」という自動売買プログラムのクセが話題に挙がります。トレンドフォロー系のアルゴリズムでの売買が多数派なのでしょう。これは常識に適っています。

けれども、それなら指標発表直後の反応は、年を追うに従ってもっと大きくなっても良いはずです。ところが、多くの経済指標発表時には、2015年を基準にすると、その後は年を追う毎に指標発表直後の跳ねが小さくなっています。

むしろ、サポートやレジスタンスでのひとまず反転や、1/3戻し・半値戻しといった動きが昔よりも際立って多くなった気がします。

単なるトレンドフォローでなく、レジスタンスやサポートを意識したアルゴリズムが多いのでしょう。そして、指標発表から3分・10分・15分経過後に動きが変わることが多い気がします。この時間は、指標発表前後の取引を中止していたトレンドフォロー系の自動売買プログラムが再起動しがちな時間なのかも知れません。

本当のことはわかりません。そんな感じがする、という話です。経済指標発表前に、サポートやレジスタンスの位置確認をしておくことは、昔も今も大事です。

さて、本題です。

下表は直後1分足に限らず、指標発表前後の過去傾向に基づく事前取引方針全ての的中率を示しています。

約3か月半の実測結果に基づく結論は、

- 準備していた過去傾向に基づく取引方針のうち67%(方針採用率)しか前提条件を満たしていない、

- その67%の前提条件を満たしたときは、69%(期待的中率)の事例で過去の傾向通りにチャートが動いている、

です。

個々の経済指標詳細分析記事で取引方針の採用基準は、概ね過去に70%以上の再現率があった場合です。実際の方針採用率や期待的中率がそれに近かったことは満足できます。

【2-3-4. 指標発表前後の取引の難易度】

ここからは分析の話でなく、本番の取引の話です。

仮に過去パターンの再現性が70%あっても、実際の取引での勝率が70%に達するかは別問題です。

例えば、直前1分足の過去陰線率が90%あったとしても、指標発表直前まで陽線側へのヒゲを伸ばして指標発表直前に陰線側に転じる事例など、よく見かけます。だから、そうした事例も含めて「直前1分足形成中はショートで取引する」という方針で十分な勝率を実際の取引で稼げない限り、そんな取引方針は役に立たないどころか害があります。

個々の取引でそんなことが起きても構いません。がしかし、何度も取引してそんなことが起きるなら問題です。だから、実際の取引成績を記録してそうしたことが起きる確率が許容範囲内に収まっているかを確認し続けないといけません。これは、事前方針に沿った取引の難易度を測っていることになります。

下表は、個々の指標の個々の取引方針に沿った実際の取引成績です。個別方針は個々の指標の詳細分析記事で検証しているので、ここでは月次の全体集計結果を纏めています。

結論は、

- 事前方針に沿った取引での勝率は73%、

- 本ブログの分析対象期間は対象指標発表前後10分なのに、その後もポジションを持ち続けて利幅を伸ばした場合も含めたり、その他事前方針に沿っていない場合も含めると、勝率は76%へと高まる、

- 事前方針に基づく実際の取引での勝率73%は、前項に挙げた事前方針の期待的中率69%とほぼ一致している、

です。

このことは、事前方針に基づく取引が難しくない、ということです。

そりゃそうでしょう。面倒な過去の傾向分析で、矛盾する内容をどう軽重判断して一貫した傾向を導くかが難しいのです。その結果を踏まえて改善を続ければ、勝率はやがて期待的中率に向けて収束していきます。

が、それをこうして実測確認することが大事です。

また、方針外取引は、過去の経験から読みに自信があるときに行うため、勝率が高まるのも当然です。

がしかし、時間延長を事前方針に盛り込むことは避けています。分析対象期間は、原則として限定しておかないとキリがありません。キリのない取引は、(必ずと言っても良いほど)初心者やアマチュアの勝率と収益率を下げてしまいます。

期間延長でなくても、方針外取引には次のようなケースもあります。

事前方針に挙げていなくても、例えば直前10-1分足が過去平均10pipsしかないのに、20pipsも上昇していたとします。そこでレジスタンスに当たれば、指標発表前ということもあって、まず間違いなく一旦戻しが数pips起こります。

でも、この一旦戻しを狙う方針は、事前に示せません。遅くとも事前方針は、指標発表当日の午前中に投稿し、場合によっては詳細分析記事で数か月前に示しています。指標発表時点のサポートやレジスタンスは示せないので、こうした取引は方針外となってしまいます。

また、このブログではときどき、リスク回避時の復路を狙った取引を紹介しています。が、それはここので採点に含めていません。トレンドフォロー的な取引方法論は、サインを厳密に定義することが非常に難しく、結局、複数のテクニカル指標の組み合わせを眺めるしかなくなるのです。

でも、テクニカル指標中心の取引は、初心者やアマチュアが大負けするリスクを軽減するのに不十分な方法論です。

経済指標発表前後のテクニカル指標がまるでアテにできないことからわかるように、日頃のあれは初心者やアマチュアを油断させるためのプロフェッショナル用ツールとさえ思えることがあります。

ともあれ、ここに挙げた勝率は、指標発表前後の過去傾向に基づく短期取引の有効性を示しています。そして、勝率が前項に挙げた期待的中率とほぼ一致していることは、こうした指標発表前後の過去傾向に基づく取引の方法論の実施難易度が低いことを示してる、と考えられます。

【2-3-5. 経済指標発表前後の収益性】

最も大事なことは、収益がいくらだったかです。

がしかし、マーケティングで最も大事なことは、いくら稼げそうかが正確に算出できることです。マーケティングの出来・不出来だけが、不確かな仕事の成功率を知る術だと言えます。

職場におけるマーケティングなら、社長でもない限り、そこに「少し盛った理想像=あるべき姿」と、理想と現実の「乖離原因想定毎の対策」と、実際に乖離したときにも対策が準備万端だという「信用を得る手配」が必要です。

がしかし、FXは自分だけでやっているので、いきなりマーケティングの本質(精度の高い予測)を知りたいものです(社長と同じです)。

勝率はチャートの動く方向を当てれば良く、収益はチャートの動く程度を当てなければ算出できません。忙しいときや予習不足のときは取引回数が減るので、パラメータは(取引できる)「1分足1本当たり何pipsの損益」「1指標当たり何pipsの損益」を見ておく方が応用ができます。

2018年9月半場までは「1分足1本当たり何pipsの損益」かしか求めていませんでしたが、それ以降「1指標当たり何pipsの損益」も把握できるようになりました。

過去の収益性を下表に纏めておきます。

結論は、

- 2018年の取引時間は合計1151分(19時間11分)、1年365日の5/7が取引可能時間とすると、ポジション保有時間率は0.31%、同期間の損益は+1171pips

- 1分足1本当たり平均1.0pipsの収益、1指標での取引当たり平均15pipsの収益

です。

2017年に比べると、2018年は取引効率が下がってしまいました。これは、経済指標発表前後に限った話でなく、2018年のボラティリティ全体が小さかったためです。けれども、初心者やアマチュアが単純にトレンドフォローを行うよりは、勝率の点で効率の良い取引が行えました(トレンドフォローを繰り返して、1分足1本当たりの平均収益が0.3pipsを超えるのは難しい、という感触があります)。

原因と結果が再回帰する話ですが、収益効率の良い取引ができてこそ、ポジション保有時間は減らせます。

何より、高い勝率を維持する一方、指標発表前後だからこそ損切をきちんと行うことを強く意識することで、ポジション保有時間率は0.3%しかありません。これなら、取引中はチャートから目を離さず、浮いた時間に次の取引の予習ができます。

ポジション保有時間を抑え込めたことは、予想外の相場急変で壊滅的損失を被るリスクを軽減できます。効率よく収益を拡大するには、① 勝てるときに取引することと、②大負けしない仕組みを習慣にする、しかありません。我々アマチュアが長期的に勝つ秘訣は、①②に徹するしかありません。

2016年にブログを始めてから、それまで自分用に纏めていた経済指標発表前後の取引条件・取引結果のデータを、他人に見てもらうために「感じ」を「言葉」にしていきました。するとどうでしょう。私自身の取引成績も少し高くなりました。だから、2017年の成績集計のときなんて「ちょっと出来過ぎだった」と話を纏めたぐらいです。

②は初心者でも基本を守れば実施可能ですが、①の「勝てるとき」を見出す方法を教えてくれるテキストは世の中に不足しています。トレンドフォロー手法とテクニカル指標の見方を教えて、後は場数をこなしてセンスを磨けという話がほとんどです。

間違ってはいません。「センスを磨く」ことは、大口取引を行っているプロフェッショナル達と徒手空拳で競うことではないはずです。彼らが理に適った取引をしている場面で、その理が我々にも理解できる場面を選べば、彼らに便乗してチャートの動きが素直なときに取引することができます。

そういう場面で収益の基盤をもっておきましょう。

以上

2019年01月18日

1月18日経済指標

本日は、

08:50 12月集計分日本CPI

18:30 12月集計分英国小売売上高指数

23:15 12月集計分米国設備稼働率・鉱工業生産・製造業生産

24:00 1月集計分米国UM消費者信頼感指数速報値

の発表があります。

日本CPIは取引に向いていません。

英国指標も今は過去の傾向なんて関係ありません。英国は今、個別経済指標がどうなろうが、そんなこと関係ありません。関係ないのに過去の傾向通りに反応したら、そんなの偶然です。

米国は次週月曜が祝日のため3連休前となります。連休前の戻しも気になりますが、予習不足のため今夜の取引は止めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

08:50 12月集計分日本CPI

18:30 12月集計分英国小売売上高指数

23:15 12月集計分米国設備稼働率・鉱工業生産・製造業生産

24:00 1月集計分米国UM消費者信頼感指数速報値

の発表があります。

日本CPIは取引に向いていません。

英国指標も今は過去の傾向なんて関係ありません。英国は今、個別経済指標がどうなろうが、そんなこと関係ありません。関係ないのに過去の傾向通りに反応したら、そんなの偶然です。

米国は次週月曜が祝日のため3連休前となります。連休前の戻しも気になりますが、予習不足のため今夜の取引は止めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

広告以上

2019年01月16日

1月17日経済指標(結果検証済)

17日は、

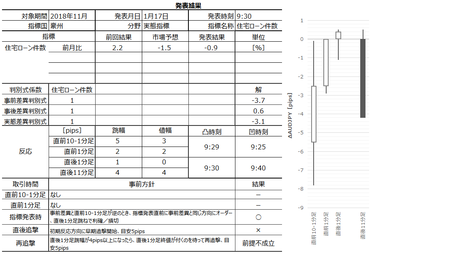

09:30 11月集計分豪州住宅ローン件数

の発表があります。

市場予想(前回結果)

・前月比△1.4%(+2.2%)

事前差異判別式の解は△3.6です(1月16日20:10時点)。

過去平均順跳幅/同値幅pips(2018年発表分)

・直前10-1分足5/3(5/3)

・直前1分足1/1(1/0)

・直後1分足4/3(3/2)

・直後11分足9/6(9/6)

過去傾向に基づく取引方針

・事前差異と直前10-1分足が逆方向ならば、指標発表直前に事前差異と同じ方向にオーダーし、直後1分足の跳ねを狙います。

・初期反応方向を確認したら早期追撃開始し、利確/損切の目安を5pipsとします。

・直後1分足跳幅が4pips以上になったら、直後1分足終値がつくのを待って再追撃し、利確/損切の目安を5pipsとします。

豪州住宅ローン件数

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

Webサーバー処理速度が国内最速(2018年9月調査)で、ストレスのない高速サーバー環境が手に入ります。初めて自分のサイトを持つならベーシックコース¥1200/月。容量が不足したら上位プランに変更できます。最低利用期間なし・転送量課金なし・サイト数無制限・ドメイン無制限・データベース数60個・バックアップ1日1回14日分復旧可。事前にチャージ(入金)した金額分のみサービスのご利用が可能なプリペイド形式の支払い方法です。サービスのご利用金額は、利用日翌日にチャージ残高から引き落とされます。

09:30 11月集計分豪州住宅ローン件数

の発表があります。

市場予想(前回結果)

・前月比△1.4%(+2.2%)

事前差異判別式の解は△3.6です(1月16日20:10時点)。

過去平均順跳幅/同値幅pips(2018年発表分)

・直前10-1分足5/3(5/3)

・直前1分足1/1(1/0)

・直後1分足4/3(3/2)

・直後11分足9/6(9/6)

過去傾向に基づく取引方針

・事前差異と直前10-1分足が逆方向ならば、指標発表直前に事前差異と同じ方向にオーダーし、直後1分足の跳ねを狙います。

・初期反応方向を確認したら早期追撃開始し、利確/損切の目安を5pipsとします。

・直後1分足跳幅が4pips以上になったら、直後1分足終値がつくのを待って再追撃し、利確/損切の目安を5pipsとします。

以上

豪州住宅ローン件数

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

Webサーバー処理速度が国内最速(2018年9月調査)で、ストレスのない高速サーバー環境が手に入ります。初めて自分のサイトを持つならベーシックコース¥1200/月。容量が不足したら上位プランに変更できます。最低利用期間なし・転送量課金なし・サイト数無制限・ドメイン無制限・データベース数60個・バックアップ1日1回14日分復旧可。事前にチャージ(入金)した金額分のみサービスのご利用が可能なプリペイド形式の支払い方法です。サービスのご利用金額は、利用日翌日にチャージ残高から引き落とされます。

広告以上

タグ:豪州住宅ローン件数