2014�N01��26��

�ړ����ϐ��ɂ��āi5�j�����̈ړ����ϐ����g�����g���[�h�헪2

���͂悤�������܂��D

�悤�₭�M��������C���ʂɂȂ��Ă��܂����D

�{�������t��������낵�����肢���܂��D

�����3�{�ȏ�̈ړ����ϐ����g�����ۂ̃g���[�h�헪���܂Ƃ߂Ă݂����Ǝv���܂��D

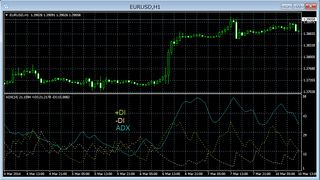

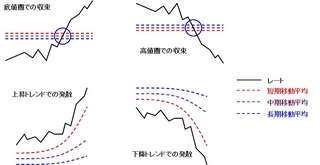

�č���FIAMASS�Ђ�D.Myyers�ɂ��Ε����̈ړ����ϐ������ɂȂ�����ԂɂȂ�ƃG�l���M�[�����܂�C���[�g�͔��]�ǖʂɓ���Ƃ����Ă��܂��D������ړ����ϐ������ʁiConvergence�j���Ƃ����܂��D

�܂���3�{�̊��Ԃ̈قȂ����ړ����ϐ��̎����Ɣ��U���ώ@����

�]���_��T����@�����Љ�����Ǝv���܂��D

�@����

����l���ł̎�����

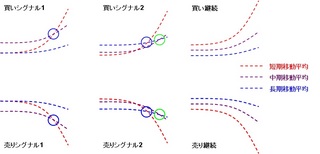

�@�����C�����C�Z���̈ړ����ϐ�3�{�����˂��C��������ԂɂȂ�C

�@���[�g��3�{�̕��ϐ�����ɂ��ʂ����ꍇ�C�����V�O�i���D

�����l���ł̎�����

�@�����C�����C�Z���̈ړ����ϐ�3�{�����˂��C��������ԂɂȂ�C

�@���[�g��3�{�̕��ϐ���艺�ɂ��ʂ����ꍇ�C����V�O�i���D

�A���U

���㏸�g�����h�ł̔��U��

�@�㏸�ߒ��ŁC�����璷���C�����C�Z���̏��ŁC

�@�����[�g���e���ϐ�����̏ꍇ�͔����p���́u���p�^�[���v�D

�����~�g�����h�ł̔��U��

�@���~�ߒ��ŁC������Z���C�����C�����̏��ŁC

�@�����[�g���e���ϐ���艺�̏ꍇ�͔���p���́u�t���p�^�[���v�D

�}�ɂ���Ƃ���Ȋ����ɂȂ�܂��D

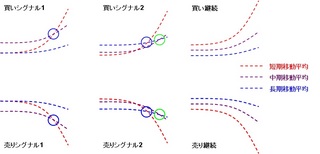

�܂��C3�{�̈ړ����ϐ����g������Ȕ����V�O�i���͎��̂Ƃ���ł��D

�@�����V�O�i��1

��l���ŁC�����璷���������������Z�����ɂȂ����Ƃ��͔����V�O�i���D

�A�����V�O�i��2

��l���ŁC�Z�������C�������E�������̗������������ɓ˂��������Ƃ��C�����V�O�i���D����ɒ����������������������ɓ˂��������Ƃ��C���ꂪ�m�F�����D

�B�����p��

�����璷���������������Z�����ɂȂ��Ă�������㏸�g�����h�Ȃ甃���p��

�C����V�O�i��1

���l���ŁC������Z���������������������ɂȂ����Ƃ��͔���V�O�i���D

�D����V�O�i��2

���l���ŁC�Z�������C�������E�������̗������ォ�牺�ɓ˂��������Ƃ��C����V�O�i���D����ɒ����������������ォ�牺�ɓ˂��������Ƃ��C���ꂪ�m�F�����D

�E����p��

�ォ�璷���������������Z�����ɂȂ��Ă���������~�g�����h�Ȃ甄��p��

��������}�ɂ���Ƃ���Ȋ����ł��D

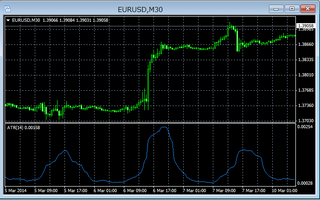

���ɒZ���E�����E�����̈ړ����ϐ����������ɏ����ǂ���ɕ��Ԃ��Ƃ�

�u�p�[�t�F�N�g�I�[�_�[�iPO�j�v�Ƃ��ėL�����Ǝv���܂��D

�Ȃ��C��ɂ܂Ƃ߂��S�[���f���N���X�iGC�j��f�b�h�N���X�iDC�j�ȂǂƔ�ׂāC

��̒i�K�Ō`������邽�߁C���Ȃ�o�x�ꂽ�V�O�i���Ƃ��킴��܂���D

�������C�����̈ړ����ϐ��̌����⏇�������ׂĈ�v����ɂ́C

GC�EDC�̂悤�Ȉꎞ�I�Ȓl���������ł͂܂��`�����ꂸ�C

�������g�����h�����������؋��ł�����C�����g�����h����ƔF���ł��܂��D

���̂��߁C�������I�ȏ�����̃g���[�h�ł�GC�EDC�Ȃǂɔ�ׂ��

�����ɐM�����̍����V�O�i���ɂȂ�Ǝv���܂��D

�i���̑���C�o���p�x�͏��Ȃ��ł����E�E�E�j

���x�͈ړ����ϐ��Ɋ֘A���āC�I�V���[�^�[�n�w�W�̘��������܂Ƃ߂悤�Ǝv���܂��D

�����C���ӌ��Ȃǂ������܂�����C���[���ł��R�����g�ł�

���܂��܂���̂ŁC���A������������Ɣ�яオ���Ċ�т܂��D

������Ō�܂ł��t���������������C���肪�Ƃ��������܂����D

�悤�₭�M��������C���ʂɂȂ��Ă��܂����D

�{�������t��������낵�����肢���܂��D

�����3�{�ȏ�̈ړ����ϐ����g�����ۂ̃g���[�h�헪���܂Ƃ߂Ă݂����Ǝv���܂��D

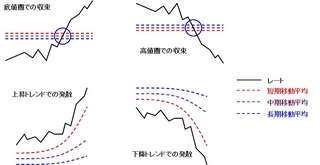

�č���FIAMASS�Ђ�D.Myyers�ɂ��Ε����̈ړ����ϐ������ɂȂ�����ԂɂȂ�ƃG�l���M�[�����܂�C���[�g�͔��]�ǖʂɓ���Ƃ����Ă��܂��D������ړ����ϐ������ʁiConvergence�j���Ƃ����܂��D

�܂���3�{�̊��Ԃ̈قȂ����ړ����ϐ��̎����Ɣ��U���ώ@����

�]���_��T����@�����Љ�����Ǝv���܂��D

�@����

����l���ł̎�����

�@�����C�����C�Z���̈ړ����ϐ�3�{�����˂��C��������ԂɂȂ�C

�@���[�g��3�{�̕��ϐ�����ɂ��ʂ����ꍇ�C�����V�O�i���D

�����l���ł̎�����

�@�����C�����C�Z���̈ړ����ϐ�3�{�����˂��C��������ԂɂȂ�C

�@���[�g��3�{�̕��ϐ���艺�ɂ��ʂ����ꍇ�C����V�O�i���D

�A���U

���㏸�g�����h�ł̔��U��

�@�㏸�ߒ��ŁC�����璷���C�����C�Z���̏��ŁC

�@�����[�g���e���ϐ�����̏ꍇ�͔����p���́u���p�^�[���v�D

�����~�g�����h�ł̔��U��

�@���~�ߒ��ŁC������Z���C�����C�����̏��ŁC

�@�����[�g���e���ϐ���艺�̏ꍇ�͔���p���́u�t���p�^�[���v�D

�}�ɂ���Ƃ���Ȋ����ɂȂ�܂��D

�܂��C3�{�̈ړ����ϐ����g������Ȕ����V�O�i���͎��̂Ƃ���ł��D

�@�����V�O�i��1

��l���ŁC�����璷���������������Z�����ɂȂ����Ƃ��͔����V�O�i���D

�A�����V�O�i��2

��l���ŁC�Z�������C�������E�������̗������������ɓ˂��������Ƃ��C�����V�O�i���D����ɒ����������������������ɓ˂��������Ƃ��C���ꂪ�m�F�����D

�B�����p��

�����璷���������������Z�����ɂȂ��Ă�������㏸�g�����h�Ȃ甃���p��

�C����V�O�i��1

���l���ŁC������Z���������������������ɂȂ����Ƃ��͔���V�O�i���D

�D����V�O�i��2

���l���ŁC�Z�������C�������E�������̗������ォ�牺�ɓ˂��������Ƃ��C����V�O�i���D����ɒ����������������ォ�牺�ɓ˂��������Ƃ��C���ꂪ�m�F�����D

�E����p��

�ォ�璷���������������Z�����ɂȂ��Ă���������~�g�����h�Ȃ甄��p��

��������}�ɂ���Ƃ���Ȋ����ł��D

���ɒZ���E�����E�����̈ړ����ϐ����������ɏ����ǂ���ɕ��Ԃ��Ƃ�

�u�p�[�t�F�N�g�I�[�_�[�iPO�j�v�Ƃ��ėL�����Ǝv���܂��D

�Ȃ��C��ɂ܂Ƃ߂��S�[���f���N���X�iGC�j��f�b�h�N���X�iDC�j�ȂǂƔ�ׂāC

��̒i�K�Ō`������邽�߁C���Ȃ�o�x�ꂽ�V�O�i���Ƃ��킴��܂���D

�������C�����̈ړ����ϐ��̌����⏇�������ׂĈ�v����ɂ́C

GC�EDC�̂悤�Ȉꎞ�I�Ȓl���������ł͂܂��`�����ꂸ�C

�������g�����h�����������؋��ł�����C�����g�����h����ƔF���ł��܂��D

���̂��߁C�������I�ȏ�����̃g���[�h�ł�GC�EDC�Ȃǂɔ�ׂ��

�����ɐM�����̍����V�O�i���ɂȂ�Ǝv���܂��D

�i���̑���C�o���p�x�͏��Ȃ��ł����E�E�E�j

���x�͈ړ����ϐ��Ɋ֘A���āC�I�V���[�^�[�n�w�W�̘��������܂Ƃ߂悤�Ǝv���܂��D

�����C���ӌ��Ȃǂ������܂�����C���[���ł��R�����g�ł�

���܂��܂���̂ŁC���A������������Ɣ�яオ���Ċ�т܂��D

������Ō�܂ł��t���������������C���肪�Ƃ��������܂����D

�y���̃J�e�S���[�̍ŐV�L���z

-

no image

���̋L���ւ̃R�����g

�R�����g������

���̋L���ւ̃g���b�N�o�b�NURL

https://fanblogs.jp/tb/2144218

���u���O�I�[�i�[�����F�����g���b�N�o�b�N�̂ݕ\������܂��B

���̋L���ւ̃g���b�N�o�b�N