�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N03��25��

4-2. �č��o�ώw�WDB

2017�N3��25���A4-2-2�`4-2-5�����X�V

�č��w�W�ł�USDJPY�Ŏ�����s���Ă��܂��B�Ƃ��낪�AUSD�Ƃ̎���́AEUR�̕���JPY����1.5�{���傫���̂ŁA���ēԂ����łȂ��A�{���͓��ĉ�3���Ԃ̕��͂����ׂ��ł��B�ł��܂��ǁB

���ی��ϋ�s�iBIS�j��HP�ł́A2016�N4����1�����ς̒ʉݎ���z�����\����Ă��܂��B���̏��ʁi�䗦�j�́A1��USD�i88���j�A2��EUR�i31���j�A3��JPY�i22���j�A4��GBP�i13���j�A5��AUD�i7���j�A�ƂȂ��Ă��܂��B���Ȃ݂ɁA��������8�ʂ�4���ł��B���T�͋��z�Ō��\����Ă��܂����A10���h���P�ʂ�4���̐����̓s���Ɨ��Ȃ��̂ŁA�������߂ē]�L���܂����B

USD����ʂ̈��|�I�ȑ����ƒ������̈ӊO�ȏ��Ȃ��A�ɋ����܂��B

�y4-2-1. USD�̓����z

USD�̓����́A���ی��ςɐ�߂�USD���ς�90���߂���߂邱�ƂŐ����܂��B

�č��̌o�ϋK�͖͂���GDP�Ő��E�S�̖̂�20���ł��B���E�S�̂�20���̋K�͂̍���CPI��1���オ��ƁA���E�̏���ҕ��������ϒl��0.2���オ��ƍl���Ă��ǂ��̂ł��傤���i�킩��܂���j�B�ł��A�Ԉ���Ă����Ƃ��Ă����R�Ȃ̂��A���傤�ǁA�����l���ėǂ����炢�̈ב֕ω��i����USDJPY��115��0.2���͖�20pips�j��CPI�������Ɗώ@�ł��܂��B

�����l����ƁA�o�ϋK�͂������ȍ���ΊO���̑������ɂƂ��āA�ċ��������Či�C�̕������\�w�W�������đ�ςȊS���ɂȂ��Ă��ǂ��悤�ȋC�����܂��B

�y4-2-2. ����`���[�g�z

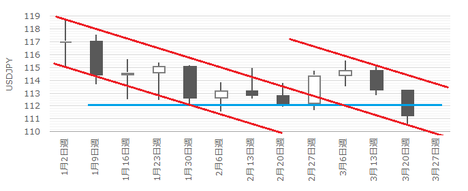

���߂�USDJPY�̏T���`���[�g�������܂��B

�茳�ɎQ�Ƃł���`���[�g������A���4���ԑ����������������B3��22��06:00����3��25�����̏I�l�ɘj��A110.5-111.5�~�Ԃ̃����W�ƂȂ��Ă��܂��B��}�T���`���[�g���ڈ��ƂȂ�̂́A���̃����W���u���C�N�����ꍇ�ł��B

��}�T���`���[�g�ł́A��T���������W�X�^���X�����i112�~�t�߁j�ł��B�����āA�V���ɍ��T���������s�����Ԑ��ł��B�Ԑ��́A3��27���T�ɍ��l113.6�~�t�߁E���l110�~�t�߂ƂȂ��Ă��܂��B

����āA���݂̏T���`���[�g�́A���T�Ƀ����W�u���C�N�����Ƃ��̍s��̖ڈ��������Ă��܂��B

�y4-2-3. ����e�N�j�J���z

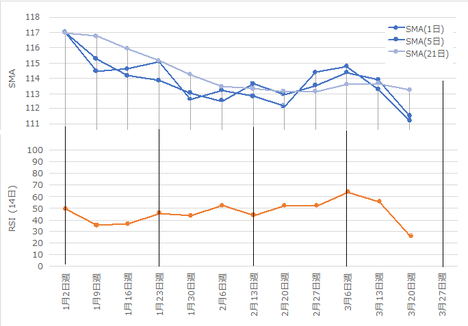

���߂̈ړ����ϐ��iSMA�j��RSI�i14���j�������܂��B

SMA�i1���j�͒P�ɏT���I�l���ASMA�i5���j�͐�T5���Ԃ̏I�l�̕��ϒl��\���Ă��܂��BRSI�i14���j�́A�ߋ�14�{�̓����ɂ�����z������\���Ă��܂��B

SMA�́A��T5������21���������������A�ォ��21�����E5�����E1�����ƂȂ�܂����B���~�g�����h�z�u�̊����ł��B�����āA�N��������2��20�T�̉��~�g�����h���Ԃ����Ă��������B1������21������3��^�b�`���Ē��˕Ԃ���A4��ڂɏ㔲���ɐ������Ă��܂��B

RSI�i14���j�́A��T��C��25.7%�܂ʼn�����܂����B�����߂��ƂȂ��Ă���̂ŁA���T�O���͂����炩�߂�������ł��傤�B����A����RSI��20%������������A���̓��͔���nj��̃T�C���ł��B

�e�N�j�J���w�W�́ASMA�����~�g�����h�ւ̈ڍs�����������ARSI�����̖߂�i�ꎞ�I�㏸�j���������Ă��܂��B�A���ARSI�͂��Ə������~�������ƁA���~�������������Ă��܂��B

�y4-2-4. ����t�@���_�����^���z

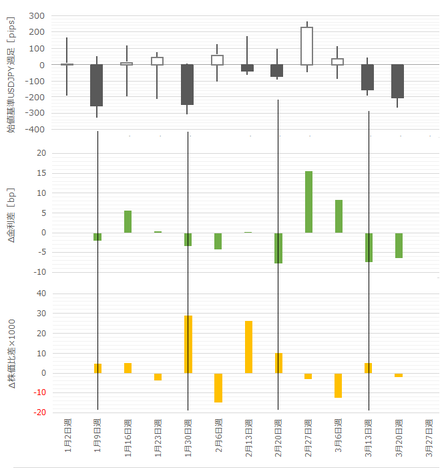

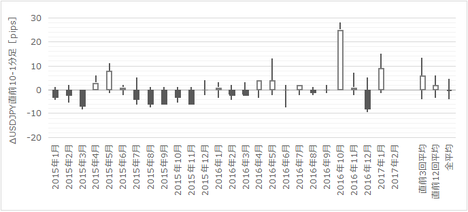

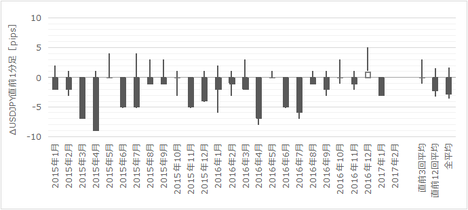

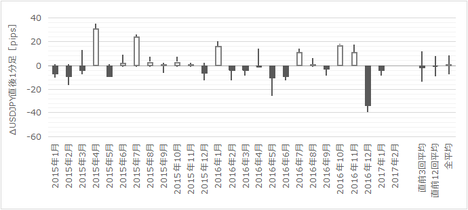

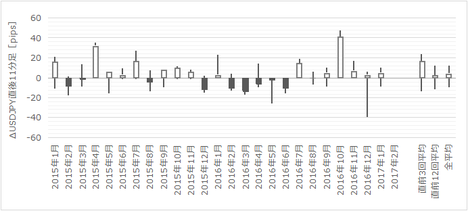

���߂̗���10�N�����Ɗ����̓����������܂��B���ꂼ��̓����͂����g�ł��m�F���������B

�ȉ��A���Ă̋������̑O�T�Ƃ̍����u���������v�ƕ\�L���܂��B�܂��A���Ă̎�v�����w�W�̔�̑O�T�Ƃ̍����u�������䍷�v�ƕ\�L���܂��B

�ʏ펞�̋����Ɗ����̓����́A���������ɂȂ肪���Ȃ��Ƃ��m���Ă��܂��B�ʏ펞�ɂ́A�בւ������������̉e�����邱�Ƃ��m���Ă��܂��B���������ʼn������ʂ��͂悭�킩��܂��A�����̊W�����藧���Ȃ��Ƃ��͒ʏ펞�łȂ����ƂȂ�킩��܂��B

���}�́A�ォ��u�����ƃ{���e�B���e�B�v�u���������v�u�������䍷�v��\���Ă��܂��B

�N��������A�z���E�A����3�T���������Ƃ͂܂�����܂���B�܂��A2�T�����Ēl����100pips�ƂȂ����̂́A�����߂Ăł��BUSDJPY�Ɍ��炸�~�N���X�́A�A���ł̕ω����傫���������T�ɂ͏㉺�ɖ������o�₷���A�Ƃ����W���N�X������܂��B�ǂ���ɓ����ɂ���A�ǂ������͂قǂقǂɂ��������ǂ��ł��傤�B

���������ƃ������䍷�́A�N������1�T�̃f�[�^������܂���B����������e�����킸�A���������Ȃ����߁A�N������1�T�����O���Ă��܂��B

���������́A�N��������T����11�T�̂���10�T�ŕ�����v���Ă��܂��B��T����v���Ă��܂����B�������䍷���A11�T�̂���9�T���s��v�ƂȂ��Ă��܂��B

��T�́A�Ċ����}�����b��ɋ�����܂����B�������䍷���T���ƕ�����v���Ă��܂��i�N�������������v��2��ځj�B�����A�����������傫���T���Ɠ������ɒቺ���Ă���̂ŁA�����}�����x�z�I��USDJPY���~�ł͂Ȃ��悤�ł��B

���́A�������䍷�̓������C�ɂȂ���̂́AUSDJPY�̓��������߂Ă���̂͂�͂胢�������̂悤�ł��B����āA���T�̓����́A

- �������䍷�����̂܂܉������Ă��A����������������������USDJPY�͏�����\��������

- �t�ɁA�������������܂蓮�����ɁA�������䍷�����̂܂܈בւ̓����Ɠ������̂܂ܑ����ƁAUSDJPY�̉��~�p���ƂȂ�\��������

�Ɨ\�z����܂��B

�Ȃ��AUSDJPY���̂̔����u�������A���������E�������䍷�̓�����USDJPY�̓�������������ł́A�בւ̃e�N�j�J���w�W���x����x�ꂪ�����Ȃ肪���ł��B�����ӂ��B

�y4-2-5. ���T�ȍ~�̒��ړ_�z

��T�Ɉ��������A����̓����ɂ��ėl�q���̏T�ł��B

���T�́AGDP�m��l��PCE�̔��\������܂��B��������A���Ƃ��Ɣ������������w�W�ł�����A�o�ώw�W�̌��ʂ��_�@�Ƀg�����h���ς�邱�Ƃ͂Ȃ��ł��傤�B

���������A��T�̊����}�������ɂ��Ă͏��������āA�悭�킩���Ă��܂���B�u�悭�킩���Ă��Ȃ��v���Ƃ���������L���Ƃ��āA�u���[���o�[�O�̃R�������Q�l�ɂȂ�܂��B��낵������Q�Ƃ��������B

�y4-2-6. �w�W���͈ꗗ�z

�`. ����w�W

A1. ���Z����

2017�N�̐���������グ��3�\�肳��Ă��܂��B3�����グ�̎���6����9����L�͎��������������悤�ł��B

�@(1) FOMC��������i2017�N3��16�����\���ʌ��؍ρj

�@(2) FOMC�c���^ �i2017�N2��23�����\���ʌ��؍ρj

A2. ��������

�č�GDP�ɑ������������^����e���́A���{�̏ꍇ�ɔ䂵�ď����Ȃ��̂ł��i��Ίz�łȂ��䗦�ōl�@�j�B�]���āA���{�\�Z�̔z�����ς�邱�Ƃ͌o�ϓI�Ȓ��ڌ��ʂ����A�֘A�@�K�����Ȃǂŗ\�Z�z��������������ւ̐��{�x�������܂�Ԑڌ��ʂƂȂ�܂��i���{�̏ꍇ�͒��ڌ��ʂ��傫���j�B�ɂ��ւ�炸�A�������������ύX�́AJPY�ɑ��Ă���USD�ɑ��đ傫���e�������ꂪ���ȓ_���s�v�c�ł��B

�@(1) �����������x

A3. �i�C�w�W

�ŋ߂͑S�̓I�ɔ��ɗǂ����ʂ������Ă��܂��B���㌩�ʂ����u�ǂ��Ȃ�v�u�����Ȃ�v�̌i�����A���P�[�g�����łȂ��A�ɂ��o�ׂ����������w�W�ł��O����v���X�ɗ��܂炸�ɁA�O���̑O����v���X������O������P�������߂��Ă��܂��B3�����f�[�^�����\����Ă���Ə����A�v���X���������w�W���o�Ă������̂́A���Ԃ��ǂ��Ȃ�Ȃ��������i�����͎������܂��B

A31. ����

ISM��CB��2���AUM����3���̂���������P���i��ł��܂��B

�@(1) ISM���ƁE�����i���w���i2017�N3��4�����\�\��A���O���͍ρj

�@(2) CB����ҐM�����i2017�N3��28�����\���ʌ��؍ρj

�@(3) �~�V�K����w����ҐM�����w������l/�m��l�i2017�N2��11�����\���ʌ��؍ρj

A32. ������

�ł��������傫���w�W��ISM�ł��BISM�ւ̑��ւ������ƌ�����̂�Phil�A��i�C�w���ŁAPhil�A��i�C�w���ւ̑��ւ������ƌ�����̂�NY�A��i�C�w���ł��B

���߂͔��ɍD���Ȑ����������Ă��܂��B���������A���Ԏw�W�̐�����2���̌��ʂ͉��P�������̂̋͂��ŁA�����w�W��PPI�EPPI�R�A��2�����f�[�^�͐L�т�1�������݉����Ă��܂��B

�@(1) ISM�����ƌi�����w���i2017�N3��2�����\���ʌ��؍ρj

�@(2) Phil�A����ƌi�C�w���i2017�N2��16�����\���ʌ��؍ρj

�@(3) NY�A����ƌi�C�w���i2017�N2��15�����\���ʌ��؍ρj

A4. �����w�W

FRB�����ڂ��Ă���Ƃ���PCE�R�A�f�t���[�^���ŏd�v���Ǝv���܂��B�����́A�ޗ������Y������ւƉ����ɔg�y����ƍl�����邽�߁A(4)��(1)�ւƉe�����i�ށA�ƍl�����܂��B

2�����f�[�^�ł́A�A�������w���EPPI�ECPI�̂�������L�т��݉����Ă��܂����B

�@(1) PCE�R�A�f�t���[�^�i2017�N3��31�����\���ʌ��؍ρj

�@(2) ����ҕ����w���iCPI�j

�@(3) ���Y�ҕ����w���iPPI�j�i2017�N2��14�����\���ʌ��؍ρj

�@(4) �A�������w���i2017�N2��10�����\���ʌ��؍ρj

A5. �ٗp�w�W

�i�C��\���̂͐V�K�ٗp�Ґ��Ǝ��Ɨ��ŁA�����ɂ��Ă͊���FRB�������������Ă��܂��B������A�ŋ߂͌i�C���㉟�����镽�ώ����̐L�т����ڂ���Ă��܂��B

�@(1) �ٗp���v�i2017�N3��10�����\�\��A���O���͍ρj

�@(2) ADP���Ԍٗp�Ґ��i2017�N3��8�����\���ʌ��؍ρj

�@(3) �O�T�V�K���ƕی��\������

B. �o�Ϗ�w�W

B1. �o�ϐ���

�������x�E���ێ��x�̐Ԏ��������Ă��Ă��A��v��i���ɂ����ĕč��o�ς͍ł��D���ł��B�����������Ԃ܂���ƁA�f�l�ɂ�����̌i�C�̗ǂ��������ł��킩��₷���\���Ă���̂�GDP�Ȃ̂ł��傤�B

�@(1) �l����GDP����l�i2017�N1��27�����\���ʌ��؍ρj

�@(2) �l����GDP����l�i2017�N2��28�����\���ʌ��؍ρj

�@(3) �l����GDP�m��l�i2017�N3��30�����\���ʌ��؍ρj

B2. ���ێ��x

�ŋ߂̌X���͖���400���h���̖f�ՐԎ��������Ă��܂��B����400���h���Ƃ����傫���́A�N�Ԃœ��{�̍��Ɨ\�Z���݂Ƃ������Ƃł���ˁB�č��̌o�ϋK�͂Ƃ����͖̂{���ɂ������̂ł��ˁB�{�w�W�́A�f�ՐԎ������������悤�����낤���A���\����̔��������ɊW�Ȃ��A�����Ĕ�������r�I�傫���X�������邱�ƁA�ł��B�����ςȎw�W�ł��B

�f�ՐԎ��k�����Đ����̐����ۑ�ɋ������Ă���AUSDJPY�ւ̉e�������ځE�ԐړI�ɑ傫���Ȃ�ł��傤�B

�@(1) �f�Վ��x�i2017�N3��7�����\���ʌ��؍ρj

B3. ���Ԏw�W

�u����v��u�Z��v���i�C�Ɋւ��Ƃ����̂͂킩��悤�ȋC�����܂��B���������A�č��Łu�����v���o�ςɗ^����e���͈בւ����قǑ傫���̂��A�ǂ����s���Ƃ��Ȃ��܂ܒ����╪�͂�ӂ��Ă��܂����B�u�Z��v�́A���Ƃ��Ƃ��܂蔽�����܂���B

��͂��{�́A�č�GDP��70�����߂�Ƃ���PCE�ł��B

B31. ����

�@(1) �l����PCE����l�i2017�N1��27�����\���ʌ��؍ρj

�@(2) �l����PCE����l�i2017�N2��28�����\���ʌ��؍ρj

�@(3) �l����PCE�m��l�i2017�N3��30�����\���ʌ��؍ρj

�@(4) �l�x�o�iPCE�j�E�l�����i2017�N3��31�����\���ʌ��؍ρj

�@(5) �������㍂

B32. �Z��

FX���HP�Ȃǂł͒��ړx��d�v�x�������]������Ă���w�W������܂��B���A�����͏����Ȏw�W����ł��B�A���A�f���Ȕ������������ł��B

�@(1) ���ÏZ��̔������i2017�N3��22�����\���ʌ��؍ρj

�@(2) �V�z�Z��̔������i2017�N3��23�����\���ʌ��؍ρj

�@(3) ���ݎx�o�i2017�N3��2�����\�\��A���O���͍ρj

B33. ����

�č��o�ςɑ������Ƃ̍D�s�����^����e���͏������A�Ƒ����Ă��܂��B�ٗp�w�W��i�C�w�W�ɉe������ƍl���Ă���̂ŋL�^������Č��Ă��܂����A�����͑債�����Ƃ���܂���B

�@(1) �z�H�Ɛ��Y�E�ݔ��ғ����i2017�N3��17�����\���ʌ��؍ρj

�@(2) �ϋv�����i2017�N3��24�����\���ʌ��؍ρj

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B������A�w���E�o�^�E���ӂ����Ă��Ȃ��̂ɃN���b�N���������Ŋ��U���[������������悤�Ȃ����Ȃ�A������i��9-1-4�j�܂ł��������肢���܂��B

�[�[�[�ȉ��͍L���ł��[�[�[

FX���n�߂Ă��b���͗��K���Ԃł��B�V���ȕ��@�_�������ꍇ�ɂ������ł��B���K���Ԃ�FX�Ɋ��ꂽ��A���낢��Ȃ����������Ă݂邽�߂ɂ��A�L���b�V���o�b�N�͂ƂĂ����͓I�ł��B���������̃L���b�V���o�b�N�́A�����������Ƃ̂��߂Ɏg���Ă��������ˁB

�ʏ�A�L���b�V���o�b�N���邽�߂ɂ͏���������̂ŁA�ڂ����͉��̃����N��ł��m�F���������B

�܂��A�F�X�Ȏ����@����s���Ď����Ă݂邽�߂ɂ��A������FX��ЂɌ������J�݂��Ă����ƕ֗��ł���B

�O�׃W���p����0.1���P�ʂł̎�����\�Ȃ̂ŁA���S�҂�F�X�Ȏ����@���������������ɂ����߂ł��B�h���~�Ȃ�X�v���b�h��0.3�~�ƈ����̂����͂ł��i�� 2017�N1��23���m�F�j�B

��������������������������

���E�ƂȂ���A�����ɂЂ낪��B

�O�׃W���p���V�K����l���v�����[�V����

��������������������������

���E�ƂȂ���A�����ɂЂ낪��B

�O�׃W���p���V�K����l���v�����[�V����

��������������������������

�����J�݃L�����y�[�����{���I�I

�ő��20,000�~�L���b�V���o�b�N�I

�����ڂ����͂����灥��

�O�� �ׄ� �W�� ���� �p�� ���� �̄� ���� �݄�

���� ���� ���� ���� ���� ���� ���� ���� ����

������

���P��1000�ʉݎ���\�I�I���S�҂����S�I

������������������������������������

������

���Q���ƊE�ŋ��N���X�̃X�v���b�h�I�I

������������������������������������

������

���R�����o�C���ł��[���̎�����I�I

������������������������������������

������

���S������萔��0�~�I�I

������������������������������������

���̑��ɂ����͓I�ȃL�����y�[�����ڔ������I�I

�������T�C�g���`�F�b�N�I�I

���������J�݂͂����灥��

https://px.a8.net/svt/ejp?a8mat=2NX81R+46MOTU+1NB0+6UHGJ

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 18:14| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

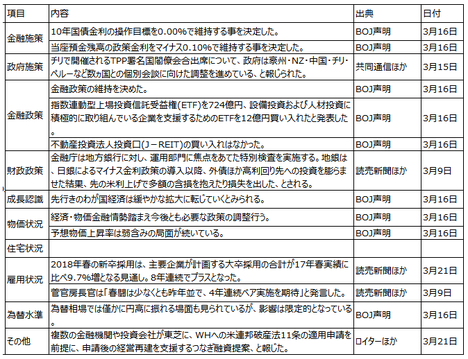

4-1. ���{�o�ώw�WDB

3��25���S���X�V�A4��1����������

���{�o�ώw�W���\���ɂ�USDJPY�Ŏ�����Ă��܂��BUSDJPY�̓����ɂ��Ắu4-2. �č��o�ώw�WDB�v�ɋL���Ă��܂��B

�y4-1-1. JPY�̓����z

�C�O���猩�����{�̐����o�ϓI�����́AGDP�����E3�ʁi2016�NUSD���Z�j��G8�\�����Ƃ�����i���E�o�ϑ卑�ŁA���I���̑ΊO�䗦���������ΊO���Y�������A�Ƃ������_�ł͂Ȃ��ł��傤���B

����A��i���̒��͕n�����E���E���������iOECD�����j�A���̌��������q����ɂ��\���I�Ȃ��̂ŁA���I���i���E�n���̍��v�j��1100���~�ȏ�ɂ��B���邽�߁A����̒����I�o�ϐ����������݂ɂ����A�Ɖf��̂ł͂Ȃ��ł��傤���B

���������p�́A30-40�N�O�̉p���̃C���[�W�ɏd�Ȃ�A�Ƃ����C�����܂��B������A�����ꂻ��Ȃ�ɐ���Ԃ��̂��ȁA�Ɗy�ϓI�ł��B

�Ƃ�����A���{�~�iJPY�j�́A1�����������V�F�A��3�ʁi22���F2016�N4���j�A�O�ݏ�����4�ʁi2.9���F2011�N�j�ŁA���܂�m���Ă��܂��A�W���o�u�G�̖@��ʉ݂̂ЂƂł�����܂��i�����̖@��ʉ݂͑���8�ʉ݂���j�B

�ߋ��E���݂̐����o�ϊ�ՂƉ��Ă��痣�ꂽ�n���I��������A�����̋ǖʂŃ��X�N���ʉ݂Ƃ��Ĉ����܂��B������A���{�ő�k�Ђ������Ă��k���N�����{�C�Ƀ~�T�C���������Ă��A�ߋ��̎��т����JPY�������Ă��邮�炢�A���X�N�ɂ͂߂��ۂ������ʉ݂ł��B

�y4-1-2. �萫���͊�z

�{�u���O�ł̎���͉~�N���X�ōs���Ă��܂��B����āA���͂̊�Ƃ��ē��{���̍����E���Z�E�o�ς̌���F�������I�i�����j�ōX�V���Ă����܂��B���̗D��x�́A���〈�������{�������C�O�E����������E����A�̏��Ƃ��Ă��܂��B

���\�Ɉꗗ���܂��B

�y4-1-3 �w�W���͈ꗗ�z

���{�w�W�ł�USDJPY�͂��߈בւ��قڔ������܂���B������Z���������́A�ȑO�̃o�Y�[�J���ӎ�����Ă������ɗǂ������������̂́A�ʓI�ɘa�̏o���c�_���n�܂�܂ł͑債�ē����Ȃ��ł��傤�B

�`. ����w�W

A1. ���Z����

��������y�ѐ������\�́A���Z�����I������ƂȂ��Ă���A���Ԃ��s�莞�ł��B�قڐ��ߑO��ɔ��\����܂����A�傫�Ȑ����ύX������Ƃ��ɂ͔��\���x���Ƃ����W���N�X������܂��B

�@(1) �������

�@(2) ���Z�����c���v�|���\

A3. �i�C�w�W

�Z�ς͓�����Z����̔��f�ޗ��Ƃ���Ă��܂��B�i�C�w�W�ւ̔����́A�������������ĉp���傫���Ƃ����X��������܂��B

�@(1) ����Z��

A4. �����w�W

���Z�E��������ɉe����^���邽�ߋL�^���Ă��܂����A�قƂ�Ǔ����Ȃ��w�W�̂��߁A����ɂ͌����Ă��܂���B�Ȃ��A�C�O�ɂ�����R�ACPI�ɑ�������̂́A�S������ҕ����w���̃R�A�R�ACPI�ł��B���{�ɂ�����R�ACPI�͐��N�H���i�����������A�G�l���M�[�������Ă��܂���B

���₪�ڕW�Ƃ��镨���㏸��2���Ƃ�CPI�̔N��2�����w���Ă��܂��B

�@(1) �S������ҕ����w���iCPI�j�E�����s�敔����ҕ����w���i2017�N1��27�����\���ʌ��؍ρj

�@(2) GDP�f�t���[�^����l�i2017�N2��13�����\���ʌ��؍ρj

B. �o�Ϗ�w�W

B1. �o�ϐ���

�č��E�����EEU�Ɏ����o�ϋK�͂Ȃ̂ɁA�Ȃ����̒��x���������Ȃ��̂��A�̂���s�v�c�ł��B�Ƃ͂����A���{�w�W�̒��ł́A����l���\����BOJ�i����j����������\�Ɏ����œ����悤�ł��B

�@(1) �l����GDP����l�i2017�N2��13�����\���ʌ��؍ρj

B2. ���ێ��x

�f�Վ��x�ƌo����x�Ŕ����Ɍ��ѕt���͖̂f�Վ��x�̕��ł��B���������A���\�O��̔����͂قƂ�ǂ���܂���B������09:00����̊�������n�܂��Ă���̕����傫�����ꂪ���ł��B

�@(1) �f�Վ��x�E�o����x�i2017�N2��8�����\���ʌ��؍ρj

�@(2) �f�Փ��v�i�ʊփx�[�X�j�i2017�N3��22�����\���ʌ��؍ρj

B3. ���Ԏw�W

�S�̓I�ɂ͔����������Ȏw�W�ƌ����܂��B08:50�̔��\���ʂ́A09:00����̓��؊��t���̔��������ƈ�v���A���A�O���܂ł̃g�����h�����ƈ�v����Ƃ��A10pips���锽���ƂȂ肪���ł��B���������@��͓����Ȃ��悤�ɂ��������̂ł��ˁB

���Ă��������Ƃ�BtoB�i���-��ƊԎ���j���d�����Ă��܂��BCPI�ł͂킩��Ȃ��������w�W�Œ͂ނ��߁A�����Ƃ̓������K�v�ł��B

�@(1) �@�B���i2017�N2��9�����\���ʌ��؍ρj

�@(2) �z�H�Ɛ��Y����l�E�m��l�i2017�N2��14�����\���ʌ��؍ρj

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B������A�w���E�o�^�E���ӂ����Ă��Ȃ��̂ɃN���b�N���������Ŋ��U���[������������悤�Ȃ����Ȃ�A������i��9-1-4�j�܂ł��������肢���܂��B

�[�[�[�ȉ��͍L���ł��[�[�[

FX���n�߂Ă��b���͗��K���Ԃł��B�V���ȕ��@�_�������ꍇ�ɂ������ł��B���K���Ԃ�FX�Ɋ��ꂽ��A���낢��Ȃ����������Ă݂邽�߂ɂ��A�L���b�V���o�b�N�͂ƂĂ����͓I�ł��B���������̃L���b�V���o�b�N�́A�����������Ƃ̂��߂Ɏg���Ă��������ˁB

�ʏ�A�L���b�V���o�b�N���邽�߂ɂ͏���������̂ŁA�ڂ����͉��̃����N��ł��m�F���������B

�܂��A�F�X�Ȏ����@����s���Ď����Ă݂邽�߂ɂ��A������FX��ЂɌ������J�݂��Ă����ƕ֗��ł���B

�O�׃W���p����0.1���P�ʂł̎�����\�Ȃ̂ŁA���S�҂�F�X�Ȏ����@���������������ɂ����߂ł��B�h���~�Ȃ�X�v���b�h��0.3�~�ƈ����̂����͂ł��i�� 2017�N1��23���m�F�j�B

��������������������������

���E�ƂȂ���A�����ɂЂ낪��B

�O�׃W���p���V�K����l���v�����[�V����

��������������������������

���E�ƂȂ���A�����ɂЂ낪��B

�O�׃W���p���V�K����l���v�����[�V����

��������������������������

�����J�݃L�����y�[�����{���I�I

�ő��20,000�~�L���b�V���o�b�N�I

�����ڂ����͂����灥��

�O�� �ׄ� �W�� ���� �p�� ���� �̄� ���� �݄�

���� ���� ���� ���� ���� ���� ���� ���� ����

������

���P��1000�ʉݎ���\�I�I���S�҂����S�I

������������������������������������

������

���Q���ƊE�ŋ��N���X�̃X�v���b�h�I�I

������������������������������������

������

���R�����o�C���ł��[���̎�����I�I

������������������������������������

������

���S������萔��0�~�I�I

������������������������������������

���̑��ɂ����͓I�ȃL�����y�[�����ڔ������I�I

�������T�C�g���`�F�b�N�I�I

���������J�݂͂����灥��

https://px.a8.net/svt/ejp?a8mat=2NX81R+46MOTU+1NB0+6UHGJ

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 13:35| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB

2017�N03��24��

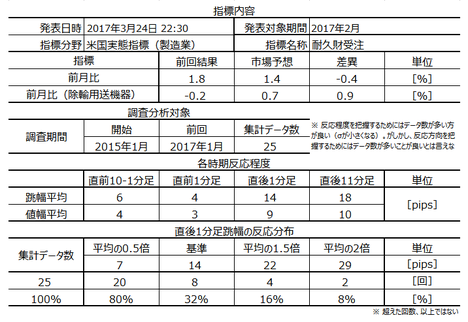

2017�N3����4�T���тƑ�5�T�w�W�̉ߋ�����

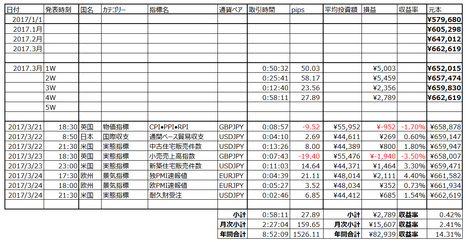

������FX�֘A���ЁE�L���Ŏ嗬�E��{���ƌ����g�����h�t�H���[�ł̎���́A�����̌��ʂ������ʂ�A�قƂ�ǂ̐l�ɓK���Ă��܂���B���ʂ̐l��FX���n�߂�ۂɂ́A�����ƓK�������@������Ǝv���āA���̃u���O���n�߂܂����B���̃u���O�ł́A�o�ώw�W���\�O��̒Z���V�i���I��@�Ƃ����������Љ�Ă��܂��B�ڍׂ��uFX�͏�B����̂��v���������������B

������Ԃ�58��11�b�A���v�́{2,789�~�i0.42���j�A�w�W�P�ʏ��s��6��2�s�A�ł����B

���T�͕�������s���A�萫���͂����\�O���܂����B�܂��܂��������K�v�ł��ˁB

���T�͂��܂薣�͓I�Ȏw�W���Ȃ��悤�ł��B

���\�ɁA���T�̎�v���\�w�W�ɂ��āA�ߋ��̔����̑傫�����ꗗ���Ă����܂��B

�ĉpGDP�͊m��l�Ȃ̂ŁA�����A����܂ł��܂������������Ƃ�����܂���B

���{CPI�́A�{�u���O���~�N���X������S�̂��߁A����{��̊�ɂȂ�CPI������c�����Ă������߂Ɏ�����܂��B

��PCE���قړ������R�ł��B�đ�GDP��70���͌l�����߂Ă��܂��B���̂��߁APCE������c�����Ă������߂Ɏ�����܂��B

���T�́A���������T�Ȃ̂ł������낢�w�W������܂���B�����ދ�����Ȃ�A�����⊔���̃`���[�g��USDJPY�ɕ��ׂĕ\�����Ď�����Ă݂Ă͂������ł��傤�B

�����⊔���̃`���[�g���בւƓ������A�����ォ�����͓ǂ߂܂��A�����̐�����ǂݎ����K�����ɗ����܂��B

�ȉ��́A��T�Ɠ������ʂł��B

��\�̔����̑傫���́A����1���������E�l���ƒ���11�����l�����L�ڂ��Ă��܂��B

����1���������ƒl���́A���̎w�W���g�����h�ɗ^����e�����ł��f���ɕ\���Ă��܂��i�ƍl�����A�����̎��������𗠕t���Ă��܂��j�B���������A����1���������ʼn҂��ɂ́A�w�W���\���O�Ƀ|�W�V���������Ȃ���Ȃ�Ȃ��̂ŁA

�ƎO�i�K�̕��͂��������Ȃ�������܂���B����āA��Փx�����ɍ����Ȃ�܂��B������A�Ȃ�ׂ��Ȃ炻�̑O��̒l�����ɒǏ]���邱�Ƃ�E�߂܂��B���̕�����ʍČ����������A�����Ɠ�Փx��������̂ł��B�҂���pips�͏������Ȃ�܂����B

�܂����͂��O��Ă����Ă邱�Ƃ͂��邵�A���̋t������܂��B�ł��A���Ă�Ώ��Ă�ƐM���Č������邵������܂���B

��\�̉ߋ��̔������ϒl�́A�҂���pips�ł����葹������pips�ł�����܂��B

�����ԈȑO�̋L���ŋ��k�ł����AFX���n�߂����Ɏw�W�����E�߂���发�͂���܂���ł����B���������Čٗp���v�̂悤�Ȕ������傫�Ȏw�W����发�Ŏ��グ�āA���\��̃g�����h�����܂��Ă���ǂ������ă|�W�V���������R�c����������̂͂����Ă��A�ϋɓI�Ɍo�ώw�W���\�O��̎����E�߂���̂͌����o��������܂���B�����̓��发�̓g�����h�t�H���[�̑E�߈�F�������Ƃ����L��������܂��B

�����A���Ȃ�e�L�X�g�ʂ蒉���ɂ��������Ŏ�����A����ł���ʂ蕉���܂����B��͂莩���͉��a�Ȃ̂�����Ȃ̂����Ȕ��f�ɖ����܂����B����ŁA���l�̂�������Ηǂ��Ƃ����b���^���āA�F�X�ȏE��ʂ�������Ǝ����Ńf�[�^������ĕ��͂���悤�ɂȂ�܂����B�����Ƃ��̍��́A����肸���Ɣ����Ή����邵����Γ����������ゾ��������A�{�̒ʂ�ɂ���Ă��������̂ł��i�E�\�ł��j�B

�����ŕ��͂������ʁA

�Ƃ������Ƃ��킩��܂����B

�P�ɂǂ���������̍œK���̖�肾���������̂ł��B

���ꂩ��́A09:00�i���؊��t���j�A12:00�i���x�݁j�A17:30�iGBP��������j�A�Ƃ��������ԂɁA�z����A�����ǂꂾ�������X�������邩�ׂ����̂ł��B�Ⴆ�A�ŏ���1�����Ǝ���2�{��1�����́A������v���ƒ�ʍČ������������Ƃ��킩��������ł��i���͂ǂ������m��܂���j�B���������A�����̎��Ԃʼn҂���pips�͏�������ɁA�d���̓s���łȂ��Ȃ�����ł��Ȃ����������A���ǁA�o�ώw�W���ł�������₷���Ƃ����̂����_�ł��B

���Ȃ݂ɁA21:00�A23:00�A0:00�́A�����悤�Ȓ��ו��ŁA�m���I�ȍČ����������Ȃ��A�������̌��_�ł��B

���āA�E�����܂������A�����������������g�Ōo�ώw�W�͂��Ď���ɗՂ�ł݂�Ȃ�A�����̑傫���i����1���������j��25pips���x�̎w�W�����E�߂ł��B

�ǂ����ŋL�����L��������܂����A����������������w�W�́A�w�W���ʂƂ���܂ł̃g�����h�Ƃ̋�ʂ����Ȃ��̂ŁA���͂�����Ȃ�܂��B�������傫������w�W�́A�����i�傫���j�q�Q���`�����邱�Ƃ������̂ŁA���ۂ̎��������Ȃ�X��������̂ł��B�����������͂Ă��̂Ɏ���ŕ�����͉̂������ł�����ˁB

�ȏ�A���Q�l�܂ŁB

�y1. ���T���ыy�я����z

������Ԃ�58��11�b�A���v�́{2,789�~�i0.42���j�A�w�W�P�ʏ��s��6��2�s�A�ł����B

���T�͕�������s���A�萫���͂����\�O���܂����B�܂��܂��������K�v�ł��ˁB

�y2. ���T��v�w�W�̉ߋ������z

���T�͂��܂薣�͓I�Ȏw�W���Ȃ��悤�ł��B

���\�ɁA���T�̎�v���\�w�W�ɂ��āA�ߋ��̔����̑傫�����ꗗ���Ă����܂��B

�ĉpGDP�͊m��l�Ȃ̂ŁA�����A����܂ł��܂������������Ƃ�����܂���B

���{CPI�́A�{�u���O���~�N���X������S�̂��߁A����{��̊�ɂȂ�CPI������c�����Ă������߂Ɏ�����܂��B

��PCE���قړ������R�ł��B�đ�GDP��70���͌l�����߂Ă��܂��B���̂��߁APCE������c�����Ă������߂Ɏ�����܂��B

���T�́A���������T�Ȃ̂ł������낢�w�W������܂���B�����ދ�����Ȃ�A�����⊔���̃`���[�g��USDJPY�ɕ��ׂĕ\�����Ď�����Ă݂Ă͂������ł��傤�B

�����⊔���̃`���[�g���בւƓ������A�����ォ�����͓ǂ߂܂��A�����̐�����ǂݎ����K�����ɗ����܂��B

�[�[�[��€���[�[�[

�ȉ��́A��T�Ɠ������ʂł��B

��\�̔����̑傫���́A����1���������E�l���ƒ���11�����l�����L�ڂ��Ă��܂��B

����1���������ƒl���́A���̎w�W���g�����h�ɗ^����e�����ł��f���ɕ\���Ă��܂��i�ƍl�����A�����̎��������𗠕t���Ă��܂��j�B���������A����1���������ʼn҂��ɂ́A�w�W���\���O�Ƀ|�W�V���������Ȃ���Ȃ�Ȃ��̂ŁA

- �w�W���ʂ̗\�z�āA

- ���������̗\�z�āA

- �K�ȗ��m�E���̂��߂ɔ������x�Ă�

�ƎO�i�K�̕��͂��������Ȃ�������܂���B����āA��Փx�����ɍ����Ȃ�܂��B������A�Ȃ�ׂ��Ȃ炻�̑O��̒l�����ɒǏ]���邱�Ƃ�E�߂܂��B���̕�����ʍČ����������A�����Ɠ�Փx��������̂ł��B�҂���pips�͏������Ȃ�܂����B

�܂����͂��O��Ă����Ă邱�Ƃ͂��邵�A���̋t������܂��B�ł��A���Ă�Ώ��Ă�ƐM���Č������邵������܂���B

��\�̉ߋ��̔������ϒl�́A�҂���pips�ł����葹������pips�ł�����܂��B

�����ԈȑO�̋L���ŋ��k�ł����AFX���n�߂����Ɏw�W�����E�߂���发�͂���܂���ł����B���������Čٗp���v�̂悤�Ȕ������傫�Ȏw�W����发�Ŏ��グ�āA���\��̃g�����h�����܂��Ă���ǂ������ă|�W�V���������R�c����������̂͂����Ă��A�ϋɓI�Ɍo�ώw�W���\�O��̎����E�߂���̂͌����o��������܂���B�����̓��发�̓g�����h�t�H���[�̑E�߈�F�������Ƃ����L��������܂��B

�����A���Ȃ�e�L�X�g�ʂ蒉���ɂ��������Ŏ�����A����ł���ʂ蕉���܂����B��͂莩���͉��a�Ȃ̂�����Ȃ̂����Ȕ��f�ɖ����܂����B����ŁA���l�̂�������Ηǂ��Ƃ����b���^���āA�F�X�ȏE��ʂ�������Ǝ����Ńf�[�^������ĕ��͂���悤�ɂȂ�܂����B�����Ƃ��̍��́A����肸���Ɣ����Ή����邵����Γ����������ゾ��������A�{�̒ʂ�ɂ���Ă��������̂ł��i�E�\�ł��j�B

�����ŕ��͂������ʁA

- �o�ώw�W���\���͑傫�����������Ȃ��A�Ƃ����̂̓E�\���i����Ȏw�W�͌����Ă���A�ނ���҂��Ȃ����������Ȃ����Ƃ������j�A

- �g�����h�t�H���[�����Ƃ��̏����ƌo�ώw�W���\�O��̏����⑹�v�ɂ́A�ǂ��炪�L���E�s���Ƃ��������Ȃ��A

�Ƃ������Ƃ��킩��܂����B

�P�ɂǂ���������̍œK���̖�肾���������̂ł��B

���ꂩ��́A09:00�i���؊��t���j�A12:00�i���x�݁j�A17:30�iGBP��������j�A�Ƃ��������ԂɁA�z����A�����ǂꂾ�������X�������邩�ׂ����̂ł��B�Ⴆ�A�ŏ���1�����Ǝ���2�{��1�����́A������v���ƒ�ʍČ������������Ƃ��킩��������ł��i���͂ǂ������m��܂���j�B���������A�����̎��Ԃʼn҂���pips�͏�������ɁA�d���̓s���łȂ��Ȃ�����ł��Ȃ����������A���ǁA�o�ώw�W���ł�������₷���Ƃ����̂����_�ł��B

���Ȃ݂ɁA21:00�A23:00�A0:00�́A�����悤�Ȓ��ו��ŁA�m���I�ȍČ����������Ȃ��A�������̌��_�ł��B

���āA�E�����܂������A�����������������g�Ōo�ώw�W�͂��Ď���ɗՂ�ł݂�Ȃ�A�����̑傫���i����1���������j��25pips���x�̎w�W�����E�߂ł��B

�ǂ����ŋL�����L��������܂����A����������������w�W�́A�w�W���ʂƂ���܂ł̃g�����h�Ƃ̋�ʂ����Ȃ��̂ŁA���͂�����Ȃ�܂��B�������傫������w�W�́A�����i�傫���j�q�Q���`�����邱�Ƃ������̂ŁA���ۂ̎��������Ȃ�X��������̂ł��B�����������͂Ă��̂Ɏ���ŕ�����͉̂������ł�����ˁB

�ȏ�A���Q�l�܂ŁB

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 23:23| Comment(0)

| TrackBack(0)

| 7. ���ѕ\

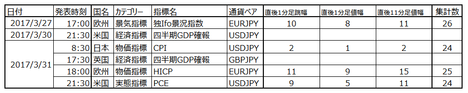

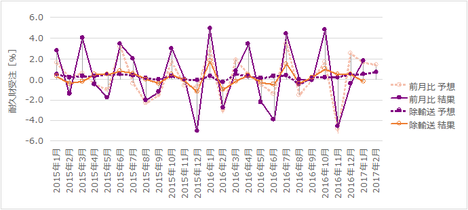

�č����Ԏw�W�u�ϋv���v���\�O���USDJPY�������́i2017�N3��24��21:30���\���ʌ��؍ρj

2017�N3��24��21:30�ɕč����Ԏw�W�u�ϋv���v�����\����܂��B���\��2017�N2�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ϒl�ɔ������͂������Ƃ�32����������܂���B���̎w�W���ܑ�10pips�ő����K�ł��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�{�w�W�́A�����Ƃ̑ϋv����\���Ă��܂��B�w�W���́u�v�ƂȂ��Ă�����̂́A���\���e�́u�o�ׁv�u�Ɂv�u�V�K�v�u�c���v�ł��B

���Ȃ݂ɁA�ϋv���Ƃ�3�N�ȏ�̎g�p�ɑς����������w���A��\��Ƃ��Ď����ԁE�q��@�E�Ɠd�E�Ƌ������܂��B

���̎w�W�Ƃ͕ʂɁu�����ƐV�K�v�����\����Ă���A���ꂪ���X���������\�ɑ��u�ϋv���v�͖������{�ɑO��������l�����\����܂��B���̂��߁A�{�w�W�͐ݔ���������ɂ������s�w�W�Ɉʒu�Â����܂��B

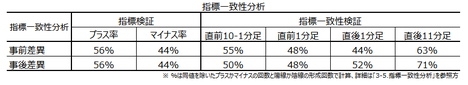

�����́A�s��\�z�Ƃ̍����O�ʂƂ̍��A�R�A���l����R�A���l�A�Ō���܂��B

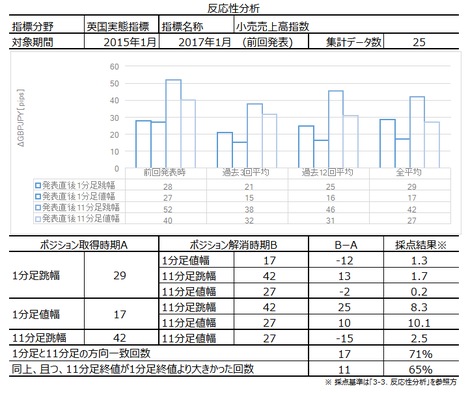

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

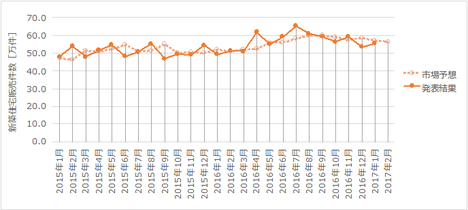

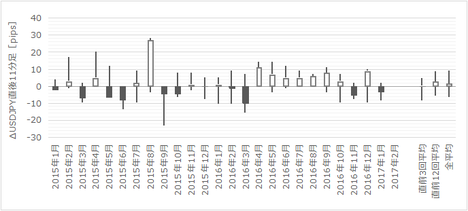

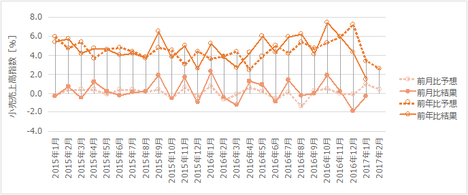

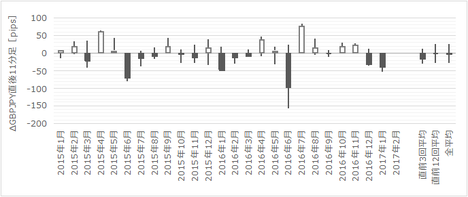

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

���\�͑O����ŁA�s��\�z�̓R�A�i�A���@�폜���j��0.7�|�C���g���P�A��R�A��1.4�|�C���g���P�A�ƂȂ��Ă��܂��B

�܂��A2���̌i�C�w�W������ƁANY�A����ƌi�C�w����18.7��14�N10���ȍ~�ōő�ƂȂ��Ă��܂��BPhil�A����ƌi�C�w����43.3�ƁA�茳�Ŋm�F�ł���13�N�ȍ~�ōő�ƂȂ��Ă��܂��BISM�����Ƃ�14�N12���ȍ~�ōő�ł��B

���ɁA2���̏������㍂�����Ă݂܂��傤�B��v13���ڂɂ����āA�l�b�g�ʔ́E�Ƌ�E���N�p�i�E���ݎ��ނ�4���ڂ������A�d�q�@��/�d�����i�Ǝ�����/�����i�͌����ł��B

�����āA�ϋv���̑�\�Ƃ������钆�ÏZ��E�V�z�Z��͍��T���\����Ă���A�Ƃ��ɍD���ł����B

�����̎w�W���ʂ��������A�s��\�z�����邩���m��܂���B

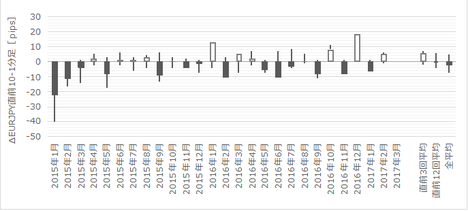

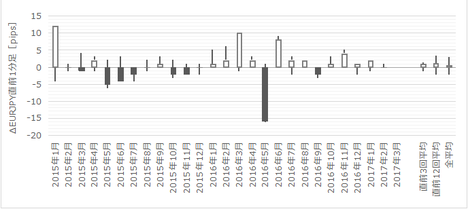

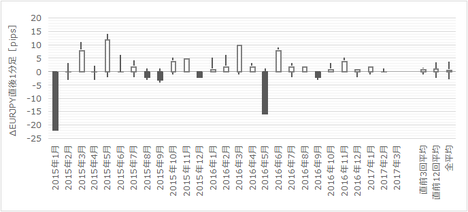

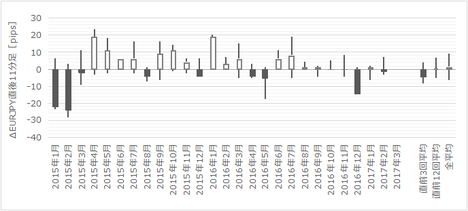

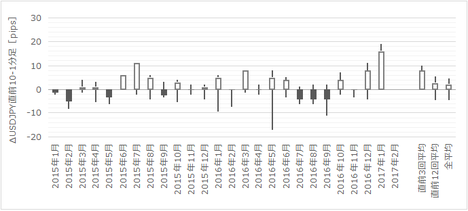

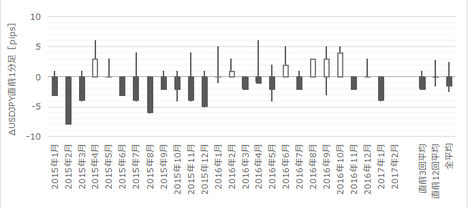

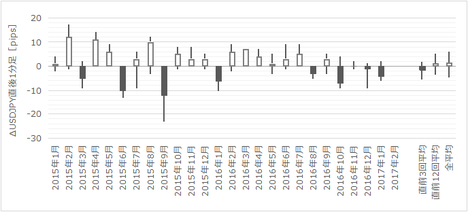

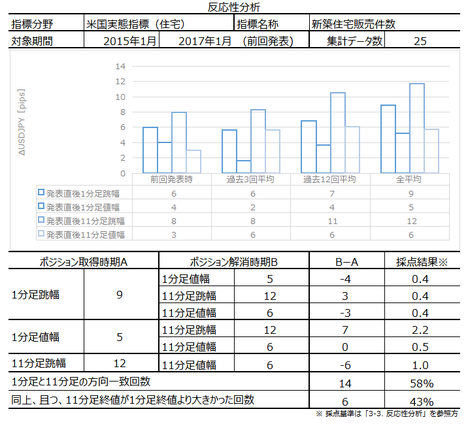

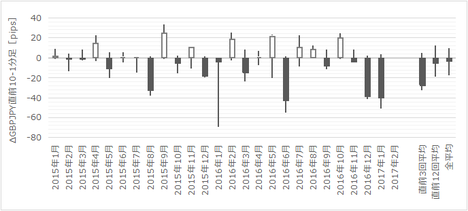

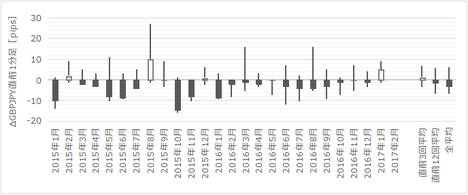

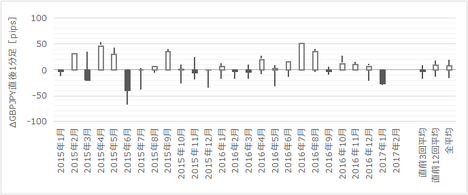

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

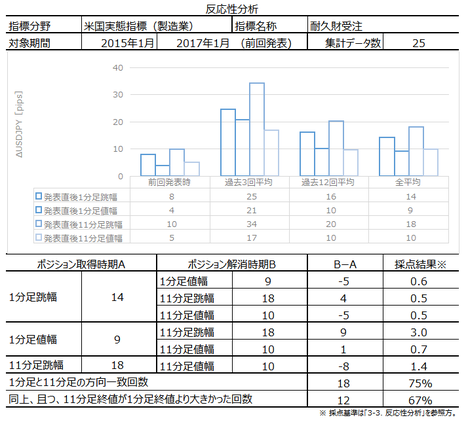

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

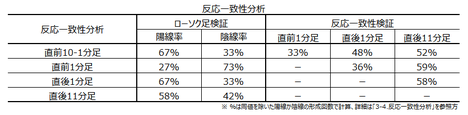

����1�����ƒ���11�����̕�����v����75���ƂȂ��Ă��܂��B�����āA������v���ɒ���11�����I�l������1�����I�l�����L�тĂ������Ƃ�67���ƂȂ��Ă��܂��B�����������m�F���Ă���A�ǂ������Ă��ǂ������ł��B

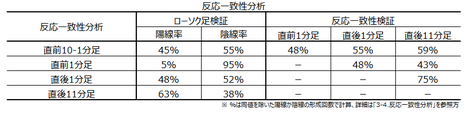

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������95���ƂȂ��Ă��܂��B

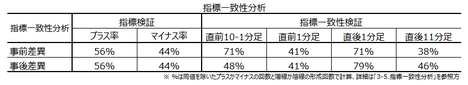

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

����11�����́A���㍷�قƂ̕�����v����71���ƗL�ӂł��B���\��������������Ԃ��o���Ă���̕����A�w�W���ʂɔ�������X��������悤�ł��B�A���A���܂苭���w�W�ł͂Ȃ��̂ŁA�s��̃e�[�}�������⊔���Ƃ������傫�ȃg�����h������Ƃ��ɂ́A�A�e�ɂȂ�Ȃ��Ǝv���܂��B

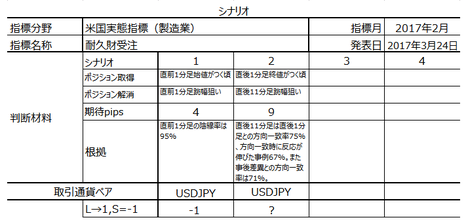

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

��\�������Ԃɍ���Ȃ��̂ŁA���̂܂܂ɂ��Ă����܂����A�V�i���I3�Ƃ��Ĉȉ��lj����܂��B

�w�W�ւ̒萫���͌��_�Ɋ�Â��A����1�����͎w�W���\���O�ɔ����Ƃ��܂��B

�ȉ���2017�N3��24��22:20���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

���O�������͓��e���A�ȉ��Ɍ����܂�

���ʂ́A�s��\�z�ɑ��A�R�A�������i�{0.4�A�\�z�́{0.7�j�A��R�A������i�{1.7���A�\�z�́{1.4���j�܂����B

�R�A���s��\�z������Ƃ������͂͊O���܂����B����͖��n�Ȃ��߂ŁA�\����܂���B

���ɁA�{�����ɋL�ڂ����ߋ��������A�R�A����R�A�ƂȂ�Ƃ����_���O���܂����B�R�A�͎s��\�z�������A����11�����͂܂����q�Q���`�����A3�E4����ɔ��]���ėz���ɂȂ����ƋL�����Ă��܂��B�ɂ����ƌ����ΐɂ����̂ł����A���_���O�������ƂɈႢ����܂���B�A���A���̓������������A�R�A����R�A���������͖̂{�w�W�𗈌��ȍ~�����Ă���ɂ��܂��B

��T���A�萫���͂��O�����Ƃ������Ă��܂��B�d�˂Đ\����܂���B

�w�W���ʂƔ����̊W�ɂ��Ă͂����������Ƃ�����܂����A�R�A����R�A�̊W�͎�����������邽�ߔ��Y�܂łɂ����ɋL���Ă����܂��B

���O���������V�i���I�͎��̒ʂ�ł��B

�܂��A�V�i���I1�̒��O1�����͗z���ƂȂ�܂����B���������A����͖{�u���O�ɋL�^����FX��Ђ̃`���[�g�ɂ��āA�ł��B

���ۂɎ���ɗp���Ă���FX��Ђ̃`���[�g�ł́A21:29����21:30�̒��O1�������A�n�l111.0311�ŏI�l111.0262�̉A���ƂȂ��Ă��܂��B

�����������Ƃ͗ǂ�����܂��B�V�i���I�Ƃ��Ă͊O�������ƂƂ�����ł͏����A�̌��_���L�^���܂��B

���ɁA����1�����ƒ���11�����̕����͕s��v�ƂȂ�܂����B�R�A�E��R�A�̔��\���ʂ��s��\�z�ɑ��㉺���ꂽ���߂��A���\����͔����������Ȏw�W�̊��ɂ������Ă��܂����B

�V�i���I2�̒ʂ�A�A���`�����̒���1������ǂ������ă|�W�V���������A���Ƃ����m�ł��܂����B

�����āA���������ɂȂ�܂����A�t���������V�i���I3�͕��͂����S�ɊO���Ă����ɂ��ւ�炸�A���v�𗘊m�ł��܂����B����́A����̔�������R�A���R�A�̌��ʂōŏ������������߁A�ƍl�����܂��B�Ƃ�����A��肭�g�̐��������邱�Ƃ��ł��܂����B

�{�u���O�J�n��A�{�w�W�ł̐��т����\�Ɏ����܂��B�������A�������ǂ����̂̕����Ă���w�W�ł��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ϒl�ɔ������͂������Ƃ�32����������܂���B���̎w�W���ܑ�10pips�ő����K�ł��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �s��\�z�̓R�A�i�A���@�폜���j��0.7�|�C���g���P�A��R�A��1.4�|�C���g���P�A�ƂȂ��Ă��܂��B����́A�s��\�z�����邩������Ȃ��A�ƍl���Ă��܂��B

�֘A�w�W��2���i�C�w�W�͌����݉��P�A�������㍂�͑S�́E�R�A�Ƃ��ɑO������P�A�Z��̔������P�A�ƂȂ��Ă��܂��B - �V�i���I�͎��̒ʂ�ł��B

�܂��A���O1�����̉A������95���ƂȂ��Ă��܂��B�A���A�n�l�������Ƀ|�W�V�������擾���A�{1���������ŗ��m�����Ƃ��āA����pips��4pips���x�ł��B

��L�A�w�W�ւ̒萫���͌��_�Ɋ�Â��A����1�����͎w�W���\���O�ɔ����Ƃ��܂��B

�܂��A����11�����́A����1�����Ƃ̕�����v����75���ƂȂ��Ă��܂��B�����āA������v���ɒ���11�����I�l������1�����I�l�����L�тĂ������Ƃ�67���ƂȂ��Ă��܂��B�����������m�F���Ă���A�ǂ������Ă��ǂ������ł��B�X�ɁA����11�����͎��㍷�قƂ̕�����v����71���ƂȂ��Ă��܂��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

�y1. �w�W�T�v�z

�{�w�W�́A�����Ƃ̑ϋv����\���Ă��܂��B�w�W���́u�v�ƂȂ��Ă�����̂́A���\���e�́u�o�ׁv�u�Ɂv�u�V�K�v�u�c���v�ł��B

���Ȃ݂ɁA�ϋv���Ƃ�3�N�ȏ�̎g�p�ɑς����������w���A��\��Ƃ��Ď����ԁE�q��@�E�Ɠd�E�Ƌ������܂��B

���̎w�W�Ƃ͕ʂɁu�����ƐV�K�v�����\����Ă���A���ꂪ���X���������\�ɑ��u�ϋv���v�͖������{�ɑO��������l�����\����܂��B���̂��߁A�{�w�W�͐ݔ���������ɂ������s�w�W�Ɉʒu�Â����܂��B

�����́A�s��\�z�Ƃ̍����O�ʂƂ̍��A�R�A���l����R�A���l�A�Ō���܂��B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

���\�͑O����ŁA�s��\�z�̓R�A�i�A���@�폜���j��0.7�|�C���g���P�A��R�A��1.4�|�C���g���P�A�ƂȂ��Ă��܂��B

�܂��A2���̌i�C�w�W������ƁANY�A����ƌi�C�w����18.7��14�N10���ȍ~�ōő�ƂȂ��Ă��܂��BPhil�A����ƌi�C�w����43.3�ƁA�茳�Ŋm�F�ł���13�N�ȍ~�ōő�ƂȂ��Ă��܂��BISM�����Ƃ�14�N12���ȍ~�ōő�ł��B

���ɁA2���̏������㍂�����Ă݂܂��傤�B��v13���ڂɂ����āA�l�b�g�ʔ́E�Ƌ�E���N�p�i�E���ݎ��ނ�4���ڂ������A�d�q�@��/�d�����i�Ǝ�����/�����i�͌����ł��B

�����āA�ϋv���̑�\�Ƃ������钆�ÏZ��E�V�z�Z��͍��T���\����Ă���A�Ƃ��ɍD���ł����B

�����̎w�W���ʂ��������A�s��\�z�����邩���m��܂���B

�i2-2. �ߋ������j

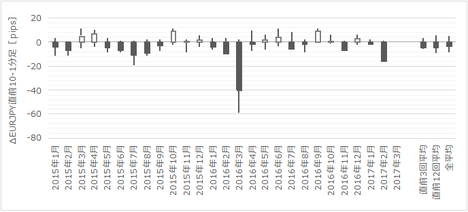

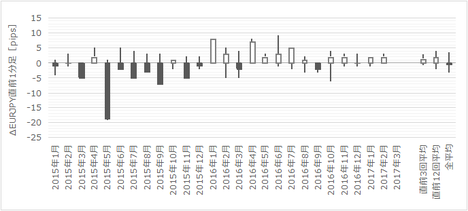

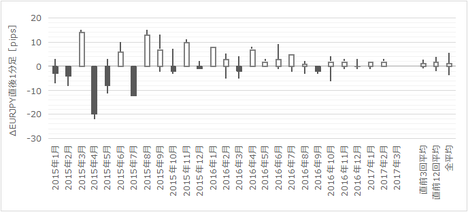

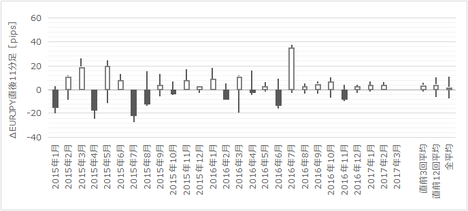

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�U. ����

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����1�����ƒ���11�����̕�����v����75���ƂȂ��Ă��܂��B�����āA������v���ɒ���11�����I�l������1�����I�l�����L�тĂ������Ƃ�67���ƂȂ��Ă��܂��B�����������m�F���Ă���A�ǂ������Ă��ǂ������ł��B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������95���ƂȂ��Ă��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

����11�����́A���㍷�قƂ̕�����v����71���ƗL�ӂł��B���\��������������Ԃ��o���Ă���̕����A�w�W���ʂɔ�������X��������悤�ł��B�A���A���܂苭���w�W�ł͂Ȃ��̂ŁA�s��̃e�[�}�������⊔���Ƃ������傫�ȃg�����h������Ƃ��ɂ́A�A�e�ɂȂ�Ȃ��Ǝv���܂��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

��\�������Ԃɍ���Ȃ��̂ŁA���̂܂܂ɂ��Ă����܂����A�V�i���I3�Ƃ��Ĉȉ��lj����܂��B

�w�W�ւ̒萫���͌��_�Ɋ�Â��A����1�����͎w�W���\���O�ɔ����Ƃ��܂��B

�ȏ�

2017�N3��24��21:30���\

�ȉ���2017�N3��24��22:20���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�y8. �������͌��z

���O�������͓��e���A�ȉ��Ɍ����܂�

- �s��\�z�̓R�A�i�A���@�폜���j��0.7�|�C���g���P�A��R�A��1.4�|�C���g���P�A�ƂȂ��Ă��܂��B����́A�s��\�z�����邩������Ȃ��A�ƍl���Ă��܂��B

�֘A�w�W��2���i�C�w�W�͌����݉��P�A�������㍂�͑S�́E�R�A�Ƃ��ɑO������P�A�Z��̔������P�A�ƂȂ��Ă��܂��B

���ʂ́A�s��\�z�ɑ��A�R�A�������i�{0.4�A�\�z�́{0.7�j�A��R�A������i�{1.7���A�\�z�́{1.4���j�܂����B

�R�A���s��\�z������Ƃ������͂͊O���܂����B����͖��n�Ȃ��߂ŁA�\����܂���B

���ɁA�{�����ɋL�ڂ����ߋ��������A�R�A����R�A�ƂȂ�Ƃ����_���O���܂����B�R�A�͎s��\�z�������A����11�����͂܂����q�Q���`�����A3�E4����ɔ��]���ėz���ɂȂ����ƋL�����Ă��܂��B�ɂ����ƌ����ΐɂ����̂ł����A���_���O�������ƂɈႢ����܂���B�A���A���̓������������A�R�A����R�A���������͖̂{�w�W�𗈌��ȍ~�����Ă���ɂ��܂��B

��T���A�萫���͂��O�����Ƃ������Ă��܂��B�d�˂Đ\����܂���B

�w�W���ʂƔ����̊W�ɂ��Ă͂����������Ƃ�����܂����A�R�A����R�A�̊W�͎�����������邽�ߔ��Y�܂łɂ����ɋL���Ă����܂��B

�y9. �V�i���I���z

���O���������V�i���I�͎��̒ʂ�ł��B

- �܂��A���O1�����̉A������95���ƂȂ��Ă��܂��B�A���A�n�l�������Ƀ|�W�V�������擾���A�{1���������ŗ��m�����Ƃ��āA����pips��4pips���x�ł��B

��L�A�w�W�ւ̒萫���͌��_�Ɋ�Â��A����1�����͎w�W���\���O�ɔ����Ƃ��܂��B

�܂��A����11�����́A����1�����Ƃ̕�����v����75���ƂȂ��Ă��܂��B�����āA������v���ɒ���11�����I�l������1�����I�l�����L�тĂ������Ƃ�67���ƂȂ��Ă��܂��B�����������m�F���Ă���A�ǂ������Ă��ǂ������ł��B�X�ɁA����11�����͎��㍷�قƂ̕�����v����71���ƂȂ��Ă��܂��B

�܂��A�V�i���I1�̒��O1�����͗z���ƂȂ�܂����B���������A����͖{�u���O�ɋL�^����FX��Ђ̃`���[�g�ɂ��āA�ł��B

���ۂɎ���ɗp���Ă���FX��Ђ̃`���[�g�ł́A21:29����21:30�̒��O1�������A�n�l111.0311�ŏI�l111.0262�̉A���ƂȂ��Ă��܂��B

�����������Ƃ͗ǂ�����܂��B�V�i���I�Ƃ��Ă͊O�������ƂƂ�����ł͏����A�̌��_���L�^���܂��B

���ɁA����1�����ƒ���11�����̕����͕s��v�ƂȂ�܂����B�R�A�E��R�A�̔��\���ʂ��s��\�z�ɑ��㉺���ꂽ���߂��A���\����͔����������Ȏw�W�̊��ɂ������Ă��܂����B

�V�i���I2�̒ʂ�A�A���`�����̒���1������ǂ������ă|�W�V���������A���Ƃ����m�ł��܂����B

�����āA���������ɂȂ�܂����A�t���������V�i���I3�͕��͂����S�ɊO���Ă����ɂ��ւ�炸�A���v�𗘊m�ł��܂����B����́A����̔�������R�A���R�A�̌��ʂōŏ������������߁A�ƍl�����܂��B�Ƃ�����A��肭�g�̐��������邱�Ƃ��ł��܂����B

�{�u���O�J�n��A�{�w�W�ł̐��т����\�Ɏ����܂��B�������A�������ǂ����̂̕����Ă���w�W�ł��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 13:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N03��23��

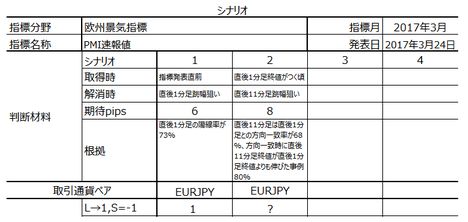

���B�i�C�w�W�u���BPMI����l�v���\�O���EURJPY�������́i2017�N3��24��18:00���\���ʌ��؍ρj

2017�N3��24��18:00�ɉ��B�i�C�w�W�u���BPMI����l�v�����\����܂��B���\��3�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

PMI�́A��ƍw���S���҂ɒ��ڒ������ĎZ�o����邽�߁A�i�C���Ԃ𐳊m�ɔ��f������s�w�W�ƌ����Ă��܂��B

��ʘ_�Ƃ��āA�����Ƃ̍ޗ��E���i���B�́A��������̎���擮����i���v����d������s�����߁A���ꂾ���̐�s��������ƍl�����܂��B������͐�s���������̂́A�T�[�r�X�Ƃ̎d������@��r��������邽�߁A����҂̓����ɐ�悤�ƕK���ł��B

�A���A���́u�����ƌi�����̓T�[�r�X�ƌi����������s��������v�Ƃ��������`���́A���{��ƍ��ɂ͓��Ă͂܂�܂���B�̂Ƃ͈���āA���ʌo�H�������E����������A��ƍw������̗͗ʂ����サ�A���ł͗A�o�卑�̓��{��ƍ��̐����Ƃ͍����T�[�r�X�Ƃ�����ɊC�O�ƒ��ڎ�����s�����Ƃ��ł��邩��A�ł��B�T�[�r�X�Ƃ̎d����Ɏ����ẮA�قڏ�����ƃ��A���^�C���ň�v������̂ł��B

�w���̉��߂́A50��������ƌi�C�g��E50���������ƌi�C��ށA�ł��B

�w���̈Ӌ`�́A�i�C�]����GDP������s�������邱�ƂƁA�ł��B

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�s��\�z�́A�����ƁE�T�[�r�X�ƂƂ��ɑO�ʂ��0.1�|�C���g�����A�ƂȂ��Ă��܂��B

���B�o�ϑS�̂́AECB�����Z�ɘa�o���_�c���n�܂�قǎ��������Ă��܂��B���������A�{�w�W�ւ̔���������킩��悤�ɁAEUR�͎w�W�̉e����肻�̂Ƃ��ǂ��̃g�����h�ɏ]���X���������ʉ݂ł��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����1�����ƒ���11�����̕�����v����68���ƂȂ��Ă��܂��B������v���ɒ���11�����I�l������1�����I�l�����L�тĂ������Ƃ�80���ƂȂ��Ă��܂��B�����ǂ������ă|�W�V���������Ȃ�A�w�W���\�O�̃g�����h�����ɏ]���Ƃ����ǂ��ł��傤�B���]����ɂ���2�Ԓ��i�J�j�����ɂ���A�ߋ��̌X���ł͔��\��4-6���ɋN���邱�Ƃ������悤�ł��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

����1�����̗z������73���ƂȂ��Ă��܂��B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�O�ʁE�s��\�z�E���\���ʂ̑召�W���ǂ�����A���������Ƃ̈�v����45�`65���͈̔͂Ɏ��܂��Ă��܂��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N3��24��20:30���ɒNjL���Ă��܂��B

���\���ʂ́A������PMI�ƃT�[�r�X��PMI�̂������5�N11�J���Ԃ荂�����ɒB���܂����B

���\�l�i����j�Ɋ�Â�1-3���o�ϐ�������0.6���ƂȂ�A�ٗp�Ґ���2007�N7���ȗ��̑啝���ŁA�̗p�����T�[�r�X�ƂƐ����Ƃ̗����ő����Ă��܂��B

�}�[�N�C�b�g�ЃR�����g�v�_�́A

�ł��B

����قǂ̌��ʂł��A���ꂾ�������������Ȃ����Ƃɋ����܂���ˁB

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

���O�������͓��e���A�ȉ��Ɍ����܂�

���͒ʂ�ł����B

���O���������V�i���I�͎��̒ʂ�ł��B

�V�i���I1�͑��ƂȂ�܂����B���������A����ȍ~�Ɍ������K�v�͂Ȃ��悤�ł��B

�{�u���O�J�n�ȍ~�̖{�w�W�̐��т����\�ɓZ�߂Ă����܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- ���ϓI�Ȕ����́A�w�W���\�O��10���Ɣ��\���10���łقړ����ł��B�������z������ƁA���܂�10pips���邱�Ƃ��������悤�ł����i��20���j�A���ꂾ����10pips���ܑ�����s����Ɣ҉�ł��܂���B

�{�w�W�ւ̔���������킩��悤�ɁAEUR�͎w�W���ʂ������̂Ƃ��ǂ��̃g�����h�ɏ]���X���������ʉ݂ł��B�w�W��v�����͂̌��ʂ�����𗠕t���Ă���A�O�ʁE�s��\�z�E���\���ʂ̑召�W���ǂ�����A���������Ƃ̈�v����45�`65���͈̔͂Ɏ��܂��Ă��܂��B - ����1�����̗z������73���ƂȂ��Ă��܂��B

����11�����͒���1�����Ƃ̕�����v����68���ƂȂ��Ă��܂��B������v���ɒ���11�����I�l������1�����I�l�����L�тĂ������Ƃ�80���ƂȂ��Ă��܂��B�����ǂ������ă|�W�V���������Ȃ�A�w�W���\�O�̃g�����h�����ɏ]���Ƃ����ǂ��ł��傤�B���]����ɂ���2�Ԓ��i�J�j�����ɂ���A�ߋ��̌X���ł͔��\��4-6���ɋN���邱�Ƃ������悤�ł��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

�y1. �w�W�T�v�z

PMI�́A��ƍw���S���҂ɒ��ڒ������ĎZ�o����邽�߁A�i�C���Ԃ𐳊m�ɔ��f������s�w�W�ƌ����Ă��܂��B

��ʘ_�Ƃ��āA�����Ƃ̍ޗ��E���i���B�́A��������̎���擮����i���v����d������s�����߁A���ꂾ���̐�s��������ƍl�����܂��B������͐�s���������̂́A�T�[�r�X�Ƃ̎d������@��r��������邽�߁A����҂̓����ɐ�悤�ƕK���ł��B

�A���A���́u�����ƌi�����̓T�[�r�X�ƌi����������s��������v�Ƃ��������`���́A���{��ƍ��ɂ͓��Ă͂܂�܂���B�̂Ƃ͈���āA���ʌo�H�������E����������A��ƍw������̗͗ʂ����サ�A���ł͗A�o�卑�̓��{��ƍ��̐����Ƃ͍����T�[�r�X�Ƃ�����ɊC�O�ƒ��ڎ�����s�����Ƃ��ł��邩��A�ł��B�T�[�r�X�Ƃ̎d����Ɏ����ẮA�قڏ�����ƃ��A���^�C���ň�v������̂ł��B

�w���̉��߂́A50��������ƌi�C�g��E50���������ƌi�C��ށA�ł��B

�w���̈Ӌ`�́A�i�C�]����GDP������s�������邱�ƂƁA�ł��B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�s��\�z�́A�����ƁE�T�[�r�X�ƂƂ��ɑO�ʂ��0.1�|�C���g�����A�ƂȂ��Ă��܂��B

���B�o�ϑS�̂́AECB�����Z�ɘa�o���_�c���n�܂�قǎ��������Ă��܂��B���������A�{�w�W�ւ̔���������킩��悤�ɁAEUR�͎w�W�̉e����肻�̂Ƃ��ǂ��̃g�����h�ɏ]���X���������ʉ݂ł��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�U. ����

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����1�����ƒ���11�����̕�����v����68���ƂȂ��Ă��܂��B������v���ɒ���11�����I�l������1�����I�l�����L�тĂ������Ƃ�80���ƂȂ��Ă��܂��B�����ǂ������ă|�W�V���������Ȃ�A�w�W���\�O�̃g�����h�����ɏ]���Ƃ����ǂ��ł��傤�B���]����ɂ���2�Ԓ��i�J�j�����ɂ���A�ߋ��̌X���ł͔��\��4-6���ɋN���邱�Ƃ������悤�ł��B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

����1�����̗z������73���ƂȂ��Ă��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�O�ʁE�s��\�z�E���\���ʂ̑召�W���ǂ�����A���������Ƃ̈�v����45�`65���͈̔͂Ɏ��܂��Ă��܂��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�

2017�N3��24��18:00���\

�ȉ���2017�N3��24��20:30���ɒNjL���Ă��܂��B

�V. ����

���\���ʂ́A������PMI�ƃT�[�r�X��PMI�̂������5�N11�J���Ԃ荂�����ɒB���܂����B

���\�l�i����j�Ɋ�Â�1-3���o�ϐ�������0.6���ƂȂ�A�ٗp�Ґ���2007�N7���ȗ��̑啝���ŁA�̗p�����T�[�r�X�ƂƐ����Ƃ̗����ő����Ă��܂��B

�}�[�N�C�b�g�ЃR�����g�v�_�́A

- ���������ƐV�K���ƃg�����h���P�ƍ̗p�ӗ~���܂�ɐ���������

- PMI�ƕ����w�W�́A�ʏ�Ȃ�ECB�̈������߂������ȗ̈�ɏ\���ɓ����Ă���

- ���̂܂ܐ��������������C���t�����z��ȏ�ɒ蒅�����ꍇ�AECB�����ɉ��Ƃ̔ᔻ�������ꂪ���邭

�ł��B

����قǂ̌��ʂł��A���ꂾ�������������Ȃ����Ƃɋ����܂���ˁB

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�y8. �������͌��z

���O�������͓��e���A�ȉ��Ɍ����܂�

- ���ϓI�Ȕ����́A�w�W���\�O��10���Ɣ��\���10���łقړ����ł��B�������z������ƁA���܂�10pips���邱�Ƃ��������悤�ł����i��20���j�A���ꂾ����10pips���ܑ�����s����Ɣ҉�ł��܂���B

�{�w�W�ւ̔���������킩��悤�ɁAEUR�͎w�W���ʂ������̂Ƃ��ǂ��̃g�����h�ɏ]���X���������ʉ݂ł��B�w�W��v�����͂̌��ʂ�����𗠕t���Ă���A�O�ʁE�s��\�z�E���\���ʂ̑召�W���ǂ�����A���������Ƃ̈�v����45�`65���͈̔͂Ɏ��܂��Ă��܂��B

���͒ʂ�ł����B

�y9. �V�i���I���z

���O���������V�i���I�͎��̒ʂ�ł��B

- ����1�����̗z������73���ƂȂ��Ă��܂��B

����11�����͒���1�����Ƃ̕�����v����68���ƂȂ��Ă��܂��B������v���ɒ���11�����I�l������1�����I�l�����L�тĂ������Ƃ�80���ƂȂ��Ă��܂��B�����ǂ������ă|�W�V���������Ȃ�A�w�W���\�O�̃g�����h�����ɏ]���Ƃ����ǂ��ł��傤�B���]����ɂ���2�Ԓ��i�J�j�����ɂ���A�ߋ��̌X���ł͔��\��4-6���ɋN���邱�Ƃ������悤�ł��B

�V�i���I1�͑��ƂȂ�܂����B���������A����ȍ~�Ɍ������K�v�͂Ȃ��悤�ł��B

�{�u���O�J�n�ȍ~�̖{�w�W�̐��т����\�ɓZ�߂Ă����܂��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:21| Comment(0)

| TrackBack(0)

| DB3. ���B�w�WDB

���B�i�C�w�W�u�ƍ�PMI����l�v���\�O���EURJPY�������́i2017�N3��24��17:30���\���ʌ��؍ρj

2017�N3��24��17:30�ɉ��B�i�C�w�W�u�ƍ�������PMI����l�E�ƍ��T�[�r�X��PMI����l�v�����\����܂��B���\��3�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

PMI�́A��ƍw���S���҂ɒ��ڒ������ĎZ�o����邽�߁A�i�C���Ԃ𐳊m�ɔ��f������s�w�W�ƌ����Ă��܂��B

��ʘ_�Ƃ��āA�����Ƃ̍ޗ��E���i���B�́A��������̎���擮����i���v����d������s�����߁A���ꂾ���̐�s��������ƍl�����܂��B������͐�s���������̂́A�T�[�r�X�Ƃ̎d������@��r��������邽�߁A����҂̓����ɐ�悤�ƕK���ł��B

�A���A���́u�����ƌi�����̓T�[�r�X�ƌi����������s��������v�Ƃ��������`���́A���{��ƍ��ɂ͓��Ă͂܂�܂���B�̂Ƃ͈���āA���ʌo�H�������E����������A��ƍw������̗͗ʂ����サ�A���ł͗A�o�卑�̓��{��ƍ��̐����Ƃ͍����T�[�r�X�Ƃ�����ɊC�O�ƒ��ڎ�����s�����Ƃ��ł��邩��A�ł��B�T�[�r�X�Ƃ̎d����Ɏ����ẮA�قڏ�����ƃ��A���^�C���ň�v������̂ł��B

�w���̉��߂́A50��������ƌi�C�g��E50���������ƌi�C��ށA�ł��B

�w���̈Ӌ`�́A�i�C�]����GDP������s�������邱�ƂƁA�ł��B

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�s��\�z�́A�����Ƃ��O����0.3�|�C���g�����A�T�[�r�X�Ƃ�0.1�|�C���g���P�A�ƂȂ��Ă��܂��B

���B�o�ϑS�̂́AECB�����Z�ɘa�o���_�c���n�܂�قǎ��������Ă��܂��B���������A�{�w�W�ւ̔���������킩��悤�ɁAEUR�͎w�W�̉e����肻�̂Ƃ��ǂ��̃g�����h�ɏ]���X���������ʉ݂ł��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����1�����ƒ���11�����̕�����v����60���ƂȂ��Ă��܂��B������v���ɒ���11�����I�l������1�����I�l�����L�т邱�Ƃ�80���ł��B�����ǂ������ă|�W�V���������Ȃ�A�w�W���\�O�̃g�����h�����ɏ]���Ƃ����ǂ��ł��傤�B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

����1�����͒��O1�����Ƃ̕�����v����71���ƂȂ��Ă��܂��B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�w�W���\���ʂ����������ɋ����e����^���Ă��܂���B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N3��24��21:00���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

���O�������͓��e���A�ȉ��Ɍ����܂�

���Ɍ������ׂ��_�͂���܂���B

���O���������V�i���I���ȉ��Ɏ����܂��B

���Ɍ������ׂ��_�͂���܂���B

�{�u���O�J�n�ȍ~�A�{�w�W�ł̎�����ʂ����\�ɓZ�߂Ă����܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- ���ϓI�Ȕ����́A�w�W���\�O��10���Ɣ��\���10���łقړ����ł��B�������z������ƁA���܂�10pips���邱�Ƃ��������悤�ł����i��20���j�A���ꂾ����10pips���ܑ�����s����Ɣ҉�ł��܂���B

�{�w�W�ւ̔���������킩��悤�ɁAEUR�͎w�W���ʂ������̂Ƃ��ǂ��̃g�����h�ɏ]���X���������ʉ݂ł��B�w�W��v�����͂̌��ʂ�����𗠕t���Ă���A�O�ʁE�s��\�z�E���\���ʂ̑召�W���ǂ�����A���������Ƃ̈�v����45�`65���͈̔͂Ɏ��܂��Ă��܂��B - �V�i���I�ł��B

������v�����͂̌��ʁA����1�����͒��O1�����Ƃ̕�����v����71���ƂȂ��Ă��܂��B

���������͂̌��ʁA����1�����ƒ���11�����̕�����v����60���ŁA������v���ɒ���11�����I�l������1�����I�l�����L�т邱�Ƃ�80���ł��B�����ǂ������ă|�W�V���������Ȃ�A�w�W���\�O�̃g�����h�����ɏ]���Ƃ����ǂ��ł��傤�B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

�y1. �w�W�T�v�z

PMI�́A��ƍw���S���҂ɒ��ڒ������ĎZ�o����邽�߁A�i�C���Ԃ𐳊m�ɔ��f������s�w�W�ƌ����Ă��܂��B

��ʘ_�Ƃ��āA�����Ƃ̍ޗ��E���i���B�́A��������̎���擮����i���v����d������s�����߁A���ꂾ���̐�s��������ƍl�����܂��B������͐�s���������̂́A�T�[�r�X�Ƃ̎d������@��r��������邽�߁A����҂̓����ɐ�悤�ƕK���ł��B

�A���A���́u�����ƌi�����̓T�[�r�X�ƌi����������s��������v�Ƃ��������`���́A���{��ƍ��ɂ͓��Ă͂܂�܂���B�̂Ƃ͈���āA���ʌo�H�������E����������A��ƍw������̗͗ʂ����サ�A���ł͗A�o�卑�̓��{��ƍ��̐����Ƃ͍����T�[�r�X�Ƃ�����ɊC�O�ƒ��ڎ�����s�����Ƃ��ł��邩��A�ł��B�T�[�r�X�Ƃ̎d����Ɏ����ẮA�قڏ�����ƃ��A���^�C���ň�v������̂ł��B

�w���̉��߂́A50��������ƌi�C�g��E50���������ƌi�C��ށA�ł��B

�w���̈Ӌ`�́A�i�C�]����GDP������s�������邱�ƂƁA�ł��B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�s��\�z�́A�����Ƃ��O����0.3�|�C���g�����A�T�[�r�X�Ƃ�0.1�|�C���g���P�A�ƂȂ��Ă��܂��B

���B�o�ϑS�̂́AECB�����Z�ɘa�o���_�c���n�܂�قǎ��������Ă��܂��B���������A�{�w�W�ւ̔���������킩��悤�ɁAEUR�͎w�W�̉e����肻�̂Ƃ��ǂ��̃g�����h�ɏ]���X���������ʉ݂ł��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�U. ����

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����1�����ƒ���11�����̕�����v����60���ƂȂ��Ă��܂��B������v���ɒ���11�����I�l������1�����I�l�����L�т邱�Ƃ�80���ł��B�����ǂ������ă|�W�V���������Ȃ�A�w�W���\�O�̃g�����h�����ɏ]���Ƃ����ǂ��ł��傤�B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

����1�����͒��O1�����Ƃ̕�����v����71���ƂȂ��Ă��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�w�W���\���ʂ����������ɋ����e����^���Ă��܂���B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�

2017�N3��24��17:30���\

�ȉ���2017�N3��24��21:00���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�y8. �������͌��z

���O�������͓��e���A�ȉ��Ɍ����܂�

- ���ϓI�Ȕ����́A�w�W���\�O��10���Ɣ��\���10���łقړ����ł��B�������z������ƁA���܂�10pips���邱�Ƃ��������悤�ł����i��20���j�A���ꂾ����10pips���ܑ�����s����Ɣ҉�ł��܂���B

�{�w�W�ւ̔���������킩��悤�ɁAEUR�͎w�W���ʂ������̂Ƃ��ǂ��̃g�����h�ɏ]���X���������ʉ݂ł��B�w�W��v�����͂̌��ʂ�����𗠕t���Ă���A�O�ʁE�s��\�z�E���\���ʂ̑召�W���ǂ�����A���������Ƃ̈�v����45�`65���͈̔͂Ɏ��܂��Ă��܂��B

���Ɍ������ׂ��_�͂���܂���B

�y9. �V�i���I���z

���O���������V�i���I���ȉ��Ɏ����܂��B

- �V�i���I�ł��B

������v�����͂̌��ʁA����1�����͒��O1�����Ƃ̕�����v����71���ƂȂ��Ă��܂��B

���������͂̌��ʁA����1�����ƒ���11�����̕�����v����60���ŁA������v���ɒ���11�����I�l������1�����I�l�����L�т邱�Ƃ�80���ł��B�����ǂ������ă|�W�V���������Ȃ�A�w�W���\�O�̃g�����h�����ɏ]���Ƃ����ǂ��ł��傤�B

���Ɍ������ׂ��_�͂���܂���B

�{�u���O�J�n�ȍ~�A�{�w�W�ł̎�����ʂ����\�ɓZ�߂Ă����܂��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:54| Comment(0)

| TrackBack(0)

| DB3. ���B�w�WDB

�č����Ԏw�W�u�V�z�Z��̔������v���\�O���USDJPY�������́i2017�N3��23��23:00���\���ʌ��؍ρj

2017�N3��23��23:00�ɕč����Ԏw�W�u�V�z�Z��̔������v�����\����܂��B���\��2017�N2�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�č��̏Z��̔������Ƃ����w�W�ɂ́A�ȑO����s�v�c�ȓ_����܂��B

�܂��A�č��Z��s��ɂ́A�V�z�Z��������ÏZ��̗��ʗʂ��傫���A�Ƃ�������������܂��B����ɂ��ւ�炸�A������FX���HP�ł́A���ÏZ��̔����������{�w�W�̕������ړx��d�v�x�������A�Ƃ��Ă���Ƃ��낪�����悤�ł��B

�܂��A�Z��̔������ւ̒��ړx�E�d�v�x���������R�́A�����t�H�[���Ȃǂ̊֘A���v�ɂ��q���邽�ߔg�y���ʂ��傫����A����Ҍl�̎����E�����̌��ʂ������f����邽�߁A�Ƃ�����������ʓI�ł��B���������A����Ȃ玩���Ԕ̔��䐔�ł��ǂ���ł��B

���҂̔����̑傫�����ׂĂ݂Ă��ق�10pips�����Ȃ��A�Ȃ����ړx��d�v�x�������̂����s�v�c�ł��B�i�C�̐�s�w�W�Ƃ��Ă킩��₷������A�����m��܂���B

�{�w�W�̏W�v�́A��ˌ��ɉ����āA�R���h�~�j�A���Ƌ����Z����܂߂����������\����܂��B�A���A���̌����ɂ͓y�n�t���̐V�z�Z��̔����ΏۂŁA���ɕۗL����y�n�֏Z���V�z�������̂͊܂܂�܂���B���̗��R�͂킩��܂���B

���ӂ��ׂ��_�́A���ÏZ��̔������͏��L���ړ]�����x�[�X�ł���̂ɑ��āA�V�z�Z��̔��������_�����x�[�X�ŏW�v����Ă��܂��B�]���āA�{�w�W�͒��ÏZ��̔������ɑ�1�`2������s���܂��B���\���̊W����A���̋t�ƌ�����Ă������������̂ł����ӂ��B

�܂��A�ȑO�̔��\���l���傫���C������邱�Ƃ�����_�����ӂ��K�v�ł��B

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�����������Ȏw�W�ł��B

�ނ���A���̒��ÏZ��̔������Ɠ��l�ɁA���̎���������0:00���܂ł͋����Ɗ����̍j�������n�܂�Ɨ\�z����܂��B���\���ʂ̗ǂ���������������̂łȂ��A�`���[�g���̂��̂̒l�����ɂ������ӂ��������B���ʂ̗ǂ������ŏオ��͂��E������͂��Ƃ����w�W�ł͂���܂���B

�_�E�͈����傫������A���͋͂��ɖ߂��ƂȂ��Ă��܂��B�בւ̃`���[�g�p�^�[���Ɠ��l�ɁA�傫�������O�̒I�����͌`�������̂�������܂���B�g�����h��ǂނ͓̂���̂ŁA�|�W�V�����������Ԃ͂ł��邾���Z�������ǂ��ł��傤�B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����1�����ƒ���11�����̕�����v����58���ł��B�����āA������v���ɒ���11�����I�l������1�����I�l�����L�т������43����������܂���B�������������Ēǂ������ă|�W�V����������Ă��ǂ��w�W�ł͂���܂���B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������73���ƂȂ��Ă��܂��B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

���O10-1�����ƒ���1�����̎��O���قƂ̕�����v����71���ƂȂ��Ă��܂��B����̎s��\�z�͑O�ʂ������P�ł�����A�z���Ƃ������ƂɂȂ�܂��B

�܂��A���㍷�قƒ���1�����̕�����v����79���ƂȂ��Ă��܂��B���������A���\���ʂ̗ǂ������ƒ���1�����̕������������Ă��A���\�O�Ƀ|�W�V�����͎��܂���B���㍷�قƒ���1�����̕�����v�����������Ƃ́A����1�����ƒ���11�����̕�����v���������Ƃ��ɖ𗧂̂ł����āA����͂���ɓ�����܂���B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�A���A������������͏������Ȃ�X��������̂ŁA�w�W���\�O�ɋ��������Ńg�����h�������Ă���Ȃ�A���̎w�W�ւ̔����Ȃǖ�����Ă��܂��܂��B����������킹�Ă��\��Ȃ��w�W�ł��B

�Ȃ��A�{�w�W��������FX��Ђ̎w�W�i�t���ŏd�v�x�E���ړx�������̂��s�v�c�ł��B

�ȉ���2017�N3��23��23:30���ɒNjL���Ă��܂��B

���\�̗v�_�͎��̒ʂ�ł��B

30�N���Z��[���Œ�����́A11�����{3.5%��3�����{�ɂ�4.3���ɏ㏸���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

�v���Ԃ�̃V�i���I�����ł����B�c�C�Ă��悤�ł��B

���O�������͓��e���A�ȉ��Ɍ����܂��B

���O�������͎͂��̒ʂ�ł����B

���\���ʂ͑O�ʁE�s��\�z������܂����B�����͗z���ł��B

�V�i���I�͎��̒ʂ�ł����B

�V�i���I�͎��̒ʂ�ł��B

����̎��O���ق́A�s��\�z���O�ʂ�葝���Ă���̂Ńv���X�ł��B

�w�W��v�����͂̌��ʁA���O10-1�����͎��O���قƂ̕�����v����71���ł��B�z���ł��B

������v�����͂̌��ʁA���O1�����̉A������73���ƂȂ��Ă��܂��B

�w�W��v�����͂̌��ʁA����1�����͎��O���قƂ̕�����v����71���ƂȂ��Ă��܂��B�z���ł��B

���������q�̒ʂ蔽���͏������Ȃ�X��������̂ŁA�w�W���\�O�ɋ��������Ńg�����h�������Ă���Ȃ�A���̎w�W�ւ̔����Ȃǖ�����Ă��܂��܂��B����������킹�Ă��\��Ȃ��w�W�ł��B

����1�����I�l��������11�����I�l���L�т܂����B

�{�w�W�ɂ��āA�{�u���O�J�n��̐��т����\�Ɏ����܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �����������Ȏw�W�ł��B

���̒��ÏZ��̔������Ɠ��l�ɁA���̎���������0:00���܂ł͋����Ɗ����̍j�������n�܂�Ɨ\�z����܂��B���\���ʂ̗ǂ���������������̂łȂ��A�`���[�g���̂��̂̒l�����ɂ������ӂ��������B���ʂ̗ǂ������ŏオ��͂��E������͂��Ƃ����w�W�ł͂���܂���B - �V�i���I�ɐ旧�����ӂł��B

���������͂̌��ʁA����1�����ƒ���11�����̕�����v����58���ł��B�����āA������v���ɒ���11�����I�l������1�����I�l�����L�т������43����������܂���B�������������Ă���ǂ������ă|�W�V����������Ă��ǂ��w�W�ł͂���܂���B - �V�i���I�͎��̒ʂ�ł��B

����̎��O���ق́A�s��\�z���O�ʂ�葝���Ă���̂Ńv���X�ł��B

�w�W��v�����͂̌��ʁA���O10-1�����͎��O���قƂ̕�����v����71���ł��B�z���ł��B

������v�����͂̌��ʁA���O1�����̉A������73���ƂȂ��Ă��܂��B

�w�W��v�����͂̌��ʁA����1�����͎��O���قƂ̕�����v����71���ƂȂ��Ă��܂��B�z���ł��B

���������q�̒ʂ蔽���͏������Ȃ�X��������̂ŁA�w�W���\�O�ɋ��������Ńg�����h�������Ă���Ȃ�A���̎w�W�ւ̔����Ȃǖ�����Ă��܂��܂��B����������킹�Ă��\��Ȃ��w�W�ł��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

�y1. �w�W�T�v�z

�č��̏Z��̔������Ƃ����w�W�ɂ́A�ȑO����s�v�c�ȓ_����܂��B

�܂��A�č��Z��s��ɂ́A�V�z�Z��������ÏZ��̗��ʗʂ��傫���A�Ƃ�������������܂��B����ɂ��ւ�炸�A������FX���HP�ł́A���ÏZ��̔����������{�w�W�̕������ړx��d�v�x�������A�Ƃ��Ă���Ƃ��낪�����悤�ł��B

�܂��A�Z��̔������ւ̒��ړx�E�d�v�x���������R�́A�����t�H�[���Ȃǂ̊֘A���v�ɂ��q���邽�ߔg�y���ʂ��傫����A����Ҍl�̎����E�����̌��ʂ������f����邽�߁A�Ƃ�����������ʓI�ł��B���������A����Ȃ玩���Ԕ̔��䐔�ł��ǂ���ł��B

���҂̔����̑傫�����ׂĂ݂Ă��ق�10pips�����Ȃ��A�Ȃ����ړx��d�v�x�������̂����s�v�c�ł��B�i�C�̐�s�w�W�Ƃ��Ă킩��₷������A�����m��܂���B

�{�w�W�̏W�v�́A��ˌ��ɉ����āA�R���h�~�j�A���Ƌ����Z����܂߂����������\����܂��B�A���A���̌����ɂ͓y�n�t���̐V�z�Z��̔����ΏۂŁA���ɕۗL����y�n�֏Z���V�z�������̂͊܂܂�܂���B���̗��R�͂킩��܂���B

���ӂ��ׂ��_�́A���ÏZ��̔������͏��L���ړ]�����x�[�X�ł���̂ɑ��āA�V�z�Z��̔��������_�����x�[�X�ŏW�v����Ă��܂��B�]���āA�{�w�W�͒��ÏZ��̔������ɑ�1�`2������s���܂��B���\���̊W����A���̋t�ƌ�����Ă������������̂ł����ӂ��B

�܂��A�ȑO�̔��\���l���傫���C������邱�Ƃ�����_�����ӂ��K�v�ł��B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�����������Ȏw�W�ł��B

�ނ���A���̒��ÏZ��̔������Ɠ��l�ɁA���̎���������0:00���܂ł͋����Ɗ����̍j�������n�܂�Ɨ\�z����܂��B���\���ʂ̗ǂ���������������̂łȂ��A�`���[�g���̂��̂̒l�����ɂ������ӂ��������B���ʂ̗ǂ������ŏオ��͂��E������͂��Ƃ����w�W�ł͂���܂���B

�_�E�͈����傫������A���͋͂��ɖ߂��ƂȂ��Ă��܂��B�בւ̃`���[�g�p�^�[���Ɠ��l�ɁA�傫�������O�̒I�����͌`�������̂�������܂���B�g�����h��ǂނ͓̂���̂ŁA�|�W�V�����������Ԃ͂ł��邾���Z�������ǂ��ł��傤�B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�U. ����

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����1�����ƒ���11�����̕�����v����58���ł��B�����āA������v���ɒ���11�����I�l������1�����I�l�����L�т������43����������܂���B�������������Ēǂ������ă|�W�V����������Ă��ǂ��w�W�ł͂���܂���B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������73���ƂȂ��Ă��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

���O10-1�����ƒ���1�����̎��O���قƂ̕�����v����71���ƂȂ��Ă��܂��B����̎s��\�z�͑O�ʂ������P�ł�����A�z���Ƃ������ƂɂȂ�܂��B

�܂��A���㍷�قƒ���1�����̕�����v����79���ƂȂ��Ă��܂��B���������A���\���ʂ̗ǂ������ƒ���1�����̕������������Ă��A���\�O�Ƀ|�W�V�����͎��܂���B���㍷�قƒ���1�����̕�����v�����������Ƃ́A����1�����ƒ���11�����̕�����v���������Ƃ��ɖ𗧂̂ł����āA����͂���ɓ�����܂���B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�A���A������������͏������Ȃ�X��������̂ŁA�w�W���\�O�ɋ��������Ńg�����h�������Ă���Ȃ�A���̎w�W�ւ̔����Ȃǖ�����Ă��܂��܂��B����������킹�Ă��\��Ȃ��w�W�ł��B

�Ȃ��A�{�w�W��������FX��Ђ̎w�W�i�t���ŏd�v�x�E���ړx�������̂��s�v�c�ł��B

- ����̎��O���ق́A�s��\�z���O�ʂ�葝���Ă���̂Ńv���X�ł��B

�w�W��v�����͂̌��ʁA���O10-1�����͎��O���قƂ̕�����v����71���ł��B�z���ł��B - ������v�����͂̌��ʁA���O1�����̉A������73���ƂȂ��Ă��܂��B

- �w�W��v�����͂̌��ʁA����1�����͎��O���قƂ̕�����v����71���ƂȂ��Ă��܂��B�z���ł��B

2017�N3��23��23:00���\

�ȉ���2017�N3��23��23:30���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

���\�̗v�_�͎��̒ʂ�ł��B

- �O����6.1������59.2����

- �O��1����55.5���˂���55.8���˂ɏC��

- �n��ʂł͒������E�����E�암�������A���ɒ������ł�30.9���̑啝������2012�N10���ȗ��̐��l

- �̔��ɑ���ɔ䗦��5.4�J���ƁA�O����5.6�J������ቺ

- �̔����i�����l�͑O�N��4.9���ቺ��296,200�h��

30�N���Z��[���Œ�����́A11�����{3.5%��3�����{�ɂ�4.3���ɏ㏸���Ă��܂��B

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�v���Ԃ�̃V�i���I�����ł����B�c�C�Ă��悤�ł��B

�y8. �������͌��z

���O�������͓��e���A�ȉ��Ɍ����܂��B

���O�������͎͂��̒ʂ�ł����B

- �����������Ȏw�W�ł��B

���̒��ÏZ��̔������Ɠ��l�ɁA���̎���������0:00���܂ł͋����Ɗ����̍j�������n�܂�Ɨ\�z����܂��B���\���ʂ̗ǂ���������������̂łȂ��A�`���[�g���̂��̂̒l�����ɂ������ӂ��������B���ʂ̗ǂ������ŏオ��͂��E������͂��Ƃ����w�W�ł͂���܂���B

���\���ʂ͑O�ʁE�s��\�z������܂����B�����͗z���ł��B

�y9. �V�i���I���z

�V�i���I�͎��̒ʂ�ł����B

- �V�i���I�ɐ旧�����ӂł��B

���������͂̌��ʁA����1�����ƒ���11�����̕�����v����58���ł��B�����āA������v���ɒ���11�����I�l������1�����I�l�����L�т������43����������܂���B�������������Ă���ǂ������ă|�W�V����������Ă��ǂ��w�W�ł͂���܂���B

����̎��O���ق́A�s��\�z���O�ʂ�葝���Ă���̂Ńv���X�ł��B

�w�W��v�����͂̌��ʁA���O10-1�����͎��O���قƂ̕�����v����71���ł��B�z���ł��B

������v�����͂̌��ʁA���O1�����̉A������73���ƂȂ��Ă��܂��B

�w�W��v�����͂̌��ʁA����1�����͎��O���قƂ̕�����v����71���ƂȂ��Ă��܂��B�z���ł��B

���������q�̒ʂ蔽���͏������Ȃ�X��������̂ŁA�w�W���\�O�ɋ��������Ńg�����h�������Ă���Ȃ�A���̎w�W�ւ̔����Ȃǖ�����Ă��܂��܂��B����������킹�Ă��\��Ȃ��w�W�ł��B

����1�����I�l��������11�����I�l���L�т܂����B

�{�w�W�ɂ��āA�{�u���O�J�n��̐��т����\�Ɏ����܂��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 13:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

�p�����Ԏw�W�u�������㍂�w���v���\�O���GBPJPY�������́i2017�N3��23��18:30���\���ʌ��؍ρj

2017�N3��23��18:30�ɉp�����Ԏw�W�u�������㍂�w���v�����\����܂��B���\��2017�N2�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�{�w�W�̒����Ώۂ́A�����Ԕ̔��X�������������ƁE���H�X�Ȃ�5000�Ђł��B�������㍂�͉p���Ɍ��炸�V��E�G�߂��e�����܂��B����1�����\�i�O�N12�����j�̓N���X�}�X����̉e���Ŗ����̌��ʂ����傫���ϓ����邱�Ƃ��m���Ă��܂��B

�p���̌l�����GDP�̖�40�����߂邽�߁AGDP�̐�s�w�W�Ƃ��Ė{�w�W�ɂ͈Ӌ`������܂��B

���\���͉p�����Ɠ��v�ǁA�����͗������{�ł��B

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�{�w�W�ɐ�s����֘A�w�W�ɂ́A�T�[�r�X��PMI���������܂��B1���E2���̃T�[�r�X��PMI�́A�O�ʂ�������Ă��܂��BPMI��12�����s�[�N�ɉ��~�Ɉڂ������O������܂��B�����āA������\���ꂽ2�������������w���iRPI�j�͏㏸�𑱂��Ă��܂��B�܂�A�T�[�r�X�ƊW�҂̌��ʂ�������������ARPI���ŋ߂ɂȂ������ŏ㏸���A�Ƃ������Ƃł��B

�Ƃ��낪�A����̎s��\�z�́A�O����E�O�N��Ƃ��ɑO�ʂ����P�ł��B���R�ɍl����A����̔��\�͎s��\�z�������̂ł͂Ȃ��ł��傤���B

�A���A�s��\�z�𗠕t���邱�Ƃ�����܂��B�����h��2���̓����ō��C���͕��N������������21���A�Ⴂ����7���������̂ł��B�����h���̓~�͊����B���ꂪ�������㍂�ɉe������\��������܂��B

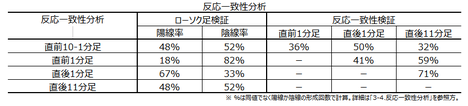

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

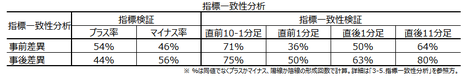

����1�����ƒ���11�����̕�����v����71���ƂȂ��Ă��܂��B�����āA������v���ɒ���11�����I�l������1�����I�l�����������L�тĂ��������65���ł��B�C��t����Βǂ������ă|�W�V�����������Ă��ǂ������ł��B�w�W�O�̃g�����h�������Ȃ���A���܂�C�ɂ��Ȃ��Ă��ǂ��ł��傤�B�{�w�W�͔������傫�Ȏw�W�ł��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������82���ł��B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�܂��A���O10-1�����́A���O���فi����̓v���X�j�Ƃ̕�����v����71���ƂȂ��Ă��܂��B

�܂��A���O10-1�����͎��㍷�قƂ̕�����v����75���ƂȂ��Ă��܂��B�����āA���㍷�قƒ���11�����̕�����v����80���ƂȂ��Ă��܂��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�v���Ԃ��4�{���S�Ăł̃V�i���I�ł��B

�ȉ���2017�N3��23��21:00���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑O�ʁE�s��\�z������܂����B�����͂�������z���ł����B

������ʂ͎��̒ʂ�ł����B

���O�������͈͂ȉ��̒ʂ�ł����B

���ʂ͑O�N��3.7%�ł����B

���������A12-2���̏������㍂���̂�1.4����������2010�N3���ȗ��̑啝�ȗ������݂ł��B���㍂�w�����O�ʂ������������́A�R�����i�̏㏸���e�������Ɣ��\����Ă��܂��B

�Ƃ�����A�O�������Ƃɕς�肠��܂���B

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂����B

�z���ƂȂ�܂����B

�z���ł��B

�V�i���I2�Ɉ˂�A����ł͔��|�W�V���������܂������A���q�Q�ɋ~���܂����B

���͂��O�ꂽ���̂́A������A������80�����x�܂ł���������Ȃ������݂ł��B

���͂��O���A�����܂����B

�����ŋ߁A�萫���͂��O���Ă��܂����A�ȑO��������߂��Ă����̂����m��܂���B�܂��܂��������K�v�ł��ˁB

����1�����ƒ���11�����̕����͈�v�������̂́A�I�l�ł͐L�т܂���ł����B

������̂͗��m�ł������̂́A�����ŋ߂̒��O10-1�����͎w�W���\���̔���������ǂ����ĂĂ���悤�ȋC�����܂��B�b���������Ă��������Ǝv���܂��B

�Ȃ��A�{�u���O�J�n�ȗ��̖{�w�W����̐��т����\�������܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- ��ɒ��ӂł��B

�w�W���\���ʂɑ��ł��f���ɔ������钼��1���������̉ߋ����ϒl��29pips�ƂȂ��Ă��܂��B�����āA���̕��ϒl�������Ƃ�44���ł��B�������Ԓ��A�ł��������傫�������Ƃ��ɂ�67pips�ƂȂ��Ă��܂��B

�傫�������������Ȏw�W�ł�����A���\�������ׂ��Ń|�W�V���������ꍇ�ɂ́A�T�d�ɂȂ��������ǂ��ł��傤�B - ����̎s��\�z�́A�O����E�O�N��Ƃ��ɑO�ʂ����P�ł��B����́A�T�[�r�X��PMI������������RPI���ŋ߂ɂȂ������ŏ㏸���̂��߁A����̔��\�͎s��\�z�������Ɨ\�z���܂��B

�w�W��v�����͌��ʂł́A���㍷�فi���\���ʂ��s��\�z��O�ʂ��ǂ������������������j�ƁA����1�����E����11�����̕�����v����63���E80���ł��B - �ȉ��A�V�i���I�ł��B

�܂��A���O10-1�����́A���O���فi����̓v���X�j�Ƃ̕�����v����71���ƂȂ��Ă��܂��B�z���̊m���������B

���O1�����͉ߋ��̉A������82���ł��B - ����1�����́A�w�W���\���ʂ��s��\�z�������Ɨ\�z���A�w�W���\���O�ɔ��|�W�V����������Ă݂܂��B

- ����1�����ƒ���11�����̕�����v����71���ƂȂ��Ă��܂��B�����āA������v���ɒ���11�����I�l������1�����I�l�����������L�тĂ��������65���ł��B�C��t����Βǂ������ă|�W�V�����������Ă��ǂ������ł��B�w�W�O�̃g�����h�������Ȃ���A���܂�C�ɂ��Ȃ��Ă��ǂ��ł��傤�B�{�w�W�͔������傫�Ȏw�W�ł��B

�܂��A���O10-1�����͎��㍷�قƂ̕�����v����75���ƂȂ��Ă��܂��B�����āA���㍷�قƒ���11�����̕�����v����80���ƂȂ��Ă��܂��B�܂�A�s��͒��O10-1���ɒ���̓��������z���Ă���A���ꂪ���\�������Ă���Ƃ������Ƃł��B

���O10-1�����Ⓖ��1�������z���Ȃ�A����11�����I�l�����̕����ɐL�т�M���x�������A�Ƃ������Ƃł��B�A���A���O10-1�����Ⓖ��1�������A���̏ꍇ�ɂ��A�|�W�V�������Ƃ��Ē���1��������������ǂ������Ă݂܂��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

�y1. �w�W�T�v�z

�{�w�W�̒����Ώۂ́A�����Ԕ̔��X�������������ƁE���H�X�Ȃ�5000�Ђł��B�������㍂�͉p���Ɍ��炸�V��E�G�߂��e�����܂��B����1�����\�i�O�N12�����j�̓N���X�}�X����̉e���Ŗ����̌��ʂ����傫���ϓ����邱�Ƃ��m���Ă��܂��B

�p���̌l�����GDP�̖�40�����߂邽�߁AGDP�̐�s�w�W�Ƃ��Ė{�w�W�ɂ͈Ӌ`������܂��B

���\���͉p�����Ɠ��v�ǁA�����͗������{�ł��B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�{�w�W�ɐ�s����֘A�w�W�ɂ́A�T�[�r�X��PMI���������܂��B1���E2���̃T�[�r�X��PMI�́A�O�ʂ�������Ă��܂��BPMI��12�����s�[�N�ɉ��~�Ɉڂ������O������܂��B�����āA������\���ꂽ2�������������w���iRPI�j�͏㏸�𑱂��Ă��܂��B�܂�A�T�[�r�X�ƊW�҂̌��ʂ�������������ARPI���ŋ߂ɂȂ������ŏ㏸���A�Ƃ������Ƃł��B

�Ƃ��낪�A����̎s��\�z�́A�O����E�O�N��Ƃ��ɑO�ʂ����P�ł��B���R�ɍl����A����̔��\�͎s��\�z�������̂ł͂Ȃ��ł��傤���B

�A���A�s��\�z�𗠕t���邱�Ƃ�����܂��B�����h��2���̓����ō��C���͕��N������������21���A�Ⴂ����7���������̂ł��B�����h���̓~�͊����B���ꂪ�������㍂�ɉe������\��������܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�U. ����

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����1�����ƒ���11�����̕�����v����71���ƂȂ��Ă��܂��B�����āA������v���ɒ���11�����I�l������1�����I�l�����������L�тĂ��������65���ł��B�C��t����Βǂ������ă|�W�V�����������Ă��ǂ������ł��B�w�W�O�̃g�����h�������Ȃ���A���܂�C�ɂ��Ȃ��Ă��ǂ��ł��傤�B�{�w�W�͔������傫�Ȏw�W�ł��B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������82���ł��B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�܂��A���O10-1�����́A���O���فi����̓v���X�j�Ƃ̕�����v����71���ƂȂ��Ă��܂��B

�܂��A���O10-1�����͎��㍷�قƂ̕�����v����75���ƂȂ��Ă��܂��B�����āA���㍷�قƒ���11�����̕�����v����80���ƂȂ��Ă��܂��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- �܂��A���O10-1�����́A���O���فi����̓v���X�j�Ƃ̕�����v����71���ƂȂ��Ă��܂��B�z���̊m���������B

- ���O1�����͉ߋ��̉A������82���ł��B

- ����1�����́A�w�W���\���ʂ��s��\�z�������Ɨ\�z���A�w�W���\���O�ɔ��|�W�V����������Ă݂܂��B

- ����1�����ƒ���11�����̕�����v����71���ƂȂ��Ă��܂��B�����āA������v���ɒ���11�����I�l������1�����I�l�����������L�тĂ��������65���ł��B�C��t����Βǂ������ă|�W�V�����������Ă��ǂ������ł��B�w�W�O�̃g�����h�������Ȃ���A���܂�C�ɂ��Ȃ��Ă��ǂ��ł��傤�B�{�w�W�͔������傫�Ȏw�W�ł��B

�܂��A���O10-1�����͎��㍷�قƂ̕�����v����75���ƂȂ��Ă��܂��B�����āA���㍷�قƒ���11�����̕�����v����80���ƂȂ��Ă��܂��B�܂�A�s��͒��O10-1���ɒ���̓��������z���Ă���A���ꂪ���\�������Ă���Ƃ������Ƃł��B

���O10-1�����Ⓖ��1�������z���Ȃ�A����11�����I�l�����̕����ɐL�т�M���x�������A�Ƃ������Ƃł��B�A���A���O10-1�����Ⓖ��1�������A���̏ꍇ�ɂ��A�|�W�V�������Ƃ��Ē���1��������������ǂ������Ă݂܂��B

�v���Ԃ��4�{���S�Ăł̃V�i���I�ł��B

2017�N3��23��18:30���\

�ȉ���2017�N3��23��21:00���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑O�ʁE�s��\�z������܂����B�����͂�������z���ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�y8. �������͌��z

���O�������͈͂ȉ��̒ʂ�ł����B

- ����̎s��\�z�́A�O����E�O�N��Ƃ��ɑO�ʂ����P�ł��B����́A�T�[�r�X��PMI������������RPI���ŋ߂ɂȂ������ŏ㏸���̂��߁A����̔��\�͎s��\�z�������Ɨ\�z���܂��B

�w�W��v�����͌��ʂł́A���㍷�فi���\���ʂ��s��\�z��O�ʂ��ǂ������������������j�ƁA����1�����E����11�����̕�����v����63���E80���ł��B

���ʂ͑O�N��3.7%�ł����B

���������A12-2���̏������㍂���̂�1.4����������2010�N3���ȗ��̑啝�ȗ������݂ł��B���㍂�w�����O�ʂ������������́A�R�����i�̏㏸���e�������Ɣ��\����Ă��܂��B

�Ƃ�����A�O�������Ƃɕς�肠��܂���B

�y9. �V�i���I���z

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂����B

- �܂��A���O10-1�����́A���O���فi����̓v���X�j�Ƃ̕�����v����71���ƂȂ��Ă��܂��B�z���̊m���������B

�z���ƂȂ�܂����B

- ���O1�����͉ߋ��̉A������82���ł��B

�z���ł��B

�V�i���I2�Ɉ˂�A����ł͔��|�W�V���������܂������A���q�Q�ɋ~���܂����B

���͂��O�ꂽ���̂́A������A������80�����x�܂ł���������Ȃ������݂ł��B

- ����1�����́A�w�W���\���ʂ��s��\�z�������Ɨ\�z���A�w�W���\���O�ɔ��|�W�V����������Ă݂܂��B

���͂��O���A�����܂����B

�����ŋ߁A�萫���͂��O���Ă��܂����A�ȑO��������߂��Ă����̂����m��܂���B�܂��܂��������K�v�ł��ˁB

- ����1�����ƒ���11�����̕�����v����71���ƂȂ��Ă��܂��B�����āA������v���ɒ���11�����I�l������1�����I�l�����������L�тĂ��������65���ł��B�C��t����Βǂ������ă|�W�V�����������Ă��ǂ������ł��B�w�W�O�̃g�����h�������Ȃ���A���܂�C�ɂ��Ȃ��Ă��ǂ��ł��傤�B�{�w�W�͔������傫�Ȏw�W�ł��B

�܂��A���O10-1�����͎��㍷�قƂ̕�����v����75���ƂȂ��Ă��܂��B�����āA���㍷�قƒ���11�����̕�����v����80���ƂȂ��Ă��܂��B�܂�A�s��͒��O10-1���ɒ���̓��������z���Ă���A���ꂪ���\�������Ă���Ƃ������Ƃł��B

���O10-1�����Ⓖ��1�������z���Ȃ�A����11�����I�l�����̕����ɐL�т�M���x�������A�Ƃ������Ƃł��B�A���A���O10-1�����Ⓖ��1�������A���̏ꍇ�ɂ��A�|�W�V�������Ƃ��Ē���1��������������ǂ������Ă݂܂��B

����1�����ƒ���11�����̕����͈�v�������̂́A�I�l�ł͐L�т܂���ł����B

������̂͗��m�ł������̂́A�����ŋ߂̒��O10-1�����͎w�W���\���̔���������ǂ����ĂĂ���悤�ȋC�����܂��B�b���������Ă��������Ǝv���܂��B

�Ȃ��A�{�u���O�J�n�ȗ��̖{�w�W����̐��т����\�������܂��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 12:30| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

2017�N03��22��

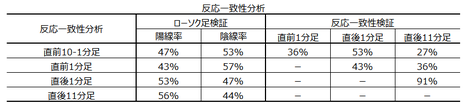

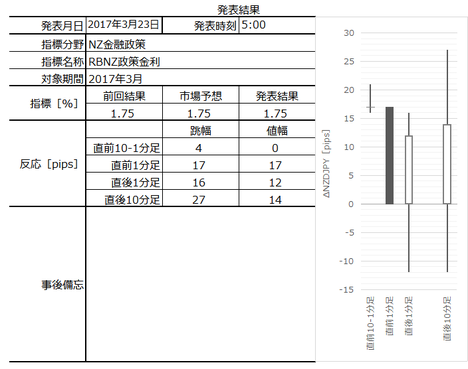

NZ���Z����uRBNZ��������v���\�O���NZDJPY�������́i2017�N3��23��05:00���\���ʌ��؍ρj

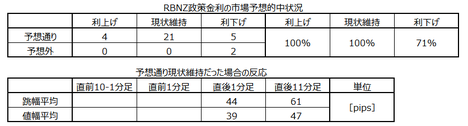

2017�N3��23��05:00��NZ���Z����uRBNZ��������v�����\����܂��B

�{���\���v�_�͉��\�ɐ������Ă����܂����B

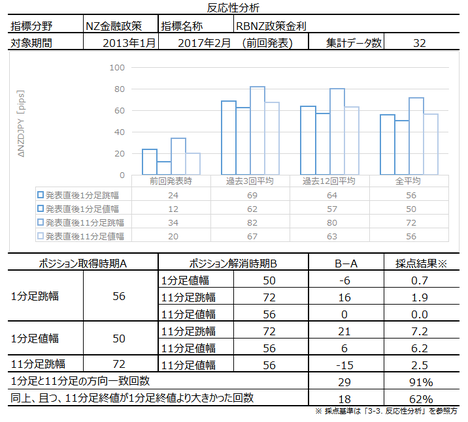

���\���ʂɑ��ł��f���ɔ������钼��1���������̕��ϒl��57pips�ƂȂ��Ă��܂��B

�������Ԃɂ����čł��������傫�������Ƃ���195pips�ł����i2015�N6�����\���A3.50������3.25���ւ̗\�z�O�̗������j�B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�j���[�W�[�����h�̐�������́A�j���[�W�[�����h������s�iRBNZ�j���N8����1�Ηj���ɔ��\���Ă��܂��B

���Z����ŁA���Ƃ��ƕs�ӑł��ɂ��T�v���C�Y��_�������ȓ������ƈ���āA�M���ł��钆��ƌ����܂��B

���茳�̃c�[���Ō�����NZDJPY��NZDUSD���������������B����ɂ͕�������̃~�b�V�������ۂ���Ă���ANZ�͈בւɂ��A�������w�W�E�f�Վ��x�E�i�C�w�W�ւ̉e�����傫�����ł��B���݂�NZDJPY�����l�ANZDUSD�����l�t�߂ŁA�����l�ɋ߂Â����Ăэ��l�E���l�Ɍ����������������ƂȂ��Ă��܂��B

��������ł́A���ݓ����iNZ�k�Е����j����i�������悤�ł����A�Z��s����ߔM���Ă��܂���B

���܁A�����ύX�̕K�v�ɂ͔����Ă��Ȃ��A�Ǝv���܂��B

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�32�̃f�[�^�Ɋ�Â��Ă��܂��B

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�ߋ��̎��т��猾���ARBNZ�̐�������͂قڎs��\�z�ʂ�ɂȂ�܂��B��������Ǝs��\�z����ċ������肳��Ȃ����������Ƃ́A�������Ԃɂ����Ă���܂���B�A���A����ێ��Ǝs��\�z����Ď��ۂɂ͋������肳�ꂽ���Ƃ�2��܂��B���������A�s��\�z���O�ꂽ2��͕s�ӑł��Ƃ������A���O�̒���A�i�E���X���s�ꂪ�����Ƃ��Ă����A�ƋL�����Ă��܂��B

���Z����ł��Ƃ��ƕs�ӑł��ɂ��T�v���C�Y��_�������ȓ������ƈ���āA�M���ł��钆��ƌ����܂��B

�s��\�z�Ɣ��\���ʂ̊W�A�����Ƃ̊W�ɂ��ĉ��\�ɓZ�߂Ă����܂��B

�\�z�ʂ茻��ێ��������ꍇ�̉ߋ��������傫���A��q����悤�ɁA���̂Ƃ��̔�����������Ɍ����������Ȃ��Ƃ��A�{���\���̓����ł��B

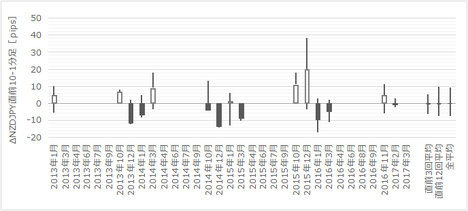

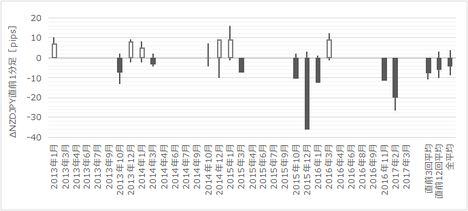

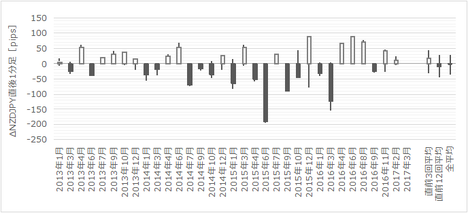

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

����g���Ă���FX��Ђ̎�����Ԃ̊W�ŁA���O10-1�����ƒ��O1�����̓f�[�^���Ȃ��ӏ�������܂��B�}���A�q�Q����Ȃ��ӏ��͔������Ȃ������̂ł͂Ȃ��A�L�^���Ȃ��ӏ��ł��B

����1�������������������B�������傫�����Ƀq�Q������܂���B����́A����1�����̌�����������ɔ������p�����Ă������Ƃ�\���Ă��܂��B

����11�����ɂ̓q�Q�������܂����A����ł��������傫�����̎w�W�Ɣ�ׂ�Ə����ȃq�Q�ł��B�{�u���O�ł́A����11�����������ă|�W�V��������܂����A�{���\���̔��������������Ɠ������ɐL�т�X���́A���G�Ƃ���15�`30�����x�����悤�ł��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����91���ƂȂ��Ă��܂��B�����āA������v���ɒ���11�����I�l������1�����I�l�����������L�тĂ������Ⴊ62���ł��B���\����ɍ��l�݂͂ɋC��t����A�ǂ������ă|�W�V�������Ƃ��Ă��ǂ������ł��B

�\�z�ʂ茻��ێ��������ꍇ�̉ߋ��������ϒl�ł́A����11���������ƒ���1�����I�l�̍�����22pips���_���܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

��������̎��т����Ȃ��A�w�W��v�����͂͊������܂��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

����11�����́A����1�����Ƃ̕�����v����91���ƂȂ��Ă��܂��B�����āA������v���ɒ���11�����I�l������1�����I�l�����������L�тĂ������Ⴊ62���ł��B���\����ɍ��l�݂͂ɋC��t����A�ǂ������ă|�W�V�������Ƃ��Ă��ǂ������ł��B

�\�z�ʂ茻��ێ��������ꍇ�̉ߋ��������ϒl�ł́A����11���������ƒ���1�����I�l�̍�����22pips���_���܂��B�`���[�g�ł��܂��㉺�̔g�ɏ���Ēnj��ł������Ȃ�A2�ԁE3�Ԃ̃|�W�V����������Ă��ǂ������ł��B

�ȉ���2017�N3��23��12:00���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͎s��\�z�ʂ�Ɍ���ێ��ŁA���l����ɂ�����ߋ����ϒl�ł��钼��1��������44pips�A����1�����l��39pips�ɔ�ׁA�����Ȕ����ƂȂ�܂����B

�Q�Ă܂����B

���O�����E���͂̌��_�͎��̒ʂ�ł����B

���ʂ͎s��\�z�ʂ茻��ێ��ł��B

����ł��Ȃ��������̂́A�V�i���I�������Ă����܂��B

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

����1�����ƒ���11�����̕����͈�v�A����11�����I�l�͒��O1�����I�l���L�т܂����B������蓮�����������A����������Ă��Ă�2�ԁE3�ԃ|�W�V�������Ƃ��Ēnj�����͓̂�������ł��傤�B

���ɁA����1�����I�l�Ń|�W�V�������擾���A����11���������ŗ��m���Ă����15pips�A����11�����I�l�ŗ��m���Ă����3pips�������A�Ƃ������ƂɂȂ�܂��B

�{�u���O�J�n�ȍ~�̖{�w�W�ł̐��т�Z�߂��̂ōڂ��Ă����܂��B

�Ȃ��A�O��2���̎���ł͒nj���3�x�s���A���\�O�i�V�i���I����O�j�ő���50pips���x�𗘊m���Ă��܂��B�u���O��|�Ɋ�Â��A����͉��\�ɂ̓J�E���g�����ɁA�T�����т̕��ł͔��f���Ă��܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�{���\���v�_�͉��\�ɐ������Ă����܂����B

���\���ʂɑ��ł��f���ɔ������钼��1���������̕��ϒl��57pips�ƂȂ��Ă��܂��B

�������Ԃɂ����čł��������傫�������Ƃ���195pips�ł����i2015�N6�����\���A3.50������3.25���ւ̗\�z�O�̗������j�B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �����i�C��ב������������A���܋�������̕K�v�ɔ����Ă���Ƃ͎v���܂���B

�s��\�z������ێ����������Ƃ�22��A�������\���ʂ�����ێ����������Ƃ�20��ł��B���Ȃ�傫�������X����������̂́A���\��̔��������͓��������Ɍ������₷���w�W�ł��B - ����11�����́A����1�����Ƃ̕�����v����91���ƂȂ��Ă��܂��B�����āA������v���ɒ���11�����I�l������1�����I�l�����������L�тĂ������Ⴊ62���ł��B���\����ɍ��l�݂͂ɋC��t����A�ǂ������ă|�W�V�������Ƃ��Ă��ǂ������ł��B

�\�z�ʂ茻��ێ��������ꍇ�̉ߋ��������ϒl�ł́A����11���������ƒ���1�����I�l�̍�����22pips���_���܂��B�`���[�g�ł��܂��㉺�̔g�ɏ���Ēnj��ł������Ȃ�A2�ԁE3�Ԃ̃|�W�V����������Ă��ǂ������ł��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����