2017�N03��22��

�č����Ԏw�W�u���ÏZ��̔������v���\�O���USDJPY�������́i2017�N3��22��23:00���\���ʌ��؍ρj

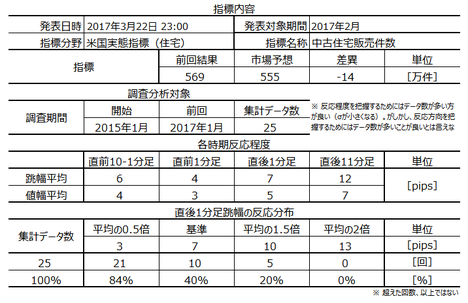

2017�N3��22��23:00�ɕč����Ԏw�W�u���ÏZ��̔������v�����\����܂��B���\��2017�N2�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�č��ł͐V�z�Z��������ÏZ��̗��ʗʂ��傫���A���̂��ߏZ��֘A�w�W�ł͖{�w�W�����ڂ���܂��B�܂��A�Z��̔������͏����t�H�[���Ȃǂ̊֘A���v�ɂ��q���邽�ߔg�y���ʂ��傫����A����Ҍl�̎����E�����̌��ʂ������f����Ă��܂��B

���ӂ��ׂ��_�́A�V�z�Z��̔��������_�����x�[�X�ł���̂ɑ��āA���ÏZ��̔������͏��L���ړ]�����x�[�X�ŏW�v����Ă��܂��B�]���āA�{�w�W�͐V�z�Z��̔������ɑ�1�`2�����x�s���܂��B���\���̊W����A���̋t�ƌ�����Ă������������̂ł����ӂ��B

�{�w�W�͑S�ĕs���Y�Ǝҋ���iNAR�j������25�����ɔ��\���܂��B

���l�͋G�ߒ����ρE�N�����Z����Ă��܂��B

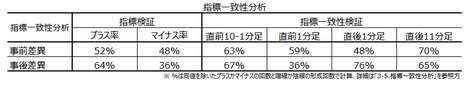

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

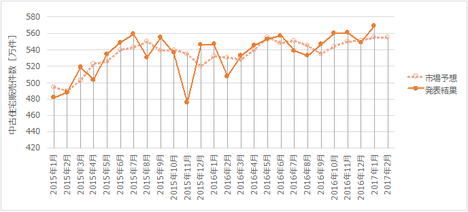

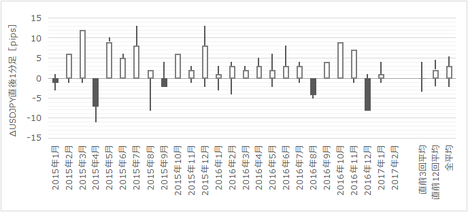

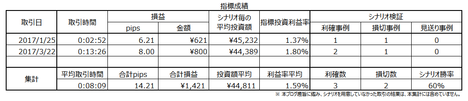

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�{�w�W�́A�V�z�Z��̔������ɑ�1�`2�����x�s����ƌ����Ă��܂��B�{�w�W�Œ������Ă���N�����Z�ł́A�V�z�Z��̔�������2016�N7�����s�[�N�Ɍ����X�����f���܂��B�����āA1�`2�����Ƃ̒x�s�Ƃ������Ƃ́A���\��2�����f�[�^��12�����f�[�^�E1�����f�[�^���Q�l�ɂ���Ηǂ��Ƃ������ƂɂȂ�܂��B���ʁA1�����͂����P���Ă�����̂́A12���E1���S�̂Ƃ��Ă͂���ȑO��茸�����Ă��܂��B

�t�ɁA1��19�E20����FRB�c��������3�����グ���b��ɋ�����A3��4���̔�����3�����グ���s��ɐ܍��܂�܂����B���グ���ӎ������삯���ݎ��v���ӎ�����K�v�͂Ȃ������ł��B�����A�V�z�Z��̔������ƈقȂ�A���ÏZ��̔������͏��L���ړ]���_�ŃJ�E���g����܂��B���グ���ӎ��������������L���ړ]�Ɍ����ɂ́A2�����f�[�^���������܂��i��s���[����g�ޏꍇ�A���L���ړ]�ȑO�Ƀ��[���\���ƐR�����Ă������ƂɂȂ�܂��j�B

����āA����͑O��•�s��\�z�������\���ʂ��������Ȃ�A�Ɨ\�z���܂��B

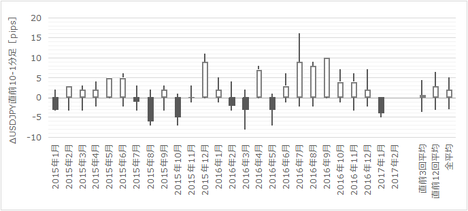

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

������������ɕ肪�ڗ����Ă��܂��B�A���A�����͑傫������܂���B����ɖ𗧂������Ȍʂ̓����́u�U. ���́v�ɐ����������ċL���܂��B

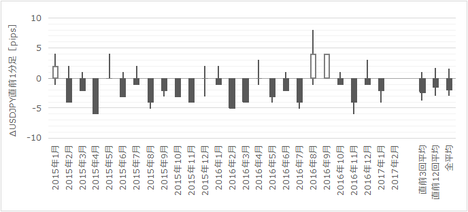

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����1�����ƒ���11�����̕�����v����74���ł��B�����āA������v���ɒ���1�����I�l��������11�����I�l�̔������L�тĂ������Ⴊ82���ƂȂ��Ă��܂��B���̓�̊m�����Ƃ���70������w�W�͏��Ȃ��̂ł��B�����������m�F���Ă���ǂ������ă|�W�V��������邱�ƂɓK�����w�W�ł��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

����������������܂��B

���O1�����͉A������86���ƂȂ��Ă��܂��B����1�����͗z������80���ƂȂ��Ă��܂��B�����āA���O1�����ƒ���1�����̕�����v����18���i�s��v����82���j�ł��B

����āA���O1�������A���ɂȂ肻���Ȃ�A�w�W���\�O�ɔ��|�W�V�����ł��B�A���A�A�����ߋ����ς�3pips���ɒ[�ɑ傫���ꍇ�́A���݂̊e�����������ւ̌��O���烊�X�N�����JPY�������鈳�͂������Ƃ������Ƃł�����A����͌����킹�������ǂ��ł��傤�B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

���O���فi����̓v���X�j�ƒ���11�����̕�����v����70���ƂȂ��Ă��܂��B�܂��A����1�����E����11�����̎��㍷�قƂ̕�����v���́A���ꂼ��76���E65���ƂȂ��Ă��܂��B��{�I�ɂ͎w�W���ʂ̗ǂ������ɑf���ɔ������܂��B

���ẮA���݂̊��������悤�Ƃ��铮���ł��i��邪�����ł����j�B���\�O�̃g�����h���������~�g�����h�������ꍇ�A����̎���͌����킹�������ǂ��悤�ł��B

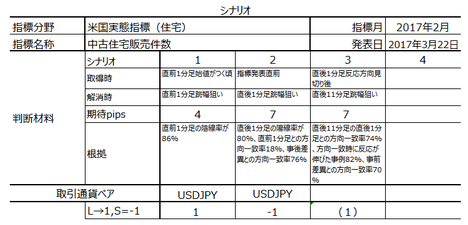

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

������̃V�i���I���������~�g�����h���w�W���\�O�ɔ������Ă��Ȃ��A�Ƃ����O��Ŏ��{���܂��B

�ȉ���2017�N3��23��10:00���ɒNjL���Ă��܂��B

���\�̗v�_�͎��̒ʂ�ł��B

�O�N��ɂ�5�����������ƁA�����s���ƌ��܂��B���v���\���NAR�S���҂́A

�u�̔�����X�s�[�h�����ɑ����A�ɕs���ƔF���v

�u�w���ӗ~�͈������������ŗ͋������̂́A�w���ӗ~�����ɂ��s���v

�Əq�ׂ��悤�ł��B

�O��1�������\�ł�10�N�Ԃ�̍������ƂȂ��Ă��܂����B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

����1�����E����11�����Ƃ��ɓ��l�I���ƂȂ��Ă��܂��B

�w�i�Ƃ��āA�O��ɑ傫�ȃ_�E����������A���\���ɂ��O�邩��40�h���O��̈��l�ƂȂ��Ă��܂����i23:03���j�B�w�W���ʂ��̂��̂Ƃ͊W�Ȃ��A23:00�Ƃ��������ɓ]���̓����ƁA���̂܂܊����p���̓������Ԃ����Ă����悤�ł��B���ǁA�_�E�͒��i���{���ԁj�܂łɏ��X�Ɏ��������āA�O���I�l����6.7�h�����l�ň������悤�ł��B

�������������w�W�Ŏ������Ƃ��ɂ́A�����E�����̉e�����ł��܂���B

������ʂ͎��̒ʂ�ł����B

�قڃV�i���I�ʂ�Ƀ|�W�V���������A�V�i���I�ł�2��1�s�ł����B

���O�������͓��e���A�ȉ��Ɍ����܂��B

���ʂ́A�O�ʁE�s��\�z���͂��ɉ����܂����B

����ɂ͒��ڊW�Ȃ��������̂́A���O10-1�����̉��~�͋����E�_�E���O���I�l��艺�����Ă������Ƃ̉e���ƌ����܂�܂��B

���O�������������V�i���I�͎��̒ʂ�ł��B

���ʂ́A���O1�����͉A���A����1�����͓��l�ł��B

�V�i���I2�ő��ƂȂ����̂́A�`���[�g�̓���������������߂ł��B

����1�����͓��l�I���ł����A�z�����ɂ��q�Q������܂��B���̊Ԃɗ��m�ł����A���q�Q�ň�U���Ƃ��܂����B���̌�A����11��������q�Q��L���Ă���̂ŁA���ʘ_�Ƃ͌����A���������䖝����Η��m�ł����\��������܂��B

�A���A�V�i���I2�͔��|�W�V�������������߁A���\�O�̓������O��Ɉ������������E�����p���Ƃ����_�܂���ƁA�����������������������_�ŃV�i���I2�����m���邱�Ƃ͊Ԉ���Ă��Ȃ��Ǝv���܂��B

���͌��ʘ_�ŁA�V�i���I�E����Ƃ���肠��܂���B

�ӂ��ڂ̃V�i���I�i�V�i���I3�j�͎��̒ʂ�ł��B

����1�����E����11�����Ƃ��ɓ��l�I���ł����B�{���́A�V�i���I�̑O����Ă��邽�߁A�|�W�V���������ׂ��łȂ��������̂́A�����̋����E�����̓����ƒ���1�����̔����̎コ�����āA���~�g�����h�������|�W�V����������Ă��܂��܂����B

����11�����̏�q�Q�́A���\�㐔���Ԃ̓����ł��B���̊Ԃܑ͊��ƂȂ��Ă���A7���o�ߌギ�炢�i�L���j���炢�ɉ��q�Q��L���܂����B���̂Ƃ����m�������ʁA�V�i���I3�̗��m�����\��12����ƂȂ��Ă��܂��B�X�ɉ䖝����A�����������m���L�������̂́A�����ŏ����͊m��ł����̂ŗ��m�ł��B

�{�u���O�J�n����{�w�W�ł̐��ѕ\�����Ɏ����܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- ����A�s��ł͑O�ʂ��͂��Ɍ����A�Ɨ\�z����Ă��܂��B���������A����͂��s��\�z�������̂ł͂Ȃ��ł��傤���B

�_���́A�{�w�W���V�z�Z��̔������ɑ�1�`2�����x�s����ƌ����Ă���_�ł��B�V�z�Z��̔������̔N�����Z�l�́A2016�N7�����s�[�N�Ɍ����X�����f���A12���E1���S�̂Ƃ��Ă͂���ȑO��茸�����Ă��܂��B�܂��A���グ���ӎ������삯���ݎ��v�ɂ́A���\��2�����W�v���ʂ̂��߁A�������܂��B���ÏZ��̔������͏��L���ړ]���_�ŃJ�E���g����邽�߁A���[���\���E�R���̊��Ԃ��l������ƁA����̗��グ�̘b���o�Ă��炻�̂悤�ȍs�����Ƃ��Ă��Ԃɍ���Ȃ����Ⴊ�����Ǝv���܂��B3�����グ�̘b��1���㔼���皑����A3��4����FRB�c�������Ŋ��S�Ɏs��ɐ܍��܂ꂽ�̂ł��B - ���O1�����͉A������86���ƂȂ��Ă��܂��B����1�����͗z������80���ƂȂ��Ă��܂��B�����āA���O1�����ƒ���1�����̕�����v����18���i�s��v����82���j�ł��B

����āA���O1�������A���ɂȂ肻���Ȃ�A�w�W���\�O�ɔ��|�W�V�����ł��B

�A���A���O1�����̉A�����ߋ����ς�3pips���ɒ[�ɑ傫���ꍇ�i10pips�H�j�́A���݂̊e�����������ւ̌��O����USD�������JPY�������鈳�͂������Ƃ������Ƃł�����A����͌����킹�������ǂ��ł��傤�B

��{�́A���O1�������A���A����1�������z���ł��B - ����1�����ƒ���11�����̕�����v����74���ł��B�����āA������v���ɒ���1�����I�l��������11�����I�l�̔������L�тĂ������Ⴊ82���ƂȂ��Ă��܂��B���̓�̊m�����Ƃ���70������w�W�͏��Ȃ��̂ł��B�����������m�F���Ă���ǂ������ă|�W�V��������邱�ƂɓK�����w�W�ł��B

�A���A���̂悤�ȋ��������iUSD���EJPY���j�̓������w�W���\�O�Ɍ�����ꍇ�A����������킹�������ǂ��ł��傤�B�����w�W�ł͂���܂���B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

�y1. �w�W�T�v�z

�č��ł͐V�z�Z��������ÏZ��̗��ʗʂ��傫���A���̂��ߏZ��֘A�w�W�ł͖{�w�W�����ڂ���܂��B�܂��A�Z��̔������͏����t�H�[���Ȃǂ̊֘A���v�ɂ��q���邽�ߔg�y���ʂ��傫����A����Ҍl�̎����E�����̌��ʂ������f����Ă��܂��B

���ӂ��ׂ��_�́A�V�z�Z��̔��������_�����x�[�X�ł���̂ɑ��āA���ÏZ��̔������͏��L���ړ]�����x�[�X�ŏW�v����Ă��܂��B�]���āA�{�w�W�͐V�z�Z��̔������ɑ�1�`2�����x�s���܂��B���\���̊W����A���̋t�ƌ�����Ă������������̂ł����ӂ��B

�{�w�W�͑S�ĕs���Y�Ǝҋ���iNAR�j������25�����ɔ��\���܂��B

���l�͋G�ߒ����ρE�N�����Z����Ă��܂��B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�{�w�W�́A�V�z�Z��̔������ɑ�1�`2�����x�s����ƌ����Ă��܂��B�{�w�W�Œ������Ă���N�����Z�ł́A�V�z�Z��̔�������2016�N7�����s�[�N�Ɍ����X�����f���܂��B�����āA1�`2�����Ƃ̒x�s�Ƃ������Ƃ́A���\��2�����f�[�^��12�����f�[�^�E1�����f�[�^���Q�l�ɂ���Ηǂ��Ƃ������ƂɂȂ�܂��B���ʁA1�����͂����P���Ă�����̂́A12���E1���S�̂Ƃ��Ă͂���ȑO��茸�����Ă��܂��B

�t�ɁA1��19�E20����FRB�c��������3�����グ���b��ɋ�����A3��4���̔�����3�����グ���s��ɐ܍��܂�܂����B���グ���ӎ������삯���ݎ��v���ӎ�����K�v�͂Ȃ������ł��B�����A�V�z�Z��̔������ƈقȂ�A���ÏZ��̔������͏��L���ړ]���_�ŃJ�E���g����܂��B���グ���ӎ��������������L���ړ]�Ɍ����ɂ́A2�����f�[�^���������܂��i��s���[����g�ޏꍇ�A���L���ړ]�ȑO�Ƀ��[���\���ƐR�����Ă������ƂɂȂ�܂��j�B

����āA����͑O��•�s��\�z�������\���ʂ��������Ȃ�A�Ɨ\�z���܂��B

�i2-2. �ߋ������j

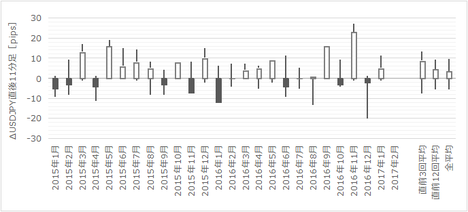

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

������������ɕ肪�ڗ����Ă��܂��B�A���A�����͑傫������܂���B����ɖ𗧂������Ȍʂ̓����́u�U. ���́v�ɐ����������ċL���܂��B

�U. ����

�y3. �����������z

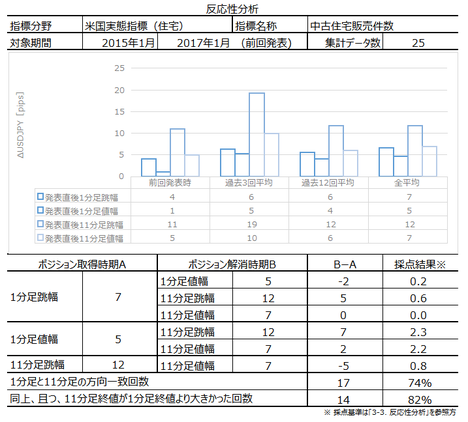

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����1�����ƒ���11�����̕�����v����74���ł��B�����āA������v���ɒ���1�����I�l��������11�����I�l�̔������L�тĂ������Ⴊ82���ƂȂ��Ă��܂��B���̓�̊m�����Ƃ���70������w�W�͏��Ȃ��̂ł��B�����������m�F���Ă���ǂ������ă|�W�V��������邱�ƂɓK�����w�W�ł��B

�y4. ������v�������z

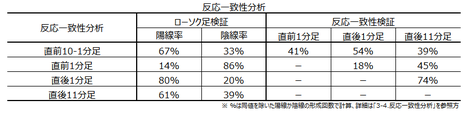

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

����������������܂��B

���O1�����͉A������86���ƂȂ��Ă��܂��B����1�����͗z������80���ƂȂ��Ă��܂��B�����āA���O1�����ƒ���1�����̕�����v����18���i�s��v����82���j�ł��B

����āA���O1�������A���ɂȂ肻���Ȃ�A�w�W���\�O�ɔ��|�W�V�����ł��B�A���A�A�����ߋ����ς�3pips���ɒ[�ɑ傫���ꍇ�́A���݂̊e�����������ւ̌��O���烊�X�N�����JPY�������鈳�͂������Ƃ������Ƃł�����A����͌����킹�������ǂ��ł��傤�B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

���O���فi����̓v���X�j�ƒ���11�����̕�����v����70���ƂȂ��Ă��܂��B�܂��A����1�����E����11�����̎��㍷�قƂ̕�����v���́A���ꂼ��76���E65���ƂȂ��Ă��܂��B��{�I�ɂ͎w�W���ʂ̗ǂ������ɑf���ɔ������܂��B

���ẮA���݂̊��������悤�Ƃ��铮���ł��i��邪�����ł����j�B���\�O�̃g�����h���������~�g�����h�������ꍇ�A����̎���͌����킹�������ǂ��悤�ł��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

������̃V�i���I���������~�g�����h���w�W���\�O�ɔ������Ă��Ȃ��A�Ƃ����O��Ŏ��{���܂��B

2017�N3��22��22:30���\

�ȉ���2017�N3��23��10:00���ɒNjL���Ă��܂��B

�V. ����

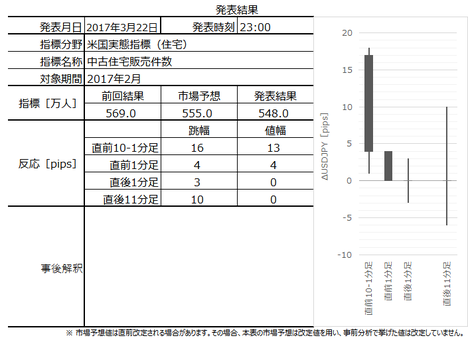

�y7. ���\���ʁz

���\�̗v�_�͎��̒ʂ�ł��B

- �̔������́A�G�ߒ����ϔN���őO����3.7������548����

- ��ˌ��Ĕ̔���3�����̔N��489���ˁA�R���h�~�j�A���ȂǏW���Z���9.2������59����

- �S��4�n��̂���3�n��Ō����A�����͓암

- �̔��ɑ���ɔ䗦��3.8�J���A�O�N���4.3�J��

- ���i�����l�́A�O�N��7.7���㏸����228,400�h��

�O�N��ɂ�5�����������ƁA�����s���ƌ��܂��B���v���\���NAR�S���҂́A

�u�̔�����X�s�[�h�����ɑ����A�ɕs���ƔF���v

�u�w���ӗ~�͈������������ŗ͋������̂́A�w���ӗ~�����ɂ��s���v

�Əq�ׂ��悤�ł��B

�O��1�������\�ł�10�N�Ԃ�̍������ƂȂ��Ă��܂����B

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

����1�����E����11�����Ƃ��ɓ��l�I���ƂȂ��Ă��܂��B

�w�i�Ƃ��āA�O��ɑ傫�ȃ_�E����������A���\���ɂ��O�邩��40�h���O��̈��l�ƂȂ��Ă��܂����i23:03���j�B�w�W���ʂ��̂��̂Ƃ͊W�Ȃ��A23:00�Ƃ��������ɓ]���̓����ƁA���̂܂܊����p���̓������Ԃ����Ă����悤�ł��B���ǁA�_�E�͒��i���{���ԁj�܂łɏ��X�Ɏ��������āA�O���I�l����6.7�h�����l�ň������悤�ł��B

�������������w�W�Ŏ������Ƃ��ɂ́A�����E�����̉e�����ł��܂���B

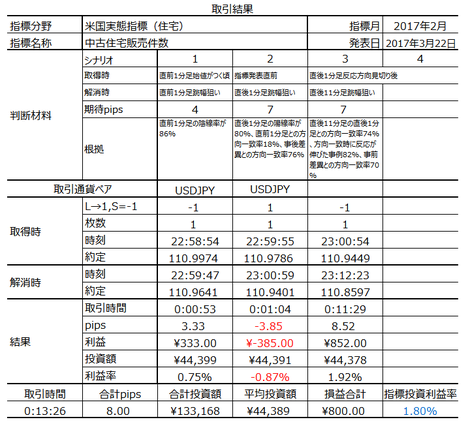

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�قڃV�i���I�ʂ�Ƀ|�W�V���������A�V�i���I�ł�2��1�s�ł����B

�y8. �������͌��z

���O�������͓��e���A�ȉ��Ɍ����܂��B

- ����A�s��ł͑O�ʂ��͂��Ɍ����A�Ɨ\�z����Ă��܂��B���������A����͂��s��\�z�������̂ł͂Ȃ��ł��傤���B

�_���́A�{�w�W���V�z�Z��̔������ɑ�1�`2�����x�s����ƌ����Ă���_�ł��B�V�z�Z��̔������̔N�����Z�l�́A2016�N7�����s�[�N�Ɍ����X�����f���A12���E1���S�̂Ƃ��Ă͂���ȑO��茸�����Ă��܂��B�܂��A���グ���ӎ������삯���ݎ��v�ɂ́A���\��2�����W�v���ʂ̂��߁A�������܂��B���ÏZ��̔������͏��L���ړ]���_�ŃJ�E���g����邽�߁A���[���\���E�R���̊��Ԃ��l������ƁA����̗��グ�̘b���o�Ă��炻�̂悤�ȍs�����Ƃ��Ă��Ԃɍ���Ȃ����Ⴊ�����Ǝv���܂��B3�����グ�̘b��1���㔼���皑����A3��4����FRB�c�������Ŋ��S�Ɏs��ɐ܍��܂ꂽ�̂ł��B

���ʂ́A�O�ʁE�s��\�z���͂��ɉ����܂����B

����ɂ͒��ڊW�Ȃ��������̂́A���O10-1�����̉��~�͋����E�_�E���O���I�l��艺�����Ă������Ƃ̉e���ƌ����܂�܂��B

�y9. �V�i���I���z

���O�������������V�i���I�͎��̒ʂ�ł��B

- ���O1�����͉A������86���ƂȂ��Ă��܂��B����1�����͗z������80���ƂȂ��Ă��܂��B�����āA���O1�����ƒ���1�����̕�����v����18���i�s��v����82���j�ł��B

����āA���O1�������A���ɂȂ肻���Ȃ�A�w�W���\�O�ɔ��|�W�V�����ł��B

�A���A���O1�����̉A�����ߋ����ς�3pips���ɒ[�ɑ傫���ꍇ�i10pips�H�j�́A���݂̊e�����������ւ̌��O����USD�������JPY�������鈳�͂������Ƃ������Ƃł�����A����͌����킹�������ǂ��ł��傤�B

��{�́A���O1�������A���A����1�������z���ł��B

���ʂ́A���O1�����͉A���A����1�����͓��l�ł��B

�V�i���I2�ő��ƂȂ����̂́A�`���[�g�̓���������������߂ł��B

����1�����͓��l�I���ł����A�z�����ɂ��q�Q������܂��B���̊Ԃɗ��m�ł����A���q�Q�ň�U���Ƃ��܂����B���̌�A����11��������q�Q��L���Ă���̂ŁA���ʘ_�Ƃ͌����A���������䖝����Η��m�ł����\��������܂��B

�A���A�V�i���I2�͔��|�W�V�������������߁A���\�O�̓������O��Ɉ������������E�����p���Ƃ����_�܂���ƁA�����������������������_�ŃV�i���I2�����m���邱�Ƃ͊Ԉ���Ă��Ȃ��Ǝv���܂��B

���͌��ʘ_�ŁA�V�i���I�E����Ƃ���肠��܂���B

�ӂ��ڂ̃V�i���I�i�V�i���I3�j�͎��̒ʂ�ł��B

- ����1�����ƒ���11�����̕�����v����74���ł��B�����āA������v���ɒ���1�����I�l��������11�����I�l�̔������L�тĂ������Ⴊ82���ƂȂ��Ă��܂��B���̓�̊m�����Ƃ���70������w�W�͏��Ȃ��̂ł��B�����������m�F���Ă���ǂ������ă|�W�V��������邱�ƂɓK�����w�W�ł��B

�A���A���̂悤�ȋ��������iUSD���EJPY���j�̓������w�W���\�O�Ɍ�����ꍇ�A����������킹�������ǂ��ł��傤�B�����w�W�ł͂���܂���B

����1�����E����11�����Ƃ��ɓ��l�I���ł����B�{���́A�V�i���I�̑O����Ă��邽�߁A�|�W�V���������ׂ��łȂ��������̂́A�����̋����E�����̓����ƒ���1�����̔����̎コ�����āA���~�g�����h�������|�W�V����������Ă��܂��܂����B

����11�����̏�q�Q�́A���\�㐔���Ԃ̓����ł��B���̊Ԃܑ͊��ƂȂ��Ă���A7���o�ߌギ�炢�i�L���j���炢�ɉ��q�Q��L���܂����B���̂Ƃ����m�������ʁA�V�i���I3�̗��m�����\��12����ƂȂ��Ă��܂��B�X�ɉ䖝����A�����������m���L�������̂́A�����ŏ����͊m��ł����̂ŗ��m�ł��B

�{�u���O�J�n����{�w�W�ł̐��ѕ\�����Ɏ����܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

�y���̃J�e�S���[�̍ŐV�L���z

-

no image

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 12:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

���̋L���ւ̃R�����g

�R�����g������

���̋L���ւ̃g���b�N�o�b�NURL

https://fanblogs.jp/tb/6080305

���̋L���ւ̃g���b�N�o�b�N