�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2018�N09��24��

9��25���o�ώw�W�i���ʌ��؍ρj

�\���ʂ�č��͑Β����يő�3�e��{���������܂����B��3�e�́A��N�̒�������̗A�����уx�[�X��2000��USD�����̒������i�ɑ��A������10���̒lj��łŁA���N����͂��ꂪ25���Ɉ����グ����Ƃ������e�ł��B

�����͑����ɕŔ����\�����͗l�ł��B

�č��̑Β����ق̑�`�����ł���u�s�����Ȗf�Պ��s�v�́A�č��]���̎咣�ʂ�Ȃ璆�����c��Ƃ̑��݂��̂��̂Ɋւ��܂��B�ł��A�����͂��̖����������邱�Ƃ��ł��܂���B���̂��ߕč��́A����̐��ق��u�m�I���Y�����v�ɏœ_���i���Ă��܂��B����Ȃ�A���������@�̐����Ǝ����܂�̋����őΉ��ł��邩��ł��B����ǂ��A����͑�`�����ł����āA���ɖ������Ă���{���͖f�Օs�ύt�����ł���A�������Ă��Ȃ��{���͕Ē��ԑI���Ɍ�����������҂Ɍ������ΊO���d�p���̃A�s�[�����ƌ����Ă��܂��B

�ǂ�����������Ȃ��P���J���A�킴�킴�����̖ʎq�𗧂ĂȂ���[�߂郁���b�g�����鍑��l�́A�ǂ��̒N�ɂȂ�̂ł��傤�B���ׂ̑����ł͂Ȃ��A����2�卑�ɂ��e�������Ƃ̉������������̂́A�����������Ƃ��Ă��o���I��������10�N��̌��ʌ��ʂ��ɂ͂܂������錩�ʂ�����ł��B

�����������đ哝�̂����I�߂��邩��A�킩��ɂ����W�J���킩��₷���\�ʉ����Ă��܂��̂ł��B

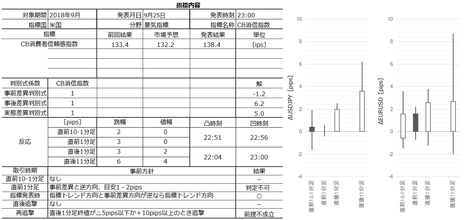

���āA������23:00��9���W�v���č�CB����ҐM�����w�������\����܂��B

�{�w�W�̑O��8���W�v�������i8��28�����\�j�́A���߃s�[�N��2018�N2���W�v��130.8��傫������133.4�ŁA2000�N10���ȗ���18�N�Ԃ�̍������l�ł����B

�ȉ��A�����N��̏ڍו��͋L���Ɛ��l���قȂ�ӏ��́A�O�����ʂf�����ŐV�l�ł��B

�s��\�z�i�O�ʁj�́A132.2�i133.4�j�ŁA���O���ٔ��ʎ��̉��́�1.2�ƂȂ��Ă��܂��i24��8�����_�j�B

�s��\�z�͔��\�O�ɍĊm�F���܂��傤�B���O���ٔ��ʎ��́A�s��\�z�[�O�ʁA�ł��B

�{�w�W���ʂ̗ǂ������́A��ɔ��\����Ă���UM����ҐM�����w������l���\���ʂ̗ǂ������ƁA�P�����Ɍ������W����܂���B�ނ���A�����W�v���̗��w�W�̉��P�^�����͕�����v��30���Ȃ̂ŁA�t�ɂȂ邱�Ƃ�������ł��B����ǂ��A���w�W�͂قړ��������ɂقړ����������s�������ʂł��B�O�������P�^�����Ƃ������ʂ��t�ɂȂ邱�Ƃɍ����I�����͂ł��܂���B

�ꉞ�Q�l�܂łɁA9��14���ɔ��\���ꂽ9���W�v��UM����ҐM�����w������l�̎��ԍ��ٔ��ʎ��̉��́{24.2���������Ƃ������Ă����܂��B

�ߋ��̌X���܂���������j�͎��̒ʂ�ł��B

�ȉ���9��26��9���߂��ɒNjL���Ă��܂��B

CB�w�W���ʂ͔��ɗǂ��������̂́A���㔽���͏����ȗz���ɗ��܂�܂����B

�w�W���ʂ͑O��������A2000�N9���ȗ�18�N�Ԃ�̍������l�ƂȂ�܂����B�s��\�z�͑O����2000�N10���ȗ��̍������l���������Ƃ�����A��͂�O�����ቺ�Ɨ\�z����Ă��܂����B

���������A�����̌o�ώw�W�Ő��Ƃ̗\�z�́A�㏸�^���~��̂Ƃ��u���낻��v�Ƃ����\�z�ɂȂ肪���Ȃ��Ƃ��킩���Ă��܂��B�u���낻��v�Ƃ����\�z�͂���������\�z�ł����A�u��v�Ƃ�������ɂ͕������������Ƃ������Ƃ������Ƃ��Ӗ����܂��B�����ƁA�����������X��������o�ώw�W�ł̎�����j�͌��܂�܂��B

�_�l����Ȃ��̂�����A100��100����ڎw���̂ł͂Ȃ��A������̎���ł�����Ɨ��v���c�����@��I�����܂��B

�w�W���\���O�̃`���[�g��USDJPY��EURUSD�ŋt�ɂȂ������̂́A�w�W���\����͂قړ��l�̔����ł����B���O�̔������t�ɂȂ����̂́A�{�w�W����̔��\�����܂蒍�ڂ���Ă��Ȃ��������Ƃ������Ǝv���܂��B�č��w�W���\�O��Z���Ԃ̃`���[�g�̓����́AJPY��EUR�����R�łȂ�USD���������R�Ȃ̂ŁA���̎w�W�̒��ړx�������ق�USD�X�g���[�g�ʉ݃y�A�̓����������悤�ɂȂ�͓̂��R�ł��B

�ߋ��̖{�w�W�����X���Ɋ�Â�������j�������Ă����܂��B

���O1�����́A���O���ٔ��ʎ��̉��̕����Ƌt������1�E2pips��_���Ƃ������j�ł����B���ʂ́A���O1���������l�I���̂��߁A�{�u���O�ł̃��[���Ɋ�Â��u����s�v�����_�ł��B

�Y�����͂���܂���B���̃��[���̓u���O�J�n�ȗ���т��Ă��܂��B

�w�W���\���́A�O�q�̒ʂ�A����u�Z�v�ł��B

�����āA���\��̒nj��́A�z���̒���1�����I�l��5pips�ɒB���Ă��Ȃ��̂ŁA�u�O��s�����v�����_�ɂȂ�܂��B

����͐Q�Ă��܂����̂ł��Ă��܂���B

�{�w�W���\��10��30���ł��B�~���Ԃւ̕ύX�������炾�������Y��Ă��܂��܂������A�Ď���23���̎w�W�͓~�ɂȂ�Ǝ���������Ƃނ��������Ȃ��Ⴂ�܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�����^���T�[�o�[�w�w�e�����x���s���z800�~�i�Ŕ��j�t���痘�p�\�ɂȂ�܂����I

�r�W�l�X���p�ɂ��œK�ȍ��X�y�b�N�����^���T�[�o�[�w�w�e�����x�͂���܂Ō��z1,000�~�i�Ŕ��j�ɂăT�[�r�X����Ă��܂������A���̂��сA�����_��Ȃ�s���z800�~�i�Ŕ��j�`�t�ŗ��p�ł���悤�ɂȂ�܂����B

�w�w�e�����x��256GB�̑�e�ʃf�B�X�N�ɂ��킦�A�Ǝ��h���C�������Őݒ�ł���}���`�h���C���@�\��AWordPress�T�C�g���ȒP�ɍ쐬�ł���ȒP�C���X�g�[���@�\�ȂǑ��ʂȋ@�\�����͂̃����^���T�[�o�[�ł��B

�T�[�o�[�́A��e��16GB�������^Xeon6�R�ACPU���ڂ̃n�C�X�y�b�N�B

�f�[�^�x�[�X�T�[�o�[�ɂ�SSD���̗p��CMS���p����DB�������������B���K�ɂ����p�����܂��B�����RAID�\���{�o�b�N�A�b�v�ɂ��T�[�r�X�̈��S�������߂Ă��܂��B

�v���̃N���G�C�^�[�A�L����ƂȂǗ��p���ё����B

�܂���15���̖�������������I

�����͑����ɕŔ����\�����͗l�ł��B

�č��̑Β����ق̑�`�����ł���u�s�����Ȗf�Պ��s�v�́A�č��]���̎咣�ʂ�Ȃ璆�����c��Ƃ̑��݂��̂��̂Ɋւ��܂��B�ł��A�����͂��̖����������邱�Ƃ��ł��܂���B���̂��ߕč��́A����̐��ق��u�m�I���Y�����v�ɏœ_���i���Ă��܂��B����Ȃ�A���������@�̐����Ǝ����܂�̋����őΉ��ł��邩��ł��B����ǂ��A����͑�`�����ł����āA���ɖ������Ă���{���͖f�Օs�ύt�����ł���A�������Ă��Ȃ��{���͕Ē��ԑI���Ɍ�����������҂Ɍ������ΊO���d�p���̃A�s�[�����ƌ����Ă��܂��B

�ǂ�����������Ȃ��P���J���A�킴�킴�����̖ʎq�𗧂ĂȂ���[�߂郁���b�g�����鍑��l�́A�ǂ��̒N�ɂȂ�̂ł��傤�B���ׂ̑����ł͂Ȃ��A����2�卑�ɂ��e�������Ƃ̉������������̂́A�����������Ƃ��Ă��o���I��������10�N��̌��ʌ��ʂ��ɂ͂܂������錩�ʂ�����ł��B

�����������đ哝�̂����I�߂��邩��A�킩��ɂ����W�J���킩��₷���\�ʉ����Ă��܂��̂ł��B

�[�[�[��€����A$�[�[�[

���āA������23:00��9���W�v���č�CB����ҐM�����w�������\����܂��B

�{�w�W�̑O��8���W�v�������i8��28�����\�j�́A���߃s�[�N��2018�N2���W�v��130.8��傫������133.4�ŁA2000�N10���ȗ���18�N�Ԃ�̍������l�ł����B

�ȉ��A�����N��̏ڍו��͋L���Ɛ��l���قȂ�ӏ��́A�O�����ʂf�����ŐV�l�ł��B

�s��\�z�i�O�ʁj�́A132.2�i133.4�j�ŁA���O���ٔ��ʎ��̉��́�1.2�ƂȂ��Ă��܂��i24��8�����_�j�B

�s��\�z�͔��\�O�ɍĊm�F���܂��傤�B���O���ٔ��ʎ��́A�s��\�z�[�O�ʁA�ł��B

�{�w�W���ʂ̗ǂ������́A��ɔ��\����Ă���UM����ҐM�����w������l���\���ʂ̗ǂ������ƁA�P�����Ɍ������W����܂���B�ނ���A�����W�v���̗��w�W�̉��P�^�����͕�����v��30���Ȃ̂ŁA�t�ɂȂ邱�Ƃ�������ł��B����ǂ��A���w�W�͂قړ��������ɂقړ����������s�������ʂł��B�O�������P�^�����Ƃ������ʂ��t�ɂȂ邱�Ƃɍ����I�����͂ł��܂���B

�ꉞ�Q�l�܂łɁA9��14���ɔ��\���ꂽ9���W�v��UM����ҐM�����w������l�̎��ԍ��ٔ��ʎ��̉��́{24.2���������Ƃ������Ă����܂��B

�ߋ��̌X���܂���������j�͎��̒ʂ�ł��B

- ���O1�����́A���O���قƋt�����ɃI�[�_�[���A���m�^���̖ڈ���1�E2pips�Ƃ��܂��B

���̃|�W�V�����̊��ғI������71���ł��B����A�X�v���b�h��0.3pips��FX��ЂŎ�����Ă���Ȃ�ASL����������60���ł����A�X�v���b�h0.5pips���ɂȂ�ƁA���̎���̓��X�N�E�����[�h�I�Ɋ��ɂ����܂���B - �w�W���\���́A�w�W���ڂ��㏸��^���~��̂Ƃ��A����̎s��\�z���O�ʂ�������ā^�����Ă���A�w�W���\���O�Ƀ����O�^�V���[�g�ł��B���݁A�w�W�g�����h�͏㏸��ł��B����̎s��\�z�͑O�ʂ�������Ă���̂Ń����O�ł��B

- ���\��nj��́A����1�����I�l���m�F���Ă���s���܂��B����1�����I�l����5pips�ȉ��Ȃ�V���[�g�A�{10pips�ȏ�Ȃ�����O�ł��B

�ȏ�

�ȉ���9��26��9���߂��ɒNjL���Ă��܂��B

�y���㌟�z

CB�w�W���ʂ͔��ɗǂ��������̂́A���㔽���͏����ȗz���ɗ��܂�܂����B

�w�W���ʂ͑O��������A2000�N9���ȗ�18�N�Ԃ�̍������l�ƂȂ�܂����B�s��\�z�͑O����2000�N10���ȗ��̍������l���������Ƃ�����A��͂�O�����ቺ�Ɨ\�z����Ă��܂����B

���������A�����̌o�ώw�W�Ő��Ƃ̗\�z�́A�㏸�^���~��̂Ƃ��u���낻��v�Ƃ����\�z�ɂȂ肪���Ȃ��Ƃ��킩���Ă��܂��B�u���낻��v�Ƃ����\�z�͂���������\�z�ł����A�u��v�Ƃ�������ɂ͕������������Ƃ������Ƃ������Ƃ��Ӗ����܂��B�����ƁA�����������X��������o�ώw�W�ł̎�����j�͌��܂�܂��B

�_�l����Ȃ��̂�����A100��100����ڎw���̂ł͂Ȃ��A������̎���ł�����Ɨ��v���c�����@��I�����܂��B

�w�W���\���O�̃`���[�g��USDJPY��EURUSD�ŋt�ɂȂ������̂́A�w�W���\����͂قړ��l�̔����ł����B���O�̔������t�ɂȂ����̂́A�{�w�W����̔��\�����܂蒍�ڂ���Ă��Ȃ��������Ƃ������Ǝv���܂��B�č��w�W���\�O��Z���Ԃ̃`���[�g�̓����́AJPY��EUR�����R�łȂ�USD���������R�Ȃ̂ŁA���̎w�W�̒��ړx�������ق�USD�X�g���[�g�ʉ݃y�A�̓����������悤�ɂȂ�͓̂��R�ł��B

�ߋ��̖{�w�W�����X���Ɋ�Â�������j�������Ă����܂��B

���O1�����́A���O���ٔ��ʎ��̉��̕����Ƌt������1�E2pips��_���Ƃ������j�ł����B���ʂ́A���O1���������l�I���̂��߁A�{�u���O�ł̃��[���Ɋ�Â��u����s�v�����_�ł��B

�Y�����͂���܂���B���̃��[���̓u���O�J�n�ȗ���т��Ă��܂��B

�w�W���\���́A�O�q�̒ʂ�A����u�Z�v�ł��B

�����āA���\��̒nj��́A�z���̒���1�����I�l��5pips�ɒB���Ă��Ȃ��̂ŁA�u�O��s�����v�����_�ɂȂ�܂��B

����͐Q�Ă��܂����̂ł��Ă��܂���B

�{�w�W���\��10��30���ł��B�~���Ԃւ̕ύX�������炾�������Y��Ă��܂��܂������A�Ď���23���̎w�W�͓~�ɂȂ�Ǝ���������Ƃނ��������Ȃ��Ⴂ�܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

�����^���T�[�o�[�w�w�e�����x���s���z800�~�i�Ŕ��j�t���痘�p�\�ɂȂ�܂����I

�r�W�l�X���p�ɂ��œK�ȍ��X�y�b�N�����^���T�[�o�[�w�w�e�����x�͂���܂Ō��z1,000�~�i�Ŕ��j�ɂăT�[�r�X����Ă��܂������A���̂��сA�����_��Ȃ�s���z800�~�i�Ŕ��j�`�t�ŗ��p�ł���悤�ɂȂ�܂����B

�w�w�e�����x��256GB�̑�e�ʃf�B�X�N�ɂ��킦�A�Ǝ��h���C�������Őݒ�ł���}���`�h���C���@�\��AWordPress�T�C�g���ȒP�ɍ쐬�ł���ȒP�C���X�g�[���@�\�ȂǑ��ʂȋ@�\�����͂̃����^���T�[�o�[�ł��B

�T�[�o�[�́A��e��16GB�������^Xeon6�R�ACPU���ڂ̃n�C�X�y�b�N�B

�f�[�^�x�[�X�T�[�o�[�ɂ�SSD���̗p��CMS���p����DB�������������B���K�ɂ����p�����܂��B�����RAID�\���{�o�b�N�A�b�v�ɂ��T�[�r�X�̈��S�������߂Ă��܂��B

�v���̃N���G�C�^�[�A�L����ƂȂǗ��p���ё����B

�܂���15���̖�������������I

�L���ȏ�

�^�O�FCB����ҐM�����w��

�y���̃J�e�S���[�̍ŐV�L���z

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 18:00| Comment(0)

| TrackBack(0)

| 6. ����

9��24���o�ώw�W�i���ʌ��؍ρj

�{���́A

�����\����܂��B

�ȉ��A�����N��̏ڍו��͋L���Ɛ��l���قȂ�ӏ��́A���L�����e��̔��\���ʂf�����ŐV�l�ł��B

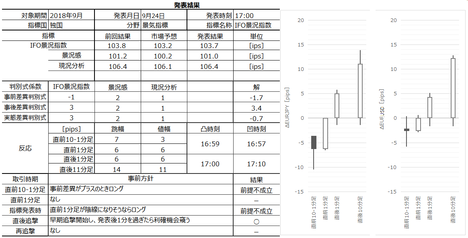

�s��\�z�i�O�ʁj�́A

�E�i���w����103.2�i103.8�j

�E�i�����w����100.2�i101.2�j

�E�������͂�106.1�i106.4�j

�ŁA���O���ٔ��ʎ��̉��́�1.7�ƂȂ��Ă��܂��i24��6�����_�j�B

�s��\�z�͔��\�O�ɍĊm�F���܂��傤�B���O���ٔ��ʎ��́A�[1✕�i���w�����O���ف{2✕�i�������O���ف{1✕�����w���A�ł��B

�{�w�W���ʂ̗ǂ������́A��ɔ��\����Ă���ZEW�i�����������\���ʂ̗ǂ������ƁA�P�����Ɍ������W����܂���B�����W�v���ł́A���w�W���O�������P�����������������́A42��������v���Ă��܂���B����̎w�W��O��3�������炵�Ă݂Ă��A��v����42�`62���͈̔͂Ɏ��܂��Ă��܂��B

ZEW�͖{�w�W���ʂ��������Ă��܂���B

�ߋ��̌X���܂���������j�͎��̒ʂ�ł��B

�O��8���W�v�����\�i8��27�����\�j�ł́A9�����Ԃ�Ɏw�������P���܂����B

�ȉ���9��24��19���߂��ɒNjL���Ă��܂��B

�ƍ�Ifo�Ƌ��w���̌��ʂ́A�s��\�z���������i���㍷�ف{3.4�j���̂́A�O�ʂ������܂����i���ԍ��ف�0.7�j�B

�����͗z���ŁA���\��1���o�ߌ��������L���܂����B�w�W��̔����L���́A���B���Ԗ����ɕĒ��f�Ֆ��C�����ɂ��USD�����������Ƃ����C�����܂��B

���サ�炭�͉\�Ȍ���A���B�w�W�ł�EURUSD�A�p���w�W�ł�GBPUSD�A���B�w�W�ł�AUDUSD���A4�{���`���[�g��Y�t�������Ǝv���܂��B�w�W���\����̒Z���ԂɊւ��ẮA�~�N���X�ʉ݃y�A�ł̎���ł���h���X�g���[�g�ʉ݃y�A�ł̎���ł���A���������ʗp���܂��B�X�v���b�h�̍��������Ŏ���ʉ݃y�A��I�ׂ悢�̂ł��B

���̂��Ƃ��m�F���Ă����܂��B

�ڍו��͋L���ɂ����鎖�O�̎�����j�������Ă����܂��B

���O1�����́A���O���ق��}�C�i�X�������̂ŁA���_�́u�O��s�����v�ł��B

�w�W���\���́A���O1�������A���ɂȂ肻���ȂƂ��Ƀ|�W�V�����I�[�_�[�Ȃ̂ŁA������u�O��s�����v�ł��B

����nj��́A����A��\�Ə����\�����قȂ�A���\����1���ȓ��ɊJ�n���A���\����1�����߂����痘�m�̋@����M�����Ƃɂ��Ă��܂����B���ۂ͔��\����10�����߂��Ă�������L���܂������A����́u�Z�v�ł��B

���Ɏ�����ʂ����\�Ɏ����܂��B

�O�q�̒ʂ�A���O���j�ʂ�̎���͔��\����̒nj������ł��B�w�i�����F��2��͕��j�O����ł��B

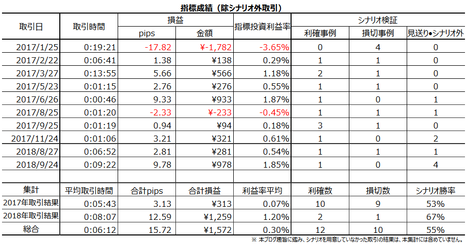

�|�C���g�́A�{�w�W�{���̉ߋ��X�������\����1�����߂���Ɩ߂肪���������Ȃ��̂́A�Ē��W�����͏����i�K��USD���Ɍq����X�����ߋ��p�^�[���ł��B����͂��܂��͂܂�܂����i���������̂́A�܂���ł��j�B

����̔����́A�ߋ��̖{�w�W�̕��ϓI�Ȕ������x�ɂقړ����ł��B����̂悤�ɁA�ق�1�����ɔ������L�ё������ꍇ����A�{�w�W�ł̐��т͂��̒��x�ł��B

�{�u���O�J�n�ȗ��A�{�w�W�Ŏ��O���j�������Ď�������Ƃ��̐��т����\�ɓZ�߂܂��B

��̕\�ʼn��F�̗�ł̐��сi���O���j�O�̎�����ʁj�́A�{�u���O��|�Ɋӂ݁A���̐��ѕ\�ɂ͊܂܂�Ă��܂���B

����{�w�W���\��10��25���ł��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

- 17:00��9���W�v���ƍ�Ifo�Ƌ��w��

�����\����܂��B

�ȉ��A�����N��̏ڍו��͋L���Ɛ��l���قȂ�ӏ��́A���L�����e��̔��\���ʂf�����ŐV�l�ł��B

�s��\�z�i�O�ʁj�́A

�E�i���w����103.2�i103.8�j

�E�i�����w����100.2�i101.2�j

�E�������͂�106.1�i106.4�j

�ŁA���O���ٔ��ʎ��̉��́�1.7�ƂȂ��Ă��܂��i24��6�����_�j�B

�s��\�z�͔��\�O�ɍĊm�F���܂��傤�B���O���ٔ��ʎ��́A�[1✕�i���w�����O���ف{2✕�i�������O���ف{1✕�����w���A�ł��B

�{�w�W���ʂ̗ǂ������́A��ɔ��\����Ă���ZEW�i�����������\���ʂ̗ǂ������ƁA�P�����Ɍ������W����܂���B�����W�v���ł́A���w�W���O�������P�����������������́A42��������v���Ă��܂���B����̎w�W��O��3�������炵�Ă݂Ă��A��v����42�`62���͈̔͂Ɏ��܂��Ă��܂��B

ZEW�͖{�w�W���ʂ��������Ă��܂���B

�ߋ��̌X���܂���������j�͎��̒ʂ�ł��B

- ���O10-1�����́A���O���ٔ��ʎ��̉��̕������v���X�̂Ƃ������O���I�[�_�[���܂��B

�s��\�z�ɏC�����Ȃ���A�����_�Ŏ��O���ٔ��ʎ��̉��̕����̓}�C�i�X�Ȃ̂ŁA���̎���͍s���܂���B�s��\�z���C������Ď�����s�����ƂɂȂ�����A���m�^���̖ڈ���3�E4pips�ł��B���O1�����̉ߋ����ϒl��4pips����⏬����������ł����܂��B - �w�W���\���́A���O1�������A���������Ƃ��i�A���ɂȂ肻���ȂƂ��j�A���\���O�Ƀ����O���I�[�_�[���A���\����̒��˂ŗ��m�^�����܂��B

����1�����́A2018�N1�`8�����\�̕��ϒ�����5pips�A���l����3pips��������܂���B�������������Ă��A���܂�~����Ȃ����Ƃ��厖�ł��B - ���\����̒nj��́A���\����1���ȓ��ɊJ�n���A���\����1�����߂����痘�m�̋@����M���܂��傤�B

����1�����ƒ���11�����̕�����v����90���ɒB���Ă��܂��B����90���̕�����v���ɑO�Ғ������Č�Ғ�����������L�������Ƃ�89���ɒB���Ă��܂��B����ǂ��A���\����1�����11������ׂ�ƁA����10���Ԃɔ�����L���Ă������Ƃ�51���ł��B

����1���������ƒ���11���������̉ߋ����ϒl�̍���6pips�ł��B���m�^���̖ڈ��͂��̔�����3�E4pips�Ƃ������ƂɂȂ�܂��B

�O��8���W�v�����\�i8��27�����\�j�ł́A9�����Ԃ�Ɏw�������P���܂����B

�ȏ�

�ȉ���9��24��19���߂��ɒNjL���Ă��܂��B

�y���㌟�z

�ƍ�Ifo�Ƌ��w���̌��ʂ́A�s��\�z���������i���㍷�ف{3.4�j���̂́A�O�ʂ������܂����i���ԍ��ف�0.7�j�B

�����͗z���ŁA���\��1���o�ߌ��������L���܂����B�w�W��̔����L���́A���B���Ԗ����ɕĒ��f�Ֆ��C�����ɂ��USD�����������Ƃ����C�����܂��B

���サ�炭�͉\�Ȍ���A���B�w�W�ł�EURUSD�A�p���w�W�ł�GBPUSD�A���B�w�W�ł�AUDUSD���A4�{���`���[�g��Y�t�������Ǝv���܂��B�w�W���\����̒Z���ԂɊւ��ẮA�~�N���X�ʉ݃y�A�ł̎���ł���h���X�g���[�g�ʉ݃y�A�ł̎���ł���A���������ʗp���܂��B�X�v���b�h�̍��������Ŏ���ʉ݃y�A��I�ׂ悢�̂ł��B

���̂��Ƃ��m�F���Ă����܂��B

�ڍו��͋L���ɂ����鎖�O�̎�����j�������Ă����܂��B

���O1�����́A���O���ق��}�C�i�X�������̂ŁA���_�́u�O��s�����v�ł��B

�w�W���\���́A���O1�������A���ɂȂ肻���ȂƂ��Ƀ|�W�V�����I�[�_�[�Ȃ̂ŁA������u�O��s�����v�ł��B

����nj��́A����A��\�Ə����\�����قȂ�A���\����1���ȓ��ɊJ�n���A���\����1�����߂����痘�m�̋@����M�����Ƃɂ��Ă��܂����B���ۂ͔��\����10�����߂��Ă�������L���܂������A����́u�Z�v�ł��B

���Ɏ�����ʂ����\�Ɏ����܂��B

�O�q�̒ʂ�A���O���j�ʂ�̎���͔��\����̒nj������ł��B�w�i�����F��2��͕��j�O����ł��B

�|�C���g�́A�{�w�W�{���̉ߋ��X�������\����1�����߂���Ɩ߂肪���������Ȃ��̂́A�Ē��W�����͏����i�K��USD���Ɍq����X�����ߋ��p�^�[���ł��B����͂��܂��͂܂�܂����i���������̂́A�܂���ł��j�B

����̔����́A�ߋ��̖{�w�W�̕��ϓI�Ȕ������x�ɂقړ����ł��B����̂悤�ɁA�ق�1�����ɔ������L�ё������ꍇ����A�{�w�W�ł̐��т͂��̒��x�ł��B

�{�u���O�J�n�ȗ��A�{�w�W�Ŏ��O���j�������Ď�������Ƃ��̐��т����\�ɓZ�߂܂��B

��̕\�ʼn��F�̗�ł̐��сi���O���j�O�̎�����ʁj�́A�{�u���O��|�Ɋӂ݁A���̐��ѕ\�ɂ͊܂܂�Ă��܂���B

����{�w�W���\��10��25���ł��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

�^�O�FIfo,�Ƌ��w��,ZEW

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 07:00| Comment(0)

| TrackBack(0)

| 6. ����

2018�N09��23��

2018�N9��24���`28�����\�̎�v�o�ώw�W�̉ߋ������v�_

�y�O�T���сz

�O�T�̐��т�Z�߂Ă����܂��B

���т��C�ɂ���̂́A�ߋ��̕��͂����݂��ʗp����̂��ɒ��ӂ�������K�v�����邽�߂ł��B

�O�T�̎��O���͐��т�6��4�s�A�O������Ȃ��������Ƃ�6��A����s��2��A����s��2��ł����B�I�J���g�͊܂߂Ă��܂���B����́A�����N��̏ڍו��͋L���̌��_���A����̔��\�ł��ʗp�������肵�Ă��܂��B

�O�T�̎�����т�3��3�s�A����Ƃ͕ʂɎ��O���j�ɂȂ������3���A������~��2��ł����B������Ԃ�24��6�b�ŁA���v�́{36.69pips�ł����B

��T�A�����ŋ߂͂悭������Ǝ���������A���̐��тł��B�܂��A�T30pips���Ă�A1�N��1500pips���ɂȂ�̂�����ǂ��Ƃ��܂��傤�B

����1���̎����1500pips�́�15���ɑ������܂��B

�ǂ����ŏ������悤�ɁA���̃u���O�ł̎���́A�|�W�V�����ۗL���Ԃ�Z���ԂɌ��邽�߁A����̓����z�͌���������10�����炢�ɒB���܂��B��v�ʉ݂̉~�N���X�y�A�ōł�����GBPJPY�ł��A���������́�50�����ł��݂܂��B��15���͂���30����̉^�p�v�ɂȂ�܂��B

�A�}�`���A�ɂ��Ă͈����Ȃ����тł��B���掩�^����ƁA�܂����т������Ȃ肻���ȋC�����܂����B

�y���T�w�W�z

2018�N9��24���`9��28���̎�v�o�ώw�W�̉ߋ������v�_�͈ȉ��̒ʂ�ł��B

FOMC�A���Ėf�Ջ��c�A�p��EU���E�W�A���T�̒����A�x�A�Ƃ������傫�ȍs�����ʎw�W�̔����ɐ����^�������ł��B

9��24���i���j���{�E�����x��

- 17:00�@9���W�v���ƍ�Ifo�Ƌ��w��

�{�w�W���ʂ̗ǂ������́A��ɔ��\����Ă���ZEW�i�����������\���ʂ̗ǂ������ƁA�P�����Ɍ������W����܂���B�����W�v���ł́A���w�W���O�������P�����������������́A43��������v���Ă��܂���B

���O1�������A���������Ƃ��i�A���ɂȂ肻���ȂƂ��j�A�w�W���\���O�Ƀ����O���I�[�_�[���A���\����̒��˂ŗ��m�^������ƁA�����I�ɗ��v���c���₷���Ȃ�܂��B

�O��8���W�v�����\�i8��27�����\�j�ł́A9�����Ԃ�Ɏw�������P���܂����B

9��25���i�j

- 23:00�@9���W�v���č�CB����ҐM�����w��

�{�w�W���ʂ̗ǂ������́A��ɔ��\����Ă���UM����ҐM�����w������l���\���ʂ̗ǂ������ƁA�P�����Ɍ������W����܂���B

�w�W���ڂ��㏸��^���~��̂Ƃ��A����̎s��\�z���O�ʂ�������ā^�����Ă���A�w�W���\���O�Ƀ����O�^�V���[�g�ŁA�����I�ɗ��v���c���₷���Ȃ�܂��B

�O��8���W�v���i8��28�����\�j�́A���߃s�[�N��2018�N2���W�v��130.8��傫������133.4�ŁA2000�N10���ȗ���18�N�Ԃ�̍������l�ł����B

9��26���i���j

- 23:00�@8���W�v���č��V�z�Z��̔�����

�{�w�W���ʂ̗ǂ������́A��ɔ��\����Ă��钆�ÏZ��̔��������\���ʂ̗ǂ������ƁA�P�����Ɍ������W����܂���B����������𐔂�����s���Ď������邱�Ƃ�����܂���B

���\���ɂǂ���ɔ������邩�͂킩��Ȃ����̂́A���\��1�������肩��͔��\��̔��������Ƌt�����_���Ə������҂��₷���w�W�ł��B

���āA�����܂ł�3�̎w�W�́A���ꂼ��̎w�W�ɑ����s�w�W�̌��ʂ��S�ăA�e�ɂȂ�Ȃ��A�Ƃ����b���Љ�Ă��܂��B����Ȃ��Ƃ́A���ׂ�킩�邱�Ƃ�����ǂ��̂ł��B��������A�����@�֓��m�����̂��Ƃ��ǂ��l���Ă���̂��A����A�m�肽�����̂ł��B

�N���������������̕���������A������������K���ł��B

9��27���i�j

- 03:00�@�č�FOMC

FRB�͎s��Ƃ̑Θb���d�����钆��ł��B���̌��ʁA�����͈͂ɂ����āA�����ύX��QE�K�͂̕ύX�Ƃ��̎������s��\�z�ɔ��������Ƃ͂���܂���B

����A���Ɏs��͗��グ��D�荞�ݍςƌ����Ă��܂��B���グ�ȊO�ɔ��������ɉe���������Ȃ��Ƃ͎���2�_�ł��B�ЂƂ́A�O���Łu�ɘa�I�v�Ƃ����\�����A���낻��ɘa�I�Ƃ͌����Ȃ���Ȃ����A�Ƃ̈٘_���o�Ă������Ƃ��������Ă��܂��B���̕����C���ɒ��ڂ��W�܂��Ă��܂��B�����ЂƂ́A�O�[���̂���15���̂����A���N�N�����_�ł̋�������N12�����1���ȏ㍂���Ȃ�i�N4�グ�j�Ɨ\�z���Ă����̂�8���ł��B���̑����ɒ��ڂ��W�܂��Ă��܂��B

����3��̗��グ���莞FOMC����1���Ԃ̔����͒���20pips���x�ŁA����11������30pips�������������Ă��܂���B�������e���ǂ�����A����̒���1���������͉ߋ�3�����̂ł͂Ȃ��ł��傤���B�ߋ�3������A����̗��グ�p���p���ւ̋^�O�����܂��Ă���悤�ȋC�����邽�߂ł��B

�Ƃ�����A���Z�������\���̎�����j�́A�Z���Ԗ��ipips���j�ɋ��������nj��̌J��Ԃ�����{�ł��B - 06:00�@RBNZ���Z����

�������A���Z�������\���̎�����j�́A�Z���Ԗ��ipips���j�ɋ��������nj��̌J��Ԃ�����{�ł��B

RBNZ�iNZ����j�́A���ʓI��RBA�i������j����ɒǏ]�������ł��B�O��8��9���̐������\�����ł��u��������͑����Ȋ��Ԋɘa�I�Ȑ����ňێ�����邾�낤�v�ł����BRBNZ���g�ɂ�闘�グ�\�z������2020�N3Q�ł��B

�Ƃ��낪�A�ł��B������̉��RBNZ���ق́u���������|�e���V������������Č�������A����������������\���v�Ɍ��y���܂����B����O�̂��Ƃ������Ă���̂ł����A�������Ɍ��y�������Ƃ�NZD�͔����܂����B

�ł��ARBNZ���ق͗����������蓾�邱�Ƃ�5�����猾�y���Ă��܂��B���܁A����Ȃ��Ƃ������Ă��钆��ق́A���E���Ŕނ������Ȃ����������Ĕ���ꂽ�̂����m��܂���B - 21:30�@4-6�����č�GDP�m��l�E8���W�v���č��ϋv����

GDP�m��l�Ƒϋv�����������\���ꂽ���Ƃ́A2015�N�ȍ~1�x��������܂���i2016�N12�����\���j�B

���̂Ƃ��AGDP�m��l�F�ϋv���̊e���ق́A���O��0.1�F��10.5�A����{0.6�F�{0.9�A���ԁ{0.7�F��19.3�A�ł����B�����͒��O10-1�����E����1�����E����11��������������z���ŁA����11���������E�l���͒���1�����̂���������Ă��܂��B���㍷�ق̕����������v���X�Ȃ̂ŁA�ǂ��炪���������ւ̉e�����������͔��ʂł��܂���B

9��28���i���j

- 17:30�@4-6�����p��GDP����l

�{���A9�����͉���l�łȂ��m��l���\���ł����A7���ɑ���l�����\����Ȃ��������߁A�����Y�����N�����Ă��܂��B���ꂪ�A�]���ʂ����l�Ȃ̂��A�ߋ��̊m��l�ɑ�������̂����m�F�ł��Ă��܂���B

����āA����͕��͍̓_�Ǝ���������T���܂��B - 9���W�v�����BHICP����l

�����ɂ͒������N�Z��3����܂��B

�s��\�z�̐��x�������A�������Z���Ԃŏ������A���\���ʂ̎s��\�z�ɑ���ǂ�������55�������f���ɔ������Ă��܂���B���܂����Ɍ����Ȃ��w�W�ł��B

�܂��A�w�W���\�O10���Ԃ́A�s��\�z���O�����l�����P���Ă���ΉA���A�������Ă���Ηz���Ŕ����������ł��B�t�ł͂���܂���B

�����Ă��̊ԂɁA���O10-1������15pips�ȏ㒵�˂����Ƃ́A�ߋ�5��܂��i�p�x12���j�B����5��̂���4�A���O10-1�����ƒ���1�����̕�������v���Ă��܂��i��v��80���j�B����ǂ��A�Q�ĂĒǂ������Ă͂����܂���B����4��̂���3��̒���1������10pips�ȏ�̋t�q�Q������܂��B

�O��8���W�v���i8��31�����\�j�͂��s��\�z�������A������ECB�́u�i�O���܂ł́jHICP�㏸�͈ꎞ�I���ہv�Ƃ̌����ƕ����͈�v���Ă��܂����BECB����ʂ�Ȃ�A�X��HICP�͉������ėǂ��͂��ł��BHICP��5���W�v���ȍ~�A�}���ɍ������l���Ȃ��āA���̏�Ԃ������Ă��܂��B - 21:30�@8���W�v���č�PCE�f�t���[�^

�{�w�W�ɐ旧���ē����W�v�������\�����CPI�́A�{�w�W�̈ꕔ���ʂ��������邱�Ƃ�����܂��B�ߋ��A�R�ACPI�Ɩ{�w�WPCE�R�A�f�t���[�^�i�ȉ��uCD�v�Ɨ��L�j�����ԍ��ق��ǂ����0�łȂ������ꍇ�ɂ́ACD�O���䂪�R�ACPI�O����Ƒ�����������v�������Ƃ�92���ACD�O�N�䂪�R�ACPI�O�N��Ƒ�����������v�������Ƃ�74���ł��B8���W�v���R�ACPI�́A�O����E�O�N��Ƃ��Ɉ������Ă��܂��B

�ł��A�{�w�W�͈ȑO������肵�Ĕ������������w�W�ł��B�w�W���\�O����PCE��l�����̎��O���ق��e�����܂����A�w�W���\��ɂ͂����ւ̊S�͌�ō\���܂���B�w�W���\��͂܂��ACD�̎��㍷�ق̗L���ɔ����������e�����Ă��܂��B�A���ACD�͎s��\�z�Ɣ��\���ʂ��Y���Ȃ����Ƃ��������߁A���̏ꍇ��PCE�̎��㍷�قɒ��ڂ���Ηǂ��̂ł��B

�O��7���W�v���i8��30�����\�j�ł̔����͂�������2pips�ł����B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 14:00| Comment(0)

| TrackBack(0)

| 6. ����

2018�N09��22��

2.2. �����͌������I

FX����̃X�v���b�h�i�������z�j�ƃX���b�v�i�����j����s�̂����Ɣ�r����b��ǂ��Ƃ�����܂����B���̘b��

�Ƃ����b�ł��B

����Ȕn���Șb�͂���܂���B

���ɁA���v��ςݏd�˂�X�L�����s���O��@��A�{�u���O�̂悤�Ɍo�ώw�W���\�O��̒Z���Ԃ����̎�����s����@��FX�����l�́A����Șb���x����Ă͂����܂���B

�X���b�v�̘b�͐������ȒP�ł����A�X�v���b�h�ɂ��Ă͊ȒP�ɂ����܂���B���������AFX��Ђ��u�萔���Ȃ��E�X�v���b�h����v�ƁA�������킴�킴�g�������Ă���Ӗ���s�v�c�Ɏv�������Ƃ�����l�͑����ł��傤�B���̈Ӗ��𗝉��ł��郌�x���̎�����s�����߂ɂ́A���X�N�E�����[�h�i���X�N�Ɍ����������v�_���j�I�ȍl���������̎���Ɏ������ޕK�v������܂��B

�����ł����B

���Ɍo�ώw�W���\�O��̎���ŁA1��̗��m�^���̕��ϒl��5�`10pips���Ƃ��܂��傤�B�����X�v���b�h0.5�`1pips�iEUR�EGBP�EAUD�̉~�N���X�ł悭����X�v���b�h�j�Ŏ�����Ă���Ȃ�A���m�^���̕��ϒl�̓X�v���b�h��10�{�ł��B���̂Ƃ��A�x�������X�v���b�h�Ɍ�����������55���A�Ƃ����l����������܂��B

���̏����͂����̖��������ĎZ�o�����ڈ��ƂȂ�܂��B

����̘b�́A�����������X�N�E�����[�h�Ɋւ��āA�ł��B

���_�́u�Z������Ŕ��v��ςݏd�˂���@�Ŏ���ɗՂނȂ�A�����ăX�v���b�h�͈����Ȃ��v�ł��B�̂ɔ�ׂ�X�v���b�h�������Ȃ����A�Ȃ�Ă��Ƃ͊W����܂���B�̂������A�Z��������S��FX�����Ȃ�A�ǂ̂��炢�X�v���b�h�������Ȃ��̂����ʓI�ɒ͂�ŁA�����I�Ȏ����S�����������ǂ��A�Ƃ����b�ł��B

���������l�����́A�ʂ̎����L���ɍs���ׂ��ȕ��@�_������ɒm���Ă����������ǂ��͂��ł��B���X�N�̑������͓�����̂́i�܂��āA���̒�ʉ��͂ƂĂ�������̂́j�A�b������肷��Ώ��S�҂ɂ����Ă킩��Ȃ��b�ł͂���܂���B

�v�́A���X�N�Ɍ�����Ȃ����������ׂ��ł͂Ȃ��A�Ƃ����b�ɂ����Ȃ��̂ł�����B

��ɁA�����ɋ������X���b�v�̘b�����������_��ЂÂ��Ă����܂��傤�B

���̘b�̂��������ɂ܂��C�Â��Ȃ����S�҂ɁA����Șb������l�͂ǂ���������Ȃ̂ł��傤�B���Ȃ��Ƃ��A�J�j�����P�Y���j�����P�k�c�ŕ`�����悤�Ȑl�ɂȂ肽���Ȃ�A����Ȍ�������Ă���l�ɂ́u�_���ł���v�Ɖ��₩�ɗ@���Ă�����ׂ��ł��傤�B

�����������b�`�����Ԃ̎�����s���l�ɂƂ��āA�X���b�v�Ȃ�đS���W����܂���B�X���b�v���W�Ȃ���������Ă���̂ɁA�N���X�~�̎���Ŕ��|�W�V�����̕������|�W�V���������D���ɂȂ闝�R������܂���B�ǂ������S�҂́A�ЂƂ̃|�W�V������1�N��2�N���ۗL���������肵�܂���B�ނ���A�₽�疳�ʂȔ����������āA�|�W�V������ۗL���Ă��鍇�v���Ԃ����ʓI�ɒ����Ȃ肪���Ȃ��Ƃ̕������Ȃ��炢�ł��B������ƌ����āA���ʂ͒����̃|�W�V�����ۗL�����S�҂Ɋ��߂���͂��܂���B���S�҂Ȃ̂Ɏ���̗��K�����Ȃ��Ȃ��Ȃ邩��ł��B������A���S�҂�FX�̃X���b�v�͂����ł���Ƃ����b�́A���S�҂ɕ�����������Z���X���v���I�Ɍ����Ă���̂ł��B

���������S�҂��������A���낢��FX�֘A���Ђ��āA�Ђǂ��ڂɂ������l�����ɂ͂�����Ɛh煂ɂ�����܂��B

���āA�{�e���Ɍ����Ęb��i�߂܂��B

�Ⴆ�A��`�̋�s�����ŗ��ւ����O�݂̑����́A�C�O�ő����z�̃��m��T�[�r�X�ɕς��܂��B�܂�A�����ƌ����Ă��A���֎萔�����͂��Ǝv���邾���̉��l�Ɍ�������Ă��܂��B

����10�N�ȏ�O�̘b�ł����A�t�B���s���Ń|�[�N�����𗊂�A���d�����̑��ɗ����𗎂Ƃ��ăY�{�������ɗ��߂��̌����炯�ɂȂ������Ƃ�����܂����B����O�ł����A�����炯�̃Y�{���Ńz�e���ɖ߂�ƁA�t�����g�ł�����Ƃ��������ɂȂ�܂����B��������A�ꏏ�ɐH�������Ď����m���Ă���F�l�܂ŁA�킴�Ƃ炵�������痣��ĉ������̐l�̌Q��ɉ�������̂ł��B

�l�Ԃ̖{���͂��������Ƃ��ɂ킩��܂��B

�Ƃ�����A�ǂ����̃J�[�h��Ђ���`���Ă����悤�ɁA�v���C�X���X�Ȃ��Ƃ��N������ł��B����̈����ł͗��փR�X�g��������������Ă������ǁA����Ȃ��Ƃ̓v���C�X���X�ȑ̌��ɔ�ׂ�Α債�����ƂȂ����낤�A�ƌ����̂��J�[�h��Ђ̌������ł��B���Ȃ݂ɁA�t�B���s���y�\�̗��֎萔���́A�g����������20�����炢�������ƋL�����Ă��܂��B

����ł��A�J�[�h��Ђ̌������̕����܂Ƃ��ł��B20���̗��փR�X�g�����������������̂́A�v���C�X���X�ȋ��P������ꂽ��ł�����B�l���悤�ɂ���ẮA���̂��炢�̎萔���Ȃ�āAFX��Z������Ōp���I�ɂ�邱�Ƃɔ�ׂ�Έ������̂ł��B

���@���܁A���̘b�����݂���ɂ�����A���̊��Ⴂ�������悤�ł��B���Ȃ��Ƃ������A�J�[�h��Ђ̓t�B���s���y�\�������Ă��Ȃ����������ł��B�����ƁA�J�[�h������USD�������̂ł��傤�B�ł��A�J�[�h��Ђ�USDJPY�X�v���b�h�͂�������10�����炢�������͂��ł��B���փR�X�g��10���ł��A�����ł̘_�|�ɕς��Ȃ��̂ŁA�ʓ|���������珑�������܂���B�蔲�������e�͊肢�܂��B

���ɁA�����̂悤�ɐ�ɒP�������Ė��̃C���[�W��݂͂܂��傤�B

����FX�ŃX�v���b�h��1.0�ƕ\�L����Ă���Ȃ�A1�ʉݒP�ʂ�����0.01�P�ʂ̗��֔�p�������Ŋ|����A�Ƃ������Ƃł��B

1USD��100.00JPY�i�����[�g�j�̂Ƃ��A1���i1��USD�j�������Ƃ��܂��B

�����āA1USD��100.01JPY�i���������[�g�j�̂Ƃ��A��������Ƃ��܂��傤�B

�X�v���b�h��0.01USD����̂�����A���̂Ƃ��̗��v��0�ł��B

1pips���҂��ɂ́A1USD��100.02JPY�i���������[�g�j�ɂȂ�܂ő҂��Ȃ�������܂���B2pips���������ĂȂ��Ƃ����Ȃ���ł��B

�����悤�ɁA1USD��100.00JPY�i�����[�g�j�̂Ƃ��A1���������Ƃ��܂��B

���̂Ƃ��A1USD��99.99JPY�i�����[�g�j�ł��̃|�W�V��������������Ƃ́A�ʏ킠�蓾�܂���B�����[�g��1USD��100.00JPY�̂Ƃ��A���ɔ����[�g��1USD��99.99JPY����������ł��i�������u�Ԃɕ����Ă���pips���X�v���b�h�ł��j�B

������A�����X�v���b�h���ɉ�����1pips�ő����s���Ȃ�A���������[�g��1USD��99.99JPY�̂Ƃ��ł��B���̗�ł�1pips�̂���ł����̂�2pips���������ƂɂȂ�܂��B

�����̗�ŏ�����50���̂Ƃ��A�����2��s�����Ƃ�1pips�������܂��B���v����̏�����67���Ƃ������ƂɂȂ�܂��B����67�����Œ�����߂��������ǂ�قǕs���ȏ������͖��炩�ł��B

�X�L�����s���O�Ŕ��v��_���ėǂ��̂́A�������������肵�Ĉێ��ł���x�e���������ł��B���S�҂͍����������ێ��ł��܂���B���̃x�e�����́A���v����̏�����67���ɂ��B����悤�ȏ����͔�������̂ł��B

�܂��͓���O�̂��ƂX�Ə����܂����B

��G�c�ɘb���͂߂���A���̓��X�N�E�����[�h�I�ȍl�����ɏœ_���ڂ��܂��傤�B

�Ⴆ�AUSDJPY�̓X�v���b�h����ʂɋ���0.3pips���炢�̂Ƃ��낪�����悤�ł��B���܁A���O1�����̉ߋ����ωA������60���ŁA�ߋ����ϒl����1�E2pips���x�����Ȃ��w�W���������Ƃ��܂��B���̂悤�ȏꍇ�A���m�^���̖ڈ���1.5pips�ɂ����ƁA����̓X�v���b�h��5�{�Ƃ������ƂɂȂ�܂��B

�����A���̂悤�Ȏ����100��s���A���Ғʂ�̏���60���������Ȃ�A�茳�ɂ́A

1.5pips✕�i���m60�[����40�j��30pips�A���c��܂��B���āA100��̔����Ŏx�������X�v���b�h�́A0.3pips✕100��30pips�A�ł��B

���āA���100�Ƃɏ��������ɊW�Ȃ��X�v���b�h30pips�x�����Ȃ�A����100��̎���ł̗����͂��߂�30pips�ȏ��_�������͂Ȃ��ł��傤���B���̘b�ɖ߂�A���ꂪ�X�v���b�h��5�{�ȏ�̗��m��_���Ƃ������Ƃł��B���̂��߂ɂ́A�Œ�ł�����60�����K�v���Ƃ������Ƃł��B

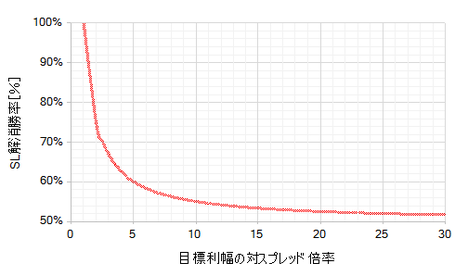

���̏������u�X�v���b�h���X�N���������i�ȉ��uSL���������j�v�ƌĂԂ��Ƃɂ��܂��B

�ł��A�Ԉ��Ȃ��ł��������B

SL����������������Ă��A����̗��m���Ƒ��ؕ������ۂĂA����50������������Η��v���c���܂��B�A���A���̗�̂悤�Ɏ��100����30pips�̃X�v���b�h���āA���̊Ԃ�30pips�����҂��Ȃ��Ȃ�A���X�N�Ɍ����������v�������Ă��Ȃ��Ƃ����l���������Đ��藧���܂��B

�܂��āA100��̎���Ŏc�������v��2pips�i����51���j�������Ȃ�A���̊Ԃ�30pips�̃X�v���b�h�����Ƃ́A���������Ă��Ȃ����̂́A��ԃq�}�����������������X�N�Ɍ�����������������Ƃ͌����܂���B

���̂悤�ɁA���v�̑��ǂɂ�������āu���X�N�E�����[�h�i���X�N�Ɍ����������Ԃ�j�v�ɓK����������������A���莋���Ă݂܂��傤�B

�l�@�����Ƃق��k���Ŗԗ����Ɍ����邱�̃u���O�ł́u���X�N�E�����[�h�I�i���X�N�����ݓI���S�Ɍ��������ڕW���v�ƈӖ�j�v�ƌĂсA�X�v���b�h���S�Ɠ������v�ƂȂ�SL���������ɂ�����邱�Ƃɗ��߂܂��傤�B

���R�A���ۂ̃��X�N�E�����[�h�̓X�v���b�h������⏞���Ă�����܂���B���ۂ̃��X�N�E�����[�h�̃��X�N�Ƃ̓X�v���b�h���������Ⴀ��܂���B������ASL���������͍Œ���ڎw���ׂ������Ƃ������ƂɂȂ�܂��B

�����莋���Ă��邩���`�������A�Ō�ɂ��̘b����ʉ����܂��B

�X�v���b�h��������ł���A���܁A�X�v���b�h��X�{��pips�ł̗��m��_��������s�����Ƃɂ��܂��B�����āA�����_�����O�ꂽ��A�����������X�v���b�h��X�{��pips�ōs�����Ƃɂ��܂��B

�X�v���b�h����pips�Ȃ�A100��̎����100��pips���X�v���b�h���Ƃ��ĒD���܂��B

���̈���A�X�v���b�h��X�{�𗘊m�^���̖ڈ��Ƃ���A100��pips�Ƃ����X�v���b�h���́A100���^�i���EX�j��100�^X��A�̗��m�œ����܂��B100��̎���ŁA���m��������100�^X�������Ȃ鏟���́A100�^X��̔�����50�������Ηǂ��̂ŁA

�ƂȂ�܂��B

���ꂪ�A�X�v���b�h���S�ɓ����������������鏟���Ƃ������ƂɂȂ�܂��B

����₷������������ł����A�������o�ߒ��Ƃ����̂́A�ǂނ̂���ɂȂ肪���ł��B�����ŁA�����}�����Ă����܂��B

���̐}�́A���m�̖ڈ����X�v���b�h�̉��{���i�����j�ɂ���āASL���������i�c���j�������ɂȂ邩�������Ă��܂��B

���s��̃g���R�����̉~�N���X�ł́A�X�v���b�h��5pips���炢�̂Ƃ��낪�����悤�ł��B����قǃX�v���b�h�������̂ɁA������������10pips�i�X�v���b�h��2�{�j�𗘊m�^���̖ڈ��ɂ�����ǂ��Ȃ�ł��傤�B

��}��SL����������ǂݎ��ƁA�����75���ɂ��B���܂��B���S�҂ǂ��납�A�ӂ��̃A�}�`���A�����肵�ď���75�����邱�ƂȂǁA�܂��l�����܂���B���ɂ̓g���R��������͖��������m��܂���B

�ł͎��ɁA�g���R�����̉~�N���X�ő_�����X�v���b�h��10�{50pips�ɂ�����ǂ��Ȃ�ł��傤�B

�O�q�̍ŒᏟ����55���܂ʼn�����܂��B�ł��A������悭�����g���R�����ł��A�Z���Ԃ�50pips�̏㉺�������҂ł����ʂ͌����Ă��܂��B50pips�ȏ�̏㉺����_�����߂ɁA�Z������̂��肪�Z���ł��܂Ȃ��Ȃ�̂ł��B���̂Ƃ��́A�|�W�V�����ۗL���Ԃ������Ȃ镪�����X�v���b�h�ȊO�̃��X�N�������ł��Ȃ��Ȃ�A�ƍl�����Ȃ��ł��傤���B

�����āA�A�}�`���A�ɂ̓X�v���b�h�ȊO�̃��X�N���ʉ��ł��܂���B���̂��Ƃ��v�����Ɍq���肩�˂Ȃ��̂ł��B����ς�A���ɂ̓g���R��������͖����Ȃ悤�ł��B

�{��ɖ߂�܂��B

�̂ɔ�ׂ�Έ����ƌ����Ă��A�q�ϓI�Ɍ���X�v���b�h�͌����Ĉ����R�X�g�ł͂���܂���B

FX�����l�́A�v���C�X���X�Ȍo�����������̂łȂ��A�v���C�X���������邱�ƂɃX�v���b�h���Ă���̂ł��B�X�v���b�h���������������́A���̃v���C�X���Ƃ̔�r�ɂ���Č��܂�܂��B

���̂��Ƃ́A

�Ƃ����b�̓K�p��ʂ�������Ă͂����Ȃ����Ƃɂ��q����܂��B

���̃u���O�Ŏ��グ�Ă���o�ώw�W���\�O��̒Z������Ɍ��炸�A�_��pips�����ΓI�ɏ������Ȃ�X�L�����s���O��@�ł́A�ŏI�I�ȑ��v�Ə����Ƃ��������₷���̂ł��B

������A���S�҂�A�}�`���A�ɃX�L�����s���O�����߂Ă���ɂ��ւ�炸�A�����ɂ������Ȃ��Ƃ����Ԃ�����́A����FX������Ă���l���炷�������ƕςȂ̂ł��B�ʂɃE�\���ƌ��߂��Ĕ��Ă���Ⴀ��܂���B���ӂ��Ȃ��Ēꔲ���Ɏv��������Ȃ��̂ɁA�₽�珟�������l�Ƃ����̂����邩��ł��B

�ŏ��̕��ŋ������悤�ɁA���������S�҂��������A���낢��FX�֘A���Ђ�ǂ�ŁA�Ђǂ��ڂɂ������l�����ɂ͂�����Ɛh煂ɂ�����܂��B

���Ȃ݂ɁA���̃u���O�ł̎���́A�o�ώw�W���\���ʂ̗ǂ������ƃ`���[�g��̓����̒��x������̊W��p���������ł��B���̕��@�́A�@ �|�W�V�����̃G���g���[��C�O�W�b�g�i�����ƌ��ρj�̃^�C�~���O���f��A�g�����h�̌p����]�@��ǂޑ���ό`���Ƃ��������Ƃɂ́A���܂�Y�܂Ȃ��Ă��ςނƂ��������b�g������܂��B�I������\�ߋ��߂Ď���̓�Փx�������Ă���̂ł��B

����ɁA�����̐l�ɂƂ��Ă͈ӊO�Ȃ��ƂɁA�قƂ�ǂ̌o�ώw�W���\�O��̎���ł́A��������pips�Ƃ��A��������10��pips��_�����ƂɂȂ�܂��B�A ���������̒��x�Ɏ��܂�̂ŁA���S�҂�A�}�`���A�����ƌ�����ł��傤�B�܂��A�B �`���[�g��ɓ����������鎞�����\�߂킩���Ă��邱�Ƃ��A���S�҂�A�}�`���A�����ł��B

SL���������������݂₷��������A�|�W�V�����ۗL���Ԃ��Z���čςގ��ԑтɌ��肵�Ă����̂ł��B

�ł������b�g���肶�Ⴀ��܂���B

�����ł̘b�ł킩��悤�ɁA�@ ���v��_��������J��Ԃ��ƁA���ΓI�ɃX�v���b�h�����v�ɗ^����e�����傫���Ȃ邱�Ƃ��f�����b�g�ł��B�A ���������ڈ������߂Ă����Ă��A���m�⑹�i���ɑ��j���ڈ��ʂ�ɂł��Ȃ��l�ɂ́A�ł�����Ɍ����Ȃ����ԑтƂ������܂��B�B �����̎���ł͔���₷���e�N�j�J���w�W���A���̎��ԑт̓A�e�ɂȂ�Ȃ����Ƃ������Ƃ����_���A���S�҂�A�}�`���A�ɂƂ��Ă��̎��ԑт̎���������Ă��܂��B�o�ώw�W���\�O��̎���ł́A�o�ώw�W���̂��̂̕��͂��������܂���B

�����A�����b�g���f�����b�g�A�Ǝv����Ȃ�A���e�́u�C�O�A�i����������O�Ɂv�����y���݂��������B

���_�ł��B

���S�҂ɑ��A

�Ƃ����b������܂��B�ł��A����Ȕn���Șb�͂���܂���B

�܂��`���������Ă������A���̎U�����ɓ��[�œ|��Ă����Ƃ�����A�ߏ��̂�����ɏ������܂����B�َq���Q�Ō�����̂�����̉ƂɌ��Ɏf�����Ƃ��ɕ������b�ł́A������ꂽ�Ƃ��A�`���͓f�������܂������߁u�X�C�J�ɂ��������v�ƌ����������ł��B�ǂꂾ���X�C�J��H�ׂĂ��A����Ȃ��Ƃɂ͂Ȃ�܂���B

�X�C�J�͂�����Ȃ����˂��A�Ƌߏ��̂�������b���Ă��܂����B�ł��A�E�\�͂��Ă��`���͐a�m�ł����B

�ʂɁA�\�E���E�l�j�i���^�C��Ȃ��ɂ���A�E�\�������Ȃ̂ł��B

�X�L������p������HP�Ō������Ă����Ђł��B�����������قǁA�L���b�V���o�b�N�z�������Ȃ�܂��B���Ȃ�u���іF�F�����v�̃v���[���g�����炦�܂��B����ꂪ�~�����Ƃ͎v��Ȃ�����ǁA���͓����̃t�@���ł��B

�����̓z�����m�ɋ����̂ŁA�傫�Ȏw�W���\�O�ɂ͎�����T���邱�Ƃ�\�����Ă��܂��B�m���ɁA���ē����̃c�C�b�^�[�ʂ��1�������炢���������A���̊Ԃ̏�����70�����炢�ɂȂ�܂����B�����ƁA�G���g���[�ƃC�O�W�b�g�̃^�C�~���O�����������Ƃ��܂�������ꂽ�Ȃ�A���̏����͍X�ɍ����Ȃ��Ă����̂ł��傤�B

�������̔ނ̉�����ǂ߂邱�Ƃ��A���̉�Ђ�E�߂闝�R�ł��B

�o�ώw�W���\�O��ȊO�́A�ނ̑��ꊴ���A�e�ɂ��āA�G���g���[�ƃC�O�W�b�g�̃^�C�~���O��~�X�W���b�W�����Ƃ��̓P�ށi���j�̃Z���X���Ƃ����̂́A���K�@�Ƃ��ăA�����Ǝv���܂��B

�ނ̉����ǂ�Ŏv���̂́A�e�N�j�J���w�W��A�X�̃t�@���_�����^���̕ω��𑨂��邾���ł̓_�����Ƃ������Ƃł��B�����̌y�d���f����������x�Ɍ��ѕt���āA���v���Ғl�������ۂĂȂ��ƁA�L�v�ȑ���ςƂ͌����Ȃ����Ƃ��悭�킩��܂��B

- �X���b�v�i�����j��_���Ē����|�W�V������ۗL����Ȃ�AFX�͋�s�̗��ւ������Ȃ肨���ł���

- �O�݂ւ̗��փR�X�g���l����ƁAFX�͔��Ɉ����ƌ����܂���

�Ƃ����b�ł��B

����Ȕn���Șb�͂���܂���B

���ɁA���v��ςݏd�˂�X�L�����s���O��@��A�{�u���O�̂悤�Ɍo�ώw�W���\�O��̒Z���Ԃ����̎�����s����@��FX�����l�́A����Șb���x����Ă͂����܂���B

�X���b�v�̘b�͐������ȒP�ł����A�X�v���b�h�ɂ��Ă͊ȒP�ɂ����܂���B���������AFX��Ђ��u�萔���Ȃ��E�X�v���b�h����v�ƁA�������킴�킴�g�������Ă���Ӗ���s�v�c�Ɏv�������Ƃ�����l�͑����ł��傤�B���̈Ӗ��𗝉��ł��郌�x���̎�����s�����߂ɂ́A���X�N�E�����[�h�i���X�N�Ɍ����������v�_���j�I�ȍl���������̎���Ɏ������ޕK�v������܂��B

�����ł����B

���Ɍo�ώw�W���\�O��̎���ŁA1��̗��m�^���̕��ϒl��5�`10pips���Ƃ��܂��傤�B�����X�v���b�h0.5�`1pips�iEUR�EGBP�EAUD�̉~�N���X�ł悭����X�v���b�h�j�Ŏ�����Ă���Ȃ�A���m�^���̕��ϒl�̓X�v���b�h��10�{�ł��B���̂Ƃ��A�x�������X�v���b�h�Ɍ�����������55���A�Ƃ����l����������܂��B

���̏����͂����̖��������ĎZ�o�����ڈ��ƂȂ�܂��B

����̘b�́A�����������X�N�E�����[�h�Ɋւ��āA�ł��B

���_�́u�Z������Ŕ��v��ςݏd�˂���@�Ŏ���ɗՂނȂ�A�����ăX�v���b�h�͈����Ȃ��v�ł��B�̂ɔ�ׂ�X�v���b�h�������Ȃ����A�Ȃ�Ă��Ƃ͊W����܂���B�̂������A�Z��������S��FX�����Ȃ�A�ǂ̂��炢�X�v���b�h�������Ȃ��̂����ʓI�ɒ͂�ŁA�����I�Ȏ����S�����������ǂ��A�Ƃ����b�ł��B

���������l�����́A�ʂ̎����L���ɍs���ׂ��ȕ��@�_������ɒm���Ă����������ǂ��͂��ł��B���X�N�̑������͓�����̂́i�܂��āA���̒�ʉ��͂ƂĂ�������̂́j�A�b������肷��Ώ��S�҂ɂ����Ă킩��Ȃ��b�ł͂���܂���B

�v�́A���X�N�Ɍ�����Ȃ����������ׂ��ł͂Ȃ��A�Ƃ����b�ɂ����Ȃ��̂ł�����B

�[�[�[��€����A$�[�[�[

��ɁA�����ɋ������X���b�v�̘b�����������_��ЂÂ��Ă����܂��傤�B

���̘b�̂��������ɂ܂��C�Â��Ȃ����S�҂ɁA����Șb������l�͂ǂ���������Ȃ̂ł��傤�B���Ȃ��Ƃ��A�J�j�����P�Y���j�����P�k�c�ŕ`�����悤�Ȑl�ɂȂ肽���Ȃ�A����Ȍ�������Ă���l�ɂ́u�_���ł���v�Ɖ��₩�ɗ@���Ă�����ׂ��ł��傤�B

�����������b�`�����Ԃ̎�����s���l�ɂƂ��āA�X���b�v�Ȃ�đS���W����܂���B�X���b�v���W�Ȃ���������Ă���̂ɁA�N���X�~�̎���Ŕ��|�W�V�����̕������|�W�V���������D���ɂȂ闝�R������܂���B�ǂ������S�҂́A�ЂƂ̃|�W�V������1�N��2�N���ۗL���������肵�܂���B�ނ���A�₽�疳�ʂȔ����������āA�|�W�V������ۗL���Ă��鍇�v���Ԃ����ʓI�ɒ����Ȃ肪���Ȃ��Ƃ̕������Ȃ��炢�ł��B������ƌ����āA���ʂ͒����̃|�W�V�����ۗL�����S�҂Ɋ��߂���͂��܂���B���S�҂Ȃ̂Ɏ���̗��K�����Ȃ��Ȃ��Ȃ邩��ł��B������A���S�҂�FX�̃X���b�v�͂����ł���Ƃ����b�́A���S�҂ɕ�����������Z���X���v���I�Ɍ����Ă���̂ł��B

���������S�҂��������A���낢��FX�֘A���Ђ��āA�Ђǂ��ڂɂ������l�����ɂ͂�����Ɛh煂ɂ�����܂��B

�[�[�[��€����A$�[�[�[

���āA�{�e���Ɍ����Ęb��i�߂܂��B

�Ⴆ�A��`�̋�s�����ŗ��ւ����O�݂̑����́A�C�O�ő����z�̃��m��T�[�r�X�ɕς��܂��B�܂�A�����ƌ����Ă��A���֎萔�����͂��Ǝv���邾���̉��l�Ɍ�������Ă��܂��B

����10�N�ȏ�O�̘b�ł����A�t�B���s���Ń|�[�N�����𗊂�A���d�����̑��ɗ����𗎂Ƃ��ăY�{�������ɗ��߂��̌����炯�ɂȂ������Ƃ�����܂����B����O�ł����A�����炯�̃Y�{���Ńz�e���ɖ߂�ƁA�t�����g�ł�����Ƃ��������ɂȂ�܂����B��������A�ꏏ�ɐH�������Ď����m���Ă���F�l�܂ŁA�킴�Ƃ炵�������痣��ĉ������̐l�̌Q��ɉ�������̂ł��B

�l�Ԃ̖{���͂��������Ƃ��ɂ킩��܂��B

�Ƃ�����A�ǂ����̃J�[�h��Ђ���`���Ă����悤�ɁA�v���C�X���X�Ȃ��Ƃ��N������ł��B����̈����ł͗��փR�X�g��������������Ă������ǁA����Ȃ��Ƃ̓v���C�X���X�ȑ̌��ɔ�ׂ�Α債�����ƂȂ����낤�A�ƌ����̂��J�[�h��Ђ̌������ł��B���Ȃ݂ɁA�t�B���s���y�\�̗��֎萔���́A�g����������20�����炢�������ƋL�����Ă��܂��B

����ł��A�J�[�h��Ђ̌������̕����܂Ƃ��ł��B20���̗��փR�X�g�����������������̂́A�v���C�X���X�ȋ��P������ꂽ��ł�����B�l���悤�ɂ���ẮA���̂��炢�̎萔���Ȃ�āAFX��Z������Ōp���I�ɂ�邱�Ƃɔ�ׂ�Έ������̂ł��B

���@���܁A���̘b�����݂���ɂ�����A���̊��Ⴂ�������悤�ł��B���Ȃ��Ƃ������A�J�[�h��Ђ̓t�B���s���y�\�������Ă��Ȃ����������ł��B�����ƁA�J�[�h������USD�������̂ł��傤�B�ł��A�J�[�h��Ђ�USDJPY�X�v���b�h�͂�������10�����炢�������͂��ł��B���փR�X�g��10���ł��A�����ł̘_�|�ɕς��Ȃ��̂ŁA�ʓ|���������珑�������܂���B�蔲�������e�͊肢�܂��B

�[�[�[��€����A$�[�[�[

���ɁA�����̂悤�ɐ�ɒP�������Ė��̃C���[�W��݂͂܂��傤�B

����FX�ŃX�v���b�h��1.0�ƕ\�L����Ă���Ȃ�A1�ʉݒP�ʂ�����0.01�P�ʂ̗��֔�p�������Ŋ|����A�Ƃ������Ƃł��B

1USD��100.00JPY�i�����[�g�j�̂Ƃ��A1���i1��USD�j�������Ƃ��܂��B

�����āA1USD��100.01JPY�i���������[�g�j�̂Ƃ��A��������Ƃ��܂��傤�B

�X�v���b�h��0.01USD����̂�����A���̂Ƃ��̗��v��0�ł��B

1pips���҂��ɂ́A1USD��100.02JPY�i���������[�g�j�ɂȂ�܂ő҂��Ȃ�������܂���B2pips���������ĂȂ��Ƃ����Ȃ���ł��B

�����悤�ɁA1USD��100.00JPY�i�����[�g�j�̂Ƃ��A1���������Ƃ��܂��B

���̂Ƃ��A1USD��99.99JPY�i�����[�g�j�ł��̃|�W�V��������������Ƃ́A�ʏ킠�蓾�܂���B�����[�g��1USD��100.00JPY�̂Ƃ��A���ɔ����[�g��1USD��99.99JPY����������ł��i�������u�Ԃɕ����Ă���pips���X�v���b�h�ł��j�B

������A�����X�v���b�h���ɉ�����1pips�ő����s���Ȃ�A���������[�g��1USD��99.99JPY�̂Ƃ��ł��B���̗�ł�1pips�̂���ł����̂�2pips���������ƂɂȂ�܂��B

�����̗�ŏ�����50���̂Ƃ��A�����2��s�����Ƃ�1pips�������܂��B���v����̏�����67���Ƃ������ƂɂȂ�܂��B����67�����Œ�����߂��������ǂ�قǕs���ȏ������͖��炩�ł��B

�X�L�����s���O�Ŕ��v��_���ėǂ��̂́A�������������肵�Ĉێ��ł���x�e���������ł��B���S�҂͍����������ێ��ł��܂���B���̃x�e�����́A���v����̏�����67���ɂ��B����悤�ȏ����͔�������̂ł��B

�܂��͓���O�̂��ƂX�Ə����܂����B

�[�[�[��€����A$�[�[�[

��G�c�ɘb���͂߂���A���̓��X�N�E�����[�h�I�ȍl�����ɏœ_���ڂ��܂��傤�B

�Ⴆ�AUSDJPY�̓X�v���b�h����ʂɋ���0.3pips���炢�̂Ƃ��낪�����悤�ł��B���܁A���O1�����̉ߋ����ωA������60���ŁA�ߋ����ϒl����1�E2pips���x�����Ȃ��w�W���������Ƃ��܂��B���̂悤�ȏꍇ�A���m�^���̖ڈ���1.5pips�ɂ����ƁA����̓X�v���b�h��5�{�Ƃ������ƂɂȂ�܂��B

�����A���̂悤�Ȏ����100��s���A���Ғʂ�̏���60���������Ȃ�A�茳�ɂ́A

1.5pips✕�i���m60�[����40�j��30pips�A���c��܂��B���āA100��̔����Ŏx�������X�v���b�h�́A0.3pips✕100��30pips�A�ł��B

���āA���100�Ƃɏ��������ɊW�Ȃ��X�v���b�h30pips�x�����Ȃ�A����100��̎���ł̗����͂��߂�30pips�ȏ��_�������͂Ȃ��ł��傤���B���̘b�ɖ߂�A���ꂪ�X�v���b�h��5�{�ȏ�̗��m��_���Ƃ������Ƃł��B���̂��߂ɂ́A�Œ�ł�����60�����K�v���Ƃ������Ƃł��B

���̏������u�X�v���b�h���X�N���������i�ȉ��uSL���������j�v�ƌĂԂ��Ƃɂ��܂��B

�ł��A�Ԉ��Ȃ��ł��������B

SL����������������Ă��A����̗��m���Ƒ��ؕ������ۂĂA����50������������Η��v���c���܂��B�A���A���̗�̂悤�Ɏ��100����30pips�̃X�v���b�h���āA���̊Ԃ�30pips�����҂��Ȃ��Ȃ�A���X�N�Ɍ����������v�������Ă��Ȃ��Ƃ����l���������Đ��藧���܂��B

�܂��āA100��̎���Ŏc�������v��2pips�i����51���j�������Ȃ�A���̊Ԃ�30pips�̃X�v���b�h�����Ƃ́A���������Ă��Ȃ����̂́A��ԃq�}�����������������X�N�Ɍ�����������������Ƃ͌����܂���B

���̂悤�ɁA���v�̑��ǂɂ�������āu���X�N�E�����[�h�i���X�N�Ɍ����������Ԃ�j�v�ɓK����������������A���莋���Ă݂܂��傤�B

�l�@�����Ƃق��k���Ŗԗ����Ɍ����邱�̃u���O�ł́u���X�N�E�����[�h�I�i���X�N�����ݓI���S�Ɍ��������ڕW���v�ƈӖ�j�v�ƌĂсA�X�v���b�h���S�Ɠ������v�ƂȂ�SL���������ɂ�����邱�Ƃɗ��߂܂��傤�B

���R�A���ۂ̃��X�N�E�����[�h�̓X�v���b�h������⏞���Ă�����܂���B���ۂ̃��X�N�E�����[�h�̃��X�N�Ƃ̓X�v���b�h���������Ⴀ��܂���B������ASL���������͍Œ���ڎw���ׂ������Ƃ������ƂɂȂ�܂��B

�[�[�[��€����A$�[�[�[

�����莋���Ă��邩���`�������A�Ō�ɂ��̘b����ʉ����܂��B

�X�v���b�h��������ł���A���܁A�X�v���b�h��X�{��pips�ł̗��m��_��������s�����Ƃɂ��܂��B�����āA�����_�����O�ꂽ��A�����������X�v���b�h��X�{��pips�ōs�����Ƃɂ��܂��B

�X�v���b�h����pips�Ȃ�A100��̎����100��pips���X�v���b�h���Ƃ��ĒD���܂��B

���̈���A�X�v���b�h��X�{�𗘊m�^���̖ڈ��Ƃ���A100��pips�Ƃ����X�v���b�h���́A100���^�i���EX�j��100�^X��A�̗��m�œ����܂��B100��̎���ŁA���m��������100�^X�������Ȃ鏟���́A100�^X��̔�����50�������Ηǂ��̂ŁA

50�{0.5✕�i100�^X�j�m���n

�ƂȂ�܂��B

���ꂪ�A�X�v���b�h���S�ɓ����������������鏟���Ƃ������ƂɂȂ�܂��B

����₷������������ł����A�������o�ߒ��Ƃ����̂́A�ǂނ̂���ɂȂ肪���ł��B�����ŁA�����}�����Ă����܂��B

���̐}�́A���m�̖ڈ����X�v���b�h�̉��{���i�����j�ɂ���āASL���������i�c���j�������ɂȂ邩�������Ă��܂��B

���s��̃g���R�����̉~�N���X�ł́A�X�v���b�h��5pips���炢�̂Ƃ��낪�����悤�ł��B����قǃX�v���b�h�������̂ɁA������������10pips�i�X�v���b�h��2�{�j�𗘊m�^���̖ڈ��ɂ�����ǂ��Ȃ�ł��傤�B

��}��SL����������ǂݎ��ƁA�����75���ɂ��B���܂��B���S�҂ǂ��납�A�ӂ��̃A�}�`���A�����肵�ď���75�����邱�ƂȂǁA�܂��l�����܂���B���ɂ̓g���R��������͖��������m��܂���B

�ł͎��ɁA�g���R�����̉~�N���X�ő_�����X�v���b�h��10�{50pips�ɂ�����ǂ��Ȃ�ł��傤�B

�O�q�̍ŒᏟ����55���܂ʼn�����܂��B�ł��A������悭�����g���R�����ł��A�Z���Ԃ�50pips�̏㉺�������҂ł����ʂ͌����Ă��܂��B50pips�ȏ�̏㉺����_�����߂ɁA�Z������̂��肪�Z���ł��܂Ȃ��Ȃ�̂ł��B���̂Ƃ��́A�|�W�V�����ۗL���Ԃ������Ȃ镪�����X�v���b�h�ȊO�̃��X�N�������ł��Ȃ��Ȃ�A�ƍl�����Ȃ��ł��傤���B

�����āA�A�}�`���A�ɂ̓X�v���b�h�ȊO�̃��X�N���ʉ��ł��܂���B���̂��Ƃ��v�����Ɍq���肩�˂Ȃ��̂ł��B����ς�A���ɂ̓g���R��������͖����Ȃ悤�ł��B

�[�[�[��€����A$�[�[�[

�{��ɖ߂�܂��B

�̂ɔ�ׂ�Έ����ƌ����Ă��A�q�ϓI�Ɍ���X�v���b�h�͌����Ĉ����R�X�g�ł͂���܂���B

FX�����l�́A�v���C�X���X�Ȍo�����������̂łȂ��A�v���C�X���������邱�ƂɃX�v���b�h���Ă���̂ł��B�X�v���b�h���������������́A���̃v���C�X���Ƃ̔�r�ɂ���Č��܂�܂��B

���̂��Ƃ́A

- FX�ł̎���ő厖�Ȃ��Ƃ́A�����łȂ��ŏI�I�ȑ��v

�Ƃ����b�̓K�p��ʂ�������Ă͂����Ȃ����Ƃɂ��q����܂��B

���̃u���O�Ŏ��グ�Ă���o�ώw�W���\�O��̒Z������Ɍ��炸�A�_��pips�����ΓI�ɏ������Ȃ�X�L�����s���O��@�ł́A�ŏI�I�ȑ��v�Ə����Ƃ��������₷���̂ł��B

������A���S�҂�A�}�`���A�ɃX�L�����s���O�����߂Ă���ɂ��ւ�炸�A�����ɂ������Ȃ��Ƃ����Ԃ�����́A����FX������Ă���l���炷�������ƕςȂ̂ł��B�ʂɃE�\���ƌ��߂��Ĕ��Ă���Ⴀ��܂���B���ӂ��Ȃ��Ēꔲ���Ɏv��������Ȃ��̂ɁA�₽�珟�������l�Ƃ����̂����邩��ł��B

�ŏ��̕��ŋ������悤�ɁA���������S�҂��������A���낢��FX�֘A���Ђ�ǂ�ŁA�Ђǂ��ڂɂ������l�����ɂ͂�����Ɛh煂ɂ�����܂��B

�[�[�[��€����A$�[�[�[

���Ȃ݂ɁA���̃u���O�ł̎���́A�o�ώw�W���\���ʂ̗ǂ������ƃ`���[�g��̓����̒��x������̊W��p���������ł��B���̕��@�́A�@ �|�W�V�����̃G���g���[��C�O�W�b�g�i�����ƌ��ρj�̃^�C�~���O���f��A�g�����h�̌p����]�@��ǂޑ���ό`���Ƃ��������Ƃɂ́A���܂�Y�܂Ȃ��Ă��ςނƂ��������b�g������܂��B�I������\�ߋ��߂Ď���̓�Փx�������Ă���̂ł��B

����ɁA�����̐l�ɂƂ��Ă͈ӊO�Ȃ��ƂɁA�قƂ�ǂ̌o�ώw�W���\�O��̎���ł́A��������pips�Ƃ��A��������10��pips��_�����ƂɂȂ�܂��B�A ���������̒��x�Ɏ��܂�̂ŁA���S�҂�A�}�`���A�����ƌ�����ł��傤�B�܂��A�B �`���[�g��ɓ����������鎞�����\�߂킩���Ă��邱�Ƃ��A���S�҂�A�}�`���A�����ł��B

SL���������������݂₷��������A�|�W�V�����ۗL���Ԃ��Z���čςގ��ԑтɌ��肵�Ă����̂ł��B

�ł������b�g���肶�Ⴀ��܂���B

�����ł̘b�ł킩��悤�ɁA�@ ���v��_��������J��Ԃ��ƁA���ΓI�ɃX�v���b�h�����v�ɗ^����e�����傫���Ȃ邱�Ƃ��f�����b�g�ł��B�A ���������ڈ������߂Ă����Ă��A���m�⑹�i���ɑ��j���ڈ��ʂ�ɂł��Ȃ��l�ɂ́A�ł�����Ɍ����Ȃ����ԑтƂ������܂��B�B �����̎���ł͔���₷���e�N�j�J���w�W���A���̎��ԑт̓A�e�ɂȂ�Ȃ����Ƃ������Ƃ����_���A���S�҂�A�}�`���A�ɂƂ��Ă��̎��ԑт̎���������Ă��܂��B�o�ώw�W���\�O��̎���ł́A�o�ώw�W���̂��̂̕��͂��������܂���B

�����A�����b�g���f�����b�g�A�Ǝv����Ȃ�A���e�́u�C�O�A�i����������O�Ɂv�����y���݂��������B

�[�[�[��€����A$�[�[�[

���_�ł��B

���S�҂ɑ��A

- �X���b�v�i�����j��_���Ē����|�W�V������ۗL����Ȃ�AFX�͋�s�̗��ւ������Ȃ肨���ł���

- �O�݂ւ̗��փR�X�g���l����ƁAFX�͔��Ɉ����ƌ����܂���

�Ƃ����b������܂��B�ł��A����Ȕn���Șb�͂���܂���B

�܂��`���������Ă������A���̎U�����ɓ��[�œ|��Ă����Ƃ�����A�ߏ��̂�����ɏ������܂����B�َq���Q�Ō�����̂�����̉ƂɌ��Ɏf�����Ƃ��ɕ������b�ł́A������ꂽ�Ƃ��A�`���͓f�������܂������߁u�X�C�J�ɂ��������v�ƌ����������ł��B�ǂꂾ���X�C�J��H�ׂĂ��A����Ȃ��Ƃɂ͂Ȃ�܂���B

�X�C�J�͂�����Ȃ����˂��A�Ƌߏ��̂�������b���Ă��܂����B�ł��A�E�\�͂��Ă��`���͐a�m�ł����B

�ʂɁA�\�E���E�l�j�i���^�C��Ȃ��ɂ���A�E�\�������Ȃ̂ł��B

�ȏ�

�X�L������p������HP�Ō������Ă����Ђł��B�����������قǁA�L���b�V���o�b�N�z�������Ȃ�܂��B���Ȃ�u���іF�F�����v�̃v���[���g�����炦�܂��B����ꂪ�~�����Ƃ͎v��Ȃ�����ǁA���͓����̃t�@���ł��B

�����̓z�����m�ɋ����̂ŁA�傫�Ȏw�W���\�O�ɂ͎�����T���邱�Ƃ�\�����Ă��܂��B�m���ɁA���ē����̃c�C�b�^�[�ʂ��1�������炢���������A���̊Ԃ̏�����70�����炢�ɂȂ�܂����B�����ƁA�G���g���[�ƃC�O�W�b�g�̃^�C�~���O�����������Ƃ��܂�������ꂽ�Ȃ�A���̏����͍X�ɍ����Ȃ��Ă����̂ł��傤�B

�������̔ނ̉�����ǂ߂邱�Ƃ��A���̉�Ђ�E�߂闝�R�ł��B

�o�ώw�W���\�O��ȊO�́A�ނ̑��ꊴ���A�e�ɂ��āA�G���g���[�ƃC�O�W�b�g�̃^�C�~���O��~�X�W���b�W�����Ƃ��̓P�ށi���j�̃Z���X���Ƃ����̂́A���K�@�Ƃ��ăA�����Ǝv���܂��B

�ނ̉����ǂ�Ŏv���̂́A�e�N�j�J���w�W��A�X�̃t�@���_�����^���̕ω��𑨂��邾���ł̓_�����Ƃ������Ƃł��B�����̌y�d���f����������x�Ɍ��ѕt���āA���v���Ғl�������ۂĂȂ��ƁA�L�v�ȑ���ςƂ͌����Ȃ����Ƃ��悭�킩��܂��B

�L���ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 11:00| Comment(0)

| TrackBack(0)

| 2. �o�ώw�W�̊y���ݕ�