2018年09月24日

9月25日経済指標(結果検証済)

予告通り米国は対中制裁関税第3弾を本日発動しました。第3弾は、昨年の中国からの輸入実績ベースで2000億USD相当の中国製品に対し、当初は10%の追加関税で、来年からはこれが25%に引き上げられるという内容です。

中国は即座に報復関税発動を発表した模様です。

米国の対中制裁の大義名分である「不公正な貿易慣行」は、米国従来の主張通りなら中国国営企業の存在そのものに関わります。でも、中国はこの問題を解消することができません。そのため米国は、今回の制裁を「知的財産権問題」に焦点を絞っています。それなら、中国国内法の整備と取り締まりの強化で対応できるからです。けれども、これは大義名分であって、既に明かしている本音は貿易不均衡是正であり、明かしていない本音は米中間選挙に向けた国内弱者に向けた対外強硬姿勢のアピールだと言われています。

どちらも正しくないケンカを、わざわざ両方の面子を立てながら納めるメリットがある国や人は、どこの誰になるのでしょう。正邪の争いではなく、既に2大国による覇権争いとの解説も見られるものの、もしそうだとしても双方選択肢毎の10年後の結果見通しにはまだ欠ける見通しばかりです。

それもこれも米大統領が個性的過ぎるから、わかりにくい展開がわかりやすく表面化してしまうのです。

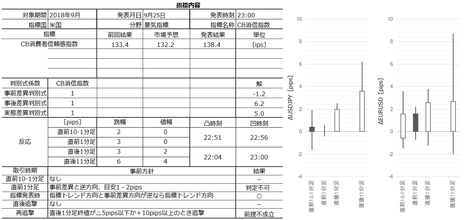

さて、明日は23:00に9月集計分米国CB消費者信頼感指数が発表されます。

本指標の前月8月集計分結果(8月28日発表)は、直近ピークの2018年2月集計分130.8を大きく上回る133.4で、2000年10月以来約18年ぶりの高い数値でした。

以下、リンク先の詳細分析記事と数値が異なる箇所は、前月結果を反映した最新値です。

市場予想(前回結果)は、132.2(133.4)で、事前差異判別式の解は△1.2となっています(24日8時時点)。

市場予想は発表前に再確認しましょう。事前差異判別式は、市場予想ー前回結果、です。

本指標結果の良し悪しは、先に発表されているUM消費者信頼感指数速報値発表結果の良し悪しと、単月毎に見る限り関係ありません。むしろ、同月集計分の両指標の改善/悪化は方向一致率30%なので、逆になることが多い訳です。けれども、両指標はほぼ同じ時期にほぼ同じ調査を行った結果です。前月より改善/悪化という結果が逆になることに合理的説明はできません。

一応参考までに、9月14日に発表された9月集計分UM消費者信頼感指数速報値の実態差異判別式の解は+24.2だったことを挙げておきます。

過去の傾向を踏まえた取引方針は次の通りです。

以下は9月26日9時過ぎに追記しています。

CB指標結果は非常に良かったものの、直後反応は小さな陽線に留まりました。

指標結果は前月を上回り、2000年9月以来18年ぶりの高い数値となりました。市場予想は前月が2000年10月以来の高い数値だったこともあり、やはり前月より低下と予想されていました。

がしかし、多くの経済指標で専門家の予想は、上昇/下降基調のとき「そろそろ」という予想になりがちなことがわかっています。「そろそろ」という予想はいつか当たる予想ですが、「基調」というからには複数回そういうことが続くということを意味します。自ずと、そういった傾向がある経済指標での取引方針は決まります。

神様じゃないのだから、100発100中を目指すのではなく、複数回の取引できちんと利益を残す方法を選択します。

指標発表直前のチャートはUSDJPYとEURUSDで逆になったものの、指標発表直後はほぼ同様の反応でした。直前の反応が逆になったのは、本指標今回の発表があまり注目されていなかったことが原因と思われます。米国指標発表前後短期間のチャートの動きは、JPYやEURが理由でなくUSDだけが理由なので、その指標の注目度が高いほどUSDストレート通貨ペアの動きが同じようになるのは当然です。

過去の本指標反応傾向に基づく取引方針を検証しておきます。

直前1分足は、事前差異判別式の解の符号と逆方向に1・2pipsを狙うという方針でした。結果は、直前1分足が同値終了のため、本ブログでのルールに基づき「判定不可」が結論です。

ズルくはありません。このルールはブログ開始以来一貫しています。

指標発表時は、前述の通り、判定「〇」です。

そして、発表後の追撃は、陽線の直後1分足終値が5pipsに達していないので、「前提不成立」が結論になります。

取引は寝てしまったのでしていません。

本指標次回発表は10月30日です。冬時間への変更がいつからだったか忘れてしまいましたが、夏時間23時の指標は冬になると取引がもっとむずかしくなちゃいます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

レンタルサーバー『ヘテムル』が《月額800円(税抜)》から利用可能になりました!

ビジネス利用にも最適な高スペックレンタルサーバー『ヘテムル』はこれまで月額1,000円(税抜)にてサービスを提供していましたが、このたび、長期契約なら《月額800円(税抜)〜》で利用できるようになりました。

『ヘテムル』は256GBの大容量ディスクにくわえ、独自ドメインを無制限で設定できるマルチドメイン機能や、WordPressサイトを簡単に作成できる簡単インストール機能など多彩な機能が魅力のレンタルサーバーです。

サーバーは、大容量16GBメモリ/Xeon6コアCPU搭載のハイスペック。

データベースサーバーにはSSDを採用しCMS利用時のDB高速化を実現。快適にご利用頂けます。さらにRAID構成+バックアップによりサービスの安全性を高めています。

プロのクリエイター、有名企業など利用実績多数。

まずは15日の無料お試しから!

中国は即座に報復関税発動を発表した模様です。

米国の対中制裁の大義名分である「不公正な貿易慣行」は、米国従来の主張通りなら中国国営企業の存在そのものに関わります。でも、中国はこの問題を解消することができません。そのため米国は、今回の制裁を「知的財産権問題」に焦点を絞っています。それなら、中国国内法の整備と取り締まりの強化で対応できるからです。けれども、これは大義名分であって、既に明かしている本音は貿易不均衡是正であり、明かしていない本音は米中間選挙に向けた国内弱者に向けた対外強硬姿勢のアピールだと言われています。

どちらも正しくないケンカを、わざわざ両方の面子を立てながら納めるメリットがある国や人は、どこの誰になるのでしょう。正邪の争いではなく、既に2大国による覇権争いとの解説も見られるものの、もしそうだとしても双方選択肢毎の10年後の結果見通しにはまだ欠ける見通しばかりです。

それもこれも米大統領が個性的過ぎるから、わかりにくい展開がわかりやすく表面化してしまうのです。

ーーー$€¥£A$ーーー

さて、明日は23:00に9月集計分米国CB消費者信頼感指数が発表されます。

本指標の前月8月集計分結果(8月28日発表)は、直近ピークの2018年2月集計分130.8を大きく上回る133.4で、2000年10月以来約18年ぶりの高い数値でした。

以下、リンク先の詳細分析記事と数値が異なる箇所は、前月結果を反映した最新値です。

市場予想(前回結果)は、132.2(133.4)で、事前差異判別式の解は△1.2となっています(24日8時時点)。

市場予想は発表前に再確認しましょう。事前差異判別式は、市場予想ー前回結果、です。

本指標結果の良し悪しは、先に発表されているUM消費者信頼感指数速報値発表結果の良し悪しと、単月毎に見る限り関係ありません。むしろ、同月集計分の両指標の改善/悪化は方向一致率30%なので、逆になることが多い訳です。けれども、両指標はほぼ同じ時期にほぼ同じ調査を行った結果です。前月より改善/悪化という結果が逆になることに合理的説明はできません。

一応参考までに、9月14日に発表された9月集計分UM消費者信頼感指数速報値の実態差異判別式の解は+24.2だったことを挙げておきます。

過去の傾向を踏まえた取引方針は次の通りです。

- 直前1分足は、事前差異と逆方向にオーダーし、利確/損切の目安を1・2pipsとします。

このポジションの期待的中率は71%です。一方、スプレッドが0.3pipsのFX会社で取引しているなら、SL解消勝率は60%ですが、スプレッド0.5pips超になると、この取引はリスク・リワード的に割にあいません。 - 指標発表時は、指標推移が上昇基調/下降基調のとき、今回の市場予想が前回結果を下回って/上回っていれば、指標発表直前にロング/ショートです。現在、指標トレンドは上昇基調です。今回の市場予想は前回結果を下回っているのでロングです。

- 発表後追撃は、直後1分足終値を確認してから行います。直後1分足終値が△5pips以下ならショート、+10pips以上ならばロングです。

以上

以下は9月26日9時過ぎに追記しています。

【事後検証】

CB指標結果は非常に良かったものの、直後反応は小さな陽線に留まりました。

指標結果は前月を上回り、2000年9月以来18年ぶりの高い数値となりました。市場予想は前月が2000年10月以来の高い数値だったこともあり、やはり前月より低下と予想されていました。

がしかし、多くの経済指標で専門家の予想は、上昇/下降基調のとき「そろそろ」という予想になりがちなことがわかっています。「そろそろ」という予想はいつか当たる予想ですが、「基調」というからには複数回そういうことが続くということを意味します。自ずと、そういった傾向がある経済指標での取引方針は決まります。

神様じゃないのだから、100発100中を目指すのではなく、複数回の取引できちんと利益を残す方法を選択します。

指標発表直前のチャートはUSDJPYとEURUSDで逆になったものの、指標発表直後はほぼ同様の反応でした。直前の反応が逆になったのは、本指標今回の発表があまり注目されていなかったことが原因と思われます。米国指標発表前後短期間のチャートの動きは、JPYやEURが理由でなくUSDだけが理由なので、その指標の注目度が高いほどUSDストレート通貨ペアの動きが同じようになるのは当然です。

過去の本指標反応傾向に基づく取引方針を検証しておきます。

直前1分足は、事前差異判別式の解の符号と逆方向に1・2pipsを狙うという方針でした。結果は、直前1分足が同値終了のため、本ブログでのルールに基づき「判定不可」が結論です。

ズルくはありません。このルールはブログ開始以来一貫しています。

指標発表時は、前述の通り、判定「〇」です。

そして、発表後の追撃は、陽線の直後1分足終値が5pipsに達していないので、「前提不成立」が結論になります。

取引は寝てしまったのでしていません。

本指標次回発表は10月30日です。冬時間への変更がいつからだったか忘れてしまいましたが、夏時間23時の指標は冬になると取引がもっとむずかしくなちゃいます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

レンタルサーバー『ヘテムル』が《月額800円(税抜)》から利用可能になりました!

ビジネス利用にも最適な高スペックレンタルサーバー『ヘテムル』はこれまで月額1,000円(税抜)にてサービスを提供していましたが、このたび、長期契約なら《月額800円(税抜)〜》で利用できるようになりました。

『ヘテムル』は256GBの大容量ディスクにくわえ、独自ドメインを無制限で設定できるマルチドメイン機能や、WordPressサイトを簡単に作成できる簡単インストール機能など多彩な機能が魅力のレンタルサーバーです。

サーバーは、大容量16GBメモリ/Xeon6コアCPU搭載のハイスペック。

データベースサーバーにはSSDを採用しCMS利用時のDB高速化を実現。快適にご利用頂けます。さらにRAID構成+バックアップによりサービスの安全性を高めています。

プロのクリエイター、有名企業など利用実績多数。

まずは15日の無料お試しから!

広告以上

タグ:CB消費者信頼感指数

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/8127222

この記事へのトラックバック