ふるさと納税ほど減税効果が簡単に得られるものは他にないのでは?

どんな仕組みなの?どんなメリットがあるの?どんな利用方法がいいの?といったことについてわかりやすくご紹介します。

Ⅰ.ふるさと納税は地域振興に貢献、増勢続く!

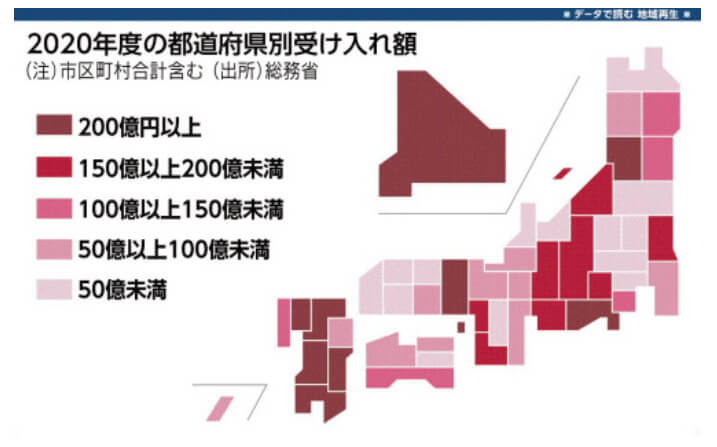

総務省が7月に発表した2020年度のふるさと納税による寄付額は、全国合計で6724億円と過去最高を記録。

19年に総務省が「返戻割合3割以下、地域内で生産された物品に限定」のルールを設けたことで、地域が連帯して「共通返戻品」に取り組んだり、豪雨被害や災害地域への応援に利用されるなど、ふるさと納税は、一層地域振興に役立つ制度になっていると言う。

|

(日経新聞2021年9月25日朝刊1面)  |

・受けけ入れ額上位地域 北海道、秋田、新潟、中部地域、兵庫、和歌山、九州などが受に位置している。 ・2020年度に大きく増加した自治体 岐阜土岐市、和歌山由良町、愛知東郷町、和歌山日高町、秋田市、宮城村田町、福岡遠賀町、埼玉吉見町、福島伊達町、奈良大和高田市 |

1.ふるさと納税制度の目的は?

故郷など応援したい自治体に「ふるさと納税」という形で寄付すると、2000円を超える部分について所得税及び住民税から税額控除が受けられるというものです。

本来的目的は、都市部と地域間格差を是正することを目的として2008年に創設された。

2.「返戻品のルール厳格化」とは?

下記のような通知により、本来の趣旨を逸脱した過度な返戻を禁止し地域間で公平な運用ができるよう、また、富裕層ほど利することがないようにしました。

①「寄付金額に対する返戻割合は3割以下にすること」(2017年総務相通知)

②「返戻品は地場産品が適切」(2018年総務相通知)

Ⅱ.「ふるさと納税制度」とは?

1.2千円で返戻品が貰え、2千円引いた全額が還付される

寄付者は、寄付額から2千円引いた金額が、所得税や住民税等から控除(還付)されます。

かつ、「寄付額の3割以下の地場産品」などの返戻品も受け取れます。

減税メリットは通常の寄付に比べ非常に大きい!

| 寄付区分 | 減税方法 |

| 通常の寄付の場合 | 2,000円を超える部分を「寄付金控除」として他の「社会保険料控除」などと同じく課税対象から除かれる税軽減措置 |

| ふるさと納税寄付 | 2,000円を超える部分を「税額控除額」として所得税と住民税の課税額から税額控除され、両方合わせるとほぼ全額還付されることになる |

※給与収入-経費相当=給与所得-寄付金控除等所得控除=課税所得×税率=課税額-税額控除=実質負担課税額

2.但し、還付額には上限がある

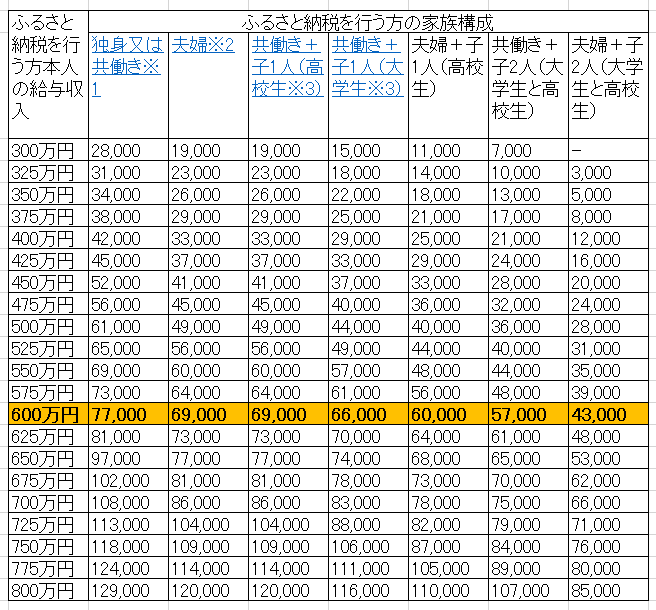

税優遇を受ける寄付金額には、納税者の「所得の大きさ」と「家族構成(高校生以上の扶養者)」により上限額があります。

年間の寄附金額が、上限額を超えた場合、超えた金額は自己負担になります。

下表の早見表で見ると、給与収入(所得ではありません)が600万円で独身の場合、77,000円が「寄付金-2,000円」の全額が戻る上限になります。

つまり、77,000円の寄付をして75,000円の税控除(還付)が受けられるということです。

【上限額早見表】

下表は、自己負担額2,000円を除いた全額が控除される上限額の目安表です。

注意:社会保険料控除額を給与の15%に、医療費控除等は0の前提なので、控除がそれ以上あると上限額も下がりますのでご注意を!

※1.「共働き」とは、配偶者の給与収入が201万円超の場合

※2.「夫婦」は、配偶者控除を受けている配偶者の場合

※3.「高校生」は「16歳から18歳の扶養親族」、「大学生」は「19歳から22歳の特定扶養親族」を指す。

なお、中学生以下の子供は、控除額に影響がないため計算に入れません。

例えば、「夫婦子1人(小学生)」は、「夫婦」と同額になります。

また、「夫婦子2人(高校生と中学生)」は、「夫婦子1人(高校生)」と同額になります。

なお、年金所得のみの場合や住民税非課税の方などは、所得税及び住民税の納税額が少ないので減税メリットが出ない場合があるので注意が必要です。

3.控除額は、所得税と住民税で控除される

ふるさと納税による税額控除は、寄付額が上限額以内であれば、寄付額から2千円引いた額が全額、税額控除(還付)されます。

「控除額」の求め方

ふるさと納税の税軽減額は、次のような算式により求められます。

○所得税の税額控除額(還付額)

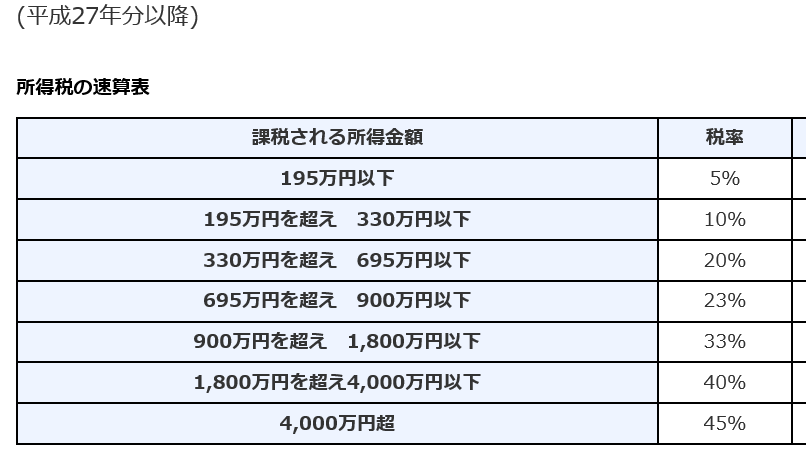

所得税からは、寄付金から2千円差し引いた金額に本人の「課税所得税率」分を乗じた金額が還付されます。

| 所得税からの控除 = (寄附金額-2,000円)×「所得税の税率」 |

⦿課税所得310万円(所得税率は10%)の人が5万円のふるさと納税を利用した場合は、(50,000円‐2,000円)×10%=4,800円より、所得税から4,800円が還付されます。

なお、後述しますが、「ふるさと納税ワンストップ特例」で利用された場合、所得税からの控除は行われず、その分も含めた控除額全額が、翌年度の住民税から控除されます。

課税所得税税率表

| ※課税所得とは、「所得」‐「所得から差し引かれる控除項目」 ・「所得から差し引かれる控除項目控除」とは「社会保険等の所得から差し引かれる金額」 |

○住民税の控除額(軽減額)

ふるさと納税の住民税控除額計算は、下表のとおり「基本分」と「特例分」の合計で求められます。

| 住民税控除額=「基本分」+「特例分」 「基本分」 = (寄附金額-2,000円)×10% 「特例分」 = (寄附金額 - 2,000円)×(100% - 10%(基本分) - 所得税の税率) |

つまり、基本分と特例分を合わせた計算式は次の様になります。 {(寄附金額-2,000円)×10%}+{(寄附金額-2,000円)×(100%-10%(基本分)-所得税の税率)}

何やらややこしい計算式ですが、この計算式をまとめると次の計算式になります。

| {(寄附金額-2,000円)×(100%-所得税の税率)} |

結局、住民税の控除額は、所得税で控除された金額を差し引いた残り全額になると言うことです。

つまり、寄付金額から2千円を引いた全額が、まずは本人の所得税率による還付を受け、残額は全て住民税で控除されるという仕組みです。

⇓

結局、住民税控除額=(寄付金‐2千円)‐「所得税率による還付額」

⦿課税所得310万円(所得税率は10%)の人が5万円のふるさと納税を利用した場合でいうと、所得税では、(50,000円‐2,000円)×10%から4,800円が還付され、残りの額(48,000円-4,800円=43,200円は、住民税から控除されるということです。

4.寄附金控除の申告方法

自ら「確定申告」する方法と、ふるさと納税を行った各自治体に申請することで確定申告が不要になる「ふるさと納税ワンストップ特例制度」を利用する2つの方法があります。

確定申告不要のサラリーマンの場合は、ワンストップ特例制度が手軽で便利ですが、ふるさと納税先の自治体数が6団体以上になるとワンストップ特例制度は無効になり、確定申告が必要になりますので注意が必要です!

確定申告する方法

寄附金控除を受けるためには、原則として、寄附をした翌年の3月15日までに、住所地等の所轄の税務署へ確定申告が必要です。

確定申告を行う際には、寄附をした自治体が発行する寄附の証明書・受領書や、専用振込用紙の払込控(受領書)が必要となります。

確定申告により所得税と住民税の控除額決まり、所得税分はその年の所得税から控除(還付)され、住民税分は翌年度の住民税から控除(住民税の減額)されます。

ふるさと納税ワンストップ特例

確定申告の不要な給与所得者等で、ふるさと納税先の自治体数が5団体以内である場合に限り、ふるさと納税を行った各自治体に申請することで確定申告が不要になる「ふるさと納税ワンストップ特例制度」が利用できます。

(申請は、都度各自治体に特例の適用に関する申請書を提出する必要があります。)

なお、ふるさと納税先の自治体数が6団体以上になるとワンストップ特例制度は無効になり、確定申告が必要になりますので、何らかの確定申告を考えている方はこの制度はおすすめできません。

また、ふるさと納税ワンストップ特例の場合、所得税からの控除は行われず、その分も含めた控除額の全額が、翌年度の住民税から控除されます。

5.ふるさと納税による減税額は、介護保険料や保育料の軽減に繋がる?答えはノーです。

「介護保険料」は、第2号被保険者(40歳から65歳未満)の場合は、標準報酬月額所(収入基準)により、第1号被保険者(65歳以上)の場合は、合計所得金額(年金・給与等の所得=収入から必要経費を引いたもの)によって決まります。

つまり、扶養控除等の所得控除前の金額です。

ふるさと納税は、社会保険のような課税対象金額を引き下げるものではなく、それらによって決められた課税額から控除されるものなので、残念ですが、ふるさと納税による所得税や住民税の減税効果が反映されません。

「保育料の施設利用者負担額」の算定基礎である均等割・所得割は、税額控除前の課税所得が基礎になるので、やはりふるさと納税による減税効果は反映されません。

6.ふるさと納税のお得なわけを判り易く言うと

もっと具体的にメリットを知りたいと言う方もおられると思いますので数字を使って説明します。

控除の上限額が7万円に相当する方が、7万円のふるさと納税を利用したとしますと次の様なメリットが得られます。

| 所得税と住民税の減税 | 7万円-2千円=6万8千円より、所得税と住民税合せて6万8千円が減税されます。 |

| 返戻品が貰えます | 7万円の3割に相当する2万1千円の返戻品が貰えます。 つまり、2千円で2万1千円の返戻品が貰えることになります |

| 地域振興への貢献 | 地域の振興に役立ちます。 最近では、災害見舞代わりに利用されていることも多いようです。 |

Ⅲ.ふるさと納税の利用方法とおすすめ窓口

ふるさと納税を利用する方法

ふるさと納税を利用する方法は、いろいろありますが、主なものとしては、

①自治体と直接やり取りをして進める、

②百貨店や店舗を利用する、

➂ふるさと納税専門サイトを利用するなどがあります。

①自治体と直接やり取りをして進める方法

希望する自治体がある場合は、手っ取り早く、直接自治体窓口(あるいは自治体のホームページ)に連絡とって資料提供や申し込みをすすめることができます。

しかし、直接取引の為、何かと手続き、連絡が面倒で度々利用するには煩わしさを若干感じます。

②百貨店や店舗を利用する方法

狙い目の物がある時は良いですが、都度、出かけて物色するのは手間ですよね。ショッピングの際に次いでは良いですが、便利とは言えないですね?

ふるさと納税専門サイトを利用する方法

ふるさと納税専門サイトは、パソコンやスマホで手軽にいろんな商品を見ながら選べるので、最も便利な利用法だと思います。

サイトには、大手では次のようなものがあります。

| サイト名 | 掲載自治体数 | 特徴 |

推奨サイトURL |

| ふるさとチョイス | 1,573 | 利用者数、掲載自治体数最大 | ー |

| 楽天ふるさと納税 | 1,033 | 楽天が運営する最大サイト | 楽天ふるさと納税

|

| さとふる | 872 | オリジナル品に特徴 | ー |

| ふるなび | 567 | 家電製品が充実 | ー |

| ANAのふるさと納税 | 331 | マイルがたまる | ー |

| ふるぽ | 254 | JTBが運営 | ー |

「楽天ふるさと納税」サイトへはこちらから

→「楽天ふるさと納税

」

「楽天ふるさと納税」が一番のおすすめ利用法!

専門サイトで求められるのは、

①簡単便利操作で、

②自治体数や商品数、ジャンル数が豊富で、

➂ほしいものがすぐ見つけられる検索ツールが用意されており、

④意思決定し易くさせるランキングデーターや口コミデーターが充実しており、

⑤申し込み手続きが簡単に行え、しかも

⑥利用する程にお得になるポイントなどのメリットの大きいサイトです。もちろん、

⑦大手で信用度が高い会社であることが前提です。

これらにピッタリ合致するのは、「楽天ふるさと納税」と考えます。

あまりに使い勝手がいいので、昨年の12月31日の紅白歌合戦の最中に、限度額が残っていたことに気づき、発注してセーフ。ラッキーでした。

「楽天ふるさと納税」のおすすめ理由まとめ

①パソコンやスマホで簡単に操作でき進め方が分かり易い

通販最大手の楽天が運営するプラットフォームなので、パソコン、スマホの使い勝手がよい

②返礼品の種類が豊富

殆どの1100自治体と提携、返礼品20万点超と商品数、ジャンル数もどこよりも豊富で充実、データー数が整っている。

➂ほしいものがすぐ見つけられる検索ツールが充実

「ふるさと納税の人気ランキング」、「ジャンルごとのランキング」、「総合人気ランキング」、「カテゴリ別人気ランキング」等ツールが豊富でほしいものがみつけやすい。

④意思決定し易くさせるランキングデーターや口コミデーターが充実

「返礼品の感想」、「レビュー高評価のお礼の品」等が決定の判断に役にたちます。

⑤申し込み手続きが簡単

「楽天ふるさと納税」は、一般の商品と同じように返礼品を探しますが、楽天市場の画面上部の検索窓に「ふるさと納税)」を入力すると、返礼品が並ぶので、そこから選びます。

次に、目的の返礼品の商品バナーをクリックして詳細ページに飛びます。

すると、次のような画面でふるさと納税の確認が行われます。

それぞれの項目にチェックを入れると、次に、注文画面に移動します。ここで正式に発注になります。

⑥利用する程にお得になるポイントなどのメリットの大きい

「楽天ふるさと納税」で付与されるポイントは楽天共通ポイントなのであらゆる場面で利用できるので価値がある。

また、5と0の付く日は、ポイント5倍プレゼントがあるので、この日にふるさと納税を利用すれば更にお得になります。

⑦大手で信用度が高い会社である

最後に

ご自分の限度額を知り、年度内に発注すれば、税軽減対策になります。

是非、地域振興や税金対策としての利用をおすすめします。

また、ふるさと納税を、日常において便利に利用していく便利ツールとして「楽天ふるさと納税

![]() 」をおすすめします。

」をおすすめします。

といっても、特別なサイトがある訳でなく、楽天市場やトラベル等において、「ふるさと納税」という文字を加えて検索すれば対象商品、或いはふるさと納税手続きに入れます。

最後までお読み頂きありがとうございました。

ーーーーーーーーーーー 完 ーーーーーーーーーーーーー

|

|

||||

|

|

||||

|

|

- ふるさと納税額過去最高!住民税や社保等の負担軽減効果大に人気旺盛!

- ふるさと納税|給与・年金収入者、自営業者の「控除限度額」早見表

- 年末の節税対策は十分?|年末にできる節税対策の種類とふるさと納税

- 国内旅行、一人2万円上限の補助が7月22日から受けられる!go!

- ふるさと納税の100%還元上限額は、所得控除の大きさで変わる!

- 確定申告|ふるさと納税のポイントとメリットの数々!お得に地域貢献

-

no image

-

no image

-

no image