ふるさと納税の「控除限度額」を頭において上手に節税しましょう!

年末は、節税対策として手軽に使える「ふるさと納税」の利用が活発となります。

「ふるさと納税」をうまく活用すれば、地域への貢献が果たせるとともに、その年の節税にも繋がる上、実質2000円の負担で地域特産などの返戻品が貰えるお得な制度です。

従って、今年の所得総額及び納税額がほぼ見える年末に、寄付控除額上限を見据えたふるさと納税の利用が活発になります。

特に、収入が年によって大きく振れる可能性の高い個人事業主やフリーランスの皆さんにとって、年末は限度額を見据えた「ふるさと納税」の駆け込み期とも言えます。

いずれにしても、「控除限度額」を見積もる術を知っておくことは大変重要になります。

今回は、給与収入者、自営業者特に個人事業主やフリーランス、年金収入者の方が手っ取り早く限度額を知る早見表を並べてみました。

|

目 次

|

ふるさと納税は、大変お得な価値ある制度です

ふるさと納税は、地方活性化のための税制措置ですが、個人にとっても、ふるさと納税額(寄付額)の内2000円(自己負担分)を除く全額が所得税や住民税から税額控除される上、寄付金額の30%相当の地方特産品等が受け取れる大変お得な制度です。

具体的には、寄付金控除により課税対象所得が引下げられるため次のようなメリットがあります。

|

①所得税及び住民税の「税額控除」が受けられため直接的に減税できる手段となる。 ②その分、住民税を基礎とする介護保険料や行政負担費などの軽減が図れる。 ➂2000円の負担だけで寄付金額の30%相当の地域の名産品などが貰える。 ④寄付金額分だけ地域に貢献できる。 |

ふるさと納税は、給与・年金収入者、自営業者も利用できる制度

ふるさと納税は、給与所得者ばかりでなく、自営業(個人事業主、フリーランス等含む)も利用できメリットの大きい税制優遇制度です。

利用方法等は、基本的にはほぼ同じですが、確定申告不要の「ワンストップ」制度の利用は、もともと何もなければ確定申告の必要がない給与収入者や年金収入者の為の制度であるため、確定申告が義務づけられている自営業者等には利用は認められていません。

ふるさと納税は控除限度額がある為、限度内に収めることが重要

ふるさと納税は、所得の大きさや扶養家族数によって税額控除の上限額が定められています。

このため、限度額を超えたふるさと納税は、全額自己負担となり、かえって節税効果が減殺され30%の返戻のメリットが薄らぎ損する場合が出てきます。

従って、事前に上限を頭において利用する必要があります。

控除限度額は、課税所得が大きいほど上限は高くなる

ふるさと納税(寄付金額)には控除限度額があり、その上限を超えると超えた部分は全額自己負担となるため、かえってメリットは減殺されてしまう可能性があります。

控除限度額は、本人の収入、配偶者の有無と所得、株式譲渡益などの他の所得の有無と所得額、不要家族数と年齢、本人の所得控除等の要素によって上限額は計算されます。

給与収入者、自営業者、年金収入者の控除限度額早見表

給与収入者、自営業者(個人事業主やフリーランス等含む)、年金収入者の皆さんが、自分の控除限度額がどの程度になるかを簡単に知ることができるようそれぞれの早見表を並べてみました。

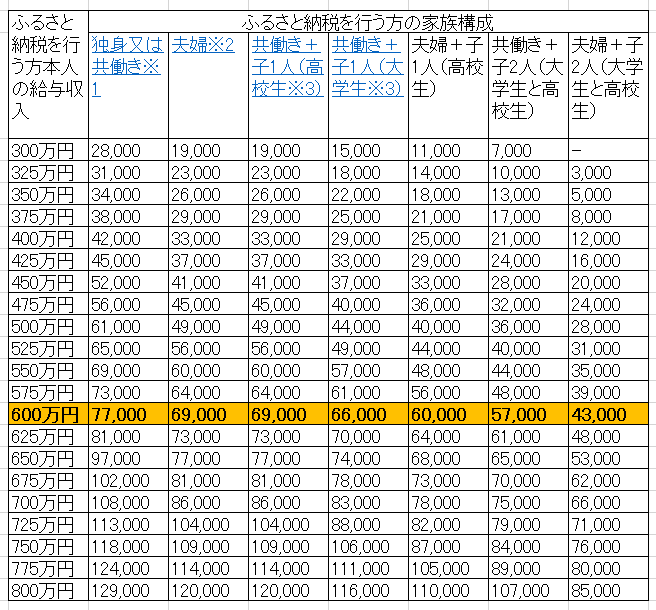

1)「給与収入者の控除限度額」

給与収入のみの早見表です。他の所得がある場合は合算して利用してください。

なお、算定では、社会保険料控除額を給与収入の15%と仮定し、住宅ローン控除や医療費控除等、他の控除を受けていない給与所得者のケースとなります。

(それらがある場合は一段下の給与収入を参考にした方が良いかもしれません) また、年金収入のみの方や自営業者の方の控除額上限はこの表とは異なります。

[給与収入者の控除限度額早見表]

※1.「共働き」は配偶者の給与収入が201万円超の場合

※1.「共働き」は配偶者の給与収入が201万円超の場合

※2.「夫婦」は、配偶者控除を受けている配偶者の場合

※3.「高校生」は「16歳から18歳の扶養親族」、「大学生」は「19歳から22歳の特定扶養親族」を指す

なお、中学生以下の子供は、控除額に影響がないため計算に入れません。 従って、「夫婦と子1人(小学生)」は、「夫婦」と同額、「夫婦と子2人(高校生と中学生)」は、「夫婦子1人(高校生)」と同額になります。

2)「年金収入者の控除限度額」

公的年金収入のみの早見表です。他の所得がある場合は合算して利用してください。

⦿年金収入者の控除限度額は65歳未満と65歳以上の2区分がある

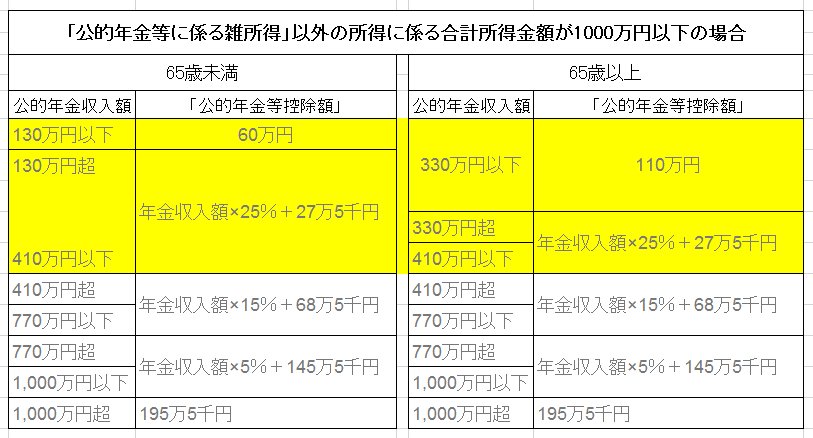

公的年金収入の場合、年金収入から年金収入別に定められた「公的年金等控除額」を差し引いて「雑所得」が求められますが、この「公的年金等控除額」は、65歳未満と65歳以上別に定められています。

(公的年金等控除額は、2020年度より、年金以外の所得と合算して1000万円未満、1000万円以上2000万円未満、2000万円以上の3区分ができましたが、ここでは1000万円以下のみ例示します。)

※65歳未満と65歳以上で異なる部分は410万円以下の部分です。

※65歳未満と65歳以上で異なる部分は410万円以下の部分です。

⦿年金収入が、65歳未満で108万円以下、65歳以上で158万円以下の場合は税額控除は受けられません。

ふるさと納税により所得税や住民税の控除を受ける為には、年金収入から所得税や住民税が徴収されていることが前提となります。

従って、65歳未満の年金収入者の場合、年金収入額が108万円以下の場合は対象にはなりません。

また、65歳以上の年金収入者の場合、年金収入額が158万円以下の場合は対象にはなりません。

(所得税が課税されないためです。住民税もほぼ同様で考えればいいと思います)

|

65歳 未満 |

108万円以下の年金収入 | 65歳未満で公的年金収入が129万円未満の場合は、「公的年金等控除額」が60万円となるため、基礎控除48万円と合わせた108万円以下の場合は所得税が課税されません。 |

|

65歳 以上 |

158万円以下の年金収入 | 65歳以上で公的年金収入が329万円未満の場合は、「公的年金等控除額」が110万円となるため、基礎控除48万円を合わせた158万円以下の場合は所得税が課税されません。 |

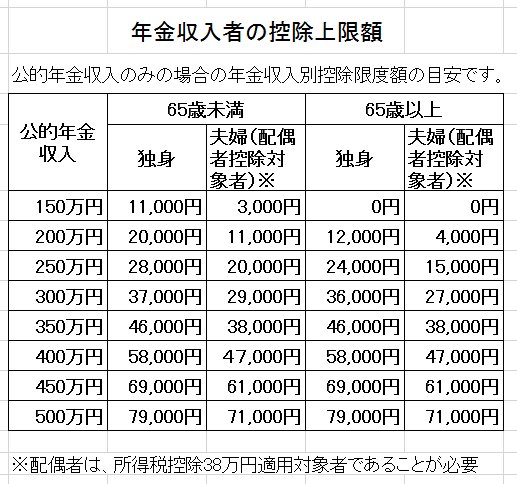

⦿年金収入者の控除限度額は下表が早見表となります。

あくまでも年金収入のみの早見表です。 他の、例えば株式等の譲渡所得や配当所得などを合算する場合は、確定申告が必要になりますが、控除限度額を引き上げることは可能です。

[年金収入者の控除限度額早見表]

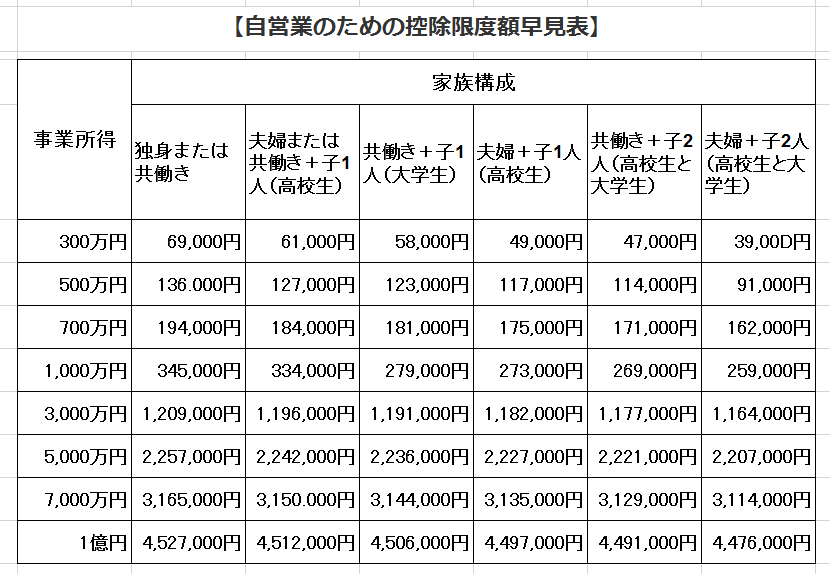

3)「自営業者(個人事業主等)の控除限度額」

自営業(個人事業主等)の方の「控除上限額」の見積もり方には以下の3通りあります。

なお、算出される値はあくまで目安のため、実際の寄付額はこの目安の8割程度にとどめておくと安心です。

①前年度確定申告、今年度住民税通知書による控除上限額の計算方法

ふるさと納税限度額は、今年度の所得が確定しなければ正確な金額を求めることができないので、前年度の所得を参考に今年度の限度額を推定する必要があります。

必要帳票は、「確定申告書控え」に記載の「課税される所得金額」と、毎年6月ごろに送付される「住民税課税決定通知書」の「個人住民税所得割額」です。

下表において、該当する「課税される所得金額」欄にある「住民税所得割額」に数字を当てはめれば、「前年度の限度額」が算出できます。

そして、収入が去年と同等であれば、この限度額が参考になります。

⦿【課税所得金額別控除限度額の算出式表】

ふるさと納税の限度額 =( 住民税所得割額 × 課税所得に応じた変数 )+2,000円

| 課税所得金額 | ふるさと納税の限度額 |

| -195万円以下 | 住民税所得割額 × 23.559% + 2000円 |

| 195万円超 – 330万円以下 | 住民税所得割額 × 25.006% + 2000円 |

| 330万円超 – 695万円以下 | 住民税所得割額 × 28.774% + 2000円 |

| 695万円超 – 900万円以下 | 住民税所得割額 × 30.068% + 2000円 |

| 900万円超 – 1800万円以下 | 住民税所得割額 × 35.520% + 2000円 |

| 1800万円超 – 4000万円以下 | 住民税所得割額 × 40.683% + 2000円 |

| 4000万円超 | 住民税所得割額 × 45.398% + 2000円 |

[計算例]

例えば、確定申告書に記載されている課税所得金額が190万円、住民税の所得割額が20万円の場合であれば、

寄付可能上限額= ( 20万円 × 23.559% ) + 2000円 = 49,118円

したがって、ふるさと納税の寄付額の上限は49,000円になります。こちらの金額もあくまで目安です。 前年と今年の所得が大きく異なる場合、限度額も変わってしまうので注意して下さい。

②事業所得見込みから控除上限額の計算方法

事業所得は、自営業主に個人事業主などが事業によって得た収入から経費を控除した所得で、青色申告を利用する場合は「青色申告特別控除」を控除したものが「事業所得」となります。

|

事業による収入-経費-青色申告特別控除=事業所得 |

[計算例] 事業収入:300万円-経費:100万円-青色申告特別控除:50万円=事業所得:150万円

⦿【事業所得別控除限度額の早見表】  [計算例]

[計算例]

事業所得が700万円で独身の方であれば、194,000円まで税金の控除が受けられるので、194,000円に2,000円を足した196,000円がふるさと納税の寄付金額の限度額です。

この金額を超えて寄付した場合、全額控除の対象とはならず自己負担額が2,000円以上となってしまう可能性があるので注意が必要です。

➂住民税の所得割額の2割を控除上限額見込みとする計算方法

一番簡単な計算方法は、「住民税決定通知書」に記截の「住民税所得割額」の2割程度を目安とする方法です。

所得割は税金の負担能力に応じて税金を払ってもらうという考え方によるもので「住民税決定通知書」で確認できるので簡単です。

通知書に記載された所得割額が30万円であれば、30万円×20%=6万円が控除限度額の目安になります。

これは、あくまで目安であるため、その目安の8割がたの寄付にとどめるのが安全となります。

最後に

以上が、それぞれの所得における「ふるさと納税」の限度額を知る早見表あるいは確認方法です。

なお、ふるさと納税の減税効果を受ける方法には二通りあり、確定申告に合わせて適用を受ける方法と、ふるさと納税を利用する場合に「ワンストップ」を利用(確定申告不要)する場合があります。

他の件で特に確定申告が必要なさそうな場合は、「ワンストップ」がおすすめです。

しかし、株式取引などの譲渡所得や配当所得等で確定申告する場合や5回以上ふるさと納税を行う場合は確定申告がお勧めです。

なお、年末駆け込みのふるさと納税の注意点は、年内に入金確認が必要のため必ず確認を!

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

なお、下記の関連記事もご覧いただければ幸いです。

-

no image

-

no image