毎年7月に、65歳以上の被保険者宛てに市区町村から前年の住民税所得に基づき決定された今年度分の「介護保険料額決定通知書」が送られてきます。

見方が分からず引き出しにしまわれてしまいがちですが大変重要な確認書です。

少なくとも先月送られてきた住民税決定通知書とつき合わせたり、介護保険料が前年と違う場合はどうしてか位は理解しておきましょう。

介護保険料はワンランク違いで大きくかわります。

今後の節税のためにも住民税の課税所得が介護保険料決定にどうかかわるか位は理解を深めておきましょう!

「介護保険料額決定通知書」の見方

介護保険料は、前年中の所得と本人及び世帯者の市民税納入有無に基づいて所得別に定められた保険料ランク表から該当ランクに定められた保険料年額が決まり、その年度の月別(4月~翌年の3月まで)保険料額が決定します。

それを被保険者に通知するのが介護保険料額決定通知書です。 通知書は各市区町村によってフォームは様々ですが、基本的には下記の①②➂の3構成になっていると思います。

①「名前」と「通知書番号」と「算定内容」

あなたの介護保険料は、下表の「算定内容」によって決定されています。

[参考のための記載例]

| 算定内容 | |||

| 所得段階区分 | 第7段階 | 別表ランク表の何段階かを明示 | |

| 市民税の 課税状況 | 本人 | 課税 | 本人は市民税を納めているを明示 |

| 世帯 | 世帯課税 | 世帯者が市民税を納めている | |

| 合計所得金額 | 189万円 | 市県民税「総所得金額」-10万円※ | |

| 課税年金収入 | -円 | ||

| 月額保険料 | A | 7,250 円 | 計算順序は、ランク表で87000円が決まり、12か月で割り月当りにすると7250円になることを表示 |

| 対象月数 | B | 12 か月 | |

| 保険料額 | A×B | 87,000 円 | |

| 減免額 | ------ | 該当せず | |

| 減免後保険料額 | ------ | ||

※合計所得が10万円を超える場合は一律10万円を控除した金額となります。

②介護保険料の納付方法と保険料額

下表のような表で各月の納付金額が割り当てられています。

[例示表の説明]

4月、6月は昨年の決定に基づく保険料ですが、実質は今年度分の保険料になります。

従って、①で決まった今年度の保険料年額(例示87,000円)から既に支払った4月6月保険料68,400円(34,200+34,200)を引くと18800円になります。

この18,800円を8.10.12.2月に振り分けると下表のような月別保険料額になります。

| 通常は前年度2月と同額ですが、今年度保険年額決定で8月が変わる場合があります。(仮徴収) | 今年度の保険料年額から、左の仮徴収分を差し引いた額を3回に分けて天引きされます(本徴収) | ||||

| 4月 | 6月 | 8月 | 10月 | 12月 | 2月 |

| 34,200円 | 34,200円 | 4,600円 | 4,800円 | 4,600円 | 4,600円 |

| ⇐ 73,000円 ⇒ | ⇐ 14,000円 ⇒ | ||||

| 保険料年額 87,000円(第7段階) | |||||

➂徴収方法と月別保険料明細

年金から天引きされる「特別徴収分」と納付書又は口座振替で納付する「普通徴収分」の各月の保険料額が記載されています。

なお、介護保険料の納入方法は、年金年額が18万円以上の場合は年金より特別徴収となり、18万円以下の場合は納付書による普通徴収により個別に収めることになります。

特別徴収分

| 4月 | 6月 | 8月 | 10月 | 12月 | 2月 | |

| 本徴収 | 4,800 | 4,600 | 4,600 | |||

| 仮徴収 | 34,200 | 34,200 | 4,600 |

普通徴収分 納付は毎月度

| 7月 | 8月 | 9月 | 10月 | 11月 | 12月 | 1月 | 2月 | |

| 徴収 | ー | ー | ー | ー | ー | ー | ー | ー |

この通知書により、年金等からの天引き額を確認することになります。

介護保険料決定の基本的仕組みのおさらい

年齢による被保険者区分

介護保険は、40歳以上の国民全員が被保険者になり、介護を必要とする可能性の高い65歳以上を「第1号被保険者」、それを支える現役世代の40歳以上65歳未満者を「第2号被保険者」で構成されています。

保険料を徴収する義務者

介護保険料は、最終的には市区町村に納入されますが、被保険者からの徴収は、会社員の場合は健康保険組合等が、自営業等国民健康保険加入者の場合は、国民健康保険が介護保険料を代行徴収します。

但し、65歳以上の第1号被保険者は、会社員、自営業問わず全て国民年金からの代行徴収となります。

| 年齢 区分 | 被保険者区分 | 所属 | 介護保険料徴収(天引き)窓口 |

| 40~64歳 | 第2号 被保険者 | 会社員 | 健保組合等が健康保険料と併せて代行徴収 |

| 自営業等 | 国保が国民健康保険料と併せて代行徴取 | ||

| 65歳 以上 | 第1号 被保険者 | 会社員 | 年金から代行徴収(健保組合から分離) |

| 自営業等 | 年金から代行徴収(国保から分離) |

※代行徴収とは、市区町村に代わって徴収するという意味です。

65歳以上第1号被保険者の保険料率決定の仕組み

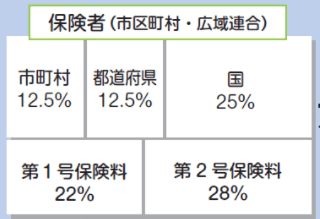

介護保険の財源は、国、都道府県、市区町村が5割、保険料収入で5割と決められています。 そして、保険料5割の内、第1号被保険者は22%、第2号被保険者は28%負担とされています。

つまり、65歳以上の第1号被保険者全員で介護費総額の22%分を負担するルールになっています。

②次に、65歳以上の第1号被保険者一人当たり負担すべき金額が「基準額」として決定される!

介護費総額の22%を65歳以上被保険者数で一人当たりに換算した額が、「基準額」となります。(3年に一度改定)

| 基準額=(介護費総額×65歳以上の負担割合22%÷65歳以上人数) |

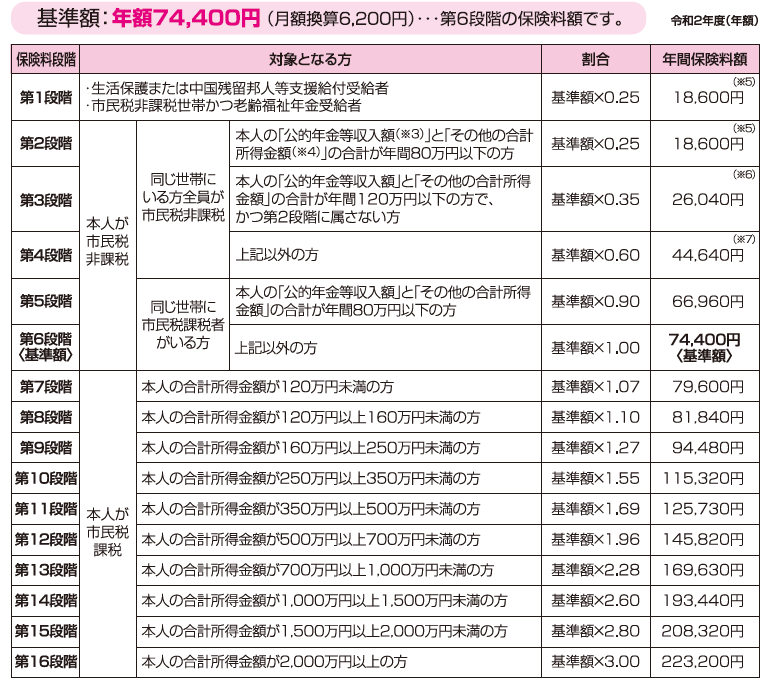

➂この「基準額」を負担能力に応じた負担とするため、所得の状況による累進割り増しを用いて「所得段階別保険料額表」が作成される(3年に一度改定)。

一人当たりの基準額を「所得の負担能力」に応じて調整(負担能力のある世帯には割り増しを、そうでない世帯には軽減を)して設定されたのが「所得段階別保険料年額表」(呼称は仮称です)です。

※この「所得段階別保険料年額表」の所得段階は、地域によって区々です。

しかし、大体は、次のような本人及び同世帯の所得状況によって段階づけられています。

| 本人及び世帯全員が非課税の場合・・・合計所得で3段階 本人が非課税で世帯に課税対象者がいる場合・・合計所得で2段階 本人の所得が一定以上ある場合・・・本人所得で12段階 |

実際の所得段階表は次のようになっています。

[横浜市の実例]

基準額(65歳以上被保険者数一人当たりに負担額)74,400円を1とし、最低負担層を0.25、最高負担層を3.0として16段階を設定。

介護保険料の算定に用いられる所得

保険料算定に用いられる合計所得は、前年度の合計所得金額が用いられます。

年金や給与、不動産、配当、譲渡などの各所得金額の合計で、医療費控除や扶養控除などの所得控除を引く前の金額となります。(※できるだけ徴収を大きくするため)

| ※介護保険料の負担能力の捉え方は「収入重視主義」と思えます。 なぜならば、国民健康保険や他の算定に用いられる所得の捉え方は、実質所得(収入を得る為の経費などは除く)を重視したものです。 しかし、介護保険の場合は、「収入額重視主義」ともいえるほど、収入から扶養控除や社会保険料控除さらに基礎控除すら認めないばかりか損失の繰越控除すら認めない捉え方となっています。 従って、確定申告で分離課税で損失の繰越や相殺をしても、介護保険算定のための所得は損失分を除く前の数字が用いられます。(注意必要) 参考:「確定申告で損しない為の留意点|住民税や社会保険料へのはね返り防止OK?」 「介護保険料算定は、国民健康保険料算定の場合と違って、過去の損失の繰越控除との損益通算は考慮されないため、今年度に発生した損益のみの所得認識となります。 介護保険の場合、過去の繰越損で損益通算されない形で介護保険料算定が行われることに注意が必要です。」 |

従って、前年度の総所得合計でランク表にあてはめて介護保険料が決定されることになります。

(40歳以上の第2号被保険者で会社員の場合は、給与や賞与などを基にした標準報酬月額に介護保険料率を乗じた金額で決定が天引きされます。 また、国民健保では、前年の所得に応じた所得割と世帯数に応じた均等割や平等割、資産割などで決められます。)

最後に

年々高齢化に伴う要介護者が増加しており、財源確保のための保険料引き上げの動きが活発になっています。

今年の3月に新聞社が実施し回答があった73市区の約78%にあたる57市区で、65歳以上の介護保険料基準額は月額6千円以上になることがわかりました。

繰り返しますが、介護保険料は、住民税の課税所得が算定基礎になっています。

介護保険料負担軽減のために住民税の節減対策に努められることをおすすめします。

ーーーーーーーーーーー 完 ーーーーーーーーーーーー

|

|

||||

|

|

||||

-

no image

-

no image

-

no image

-

no image

-

no image

-

no image

-

no image

-

no image

-

no image