�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2019�N01��10��

�N�����āAFunds�Ƃ��������i�߂�B�\�[�V���������f�B���O�̐��E�ւ悤�����B

��Funds�i�t�@���Y�j�Ƃ͉����H

�@���܂ł̕�炵�̒��Łu�������Ɓv�Ɓu���Ă��Ȃ����Ɓv��U��Ԃ�ƈ��|�I�Ɍ�҂ɌR�z�������邱�Ƃ������Ȃ�܂��B����������͓��R�̋A���ŁA�l�������s���ɂ����Ă��鎞�Ƃ����̂́A���̉������ׂĂ̍s�����T�{���Ă��邱�Ƃ̗��Ԃ��ɂȂ邩��ł��B

�@���Ԃ͗L���ł��B���ǁA�l�͂��������Ƃ��ׂĂ͂ł��Ȃ����A�������͂��߂鎞�ɂ͉�������߂�K�v������Ƃ����b�B�撣���ďn�������������ЂƂ�I�����邱�Ƃ́A���̑厖�ȉ����𑽂������Ă��邱�Ƃ��܂܂��邱�Ƃł���A���̒~�ς������Ȃ��Ă���ƁA���������Ԃ��̂��Ȃ����Ԃ������Ȃ�Ă��Ƃ��悭�������܂��B������ƌ����Ă��ׂĂ�I�����āA������Ƃ��O�i����Ƃ������@�������I�ł͂���܂���B����͎��̕����̕Ћ��ɐς܂�Ă���ϓǖ{�����ׂĂ���Ă��邱�Ƃ�������炩�ł��B

�@������Funds�͈Ⴂ�܂����B���Ԃ̖�������l�̖����ł��B���L�̐}������킩��悤�ɁA�ЂƂ̌����ŗl�X�ȃe�[�}�ւ̑ݕt���ł��܂��BFunds��ʂ��邱�Ƃɂ���Ď������́u��������߂邱�ƂȂ��v�������s�����Ƃ��ł���̂ł��B�܂�1�~���瓊���ɎQ���ł��邾���łȂ��A�o���萔���������Ȃ��߁AFunds�́A�͂��߂ă\�[�V���������f�B���O�ɓ�����������X�ɂƂ��đ�ϕ~�����Ⴍ�Ȃ��Ă��܂��B

�@�Ƃ���ŁA�@�����N���E�h�|�[�g��\������̓��c�Y��Y���ɂ��������₪����܂��B����́u����Funds�������[�X����ɂ�����ǂ��܂ōŏ�����l���Ă����̂ł����H�v�Ƃ����A�悭���鎿��ł��B�u���ׂđz����ł��v�Ɖ�����̂������������A�Ȃ����Ȋ����ł����A�t�Ɂu�����̃\�[�V���������f�B���O����芪�������������Ă��ėՋ@���ςɑΉ����AFunds�̃��f���ƂȂ����T�[�r�X�ɐV�v�f���������������肵�ĉ��Ƃ�����̃����[�X�ɑ������܂����v�ƌ����ɗD�����ȉ������̂��������݂͂ǂ��낪�Ȃ������ŁA���̂���ӂ�ȏ�Ԃ��ʂ����Đ��m���ƌ�����^�₪�c��܂��B�ł��A2�N7�J���O����\�z���������Ƃ������Ƃ�ꂩ��Ă����̂ŁA����������z���Ă��邱�Ƃ͊ԈႢ�Ȃ������ł��B

�@�ł�Funds�Ƃ͂ǂ�ȃT�[�r�X�Ȃ̂ł��傤���B������m���߂�m���ȕ��@�͓��c�����璼�ڐ�������(��������Q���ҕ�W��)���Ƃ��ЂƂ̍l�������Ǝv���܂����A�܂��͌l�����Ǝ��g�����ۂɑ̌����Ă݂邱�������͂����߂��܂��B���āw�N���\�z���Ȃ������l�����N���z�����Ȃ������̋Ƃ𐬂������邱�Ƃ�����(�A�����E�`���[�����O)�x�Ƃ������t���c�����������܂����B���̎�����̋ƂƂ����̂́A�l�̑z����y���ɒ����čs���܂��B������Ă݂���A���ōl���Ă����̂Ƃ�������������܂����A����Ă݂Ȃ���킩��Ȃ����Ƃ�����܂��B����đʖڂȂ��蒼�����炢�̌y���t�b�g���[�N������21���I�̎���ɂ͒��x�����̂ł͂Ȃ��ł��傤���B��Ȃ��Ƃ́A�������������̂Ȃ�킩��Ȃ����痧���~�܂�̂ł͂Ȃ��āA�킩��Ȃ��Ă�����ł�����ł��O�ɐi�ޗE�C���K�v���Ǝ��ӂ܂炯�͎v���܂��B�Ȃ��A���L��Funds�̃A�t�B���G�C�g�����N��Y�t���Ă����܂����B�������̂�����X�������肢���܂��B

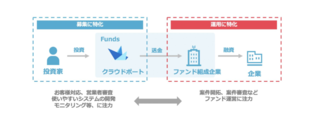

�@�����̒ʂ�O�u�������Ȃ�\����܂���B�������炪�{��́uFunds�i�t�@���Y�j�Ƃ͉����v�ł����A��\�I�Ȏd�g�݂͑S����2�������܂��B�܂��́A�����Ƃ�Funds�̃v���b�g�t�H�[���̎戵�҂ł���N���E�h�|�[�g��ʂ��Ċ�Ƃ��g�������t�@���h�ɏo��������B�����g����Ƃ����Ђ̊֘A��Ђɑݕt�����s���A���̊֘A��Ђ��ݕt���ꂽ�ŏI�������v��(���)����ԍςœ����闘�q�����𓊎��Ƃ֊Ҍ�������Z���i�ł���A����̎d�g�݂��u���[���^�v�ƌď̂��܂��i���L�C���[�W�}�Q�Ɓj�B

�@���ɁA�����Ƃ�Funds�̃v���b�g�t�H�[���̎戵�҂ł���N���E�h�|�[�g��ʂ��Ċ�Ƃ��g�������t�@���h�ɏo��������B�����g����Ƃ��ŏI�������v��(���)�ƂȂ�s���Y��Ђɑݕt�����s���A���̕s���Y��Ђ��s���s���Y���Ƃɂ���ē���ꂽ���v�̈ꕔ�𓊎��Ƃ֊Ҍ�������Z���i�ł���A���̎d�g�݂��u�s���Y�^�v�ƌď̂��܂��i���L�C���[�W�}�Q�Ɓj�B

��Funds�Ɗ����̃\�[�V���������f�B���O�̈Ⴂ�ɂ���

�@Funds���̗p����u�s���Y�^�v�̎d�g�݂́A�uOwnersBook�v�Ȃǂɂ���\�����悤�ɁA�����̃\�[�V���������f�B���O�Ǝ҂ł��̗p����Ă��郍�W�b�N�ł��B���M���ׂ��́A��������́u���[���^�v�ł��BFunds���̗p���郍�[���^�̓����Ƃ��āA�����̃\�[�V���������f�B���O�Ɣ�r���đ傫���قȂ�|�C���g�́A�����ƂɂƂ��ē������X�N�������ǂ��蔼������d�g�݂��̗p���Ă���_���������܂��B�]�O�̃\�[�V���������f�B���O�ł́A�ŏI�������v��(���)�̕ԍς��鎖�Ԃ���������ƁA���������������Ƃ֗��q(���z��)�̎x��������~�����̂Ɠ����ɁA�������{���Ԋ҂�����(�����̗��v�r��)����܂��B���̂��ߕԍς�����ɂȂ����ۂ̕⏞�Ƃ��āA������̏ꍇ�ɔ����ĕs���Y�S�ۂȂǂ�ݒ肵�Ă��܂��B���z���y�ь����̕ԍς������ʂ�ɗ��s����Ȃ����ɂ́A�s���Y�̒S�ی������s���邱�Ƃɂ�蓾�������œ����Ƃ֔z�����邱�ƂɂȂ�܂��B�������A�^�������ƕ��z���ꂽ�������������{�ɖ����Ȃ��ꍇ������܂��B�����Ȃ����ꍇ�A�����Ƃ͕s�������ŏI�������v��(���)�֎x���������߂邱�Ƃ��ł��邩�Ƃ������Ƃł����A�ł��Ȃ��ꍇ���u�m�����R�[�X���[���v�A�ł���ꍇ���u���R�[�X���[���v�ƌĂ�ł��܂��B���Ȃ݂Ɋ����̃\�[�V���������f�B���O�Ǝ҂��̗p���Ă��邱�Ƃ������̂͑O�҂ł���AFunds�͌�҂��̗p���Ă��܂��B�v����ɁAFunds�ł́A�ŏI�������v��(���)�̕ԍς̐i���Ɋւ�炸�A�g����Ƃ̊֘A��Ђ́A�g����Ƃ�ʂ��ē����Ƃ֕K����������ԍς���`�����Ă���Ƃ������ƂɂȂ�܂��B���̓_�������̃\�[�V���������f�B���O�Ǝ҂Ƃ̈�Ԃ̈Ⴂ�ł��B

�����v�������N���ɂ����d�g�݂���������Ă���

�@��W�v���b�g�t�H�[���̎戵���^�c��(�N���E�h�|�[�g)�ƃt�@���h�g�����(�A�C�t����)���킯�邱�Ƃɂ��A�����g���_����B�ꖪ�ɂ������v�����s�זh�~�̎d�g�݂���������Ă��܂��B�s�����������u�݂�Ȃ̃N���W�b�g�v��u���b�L�[�o���N�v�ł́A��W�v���b�g�t�H�[���̎戵���^�c�҂ƃt�@���h�g����Ƃ��u�قړ���v�ł���g���ł����������Ƃ�������Ō����ȐR���͂ł����A�ݕt�R���͂��萷��Ō��ʓI�ɕs���Y�S�ۂ��ߑ�]�����A�ߏ�ݕt���������ʁA�����Ƃɐr��ȑ����������܂����B

�@�u��W�Ɩ��v�Ɓu�^�p�Ɩ��v��Ɨ������邱�Ƃ́A���������s���������邽�߂ɂ��d�v�ł��B���R�N���E�h�|�[�g�́AFunds�Ƃ����v���b�g�t�H�[�����J�����邱�Ƃɂ��A����𗘗p����c�Ǝ҂̐R���ƒ���I�ȃ��j�^�����O�R�����s���܂��B���̔w�i�ɂ́A�\�[�V���������f�B���O�Ǝҍő��ł������umaneo�}�[�P�b�g�v���A�uGreen Infra Lending�Ёi�ȉ��uGIL�Ёv�Ƃ����j�v���c�Ǝ҂Ƃ���t�@���h�̎擾���U�ɂ����āAGIL�Ђ����B����������GIL�Ђ̐e��Ђł���JC�T�[�r�X�Ђ̊֘A��Ђ��o�R����JC�T�[�r�X�ɑݕt�AJC�T�[�r�X�Ђ����z�����d���ɓ������s���Ă���\�[�V���������f�B���O�Ǝ҂����܂����B���������ۂɂ́A�o���Ώێ��ƂɎx�o���Ă��邩�،�������Ď��ψ���������Ƃ���Amaneo�}�[�P�b�g�Ŏ擾���U���s�����ۂɒ���Ă��������g�r�Ƃ͈قȂ�o���Ώێ��Ƃ̎��Ɠ��֎x�o���Ă��邱�Ƃ����o���܂��Bmaneo�}�[�P�b�g��JC�T�[�r�X�Ђ̎��Ԃ�c����ӂ��Ă������߂Ɍ��ʂƂ��āA�t�@���h�̎擾���U�Ɋւ��A���U�̕\�����������Ƃɂ��A�،�������Ď��ψ�����s�������̊��������o����A�����̓����Ƃ̐M���𗠐邱�ƂɂȂ�܂����B���̂��߃N���E�h�|�[�g�́AFunds��ʂ��Ď擾���U���s�����t�@���h�̎����g�r�����ۂ̎����g�r�Ɠ���ƂȂ��Ă��邩�̊m�F�����邱�Ƃ́A���̋ƊE�Ő����c�邽�߂ɂ́A�u�Œ���v���Ȃ�������Ȃ����㖽��ƂȂ��Ă��܂����A���̑̐���Funds�ɂ͊��ɐ����Ă��܂��i���L�C���[�W�}�Q�Ɓj�B

���ƊE�̃��[�h���Ƃ��č����Funds�Ɋ��҂��邱��

�@��ʓI�ɋK�͂��傫����s�ł́A���Ђł͎J������Ȃ��Ȃǂ̗��R����A�O���̐��Ɓi�s���Y�Ӓ�m�Ȃǁj�ցu�S�ە]���v���O������ꍇ������܂��B���ۃ\�[�V���������f�B���O�Ǝ҂ł���OwnersBook�́A��W�Č��̒S�ە]���̎Z�o���A�E�g�\�[�V���O���Ă��܂��BOwnersBook���g���s���Y�R�[�|���[�g�t�@���f�B���O�ƂƂ��Ă���A�Г��ɗD�G�ȕs���Y�Ӓ�m������Ȃ���A�Ȃ��A�A�E�g�\�[�V���O����̂��s�v�c�Ɏv������������Ǝv���܂��B����𗝉�����ɂ́A�܂����Z�@�ւ��Z������ۂ̎d�g�݂𗝉����邱�Ƃ���ł��B

�@��ʓI�ɋ��Z�@�ւɂ��u�Z���S���v���u�R���S���v��2�̑��ʂ����S���҂����݂��Ă��܂��B�O�҂͗Z���ɐϋɓI�Ɏ��g�ވ���ŁA��҂͗Z���ɑ��ĕێ�I�ȃX�^���X����������S���Ă��܂��B�Ⴆ�u���̕����ɂ����܂ł̉��l���{���ɂ���́H�v�ƐR���S�����w�E���邱�Ƃ�����A�u������ƌ��������ς��肷������Ȃ��́H�v�ƗZ���S������������ꍇ������܂��B�݂��̃����c������܂����炨�݂��^���ł��B�������O���̐��Ƃֈ˗����ĎГ��g�c��ʂ��₷������悤�Ɂu�q�ϓI�ȑ�O�҂ɂ��ӌ��v�����߂����Ƃ�����܂��B�S�ە]�������O���̐��Ɓi�s���Y�Ӓ�m�j���Z���S���ƐR���S���̊Ԃ����n�������ځi���҂֎Z��̍������������`�����j��S���܂��B��������ꂸ�Ɍ����A�S�ە]���������s���Y�Ӓ�m�ɂ́A���҂̃T���h�o�b�N�ɂȂ��Ă��炢�܂��B���������������ʁA�S�ە]�����z�̌X���I�ɂ͕ێ�I�ȕ]���ւƎ��ʂ��Ă����܂��B

�@����܂ł̋��Z�@�ւōs���Ă������̂悤�ȐR�����@�ł́A�ǂ����Ă����Ԃ��K�v�ɂȂ�܂��B���Z�@�ւ���舵���u�A�p�[�g���[���v�͋�������������ŁA����܂ł̋��Z�@�ւ̌o���̒~�ςɂ��R��������m�ŁA�p�b�P�[�W������Ă��邽�ߐR�����v���ɐi�݂܂��B�������A�s���Y�����Ɍ��炸�A�ݔ�������^�]�����Ȃǂ̈�ʎ��Ƃ̂��߂��u���Ɛ��Z���v�͌X�̉�Ђ̎���ɂ��I�[�_�[���C�h�ł��邽�ߐR���������Ȃ�܂��B����ŁA�������Ⴍ�A�Z�����Ԃ����߂ɂƂ��Ȃǂ̃����b�g������܂��B

�@�\�[�V���������f�B���O�̃����b�g�̂ЂƂƂ��āA�����g�r����Ȃ��Őv���ɑݕt�����s�ł��鈳�|�I�ȐR���X�s�[�h�ɂ���܂��B�������A�����p������\�[�V���������f�B���O�Ǝ҂ɂ��u�x���v��u�������{�̊����v�̌����́A����܂Řb���Ă����悤�ȁA�]�O�̋��Z�@�ւł͓��R�s���Ă����u�R���̎d�g�݁v���܂������@�\���Ă��Ȃ����߂ɐ����Ă����u�l�Ёv���Ǝ��͍l���Ă��܂��B

�@���݂̃\�[�V���������f�B���O���Ǝ҂���W�����Ă���s���Y�Č��ɂ����āA��������Ă���S�ە����̕]���̋L�ڕ��@������ƁA���p�\�艿�i�E���v�Ҍ��]���z�E�Ǝ҃q�A�����O�E�̔��\�艿�i�ȂǁA�e�ЂňقȂ����L�ڂ���Ă��܂��B��������Ĉ�a������������������Ǝv���܂��B�܂�A�\�[�V���������f�B���O�Ǝ҂��S�ۉ��l�Ƃ��Ă݂Ȃ����i�́A�ǂ�����Z���S���҂̗�����ւ��������i�ł��B

�@����ŁA�R���S���҂̗��ꂩ�狁�߂�S�ە]���̎Z�o���@�͑�ʂ��Ď��̂R�ɂȂ�܂��B

�@�@�@�����@�ɂ��u�ώZ���i�v

�@�@�A�������@�ɂ��u�䏀���i�v

�@�@�B���v�Ҍ��@�ɂ��u���v���i�v

�@�ʏ�͏�L3���l�����ĒS�ۉ��l�f���܂��B�����Ē��ł����Z�@�ւ��ł��d������̂́A�����@�ɂ��u�ώZ���i�v�ł��B�����ł́A������Ƃ͏Ȃ��܂����A��ʂ̕��ł��ȈՓI�ɔ��f����v�Z��������܂��B

�@�@�y�y�n�z�y�n�̉��i���H����×�n��

�@�@�y�����z�����̉��i���Ē��B���i×�����ʐ�×�c�����^�@��ϗp�N��

�@�v����ɁA�Z���S���҂͓����Ώە����ɑ��āu�����v��u�L���b�V���t���[�v�̑��ʂ���A�v���[�`���锽�ʁA�R���S���҂́u�ώZ���i�v�̑��ʂ���A�v���[�`�����݂Ă��܂��B����͂ǂ���̕��@�����������Ƃ������i�̂��̂ł͂���܂���B�������A�O�҂��̗p���Ă���ꍇ�́A�ŏI�������v�ҁi���j�̗v�]���F�Z�����f���ꂽ�S�ە]���ɂȂ�Ƃ������ƂɂȂ�܂��B����ł͓����Ƃ̑��ʂ��猩���ꍇ�A�����I�ȉ^�p������Ă���Ƃ͎v���܂���B

�@Funds�̕s���Y�^�ɂ����āA�ŏI�������v�ҁi���j�ƃt�@���h�g����Ƃ����炩�̓����W�ł���̂ł���A�ނ�Ɂu�R���S���ҁv�Ƃ��Ă̒S�ە]���̐R����C���邱�Ƃɂ͔��ł��B���̐E�ӂ�S���̂̓N���E�h�|�[�g�����܂������̑�O�҂ɂ��]�������҂��Ă��܂��B

�@�܂��u��W�S���v�̃N���E�h�|�[�g���ɂ́u�R���S���ҁv�Ƃ��Ă̖������A�u�^�p�S���v�̑g����Ƒ��ɂ́u�Z���S���ҁv�Ƃ��Ă̖�����S���悤�ɗv�]�������Ǝv���܂��B��Ԉ���Ȃ̂́A�g����Ƒ������ɂ��̗��҂����킹�������ė~�����Ȃ��Ƃ������Ƃł��B�{�����ꂪ�قȂ鐳���̖������ЂƂ̕���ɒS�킹��̂����v���������������郊�X�N�����ݓI�ɂ���܂��B���̂��ߌ���̃N���E�h�|�[�g�ɂ�錻��̃��j�^�����O�̎d�g�݂����ł͕s�\���ƍl���Ă��܂��B

�@����Funds���O���ɏ��A�K�͂��g�債�Ă���ƁA����܂ł̃j�b�`�Ȏs����щz���āA�����̋��Z�@�ւƋ�����������K���K��邱�ƂɂȂ�Ǝv���܂��B���̍ہA���̉�������ōs���������镪��́u���Ɛ��Z���i�v���p�[���[���j�v���Z���Ȋ������Ă��܂��B���̃t�B�[�����O�ł����B���ɂ���܂ł̊ԂɁA�R���S���ƗZ���S���̎d�g�݂����Č����ȒS�ە]�����ł��Ă���̐����\�z�ł���A�����̋��Z�@�ւɃ}�E���g�����Ǝv���܂��B

���I����

�@�����܂�Funds�ɂ��Ă����Əڍׂɏ������ƍl���܂����B�����������ȃu���K�[����������͓I�Ɍ����Funds�̂��Ƃ�����Ă����̂ŁA�����Ƃ��o�Ԃ͂Ȃ����Ƃ��v���܂����B���������������Ȃ�ɍl�������ʁA������ƈَ��Ȋ����ɂ͂Ȃ�܂������AFunds�̖����Ɋ��҂����߂ėv�]�������Ă݂܂����B������\�[�V���������f�B���O�ƊE�̐�w����āA���W���Ă����Ē��������Ǝv���܂��B

P.S.���ӂ܂炯��Funds�ɉ���o�^��������֎Q���o�^���Ă��܂��B���L��Funds�̃A�t�B���G�C�g�����N��Y�t���܂����B�������̂�����X�������肢���܂�('��')�U

�����L���O�Q����(*�P���P)�m�N���b�N�ʼn��������V�N��

�@���܂ł̕�炵�̒��Łu�������Ɓv�Ɓu���Ă��Ȃ����Ɓv��U��Ԃ�ƈ��|�I�Ɍ�҂ɌR�z�������邱�Ƃ������Ȃ�܂��B����������͓��R�̋A���ŁA�l�������s���ɂ����Ă��鎞�Ƃ����̂́A���̉������ׂĂ̍s�����T�{���Ă��邱�Ƃ̗��Ԃ��ɂȂ邩��ł��B

�@���Ԃ͗L���ł��B���ǁA�l�͂��������Ƃ��ׂĂ͂ł��Ȃ����A�������͂��߂鎞�ɂ͉�������߂�K�v������Ƃ����b�B�撣���ďn�������������ЂƂ�I�����邱�Ƃ́A���̑厖�ȉ����𑽂������Ă��邱�Ƃ��܂܂��邱�Ƃł���A���̒~�ς������Ȃ��Ă���ƁA���������Ԃ��̂��Ȃ����Ԃ������Ȃ�Ă��Ƃ��悭�������܂��B������ƌ����Ă��ׂĂ�I�����āA������Ƃ��O�i����Ƃ������@�������I�ł͂���܂���B����͎��̕����̕Ћ��ɐς܂�Ă���ϓǖ{�����ׂĂ���Ă��邱�Ƃ�������炩�ł��B

�@������Funds�͈Ⴂ�܂����B���Ԃ̖�������l�̖����ł��B���L�̐}������킩��悤�ɁA�ЂƂ̌����ŗl�X�ȃe�[�}�ւ̑ݕt���ł��܂��BFunds��ʂ��邱�Ƃɂ���Ď������́u��������߂邱�ƂȂ��v�������s�����Ƃ��ł���̂ł��B�܂�1�~���瓊���ɎQ���ł��邾���łȂ��A�o���萔���������Ȃ��߁AFunds�́A�͂��߂ă\�[�V���������f�B���O�ɓ�����������X�ɂƂ��đ�ϕ~�����Ⴍ�Ȃ��Ă��܂��B

�y�N���E�h�|�[�g��蔲���z

�@�Ƃ���ŁA�@�����N���E�h�|�[�g��\������̓��c�Y��Y���ɂ��������₪����܂��B����́u����Funds�������[�X����ɂ�����ǂ��܂ōŏ�����l���Ă����̂ł����H�v�Ƃ����A�悭���鎿��ł��B�u���ׂđz����ł��v�Ɖ�����̂������������A�Ȃ����Ȋ����ł����A�t�Ɂu�����̃\�[�V���������f�B���O����芪�������������Ă��ėՋ@���ςɑΉ����AFunds�̃��f���ƂȂ����T�[�r�X�ɐV�v�f���������������肵�ĉ��Ƃ�����̃����[�X�ɑ������܂����v�ƌ����ɗD�����ȉ������̂��������݂͂ǂ��낪�Ȃ������ŁA���̂���ӂ�ȏ�Ԃ��ʂ����Đ��m���ƌ�����^�₪�c��܂��B�ł��A2�N7�J���O����\�z���������Ƃ������Ƃ�ꂩ��Ă����̂ŁA����������z���Ă��邱�Ƃ͊ԈႢ�Ȃ������ł��B

�@�ł�Funds�Ƃ͂ǂ�ȃT�[�r�X�Ȃ̂ł��傤���B������m���߂�m���ȕ��@�͓��c�����璼�ڐ�������(��������Q���ҕ�W��)���Ƃ��ЂƂ̍l�������Ǝv���܂����A�܂��͌l�����Ǝ��g�����ۂɑ̌����Ă݂邱�������͂����߂��܂��B���āw�N���\�z���Ȃ������l�����N���z�����Ȃ������̋Ƃ𐬂������邱�Ƃ�����(�A�����E�`���[�����O)�x�Ƃ������t���c�����������܂����B���̎�����̋ƂƂ����̂́A�l�̑z����y���ɒ����čs���܂��B������Ă݂���A���ōl���Ă����̂Ƃ�������������܂����A����Ă݂Ȃ���킩��Ȃ����Ƃ�����܂��B����đʖڂȂ��蒼�����炢�̌y���t�b�g���[�N������21���I�̎���ɂ͒��x�����̂ł͂Ȃ��ł��傤���B��Ȃ��Ƃ́A�������������̂Ȃ�킩��Ȃ����痧���~�܂�̂ł͂Ȃ��āA�킩��Ȃ��Ă�����ł�����ł��O�ɐi�ޗE�C���K�v���Ǝ��ӂ܂炯�͎v���܂��B�Ȃ��A���L��Funds�̃A�t�B���G�C�g�����N��Y�t���Ă����܂����B�������̂�����X�������肢���܂��B

�@�����̒ʂ�O�u�������Ȃ�\����܂���B�������炪�{��́uFunds�i�t�@���Y�j�Ƃ͉����v�ł����A��\�I�Ȏd�g�݂͑S����2�������܂��B�܂��́A�����Ƃ�Funds�̃v���b�g�t�H�[���̎戵�҂ł���N���E�h�|�[�g��ʂ��Ċ�Ƃ��g�������t�@���h�ɏo��������B�����g����Ƃ����Ђ̊֘A��Ђɑݕt�����s���A���̊֘A��Ђ��ݕt���ꂽ�ŏI�������v��(���)����ԍςœ����闘�q�����𓊎��Ƃ֊Ҍ�������Z���i�ł���A����̎d�g�݂��u���[���^�v�ƌď̂��܂��i���L�C���[�W�}�Q�Ɓj�B

�yFunds�z�[���y�[�W��蔲���z

�@���ɁA�����Ƃ�Funds�̃v���b�g�t�H�[���̎戵�҂ł���N���E�h�|�[�g��ʂ��Ċ�Ƃ��g�������t�@���h�ɏo��������B�����g����Ƃ��ŏI�������v��(���)�ƂȂ�s���Y��Ђɑݕt�����s���A���̕s���Y��Ђ��s���s���Y���Ƃɂ���ē���ꂽ���v�̈ꕔ�𓊎��Ƃ֊Ҍ�������Z���i�ł���A���̎d�g�݂��u�s���Y�^�v�ƌď̂��܂��i���L�C���[�W�}�Q�Ɓj�B

�yFunds�z�[���y�[�W��蔲���z

��Funds�Ɗ����̃\�[�V���������f�B���O�̈Ⴂ�ɂ���

�@Funds���̗p����u�s���Y�^�v�̎d�g�݂́A�uOwnersBook�v�Ȃǂɂ���\�����悤�ɁA�����̃\�[�V���������f�B���O�Ǝ҂ł��̗p����Ă��郍�W�b�N�ł��B���M���ׂ��́A��������́u���[���^�v�ł��BFunds���̗p���郍�[���^�̓����Ƃ��āA�����̃\�[�V���������f�B���O�Ɣ�r���đ傫���قȂ�|�C���g�́A�����ƂɂƂ��ē������X�N�������ǂ��蔼������d�g�݂��̗p���Ă���_���������܂��B�]�O�̃\�[�V���������f�B���O�ł́A�ŏI�������v��(���)�̕ԍς��鎖�Ԃ���������ƁA���������������Ƃ֗��q(���z��)�̎x��������~�����̂Ɠ����ɁA�������{���Ԋ҂�����(�����̗��v�r��)����܂��B���̂��ߕԍς�����ɂȂ����ۂ̕⏞�Ƃ��āA������̏ꍇ�ɔ����ĕs���Y�S�ۂȂǂ�ݒ肵�Ă��܂��B���z���y�ь����̕ԍς������ʂ�ɗ��s����Ȃ����ɂ́A�s���Y�̒S�ی������s���邱�Ƃɂ�蓾�������œ����Ƃ֔z�����邱�ƂɂȂ�܂��B�������A�^�������ƕ��z���ꂽ�������������{�ɖ����Ȃ��ꍇ������܂��B�����Ȃ����ꍇ�A�����Ƃ͕s�������ŏI�������v��(���)�֎x���������߂邱�Ƃ��ł��邩�Ƃ������Ƃł����A�ł��Ȃ��ꍇ���u�m�����R�[�X���[���v�A�ł���ꍇ���u���R�[�X���[���v�ƌĂ�ł��܂��B���Ȃ݂Ɋ����̃\�[�V���������f�B���O�Ǝ҂��̗p���Ă��邱�Ƃ������̂͑O�҂ł���AFunds�͌�҂��̗p���Ă��܂��B�v����ɁAFunds�ł́A�ŏI�������v��(���)�̕ԍς̐i���Ɋւ�炸�A�g����Ƃ̊֘A��Ђ́A�g����Ƃ�ʂ��ē����Ƃ֕K����������ԍς���`�����Ă���Ƃ������ƂɂȂ�܂��B���̓_�������̃\�[�V���������f�B���O�Ǝ҂Ƃ̈�Ԃ̈Ⴂ�ł��B

�����v�������N���ɂ����d�g�݂���������Ă���

�@��W�v���b�g�t�H�[���̎戵���^�c��(�N���E�h�|�[�g)�ƃt�@���h�g�����(�A�C�t����)���킯�邱�Ƃɂ��A�����g���_����B�ꖪ�ɂ������v�����s�זh�~�̎d�g�݂���������Ă��܂��B�s�����������u�݂�Ȃ̃N���W�b�g�v��u���b�L�[�o���N�v�ł́A��W�v���b�g�t�H�[���̎戵���^�c�҂ƃt�@���h�g����Ƃ��u�قړ���v�ł���g���ł����������Ƃ�������Ō����ȐR���͂ł����A�ݕt�R���͂��萷��Ō��ʓI�ɕs���Y�S�ۂ��ߑ�]�����A�ߏ�ݕt���������ʁA�����Ƃɐr��ȑ����������܂����B

�@�u��W�Ɩ��v�Ɓu�^�p�Ɩ��v��Ɨ������邱�Ƃ́A���������s���������邽�߂ɂ��d�v�ł��B���R�N���E�h�|�[�g�́AFunds�Ƃ����v���b�g�t�H�[�����J�����邱�Ƃɂ��A����𗘗p����c�Ǝ҂̐R���ƒ���I�ȃ��j�^�����O�R�����s���܂��B���̔w�i�ɂ́A�\�[�V���������f�B���O�Ǝҍő��ł������umaneo�}�[�P�b�g�v���A�uGreen Infra Lending�Ёi�ȉ��uGIL�Ёv�Ƃ����j�v���c�Ǝ҂Ƃ���t�@���h�̎擾���U�ɂ����āAGIL�Ђ����B����������GIL�Ђ̐e��Ђł���JC�T�[�r�X�Ђ̊֘A��Ђ��o�R����JC�T�[�r�X�ɑݕt�AJC�T�[�r�X�Ђ����z�����d���ɓ������s���Ă���\�[�V���������f�B���O�Ǝ҂����܂����B���������ۂɂ́A�o���Ώێ��ƂɎx�o���Ă��邩�،�������Ď��ψ���������Ƃ���Amaneo�}�[�P�b�g�Ŏ擾���U���s�����ۂɒ���Ă��������g�r�Ƃ͈قȂ�o���Ώێ��Ƃ̎��Ɠ��֎x�o���Ă��邱�Ƃ����o���܂��Bmaneo�}�[�P�b�g��JC�T�[�r�X�Ђ̎��Ԃ�c����ӂ��Ă������߂Ɍ��ʂƂ��āA�t�@���h�̎擾���U�Ɋւ��A���U�̕\�����������Ƃɂ��A�،�������Ď��ψ�����s�������̊��������o����A�����̓����Ƃ̐M���𗠐邱�ƂɂȂ�܂����B���̂��߃N���E�h�|�[�g�́AFunds��ʂ��Ď擾���U���s�����t�@���h�̎����g�r�����ۂ̎����g�r�Ɠ���ƂȂ��Ă��邩�̊m�F�����邱�Ƃ́A���̋ƊE�Ő����c�邽�߂ɂ́A�u�Œ���v���Ȃ�������Ȃ����㖽��ƂȂ��Ă��܂����A���̑̐���Funds�ɂ͊��ɐ����Ă��܂��i���L�C���[�W�}�Q�Ɓj�B

�yFunds������������蔲���z

���ƊE�̃��[�h���Ƃ��č����Funds�Ɋ��҂��邱��

�@��ʓI�ɋK�͂��傫����s�ł́A���Ђł͎J������Ȃ��Ȃǂ̗��R����A�O���̐��Ɓi�s���Y�Ӓ�m�Ȃǁj�ցu�S�ە]���v���O������ꍇ������܂��B���ۃ\�[�V���������f�B���O�Ǝ҂ł���OwnersBook�́A��W�Č��̒S�ە]���̎Z�o���A�E�g�\�[�V���O���Ă��܂��BOwnersBook���g���s���Y�R�[�|���[�g�t�@���f�B���O�ƂƂ��Ă���A�Г��ɗD�G�ȕs���Y�Ӓ�m������Ȃ���A�Ȃ��A�A�E�g�\�[�V���O����̂��s�v�c�Ɏv������������Ǝv���܂��B����𗝉�����ɂ́A�܂����Z�@�ւ��Z������ۂ̎d�g�݂𗝉����邱�Ƃ���ł��B

�@��ʓI�ɋ��Z�@�ւɂ��u�Z���S���v���u�R���S���v��2�̑��ʂ����S���҂����݂��Ă��܂��B�O�҂͗Z���ɐϋɓI�Ɏ��g�ވ���ŁA��҂͗Z���ɑ��ĕێ�I�ȃX�^���X����������S���Ă��܂��B�Ⴆ�u���̕����ɂ����܂ł̉��l���{���ɂ���́H�v�ƐR���S�����w�E���邱�Ƃ�����A�u������ƌ��������ς��肷������Ȃ��́H�v�ƗZ���S������������ꍇ������܂��B�݂��̃����c������܂����炨�݂��^���ł��B�������O���̐��Ƃֈ˗����ĎГ��g�c��ʂ��₷������悤�Ɂu�q�ϓI�ȑ�O�҂ɂ��ӌ��v�����߂����Ƃ�����܂��B�S�ە]�������O���̐��Ɓi�s���Y�Ӓ�m�j���Z���S���ƐR���S���̊Ԃ����n�������ځi���҂֎Z��̍������������`�����j��S���܂��B��������ꂸ�Ɍ����A�S�ە]���������s���Y�Ӓ�m�ɂ́A���҂̃T���h�o�b�N�ɂȂ��Ă��炢�܂��B���������������ʁA�S�ە]�����z�̌X���I�ɂ͕ێ�I�ȕ]���ւƎ��ʂ��Ă����܂��B

�@����܂ł̋��Z�@�ւōs���Ă������̂悤�ȐR�����@�ł́A�ǂ����Ă����Ԃ��K�v�ɂȂ�܂��B���Z�@�ւ���舵���u�A�p�[�g���[���v�͋�������������ŁA����܂ł̋��Z�@�ւ̌o���̒~�ςɂ��R��������m�ŁA�p�b�P�[�W������Ă��邽�ߐR�����v���ɐi�݂܂��B�������A�s���Y�����Ɍ��炸�A�ݔ�������^�]�����Ȃǂ̈�ʎ��Ƃ̂��߂��u���Ɛ��Z���v�͌X�̉�Ђ̎���ɂ��I�[�_�[���C�h�ł��邽�ߐR���������Ȃ�܂��B����ŁA�������Ⴍ�A�Z�����Ԃ����߂ɂƂ��Ȃǂ̃����b�g������܂��B

�@�\�[�V���������f�B���O�̃����b�g�̂ЂƂƂ��āA�����g�r����Ȃ��Őv���ɑݕt�����s�ł��鈳�|�I�ȐR���X�s�[�h�ɂ���܂��B�������A�����p������\�[�V���������f�B���O�Ǝ҂ɂ��u�x���v��u�������{�̊����v�̌����́A����܂Řb���Ă����悤�ȁA�]�O�̋��Z�@�ւł͓��R�s���Ă����u�R���̎d�g�݁v���܂������@�\���Ă��Ȃ����߂ɐ����Ă����u�l�Ёv���Ǝ��͍l���Ă��܂��B

�@���݂̃\�[�V���������f�B���O���Ǝ҂���W�����Ă���s���Y�Č��ɂ����āA��������Ă���S�ە����̕]���̋L�ڕ��@������ƁA���p�\�艿�i�E���v�Ҍ��]���z�E�Ǝ҃q�A�����O�E�̔��\�艿�i�ȂǁA�e�ЂňقȂ����L�ڂ���Ă��܂��B��������Ĉ�a������������������Ǝv���܂��B�܂�A�\�[�V���������f�B���O�Ǝ҂��S�ۉ��l�Ƃ��Ă݂Ȃ����i�́A�ǂ�����Z���S���҂̗�����ւ��������i�ł��B

�@����ŁA�R���S���҂̗��ꂩ�狁�߂�S�ە]���̎Z�o���@�͑�ʂ��Ď��̂R�ɂȂ�܂��B

�@�@�@�����@�ɂ��u�ώZ���i�v

�@�@�A�������@�ɂ��u�䏀���i�v

�@�@�B���v�Ҍ��@�ɂ��u���v���i�v

�@�ʏ�͏�L3���l�����ĒS�ۉ��l�f���܂��B�����Ē��ł����Z�@�ւ��ł��d������̂́A�����@�ɂ��u�ώZ���i�v�ł��B�����ł́A������Ƃ͏Ȃ��܂����A��ʂ̕��ł��ȈՓI�ɔ��f����v�Z��������܂��B

�@�@�y�y�n�z�y�n�̉��i���H����×�n��

�@�@�y�����z�����̉��i���Ē��B���i×�����ʐ�×�c�����^�@��ϗp�N��

�@�v����ɁA�Z���S���҂͓����Ώە����ɑ��āu�����v��u�L���b�V���t���[�v�̑��ʂ���A�v���[�`���锽�ʁA�R���S���҂́u�ώZ���i�v�̑��ʂ���A�v���[�`�����݂Ă��܂��B����͂ǂ���̕��@�����������Ƃ������i�̂��̂ł͂���܂���B�������A�O�҂��̗p���Ă���ꍇ�́A�ŏI�������v�ҁi���j�̗v�]���F�Z�����f���ꂽ�S�ە]���ɂȂ�Ƃ������ƂɂȂ�܂��B����ł͓����Ƃ̑��ʂ��猩���ꍇ�A�����I�ȉ^�p������Ă���Ƃ͎v���܂���B

�@Funds�̕s���Y�^�ɂ����āA�ŏI�������v�ҁi���j�ƃt�@���h�g����Ƃ����炩�̓����W�ł���̂ł���A�ނ�Ɂu�R���S���ҁv�Ƃ��Ă̒S�ە]���̐R����C���邱�Ƃɂ͔��ł��B���̐E�ӂ�S���̂̓N���E�h�|�[�g�����܂������̑�O�҂ɂ��]�������҂��Ă��܂��B

�@�܂��u��W�S���v�̃N���E�h�|�[�g���ɂ́u�R���S���ҁv�Ƃ��Ă̖������A�u�^�p�S���v�̑g����Ƒ��ɂ́u�Z���S���ҁv�Ƃ��Ă̖�����S���悤�ɗv�]�������Ǝv���܂��B��Ԉ���Ȃ̂́A�g����Ƒ������ɂ��̗��҂����킹�������ė~�����Ȃ��Ƃ������Ƃł��B�{�����ꂪ�قȂ鐳���̖������ЂƂ̕���ɒS�킹��̂����v���������������郊�X�N�����ݓI�ɂ���܂��B���̂��ߌ���̃N���E�h�|�[�g�ɂ�錻��̃��j�^�����O�̎d�g�݂����ł͕s�\���ƍl���Ă��܂��B

�@����Funds���O���ɏ��A�K�͂��g�債�Ă���ƁA����܂ł̃j�b�`�Ȏs����щz���āA�����̋��Z�@�ւƋ�����������K���K��邱�ƂɂȂ�Ǝv���܂��B���̍ہA���̉�������ōs���������镪��́u���Ɛ��Z���i�v���p�[���[���j�v���Z���Ȋ������Ă��܂��B���̃t�B�[�����O�ł����B���ɂ���܂ł̊ԂɁA�R���S���ƗZ���S���̎d�g�݂����Č����ȒS�ە]�����ł��Ă���̐����\�z�ł���A�����̋��Z�@�ւɃ}�E���g�����Ǝv���܂��B

���I����

�@�����܂�Funds�ɂ��Ă����Əڍׂɏ������ƍl���܂����B�����������ȃu���K�[����������͓I�Ɍ����Funds�̂��Ƃ�����Ă����̂ŁA�����Ƃ��o�Ԃ͂Ȃ����Ƃ��v���܂����B���������������Ȃ�ɍl�������ʁA������ƈَ��Ȋ����ɂ͂Ȃ�܂������AFunds�̖����Ɋ��҂����߂ėv�]�������Ă݂܂����B������\�[�V���������f�B���O�ƊE�̐�w����āA���W���Ă����Ē��������Ǝv���܂��B

P.S.���ӂ܂炯��Funds�ɉ���o�^��������֎Q���o�^���Ă��܂��B���L��Funds�̃A�t�B���G�C�g�����N��Y�t���܂����B�������̂�����X�������肢���܂�('��')�U

�����L���O�Q����(*�P���P)�m�N���b�N�ʼn��������V�N��