2018年11月26日

OwnersBookの「練馬区マンション素地第1号ファンド第1回 」について

連日のボヤキをお許し下さい。しかし、OwnersBookがあまりに偏ったスタンスだったので連日で投稿することになりました。私ふまんだらけは、OwnersBookに恨みはまったくありません。しかし世間では蝶よ花よともてはやされるOwnersBookについて、しっかりと言うべきことは言わないと健全な業界の発展に繋がらないので、現在のOwnersBookと投資家の立ち位置について、少し指摘しておきたいと思います。

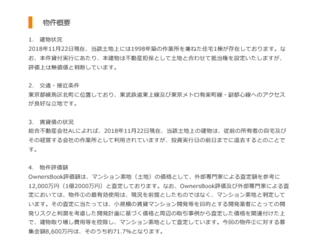

住居兼作業所ということなので評価物件は木造やモルタル造りの建物と思われます。ということは約15年〜22年で減価償却するので、物件概要にあるように建物部分を評価参入しないのは当然です。問題は、ロードスターキャピタル側の現在の立ち位置です。付加価値を高めて転売するコーポレートファンディングをメイン事業としていることから、ある程度想像はしていましたが、担保評価に対してまったくボロワーとレンダーに対して中立姿勢ではないことがハッキリしました。

マンションを建設するにあたり開発事業者のリスクプレミアと利潤及び取引事例を加味した不動産評価では、投資家にとっての正当な不動産担保評価額にはならないということです。

ここで不動産投資について詳しく語ることはしませんが、大まかな見方、考え方だけを示します。これは不動産投資を行っている方にとってはイメージしやすいと思います。例えば普通の会社員がローンを組んで自己使用のためにマンションを購入する価格とサラリーマン大家になるためにマンションを購入する価格では拠出できる上限金額は同一ではないからです。対象物件が同じでもです。

ソーシャルレンディング投資家はなぜ投資をするのかと言えば、利息を得るためです。そして何よりも大事なことは元本の棄損を防ぐことが最重要です。今回のケースで言えば、マンションの開発業者が物件を売りさばけなかった場合に抵当権が実行されて換価されるわけです。

果たして最有効使用として売れなかった価格を基にした担保は、当初の担保価値が保全されているのでしょうか。私ふまんだらけは疑問です。要は、開発業者側の小売希望価格が担保評価のベースに位置付けることについて、もっと突っ込めば、なぜ本来関係の無い担保評価に開発業者側の利潤を含める必要があるのか、大変疑義があります。

投資家の資金を保全するための担保評価を下すのであれば、最有効使用で導かれる理論値の天井付近ではなく、最悪デフォルトした際にも保全が利く範囲内での担保評価の手法を導入するべきと私ふまんだらけは考えます。現状で誰も納得できる指針は、あくまで「路線価」に根差した評価が必要だと思います。何度もバブルを経験してきた日本において、開発業者がなぜ淘汰されたのか。またコーポレートファンディング業者に老舗ががほとんどないのはなぜなのか。今一度足元を見直した方が賢明だと思います。頼むから、助けるべき相手を、守るべき対象を間違わないでくれ、と私ふまんだらけは切に思います。

利回りは5%前後が多くリターンが控えめではありますが、「安全性」を重視するのであれば、おススメなソーシャルレンディング業者です。私ふまんだらけも投資しています。下記にアフィリエイト広告を添付しておきますので、ご興味のある方は宜しくお願いします。

ランキング参加中(* ̄▽ ̄)ノクリックで応援ヨロシク♪

住居兼作業所ということなので評価物件は木造やモルタル造りの建物と思われます。ということは約15年〜22年で減価償却するので、物件概要にあるように建物部分を評価参入しないのは当然です。問題は、ロードスターキャピタル側の現在の立ち位置です。付加価値を高めて転売するコーポレートファンディングをメイン事業としていることから、ある程度想像はしていましたが、担保評価に対してまったくボロワーとレンダーに対して中立姿勢ではないことがハッキリしました。

マンションを建設するにあたり開発事業者のリスクプレミアと利潤及び取引事例を加味した不動産評価では、投資家にとっての正当な不動産担保評価額にはならないということです。

ここで不動産投資について詳しく語ることはしませんが、大まかな見方、考え方だけを示します。これは不動産投資を行っている方にとってはイメージしやすいと思います。例えば普通の会社員がローンを組んで自己使用のためにマンションを購入する価格とサラリーマン大家になるためにマンションを購入する価格では拠出できる上限金額は同一ではないからです。対象物件が同じでもです。

ソーシャルレンディング投資家はなぜ投資をするのかと言えば、利息を得るためです。そして何よりも大事なことは元本の棄損を防ぐことが最重要です。今回のケースで言えば、マンションの開発業者が物件を売りさばけなかった場合に抵当権が実行されて換価されるわけです。

果たして最有効使用として売れなかった価格を基にした担保は、当初の担保価値が保全されているのでしょうか。私ふまんだらけは疑問です。要は、開発業者側の小売希望価格が担保評価のベースに位置付けることについて、もっと突っ込めば、なぜ本来関係の無い担保評価に開発業者側の利潤を含める必要があるのか、大変疑義があります。

投資家の資金を保全するための担保評価を下すのであれば、最有効使用で導かれる理論値の天井付近ではなく、最悪デフォルトした際にも保全が利く範囲内での担保評価の手法を導入するべきと私ふまんだらけは考えます。現状で誰も納得できる指針は、あくまで「路線価」に根差した評価が必要だと思います。何度もバブルを経験してきた日本において、開発業者がなぜ淘汰されたのか。またコーポレートファンディング業者に老舗ががほとんどないのはなぜなのか。今一度足元を見直した方が賢明だと思います。頼むから、助けるべき相手を、守るべき対象を間違わないでくれ、と私ふまんだらけは切に思います。

利回りは5%前後が多くリターンが控えめではありますが、「安全性」を重視するのであれば、おススメなソーシャルレンディング業者です。私ふまんだらけも投資しています。下記にアフィリエイト広告を添付しておきますので、ご興味のある方は宜しくお願いします。

ランキング参加中(* ̄▽ ̄)ノクリックで応援ヨロシク♪

【このカテゴリーの最新記事】

-

no image

-

no image

-

no image

この記事へのトラックバックURL

https://fanblogs.jp/tb/8334685

※ブログオーナーが承認したトラックバックのみ表示されます。

この記事へのトラックバック

確かに先日のSBIの遅延でも引き伸ばさずにサクッと担保を処分しましたよね。

そこまで考えないといけないですね。分かりました。

こちらのブログはほぼ毎日チェックしているのですが、この記事だけなぜか読み落としてました。

今後も勉強させていただきます。

都内であれば、路線価と実勢価格が異なることが度々あります。

そこで高めに評価されやすい取引事例を参考に、事業者側の価格にすり寄らせることにより、取引事例価格を正当化しているイメージです。

個人投資家としてのスタンスは、売り急いだ場合等でも保全が利くような評価手法でないと、万が一の時には元本が割れると思われます。

通常はひとつの手法で評価された価格だけを用いるのではなく、複数の評価で案分するなどの価格提示が必要です。銀行側の第一順位等が7割に満たない融資なのではなく、銀行側が評価している金額とオーナーズブック側が評価している価格にズレが生じていためと考えています。

Twitterもやっています。マイノリティBLOGですが今後とも宜しくお願いします。

初心者なのでよく分かっていないのですが、要は

1.純粋な土地だけの価値は(例えば)5千万円なのに、

2.マンション開発業者のリスク穴埋め分1千万円と、

3.マンションを建設、販売した場合に見込める利潤6千万円を載せて、

4.担保評価額を1億2千万円にしている

この場合、

5.開発業者がマンションを1億2千万円で売れなかった場合、

6.担保を実行しても1億2千万で処分できるわけはなく、

7.それを踏まえると最低でも見込める土地の価値5千万円を評価額とすべき

ってことですよね。大雑把に言うと。

僕は今まで投資する際に1億2千万円が評価額として妥当か?しか調べていませんでした。

そもそもの評価額として設定する対象(竣工後のマンションor土地)の妥当性まで考えていませんでした。

大変勉強になりました。ありがとうございました。