�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N04��17��

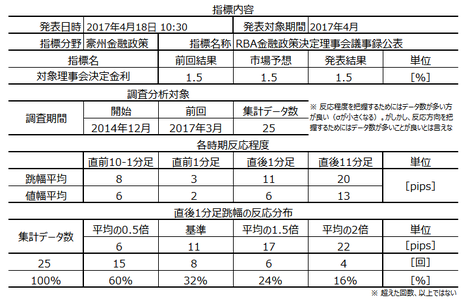

2017�N4��18��10:30���\�\��[���B���Z����uRBA���Z���藝����c���^�v���\�O���AUDJPY��������

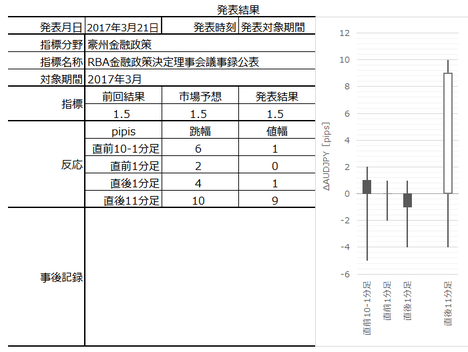

2017�N4��18��10:30�ɍ��B���Z����uRBA���Z���藝����c���^�v�����\����܂��B������\�����̂́A2017�N4��4���̉�c���^�ł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���܂�傫�Ȕ��������Ă��܂���B

���܂ɑ傫���������邱�Ƃ�����悤�ɓǂݎ��܂����A����͎s��\�z�Ȃ����͔��\���ʂ��������肾������A���グ�E���������߂��Ƃ��̔��\���������܂ނ��߂ł��B����āA����̂悤�ɗ�����_���u�s��\�z�ʂ�Ɍ���ێ��v�������ꍇ�̋c���^���\���́A��\���ϒl�����X�ɏ����Ȕ����ƂȂ�܂��B

�{�c���^�̌��ƂȂ�O����ł́u�s��\�z�ʂ�Ɍ���ێ��v�����_�ł��B�O����ł́A����1�����E����11�����Ƃ��ɉA���ł̔����ƂȂ��Ă��܂����B

���ɁA�{�c���^���\���̔����ɂ��ă|�C���g�����Ă����܂��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

���J������o���Ɋ�Â��������s���Ă��܂��B

RBA�c���^�̗v�_�́u����������藝�R�i���j�j�v�u�C���t�������v�u�o�ό��ʂ��v�ł��B

���������A�ł��S�������������������j�ɂ��ẮA�����Ύs��\�z�𗠐��ăT�v���C�Y���N�����Ă��܂��B�܂�A���ʂ��猾���i�T�v���C�Y��������ȏ�j�ł��S������u��������v���ǂݎ��Ă��Ȃ��A�Ƃ������ƂɂȂ�܂��B

����ɂ��ւ�炸�A���\���ꂽ�c���^���玟��̗�������\��������Ȃ����߁A���e�ɂ���Ă�AUD���傫���������܂��B�^�S�ËS�������āA�ǂ̕����ɂ���ċc���^���\���̔������������܂�̂��͂킩��Ȃ��A�Ƃ����̂��{���ł��B

�ނ���l�I�ɂ́A�����ɖ𗧂�ƌ����Ȃ����̂́A���I�@�ւɂ��C���t��������o�ό��ʂ��߂̌o�ώw�W�̉��߂����������ƂɎg�������𗧂A�ƍl���Ă��܂��B�����������B�o�ςɊւ��ē���ł�����́A�ĉ����ɔ�ׂď��Ȃ��̂ł�����B

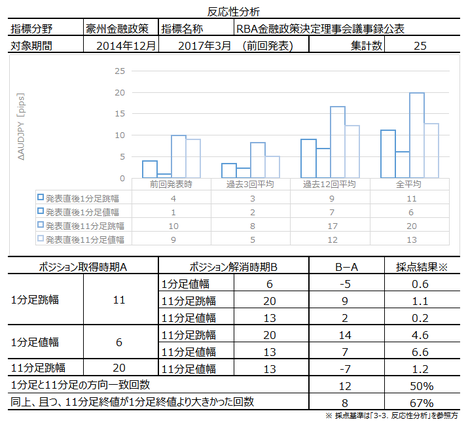

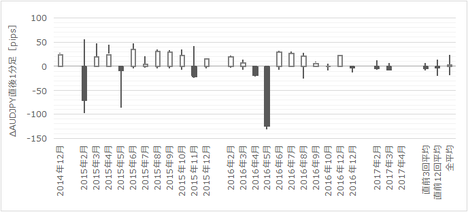

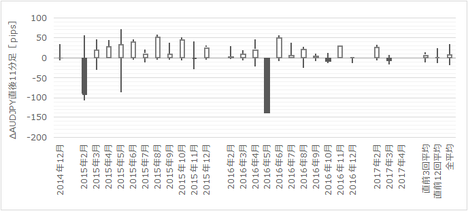

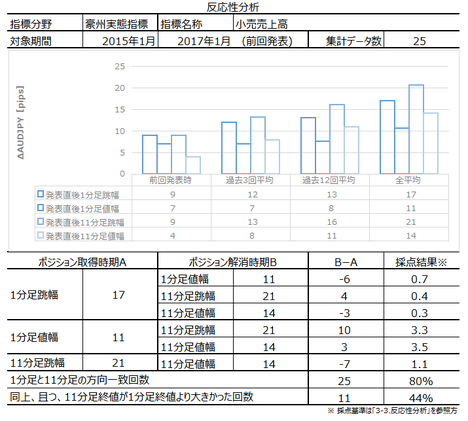

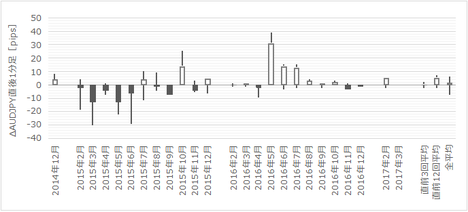

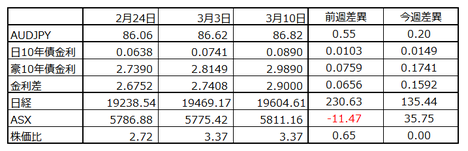

�ȉ��̒������͔͈͂́A2014�N12�����ȍ~�O����\�܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

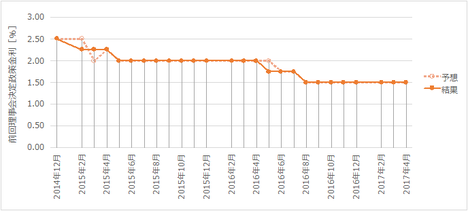

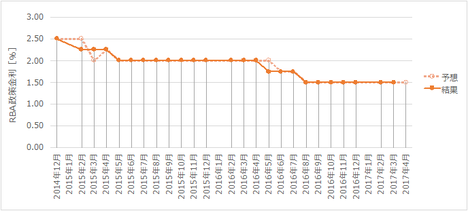

�{�c���^�̌��ƂȂ�RBA������������\�Ɏ����Ă����܂��B

�܂�A�O��̋��Z���藝����̌��_�́u�s��\�z�ʂ茻��ێ��v�ł����B

�ȉ��A���̂Ƃ����\���ꂽRBA������������łł��B�ς��ςƓK���ɖē������邽�߂ɏ���������ւ��Ă���̂ŁA���m�Ȗ|��͕ʂ����Ă��������B

���̓��e�́A�O��3���̐����Ƃقڕς�肠��܂���B

�Z������ߔM���Ă���A���̌㔭�\���ꂽ�ٗp���v�̉��P�������āA���X�N����ɂ��R���f�B�e�B���i�㏸�ƍ��h�������N���Ă��܂��B

�b���u����ێ��v�����������Ȑ����ɑ��A�u���グ�v�̃q���g��T�����Ƃ�����c���^�̃|�C���g�ł��B���Ԃ�A����Ȃ��̂͂���܂���B

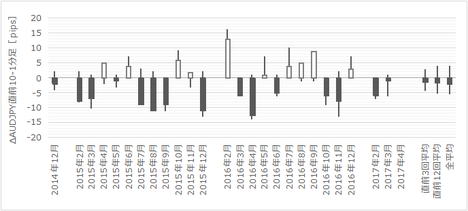

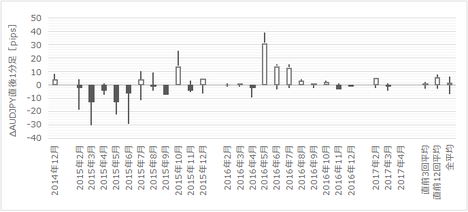

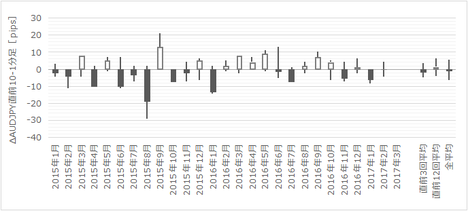

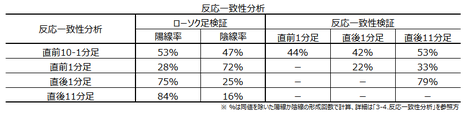

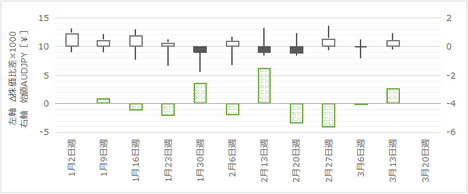

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

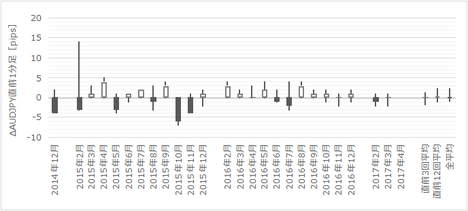

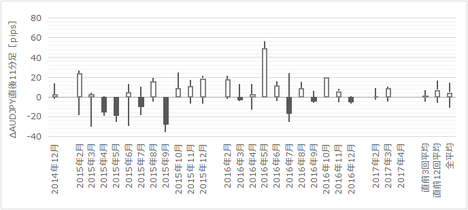

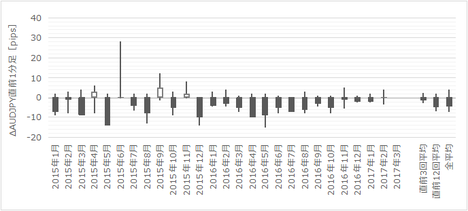

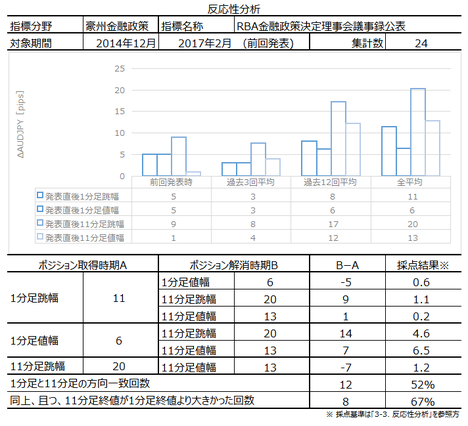

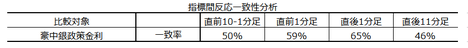

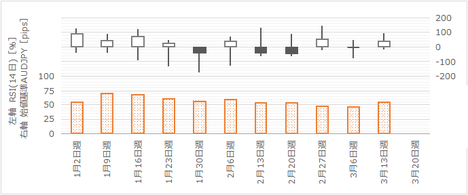

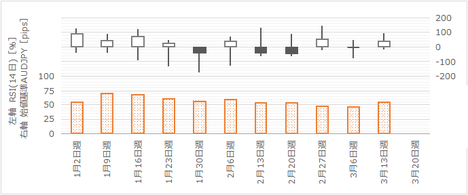

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

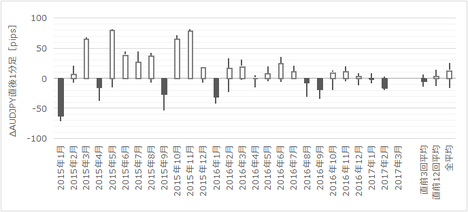

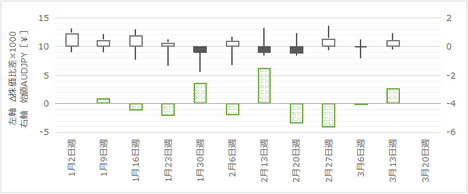

����11�����́A����1�����Ƃ̕�����v����50���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�67���ł��B����ł́A�c���^���\��ɔ����������킩���Ă��A�nj��|�W�V����������ɂ͂����܂���B

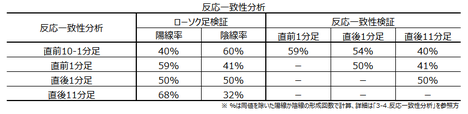

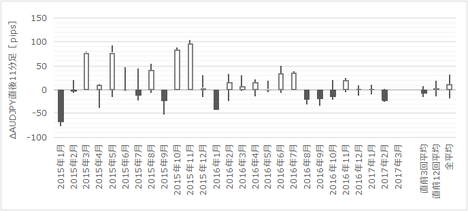

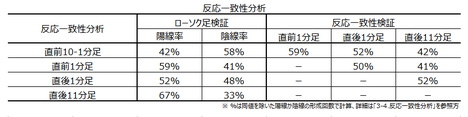

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�|�W�V����������ƂȂ�70���ȏ�i��������30���ȉ��j������܂���B

�܂��A�c���^�̌��ƂȂ���Z���藝����O��̔����ƁA���̋c���^���\���̔�����Δ䂵���̂����\�ł��B

��������ւ����܂�Ȃ������ł��B

�c���^���\�͎w�W�l�����\������ł͂Ȃ��̂ŁA�{���͍͂s���܂���B

����͎���������킹��̂ŁA�V�i���I�͂���܂���B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���܂�傫�Ȕ��������Ă��܂���B

���܂ɑ傫���������邱�Ƃ�����悤�ɓǂݎ��܂����A����͎s��\�z�Ȃ����͔��\���ʂ��������肾������A���グ�E���������߂��Ƃ��̔��\���������܂ނ��߂ł��B����āA����̂悤�ɗ�����_���u�s��\�z�ʂ�Ɍ���ێ��v�������ꍇ�̋c���^���\���́A��\���ϒl�����X�ɏ����Ȕ����ƂȂ�܂��B

�{�c���^�̌��ƂȂ�O����ł́u�s��\�z�ʂ�Ɍ���ێ��v�����_�ł��B�O����ł́A����1�����E����11�����Ƃ��ɉA���ł̔����ƂȂ��Ă��܂����B

���ɁA�{�c���^���\���̔����ɂ��ă|�C���g�����Ă����܂��B

- ������v�����͂̌��ʁA����1�����̔��������͗z�����E�A������50���ł��B�����āA���̋c���^�̌��ƂȂ���Z���藝�����̐������\���Ƃ̔��������Ƃ̕�����v������������܂���B

���̎w�W�͗z���E�A���ǂ���ɔ������邩���A�ߋ��̃f�[�^����ǂݎ��Ȃ��w�W�ł��B

����āA����̎���͌����킹�܂��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

���J������o���Ɋ�Â��������s���Ă��܂��B

�y1. �w�W�T�v�z

RBA�c���^�̗v�_�́u����������藝�R�i���j�j�v�u�C���t�������v�u�o�ό��ʂ��v�ł��B

���������A�ł��S�������������������j�ɂ��ẮA�����Ύs��\�z�𗠐��ăT�v���C�Y���N�����Ă��܂��B�܂�A���ʂ��猾���i�T�v���C�Y��������ȏ�j�ł��S������u��������v���ǂݎ��Ă��Ȃ��A�Ƃ������ƂɂȂ�܂��B

����ɂ��ւ�炸�A���\���ꂽ�c���^���玟��̗�������\��������Ȃ����߁A���e�ɂ���Ă�AUD���傫���������܂��B�^�S�ËS�������āA�ǂ̕����ɂ���ċc���^���\���̔������������܂�̂��͂킩��Ȃ��A�Ƃ����̂��{���ł��B

�ނ���l�I�ɂ́A�����ɖ𗧂�ƌ����Ȃ����̂́A���I�@�ւɂ��C���t��������o�ό��ʂ��߂̌o�ώw�W�̉��߂����������ƂɎg�������𗧂A�ƍl���Ă��܂��B�����������B�o�ςɊւ��ē���ł�����́A�ĉ����ɔ�ׂď��Ȃ��̂ł�����B

�y2. ���o����z

�ȉ��̒������͔͈͂́A2014�N12�����ȍ~�O����\�܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

�{�c���^�̌��ƂȂ�RBA������������\�Ɏ����Ă����܂��B

�܂�A�O��̋��Z���藝����̌��_�́u�s��\�z�ʂ茻��ێ��v�ł����B

�ȉ��A���̂Ƃ����\���ꂽRBA������������łł��B�ς��ςƓK���ɖē������邽�߂ɏ���������ւ��Ă���̂ŁA���m�Ȗ|��͕ʂ����Ă��������B

- ����������͐��������1.50���ɐ����u�����Ƃ����肵���B

- ���E�o�ς́A�s���������c�����ŋߐ��J���Ԃ̉ŁA�f�Ղƍz�H�Ɛ��Y��������ٗp�����P���Ă���B���̌��ʁA�����̐�i���Ő��������������܂��B

�A���A�����̓C���t����s���Y�ւ̓��������������x�����Ă���A����瓊���������}�����Ă��邽�ߒ����I���X�N������B - ���B�o�ς́A���E�o�ς̉ɂ��R���f�B�e�B�[���i�㏸�ɂ���āA����������傫�������グ���B�C���t�������قƂ�ǂ̍��ŏ㏸��������A�R�A�C���t�������ˑR�Ƃ��Ēᐅ���ƂȂ��Ă��邩�炾�B2013�N�ȍ~�̒ʉ݈����A�z�Ɠ����u�[����̈ڍs���̌o�ς��x���Ă���B�i������j�ʉݍ��͂��̈ڍs���������˂Ȃ��B

�i���L�F�R���f�B�e�B�[���i�͂������莑���E�H�Ɖ��i�Ɠǂݑւ���OK�A�R�A�C���t���̓C���t�����玑���E�H�Ƃ����������̂ƍl����OK�j - ��s�͍ŋ߁A�����ƌ����𒆐S�ɏZ��[���̈����グ�\�����B�Z��s��̏͒n�捷���݂��A�ꕔ�̎s��ʼn��i���啝�ɏ㏸���Ă������A���̎s��ł͉��i���������Ă���B

�ƌv�̏Z��w�����[���c���̑����́A���������ƌv�����������Ă���B���������A�݂��o����̌��i�������{�������Ƃɂ���āA�X�Ȃ鑝�����X�N��}�����邾�낤�B�����s��ł́A�����݂̂̕ԍς��\�ȗZ���ւ̈ˑ��x���ቺ���Ă��邱�Ƃ͐i�����ƌ�����B - ���������͑O�N���㏸���Ă�����̂́A���j�I�Ɍ���ΈˑR�Ƃ��Ēᐅ���ȏ�Ԃ������Ă���B�č������͈�i�Ə㏸���A���̎�v���ł��lj��ɘa�����{����錩���݂͂����Ȃ��B���Z����͌��ʂ������Ă���̂��B

- ������f�[�^�Ɋ�Â��āA���Z����X�^���X���ێ����邱�Ƃ��A�����\�Ȍo�ϐ�������уC���t���ڕW�̒B���ƈ�v���Ă���A�Ɨ�����͔��f�����B

���̓��e�́A�O��3���̐����Ƃقڕς�肠��܂���B

�Z������ߔM���Ă���A���̌㔭�\���ꂽ�ٗp���v�̉��P�������āA���X�N����ɂ��R���f�B�e�B���i�㏸�ƍ��h�������N���Ă��܂��B

�b���u����ێ��v�����������Ȑ����ɑ��A�u���グ�v�̃q���g��T�����Ƃ�����c���^�̃|�C���g�ł��B���Ԃ�A����Ȃ��̂͂���܂���B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�U. ����

�y3. �����������z

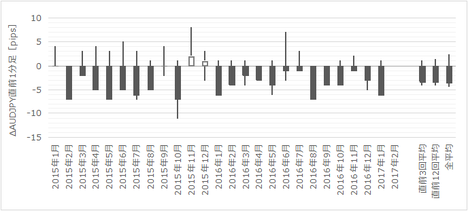

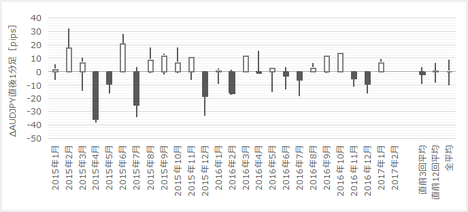

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����50���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�67���ł��B����ł́A�c���^���\��ɔ����������킩���Ă��A�nj��|�W�V����������ɂ͂����܂���B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�|�W�V����������ƂȂ�70���ȏ�i��������30���ȉ��j������܂���B

�܂��A�c���^�̌��ƂȂ���Z���藝����O��̔����ƁA���̋c���^���\���̔�����Δ䂵���̂����\�ł��B

��������ւ����܂�Ȃ������ł��B

�y5. �w�W��v�������z

�c���^���\�͎w�W�l�����\������ł͂Ȃ��̂ŁA�{���͍͂s���܂���B

�y6. �V�i���I�쐬�z

����͎���������킹��̂ŁA�V�i���I�͂���܂���B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:39| Comment(0)

| TrackBack(0)

| DB5. ���B�w�WDB

2017�N04��12��

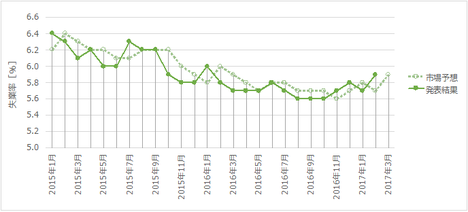

���B�ٗp�w�W�u�V�K�ٗp�Ґ��E���Ɨ��v���\�O���AUDJPY�������́i2017�N4��13��10:30���\���ʌ��؍ρj

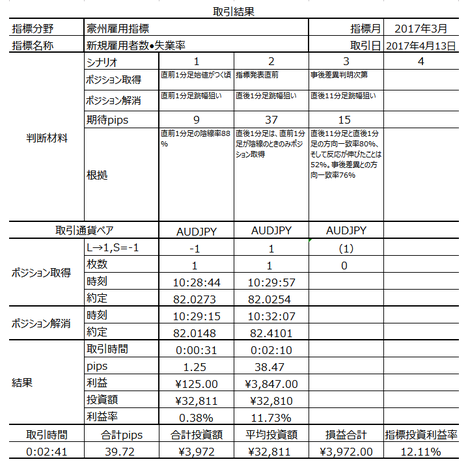

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B���㓊�e�̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

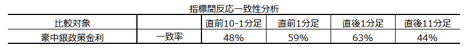

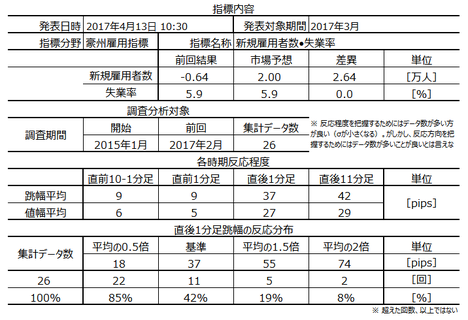

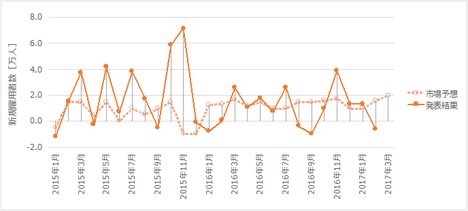

2017�N4��13��10:30�ɍ��B�ٗp�w�W�u�V�K�ٗp�Ґ��E���Ɨ��v�����\����܂��B���\��2017�N3�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

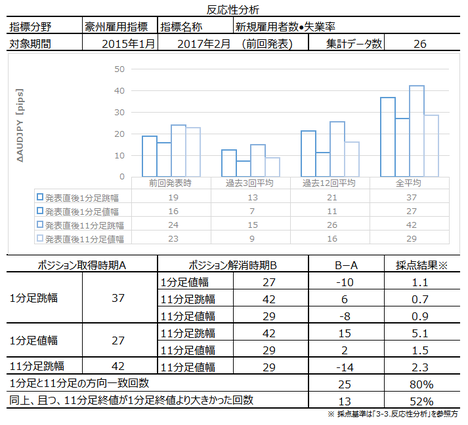

�{�w�W�̉ߋ��̔������ϒl�́A�w�W���\����1�����Œ���37pips�E�l��27pips�A10�����Œ���42pips�E�l��29pips�ƁA���Ȃ�傫�������܂��B���������A�ŋ߂ł͂��̔������炢��ڈ��ɂ��Ă����������ǂ��Ǝv���܂��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�w�W���\�O��̎���ł́A���C�Ȃ����������������������Ƃɓ���Ă����������A���|�I�ɗL���Ȃ��Ƃ����킩�肢��������K���ł��B

�ȉ��A��L���_�Ɏ���u�T.�����v�u�U.���́v���e���ȉ��Ɏ��O���e�������܂��B�u�V.���ʁv�u�W.���v�ɂ��Ă͎��㓊�e���A���̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�V�K�ٗp�Ґ��̒����́A���Ǝ҂̋��^�x�����������ɏW�v�������̂ł��B�w�W�̗ǂ������������ŁA���B�l�������R���ł��邱�Ƃ█���̗��E�҂����݂��邱�Ƃ܂���ƁA�{1���l���炢�������I�Ȑ����ł͂Ȃ��ł��傤���B�����Ɏ��Ɨ������\����Ă��܂��B

�����v�ǂ��������{�ɔ��\���Ă��܂��B

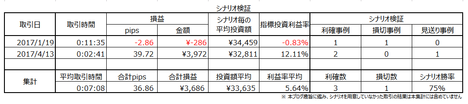

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

���\�ł́A�V�K�ٗp�Ґ��������āA���Ɨ����O�l�Ɨ\�z����Ă��܂��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O10-1�����E���O1�����́A���̕��Ƌt���ɂ������ȃq�Q���ڗ����܂��B�����������[�\�N�����������l���Ă݂܂��傤�B�����I�l�������ɁA���[�\�N�����̕��Ƌt���Ƀq�Q���`������ƁA���̕��͂قƂ�ǂȂ��Ȃ�܂��B�܂�A���O10-1�����Ⓖ�O1�����Ń|�W�V���������Ȃ�A�n�l�����Ă����ɂł͂Ȃ��A�����x��Ă���|�W�V����������������ǂ������ł��B

����1�����E����11�����́A2016�N�ȍ~�A����ȑO�قǔ������傫���Ȃ�Ȃ��悤�ł��B

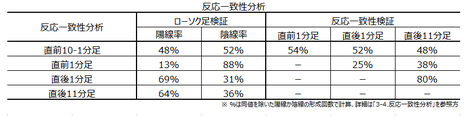

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����80���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�52���ł��B�w�W���\��Ɉ��S���Ēnj��|�W�V���������鐔���ł͂���܂���B�A���A������v���������ȏ�A����11�������z���E�A���]�����ł͂���܂���B�nj�����Ȃ�A�������������Ƃ��Ƀ|�W�V����������Ƃ��ɐ[�ǂ������ɐT�d�ɍs���܂��傤�B����1�����I�l�̕��ϒl�����A�������������Ƃ��ȊO�ɒnj��|�W�V���������͕̂s�����ł��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����͉A������80���ƂȂ��Ă��܂��B

�����āA����1�����́A���O1�����Ƃ̕�����v����25���i�s��v����75���j�ł��B�Ƃ��낪�A���O1�����̉A������80��������̂ɁA����1�����̗z�����̓|�W�V�����������70���ɒB���Ă��܂���i69���j�B����́A���O1�������A���̂Ƃ��݂̂��l����A����1�������z���ƂȂ������Ƃ�70���ɒB���܂��B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�{�w�W�ł̎��㍷�ق́i���\���ʁ[�s��\�z�j�ŋ��߂Ă��܂��B�V�K�ٗp�Ґ��Ǝ��Ɨ�✕100�ł��ꂼ��̎��㍷�ق����߁A����𑫂����l���w�W�S�̂̎��㍷�قƂ��Ă��܂��B�V�K�ٗp�Ґ������̎��㍷�ق�p���邽��A���Ɨ������̎��㍷�ق�p�����肷����A�V�K�ٗp�Ґ��̎��㍷�ف{���Ɨ�✕100✕�i�|1�j�̎��㍷�ق�p���������A����1�����Ⓖ��11�����Ƃ̕�����v���������Ȃ邱�Ƃ͊m�F�ςł��B���Ɨ��Ɋ|����i�[1�j�́A�������������Ƃ��Ɏ��Ɨ��͈����Ȃ̂ŁA�����𑵂��邽�߂ł��B

���㍷�ق́A����1�����E����11�����Ƃ̕�����v�����A���ꂼ��81���E76���ł��B�w�W���\���ʂ��ǂ���Αf���ɔ����������ł��B

�V�i���I�͊����ӏ������̃V�i���I�̍����������������B

�ȉ���2017�N4��13��12:00���ɒNjL���Ă��܂��B

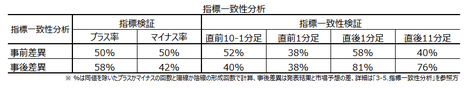

�{�w�W���\���ʋy�є��������\�ɓZ�߂Ă����܂����B

�w�W���ʂ́A�V�K�ٗp�Ґ����{6.9���l�i�s��\�z�{2���l�j�A���Ɨ���5.9���i�s��\�z5.9���j�ł����B�V�K�ٗp�Ґ��͖�1�N���Ԃ�̑啝���ƂȂ�܂����B���������ƁA�t���^�C���]�ƈ���7.5���l�������Ă��܂��B�Ȃ��A�@�ւɂ���Ă�6.9���l�łȂ�6.09���l�ƂȂ��Ă���̂ŁA��Ɍ��T�m�F���Ă����܂��B

���C�^�[����Ɉ˂�u�i�ŋ߂̌X���ł́j�p�[�g�^�C���]�ƈ����������t���^�C���]�ƈ��������ȏ�ɑ������Ă���A���̌��ʁA�t���^�C���]�ƈ��啝���ɂȂ������v�|�A���Ă��܂��B

���̈���ŁA�uRBA�͍����̗������̐����ŁA�J���s��̎コ�������̐L�т�}�����A�C���t���������Ȃ�Ⴂ�����ɗ}����\���v���w�E���Ă��܂����B���C�^�[�͂���ȏ�ɓ��ݍ���������Ă��܂��A���̂��Ƃ��킴�킴�ڂ����Ƃ������Ƃ́A�����̐L�тւ̗}�������P����ăC���t������������\�����w�E���Ă��邱�ƂƓ����ł��B

�d�����ׂ�����Ƃ��āu�t���^�C���ٗp�̉��P���������Ƃ�RBA��11���ɗ��グ����Ƃ����\�z�𗠕t����ޗ��ɂȂ�v�Ƃ�����������L���ɍڂ��Ă���Ƃ������Ƃł��B

�����́A�V�K�ٗp�Ґ��̑啝�ȑ����ɂ���āA����1�N��2�E3�Ԗڂɑ傫�������܂����B�ٗp�Ґ����ŗz���̔����Ȃ̂ŁA���R�ȓ����ł��B

������ʂ͎��̒ʂ�ł����B

�V�i���I1�́A���O���͒ʂ�̓����̂��ߗ��m�ł��B

�V�i���I2���A���O���͒ʂ�ł������A�\�ߔ������傫���Ƃ��ɂ̓V�i���I3�̒nj��|�W�V���������Ȃ��A�ƌ��߂Ă��܂����B���̂��߁A���m��x�点�����Ƃ��K�����܂����B

�V�i���I3�́A���O���͒ʂ�A�����������傫���܂������Ȃ�Ȃ������̂ŁA�|�W�V�����擾��f�O���܂����B

����́A�s��\�z�������\���ʂ��ǂ��Ȃ�^�����Ȃ邪�\�z�ł��Ȃ��������߁A���O���͂Ŕ��������������Ă��܂���B

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

(1) (2)�͕��͒ʂ�Ŗ�肠��܂���B

(3)�́A���ʓI�ɔ������L�т��̂Œnj��|�W�V�������Ƃ��Đ�pips�҂�����������܂���B���������A�ߋ��̌X�����烊�X�N�����������߃|�W�V�����擾���~�߂܂����B��肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�@�K�E�@�߂Ɖߋ��̊����w���E����Ɋ�Â����L�Ƃ��āA�ȉ��L���܂��B

�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N4��13��10:30�ɍ��B�ٗp�w�W�u�V�K�ٗp�Ґ��E���Ɨ��v�����\����܂��B���\��2017�N3�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

�{�w�W�̉ߋ��̔������ϒl�́A�w�W���\����1�����Œ���37pips�E�l��27pips�A10�����Œ���42pips�E�l��29pips�ƁA���Ȃ�傫�������܂��B���������A�ŋ߂ł͂��̔������炢��ڈ��ɂ��Ă����������ǂ��Ǝv���܂��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �{�w�W���\�O��ł̎���ɓ������Ē��ӓ_��2����܂��B

���㍷�ق́A����1�����E����11�����Ƃ̕�����v�����A���ꂼ��81���E76���ł��B�w�W���\���ʂ��ǂ���Αf���ɔ�������w�W���Ƃ������Ƃł��B

���ɁA���O10-1�����E���O1�����́A���̕��Ƌt���ɂ������ȃq�Q���ڗ����܂��B�����������[�\�N�����������l���Ă݂܂��傤�B�����I�l�������ɁA���[�\�N�����̕��Ƌt���Ƀq�Q���`������ƁA���̕��͂قƂ�ǂȂ��Ȃ�܂��B�܂�A���O10-1�����Ⓖ�O1�����Ń|�W�V���������Ȃ�A�n�l�����Ă����ɂł͂Ȃ��A�����x��Ă���|�W�V����������������ǂ������ł��B - �w�W���\���ʂɂ��Ă͂킩��܂���B

- ���̃V�i���I�Ŏ���ɗՂ݂܂��B

(1) ���O1�����́A������v�����͂̌��ʁA�A������80���ƂȂ��Ă��܂��B

(2) ����1�����́A��������v�����͂̌��ʁA���O1�����Ƃ̕�����v����25���i�s��v����75���j�ł��B�Ƃ��낪�A���O1�����̉A������80��������̂ɁA����1�����̗z�����̓|�W�V�����������70���ɒB���Ă��܂���i69���j�B����́A���O1�������A���̂Ƃ��݂̂��l����A����1�������z���ƂȂ������Ƃ�70���ɒB���܂��B���O1�������A���̂Ƃ��̂݁A����1�����͔��|�W�V�����Ŏ�����܂��B

(3) ����11�����́A����1�����Ƃ̕�����v����80���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�52���ł��B�w�W���\��Ɉ��S���Ēnj��|�W�V���������鐔���ł͂���܂���B�A���A������v���������ȏ�A����11�������z���^�A���]�����ł͂���܂���B�nj�����Ȃ�A�������������Ƃ��Ƀ|�W�V���������A�[�ǂ������ɐT�d�ɍs���܂��傤�B����1�����I�l�̕��ϒl�����A�������������Ƃ��ȊO�ɂ͒nj��|�W�V���������܂���B

�w�W���\�O��̎���ł́A���C�Ȃ����������������������Ƃɓ���Ă����������A���|�I�ɗL���Ȃ��Ƃ����킩�肢��������K���ł��B

�ȉ��A��L���_�Ɏ���u�T.�����v�u�U.���́v���e���ȉ��Ɏ��O���e�������܂��B�u�V.���ʁv�u�W.���v�ɂ��Ă͎��㓊�e���A���̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

�y1. �w�W�T�v�z

�V�K�ٗp�Ґ��̒����́A���Ǝ҂̋��^�x�����������ɏW�v�������̂ł��B�w�W�̗ǂ������������ŁA���B�l�������R���ł��邱�Ƃ█���̗��E�҂����݂��邱�Ƃ܂���ƁA�{1���l���炢�������I�Ȑ����ł͂Ȃ��ł��傤���B�����Ɏ��Ɨ������\����Ă��܂��B

�����v�ǂ��������{�ɔ��\���Ă��܂��B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

���\�ł́A�V�K�ٗp�Ґ��������āA���Ɨ����O�l�Ɨ\�z����Ă��܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O10-1�����E���O1�����́A���̕��Ƌt���ɂ������ȃq�Q���ڗ����܂��B�����������[�\�N�����������l���Ă݂܂��傤�B�����I�l�������ɁA���[�\�N�����̕��Ƌt���Ƀq�Q���`������ƁA���̕��͂قƂ�ǂȂ��Ȃ�܂��B�܂�A���O10-1�����Ⓖ�O1�����Ń|�W�V���������Ȃ�A�n�l�����Ă����ɂł͂Ȃ��A�����x��Ă���|�W�V����������������ǂ������ł��B

����1�����E����11�����́A2016�N�ȍ~�A����ȑO�قǔ������傫���Ȃ�Ȃ��悤�ł��B

�U. ����

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����80���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�52���ł��B�w�W���\��Ɉ��S���Ēnj��|�W�V���������鐔���ł͂���܂���B�A���A������v���������ȏ�A����11�������z���E�A���]�����ł͂���܂���B�nj�����Ȃ�A�������������Ƃ��Ƀ|�W�V����������Ƃ��ɐ[�ǂ������ɐT�d�ɍs���܂��傤�B����1�����I�l�̕��ϒl�����A�������������Ƃ��ȊO�ɒnj��|�W�V���������͕̂s�����ł��B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����͉A������80���ƂȂ��Ă��܂��B

�����āA����1�����́A���O1�����Ƃ̕�����v����25���i�s��v����75���j�ł��B�Ƃ��낪�A���O1�����̉A������80��������̂ɁA����1�����̗z�����̓|�W�V�����������70���ɒB���Ă��܂���i69���j�B����́A���O1�������A���̂Ƃ��݂̂��l����A����1�������z���ƂȂ������Ƃ�70���ɒB���܂��B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�{�w�W�ł̎��㍷�ق́i���\���ʁ[�s��\�z�j�ŋ��߂Ă��܂��B�V�K�ٗp�Ґ��Ǝ��Ɨ�✕100�ł��ꂼ��̎��㍷�ق����߁A����𑫂����l���w�W�S�̂̎��㍷�قƂ��Ă��܂��B�V�K�ٗp�Ґ������̎��㍷�ق�p���邽��A���Ɨ������̎��㍷�ق�p�����肷����A�V�K�ٗp�Ґ��̎��㍷�ف{���Ɨ�✕100✕�i�|1�j�̎��㍷�ق�p���������A����1�����Ⓖ��11�����Ƃ̕�����v���������Ȃ邱�Ƃ͊m�F�ςł��B���Ɨ��Ɋ|����i�[1�j�́A�������������Ƃ��Ɏ��Ɨ��͈����Ȃ̂ŁA�����𑵂��邽�߂ł��B

���㍷�ق́A����1�����E����11�����Ƃ̕�����v�����A���ꂼ��81���E76���ł��B�w�W���\���ʂ��ǂ���Αf���ɔ����������ł��B

�y6. �V�i���I�쐬�z

�V�i���I�͊����ӏ������̃V�i���I�̍����������������B

�ȏ�

2017�N4��13��10:30���\

�ȉ���2017�N4��13��12:00���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є��������\�ɓZ�߂Ă����܂����B

�w�W���ʂ́A�V�K�ٗp�Ґ����{6.9���l�i�s��\�z�{2���l�j�A���Ɨ���5.9���i�s��\�z5.9���j�ł����B�V�K�ٗp�Ґ��͖�1�N���Ԃ�̑啝���ƂȂ�܂����B���������ƁA�t���^�C���]�ƈ���7.5���l�������Ă��܂��B�Ȃ��A�@�ւɂ���Ă�6.9���l�łȂ�6.09���l�ƂȂ��Ă���̂ŁA��Ɍ��T�m�F���Ă����܂��B

���C�^�[����Ɉ˂�u�i�ŋ߂̌X���ł́j�p�[�g�^�C���]�ƈ����������t���^�C���]�ƈ��������ȏ�ɑ������Ă���A���̌��ʁA�t���^�C���]�ƈ��啝���ɂȂ������v�|�A���Ă��܂��B

���̈���ŁA�uRBA�͍����̗������̐����ŁA�J���s��̎コ�������̐L�т�}�����A�C���t���������Ȃ�Ⴂ�����ɗ}����\���v���w�E���Ă��܂����B���C�^�[�͂���ȏ�ɓ��ݍ���������Ă��܂��A���̂��Ƃ��킴�킴�ڂ����Ƃ������Ƃ́A�����̐L�тւ̗}�������P����ăC���t������������\�����w�E���Ă��邱�ƂƓ����ł��B

�d�����ׂ�����Ƃ��āu�t���^�C���ٗp�̉��P���������Ƃ�RBA��11���ɗ��グ����Ƃ����\�z�𗠕t����ޗ��ɂȂ�v�Ƃ�����������L���ɍڂ��Ă���Ƃ������Ƃł��B

�����́A�V�K�ٗp�Ґ��̑啝�ȑ����ɂ���āA����1�N��2�E3�Ԗڂɑ傫�������܂����B�ٗp�Ґ����ŗz���̔����Ȃ̂ŁA���R�ȓ����ł��B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

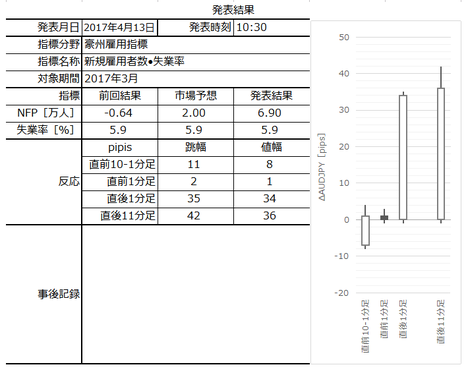

�V�i���I1�́A���O���͒ʂ�̓����̂��ߗ��m�ł��B

�V�i���I2���A���O���͒ʂ�ł������A�\�ߔ������傫���Ƃ��ɂ̓V�i���I3�̒nj��|�W�V���������Ȃ��A�ƌ��߂Ă��܂����B���̂��߁A���m��x�点�����Ƃ��K�����܂����B

�V�i���I3�́A���O���͒ʂ�A�����������傫���܂������Ȃ�Ȃ������̂ŁA�|�W�V�����擾��f�O���܂����B

�y8. �������͌��z

����́A�s��\�z�������\���ʂ��ǂ��Ȃ�^�����Ȃ邪�\�z�ł��Ȃ��������߁A���O���͂Ŕ��������������Ă��܂���B

�y9. �V�i���I���z

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

- (1) ���O1�����́A������v�����͂̌��ʁA�A������80���ƂȂ��Ă��܂��B

(2) ����1�����́A��������v�����͂̌��ʁA���O1�����Ƃ̕�����v����25���i�s��v����75���j�ł��B�Ƃ��낪�A���O1�����̉A������80��������̂ɁA����1�����̗z�����̓|�W�V�����������70���ɒB���Ă��܂���i69���j�B����́A���O1�������A���̂Ƃ��݂̂��l����A����1�������z���ƂȂ������Ƃ�70���ɒB���܂��B���O1�������A���̂Ƃ��̂݁A����1�����͔��|�W�V�����Ŏ�����܂��B

(3) ����11�����́A����1�����Ƃ̕�����v����80���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�52���ł��B�w�W���\��Ɉ��S���Ēnj��|�W�V���������鐔���ł͂���܂���B�A���A������v���������ȏ�A����11�������z���^�A���]�����ł͂���܂���B�nj�����Ȃ�A�������������Ƃ��Ƀ|�W�V���������A�[�ǂ������ɐT�d�ɍs���܂��傤�B����1�����I�l�̕��ϒl�����A�������������Ƃ��ȊO�ɂ͒nj��|�W�V���������܂���B

(1) (2)�͕��͒ʂ�Ŗ�肠��܂���B

(3)�́A���ʓI�ɔ������L�т��̂Œnj��|�W�V�������Ƃ��Đ�pips�҂�����������܂���B���������A�ߋ��̌X�����烊�X�N�����������߃|�W�V�����擾���~�߂܂����B��肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�@�K�E�@�߂Ɖߋ��̊����w���E����Ɋ�Â����L�Ƃ��āA�ȉ��L���܂��B

�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 22:18| Comment(0)

| TrackBack(0)

| DB5. ���B�w�WDB

2017�N04��08��

4-5. ���B�o�ώw�WDB�i2017�N4���ŁA4��8���ꕔ�X�V�j

���B�̌o�ώw�W���\�O��̎����AUDJPY�ōs���Ă��܂��B

4����2�T�́A13��10:30�Ɍٗp���v�����\����܂��B�傫����������w�W�ł��B

�܂��A12��10:30�ɂ͒���CPI�EPPI�̔��\���\�肳��Ă��܂��B�����w�W�̌��ʎ����AUDJPY��30pips���炢�������Ƃ��������߁A��������ӂ��K�v�ł��B

RBA���Z����́u�b���l�q���v�ł��B4���Ɍ��\���ꂽ�c���^�ł́A�O�\�Ɠ������A����ێ������������ƕ����ƌٗp�Ɋ�^����|�A�L�ڂ���Ă��܂��B

�@(1) RBA��������i2017�N4��4�����\���ʌ��؍ρj

�@(2) RBA���Z����������c���^�i2017�N4��18�����\���ʌ��؍ρj

RBA�����i3���j�ł́A�C���t������2017�N��2��������A�Ɨ\�z����Ă��܂��B�l����̐L�єY�݂������㏸��}���Ă���悤�ł��B

�@(1) �l��������ҕ����w���i2017�N4��26�����\���ʌ��؍ρj

�@(2) �l�������Y�ҕ����w��

�ŋ߁A���̍��Ɠ��l�ɒ����㏸�������ڂ���Ă��܂����A���B�ł̓p�[�g�^�C���]�ƈ����t���^�C���]�ƈ����������Ă���_��������|�ł��Ӗ�������܂��B���������A�{�w�W�ւ̔����́A�܂��V�K�ٗp�Ґ��̑������ł������e�����Ă��܂��B

�@(1) �ٗp���v�i2017�N4��13�����\���ʌ��؍ρj

���B�o�ώ��̂͌����ɐ����������ƌ�����ł��܂��B���������AAUDJPY�̔����͂܂��b�������o�ς̌��ʂ��ɉe������Ǝv���܂��B2016�N10-12�����̗������݂͈ꎞ�I�Ȃ��̂ƁARBA�͌��Ȃ��Ă��܂��B

�@(1) �l����GDP�i2017�N3��1�����\���ʌ��؍ρj

���B�͐�i���ōł�����̐l���������҂���鍑�ł��B�l�����͏���w�W�⏬���w�W�ɑ������I���P�������炵�܂��B

�@(1) �������㍂�i2017�N4��3�����\���ʌ��؍ρj

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B������A�w���E�o�^�E���ӂ����Ă��Ȃ��̂ɃN���b�N���������Ŋ��U���[������������悤�Ȃ����Ȃ�A������i��9-1-4�j�܂ł��������肢���܂��B

�l�b�g�ʔ͕̂֗��ł����A�J�[�h���Ȃ��Ǝx�������ʓ|�ł��BYahoo�ł�T�|�C���g���g���Ă̔��������ł��܂��B���̃J�[�h�́AT�|�C���g�����܂����p���邽�߂ɂ��A�N�����̂Ȃ̂�1�������Ă����ƕ֗��ł��B

�N�����yYJ�J�[�h�z

��������100�~����1�|�C���g���܂�Yahoo!�V���b�s���O�ł̂��������Ȃ�A�Ȃ�ƒʏ�̂R�{

https://px.a8.net/svt/ejp?a8mat=2NZHFU+7QNN6+38JK+HVNAR

4����2�T�́A13��10:30�Ɍٗp���v�����\����܂��B�傫����������w�W�ł��B

�܂��A12��10:30�ɂ͒���CPI�EPPI�̔��\���\�肳��Ă��܂��B�����w�W�̌��ʎ����AUDJPY��30pips���炢�������Ƃ��������߁A��������ӂ��K�v�ł��B

�y4-5-1. ����w�W�z

���Z����

RBA���Z����́u�b���l�q���v�ł��B4���Ɍ��\���ꂽ�c���^�ł́A�O�\�Ɠ������A����ێ������������ƕ����ƌٗp�Ɋ�^����|�A�L�ڂ���Ă��܂��B

�@(1) RBA��������i2017�N4��4�����\���ʌ��؍ρj

�@(2) RBA���Z����������c���^�i2017�N4��18�����\���ʌ��؍ρj

�����w�W

RBA�����i3���j�ł́A�C���t������2017�N��2��������A�Ɨ\�z����Ă��܂��B�l����̐L�єY�݂������㏸��}���Ă���悤�ł��B

�@(1) �l��������ҕ����w���i2017�N4��26�����\���ʌ��؍ρj

�@(2) �l�������Y�ҕ����w��

�ٗp�w�W

�ŋ߁A���̍��Ɠ��l�ɒ����㏸�������ڂ���Ă��܂����A���B�ł̓p�[�g�^�C���]�ƈ����t���^�C���]�ƈ����������Ă���_��������|�ł��Ӗ�������܂��B���������A�{�w�W�ւ̔����́A�܂��V�K�ٗp�Ґ��̑������ł������e�����Ă��܂��B

�@(1) �ٗp���v�i2017�N4��13�����\���ʌ��؍ρj

�y4-5-2. ����w�W�z

�o�ϐ���

���B�o�ώ��̂͌����ɐ����������ƌ�����ł��܂��B���������AAUDJPY�̔����͂܂��b�������o�ς̌��ʂ��ɉe������Ǝv���܂��B2016�N10-12�����̗������݂͈ꎞ�I�Ȃ��̂ƁARBA�͌��Ȃ��Ă��܂��B

�@(1) �l����GDP�i2017�N3��1�����\���ʌ��؍ρj

���Ԏw�W

���B�͐�i���ōł�����̐l���������҂���鍑�ł��B�l�����͏���w�W�⏬���w�W�ɑ������I���P�������炵�܂��B

�@(1) �������㍂�i2017�N4��3�����\���ʌ��؍ρj

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B������A�w���E�o�^�E���ӂ����Ă��Ȃ��̂ɃN���b�N���������Ŋ��U���[������������悤�Ȃ����Ȃ�A������i��9-1-4�j�܂ł��������肢���܂��B

�[�[�[�ȉ��͍L���ł��[�[�[

�l�b�g�ʔ͕̂֗��ł����A�J�[�h���Ȃ��Ǝx�������ʓ|�ł��BYahoo�ł�T�|�C���g���g���Ă̔��������ł��܂��B���̃J�[�h�́AT�|�C���g�����܂����p���邽�߂ɂ��A�N�����̂Ȃ̂�1�������Ă����ƕ֗��ł��B

�N�����yYJ�J�[�h�z

��������100�~����1�|�C���g���܂�Yahoo!�V���b�s���O�ł̂��������Ȃ�A�Ȃ�ƒʏ�̂R�{

https://px.a8.net/svt/ejp?a8mat=2NZHFU+7QNN6+38JK+HVNAR

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 14:43| Comment(0)

| TrackBack(0)

| DB5. ���B�w�WDB

2017�N04��04��

RBA����������\���̐������������

�m���A�挎�̐��������\�c���^���ǂ����̉���L���Ō��Ă݂���x���ŗ����o��������܂��B

�ȉ��ARBA����������\���̐�����������łł��B�ς��ςƓK���ɖē������邽�߂ɏ���������ւ��Ă���̂ŁA���m�Ȗ|��͕ʂ����Ă��������B

�����A�����Ƌ��ʂ��Ă邶��Ȃ����B

�挎�̐��������\�c���^���ǂ����̋L���Ō��Ďx���ŗ����̂́A�|��҂��o�ςɑa�������̂����m��܂���ˁB

�ȏ�ł��B

�ȉ��ARBA����������\���̐�����������łł��B�ς��ςƓK���ɖē������邽�߂ɏ���������ւ��Ă���̂ŁA���m�Ȗ|��͕ʂ����Ă��������B

- ����������͐��������1.50���ɐ����u�����Ƃ����肵���B

- ���E�o�ς́A�s���������c�����ŋߐ��J���Ԃ̉ŁA�f�Ղƍz�H�Ɛ��Y��������ٗp�����P���Ă���B���̌��ʁA�����̐�i���Ő��������������܂��B

�A���A�����̓C���t����s���Y�ւ̓��������������x�����Ă���A����瓊���������}�����Ă��邽�ߒ����I���X�N������B - ���B�o�ς́A���E�o�ς̉ɂ��R���f�B�e�B�[���i�㏸�ɂ���āA����������傫�������グ���B�C���t�������قƂ�ǂ̍��ŏ㏸��������A�R�A�C���t�������ˑR�Ƃ��Ēᐅ���ƂȂ��Ă��邩�炾�B2013�N�ȍ~�̒ʉ݈����A�z�Ɠ����u�[����̈ڍs���̌o�ς��x���Ă���B�i������j�ʉݍ��͂��̈ڍs���������˂Ȃ��B

�i���L�F�R���f�B�e�B�[���i�͂������莑���E�H�Ɖ��i�Ɠǂݑւ���OK�A�R�A�C���t���̓C���t�����玑���E�H�Ƃ����������̂ƍl����OK�j - ��s�͍ŋ߁A�����ƌ����𒆐S�ɏZ��[���̈����グ�\�����B�Z��s��̏͒n�捷���݂��A�ꕔ�̎s��ʼn��i���啝�ɏ㏸���Ă������A���̎s��ł͉��i���������Ă���B

�ƌv�̏Z��w�����[���c���̑����́A���������ƌv�����������Ă���B���������A�݂��o����̌��i�������{�������Ƃɂ���āA�X�Ȃ鑝�����X�N��}�����邾�낤�B�����s��ł́A�����݂̂̕ԍς��\�ȗZ���ւ̈ˑ��x���ቺ���Ă��邱�Ƃ͐i�����ƌ�����B - ���������͑O�N���㏸���Ă�����̂́A���j�I�Ɍ���ΈˑR�Ƃ��Ēᐅ���ȏ�Ԃ������Ă���B�č������͈�i�Ə㏸���A���̎�v���ł��lj��ɘa�����{����錩���݂͂����Ȃ��B���Z����͌��ʂ������Ă���̂��B

- ������f�[�^�Ɋ�Â��āA���Z����X�^���X���ێ����邱�Ƃ��A�����\�Ȍo�ϐ�������уC���t���ڕW�̒B���ƈ�v���Ă���A�Ɨ�����͔��f�����B

�����A�����Ƌ��ʂ��Ă邶��Ȃ����B

�挎�̐��������\�c���^���ǂ����̋L���Ō��Ďx���ŗ����̂́A�|��҂��o�ςɑa�������̂����m��܂���ˁB

�ȏ�ł��B

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 15:51| Comment(0)

| TrackBack(0)

| DB5. ���B�w�WDB

2017�N04��03��

���B���Z����uRBA��������v���\�O���AUDJPY�������́i2017�N4��4��13:30���\���ʌ��؍ρj

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B���㓊�e�̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N4��4��13:30�ɍ��B���Z����uRBA��������v�����\����܂��B

�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

RBA�Ƃ̓I�[�X�g�����A������s�iReserve Bank Of Australia�j�̂��ƂŁA���{�̓���ɑ������܂��BRBA�̋��Z����́A���Z���藝����Ō��肳��܂��B���Z���藝����͋ߔN1��������������1�Ηj���Ɏ��{����܂��B

���Z����́A������K�������ɕۂ��ߒ�����s���s���o�ϐ���ł��B����ɂ͋��Z�ɘa�����Z�����Ƃ����{�����āA������������̂ЂƂƌ����܂��B

���݁A��v��i���ňבփ��[�g��K�������ɕۂƂ��Ƃ���s�ׂ́A���ꂪ���̍��̒ʉ݂���������ꍇ�ɕ\�����ے肳�ꂪ���ł��B���������A�������Ƃ��ċ����������A���������L�������Ƃ��Ɏ����͋����̍������ւƈړ����܂��B�����āA����������������̒ʉ݂̈בփ��[�g�������܂��B

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2014�N12�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

�����āA�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

����̎s��\�z�͌���ێ��ƂȂ��Ă��܂��B�_���́A�O��3���Ɍ���ێ������߂��ۂɁu����X�^���X��ύX���Ȃ����Ƃ��o�ς̎����\�Ȑ����ƁA���Ԃ������ăC���t���ڕW��B�����邱�ƂɈ�v����Ɣ��f�v�Ƃ̐�����RBA���o���Ă��邽�߁A�ł��B

�ł͎��ɁA�u�s��\�z�ʂ�Ɍ���ێ��v�ƂȂ������Ƃ́A�������Ԃɂ�����20��܂��B����20��ɂ��āA�����ׂĂ݂܂����B

���\���ʂɑ��ł��f���ɔ������钼��1���������̕��ϒl��24pips�ł��B�����āA���̕��ϒl���Ĕ����������Ƃ�20��9��i45���j�ł����B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

���\�́A�ߋ�25��̂����u�s��\�z�ʂ�Ɍ���ێ��v�ƂȂ����Ƃ��̔��������͂ł��B

����11�����́A����1�����Ƃ̕�����v����79���A������v���ɏI�l������1�����I�l���L�т����Ƃ�60���ł��B���̐����Ȃ�A�����������m�F���Ă���ǂ������Ă��ǂ��ł��傤�B�A���A60���Ƃ��������͈��S�ł��鐔���ł͂Ȃ��̂ŁA���܂�[�ǂ����Ȃ������ǂ������m��܂���B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���\�́A�ߋ�25��̂����u�s��\�z�ʂ�Ɍ���ێ��v�ƂȂ����Ƃ��̔��������͂ł��B

���O1�����̉A������72���ƂȂ��Ă��܂��B

����1�����͗z������75���ƂȂ��Ă��܂��B

����11�����̗z������84���ł��B

�V�i���I�͊����̉ӏ������ɋL�ڂ��Ă��܂��B

���Q�l�܂łɁA�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N�����ȉ��Ɏ����Ă����܂��B

�ȉ���2017�N4��5��22:40���ɒNjL���Ă��܂��B

�ȉ��A�����RBA����������\���̐�����������łł��B�ς��ςƓK���ɖē������邽�߂ɏ���������ւ��Ă���̂ŁA���m�Ȗ|��͕ʂ����Ă��������B

�O���̐����Ƃقڕς�肠��܂���B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���Z�������\���ɂ��Ă͒���1�����ƒ���11�����̌`��Ƒ傫���̃o�����X���ςł��B���A���^�C���Ń`���[�g�����Ă��Ȃ������̂ł킩��܂��A���\�����������x�ꂽ�̂ł��傤���B

�c�O�Ȃ������ł����A�`���[�g�����A���^�C���Ō��Ă܂���ł����B

���ʂ́u�s��\�z�ʂ茻��ێ��v�ŁA�����͒��O1�������z���A����1�������A���A����11�������A���ł��B

����������Ă����Ȃ�A���O1�����ƒ���1�����ő��A����11�����nj��ł�������Ԃ��Ă����A�Ƃ����W�J�������ł��傤�B�C�x���g�I����ɉ������ăg�����h���A�̃p�^�[���ł�����A���܂��nj��ł����l�͑��������ł��傤�B

���A���^�C���Ń`���[�g�̓��������Ă��܂��A�������\���x�ꂽ�̂ł��傤���B����1�����ƒ���11������pips�̌`�ƃo�����X���A���Z�������\���ɂ��Ă͂�����ƕςł��ˁB

���O�������͓��e���A�ȉ��Ɍ����܂�

���ʂ͎s��\�z�ʂ茻��ێ��ł����B

����͂ł��܂���ł������A�����Ă����܂��B

���ʂ́A���O1�������z���A����1�����ƒ���11�������Ƃ��ɉA���ŁA�����͐L�тĂ����悤�ł��B

������A���������Ȃ����Ƃ����܂����B���̃`���[�g�`��Ȃ�A�nj��ő傫�����m�ł����\��������܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N4��4��13:30�ɍ��B���Z����uRBA��������v�����\����܂��B

�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- ����̎s��\�z�͌���ێ��ƂȂ��Ă��܂��B

�_���́A�O��3���Ɍ���ێ������߂��ۂɁu����X�^���X��ύX���Ȃ����Ƃ��o�ς̎����\�Ȑ����ƁA���Ԃ������ăC���t���ڕW��B�����邱�ƂɈ�v����Ɣ��f�v�Ƃ̐�����RBA���o���Ă��邽�߁A�ł��B - �V�i���I�͎��̒ʂ�ł��B

���O1�����͉A���ł��B�ߋ��̉A������72���ƂȂ��Ă��܂��B

����1�����͗z���ł��B�ߋ��̗z������75���ƂȂ��Ă��܂��B

����11�����͗z���ł��B�ߋ��̗z������84���ƂȂ��Ă��܂��B�A���A����11�����́A����1�����Ƃ̕�����v����79���A������v���ɏI�l������1�����I�l���L�т����Ƃ�60���ł��B���̐����Ȃ�A�����������m�F���Ă���ǂ������Ă��ǂ��ł��傤�B����āA��������1�������A���Ȃ�A���܂�[�ǂ������ɔ��|�W�V�����Œnj��ł��B�z���ł���A���ł���A60���Ƃ��������͈��S�ł��鐔���ł͂���܂���B�����������m���߂���ł炸�ɖ߂��҂��ă|�W�V���������A�~���炸�ɑ��߂ɗ��m���܂��傤�B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�T.����

�y1. �w�W�T�v�z

RBA�Ƃ̓I�[�X�g�����A������s�iReserve Bank Of Australia�j�̂��ƂŁA���{�̓���ɑ������܂��BRBA�̋��Z����́A���Z���藝����Ō��肳��܂��B���Z���藝����͋ߔN1��������������1�Ηj���Ɏ��{����܂��B

���Z����́A������K�������ɕۂ��ߒ�����s���s���o�ϐ���ł��B����ɂ͋��Z�ɘa�����Z�����Ƃ����{�����āA������������̂ЂƂƌ����܂��B

���݁A��v��i���ňבփ��[�g��K�������ɕۂƂ��Ƃ���s�ׂ́A���ꂪ���̍��̒ʉ݂���������ꍇ�ɕ\�����ے肳�ꂪ���ł��B���������A�������Ƃ��ċ����������A���������L�������Ƃ��Ɏ����͋����̍������ւƈړ����܂��B�����āA����������������̒ʉ݂̈בփ��[�g�������܂��B

�y2. ���o����z

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2014�N12�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

�����āA�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

����̎s��\�z�͌���ێ��ƂȂ��Ă��܂��B�_���́A�O��3���Ɍ���ێ������߂��ۂɁu����X�^���X��ύX���Ȃ����Ƃ��o�ς̎����\�Ȑ����ƁA���Ԃ������ăC���t���ڕW��B�����邱�ƂɈ�v����Ɣ��f�v�Ƃ̐�����RBA���o���Ă��邽�߁A�ł��B

�ł͎��ɁA�u�s��\�z�ʂ�Ɍ���ێ��v�ƂȂ������Ƃ́A�������Ԃɂ�����20��܂��B����20��ɂ��āA�����ׂĂ݂܂����B

���\���ʂɑ��ł��f���ɔ������钼��1���������̕��ϒl��24pips�ł��B�����āA���̕��ϒl���Ĕ����������Ƃ�20��9��i45���j�ł����B

�U. ����

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

���\�́A�ߋ�25��̂����u�s��\�z�ʂ�Ɍ���ێ��v�ƂȂ����Ƃ��̔��������͂ł��B

����11�����́A����1�����Ƃ̕�����v����79���A������v���ɏI�l������1�����I�l���L�т����Ƃ�60���ł��B���̐����Ȃ�A�����������m�F���Ă���ǂ������Ă��ǂ��ł��傤�B�A���A60���Ƃ��������͈��S�ł��鐔���ł͂Ȃ��̂ŁA���܂�[�ǂ����Ȃ������ǂ������m��܂���B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���\�́A�ߋ�25��̂����u�s��\�z�ʂ�Ɍ���ێ��v�ƂȂ����Ƃ��̔��������͂ł��B

���O1�����̉A������72���ƂȂ��Ă��܂��B

����1�����͗z������75���ƂȂ��Ă��܂��B

����11�����̗z������84���ł��B

�y6. �V�i���I�쐬�z

�V�i���I�͊����̉ӏ������ɋL�ڂ��Ă��܂��B

���Q�l�܂łɁA�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N�����ȉ��Ɏ����Ă����܂��B

�ȏ�

2017�N4��4��13:30���\

�ȉ���2017�N4��5��22:40���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�ȉ��A�����RBA����������\���̐�����������łł��B�ς��ςƓK���ɖē������邽�߂ɏ���������ւ��Ă���̂ŁA���m�Ȗ|��͕ʂ����Ă��������B

- ����������͐��������1.50���ɐ����u�����Ƃ����肵���B

- ���E�o�ς́A�s���������c�����ŋߐ��J���Ԃ̉ŁA�f�Ղƍz�H�Ɛ��Y��������ٗp�����P���Ă���B���̌��ʁA�����̐�i���Ő��������������܂��B

�A���A�����̓C���t����s���Y�ւ̓��������������x�����Ă���A����瓊���������}�����Ă��邽�ߒ����I���X�N������B - ���B�o�ς́A���E�o�ς̉ɂ��R���f�B�e�B�[���i�㏸�ɂ���āA����������傫�������グ���B�C���t�������قƂ�ǂ̍��ŏ㏸��������A�R�A�C���t�������ˑR�Ƃ��Ēᐅ���ƂȂ��Ă��邩�炾�B2013�N�ȍ~�̒ʉ݈����A�z�Ɠ����u�[����̈ڍs���̌o�ς��x���Ă���B�i������j�ʉݍ��͂��̈ڍs���������˂Ȃ��B

�i���L�F�R���f�B�e�B�[���i�͂������莑���E�H�Ɖ��i�Ɠǂݑւ���OK�A�R�A�C���t���̓C���t�����玑���E�H�Ƃ����������̂ƍl����OK�j - ��s�͍ŋ߁A�����ƌ����𒆐S�ɏZ��[���̈����グ�\�����B�Z��s��̏͒n�捷���݂��A�ꕔ�̎s��ʼn��i���啝�ɏ㏸���Ă������A���̎s��ł͉��i���������Ă���B

�ƌv�̏Z��w�����[���c���̑����́A���������ƌv�����������Ă���B���������A�݂��o����̌��i�������{�������Ƃɂ���āA�X�Ȃ鑝�����X�N��}�����邾�낤�B�����s��ł́A�����݂̂̕ԍς��\�ȗZ���ւ̈ˑ��x���ቺ���Ă��邱�Ƃ͐i�����ƌ�����B - ���������͑O�N���㏸���Ă�����̂́A���j�I�Ɍ���ΈˑR�Ƃ��Ēᐅ���ȏ�Ԃ������Ă���B�č������͈�i�Ə㏸���A���̎�v���ł��lj��ɘa�����{����錩���݂͂����Ȃ��B���Z����͌��ʂ������Ă���̂��B

- ������f�[�^�Ɋ�Â��āA���Z����X�^���X���ێ����邱�Ƃ��A�����\�Ȍo�ϐ�������уC���t���ڕW�̒B���ƈ�v���Ă���A�Ɨ�����͔��f�����B

�O���̐����Ƃقڕς�肠��܂���B

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���Z�������\���ɂ��Ă͒���1�����ƒ���11�����̌`��Ƒ傫���̃o�����X���ςł��B���A���^�C���Ń`���[�g�����Ă��Ȃ������̂ł킩��܂��A���\�����������x�ꂽ�̂ł��傤���B

�i7-2. ������ʁj

�c�O�Ȃ������ł����A�`���[�g�����A���^�C���Ō��Ă܂���ł����B

���ʂ́u�s��\�z�ʂ茻��ێ��v�ŁA�����͒��O1�������z���A����1�������A���A����11�������A���ł��B

����������Ă����Ȃ�A���O1�����ƒ���1�����ő��A����11�����nj��ł�������Ԃ��Ă����A�Ƃ����W�J�������ł��傤�B�C�x���g�I����ɉ������ăg�����h���A�̃p�^�[���ł�����A���܂��nj��ł����l�͑��������ł��傤�B

���A���^�C���Ń`���[�g�̓��������Ă��܂��A�������\���x�ꂽ�̂ł��傤���B����1�����ƒ���11������pips�̌`�ƃo�����X���A���Z�������\���ɂ��Ă͂�����ƕςł��ˁB

�y8. �������͌��z

���O�������͓��e���A�ȉ��Ɍ����܂�

- ����̎s��\�z�͌���ێ��ƂȂ��Ă��܂��B

�_���́A�O��3���Ɍ���ێ������߂��ۂɁu����X�^���X��ύX���Ȃ����Ƃ��o�ς̎����\�Ȑ����ƁA���Ԃ������ăC���t���ڕW��B�����邱�ƂɈ�v����Ɣ��f�v�Ƃ̐�����RBA���o���Ă��邽�߁A�ł��B

���ʂ͎s��\�z�ʂ茻��ێ��ł����B

�y9. �V�i���I���z

����͂ł��܂���ł������A�����Ă����܂��B

- ���O1�����͉A���ł��B�ߋ��̉A������72���ƂȂ��Ă��܂��B

����1�����͗z���ł��B�ߋ��̗z������75���ƂȂ��Ă��܂��B

����11�����͗z���ł��B�ߋ��̗z������84���ƂȂ��Ă��܂��B�A���A����11�����́A����1�����Ƃ̕�����v����79���A������v���ɏI�l������1�����I�l���L�т����Ƃ�60���ł��B���̐����Ȃ�A�����������m�F���Ă���ǂ������Ă��ǂ��ł��傤�B����āA��������1�������A���Ȃ�A���܂�[�ǂ������ɔ��|�W�V�����Œnj��ł��B�z���ł���A���ł���A60���Ƃ��������͈��S�ł��鐔���ł͂���܂���B�����������m���߂���ł炸�ɖ߂��҂��ă|�W�V���������A�~���炸�ɑ��߂ɗ��m���܂��傤�B

���ʂ́A���O1�������z���A����1�����ƒ���11�������Ƃ��ɉA���ŁA�����͐L�тĂ����悤�ł��B

������A���������Ȃ����Ƃ����܂����B���̃`���[�g�`��Ȃ�A�nj��ő傫�����m�ł����\��������܂��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:45| Comment(0)

| TrackBack(0)

| DB5. ���B�w�WDB

2017�N04��02��

���B���Ԏw�W�u�������㍂�i�O����j�v���\�O���AUDJPY�������́i2017�N4��3��10:30���\���ʌ��؍ρj

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B���㓊�e�̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N4��3��10:30�ɍ��B���Ԏw�W�u�������㍂�i�O����j�v�����\����܂��B���\��2017�N2�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ϒl���傫�������������Ƃ�32����������܂���B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

���B�������㍂�́A�����E�T�[�r�X�Ƃ̌��Ԕ��㍂���T���v�������Ɋ�Â��Z�o���Ă��܂��B���\�͍��A�M���v�ǁiABS�FAustralian Bureau of Statistics�j���s���A���X����{�Ɍ������\����Ă��܂��B

���B�ƌ����Ύ����֘A��Ƃɒ��ڂ��W�܂�܂��B�Ƃ��낪�A�����֘A��Ƃ̎��v�́A�������i�����ł��ƂȂ�ɂ�ĐL�єY��ł��܂��B���Ƃ��ƍ��BGDP�ɐ�߂�z�H�Ɛ��Y����1�����x�����Ȃ��̂ł��B���̈���A���֘A��Ƃ̎��v�́A�������㍂�������I�Ɋg��X���ƌ��Ȃ���Ă��茘���ƌ����܂��B

���̔w�i�Ƃ��āA���B�͖��N��20���l�̈ږ�������Ă���A2050�N�܂łɎ��R�����܂߂Ė�40���̐l�������������܂�Ă��܂��B���B�͐�i���Ől���������̍ł��������̂ЂƂł��B

�ŋ߂̏������㍂�́A���̐l�������ƒ�����ƍ��h�������l����������グ�Ă���A�����Ɋg�債�Ă��܂��B

���ӂ��ׂ��_�Ƃ��āA���B�o�ώw�W�����\����鎞�ԑтɑO�サ�āA�����o�ώw�W�̔��\���s���邱�Ƃ�����܂��B���̏ꍇ�A�����w�W�̉e����AUDJPY��1�~�ȏ㓮�����Ƃ�����܂��B�܂��A���Ƃɂ��s��\�z���������l���܂�œ�����Ȃ��w�W�ł��B

�����ӂ��������B

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�s��\�z�͑O����0.3�����ƂȂ��Ă��܂��B

�Ƃ��낪�ANAB��ƌi�����w���ł́A1��16�ɑ�2����9�Ƒ傫���������Ă��܂��B�܂��A�V�K�ٗp�Ґ���2����5�����Ԃ�Ƀ}�C�i�X�ƂȂ�A���Ɨ���1�����0.2���������Ă��܂��B

�����āA�������\�����2���Z��������i�O����j���A�s��\�z�ł̓}�C�i�X�ƂȂ��Ă��܂��B

�������㍂�O���䂪�{0.3�����͎s��\�z����������̂ł͂Ȃ��ł��傤���B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�ォ��2�Ԗڂ̒��O1�������������������B�����Ђǂ��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����80����������̂́A�I�l������1�����I�l�����L�т����Ƃ�44����������܂���B�ƂĂ��ǂ������ă|�W�V���������鐔���ł͂���܂���B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������91���ł��B

�܂��A����11�����͒���1�����ƕ�����v����80���ƍ������̂́A���������͂̍��ŋL�����悤�ɁA�{�w�W�ł͔������L�тȂ��̂ŁA�ǂ������ă|�W�V���������ׂ��ł͂���܂���B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

����1�����Ⓖ��11�����́A���㍷�قƂ̕�����v����83����71���ƂȂ��Ă��܂��B��{�I�ɂ́A�f���ɔ�������w�W�ł��B

�{�L�������̉ӏ��������Q�Ƃ��������B

�ȉ���2017�N4��5��21:00���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

���O�������͓��e���A�ȉ��Ɍ����܂��B

���ʂ́A�s��\�z�������A�����͉A���ł����B

�قڕ��͒ʂ�̓W�J�������Ǝv���܂��B�A�������ϒl�ɓ͂��Ȃ����Ƃ��Ƃ́A�������\���ꂽ�Z����������s��\�z��傫�����������߁A�Ǝv���܂��B

�V�i���I�͎��̒ʂ�ł����B

���O1�����E����1�����E����11�����̂�������A���ƂȂ�܂����B����11�����͒���1���������������L�т��܂����B

�{�u���O���n�߂Ă���̖{�w�W�ł̎�����ʂ����\�Ɏ����܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N4��3��10:30�ɍ��B���Ԏw�W�u�������㍂�i�O����j�v�����\����܂��B���\��2017�N2�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ϒl���傫�������������Ƃ�32����������܂���B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- ��ɂ����ӂł��B

����11�����́A����1�����Ƃ̕�����v����80����������̂́A�I�l������1�����I�l�����L�т����Ƃ�44����������܂���B�ƂĂ��ǂ������ă|�W�V���������鐔���ł͂���܂���B���̎w�W�͍ŏ��ɑ傫�����˂���A����ŏI���Ƃ����X���������̂ł��B

�A���A����͖{�w�W���\����15����ɒ���������PMI�����\����܂��B10:00���l��USDJPY��������������AAUDJPY�̓��������Ă����܂��傤�B10:00�����10:25����AUDJPY�����~���Ă���Ȃ�A�������㍂�̔��\���ǂ�����3-4���ォ�牺�~�ɓ]����ior ��������j�\���������Ǝv���܂��B��L���Ԃ��㏸�Ȃ�A�O�q�̒ʂ�A�ǂ������ă|�W�V���������ׂ��ł͂���܂���B - �s��\�z�͑O����0.3�����ƂȂ��Ă��܂��B

�Ƃ��낪�ANAB��ƌi�����w���ł́A1��16�ɑ�2����9�Ƒ傫���������Ă��܂��B�܂��A�V�K�ٗp�Ґ���2����5�����Ԃ�Ƀ}�C�i�X�ƂȂ�A���Ɨ���1�����0.2���������Ă��܂��B

�����āA�������\�����2���Z��������i�O����j���A�s��\�z�ł̓}�C�i�X�ƂȂ��Ă��܂��B

�������㍂�O���䂪�{0.3�����Ƃ�������̎s��\�z�́A������������̂ł͂Ȃ��ł��傤���B - �V�i���I�͎��̒ʂ�ł��B

���O1�����̉A������91���ł��B���O1�����̃��[�\�N��������킩��悤�ɁA���O1�����ɂ̓q�Q���قƂ�ǂ���܂���B���m�͎w�W���\���O�܂ŔS���������ǂ������m��܂���B�A���A�ߋ��̕��ϒ�����5pips��������܂���B - �w�W�萫���͂̌��_����A����͎s��\�z�������Ɨ\�z���Ă��܂��B�w�W��v�����͂̌��ʁA���㍷�قƒ���1�����̕�����v����83���ƍ����̂ŁA�w�W���\���O�ɔ��|�W�V����������Ă݂܂��B����1���������ŗ��m�ł��B�ߋ����ς���17pips�ł����A���������͂ōŋ߂͔������������Ȃ��Ă��邽�߁A10pips������Η��m�ŗǂ��ł��傤�B

- ��L���ӏ����Ƃ̒ʂ�A10:00�`10:25����AUDJPY�����~�ŁA���A�����������A���Ȃ�nj��ł��B����ȊO�͎w�W���\��̎���������킹�܂��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�T.����

�y1. �w�W�T�v�z

���B�������㍂�́A�����E�T�[�r�X�Ƃ̌��Ԕ��㍂���T���v�������Ɋ�Â��Z�o���Ă��܂��B���\�͍��A�M���v�ǁiABS�FAustralian Bureau of Statistics�j���s���A���X����{�Ɍ������\����Ă��܂��B

���B�ƌ����Ύ����֘A��Ƃɒ��ڂ��W�܂�܂��B�Ƃ��낪�A�����֘A��Ƃ̎��v�́A�������i�����ł��ƂȂ�ɂ�ĐL�єY��ł��܂��B���Ƃ��ƍ��BGDP�ɐ�߂�z�H�Ɛ��Y����1�����x�����Ȃ��̂ł��B���̈���A���֘A��Ƃ̎��v�́A�������㍂�������I�Ɋg��X���ƌ��Ȃ���Ă��茘���ƌ����܂��B

���̔w�i�Ƃ��āA���B�͖��N��20���l�̈ږ�������Ă���A2050�N�܂łɎ��R�����܂߂Ė�40���̐l�������������܂�Ă��܂��B���B�͐�i���Ől���������̍ł��������̂ЂƂł��B

�ŋ߂̏������㍂�́A���̐l�������ƒ�����ƍ��h�������l����������グ�Ă���A�����Ɋg�債�Ă��܂��B

���ӂ��ׂ��_�Ƃ��āA���B�o�ώw�W�����\����鎞�ԑтɑO�サ�āA�����o�ώw�W�̔��\���s���邱�Ƃ�����܂��B���̏ꍇ�A�����w�W�̉e����AUDJPY��1�~�ȏ㓮�����Ƃ�����܂��B�܂��A���Ƃɂ��s��\�z���������l���܂�œ�����Ȃ��w�W�ł��B

�����ӂ��������B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�s��\�z�͑O����0.3�����ƂȂ��Ă��܂��B

�Ƃ��낪�ANAB��ƌi�����w���ł́A1��16�ɑ�2����9�Ƒ傫���������Ă��܂��B�܂��A�V�K�ٗp�Ґ���2����5�����Ԃ�Ƀ}�C�i�X�ƂȂ�A���Ɨ���1�����0.2���������Ă��܂��B

�����āA�������\�����2���Z��������i�O����j���A�s��\�z�ł̓}�C�i�X�ƂȂ��Ă��܂��B

�������㍂�O���䂪�{0.3�����͎s��\�z����������̂ł͂Ȃ��ł��傤���B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�ォ��2�Ԗڂ̒��O1�������������������B�����Ђǂ��B

�U. ����

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����80����������̂́A�I�l������1�����I�l�����L�т����Ƃ�44����������܂���B�ƂĂ��ǂ������ă|�W�V���������鐔���ł͂���܂���B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������91���ł��B

�܂��A����11�����͒���1�����ƕ�����v����80���ƍ������̂́A���������͂̍��ŋL�����悤�ɁA�{�w�W�ł͔������L�тȂ��̂ŁA�ǂ������ă|�W�V���������ׂ��ł͂���܂���B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

����1�����Ⓖ��11�����́A���㍷�قƂ̕�����v����83����71���ƂȂ��Ă��܂��B��{�I�ɂ́A�f���ɔ�������w�W�ł��B

�y6. �V�i���I�쐬�z

�{�L�������̉ӏ��������Q�Ƃ��������B

�ȏ�

2017�N4��3��10:30���\

�ȉ���2017�N4��5��21:00���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�y8. �������͌��z

���O�������͓��e���A�ȉ��Ɍ����܂��B

- �s��\�z�͑O����0.3�����ƂȂ��Ă��܂��B

�Ƃ��낪�ANAB��ƌi�����w���ł́A1��16�ɑ�2����9�Ƒ傫���������Ă��܂��B�܂��A�V�K�ٗp�Ґ���2����5�����Ԃ�Ƀ}�C�i�X�ƂȂ�A���Ɨ���1�����0.2���������Ă��܂��B

�����āA�������\�����2���Z��������i�O����j���A�s��\�z�ł̓}�C�i�X�ƂȂ��Ă��܂��B

�������㍂�O���䂪�{0.3�����Ƃ�������̎s��\�z�́A������������̂ł͂Ȃ��ł��傤���B

���ʂ́A�s��\�z�������A�����͉A���ł����B

�قڕ��͒ʂ�̓W�J�������Ǝv���܂��B�A�������ϒl�ɓ͂��Ȃ����Ƃ��Ƃ́A�������\���ꂽ�Z����������s��\�z��傫�����������߁A�Ǝv���܂��B

�y9. �V�i���I���z

�V�i���I�͎��̒ʂ�ł����B

- ���O1�����̉A������91���ł��B���O1�����̃��[�\�N��������킩��悤�ɁA���O1�����ɂ̓q�Q���قƂ�ǂ���܂���B���m�͎w�W���\���O�܂ŔS���������ǂ������m��܂���B�A���A�ߋ��̕��ϒ�����5pips��������܂���B

- �w�W�萫���͂̌��_����A����͎s��\�z�������Ɨ\�z���Ă��܂��B�w�W��v�����͂̌��ʁA���㍷�قƒ���1�����̕�����v����83���ƍ����̂ŁA�w�W���\���O�ɔ��|�W�V����������Ă݂܂��B����1���������ŗ��m�ł��B�ߋ����ς���17pips�ł����A���������͂ōŋ߂͔������������Ȃ��Ă��邽�߁A10pips������Η��m�ŗǂ��ł��傤�B

- ��L���ӏ����Ƃ̒ʂ�A10:00�`10:25����AUDJPY�����~�ŁA���A�����������A���Ȃ�nj��ł��B����ȊO�͎w�W���\��̎���������킹�܂��B

���O1�����E����1�����E����11�����̂�������A���ƂȂ�܂����B����11�����͒���1���������������L�т��܂����B

�{�u���O���n�߂Ă���̖{�w�W�ł̎�����ʂ����\�Ɏ����܂��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:09| Comment(0)

| TrackBack(0)

| DB5. ���B�w�WDB

2017�N03��27��

4-5. ���B�o�ώw�WDB

2017�N3��27���A�S���X�V

���B�w�W�ł�AUDJPY�Ŏ�����s���Ă��܂��B�ʉ݃y�A�Ƃ��ẮA����FX��USDJPY�Ɏ�������ʂ�����܂��B

���݁A�e�N�j�J���w�W��t�@���_�����^���w�W�ŕ��͂���͓̂�������ł��BFOMC�̂悤�ȑ傫�ȃC�x���g�����������Ƃ�����ł����A�Ċ��̓��������������܂ł͉��Ď��Ԃɗv���ӂł��B

�y4-5-1. AUD�̓����z

AUD�́A�������ʉ݂ł���A�������I�ɂ͐����������܂����̂́A�����o�ςƂ̌��т��������Ƃ���i�H�ł��j�A�����o�ό����ɔ����ĉߋ��ɂȂ���������������N�����Ă���A�Ƃ����ł��B

�ȑO�̎��������u�[���̎����قǂł͂Ȃ��ɂ���A���݂��C�O����̓��������������������Ă��܂��B��i���Ōo�ϔ��W���ʂ����y�ώ�����Ă���A���܂��ɍ������ʉ݂Ȃ̂����瓖�R�ł��B���������A���ꂾ���Ƀ��X�N�ɂ͂���������ア�ʉ݂ƌ����܂��B

����ǂ��A���B�o�ώ��̂͒������I�Ȑl���������ʂ���w�i�ɁA�����o�ς��y�ώ��������͂������̂ł��B�����͈ȑO�قǍ����Ȃ��ɂ���A��i���̒��ł͍ł������ʉ݂ł��B��GDP���I���̊������������A�����Ƃ����Ƃ��̍����o���ɂ��]�͂�����Ƃ���������`����L��������܂����B

JPY���AUD�̕�������ۂǃ��X�N�ɑ����S�ȋC�����܂��B

���ۂ��t�ȓ_�́A��q�̒ʂ荋�B�͓�������Ă��鍑�œ��{�͓������Ă��鍑���Ƃ������ƂƁA�����̑ΊO�����Y�����|�I�ɓ��{�̕����傫�����X�N�ɔ��������U�������ł��Ă���A�����JPY���ꉞ�͍��ی��ϒʉ݂ł��邱�Ƃ̐M�p�ł͂Ȃ��ł��傤���B

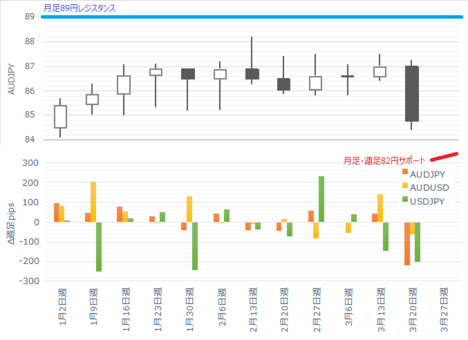

�y4-5-2. ����`���[�g�z

���}�ɁAAUDJPY�̏T���`���[�g�ƁAAUDJPY�EAUDUSD�EUSDJPY�̊e�T�l���������܂��B

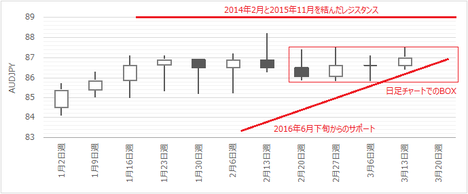

AUDJPY�́A��T�̃`���[�g��j�����čX�V���܂��B

��T�������������͌�����89�~�i�}1�~�j���W�X�^���X�ł��B���̃��W�X�^���X�́A2007�N8�����l�E2010�N3-4�����l�E2011�N3�����l�E2012�N3�����l�E2013�N8�����l�E2016�N3-4�����l�������W�X�^���X�ŁA���Ȃ苭�͂ł��B3����8�����������ƂɈӖ��͌��������Ă��܂���B

���ɁA���T�V���Ɉ������Ԑ��͌����E�T���̃T�|�[�g�ł��B�T�|�[�g�͍��T82�~�{0�~�|2�~���炢�Ɉʒu���܂��i80�`82�~�j�B2016�N6�����l��2016�N11�����l�������ŁA���89�~�t�߃��W�X�^���X���͎ア�T�|�[�g���ƌ�����ł��傤�B

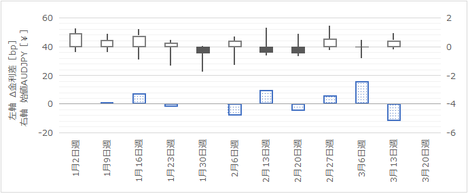

���ɁAAUDJPY�EAUDUSD�EUSDJPY�̏T��pips�i�l���j������ׂĂ݂܂��傤�B

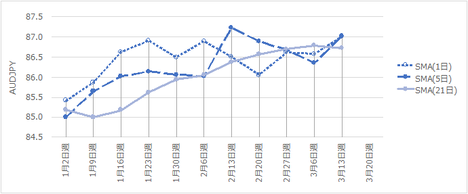

��T�́AAUD�EUSD�������AJPY�������Ă��܂��B�傫��AUD���́A3��21��23:00����n�܂��Ă���A���B���ԂłȂ�NY���Ԃ����[�ł��B��T��AUDJPY�̒l�����̓��X�N����ł��B

�y4-5-3. ����e�N�j�J���z

SMA�́A��TSMA�i1���j��SMA�i5���j��SMA�i21���j���������A������SMA�i1���j�ESMA�i5���j�ESMA�i21���j�̔z�u�ƂȂ�܂����B���~�g�����h�z�u�̊����ł��B

RSI�i14���j�͐�T�����_��36.3���ŁA�����߂�������30���܂ʼn����]�n���c���Ă��܂��B

�Ȃ��A�����{�����W���[�o���h�́|2�ЂƁ|3�Ђ̊Ԃɂ���܂��B�����|3�Ђ�����ARSI�i14���j��20���ɒB������A���̒���͒nj��ł��B

�y4-5-4. ����t�@���_�����^���z

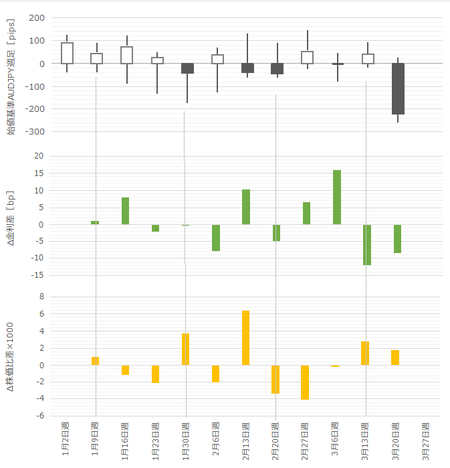

���߂̗���10�N�����Ɗ����̓����������܂��B���ꂼ��̓����͂����g�ł��m�F���������B

�ȉ��A�����̋������̑O�T�Ƃ̍����u���������v�ƕ\�L���܂��B�܂��A�����̎�v�����w�W�̔�̑O�T�Ƃ̍����u�������䍷�v�ƕ\�L���܂��B

�ʏ펞�̋����Ɗ����̓����́A���������ɂȂ肪���Ȃ��Ƃ��m���Ă��܂��B�ʏ펞�ɂ́A�בւ������������̉e�����邱�Ƃ��m���Ă��܂��B���������ʼn������ʂ��͂悭�킩��܂��A�����̊W�����藧���Ȃ��Ƃ��͒ʏ펞�łȂ����ƂȂ�킩��܂��B���R�ȓ����̂Ƃ��͎Q�l�ɂ��Ă��A�s���R�ȂƂ��ɂ͎Q�l�ɂ��Ȃ��A����{�ł��B�s���R�ȂƂ��ɂ͋t�ɍl����A�ł͂���܂���B�������ʂ�Ȃ��ȏ�A�Q�l�ɂ��Ȃ��A����{�ł��B

���}�́A�ォ��u�����ƃ{���e�B���e�B�v�u���������v�u�������䍷�v��\���Ă��܂��B

��T�́A���N��Ԃ̒l���������܂����B���X�N�����JPY�������AUD������ꂽ���߁AAUDJPY�͑傫�����~���܂����B

�����Ɗ��������Ă݂܂��傤�B����������܂��B

���������́A���N�ɓ�����11�T�̂���5�T����AUDJPY�Ɠ������ɂȂ��Ă��܂���B�������䍷��11�T�̂���7�T��AUDJPY�Ƌt�����ł��B�ĉ��p�ƈ���āAAUDJPY�ƃ��������̕�����v�����AAUDJPY�ƃ������䍷�̕s��v�̕��������Ȃ��Ă���_�������ƌ����܂��B

�Ƃ��낪�A��T�͈בւƋ����Ɗ����̕��������R�ł��B���ȏ��ʂ�̃��X�N����̓����ɂ���āA���ȏ��ʂ�̊W�ɖ߂����Ƃ������܂��B

�y4-4-5. ���T�ȍ~�̒��ړ_�z

3��21����RBA���Z����������c���^�����\����܂����B

����ɂ��ĉ��\�ɓZ�߂Ă����܂����B

�y4-5-6. �w�W���͈ꗗ�z

�`. ����w�W

A1. ���Z����

RBA���Z����́u�b���l�q���v�ŁA�ύX�̗\���͋��Z����������̐����E�c���^����ǂݎ��܂���B

�@(1) RBA��������i2017�N3��7�����\���ʌ��؍ρj

�@(2) RBA���Z����������c���^�i2017�N3��21�����\���ʌ��؍ρj

A4. �����w�W

�@(1) �l��������ҕ����w��

�@(2) �l�������Y�ҕ����w��

A5. �ٗp�w�W

�@(1) �ٗp���v

B. �o�Ϗ�w�W

B1. �o�ϐ���

���B�o�ώ��̂͌����ɐ����������ƌ�����ł��܂��B���������AAUDJPY�̔����͂܂��b�������o�ς̌��ʂ��ɉe������Ǝv���܂��B2016�N10-12�����̗������݂͈ꎞ�I�Ȃ��̂ƁARBA�͌��Ȃ��Ă��܂��B

�@(1) �l����GDP�i2017�N3��1�����\���ʌ��؍ρj

B3. ���Ԏw�W

���B�͐�i���ōł�����̐l���������҂���鍑�ł��B�l�����͏���w�W�⏬���w�W�ɑ������I���P�������炵�܂��B

B31. ����

�@(1) �������㍂�i2017�N3��6�����\���ʌ��؍ρj

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B������A�w���E�o�^�E���ӂ����Ă��Ȃ��̂ɃN���b�N���������Ŋ��U���[������������悤�Ȃ����Ȃ�A������i��9-1-4�j�܂ł��������肢���܂��B

�[�[�[�ȉ��͍L���ł��[�[�[

FX���n�߂Ă��b���͗��K���Ԃł��B�V���ȕ��@�_�������ꍇ�ɂ������ł��B���K���Ԃ�FX�Ɋ��ꂽ��A���낢��Ȃ����������Ă݂邽�߂ɂ��A�L���b�V���o�b�N�͂ƂĂ����͓I�ł��B���������̃L���b�V���o�b�N�́A�����������Ƃ̂��߂Ɏg���Ă��������ˁB

�ʏ�A�L���b�V���o�b�N���邽�߂ɂ͏���������̂ŁA�ڂ����͉��̃����N��ł��m�F���������B

�܂��A�F�X�Ȏ����@����s���Ď����Ă݂邽�߂ɂ��A������FX��ЂɌ������J�݂��Ă����ƕ֗��ł���B

�O�׃W���p����0.1���P�ʂł̎�����\�Ȃ̂ŁA���S�҂�F�X�Ȏ����@���������������ɂ����߂ł��B�h���~�Ȃ�X�v���b�h��0.3�~�ƈ����̂����͂ł��i�� 2017�N1��23���m�F�j�B

��������������������������

���E�ƂȂ���A�����ɂЂ낪��B

�O�׃W���p���V�K����l���v�����[�V����

��������������������������

���E�ƂȂ���A�����ɂЂ낪��B

�O�׃W���p���V�K����l���v�����[�V����

��������������������������

�����J�݃L�����y�[�����{���I�I

�ő��20,000�~�L���b�V���o�b�N�I

�����ڂ����͂����灥��

�O�� �ׄ� �W�� ���� �p�� ���� �̄� ���� �݄�

���� ���� ���� ���� ���� ���� ���� ���� ����

������

���P��1000�ʉݎ���\�I�I���S�҂����S�I

������������������������������������

������

���Q���ƊE�ŋ��N���X�̃X�v���b�h�I�I

������������������������������������

������

���R�����o�C���ł��[���̎�����I�I

������������������������������������

������

���S������萔��0�~�I�I

������������������������������������

���̑��ɂ����͓I�ȃL�����y�[�����ڔ������I�I

�������T�C�g���`�F�b�N�I�I

���������J�݂͂����灥��

https://px.a8.net/svt/ejp?a8mat=2NX81R+46MOTU+1NB0+6UHGJ

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 12:30| Comment(0)

| TrackBack(0)

| DB5. ���B�w�WDB

2017�N03��20��

���B���Z����uRBA���Z���藝����c���^�v���\�O���AUDJPY�������́i2017�N3��21��09:30���\���ʌ��؍ρj

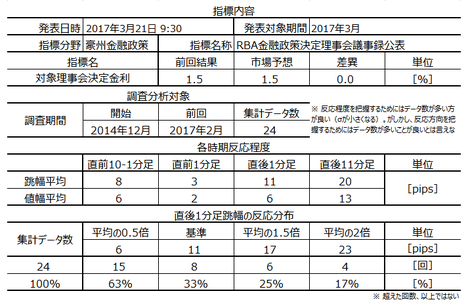

2017�N2��21��09:30�ɍ��B���Z����uRBA���Z���藝����c���^�v�����\����܂��B������\�����c���^��2017�N3��7���̗�����ł��B

�ߋ��������\�ɐ������Ă����܂����B

�{�c���^�̌��ƂȂ�O����ł́u�s��\�z�ʂ�Ɍ���ێ��v�����_�ł��B����1�����E����11�����Ƃ��ɉA���ł̔����ƂȂ��Ă��܂����B

���\����́A���܂ɑ傫���������邱�Ƃ�����悤�ɓǂݎ��܂����A����͎s��\�z�Ȃ����͔��\���ʂ��������肾����������܂ނ��߂ł��B����āA����̂悤�ɗ�����_���u�s��\�z�ʂ�Ɍ���ێ��v�������ꍇ�̋c���^���\���́A���\���ϒl�����X�ɏ����Ȕ����ƂȂ�܂��B

�{���\���̎�����l���Ă���l�̂��߂ɁA�ߋ��X���ƕ��͌��_��Z�߂Ă����܂��B�����A�����E���͌��ʂ���́A����̎���͂����߂ł��܂���B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

RBA�c���^�̗v�_�́u����������藝�R�i���j�j�v�u�C���t�������v�u�o�ό��ʂ��v�ł��B

���������A�ł��S�������������������j�ɂ��ẮA�����Ύs��\�z�𗠐��ăT�v���C�Y���N�����Ă��܂��B�܂�A���ʂ��猾���i�T�v���C�Y��������ȏ�j�ł��S������u��������v���ǂݎ��Ă��Ȃ��A�Ƃ������ƂɂȂ�܂��B

����ɂ��ւ�炸�A���\���ꂽ�c���^���玟��̗�������\��������Ȃ����߁A���e�ɂ���Ă�AUD���傫���������܂��B�^�S�ËS�������āA�ǂ̕����ɂ���ċc���^���\���̔������������܂�̂��͂킩��Ȃ��A�Ƃ����̂��{���ł��B

�ނ���l�I�ɂ́A�����ɖ𗧂�ƌ����Ȃ����̂́A���I�@�ւɂ��C���t��������o�ό��ʂ��߂̌o�ώw�W�̉��߂����������ƂɎg�������𗧂A�ƍl���Ă��܂��B�����������B�o�ςɊւ��ē���ł�����́A�ĉ����ɔ�ׂď��Ȃ��̂ł�����B

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�24�̃f�[�^�Ɋ�Â��Ă��܂��B

�ȗ����܂��B

�ł��f���Ȕ���������₷���n�l�����1�����̂݉��}�Ɏ����Ă����܂��B���O10-1�����E���O1�����E����11�����̑O�X��܂ł�23�̎n�l����[�\�N���́A�����������Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�Ȃ��ARBA����������\���i���Z������������j�Ɠ��c���^���\���̎n�l����[�\�N���̈�v���́A���\�̂悤�ɂȂ�܂��B���Ȃ݂ɁA�O��3��7���́u�s��\�z�ʂ茻��ێ��v���\���̒���1�����͉A���ł����B

�s��\�z�����\���ʂƈقȂ�ꍇ�Ƌ�������̏ꍇ���������Ԓ��ɏ��Ȃ��̂ŁA�{���͂͊������܂����B

����́A������s���܂���B

�ȉ���2017�N3��21��13:00���ɒNjL���Ă��܂��B

�{���\�ɂ�锽���͎��̒ʂ�ł����B

����̓|�W�V����������Ă��܂���B

�܂��A���\���e�Ɋւ��āA�ł��B

���O���͉͂��L�̒ʂ�ł��B

�c���^�̓��e�́ANAB����T�Z��[���𗘏グ�������Ƃ𗠕t����悤�ɁARBA�́u�Z��s����M�ւ̌��O�v�������Ă��܂��B�����āu��i�̗������������ɍ���Ȃ��v�|�̓��e�ƂȂ��Ă��܂��B������܂߂��c���v�|�́A���̒ʂ�ł��B�Ȃ��A���̗v�_�v��͓���Ɉ˂���̂ł���A�����ȍ~�̑��@�֓��̉���L�������Q�Ƃ��������B

�Ƃ�����A����̋c���^�v�_�v��ł��B

���ȂA����́B

����قǎx���ŗ�ȓ��e�̂܂܋c���^�����\���邱�Ƃ́A���̒���ł܂��ő��Ɍ����܂���B����ȏ�͗������������Ȃ��̂Ȃ�A���������������l�q�����K�v�A�ƋL�^����Ηǂ������̂ł��B

�Ȃ��A������߂��Ԉ���Ă���\��������̂ŁA���ꂮ������m�ɂ͑��@�ւɂ�����L�����Q�Ɗ肢�܂��B����������҂��Ă��܂��B

���ɃV�i���I�ɂ��Ăł��B

���O���͉͂��L���_�Ƃ��Ă��܂����B

����̌��ʂ�����1�����ƒ���11�����������s��v�ƂȂ������Ƃ͋��R�ł��B�Ƃ�����A������v���������Ȃ��̂Ɂi���݂�70�����x��ڈ��ɂ��Ă��܂��j�A�ǂ������Ń|�W�V���������ׂ��ł͂���܂���B

�|�W�V�����������Ȃ��\�肾�����̂ŁA�V�i���I�͗p�ӂ��Ă��܂���ł����B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ߋ��������\�ɐ������Ă����܂����B

�{�c���^�̌��ƂȂ�O����ł́u�s��\�z�ʂ�Ɍ���ێ��v�����_�ł��B����1�����E����11�����Ƃ��ɉA���ł̔����ƂȂ��Ă��܂����B

���\����́A���܂ɑ傫���������邱�Ƃ�����悤�ɓǂݎ��܂����A����͎s��\�z�Ȃ����͔��\���ʂ��������肾����������܂ނ��߂ł��B����āA����̂悤�ɗ�����_���u�s��\�z�ʂ�Ɍ���ێ��v�������ꍇ�̋c���^���\���́A���\���ϒl�����X�ɏ����Ȕ����ƂȂ�܂��B

�{���\���̎�����l���Ă���l�̂��߂ɁA�ߋ��X���ƕ��͌��_��Z�߂Ă����܂��B�����A�����E���͌��ʂ���́A����̎���͂����߂ł��܂���B

- RBA���Z����������ւ̍ő�S���́A����������܂߂����Z�����ύX�ւ̃q���g�̗L���ł��B�O��c���^�ł́ARBA���u�O�l����GDP���ꎞ�I�����ƌ��Ȃ��Ă���v���Ƃ��m�F�ł��܂����B����́A�X�Ȃ闘�������l�����Ȃ�����ŁA���グ�����̑O��ƂȂ�u�������܂��f�[�^�Ŋm�F�ł��Ă��Ȃ��v�Ƃ������Ƃł�����܂��B

���\�c���^�ɂ�锽���͕��ς�菬�����Ȃ肻���ł��B - ���Ȃ݂ɁA�{�c���^���\�Ɠ����ɁA�l�����Z��i�w�������\����܂��B������̉ߋ����ϔ�����RBA���Z���藝����c���^�Ƃقړ����x�ł��B���傤�ǐ�T�ANAB���Z��[�������̗��グ�\���Ă��܂����B�ׂ��ȃf�[�^����������A�����������Z�@�ւ̓����͎s����Ԃ��������Ă���A�Ƒ������܂��B

����āA������̎w�W�ł̔����́A�z���ƂȂ���Z�������A�ƍl���Ă��܂��B - ��^���͂̌��ʂ���́A���������̕�����������Ă��܂���B�܂��A����1�����ƒ���11�����̕�����v����52����������܂���B���̐����ł́A�������������Ă���ǂ������ă|�W�V���������܂���B

����āA����͎�����s���܂���B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

�y1. �w�W�T�v�z

RBA�c���^�̗v�_�́u����������藝�R�i���j�j�v�u�C���t�������v�u�o�ό��ʂ��v�ł��B

���������A�ł��S�������������������j�ɂ��ẮA�����Ύs��\�z�𗠐��ăT�v���C�Y���N�����Ă��܂��B�܂�A���ʂ��猾���i�T�v���C�Y��������ȏ�j�ł��S������u��������v���ǂݎ��Ă��Ȃ��A�Ƃ������ƂɂȂ�܂��B

����ɂ��ւ�炸�A���\���ꂽ�c���^���玟��̗�������\��������Ȃ����߁A���e�ɂ���Ă�AUD���傫���������܂��B�^�S�ËS�������āA�ǂ̕����ɂ���ċc���^���\���̔������������܂�̂��͂킩��Ȃ��A�Ƃ����̂��{���ł��B

�ނ���l�I�ɂ́A�����ɖ𗧂�ƌ����Ȃ����̂́A���I�@�ւɂ��C���t��������o�ό��ʂ��߂̌o�ώw�W�̉��߂����������ƂɎg�������𗧂A�ƍl���Ă��܂��B�����������B�o�ςɊւ��ē���ł�����́A�ĉ����ɔ�ׂď��Ȃ��̂ł�����B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�24�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

�ȗ����܂��B

�i2-2. �ߋ������j

�ł��f���Ȕ���������₷���n�l�����1�����̂݉��}�Ɏ����Ă����܂��B���O10-1�����E���O1�����E����11�����̑O�X��܂ł�23�̎n�l����[�\�N���́A�����������Q�Ɗ肢�܂��B

�U. ����

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�Ȃ��ARBA����������\���i���Z������������j�Ɠ��c���^���\���̎n�l����[�\�N���̈�v���́A���\�̂悤�ɂȂ�܂��B���Ȃ݂ɁA�O��3��7���́u�s��\�z�ʂ茻��ێ��v���\���̒���1�����͉A���ł����B

�y5. �w�W��v�������z

�s��\�z�����\���ʂƈقȂ�ꍇ�Ƌ�������̏ꍇ���������Ԓ��ɏ��Ȃ��̂ŁA�{���͂͊������܂����B

�y6. �V�i���I�쐬�z

����́A������s���܂���B

2017�N3��21��09:30���\

�ȉ���2017�N3��21��13:00���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{���\�ɂ�锽���͎��̒ʂ�ł����B

�i7-2. ������ʁj

����̓|�W�V����������Ă��܂���B

�y8. �������͌��z

�܂��A���\���e�Ɋւ��āA�ł��B

���O���͉͂��L�̒ʂ�ł��B

- RBA���Z����������ւ̍ő�S���́A����������܂߂����Z�����ύX�ւ̃q���g�̗L���ł��B�O��c���^�ł́ARBA���u�O�l����GDP���ꎞ�I�����ƌ��Ȃ��Ă���v���Ƃ��m�F�ł��܂����B����́A�X�Ȃ闘�������l�����Ȃ�����ŁA���グ�����̑O��ƂȂ�u�������܂��f�[�^�Ŋm�F�ł��Ă��Ȃ��v�Ƃ������Ƃł�����܂��B

���\�c���^�ɂ�锽���͕��ς�菬�����Ȃ肻���ł��B - ���Ȃ݂ɁA�{�c���^���\�Ɠ����ɁA�l�����Z��i�w�������\����܂��B������̉ߋ����ϔ�����RBA���Z���藝����c���^�Ƃقړ����x�ł��B���傤�ǐ�T�ANAB���Z��[�������̗��グ�\���Ă��܂����B�ׂ��ȃf�[�^����������A�����������Z�@�ւ̓����͎s����Ԃ��������Ă���A�Ƒ������܂��B

����āA������̎w�W�ł̔����́A�z���ƂȂ���Z�������A�ƍl���Ă��܂��B

�c���^�̓��e�́ANAB����T�Z��[���𗘏グ�������Ƃ𗠕t����悤�ɁARBA�́u�Z��s����M�ւ̌��O�v�������Ă��܂��B�����āu��i�̗������������ɍ���Ȃ��v�|�̓��e�ƂȂ��Ă��܂��B������܂߂��c���v�|�́A���̒ʂ�ł��B�Ȃ��A���̗v�_�v��͓���Ɉ˂���̂ł���A�����ȍ~�̑��@�֓��̉���L�������Q�Ƃ��������B

�Ƃ�����A����̋c���^�v�_�v��ł��B

- RBA��3��������Ő��������1.5���ɐ����u���Ă��܂��B���̋���������8�����A���ʼnߋ��Œ�ł��B

���̗��R�Ƃ��āA��������̐����u������������уC���t���ڕW�ƍ��v����Ƃ̌����������܂����B - �����ƌv����������y�[�X�ő������Ă��荂�����ȓ_�܂���ƁA�����̐L�т����������}�������\���ɂ��Č��y����Ă��܂��B

�����āA���h���㏸�́A�z�Ǝ哱�̐�������̈ڍs��������ƁA�܂��w�E���Ă��܂��B

�ア�����w�W��p�[�g�J���҂ւ̕肪�����钆�ŁA�J���s��̐�����]������͈̂ˑR����Ƃ��������������Ă��܂��B

���ɁA�Z����p�̎���ꂪ�����A�s�s���̏Z��}���������Ƃ���A�Z��s��́u���X�N�̍��܂�v������ꂽ�Ǝw�E���Ă��܂��B�ߔM���鍑���Z��s��Ń��X�N�����܂邱�Ƃ��w�E���A���Z�������i�Ɗɘa����\�����Ⴂ���Ƃ��������Ă��܂��B - ���������w�E�������A�S�ʌ��_�Ƃ��Ă͍��B�o�ς��قڊy�ς��Ă��܂��B��������o�[�́A�o�ϐ����͊ɂ₩�ɉ������A����2�N�Ő��ݐ�����������Ɨ\�z���Ă��܂��B

���ȂA����́B

����قǎx���ŗ�ȓ��e�̂܂܋c���^�����\���邱�Ƃ́A���̒���ł܂��ő��Ɍ����܂���B����ȏ�͗������������Ȃ��̂Ȃ�A���������������l�q�����K�v�A�ƋL�^����Ηǂ������̂ł��B

�Ȃ��A������߂��Ԉ���Ă���\��������̂ŁA���ꂮ������m�ɂ͑��@�ւɂ�����L�����Q�Ɗ肢�܂��B����������҂��Ă��܂��B

���ɃV�i���I�ɂ��Ăł��B

���O���͉͂��L���_�Ƃ��Ă��܂����B

- ��^���͂̌��ʂ���́A���������̕�����������Ă��܂���B�܂��A����1�����ƒ���11�����̕�����v����52����������܂���B���̐����ł́A�������������Ă���ǂ������ă|�W�V���������܂���B

����āA����͎�����s���܂���B

����̌��ʂ�����1�����ƒ���11�����������s��v�ƂȂ������Ƃ͋��R�ł��B�Ƃ�����A������v���������Ȃ��̂Ɂi���݂�70�����x��ڈ��ɂ��Ă��܂��j�A�ǂ������Ń|�W�V���������ׂ��ł͂���܂���B

�y9. �V�i���I���z

�|�W�V�����������Ȃ��\�肾�����̂ŁA�V�i���I�͗p�ӂ��Ă��܂���ł����B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 15:42| Comment(0)

| TrackBack(0)

| DB5. ���B�w�WDB

2017�N03��19��

4-5. ���B�o�ώw�WDB�i3��19���X�V�j

���B�w�W�ł�AUDJPY�Ŏ�����s���Ă��܂��B�ʉ݃y�A�Ƃ��ẮA����FX��USDJPY�Ɏ�������ʂ�����܂��B

���݁A�e�N�j�J���w�W��t�@���_�����^���w�W�ŕ��͂���͓̂�������ł��BFOMC�̂悤�ȑ傫�ȃC�x���g�����������Ƃ�����ł����A�`���[�g���͏�̏d�v�������߂Â��Ă��邱�Ƃ��|�C���g�Ƒ����Ă��܂��B

AUD�́A�������ʉ݂ł���A�������I�ɂ͐����������܂����̂́A�����o�ςƂ̌��т��������Ƃ���i�H�ł��j�A�����o�ό����ɔ����ĉߋ��ɂȂ���������������N�����Ă���A�Ƃ����ł��B

2���E3����RBA��������́u����ێ��v�ł����B���Z����������̋c���^��2�����܂ł������\����Ă��܂���B���̋c���^�Ɛ���������\���̐����ł́A2016�N10-12�����l����GDP�̗������݂��ꎞ�I�v���ŁA2017�N�̌o�ϐ������ʂ��͈ȑO�ɕ�����i2����㔼�j�A�Ƃ������ƂɂȂ�܂��B

����I�Ȍo�ϋL���ł́A���Ƃ��ƍ��B�o�ςɂ��Ē������I�Ȑl���������ʂ���w�i�ɁA�����o�ς��y�ώ��������͂������̂ł��B�����͓��ʁA�����������邱�Ƃɔے�I���������Z����������c���^�Ō��\����Ă��܂��B��GDP���I���̊������������A�����Ƃ����Ƃ��̍����o���ɂ��]�͂�����Ƃ���������`����L��������܂����B

���Ɨ��������w�W�́A�o�Ϗ�̉��P�������Ă��܂��B���グ�ɏ���o�n�߂邩�����N�̃e�[�}�ł��傤�B3��10���T�ɂ́ANAB���Z��[�������������グ�܂����B

AUDJPY�́A�����E�T���E�����̊e�`���[�g�̃|�C���g���ȍ~1-3�T�ɏW�����܂��B

�`���[�g������Ƃ��ɂ́A���̏������ă`���[�g����������悤�ɂ��܂��傤�B���̏��ƏƂ炵������̂́A�`���[�g��̏��ň��̌��_�Ă���ł��B�����łȂ���A�`���[�g������ڂ��{���܂���B

�܂������́A89�~�t�߂ɍ��ヌ���W�X�^���X�ƂȂ�ł��낤���C��������܂��B����89�~�ڂ����āA�T���̏㏸�g�����h�𗠕t����T�|�[�g�������Ă��܂��B����2���͂���3�T���炢�ŃN���X�����܂��B�ʏ�́A��蒷���ɘj���Ēʗp���Ă�������D�悷��̂ŁA89�~�ɋ߂Â��ƒ��˕Ԃ����A�����_�ł��B

�܂��A���̏T���T�|�[�g�́A2���㔼��������ő����Ă���{�b�N�X����ɐ�T������荞�݂܂����B�����ɂ����A���T3��20���T�́A���̃T�|�[�g�ɉ����グ���Ď��̂��{�b�N�X���㔲������\��������܂��B�A���A���̏㏸�������Ă��A��q�̂悤��89�~�t�߂ɂ͋����i�ƌ����܂��j���W�X�^���X������܂��B

���̂悤�ɁA�ȍ~1-3�T�͎ア�ƃg�����h�������g�����h�ɂԂ��鎞�����}���܂��B���͂͗\���ł͂Ȃ����̂́A�o�����ł͂�蒷���̃g�����h�̕����M���ł���Ƃ���Ă��܂��B�����̌o�����ʂ�ɂȂ邩�Ȃ�Ȃ����A�����������Č��Ă��܂��傤�B

�Ȃ��A�����E�T���E�����Ƃ������`���[�g�ŁA�ア�g�����h�������g�����h�ɒ��ނ悤�ȏ�ʂł́A�����������Ƃ��ɐ���ɓ������Ƃ��������̂ł��B�C��t���܂��傤�B

�܂�SMA�́A��T3��13���T�ɁASMA�i1���j�ESMA�i5���j��SMA�i21���j���㔲���Ă��܂��B����͏㏸�g�����h�ւ̓]���V�O�i���ł��B�A���A�����`���[�g�Ō��݂�BOX����̏���ɒB�����T�ł��邱�Ƃ܂���ƁA�M���x�������Ԉ����Ă����K�v������܂��B�{���e�B���e�B�������n�l��T���ƁA�g�����h�]���w�W��RSI�i14���j��_�O���t�Ŏ����܂��B

�q�Q���傫�ȏT�������Ă��邱�Ƃ́A���T���o���Ă����������ǂ��ł��傤�B�q�Q�̌`��́A2��13���T�ȍ~�A��l�g���C���s�������Ă����l�q���f���܂��B

RSI�́A������50��������������������ŁA���Ƀg�����h�]�����������Ă��܂���B

�܂����������Ă݂܂��傤�B�n�l��T���Ɠ����������̑O�T�Ƃ̍��i�ȉ��A���������Ɨ��L���܂��j���ׂ܂��B�ǂ����Ă��A���ւ��t���ւ�����܂���ˁB

���Ɋ����ł��B���������w����̑O�T�Ƃ̍��i�ȉ��A�������䍷�Ɨ��L���܂��j���ׂ܂��B�ʏ�́A�t���ւ����R�ł����A��T3��13���T�͓��������ƂȂ��Ă��܂��B3��13���T�ɈבւƊ����ɋ��ʂ���D���ޗ��Ƃ��ẮA�����S�l��I���i���O�����܂��j�������ł��傤���B

3��21����RBA���Z����������c���^�����\����܂��i�ߋ����ς̔�����10pips���ƁA�債�����Ƃ���܂���j�B�����āA���T�͒����w�W�ő傫�Ȕ��\������܂���B

2���ɊJ�Â��ꂽ���Z����������̋c���^�͌��\����Ă��܂��B���̋c���^�ł́A2016�N10-12�����l����GDP�̗������݂��ꎞ�I�v���ŁA2017�N�̌o�ϐ������ʂ��͈ȑO�ɕ�����i2����㔼�j�A�Ƃ������Ƃł����B���̌�̌o�ώw�W�����āARBA���u��͂�v2017�N�̌o�ϐ����͍����ƌ��Ȃ��Ă���Ȃ�A�`���[�g���������Ă���ʂ�ɏ㏸�g�����h�p���ł��B

�܂��A����܂ł̋c���^�ł́A���Z������ێ��ƂȂ��Ă��܂����B2016�N10-12�����l����GDP�̗������݂��ꎞ�I�Ɗm�肵�A�f�Վ��x�̍��������͂܂�3�������������Ă��炸�A�ݔ������̌������~�܂������̂́A���Ɨ����������瑝���ɓ]�����悤�ɂ������܂��B������Z��͗ǂ��������Ă���A��T��NAB���Z��[���������グ�܂����B

RBA�����グ�Ɋւ�������s��ɗ^����ɂ͂܂��������̂́A���f�͋֕��ł��B

�`. ����w�W

A1. ���Z����

RBA���Z����́u�b���l�q���v�ŁA�ύX�̗\���͋��Z����������̐����E�c���^����ǂݎ��܂���B

�@(1) RBA��������i2017�N3��7�����\���ʌ��؍ρj

�@(2) RBA���Z����������c���^�i2017�N3��21�����\���ʌ��؍ρj

A4. �����w�W

�@(1) �l��������ҕ����w��

�@(2) �l�������Y�ҕ����w��

A5. �ٗp�w�W

�@(1) �ٗp���v

B. �o�Ϗ�w�W

B1. �o�ϐ���

���B�o�ώ��̂͌����ɐ����������ƌ�����ł��܂��B���������AAUDJPY�̔����͂܂��b�������o�ς̌��ʂ��ɉe������Ǝv���܂��B2016�N10-12�����̗������݂͈ꎞ�I�Ȃ��̂ƁARBA�͌��Ȃ��Ă��܂��B

�@(1) �l����GDP�i2017�N3��1�����\���ʌ��؍ρj

B3. ���Ԏw�W

���B�͐�i���ōł�����̐l���������҂���鍑�ł��B�l�����͏���w�W�⏬���w�W�ɑ������I���P�������炵�܂��B

B31. ����

�@(1) �������㍂�i2017�N3��6�����\���ʌ��؍ρj

���݁A�e�N�j�J���w�W��t�@���_�����^���w�W�ŕ��͂���͓̂�������ł��BFOMC�̂悤�ȑ傫�ȃC�x���g�����������Ƃ�����ł����A�`���[�g���͏�̏d�v�������߂Â��Ă��邱�Ƃ��|�C���g�Ƒ����Ă��܂��B

�y4-5-1. AUD�̓����z

AUD�́A�������ʉ݂ł���A�������I�ɂ͐����������܂����̂́A�����o�ςƂ̌��т��������Ƃ���i�H�ł��j�A�����o�ό����ɔ����ĉߋ��ɂȂ���������������N�����Ă���A�Ƃ����ł��B

2���E3����RBA��������́u����ێ��v�ł����B���Z����������̋c���^��2�����܂ł������\����Ă��܂���B���̋c���^�Ɛ���������\���̐����ł́A2016�N10-12�����l����GDP�̗������݂��ꎞ�I�v���ŁA2017�N�̌o�ϐ������ʂ��͈ȑO�ɕ�����i2����㔼�j�A�Ƃ������ƂɂȂ�܂��B

����I�Ȍo�ϋL���ł́A���Ƃ��ƍ��B�o�ςɂ��Ē������I�Ȑl���������ʂ���w�i�ɁA�����o�ς��y�ώ��������͂������̂ł��B�����͓��ʁA�����������邱�Ƃɔے�I���������Z����������c���^�Ō��\����Ă��܂��B��GDP���I���̊������������A�����Ƃ����Ƃ��̍����o���ɂ��]�͂�����Ƃ���������`����L��������܂����B

���Ɨ��������w�W�́A�o�Ϗ�̉��P�������Ă��܂��B���グ�ɏ���o�n�߂邩�����N�̃e�[�}�ł��傤�B3��10���T�ɂ́ANAB���Z��[�������������グ�܂����B

�y4-5-2. ����`���[�g�z

AUDJPY�́A�����E�T���E�����̊e�`���[�g�̃|�C���g���ȍ~1-3�T�ɏW�����܂��B

�`���[�g������Ƃ��ɂ́A���̏������ă`���[�g����������悤�ɂ��܂��傤�B���̏��ƏƂ炵������̂́A�`���[�g��̏��ň��̌��_�Ă���ł��B�����łȂ���A�`���[�g������ڂ��{���܂���B

�܂������́A89�~�t�߂ɍ��ヌ���W�X�^���X�ƂȂ�ł��낤���C��������܂��B����89�~�ڂ����āA�T���̏㏸�g�����h�𗠕t����T�|�[�g�������Ă��܂��B����2���͂���3�T���炢�ŃN���X�����܂��B�ʏ�́A��蒷���ɘj���Ēʗp���Ă�������D�悷��̂ŁA89�~�ɋ߂Â��ƒ��˕Ԃ����A�����_�ł��B

�܂��A���̏T���T�|�[�g�́A2���㔼��������ő����Ă���{�b�N�X����ɐ�T������荞�݂܂����B�����ɂ����A���T3��20���T�́A���̃T�|�[�g�ɉ����グ���Ď��̂��{�b�N�X���㔲������\��������܂��B�A���A���̏㏸�������Ă��A��q�̂悤��89�~�t�߂ɂ͋����i�ƌ����܂��j���W�X�^���X������܂��B

���̂悤�ɁA�ȍ~1-3�T�͎ア�ƃg�����h�������g�����h�ɂԂ��鎞�����}���܂��B���͂͗\���ł͂Ȃ����̂́A�o�����ł͂�蒷���̃g�����h�̕����M���ł���Ƃ���Ă��܂��B�����̌o�����ʂ�ɂȂ邩�Ȃ�Ȃ����A�����������Č��Ă��܂��傤�B

�Ȃ��A�����E�T���E�����Ƃ������`���[�g�ŁA�ア�g�����h�������g�����h�ɒ��ނ悤�ȏ�ʂł́A�����������Ƃ��ɐ���ɓ������Ƃ��������̂ł��B�C��t���܂��傤�B

�y4-5-3. ����e�N�j�J���z

�܂�SMA�́A��T3��13���T�ɁASMA�i1���j�ESMA�i5���j��SMA�i21���j���㔲���Ă��܂��B����͏㏸�g�����h�ւ̓]���V�O�i���ł��B�A���A�����`���[�g�Ō��݂�BOX����̏���ɒB�����T�ł��邱�Ƃ܂���ƁA�M���x�������Ԉ����Ă����K�v������܂��B�{���e�B���e�B�������n�l��T���ƁA�g�����h�]���w�W��RSI�i14���j��_�O���t�Ŏ����܂��B

�q�Q���傫�ȏT�������Ă��邱�Ƃ́A���T���o���Ă����������ǂ��ł��傤�B�q�Q�̌`��́A2��13���T�ȍ~�A��l�g���C���s�������Ă����l�q���f���܂��B

RSI�́A������50��������������������ŁA���Ƀg�����h�]�����������Ă��܂���B

�y4-5-4. ����t�@���_�����^���z

�܂����������Ă݂܂��傤�B�n�l��T���Ɠ����������̑O�T�Ƃ̍��i�ȉ��A���������Ɨ��L���܂��j���ׂ܂��B�ǂ����Ă��A���ւ��t���ւ�����܂���ˁB

���Ɋ����ł��B���������w����̑O�T�Ƃ̍��i�ȉ��A�������䍷�Ɨ��L���܂��j���ׂ܂��B�ʏ�́A�t���ւ����R�ł����A��T3��13���T�͓��������ƂȂ��Ă��܂��B3��13���T�ɈבւƊ����ɋ��ʂ���D���ޗ��Ƃ��ẮA�����S�l��I���i���O�����܂��j�������ł��傤���B

�y4-4-5. ���T�ȍ~�̒��ړ_�z

3��21����RBA���Z����������c���^�����\����܂��i�ߋ����ς̔�����10pips���ƁA�債�����Ƃ���܂���j�B�����āA���T�͒����w�W�ő傫�Ȕ��\������܂���B

2���ɊJ�Â��ꂽ���Z����������̋c���^�͌��\����Ă��܂��B���̋c���^�ł́A2016�N10-12�����l����GDP�̗������݂��ꎞ�I�v���ŁA2017�N�̌o�ϐ������ʂ��͈ȑO�ɕ�����i2����㔼�j�A�Ƃ������Ƃł����B���̌�̌o�ώw�W�����āARBA���u��͂�v2017�N�̌o�ϐ����͍����ƌ��Ȃ��Ă���Ȃ�A�`���[�g���������Ă���ʂ�ɏ㏸�g�����h�p���ł��B

�܂��A����܂ł̋c���^�ł́A���Z������ێ��ƂȂ��Ă��܂����B2016�N10-12�����l����GDP�̗������݂��ꎞ�I�Ɗm�肵�A�f�Վ��x�̍��������͂܂�3�������������Ă��炸�A�ݔ������̌������~�܂������̂́A���Ɨ����������瑝���ɓ]�����悤�ɂ������܂��B������Z��͗ǂ��������Ă���A��T��NAB���Z��[���������グ�܂����B

RBA�����グ�Ɋւ�������s��ɗ^����ɂ͂܂��������̂́A���f�͋֕��ł��B

�y4-5-6. �w�W���͈ꗗ�z

�`. ����w�W

A1. ���Z����

RBA���Z����́u�b���l�q���v�ŁA�ύX�̗\���͋��Z����������̐����E�c���^����ǂݎ��܂���B

�@(1) RBA��������i2017�N3��7�����\���ʌ��؍ρj

�@(2) RBA���Z����������c���^�i2017�N3��21�����\���ʌ��؍ρj

A4. �����w�W

�@(1) �l��������ҕ����w��

�@(2) �l�������Y�ҕ����w��

A5. �ٗp�w�W

�@(1) �ٗp���v

B. �o�Ϗ�w�W

B1. �o�ϐ���

���B�o�ώ��̂͌����ɐ����������ƌ�����ł��܂��B���������AAUDJPY�̔����͂܂��b�������o�ς̌��ʂ��ɉe������Ǝv���܂��B2016�N10-12�����̗������݂͈ꎞ�I�Ȃ��̂ƁARBA�͌��Ȃ��Ă��܂��B

�@(1) �l����GDP�i2017�N3��1�����\���ʌ��؍ρj

B3. ���Ԏw�W

���B�͐�i���ōł�����̐l���������҂���鍑�ł��B�l�����͏���w�W�⏬���w�W�ɑ������I���P�������炵�܂��B

B31. ����

�@(1) �������㍂�i2017�N3��6�����\���ʌ��؍ρj

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 16:22| Comment(0)

| TrackBack(0)

| DB5. ���B�w�WDB

2017�N03��11��

4-5. ���B�o�ώw�WDB�i3��11���X�V�j

�y4-5-1. AUD�̓����z

2���E3����RBA��������́u����ێ��v�ł����B���Z����������̋c���^��2�����܂ł������\����Ă��܂���B���̋c���^�Ɛ���������\���̐����ł́A2016�N10-12�����l����GDP�̗������݂��ꎞ�I�v���ŁA2017�N�̌o�ϐ������ʂ��͈ȑO�ɕ�����i2����㔼�j�A�Ƃ������ƂɂȂ�܂��B

����A�����c���^�E�����́A1��16���ɔ��\���ꂽIMF�̐��E�o�ό��ʂ����ӎ����Ă����\��������܂��BIMF�̌��ʂ��ł́A2017�N�̍���������2016�N��0.3�|�C���g�����ƂȂ��Ă��܂����B����ł�2.7���̐����ł�����A��i���ōł������������������܂�Ă��邱�ƂɂȂ�܂��B

���R�u���݂̑O��������v�Ƃ����������t���ɂ���ARBA��IMF��������2017�N�o�ϐ�����2016�N�����������Ȃ邱�Ƃ�܂荞��ł̘b�ł��B

����I�Ȍo�ϋL���ł́A���Ƃ��ƍ��B�o�ςɂ��Ē������I�Ȑl���������ʂ���w�i�ɁA�����o�ς��y�ώ��������͂������̂ł��B�����͈ȑO�قǍ����Ȃ����̂́A���ʂ͍����������邱�Ƃɔے�I���������Z����������c���^�Ō��\����Ă��܂��B��GDP���I���̊������������A�����Ƃ����Ƃ��̍����o���ɂ��]�͂�����Ƃ���������`����L��������܂����B

�����́A2015�N�����������ڗ��������̂́A2016�N�ɂ͂܂��E�オ��ɖ߂�܂����B

�������I�ɂ́A�������X�N�ƕč��������k���������AAUD�������������b��m��܂���B

���߂̖����܂��A�������X�N�ƕč��������k���ł��B

�O�҂͔��R�Ƃ����s�������ȊO�ɉ����ł��܂��A��҂͂͂����肵�Ă��܂��B2017�N�̕�����̕ė��グ��AUDUSD��������i�`���[�g���j����ŁAUSDJPY���ė��グ��̃Z�I���[�ʂ�ɔ����Ă��܂��ƁAAUDJPY�͈�C�ɉ�����̂Œ��ӂ��K�v�ł��B

���������AUSDJPY��3�����グ���s���Ă��A�߁X�Ɏ��̗��グ������ƂȂ�A�㏸�̉\���������ł��B���̏ꍇ��AUDJPY�́A���{���ԂŔ����ĉ��Ď��Ԃɉ�����������J��Ԃ������������\��������܂��B

��������4���ԑ��œ��������Ă��������Ǝv���܂��B

�y4-5-2. ����`���[�g�z

12��23���T���l��2��3���T���l�Ɛ�T���l�����T�|�[�g��𐄈ڂ���㏸�g�����h���ł��B�A���A�����`���[�g�Ō������A2��9��������y�i���g���`�����Ă���悤�Ɍ����܂��B

��T�I�l�͂��傤��21���ړ����ϐ��ɓ�������������Ԃł��B�y�i���g�̏�[�ł�����̂ŁA���T���j�͉A���̏��ԂƂȂ�܂��B2��28���E29���E3��9���̈��l�����T�|�[�g��85.9�t�߂ɂ����āA���̒l�͈�ڋύt�\�̉_��[�ł�����܂��B���̂܂ܐ��ڂ���ƁA5����ɂ͒x�s�������̂ɓ������Ă��܂��܂��B

��s�������ɖR�����`���[�g��Ԃł��B

�y4-5-3. ����e�N�j�J���z

�T���x���ł͂قƂ�Ǔ����Ă��܂���B

RSI�����]��������ATR���}�C�i�X�ƂȂ�����A�W�O�U�O�ȓ���������Ă��܂��B���������ꍇ�A�e�N�j�J���w�W�͖��ɗ����܂���B

�y4-5-4. ����t�@���_�����^���z

�����㏸�������̂܂܋��������L�����Ă�����̂́A���[�g�̕ω����قƂ�ǂ���܂���B

�y4-5-5. ���T�o�ώw�W�z

3��16��09:30�ɍ��ٗp���v�����\����܂��B

�S�̓I�Ɍٗp��͗ǂ��A����̐V�K�ٗp�Ґ��\�z���O���葝���Ɨ\�z����Ă��܂��B�ߋ����ς��猾�����Ȃ�傫����������w�W�ł����A�O��������FOMC�̂��ߎ�����邩�ǂ��������Ă��܂��B

�����Ɩ������A���\�������d���������A�ߋ��̕��͂Ɋ�Â��X�������Ă͂܂邩�^�킵���^�C�~���O�����i����������L�̂悤�Ƀe�N�j�J�����t�@���_�����^�����g���ĂȂ����j�B

�y4-5-6. �w�W���͈ꗗ�z

�`. ����w�W

A1. ���Z����

�@(1) RBA��������i2017�N3��7�����\���ʌ��؍ρj

�@(2) RBA���Z����������c���^�i2017�N2��21��09:30���\���ʌ��؍ρj

A4. �����w�W

�@(1) �l��������ҕ����w��

�@(2) �l�������Y�ҕ����w��

A5. �ٗp�w�W

�@(1) �ٗp���v

B. �o�Ϗ�w�W

B1. �o�ϐ���

���B�o�ώ��̂͌����ɐ����������ƌ�����ł��܂��B���������AAUDJPY�̔����͂܂��b�������o�ς̌��ʂ��ɉe������Ǝv���܂��B

�@(1) �l����GDP�i2017�N3��1�����\���ʌ��؍ρj

B3. ���Ԏw�W

���B�͐�i���ōł�����̐l���������҂���鍑�ł��B�l�����͏���w�W�⏬���w�W�ɑ������I���P�������炵�܂��B

B31. ����

�@(1) �������㍂�i2017�N3��6�����\���ʌ��؍ρj

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:25| Comment(0)

| TrackBack(0)

| DB5. ���B�w�WDB