2017年03月19日

4-5. 豪州経済指標DB(3月19日更新)

豪州指標ではAUDJPYで取引を行っています。通貨ペアとしては、国内FXでUSDJPYに次ぐ取引量があります。

現在、テクニカル指標やファンダメンタル指標で分析するのは難しい時期です。FOMCのような大きなイベントがあったことも一因ですが、チャート分析上の重要時期が近づいていることがポイントと捉えています。

AUDは、資源国通貨であり、中長期的には成長が見込まれるものの、中国経済との結びつきが高いとされ(?です)、中国経済減速に伴って過去にない低金利をここ数年続けている、という状況です。

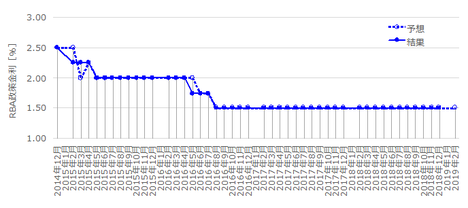

2月・3月のRBA政策金利は「現状維持」でした。金融政策理事会の議事録は2月分までしか公表されていません。その議事録と政策金利発表時の声明では、2016年10-12月期四半期GDPの落ち込みが一時的要因で、2017年の経済成長見通しは以前に復する(2%台後半)、ということになります。

非公的な経済記事では、もともと豪州経済について中長期的な人口増加見通しを背景に、国内経済を楽観視した分析が多いのです。金利は当面、今よりも下げることに否定的見解が金融政策理事会議事録で公表されています。対GDP公的債務の割合も小さく、いざというときの財政出動にも余力があるという見方を伝える記事もありました。

失業率を除く指標は、経済情勢の改善を示しています。利上げに情報がいつ出始めるかが今年のテーマでしょう。3月10日週には、NABが住宅ローン金利を引き上げました。

AUDJPYは、月足・週足・日足の各チャートのポイントが以降1-3週に集中します。

チャートを見るときには、他の情報を無視してチャートだけを見るようにしましょう。他の情報と照らし合せるのは、チャート上の情報で一定の結論を得てからです。そうでなければ、チャートを見る目が養われません。

まず月足は、89円付近に今後レンジスタンスとなるであろうラインがあります。その89円目がけて、週足の上昇トレンドを裏付けるサポートが迫っています。この2線はあと3週ぐらいでクロスをします。通常は、より長期に亘って通用していた情報を優先するので、89円に近づくと跳ね返される、が結論です。

また、この週足サポートは、2月後半から日足で続いているボックス相場に先週から入り込みました。順当にいけば、次週3月20日週は、このサポートに押し上げられて実体がボックスを上抜けする可能性があります。但し、その上昇があっても、先述のように89円付近には強い(と見込まれる)レジスタンスがあります。

このように、以降1-3週は弱いとトレンドが強いトレンドにぶつかる時期を迎えます。分析は予言ではないものの、経験則ではより長期のトレンドの方が信頼できるとされています。今回がその経験則通りになるかならないか、興味を持って見ていましょう。

なお、月足・週足・日足といったチャートで、弱いトレンドが強いトレンドに挑むような場面では、勝負がついたときに盛大に動くことが多いものです。気を付けましょう。

まずSMAは、先週3月13日週に、SMA(1日)・SMA(5日)がSMA(21日)を上抜けています。これは上昇トレンドへの転換シグナルです。但し、日足チャートで現在のBOX相場の上限に達した週であることを踏まえると、信頼度を少し間引いておく必要があります。ボラティリティを示す始値基準週足と、トレンド転換指標のRSI(14日)を棒グラフで示します。

ヒゲが大きな週が続いていることは、次週も覚えておいた方が良いでしょう。ヒゲの形状からは、2月13日週以降、上値トライ失敗が続いていた様子が伺えます。

RSIは、中立の50%を少し超えたあたりで、特にトレンド転換を示唆していません。

まず金利を見てみましょう。始値基準週足と日豪金利差の前週との差(以下、Δ金利差と略記します)を比べます。どう見ても、相関も逆相関もありませんね。

次に株価です。日豪株価指数比の前週との差(以下、Δ株価比差と略記します)を比べます。通常は、逆相関が自然ですが、先週3月13日週は同じ方向となっています。3月13日週に為替と株価に共通する好感材料としては、中国全人代終了(懸念おしまい)が原因でしょうか。

3月21日にRBA金融政策理事会議事録が公表されます(過去平均の反応は10pips強と、大したことありません)。そして、次週は中国指標で大きな発表がありません。

2月に開催された金融政策理事会の議事録は公表されています。その議事録では、2016年10-12月期四半期GDPの落ち込みが一時的要因で、2017年の経済成長見通しは以前に復する(2%台後半)、ということでした。その後の経済指標を見て、RBAが「やはり」2017年の経済成長は高いと見なしているなら、チャートが示唆している通りに上昇トレンド継続です。

また、これまでの議事録では、金融政策が現状維持となっていました。2016年10-12月期四半期GDPの落ち込みが一時的と確定し、貿易収支の黒字復活はまだ3か月しか続いておらず、設備投資の減少が止まったものの、失業率が減少から増加に転じたようにも見えます。小売や住宅は良い状況が続いており、先週はNABが住宅ローン金利を上げました。

RBAが利上げに関する情報を市場に与えるにはまだ早いものの、油断は禁物です。

A. 政策決定指標

A1. 金融政策

RBA金融政策は「暫く様子見」で、変更の予兆は金融政策理事会の声明・議事録から読み取れません。

(1) RBA政策金利(2017年3月7日発表結果検証済)

(2) RBA金融政策理事会議事録(2017年3月21日公表結果検証済)

A4. 物価指標

(1) 四半期消費者物価指数

(2) 四半期生産者物価指数

A5. 雇用指標

(1) 雇用統計

B. 経済情勢指標

B1. 経済成長

豪州経済自体は堅実に成長が続くと見込んでいます。がしかし、AUDJPYの反応はまだ暫く中国経済の見通しに影響を受けると思われます。2016年10-12月期の落ち込みは一時的なものと、RBAは見なしています。

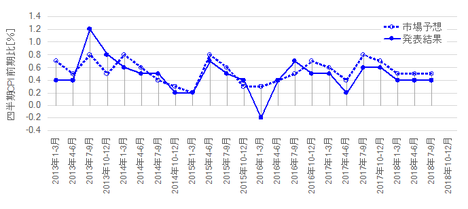

(1) 四半期GDP(2017年3月1日発表結果検証済)

B3. 実態指標

豪州は先進国で最も今後の人口増が期待される国です。人口増は消費指標や小売指標に対し長期的改善をもたらします。

B31. 消費

(1) 小売売上高(2017年3月6日発表結果検証済)

現在、テクニカル指標やファンダメンタル指標で分析するのは難しい時期です。FOMCのような大きなイベントがあったことも一因ですが、チャート分析上の重要時期が近づいていることがポイントと捉えています。

【4-5-1. AUDの特徴】

AUDは、資源国通貨であり、中長期的には成長が見込まれるものの、中国経済との結びつきが高いとされ(?です)、中国経済減速に伴って過去にない低金利をここ数年続けている、という状況です。

2月・3月のRBA政策金利は「現状維持」でした。金融政策理事会の議事録は2月分までしか公表されていません。その議事録と政策金利発表時の声明では、2016年10-12月期四半期GDPの落ち込みが一時的要因で、2017年の経済成長見通しは以前に復する(2%台後半)、ということになります。

非公的な経済記事では、もともと豪州経済について中長期的な人口増加見通しを背景に、国内経済を楽観視した分析が多いのです。金利は当面、今よりも下げることに否定的見解が金融政策理事会議事録で公表されています。対GDP公的債務の割合も小さく、いざというときの財政出動にも余力があるという見方を伝える記事もありました。

失業率を除く指標は、経済情勢の改善を示しています。利上げに情報がいつ出始めるかが今年のテーマでしょう。3月10日週には、NABが住宅ローン金利を引き上げました。

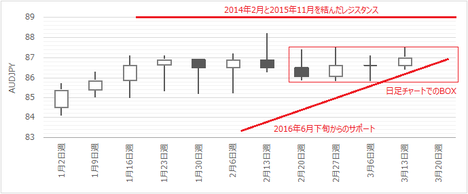

【4-5-2. 現状チャート】

AUDJPYは、月足・週足・日足の各チャートのポイントが以降1-3週に集中します。

チャートを見るときには、他の情報を無視してチャートだけを見るようにしましょう。他の情報と照らし合せるのは、チャート上の情報で一定の結論を得てからです。そうでなければ、チャートを見る目が養われません。

まず月足は、89円付近に今後レンジスタンスとなるであろうラインがあります。その89円目がけて、週足の上昇トレンドを裏付けるサポートが迫っています。この2線はあと3週ぐらいでクロスをします。通常は、より長期に亘って通用していた情報を優先するので、89円に近づくと跳ね返される、が結論です。

また、この週足サポートは、2月後半から日足で続いているボックス相場に先週から入り込みました。順当にいけば、次週3月20日週は、このサポートに押し上げられて実体がボックスを上抜けする可能性があります。但し、その上昇があっても、先述のように89円付近には強い(と見込まれる)レジスタンスがあります。

このように、以降1-3週は弱いとトレンドが強いトレンドにぶつかる時期を迎えます。分析は予言ではないものの、経験則ではより長期のトレンドの方が信頼できるとされています。今回がその経験則通りになるかならないか、興味を持って見ていましょう。

なお、月足・週足・日足といったチャートで、弱いトレンドが強いトレンドに挑むような場面では、勝負がついたときに盛大に動くことが多いものです。気を付けましょう。

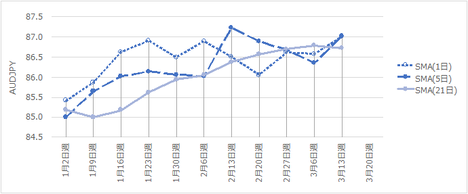

【4-5-3. 現状テクニカル】

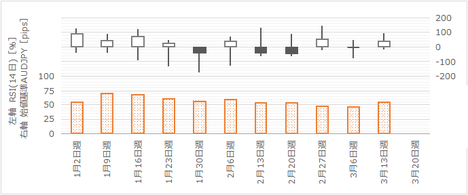

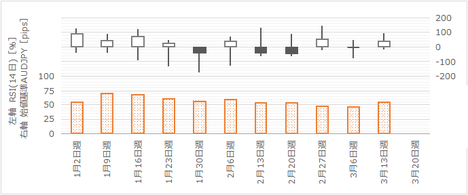

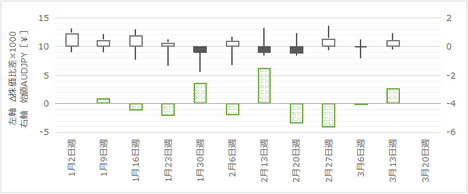

まずSMAは、先週3月13日週に、SMA(1日)・SMA(5日)がSMA(21日)を上抜けています。これは上昇トレンドへの転換シグナルです。但し、日足チャートで現在のBOX相場の上限に達した週であることを踏まえると、信頼度を少し間引いておく必要があります。ボラティリティを示す始値基準週足と、トレンド転換指標のRSI(14日)を棒グラフで示します。

ヒゲが大きな週が続いていることは、次週も覚えておいた方が良いでしょう。ヒゲの形状からは、2月13日週以降、上値トライ失敗が続いていた様子が伺えます。

RSIは、中立の50%を少し超えたあたりで、特にトレンド転換を示唆していません。

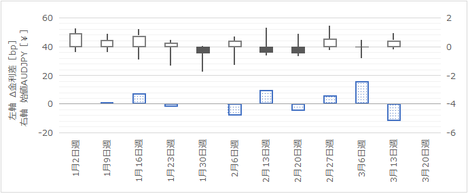

【4-5-4. 現状ファンダメンタル】

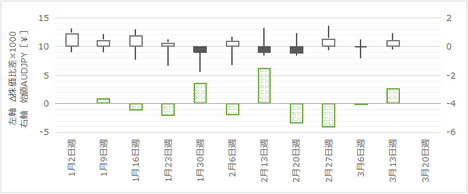

まず金利を見てみましょう。始値基準週足と日豪金利差の前週との差(以下、Δ金利差と略記します)を比べます。どう見ても、相関も逆相関もありませんね。

次に株価です。日豪株価指数比の前週との差(以下、Δ株価比差と略記します)を比べます。通常は、逆相関が自然ですが、先週3月13日週は同じ方向となっています。3月13日週に為替と株価に共通する好感材料としては、中国全人代終了(懸念おしまい)が原因でしょうか。

【4-4-5. 今週以降の注目点】

3月21日にRBA金融政策理事会議事録が公表されます(過去平均の反応は10pips強と、大したことありません)。そして、次週は中国指標で大きな発表がありません。

2月に開催された金融政策理事会の議事録は公表されています。その議事録では、2016年10-12月期四半期GDPの落ち込みが一時的要因で、2017年の経済成長見通しは以前に復する(2%台後半)、ということでした。その後の経済指標を見て、RBAが「やはり」2017年の経済成長は高いと見なしているなら、チャートが示唆している通りに上昇トレンド継続です。

また、これまでの議事録では、金融政策が現状維持となっていました。2016年10-12月期四半期GDPの落ち込みが一時的と確定し、貿易収支の黒字復活はまだ3か月しか続いておらず、設備投資の減少が止まったものの、失業率が減少から増加に転じたようにも見えます。小売や住宅は良い状況が続いており、先週はNABが住宅ローン金利を上げました。

RBAが利上げに関する情報を市場に与えるにはまだ早いものの、油断は禁物です。

【4-5-6. 指標分析一覧】

A. 政策決定指標

A1. 金融政策

RBA金融政策は「暫く様子見」で、変更の予兆は金融政策理事会の声明・議事録から読み取れません。

(1) RBA政策金利(2017年3月7日発表結果検証済)

(2) RBA金融政策理事会議事録(2017年3月21日公表結果検証済)

A4. 物価指標

(1) 四半期消費者物価指数

(2) 四半期生産者物価指数

A5. 雇用指標

(1) 雇用統計

B. 経済情勢指標

B1. 経済成長

豪州経済自体は堅実に成長が続くと見込んでいます。がしかし、AUDJPYの反応はまだ暫く中国経済の見通しに影響を受けると思われます。2016年10-12月期の落ち込みは一時的なものと、RBAは見なしています。

(1) 四半期GDP(2017年3月1日発表結果検証済)

B3. 実態指標

豪州は先進国で最も今後の人口増が期待される国です。人口増は消費指標や小売指標に対し長期的改善をもたらします。

B31. 消費

(1) 小売売上高(2017年3月6日発表結果検証済)

以上

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6068876

この記事へのトラックバック