2017年03月19日

4-4. 英国経済指標DB(3月19日更新)

英国指標ではGBPJPYで取引を行っています。通貨ペアとしては、国内FXでUSDJPY・AUDJPYに次ぐ取引量があります(実需の取引規模はまだ調べていません)。

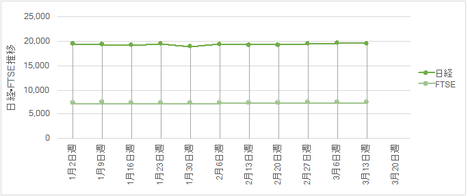

下記要点、直近の大きな流れは金利よりもFTSEの動きが参考になります。

ここ1年ぐらい、GBPの動きはアマチュアの定量分析が通用しない状況です。どちらかと言えば、先行き経済への見通しが問題なのです。こういう定性分析は、プロのエコノミストさえ外してしまうことが多いのです。

ブリグジット騒ぎ以前は、EUにおいて独国に次ぐ経済好調な印象がありました。スコットランド独立騒動があったものの、一時はGBPJPYが200円近くまで上昇し、当時の解説記事では200円突破を確実視するような内容が多かったという記憶があります(2015年夏頃)。約1年後、2016年6月には国民投票でEU離脱が決まり、10月には安値122円までGBPは売られました。

ところが、2016年6月以降現在までをそれ以前と比べて、GDPはもとより実態指標・物価指標・国際収支・雇用指標のいずれも悪化したとは言えません。一時的に景気指標が悪化し、それが元に戻っても、GBPが売られ続けている訳です。データなんか関係なしに不安感がGBPを売る動きに結び付いているのでしょう。株価(FTSE)が凸凹こそあれ、この期間に右上がりとなっている点を見ても、とてもGBPの動きをアマチュアが合理的に解釈できません(こじつけることはできても、それでは納得できません)。

今後も暫くは、EU離脱通告・同交渉開始(条件開示と双方牽制発言)・スコットランド独立騒動再燃・資源価格低迷(原油価格が70ドルに達しない)と、GBPに悪い印象を与える事態が続きます。でもそろそろ、EU離脱しても英国ならそこそこやっていけそうだ、という見方も出始めて良い時期だと思います。もう少し時間がかかるでしょうけど。

現在、GBPの取引こそ4位ですが、金融商品の取引ではロンドン市場の規模が最も大きいのです。EU離脱によって、この地位が脅かされるという話があります。また、EU離脱後はEU域内との金融取引に、これまで免除されていた許認可を得る必要があるでしょう。金融への不安は、為替に最も影響を与えます。

おそらくこれが、もっともすっきりするGBPの動きへの説明だと思います。

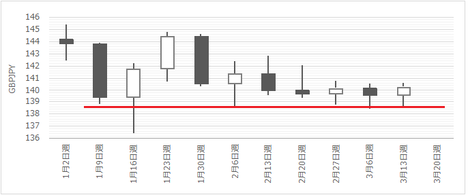

直近の週足チャートを示します。

直近4週は陽線・陰線が交互に出現しています。順番で言えば次は陰線です。下には138.5付近に強いレジスタンスがあると見込まれます。

また最近は、ボラティリティが低下していることがわかります。このボラティリティ低下の理由を探るため、GBPJPY・GBPUSD・GBPJPYの週足pipsを見比べてみましょう。

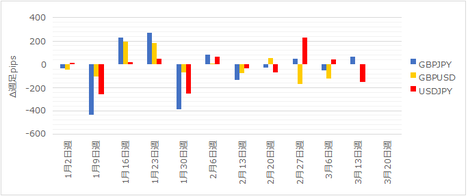

青がGBPJPY、黄がGBPUSD、赤がUSDJPYです。

どうやら、動きが小さくなっているのはGBPJPYに限った話ではないようです。

ちなみに、この期間(11週)の方向一致回数は、GBPJPYとGBPUSDが8回、GBPJPYとUSDJPYが9回、GBPUSDとGBPJPYが6回、です。どの通貨がどの通貨を動かしているとも言えません。

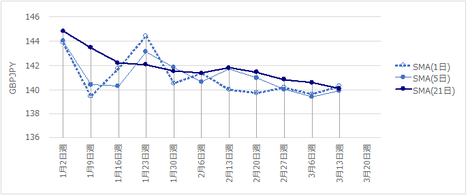

まずはSMAから見ていきます。先週から来週にかけてSMA(1日)・SMA(5日)がSMA(21日)を上抜けしそうです。通常ならば、これは上昇トレンド転換のシグナルと見なされますが、1月30日週頃から、3つのSMAが近接して互いに当たったり離れたりを繰り返しています。こうしたときには、SMAだけでなくテクニカル指標全般にアテにならない、がセオリーです。

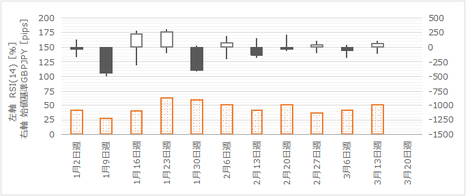

次に、ボラティリティとRSIを見てみましょう。下図において、始値基準週足の値幅がボラティリティを表し、棒グラフのRSIは14日で見ています。

現在はボラティリティが小さい時期となっています。RSI(14日)は、すこしずつ上昇しており、現在約50%となっています。がしかし、SMAがアテにならないときにはRSIもアテになりません。

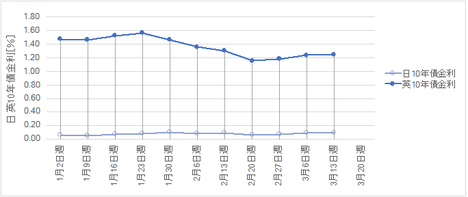

金利と株価を見てみましょう。

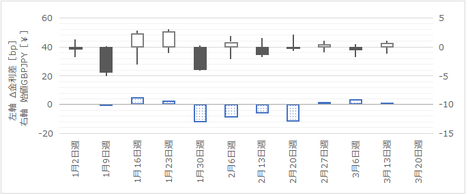

まず金利差です。下図は、始値基準週足と、金利差の前週との差(以下、Δ金利差と略記)を棒グラフで表しています。

2月中旬頃までは、Δ金利差と週足方向が一致していました。これは自然な動きです。がしかし、その後は現在までΔ金利差と週足方向の不一致が目立ちます。

自然な動きのときは参考にしても、不自然なときには参考にしない、が基本です。不自然なときには逆に考える、ではありません。理屈が通らない以上、参考にしない、が基本です。

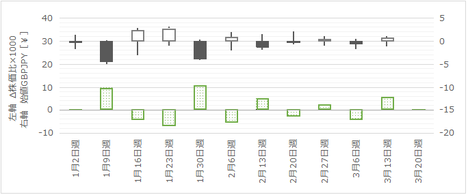

次に株価です。下図は、始値基準週足と、日英株価比の前週との差(以下、Δ株価比差と略記)を棒グラフで表しています。

先のΔ金利差よりは、今年になってΔ株価比差との方がGBPJPYの動きと一致しています。つまり、今は現地報道や通信社の解説記事で参考にすべきことはFTSEの動きに関して、です。

事前に、こうした傾向を知っておかないと、普通はFTSEの動向なんて知りませんよね。わざわざ、そんなことを検索もしないだろうし。

米FOMC絡みを除くと、直近の現地報道における関心事はEU離脱通告法案の行方でした。先週までに法案は可決され王室裁可も得られたので、次はいつEUに離脱通告するかです。報道では3月末と予想する解説が多いようです。

前日にFOMC利上げが発表され、先週行われたMPC(BOE政策金利発表)では市場予想が現状維持で結果もその通りだったので、あまり注目されていません。数少ない報道では、8名の委員のうち1名が利上げを主張し、今後は利上げ主張が増えるのではないか、という解説記事がありました。がしかし、よく読んでみると、その1名はもうすぐ退任予定とのことです。それなのに、なぜか今後は利上げする委員が増えるかも知れないと、その記事では結んでいました(ん?)。

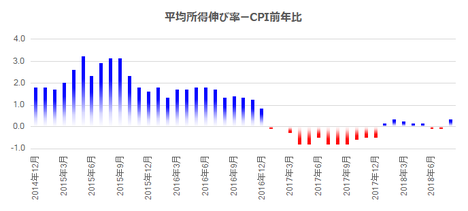

ここで利上げ主張した委員は、「物価が、GBP安だけでなく国内要因によっても顕著に上昇、特にEU離脱決定を受けて不安な景気減速は現実化していない」というものです。つまり、先週来4-4-1に記載している通り、データ上の英国経済に現在のGBP水準は、事実を示す事象だけから考えると、ちょっと不自然なのです。

気になる点は、IMFの2017年の主要国成長率見込みです。先進国平均で2%程度が見込まれているなか、英国は2017年が1.5%しか見込まれていません(米欧に劣る)。つまり、今後注目すべき解説論点は、EU離脱による成長率低下への不安をどれだけ払拭できるか、です。間接的にはこれに関係するものの、直近の記事は移民抑制とEU恩恵維持という英国側主張が虫が良すぎる、という記事一色になるでしょうから、読み解くのが大変そうです。

A. 政策決定指標

A1. 金融政策

2017年1月17日にBOE総裁は「今後数年間の英成長は鈍化する見込み」で「個人消費の進展が政策にとっての鍵になる」と発言しています。また、2017年2月2日に四半期インフレ報告で「インフレ見通しが2017年は2.7%、2018年は2.6%」と示されました。IMFでは、この期間の経済成長を1.5%・1.4%と予想しています。3月16日のMPCでは、昨年7月以来の利上げ主張する委員が現れました。

(1) BOE政策金利(2017年3月16日21:00発表予定、事前分析済)

(2) MPC議事録(上記と同時発表)

(3) 四半期インフレ報告(上記と同時発表)

A3. 景気指標

A31. 産業

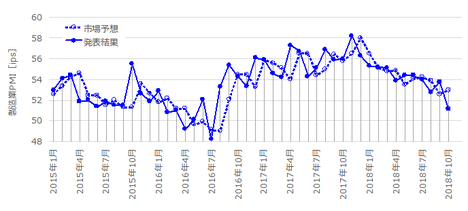

(1) 製造業PMI(2017年3月1日発表結果検証済)

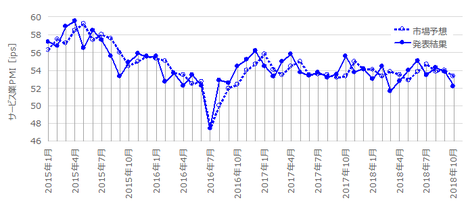

(2) サービス業PMI(2017年3月3日発表結果検証済)

A4. 物価指標

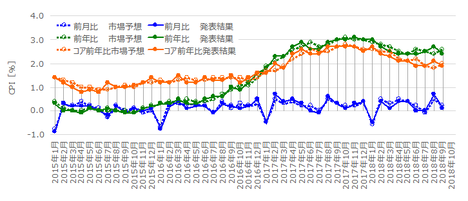

主要国でCPI・RPI・PPIが一度に発表されるのは英国だけです。CPIやRPIの発表結果が揃って改善/悪化すると、驚くほど大きく反応するので注意が必要です。なお、3月発表(2月集計分)では、BOEのインフレ目標2%に達しています。今後ますますCPIと金利との関係解説記事が増えることでしょう。

(1) 消費者物価指数・小売物価指数・生産者物価指数(2017年3月21日発表結果検証済)

A5. 雇用指標

英国経済指標は、指標発表結果に対して素直な反応をしがちです。がしかし、雇用統計だけは別です。指標発表結果の良し悪しに予想がついても、どちらに反応するかがわからない指標です。発表を跨いでポジションを取っても良い指標ではありません。十分大きな反応が予想され、どちらに転ぶかわからない以上、追いかけてポジションを持つべき指標です。

(1) 失業保険申請件数・失業率(2017年3月15日発表結果検証済)

B. 経済情勢指標

IMF予想によれば、英国の2017年経済成長は1.5%となっています。これはPIGS諸国を抱えるEUの1.6%を下回っており、2018年は英国が1.4%、EUが1.6%と、その差が広がる予想となっています。現状はその差の広がり方が緩やかに見えるので、この差が広がるスピードが速まるような話(懸念であっても)が出れば、GBPは一気に売られるリスクを抱えています。

B1. 経済成長

(1) 四半期GDP速報値

(2) 四半期GDP改定値(2017年2月22日発表結果検証済)

(3) 四半期GDP確定値

B3. 実態指標

(1) 小売売上高指数(2017年3月23日発表結果検証済)

(2) 鉱工業生産(2017年3月10日発表結果検証済済)

下記要点、直近の大きな流れは金利よりもFTSEの動きが参考になります。

【4-4-1. GBPの特徴】

ここ1年ぐらい、GBPの動きはアマチュアの定量分析が通用しない状況です。どちらかと言えば、先行き経済への見通しが問題なのです。こういう定性分析は、プロのエコノミストさえ外してしまうことが多いのです。

ブリグジット騒ぎ以前は、EUにおいて独国に次ぐ経済好調な印象がありました。スコットランド独立騒動があったものの、一時はGBPJPYが200円近くまで上昇し、当時の解説記事では200円突破を確実視するような内容が多かったという記憶があります(2015年夏頃)。約1年後、2016年6月には国民投票でEU離脱が決まり、10月には安値122円までGBPは売られました。

ところが、2016年6月以降現在までをそれ以前と比べて、GDPはもとより実態指標・物価指標・国際収支・雇用指標のいずれも悪化したとは言えません。一時的に景気指標が悪化し、それが元に戻っても、GBPが売られ続けている訳です。データなんか関係なしに不安感がGBPを売る動きに結び付いているのでしょう。株価(FTSE)が凸凹こそあれ、この期間に右上がりとなっている点を見ても、とてもGBPの動きをアマチュアが合理的に解釈できません(こじつけることはできても、それでは納得できません)。

今後も暫くは、EU離脱通告・同交渉開始(条件開示と双方牽制発言)・スコットランド独立騒動再燃・資源価格低迷(原油価格が70ドルに達しない)と、GBPに悪い印象を与える事態が続きます。でもそろそろ、EU離脱しても英国ならそこそこやっていけそうだ、という見方も出始めて良い時期だと思います。もう少し時間がかかるでしょうけど。

現在、GBPの取引こそ4位ですが、金融商品の取引ではロンドン市場の規模が最も大きいのです。EU離脱によって、この地位が脅かされるという話があります。また、EU離脱後はEU域内との金融取引に、これまで免除されていた許認可を得る必要があるでしょう。金融への不安は、為替に最も影響を与えます。

おそらくこれが、もっともすっきりするGBPの動きへの説明だと思います。

【4-4-2. 現状チャート】

直近の週足チャートを示します。

直近4週は陽線・陰線が交互に出現しています。順番で言えば次は陰線です。下には138.5付近に強いレジスタンスがあると見込まれます。

また最近は、ボラティリティが低下していることがわかります。このボラティリティ低下の理由を探るため、GBPJPY・GBPUSD・GBPJPYの週足pipsを見比べてみましょう。

青がGBPJPY、黄がGBPUSD、赤がUSDJPYです。

どうやら、動きが小さくなっているのはGBPJPYに限った話ではないようです。

ちなみに、この期間(11週)の方向一致回数は、GBPJPYとGBPUSDが8回、GBPJPYとUSDJPYが9回、GBPUSDとGBPJPYが6回、です。どの通貨がどの通貨を動かしているとも言えません。

【4-4-3. 現状テクニカル】

まずはSMAから見ていきます。先週から来週にかけてSMA(1日)・SMA(5日)がSMA(21日)を上抜けしそうです。通常ならば、これは上昇トレンド転換のシグナルと見なされますが、1月30日週頃から、3つのSMAが近接して互いに当たったり離れたりを繰り返しています。こうしたときには、SMAだけでなくテクニカル指標全般にアテにならない、がセオリーです。

次に、ボラティリティとRSIを見てみましょう。下図において、始値基準週足の値幅がボラティリティを表し、棒グラフのRSIは14日で見ています。

現在はボラティリティが小さい時期となっています。RSI(14日)は、すこしずつ上昇しており、現在約50%となっています。がしかし、SMAがアテにならないときにはRSIもアテになりません。

【4-4-4. 現状ファンダメンタル】

金利と株価を見てみましょう。

まず金利差です。下図は、始値基準週足と、金利差の前週との差(以下、Δ金利差と略記)を棒グラフで表しています。

2月中旬頃までは、Δ金利差と週足方向が一致していました。これは自然な動きです。がしかし、その後は現在までΔ金利差と週足方向の不一致が目立ちます。

自然な動きのときは参考にしても、不自然なときには参考にしない、が基本です。不自然なときには逆に考える、ではありません。理屈が通らない以上、参考にしない、が基本です。

次に株価です。下図は、始値基準週足と、日英株価比の前週との差(以下、Δ株価比差と略記)を棒グラフで表しています。

先のΔ金利差よりは、今年になってΔ株価比差との方がGBPJPYの動きと一致しています。つまり、今は現地報道や通信社の解説記事で参考にすべきことはFTSEの動きに関して、です。

事前に、こうした傾向を知っておかないと、普通はFTSEの動向なんて知りませんよね。わざわざ、そんなことを検索もしないだろうし。

【4-4-5. 今週以降の注目点】

米FOMC絡みを除くと、直近の現地報道における関心事はEU離脱通告法案の行方でした。先週までに法案は可決され王室裁可も得られたので、次はいつEUに離脱通告するかです。報道では3月末と予想する解説が多いようです。

前日にFOMC利上げが発表され、先週行われたMPC(BOE政策金利発表)では市場予想が現状維持で結果もその通りだったので、あまり注目されていません。数少ない報道では、8名の委員のうち1名が利上げを主張し、今後は利上げ主張が増えるのではないか、という解説記事がありました。がしかし、よく読んでみると、その1名はもうすぐ退任予定とのことです。それなのに、なぜか今後は利上げする委員が増えるかも知れないと、その記事では結んでいました(ん?)。

ここで利上げ主張した委員は、「物価が、GBP安だけでなく国内要因によっても顕著に上昇、特にEU離脱決定を受けて不安な景気減速は現実化していない」というものです。つまり、先週来4-4-1に記載している通り、データ上の英国経済に現在のGBP水準は、事実を示す事象だけから考えると、ちょっと不自然なのです。

気になる点は、IMFの2017年の主要国成長率見込みです。先進国平均で2%程度が見込まれているなか、英国は2017年が1.5%しか見込まれていません(米欧に劣る)。つまり、今後注目すべき解説論点は、EU離脱による成長率低下への不安をどれだけ払拭できるか、です。間接的にはこれに関係するものの、直近の記事は移民抑制とEU恩恵維持という英国側主張が虫が良すぎる、という記事一色になるでしょうから、読み解くのが大変そうです。

【4-4-6. 指標分析一覧】

A. 政策決定指標

A1. 金融政策

2017年1月17日にBOE総裁は「今後数年間の英成長は鈍化する見込み」で「個人消費の進展が政策にとっての鍵になる」と発言しています。また、2017年2月2日に四半期インフレ報告で「インフレ見通しが2017年は2.7%、2018年は2.6%」と示されました。IMFでは、この期間の経済成長を1.5%・1.4%と予想しています。3月16日のMPCでは、昨年7月以来の利上げ主張する委員が現れました。

(1) BOE政策金利(2017年3月16日21:00発表予定、事前分析済)

(2) MPC議事録(上記と同時発表)

(3) 四半期インフレ報告(上記と同時発表)

A3. 景気指標

A31. 産業

(1) 製造業PMI(2017年3月1日発表結果検証済)

(2) サービス業PMI(2017年3月3日発表結果検証済)

A4. 物価指標

主要国でCPI・RPI・PPIが一度に発表されるのは英国だけです。CPIやRPIの発表結果が揃って改善/悪化すると、驚くほど大きく反応するので注意が必要です。なお、3月発表(2月集計分)では、BOEのインフレ目標2%に達しています。今後ますますCPIと金利との関係解説記事が増えることでしょう。

(1) 消費者物価指数・小売物価指数・生産者物価指数(2017年3月21日発表結果検証済)

A5. 雇用指標

英国経済指標は、指標発表結果に対して素直な反応をしがちです。がしかし、雇用統計だけは別です。指標発表結果の良し悪しに予想がついても、どちらに反応するかがわからない指標です。発表を跨いでポジションを取っても良い指標ではありません。十分大きな反応が予想され、どちらに転ぶかわからない以上、追いかけてポジションを持つべき指標です。

(1) 失業保険申請件数・失業率(2017年3月15日発表結果検証済)

B. 経済情勢指標

IMF予想によれば、英国の2017年経済成長は1.5%となっています。これはPIGS諸国を抱えるEUの1.6%を下回っており、2018年は英国が1.4%、EUが1.6%と、その差が広がる予想となっています。現状はその差の広がり方が緩やかに見えるので、この差が広がるスピードが速まるような話(懸念であっても)が出れば、GBPは一気に売られるリスクを抱えています。

B1. 経済成長

(1) 四半期GDP速報値

(2) 四半期GDP改定値(2017年2月22日発表結果検証済)

(3) 四半期GDP確定値

B3. 実態指標

(1) 小売売上高指数(2017年3月23日発表結果検証済)

(2) 鉱工業生産(2017年3月10日発表結果検証済済)

以上

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6066978

この記事へのトラックバック