�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2018�N02��06��

4-4-1.(a) �p�����Z�������\�O���GBPJPY�������́i2018�N�Łj

�ǂ̍��̒���ł���A���Z�������\�O��̔����́A�u�s��\�z�ʂ茻��ێ��v�̏ꍇ�Ƃ��̑��̏ꍇ�ƂŁA�������S���قȂ�܂��BBOE�i�p����j�������\�������l�ł��B

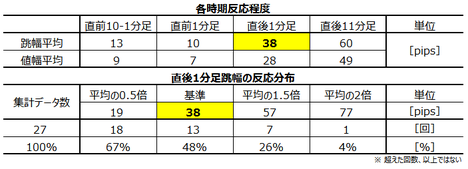

����āA���̕��͂̒����͈͂́A2015�N1�������\���ʁ`2017�N12�������\���ʂ̂����A�u�s��\�z�ʂ茻��ێ��v������27�ɍi��܂��B

�p���̐�������́A�p����iBOE�j�̋��Z����ψ���iMPC�j�Ɍ��茠��������܂��B���ψ���́A����1�l�E������2�l�E�s���ψ�2�l�E�O���ψ�2�l�̍��v9�l�ō\������Ă��܂��B

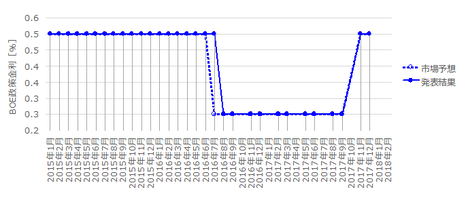

2017�N11��2���ABOE�͐��������0.50���Ɉ����グ�܂����B���グ�͖�10�N�Ԃ�̂��Ƃł��i�������Ǝ��Y�w���K�͊g��́A2016�N8���Ɏ��{�j�B

�s��\�z�ʂ�̗��グ�ŁA���\��̔����͂�������z������50pips�U��Ă���A������130pips�U���Ƃ��������ƂȂ�܂����B�����ŕ���180pips�̏㉺���ł����B����Ȃ��Ƃ��N������A�^�悭���������Ă���@�Ȃ�Ă���܂���B

���̂Ƃ��̓����́A�ŏ��̗z���ւ̐U�ꂪ���グ�ւ̑f���Ȕ����ł����i�Ɖ��߂ł��܂��j�B�����āA��10���b��ɋ}���ɉA�����ւƐU�ꂽ�̂́A�c���v�|�Ɂu���㐔��̗��グ���K�v�ɂ���A����̗��グ���}���Ȃ��v�|�A�L����Ă������߂ł��i�Ɖ��߂ł��܂��j�B

���������A���̂Ƃ��̗��グ�͕������ɑΉ����邽�߂ł����B�������̌����̓u���O�W�b�g�������[���GBP���ł����B����̐����ύX���{�̗L���͏���A�Ɠ���O�̂��Ƃ����L���Ă����Ηǂ������̂ɁA�u�b�����グ�Ȃ��v�Ɨ]�v�Ȃ��Ƃ��ڂ���������ɁA���\�����GBP�͔����܂����BMPC�̗��������́A�ǂ����Ă���ȋc���v�|�����̂܂܌��\�����̂ł��傤�B

�Ƃ�����A���̌�11��17���ɂ́u�o�ς��\�z�ʂ�ɓW�J�����ꍇ�A���㐔�N�ł���1�E2��̗��グ��\�z�v�ƁABOE���ق͏q�ׂĂ��܂��B����1�E2��̎���1��ɂ��Ắu�i�C���t������K�������ɂ��邽�߂Ɂj���Z�ɘa�[�u�̈ꕔ���������㐔�����œK�ƂȂ�\�����傫���v�Əq�ׂ܂����B

����甭����⑫����悤�ɁA1��31���ɂ͋c��Łu�����i�C�����Z��@�ɂƂ��Ȃ���ǂ����z���钛�����݂���Ȃ��A����̓C���t���}���ɏœ_��߂�����v�Ƃ̔F���������܂����B

CPI�O�N��́A2017�N9���W�v���ȍ~�A���݁i2017�N12���W�v���܂ł̔��\�j�܂Ł{3.0���ȏオ�����Ă��܂��B2015�N10���W�v�����{�g����2�N�ȏ�ɘj���đ����Ă���CPI�O�N��̏㏸������~�ɓ]�����ƌ������߂ɂ́A�@ �܂��L���̗ǂ��{3.0���������A�A ���ɈȑO�ɒI���`�����Ă���{2.6�`2.7���t�߂������A�B �C���t���ڕW�ł���{2.0���t�߂ɒB����A�Ƃ�������ǂ��K�v������܂��B

�܂��܂����̂�͒����A2018�N��BOE���Z�������\�ƕ����w�����\���s����ۂ́A�傫�������ł��傤�B

���āA�������Ԃɂ����āu�s��\�z�ʂ茻��ێ��v�łȂ��������Ƃ�3��܂��B����3��Ƃ͎��̒ʂ�ł��B

�u�s��\�z�ʂ茻��ێ��v�łȂ�����3��̂����A1.5�s��\�z�ɔ����Ă��邱�Ƃ����ڂɒl���܂��B�ő��ɋN���Ȃ����Ƃł����A�u�s��\�z�ʂ茻��ێ��v�łȂ������Ƃ��́A����܂ł̗��v��S����������З͂�����܂��B

���낻��Ƃ�������L�����o�n�߂���A�Ⴆ�s��\�z������ێ��ł����\�������ׂ����|�W�V���������ׂ��ł͂���܂���B

����͂��Ă����A�ȉ��́u�s��\�z�ʂ茻��ێ��v�������Ƃ��̕��͂ł��B

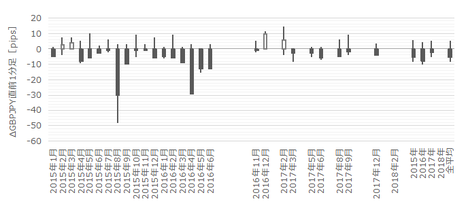

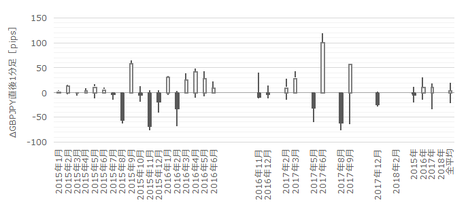

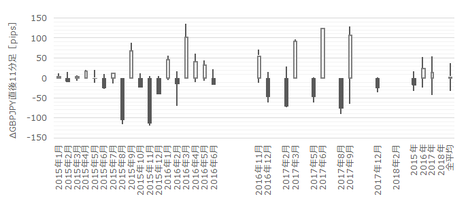

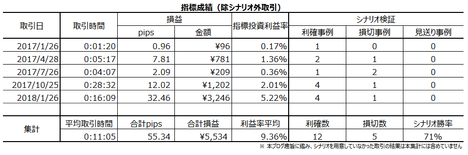

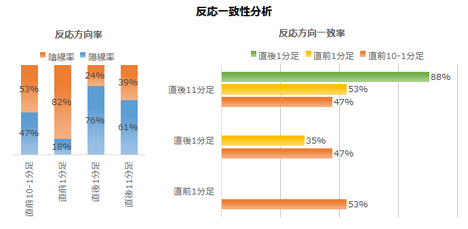

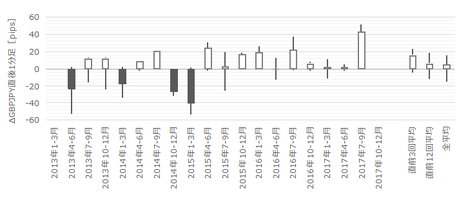

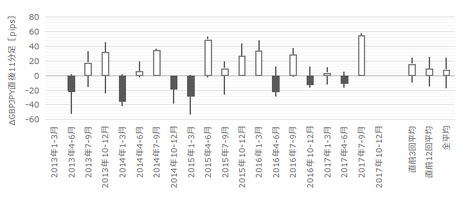

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�A���A�O�q�̒ʂ�A�u�s��\�z�ʂ茻��ێ��v�̏ꍇ�Ƃ��̑��̏ꍇ�ƂŁA�������S���قȂ�܂��B����āA�����ł́A�u�s��\�z�ʂ茻��ێ��v�̏ꍇ�������W�v���Ă��܂��B

���Ȃ݂ɁA�u�s��\�z�ɔ������v��u�����ύX�v���s��ꂽ�ꍇ���܂߂��S���ς́A����1����������50pips�E�l����34pips�A����11����������70pips�E�l����52pips�ł��B

�ӊO��������Ƃ��̕����������傫���Ȃ�̂́A�w�W���\���Ɍ��炸�����ł��B

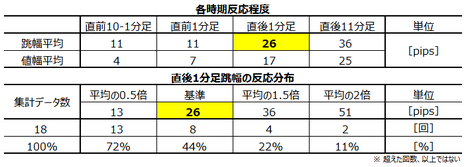

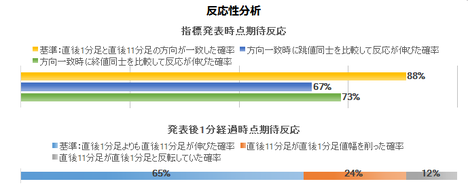

�Ƃ�����A�u�s��\�z�ʂ茻��ێ��v�������Ƃ��A�w�W���ʂɍł��f���ɔ����������Ȓ���1���������͉ߋ����ς�38pips�ł��B

���z�́A19pips�ȉ������������Ȃ��������Ƃ�33���A19�`38pips�͈̔͂��������Ƃ�19���A39�`57pips�͈̔͂��������Ƃ�22���ł��B����������Ă���A����͓�����ł��B

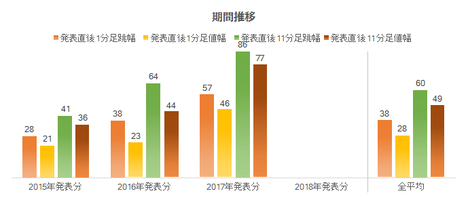

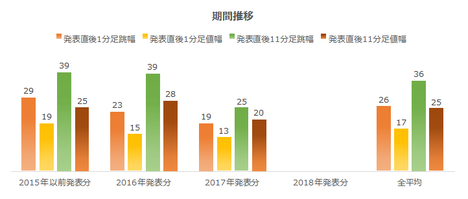

����3�N�Ԃ̔������ϒl�̐��ڂ��������������B

�����͔N�X�傫���Ȃ��Ă��Ă���A2017�N�̒���1������50pips�ɂ��B���Ă��܂��B

2017�N��GBP���ɂ�镨��������莋����Ă���ABOE�ւ̑���{���������߂��Ă��܂����B���ꂪBOE�̐����ύX���҂Ɍq����A�Ȃ��Ȃ�BOE���Ή����Ȃ����Ƃւ̎��]���܂߂āA�N�Ԃ�ʂ��đ傫�Ȕ��������������̂ł��B

���̋t�ɁA�����ύX�i�������j���s����\������҂��Ȃ�����2015�N�́A���ʂ��u�s��\�z�ʂ茻��ێ��v�������A����1������2017�N�̔������x�ł��B

�����ύX���҂����鎞���́A���ꂪ�����Ƃ��̖�2�{�̔����Ɍ��ѕt����ł��ˁB

�O�グ�̍ہi2017�N11��1���j�ɁABOE�͓��ʂ̗��グ�����Ƃ̐����\���Ă��܂��B�Ƃ������Ƃ́A2018�N�ȍ~�ɍĂѐ����ύX�ւ̊��҂����܂�܂ŁA2015�N���݂���������傫�����x�̔����ɖ߂�Ƃ������Ƃł��傤�B

�A���A���߂�CPI�O�N�䂪�㏸�𑱂���ꍇ�͕ʂł��BBOE�͍X�Ȃ����������߂��A���ꂪ�������\��̎��]�⎟��MPC�ւ̊��҂ɂ���āA2017�N���݂ɑ傫����������ł��傤�B

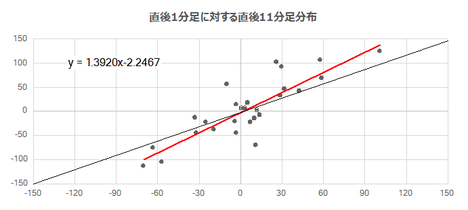

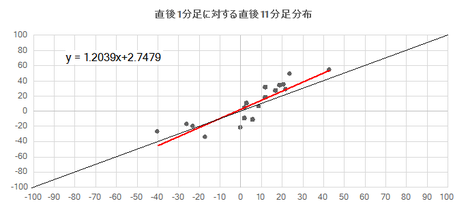

����1�����l���ƒ���11�����l���̕��z�����}�Ɏ����܂��B

����1�����l���i���j�ɑ��钼��11�����l���i���j�́A��A���i�Ԑ��j�̌X����1.39�ł��B���ϓI�ɂ͔�����L���w�W�ł��B

�����āA�Ίp���i�����j�㉺�̃h�b�g���z���������������B������u��������ǂ��v�ׂ�臒l�����݂��Ă���悤�ł��B����1�������z���Ȃ�20pips�ȏ�̂Ƃ��A�A���Ȃ�40pips�ȏ�̂Ƃ��A����11�����͒���1��������������L���Ă��܂��B

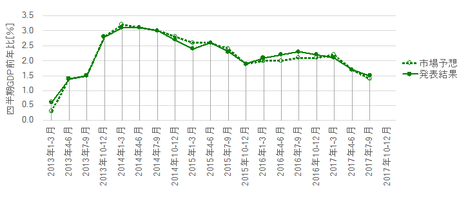

���͂ɂ́A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

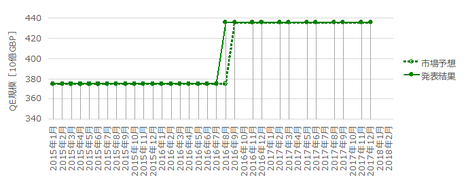

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���Ă��܂��B

�O�q�̒ʂ�ABOE���Z�������\���Ɂu�s��\�z�ʂ茻��ێ��v�łȂ��������Ƃ�3��܂��B���̂����A1.5��Ŏs��\�z�ɔ����Ă��܂��B

�ł́ABOE�́u�s��Ƃ̑Θb�v�����T�v���C�Y�ɂ�鐭����ʂ��d�����Ă���̂ł��傤���B�����ł�����܂���B3��̂���1.5��͎s��\�z�ʂ�ɗ��������Ă��܂��B

���̂ǂ��������̎p�́A���ʓI�Ɏs��\�z���A�e�ɏo���Ȃ����ƂƓ������ƌ�����ł��傤�B

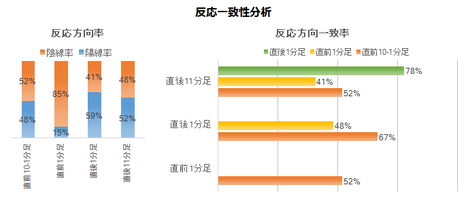

������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

���O1�����̉A������85���ƁA���������ɂ��Ȃ�肪����܂��B����1�����ƒ���11�����̕�����v����78���ł��B

�����āA�������\��̔����������������铮���́A���O10-1�����Ⓖ�O1�����ɋN���Ă��܂���B

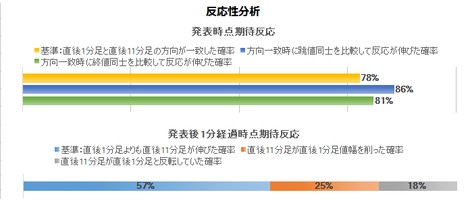

�����������ł́A�ߋ����\��ɔ�����L�������ۂ��ׂĂ��܂��B

����1�����ƒ���11�����Ƃ̕�����v����78���ł��B����78���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�86���ł��B���\����ɂ͔������L�т�ƐM���邵������܂���B

�w�W���\��̔������b���L�ё����Ă���̂�����A���������������m�F�����瑁���nj��J�n�ł��B

�w�W���\����1�����o�߂��Ă��A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�57���ł��B����1�����ƒ���11�����̕�������v���Ă���Ƃ��ɂ́A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�81���ɒB���Ă��܂��B

�������L�т邩�ǂ����́A�������̕������v�����ǂ������邩�Ō��܂�܂��B����͗\�z���t���܂���B

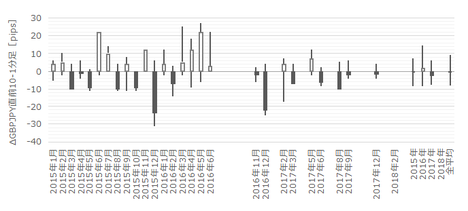

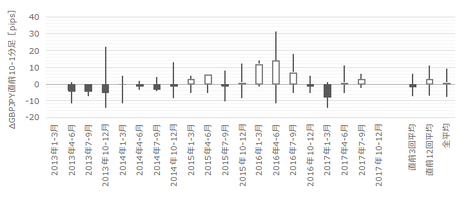

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ȃ���A�e���Ԃ̎���w�j�������܂��B

�ȉ��̎n�l����[�\�N���ɂ́A�u�s��\�z�ʂ茻��ێ��v�������Ƃ������������Ă��܂��B

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����̉ߋ����ϒ�����13pips�A���l����9pips�ł��B�A������52���ŕ�͂���܂���B

���O10-1������20pips�ȏ㒵�˂����Ƃ͉ߋ�6��i�p�x22���j����܂��B�{���\�̒��O10-1�����́A���ϓI�Ȍo�ώw�W���\����10���ԂƓ����x�ɔ�������̂Œ��ӂ��K�v�ł��B

���������A�\�z�������ߋ��ɖڗ������X���̂Ȃ�������������Ԃ́A������Ȃ����������ł��B

����6��̒���1���������͕���28pips�ŁA����͒���1���������̉ߋ��S����39pips��菬�����Ȃ��Ă��܂��B���O10-1�������傫�����˂Ă��Ƃ��́A����1�����̔������������Ȃ�X��������̂����m��܂���B�Ō��Ă݂܂��傤�B����6��̂���3�A����1�����̔������ߋ����ς����������Ȃ��Ă��܂��B

���ɁA����6��̒��O10-1�����ƒ���1�����̕�������v�������Ƃ�6��i100���j�ł��B���O10-1�������傫�����˂��Ƃ��ɂ́A����1�����̔����������������Ă���\���������ƌ����܂��B

���ꂾ���ł͂���܂���B���O10-1�����́A����1�����Ƃ̕�����v����67���ŁA3���2��̊����Ő������\��̔����������������Ă��܂��B

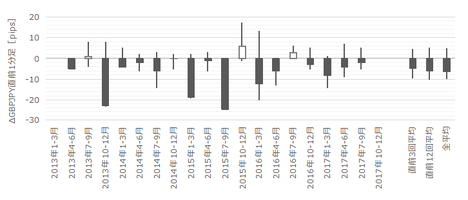

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

���O1�����̉ߋ����ϒ�����10pips�A�ߋ����ϒl����7pips�ł��B���̊��Ԃ��A���ϓI�Ȍo�ώw�W�̎w�W���\����1���ԂƓ����x�ɔ������܂��B

2015�N8���ɂ͒���48pips�E�l��30pips�A2016�N4���ɂ͒����E�l���Ƃ���29pips�������Ă���A����Ȃ��ƂɊ������܂�Ă͂��܂�܂���B����2��̓ˏo�����������������Ƃ��A���O10-1���������͂��ꂼ��11pips�E18pips�ŁA�{���\�̒��O10-1�����Ƃ��Ă͓��ɖڗ����đ傫�������Ă�����ł�����܂���B

�K��2��Ƃ��A���ŁA���Ƃ��Ƃ��̊��Ԃ̉A������85���ƍ����̂ŁA���������ߋ��̌X�������Ă��̊��ԂɃ����O���I�[�_�[�����l�ȊO�͔�Q�ɑ���Ȃ������ł��傤���B

���O1�����̉ߋ��A������85���ƁA���Ȃ�肪�����܂��B����āA���̊��Ԃ̓V���[�g����������Ȃ����I�����ł��B�����āA���O1������20pips�ȏ㒵�˂��Ƃ��ɂ́A���̔��\����1���������������ɔ������Ă��܂��B

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

����1�����̉ߋ����ϒ�����38pips�A�ߋ����ϒl����28pips�ł��B���ϓI�ȃq�Q�̒����͑S����26���Ƃ������ƂɂȂ�܂��B����́A��ʓI�Ȍo�ώw�W���q�Q���������ƌ����܂��i���ϓI�ɂ�30�����ł��邱�Ƃ������j�B

�{�e�̕��͂́u�s��\�z�ʂ茻��ێ��v�������Ƃ��̔����ł��B������A�u�s��\�z�ɔ������Ƃ��v������50pips�ȏ�̏u�ԓI�Ȓ��˂Ɋ������܂��ł��傤�B

�T�v���C�X�i�s��\�z�ɔ����j�ŋ��Z�����ύX���s���ꍇ�A�������|�W�V�����������Ă����Ȃ炷���ɑ��E�h�e���ł��B�h�e���i���̏ꍇ�A���������Ƀ|�W�V��������蒼�����Ɓj�͑��̌�ł��B

���������T�v���C�Y���N�����ꍇ�A����1�����͍ŏI�I��100pips�ȏ�ɔ�����L�������ł��B������A�Q�ĂĐV�K�|�W�V��������낤�Ƃ��Ă��A����100pips���̔������N���Ă���Ƃ��́A�Ȃ��Ȃ��I�[�_�[���������܂���B������A�ܑ����L�����Z������|�W�V������V�K�Ɏ�낤�Ƃ��Ă��A��肪��������܂ł̊Ԃɂ��ܑ����ǂ�ǂ��Ă��܂��܂��B

�K�����E�h�e���̏��ł��B

�Ƃ�����A��������������̏ꍇ���܂߂āA����1�����ƒ���11�����Ƃ̕�����v����78���ł��B����78���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�86���ł��B���\����ɂ͔������L�т�ƐM���邵������܂���B�����M�����������т��ǂ��Ȃ�̂ł��B

�������\��̔������b���L�ё����Ă���̂�����A���������������m�F�����瑁���nj��J�n�ł��B

�Ō�ɁA����11�����̎n�l����[�\�N�������}�Ɏ����܂��B

����11�����̉ߋ����ϒ�����60pips�A�l����49pips�ł��B

�w�W���\����1�����o�߂��Ă��A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�57���ł��B����1�����ƒ���11�����̕�������v���Ă���Ƃ��ɂ́A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�81���ɒB���܂��B

������u��������ǂ��v�ׂ�臒l�́A����1�������z���Ȃ�l��20pips�ȏ�̂Ƃ��A�A���Ȃ�l��40pips�ȏ�̂Ƃ��A����11�����͒���1��������������L���Ă��܂��B���������ꍇ�A�nj��͓O��ł��B

��̓I�Ȑ����ύX�i������QE�K�͂̕ύX�j���������鐺�����������Ƃ��ɂ́A��͂蔽����L���܂��B�������Ԃ͐����Ԃɋy�сA�ŏI�I�ɗ����܂ł�200�`300pips�������Ƃ�����܂��B

�{���͑Ώۊ��ԊO�̘b�Ŋ��o�I�Șb�ŋ��k�Ȃ���A����1������50pips�ɒB����悤�ȂƂ��́A���낻�딽�]���邩�Ǝv���Ă��t����Ȃ�Ę_�O�ł��B���������ɏ����肩������Ȃ����I�����ł��B

�{�u���O���n�߂Ă���̖{�w�W�ł̎�����т����\�ɓZ�߂Ă����܂��B

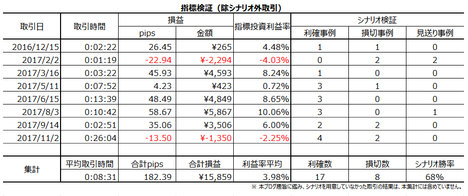

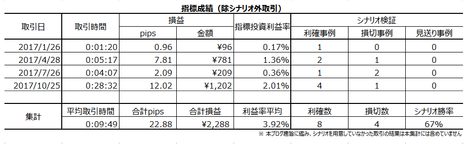

2017�N�́A�{�w�W��7��̎�����s���A�w�W�P�ʂ�5��2�s�i����71���j�A�V�i���I�P�ʂ�17��8�s�i����68���j�ł����B1��̔��\���̕��ώ�����Ԃ�8��31�b�ŁA���v�͔N�ԂŁ{156pips�ł����B

�{���\�Ɋւ��ẮA�{�u���O�Ő�������悤�Ƀ|�W�V�����ۗL���Ԃ��Ƃɂ����Z����������A��������������|�W�V�������������������т������Ɨǂ��Ȃ�ł��傤�B

�����A�`���[�g����ڂ𗣂��Ƃ��̓|�W�V�����������Ȃ��A�Ƃ�������������Ă����̒��x�͉҂��܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

����āA���̕��͂̒����͈͂́A2015�N1�������\���ʁ`2017�N12�������\���ʂ̂����A�u�s��\�z�ʂ茻��ێ��v������27�ɍi��܂��B

�T.�萫�I�X��

�y1. �w�W�T�v�z

�p���̐�������́A�p����iBOE�j�̋��Z����ψ���iMPC�j�Ɍ��茠��������܂��B���ψ���́A����1�l�E������2�l�E�s���ψ�2�l�E�O���ψ�2�l�̍��v9�l�ō\������Ă��܂��B

2017�N11��2���ABOE�͐��������0.50���Ɉ����グ�܂����B���グ�͖�10�N�Ԃ�̂��Ƃł��i�������Ǝ��Y�w���K�͊g��́A2016�N8���Ɏ��{�j�B

�s��\�z�ʂ�̗��グ�ŁA���\��̔����͂�������z������50pips�U��Ă���A������130pips�U���Ƃ��������ƂȂ�܂����B�����ŕ���180pips�̏㉺���ł����B����Ȃ��Ƃ��N������A�^�悭���������Ă���@�Ȃ�Ă���܂���B

���̂Ƃ��̓����́A�ŏ��̗z���ւ̐U�ꂪ���グ�ւ̑f���Ȕ����ł����i�Ɖ��߂ł��܂��j�B�����āA��10���b��ɋ}���ɉA�����ւƐU�ꂽ�̂́A�c���v�|�Ɂu���㐔��̗��グ���K�v�ɂ���A����̗��グ���}���Ȃ��v�|�A�L����Ă������߂ł��i�Ɖ��߂ł��܂��j�B

���������A���̂Ƃ��̗��グ�͕������ɑΉ����邽�߂ł����B�������̌����̓u���O�W�b�g�������[���GBP���ł����B����̐����ύX���{�̗L���͏���A�Ɠ���O�̂��Ƃ����L���Ă����Ηǂ������̂ɁA�u�b�����グ�Ȃ��v�Ɨ]�v�Ȃ��Ƃ��ڂ���������ɁA���\�����GBP�͔����܂����BMPC�̗��������́A�ǂ����Ă���ȋc���v�|�����̂܂܌��\�����̂ł��傤�B

�Ƃ�����A���̌�11��17���ɂ́u�o�ς��\�z�ʂ�ɓW�J�����ꍇ�A���㐔�N�ł���1�E2��̗��グ��\�z�v�ƁABOE���ق͏q�ׂĂ��܂��B����1�E2��̎���1��ɂ��Ắu�i�C���t������K�������ɂ��邽�߂Ɂj���Z�ɘa�[�u�̈ꕔ���������㐔�����œK�ƂȂ�\�����傫���v�Əq�ׂ܂����B

����甭����⑫����悤�ɁA1��31���ɂ͋c��Łu�����i�C�����Z��@�ɂƂ��Ȃ���ǂ����z���钛�����݂���Ȃ��A����̓C���t���}���ɏœ_��߂�����v�Ƃ̔F���������܂����B

CPI�O�N��́A2017�N9���W�v���ȍ~�A���݁i2017�N12���W�v���܂ł̔��\�j�܂Ł{3.0���ȏオ�����Ă��܂��B2015�N10���W�v�����{�g����2�N�ȏ�ɘj���đ����Ă���CPI�O�N��̏㏸������~�ɓ]�����ƌ������߂ɂ́A�@ �܂��L���̗ǂ��{3.0���������A�A ���ɈȑO�ɒI���`�����Ă���{2.6�`2.7���t�߂������A�B �C���t���ڕW�ł���{2.0���t�߂ɒB����A�Ƃ�������ǂ��K�v������܂��B

�܂��܂����̂�͒����A2018�N��BOE���Z�������\�ƕ����w�����\���s����ۂ́A�傫�������ł��傤�B

���āA�������Ԃɂ����āu�s��\�z�ʂ茻��ێ��v�łȂ��������Ƃ�3��܂��B����3��Ƃ͎��̒ʂ�ł��B

- 2016�N7���͎s��\�z�ɔ����Č���ێ�

- 2016�N8���͎s��\�z�ʂ藘�������A�s��\�z�ɔ�����QE�K�͊g��

- 2017�N11���͎s��\�z�ʂ藘�グ

�u�s��\�z�ʂ茻��ێ��v�łȂ�����3��̂����A1.5�s��\�z�ɔ����Ă��邱�Ƃ����ڂɒl���܂��B�ő��ɋN���Ȃ����Ƃł����A�u�s��\�z�ʂ茻��ێ��v�łȂ������Ƃ��́A����܂ł̗��v��S����������З͂�����܂��B

���낻��Ƃ�������L�����o�n�߂���A�Ⴆ�s��\�z������ێ��ł����\�������ׂ����|�W�V���������ׂ��ł͂���܂���B

����͂��Ă����A�ȉ��́u�s��\�z�ʂ茻��ێ��v�������Ƃ��̕��͂ł��B

�y2. �����T�v�z

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�A���A�O�q�̒ʂ�A�u�s��\�z�ʂ茻��ێ��v�̏ꍇ�Ƃ��̑��̏ꍇ�ƂŁA�������S���قȂ�܂��B����āA�����ł́A�u�s��\�z�ʂ茻��ێ��v�̏ꍇ�������W�v���Ă��܂��B

���Ȃ݂ɁA�u�s��\�z�ɔ������v��u�����ύX�v���s��ꂽ�ꍇ���܂߂��S���ς́A����1����������50pips�E�l����34pips�A����11����������70pips�E�l����52pips�ł��B

�ӊO��������Ƃ��̕����������傫���Ȃ�̂́A�w�W���\���Ɍ��炸�����ł��B

�Ƃ�����A�u�s��\�z�ʂ茻��ێ��v�������Ƃ��A�w�W���ʂɍł��f���ɔ����������Ȓ���1���������͉ߋ����ς�38pips�ł��B

���z�́A19pips�ȉ������������Ȃ��������Ƃ�33���A19�`38pips�͈̔͂��������Ƃ�19���A39�`57pips�͈̔͂��������Ƃ�22���ł��B����������Ă���A����͓�����ł��B

����3�N�Ԃ̔������ϒl�̐��ڂ��������������B

�����͔N�X�傫���Ȃ��Ă��Ă���A2017�N�̒���1������50pips�ɂ��B���Ă��܂��B

2017�N��GBP���ɂ�镨��������莋����Ă���ABOE�ւ̑���{���������߂��Ă��܂����B���ꂪBOE�̐����ύX���҂Ɍq����A�Ȃ��Ȃ�BOE���Ή����Ȃ����Ƃւ̎��]���܂߂āA�N�Ԃ�ʂ��đ傫�Ȕ��������������̂ł��B

���̋t�ɁA�����ύX�i�������j���s����\������҂��Ȃ�����2015�N�́A���ʂ��u�s��\�z�ʂ茻��ێ��v�������A����1������2017�N�̔������x�ł��B

�����ύX���҂����鎞���́A���ꂪ�����Ƃ��̖�2�{�̔����Ɍ��ѕt����ł��ˁB

�O�グ�̍ہi2017�N11��1���j�ɁABOE�͓��ʂ̗��グ�����Ƃ̐����\���Ă��܂��B�Ƃ������Ƃ́A2018�N�ȍ~�ɍĂѐ����ύX�ւ̊��҂����܂�܂ŁA2015�N���݂���������傫�����x�̔����ɖ߂�Ƃ������Ƃł��傤�B

�A���A���߂�CPI�O�N�䂪�㏸�𑱂���ꍇ�͕ʂł��BBOE�͍X�Ȃ����������߂��A���ꂪ�������\��̎��]�⎟��MPC�ւ̊��҂ɂ���āA2017�N���݂ɑ傫����������ł��傤�B

����1�����l���ƒ���11�����l���̕��z�����}�Ɏ����܂��B

����1�����l���i���j�ɑ��钼��11�����l���i���j�́A��A���i�Ԑ��j�̌X����1.39�ł��B���ϓI�ɂ͔�����L���w�W�ł��B

�����āA�Ίp���i�����j�㉺�̃h�b�g���z���������������B������u��������ǂ��v�ׂ�臒l�����݂��Ă���悤�ł��B����1�������z���Ȃ�20pips�ȏ�̂Ƃ��A�A���Ȃ�40pips�ȏ�̂Ƃ��A����11�����͒���1��������������L���Ă��܂��B

�U.��ʓI�X��

���͂ɂ́A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�y3. ���́z

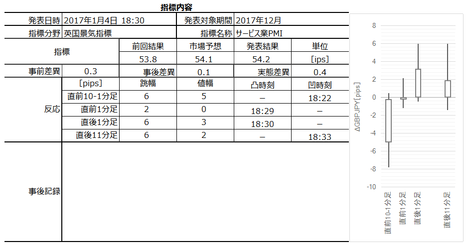

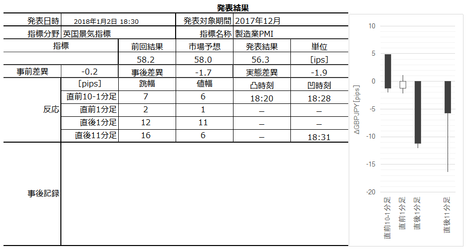

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���Ă��܂��B

�O�q�̒ʂ�ABOE���Z�������\���Ɂu�s��\�z�ʂ茻��ێ��v�łȂ��������Ƃ�3��܂��B���̂����A1.5��Ŏs��\�z�ɔ����Ă��܂��B

�ł́ABOE�́u�s��Ƃ̑Θb�v�����T�v���C�Y�ɂ�鐭����ʂ��d�����Ă���̂ł��傤���B�����ł�����܂���B3��̂���1.5��͎s��\�z�ʂ�ɗ��������Ă��܂��B

���̂ǂ��������̎p�́A���ʓI�Ɏs��\�z���A�e�ɏo���Ȃ����ƂƓ������ƌ�����ł��傤�B

�i3.1 ������v�����́j

������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

���O1�����̉A������85���ƁA���������ɂ��Ȃ�肪����܂��B����1�����ƒ���11�����̕�����v����78���ł��B

�����āA�������\��̔����������������铮���́A���O10-1�����Ⓖ�O1�����ɋN���Ă��܂���B

�i3.2 ���������́j

�����������ł́A�ߋ����\��ɔ�����L�������ۂ��ׂĂ��܂��B

����1�����ƒ���11�����Ƃ̕�����v����78���ł��B����78���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�86���ł��B���\����ɂ͔������L�т�ƐM���邵������܂���B

�w�W���\��̔������b���L�ё����Ă���̂�����A���������������m�F�����瑁���nj��J�n�ł��B

�w�W���\����1�����o�߂��Ă��A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�57���ł��B����1�����ƒ���11�����̕�������v���Ă���Ƃ��ɂ́A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�81���ɒB���Ă��܂��B

�������L�т邩�ǂ����́A�������̕������v�����ǂ������邩�Ō��܂�܂��B����͗\�z���t���܂���B

�V.���͌��_

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ȃ���A�e���Ԃ̎���w�j�������܂��B

�ȉ��̎n�l����[�\�N���ɂ́A�u�s��\�z�ʂ茻��ێ��v�������Ƃ������������Ă��܂��B

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����̉ߋ����ϒ�����13pips�A���l����9pips�ł��B�A������52���ŕ�͂���܂���B

���O10-1������20pips�ȏ㒵�˂����Ƃ͉ߋ�6��i�p�x22���j����܂��B�{���\�̒��O10-1�����́A���ϓI�Ȍo�ώw�W���\����10���ԂƓ����x�ɔ�������̂Œ��ӂ��K�v�ł��B

���������A�\�z�������ߋ��ɖڗ������X���̂Ȃ�������������Ԃ́A������Ȃ����������ł��B

����6��̒���1���������͕���28pips�ŁA����͒���1���������̉ߋ��S����39pips��菬�����Ȃ��Ă��܂��B���O10-1�������傫�����˂Ă��Ƃ��́A����1�����̔������������Ȃ�X��������̂����m��܂���B�Ō��Ă݂܂��傤�B����6��̂���3�A����1�����̔������ߋ����ς����������Ȃ��Ă��܂��B

���ɁA����6��̒��O10-1�����ƒ���1�����̕�������v�������Ƃ�6��i100���j�ł��B���O10-1�������傫�����˂��Ƃ��ɂ́A����1�����̔����������������Ă���\���������ƌ����܂��B

���ꂾ���ł͂���܂���B���O10-1�����́A����1�����Ƃ̕�����v����67���ŁA3���2��̊����Ő������\��̔����������������Ă��܂��B

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

���O1�����̉ߋ����ϒ�����10pips�A�ߋ����ϒl����7pips�ł��B���̊��Ԃ��A���ϓI�Ȍo�ώw�W�̎w�W���\����1���ԂƓ����x�ɔ������܂��B

2015�N8���ɂ͒���48pips�E�l��30pips�A2016�N4���ɂ͒����E�l���Ƃ���29pips�������Ă���A����Ȃ��ƂɊ������܂�Ă͂��܂�܂���B����2��̓ˏo�����������������Ƃ��A���O10-1���������͂��ꂼ��11pips�E18pips�ŁA�{���\�̒��O10-1�����Ƃ��Ă͓��ɖڗ����đ傫�������Ă�����ł�����܂���B

�K��2��Ƃ��A���ŁA���Ƃ��Ƃ��̊��Ԃ̉A������85���ƍ����̂ŁA���������ߋ��̌X�������Ă��̊��ԂɃ����O���I�[�_�[�����l�ȊO�͔�Q�ɑ���Ȃ������ł��傤���B

���O1�����̉ߋ��A������85���ƁA���Ȃ�肪�����܂��B����āA���̊��Ԃ̓V���[�g����������Ȃ����I�����ł��B�����āA���O1������20pips�ȏ㒵�˂��Ƃ��ɂ́A���̔��\����1���������������ɔ������Ă��܂��B

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

����1�����̉ߋ����ϒ�����38pips�A�ߋ����ϒl����28pips�ł��B���ϓI�ȃq�Q�̒����͑S����26���Ƃ������ƂɂȂ�܂��B����́A��ʓI�Ȍo�ώw�W���q�Q���������ƌ����܂��i���ϓI�ɂ�30�����ł��邱�Ƃ������j�B

�{�e�̕��͂́u�s��\�z�ʂ茻��ێ��v�������Ƃ��̔����ł��B������A�u�s��\�z�ɔ������Ƃ��v������50pips�ȏ�̏u�ԓI�Ȓ��˂Ɋ������܂��ł��傤�B

�T�v���C�X�i�s��\�z�ɔ����j�ŋ��Z�����ύX���s���ꍇ�A�������|�W�V�����������Ă����Ȃ炷���ɑ��E�h�e���ł��B�h�e���i���̏ꍇ�A���������Ƀ|�W�V��������蒼�����Ɓj�͑��̌�ł��B

���������T�v���C�Y���N�����ꍇ�A����1�����͍ŏI�I��100pips�ȏ�ɔ�����L�������ł��B������A�Q�ĂĐV�K�|�W�V��������낤�Ƃ��Ă��A����100pips���̔������N���Ă���Ƃ��́A�Ȃ��Ȃ��I�[�_�[���������܂���B������A�ܑ����L�����Z������|�W�V������V�K�Ɏ�낤�Ƃ��Ă��A��肪��������܂ł̊Ԃɂ��ܑ����ǂ�ǂ��Ă��܂��܂��B

�K�����E�h�e���̏��ł��B

�Ƃ�����A��������������̏ꍇ���܂߂āA����1�����ƒ���11�����Ƃ̕�����v����78���ł��B����78���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�86���ł��B���\����ɂ͔������L�т�ƐM���邵������܂���B�����M�����������т��ǂ��Ȃ�̂ł��B

�������\��̔������b���L�ё����Ă���̂�����A���������������m�F�����瑁���nj��J�n�ł��B

�Ō�ɁA����11�����̎n�l����[�\�N�������}�Ɏ����܂��B

����11�����̉ߋ����ϒ�����60pips�A�l����49pips�ł��B

�w�W���\����1�����o�߂��Ă��A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�57���ł��B����1�����ƒ���11�����̕�������v���Ă���Ƃ��ɂ́A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�81���ɒB���܂��B

������u��������ǂ��v�ׂ�臒l�́A����1�������z���Ȃ�l��20pips�ȏ�̂Ƃ��A�A���Ȃ�l��40pips�ȏ�̂Ƃ��A����11�����͒���1��������������L���Ă��܂��B���������ꍇ�A�nj��͓O��ł��B

��̓I�Ȑ����ύX�i������QE�K�͂̕ύX�j���������鐺�����������Ƃ��ɂ́A��͂蔽����L���܂��B�������Ԃ͐����Ԃɋy�сA�ŏI�I�ɗ����܂ł�200�`300pips�������Ƃ�����܂��B

�{���͑Ώۊ��ԊO�̘b�Ŋ��o�I�Șb�ŋ��k�Ȃ���A����1������50pips�ɒB����悤�ȂƂ��́A���낻�딽�]���邩�Ǝv���Ă��t����Ȃ�Ę_�O�ł��B���������ɏ����肩������Ȃ����I�����ł��B

�[�[�[��€���[�[�[

�{�u���O���n�߂Ă���̖{�w�W�ł̎�����т����\�ɓZ�߂Ă����܂��B

2017�N�́A�{�w�W��7��̎�����s���A�w�W�P�ʂ�5��2�s�i����71���j�A�V�i���I�P�ʂ�17��8�s�i����68���j�ł����B1��̔��\���̕��ώ�����Ԃ�8��31�b�ŁA���v�͔N�ԂŁ{156pips�ł����B

�{���\�Ɋւ��ẮA�{�u���O�Ő�������悤�Ƀ|�W�V�����ۗL���Ԃ��Ƃɂ����Z����������A��������������|�W�V�������������������т������Ɨǂ��Ȃ�ł��傤�B

�����A�`���[�g����ڂ𗣂��Ƃ��̓|�W�V�����������Ȃ��A�Ƃ�������������Ă����̒��x�͉҂��܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 13:00| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

2018�N01��31��

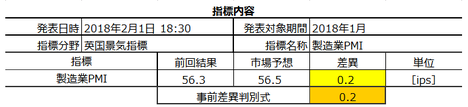

2018�N2��1��18:30���\�[�p���i�C�w�W�u2018�N1���W�v��������PMI�v�i���O���e�j

�T.���O���e

�u���O�̓����͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���㌟�v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�{�w�W�̔������͂��������ɏڏq���Ă��܂��B

��������FX�Ŏ������Ȃ�A�@ �������w�W�⑼�̎w�W�Ƃ̊W���A�A ���̎w�W���\���̔����̓�����X���A��m���Ă����������y���߂܂��B����A�ό��n�ɍs���O�Ɂu�����v���d����Ă����̂Ɠ����ł��B

���\��2018�N1�����W�v���ʂł��B���\�Ɏw�W�v�_��Z�߂Ă����܂��B

�{�w�W�̗\�z����L���ɂ����āA���߂�GBP���EGBP����_���ɋ����Ă�����̂��U������܂��B

����ǂ��A�ߋ��̃f�[�^���������A�P�����̐�����PMI���O�������P���邩�������邩�ɂ́A�P������GBP���EGBP���͊W����܂���B�Q�Ƃ���GBP���[�g��O���E�O�X���ɑk���Ă��A���̌��_�͓����ł��B

����ȁu���肻���Șb�v�ł����Ă��u�����ƈقȂ�b�v���A�e�ɂ���K�v�͂���܂���B

�{�w�W���\��ɂ͎w�W���\��ɔ������������Ă���nj����₷���Ƃ������������邩��ł��B

�O�f�̏ڍו��͌��ʂɊ�Â��V�i���I�͈ȉ��̒ʂ�ł��B

- ����̎s��\�z�͑O�ʂ������Ă���̂ŁA���O���ق̓v���X�ł��B���O1�������A���ɂȂ肪���ł��B

�ߋ��̌X���ł́A���O1�����Ǝ��O���قƂ̕�����v����24����������܂���i�s��v����76���j�B

�A���A���O1�����̒����E�l���͉ߋ����ςŊe8pips�E6pips�����Ȃ��_�ɂ͂����ӂ��������B���܂�~����Ȃ����Ƃł��B - ����1�����̕��������O�Ɏ������鎖�ۂ͌��o���Ă��܂���B

����1�����̕��������㍷�قƂ̕�����v����97���ɂ��B���Ă��܂��B�s��\�z�����邩����邩�ɔ��������͋ɂ߂đf���ł��B�����āA����1�����̉ߋ����ϒ�����22pips�Ƒ傫���̂ŁA�w�W���\�������ׂ����|�W�V�����͎����Ȃ������ǂ��ł��傤�B

�w�W�W�v���₻�̑O����GBP���EGBP���́A�{�w�W���ʂɊW����܂���B

�܂��A���O10-1������20pips�ȏ㒵�˂���A���O1������10pips�ȏ㒵�˂����Ƃ��A�Ƃ���23������܂��B�m���I�ɂ́A�ǂ��炩���N���邱�Ƃ�45���ƂȂ�A�ق�2���1��͂����������Ƃ��N���Ă��邱�ƂɂȂ�܂��B����ǂ��A���������ꍇ�ɍQ�ĂĒnj����Ă��A�w�W���\����1�����̔��������Ƃ͊W����܂���B

�C��t���܂��傤�B - �w�W���\��́A�A���Ȃ炻�̂܂ܔ�����L�������ł��B����1�������z���Ȃ�A�nj��͒Z������̌J��Ԃ��ŗl�q�����Ȃ���s���܂��傤�B

�܂��A�A���ł���z���ł���ߋ��S�̂̒���1�����ƒ���11�����Ƃ̕�����v����85���ł��B�����āA����85���̕�����v���ɁA����1����������11�������������������Ƃ�79���ƂȂ��Ă��܂��B

������v���������A���̌��������L���m���������ȏ�A�����������m�F�����瑁���nj��J�n�ł��B

����ǂ��A���\����1���o�ߎ��_�Ń|�W�V���������ƁA����11�����l��������1�����l���������Ƃ�55����������܂���B

�w�W���\����Ɏ擾�����|�W�V������1���ȓ��ɗ��m���A�w�W���\����1���o�ߌ�ɍĒnj����s���Ȃ�A�|�W�V�����̒�����������ĒZ�����m�̌J��Ԃ��ōs�������ǂ��ł��傤�B����11�����̕��ϓI�ȃq�Q�̒����͑S����30�����Ă��邩��ł��B - �w�W���\����̒��˂���r�I�傫���Ă��A30pips�ȏ㒵�˂��Ȃ�A�܂��nj�����߂�K�v�͂���܂���B

���̏ꍇ�A30pips�Œnj����J�n���Ĕ��\����1���ȓ��ɗ��m����A���ϓI�ɂ͂܂�14pips���҂��܂��B

����ǂ��A���q�ɏ���āA����1�����I�l���t�����ɍĒnj����J�n����ƁA���̌㐔���ȓ��ɕ��ϓI�ɍő��17pips�����m�ł�����̂́A2���1��͑��ƂȂ��Ă��܂��܂��B

�����瑹����Ƃ���10pips�ƌ��߂Ă����܂��傤�B��������A����������ʂɂ�������Ғl��7pips�̗��m�Ƃ������ƂɂȂ�܂��B

������u��������ǂ��v�ׂ�臒l�i���������j�͑��݂�����̂́A���̗L�����Ԃ��Z���w�W���Ɗo���Ă����Ηǂ��ł��傤�B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:00| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

2018�N01��25��

2018�N1��26��18:30���\�|�p���o�ώw�W�u2017�N10-12����GDP����l�v�i���ʌ��؍ρj

�T.���O���e

�u���O�̓����͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���㌟�v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�{�w�W�̔������͂��������ɏڏq���Ă��܂��B

��������FX�Ŏ������Ȃ�A�@ �������w�W�⑼�̎w�W�Ƃ̊W���A�A ���̎w�W���\���̔����̓�����X���A��m���Ă����������y���߂܂��B����A�ό��n�ɍs���O�Ɂu�����v���d����Ă����̂Ɠ����ł��B

���\��2017�N10-12�������W�v���ʂł��B���\�Ɏw�W�v�_��Z�߂Ă����܂��B

�{�w�W�ւ̔����͑傫���A�����������������钛��������������ɂ��ւ�炸�A���������w�W�ł��B�w�W���\�O����㉺���������������������̂ŁA�_�����Ƃ���Ń|�W�V����������̂ł��B

�O�f�̕��͌��ʂɊ�Â��V�i���I�͈ȉ��̒ʂ�ł��B

- �w�W���\�O����傫�ȋt�q�Q���`�����邱�Ƃ�����܂��B����ǂ��A���̃q�Q�̕����Ǝw�W���\��̔��������Ƃ͊W����܂���B

���O10-1�����̉ߋ����ϒ�����7pips�A���l����4pips�ł��B

�傫�ȏ㉺��������ɂ���A�ŏI�I�ɒ��O10-1�����͎��O���قƂ̕�����v����76���ƂȂ��Ă��܂��B����̎��O���ق��}�C�i�X�Ȃ̂ŁA���O10-1�������A���i�v���X�Ȃ̂ŁA���O10-1�������z���j�ƂȂ���ғI������76���Ƃ������Ƃł��B

���O10-1�����̗��m�E���̖ڈ���3�`5pips�Ƃ��Ă����Ηǂ��ł��傤�B

�� ��L�����������܂��B��\�̎��O���ٔ��ʎ��̉����������A���̕��͂͊Ԉ���Ă��܂����B�\�������܂���B

���O1���������̉ߋ����ς�3pips�A�l���̂����2pips�ł��B�����āA���O1�����̉A������82���ƂȂ��Ă��܂��B�l�������ɑ���t�q�Q��5pips�ȏ�ƂȂ������Ƃ͉ߋ�3��ł��i�p�x9���j�B

�V���[�g�Ŏ������ɂ���A�z������2pips�ȏ㒵�˂��̂����Ă���t���肵�������ǂ������ł��B�t�q�Q��2pips�ȏゾ�������Ƃ͉ߋ�7��i�p�x20���j�ł��B���m�^���̖ڈ���2pips���x�ƌ�����ł����Ηǂ��ł��傤�B - �w�W���\����̒��˂͑傫���A���\�������ׂ����|�W�V�����擾�͐T�d�ɍs���ׂ��ł��B

����ł��w�W���\���O�Ƀ|�W�V���������Ȃ�A����ׂ��_���́A����1�����̗z������76���Ɣ��������ɕ肪���邱�Ƃł��B�����āA���O1�����ƒ���1�����̕�����v����35���i�s��v��65���j�ł��B

�������Ȃ璼�O1�������A���̂Ƃ��i�A���ɂȂ肻���ȂƂ��j�̃����O�Ɍ���܂��B - �w�W���\��́A����1�����ƒ���11�����Ƃ̕�����v����88������A����88���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�67������܂��B

�w�W���\��̔������L�тĂ���̂�����A���\��ɔ����������m�F������nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂��Ă��A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�65������܂��B���\����1�����߂��Ă��A������ł̒nj����K�ł��B - �ߋ��̌X�����������A����1�������l��10pips�ȏ�z���������Ȃ�A������nj��̓O��ł��B���ꂪ20pips�ȏ�̉A���������Ȃ�A����1�����I�l���t�����ɋt����Ő�pips�_���ł��B

�ȏ�

�U.���㌟��

�ȉ��́A2018�N1��26��19:30���ɒNjL���Ă��܂��B

�w�W���ʂƔ�����Z�߂Ă����܂��B

���ʂ́A�O����E�O�N��Ƃ��ɑO���m��l�������A�s��\�z������܂����B����1�����͗z�����������̂́A�����͐L�єY�݂܂����B

����̎w�W���ʂŒ��ڂ���̂͑O�N��ł��B�O�N���2014�N4-6�������W�v���ʁi3.1���j���s�[�N�ɉ��~��ƂȂ��Ă��܂��B���ʂł͂��̊���ω������Ƃ͌����܂���B

����̎�����ʂ�Z�߂Ă����܂��B

����͖�肠��܂���B������ʂ͂��Ă����A���O���͂������Ă����܂��B

- �w�W���\�O�́A����̎��O���ق��v���X�Ȃ̂ŁA���O10-1�������z���ƂȂ���ғI������74���ƌ��Ȃ��Ă��܂����B���ʂ͗z���ł����B

���O1�����͉ߋ��̉A������74���ƁA�ُ�ȕ肪����܂����B����������ʂ͉A���ł����B

�ȏ�̒ʂ�A�w�W���\�O�̔����͉ߋ��̌X���ʂ�ł����B - �w�W���\����̒��˂͑傫���A����1������27pips�̒����ƂȂ�܂����B

����ł��w�W���\���O�Ƀ|�W�V���������Ȃ�A����ׂ��_���́A����1�����̗z������76���Ɣ��������ɕ肪���邱�ƂƁA���O1�����ƒ���1�����̕�����v����35���i�s��v��65���j�ł��邱�Ƃł����B����āA�������Ȃ璼�O1�������A���̂Ƃ��i�A���ɂȂ肻���ȂƂ��j�̃����O�Ɍ����Ă��܂����B

���̒ʂ�̏��������A����1�����̓����O�ŗ��m�ł����͂��ł��B - �w�W���\��͔������L�тĂ���̂�����A���\��ɔ����������m�F������nj��͑����J�n�𐄏����Ă��܂����B�����āA�w�W���\����1�����o�߂��Ă��A������ł̒nj����K�Ƃ��Ă��܂����B

�����āA����1�������l��10pips�ȏ�z���������Ȃ�A������nj��̓O����s�����Ƃɂ��Ă��܂����B

���ʂ́A����11�����̒����E�l���Ƃ��ɒ���1�������邱�Ƃ��o���܂���ł����B����āA���̕��͂͊O���܂����B�K���A�t�������Ȃ������̂ŁA���͑債�����ƂȂ����Ăł��傤�B

�ȏ�̒ʂ�A�nj���ŕ��͂��O�������̂́A���͂قډߋ��̌X���ʂ�̔����ƂȂ�܂����B

�S�ăV�i���I�ʂ�Ɏ�����Ă����Ȃ�30pips���x���҂��A�����Ə�肭�^�C�~���O��͂߂��40pips���_���������m��܂���B���������A����Ȃ��Ƃ������Ă��n�܂�܂���B���ʂ��S�Ăł��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:21| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

2018�N01��22��

4-4-2.(a1) �p���o�ώw�W�u�l����GDP����l�v���\�O���GBPJPY�������́i2018�N�Łj

�p���o�ώw�W�u�l����GDP����l�v�̎w�W���\�O��̔������͂ɂ́A�@ �O����A�A �O�N��A��p���܂��B

���̕��͂̒����͈͂́A2013�N1-3�����W�v���`2017�N7-9�����W�v���i���N10�����\����l�j��18�ł��B

�{�w�W�̈Ӌ`�́A���Y���̑����I�Ȍo�ώ��Ԃ�\���A���{�⒆��̐���ɉe����^����_�ł��B

��v���ł́A�����ɑ���l�E����l�E�m��l���������\����A���ϓI�Ȕ������ł��傫���̂͑���l�ł��B

�p����GDP����l��1�E4�E7�E10���ɔ��\����܂��B1�����\�̑O�N10-12����GDP�O�N��́A�O�N�̐������Ɠǂݑւ����܂��B

GDP�̓���ɂ͑傫���ӂ��̑�����������܂��B�x�o���ڕʂƎY�ƕʍ\����ł��B

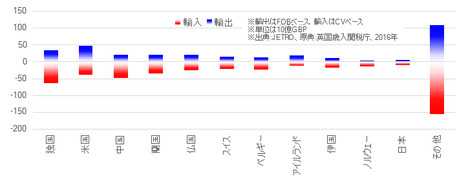

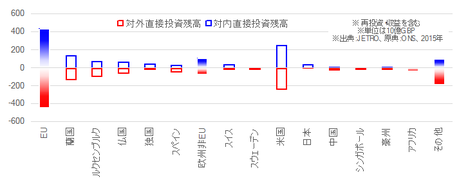

�p���̏ꍇ�A�x�o���ڕʂł́A���ԍŏI����i65���j�����{�ŏI����i19���j�����Œ莑�Y�`���i17���j���ɕi�����i0���j�����݁E�T�[�r�X�̑��A�o�i��2���j�A�̏��ƂȂ�܂��i�o�T�F���A���v����2015�N�j�B

�Y�ƕʍ\����ł́A���ƁE���H�E�h���i12���j���^�A�E�q�ɁE�ʐM�i10���j�������Ɓi9���j�����Ɓi5���j���z�ƁE���M�E�㉺�����i3.1���j���_�ѐ��Y��i1���j�����̑��i60���j�A�̏��ƂȂ�܂��i�o�T�����j�B���A�����ł���Ȃɂ��̑������������\���Ă���̂���ł����A���̑��̓���͋��Z�ی��E����E��Ì��N�E�h�q�Ȃǂ���߂�Ɛ��@����܂��i�p�ٗp���v�⑫�����̏A�ƎҐ�����j�B

���āA��L�}������悤�ɁA�{�w�W�O�����2014�N4-6�������s�[�N�ɁA�O�N���2014�N1-3�������s�[�N�ɉ��~��ƂȂ��Ă��܂��B

�����ӊO�ł͂Ȃ��ł��傤���B

2016�NEU���E�������[��2�N���O���琬�����̒ቺ���n�܂��Ă����̂ł��B

���̑傫�ȃg�����h�Ȓ��ł́AGBP���ɂ��A�o�D���ɂ��ꎞ�I�Ȑ�������A���Ɨ�������3�N�ȏ�ɘj���ĉ��P�g�����h���W����܂���B�^�C�~���O�Ō����A�����㏸��2015�N�ȍ~�Ɍ����ɂȂ����̂�����A���������~�]���̗��R�����ɂȂ�܂���B

�^�C�~���O�����Ō����Ȃ�A�Z��i�̉��~�g�����h�]���ł��B

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�w�W���ʂɍł��f���ɔ����������Ȓ���1���������́A�ߋ����ς�26pips�ł��B����l�ł͂��ꂪ17pips�A�m��l�ł�18pips�ł��B����l�ւ̔������傫���Ȃ闝�R�́A�ł����\���ʂƎs��\�z�̘������傫���Ȃ邩��ł��B

���z�͂ق�2���1��20pips�ȏ㒵�˂Ă��܂��B13pips�ȉ��������˂Ȃ��������Ƃ�28���A14-36pips���˂����Ƃ�50���A37pips�ȏ㒵�˂����Ƃ�22���ł��B

�������傫���A�w�W���\�������ׂ��Ń|�W�V�����������Ƃɂ͐T�d�ł���ׂ��ł��B

���ɁA����3�N�Ԃ̔������ϒl�̐��ڂ����}�Ɏ����܂��B

�������ߋ�3�N�Ԃɏ��X�ɂ����Ə������Ȃ��Ă��Ă��܂��B2017�N�Ɏ����ẮA�Ƃ��Ƃ�����1����������20pips�������Ă��܂��܂����B

���̗��R�̂ЂƂɁA2017�N�̖{�w�W���\���ɂ͑O�ʁi�m��l�j������邱�Ƃ������������Ƃ��������܂��B�~�N���X�ł́A�w�W�����~��̂Ƃ��ɂȂ����������������Ȃ�X��������܂��B

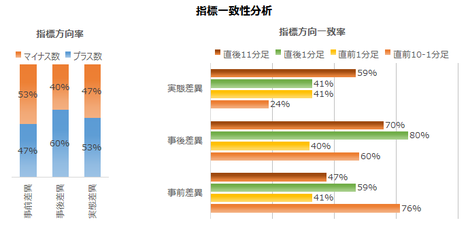

���̂��Ƃ��A����1�����l���ƒ���11�����l���̕��z�Ŋm�F���Ă����܂��傤�B

����1�����l���i���j�ɑ��钼��11�����l���i���j�́A��A���i�Ԑ��j�̌X����1.20�ƂȂ��Ă���A���ϓI�ɂ͔��������Ȃ�傫���L�т�w�W�A�ƌ����܂��B

�����A����1�����I�l�i�����j��0�����ɁA�E���Ƀh�b�g���z�������A�����Ƀh�b�g���z�����Ȃ��Ȃ��Ă��܂��B���ꂪ�A�O�q�̎w�W�����~��̂Ƃ��ɔ������������Ȃ鎖�ۂ�\���Ă��܂��B���\���ʂ��s��\�z���ǂ��Ă��O�ʂ������A�z���Ŕ������Ă��������������Ă��܂��܂��B

�����āA�Ίp���i�����j�㉺�̃h�b�g���z������ƁA������u��������ǂ��v�ׂ�臒l�i���������j������1�������z���Œl��10pips�ȏ�ƌ����܂��B

�t�ɁA����1�������l��20pips�ȏ�̉A���������ꍇ�́A����11�����l��������1�����l��������Ă��܂��B

���͂ɂ́A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

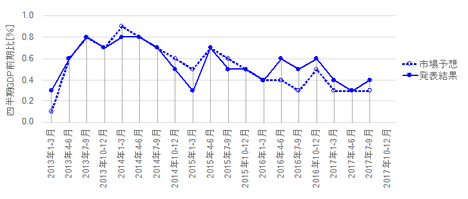

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�{�w�W���\�l�͑O�����̏W�v�f�[�^�ł��B�O���t�����͏W�v����ƂȂ��Ă��܂��B�f�[�^�͏W�v����Ő������Ă����Ȃ��ƁA���̓������W�v�̎w�W�i�Ⴆ�Ώ����E�z�H�ƂȂǂ̑��̎��Ԏw�W�j�ƑΔ䂷��̂��s�ւɂȂ邩��ł��B

�O���t�́A�O���䂪2014�N4-6�������s�[�N�ɁA�O�N�䂪2014�N1-3�������s�[�N�ɉ��~��ƂȂ��Ă��܂��B

�O�q�̒ʂ�A�^�C�~���O�����Ō����Ȃ�A�Z��i�̉��~�g�����h�]���Ƃقڈ�v���Ă��܂��B

���������ւ̉e���́A�O���䁄�O�N��A�ł��B�\�z�ƌ��ʂ̘������x����̃O���t�Ō���A����͓��R�̂��Ƃł��ˁB

���O���ق́A1✕�O���䎖�O���ف[1✕�O�N�䎖�O���فA�Ƃ������ʎ��̉��̕����i�v���X���z���A�}�C�i�X���A���j�ƁA���O10-1�����̕�����v����76���ł��B���O���قɑ��A�w�W���\���O�͑f���ɔ������Ă��܂��B

���㍷�ق́A2✕�O���䎖�㍷�ف{1✕�O�N�䎖�㍷�فA�Ƃ������ʎ��̉��̕����ƁA����1�����̕�����v����80���ł��B���ʎ��̓A�e�ɂł��A���������͎w�W���ʂ̗ǂ������ɑf���ł��B

���ԍ��ق́A�[2✕�O������ԍ��ف{1✕�O������ԍ��فA�Ƃ������ʎ��̉��̕����ƁA����11�����̕�����v����59���ł��B�O�ʂɑ���ǂ������́A�w�W���\�O�̔����Œ�������Ă��邽�߁A�w�W���\��ɂ͉e�����������悤�ł��B

�w�W��v�������́A�e���قƔ��������̈�v���ׂĂ��܂��B

���\���ʂ͎s��\�z�����邱�Ƃ���⑽���悤�ł��i60���j�B�������Ԃɂ�����قƂ�ǂ̊��Ԃ����~�g�����h�ɑ����Ă���̂ŁA�s��\�z����߂������̂ł��傤�B

���O���قƒ��O10-1�����̕�����v����76���ł��B�s��\�z��������Β��O10-1�����͉A���A�ǂ���Ηz���ƁA�f���ȓ����ɂȂ肪���ł��B

���㍷�قƒ���1�����E����11�����̕�����v���͊e80���E70���ł��B�w�W���ʂ̗ǂ������ɂ͑f���ɔ������Ă��܂��B

���O10-1�����͎��ԍ��قƂ̕�����v����24���i�s��v��76���j��������܂���B���������A���ԍ��قƒ���11�����̕�����v����59����������܂���B���ԍ��ق̎w�W���\��̔��������Ƃ̈�v�����Ⴂ�̂ŁA�����̖��ɗ����ł͂���܂���B

������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

���O1�����̉A������82���A����1�����̗z������76���A�Ɣ��������ɕ肪����悤�ł��B

�����āA���O1�����ƒ���1�����̕�����v����35���i�s��v��65���j�ƁA�����͂���܂���B

����1�����ƒ���11�����̕�����v����88���ƍ����A���]���X�N�͒Ⴛ���ł��B

�����������ł́A�ߋ����\��ɔ�����L�������ۂ��ׂĂ��܂��B

����1�����ƒ���11�����Ƃ̕�����v����88���ł��B����88���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�67���ł��B

�w�W���\��̔������L�тĂ���̂�����A���\��ɔ����������m�F������nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂��Ă��A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�65������܂��B���\����1�����߂��Ă��A������ł̒nj����K�ł��B

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����̉ߋ����ϒ�����11pips�A���l����4pips�ł��B�l�������ɑ���傫�ȋt�q�Q��10pips�ɂ��y�Ԃ��Ƃ������A�w�W���\�O���Z��������S���]�܂����ł��傤�B

�w�W��v�����͂ŋL�����悤�ɁA�ŏI�I�ɂ͒��O10-1�����̕����͎��O���قƂ̈�v����76���ɂ��B���Ă��܂��B����āA���O���قƋt�����̋t�q�Q�`����҂��ċt���肵�A�Z���Ԃ�5pips�ȏ���҂��̂����z�ł��B

���O10-1������10pips�ȏ㒵�˂����Ƃ͉ߋ�11��܂��i�p�x61���j�B

����11��̒���1���������͕���25pips�ŁA����1���������̉ߋ��S���ρi26pips�j�Ƃقړ����ł��B�܂��A����11��̒��O10-1������10pips�ȏ㒵�˂�����������1�����̒l�������ƈ�v�������Ƃ�6��i��v��55���j�ł��B

����āA���O10-1�������傫�����˂Ă��A���ꂪ�w�W���\����1�����̔������x�┽���������������Ă����ł͂���܂���B������A���O10-1�������傫�����˂邱�Ƃ������Ă��A�Q�ĂĒނ��Ȃ��悤�ɂ��܂��傤�B

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

������v�����͂̍��ŏq�ׂ��悤�ɁA�A������82���ƕ肪�ڗ����܂��B���̊��ԂɎ������Ȃ�V���[�g�����ł��܂���B

�Ƃ��낪�A���̊��Ԃ̎���͎w�W���\����Ɠ��l�A���Ȃ����Ǝv���܂��B

���O1�����ɂ͗z�����ւ̃q�Q���ڗ����܂��B�ߋ��ɂ�13pips���̗z�����ւ̋t�q�Q���`���������Ƃ�����܂����B����A�z�����ւ̋t�q�Q�͂Ȃ��Ă��A�A������25pips�������������Ƃ�����܂��B

���V���[�g�������́A�����ɂ���������ł���Ƃ��A�Ƃ��������܂���B

�l����̂��ʓ|�Ȃ�A�Ƃɂ����V���[�g�Ŏw�W���\���O�܂Ŋ撣�邱�Ƃł��B�傫�������邱�Ƃ͂����Ă��A����ŔN�Ԃł̓v���X�ɂł���ł��傤�B

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

������v�����͂̍��ŏq�ׂ��悤�ɁA�z������76���ƕ肪�ڗ����܂��B�w�W���\�������ׂ��Ń|�W�V���������Ȃ烍���O�����ł��܂���B

�w�W���\����̒��˂��傫���̂ŁA��Ȃ��Ă��܂�E�߂��܂��B

��������A���������͂̍��ŏq�ׂ��悤�ɁA�w�W���\��̔������������������珇����nj��ł��B����1�����I�l�ɑ��Ē���11�����I�l��������L���Ă������Ƃ�65������܂��B

�����N���邩�͂킩��Ȃ��̂ŁA����ł��Z������̌J��Ԃ��Œnj���������ǂ��ł��傤�B

�ߋ��̌X�����������A����1�������l��10pips�ȏ�z���������Ȃ�A������nj��̓O��ł��B���ꂪ20pips�ȏ�̉A���������Ȃ�A����1�����I�l���t�����ɋt����Ő�pips�_���ł��B

�Ō�ɁA����11�����̎n�l����[�\�N�������}�Ɏ����܂��B

����11�����̉ߋ����ϒ�����36pips�A�l���̂����25pips�ł��B���ϓI�ȃq�Q�̒����͑S����31���ł��B����ς�|�W�V�����̒������͔����āA�`�����X������������Ɨ��m���ׂ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI�����ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

�{�u���O���n�߂Ă���̖{�w�W�ł̎�����т����\�ɓZ�߂Ă����܂��B

2017�N�́A�{�w�W��4��̎�����s���A�w�W�P�ʂ�4���A�V�i���I�P�ʂ�8��4�s�i����67���j�ł����B1��̔��\���̕��ώ�����Ԃ�9��49�b�ŁA���v�͔N�ԂŁ{23pips�ł����B

�w�W���\�O����㉺�����傫���A���������w�W�ł��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���̕��͂̒����͈͂́A2013�N1-3�����W�v���`2017�N7-9�����W�v���i���N10�����\����l�j��18�ł��B

�T.�萫�I�X��

�y1. �w�W�T�v�z

�{�w�W�̈Ӌ`�́A���Y���̑����I�Ȍo�ώ��Ԃ�\���A���{�⒆��̐���ɉe����^����_�ł��B

��v���ł́A�����ɑ���l�E����l�E�m��l���������\����A���ϓI�Ȕ������ł��傫���̂͑���l�ł��B

�p����GDP����l��1�E4�E7�E10���ɔ��\����܂��B1�����\�̑O�N10-12����GDP�O�N��́A�O�N�̐������Ɠǂݑւ����܂��B

GDP�̓���ɂ͑傫���ӂ��̑�����������܂��B�x�o���ڕʂƎY�ƕʍ\����ł��B

�p���̏ꍇ�A�x�o���ڕʂł́A���ԍŏI����i65���j�����{�ŏI����i19���j�����Œ莑�Y�`���i17���j���ɕi�����i0���j�����݁E�T�[�r�X�̑��A�o�i��2���j�A�̏��ƂȂ�܂��i�o�T�F���A���v����2015�N�j�B

�Y�ƕʍ\����ł́A���ƁE���H�E�h���i12���j���^�A�E�q�ɁE�ʐM�i10���j�������Ɓi9���j�����Ɓi5���j���z�ƁE���M�E�㉺�����i3.1���j���_�ѐ��Y��i1���j�����̑��i60���j�A�̏��ƂȂ�܂��i�o�T�����j�B���A�����ł���Ȃɂ��̑������������\���Ă���̂���ł����A���̑��̓���͋��Z�ی��E����E��Ì��N�E�h�q�Ȃǂ���߂�Ɛ��@����܂��i�p�ٗp���v�⑫�����̏A�ƎҐ�����j�B

���āA��L�}������悤�ɁA�{�w�W�O�����2014�N4-6�������s�[�N�ɁA�O�N���2014�N1-3�������s�[�N�ɉ��~��ƂȂ��Ă��܂��B

�����ӊO�ł͂Ȃ��ł��傤���B

2016�NEU���E�������[��2�N���O���琬�����̒ቺ���n�܂��Ă����̂ł��B

���̑傫�ȃg�����h�Ȓ��ł́AGBP���ɂ��A�o�D���ɂ��ꎞ�I�Ȑ�������A���Ɨ�������3�N�ȏ�ɘj���ĉ��P�g�����h���W����܂���B�^�C�~���O�Ō����A�����㏸��2015�N�ȍ~�Ɍ����ɂȂ����̂�����A���������~�]���̗��R�����ɂȂ�܂���B

�^�C�~���O�����Ō����Ȃ�A�Z��i�̉��~�g�����h�]���ł��B

�y2. �����T�v�z

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�w�W���ʂɍł��f���ɔ����������Ȓ���1���������́A�ߋ����ς�26pips�ł��B����l�ł͂��ꂪ17pips�A�m��l�ł�18pips�ł��B����l�ւ̔������傫���Ȃ闝�R�́A�ł����\���ʂƎs��\�z�̘������傫���Ȃ邩��ł��B

���z�͂ق�2���1��20pips�ȏ㒵�˂Ă��܂��B13pips�ȉ��������˂Ȃ��������Ƃ�28���A14-36pips���˂����Ƃ�50���A37pips�ȏ㒵�˂����Ƃ�22���ł��B

�������傫���A�w�W���\�������ׂ��Ń|�W�V�����������Ƃɂ͐T�d�ł���ׂ��ł��B

���ɁA����3�N�Ԃ̔������ϒl�̐��ڂ����}�Ɏ����܂��B

�������ߋ�3�N�Ԃɏ��X�ɂ����Ə������Ȃ��Ă��Ă��܂��B2017�N�Ɏ����ẮA�Ƃ��Ƃ�����1����������20pips�������Ă��܂��܂����B

���̗��R�̂ЂƂɁA2017�N�̖{�w�W���\���ɂ͑O�ʁi�m��l�j������邱�Ƃ������������Ƃ��������܂��B�~�N���X�ł́A�w�W�����~��̂Ƃ��ɂȂ����������������Ȃ�X��������܂��B

���̂��Ƃ��A����1�����l���ƒ���11�����l���̕��z�Ŋm�F���Ă����܂��傤�B

����1�����l���i���j�ɑ��钼��11�����l���i���j�́A��A���i�Ԑ��j�̌X����1.20�ƂȂ��Ă���A���ϓI�ɂ͔��������Ȃ�傫���L�т�w�W�A�ƌ����܂��B

�����A����1�����I�l�i�����j��0�����ɁA�E���Ƀh�b�g���z�������A�����Ƀh�b�g���z�����Ȃ��Ȃ��Ă��܂��B���ꂪ�A�O�q�̎w�W�����~��̂Ƃ��ɔ������������Ȃ鎖�ۂ�\���Ă��܂��B���\���ʂ��s��\�z���ǂ��Ă��O�ʂ������A�z���Ŕ������Ă��������������Ă��܂��܂��B

�����āA�Ίp���i�����j�㉺�̃h�b�g���z������ƁA������u��������ǂ��v�ׂ�臒l�i���������j������1�������z���Œl��10pips�ȏ�ƌ����܂��B

�t�ɁA����1�������l��20pips�ȏ�̉A���������ꍇ�́A����11�����l��������1�����l��������Ă��܂��B

�U.��ʓI�X��

���͂ɂ́A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�y3. ���́z

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�{�w�W���\�l�͑O�����̏W�v�f�[�^�ł��B�O���t�����͏W�v����ƂȂ��Ă��܂��B�f�[�^�͏W�v����Ő������Ă����Ȃ��ƁA���̓������W�v�̎w�W�i�Ⴆ�Ώ����E�z�H�ƂȂǂ̑��̎��Ԏw�W�j�ƑΔ䂷��̂��s�ւɂȂ邩��ł��B

�O���t�́A�O���䂪2014�N4-6�������s�[�N�ɁA�O�N�䂪2014�N1-3�������s�[�N�ɉ��~��ƂȂ��Ă��܂��B

�O�q�̒ʂ�A�^�C�~���O�����Ō����Ȃ�A�Z��i�̉��~�g�����h�]���Ƃقڈ�v���Ă��܂��B

���������ւ̉e���́A�O���䁄�O�N��A�ł��B�\�z�ƌ��ʂ̘������x����̃O���t�Ō���A����͓��R�̂��Ƃł��ˁB

���O���ق́A1✕�O���䎖�O���ف[1✕�O�N�䎖�O���فA�Ƃ������ʎ��̉��̕����i�v���X���z���A�}�C�i�X���A���j�ƁA���O10-1�����̕�����v����76���ł��B���O���قɑ��A�w�W���\���O�͑f���ɔ������Ă��܂��B

���㍷�ق́A2✕�O���䎖�㍷�ف{1✕�O�N�䎖�㍷�فA�Ƃ������ʎ��̉��̕����ƁA����1�����̕�����v����80���ł��B���ʎ��̓A�e�ɂł��A���������͎w�W���ʂ̗ǂ������ɑf���ł��B

���ԍ��ق́A�[2✕�O������ԍ��ف{1✕�O������ԍ��فA�Ƃ������ʎ��̉��̕����ƁA����11�����̕�����v����59���ł��B�O�ʂɑ���ǂ������́A�w�W���\�O�̔����Œ�������Ă��邽�߁A�w�W���\��ɂ͉e�����������悤�ł��B

�i3.1 �w�W��v�����́j

�w�W��v�������́A�e���قƔ��������̈�v���ׂĂ��܂��B

���\���ʂ͎s��\�z�����邱�Ƃ���⑽���悤�ł��i60���j�B�������Ԃɂ�����قƂ�ǂ̊��Ԃ����~�g�����h�ɑ����Ă���̂ŁA�s��\�z����߂������̂ł��傤�B

���O���قƒ��O10-1�����̕�����v����76���ł��B�s��\�z��������Β��O10-1�����͉A���A�ǂ���Ηz���ƁA�f���ȓ����ɂȂ肪���ł��B

���㍷�قƒ���1�����E����11�����̕�����v���͊e80���E70���ł��B�w�W���ʂ̗ǂ������ɂ͑f���ɔ������Ă��܂��B

���O10-1�����͎��ԍ��قƂ̕�����v����24���i�s��v��76���j��������܂���B���������A���ԍ��قƒ���11�����̕�����v����59����������܂���B���ԍ��ق̎w�W���\��̔��������Ƃ̈�v�����Ⴂ�̂ŁA�����̖��ɗ����ł͂���܂���B

�i3.2 ������v�����́j

������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

���O1�����̉A������82���A����1�����̗z������76���A�Ɣ��������ɕ肪����悤�ł��B

�����āA���O1�����ƒ���1�����̕�����v����35���i�s��v��65���j�ƁA�����͂���܂���B

����1�����ƒ���11�����̕�����v����88���ƍ����A���]���X�N�͒Ⴛ���ł��B

�i3.3 ���������́j

�����������ł́A�ߋ����\��ɔ�����L�������ۂ��ׂĂ��܂��B

����1�����ƒ���11�����Ƃ̕�����v����88���ł��B����88���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�67���ł��B

�w�W���\��̔������L�тĂ���̂�����A���\��ɔ����������m�F������nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂��Ă��A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�65������܂��B���\����1�����߂��Ă��A������ł̒nj����K�ł��B

�y4. �������́z

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����̉ߋ����ϒ�����11pips�A���l����4pips�ł��B�l�������ɑ���傫�ȋt�q�Q��10pips�ɂ��y�Ԃ��Ƃ������A�w�W���\�O���Z��������S���]�܂����ł��傤�B

�w�W��v�����͂ŋL�����悤�ɁA�ŏI�I�ɂ͒��O10-1�����̕����͎��O���قƂ̈�v����76���ɂ��B���Ă��܂��B����āA���O���قƋt�����̋t�q�Q�`����҂��ċt���肵�A�Z���Ԃ�5pips�ȏ���҂��̂����z�ł��B

���O10-1������10pips�ȏ㒵�˂����Ƃ͉ߋ�11��܂��i�p�x61���j�B

����11��̒���1���������͕���25pips�ŁA����1���������̉ߋ��S���ρi26pips�j�Ƃقړ����ł��B�܂��A����11��̒��O10-1������10pips�ȏ㒵�˂�����������1�����̒l�������ƈ�v�������Ƃ�6��i��v��55���j�ł��B

����āA���O10-1�������傫�����˂Ă��A���ꂪ�w�W���\����1�����̔������x�┽���������������Ă����ł͂���܂���B������A���O10-1�������傫�����˂邱�Ƃ������Ă��A�Q�ĂĒނ��Ȃ��悤�ɂ��܂��傤�B

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

������v�����͂̍��ŏq�ׂ��悤�ɁA�A������82���ƕ肪�ڗ����܂��B���̊��ԂɎ������Ȃ�V���[�g�����ł��܂���B

�Ƃ��낪�A���̊��Ԃ̎���͎w�W���\����Ɠ��l�A���Ȃ����Ǝv���܂��B

���O1�����ɂ͗z�����ւ̃q�Q���ڗ����܂��B�ߋ��ɂ�13pips���̗z�����ւ̋t�q�Q���`���������Ƃ�����܂����B����A�z�����ւ̋t�q�Q�͂Ȃ��Ă��A�A������25pips�������������Ƃ�����܂��B

���V���[�g�������́A�����ɂ���������ł���Ƃ��A�Ƃ��������܂���B

�l����̂��ʓ|�Ȃ�A�Ƃɂ����V���[�g�Ŏw�W���\���O�܂Ŋ撣�邱�Ƃł��B�傫�������邱�Ƃ͂����Ă��A����ŔN�Ԃł̓v���X�ɂł���ł��傤�B

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

������v�����͂̍��ŏq�ׂ��悤�ɁA�z������76���ƕ肪�ڗ����܂��B�w�W���\�������ׂ��Ń|�W�V���������Ȃ烍���O�����ł��܂���B

�w�W���\����̒��˂��傫���̂ŁA��Ȃ��Ă��܂�E�߂��܂��B

��������A���������͂̍��ŏq�ׂ��悤�ɁA�w�W���\��̔������������������珇����nj��ł��B����1�����I�l�ɑ��Ē���11�����I�l��������L���Ă������Ƃ�65������܂��B

�����N���邩�͂킩��Ȃ��̂ŁA����ł��Z������̌J��Ԃ��Œnj���������ǂ��ł��傤�B

�ߋ��̌X�����������A����1�������l��10pips�ȏ�z���������Ȃ�A������nj��̓O��ł��B���ꂪ20pips�ȏ�̉A���������Ȃ�A����1�����I�l���t�����ɋt����Ő�pips�_���ł��B

�Ō�ɁA����11�����̎n�l����[�\�N�������}�Ɏ����܂��B

����11�����̉ߋ����ϒ�����36pips�A�l���̂����25pips�ł��B���ϓI�ȃq�Q�̒����͑S����31���ł��B����ς�|�W�V�����̒������͔����āA�`�����X������������Ɨ��m���ׂ��ł��B

�V.���͌��_

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI�����ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

- �傫���������A�����������������钛��������������ɂ��ւ�炸�A���������w�W�ł��B�w�W���\�O����㉺���������������̂ŁA�_�����Ƃ���Ń|�W�V����������̂ł��B

- �w�W���\�O����㉺�����傫���A�傫�ȑ��������˂܂���B�����ɑ����ă^�C�~���O�����Ď���͒Z���ŏI��������ǂ��ł��傤�B

���O10-1�����Ⓖ�O1�����͑傫�ȋt�q�Q���`�����邱�Ƃ������̂ł��B���̃q�Q�̕����Ǝw�W���\��̔��������Ƃ͊W����܂���B

�ŏI�I�ɂ́A���O10-1�����͎��O���قƂ̕�����v����76���A���O1�����̉A������82���ƂȂ��Ă��܂��B - �w�W���\����̒��˂͑傫���A���\�������ׂ����|�W�V�����擾�͐T�d�ɍs���ׂ��ł��B

����ׂ��_���́A����1�����̗z������76���Ɣ��������ɕ肪���邱�Ƃł��B�����āA���O1�����ƒ���1�����̕�����v����35���i�s��v��65���j�Ȃ̂ŁA�������Ȃ璼�O1�������A���̂Ƃ��i�A���ɂȂ肻���ȂƂ��j�̃����O�Ɍ���܂��B - �w�W���\��́A����1�����ƒ���11�����Ƃ̕�����v����88������A����88���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�67������_�ɒ��ڂ��ׂ��ł��B

�w�W���\��̔������L�тĂ���̂�����A���\��ɔ����������m�F������nj��͑����J�n�ł��B���̃|�W�V�����́A�x���Ƃ����\����1�����߂����痘�m�̋@����M���������ǂ��ł��傤�B - �ߋ��̌X�����������A����1�������l��10pips�ȏ�z���������Ȃ�A������nj��̓O��ł��B���ꂪ20pips�ȏ�̉A���������Ȃ�A����1�����I�l���t�����ɋt����Ő�pips�_���ł��B

�{�u���O���n�߂Ă���̖{�w�W�ł̎�����т����\�ɓZ�߂Ă����܂��B

2017�N�́A�{�w�W��4��̎�����s���A�w�W�P�ʂ�4���A�V�i���I�P�ʂ�8��4�s�i����67���j�ł����B1��̔��\���̕��ώ�����Ԃ�9��49�b�ŁA���v�͔N�ԂŁ{23pips�ł����B

�w�W���\�O����㉺�����傫���A���������w�W�ł��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 11:00| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

2018�N01��19��

2018�N1��19��18:30���\�[�p�����Ԏw�W�u2017�N12���W�v���������㍂�w���v�i���O���e�j

�T.���O���e

�u���O�̓����͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���㌟�v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�{�w�W�̔������͂��������ł��B

��������FX�Ŏ������Ȃ�A�@ �������w�W�⑼�̎w�W�Ƃ̊W���A�A ���̎w�W���\���̔����̓�����X���A��m���Ă����������y���߂܂��B����A�ό��n�ɍs���O�Ɂu�����v���d����Ă����̂Ɠ����ł��B

���\��2018�N1���W�v���ł��B���\�Ɏw�W�v�_��Z�߂Ă����܂��B

�O�f�̕��͌��ʂɊ�Â��V�i���I�͈ȉ��̒ʂ�ł��B

- �w�W���\�O�̃|�W�V�����́A���O10-1���������O���قƓ��������ɐL�т₷�����Ɓi74���j�ƁA���O1�����͉A���ƂȂ邱�Ƃ������Ȃ��Ă��邱�Ɓi74���j���Q�l�ɂ���Ɨǂ��ł��傤�B

- �w�W���\���ɂ́A���O10-1�����͎��㍷�ق̕����ƕ�����v����69���A���㍷�قƒ���1�����̕�����v����82���ƂȂ��Ă��邱�Ƃ��Q�l�ɂ���Ɨǂ��ł��傤�B

- �w�W���\����̒nj��͑����J�n���āA���\����1�����߂����炳�����Ɨ��m���ׂ��ł��B

����1�����������Ē���11����������������L�������Ƃ�71������A���\���琔���Ԃ͔�����������ɐL�������ł��B����ǂ��A����11�����I�l������1�����I�l���Ĕ�����L�������Ƃ�53����������܂���B

�|�W�V�����������͋֕����ƌ�����ł��傤�B - ����1�������A���������ꍇ�A�l��10pips�ȏ�Œnj��O��ł��B�t�ɁA����1�������z���������ꍇ�́A�����b�����G�ɂȂ�܂��B

����11�����l����40pips�ȏゾ�����ߋ�����i�p�x43���j�ł́A����1�����l����30pips�������������Ƃ�33����������܂���B�t�ɁA����1�����l����30pips�ȏゾ�����ߋ�����i�p�x31���j�ł́A����11����������40pips�ɓ͂��Ȃ��������Ƃ�9����������܂���B

����āA�A�[�I�ɂ���㈓I�ɂ��A������u��������ǂ��v�ׂ�臒l�i���������j�́A����1�����l����30pips�ȏ�Ƃ������ƂɂȂ�܂��B

����1�������z���������ꍇ�́A����30pips��ڈ��ɂ���Ɨǂ��ł��傤�B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 06:22| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

2018�N01��15��

2018�N1��16��18:30���\�[�p��2017�N12���W�v�������w�W�i���ʌ��؍ρj

�T.���O���e

�u���O�̓����͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���㌟�v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�{�w�W�̔������͂��������ł��B

��������FX�Ŏ������Ȃ�A�@ �������w�W�⑼�̎w�W�Ƃ̊W���A�A ���̎w�W���\���̔����̓�����X���A��m���Ă����������y���߂܂��B����A�ό��n�ɍs���O�Ɂu�����v���d����Ă����̂Ɠ����ł��B

���\��2017�N12���W�v���ł��B���\�Ɏw�W�v�_��Z�߂Ă����܂��B

�O�f�̕��͌��ʂɊ�Â��V�i���I�͈ȉ��̒ʂ�ł��B

- �ߋ��A���O10-1�����̗z������74���ƂȂ��Ă��܂��B���ꂾ���肪����ƁA���̊��ԂɃV���[�g��������������܂���B

�����O������������Ȃ����́A�����̃`���[�g�����Č��߂����Ǝv���܂��B

�ߋ��ɂ�20pips�ȏ㒵�˂����Ƃ�20������A���̕������z�����Ƃ͌���܂���B�|�W�V���������Ȃ�A�A�����ɐ�pips�������Ƃ��ɋt�����5�`10pips��_���܂��B

�Ȃ��A�ߋ��̒��O10-1���������̕��ϒl��14pips�ł��B - �ߋ��A���O1�����̉A������81���ƂȂ��Ă��܂��B���ꂾ���肪����ƁA���̊��ԂɃ����O��������������܂���B

�V���[�g��������������Ȃ����́A�����̃`���[�g�����Č��߂����Ǝv���܂��B

�ߋ��ɂ�10pips�ȏ㒵�˂����Ƃ�21������A���̕������A�����Ƃ͌���܂���B�|�W�V���������Ȃ�A�z�����ɐ�pips�������Ƃ��ɋt�����5pips���x��_���܂��B

�Ȃ��A�ߋ��̒��O1���������̕��ϒl��8pips�ł��B - CPI�O�N����ԍ��ق́AEURGBP���O�N�������GBP���ƂȂ��Ă��邩GBP���ƂȂ��Ă��邩�ƁA������v��71���ł��BGBP�����i�߂�CPI�O�N�䂪�㏸���AGBP�����i�߂�CPI�O�N�䂪�ቺ����A�Ƃ��������ł��B

2016�N12����EURGBP�n�l��0.8466�A2017�N12���̂����0.8800�ł��B2017�N12����EURGBP��1�N�O�ɔ��334pips��GBP���ƂȂ��Ă��܂����B

����āA�w�W���\���O�Ƀ����O�������A���\����̒��˂ŗ��m�^���ł��B - �w�W���\��͂��܂蔽����L���܂���B����1����������11���������ϓI�ɂ̓q�Q�̒�����1/3���Ă���A�nj�������w�W�ł��B

����1�������z���Ȃ��15pips�ȉ��A�A���Ȃ��20pips�ȉ��̂Ƃ��A����11���������]���Ă��邱�Ƃ������Ȃ��Ă��܂��B��������ǂ������́A�z����40pips�ł��B

����1�������z����40pips�ɒB������A������nj��ł��B

����1�����I�l�����āA�l������20pips�`�{15pips�̊ԂȂ�A����1�����I�l���t�����ɋt����ł��B�A���A�t����Ȃ̂Ŏ���͒Z���Ԃł̗��m��_���܂��B

�ȏ�

�U.���㌟��

�ȉ��́A2018�N1��16��21:10���ɒNjL���Ă��܂��B

�w�W���ʂƔ�����Z�߂Ă����܂��B

���ʂ́ACPI�O�N��E�R�ACPI�O�N�䂪�O���\�z�������ACPI�O�����RPI�e�����O���\�z������܂����BCPI�O�N��̒ቺ�ɔ����A�����͉A���ł����B

�O���t���ڂ����Ă����܂��傤�B

����̎w�W���ʂƔ����ł��ACPI�O�N��̎��㍷�ق��ł������Ɋ�^���Ă��邱�Ƃ����t�����܂����B����āA�S��CPI�����ɍi���Ă��ǂ��ł��傤�B

CPI�́A�O�N��ƃR�A�O�N�䂪���~�ɓ]���钛���������Ă���̂����m��܂���B�����A2017�N6���W�v���ł��A����Ɠ��l�ɑO�N��ƃR�A�O�N�䂪���~�ɓ]�����悤�Ɍ��������̂́A���̌�Ăя㏸�ɓ]���Ă��܂��B�܂��b���l�q�����Ȃ��Ƃ킩��܂���B

�m���I�ȕ��͘_���ƂȂ�EURGBP���[�g�́A�܂��������\�����O�N�����ɑ�GBP���������܂��B

����̎�����ʂ�Z�߂Ă����܂��B

�O�����̉Ŏ��Ԃ������̂́A�w�W���\���O�E����̎���ł͑��ƂȂ�܂����B

���O1���������ƂȂ������Ƃ͊m����̖��Ȃ̂ŁA�[���l���Ă��d��������܂���B

�w�W���\����̔����́ACPI�O�N��̎��㍷�ٕ����ƈ�v����ƕ��͂��Ă��܂����B���㍷�ٕ����̓}�C�i�X�Ŕ��������͉A���Ȃ̂ŁA�����܂ł͖�肠��܂���B

CPI�O�N��̎��ԍ��ق��v���X������i�͂����j�Ƃ������O���͂́A�O�N������EURGBP�Ɣ�r����GBP���ɂȂ��Ă�������ł����B

���̕��͂��O�������Ƃɂ���āA����̔��\�O�܂�71��������EURGBP��CPI�O�N��Ƃ̕�����v����67���܂Œቺ���Ă��܂��B67���ł������ɒB���܂��A�X�Ɏ���������ĕ��͂��O���ƁA��v����63���܂Œቺ���Ă��܂��܂��B

�����Ȃ�AEURGBP��CPI�O�N��̊W�Ɋ�Â����\�������ׂ����|�W�V�����͎��Ȃ��Ȃ�܂��B

- �ߋ��A���O10-1�����̗z������74���ƂȂ��Ă��܂����B���ʂ͗z���ŁA�����z�����Ƀq�Q��L���Ă��܂��B���̃q�Q��L�������ԑтɎ���������������Ƃ��K�����܂����B

- �ߋ��A���O1�����̉A������81���ƂȂ��Ă��܂����B

���ʂ͗z���ŁA���͂��O���܂����B - CPI�O�N����ԍ��ق́AEURGBP���O�N�������GBP���ƂȂ��Ă��邩GBP���ƂȂ��Ă��邩�ƁA������v��71���ł��BGBP�����i�߂�CPI�O�N�䂪�㏸���AGBP�����i�߂�CPI�O�N�䂪�ቺ����A�Ƃ��������ł��B

2016�N12����EURGBP�n�l��0.8466�A2017�N12���̂����0.8800�ł����B2017�N12����EURGBP��1�N�O�ɔ��334pips��GBP���ƂȂ��Ă��܂����B����āA�w�W���\���O�Ƀ����O�������A���\����̒��˂ŗ��m�^�������܂����B - ����1������20pips�ȉ��Ȃ̂ŁA����11�����̔��]�҂��ł����B

���ۂ̃`���[�g�����ă|�W�V�����擾���Ԃ͌��߂܂������A����11�����l���͒���1�����l��������Ă���A���͑Ώۊ��Ԃɂ����Ė��͂���܂���B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 23:21| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

2018�N01��03��

2018�N1��4��18:30���\�[�p���i�C�w�W�u12���W�v���T�[�r�X��PMI�v�i���ʌ��؍ρj

�T.���O���e

�u���O�̓����͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���㌟�v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�{�w�W�̔������͂��������ł��B

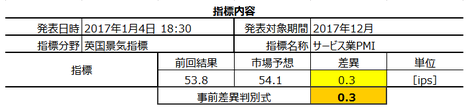

���\��2017�N12���W�v���ł��B

�����ɂ����������Ȏw�W���\���s����悤�ł����A����Ȃ��̂͑S���C�ɂ��Ȃ��Ă��\���܂���B�{�w�W���\�O��ɂ͖{�w�W�ւ̗\�z�E���ʂ�GBPJPY�͓����܂��B

���\�Ɏw�W�v�_��Z�߂Ă����܂��B

�O�f�̕��͌��ʂɊ�Â��V�i���I�͈ȉ��̒ʂ�ł��B

- ���O1�����͉A���ƌ����݂܂��B�A���A���̊��Ԃ�10pips�ȏ㒵�˂����Ƃ��ߋ�26������܂��B�����z�����ɒ��˂Ă��Q�ĂĐ�̃|�W�V�����͉������܂���B

�_���́A���O1�����̉ߋ��A������77���ƁA�ُ�ȕ肪���邽�߂ł��B�����āA�����z�����ɒ��˂��ꍇ�ł��A����1�����͒��O1�����Ƌt�����i78���j�ɏ������i����14pips�j���˂����ł��B����āA��q�̃V���[�g�|�W�V�����͂��̂܂܂ō\��Ȃ��A�Ƃ������ƂɂȂ�܂��B

���O1�������A���Ȃ�3�E4pips�ŗ��m�A�z������10pips�ȏ㒵�˂���w�W���\����̒��˂ŗ��m�^���ł��B�z������10pips�����Ȃ�A�c�O�Ȃ��瑹�Ɗ����܂��傤�B - �w�W���\���O�ɁA�{�w�W�W�v����2�����O��EURGBP���[�g��GBP���Ȃ�����O�AGBP���Ȃ�V���[�g�̃|�W�V���������A�w�W���\����̒��˂ŗ��m�^�����܂��B

���\��12���W�v���ł��B����2�����O��10����EURGBP�͎n�l0.8825�E�I�l0.8767��57pips�̉A���ł����BGBP���Ȃ̂Ń����O�ł��B

�_���́A�{�w�W�W�v����2�����O��EURGBP���[�g��GBP����GBP���Ɩ{�w�W���\���ʂ̕�����v����82���ɒB���Ă��邽�߂ł��B�����āA����1�����̔��������́A���㍷�فi���\���ʁ[�s��\�z�j�ɑ��Ă��i82���j�A���ԍ��فi���\���ʁ[�O�ʁj�ɑ��āi85���j�A�͂��Ȃ����v���������̂ł��B - �w�W���\��́A����1�����l����30pips�ȉ��̉A���������ꍇ�i1�`30pips�̈Ӂj��20pips�ȏ�̗z���������ꍇ�A����11�����͂��̂܂ܔ�����L�������ł��B

�{���Ȃ�A�nj��͓O�ꂷ�ׂ��ł��B���������A����1���������͈�ʂɑ傫�����̂ł��B�����āA����1�����̃q�Q�̒����͑S���ɑ�35���A����11�����̂����38���A�Ɩ����ł��܂���B

�q�Q���`������ߒ��ł₫�������邮�炢�Ȃ�A�w�W���\����̒��˂ŗ��m�^�����������ǂ��ł��傤�B���̌�̒nj��́A�������������ɏ����肪��{�ƂȂ�܂��B - ����1�����l����30pips����A���������ꍇ��A20pips�����̗z���������ꍇ�́A�Z������̌J��Ԃ��ŗl�q�����Ȃ���s���܂��傤�B������L���Ȃ����Ƃ������悤�ł��B

�����A����1�����ƒ���11�����Ƃ̕�����v����79���ł��B�w�W���\����ɂ́A���̌���������L�ё�����ƐM���邵������܂���B79���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�69���ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

����ǂ��A�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�55���ł��B����āA�����nj��œ����|�W�V�����́A�w�W���\����1�����߂����痘�m�̋@��𑁂߂ɒT���������ǂ������ł��B�Ēnj���āX�nj��͂��܂�E�߂��܂���B

�ȏ�

�U.���㌟��

�ȉ��́A2018�N1��6���ɒNjL���Ă��܂��B

�w�W���ʂƔ�����Z�߂Ă����܂��B

���ʂ͑O��E�\�z������A�����͗z���ł����B

�Ƃ͌����A����1�N�ɘj����53�`57�ɔ͈͂Ɏ��܂��Ă���A�i�C�w�W�{���̑��݈Ӌ`�Ƃ��������s�����ʂ��͂킩��Ȃ��܂܂ł��B

���㍷�ق��{0.1�Ə������������Ƃ������āA�����͒���1����������������6pips�ł����B

������ʂ�Z�߂Ă����܂��B

�҂������Ȃ��͔̂������������̂�����d������܂���B

- ���O1�����͉A���ƌ�����ł��܂����B���ʂ͗z���ŁA���͂��O���܂����B

��������͒ʐM��Ԃ̂��������̂������A18:29:58���ɑ��ؒ����������̂́A���ώ�����18:30:02�ƂȂ��Ă��܂��B����ς肠�܂肬�肬��܂ŔS���Ă��ǂ����Ƃ͂���܂���B

�Ƃ�����A�����͕����ł��B - �w�W���\���O�ɁA�{�w�W�W�v����2�����O��EURGBP���[�g��GBP���Ȃ�����O�AGBP���Ȃ�V���[�g�̃|�W�V���������A�w�W���\����̒��˂ŗ��m�^���Ƃ��Ă��܂������B

���\��12���W�v���Ȃ̂ŁA����2�����O��10����EURGBP�͎n�l0.8825�E�I�l0.8767��57pips�̉A���ł����BGBP���Ȃ̂Ń����O�����܂����B

���ʁA�z���Ŕ����������̂́A���\����̒��˂��������̂��Ȃ������̂����킩��Ȃ��قǏ����Ȕ����ł����B

�Ƃ�����A�����͏����ł��B - ����1�����l����30pips����A���������ꍇ��A20pips�����̗z���������ꍇ�́A�Z������̌J��Ԃ��ŗl�q�����Ȃ���s�����Ƃɂ��Ă��܂����B������L���Ȃ����Ƃ������悤�ł��B

���ʂ͔������L�т��A�ނ���A����11�����͒���1�����̒l��������Ă��܂��B

�nj��́A�w�W���\���_�̃��[�g���͂��Ɋ��荞���_�Ń|�W�V���������A�͂��ɗ��m�ł��܂����B

���܂�ׂ����l���Ă��d�����Ȃ������ł����B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:24| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

2018�N01��02��

2018�N1��2��18:30���\�[�p���i�C�w�W�u12����������PMI�v���\�O�����i���ʌ��؍ρj

�T.���O���e

�u���O�̓����͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���㌟�v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�{�w�W�̔������͂��������ł��B

���\��2017�N12���W�v���ł��B

�����ɏZ��֘A�w�W�����\�����悤�ł����A�{�w�W���\�O��ɂ͖{�w�W�ւ̗\�z�E���ʂ�GBPJPY�͓����܂��B

�s��\�z��58.0�A�O�ʂ�58.2�ŁA���O���ٔ��ʎ��̉��́�0.2�ł��B

�O�f�̕��͌��ʂɊ�Â��V�i���I�͈ȉ��̒ʂ�ł��B

- ���O1�����͎��O���قƋt�����Ɍ����݂܂��B����̎��O���ق̓}�C�i�X�Ȃ̂ŁA���̊��Ԃ̃|�W�V�����̓����O�ł��B

�_���́A�w�W��v�����͂̌��ʁA���O���قƒ��O1�����̕�����v����24���i�s��v��76���j�ł��B

�A���A���O1�����͉ߋ�25���̕p�x��10pips�ȏ㒵�˂Ă��܂��B���˂Ă��A���̕���������1�����̕������������Ă����ł͂Ȃ��̂ŁA�|�W�V�����Ƌt�����ɒ��˂Ă��܂����瑹������܂���B

���̓_�͂����ӂ��������B - �w�W���\��̒nj��́A�����J�n���ĒZ�����m���J��Ԃ��Ȃ��畡����s���܂��B

�����̔����́A���㍷�قƂ̕�����v����97���ɒB���Ă���f���ł��B���������A�w�W���\����1�����߂���ƁA�����ȓ��ɒ���1�����������Ĕ�����L������A10����ɂ͒���1�����I�l���Ĕ�����L���Ă������Ƃ�55����������܂���B

�������ƒnj��E���m���āA�~����Ȃ����Ƃł��B������̒nj����s���Ȃ�A�㉺���̗l�q�����Ȃ���A�Ƃ������Ƃł��B

�����ƁB

�����܂��Ă��߂łƂ��������܂��B���N����낵�����肢���܂��B

�ȏ�

�U.���㌟��

�ȉ��́A2018�N1��3���ɒNjL���Ă��܂��B

�w�W���ʂƔ�����Z�߂Ă����܂��B

���ʂ͑O��E�\�z�������A�����͉A���ł����B

�O��11���W�v����4�N�Ԃ�̍������i58.2�j���������Ƃ�����A����͂��������������̂́A���������ł͂���܂���B�O�X��10���W�v���i56.0�j�͏����Ă���A�S�̂̃O���t���ڂ͏㏸����ێ������܂܂ł��B

���㍷�ٔ��ʎ��̉��́�1.7�Œ���1�����͉A���A���ԍ��ٔ��ʎ��̉��́�1.9�Œ���11�������A���ł��B�ߋ����͂Ǝ��ۂ̔����ɖ����͂���܂���B

������ʂ�Z�߂Ă����܂��B

���N�ŏ��̎���Ȃ̂ŁA�Ƃ肠�����T�d�ɂ���ď����������܂����B

- ���O1�����͎��O���قƋt�����Ɍ�����ł��܂����B

���ʂ́A���O���ف�0.2�ɑ��z���ł����B - �w�W���\��̒nj��́A�����J�n���ĒZ�����m���J��Ԃ��Ȃ��畡����s������ł����B

���ʂ́A���㍷�ف�1.7�ɑ�����1�������A���Ŕ������Ă���A�f���Ȕ����ł����B�����āA�w�W���\����1���߂��ɒ���1��������12pips���Ē���16pips�ɓ��B���܂����B���������A���\����11����ɂ͒���1�����l��������Ă��܂����B

�T�ˁA���O���͒ʂ�̓W�J�ł��B

���āA���ʘ_�ƂȂ���̂́A2�x�ڂ̒nj��͂���1���S����Ɛ�pips�������҂����悤�ł��B�܂��A������̒nj���2�x�őł���A���ʓI�ɒ���11�����̒������q�Q�ő������ɍς݂܂����B

�nj���Z���Ԃőł��������R�́A�O��E�\�z������������̂́A����ȂɈ����Ȃ����ʂ��������߂ł��B

�O�q�̒ʂ�A�O���t���ڂ͏㏸����ێ����Ă���A�����ɁH���邽�߂ɂ͎w�W���ʂ��O�X���56.0�������K�v���������悤�Ɏv���܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 16:02| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

2017�N12��17��

4-4-2. �p���o�ώ��Ԏw�W�i2017�N�b��Łj

�ŏI�e��12��22����GDP�m��l���\��ɍ쐬���܂��B

�p��GDP��80%��̓T�[�r�X���傪��߂Ă��܂��B�����Ƃ�GDP��30�����x���߂Ă��܂��B���Z�Ƃ�GDP�ɑ傫����^���Ă���Ǝv���܂����A���̔䗦�͎����ɂ���Ă܂��܂��ł悭�킩��܂���B

�z�H�ƁE���������GDP��10�������߂Ă���悤�ł��i����������ɂ���Đ��l���Ⴂ�܂��j�B�����āA�z�H�ƕ���ƈꕔ�d��������̂́A�G�l���M�[�W��GDP��10�����߂�Ƃ���Ă��܂��B�G�l���M�[�W��GDP��10������߂�̂́A��i���ł͉p�������ł��B�G�l���M�[�W���܂߂��z�H�ƁE�����ƕ���́A�A�o��80�����x���߂Ă��܂��B���̂��߂��A�p���̍z�H�Ɛ��Y�w���E�����Ɛ��Y�w���́A���̎�v���ɔ�ׂĔ��ɑ傫���������܂��B

�����w�������Y�w�����A�p���̎��Ԏw�W�͑��̍��̂���������Ȃ�傫���������܂��B���Ԏw�W�Ŏw�W���\���50pips�ɂ��y�Ԕ�����N�ɉ��x���N�����͉̂p���w�W�����ł��B�ł́A�p���o�ς͂���قǐ��E�ɉe����^����̂��B����Ȗ�܂���B���̌��ۂ́A���ꂾ��GBP�����@�Ώۂ��Ƃ������Ƃ������Ă���̂ł��傤�B

����Ȏw�W�Ŏ�����J��Ԃ��ɂ́A���Ȃƕ��͂��J��Ԃ������ł͕s�\���ł��B���̏�̗���ɂ��܂����Ȃ��ƁA���͏�肾���ł͏��ĂȂ��̂ł��B���������w�W����������ł��B

�����O�܂ł�IMF�\�z�ł́A�p����2017�N�o�ϐ�����2.0���ƂȂ��Ă��܂����B�ŐV�̌��ʂ��ł́A2017�N��1.7���A2018�N��1.5���ł��B����č���2017�N�E2018�N�Ƃ���2.1���i4�����_��2017�N��2.3���j�ŁAEU�͂Ƃ���1.9���E1.7���ƂȂ��Ă��܂��B

�p���Ƃ̊W���[��EU�E�č��ɐ����������N�������Ƃ����_���|�C���g�ł����B

����͐�X�̐����݉����\�z����Ă���A���͂ǂ��܂œ݉�����̂������ʂ��Ȃ����Ƃł��B�悪���ʂ��Ȃ��Ƃ��́A�בփ��[�g�͓�����������ꂪ���ł��B���ʁA�p���w�W�ւ̔����́A���ϓI��GBP���ɏ�����GBP���ɑ傫���Ȃ�Ǝv���܂��B

���R�Ƃ������Ƃɂ���͕K�v�ł��B�Ⴆ�A�w�W���̉ߋ����ϔ���pips�����āAGBP����1��������GBP����3���傫��������ł����ǂ��ł��傤�B

6��30���ɔ��\���ꂽ1-3����GDP�m��l�́A�O����{0.6���E�O�N��{2.0���ł����B

9��29���ɔ��\���ꂽ4-6����GDP�m��l�́A�O����{0.3���E�O�N��{1.5���ł����B

10��25���ɔ��\���ꂽ7-9����GDP����l�́A�O����{0.4���E�O�N��{1.5���ł����B

11��23���ɔ��\���ꂽ7-9����GDP����l�́A�O����E�O�N��Ƃ��ɑ���l�Ɠ��l�ł����B

���C�^�[���`����Ƃ���ł́A7-9����GDP����l�O�N��̐L�т͉ߋ�5�N�ԂōŒႾ�����ł��B����ł��A�{1.5���ƂȂ����̂́A�ƌv�x�o�̐L�тɏ�����ꂽ�A�Ƃ̂��Ƃł��B

�u��v���Ďv���܂��H

�����āA�����㏸�̐L�тɔ䂵�Ē����̏㏸����������Ԃ������Ă����̂��A�����ŋ߂̈�т����p���o�ςւ̌����ł����B����̌��ʂ́A��Ɠ����̐L�т��}�����ĉƌv����傫�������̂Ȃ�A�����ŋ߂̌�����ς��Ȃ�������Ȃ������m��܂���B

����A7-9����GDP�m��l��12��22���ɗ\�肳��Ă��܂��B�ƌv������̂܂܂ŁAEU���E���ɂ�Ɠ������������̃g�����h�ɂȂ�̂��ɒ��ڂ��܂��傤�B

�@(���͎���) �l����GDP����l�i2017�N10��25�����\���ʌ��؍ρj

�@(���͎���) �l����GDP����l�i2017�N11��23�����\���ʌ��؍ρj

�@(���͎���) �l����GDP�m��l�i2017�N9��29�����\���ʌ��؍ρj

����l�́A�����Q���E�nj��O��ɓK���Ă��܂��B���Ȃ��Ƃ����\����1�������߂��āA����1�����l������邱�Ƃ�27�������Ă��A����1�����Ƌt�����ɔ��]�������Ƃ�7����������܂���B

����A����l�̎s��\�z�́A�O�\�l�i��������l�j�Ƃ��������ł��i2013�N1-3�����ȍ~�A��O��2��j�B���\���ʂ��A�قڎs��\�z�ʂ�ɂȂ肪���ł��i��O6��j�B���̌��ʁA�w�W���\��́A����11�����̖߂�䗦�i1�[�l���^�����j��48���ɂ��B���A���Ȃ�㉺�����傫���Ȃ��Ă��܂��B�����͈�����ɐL�т��ɓr�����]���邱�Ƃ������A�nj��Ɍ����Ă��܂���B

�m��l���s��\�z���O�����l�ƂȂ��Ă��邱�Ƃ������A�܂��A���̎s��\�z���قړ�����܂��B�ߋ�17��̊m��l���\���̎s��\�z���O�����l�ƈقȂ������Ƃ�2��i�p�x12���j��������܂���B���\���ʂ��s��\�z�ƈقȂ������Ƃ�6��i�p�x35���j��������܂���B���̌��ʁA�m��l���nj��ɂ͂��܂�����Ă��܂���B

�p���o�ςɐ�߂�l����͖�40���ł��B���̂قƂ��30�����x�������Ɉ˂���̂ł��B

���Ăł��ꂪ70�����߂邱�Ƃ܂���ƁA�e���͏������C�����܂��B�Ƃ��낪�A�ł��B�����̏�����w�W�i�������㍂���܂ށj�ɔ�ׂ�ƁA�p���̂���͌��O��ɑ傫���������܂��B

����֘A�w�W�Ƃ��āABRC�������㍂�����Ə������㍂�w�������\����܂��BBRC�������㍂�����́A���\�����̊W�i09:01���\�j�Ŕ�������������ɁA���؊J�ꎞ����USDJPY�̓����Ŕ������悭�킩��܂���B����āA��q�̌��O��̔���������̂́A�������㍂�w���̕��ł��B

�������㍂�w���̑O����E�R�A�O����͏㉺�����傫���A�\�z������ł��B�O�N��E�R�A�O�N��̐��ڂ�����ƁA2016�N�������牺�~��ƂȂ��Ă��܂��B�ꎞ�͑O�N��7�����x�܂Ŕ��オ�����Ă����̂ɁA�ŋ߂ł�1�`2���t�߂ƂȂ��Ă��܂��B�}�C�i�X�]�����߂����Ƃ�\���������܂��B

8��17���ɔ��\���ꂽ7�������ʂ͑O��������A�O���t���ڂ������2016�N12�������N�_�Ƃ��鉺�~����͂����肵�Ă��܂����B

9��14���ɔ��\���ꂽ8�������ʂ́A�v���Ԃ�ɑO�N��E�R�A�O�N�䂪�{2���ȏ�ƂȂ�܂����B���ʁA100pips���̗z���Ŕ������܂����B

10��19���ɔ��\���ꂽ9�������ʂ́A�R�A�O�N�䂪�{1.6���ւƌ����������Ƃ��n�߁A�����ǂ��炩�ƌ����ΑO����艺����܂����B����ɂ��ւ�炸�A���̌��BOE�͗��グ���s���܂����B�����ł��B

GDP�v�Z�ɂ̓R�A�w���Ȃ�ĊW����܂���B�w���̑O���䂾�������ĂƂ�ƁA3���W�v�����1�Ƃ��āA4-6�����́{1.7���A7-9�����́{2.2���ŁA���̍��{0.5��������7-9������GDP�O����Ƀv���X��^����ł��傤�B

11��16���ɔ��\���ꂽ10�������ʂ�12��14���ɔ��\���ꂽ11�������ʂ́A�O���䂪�{0.3���E�{1.1���ƍD���ł��B�A���A�O�N��͂Ƃ��Ƃ�10�����Ń}�C�i�X�]�����܂����B�O�N���2013�N�ȗ��̑傫�ȗ������݂������̂ŁA���ʂ͔��\�O�Ɏ�C�ȓ����������̂ł͂Ȃ��ł��傤���B

�@(���͎���) �������㍂�w���i2017�N11��16�����\���ʌ��؍ρj

���āA���̏������㍂�w���̎���ɂ������ẮA�w�W���\�O�Ɉ��ՂɃ|�W�V���������ׂ��ł͂���܂���B

���O10-1������20pips�ȏ�̃q�Q���`���������Ƃ͉ߋ�42��������܂��B�����āA����42���̃q�Q�̐L�т������́A�w�W���\����1�����̔��������ƊW�Ȃ��̂ł��B�{�w�W�̒��O10-1�����́A��������21pips�E�l��13pips�ƁA���傻����̎w�W�̔��\��������傫�������̂ł��B

���������A���O10-1�����̃q�Q�ł͂Ȃ��A�l�������Ȃ�Ύw�W���\���ʂ̗ǂ������������������ł��B

�܂��A���ʎ��Ƃ��āA�O���䎖�O���ف{�O�N�䎖�O���ف{3✕�R�A�O���䎖�O���ف{�R�A�O�N�䎖�O���فA�̉��̕����́A���O10-1�����l�������Ƃ̕�����v����74���ł��B

���O10-1�����́A74���̊��ғI�����Ŏs��\�z�ƑO�ʂ���A�e�ɂł��܂��B

���㍷�ٔ��ʎ��́A3✕�O���䎖�㍷�ف{1✕�O�N�䎖�㍷�ف{4✕�R�A�O���䎖�㍷�ف{2✕�R�A�O�N�䎖�㍷�فA�ŋ��܂�܂��B���̔��ʎ��̉��̕����ƒ���1������84���̊m���ŕ�����v���܂��B�O����ƃR�A�O����̔��\���ʂ̎s��\�z�Ƃ̃Y�����A���������ɋ����e������Ƃ������Ƃł��B

�A���A�����܂ł킩���Ă��Ă��A����1�����̃q�Q�̒����i�߂��̑傫���j�́A��������40���ɂ��B���Ă���̂ŁA�nj����s���Ƃ��ɂ͍��l�i���l�j�݂͂ɋC��t���Ȃ��Ƃ����܂���B�{�w�W�́A�ߋ����ς̔������傫���w�W�Ȃ̂ŁA�Q���҂������l�����������Ȃ�܂��B���������Ӗ��Ŏ��������w�W�ł��B

�ʐM���x�ɕs��������o��ł̃X�}�z����ɂ́A���܂�����Ă��܂����ˁi���x���ɂ��ڂɑ����܂����j�B

2017�N�́A�{�w�W��8���������A4��4�s�ŏ�����50���ł����B�V�i���I�P�ʂł�17��9�s�i����65���j�ł����B�����͑傫���A�����͒nj��Ŕ҉�ł��Ă���A��r�I�}�����Ă��܂��B

�Ƃ�����A�������傫���q�Q�������w�W�ł́A���������������ɂȂ��Ă��܂��܂��B2018�N�́A�|�W�V�������̎�����Ԃ������ƒZ�k���āA���v�������������Ə������}���A���̑���ɏ�������ɂ���Ă����ƈ��S�Ȏ�����s���܂��B

�z�H�Ɛ��Y�w���Ɛ����Ɛ��Y�w���Ƃ͓������\����܂��B���������Ɛ��Y���̊�N��100�Ƃ��Ďw���������o�ώw�W�ł��B���̐�i���̍z�H�Ɛ��Y�֘A�w�W�����������傫���A�Ƃ�������������܂��B

9��8���ɔ��\���ꂽ7�����z�H�Ɛ��Y�w���O����́{0.2���A�����������Ɛ��Y�w���O����́{0.5���ł����B

10��10���ɔ��\���ꂽ8�����z�H�Ɛ��Y�w���O����́{0.2���A�����������Ɛ��Y�w���O����́{0.4���ł����B�O����v���X���ڂ͍z�H�Ɛ��Y�w����3�����A���A�����Ɛ��Y�w����2�����A���ł��B

7-9����GDP�́A�z�H�ƁE�����ƕ���Ɋւ��Ă͉��P�����҂ł��܂��B

11��10���ɔ��\���ꂽ9�����z�H�Ɛ��Y�w���O����́{0.7���A�����������Ɛ��Y�w���O������{0.7���ł����B�\�z�Ƙ��������Ȃ�傫���������̂́A�z���ł̔����͉ߋ����ϒ��x�ł����B�O�T�ɔ��\���ꂽBOE���グ�ŁA�����͏�ɐL�ѓ�ɂȂ������Ƃ��������铮���ł����B

12��8���ɔ��\���ꂽ10�����́A�O�N�䂪�z�H�ƁE�����ƂƂ��ɑ傫���O�������܂����B���Ƃ��ƁA�O�N��̃O���t���ڂ́A��N��10�������z�H�Ɛ��Y�w���E�����Ɛ��Y�w���Ƃ��ɑ傫����������ł����̂ŁA�w�W���\����̔����͂قƂ�ǂ���܂���ł����B����11�����W�v���ʂ����\����闈�N1���ȍ~�́A�O�N�����Ȃ�ǂ������������̂ŁA���������������n�߂�Ɨ\�z����܂��B

�@(���͎���) �z�H�Ɛ��Y�w���E�����Ɛ��Y�w���i2017�N12��8�����\���ʌ��؍ρj

�{�w�W���\�O�́A2✕�z�H�Ɛ��Y�w���O���䎖�O���ف{2✕�z�H�Ɛ��Y�w���O�N�䎖�O���ف{1✕�����Ɛ��Y�w���O���䎖�O���ف{1✕�����Ɛ��Y�w���O�N�䎖�O���فA�Ƃ������ʎ���p����ƁA���̔��ʎ��̉��̕����ƒ��O10-1�����̕�����v����21���ł��i�s��v��79���j�B

�s��\�z�̑S�̓I�ȗǂ������ɑ��A�w�W���\����������Ƌt�����ɔ����������ł��B���̖��ȓ����́A�w�W���\10���O�܂łɈ�����ɒl�����������傫���Ƃ��قǃA�e�ɂȂ�܂��B���\10���O�Ƀ|�W�V�������������ꂪ���Ȃ̂ł��傤�B

�����ĈӊO�Ȃ��ƂɁA�{�w�W�Ɛ�����PMI�Ƃ͓����W�v���̎��ԍ��قɑ��ւ�����܂���i������v����50���O��j�B�O�̂��߁APMI�̑O���W�v���◂���W�v���Ɩ{�w�W�̎��ԍ��ق��r���Ă��A������v���͂�͂�50���O��ł��B

PMI���A�e�ɂ��āA�{�w�W���ʂ̗ǂ�������\�z���邱�Ƃ́A�T�C�R����U���Č��߂�̂Ɠ������Ƃ������Ƃł��B

�w�W���\����̔����́A�w�W���ʂɑf���ȕ����ɑ傫�����˂܂��B���̕����́A3✕�z�H�Ɛ��Y�w���O���䎖�㍷�ف{2✕�z�H�Ɛ��Y�w���O�N�䎖�㍷�ف{1✕�����Ɛ��Y�w���O���䎖�㍷�فA�Ƃ������ʎ���p����ƁA���̔��ʎ��̉��̕����ƒ���1�����̕�����v����79���ł��B

�܂�A�z�H�Ɛ��Y�w���̑O����E�O�N�䂪�s��\�z�ɑ��ǂ���ɂǂꂾ���Y���邩���A�{�w�W���̖͂ړI�ƂȂ�܂��B�����Ɛ��Y�w���͖������Ă��\��Ȃ��A�Ƃ͌����Ȃ����̂́A���������ւ̊�^�͍z�H�Ɛ��Y�w���ɋy�т܂���B

�{�w�W�̍ۗ������́A����1�����ƒ���11�������������������Ƃ��A�w�W���\��1���ȓ��̒�����1���o�ߌ�ɏ���m����100���ƂȂ��Ă���_�ł��B�������łȂ������ꍇ�ɂ��A76���̊m���Œ���1����������11���������������Ă��܂��B

����͂��肪���������ł��B�w�W���\��̏������������Ă���nj����Ă��A�Ƃ肠�������m���₷���̂ł��B

�I�l���m���ׂĂ��A����1�����ƒ���11�������������������ꍇ�A�����I�l���m���r���Ĕ������L�тĂ������Ƃ�3���2����x����܂��B�A���A�������łȂ�����11���������]�����ꍇ���܂߂�ƁA���̊m����50�����͂��ɏ�����x�ɉ������Ă��܂��܂��B

�Ƃ肠�����A�w�W���\��͔�����L���ƐM���đ����nj����J�n���A���̌�͒Z������ŗl�q�����Ȃ���A�������nj��Ő�ʂ��g��ł���@��N�ɉ��x������ł��傤�B���̂Ƃ��傫���҂��܂��傤�B

2017�N��10��̔��\��������s��9��1�s�ł����B�V�i���I�P�ʂł�28��10�s�i����74���j�ŁA����̕��ώ�����Ԃ�8��42�b�Ƃ�Ⓑ���Ȃ��Ă��܂����B�N��178pips���҂��A1��̕��ϗ��m��18pips�ł��B����́A�{�w�W����11�����̕��ϓI�Ȓl��21pips�ɑ���������܂���B

�قڔ������Ȃ����Ƃɉ����A���n�s���Y�̏���肵���炭�A����͍s���܂���B

��ȏZ��֘A�w�W�ɂ́ARICS�i�������F�s���Y�Ӓ�m����j�Z��i�w���E���C�g���[�u�Z��i�E�l�[�V�������C�h�Z��i�E����PMI�A���������܂��B

�������2017�N�㔼�͉��~��ɂȂ��Ă��܂��B

�ł��������傫������PMI�́A�Z����łȂ����ƑS�ʂ̌i�C�w�W�ł��B�����I�ɂ͉��~��ƂȂ��Ă���AEU���E���[���s��ꂽ2016�N6���������߃{�g���i46�j�ɂȂ��Ă��܂����B���̌�͂��߂������̂́A2017�N9�����ł͍Ă�50�������܂����i48.1�j�B10�����i50.8�j�A11�����i53.1�j�͎������������̂́A���߃s�[�N��5�����i56.0�j���㔲���邱�Ƃ͓���ł��傤�B

�[�[�[��€���[�[�[

�p��GDP��80%��̓T�[�r�X���傪��߂Ă��܂��B�����Ƃ�GDP��30�����x���߂Ă��܂��B���Z�Ƃ�GDP�ɑ傫����^���Ă���Ǝv���܂����A���̔䗦�͎����ɂ���Ă܂��܂��ł悭�킩��܂���B

�z�H�ƁE���������GDP��10�������߂Ă���悤�ł��i����������ɂ���Đ��l���Ⴂ�܂��j�B�����āA�z�H�ƕ���ƈꕔ�d��������̂́A�G�l���M�[�W��GDP��10�����߂�Ƃ���Ă��܂��B�G�l���M�[�W��GDP��10������߂�̂́A��i���ł͉p�������ł��B�G�l���M�[�W���܂߂��z�H�ƁE�����ƕ���́A�A�o��80�����x���߂Ă��܂��B���̂��߂��A�p���̍z�H�Ɛ��Y�w���E�����Ɛ��Y�w���́A���̎�v���ɔ�ׂĔ��ɑ傫���������܂��B

�����w�������Y�w�����A�p���̎��Ԏw�W�͑��̍��̂���������Ȃ�傫���������܂��B���Ԏw�W�Ŏw�W���\���50pips�ɂ��y�Ԕ�����N�ɉ��x���N�����͉̂p���w�W�����ł��B�ł́A�p���o�ς͂���قǐ��E�ɉe����^����̂��B����Ȗ�܂���B���̌��ۂ́A���ꂾ��GBP�����@�Ώۂ��Ƃ������Ƃ������Ă���̂ł��傤�B

����Ȏw�W�Ŏ�����J��Ԃ��ɂ́A���Ȃƕ��͂��J��Ԃ������ł͕s�\���ł��B���̏�̗���ɂ��܂����Ȃ��ƁA���͏�肾���ł͏��ĂȂ��̂ł��B���������w�W����������ł��B

�y4-4-2.(1) �o�ϐ����z

�����O�܂ł�IMF�\�z�ł́A�p����2017�N�o�ϐ�����2.0���ƂȂ��Ă��܂����B�ŐV�̌��ʂ��ł́A2017�N��1.7���A2018�N��1.5���ł��B����č���2017�N�E2018�N�Ƃ���2.1���i4�����_��2017�N��2.3���j�ŁAEU�͂Ƃ���1.9���E1.7���ƂȂ��Ă��܂��B

�p���Ƃ̊W���[��EU�E�č��ɐ����������N�������Ƃ����_���|�C���g�ł����B

����͐�X�̐����݉����\�z����Ă���A���͂ǂ��܂œ݉�����̂������ʂ��Ȃ����Ƃł��B�悪���ʂ��Ȃ��Ƃ��́A�בփ��[�g�͓�����������ꂪ���ł��B���ʁA�p���w�W�ւ̔����́A���ϓI��GBP���ɏ�����GBP���ɑ傫���Ȃ�Ǝv���܂��B

���R�Ƃ������Ƃɂ���͕K�v�ł��B�Ⴆ�A�w�W���̉ߋ����ϔ���pips�����āAGBP����1��������GBP����3���傫��������ł����ǂ��ł��傤�B

6��30���ɔ��\���ꂽ1-3����GDP�m��l�́A�O����{0.6���E�O�N��{2.0���ł����B

9��29���ɔ��\���ꂽ4-6����GDP�m��l�́A�O����{0.3���E�O�N��{1.5���ł����B

10��25���ɔ��\���ꂽ7-9����GDP����l�́A�O����{0.4���E�O�N��{1.5���ł����B

11��23���ɔ��\���ꂽ7-9����GDP����l�́A�O����E�O�N��Ƃ��ɑ���l�Ɠ��l�ł����B

���C�^�[���`����Ƃ���ł́A7-9����GDP����l�O�N��̐L�т͉ߋ�5�N�ԂōŒႾ�����ł��B����ł��A�{1.5���ƂȂ����̂́A�ƌv�x�o�̐L�тɏ�����ꂽ�A�Ƃ̂��Ƃł��B

�u��v���Ďv���܂��H

�����āA�����㏸�̐L�тɔ䂵�Ē����̏㏸����������Ԃ������Ă����̂��A�����ŋ߂̈�т����p���o�ςւ̌����ł����B����̌��ʂ́A��Ɠ����̐L�т��}�����ĉƌv����傫�������̂Ȃ�A�����ŋ߂̌�����ς��Ȃ�������Ȃ������m��܂���B

����A7-9����GDP�m��l��12��22���ɗ\�肳��Ă��܂��B�ƌv������̂܂܂ŁAEU���E���ɂ�Ɠ������������̃g�����h�ɂȂ�̂��ɒ��ڂ��܂��傤�B

�@(���͎���) �l����GDP����l�i2017�N10��25�����\���ʌ��؍ρj

�@(���͎���) �l����GDP����l�i2017�N11��23�����\���ʌ��؍ρj

�@(���͎���) �l����GDP�m��l�i2017�N9��29�����\���ʌ��؍ρj

����l�́A�����Q���E�nj��O��ɓK���Ă��܂��B���Ȃ��Ƃ����\����1�������߂��āA����1�����l������邱�Ƃ�27�������Ă��A����1�����Ƌt�����ɔ��]�������Ƃ�7����������܂���B

����A����l�̎s��\�z�́A�O�\�l�i��������l�j�Ƃ��������ł��i2013�N1-3�����ȍ~�A��O��2��j�B���\���ʂ��A�قڎs��\�z�ʂ�ɂȂ肪���ł��i��O6��j�B���̌��ʁA�w�W���\��́A����11�����̖߂�䗦�i1�[�l���^�����j��48���ɂ��B���A���Ȃ�㉺�����傫���Ȃ��Ă��܂��B�����͈�����ɐL�т��ɓr�����]���邱�Ƃ������A�nj��Ɍ����Ă��܂���B

�m��l���s��\�z���O�����l�ƂȂ��Ă��邱�Ƃ������A�܂��A���̎s��\�z���قړ�����܂��B�ߋ�17��̊m��l���\���̎s��\�z���O�����l�ƈقȂ������Ƃ�2��i�p�x12���j��������܂���B���\���ʂ��s��\�z�ƈقȂ������Ƃ�6��i�p�x35���j��������܂���B���̌��ʁA�m��l���nj��ɂ͂��܂�����Ă��܂���B

�y4-4-2.(2) ���Ԏw�W�z

(2-1) ����

�p���o�ςɐ�߂�l����͖�40���ł��B���̂قƂ��30�����x�������Ɉ˂���̂ł��B

���Ăł��ꂪ70�����߂邱�Ƃ܂���ƁA�e���͏������C�����܂��B�Ƃ��낪�A�ł��B�����̏�����w�W�i�������㍂���܂ށj�ɔ�ׂ�ƁA�p���̂���͌��O��ɑ傫���������܂��B

����֘A�w�W�Ƃ��āABRC�������㍂�����Ə������㍂�w�������\����܂��BBRC�������㍂�����́A���\�����̊W�i09:01���\�j�Ŕ�������������ɁA���؊J�ꎞ����USDJPY�̓����Ŕ������悭�킩��܂���B����āA��q�̌��O��̔���������̂́A�������㍂�w���̕��ł��B

�������㍂�w���̑O����E�R�A�O����͏㉺�����傫���A�\�z������ł��B�O�N��E�R�A�O�N��̐��ڂ�����ƁA2016�N�������牺�~��ƂȂ��Ă��܂��B�ꎞ�͑O�N��7�����x�܂Ŕ��オ�����Ă����̂ɁA�ŋ߂ł�1�`2���t�߂ƂȂ��Ă��܂��B�}�C�i�X�]�����߂����Ƃ�\���������܂��B

8��17���ɔ��\���ꂽ7�������ʂ͑O��������A�O���t���ڂ������2016�N12�������N�_�Ƃ��鉺�~����͂����肵�Ă��܂����B

9��14���ɔ��\���ꂽ8�������ʂ́A�v���Ԃ�ɑO�N��E�R�A�O�N�䂪�{2���ȏ�ƂȂ�܂����B���ʁA100pips���̗z���Ŕ������܂����B

10��19���ɔ��\���ꂽ9�������ʂ́A�R�A�O�N�䂪�{1.6���ւƌ����������Ƃ��n�߁A�����ǂ��炩�ƌ����ΑO����艺����܂����B����ɂ��ւ�炸�A���̌��BOE�͗��グ���s���܂����B�����ł��B

GDP�v�Z�ɂ̓R�A�w���Ȃ�ĊW����܂���B�w���̑O���䂾�������ĂƂ�ƁA3���W�v�����1�Ƃ��āA4-6�����́{1.7���A7-9�����́{2.2���ŁA���̍��{0.5��������7-9������GDP�O����Ƀv���X��^����ł��傤�B

11��16���ɔ��\���ꂽ10�������ʂ�12��14���ɔ��\���ꂽ11�������ʂ́A�O���䂪�{0.3���E�{1.1���ƍD���ł��B�A���A�O�N��͂Ƃ��Ƃ�10�����Ń}�C�i�X�]�����܂����B�O�N���2013�N�ȗ��̑傫�ȗ������݂������̂ŁA���ʂ͔��\�O�Ɏ�C�ȓ����������̂ł͂Ȃ��ł��傤���B

�@(���͎���) �������㍂�w���i2017�N11��16�����\���ʌ��؍ρj

���āA���̏������㍂�w���̎���ɂ������ẮA�w�W���\�O�Ɉ��ՂɃ|�W�V���������ׂ��ł͂���܂���B

���O10-1������20pips�ȏ�̃q�Q���`���������Ƃ͉ߋ�42��������܂��B�����āA����42���̃q�Q�̐L�т������́A�w�W���\����1�����̔��������ƊW�Ȃ��̂ł��B�{�w�W�̒��O10-1�����́A��������21pips�E�l��13pips�ƁA���傻����̎w�W�̔��\��������傫�������̂ł��B

���������A���O10-1�����̃q�Q�ł͂Ȃ��A�l�������Ȃ�Ύw�W���\���ʂ̗ǂ������������������ł��B

�܂��A���ʎ��Ƃ��āA�O���䎖�O���ف{�O�N�䎖�O���ف{3✕�R�A�O���䎖�O���ف{�R�A�O�N�䎖�O���فA�̉��̕����́A���O10-1�����l�������Ƃ̕�����v����74���ł��B

���O10-1�����́A74���̊��ғI�����Ŏs��\�z�ƑO�ʂ���A�e�ɂł��܂��B

���㍷�ٔ��ʎ��́A3✕�O���䎖�㍷�ف{1✕�O�N�䎖�㍷�ف{4✕�R�A�O���䎖�㍷�ف{2✕�R�A�O�N�䎖�㍷�فA�ŋ��܂�܂��B���̔��ʎ��̉��̕����ƒ���1������84���̊m���ŕ�����v���܂��B�O����ƃR�A�O����̔��\���ʂ̎s��\�z�Ƃ̃Y�����A���������ɋ����e������Ƃ������Ƃł��B

�A���A�����܂ł킩���Ă��Ă��A����1�����̃q�Q�̒����i�߂��̑傫���j�́A��������40���ɂ��B���Ă���̂ŁA�nj����s���Ƃ��ɂ͍��l�i���l�j�݂͂ɋC��t���Ȃ��Ƃ����܂���B�{�w�W�́A�ߋ����ς̔������傫���w�W�Ȃ̂ŁA�Q���҂������l�����������Ȃ�܂��B���������Ӗ��Ŏ��������w�W�ł��B

�ʐM���x�ɕs��������o��ł̃X�}�z����ɂ́A���܂�����Ă��܂����ˁi���x���ɂ��ڂɑ����܂����j�B

2017�N�́A�{�w�W��8���������A4��4�s�ŏ�����50���ł����B�V�i���I�P�ʂł�17��9�s�i����65���j�ł����B�����͑傫���A�����͒nj��Ŕ҉�ł��Ă���A��r�I�}�����Ă��܂��B

�Ƃ�����A�������傫���q�Q�������w�W�ł́A���������������ɂȂ��Ă��܂��܂��B2018�N�́A�|�W�V�������̎�����Ԃ������ƒZ�k���āA���v�������������Ə������}���A���̑���ɏ�������ɂ���Ă����ƈ��S�Ȏ�����s���܂��B

(2-2) ���Y

�z�H�Ɛ��Y�w���Ɛ����Ɛ��Y�w���Ƃ͓������\����܂��B���������Ɛ��Y���̊�N��100�Ƃ��Ďw���������o�ώw�W�ł��B���̐�i���̍z�H�Ɛ��Y�֘A�w�W�����������傫���A�Ƃ�������������܂��B

9��8���ɔ��\���ꂽ7�����z�H�Ɛ��Y�w���O����́{0.2���A�����������Ɛ��Y�w���O����́{0.5���ł����B

10��10���ɔ��\���ꂽ8�����z�H�Ɛ��Y�w���O����́{0.2���A�����������Ɛ��Y�w���O����́{0.4���ł����B�O����v���X���ڂ͍z�H�Ɛ��Y�w����3�����A���A�����Ɛ��Y�w����2�����A���ł��B

7-9����GDP�́A�z�H�ƁE�����ƕ���Ɋւ��Ă͉��P�����҂ł��܂��B

11��10���ɔ��\���ꂽ9�����z�H�Ɛ��Y�w���O����́{0.7���A�����������Ɛ��Y�w���O������{0.7���ł����B�\�z�Ƙ��������Ȃ�傫���������̂́A�z���ł̔����͉ߋ����ϒ��x�ł����B�O�T�ɔ��\���ꂽBOE���グ�ŁA�����͏�ɐL�ѓ�ɂȂ������Ƃ��������铮���ł����B

12��8���ɔ��\���ꂽ10�����́A�O�N�䂪�z�H�ƁE�����ƂƂ��ɑ傫���O�������܂����B���Ƃ��ƁA�O�N��̃O���t���ڂ́A��N��10�������z�H�Ɛ��Y�w���E�����Ɛ��Y�w���Ƃ��ɑ傫����������ł����̂ŁA�w�W���\����̔����͂قƂ�ǂ���܂���ł����B����11�����W�v���ʂ����\����闈�N1���ȍ~�́A�O�N�����Ȃ�ǂ������������̂ŁA���������������n�߂�Ɨ\�z����܂��B

�@(���͎���) �z�H�Ɛ��Y�w���E�����Ɛ��Y�w���i2017�N12��8�����\���ʌ��؍ρj

�{�w�W���\�O�́A2✕�z�H�Ɛ��Y�w���O���䎖�O���ف{2✕�z�H�Ɛ��Y�w���O�N�䎖�O���ف{1✕�����Ɛ��Y�w���O���䎖�O���ف{1✕�����Ɛ��Y�w���O�N�䎖�O���فA�Ƃ������ʎ���p����ƁA���̔��ʎ��̉��̕����ƒ��O10-1�����̕�����v����21���ł��i�s��v��79���j�B

�s��\�z�̑S�̓I�ȗǂ������ɑ��A�w�W���\����������Ƌt�����ɔ����������ł��B���̖��ȓ����́A�w�W���\10���O�܂łɈ�����ɒl�����������傫���Ƃ��قǃA�e�ɂȂ�܂��B���\10���O�Ƀ|�W�V�������������ꂪ���Ȃ̂ł��傤�B

�����ĈӊO�Ȃ��ƂɁA�{�w�W�Ɛ�����PMI�Ƃ͓����W�v���̎��ԍ��قɑ��ւ�����܂���i������v����50���O��j�B�O�̂��߁APMI�̑O���W�v���◂���W�v���Ɩ{�w�W�̎��ԍ��ق��r���Ă��A������v���͂�͂�50���O��ł��B

PMI���A�e�ɂ��āA�{�w�W���ʂ̗ǂ�������\�z���邱�Ƃ́A�T�C�R����U���Č��߂�̂Ɠ������Ƃ������Ƃł��B

�w�W���\����̔����́A�w�W���ʂɑf���ȕ����ɑ傫�����˂܂��B���̕����́A3✕�z�H�Ɛ��Y�w���O���䎖�㍷�ف{2✕�z�H�Ɛ��Y�w���O�N�䎖�㍷�ف{1✕�����Ɛ��Y�w���O���䎖�㍷�فA�Ƃ������ʎ���p����ƁA���̔��ʎ��̉��̕����ƒ���1�����̕�����v����79���ł��B

�܂�A�z�H�Ɛ��Y�w���̑O����E�O�N�䂪�s��\�z�ɑ��ǂ���ɂǂꂾ���Y���邩���A�{�w�W���̖͂ړI�ƂȂ�܂��B�����Ɛ��Y�w���͖������Ă��\��Ȃ��A�Ƃ͌����Ȃ����̂́A���������ւ̊�^�͍z�H�Ɛ��Y�w���ɋy�т܂���B

�{�w�W�̍ۗ������́A����1�����ƒ���11�������������������Ƃ��A�w�W���\��1���ȓ��̒�����1���o�ߌ�ɏ���m����100���ƂȂ��Ă���_�ł��B�������łȂ������ꍇ�ɂ��A76���̊m���Œ���1����������11���������������Ă��܂��B

����͂��肪���������ł��B�w�W���\��̏������������Ă���nj����Ă��A�Ƃ肠�������m���₷���̂ł��B

�I�l���m���ׂĂ��A����1�����ƒ���11�������������������ꍇ�A�����I�l���m���r���Ĕ������L�тĂ������Ƃ�3���2����x����܂��B�A���A�������łȂ�����11���������]�����ꍇ���܂߂�ƁA���̊m����50�����͂��ɏ�����x�ɉ������Ă��܂��܂��B

�Ƃ肠�����A�w�W���\��͔�����L���ƐM���đ����nj����J�n���A���̌�͒Z������ŗl�q�����Ȃ���A�������nj��Ő�ʂ��g��ł���@��N�ɉ��x������ł��傤�B���̂Ƃ��傫���҂��܂��傤�B

2017�N��10��̔��\��������s��9��1�s�ł����B�V�i���I�P�ʂł�28��10�s�i����74���j�ŁA����̕��ώ�����Ԃ�8��42�b�Ƃ�Ⓑ���Ȃ��Ă��܂����B�N��178pips���҂��A1��̕��ϗ��m��18pips�ł��B����́A�{�w�W����11�����̕��ϓI�Ȓl��21pips�ɑ���������܂���B

(2-3) �Z��

�قڔ������Ȃ����Ƃɉ����A���n�s���Y�̏���肵���炭�A����͍s���܂���B

��ȏZ��֘A�w�W�ɂ́ARICS�i�������F�s���Y�Ӓ�m����j�Z��i�w���E���C�g���[�u�Z��i�E�l�[�V�������C�h�Z��i�E����PMI�A���������܂��B

�������2017�N�㔼�͉��~��ɂȂ��Ă��܂��B

�ł��������傫������PMI�́A�Z����łȂ����ƑS�ʂ̌i�C�w�W�ł��B�����I�ɂ͉��~��ƂȂ��Ă���AEU���E���[���s��ꂽ2016�N6���������߃{�g���i46�j�ɂȂ��Ă��܂����B���̌�͂��߂������̂́A2017�N9�����ł͍Ă�50�������܂����i48.1�j�B10�����i50.8�j�A11�����i53.1�j�͎������������̂́A���߃s�[�N��5�����i56.0�j���㔲���邱�Ƃ͓���ł��傤�B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:18| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

4-4-3. �p�����x�֘A�w�W�i2017�N�Łj

�p���̖f�ՋK�͂́A�A�o�z�����E11�ʁA�A���z�����E6�ʂł��i2015�N�j�B�����āA�Γ����ړ����ƑΊO���ړ����͂Ƃ��ɐ��E2�ʂ̋K�͂ł��i2015�N�j�B

FX������Łu���ꂪ�ǂ������v�Ƃ����b�ł����A2016�N�̃u���O�W�b�g���[���ʂɂ���č��ケ��琔�����ǂ��ω�����̂���FX�ɂ��W���邩���m��܂���B����Ō��Ă�����̂́A����͍s���Ă��܂���B

�ȑO�͖f�Վ��x�P�Ƃł̔��\���悭����܂����B���̍��́A�f�Վ��x���\�O��ɏ��������̂̔������������A�ƋL�����Ă��܂��B