新規記事の投稿を行うことで、非表示にすることが可能です。

2018年09月11日

9月10日経済指標(結果検証)

今週発表される主要指標の過去分析の要点要約は、こちらに記載済です。

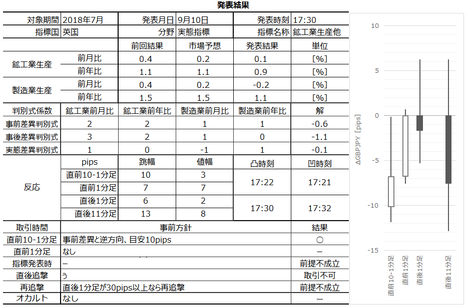

昨日は、英国鉱工業生産指数・製造業生産指数の発表が17:30にありました。

仕事を終えてスマホを見たのが17:20過ぎ。急いで、自分の分析記事を見てポジションをオーダーしたものの、そういうのは駄目ですね。通りで立ち止まって、通行の邪魔になってました。

まず分析検証です。

指標結果は前回・予想を下回り、反応は陰線でした。

事前差異判別式の解は△0.6で直前10-1分足は陽線、事後差異判別式の解は△1.1で直後1分足は陰線、実態差異判別式の解は△0.1で直後11分足は陰線でした。

分析対象期間(発表前後10分)を過ぎてGBPは上昇しています。

このGBP上昇基調は、10月中のEU離脱交渉暫定合意の可能性が先週から報道されていることと、今週のMPCに向けてのトレンドと思われます。それにも関わらず、本指標発表後10分はややGBP売り優先なので、本指標の影響力は意外に強いのかも知れません。

事前分析記事の判定を行います。この記事の分析対象範囲は、2015年1月集計分~2018年3月集計分(同年5月発表分)の39回の本指標発表前後でした。

まず、直前10-1分足での取引方針は「事前差異判別式の解と逆方向にオーダー」です。今回の事前差異判別式の解はマイナスで、結果は陽線でした。よって、判定は〇です。

次に、指標発表時の取引方針は「直前10-1分足が13pips以上跳ねたら、その方向に指標発表直前にポジションオーダー」でした。今回の直前10-1分足跳幅は10pipsなので、判定は前提不成立です。

そして、再追撃の取引方針は「直後1分足が30pips以上跳ねたら実施」でした。今回の直後1分足跳幅は6pipsなので、判定は前提不成立です。

判定が難しいのは、追撃時の取引方針です。事前方針は「初期反応方向への早期追撃開始、発表から1分過ぎたら決済機会を窺う」でした。

問題は初期反応方向の「初期」が発表から何秒後までを指すかです。

直前1分足終値は143.69円でした。これを直後1分足始値とします。

指標発表から30秒間の直後1分足が陽線となっていた時間と陰線となっていた時間は、ほぼ2:1でした。そして、指標発表から30秒後から直後1分足終値がつくまの時間は、陽線となっていた時間と陰線となっていた時間は、ほぼ1:2でした。そして、その後は陰線となっていた時間が支配的となっていました。

どのタイミングでポジションを取るかによって、追撃方向が異なります。

このような動きのとき、初期反応方向を見極めることなんてできません。よって、分析記事による事後差異判別式の解と直後1分足の方向こそ結果的に一致したものの、事前方針の「初期反応方向への早期追撃開始、発表から1分過ぎたら決済機会を窺う」は取引不可を結論とします。

分析自体はまぁ当ててたのに、ちょっともったいない気がしますが仕方ありません。

次に取引結果です。

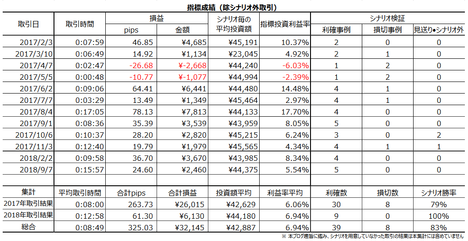

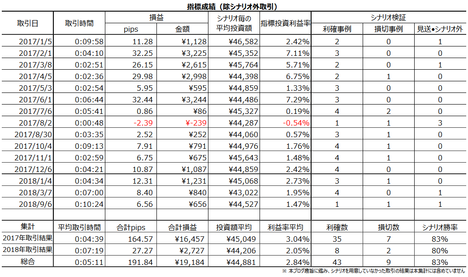

本指標取引での過去成績を挙げておきます。

次回本指標発表は10月10日です。

昨日は、英国鉱工業生産指数・製造業生産指数の発表が17:30にありました。

仕事を終えてスマホを見たのが17:20過ぎ。急いで、自分の分析記事を見てポジションをオーダーしたものの、そういうのは駄目ですね。通りで立ち止まって、通行の邪魔になってました。

ーーー$€¥£A$ーーー

まず分析検証です。

指標結果は前回・予想を下回り、反応は陰線でした。

事前差異判別式の解は△0.6で直前10-1分足は陽線、事後差異判別式の解は△1.1で直後1分足は陰線、実態差異判別式の解は△0.1で直後11分足は陰線でした。

分析対象期間(発表前後10分)を過ぎてGBPは上昇しています。

このGBP上昇基調は、10月中のEU離脱交渉暫定合意の可能性が先週から報道されていることと、今週のMPCに向けてのトレンドと思われます。それにも関わらず、本指標発表後10分はややGBP売り優先なので、本指標の影響力は意外に強いのかも知れません。

事前分析記事の判定を行います。この記事の分析対象範囲は、2015年1月集計分~2018年3月集計分(同年5月発表分)の39回の本指標発表前後でした。

まず、直前10-1分足での取引方針は「事前差異判別式の解と逆方向にオーダー」です。今回の事前差異判別式の解はマイナスで、結果は陽線でした。よって、判定は〇です。

次に、指標発表時の取引方針は「直前10-1分足が13pips以上跳ねたら、その方向に指標発表直前にポジションオーダー」でした。今回の直前10-1分足跳幅は10pipsなので、判定は前提不成立です。

そして、再追撃の取引方針は「直後1分足が30pips以上跳ねたら実施」でした。今回の直後1分足跳幅は6pipsなので、判定は前提不成立です。

判定が難しいのは、追撃時の取引方針です。事前方針は「初期反応方向への早期追撃開始、発表から1分過ぎたら決済機会を窺う」でした。

問題は初期反応方向の「初期」が発表から何秒後までを指すかです。

直前1分足終値は143.69円でした。これを直後1分足始値とします。

指標発表から30秒間の直後1分足が陽線となっていた時間と陰線となっていた時間は、ほぼ2:1でした。そして、指標発表から30秒後から直後1分足終値がつくまの時間は、陽線となっていた時間と陰線となっていた時間は、ほぼ1:2でした。そして、その後は陰線となっていた時間が支配的となっていました。

どのタイミングでポジションを取るかによって、追撃方向が異なります。

このような動きのとき、初期反応方向を見極めることなんてできません。よって、分析記事による事後差異判別式の解と直後1分足の方向こそ結果的に一致したものの、事前方針の「初期反応方向への早期追撃開始、発表から1分過ぎたら決済機会を窺う」は取引不可を結論とします。

分析自体はまぁ当ててたのに、ちょっともったいない気がしますが仕方ありません。

次に取引結果です。

本指標取引での過去成績を挙げておきます。

次回本指標発表は10月10日です。

以上

2018年09月09日

2018年9月10日~14日発表の主要経済指標の過去反応要点

2018年9月10日~9月14日の主要経済指標の過去反応パターンを挙げておきます。

論拠はリンク先に詳述し、ここでは結論だけを抜粋・紹介しています。リンク先の詳細分析記事は、現在のチャート状況や政治・経済情勢なんて全く関係なく、その指標とその発表前後の反応の過去パターンを調べていることがポイントです。

現在の情勢に応じてポジションを考慮するにせよ、過去のパターンは踏まえておきましょう。

こういう方法論が有効か否かは、こちらに検証結果を纏めています。2017年は、取引を行った全ての指標の事前分析投稿と結果検証投稿を繰り返しました。

せめて、指標発表前後に反応が伸びやすい指標とそうでない指標の区別しておけば、その分だけ負けにくくなるでしょう。

前週の成績を纏めておきます。

成績を気にするのは、過去の分析が現在も通用するのかに注意を払い続ける必要があるためです。

前週の分析成績は12勝5敗、前提を満たさなかったことが7回、判定不可が5回でした。オカルトは含めていません。判定は、リンク先の詳細分析記事の結論が、今回の発表でも通用したかを判定しています。

前週の取引成績は10勝1敗、それとは別に事前方針にない取引で1敗、取引中止が2回でした。取引時間は35分52秒で、損益は+57.33pipsでした。

取引した1分足1本当たり1pips強というペースは、2017年並みです。2018年になってからは、やや反応が小さい指標が多かったので、これは良い兆候です。

さて、今週の主要指標の過去反応要点は以下の通りです。

9月10日(月)

9月11日(火)

9月12日(水)

9月13日(木)

9月14日(金)

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

論拠はリンク先に詳述し、ここでは結論だけを抜粋・紹介しています。リンク先の詳細分析記事は、現在のチャート状況や政治・経済情勢なんて全く関係なく、その指標とその発表前後の反応の過去パターンを調べていることがポイントです。

現在の情勢に応じてポジションを考慮するにせよ、過去のパターンは踏まえておきましょう。

こういう方法論が有効か否かは、こちらに検証結果を纏めています。2017年は、取引を行った全ての指標の事前分析投稿と結果検証投稿を繰り返しました。

せめて、指標発表前後に反応が伸びやすい指標とそうでない指標の区別しておけば、その分だけ負けにくくなるでしょう。

ーーー$€¥£A$ーーー

前週の成績を纏めておきます。

成績を気にするのは、過去の分析が現在も通用するのかに注意を払い続ける必要があるためです。

前週の分析成績は12勝5敗、前提を満たさなかったことが7回、判定不可が5回でした。オカルトは含めていません。判定は、リンク先の詳細分析記事の結論が、今回の発表でも通用したかを判定しています。

前週の取引成績は10勝1敗、それとは別に事前方針にない取引で1敗、取引中止が2回でした。取引時間は35分52秒で、損益は+57.33pipsでした。

取引した1分足1本当たり1pips強というペースは、2017年並みです。2018年になってからは、やや反応が小さい指標が多かったので、これは良い兆候です。

ーーー$€¥£A$ーーー

さて、今週の主要指標の過去反応要点は以下の通りです。

9月10日(月)

- 17:30 7月集計分英国鉱工業生産指数・製造業生産指数

先に発表されている製造業PMIとの相関はありません。

指標発表後の早期追撃開始と、直後11分足跳幅が30pips以上に伸びたら再追撃に分があります。

9月11日(火)

- 17:30 7・8月集計分英国雇用統計

事後差異がプラスだったときは素直に陽線での反応が期待できるものの、マイナスだった場合は陰線で反応するかどうかちょっと怪しいところがあります。追撃は陽線のとき行いましょう。

直近のEU離脱を巡る情勢を踏まえると、この過去パターンが逆に「事後差異がプラスのときに陽線になるか否かが怪しく、マイナスなら素直に陰線」にならないかを注視しています。ここ数か月では、まだそうした変化は起きていないようです。 - 18:00 9月集計分独国ZEW景況感調査

多くの指標解説で期待指数に注目が集まるように誘導されています。けれども、指標発表直後の反応方向との一致率が高いのは現況指数の方です。また、単月毎の指標結果の良し悪しは、Ifo業況指数と相関がありません。

直前10-1分足と事後差異の方向一致率は67%です。そして、直前1分足と直後1分足の方向一致率は18%(不一致率82%)です。これら数字から、本指標の取引参加者は、指標発表後の反応方向がほぼ掴めている可能性があります(自分だけがそのことを知らない、というのは癪ですよね)。

9月12日(水)

- 21:30 8月集計分米国PPI

輸入物価指数やISM製造業価格指数との相関は高くないので、それらは参考になりません。

つまらないけれど、指標発表直後の早期追撃開始・早期利確が基本です。あまり大きな反応が起きない指標なので、指標発表後の追撃は反応が10pips付近に達してからは、諦めた方が良いでしょう。

9月13日(木)

- 10:30 8月集計分豪州雇用統計

指標発表前は、市場予想がどうあれ、どっちに反応するかがわかりません。指標発表直後は逆ヒゲを形成したことがときどきあるので注意が必要です。逆ヒゲは10秒以内に解消されたことが多いようです。

直後1分足終値と直後11分足終値は、過去全てを平均するとほぼ同じです。指標発表から1分を過ぎてピークやボトムの見極めが大事です。 - 20:00 英国(BOE)金融政策(市場予想通り現状維持の場合)

前回MPCでの利上げにより、今回の焦点は今後の利上げ時期・回数についての見解が注目されています。

直前10-1分足は、直後1分足との方向一致率が67%で、3回に2回の割合で政策発表後の反応方向を示唆しています。また、直前10-1分足が大きく跳ねたときには、直後1分足の反応方向を示唆している可能性が高いと言えます。

初期反応方向への早期追撃が基本です。但し、直後1分足が陽線なら20pips以上のとき、陰線なら40pips以上のとき、直後11分足は直後1分足よりも反応を伸ばしています。それら以外のときは、少し早めに利確した方が良いでしょう。 - 20:45 欧州(ECB)金融政策(市場予想通り現状維持の場合)

今回の注目内容は、年内QE終了が確定するか否かです。

直後1分足と直後11分足の方向一致率は79%で、方向一致時に直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしたことは100%です。でも、終値同士を比べると、直後1分足を超えて直後11分足が反応を伸ばしていたことは50%未満です。

追撃は早めに行って早めに終えるようにしましょう。

さて、とても勧められませんが、なかには一獲千金を狙って発表時刻を跨いでポジションを持つ人もいるでしょう。

BOEもECBも今回は「市場予想通り現状維持(政策金利とQE規模について)」になると見込まれています。そうであるにせよ、万が一の「市場予想に反した」ときや声明等で今後の方針が予想外だったときの反応は、予め頭に入れておくべきです。

金融政策発表時の「市場予想に反したとき」は50pips以上の瞬間的な跳ねが起きます。もし反対ポジションを持っていたならすぐに損切・ドテンです。ドテン(反対ポジションを取り直すこと)は損切の後です。こうしたサプライズが起きた場合、直後1分足は最終的に100pips以上に反応を伸ばしがちです。分速100pipsもの反応が起きているときは、慌てて新規ポジションを取ろうとしても、なかなかオーダーが成立しません。含損をキャンセルする反対ポジションを新規に取ろうとしているうちにも、含損がどんどん増えてしまいます。

だから、必ず「損切・ドテンの順」です。

そもそも、金融政策発表時の取引は追撃が基本です。 - 21:30 ECB総裁会見

- 21:30 8月集計分米国CPI

ECB総裁会見が定刻に始まっても、CPI発表直後はCPIの結果に基づき反応し、すぐに伸びが止まるか戻すかしがちです。指標発表前と指標発表数分後からはECB総裁会見内容に応じた動きとなります。反応方向への影響力が(ECB総裁会見>米国CPI)の順なのです。

よって、今回の米国CPI発表前後のUSDJPYの動きは、指標発表直後の方向を除いて過去の分析と関係ありません。

9月14日(金)

- 21:30 8月集計分米国小売売上高

- 21:30 8月集計分米国輸入物価指数

過去、両指標が同時発表されたときの反応方向への影響力は、圧倒的に(小売売上高>輸入物価指数)です。小売売上高だけに注目しておけば良いでしょう。 - 22:15 8月集計分米国設備稼働率・鉱工業生産指数・製造業生産指数

直後1分足は、直前1分足との方向一致率が33%(不一致率67%)なので、指標発表直前に直前1分足値幅方向と逆にポジションをオーダーすれば良いでしょう。

追撃は、指標発表直後に反応方向を確認したら早期開始し、指標発表から1分が過ぎたら利確の機会を窺います。 - 23:00 8月集計分米国UM消費者信頼感指数速報値

オカルトになりますが、本指標は市場予想後追い型のため、現在のように上昇基調のときは毎回ロングをオーダーし続ければ複数回での成績はプラスになります。一方、なぜか本指標は前月集計分のISM非製造業景況指数との不一致率が高い点も不思議です。今回については、このふたつのオカルト手法が矛盾しています(上昇基調で、ISMは改善)。

今回は取引しません。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

2018年09月06日

9月7日指標(事後検証済)

明日は21:30に8月集計分米国雇用統計の発表があります。

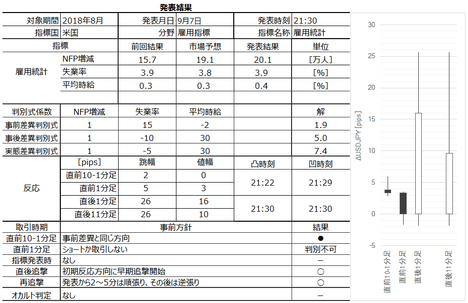

以下に用いている図表は、リンク先詳細分析記事よりも最新結果を反映(2018年8月発表までを反映)しています。詳細分析記事と数値が異なるのはそのためです。

市場予想は、NFP増減が19.1万人(前回15.7万人)、失業率は3.8%(前回3.9%)、平均時給は0.3%(前回0.3%)で、事前差異は+1.9です。

最近の反応は小さいので、大きく反応する指標だと思っていると、利確の機会を逸しかねません。そこに気を付けた方が良いでしょう。もし今回は久しぶりに大きく反応したのに早めの利確で損をした、と思う方とは気が合わないのかも知れません。残念です。

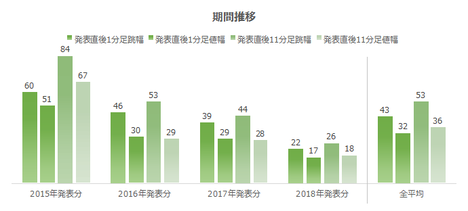

直後1分足と直後11分足の2015年以降毎年の最新平均pips(前月までを反映)を下図に示します。

前述の通り、本指標は以前のように大きく反応する指標ではなくなっていることがわかります。

本指標の反応程度をイメージできたら、次は反応方向への興味に応えたいところですが、本指標では慎重に「わからない」が結論です。

NFPの先行指標であるADP雇用統計やISM製造業雇用指数やISM非製造業雇用指数の結果がどうあれ、本指標発表直後にどちらに反応するかはわかりません。各先行指標の良し悪しと本指標発表直後の良し悪しとは、一致率があまり高くありません。

ここで、本指標結果の良し悪しとは、1✕NFP増減[万人]の事後差異-10✕失業率[%]の事後差異+30✕平均時給の事後差異[%]、という判別式を用いて判定します。事後差異とは、発表結果ー市場予想、のことです。

この判別式の解がプラス(マイナス)のとき、直後1分足が陽線(陰線)だったことは、過去86%に達します。この判別式があってこそ、本指標は指標発表直後の反応が非常に素直だと言えます。

先述の先行指標は、この判別式においてNFP増減に関してしか先行示唆していません。だから、各先行指標の発表結果の良し悪しは、本指標発表直後の反応方向を予想する手段たり得ない訳です。

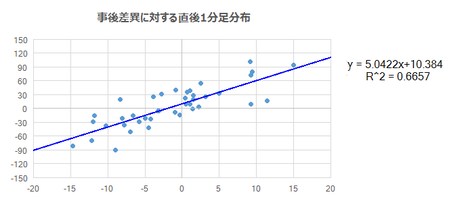

この判別式の解(横軸)と直後1分足終値(縦軸)の関係を下図に示します。

図から、判別式の解の正負・程度と直後1分足の正負・程度が、全体として眺めるとだいたい比例していたことがわかります。がしかし、個別のドットは回帰線(青線)の上下に結構ばらついています。

このことから、判別式は毎月の取引の目安を与えても、毎月の取引で勝ち負けの頼りにはなりません。何回・何10回の取引で回帰線を目安に利確/損切のポイントを決め続けれていなければ、その効果が実感できない訳です。

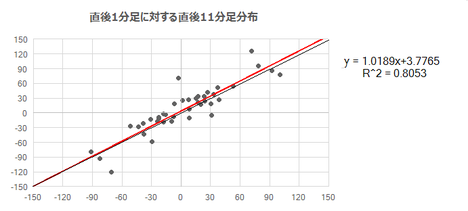

次に、直後1分足終値(横軸)から10分後(縦軸)に同じ方向に反応を伸ばしていたかを下図に示します。

図から、指標発表から1分後に対し、その10分後の反応がほとんど伸びていないことがわかります。回帰線(赤線)の係数は1.02ですから、過去を平均すると、直後1分足終値に対し直後11分足終値は2%しか反応を伸ばしていなかった訳です。

もしも、指標発表前後にポジションをオーダーして、それが当たったとしても、指標発表直後の1分を過ぎると、その後の10分で反応を伸ばさないのです。ポジションを持ち続けるなら、我慢強さが少なくとも10分以上もたないと、過去の平均値で考える限り意味ありません。もしもそのポジションが含損を抱えていたら、値を戻すことを期待しても、それは淡い期待です。我慢強さも、含益を持っているときの何倍も必要になるでしょう。

狙いは1点です。

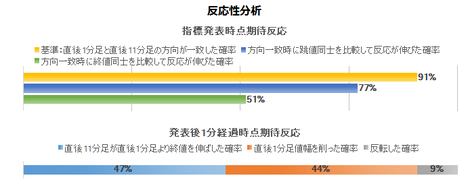

指標発表時点から見ると、直後1分足と直後11分足の方向が一致していたことは、過去91%にも達しています。その91%の方向一致時だけに注目すると、直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしていたことは77%です。本指標は、初期反応方向に伸び続けることが、指標発表から1分を過ぎても4回に3回は続きます。よって、指標発表から1分以内に追撃を開始し、1分を過ぎたら利確の機会を窺いましょう。

例え、直後1分足と直後11分足の方向一致率が91%あっても、その91%のうち直後1分足終値を超えて直後11分足終値が同じ方向に伸びていたことは51%です。ここだと思ったときに利確しないと、ずーと反応が伸びるのを待っていなければいけない訳です。ずーと待っていても、反応が伸びるとは限りません。

雇用統計発表の直近前後にポジションをわざわざ持つのに、そのポジションを長持ちするということは、雇用統計の結果がその後のトレンドに影響を与え続ける、と見なしていることになります。

けれども、これまでのFRB幹部発言によれば、既に現在の雇用情勢に満足しているのです。ポジション長持ちは、そういう状況も踏まえた中長期の相場観に基づくものであるべきです。それなら、雇用統計の直前直後に危ない橋を渡ってポジションを持つ意味なんてありません。

一部のプロが指標発表前後の取引を嫌うことには、きちんと一貫した考えがあってのことなのです。そういう助言をしてくれるプロはさすがです。

でも、プロじゃなくて趣味で雇用統計を愉しむのです。疲れた週末に時間をわざわざ充てるのは、だらだらと変化するチャートを愉しめないから、それが短時間に圧縮された期間に集中し、その集中期間のために十分な予習をだらだらやっておくのです。

これが「瞬間最大IQで賢いヤツに勝つ」という戦略です。FXで学んだことじゃないけれど。

以下は9月9日07時頃に追記しています。

事前分析結果を検証しておきます。

発表結果は改善で、反応は素直に陽線でした。

指標発表前は、事前差異判別式の解がプラスだったにも関わらず陰線でした。ISM製造業雇用指数とISM非製造業雇用指数は改善だったものの、ADP雇用統計が前月より悪化していたことが影響したのかも知れません。

指標発表後は、発表から3分過ぎまで反応を伸ばしてその後は分析対象期間の10分後ぐらいまで戻して、ほぼ過去の傾向通りの動きとなりました。

指標結果について、このブログでは注視していない平均時給前年比が+2.9%と、2009年6月以来の高水準となりました。

事前分析の判定は、直前10-1分足が事前差異がプラスだったのに陰線となり●です。

指標発表直後追撃は、指標発表から1分以内のどの時点でロングをオーダーしても、発表から5分過ぎまでになら利確できました。よって、判定は〇です。

直後1分足終値は110.98円で、発表から3分後は111.02円、5分後は110.98円、11分後は110.92円でした。

取引結果を纏めておきます。

久しぶりの事前分析を示した上での取引でしたが、過去のパターンに照らした取引は有効です。

過去成績を挙げておきます。

次回本指標発表は10月5日です。

以下に用いている図表は、リンク先詳細分析記事よりも最新結果を反映(2018年8月発表までを反映)しています。詳細分析記事と数値が異なるのはそのためです。

ーーー$€¥£A$ーーー

市場予想は、NFP増減が19.1万人(前回15.7万人)、失業率は3.8%(前回3.9%)、平均時給は0.3%(前回0.3%)で、事前差異は+1.9です。

最近の反応は小さいので、大きく反応する指標だと思っていると、利確の機会を逸しかねません。そこに気を付けた方が良いでしょう。もし今回は久しぶりに大きく反応したのに早めの利確で損をした、と思う方とは気が合わないのかも知れません。残念です。

直後1分足と直後11分足の2015年以降毎年の最新平均pips(前月までを反映)を下図に示します。

前述の通り、本指標は以前のように大きく反応する指標ではなくなっていることがわかります。

本指標の反応程度をイメージできたら、次は反応方向への興味に応えたいところですが、本指標では慎重に「わからない」が結論です。

NFPの先行指標であるADP雇用統計やISM製造業雇用指数やISM非製造業雇用指数の結果がどうあれ、本指標発表直後にどちらに反応するかはわかりません。各先行指標の良し悪しと本指標発表直後の良し悪しとは、一致率があまり高くありません。

ここで、本指標結果の良し悪しとは、1✕NFP増減[万人]の事後差異-10✕失業率[%]の事後差異+30✕平均時給の事後差異[%]、という判別式を用いて判定します。事後差異とは、発表結果ー市場予想、のことです。

この判別式の解がプラス(マイナス)のとき、直後1分足が陽線(陰線)だったことは、過去86%に達します。この判別式があってこそ、本指標は指標発表直後の反応が非常に素直だと言えます。

先述の先行指標は、この判別式においてNFP増減に関してしか先行示唆していません。だから、各先行指標の発表結果の良し悪しは、本指標発表直後の反応方向を予想する手段たり得ない訳です。

この判別式の解(横軸)と直後1分足終値(縦軸)の関係を下図に示します。

図から、判別式の解の正負・程度と直後1分足の正負・程度が、全体として眺めるとだいたい比例していたことがわかります。がしかし、個別のドットは回帰線(青線)の上下に結構ばらついています。

このことから、判別式は毎月の取引の目安を与えても、毎月の取引で勝ち負けの頼りにはなりません。何回・何10回の取引で回帰線を目安に利確/損切のポイントを決め続けれていなければ、その効果が実感できない訳です。

次に、直後1分足終値(横軸)から10分後(縦軸)に同じ方向に反応を伸ばしていたかを下図に示します。

図から、指標発表から1分後に対し、その10分後の反応がほとんど伸びていないことがわかります。回帰線(赤線)の係数は1.02ですから、過去を平均すると、直後1分足終値に対し直後11分足終値は2%しか反応を伸ばしていなかった訳です。

もしも、指標発表前後にポジションをオーダーして、それが当たったとしても、指標発表直後の1分を過ぎると、その後の10分で反応を伸ばさないのです。ポジションを持ち続けるなら、我慢強さが少なくとも10分以上もたないと、過去の平均値で考える限り意味ありません。もしもそのポジションが含損を抱えていたら、値を戻すことを期待しても、それは淡い期待です。我慢強さも、含益を持っているときの何倍も必要になるでしょう。

狙いは1点です。

指標発表時点から見ると、直後1分足と直後11分足の方向が一致していたことは、過去91%にも達しています。その91%の方向一致時だけに注目すると、直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしていたことは77%です。本指標は、初期反応方向に伸び続けることが、指標発表から1分を過ぎても4回に3回は続きます。よって、指標発表から1分以内に追撃を開始し、1分を過ぎたら利確の機会を窺いましょう。

例え、直後1分足と直後11分足の方向一致率が91%あっても、その91%のうち直後1分足終値を超えて直後11分足終値が同じ方向に伸びていたことは51%です。ここだと思ったときに利確しないと、ずーと反応が伸びるのを待っていなければいけない訳です。ずーと待っていても、反応が伸びるとは限りません。

雇用統計発表の直近前後にポジションをわざわざ持つのに、そのポジションを長持ちするということは、雇用統計の結果がその後のトレンドに影響を与え続ける、と見なしていることになります。

けれども、これまでのFRB幹部発言によれば、既に現在の雇用情勢に満足しているのです。ポジション長持ちは、そういう状況も踏まえた中長期の相場観に基づくものであるべきです。それなら、雇用統計の直前直後に危ない橋を渡ってポジションを持つ意味なんてありません。

一部のプロが指標発表前後の取引を嫌うことには、きちんと一貫した考えがあってのことなのです。そういう助言をしてくれるプロはさすがです。

でも、プロじゃなくて趣味で雇用統計を愉しむのです。疲れた週末に時間をわざわざ充てるのは、だらだらと変化するチャートを愉しめないから、それが短時間に圧縮された期間に集中し、その集中期間のために十分な予習をだらだらやっておくのです。

これが「瞬間最大IQで賢いヤツに勝つ」という戦略です。FXで学んだことじゃないけれど。

以上

ーーー$€¥£A$ーーー

以下は9月9日07時頃に追記しています。

【事後検証】

事前分析結果を検証しておきます。

発表結果は改善で、反応は素直に陽線でした。

指標発表前は、事前差異判別式の解がプラスだったにも関わらず陰線でした。ISM製造業雇用指数とISM非製造業雇用指数は改善だったものの、ADP雇用統計が前月より悪化していたことが影響したのかも知れません。

指標発表後は、発表から3分過ぎまで反応を伸ばしてその後は分析対象期間の10分後ぐらいまで戻して、ほぼ過去の傾向通りの動きとなりました。

指標結果について、このブログでは注視していない平均時給前年比が+2.9%と、2009年6月以来の高水準となりました。

事前分析の判定は、直前10-1分足が事前差異がプラスだったのに陰線となり●です。

指標発表直後追撃は、指標発表から1分以内のどの時点でロングをオーダーしても、発表から5分過ぎまでになら利確できました。よって、判定は〇です。

直後1分足終値は110.98円で、発表から3分後は111.02円、5分後は110.98円、11分後は110.92円でした。

取引結果を纏めておきます。

久しぶりの事前分析を示した上での取引でしたが、過去のパターンに照らした取引は有効です。

過去成績を挙げておきます。

次回本指標発表は10月5日です。

以上

タグ:雇用統計

9月6日指標(事後検証済)

明日は、21:15に8月集計分米国ADP雇用統計、23:00に8月集計分米国ISM非製造業景況指数、が発表されます。

まず、米国ADP雇用統計です。

民間雇用者数の市場予想は18.8万人(前回21.9万人)で、事前差異は△3.1です。

週次失業保険申請件数は毎週木曜に発表されています。この指標内容のひとつに、4週平均失業保険受給申請というのがあります。4週平均失業保険受給申請数は、原理的にADP民間雇用者数とは逆相関の関係があります。この逆相関関係は、過去89%成立しています。

直近の4週平均失業保険申請件数(8月30日発表)は、前月(7月26日発表)に対し△0.575万人です。逆相関の関係なので、今回の本指標発表結果は前月より増加、と予想されます。

一方、市場予想は前回以下なっているので、今回は市場予想を上回ると予想されます。発表結果が市場予想を上回った場合、直後1分足が陽線となる期待的中率は75%です。

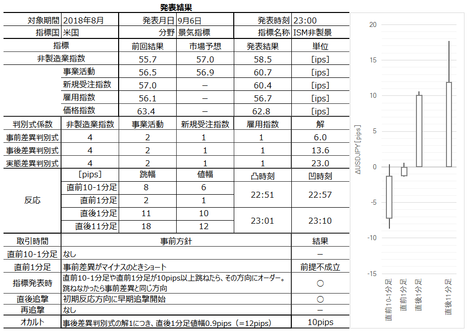

次に、米国ISM非製造業景況指数です。

市場予想は、非製造業景況指数が55.8(前回55.7)、事業活動指数が56.9(前回56.5)で、事前差異は+1.2です。

指標発表後は、4✕非製造業景況指数の事後差異+2✕事業活動指数の事後差異+1✕受注指数の事後差異+1✕雇用指数の事後差異+1✕価格指数、という判別式が有効です。ここで事後差異とは、発表結果ー市場予想、のことを指しています。直後1分足終値は、この判別式の解が1につき0.9pipsぐらい反応しがちです。

指標発表直後の数分間は、直後1分足と直後11分足の方向一致率が高く、且つ、後者跳幅が前者跳幅を超えて反応を伸ばしたことが多く、早期追撃開始・早期決済です。

最終的に直後11分足は、直前1分足と逆方向に伸びることが多いので(期待的中率66%)、指標発表から1分を過ぎたらそのことを念頭にポジション方向を考えましょう。

以下は9月8日20:30頃に追記しています。

まずは米国ADP雇用統計の分析検証です。

今回から、詳細分析の取引方針にないオカルトも検証欄を設けました。オカルトではなく、きちんと意味があるのに私が因果関係を軽く見ているだけかも知れません。長く続ければ、その答えが判る日もきっとくるでしょう。

指標結果(民間雇用者数)は前回・予想を下回り、反応は素直に陰線でした。

さてここで、本指標と同時発表された週次失業保険申請件数(20.3万件)と4週平均失業保険申請件数(20.95万件)は、1969年12月以来の少なさだったそうです。

失業保険申請件数が少ないということは、素直に反応すれば陽線で良いはずです。ところが、結果が陰線である以上、ADPの影響力>週次失業保険申請件数の影響力、ということになります。

そして、これだけ長く雇用情勢が良い状態なら、民間雇用者数が減って失業保険申請件数も減っているのは、必ずしも悪い内容ではない、という気がします。それでも民間雇用者数が市場予想を下回ったことに陰線で反応したことは、本指標の事後差異(=発表結果ー市場予想)の重要性を再認識できた結果でした。

分析結果の判定を行います。

指標発表時と再追撃は、詳細分析記事に記した前提条件を満たしていません。よって、判定不可です。

直前1分足は、事前差異がマイナスだったにも関わらず、陽線で反応しました。よって、判定は●です。

直後追撃は、陰線方向への反応が分析対象期間の指標発表後11分に亘って伸びていました。初期反応方向への追撃を行えば利確できた公算が高く、判定は〇です。

今回から判定を行うオカルトについては、判定は●です。事前投稿していたように、今回の発表結果は市場予想を上回ると分析していたので、言い訳できません。

次に取引結果です。

背景が黄色の列は、シナリオ外取引です。

シナリオ外取引では、今回の事前分析記事に記していたように、発表結果が市場予想を上回ると見込み、指標発表直前にロングをオーダーしました。

追撃は、指標発表後1分を過ぎたら利確の機会を窺うことになっていました。

正直なところ、この日の昼間に米大統領が「次は(貿易摩擦の難癖先が)日本だ」と発言したらしく、111円を割るということも想定したものの、そうはなりませんでした。一方、もしも指標発表直後が陽線なら、こんなに長く追撃ポジションを持てなかったでしょう。

このブログを始めてからの本指標での成績を下表に纏めておきます。

実際には今年も本指標ではほぼ毎回取引しているものの、事前に分析記事を投稿していない取引は下表に含めていません。それは、このブログの主張が「きちんと過去の傾向を分析すれば、実は経済指標発表前後の取引こそ素人向けだ」という点にあります。だから、事前投稿してから結果検証するという投稿を繰り返しています。

なお、2018年は成績が悪いのでなく、忙しくて事前投稿できていなかっただけです。ADP雇用統計は、ホンモノの雇用統計より勝ちやすいという印象を持っています。

本指標次回発表は10月3日です。

米国ISM非製造業景況指数も検証しておきます。

指標結果は改善で、反応は素直に陽線でした。

事後差異判別式の解は+13.6で、✕0.9=12pipsなので、実際の直後1分足値幅10pipsは過去の傾向通りだったと言えるでしょう。

事前分析結果は、直前1分足が前提不成立だった他は〇です。

取引は、事前シナリオ通りに行い、問題ありません。

2018年になって、本指標では初めての事前公開取引でした。過去成績は下表の通りです。

本指標次回発表は10月3日です。

ーーー$€¥£A$ーーー

まず、米国ADP雇用統計です。

民間雇用者数の市場予想は18.8万人(前回21.9万人)で、事前差異は△3.1です。

週次失業保険申請件数は毎週木曜に発表されています。この指標内容のひとつに、4週平均失業保険受給申請というのがあります。4週平均失業保険受給申請数は、原理的にADP民間雇用者数とは逆相関の関係があります。この逆相関関係は、過去89%成立しています。

直近の4週平均失業保険申請件数(8月30日発表)は、前月(7月26日発表)に対し△0.575万人です。逆相関の関係なので、今回の本指標発表結果は前月より増加、と予想されます。

一方、市場予想は前回以下なっているので、今回は市場予想を上回ると予想されます。発表結果が市場予想を上回った場合、直後1分足が陽線となる期待的中率は75%です。

ーーー$€¥£A$ーーー

次に、米国ISM非製造業景況指数です。

市場予想は、非製造業景況指数が55.8(前回55.7)、事業活動指数が56.9(前回56.5)で、事前差異は+1.2です。

指標発表後は、4✕非製造業景況指数の事後差異+2✕事業活動指数の事後差異+1✕受注指数の事後差異+1✕雇用指数の事後差異+1✕価格指数、という判別式が有効です。ここで事後差異とは、発表結果ー市場予想、のことを指しています。直後1分足終値は、この判別式の解が1につき0.9pipsぐらい反応しがちです。

指標発表直後の数分間は、直後1分足と直後11分足の方向一致率が高く、且つ、後者跳幅が前者跳幅を超えて反応を伸ばしたことが多く、早期追撃開始・早期決済です。

最終的に直後11分足は、直前1分足と逆方向に伸びることが多いので(期待的中率66%)、指標発表から1分を過ぎたらそのことを念頭にポジション方向を考えましょう。

以上

ーーー$€¥£A$ーーー

以下は9月8日20:30頃に追記しています。

【事後検証】

まずは米国ADP雇用統計の分析検証です。

今回から、詳細分析の取引方針にないオカルトも検証欄を設けました。オカルトではなく、きちんと意味があるのに私が因果関係を軽く見ているだけかも知れません。長く続ければ、その答えが判る日もきっとくるでしょう。

指標結果(民間雇用者数)は前回・予想を下回り、反応は素直に陰線でした。

さてここで、本指標と同時発表された週次失業保険申請件数(20.3万件)と4週平均失業保険申請件数(20.95万件)は、1969年12月以来の少なさだったそうです。

失業保険申請件数が少ないということは、素直に反応すれば陽線で良いはずです。ところが、結果が陰線である以上、ADPの影響力>週次失業保険申請件数の影響力、ということになります。

そして、これだけ長く雇用情勢が良い状態なら、民間雇用者数が減って失業保険申請件数も減っているのは、必ずしも悪い内容ではない、という気がします。それでも民間雇用者数が市場予想を下回ったことに陰線で反応したことは、本指標の事後差異(=発表結果ー市場予想)の重要性を再認識できた結果でした。

分析結果の判定を行います。

指標発表時と再追撃は、詳細分析記事に記した前提条件を満たしていません。よって、判定不可です。

直前1分足は、事前差異がマイナスだったにも関わらず、陽線で反応しました。よって、判定は●です。

直後追撃は、陰線方向への反応が分析対象期間の指標発表後11分に亘って伸びていました。初期反応方向への追撃を行えば利確できた公算が高く、判定は〇です。

今回から判定を行うオカルトについては、判定は●です。事前投稿していたように、今回の発表結果は市場予想を上回ると分析していたので、言い訳できません。

次に取引結果です。

背景が黄色の列は、シナリオ外取引です。

シナリオ外取引では、今回の事前分析記事に記していたように、発表結果が市場予想を上回ると見込み、指標発表直前にロングをオーダーしました。

追撃は、指標発表後1分を過ぎたら利確の機会を窺うことになっていました。

正直なところ、この日の昼間に米大統領が「次は(貿易摩擦の難癖先が)日本だ」と発言したらしく、111円を割るということも想定したものの、そうはなりませんでした。一方、もしも指標発表直後が陽線なら、こんなに長く追撃ポジションを持てなかったでしょう。

このブログを始めてからの本指標での成績を下表に纏めておきます。

実際には今年も本指標ではほぼ毎回取引しているものの、事前に分析記事を投稿していない取引は下表に含めていません。それは、このブログの主張が「きちんと過去の傾向を分析すれば、実は経済指標発表前後の取引こそ素人向けだ」という点にあります。だから、事前投稿してから結果検証するという投稿を繰り返しています。

なお、2018年は成績が悪いのでなく、忙しくて事前投稿できていなかっただけです。ADP雇用統計は、ホンモノの雇用統計より勝ちやすいという印象を持っています。

本指標次回発表は10月3日です。

ーーー$€¥£A$ーーー

米国ISM非製造業景況指数も検証しておきます。

指標結果は改善で、反応は素直に陽線でした。

事後差異判別式の解は+13.6で、✕0.9=12pipsなので、実際の直後1分足値幅10pipsは過去の傾向通りだったと言えるでしょう。

事前分析結果は、直前1分足が前提不成立だった他は〇です。

取引は、事前シナリオ通りに行い、問題ありません。

2018年になって、本指標では初めての事前公開取引でした。過去成績は下表の通りです。

本指標次回発表は10月3日です。

以上

2018年09月04日

9月5日指標(事後検証済)

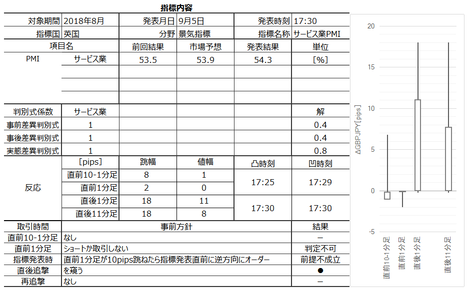

明日は、10:30に豪州GDP、17:30に英国サービス業PMIが発表されます。

4-6月期集計分豪州GDPは、前日のRBA声明や総裁会見結果に注視しておきましょう。同声明や総裁会見では、直近以降に発表される指標の良し悪しに触れることがあります。

9月3日夜の時点における市場予想は、前期比+0.8%(前回+1.0%)、前年比+2.8%(前回+3.1%)で、事前差異判別式の解は△0.5です。市場予想は、指標発表直前に再確認しておきましょう。

過去の平均的な指標発表後の反応程度はかなり大きく、その反応方向は発表結果の市場予想に対する良し悪しに非常に素直で、反応は一方向に伸びがちです。その平均値は、事後差異が0.1毎に、直後1分足値幅は6pips反応しています。直後1分足値幅に対し、直後11分足は28%伸びがちです。

けれども、過去の反応程度の平均値でなく回数を見てみると、直後1分足を超えて直後11分足が一方向に伸びたことは決して多くありません。だから、指標発表後の追撃には工夫が必要な指標です。

指標発表後は、上下動のタイミングをうまく捉えるしか勝ちようがありません。過去の反転率の低さ(頻度10%)や、事後差異との方向一致率の高さ(95%)を踏まえると、方向は事後差異と同じで、直後1分足がまだ17pips以下のときに追撃を始めないとケガの元です。

また、再追撃は指標発表から1分を過ぎてから、直後1分足終値よりも戻したときだけ追撃し、同終値を超えたら利確を繰り返す、という方法が良いでしょう。

本指標の詳細分析はこちらです。

8月集計分英国サービス業PMIは、先に発表されている製造業PMIとの単月毎の相関がありません。その製造業PMIは、鉱工業生産指数や製造業生産指数と単月毎の相関がありません。本指標も、小売売上高指数との単月毎の相関がありません。

だったら、景気指標というのは一体何の役のためにあるのかと、不思議で仕方ありません。でも、そんなことはどうでも良いことです。本指標発表直後は、以前から大きく反応します。

不思議なことと言えば、2か月前のEURGBPでGDP高だったかGBP安だったかと、71%の方向一致率があります。なぜ2か月前かはさておき、EURGBPであることは英国の貿易の大半がEU向けであることから説明できます。

今回発表8月集計分の2か月前の6月月足EURGBPは、GBP安に振れています。2か月前がGBP安のとき、本指標が前回より悪化したことが71%です。けれども、現時点における本指標市場予想は53.9(前回53.5)です。今回発表結果が市場予想を下回る期待的中率は71%、と読み替えることができます。

この話はオカルトと解釈し、指標発表時刻を跨いだポジションの根拠にはしません。

指標発表時刻を跨ぐポジションは、直前1分足跳幅が10pips以上だったとき(なりそうなとき)、指標発表直前に直前1分足が跳ねた方向と逆にポジションをオーダーします。このポジションは、指標発表直後の跳ねで利確/損切です。

追撃は、直後1分足と直後11分足の方向一致率が高く(79%)、且つ、直後11分足跳幅は直後1分足跳幅を超えがち(その79%のうち71%)なので、初期反応方向に追撃し、指標発表から1分を過ぎたら利確の機会を窺います。

本指標の詳細分析はこちらです。

以下は9月5日21:30頃に追記しています。

取引できなかったので、分析検証のみとなります。10:30とか17:30とかに発表があるのは、このブログのせいではありません。

分析と取引とは別物なのですが、まぁそのうち取引できるときもあるでしょう。それまでは分析の精度を高めるしかありません。

まずは豪州GDPの分析検証です。

かなり良い数字となり、反応は素直に陽線でした。

ロイター解説を引用すると「前年比伸び率はほぼ6年ぶりの数字」で、「急速な人口増加が住宅やインフラの需要を刺激し、消費支出を後押しした」結果だそうです。

反応程度は、過去の平均値から言えば、事後差異が0.1毎に直後1分足値幅は6pips反応していました。そして、直後1分足値幅に対し、直後11分足は28%伸びがちでした。

結果は、直後1分足値幅が、事後差異+0.7に対し計算値が42pips、実際が30pipsとなっていました。30pipsに対する28%増しは38pipsで、実際は31pipsでした。

ちょっと誤差が大きかったように思えますが、いかがでしょう。

判定は次の通りです。

直前10-1分足は、前提不成立のため取引中止です。

直前1分足は、10:29:00~10:30:30頃まで陽線側への跳ねを繰り返し、その後指標発表直前まで陰線側に戻しました。よって、判定は〇です。

追撃は、直後1分足始地として80.21円を採用すると、10秒後には既に80.49に達し、20秒後には80.54円に達しています。分析通りに17pips以下で追撃なら、指標発表から数秒以内にロングのオーダーを成立させなければならなかった訳です。現実問題として動きが早すぎて17pips以下だった数秒以内にオーダーを成立させることはできなかったと思われます。分析が当たっても、取引ができない内容では仕方ありません。よって、この期間は「判定不可」を結論にします。

再追撃は、直後1分足終値以下に戻したら実施し、直後1分足終値を超えたら利確、でした。10:31:00に直後1分足終値がつくと、そのまま一旦は終値を下回っています。その後20秒以内にロングをオーダーした場合、10:36:10ぐらいまでに決済していたら利確できていたようです。よって、判定は〇です。

次に、英国サービス業PMIの分析検証です。

注目度が低いのか、ロイターもブルームバーグも本指標結果解説が見当たりません。

指標結果は前回・予想を上回り、反応は素直に陽線でした。

6月EURGBP月足はGBP安でした。2か月前がGBP安の場合、本指標は前回結果を下回りがちでした。がしかし、今回はこのオカルトが成立しませんでした。

分析結果の検証をします。

直前1分足は、ショートか取引しない、という内容で、この選択肢は判定が不可能です。判定が不可能でも、この内容は分析結果に基づくため変更できません。

指標発表時は、前提不成立のため判定できません。

そして追撃は、指標発表後10秒でほぼ今回のピーク付近に達していました。その後20秒はやや反応を伸ばしているものの、指標発表から1分を過ぎると直後1分足跳幅を下回った状態が続きました。よって判定は●です。

ーーー$€¥£A$ーーー

4-6月期集計分豪州GDPは、前日のRBA声明や総裁会見結果に注視しておきましょう。同声明や総裁会見では、直近以降に発表される指標の良し悪しに触れることがあります。

9月3日夜の時点における市場予想は、前期比+0.8%(前回+1.0%)、前年比+2.8%(前回+3.1%)で、事前差異判別式の解は△0.5です。市場予想は、指標発表直前に再確認しておきましょう。

過去の平均的な指標発表後の反応程度はかなり大きく、その反応方向は発表結果の市場予想に対する良し悪しに非常に素直で、反応は一方向に伸びがちです。その平均値は、事後差異が0.1毎に、直後1分足値幅は6pips反応しています。直後1分足値幅に対し、直後11分足は28%伸びがちです。

けれども、過去の反応程度の平均値でなく回数を見てみると、直後1分足を超えて直後11分足が一方向に伸びたことは決して多くありません。だから、指標発表後の追撃には工夫が必要な指標です。

指標発表後は、上下動のタイミングをうまく捉えるしか勝ちようがありません。過去の反転率の低さ(頻度10%)や、事後差異との方向一致率の高さ(95%)を踏まえると、方向は事後差異と同じで、直後1分足がまだ17pips以下のときに追撃を始めないとケガの元です。

また、再追撃は指標発表から1分を過ぎてから、直後1分足終値よりも戻したときだけ追撃し、同終値を超えたら利確を繰り返す、という方法が良いでしょう。

本指標の詳細分析はこちらです。

ーーー$€¥£A$ーーー

8月集計分英国サービス業PMIは、先に発表されている製造業PMIとの単月毎の相関がありません。その製造業PMIは、鉱工業生産指数や製造業生産指数と単月毎の相関がありません。本指標も、小売売上高指数との単月毎の相関がありません。

だったら、景気指標というのは一体何の役のためにあるのかと、不思議で仕方ありません。でも、そんなことはどうでも良いことです。本指標発表直後は、以前から大きく反応します。

不思議なことと言えば、2か月前のEURGBPでGDP高だったかGBP安だったかと、71%の方向一致率があります。なぜ2か月前かはさておき、EURGBPであることは英国の貿易の大半がEU向けであることから説明できます。

今回発表8月集計分の2か月前の6月月足EURGBPは、GBP安に振れています。2か月前がGBP安のとき、本指標が前回より悪化したことが71%です。けれども、現時点における本指標市場予想は53.9(前回53.5)です。今回発表結果が市場予想を下回る期待的中率は71%、と読み替えることができます。

この話はオカルトと解釈し、指標発表時刻を跨いだポジションの根拠にはしません。

指標発表時刻を跨ぐポジションは、直前1分足跳幅が10pips以上だったとき(なりそうなとき)、指標発表直前に直前1分足が跳ねた方向と逆にポジションをオーダーします。このポジションは、指標発表直後の跳ねで利確/損切です。

追撃は、直後1分足と直後11分足の方向一致率が高く(79%)、且つ、直後11分足跳幅は直後1分足跳幅を超えがち(その79%のうち71%)なので、初期反応方向に追撃し、指標発表から1分を過ぎたら利確の機会を窺います。

本指標の詳細分析はこちらです。

以上

ーーー$€¥£A$ーーー

以下は9月5日21:30頃に追記しています。

取引できなかったので、分析検証のみとなります。10:30とか17:30とかに発表があるのは、このブログのせいではありません。

分析と取引とは別物なのですが、まぁそのうち取引できるときもあるでしょう。それまでは分析の精度を高めるしかありません。

【事後検証】

まずは豪州GDPの分析検証です。

かなり良い数字となり、反応は素直に陽線でした。

ロイター解説を引用すると「前年比伸び率はほぼ6年ぶりの数字」で、「急速な人口増加が住宅やインフラの需要を刺激し、消費支出を後押しした」結果だそうです。

反応程度は、過去の平均値から言えば、事後差異が0.1毎に直後1分足値幅は6pips反応していました。そして、直後1分足値幅に対し、直後11分足は28%伸びがちでした。

結果は、直後1分足値幅が、事後差異+0.7に対し計算値が42pips、実際が30pipsとなっていました。30pipsに対する28%増しは38pipsで、実際は31pipsでした。

ちょっと誤差が大きかったように思えますが、いかがでしょう。

判定は次の通りです。

直前10-1分足は、前提不成立のため取引中止です。

直前1分足は、10:29:00~10:30:30頃まで陽線側への跳ねを繰り返し、その後指標発表直前まで陰線側に戻しました。よって、判定は〇です。

追撃は、直後1分足始地として80.21円を採用すると、10秒後には既に80.49に達し、20秒後には80.54円に達しています。分析通りに17pips以下で追撃なら、指標発表から数秒以内にロングのオーダーを成立させなければならなかった訳です。現実問題として動きが早すぎて17pips以下だった数秒以内にオーダーを成立させることはできなかったと思われます。分析が当たっても、取引ができない内容では仕方ありません。よって、この期間は「判定不可」を結論にします。

再追撃は、直後1分足終値以下に戻したら実施し、直後1分足終値を超えたら利確、でした。10:31:00に直後1分足終値がつくと、そのまま一旦は終値を下回っています。その後20秒以内にロングをオーダーした場合、10:36:10ぐらいまでに決済していたら利確できていたようです。よって、判定は〇です。

ーーー$€¥£A$ーーー

次に、英国サービス業PMIの分析検証です。

注目度が低いのか、ロイターもブルームバーグも本指標結果解説が見当たりません。

指標結果は前回・予想を上回り、反応は素直に陽線でした。

6月EURGBP月足はGBP安でした。2か月前がGBP安の場合、本指標は前回結果を下回りがちでした。がしかし、今回はこのオカルトが成立しませんでした。

分析結果の検証をします。

直前1分足は、ショートか取引しない、という内容で、この選択肢は判定が不可能です。判定が不可能でも、この内容は分析結果に基づくため変更できません。

指標発表時は、前提不成立のため判定できません。

そして追撃は、指標発表後10秒でほぼ今回のピーク付近に達していました。その後20秒はやや反応を伸ばしているものの、指標発表から1分を過ぎると直後1分足跳幅を下回った状態が続きました。よって判定は●です。

以上

9月4日指標(事後検証済)

本日は、13:30に豪州(RBA)金融政策、23:00に8月集計分米国ISM製造業景況指数が発表されます。

まず、13:30の豪州(RBA)金融政策での取引です。この時間に取引できるサラリーマンは、会議中にスマホを触れるヒトぐらいでしょう。

RBAは、2017年以降、声明や総裁発言で繰り返し「当面の政策変更の必要なし」を言及しています。その結果、最近の反応は小さくなっています。市場予想も「現状維持」がほぼ確実視されているようです。

さて、1-3月期のGDP前年比は+3.0%に達しました(4-6月期集計分は明日5日に発表されます)。一方、四半期CPI前年比は、4-6月期集計分が+2.1%に達しました。RBAのインフレ目標は1~2%です。以前は2~3%でしたが、下方修正されたようです。

こんなとき、決して油断してはいけません。

RBAは「市場予想に反する政策変更」を行った前科が多いのです。直近5回の政策変更において、3回が市場予想に反しています。成長率が3%付近に達し、CPIが2%を超え始めた以上、指標発表直前のポジションオーダーに慎重であるべきです。

もし金融政策変更が行われれば、反応程度が大きく影響持続時間は長いので、危ない橋を渡る必要なんてありません。そういうときは1~2円の上昇を見込み(AUDJPYの場合)、1時間ぐらいしてから1/3戻し始める、と思っておけば良いのです。サプライズがあったときは、最初の上昇幅が2~3円と思っておけばよいでしょう。

こうした目安は大切で、目安が近づいたらもう取引を止める自制が大事です。

それでも過去に、こうした指標後やリスク回避時の反応極大時に追撃で勝てないなら、ポジションの規模が大きいことが原因であることが多いようです。こうした急変時は、いつもの1割ぐらいのポジション規模で追撃を愉しんだ方が良いようです。せっかくいつもの1割ぐらいのポジション規模にするのだから、2度ぐらいナンピンをしても良いぐらいです。

※ ここに挙げた数字はデータに基づく話でなく、単に「そうやって稼いだことが多い」という経験談に過ぎません。

市場予想がどうであれ、それがいくら「ほぼ確実視されている」という内容であれ、金融政策発表時のサプライズが起きたときに外すと、ダメージが大きすぎるのです。

金融政策発表時のポジションは、結果がどうあれ順張り追撃か取引きしないという選択肢が基本です。

8月集計分米国ISM製造業景況指数の市場予想は、、景況指数57.6(前回58.1)、受注指数(前回60.2)、雇用指数56.0(前回56.5)、価格指数74.0(前回73.2)、です。事前差異判別式の解は△2.2です。

同じ8月集計分NY連銀指数の実態差異は+3.0、Phil連銀指数のそれは△13.8で、プラス・マイナスが相反しています。

Phil連銀指数のみをアテにするのでは、本指標との方向一致率が63%しか期待できません。本指標結果の良し悪しのアテにできる予兆は、NY連銀製造業景況指数もPhil連銀製造業景況指数も、ともに改善か悪化したときのみです。

そんなことより、直前10-1分足が10pips以上跳ねたら、それとは逆方向に直後1分足が反応する可能性が高く(期待的中率80%)、その場合も含めて直前10-1分足が直後11分足の方向を示唆している可能性が高い(期待的中率77%)ことが重要です。

こうしたことが起きたときは、指標発表直前にポジションをオーダーしても良さそうです。利確/損切は、直後11分足終値を待つのでなく、直後1分足の跳ねで行った方が良いでしょう。

直後1分足と直後11分足の方向一致率は高く、しかも、直後11分足跳幅が直後1分足跳幅を超えた確率も多くなっています。初期反応方向に追撃し、指標発表から1分を過ぎたら利確の機会を窺いましょう。

更に、直後1分足跳幅が陽線側に20pipsか、陰線側に8pips以上だったとき、直後11分足跳幅はそれらを超えて反応を伸ばしがちです。そうでない場合は、注目度や重要度が高いと位置づけられる指標なのに、意外に反応が小さくなりがちです。

※ ISMが23時発表なので、事後検証は明日になります。

以下は9月5日6時頃に追記しています。

まず、豪州(RBA)金融政策発表前後の分析検証です。

指標発表前は79.90円付近でした。そして15時過ぎに80.43円まで上昇し、17時過ぎには79.90円付近まで戻しました。6・7時間かけての「行って来い」です。

こういう動きは仕事中の隙間時間に取引している人をよく泣かせます。ポジションの長持ちは、資金に占める投資額の比率が小さく、中長期の相場観がしっかりしていないと勝てません。アマチュア向きではないのです。

政策結論は「市場予想通り現状維持」で政策金利は1.5%据え置きでした。

上記のAUD上昇は、声明文にあった豪州経済に関する見通しの「2018年と2019年の成長率が平均で3%をやや上回るとの見通し」を示した部分にあった、と思われます。一方、15時を過ぎてからのAUD下降は、USDが対AUDだけでなく対JPY・対EUR・対GBPのいずれもでも買われたことが原因です。どうも米10年債金利が上昇していたようです。

判定は、指標発表時刻を跨ぐポジションが前提不成立、再追撃は直後1分足終値に戻すことがなかったのでこれも取引中止でした。

週次と日次(この記事)の方針では、発表後の順張り追撃だけですが、詳細分析記事における取引方針は少し複雑でした。上表は、詳細分析記事の取引方針について判定しています。

この時間の取引はできないと思っていたものの、取引できました。

追撃を2度に分けて行ったのは、1度目を決済直後に声明文の「2018年前半の経済が良い」「2018年と2019年の成長が平均で3%を上回る」という速報を見たためです。

狙い通りの動きで、狙っていたよりも稼げました。

いつもの話ですが、もっとポジションを持っていた方が稼げたようですが、そんなことを考えても仕方ありません。

次に、米国ISM製造業景況指数です。

寝てしまって取引できなかったので、分析検証だけです。

ブルームバーグの解説を一部引用すると、今回の製造業景況指数は「2004年5月以来の高水準」(14年ぶり)だったとのことです。また、このブログでは注目していない輸出入と入荷遅延は「ここ数か月の貿易摩擦の影響を窺わせて」昨年来の指数の低さとなったとのことです。

製造業景況指数・受注指数・雇用指数は、前回・予想を上回りました。価格指数に関しては予想を上回ったものの、前回を下回りました。但し、価格指数は、調査期間において小さな上下動をしながら上昇基調となっています。今回が前回を下回った程度は、その小さな上下動における異常さは見受けられません。

事後差異・実態差異ともにプラスで、反応は素直に陽線でした。

判定は、指標発表時刻を跨ぐポジションを外しました。最悪で10pipsの損切になってしまう黒星でした。がしかし、追撃は23:04頃までに利確すれば白星、再追撃は直後11分足終値までポジションを持っていても白星でした。

もし取引していたら、pipsはほぼトントンだったでしょう。

ーーー$€¥£A$ーーー

まず、13:30の豪州(RBA)金融政策での取引です。この時間に取引できるサラリーマンは、会議中にスマホを触れるヒトぐらいでしょう。

RBAは、2017年以降、声明や総裁発言で繰り返し「当面の政策変更の必要なし」を言及しています。その結果、最近の反応は小さくなっています。市場予想も「現状維持」がほぼ確実視されているようです。

さて、1-3月期のGDP前年比は+3.0%に達しました(4-6月期集計分は明日5日に発表されます)。一方、四半期CPI前年比は、4-6月期集計分が+2.1%に達しました。RBAのインフレ目標は1~2%です。以前は2~3%でしたが、下方修正されたようです。

こんなとき、決して油断してはいけません。

RBAは「市場予想に反する政策変更」を行った前科が多いのです。直近5回の政策変更において、3回が市場予想に反しています。成長率が3%付近に達し、CPIが2%を超え始めた以上、指標発表直前のポジションオーダーに慎重であるべきです。

もし金融政策変更が行われれば、反応程度が大きく影響持続時間は長いので、危ない橋を渡る必要なんてありません。そういうときは1~2円の上昇を見込み(AUDJPYの場合)、1時間ぐらいしてから1/3戻し始める、と思っておけば良いのです。サプライズがあったときは、最初の上昇幅が2~3円と思っておけばよいでしょう。

こうした目安は大切で、目安が近づいたらもう取引を止める自制が大事です。

それでも過去に、こうした指標後やリスク回避時の反応極大時に追撃で勝てないなら、ポジションの規模が大きいことが原因であることが多いようです。こうした急変時は、いつもの1割ぐらいのポジション規模で追撃を愉しんだ方が良いようです。せっかくいつもの1割ぐらいのポジション規模にするのだから、2度ぐらいナンピンをしても良いぐらいです。

※ ここに挙げた数字はデータに基づく話でなく、単に「そうやって稼いだことが多い」という経験談に過ぎません。

市場予想がどうであれ、それがいくら「ほぼ確実視されている」という内容であれ、金融政策発表時のサプライズが起きたときに外すと、ダメージが大きすぎるのです。

金融政策発表時のポジションは、結果がどうあれ順張り追撃か取引きしないという選択肢が基本です。

ーーー$€¥£A$ーーー

8月集計分米国ISM製造業景況指数の市場予想は、、景況指数57.6(前回58.1)、受注指数(前回60.2)、雇用指数56.0(前回56.5)、価格指数74.0(前回73.2)、です。事前差異判別式の解は△2.2です。

同じ8月集計分NY連銀指数の実態差異は+3.0、Phil連銀指数のそれは△13.8で、プラス・マイナスが相反しています。

Phil連銀指数のみをアテにするのでは、本指標との方向一致率が63%しか期待できません。本指標結果の良し悪しのアテにできる予兆は、NY連銀製造業景況指数もPhil連銀製造業景況指数も、ともに改善か悪化したときのみです。

そんなことより、直前10-1分足が10pips以上跳ねたら、それとは逆方向に直後1分足が反応する可能性が高く(期待的中率80%)、その場合も含めて直前10-1分足が直後11分足の方向を示唆している可能性が高い(期待的中率77%)ことが重要です。

こうしたことが起きたときは、指標発表直前にポジションをオーダーしても良さそうです。利確/損切は、直後11分足終値を待つのでなく、直後1分足の跳ねで行った方が良いでしょう。

直後1分足と直後11分足の方向一致率は高く、しかも、直後11分足跳幅が直後1分足跳幅を超えた確率も多くなっています。初期反応方向に追撃し、指標発表から1分を過ぎたら利確の機会を窺いましょう。

更に、直後1分足跳幅が陽線側に20pipsか、陰線側に8pips以上だったとき、直後11分足跳幅はそれらを超えて反応を伸ばしがちです。そうでない場合は、注目度や重要度が高いと位置づけられる指標なのに、意外に反応が小さくなりがちです。

以上

※ ISMが23時発表なので、事後検証は明日になります。

ーーー$€¥£A$ーーー

以下は9月5日6時頃に追記しています。

【事後検証】

まず、豪州(RBA)金融政策発表前後の分析検証です。

指標発表前は79.90円付近でした。そして15時過ぎに80.43円まで上昇し、17時過ぎには79.90円付近まで戻しました。6・7時間かけての「行って来い」です。

こういう動きは仕事中の隙間時間に取引している人をよく泣かせます。ポジションの長持ちは、資金に占める投資額の比率が小さく、中長期の相場観がしっかりしていないと勝てません。アマチュア向きではないのです。

政策結論は「市場予想通り現状維持」で政策金利は1.5%据え置きでした。

上記のAUD上昇は、声明文にあった豪州経済に関する見通しの「2018年と2019年の成長率が平均で3%をやや上回るとの見通し」を示した部分にあった、と思われます。一方、15時を過ぎてからのAUD下降は、USDが対AUDだけでなく対JPY・対EUR・対GBPのいずれもでも買われたことが原因です。どうも米10年債金利が上昇していたようです。

判定は、指標発表時刻を跨ぐポジションが前提不成立、再追撃は直後1分足終値に戻すことがなかったのでこれも取引中止でした。

週次と日次(この記事)の方針では、発表後の順張り追撃だけですが、詳細分析記事における取引方針は少し複雑でした。上表は、詳細分析記事の取引方針について判定しています。

この時間の取引はできないと思っていたものの、取引できました。

追撃を2度に分けて行ったのは、1度目を決済直後に声明文の「2018年前半の経済が良い」「2018年と2019年の成長が平均で3%を上回る」という速報を見たためです。

狙い通りの動きで、狙っていたよりも稼げました。

いつもの話ですが、もっとポジションを持っていた方が稼げたようですが、そんなことを考えても仕方ありません。

ーーー$€¥£A$ーーー

次に、米国ISM製造業景況指数です。

寝てしまって取引できなかったので、分析検証だけです。

ブルームバーグの解説を一部引用すると、今回の製造業景況指数は「2004年5月以来の高水準」(14年ぶり)だったとのことです。また、このブログでは注目していない輸出入と入荷遅延は「ここ数か月の貿易摩擦の影響を窺わせて」昨年来の指数の低さとなったとのことです。

製造業景況指数・受注指数・雇用指数は、前回・予想を上回りました。価格指数に関しては予想を上回ったものの、前回を下回りました。但し、価格指数は、調査期間において小さな上下動をしながら上昇基調となっています。今回が前回を下回った程度は、その小さな上下動における異常さは見受けられません。

事後差異・実態差異ともにプラスで、反応は素直に陽線でした。

判定は、指標発表時刻を跨ぐポジションを外しました。最悪で10pipsの損切になってしまう黒星でした。がしかし、追撃は23:04頃までに利確すれば白星、再追撃は直後11分足終値までポジションを持っていても白星でした。

もし取引していたら、pipsはほぼトントンだったでしょう。

以上

2018年09月03日

9月3日指標(事後検証済)

今週発表される主要指標の過去分析の要点要約は、こちらに記載済です。

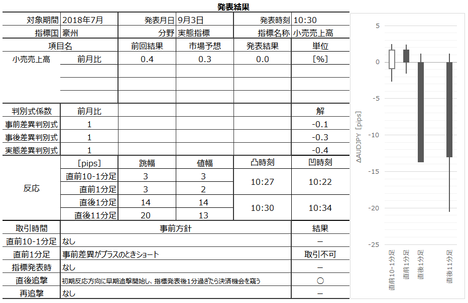

本日は、豪州小売売上高の発表が10:30、英国製造業PMIの発表が17:30、にありました。さすがにこの時間に取引はできません。よって、以下は分析結果検証のみで、取引結果検証は行えません。

まず、豪州小売売上高の分析検証です。

指標結果は前回・予想を下回り、反応は陰線で素直でした。

一方、事後差異判別式の解の大きさは0.3で、直後1分足値幅は14pipsでした。この結果は、事後差異0.1あたり4.1pipsという回帰式に当てはめると12.3pipsなので、ほぼ過去の傾向通りの反応程度だったと言えます。

ロイターの解説記事に依れば、この結果は「RBA(豪中銀)の失望を誘う内容」で、明日のRBA金融政策発表では「政策金利の1.5%据え置きがほぼ確実視されている」とのことです。

けれども、いつもの話の通り、そんなことは経済に対して興味があるヒトの話です。

直前1分足は、ポジションの根拠が不成立でした。

指標発表後の追撃は、直後11分足跳幅が直後1分足跳幅を超えているので、判定は〇とします。

この判定について補足します。

分析を当てても取引に負けることなんて、よくある話です。がしかし、分析は分析だけの成績を検証し、取引を行えたときは取引成績を検証しないと、効率よく稼げない原因がどっちにあるのかがわかりません。両者の良し悪しを別々に判定するのはそのためです。

なお、次回本指標発表は10月5日です。

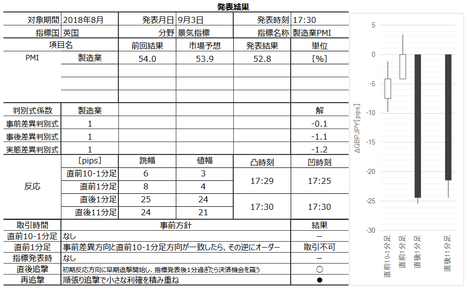

次に、英国製造業PMIの分析検証です。

指標結果は、2017年11月集計分をピークに下降基調継続で、2016年7月集計分を下回りました。

ロイターの解説記事に依れば、この結果は新規受注の低迷を原因と指摘しています。合意無きEU離脱が迫る時節柄、対EU輸出手続きが不透明なためか、輸出受注の落ち込みが2016年3月集計分以来の水準だったそうです。

新規受注が低迷している以上、これから暫くの間は製造業PMIが例え前月より改善しても、それが大きな改善になることはないでしょう。

けれども、いつもの話の通り、そんなことは経済に対して興味があるヒトの話です。

直前1分足は、ポジションの根拠が不成立でした。

指標発表後の初期反応方向への追撃は、うまくいったと思われます。論拠は次の通りです。

まず、直後1分足始値は直前1分足終値143.33を採用します。指標発表から数秒で143.13まで20pips下げた後、10秒後には143.23まで10pipsを戻しています。その後、指標発表から1分過ぎまでに143.08まで下げ続け、そこからは小さな上下動をしながら直後11分足は143.11で終えました。指標発表から10~30秒の間に追撃を開始した場合、その後10分後までのいつ決済しても利確できたはずです。

よって、判定は〇とします。

指標発表後1分を過ぎてからの再追撃は、上下動を利用しての小さな利確の積み重ねを狙うことにしていました。がしかし、上下動が小さ過ぎたことに加え、僅かに戻し基調で推移しています。こうした値動きでは、再追撃で利確することは難しかったと思われます。

よって、判定は●とします。

次回本指標発表は10月1日です。

本日は、豪州小売売上高の発表が10:30、英国製造業PMIの発表が17:30、にありました。さすがにこの時間に取引はできません。よって、以下は分析結果検証のみで、取引結果検証は行えません。

ーーー$€¥£A$ーーー

まず、豪州小売売上高の分析検証です。

指標結果は前回・予想を下回り、反応は陰線で素直でした。

一方、事後差異判別式の解の大きさは0.3で、直後1分足値幅は14pipsでした。この結果は、事後差異0.1あたり4.1pipsという回帰式に当てはめると12.3pipsなので、ほぼ過去の傾向通りの反応程度だったと言えます。

ロイターの解説記事に依れば、この結果は「RBA(豪中銀)の失望を誘う内容」で、明日のRBA金融政策発表では「政策金利の1.5%据え置きがほぼ確実視されている」とのことです。

けれども、いつもの話の通り、そんなことは経済に対して興味があるヒトの話です。

直前1分足は、ポジションの根拠が不成立でした。

指標発表後の追撃は、直後11分足跳幅が直後1分足跳幅を超えているので、判定は〇とします。

この判定について補足します。

分析を当てても取引に負けることなんて、よくある話です。がしかし、分析は分析だけの成績を検証し、取引を行えたときは取引成績を検証しないと、効率よく稼げない原因がどっちにあるのかがわかりません。両者の良し悪しを別々に判定するのはそのためです。

なお、次回本指標発表は10月5日です。

ーーー$€¥£A$ーーー

次に、英国製造業PMIの分析検証です。

指標結果は、2017年11月集計分をピークに下降基調継続で、2016年7月集計分を下回りました。

ロイターの解説記事に依れば、この結果は新規受注の低迷を原因と指摘しています。合意無きEU離脱が迫る時節柄、対EU輸出手続きが不透明なためか、輸出受注の落ち込みが2016年3月集計分以来の水準だったそうです。

新規受注が低迷している以上、これから暫くの間は製造業PMIが例え前月より改善しても、それが大きな改善になることはないでしょう。

けれども、いつもの話の通り、そんなことは経済に対して興味があるヒトの話です。

直前1分足は、ポジションの根拠が不成立でした。

指標発表後の初期反応方向への追撃は、うまくいったと思われます。論拠は次の通りです。

まず、直後1分足始値は直前1分足終値143.33を採用します。指標発表から数秒で143.13まで20pips下げた後、10秒後には143.23まで10pipsを戻しています。その後、指標発表から1分過ぎまでに143.08まで下げ続け、そこからは小さな上下動をしながら直後11分足は143.11で終えました。指標発表から10~30秒の間に追撃を開始した場合、その後10分後までのいつ決済しても利確できたはずです。

よって、判定は〇とします。

指標発表後1分を過ぎてからの再追撃は、上下動を利用しての小さな利確の積み重ねを狙うことにしていました。がしかし、上下動が小さ過ぎたことに加え、僅かに戻し基調で推移しています。こうした値動きでは、再追撃で利確することは難しかったと思われます。

よって、判定は●とします。

次回本指標発表は10月1日です。

以上

2018年09月02日

2018年9月3日~7日発表の主要経済指標の過去反応要点

2018年9月3日~9月7日の主要経済指標の過去反応パターンを挙げておきます。

論拠はリンク先に詳述し、ここでは結論だけを抜粋・紹介しています。リンク先の詳細分析記事は、現在のチャート状況や政治・経済情勢なんて全く関係なく、その指標とその発表前後の反応の過去パターンを調べていることがポイントです。

そのパターンによって、年間を通して勝つのがこのブログの方法論です。

こういう方法論が有効か否かは、こちらに検証結果を纏めています。2017年は、取引を行った全ての指標の事前分析投稿と結果検証投稿を繰り返し、方法論としての有効性が確認できました。

前週の成績を纏めておきます。成績を気にするのは、過去の分析が現在も通用するのかに注意を払い続ける必要があるためです。誤解を招かないように断っておくと、自慢したいからじゃありません。でも、月単位で負け越したことは、ブログを始める前にもっと雑な分析しかしていなかった2014年頃が最後だったはずです。やっぱり自慢したいのです。

① きちんと予習しておくこと、② その通りに取引すること、③ その通りにならないときは取引しないこと、というのは、負けないためにやっぱり有効です。我々アマチュアには稼ぐノルマがないのです。我々のイメージするプロのトレーダーみたいに取引するには、彼らのスキルに対抗する裏付けが必要です。

さて、前週の分析は7勝5敗、前提を満たさず取引不可が6回でした。取引不可が多い週の分析勝率は低くなる傾向があります。前週の取引は7勝3敗、事前方針にない取引で1勝、前提を満たさず取引中止が3回でした。分析の成績より取引の成績が良くなるのも自然です。

とは言え、それで稼げたのはたったの19pipsでした。でも最近の反応程度が小さいのは、このブログのせいではありません。こんな時期も方向さえ当てていれば、いずれ大きく動くようになったときに稼げるでしょう。

さて、今週は米雇用統計のある週です。

最近の米雇用統計は反応があまり大きくないので、以前と違う取組が必要かも知れません。というのも、以前は、この週に発表される指標が指標発表1・2時間後に指標発表前の水準によく戻ったのです。もちろん、戻りがよく起きたのは、それまでのトレンド方向と異なる方向に指標発表直後に反応した場合です。こういうことはいつも起きていますが、以前は米雇用統計の発表週の戻りは早く、それだけにこの傾向が期待できたのです。

9月3日(月) 米国休日

9月4日(火)

9月5日(水)

9月6日(木)

9月7日(金)

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

論拠はリンク先に詳述し、ここでは結論だけを抜粋・紹介しています。リンク先の詳細分析記事は、現在のチャート状況や政治・経済情勢なんて全く関係なく、その指標とその発表前後の反応の過去パターンを調べていることがポイントです。

そのパターンによって、年間を通して勝つのがこのブログの方法論です。

こういう方法論が有効か否かは、こちらに検証結果を纏めています。2017年は、取引を行った全ての指標の事前分析投稿と結果検証投稿を繰り返し、方法論としての有効性が確認できました。

ーーー$€¥£A$ーーー

前週の成績を纏めておきます。成績を気にするのは、過去の分析が現在も通用するのかに注意を払い続ける必要があるためです。誤解を招かないように断っておくと、自慢したいからじゃありません。でも、月単位で負け越したことは、ブログを始める前にもっと雑な分析しかしていなかった2014年頃が最後だったはずです。やっぱり自慢したいのです。

① きちんと予習しておくこと、② その通りに取引すること、③ その通りにならないときは取引しないこと、というのは、負けないためにやっぱり有効です。我々アマチュアには稼ぐノルマがないのです。我々のイメージするプロのトレーダーみたいに取引するには、彼らのスキルに対抗する裏付けが必要です。

さて、前週の分析は7勝5敗、前提を満たさず取引不可が6回でした。取引不可が多い週の分析勝率は低くなる傾向があります。前週の取引は7勝3敗、事前方針にない取引で1勝、前提を満たさず取引中止が3回でした。分析の成績より取引の成績が良くなるのも自然です。

とは言え、それで稼げたのはたったの19pipsでした。でも最近の反応程度が小さいのは、このブログのせいではありません。こんな時期も方向さえ当てていれば、いずれ大きく動くようになったときに稼げるでしょう。

ーーー$€¥£A$ーーー

さて、今週は米雇用統計のある週です。

最近の米雇用統計は反応があまり大きくないので、以前と違う取組が必要かも知れません。というのも、以前は、この週に発表される指標が指標発表1・2時間後に指標発表前の水準によく戻ったのです。もちろん、戻りがよく起きたのは、それまでのトレンド方向と異なる方向に指標発表直後に反応した場合です。こういうことはいつも起きていますが、以前は米雇用統計の発表週の戻りは早く、それだけにこの傾向が期待できたのです。

9月3日(月) 米国休日

- 10:30 7月集計分豪州小売売上高

市場予想がほぼ一定となっている前月比市場では、前回結果が良すぎたり悪すぎたりした翌月の発表結果が、市場予想を超えて反動を起こしがちです。がしかし、本指標では、このことをアテにすべきではありません。

本指標でも、前回結果が良すぎたり悪すぎたりした翌月の発表結果は反動を起こしがちです。けれども、本指標では、指標結果の上下動が大きすぎて、反動が起きても市場予想に届かなかったり届いたりの確率が中途半端でアテにできません。指標発表後の追撃で稼いだ方が良いでしょう。

その追撃の目安は、指標発表直後1分足の反応程度が、発表結果と市場予想の差にほぼ比例しています。ざっくり、その差が0.1毎に直後1分足終値は4.1pipsです。そして、平均的には過去に直後1分足終値より直後11分足終値が20%程度伸びています。 - 17:30 8月集計分英国製造業PMI

過去の本指標発表直後の反応程度(平均値)は、主要国製造業景気指標で最も大きいことが特徴です。

集計月やその前月がGBP安やGBP高を絡めて指標結果の良し悪しを論じる解説が散見されますが、単月毎の本指標の良し悪しに、単月毎のGBP安やGBP高は関係ありません。また、本指標発表結果が前月発表結果より良くても悪くても、後日発表されるサービス業PMIや製造業生産指数が良くなるか悪くなるかは関係ありません。

事後差異の大きさと反応程度に相関が見受けられ、事後差異の大きさが3以上だったとき(頻度22%)、過去の直後1分足跳幅の平均値は37pipsに達しています。このように、指標発表直後の跳ねが前述のように大きい一方、直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしたことが97%あります。つまり、発表時刻を跨いだ危ないポジションを持たなくても、追撃で稼ぎやすい指標なのです。

9月4日(火)

- 13:30 豪州(RBA)金融政策

2017年以降、声明や総裁発言で繰り返し「当面の政策変更の必要なし」を言及しています。その結果、最近の反応は小さくなっています。

但し、RBAは「市場予想に反する政策変更」を行った前科が多い中銀です。直近5回の政策変更において、3回が市場予想に反しています。成長率が3%付近に達し、CPIが2%を超えるようになってくれば、指標発表直前のポジションオーダーに慎重であるべきです。

金融政策変更時の反応への影響持続時間は長いので、危ない橋を渡る必要なんてありません。豪州指標は、金融政策発表時に限らず、指標発表直前数分間に突然に大きく動くことがあるので、発表時刻が近づいて来たら、発表後の追撃に備えておく方が良いでしょう。 - 23:00 8月集計分米国ISM製造業景況指数

NY連銀製造業景況指数がどうあれ、Phil連銀製造業景況指数がどうあれ、本指標結果の良し悪しのアテにすることはできません。NY連銀製造業景況指数もPhil連銀製造業景況指数も、ともに改善か悪化したときのみ、本指標結果が改善するか悪化するかとの一致率が70%を超えます。

そんなことより、直前10-1分足が10pips以上跳ねたら、それとは逆方向に直後1分足が反応する可能性が高く(期待的中率80%)、その場合も含めて直前10-1分足が直後11分足の方向を示唆している可能性が高い(期待的中率77%)ことが重要です。更に、直後1分足跳幅が陽線側に20pipsか、陰線側に8pips以上だったとき、直後11分足跳幅はそれらを超えて反応を伸ばしがちです。

そうでない場合は、注目度や重要度が高いと位置づけられる指標なのに、意外に反応が小さくなりがちです。

9月5日(水)

- 10:30 4-6月期集計分豪州GDP

過去の平均的な指標発表後の反応程度はかなり大きく、その反応方向は発表結果の市場予想に対する良し悪しに非常に素直で、反応は一方向に伸びがちです。その平均値は、事後差異が0.1毎に、直後1分足値幅は6pips反応しています。直後1分足値幅に対し、直後11分足は28%伸びがちです。

けれども、そうしたことが起きた回数だけを見ると、直後1分足を超えて直後11分足が一方向に伸びたことは決して多くありません。だから、指標発表後の追撃には工夫が必要な指標です。指標発表後は、上下動のタイミングをうまく捉えるしか勝ちようがありません。過去の反転率の低さ(頻度10%)や、事後差異との方向一致率の高さ(95%)を踏まえると、方向は事後差異と同じで、直後1分足がまだ17pips以下のときに追撃を始めないとケガの元です。再追撃は、指標発表から1分を過ぎてから、直後1分足終値よりも戻したときだけ追撃し、同終値を超えたら利確を繰り返す、という方法が良いでしょう。 - 17:30 8月集計分英国サービス業PMI

本指標発表に先行発表される製造業PMIの良し悪しは、本指標結果と関係ありません。また逆に、本指標結果の良し悪しは、後日に発表される小売売上高指数の良し悪しと関係ありません。これらの結論は、一方を前後3か月ずらしても同じです。但し、2か月前のEURGBPにおけるGBP高/GBP安は、本指標結果の改善/悪化を示唆している可能性があります。注意すべき点は前月ではない点です。

直前1分足跳幅が10pips以上だったことは過去10回(頻度24%)あり、このとき直前1分足と直後1分足は逆方向に(方向一致率20%)小さく反応(直後1分足値幅14pips)しています。それ以外の場合は、指標発表直後に大きく跳ねることがあるので、発表時刻を跨いだポジションは避けた方が良いでしょう。

9月6日(木)

- 21:15 8月集計分米国ADP雇用統計

週次失業保険申請件数は毎週木曜に発表されています。この指標内容のひとつに、4週平均失業保険受給申請というのがあります。4週平均失業保険受給申請数は、原理的にADP民間雇用者数とは逆相関の関係があります。この逆相関関係は、過去89%成立しています。 - 23:00 8月集計分米国ISM非製造業景況指数

4✕非製造業景況指数の事後差異+2✕事業活動指数の事後差異+1✕受注指数の事後差異+1✕雇用指数の事後差異+1✕価格指数、という判別式が有効です。ここで事後差異とは、発表結果ー市場予想、のことを指しています。直後1分足終値は、この判別式の解が1につき0.9pipsぐらい反応しがちです。

指標発表直後の数分間は、直後1分足と直後11分足の方向一致率が高く、且つ、後者跳幅が前者跳幅を超えて反応を伸ばしたことが多く、早期追撃開始・早期決済です。

最終的に直後11分足は、直前1分足と逆方向に伸びることが多いので(期待的中率66%)、指標発表から1分を過ぎたらそのことを念頭にポジション方向を考えましょう。

9月7日(金)

- 21:30 8月集計分米国雇用統計

最近の反応は小さいので、大きく反応する指標だと思っていると、利確の機会を逸しかねません。そこに気を付けた方が良いでしょう。指標発表後1分を過ぎて指標発表直後1分足跳幅を超えたことが多く、ここで稼ぐ指標です。

本指標は、世界中のプロが大きな資金を投じて取引しているせいか、定型的な分析では捉えられない急変や再急変がよく起こります。その結果、最終的に分析通りになったとしても、数10pipsの逆行が起きると、損切しない訳にはいきません。最近は、そういうことが少なくなりましたが、それでも危ない指標であることに変わりありません。そういう特徴が際立つ指標です。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

タグ:経済指標

2018年08月31日

8月31日指標(事後検証済)

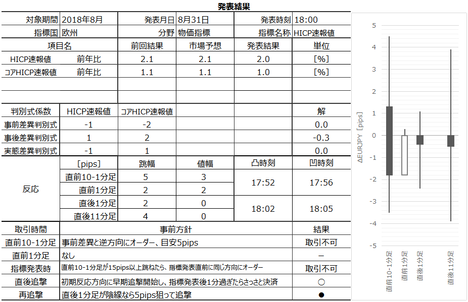

本日は18:00に欧州HICP速報値が発表されます。

市場予想は、29日時点で

前年比+2.1%(前回改定値+2.1%)

コア前年比+1.1%(前回改定値+1.1%)

となっていました。直前にもう一度確認しておく必要があります。

事前差異判別式の解は0です。

この指標発表前後の反応には珍しいクセが3つあります。

市場予想の精度が高く、反応が短時間で小さく、発表結果の市場予想に対する良し悪しに55%しか素直に反応していません。

反応があまり素直でない指標は、プロ固有の解釈や市場の雰囲気に左右されている可能性があります。そういったことは、我々にはわかりません。また、市場予想がレートに織り込まれる時期が早いという可能性もあります。織り込みが始まる時期が早いと、それに便乗しようとしても他の要因との区別がつきません。

我々アマチュアの取引にあまり向いていない指標だということです。

そして、指標発表前10分間は、市場予想が前回改定値より改善していれば陰線、悪化していれば陽線で反応しがちです。逆ではありません。

この現象も、本指標の市場予想の良し悪しがレートに織り込まれる時期が早いことを示唆しています。指標発表時刻が迫って、事実が確定する前にポジションを解消しているのでしょう。新たにポジションを持つのなら、市場予想の良し悪しと逆に動きがちなことを説明できません。

また、直前10-1分足が15pips以上跳ねたことは、過去5回あります(頻度12%)。発生頻度は低いものの、その5回のうち4回が、直前10-1分足と直後1分足の方向が一致しています(一致率80%)。けれども、注意が必要です。その4回のうち3回の直後1分足は10pips以上の逆ヒゲがあります。

直前10-1分足が大きく跳ねたときは、慌てて追いかけてはいけないのです。直前10-1分足が15pips以上跳ねたら、それと逆方向に10pips戻したのを確認してから逆張りし、直前10-1分足と同じ方向に追撃を開始しましょう。これなら負けても、損切が10pips小さくできます。

詳細分析に興味があれば、こちらを事前に一読頂ければ幸いです。

以下は8月31日21:30頃に追記しています

分析検証です。

HICP・コアHICPとも前回・予想を下回りました。

この結果について、ここ数か月のHICP上昇が一時的現象とするECBの見解が裏付けられた、と解説している記事も見受けられるものの、それはどうかと思います。前回改定値結果を僅か0.1%下回っただけで、まだ物価上昇が反転したとは言えません。

ちなみに、1年前8月のEURUSD全幅は1.17~1.21です。現時点における今8月のEURUSD全幅は1.13~1.17です。

反応があきれるほど小さかったことはさておき、直後1分足・直後11分足は小さな陰線で、ともに上下にヒゲを残しました。

なお、本指標速報値の次回発表は9月28日です。

本指標での取引は行いませんでした。金曜日の18時なんて、早く帰りたくて忙しいので、普通は取引なんて無理です。

市場予想は、29日時点で

前年比+2.1%(前回改定値+2.1%)

コア前年比+1.1%(前回改定値+1.1%)

となっていました。直前にもう一度確認しておく必要があります。

事前差異判別式の解は0です。

この指標発表前後の反応には珍しいクセが3つあります。

市場予想の精度が高く、反応が短時間で小さく、発表結果の市場予想に対する良し悪しに55%しか素直に反応していません。

反応があまり素直でない指標は、プロ固有の解釈や市場の雰囲気に左右されている可能性があります。そういったことは、我々にはわかりません。また、市場予想がレートに織り込まれる時期が早いという可能性もあります。織り込みが始まる時期が早いと、それに便乗しようとしても他の要因との区別がつきません。

我々アマチュアの取引にあまり向いていない指標だということです。

そして、指標発表前10分間は、市場予想が前回改定値より改善していれば陰線、悪化していれば陽線で反応しがちです。逆ではありません。

この現象も、本指標の市場予想の良し悪しがレートに織り込まれる時期が早いことを示唆しています。指標発表時刻が迫って、事実が確定する前にポジションを解消しているのでしょう。新たにポジションを持つのなら、市場予想の良し悪しと逆に動きがちなことを説明できません。

また、直前10-1分足が15pips以上跳ねたことは、過去5回あります(頻度12%)。発生頻度は低いものの、その5回のうち4回が、直前10-1分足と直後1分足の方向が一致しています(一致率80%)。けれども、注意が必要です。その4回のうち3回の直後1分足は10pips以上の逆ヒゲがあります。

直前10-1分足が大きく跳ねたときは、慌てて追いかけてはいけないのです。直前10-1分足が15pips以上跳ねたら、それと逆方向に10pips戻したのを確認してから逆張りし、直前10-1分足と同じ方向に追撃を開始しましょう。これなら負けても、損切が10pips小さくできます。

詳細分析に興味があれば、こちらを事前に一読頂ければ幸いです。

以上

【事後検証】

以下は8月31日21:30頃に追記しています

分析検証です。

HICP・コアHICPとも前回・予想を下回りました。

この結果について、ここ数か月のHICP上昇が一時的現象とするECBの見解が裏付けられた、と解説している記事も見受けられるものの、それはどうかと思います。前回改定値結果を僅か0.1%下回っただけで、まだ物価上昇が反転したとは言えません。

ちなみに、1年前8月のEURUSD全幅は1.17~1.21です。現時点における今8月のEURUSD全幅は1.13~1.17です。

反応があきれるほど小さかったことはさておき、直後1分足・直後11分足は小さな陰線で、ともに上下にヒゲを残しました。

なお、本指標速報値の次回発表は9月28日です。

本指標での取引は行いませんでした。金曜日の18時なんて、早く帰りたくて忙しいので、普通は取引なんて無理です。

以上

タグ:HICP

2018年08月29日

8月30日指標(事後検証済)

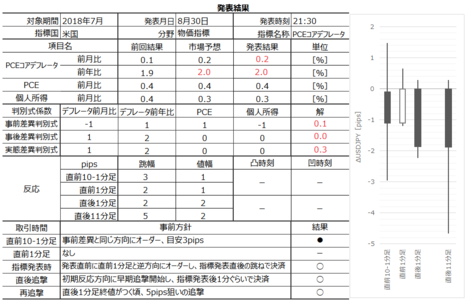

本日は21:30に7月集計分米国コアPCEデフレータ・個人消費が発表されます。

市場予想は、ロイターを引用すると、

コアPCEデフレータ前月比+0.2%(前回+0.1%)

同上前年比+2.0%(前回+1.9%)

PCE+0.4%(前回+0.4%)

個人所得+0.3%(前回+0.4%)

となっています。

事前差異判別式の解は+0.1です。

※ 赤字は31日に訂正しました。間違った数値を紹介し、申し訳ございません。

本指標に先立って同月集計分が発表されるCPIや小売売上高は、本指標の一部結果を示唆する場合があります。

7月集計分のコアCPIは、前月比が+0.2(前回+0.2)、前年比が+2.4(前回+2.3%)でした。コアCPI前月比実態差異は0なので、コアPCEデフレータ前月比の改善/悪化を予想することができません。けれども、コアCPI前年比実態差異は+0.1なので、コアPCEデフレータ前年比が前回より改善する期待的中率は74%です。

7月集計分の小売売上高前月比は+0.5です。小売売上高前月比が例外的に大きく伸びた集計月ではないので、PCEの予想には役立ちません。

本指標は以前から安定して反応が小さい指標です。指標発表前こそPCEや個人所得の事前差異も影響しますが、指標発表後にはそれらへの関心は後回しで構いません。指標発表後はまず、コアPCEデフレータの事後差異の有無に反応方向が影響を受けています。但し、コアPCEデフレータは市場予想と発表結果がズレないことも多いため、その場合にPCEの事後差異に注目すれば良いのです。

過去、直前1分足は68%の事例で直後1分足と逆方向に反応しています。

直後1分足と直後11分足は72%の事例で方向が一致しており、そのうち82%は直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしています。

直後1分足終値を基準にすると、直後11分足終値が反応を伸ばしたことは56%です。しつこい追撃には向いていません。

詳細分析に興味があれば、こちらを事前に一読頂ければ幸いです。

以下は8月30日22:00頃に追記しています。

まず、分析検証です。

※ 31日に朱記部分の誤記を訂正しました。

まず、PCEコアデフレータ前年比は、前回より改善していました。同月集計のコアCPI前年比と実態差異方向は一致しました。但し、今回は市場予想も前回より改善となっていたので、このことが取引に有利に働くことはありませんでした。

反応は相変わらず小さく、指標発表直後の跳ねがたった2pipsでした。もう何か、取引するのが嫌になってしまいます。

直前1分足と直後1分足は逆方向に反応しました。直後1分足と直後11分足は、同じ方向に跳幅を伸ばしたものの、値幅は伸びませんでした。

今回の事後差異判別式の解は0でした。同時発表があった週次失業保険申請件数も、僅かに市場予想より改善しています。つまり、今回の反応は素直ではなかった訳です。

現時点ではロイターもブルームバーグも結果を伝えるのみで、解説記事はまだありません。

次に取引結果です。

直前10-1分足は、ぎりぎりまで粘ったものの、損切となりました。

後は問題ありません。再追撃をもっと粘った方が良かったかも知れませんが、これはいつもの通り結果論なので、ぐずぐず考えても仕方ありません。

次回本指標発表は9月28日です。

さて寝ます。

次週月曜が米国祝日のため、明日は米国3連休を控えた夜となります。

市場予想は、ロイターを引用すると、

コアPCEデフレータ前月比+0.2%(前回+0.1%)

同上前年比+2.0%(前回+1.9%)

PCE+0.4%(前回+0.4%)

個人所得+0.3%(前回+0.4%)

となっています。

事前差異判別式の解は+0.1です。

※ 赤字は31日に訂正しました。間違った数値を紹介し、申し訳ございません。

本指標に先立って同月集計分が発表されるCPIや小売売上高は、本指標の一部結果を示唆する場合があります。

7月集計分のコアCPIは、前月比が+0.2(前回+0.2)、前年比が+2.4(前回+2.3%)でした。コアCPI前月比実態差異は0なので、コアPCEデフレータ前月比の改善/悪化を予想することができません。けれども、コアCPI前年比実態差異は+0.1なので、コアPCEデフレータ前年比が前回より改善する期待的中率は74%です。

7月集計分の小売売上高前月比は+0.5です。小売売上高前月比が例外的に大きく伸びた集計月ではないので、PCEの予想には役立ちません。

本指標は以前から安定して反応が小さい指標です。指標発表前こそPCEや個人所得の事前差異も影響しますが、指標発表後にはそれらへの関心は後回しで構いません。指標発表後はまず、コアPCEデフレータの事後差異の有無に反応方向が影響を受けています。但し、コアPCEデフレータは市場予想と発表結果がズレないことも多いため、その場合にPCEの事後差異に注目すれば良いのです。

過去、直前1分足は68%の事例で直後1分足と逆方向に反応しています。

直後1分足と直後11分足は72%の事例で方向が一致しており、そのうち82%は直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしています。

直後1分足終値を基準にすると、直後11分足終値が反応を伸ばしたことは56%です。しつこい追撃には向いていません。

詳細分析に興味があれば、こちらを事前に一読頂ければ幸いです。

以上

【事後検証】

以下は8月30日22:00頃に追記しています。

まず、分析検証です。

※ 31日に朱記部分の誤記を訂正しました。

まず、PCEコアデフレータ前年比は、前回より改善していました。同月集計のコアCPI前年比と実態差異方向は一致しました。但し、今回は市場予想も前回より改善となっていたので、このことが取引に有利に働くことはありませんでした。

反応は相変わらず小さく、指標発表直後の跳ねがたった2pipsでした。もう何か、取引するのが嫌になってしまいます。

直前1分足と直後1分足は逆方向に反応しました。直後1分足と直後11分足は、同じ方向に跳幅を伸ばしたものの、値幅は伸びませんでした。

今回の事後差異判別式の解は0でした。同時発表があった週次失業保険申請件数も、僅かに市場予想より改善しています。つまり、今回の反応は素直ではなかった訳です。

現時点ではロイターもブルームバーグも結果を伝えるのみで、解説記事はまだありません。

次に取引結果です。

直前10-1分足は、ぎりぎりまで粘ったものの、損切となりました。

後は問題ありません。再追撃をもっと粘った方が良かったかも知れませんが、これはいつもの通り結果論なので、ぐずぐず考えても仕方ありません。

次回本指標発表は9月28日です。

さて寝ます。

次週月曜が米国祝日のため、明日は米国3連休を控えた夜となります。

以上