2017年10月22日

4-5-2. 豪州経済実態指標(2017年10月版)

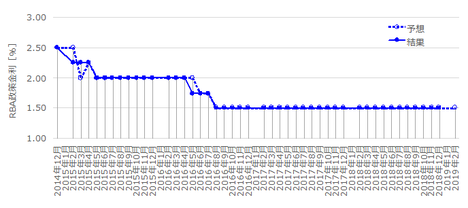

豪州4-6月期GDP前年比は+1.8%でした。2016年4-6月に+3.3%に達して以降、やや低調です。

当初、この原因は中国経済の失速が挙げられていました。がしかし、2016年11月分貿易収支が2年8か月ぶりに黒字転換し、2017年年初からの貿易黒字は100億AUDを超えました。それにも関わらず、GDP前年比が伸び悩んでいる原因のひとつは、2015年7-9月期〜2016年4-6月期までが高すぎた、と解釈すべきです。

今回2017年4-6月期分の発表までは、2016年4-6月期前期比の△0.5%が含まれていたものの、次回7-9月期分の発表からは通年プラスデータのみの集計となります。単なる集計期間の問題だけでも、次回からは数値改善となるでしょう。

RBA見込みでは、2019年〜2020年の成長率を3%と見込んでいます。一方、IMFは2017年の成長率を3.1%、2018年を3.0%と見込んでいます(2017年4月時点の見通し) 。2016年10月時点では、各0.4%・0.1%と見込んでいたのだから、かなり大幅な上方修正です。

ともあれ、RBA見通しに比べて、IMFは豪州経済の回復を早く見込んでいることになります。

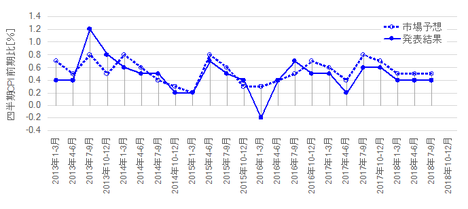

9月6日に発表された豪州4-6月期GDP前年比は+1.8%でした(前回1-3月期は+1.7%)。直近ボトムは2017年1-3月期の+1.7%、直近ピークは2015年4-6月期の+3.3%です。まだまだボトム付近に停滞しています。

次回発表は12月上旬です。

(分析事例) 豪州四半期GDP(2017年6月7日発表結果検証済)

反応は比較的安定してかなり大きく、発表後に初期反応の値幅を削ることはあっても、反転する確率は低いため、小さな負けを覚悟して順張り追撃を繰り返していれば、年間を通して4回の取引でプラスにできるでしょう。

こういうやり方に徹して収益を上げるためには、同じやり方を繰り返す・高値(安値)掴みをするぐらいなら取引しない、という鉄壁の意思が必要です。

豪州は先進国で最も今後の人口増が期待される国です。人口増は消費指標や小売指標に対し長期的改善をもたらします。

また、以前は鉱山投資が盛んでした(鉱山ブーム)。がしかし、豪政府・RBAは鉱山ブームに依存した経済体質からの脱却を目指しています。現在、投資資金は住宅購入に向かっており、出資元は中国が最大となっています(2016年)。RBA指導により豪主要銀行は、投資目的の住宅ローンの金利を引き上げました(2017年5月)。

鉄鉱石を中心とする鉱工業は、中国の高炉整理の話からわかるように、かつての盛況を取り戻すことは当面ないでしょう。製造業は、内需規模が小さく、輸出基地としての地理的不利を抱え、人件費も周辺諸国に比べて高い、という不利を抱えています。大手自動車メーカーが製造拠点を次々と撤収したのは、記憶に新しいところです(2016〜17年)。

あまり大きく反応せず、しかも最初に跳ねてもその後の反応が伸び悩む傾向があります。こういう指標は追撃が難しいので、あまり大きな利確が期待できません。取引が難しい指標と言っても良いでしょう。

(分析事例) 小売売上高(2017年8月4日発表結果検証済)

(分析事例) 四半期小売売上高(2017年5月9日発表結果検証済)

10月5日に発表された8月分小売売上高前月比は△0.6%で、直近ピークの2017年4月の+1.0%から4か月連続減少し、マイナス転換してしまいました。△0.6%という数字は、2015年以降で最も低い数字です。

主要指標として、住宅建設許可件数、住宅ローン件数、四半期住宅価格指数、が挙げられます。取引は、四半期住宅価格指数でのみで行っています。

四半期住宅価格指数は、前期比・前年比(同期比)が発表され、反応方向への影響は(前年比>前期比)です。その前年比は、市場予想後追い型(前回と今回の市場予想と発表結果の大小関係が約70%以上同じままになる)という特徴があります。

よって、反応こそ小さい(直後1分足跳幅の過去平均が10pips未満)ものの、指標発表前から一方向に伸びがちで、取引しやすい指標だと言えるでしょう。

(分析事例)四半期住宅価格指数(2017年6月20日発表結果検証済)

豪州には投資資金が流入しており、ここ最近のRBA金融政策決定理事会は住宅価格高騰への懸念を継続的に示しています。最近、その対策として投資目的住宅のローン金利を引き上げたものの、2017年9月19日に発表された4-6月期住宅価格指数ではまだその効果が見受けられません。4-6月期は前年比10.1%超の価格指数上昇となっていました。

次回、7-9月期分は12月に発表されます。

下表、Aは住宅ローン件数前月比、Bは住宅建設許可件数前月比、Cが四半期住宅価格指数前期比、です。

A B C

4月分 △1.9% +4.4% ー

5月分 +1.0% △5.6% ー

6月分 +0.5% +10.9% +1.9%

7月分 +2.9% △1.7% −

8月分 +1.0% +0.4% −

9月分 未 未 未

あまり反応しないので注目していません。

2016年11月分で2年8か月ぶりに黒字転換しています。2017年年初からの貿易黒字は100億AUDを超えました。

8月8日に豪貿易相は「TPPを(離脱した米国を除く)残る11か国で合意を確保したい」と述べ、その時期は「11月APEC(アジア太平洋経済協力会議)での大筋合意を期待している」と述べていました。

9月7日に7月分貿易収支が発表されました。結果は+4.60億AUDでした。2016年末から2017年年初にかけてのピークからどちらかと言えば下降中です。

10月5日に8月分貿易収支が発表されました。結果は+9.89億AUDでした。前月発表された7月分も+4.6億AUDから+8.09億AUDに修正されました。

次回、9月分貿易収支は11月2日に発表予定です。

当初、この原因は中国経済の失速が挙げられていました。がしかし、2016年11月分貿易収支が2年8か月ぶりに黒字転換し、2017年年初からの貿易黒字は100億AUDを超えました。それにも関わらず、GDP前年比が伸び悩んでいる原因のひとつは、2015年7-9月期〜2016年4-6月期までが高すぎた、と解釈すべきです。

今回2017年4-6月期分の発表までは、2016年4-6月期前期比の△0.5%が含まれていたものの、次回7-9月期分の発表からは通年プラスデータのみの集計となります。単なる集計期間の問題だけでも、次回からは数値改善となるでしょう。

RBA見込みでは、2019年〜2020年の成長率を3%と見込んでいます。一方、IMFは2017年の成長率を3.1%、2018年を3.0%と見込んでいます(2017年4月時点の見通し) 。2016年10月時点では、各0.4%・0.1%と見込んでいたのだから、かなり大幅な上方修正です。

ともあれ、RBA見通しに比べて、IMFは豪州経済の回復を早く見込んでいることになります。

【4-5-2.(1) 経済成長】

9月6日に発表された豪州4-6月期GDP前年比は+1.8%でした(前回1-3月期は+1.7%)。直近ボトムは2017年1-3月期の+1.7%、直近ピークは2015年4-6月期の+3.3%です。まだまだボトム付近に停滞しています。

次回発表は12月上旬です。

(分析事例) 豪州四半期GDP(2017年6月7日発表結果検証済)

反応は比較的安定してかなり大きく、発表後に初期反応の値幅を削ることはあっても、反転する確率は低いため、小さな負けを覚悟して順張り追撃を繰り返していれば、年間を通して4回の取引でプラスにできるでしょう。

こういうやり方に徹して収益を上げるためには、同じやり方を繰り返す・高値(安値)掴みをするぐらいなら取引しない、という鉄壁の意思が必要です。

【4-5-2.(2) 実態指標】

豪州は先進国で最も今後の人口増が期待される国です。人口増は消費指標や小売指標に対し長期的改善をもたらします。

また、以前は鉱山投資が盛んでした(鉱山ブーム)。がしかし、豪政府・RBAは鉱山ブームに依存した経済体質からの脱却を目指しています。現在、投資資金は住宅購入に向かっており、出資元は中国が最大となっています(2016年)。RBA指導により豪主要銀行は、投資目的の住宅ローンの金利を引き上げました(2017年5月)。

鉄鉱石を中心とする鉱工業は、中国の高炉整理の話からわかるように、かつての盛況を取り戻すことは当面ないでしょう。製造業は、内需規模が小さく、輸出基地としての地理的不利を抱え、人件費も周辺諸国に比べて高い、という不利を抱えています。大手自動車メーカーが製造拠点を次々と撤収したのは、記憶に新しいところです(2016〜17年)。

(2-1)小売

あまり大きく反応せず、しかも最初に跳ねてもその後の反応が伸び悩む傾向があります。こういう指標は追撃が難しいので、あまり大きな利確が期待できません。取引が難しい指標と言っても良いでしょう。

(分析事例) 小売売上高(2017年8月4日発表結果検証済)

(分析事例) 四半期小売売上高(2017年5月9日発表結果検証済)

10月5日に発表された8月分小売売上高前月比は△0.6%で、直近ピークの2017年4月の+1.0%から4か月連続減少し、マイナス転換してしまいました。△0.6%という数字は、2015年以降で最も低い数字です。

(2-2)住宅

主要指標として、住宅建設許可件数、住宅ローン件数、四半期住宅価格指数、が挙げられます。取引は、四半期住宅価格指数でのみで行っています。

四半期住宅価格指数は、前期比・前年比(同期比)が発表され、反応方向への影響は(前年比>前期比)です。その前年比は、市場予想後追い型(前回と今回の市場予想と発表結果の大小関係が約70%以上同じままになる)という特徴があります。

よって、反応こそ小さい(直後1分足跳幅の過去平均が10pips未満)ものの、指標発表前から一方向に伸びがちで、取引しやすい指標だと言えるでしょう。

(分析事例)四半期住宅価格指数(2017年6月20日発表結果検証済)

豪州には投資資金が流入しており、ここ最近のRBA金融政策決定理事会は住宅価格高騰への懸念を継続的に示しています。最近、その対策として投資目的住宅のローン金利を引き上げたものの、2017年9月19日に発表された4-6月期住宅価格指数ではまだその効果が見受けられません。4-6月期は前年比10.1%超の価格指数上昇となっていました。

次回、7-9月期分は12月に発表されます。

下表、Aは住宅ローン件数前月比、Bは住宅建設許可件数前月比、Cが四半期住宅価格指数前期比、です。

A B C

4月分 △1.9% +4.4% ー

5月分 +1.0% △5.6% ー

6月分 +0.5% +10.9% +1.9%

7月分 +2.9% △1.7% −

8月分 +1.0% +0.4% −

9月分 未 未 未

(2-3)生産

あまり反応しないので注目していません。

【4-5-2.(3) 貿易指標】

2016年11月分で2年8か月ぶりに黒字転換しています。2017年年初からの貿易黒字は100億AUDを超えました。

8月8日に豪貿易相は「TPPを(離脱した米国を除く)残る11か国で合意を確保したい」と述べ、その時期は「11月APEC(アジア太平洋経済協力会議)での大筋合意を期待している」と述べていました。

9月7日に7月分貿易収支が発表されました。結果は+4.60億AUDでした。2016年末から2017年年初にかけてのピークからどちらかと言えば下降中です。

10月5日に8月分貿易収支が発表されました。結果は+9.89億AUDでした。前月発表された7月分も+4.6億AUDから+8.09億AUDに修正されました。

次回、9月分貿易収支は11月2日に発表予定です。

以上

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6657016

この記事へのトラックバック