2017年10月22日

4-5-1.豪州・NZ政策決定指標(2017年10月版)

NZ指標は、ここに挙げるRBNZ(NZ中銀)金融政策発表時のみを扱っています。

そのRBNZとRBA(豪中銀)は、ともに「当面の利上げなし」と説明しています。そのため、以前に比べて反応が小さくなっています。両指標は大きく反応する上、一方向に反応が伸びがちで追撃が容易だっただけに残念です。

そんな訳で、直近はAUDJPYとNZDJPYの指標分析と取引をあまり行っていません。先述の通り、利上げ期待に乏しく北朝鮮リスクが続く状況では、もしものときに大きく下げるリスクの方が心配です。

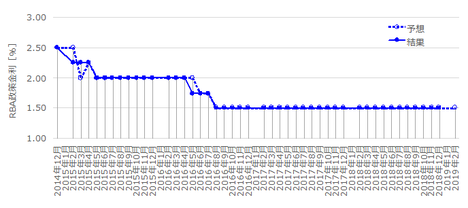

2017年10月3日に発表されたRBA金融政策は「市場予想通り現状維持」でした。

RBA声明とRBA総裁会見の内容を踏まえると、賃金の伸び悩みと家計債務増大に懸念を示し、AUD高が景気回復の障害となる旨、述べています。

ここで、債務増大を挙げたことは利下げがもうないことを確認でき(利上げをすると債務は増える傾向にある)、12月に予定される7-9月期GDPの改善を確認してから、来年半場までの利上げ実施が市場への折込みが始まる、と読めば良いのでしょう。

(分析事例) RBA金融政策(2017年8月1日発表結果検証済)

(分析事例) RBA金融政策理事会議事録(2017年6月20日公表結果検証済)

最近は、発表内容のマンネリ化と当面の利上げなしと北朝鮮リスク継続、で反応が小さくなっています。そして、直後1分足と直後11分足の方向一致率も64%となり、追撃の旨味がなくなってきました。この状況は、12月の7-9月期GDPの発表が迫るに連れて、変化する可能性があります。それまでは当面、発表前後の反応が不安定な状況が続きそうなので、取引を控えています。

過去の傾向から言えば、RBA金融政策発表時の直後11分足は陽線率が73%です。がしかし、直後1分足の陽線率は61%とそれより小さくなっています。陽線率・陰線率の偏りが、直後11分足の方が大きいというのは珍しい特徴です。

追撃は早期参加した方が良いでしょう。直後1分足方向に対し、発表から1分を経過してから直後11分足が反転するリスクは17%しかありません。反転リスクが高いのは、むしろ発表から10数秒間です。高値(安値)掴みに気を付けて、短期利確を繰り返しながら複数回の順張り追撃しても、一方向に反応が伸びがちなので、損益期待値は年間を通してプラスできるでしょう。

これらAUDらしい動きも、前述の通り、当面はあまり期待できません。

RBNZの政策は、9月総選挙の結果、政権交代が起きて間もないため、人事も含めてまだ予想ができません。

(分析事例) RBNZ政策金利(2017年9月28日発表結果検証済)

RBNZ政策金利の発表では「市場予想通り現状維持」のときにも反応が大きく、一方向への反応が続きがちです。無理をしなくても、反応方向を確認してから追いかけてポジションが取っても、pipsが稼ぎやすいのです。

直後1分足と直後11分足の方向一致率は90%に達し、そのうち直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことも90%に達しています。発表から1分を過ぎたら利確の機会を狙い、直後1分足値幅を下回ったら、順張り再追撃を行えば良いのです。直後1分足と直後11分足が反転したことなど、過去10%も起きていません。

現地夏時間は5時発表(日本では冬)なので、起きられないというのが最大の問題です。

以下は、豪州についてのみ取り上げます。NZは金融政策発表時しか取引しないため、個別指標は注目していません。そもそもNZDJPYはスプレッドが大きいので、短期取引するには大きく反応することがわかっている指標でないと取引が難しいのです。

豪政府は今後10年でインフラ整備に750億AUDを投じることを発表しています。主な投資先は鉄道・滑走路・道路となっており、政府説明は以前の鉱山ブーム時代の経済構造からの産業構造転換を目指すため、ということのようです。

2016年の豪GDPは1.7兆AUDなので、対GDP比0.44%/年と捉えた方がわかりやすいでしょう。インパクトを日本のGDP規模に置き換えれば、単年度2兆円程度ということになります。いわば、日本が東京五輪を毎年やるぐらい、インフラ整備に力を入れるのです。

財政政策ではありませんが、米国抜きTPPの推進では、日・豪・NZが旗振り役でした。NZが政権交代したので、今後は日豪主導の推進となります。

また、最近のニュースでは、トヨタとGMが豪工場を閉鎖し、豪州での自動車生産が0になったことが目を引きました。豪州は工員の賃金も高すぎるため、輸入した方が合理的です。TPPが米国抜きで発効すれば、故障の少ない日本の自動車メーカーにとっては、良い市場になるでしょう。

景気指標では取引を行っていません。両国の代表的な経済誌もわからないし、内政・外交の主要議題も掴めません。むしろ、景気指標を取引対象としてでなく、総合的な雰囲気を掴む手段として利用する方が有用です。

9月12日に発表された8月分NAB企業景況感指数は+15でした。貿易収支が黒字転換した2016年11月から1か月遅れで、景況感がほぼ+10以上で高位安定しつつあります。+15はこれで3か月連続で、直近ピークは2017年1月分の+16です。

10月10日に発表された9月分指数は+14と、1ポイント少し低下しました。前月まで3か月連続で+15が続いていたものの、結局、直近ピークの+16を超えることができませんでした。

次回10月分は11月14日に発表されます。

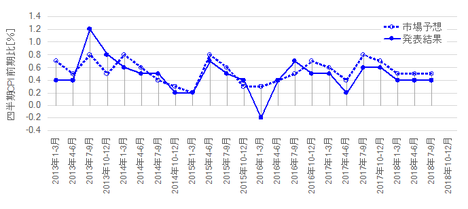

四半期毎に発表される豪州物価指標はCPIに注目しておけば十分です。輸入物価指数やPPI(生産者物価指数)はほぼ反応せず、取引には不向きです。

RBA見解(3月)では、インフレ率(CPI前年比)が2017年に2%を上回る、と予想していました。8月1日のRBA声明でもこの予想は踏襲されています。ただ、賃金の伸び悩みが物価上昇を抑えているとの見解も、ずいぶん前から踏襲されています。

7月26日に発表された4-6月期CPI前年比は+1.9%でした。1-3月期の+2.1%を下回ったものの、まだ2016年1-3月期を起点とする上昇基調は維持されています。

次回7-9月期CPI発表は10月25日に発表予定です。再び+2%台に乗せることが期待されており、直近ピークの

2.1%を上回れば大きく反応することが期待されます。

(分析事例) 四半期消費者物価指数(2017年7月26日発表結果検証済)

(分析事例) 四半期生産者物価指数(2017年1月27日発表結果検証済)

四半期CPIはかなり大きく反応します。何より、直後1分足終値より直後11分足終値が同方向に伸びていた確率が高いのです。こうした指標では、無理して発表時刻を跨いでポジションを持たずに、追撃で安全にpipsを稼ぐ方針に徹する方が良いでしょう。

8月1日のRBA金融政策発表時の声明では、(a) 様々な先行指標が今後雇用が継続的に伸びることを示している、(b) 失業率は今後多少低下する、(c) 賃金の伸びは依然として低迷しており今後も暫く続く、との見解を示していました。

8月17日に発表された7月分雇用統計では、新規雇用者数が+2.79万人(前回+1.4万人)と増えたものの、常勤雇用者数が△2.03万人(前回+6.2万人)と減少しました。この結果を受けた反応は、発表と同時にどーんと陰線側に跳ね、すぐに陽線側へと転じました。がしかし、陽線側への反応は伸び悩み、発表から1分を過ぎる頃には陰線側に転じました。

9月14日に発表され8月分雇用統計では、新規雇用者数が+5.42万人、常勤雇用者数が+4.01万人と増えました。この結果を受けた反応は、発表と同時にどーんと陽線側に跳ね、直後11分足は跳幅・値幅とも直後1分足を超えて反応を伸ばしました。

10月19日に発表された9月分雇用統計では、新規雇用者数が+1.98万人、常勤雇用者数が+0.61万人でした。失業率は直近ボトムの5.5%に戻しています。

次回発表は11月16日に予定されています。

(分析事例) 豪州雇用統計(2017年8月17日発表結果検証済)

本指標での取引には注意が必要です。

かなり大きく反応する指標で、直後1分足値幅方向は指標結果に素直な傾向があります。がしかし、直後1分足の逆跳幅が順跳幅より大きくなることが多々あります(無作為サンプル5回で頻度40%)。指標発表時刻を跨いだポジションを持っているときに、こうした動きをされると、例え分析が当たっていても逆方向に大きく動いたときに損切せざるを得ません。だから、通常のやり方では年間を通して思ったほどに稼げません。

これほど騙しが多い指標では、発表直後でなく、10秒待ってじっくりと追撃ポジションを取らないといけません。10秒待ってポジションが取れるような機会を待つしかないので、10秒経つともうポジションが取れないほど跳ねていることもあります。発表直後の跳ねで追撃することは諦め、その後の戻りを狙って追撃ポジションを取るべきでしょう。よって、反応が大きい指標の割に稼ぎにくいのです。

でも間違えないように。稼ぎにくくても損するよりマシです。

そのRBNZとRBA(豪中銀)は、ともに「当面の利上げなし」と説明しています。そのため、以前に比べて反応が小さくなっています。両指標は大きく反応する上、一方向に反応が伸びがちで追撃が容易だっただけに残念です。

そんな訳で、直近はAUDJPYとNZDJPYの指標分析と取引をあまり行っていません。先述の通り、利上げ期待に乏しく北朝鮮リスクが続く状況では、もしものときに大きく下げるリスクの方が心配です。

【4-5-1.(1) 金融政策】

2017年10月3日に発表されたRBA金融政策は「市場予想通り現状維持」でした。

RBA声明とRBA総裁会見の内容を踏まえると、賃金の伸び悩みと家計債務増大に懸念を示し、AUD高が景気回復の障害となる旨、述べています。

ここで、債務増大を挙げたことは利下げがもうないことを確認でき(利上げをすると債務は増える傾向にある)、12月に予定される7-9月期GDPの改善を確認してから、来年半場までの利上げ実施が市場への折込みが始まる、と読めば良いのでしょう。

(分析事例) RBA金融政策(2017年8月1日発表結果検証済)

(分析事例) RBA金融政策理事会議事録(2017年6月20日公表結果検証済)

最近は、発表内容のマンネリ化と当面の利上げなしと北朝鮮リスク継続、で反応が小さくなっています。そして、直後1分足と直後11分足の方向一致率も64%となり、追撃の旨味がなくなってきました。この状況は、12月の7-9月期GDPの発表が迫るに連れて、変化する可能性があります。それまでは当面、発表前後の反応が不安定な状況が続きそうなので、取引を控えています。

過去の傾向から言えば、RBA金融政策発表時の直後11分足は陽線率が73%です。がしかし、直後1分足の陽線率は61%とそれより小さくなっています。陽線率・陰線率の偏りが、直後11分足の方が大きいというのは珍しい特徴です。

追撃は早期参加した方が良いでしょう。直後1分足方向に対し、発表から1分を経過してから直後11分足が反転するリスクは17%しかありません。反転リスクが高いのは、むしろ発表から10数秒間です。高値(安値)掴みに気を付けて、短期利確を繰り返しながら複数回の順張り追撃しても、一方向に反応が伸びがちなので、損益期待値は年間を通してプラスできるでしょう。

これらAUDらしい動きも、前述の通り、当面はあまり期待できません。

ーーー$€¥ーーー

RBNZの政策は、9月総選挙の結果、政権交代が起きて間もないため、人事も含めてまだ予想ができません。

(分析事例) RBNZ政策金利(2017年9月28日発表結果検証済)

RBNZ政策金利の発表では「市場予想通り現状維持」のときにも反応が大きく、一方向への反応が続きがちです。無理をしなくても、反応方向を確認してから追いかけてポジションが取っても、pipsが稼ぎやすいのです。

直後1分足と直後11分足の方向一致率は90%に達し、そのうち直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことも90%に達しています。発表から1分を過ぎたら利確の機会を狙い、直後1分足値幅を下回ったら、順張り再追撃を行えば良いのです。直後1分足と直後11分足が反転したことなど、過去10%も起きていません。

現地夏時間は5時発表(日本では冬)なので、起きられないというのが最大の問題です。

【4-5-1.(2) 財政政策】

以下は、豪州についてのみ取り上げます。NZは金融政策発表時しか取引しないため、個別指標は注目していません。そもそもNZDJPYはスプレッドが大きいので、短期取引するには大きく反応することがわかっている指標でないと取引が難しいのです。

豪政府は今後10年でインフラ整備に750億AUDを投じることを発表しています。主な投資先は鉄道・滑走路・道路となっており、政府説明は以前の鉱山ブーム時代の経済構造からの産業構造転換を目指すため、ということのようです。

2016年の豪GDPは1.7兆AUDなので、対GDP比0.44%/年と捉えた方がわかりやすいでしょう。インパクトを日本のGDP規模に置き換えれば、単年度2兆円程度ということになります。いわば、日本が東京五輪を毎年やるぐらい、インフラ整備に力を入れるのです。

財政政策ではありませんが、米国抜きTPPの推進では、日・豪・NZが旗振り役でした。NZが政権交代したので、今後は日豪主導の推進となります。

また、最近のニュースでは、トヨタとGMが豪工場を閉鎖し、豪州での自動車生産が0になったことが目を引きました。豪州は工員の賃金も高すぎるため、輸入した方が合理的です。TPPが米国抜きで発効すれば、故障の少ない日本の自動車メーカーにとっては、良い市場になるでしょう。

【4-5-1.(3) 景気指標】

景気指標では取引を行っていません。両国の代表的な経済誌もわからないし、内政・外交の主要議題も掴めません。むしろ、景気指標を取引対象としてでなく、総合的な雰囲気を掴む手段として利用する方が有用です。

9月12日に発表された8月分NAB企業景況感指数は+15でした。貿易収支が黒字転換した2016年11月から1か月遅れで、景況感がほぼ+10以上で高位安定しつつあります。+15はこれで3か月連続で、直近ピークは2017年1月分の+16です。

10月10日に発表された9月分指数は+14と、1ポイント少し低下しました。前月まで3か月連続で+15が続いていたものの、結局、直近ピークの+16を超えることができませんでした。

次回10月分は11月14日に発表されます。

【(4) 物価指標】

四半期毎に発表される豪州物価指標はCPIに注目しておけば十分です。輸入物価指数やPPI(生産者物価指数)はほぼ反応せず、取引には不向きです。

RBA見解(3月)では、インフレ率(CPI前年比)が2017年に2%を上回る、と予想していました。8月1日のRBA声明でもこの予想は踏襲されています。ただ、賃金の伸び悩みが物価上昇を抑えているとの見解も、ずいぶん前から踏襲されています。

7月26日に発表された4-6月期CPI前年比は+1.9%でした。1-3月期の+2.1%を下回ったものの、まだ2016年1-3月期を起点とする上昇基調は維持されています。

次回7-9月期CPI発表は10月25日に発表予定です。再び+2%台に乗せることが期待されており、直近ピークの

2.1%を上回れば大きく反応することが期待されます。

(分析事例) 四半期消費者物価指数(2017年7月26日発表結果検証済)

(分析事例) 四半期生産者物価指数(2017年1月27日発表結果検証済)

四半期CPIはかなり大きく反応します。何より、直後1分足終値より直後11分足終値が同方向に伸びていた確率が高いのです。こうした指標では、無理して発表時刻を跨いでポジションを持たずに、追撃で安全にpipsを稼ぐ方針に徹する方が良いでしょう。

【4-5-1.(5) 雇用指標】

8月1日のRBA金融政策発表時の声明では、(a) 様々な先行指標が今後雇用が継続的に伸びることを示している、(b) 失業率は今後多少低下する、(c) 賃金の伸びは依然として低迷しており今後も暫く続く、との見解を示していました。

8月17日に発表された7月分雇用統計では、新規雇用者数が+2.79万人(前回+1.4万人)と増えたものの、常勤雇用者数が△2.03万人(前回+6.2万人)と減少しました。この結果を受けた反応は、発表と同時にどーんと陰線側に跳ね、すぐに陽線側へと転じました。がしかし、陽線側への反応は伸び悩み、発表から1分を過ぎる頃には陰線側に転じました。

9月14日に発表され8月分雇用統計では、新規雇用者数が+5.42万人、常勤雇用者数が+4.01万人と増えました。この結果を受けた反応は、発表と同時にどーんと陽線側に跳ね、直後11分足は跳幅・値幅とも直後1分足を超えて反応を伸ばしました。

10月19日に発表された9月分雇用統計では、新規雇用者数が+1.98万人、常勤雇用者数が+0.61万人でした。失業率は直近ボトムの5.5%に戻しています。

次回発表は11月16日に予定されています。

(分析事例) 豪州雇用統計(2017年8月17日発表結果検証済)

本指標での取引には注意が必要です。

かなり大きく反応する指標で、直後1分足値幅方向は指標結果に素直な傾向があります。がしかし、直後1分足の逆跳幅が順跳幅より大きくなることが多々あります(無作為サンプル5回で頻度40%)。指標発表時刻を跨いだポジションを持っているときに、こうした動きをされると、例え分析が当たっていても逆方向に大きく動いたときに損切せざるを得ません。だから、通常のやり方では年間を通して思ったほどに稼げません。

これほど騙しが多い指標では、発表直後でなく、10秒待ってじっくりと追撃ポジションを取らないといけません。10秒待ってポジションが取れるような機会を待つしかないので、10秒経つともうポジションが取れないほど跳ねていることもあります。発表直後の跳ねで追撃することは諦め、その後の戻りを狙って追撃ポジションを取るべきでしょう。よって、反応が大きい指標の割に稼ぎにくいのです。

でも間違えないように。稼ぎにくくても損するよりマシです。

以上

タグ:豪州,NZ,オーストラリア,ニュージーランド,金融政策,政策金利,RBA,RBNZ,景気指標,NAB企業景況感指数,四半期CPI,四半期PPI,雇用統計,AUD,NZD,AUDJPY,NZDJPY

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6885512

この記事へのトラックバック