�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2018�N08��28��

8��28���w�W�i���㌟�؍ρj

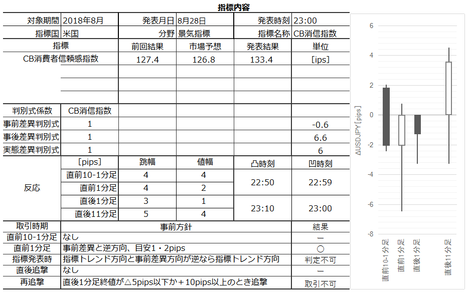

�{����23:00��8���W�v���č�CB����ҐM�����w�������\����܂��B

�s��\�z��126.8�i�O��127.4�j�ŁA���O���ق́�0.6�ł��i�\�z��27��21:00���̒l�ł��j�B

���̎w�W�́A��ɔ��\����Ă���UM����ҐM�����w������l�ƁA�قړ������������łقړ����������e�ł��B����ǂ��A�w�W���ʂƔ����́A���w�W�ŋt�ɂȂ肪���ł��B���̂��Ƃ͍����I�ɐ����ł��܂���B

�w�W���ʂɍł��f���ɔ����������Ȓ���1���������͉ߋ����ς�8pips��������܂���B�A���A���������͎��㍷�قɔ��ɑf�����ƌ����܂��i���ғI����84���j�B

����ɂ������ẮA���̂��Ƃɒu���Ă����������ǂ��ł��傤�B

���㍷�ق��v���X�Ȃ�z���Ŕ������܂����A�}�C�i�X�Ȃ灢5�ȉ��ƂȂ�Ȃ�����A�A���Ŕ�������Ƃ͌����܂���B�܂��A����1�����I�l����5pips�`�{10pips�̏ꍇ�A���]���X�N�����邽�߁A�nj��ɂ��t����ɂ��K���Ă��܂���B������A�������������Ă���̒nj��́A����1�����I�l����5pips�ȉ����{10pips�ȏ�̂Ƃ��Ɍ��肵�������ǂ���ł��B

����Ȏw�W�ł�����A��X�������Ă܂Ŏ�����Ȃ������m��܂���B����������A�����������O�Ɉ�ǒ�����K���ł��B

�ȉ���8��29��06:30���ɒNjL���Ă��܂��B

�܂��A���͌��ł��B

���C�^�[�Ɉ˂�A���l�́u2000�N10���ȗ���18�N�Ԃ�̍������v�����������ł��B ���߃s�[�N��2018�N2���W�v����130.8�Ȃ̂ŁA������傫�����������ƂɂȂ�܂��B

������\����Ă���UM����ҐM�����w������l�́A11�����Ԃ�̒Ⴂ���l���������ƂƑΏƓI�Ȍ��ʂƂȂ�܂����B

�傫���s��\�z���O�������̂́A���C�^�[�̗\�z�Q���҂�55�l�Ə��Ȃ�����܂���B��͂�UM�̐��l�ቺ���e�������̂ł��傤�B

���Ɏ�����ʂł��B

�w�W���\�������ׂ����|�W�V�����̓I�[�_�[�ł��܂���ł����B�{�w�W�ł��̃^�C�~���O�ł̎���́A�w�W���ڂ̏㏸�^���~������m�ȂƂ������ł��B����́A�ǂ��炩�ƌ����Β�؋C���Ȃ̂ŁA����������킹�܂����B

�w�i�����F�̎���̓V�i���I�O����ł��B�w�W���\�l�����߃s�[�N������傫�ȉ��P���������Ƃ��A���\����30�b���炢���Ċm�F�ł����̂ŁA�nj��|�W�V���������܂����B�|�W�V������10���قǂŗ��m���܂������A�`���[�g�ł͂��̌�10�����炢�ōX�ɔ�����10pips����L���Ă����悤�ł��B

�܂��A�����������Ƃ͍l���Ă��d������܂��B

�{�w�W���\��9��25���ł��B

�s��\�z��126.8�i�O��127.4�j�ŁA���O���ق́�0.6�ł��i�\�z��27��21:00���̒l�ł��j�B

���̎w�W�́A��ɔ��\����Ă���UM����ҐM�����w������l�ƁA�قړ������������łقړ����������e�ł��B����ǂ��A�w�W���ʂƔ����́A���w�W�ŋt�ɂȂ肪���ł��B���̂��Ƃ͍����I�ɐ����ł��܂���B

�w�W���ʂɍł��f���ɔ����������Ȓ���1���������͉ߋ����ς�8pips��������܂���B�A���A���������͎��㍷�قɔ��ɑf�����ƌ����܂��i���ғI����84���j�B

����ɂ������ẮA���̂��Ƃɒu���Ă����������ǂ��ł��傤�B

���㍷�ق��v���X�Ȃ�z���Ŕ������܂����A�}�C�i�X�Ȃ灢5�ȉ��ƂȂ�Ȃ�����A�A���Ŕ�������Ƃ͌����܂���B�܂��A����1�����I�l����5pips�`�{10pips�̏ꍇ�A���]���X�N�����邽�߁A�nj��ɂ��t����ɂ��K���Ă��܂���B������A�������������Ă���̒nj��́A����1�����I�l����5pips�ȉ����{10pips�ȏ�̂Ƃ��Ɍ��肵�������ǂ���ł��B

����Ȏw�W�ł�����A��X�������Ă܂Ŏ�����Ȃ������m��܂���B����������A�����������O�Ɉ�ǒ�����K���ł��B

�ȏ�

�y���㌟�z

�ȉ���8��29��06:30���ɒNjL���Ă��܂��B

�܂��A���͌��ł��B

���C�^�[�Ɉ˂�A���l�́u2000�N10���ȗ���18�N�Ԃ�̍������v�����������ł��B ���߃s�[�N��2018�N2���W�v����130.8�Ȃ̂ŁA������傫�����������ƂɂȂ�܂��B

������\����Ă���UM����ҐM�����w������l�́A11�����Ԃ�̒Ⴂ���l���������ƂƑΏƓI�Ȍ��ʂƂȂ�܂����B

�傫���s��\�z���O�������̂́A���C�^�[�̗\�z�Q���҂�55�l�Ə��Ȃ�����܂���B��͂�UM�̐��l�ቺ���e�������̂ł��傤�B

���Ɏ�����ʂł��B

�w�W���\�������ׂ����|�W�V�����̓I�[�_�[�ł��܂���ł����B�{�w�W�ł��̃^�C�~���O�ł̎���́A�w�W���ڂ̏㏸�^���~������m�ȂƂ������ł��B����́A�ǂ��炩�ƌ����Β�؋C���Ȃ̂ŁA����������킹�܂����B

�w�i�����F�̎���̓V�i���I�O����ł��B�w�W���\�l�����߃s�[�N������傫�ȉ��P���������Ƃ��A���\����30�b���炢���Ċm�F�ł����̂ŁA�nj��|�W�V���������܂����B�|�W�V������10���قǂŗ��m���܂������A�`���[�g�ł͂��̌�10�����炢�ōX�ɔ�����10pips����L���Ă����悤�ł��B

�܂��A�����������Ƃ͍l���Ă��d������܂��B

�{�w�W���\��9��25���ł��B

�ȏ�

�^�O�FCB����ҐM�����w��

�y���̃J�e�S���[�̍ŐV�L���z

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 07:00| Comment(0)

| TrackBack(0)

| 6. ����

2018�N08��27��

8��27���w�W�i���㌟�؍ρj

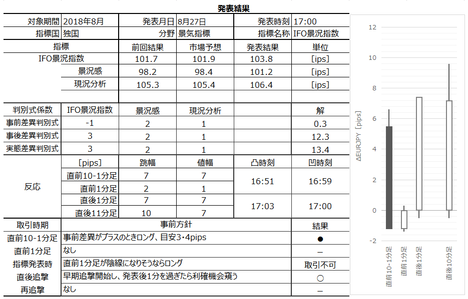

�{����17:00�ɓ�Ifo�Ƌ��w�������\����܂��B

�s��\�z�́A24����̎��_�ŁA

�@�i���w��101.9�i�O��101.7�j

�@�i����98.5�i�O��98.2�j

�@��������105.4�i�O��105.3�j

�ƂȂ��Ă��܂����B

���O���ٔ��ʎ��̉��́{0.5�ł��B

���w�W�́A���̂Ƃ���ቺ���Ă���A���낻�늴����\�z�͏������P�ɂȂ��Ă���悤�ł��B

�v���Ԃ�̎��㌟�ł��B�ȉ���8��27��20:30���ɒNjL���Ă��܂��B

��\�͕��͌��A���\�͎�����ʂł��B

�u���[���o�[�O�Ɉ˂�A�����9�����Ԃ�̏㏸�������ł��B

�s��\�z�͌i�������͂��ɉ����C������Ă����悤�ł����A���ʂ�3���ڂ�������s��\�z������܂����B

�����͉ߋ����ς���⏬�����A�����1���ԑ��`���[�g�̓]����������������������Ă�����_�t�߂ɁA����11�������l�������Ă������߁A�Ɛ��@���܂��B�������A�p���s�ꂪ�x�݂��������Ƃ��傫���ł��傤�B

16:50���́A�����O�̒��߃s�[�N�ɓ͂��Ă����̂ŁA���˕Ԃ���뜜���Ă����Ƀ|�W�V�������I�[�_�[�ł��܂���ł����B���������Ƃ���ŗ\��ʂ胍���O���I�[�_�[�������̂̑ʖڂł����B

���\�������ׂ����|�W�V�����́A���O1�������z���ɂȂ肩���Ă����̂ŏ����������A����͒��~���܂����B

�w�W���\����́A��15�b���炢�z���ɂȂ�����A���ɂȂ������������܂�܂���ł����B����ő����nj��J�n�����\����20�b�ギ�炢�ɂȂ�܂����B

�Ƃ�����A1��✕2��̎���Ŗ�100�~�̎��v�ł��B

�u���[�A�����v���ĉł��猾��ꂽ���ǁA�w�W���\�O��̎���ō����������ێ����邱�Ƃ��ǂ�قǂ̃��m���A�����Ƃ��킩��c�ł��B

�{�w�W���\��9��24���ł��B

�s��\�z�́A24����̎��_�ŁA

�@�i���w��101.9�i�O��101.7�j

�@�i����98.5�i�O��98.2�j

�@��������105.4�i�O��105.3�j

�ƂȂ��Ă��܂����B

���O���ٔ��ʎ��̉��́{0.5�ł��B

���w�W�́A���̂Ƃ���ቺ���Ă���A���낻�늴����\�z�͏������P�ɂȂ��Ă���悤�ł��B

�ȏ�

�v���Ԃ�̎��㌟�ł��B�ȉ���8��27��20:30���ɒNjL���Ă��܂��B

��\�͕��͌��A���\�͎�����ʂł��B

�u���[���o�[�O�Ɉ˂�A�����9�����Ԃ�̏㏸�������ł��B

�s��\�z�͌i�������͂��ɉ����C������Ă����悤�ł����A���ʂ�3���ڂ�������s��\�z������܂����B

�����͉ߋ����ς���⏬�����A�����1���ԑ��`���[�g�̓]����������������������Ă�����_�t�߂ɁA����11�������l�������Ă������߁A�Ɛ��@���܂��B�������A�p���s�ꂪ�x�݂��������Ƃ��傫���ł��傤�B

16:50���́A�����O�̒��߃s�[�N�ɓ͂��Ă����̂ŁA���˕Ԃ���뜜���Ă����Ƀ|�W�V�������I�[�_�[�ł��܂���ł����B���������Ƃ���ŗ\��ʂ胍���O���I�[�_�[�������̂̑ʖڂł����B

���\�������ׂ����|�W�V�����́A���O1�������z���ɂȂ肩���Ă����̂ŏ����������A����͒��~���܂����B

�w�W���\����́A��15�b���炢�z���ɂȂ�����A���ɂȂ������������܂�܂���ł����B����ő����nj��J�n�����\����20�b�ギ�炢�ɂȂ�܂����B

�Ƃ�����A1��✕2��̎���Ŗ�100�~�̎��v�ł��B

�u���[�A�����v���ĉł��猾��ꂽ���ǁA�w�W���\�O��̎���ō����������ێ����邱�Ƃ��ǂ�قǂ̃��m���A�����Ƃ��킩��c�ł��B

�{�w�W���\��9��24���ł��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 11:00| Comment(0)

| TrackBack(0)

| 6. ����

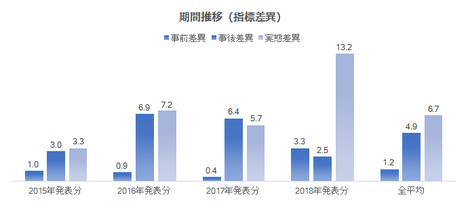

2018�N8��27���`31�����\�̎�v�o�ώw�W�̉ߋ������v�_

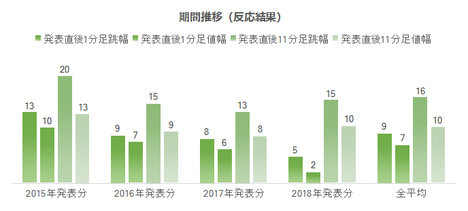

2018�N8��27���`8��31���̎�v�o�ώw�W�̉ߋ��p�^�[���������Ă����܂��B�_���̓����N��ɏڏq���A�����ł͌��_�������E�Љ�Ă��܂��B

�����N��̏ڍו��͋L���́A���݂̃`���[�g����E�o�Ϗ�Ȃ�đS���W�Ȃ��A���̎w�W�Ƃ��̔��\�O��̔����̉ߋ��p�^�[���ׂĂ��邱�Ƃ��|�C���g�ł��B

�ߋ��p�^�[���̓I������70�����A���̃p�^�[���𗘗p��������ł̐��т͂�����������肪���ł��B�S�Ă̎���O��̎��O���e�ƌ��ʌ����J��Ԃ���2017�N�̐��т��������ł��B2018�N�ɂȂ��āA�ЂƂЂƂ̎w�W���\���̕��͂⌟�͎~�߂����̂́A2017�N�ȍ~�̎w�W���\�O��̕��͐��сE������т��}�C�i�X�ɂȂ������͈�x������܂���B

�O�T����A���͌��ʂ̐��۔��肾���͌X�̔��\���ɍĊJ���܂����B���͂Ă邱�ƂƎ���ŏ����Ƃ͓����ł͂���܂��A���͂��O�����̂Ɏ���ŏ��Ă邱�Ƃ͖��炩�ɏ��Ȃ��̂ŁA���ꂪ���̗͂L�����������Ă���̂ł��傤�B

8��27���i���j�@�p���x��

8��28���i�j

8��29���i���j

8��30���i�j

8��31���i���j

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�����N��̏ڍו��͋L���́A���݂̃`���[�g����E�o�Ϗ�Ȃ�đS���W�Ȃ��A���̎w�W�Ƃ��̔��\�O��̔����̉ߋ��p�^�[���ׂĂ��邱�Ƃ��|�C���g�ł��B

�ߋ��p�^�[���̓I������70�����A���̃p�^�[���𗘗p��������ł̐��т͂�����������肪���ł��B�S�Ă̎���O��̎��O���e�ƌ��ʌ����J��Ԃ���2017�N�̐��т��������ł��B2018�N�ɂȂ��āA�ЂƂЂƂ̎w�W���\���̕��͂⌟�͎~�߂����̂́A2017�N�ȍ~�̎w�W���\�O��̕��͐��сE������т��}�C�i�X�ɂȂ������͈�x������܂���B

�O�T����A���͌��ʂ̐��۔��肾���͌X�̔��\���ɍĊJ���܂����B���͂Ă邱�ƂƎ���ŏ����Ƃ͓����ł͂���܂��A���͂��O�����̂Ɏ���ŏ��Ă邱�Ƃ͖��炩�ɏ��Ȃ��̂ŁA���ꂪ���̗͂L�����������Ă���̂ł��傤�B

8��27���i���j�@�p���x��

- 17:00�@8���W�v��Ifo��ƌi�����w��

�{�w�W���ʂ�\�z���邽�߁AZEW�i���������Ƃ̐�s���E�x�s����_����������U������܂��B����ǂ��A���w�W�͒����I�ȏ㏸�E���~�Ƃ������X������v���Ă���悤�Ɍ����Ă��A�P�����̎w�W���ʂ̗ǂ������ɑ��ւ�����܂���B

�{�w�W�͎s��\�z��ǂ��^�ł��B�w�W���ʂ̐��ڂ��㏸��^���~����͂����肵�Ă���Ƃ�������̃`�����X�ł��B�w�W���\���ʂ̎s��\�z�Ƃ̑召�W�����ǂ߂�A����1�����͑f���ɔ����������ł��B

8��28���i�j

- 23:00�@8���W�v���č�CB����ҐM�����w��

�{�w�W���\�ɐ旧���Ĕ��\�����UM����l�Ƃ́A�قړ������������łقړ����������e�ɂ��ւ�炸�A�w�W���ʂƔ����͋t�ɂȂ肪���ł��B���̂��Ƃ͍����I�ɐ����ł��܂���B��X�������Ă��A�ǂ����قƂ�ǔ������Ȃ��w�W�ł��B�w�W���ʂɍł��f���ɔ����������Ȓ���1���������͉ߋ����ς�8pips��������܂���B�A���A���������͎��㍷�قɔ��ɑf�����ƌ����܂��i���ғI����84���j�B

����ǂ��A�\�ߒm���Ă����������ǂ���O������܂��B���㍷�ق��v���X�Ȃ�z���Ŕ������܂����A�}�C�i�X�Ȃ灢5�ȉ��ƂȂ�Ȃ�����A�A���Ŕ�������Ƃ͌����܂���B�܂��A����1�����I�l����5pips�`�{10pips�̏ꍇ�A���]���X�N�����邽�߁A�nj��ɂ��t����ɂ��K���Ă��܂���B������A�������������Ă���̒nj��́A����1�����I�l����5pips�ȉ����{10pips�ȏ�̂Ƃ��Ɍ��肵�������ǂ��ł��傤�B

8��29���i���j

- 21:30�@4-6�����W�v���č�GDP����l

���O���ٔ��ʎ��̉��ƒ��O10-1�����̕�����v����71���A���㍷�ٔ��ʎ��̉��ƒ���1�����E����11�����̕�����v�����e94���E83���ł��B����琔�l���������A�ꌩ�A������₷��������_���Ȏ҂ł��B

����1�����ƒ���11�����̕�������v���Ă��A����1�����������Ē���11����������������L���Ă������Ƃ�67���ɉ�����܂��B�X�ɁA����1�����I�l���Ē���11�����I�l�����������ɔ�����L���Ă������Ƃ́A���Ƃ�����17���ł��B���\����1���߂��Ďb������ƁA�����߂������ȓ_�ɒ��ӂ��܂��傤�B

8��30���i�j

- 21:30�@7���W�v����R�APCE�f�t���[�^�E�l����

�{�w�W�ɐ旧���ē����W�v�������\�����CPI�⏬�����㍂�́A�{�w�W�̈ꕔ���ʂ��������邱�Ƃ�����܂��B���������A������s�w�W���Q�l�ɂł���ꍇ�͌����Ă��܂��B

�{�w�W�͈ȑO������肵�Ĕ������������w�W�ł��B�w�W���\�O����PCE��l�����̎��O���ق��e�����܂����A�w�W���\��ɂ͂����ւ̊S�͌�ō\���܂���B�w�W���\��͂܂��ACD�̎��㍷�ق̗L���ɔ����������e�����Ă��܂��B�A���ACD�͎s��\�z�Ɣ��\���ʂ��Y���Ȃ����Ƃ��������߁A���̏ꍇ��PCE�̎��㍷�قɒ��ڂ���Ηǂ��̂ł��B

8��31���i���j

- 18:00�@8���W�v�����BHICP����l

�����ɂ͒������N�Z��3����܂��B

�s��\�z�̐��x�������A�������Z���Ԃŏ������A���\���ʂ̎s��\�z�ɑ���ǂ�������55�������f���ɔ������Ă��܂���B���܂����Ɍ����Ȃ��w�W�ł��B

�܂��A�w�W���\�O10���Ԃ́A�s��\�z���O�����l�����P���Ă���ΉA���A�������Ă���Ηz���Ŕ����������ł��B�t�ł͂���܂���B

�����Ă��̊ԂɁA���O10-1������15pips�ȏ㒵�˂����Ƃ́A�ߋ�5��܂��i�p�x12���j�B����5��̂���4�A���O10-1�����ƒ���1�����̕�������v���Ă��܂��i��v��80���j�B����ǂ��A�Q�ĂĒǂ������Ă͂����܂���B����4��̂���3��̒���1������10pips�ȏ�̋t�q�Q������܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 07:00| Comment(0)

| TrackBack(0)

| 6. ����

2018�N08��26��

�ƍ��i�C�w�W�uIfo�Ƌ��w���v���\�O���EURJPY��������

�ƍ��i�C�w�W�uIfo�i���������v�̎w�W���\�O��̔������͂ɂ́A

�@ �i���w��

�A �i����

�B ��������

��p���܂��B

�{�e�́A�ߋ��̎w�W���ʂƔ��������̊W�͂��邱�Ƃɂ���āA�{�w�W���\�O���EURJPY����ɖ𗧂��������o�����Ƃ��e�[�}�ł��B

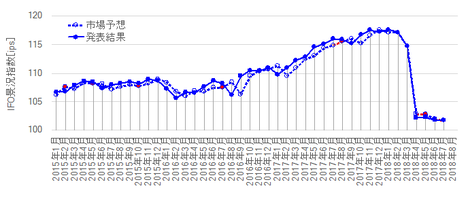

���̕��͑Ώۊ��Ԃ́A2015�N1���W�v���`2018�N7���W�v���i�������\���j��43��p���܂����B�A���A���������Ɋւ��ẮA2015�N4���W�v����������42��p���Ă��܂��B

�ȉ��A�s��\�z�͔��\���O�̒l��p���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂�p���܂��B����͖{�w�W�̐��ڂ��̂��̂��A�w�W���\���O����̔������x�┽�������Ƃ̊W���d�����Ă��邽�߂ł��B

Ifo�i�����w���́A��7000�Ђ̊�Ƃ��Ώۂ̃A���P�[�g�������ʂ��w�����������̂ł��B�����́u���݁v�Ɓu���N��v�ɂ��āu���Y�v�u�Ɂv�u�v�u���i�v�u�ٗp�v�Ɋւ�鎿��Ɂu�ǂ��v�u�����v�u�����v�ʼn��܂��B2000�N��100�Ƃ��A�����i�������́j�Ɛ�s���i�i�����j�����d���ς��āu�i���w���v���Z�o����Ă��܂��B

�A���P�[�g���{�͏W�v���O���ł��邱�Ƃ����\����Ă��܂��B

2018�N4���W�v������́A�V�����W�v�������̗p����Ă��܂��B

���̍��A�č������������Ɏd�|�����f�ՐԎ����P���œƍ��̑Εč��������ʂɋ����������Ƃ���A�{�w�W�͈�C�ɉ��~���܂����B���~�̂����A�ǂꂾ�����W�v�����̕ύX�������ŁA�ǂꂾ�����f�Ֆ��������Ƃ���̂��A�܂���ʂ��ł��Ă��܂���B

�֘A�w�W�ɂ́uZEW�i�����w���v������܂��BZEW�̕����{�w�W������ɔ��\����邽�߁AZEW��{�w�W�̐�s�w�W�ƈʒu�Â������L�����U������܂��B

����ǂ��A��L�ڏq����悤�ɒP�����Ɍ������A�{�w�W���O�������P�^�������邩�́AZEW�����P�^�����������ƊW����܂���B

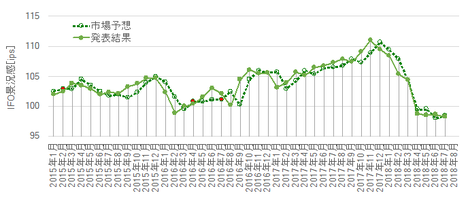

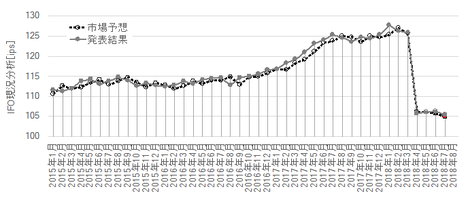

�ߋ��̎s��\�z�Ɣ��\���ʂ̐��ڂ��ȉ��Ɏ����܂��B

�O�q�̒ʂ�A2018�N4���W�v������́A�V�����W�v�������̗p����A���̍��A�č������������Ɏd�|�����f�ՐԎ����P���œƍ��̑Εč��������ʂɋ����������Ƃ���A�{�w�W�͈�C�ɉ��~���Ă��܂��B�ǂꂾ�����W�v�����̕ύX�������Ƃ��鉺�~�ŁA�ǂꂾ�����f�Ֆ��������Ƃ��鉺�~���́A�܂���ʂ��ł��Ă��܂���B

������A�ߋ��ɑk���ĐV���ȏW�v�����ł̐��l�ɉ������܂��B

�Ƃ�����A���\���ڂ͂�������s��\�z��ǂ��^�ł��B

�s��\�z��ǂ��^�Ƃ́A�s��\�z�̕������\����ɍs���Ă���̂ɁA�s��\�z�Ɣ��\���ʂ��O���t�Ƀv���b�g���Čォ�猩��ׂ�ƁA�s��\�z�̕������\���ʂ�ǂ�������悤�ɂȂ��Ă���悤�Ȍ^�������܂��B

�s��\�z�����\���ʂ���ǂ����Ă������ۂ��̔��胋�[���͎��̂悤�ɒ�߂܂��B

���\���ʂ��O�ʂ�艺�������^�オ�����Ƃ��ɁA�s��\�z�����\���ʈȏ�^�ȉ��Ȃ�Ό�ǂ��ł��B�܂��A���\���ʂƑO�ʂ����l�̏ꍇ�͔��肵�Ȃ����Ƃɂ��܂��B

�i�����w�����猩�čs���܂��傤�B

�s��\�z���Ԃ��u���v�̂Ƃ����A���̃��[���ɔ�����i��ǂ����Ă��Ȃ��j�h�b�g�ł��B

�Ԃ��u���v��7�ł��B

���Ɍi�����ł��B

�Ԃ��u���v��4�ł��B

�����Č������͂ł��B

�Ԃ��u���v��2�ł��B

�ȏ�̒ʂ�A�s��\�z��ǂ������Ă��Ȃ��P�[�X�́A����قǏ��Ȃ��̂ł��B���R�A���������w�W�ł́A���\���ʂ̐��ڂ��㏸��^���~��Ƃ������肪��ł��B

��������O�̂��Ƃ������Ă��܂��ˁB�ł����̘b�ɒ�ʓI���t��������b�͂��܂茩�����Ƃ��Ȃ��ł��傤�B

�Δ䂷��̂́A�{�w�W�ɐ旧���Ĕ��\�����ZEW�ł��B

�قȂ�w�W���m�̐��ڂׂ邽�߂ɂ́A�O�ʂƍ��ʂ̍��ɒ��ڂ��܂��B���̍������ԍ��قƌĂт܂��B���ԍ��قɂ͎s��\�z���W����܂���B

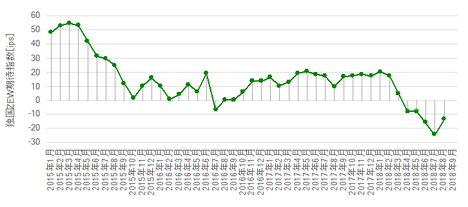

ZEW�̐��ڂ͉��}�̒ʂ�ł��B�オ���Ҏw���i�{�w�W�̌i�����ɑ����j�A���������w���i�{�w�W�̌������͂ɑ����j�ɂȂ�܂��B

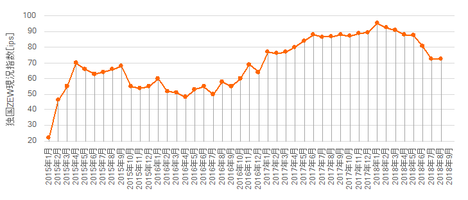

�S�̓I�ȃO���t���ڂ́AZEW�Ɩ{�w�W�Ƃ悭���Ă��܂��B�ł��x����Ă͂����܂���B

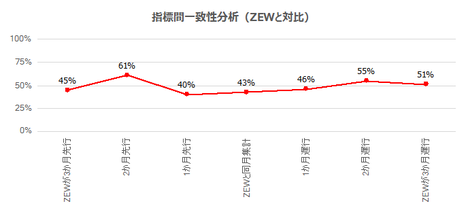

�P�����ɗ��w�W�����ꂼ��O�������P�����������������ׂĂ݂܂����B���ꂪ��v���Ă��Ȃ���AZEW�̌��ʂ�{�w�W�ł̎���̎Q�l�ɂł��܂���B

��}�́AZEW�̉��P�^������O��3�����܂ł��炵�Ă��܂��B�O��3�������炵�Ă��A�P������ZEW�̉��P�^�����́A�{�w�W�̂̉��P�^�����ƈ�v������������܂����B

�Ȃ��A���P�^�����̔���́A���̔��ʎ���p���Ă��܂��B

ZEW�̎��ԍ��ٔ��ʎ��́A�|1✕�ƍ����Ҏw���̎��ԍ��ف{2✕�ƍ������w���̎��ԍ��ف[3✕���B�i���w���̎��ԍ��فA�ł��B�{�w�W�̎��ԍ��ٔ��ʎ��͌�L���Ă��܂��B

�����̍��ڂ��������\����A�ЂƂ̍��ڂ̗ǂ����������Ŕ�������������ł��Ȃ����߁A�����������ʎ����K�v�ɂȂ�܂��B

�ȉ��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

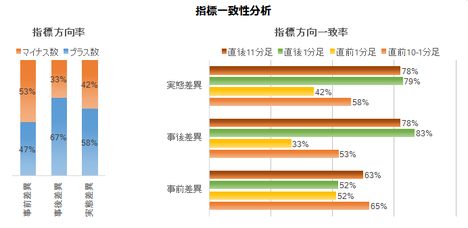

�����̔��\���ڂ̉e���͂̌y�d��c�����A����ׂ��|�C���g���i�荞�ނ��߁A�e���\���ڂƔ��������̊W�����߂Ă����܂��傤�B

���O���ق́A�[1✕�i���w���̎��O���ف{2✕�i�����̎��O���ف{1✕�������͂̎��O���فA�Ƃ������ʎ���p���܂��B���̎��̉��̕������A�v���X���z���A�}�C�i�X���A���Ɠǂݑւ��܂��B���̂Ƃ��A���O10-1�����Ƃ̕�����v���́A�ߋ�65���ł��B

�O�ʂɑ���s��\�z�̗ǂ������́A�w�W���\�O�̃��[�\�N�������ƁA3���2����x��v���Ă��܂��B

���㍷�ق́A3✕�i���w���̎��㍷�ف{2✕�i�����̎��㍷�ف{1✕�������͂̎��㍷�فA�Ƃ������ʎ���p���܂��B���̎��̉��̕����ƁA����1�����̕�����v����83���ł��B

���ʎ��̓A�e�ɂł��A���������͎s��\�z�ɑ��锭�\���ʂ̗ǂ������ɑf���ł��B

���ԍ��ق́A3✕�i���w���̎��ԍ��ف{2✕�i�����̎��ԍ��ف{1✕�������͂̎��ԍ��فA�Ƃ������ʎ���p���܂��B���̎��̉��̕����ƁA����11�����̕�����v����78���ł��B

���ʎ��̓A�e�ɂł��A���������͑O�ʂɑ��锭�\���ʂ̗ǂ������ɑf���ł��B

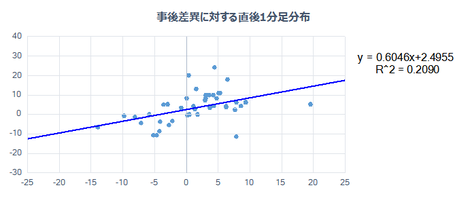

���}�́A���㍷�فi�����j�ɑ��钼��1�����I�l�i�c���j�̕��z�ł��B

��A���i���j�ɑ���h�b�g���z�͑傫������Ă���A��A���͂��܂�A�e�ɂł��܂���B�����A������傫���Ă��A���������͑S�̓I�ɑf���ł��B

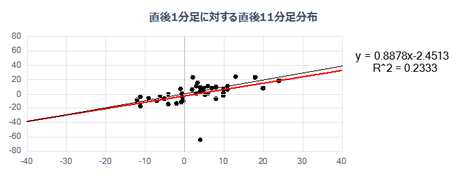

���ɁA���̑f���ȏ����������L�т邩�ۂ��ł��B���}�́A����1�����I�l�i�����j�ɑ��钼��11�����I�l�i�c���j�̕��z�ł��B

��A���i�Ԑ��j�̌X����0.89�ŁA���ϓI�ɂ͔������L�єY��ł��܂��B�Ίp���i�����j�����h�b�g���z���A�㉺�̂��������ɕ��Ă��Ȃ����߁A���ՂȒnj��͋֕��ł��B

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

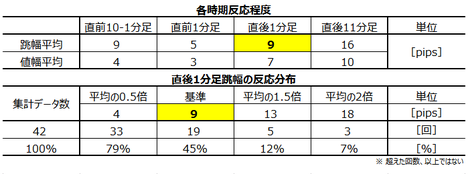

�w�W���ʂɍł��f���ɔ����������Ȓ���1���������͉ߋ����ς�9pips��������܂���B�����āA���O10-1�����̉ߋ����ϒ�����9pips�ƂȂ��Ă���A�w�W���\�O�Ɉ��Ղȃ|�W�V�����ŕ�����Ǝ��Ԃ��܂���B

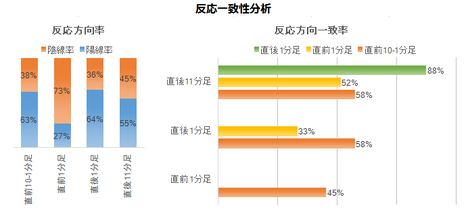

���ɁA�w�W�̊e���ق̊��Ԗ��̕��ϒl���ڂƁA�w�W���\��̊��Ԗ��̔����̕��ϒl���ڂ������܂��B

���\���ʂƑO�ʂ�s��\�z�Ƃ̍��ق��傫���Ă��������Ă��A�������x�Ƃ͊W����܂����B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

��������������x����ɂ����A���������̉�������ɂ��Ă��܂��B

����1�����͎��㍷�قƂ̕�����v����83������A�f���ɔ������Ă��܂��B�����āA���ԍ��قƒ���11�����̕�����v����78���ƂȂ��Ă��܂��B

���O1�����̉ߋ��A������73���ƁA�肪����܂��B

�܂��A���O1�����ƒ���1�����̕�����v����33���i�s��v��67���j�ł��B

���ɁA���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

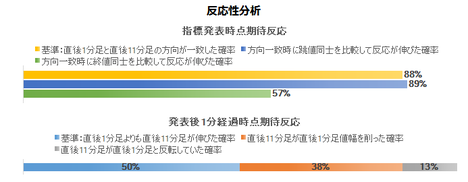

����1�����ƒ���11�����̕�����v����88���ł��B����88���̕�����v���ɁA����1�����������Ē���11����������������L���Ă������Ƃ�89���ɒB���Ă��܂��B

������v���������A������L�������Ƃ������̂�����A���������������m�F������A�����nj��J�n�ł��B���������A�w�W���\����1�����߂���ƁA���̌�10���Ŕ�����L�������Ƃ�50���ł��B�����nj��J�n�����|�W�V�����́A1�����߂����痘�m�̋@����M���ׂ��ł��B

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������A���ꂼ��̊��Ԃ̎�����j��Z�߂Ă����܂��B

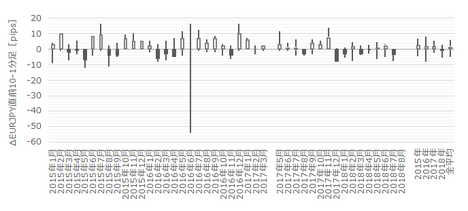

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����̉ߋ����ϒ�����9pips�A���l����4pips�ł��B��q�Q�E���q�Q�Ƃ������̂ŁA���̊��ԂɎ������Ȃ�A��pips��ꂽ�炷���ɗ��m���������ǂ��ł��傤�B

���̊��Ԃ̉ߋ��z������63���A���O���قƂ̕�����v����65���ł��B���O���ق��v���X�̂Ƃ������O��3�E4pips�𗘊m�^���̖ڈ��ɂ���Ηǂ��ł��傤�B

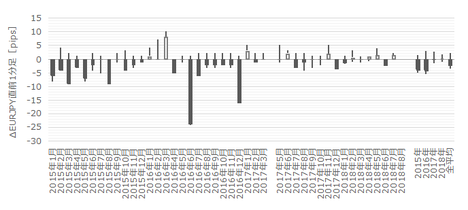

���ɒ��O1�����ł��B

���O1�����̉ߋ����ϒ�����5pips�A���l����3pips�ł��B

���̊��Ԃ̉ߋ��A������73���A���O���قƂ̕�����v����52���A���O10-1�����Ƃ̕�����v����45���ł��B

�ߋ��A�������������̂́A��}����ŋ߂Ɍ����Ă͉A�����������Ƃ͌����܂���B���̊��Ԃ̎���͒��߂܂��傤�B

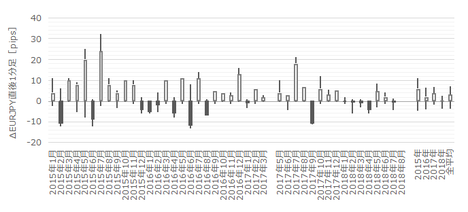

�����Ē���1�����ł��B

����1�����̉ߋ����ϒ�����9pips�A���l����7pips�ł��B

���̊��Ԃ̉ߋ��z������64���A���O1�����Ƃ̕�����v����33���i�s��v��67���j�A���㍷�قƂ̕�����v����83���ł��B

�w�W���\�������ׂ��|�W�V�����́A���O1�������A���������Ƃ��i�A���ɂȂ肻���ȂƂ��j�A�w�W���\���O�Ƀ����O���I�[�_�[���A���\����̒��˂ŗ��m�^�����ł��B

�w�W���\��́A���������������m�F�����瑁���nj��J�n���āA�w�W���\����1�����߂����痘�m�^�����̋@����M���܂��B

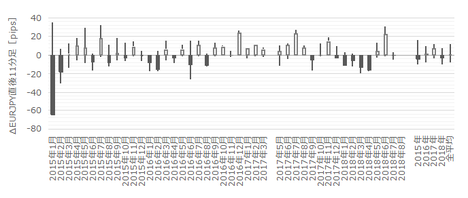

�Ō�ɒ���11�����ł��B

����11�����̉ߋ����ϒ�����16pips�A���l����10pips�ł��B

�w�W���\����1�����߂���ƁA���̌��10���Ŕ�����L�������Ƃ�50����������܂���B�nj��͒��߂܂��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI�����ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

2017�N�́A�S�Ă̖{�w�W����Ŏ��O�ɕ��͋L���𓊍e���A����Ɍ��؋L���𓊍e���܂����B���̐��т����\�ɓZ�߂Ă����܂��B

2017�N�͖{�w�W��8��̎�����s���A���т�6��2�s�i����75���j�ł����B�X�̃|�W�V�����ł�10��9�s�ŁA������53���ł����B�N�Ԃ�ʂ������v�͋͂�3pips�ŁA�����̑傫�ȕ����������܂����B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�@ �i���w��

�A �i����

�B ��������

��p���܂��B

�{�e�́A�ߋ��̎w�W���ʂƔ��������̊W�͂��邱�Ƃɂ���āA�{�w�W���\�O���EURJPY����ɖ𗧂��������o�����Ƃ��e�[�}�ł��B

���̕��͑Ώۊ��Ԃ́A2015�N1���W�v���`2018�N7���W�v���i�������\���j��43��p���܂����B�A���A���������Ɋւ��ẮA2015�N4���W�v����������42��p���Ă��܂��B

�T.�w�W����

�ȉ��A�s��\�z�͔��\���O�̒l��p���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂�p���܂��B����͖{�w�W�̐��ڂ��̂��̂��A�w�W���\���O����̔������x�┽�������Ƃ̊W���d�����Ă��邽�߂ł��B

�y1.1 �w�W�T�v�z

Ifo�i�����w���́A��7000�Ђ̊�Ƃ��Ώۂ̃A���P�[�g�������ʂ��w�����������̂ł��B�����́u���݁v�Ɓu���N��v�ɂ��āu���Y�v�u�Ɂv�u�v�u���i�v�u�ٗp�v�Ɋւ�鎿��Ɂu�ǂ��v�u�����v�u�����v�ʼn��܂��B2000�N��100�Ƃ��A�����i�������́j�Ɛ�s���i�i�����j�����d���ς��āu�i���w���v���Z�o����Ă��܂��B

�A���P�[�g���{�͏W�v���O���ł��邱�Ƃ����\����Ă��܂��B

2018�N4���W�v������́A�V�����W�v�������̗p����Ă��܂��B

���̍��A�č������������Ɏd�|�����f�ՐԎ����P���œƍ��̑Εč��������ʂɋ����������Ƃ���A�{�w�W�͈�C�ɉ��~���܂����B���~�̂����A�ǂꂾ�����W�v�����̕ύX�������ŁA�ǂꂾ�����f�Ֆ��������Ƃ���̂��A�܂���ʂ��ł��Ă��܂���B

�֘A�w�W�ɂ́uZEW�i�����w���v������܂��BZEW�̕����{�w�W������ɔ��\����邽�߁AZEW��{�w�W�̐�s�w�W�ƈʒu�Â������L�����U������܂��B

����ǂ��A��L�ڏq����悤�ɒP�����Ɍ������A�{�w�W���O�������P�^�������邩�́AZEW�����P�^�����������ƊW����܂���B

�y1.2 ���ِ��ځz

�ߋ��̎s��\�z�Ɣ��\���ʂ̐��ڂ��ȉ��Ɏ����܂��B

�O�q�̒ʂ�A2018�N4���W�v������́A�V�����W�v�������̗p����A���̍��A�č������������Ɏd�|�����f�ՐԎ����P���œƍ��̑Εč��������ʂɋ����������Ƃ���A�{�w�W�͈�C�ɉ��~���Ă��܂��B�ǂꂾ�����W�v�����̕ύX�������Ƃ��鉺�~�ŁA�ǂꂾ�����f�Ֆ��������Ƃ��鉺�~���́A�܂���ʂ��ł��Ă��܂���B

������A�ߋ��ɑk���ĐV���ȏW�v�����ł̐��l�ɉ������܂��B

�Ƃ�����A���\���ڂ͂�������s��\�z��ǂ��^�ł��B

�s��\�z��ǂ��^�Ƃ́A�s��\�z�̕������\����ɍs���Ă���̂ɁA�s��\�z�Ɣ��\���ʂ��O���t�Ƀv���b�g���Čォ�猩��ׂ�ƁA�s��\�z�̕������\���ʂ�ǂ�������悤�ɂȂ��Ă���悤�Ȍ^�������܂��B

�s��\�z�����\���ʂ���ǂ����Ă������ۂ��̔��胋�[���͎��̂悤�ɒ�߂܂��B

���\���ʂ��O�ʂ�艺�������^�オ�����Ƃ��ɁA�s��\�z�����\���ʈȏ�^�ȉ��Ȃ�Ό�ǂ��ł��B�܂��A���\���ʂƑO�ʂ����l�̏ꍇ�͔��肵�Ȃ����Ƃɂ��܂��B

�i�����w�����猩�čs���܂��傤�B

�s��\�z���Ԃ��u���v�̂Ƃ����A���̃��[���ɔ�����i��ǂ����Ă��Ȃ��j�h�b�g�ł��B

�Ԃ��u���v��7�ł��B

���Ɍi�����ł��B

�Ԃ��u���v��4�ł��B

�����Č������͂ł��B

�Ԃ��u���v��2�ł��B

�ȏ�̒ʂ�A�s��\�z��ǂ������Ă��Ȃ��P�[�X�́A����قǏ��Ȃ��̂ł��B���R�A���������w�W�ł́A���\���ʂ̐��ڂ��㏸��^���~��Ƃ������肪��ł��B

��������O�̂��Ƃ������Ă��܂��ˁB�ł����̘b�ɒ�ʓI���t��������b�͂��܂茩�����Ƃ��Ȃ��ł��傤�B

�y1.3 �w�W�Ԉ�v�����́z

�Δ䂷��̂́A�{�w�W�ɐ旧���Ĕ��\�����ZEW�ł��B

�قȂ�w�W���m�̐��ڂׂ邽�߂ɂ́A�O�ʂƍ��ʂ̍��ɒ��ڂ��܂��B���̍������ԍ��قƌĂт܂��B���ԍ��قɂ͎s��\�z���W����܂���B

ZEW�̐��ڂ͉��}�̒ʂ�ł��B�オ���Ҏw���i�{�w�W�̌i�����ɑ����j�A���������w���i�{�w�W�̌������͂ɑ����j�ɂȂ�܂��B

�S�̓I�ȃO���t���ڂ́AZEW�Ɩ{�w�W�Ƃ悭���Ă��܂��B�ł��x����Ă͂����܂���B

�P�����ɗ��w�W�����ꂼ��O�������P�����������������ׂĂ݂܂����B���ꂪ��v���Ă��Ȃ���AZEW�̌��ʂ�{�w�W�ł̎���̎Q�l�ɂł��܂���B

��}�́AZEW�̉��P�^������O��3�����܂ł��炵�Ă��܂��B�O��3�������炵�Ă��A�P������ZEW�̉��P�^�����́A�{�w�W�̂̉��P�^�����ƈ�v������������܂����B

�Ȃ��A���P�^�����̔���́A���̔��ʎ���p���Ă��܂��B

ZEW�̎��ԍ��ٔ��ʎ��́A�|1✕�ƍ����Ҏw���̎��ԍ��ف{2✕�ƍ������w���̎��ԍ��ف[3✕���B�i���w���̎��ԍ��فA�ł��B�{�w�W�̎��ԍ��ٔ��ʎ��͌�L���Ă��܂��B

�����̍��ڂ��������\����A�ЂƂ̍��ڂ̗ǂ����������Ŕ�������������ł��Ȃ����߁A�����������ʎ����K�v�ɂȂ�܂��B

�U.��������

�ȉ��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�y2.1 �����T�v�z

�����̔��\���ڂ̉e���͂̌y�d��c�����A����ׂ��|�C���g���i�荞�ނ��߁A�e���\���ڂƔ��������̊W�����߂Ă����܂��傤�B

���O���ق́A�[1✕�i���w���̎��O���ف{2✕�i�����̎��O���ف{1✕�������͂̎��O���فA�Ƃ������ʎ���p���܂��B���̎��̉��̕������A�v���X���z���A�}�C�i�X���A���Ɠǂݑւ��܂��B���̂Ƃ��A���O10-1�����Ƃ̕�����v���́A�ߋ�65���ł��B

�O�ʂɑ���s��\�z�̗ǂ������́A�w�W���\�O�̃��[�\�N�������ƁA3���2����x��v���Ă��܂��B

���㍷�ق́A3✕�i���w���̎��㍷�ف{2✕�i�����̎��㍷�ف{1✕�������͂̎��㍷�فA�Ƃ������ʎ���p���܂��B���̎��̉��̕����ƁA����1�����̕�����v����83���ł��B

���ʎ��̓A�e�ɂł��A���������͎s��\�z�ɑ��锭�\���ʂ̗ǂ������ɑf���ł��B

���ԍ��ق́A3✕�i���w���̎��ԍ��ف{2✕�i�����̎��ԍ��ف{1✕�������͂̎��ԍ��فA�Ƃ������ʎ���p���܂��B���̎��̉��̕����ƁA����11�����̕�����v����78���ł��B

���ʎ��̓A�e�ɂł��A���������͑O�ʂɑ��锭�\���ʂ̗ǂ������ɑf���ł��B

�[�[�[��€����A$�[�[�[

���}�́A���㍷�فi�����j�ɑ��钼��1�����I�l�i�c���j�̕��z�ł��B

��A���i���j�ɑ���h�b�g���z�͑傫������Ă���A��A���͂��܂�A�e�ɂł��܂���B�����A������傫���Ă��A���������͑S�̓I�ɑf���ł��B

���ɁA���̑f���ȏ����������L�т邩�ۂ��ł��B���}�́A����1�����I�l�i�����j�ɑ��钼��11�����I�l�i�c���j�̕��z�ł��B

��A���i�Ԑ��j�̌X����0.89�ŁA���ϓI�ɂ͔������L�єY��ł��܂��B�Ίp���i�����j�����h�b�g���z���A�㉺�̂��������ɕ��Ă��Ȃ����߁A���ՂȒnj��͋֕��ł��B

�y2.2 �������x�z

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�w�W���ʂɍł��f���ɔ����������Ȓ���1���������͉ߋ����ς�9pips��������܂���B�����āA���O10-1�����̉ߋ����ϒ�����9pips�ƂȂ��Ă���A�w�W���\�O�Ɉ��Ղȃ|�W�V�����ŕ�����Ǝ��Ԃ��܂���B

���ɁA�w�W�̊e���ق̊��Ԗ��̕��ϒl���ڂƁA�w�W���\��̊��Ԗ��̔����̕��ϒl���ڂ������܂��B

���\���ʂƑO�ʂ�s��\�z�Ƃ̍��ق��傫���Ă��������Ă��A�������x�Ƃ͊W����܂����B

�y2.3 �\�����́z

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

��������������x����ɂ����A���������̉�������ɂ��Ă��܂��B

����1�����͎��㍷�قƂ̕�����v����83������A�f���ɔ������Ă��܂��B�����āA���ԍ��قƒ���11�����̕�����v����78���ƂȂ��Ă��܂��B

���O1�����̉ߋ��A������73���ƁA�肪����܂��B

�܂��A���O1�����ƒ���1�����̕�����v����33���i�s��v��67���j�ł��B

���ɁA���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����1�����ƒ���11�����̕�����v����88���ł��B����88���̕�����v���ɁA����1�����������Ē���11����������������L���Ă������Ƃ�89���ɒB���Ă��܂��B

������v���������A������L�������Ƃ������̂�����A���������������m�F������A�����nj��J�n�ł��B���������A�w�W���\����1�����߂���ƁA���̌�10���Ŕ�����L�������Ƃ�50���ł��B�����nj��J�n�����|�W�V�����́A1�����߂����痘�m�̋@����M���ׂ��ł��B

�V.������j

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������A���ꂼ��̊��Ԃ̎�����j��Z�߂Ă����܂��B

�y3.1�@���O10-1�����z

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����̉ߋ����ϒ�����9pips�A���l����4pips�ł��B��q�Q�E���q�Q�Ƃ������̂ŁA���̊��ԂɎ������Ȃ�A��pips��ꂽ�炷���ɗ��m���������ǂ��ł��傤�B

���̊��Ԃ̉ߋ��z������63���A���O���قƂ̕�����v����65���ł��B���O���ق��v���X�̂Ƃ������O��3�E4pips�𗘊m�^���̖ڈ��ɂ���Ηǂ��ł��傤�B

�y3.2�@���O1�����z

���ɒ��O1�����ł��B

���O1�����̉ߋ����ϒ�����5pips�A���l����3pips�ł��B

���̊��Ԃ̉ߋ��A������73���A���O���قƂ̕�����v����52���A���O10-1�����Ƃ̕�����v����45���ł��B

�ߋ��A�������������̂́A��}����ŋ߂Ɍ����Ă͉A�����������Ƃ͌����܂���B���̊��Ԃ̎���͒��߂܂��傤�B

�y3.3�@����1�����z

�����Ē���1�����ł��B

����1�����̉ߋ����ϒ�����9pips�A���l����7pips�ł��B

���̊��Ԃ̉ߋ��z������64���A���O1�����Ƃ̕�����v����33���i�s��v��67���j�A���㍷�قƂ̕�����v����83���ł��B

�w�W���\�������ׂ��|�W�V�����́A���O1�������A���������Ƃ��i�A���ɂȂ肻���ȂƂ��j�A�w�W���\���O�Ƀ����O���I�[�_�[���A���\����̒��˂ŗ��m�^�����ł��B

�w�W���\��́A���������������m�F�����瑁���nj��J�n���āA�w�W���\����1�����߂����痘�m�^�����̋@����M���܂��B

�y3.4�@����11�����z

�Ō�ɒ���11�����ł��B

����11�����̉ߋ����ϒ�����16pips�A���l����10pips�ł��B

�w�W���\����1�����߂���ƁA���̌��10���Ŕ�����L�������Ƃ�50����������܂���B�nj��͒��߂܂��B

�W.���͌��_

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI�����ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

- �{�w�W���ʂ�\�z���邽�߁AZEW�i���������Ƃ̐�s���E�x�s����_����������U������܂��B����ǂ��A���w�W�͒����I�ȏ㏸�E���~�Ƃ������X������v���Ă���悤�Ɍ����Ă��A�P�����̎w�W���ʂ̗ǂ������ɑ��ւ�����܂���B

��ɔ��\���ꂽZEW�i���������̗ǂ������Ɋ�Â��A�{�w�W���ʂ̗\���ɖ𗧂��܂���B - �{�w�W�͎s��\�z��ǂ��^�ł��B�w�W���ʂ̐��ڂ��㏸��^���~����͂����肵�Ă���Ƃ�������̃`�����X�ł��B�w�W���\���ʂ̎s��\�z�Ƃ̑召�W�����ǂ߂�A����1�����͑f���ɔ����������ł��B

- ���O10-1�����́A���O���ق��v���X�̂Ƃ������O��3�E4pips�𗘊m�^���̖ڈ��ɂ���Ηǂ��ł��傤�B��q�Q�E���q�Q�Ƃ������̂ŁA���̊��ԂɎ������Ȃ�A��pips��ꂽ�炷���ɗ��m���������ǂ��ł��傤�B

�w�W���\�������ׂ��|�W�V�����́A���O1�������A���������Ƃ��i�A���ɂȂ肻���ȂƂ��j�A�w�W���\���O�Ƀ����O���I�[�_�[���A���\����̒��˂ŗ��m�^���ł��B

�w�W���\��́A���������������m�F�����瑁���nj��J�n���āA�w�W���\����1�����߂����痘�m�^���̋@����M���܂��B

�[�[�[��€����A$�[�[�[

2017�N�́A�S�Ă̖{�w�W����Ŏ��O�ɕ��͋L���𓊍e���A����Ɍ��؋L���𓊍e���܂����B���̐��т����\�ɓZ�߂Ă����܂��B

2017�N�͖{�w�W��8��̎�����s���A���т�6��2�s�i����75���j�ł����B�X�̃|�W�V�����ł�10��9�s�ŁA������53���ł����B�N�Ԃ�ʂ������v�͋͂�3pips�ŁA�����̑傫�ȕ����������܂����B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:00| Comment(0)

| TrackBack(0)

| DB3. ���B�w�WDB