�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N03��08��

���TFOMC���T����

��T�y�j�i���j��j�A�C�G����FRB�c���̔������āA���TFOMC�ł̗��グ�\�z�����ɍ��܂��Ă��܂��B�e�����L�����������A���T���j�̌ٗp���v�܂ł͒f��������Ƃ��Ȃ�����A3�����グ�Ƃ����\�z�������悤�Ɍ����܂��B

���āAFOMC��2015�N12���E2016�N12����0.25�������グ���Ă��܂��B��������s��\�z�ʂ�ł����B

�ċ�������͕č��o�ς����łȂ��A���E�̋��Z�s��ɑ傫�ȉe����^���邽�߁A�T�v���C�Y�͋N�����Ȃ�����A�ƌ����Ă��܂��B����Ȃ�AFOMC���\���������肷��ƌ����܂�Ă�����̑O��ɂ́A��r�I�傫�ȉe�����ώ@�ł��Ă��ǂ������ł���ˁB���������A�ӊO�ɂ����ʓI�Ɍ����Ȕ����͊ώ@�ł��Ȃ��̂ł��B�ނ���A�ɂ₩�ȉe���Ƃ����������ǂ��̂����m��܂���B

�e���ɂ��āA�������������O�ɗ\�z���邱�Ƃ͓�����̂́A�����̒��x��\�z�ł��Ă���Βǂ������邱�Ƃ��ł��邩���m��܂���B���T�ȍ~�A2�~���x�����Ǝv���Ă���Ηǂ��ł��傤�B

���}���������������B

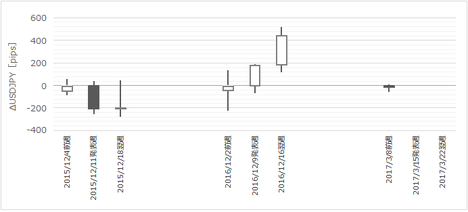

���}�́A2015�N12���E2016�N12���̗��グ�̂������T�ƁA���̑O��̎n�l��T���ł��B��͂��ꂼ�ꗘ�グ���\�̂������T�̎n�l�Ƃ��Ă��܂��B

2015�N12�����グ���́A���\�O�T�͗z���A���\�T���A���A���\���T�͒�����q�Q���c���������ȗz���A�ƂȂ��Ă��܂����B���̌�A�N���܂ŏ������A�����ւƈ��������A2016�N�Ζ�������2016�N6���܂ł����~�g�����h�ƂȂ��Ă��܂����B

2016�N12�����グ���́A���\�O�T�E���\�T�E���\���T���S�ėz���ƂȂ��Ă��܂����B���������A���̗��T�i���\�̗��X�T�j����͉��~�g�����h�ւƈڍs���A2017�N2����{�܂ʼn��~�������Ă����ƌ�����ł��傤�B���̌�͌��݂܂�111�~�`115�~�̃����W�ƂȂ��Ă��܂��B

���ꂼ��s������Ⴄ�̂ŁA�������قȂ邱�Ƃ����R�ł��B

�O�҂̓e�[�p�[�����O�ƒ������グ�\�����Ԃ��o���S�[���̂悤�Ȋ��Ԃ�����A��҂�1�N�҂��������̗��グ�Ƃ͂����A���N�i���N2017�N�j�͕�����̗��グ���\�z����Ă��܂����i6���E12�������������ƋL�����Ă��܂��j�B

����̗��グ���\�i�܂������ƌ��܂����Ⴀ��܂��j���ߋ��ƈႤ�_�́A

�ł��B

����̂��߂Ɏb���͒O�O�Ɋώ@���Ă����������ǂ������ł��ˁB

�ߋ��̌X�����猾���A���T�͍s���߂�ŏT�����L�т܂���B�A���A�Ċ����傫�������\��������̂ŁA���̓_���S�z�ł��B���������ɂ��Ă������ƈ�U�傫�������邱�Ƃ�����A���̕t�߂܂Ŗ߂����Ƃ��铮���ƂȂ�ł��傤�B����ȊO�͂܂��悭�킩��܂���B

���āAFOMC��2015�N12���E2016�N12����0.25�������グ���Ă��܂��B��������s��\�z�ʂ�ł����B

�ċ�������͕č��o�ς����łȂ��A���E�̋��Z�s��ɑ傫�ȉe����^���邽�߁A�T�v���C�Y�͋N�����Ȃ�����A�ƌ����Ă��܂��B����Ȃ�AFOMC���\���������肷��ƌ����܂�Ă�����̑O��ɂ́A��r�I�傫�ȉe�����ώ@�ł��Ă��ǂ������ł���ˁB���������A�ӊO�ɂ����ʓI�Ɍ����Ȕ����͊ώ@�ł��Ȃ��̂ł��B�ނ���A�ɂ₩�ȉe���Ƃ����������ǂ��̂����m��܂���B

�e���ɂ��āA�������������O�ɗ\�z���邱�Ƃ͓�����̂́A�����̒��x��\�z�ł��Ă���Βǂ������邱�Ƃ��ł��邩���m��܂���B���T�ȍ~�A2�~���x�����Ǝv���Ă���Ηǂ��ł��傤�B

���}���������������B

���}�́A2015�N12���E2016�N12���̗��グ�̂������T�ƁA���̑O��̎n�l��T���ł��B��͂��ꂼ�ꗘ�グ���\�̂������T�̎n�l�Ƃ��Ă��܂��B

2015�N12�����グ���́A���\�O�T�͗z���A���\�T���A���A���\���T�͒�����q�Q���c���������ȗz���A�ƂȂ��Ă��܂����B���̌�A�N���܂ŏ������A�����ւƈ��������A2016�N�Ζ�������2016�N6���܂ł����~�g�����h�ƂȂ��Ă��܂����B

2016�N12�����グ���́A���\�O�T�E���\�T�E���\���T���S�ėz���ƂȂ��Ă��܂����B���������A���̗��T�i���\�̗��X�T�j����͉��~�g�����h�ւƈڍs���A2017�N2����{�܂ʼn��~�������Ă����ƌ�����ł��傤�B���̌�͌��݂܂�111�~�`115�~�̃����W�ƂȂ��Ă��܂��B

���ꂼ��s������Ⴄ�̂ŁA�������قȂ邱�Ƃ����R�ł��B

�O�҂̓e�[�p�[�����O�ƒ������グ�\�����Ԃ��o���S�[���̂悤�Ȋ��Ԃ�����A��҂�1�N�҂��������̗��グ�Ƃ͂����A���N�i���N2017�N�j�͕�����̗��グ���\�z����Ă��܂����i6���E12�������������ƋL�����Ă��܂��j�B

����̗��グ���\�i�܂������ƌ��܂����Ⴀ��܂��j���ߋ��ƈႤ�_�́A

- �O�グ����̊��Ԃ��Z�����ƁA

- �N������1��2��̗��グ������Ɨ\�z����Ă��邱�Ɓi���̗��グ�܂ł̊��Ԃ��Z���Ɨ\�z����Ă��邱�Ɓj�A

- ���������Ȃ荂�l�X�V�𑱂��Ă���ł̗��グ�ł��邱�ƁA

- �V�����̌��ł�ϋɍ�����\�z������哝�̋c�������A�܂���������

�ł��B

����̂��߂Ɏb���͒O�O�Ɋώ@���Ă����������ǂ������ł��ˁB

�ߋ��̌X�����猾���A���T�͍s���߂�ŏT�����L�т܂���B�A���A�Ċ����傫�������\��������̂ŁA���̓_���S�z�ł��B���������ɂ��Ă������ƈ�U�傫�������邱�Ƃ�����A���̕t�߂܂Ŗ߂����Ƃ��铮���ƂȂ�ł��傤�B����ȊO�͂܂��悭�킩��܂���B

�ȏ�

�y���̃J�e�S���[�̍ŐV�L���z

-

no image

-

no image

-

no image

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 13:00| Comment(0)

| TrackBack(0)

| 8. �⑫����

2017�N03��07��

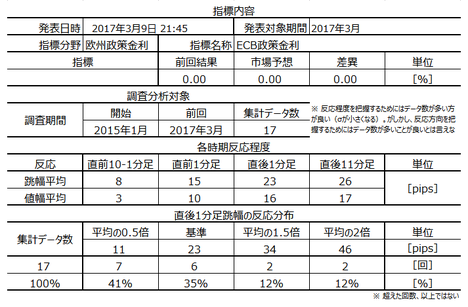

2017�N3��9��21:45���\�\��[���B���Z����uECB��������v���\�O���EURJPY��������

2017�N3��9��21:45�ɉ��B���Z����uECB��������v�����\����܂��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�w�W�ւ̕��͌��ʂƉߋ��f�[�^����̕��͌��ʂ��������Ă���A�\����܂���B���̋L���͍ڂ���̂��~�߂邩�ǂ�����邩������Ă��܂����B

�Ȃ��A�V���Ƀ��C�^�[���A�����HICP���D���Ȃ��Ƃ���i�C���f������C�������\���ɂ��āA�s��̐��Ƃ��ē`���Ă��܂����B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�O����HP�́u���[�����̋��Z����Ɖ��B������s���x�v�i����28�N6��16���j�Ɉ˂�A���[�����̋��Z����́u�P��ʉ�EUR���a�����Ĉȍ~�A���B������s�iECB�j�y�ъe��������s����Ȃ鉢�B������s���x�iESCB�j��ʂ��ĒP��̋��Z����Ƃ��čs���Ă���A�e��������s�͒�߂�ꂽ���Z�������j�ɏ]���Ċe�����ŋ��Z��������{���邱�Ƃ�C���v�Ɖ������Ă��܂��B

�����āu���Z����̑��`�I�ȖړI�͕����̈�����ێ����邱�Ƃł���AECB�͕�������̖ړI�ɔ����Ȃ�����ɂ����āA���B�����̂̑S�ʓI�Ȍo�ϐ���i�o�ϐ�����ٗp�̑��哙�j���x�����邱�Ɓv���g���Ƃ��Ă��܂��B���̎g�����ʂ������߁AECB�͐�������ύX�E�ʓI�ɘa�̓��e/�K�͂̕ύX�E�ב֎s�������s���܂��B

�Ȃ��A�����̈���Ƃ́u2�������ł��邪���̋ߕӁibelow but close to 2%�j�v�ƒ�`����Ă��܂��B

�h�C�c�̂悤�ɗA�o�����͂̂��鍑�ƁA�|���g�K���iP�j�A�C�^���A(I)�A�A�C�������h(I)�A�M���V��(G)�A�X�y�C��(S)�Ƃ�����PIIGS�����̂悤�ȍ�����Ŏ��Ɨ����������ƁA�P��̋��Z����œZ�߂���̂��Ƃ����_�ŁA�ŋ߂͑����̖��_�����o���Ă�����ƌ����܂��BPIIGS�����ɕs�������܂�͓̂��R�̂��ƂƂ��Ă��A�h�C�c���ɂ����Z�x���ȂǂŃh�C�c�̐ŋ�����������邱�Ƃɕs�������܂��Ă��܂��B

�O���O�W�b�g�E�u���O�W�b�g�����łȂ��A������b�����������������Ƃ�����������ʓI�ł��傤�B

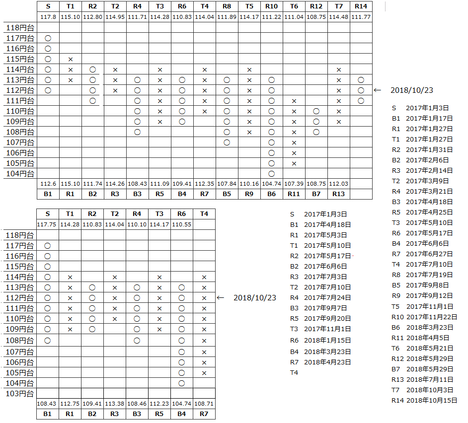

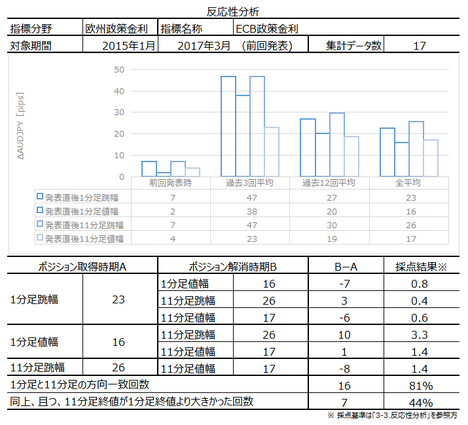

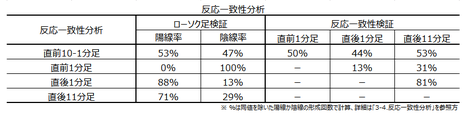

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�17�̃f�[�^�Ɋ�Â��Ă��܂��B

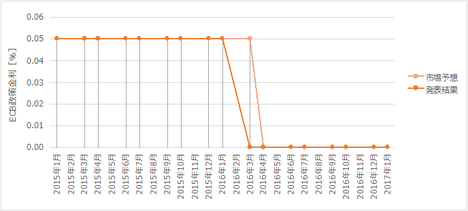

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�������Ԃɂ����ċ��������1��i�������j�݂̂ƂȂ��Ă��܂��B�����āA����̎s��\�z�́u����ێ��v�ł��B

���ĉ��e���̏ꍇ�A����̐���������\���u����ێ��v�Ɨ\�z����A�����Ĕ��\���ʂ����̒ʂ肾�����ꍇ�A�������\��̔����͂����Ɏ��ɍs���钆��ى�̓��e��\�z���������ւƈڂ�܂��B����āA����11�����̔����́A���̂Ƃ��ǂ��̑��ى���e��\�z���������ƂȂ邱�Ƃ������悤�ł��B������A21:45�ɐ���������\���s��ꂽ45����22:30����A�h���MECB���ق̉���\�肳��Ă��܂��B

�{�u���O�ł́A���B�Ɍ��炸����������\��̗v�l��̔������͍͂s���Ă��܂���B����̐�����������̋L�҂̎��⏇�ʂɂ͍Č������Ȃ��ɂ��ւ�炸�A�ꌾ�X�X�ւ̔����������邽�ߎ��O���͂��ł��Ȃ��̂ł��B

�����O��i1��19���j�̉�v�|�́A���C�^�[�L���ɂ悭�Z�܂��Ă��܂��B���̗v�_�́A

�Ƃ������̂ł��B

���ہA���Ɨ���2013�N�č����ň��ł��̌�͉��P��AHICP���������A������2015�N�����ɏ����ɉ�i���݂�2�����x�j�A�A���A�o�ϐ�����0.4�����x�Œ�ؒ��A�ƂȂ��Ă��܂��B

����e���Ń���������̂͂��Ă����A�S�̂̐����͈����Ȃ�������ł��B

���̔����łǂ������������ƌ�����EUR���i�A���j�ł��B

�����āAEUR���ɔ������邱�̉�����z�����̂ł��傤���B�O�\�i����������\����j�͏�q�Q�������������̂̎���ɉA�����ւƐ��ڂ��Ă����܂����i����1�����ƒ���11�����͂��낤���ėz���j�B

���͓��e��������m��I�ɑ�����i�Ɨ\�z�����j�ƉA���A�ے�I�ɑ�����i�Ɨ\�z�����j�Ɨz���ƂȂ�̂����m��܂���ˁB

���݁A���B�ł̓M���V�����E���I���E���I���ƁA�������EUR�ɂƂ��ĕs���ȃj���[�X���ڗ����܂��B����ق̐����I����܂���i���ЂƂe����^�������Ȃ����̂́j������m��I�i�y�ϓI�j�ɑ�����ȊO�ɂȂ��悤�ȋC�����܂��B

�����Ȃ�A�A���̌��Z�������Ȃ�܂��B

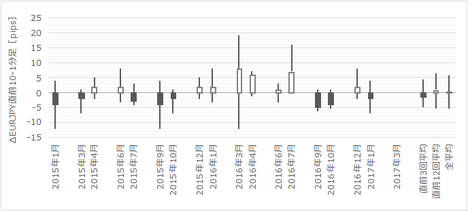

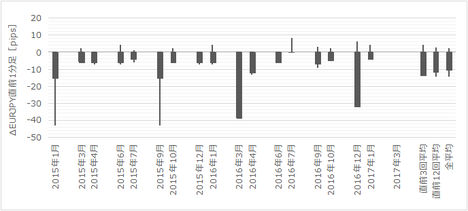

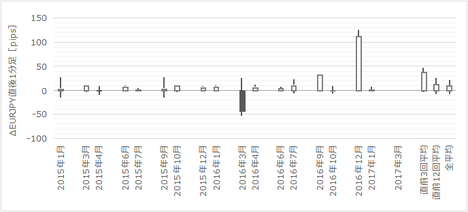

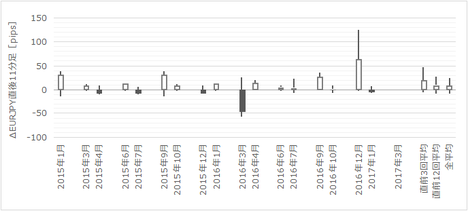

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�ȉ��͗��グ���ӎ������L�q�����Ă��܂���B�ߋ��̃f�[�^����ߋ��Ɠ��l�̔���������ƌ��������ł��B

���O10-1�����̉ߋ����ϒ����E�l���͊e8pips�E3pips�ł��B

���O1�����̉ߋ����ϒ����E�l���͊e15pips�E10pips�ł��B

�A����������100���ł��B

����1�����̉ߋ����ϒ����E�l���͊e23pips�E16pips�ł��B

�z������88���ł��B

����11�����̉ߋ����ϒ����E�l���͊e26pips�E17pips�ł��B

�z������71���ł��B

����1�����Ƃ̕�����v����81���ƍ������̂́A������v���ɒ���1�����I�l��������11�����I�l���L�тĂ������Ƃ�44����������܂���B�ǂ������ă|�W�V���������ׂ������ł͂���܂���B

���͌��ʂ̉��߂�2-2���ɋL�ڍς̂��߁A�ȉ��̓f�[�^�݂̂������܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

���A�������Ԓ��̗�������1���Ȃ����߁A�w�W��v�����͂͂ł��܂���B

����̎���͌����킹��̂ŁA�V�i���I�͂���܂���B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- ���T�ɕ�FOMC���T���A�������Čٗp���v�ł��B������G�Ŏ��O�\�z�ł��Ȃ����߁A����̎���͌����킹�܂��B

- ECB����������\�̎s��\�z���u����ێ��v�ŁA���ۂ̔��\�����̒ʂ肾�����ꍇ�A�������\��ɗ\�肳��Ă��钆��ى�����z���������ƂȂ肪���ł��B

�O��̉�͓��e���m��I�������ɂ��ւ�炸���̗���͉A�����ŁA��������z���Ă�����������\���ォ��A�����Ɉ���������悤�ȓ��������Ă��܂����i���ʂ͋͂��ɗz���j�B

����āA������܂����l�̓����ƂȂ�ƌ����܂�A�A�����Ɉ���������������ƌ�����ł��܂��B - ����A���݂̕��G�ȏ�����ĉߋ��̃f�[�^����������t�̌����ƂȂ�܂��B

������v�����͂ł́A���O1�������A���A����1�����ƒ���11�������z���A�ƂȂ��Ă��܂��B�A���A���������͂ł́A����1�����I�l�قǒ���11�����I�l�͐L�тȂ��A�Ƃ������ʂł����B

�w�W�ւ̕��͌��ʂƉߋ��f�[�^����̕��͌��ʂ��������Ă���A�\����܂���B���̋L���͍ڂ���̂��~�߂邩�ǂ�����邩������Ă��܂����B

�Ȃ��A�V���Ƀ��C�^�[���A�����HICP���D���Ȃ��Ƃ���i�C���f������C�������\���ɂ��āA�s��̐��Ƃ��ē`���Ă��܂����B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

�y1. �w�W�T�v�z

�O����HP�́u���[�����̋��Z����Ɖ��B������s���x�v�i����28�N6��16���j�Ɉ˂�A���[�����̋��Z����́u�P��ʉ�EUR���a�����Ĉȍ~�A���B������s�iECB�j�y�ъe��������s����Ȃ鉢�B������s���x�iESCB�j��ʂ��ĒP��̋��Z����Ƃ��čs���Ă���A�e��������s�͒�߂�ꂽ���Z�������j�ɏ]���Ċe�����ŋ��Z��������{���邱�Ƃ�C���v�Ɖ������Ă��܂��B

�����āu���Z����̑��`�I�ȖړI�͕����̈�����ێ����邱�Ƃł���AECB�͕�������̖ړI�ɔ����Ȃ�����ɂ����āA���B�����̂̑S�ʓI�Ȍo�ϐ���i�o�ϐ�����ٗp�̑��哙�j���x�����邱�Ɓv���g���Ƃ��Ă��܂��B���̎g�����ʂ������߁AECB�͐�������ύX�E�ʓI�ɘa�̓��e/�K�͂̕ύX�E�ב֎s�������s���܂��B

�Ȃ��A�����̈���Ƃ́u2�������ł��邪���̋ߕӁibelow but close to 2%�j�v�ƒ�`����Ă��܂��B

�h�C�c�̂悤�ɗA�o�����͂̂��鍑�ƁA�|���g�K���iP�j�A�C�^���A(I)�A�A�C�������h(I)�A�M���V��(G)�A�X�y�C��(S)�Ƃ�����PIIGS�����̂悤�ȍ�����Ŏ��Ɨ����������ƁA�P��̋��Z����œZ�߂���̂��Ƃ����_�ŁA�ŋ߂͑����̖��_�����o���Ă�����ƌ����܂��BPIIGS�����ɕs�������܂�͓̂��R�̂��ƂƂ��Ă��A�h�C�c���ɂ����Z�x���ȂǂŃh�C�c�̐ŋ�����������邱�Ƃɕs�������܂��Ă��܂��B

�O���O�W�b�g�E�u���O�W�b�g�����łȂ��A������b�����������������Ƃ�����������ʓI�ł��傤�B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�17�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�������Ԃɂ����ċ��������1��i�������j�݂̂ƂȂ��Ă��܂��B�����āA����̎s��\�z�́u����ێ��v�ł��B

���ĉ��e���̏ꍇ�A����̐���������\���u����ێ��v�Ɨ\�z����A�����Ĕ��\���ʂ����̒ʂ肾�����ꍇ�A�������\��̔����͂����Ɏ��ɍs���钆��ى�̓��e��\�z���������ւƈڂ�܂��B����āA����11�����̔����́A���̂Ƃ��ǂ��̑��ى���e��\�z���������ƂȂ邱�Ƃ������悤�ł��B������A21:45�ɐ���������\���s��ꂽ45����22:30����A�h���MECB���ق̉���\�肳��Ă��܂��B

�{�u���O�ł́A���B�Ɍ��炸����������\��̗v�l��̔������͍͂s���Ă��܂���B����̐�����������̋L�҂̎��⏇�ʂɂ͍Č������Ȃ��ɂ��ւ�炸�A�ꌾ�X�X�ւ̔����������邽�ߎ��O���͂��ł��Ȃ��̂ł��B

�����O��i1��19���j�̉�v�|�́A���C�^�[�L���ɂ悭�Z�܂��Ă��܂��B���̗v�_�́A

- �ٗp�́A3�E4�N�O�̏ɔ�ׁA����Ɠ����Ɍ�������ĉɗ͋����������Ă���

- �����́A������2�l�����̌��ʂ����]���̗\�z�����ǂ��Ȃ邪�AHICP���������������������Ă���

- �����́A���B�S�̂̉��ƍ��ɂ����b�������炷�̂ŁA����̌����͒�������K�v

- �����ύX�ɂ��ẮA���ʂ���������������Z��̐i�W���ʂ����s�s���Ȃ�A���Y��������v���O�������K�́E���Ԃ̖ʂŊg�傳����p�ӂ�����

�Ƃ������̂ł��B

���ہA���Ɨ���2013�N�č����ň��ł��̌�͉��P��AHICP���������A������2015�N�����ɏ����ɉ�i���݂�2�����x�j�A�A���A�o�ϐ�����0.4�����x�Œ�ؒ��A�ƂȂ��Ă��܂��B

����e���Ń���������̂͂��Ă����A�S�̂̐����͈����Ȃ�������ł��B

���̔����łǂ������������ƌ�����EUR���i�A���j�ł��B

�����āAEUR���ɔ������邱�̉�����z�����̂ł��傤���B�O�\�i����������\����j�͏�q�Q�������������̂̎���ɉA�����ւƐ��ڂ��Ă����܂����i����1�����ƒ���11�����͂��낤���ėz���j�B

���͓��e��������m��I�ɑ�����i�Ɨ\�z�����j�ƉA���A�ے�I�ɑ�����i�Ɨ\�z�����j�Ɨz���ƂȂ�̂����m��܂���ˁB

���݁A���B�ł̓M���V�����E���I���E���I���ƁA�������EUR�ɂƂ��ĕs���ȃj���[�X���ڗ����܂��B����ق̐����I����܂���i���ЂƂe����^�������Ȃ����̂́j������m��I�i�y�ϓI�j�ɑ�����ȊO�ɂȂ��悤�ȋC�����܂��B

�����Ȃ�A�A���̌��Z�������Ȃ�܂��B

�i2-2. �ߋ������j

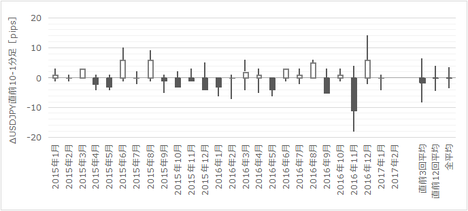

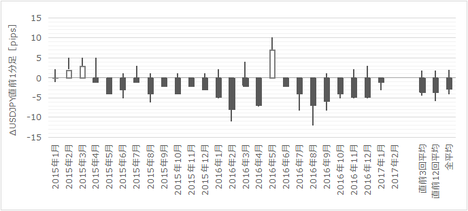

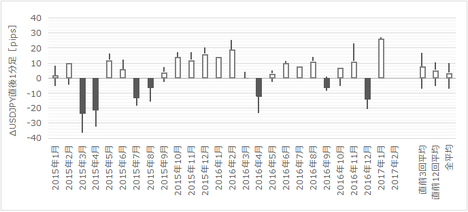

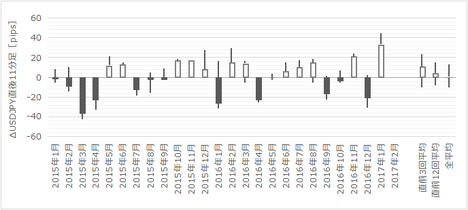

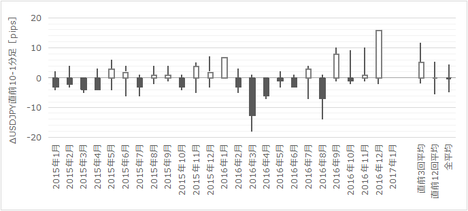

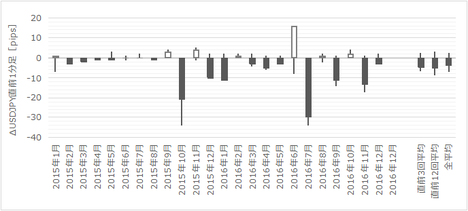

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�ȉ��͗��グ���ӎ������L�q�����Ă��܂���B�ߋ��̃f�[�^����ߋ��Ɠ��l�̔���������ƌ��������ł��B

���O10-1�����̉ߋ����ϒ����E�l���͊e8pips�E3pips�ł��B

���O1�����̉ߋ����ϒ����E�l���͊e15pips�E10pips�ł��B

�A����������100���ł��B

����1�����̉ߋ����ϒ����E�l���͊e23pips�E16pips�ł��B

�z������88���ł��B

����11�����̉ߋ����ϒ����E�l���͊e26pips�E17pips�ł��B

�z������71���ł��B

����1�����Ƃ̕�����v����81���ƍ������̂́A������v���ɒ���1�����I�l��������11�����I�l���L�тĂ������Ƃ�44����������܂���B�ǂ������ă|�W�V���������ׂ������ł͂���܂���B

�U. ����

���͌��ʂ̉��߂�2-2���ɋL�ڍς̂��߁A�ȉ��̓f�[�^�݂̂������܂��B

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

���A�������Ԓ��̗�������1���Ȃ����߁A�w�W��v�����͂͂ł��܂���B

�y6. �V�i���I�쐬�z

����̎���͌����킹��̂ŁA�V�i���I�͂���܂���B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 15:00| Comment(0)

| TrackBack(0)

| DB3. ���B�w�WDB

2017�N03��06��

�č��ٗp�w�W�uADP���Ԍٗp�Ґ��v���\�O���USDJPY�������́i2017�N3��8��22:15���\���ʌ��؍ρj

2017�N3��8��22:15�ɕč��ٗp�w�W�uADP���Ԍٗp�Ґ��v�����\����܂��B���\��2017�N2�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�{�w�W�́A�č��u�ٗp���v�v������ɍT���ANFP�i��_�ƕ���ٗp�Ґ��j�̒��O��s�w�W�Ƃ��Ă̏d�v�x�E���ړx���������̂ł��B

�{�w�W�ɂ��Ă͂������낢�b������܂��B

�m���u�O�����ʂɑ��鑝�������A�s��\�z�ɑ��鑝�������ɒ��ڂ��܂��B���̂Ƃ��AADP���\���ʂɉ����ă|�W�V���������ƁA�ق�3��2�s��2�����NFP�̑��������ƈ�v����v�ƌ����Ă��܂��B�����āA�u�{�w�W���\��Ƀ|�W�V�������擾���A�ٗp���v���O�ɉ�������|�W�V�����̎�������ADP��@�Ƃ����v�̂������ł��BADP��@�̏�����60���t�߂������ł��B

�����ɂ��ẮA�܂��Ƃ��₩�Ɍ���Ă������̂́A�������Ԃ���ۂɃ|�W�V�����������Čp���I�Ɏ�����s�����Ƃ����L�^����������܂���ł����B����ł͐^�U�ׂ����Ƃ��Ȃ��̂ŁA�ӔC�����˂܂��B���A������������̂Ȃ牽�ƂȂ��[���ł������Șb�ł��ˁB

�A���A2���ɘj���ă|�W�V���������������邱�ƂɂȂ邽�߁A���̃u���O�ł͈����܂���B�|�W�V�����ۗL���Ԃ������Ȃ郊�X�N�̊��Ɋ��ғI�������Ⴗ���܂��B

�Ȃ��A�{�w�W�́uADP�ٗp���v�v�uADP�ٗp�Ґ��v�Ƃ������A��苋�^�v�Z�A�E�g�\�[�V���O��Ђł���ADP�iAutomatic Data Processing�j�Ђ����\���Ă��܂��B�Ώۂ͑S�Ė�50���Ђƌ����A2006�N5������ٗp�����\���Ă��܂��B

ADP��HP���̌��T�ɂ������Ē��ׂ����Ƃ��Ȃ����߁A���̍��͓`��������Ő\����܂���B

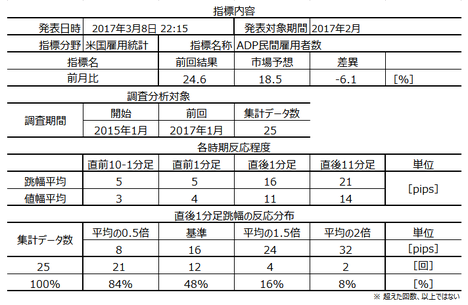

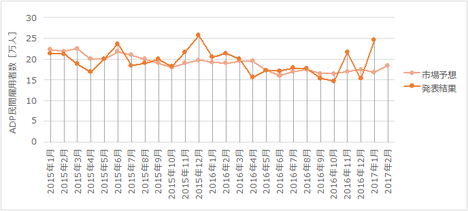

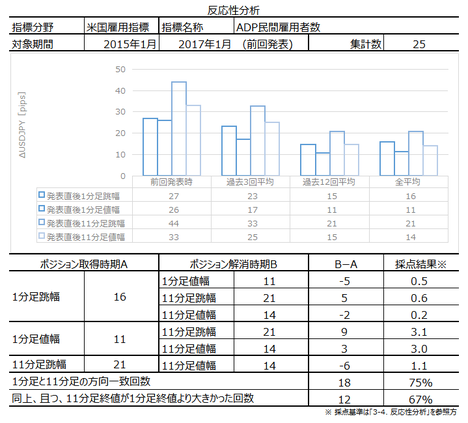

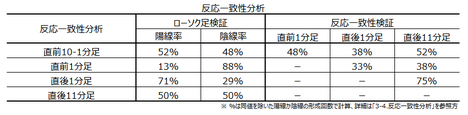

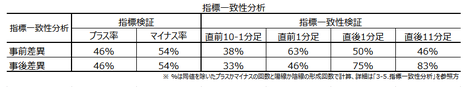

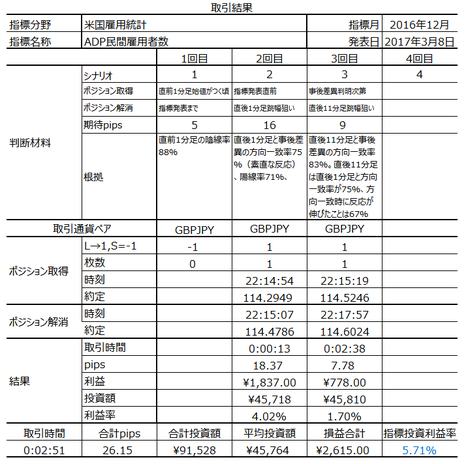

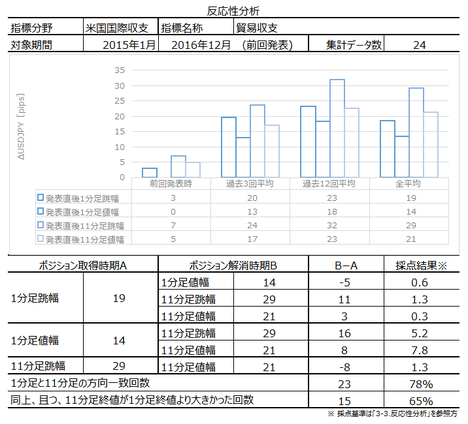

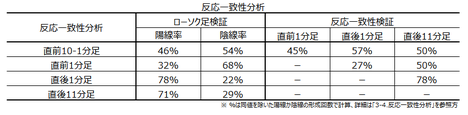

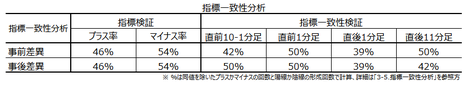

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

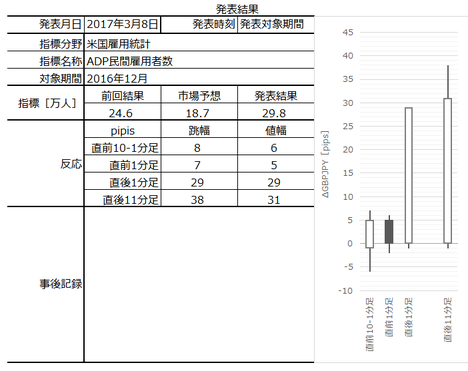

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

���߂̕č��̌ٗp����͉̂��P�X���������Ă��܂��B�ɂ��ւ�炸�A��}����킩��悤�Ɏs��\�z�͂قڂ����Ɖ����ƂȂ��Ă��܂��B�{�w�W�̎s��\�z�́A���Z�W�̃v����L���҂̗\�z���ƌ����Ȃ����x�����Ǝv���܂��B����ł��\�z���l�ɑ��锭�\���l�̑��ǂŔ������邱�Ƃ��s�v�c���Ǝv���܂��B

�Ƃ�����A��L����w�W��v�����͂̌��ʂɈ˂�A����1�����E����11�����̎��㍷�قƂ̕�����v���́A���ꂼ��75���E83���ƂȂ��Ă��܂��B����ȗ\�z�����ɂ��ւ�炸�A���\���l�̑��ǂŔ������������Ȃ�f���ɂȂ��Ă��܂��B

����̎s��\�z�͑O��i1�����j���\��茸���A�A��18���l���Ă��܂��B2016�N��18���l�������Ƃ�1�E2�E3�E11����4��Ȃ̂ŁA����̎s��\�z��1�������\�l�Ɣ�ׂ�Ƒ啝���ł����A�q�ϓI�ɂ͗ǂ��������ƌ����܂��B

�֘A�w�W���Q�Ƃ��Ă݂܂��傤�B

���Ԏw�W�͂܂�2�����̌��\���n�܂��Ă��܂��A1�����̃f�[�^�͏Z��̔����D�����������Ƃ������A����E�����E������12�����ᒲ�A�ƂȂ��Ă��܂��B�Ƃ��낪�A�����ł��������e��1���E2���i�����ŁA�����ƁE���ƁE����҂̂���������ɍD���ł����B

����͎s��\�z������̂ł͂Ȃ��ł��傤���B

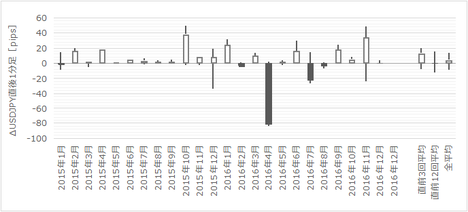

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�ȉ��͗��グ���ӎ������L�q�����Ă��܂���B�ߋ��̃f�[�^����ߋ��Ɠ��l�̔���������ƌ��������ł��B

���O10-1�����̉ߋ����ϒ����E�l���͊e5pips�E3pips�ł��B

���O1�����̉ߋ����ϒ����E�l���͊e5pips�E4pips�ł��B

�A������88���ƂȂ��Ă��܂��B

����1�����̉ߋ����ϒ����E�l���͊e16pips�E11pips�ł��B

���㍷�قƂ̕�����v����71���ł�����A���\���ʂ̗ǂ������ɉ����đf���Ȕ��������Ă��܂��B�z������71���ł��B

����11�����̉ߋ����ϒ����E�l���͊e5pips�E3pips�ł��B

�z������50���ł��B���������A����1�����Ƃ̕�����v����75���ƍ����A���㍷�قƂ̕����ꗦ��83���ƍ����Ȃ��Ă��܂��B�����āA����1�����Ɠ��������i�z�����A�����j�ƂȂ�m���͍������̂́A������v���ɒ���1�����I�l��������11�����I�l���L�тĂ������Ƃ�67���ł��B

����Ȃ�w�W���\��̔����������m�F���Ă���ǂ������ă|�W�V����������Ă��ǂ������ł��B

���͌��ʂ̉��߂�2-2���ɋL�ڍς̂��߁A�ȉ��̓f�[�^�݂̂������܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

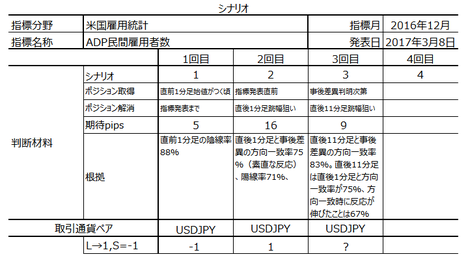

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N3��8��22:45���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

���O�������͓��e���A�ȉ��Ɍ����܂�

�܂��A�w�W�Ɋւ��Ă͎��̂悤�ɑ����Ă��܂����B

�s��\�z��傫������܂����B

���ɃV�i���I�ɂ��Ăł��B

���O1�����͉A���A����1�����͗z���A����11�����͗z���A�����āA����������ɒǂ������ă|�W�V�����������ėǂ��A�ł����B

����͑S�ēI���ł��B����Ȃ��Ƃ�����܂��B

ADP�Ƃ͑������ǂ��炵���A�{�u���O���n�߂Ă���܂ł̐��т͉��\�̒ʂ�ł��B

������ǂ�...

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �܂��w�W�ɂ��Ăł��B

����̎s��\�z�͑O��i1�����j���\��茸���A�A��18���l���Ă��܂��B2016�N��18���l�������Ƃ�1�E2�E3�E11����4��Ȃ̂ŁA����̎s��\�z��1�������\�l�Ɣ�ׂ�Ƒ啝���ł����A�q�ϓI�ɂ͗ǂ��������ƌ����܂��B

�֘A�w�W�́A���Ԏw�W���܂�2�����̌��\���n�܂��Ă��܂��A1�����̃f�[�^�͏Z��̔����D�����������Ƃ������A����E�����E������12�����ᒲ�A�ƂȂ��Ă��܂��B�Ƃ��낪�A�����ł��������e��1���E2���i�����ŁA�����ƁE���ƁE����҂̂���������ɍD���ł����B

����͎s��\�z������̂ł͂Ȃ��ł��傤���B - 2����ɍT�����ٗp���v�ŁA����̔��\�͎��TFOMC�ł�3�����グ���ւ���Ă��܂��B��T����FRB�c�������ŁA��قǎw�W���������Ȃ����藘�グ�A�Ƃ����������L�܂��Ă��܂��B���������Ӗ��ł�ADP�ł̕���_�́A15���l���̐����Łu�����v�A����ȉ����Ɓu�����v�Ƒ����Ă悳�����ł��B

�܂�A���TFOMC�ł̗��グ��2����̌ٗp���v�Ō����Ă��܂��B�ٗp���v�̑O����ł���ADP���Ԍٗp�Ґ��́A���̌ٗp���v���\�������ӎ�������܂���B������A����̔��\�ňӎ������̂́A�ٗp��ɂ��i�C�����łȂ��A���T�̋�������Ɍ������|�W�V�����ۗL�E�����ł��B

�����Ƃ͈Ⴄ�����ƂȂ�\��������̂ł����ӂ��������B�傫�ȑ��ꂪ�߂Â��Ă���Ƃ��̃v���̓˔��I�ȓ����͖{���ɓǂ߂Ȃ����̂ł��B - �V�i���I�͈ȉ��̒ʂ�ł��B

���O1�����̉A������88���ƂȂ��Ă��܂��B�ߋ����ϒ����E�l���͊e5pips�E4pips�ł��B - ����1�����Ǝ��㍷�قƂ̕�����v����71���ł�����A���\���ʂ̗ǂ������ɉ����đf���Ȕ������܂��B

����1�����̗z������71���ŁA�ߋ����ϒ����E�l���͊e16pips�E11pips�ł��B - ����11�����̗z������50���ł��B���������A����1�����Ƃ̕�����v����75���ƍ����A���㍷�قƂ̕����ꗦ��83���ƍ����Ȃ��Ă��܂��B�����āA����1�����Ɠ��������i�z�����A�����j�ƂȂ�m���͍������̂́A������v���ɒ���1�����I�l��������11�����I�l���L�тĂ������Ƃ�67���ł��B

����Ȃ�w�W���\��̔����������m�F���Ă���ǂ������ă|�W�V����������Ă��ǂ������ł��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

�y1. �w�W�T�v�z

�{�w�W�́A�č��u�ٗp���v�v������ɍT���ANFP�i��_�ƕ���ٗp�Ґ��j�̒��O��s�w�W�Ƃ��Ă̏d�v�x�E���ړx���������̂ł��B

�{�w�W�ɂ��Ă͂������낢�b������܂��B

�m���u�O�����ʂɑ��鑝�������A�s��\�z�ɑ��鑝�������ɒ��ڂ��܂��B���̂Ƃ��AADP���\���ʂɉ����ă|�W�V���������ƁA�ق�3��2�s��2�����NFP�̑��������ƈ�v����v�ƌ����Ă��܂��B�����āA�u�{�w�W���\��Ƀ|�W�V�������擾���A�ٗp���v���O�ɉ�������|�W�V�����̎�������ADP��@�Ƃ����v�̂������ł��BADP��@�̏�����60���t�߂������ł��B

�����ɂ��ẮA�܂��Ƃ��₩�Ɍ���Ă������̂́A�������Ԃ���ۂɃ|�W�V�����������Čp���I�Ɏ�����s�����Ƃ����L�^����������܂���ł����B����ł͐^�U�ׂ����Ƃ��Ȃ��̂ŁA�ӔC�����˂܂��B���A������������̂Ȃ牽�ƂȂ��[���ł������Șb�ł��ˁB

�A���A2���ɘj���ă|�W�V���������������邱�ƂɂȂ邽�߁A���̃u���O�ł͈����܂���B�|�W�V�����ۗL���Ԃ������Ȃ郊�X�N�̊��Ɋ��ғI�������Ⴗ���܂��B

�Ȃ��A�{�w�W�́uADP�ٗp���v�v�uADP�ٗp�Ґ��v�Ƃ������A��苋�^�v�Z�A�E�g�\�[�V���O��Ђł���ADP�iAutomatic Data Processing�j�Ђ����\���Ă��܂��B�Ώۂ͑S�Ė�50���Ђƌ����A2006�N5������ٗp�����\���Ă��܂��B

ADP��HP���̌��T�ɂ������Ē��ׂ����Ƃ��Ȃ����߁A���̍��͓`��������Ő\����܂���B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

���߂̕č��̌ٗp����͉̂��P�X���������Ă��܂��B�ɂ��ւ�炸�A��}����킩��悤�Ɏs��\�z�͂قڂ����Ɖ����ƂȂ��Ă��܂��B�{�w�W�̎s��\�z�́A���Z�W�̃v����L���҂̗\�z���ƌ����Ȃ����x�����Ǝv���܂��B����ł��\�z���l�ɑ��锭�\���l�̑��ǂŔ������邱�Ƃ��s�v�c���Ǝv���܂��B

�Ƃ�����A��L����w�W��v�����͂̌��ʂɈ˂�A����1�����E����11�����̎��㍷�قƂ̕�����v���́A���ꂼ��75���E83���ƂȂ��Ă��܂��B����ȗ\�z�����ɂ��ւ�炸�A���\���l�̑��ǂŔ������������Ȃ�f���ɂȂ��Ă��܂��B

����̎s��\�z�͑O��i1�����j���\��茸���A�A��18���l���Ă��܂��B2016�N��18���l�������Ƃ�1�E2�E3�E11����4��Ȃ̂ŁA����̎s��\�z��1�������\�l�Ɣ�ׂ�Ƒ啝���ł����A�q�ϓI�ɂ͗ǂ��������ƌ����܂��B

�֘A�w�W���Q�Ƃ��Ă݂܂��傤�B

���Ԏw�W�͂܂�2�����̌��\���n�܂��Ă��܂��A1�����̃f�[�^�͏Z��̔����D�����������Ƃ������A����E�����E������12�����ᒲ�A�ƂȂ��Ă��܂��B�Ƃ��낪�A�����ł��������e��1���E2���i�����ŁA�����ƁE���ƁE����҂̂���������ɍD���ł����B

����͎s��\�z������̂ł͂Ȃ��ł��傤���B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�ȉ��͗��グ���ӎ������L�q�����Ă��܂���B�ߋ��̃f�[�^����ߋ��Ɠ��l�̔���������ƌ��������ł��B

���O10-1�����̉ߋ����ϒ����E�l���͊e5pips�E3pips�ł��B

���O1�����̉ߋ����ϒ����E�l���͊e5pips�E4pips�ł��B

�A������88���ƂȂ��Ă��܂��B

����1�����̉ߋ����ϒ����E�l���͊e16pips�E11pips�ł��B

���㍷�قƂ̕�����v����71���ł�����A���\���ʂ̗ǂ������ɉ����đf���Ȕ��������Ă��܂��B�z������71���ł��B

����11�����̉ߋ����ϒ����E�l���͊e5pips�E3pips�ł��B

�z������50���ł��B���������A����1�����Ƃ̕�����v����75���ƍ����A���㍷�قƂ̕����ꗦ��83���ƍ����Ȃ��Ă��܂��B�����āA����1�����Ɠ��������i�z�����A�����j�ƂȂ�m���͍������̂́A������v���ɒ���1�����I�l��������11�����I�l���L�тĂ������Ƃ�67���ł��B

����Ȃ�w�W���\��̔����������m�F���Ă���ǂ������ă|�W�V����������Ă��ǂ������ł��B

�U. ����

���͌��ʂ̉��߂�2-2���ɋL�ڍς̂��߁A�ȉ��̓f�[�^�݂̂������܂��B

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

2017�N3��8��22:15���\

�ȉ���2017�N3��8��22:45���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�y8. �������͌��z

���O�������͓��e���A�ȉ��Ɍ����܂�

�܂��A�w�W�Ɋւ��Ă͎��̂悤�ɑ����Ă��܂����B

- ����̎s��\�z�͑O��i1�����j���\��茸���A�A��18���l���Ă��܂��B2016�N��18���l�������Ƃ�1�E2�E3�E11����4��Ȃ̂ŁA����̎s��\�z��1�������\�l�Ɣ�ׂ�Ƒ啝���ł����A�q�ϓI�ɂ͗ǂ��������ƌ����܂��B

�֘A�w�W�́A���Ԏw�W���܂�2�����̌��\���n�܂��Ă��܂��A1�����̃f�[�^�͏Z��̔����D�����������Ƃ������A����E�����E������12�����ᒲ�A�ƂȂ��Ă��܂��B�Ƃ��낪�A�����ł��������e��1���E2���i�����ŁA�����ƁE���ƁE����҂̂���������ɍD���ł����B

����͎s��\�z������̂ł͂Ȃ��ł��傤���B

�s��\�z��傫������܂����B

���ɃV�i���I�ɂ��Ăł��B

- ���O1�����̉A������88���ƂȂ��Ă��܂��B�ߋ����ϒ����E�l���͊e5pips�E4pips�ł��B

- ����1�����Ǝ��㍷�قƂ̕�����v����71���ł�����A���\���ʂ̗ǂ������ɉ����đf���Ȕ������܂��B

����1�����̗z������71���ŁA�ߋ����ϒ����E�l���͊e16pips�E11pips�ł��B - ����11�����̗z������50���ł��B���������A����1�����Ƃ̕�����v����75���ƍ����A���㍷�قƂ̕����ꗦ��83���ƍ����Ȃ��Ă��܂��B�����āA����1�����Ɠ��������i�z�����A�����j�ƂȂ�m���͍������̂́A������v���ɒ���1�����I�l��������11�����I�l���L�тĂ������Ƃ�67���ł��B

����Ȃ�w�W���\��̔����������m�F���Ă���ǂ������ă|�W�V����������Ă��ǂ������ł��B

���O1�����͉A���A����1�����͗z���A����11�����͗z���A�����āA����������ɒǂ������ă|�W�V�����������ėǂ��A�ł����B

����͑S�ēI���ł��B����Ȃ��Ƃ�����܂��B

�y9. �V�i���I���z

ADP�Ƃ͑������ǂ��炵���A�{�u���O���n�߂Ă���܂ł̐��т͉��\�̒ʂ�ł��B

�ȏ�

������ǂ�...

�^�O�F�č�,�ٗp�w�W,ADP,USDJPY

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:47| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N03��05��

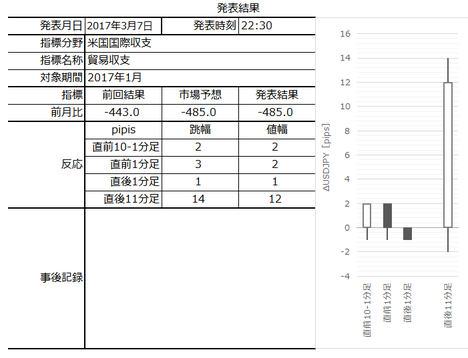

�č����ێ��x�u�f�Վ��x�v���\�O���USDJPY�������́i2017�N3��7��22:30���\���ʌ��؍ρj

2017�N3��7��22:30�ɕč����ێ��x�u�f�Վ��x�v�����\����܂��B���\��2017�N1�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�f�Վ��x�́A�����Ȃ�����10���O���22:30�i�Ď���21:30�j�ɔ��\���Ă��܂��B

�f�Վ��x�͌o����x�̈ꕔ�ŁA�o����x�ɂ͖f�Վ��x�̑��ɃT�[�r�X���x�E�������x�E�o��ړ]���x������܂��B��ʂɑ��̍��ڂƔ�ׂĖf�Վ��x���傫�����߁A�o����x�̒��Ŗf�Վ��x�����ڂ���܂��B

�{�w�W�͕s�v�c�Ȃ��ƂɁA�č��f�ՐԎ����P�퉻���Đ������قڈ��ȏ�ɁA�č��i�C���f�Վ��x�ɂ͊W�Ȃ��悤�Ɍ�����̂ɁA���\�O��ɔ�r�I�傫�Ȕ���������܂��B

�Ėf�Վ��x�̑����́A������Ԏ��ƃG�l���M�[�A���Ԏ��Ƃ��A���ꂼ��ǂ��������邩�ł��B������A���͌i�C����A�G�l���M�[�A���͌������i����A�ł��B�O�҂����ƒP���ɑ�������̂ɔ�ׁA��҂͏������G�ł��B

�f�ՐԎ���3������߂錴���A���́A�V�F�[���v���ɂ���Ĉꎞ�������Ɍ������A�����ꍕ�����Ƃ��������Ă��܂����B�Ƃ��낪�A���E�I�Ȍ������i����ɂ��A�V�F�[������͍̎Z���ꂵ�č̌@���~�ɒǂ����܂�Ă��܂��B���߂̌������i��50�h���܂Ŗ߂��܂������A70�h���t�߂܂Ŗ߂��V�F�[�����䑀�Ƃ���������ƌ����Ă��܂��B

���݂̕č��i�C���D���ŏ�����A����������ȏ�A�f�Վ��x���P�ɂ͌������i�㏸���K�v�ƍl�����܂��B

�܂�A�f�ՐԎ��k���͓�����ł��ˁB

����ɂ��Ă��A���Ƃ��Ɩ��N�f�ՐԎ��ƌ����Ă��ǂ��č��ŁA����2�N��ISM���{�w�W���\�O��̔������傫���Ȃ��Ă��܂��̂��A���̗��R���S���킩��܂���B

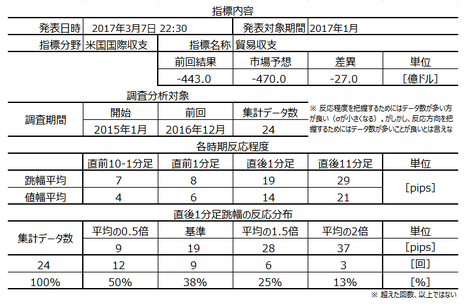

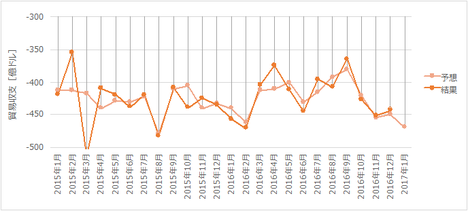

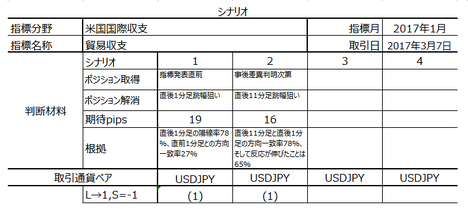

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�24�̃f�[�^�Ɋ�Â��Ă��܂��B

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�S�ʓI�ȌX���͖��N�Ԏ��ƌ����Ă��ǂ��ł��B�����̐Ԏ��̑傫���ɂ͋����܂����A�����̑����͑債�����Ƃ���܂���B���[��400���h���t�߂̐Ԏ��������Ă��܂��B

���č���́A�s��\�z���O�ʂ����Ԏ��g��ƂȂ��Ă��܂��B

���������A�{�w�W�ɂ��Ă͎w�W���̂��̂̕��͂�����ɂ��ׂ����Ƃ�����܂��B���������w�W�̔��\���ʂƂ��̔����ƂɊW������̂��A���l���������ł��B

����3��́i���\���ʁ[�s��\�z�j�́A��6���h���E�{3���h���E�{7���h���A�ƂȂ��Ă��܂��B���̐����́A�Ⴆ�Γ��{�̖f�Վ��x�ɂ������L���قɔ�ׂāA�ɂ߂ď��������قƌ����܂��i���{�̖f�Վ��x�ł́A���\���ʂƎs��\�z�Ƃ��{�E��������邱�Ƃ������j�B�܂�A�{�w�W���\���ʂ��ǂ�����A�{�w�W���\����̔����͎w�W���\���l�Ɩ��W�ł���\���������A�ƌ�����ł��傤�B

�܂�A�w�W���ʂ��ǂ��Ȃ邩�Ȃ�ĕ��͂��Ă��Ӗ����Ȃ��A�Ƃ����̂����_�ł��B

�A���A�����u�킩��Ȃ��v�ł�1�_�����s���v�f������܂��B�f�Վ��x�̌��ʂ��āA�g�����v�哝�̂������c�C�[�g���邩���킩��Ȃ��A�Ƃ����_�ł��B�܂��A����͗����ȍ~�̂��Ƃł��傤���ǁB

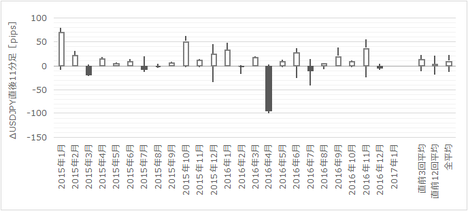

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�p�b�ƌ��ł̎n�l����[�\�N���̓��������o���Ă����܂�Ӗ�������܂���B������A�w�W���l�Ƃ��̔����Ƃ̑������^�킵���̂ł�����B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

�ߋ��̌X�����猾���A����1�����ƒ���11�����̕�����v����78���ƍ����A������v���ɔ������L�т����Ƃ�65���ƂȂ��Ă��܂��B���̐����Ȃ�A�����������m�F���Ă���ǂ������ă|�W�V�����������Ă��ǂ������ł��B

�Ȃ��A������ɔ������i�݂₷���Ƃ������Ƃ́A�����Ԉ���������Ƀ|�W�V������������ꍇ�A�ߋ��̔������ϒl�����ܑ��������������ɑ����������ǂ��ł��傤�B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

����1�����́A���O1�����Ƃ̕�����v����27���i�s��v��73���j�ƂȂ��Ă��܂��B�����āA�z������78���ł��B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�ǂ����߂��ׂ��������܂����A���ғI������70���ȏォ30���ȉ��ɂ͂Ȃ��Ă��Ȃ��̂ŁA�V�i���I�ɂ͊W����܂���B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N3��8��23:17���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

����͎���ł��܂���ł����B

���O�������͓��e���A�ȉ��Ɍ����܂�

�܂��A�w�W�Ɋւ��Ă͎��̂悤�ɑ����Ă��܂����B

���\���ʂ͎s��\�z�ʂ�őO�ʂ�舫�����܂����B�����Ĕ����́A����1�����łقƂ�ǔ��������A����11�����͗z���ƂȂ�܂����B

��͂�A�w�W���ʂƔ����Ƃ̊W�������ł��܂���B

���ɃV�i���I�ɂ��Č����܂��B

����1�����͉A���ƂȂ�A�����V�i���I�ʂ�Ƀ|�W�V�����������Ă�����1pips�̑��ƂȂ��Ă��܂����B

����11�����͗z���ƂȂ�A��������1�����̔��������ɒǂ������Ă����瑹�ƂȂ��Ă��܂����B���������A�V�i���I�ʂ�ɔ��|�W�V�����������Ă����痘�m�ł��Ă����悤�ł��B

������ǂ�...

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �w�W���\���ʂɂ͊W�Ȃ��A�����͂��������傫���ƍl���Ă��܂��B

����̎s��\�z�͑O�ʂ����Ԏ��g��ƂȂ��Ă��܂��B���������A�{�w�W�ɂ��āA����3��́i���\���ʁ[�s��\�z�j�́�6���h���E�{3���h���E�{7���h���A�ł����B���̍��ق́A�Ԏ��z�S�̂ɑ��ɂ߂ď������ƌ����܂��B�ɂ��ւ�炸�A����3��̒���1����������20pips�iISM�̔������ς����傫���j�ɂ��B���Ă��܂��B

�ߋ��̌X�����猾���A�{�w�W�͔��\���ʂ��ǂ�����A�Ȃ����������傫���Ȃ�X��������܂��B�s��\�z�������\���ʂ��傫���������́A���������Ƃ̑��ւ��������悤�ł��B����āA�w�W���̂��̂̑召�͂��Ă��Ӗ�������܂���B - �V�i���I�͎��̒ʂ�ł��B

���������͂ɂ��ߋ��̌X�����猾���A����1�����ƒ���11�����̕�����v����78���ƍ����A������v���ɔ������L�т����Ƃ�65���ƂȂ��Ă��܂��B���̐����Ȃ�A�����������m�F���Ă���ǂ������ă|�W�V�����������Ă��ǂ������ł��B - ����1�����́A���O1�����Ƃ̕�����v����27���i�s��v��73���j�ƂȂ��Ă��܂��B�����āA�z������78���ł��B

�������O1�������A���ŏI��肻���Ȃ�A�w�W���\���O�ɔ��|�W�V���������A����1����������_���Ă��ǂ������ł��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

�y1. �w�W�T�v�z

�f�Վ��x�́A�����Ȃ�����10���O���22:30�i�Ď���21:30�j�ɔ��\���Ă��܂��B

�f�Վ��x�͌o����x�̈ꕔ�ŁA�o����x�ɂ͖f�Վ��x�̑��ɃT�[�r�X���x�E�������x�E�o��ړ]���x������܂��B��ʂɑ��̍��ڂƔ�ׂĖf�Վ��x���傫�����߁A�o����x�̒��Ŗf�Վ��x�����ڂ���܂��B

�{�w�W�͕s�v�c�Ȃ��ƂɁA�č��f�ՐԎ����P�퉻���Đ������قڈ��ȏ�ɁA�č��i�C���f�Վ��x�ɂ͊W�Ȃ��悤�Ɍ�����̂ɁA���\�O��ɔ�r�I�傫�Ȕ���������܂��B

�Ėf�Վ��x�̑����́A������Ԏ��ƃG�l���M�[�A���Ԏ��Ƃ��A���ꂼ��ǂ��������邩�ł��B������A���͌i�C����A�G�l���M�[�A���͌������i����A�ł��B�O�҂����ƒP���ɑ�������̂ɔ�ׁA��҂͏������G�ł��B

�f�ՐԎ���3������߂錴���A���́A�V�F�[���v���ɂ���Ĉꎞ�������Ɍ������A�����ꍕ�����Ƃ��������Ă��܂����B�Ƃ��낪�A���E�I�Ȍ������i����ɂ��A�V�F�[������͍̎Z���ꂵ�č̌@���~�ɒǂ����܂�Ă��܂��B���߂̌������i��50�h���܂Ŗ߂��܂������A70�h���t�߂܂Ŗ߂��V�F�[�����䑀�Ƃ���������ƌ����Ă��܂��B

���݂̕č��i�C���D���ŏ�����A����������ȏ�A�f�Վ��x���P�ɂ͌������i�㏸���K�v�ƍl�����܂��B

�܂�A�f�ՐԎ��k���͓�����ł��ˁB

����ɂ��Ă��A���Ƃ��Ɩ��N�f�ՐԎ��ƌ����Ă��ǂ��č��ŁA����2�N��ISM���{�w�W���\�O��̔������傫���Ȃ��Ă��܂��̂��A���̗��R���S���킩��܂���B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�24�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�S�ʓI�ȌX���͖��N�Ԏ��ƌ����Ă��ǂ��ł��B�����̐Ԏ��̑傫���ɂ͋����܂����A�����̑����͑債�����Ƃ���܂���B���[��400���h���t�߂̐Ԏ��������Ă��܂��B

���č���́A�s��\�z���O�ʂ����Ԏ��g��ƂȂ��Ă��܂��B

���������A�{�w�W�ɂ��Ă͎w�W���̂��̂̕��͂�����ɂ��ׂ����Ƃ�����܂��B���������w�W�̔��\���ʂƂ��̔����ƂɊW������̂��A���l���������ł��B

����3��́i���\���ʁ[�s��\�z�j�́A��6���h���E�{3���h���E�{7���h���A�ƂȂ��Ă��܂��B���̐����́A�Ⴆ�Γ��{�̖f�Վ��x�ɂ������L���قɔ�ׂāA�ɂ߂ď��������قƌ����܂��i���{�̖f�Վ��x�ł́A���\���ʂƎs��\�z�Ƃ��{�E��������邱�Ƃ������j�B�܂�A�{�w�W���\���ʂ��ǂ�����A�{�w�W���\����̔����͎w�W���\���l�Ɩ��W�ł���\���������A�ƌ�����ł��傤�B

�܂�A�w�W���ʂ��ǂ��Ȃ邩�Ȃ�ĕ��͂��Ă��Ӗ����Ȃ��A�Ƃ����̂����_�ł��B

�A���A�����u�킩��Ȃ��v�ł�1�_�����s���v�f������܂��B�f�Վ��x�̌��ʂ��āA�g�����v�哝�̂������c�C�[�g���邩���킩��Ȃ��A�Ƃ����_�ł��B�܂��A����͗����ȍ~�̂��Ƃł��傤���ǁB

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�p�b�ƌ��ł̎n�l����[�\�N���̓��������o���Ă����܂�Ӗ�������܂���B������A�w�W���l�Ƃ��̔����Ƃ̑������^�킵���̂ł�����B

�U. ����

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

�ߋ��̌X�����猾���A����1�����ƒ���11�����̕�����v����78���ƍ����A������v���ɔ������L�т����Ƃ�65���ƂȂ��Ă��܂��B���̐����Ȃ�A�����������m�F���Ă���ǂ������ă|�W�V�����������Ă��ǂ������ł��B

�Ȃ��A������ɔ������i�݂₷���Ƃ������Ƃ́A�����Ԉ���������Ƀ|�W�V������������ꍇ�A�ߋ��̔������ϒl�����ܑ��������������ɑ����������ǂ��ł��傤�B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

����1�����́A���O1�����Ƃ̕�����v����27���i�s��v��73���j�ƂȂ��Ă��܂��B�����āA�z������78���ł��B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�ǂ����߂��ׂ��������܂����A���ғI������70���ȏォ30���ȉ��ɂ͂Ȃ��Ă��Ȃ��̂ŁA�V�i���I�ɂ͊W����܂���B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

2017�N3��7��22:30���\

�ȉ���2017�N3��8��23:17���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

����͎���ł��܂���ł����B

�y8. �������͌��z

���O�������͓��e���A�ȉ��Ɍ����܂�

�܂��A�w�W�Ɋւ��Ă͎��̂悤�ɑ����Ă��܂����B

- �w�W���\���ʂɂ͊W�Ȃ��A�����͂��������傫���ƍl���Ă��܂��B

����̎s��\�z�͑O�ʂ����Ԏ��g��ƂȂ��Ă��܂��B���������A�{�w�W�ɂ��āA����3��́i���\���ʁ[�s��\�z�j�́�6���h���E�{3���h���E�{7���h���A�ł����B���̍��ق́A�Ԏ��z�S�̂ɑ��ɂ߂ď������ƌ����܂��B�ɂ��ւ�炸�A����3��̒���1����������20pips�iISM�̔������ς����傫���j�ɂ��B���Ă��܂��B

�ߋ��̌X�����猾���A�{�w�W�͔��\���ʂ��ǂ�����A�Ȃ����������傫���Ȃ�X��������܂��B�s��\�z�������\���ʂ��傫���������́A���������Ƃ̑��ւ��������悤�ł��B����āA�w�W���̂��̂̑召�͂��Ă��Ӗ�������܂���B

���\���ʂ͎s��\�z�ʂ�őO�ʂ�舫�����܂����B�����Ĕ����́A����1�����łقƂ�ǔ��������A����11�����͗z���ƂȂ�܂����B

��͂�A�w�W���ʂƔ����Ƃ̊W�������ł��܂���B

���ɃV�i���I�ɂ��Č����܂��B

- �V�i���I�͎��̒ʂ�ł��B

���������͂ɂ��ߋ��̌X�����猾���A����1�����ƒ���11�����̕�����v����78���ƍ����A������v���ɔ������L�т����Ƃ�65���ƂȂ��Ă��܂��B���̐����Ȃ�A�����������m�F���Ă���ǂ������ă|�W�V�����������Ă��ǂ������ł��B - ����1�����́A���O1�����Ƃ̕�����v����27���i�s��v��73���j�ƂȂ��Ă��܂��B�����āA�z������78���ł��B

�������O1�������A���ŏI��肻���Ȃ�A�w�W���\���O�ɔ��|�W�V���������A����1����������_���Ă��ǂ������ł��B

����1�����͉A���ƂȂ�A�����V�i���I�ʂ�Ƀ|�W�V�����������Ă�����1pips�̑��ƂȂ��Ă��܂����B

����11�����͗z���ƂȂ�A��������1�����̔��������ɒǂ������Ă����瑹�ƂȂ��Ă��܂����B���������A�V�i���I�ʂ�ɔ��|�W�V�����������Ă����痘�m�ł��Ă����悤�ł��B

�ȏ�

������ǂ�...

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:45| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB