屋根外壁塗装した場合、要件を満たせば、所得税減税だけでなく固定資産税の減税措置も受けられる場合があります。

更に、所得税の減税措置が受けられれば、住民税や介護保険等の負担軽減にも繋がります。

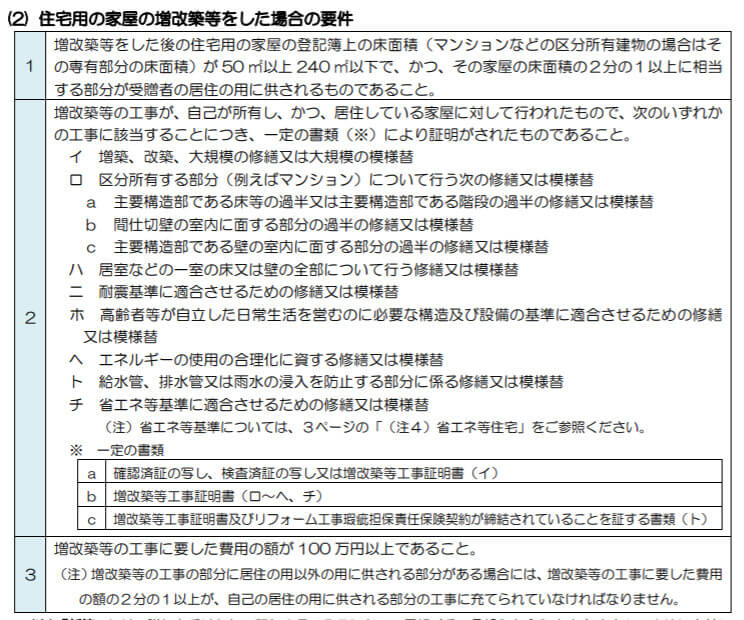

また、リフォーム資金を親や祖父母等から贈与を受けた場合、贈与税の非課税措置も受けられます。

外壁塗装は高額費用がかかるので是非これら減税が受けられる要件を整えて活用されることをおすすめします。

住宅リフォームで受けられる各種税制の優遇措置

住宅をリフォームした場合、工事内容や要件を満たせば、次のような各種税制の優遇措置が受けられます。

| 税制 | 優遇措置概要 |

| 1.所得税減税 | 「ローン」や「自己資金」でリフォームした場合、要件を満せば確定申告で所得税の税額控除が受けられる。 |

| 2.固定資産税減税 | 「耐震」、「省エネ」、「バリアフリー」等で50万円以上かけたリフォームを行った場合、確定申告で1年間に限り、固定資産税の二分の一又は三分の一の減額措置が受けられる。 |

| 3.贈与税の 非課税措置 | リフォーム資金を父母や祖父母等から贈与を受けた場合、確定申告で一定額まで贈与税非課税措置が受けられる。 |

屋根外壁塗装は、住宅リフォームの一つであり、要件等が整えばこれら各種の減税が受けられます。

1.リフォームに適用される「所得税減税」

リフォームに適用される所得税減税には、「ローンを組んでリフォームする場合」に適用される『住宅ローン減税』及び『ローン型減税』と「自己資金でリフォームする場合」に適用される『投資型減税』があります。

| 減税制度 | 制度適用要件 | ※所得税の最大減税総額 |

| ①『住宅ローン減税』 | 10年以上の住宅ローン設定 | 400万円(=4000×0.01) |

| ②『ローン型減税』 | 5年以上の住宅ローン設定 | 62万5000円 |

| ➂『投資型減税』 | ローン利用の有無に関わらず | 20万円~55万円 |

※所得税の最大減税総額は、リフォーム全般に対してのものです。

1)『住宅ローン減税』は、「増改築」「修繕・模様替え」「一室の修繕」「耐震補強」「バリアフリー」「省エネ」などのリフォーム一切が減税対象となります。

2)『ローン型減税』及び『投資型減税』は、「バリアフリー」、「省エネ」、「同居対応」、「長期優良住宅化」等の工事目的に限定されているので、屋根外壁塗装の場合は、「断熱塗料」等を使った「省エネリフォーム」であることが要件となります。

3)『投資型減税』は、ローン利用の有無に関わらず利用できるので他のローン減税①②との併用も可能です。(後述)

4)所得税減税と固定資産税減税の併用は、工事の組み合わせに関係なく可能です。

| ◎注目点 屋根外壁塗装により所得税減税制度が利用できれば大きな所得税減税が享受できるばかりか、そのことにより住民税や社会保険等の負担軽減にも繋がります! |

以下、それぞれの制度概要をご紹介していきます。※住宅リフォームの税制の手引き

①「住宅ローン減税」(10年以上の住宅ローン設定に適用)

「10年以上の住宅ローン」を利用して、「増築」や「省エネ」、「バリアフリー」など、100万円を超えるリフォーム工事をした場合に、ローン費用軽減の為の「住宅ローン減税」が対象になります。

| 制度名称 | 「住宅ローン減税」(住宅借入金等特別控除制度) |

| 対象者 | ・返済期間10年以上のローンを借りてリフォームをした者 ・半分以上は自分の居住用で本人が居住する住宅 ・本人の所得が「3千万円以下」 |

| 要件 | ・「増改築」、「一室の修繕」、「耐震補強」、「バリアフリー」、「省エネ」などの改修工事一切 (「断熱塗料」を使った屋根外壁塗装であることが必要) ・リフォームする住宅の専有面積が「50平米以上」かつ床面積の2分の1が居住用であること ・補助金等を除いたリフォーム費用が「100万円以上」 などの条件がある。 |

| 減税内容 | <2021年12月31日までに、リフォームした家に居住する場合> 年度末ローン残額(累積の限度額は4000万円)の1%分を10年間に亘り、所得税から「税額控除」される。 但し、年間控除額は最高40万円(認定優良住宅50万円)、10年間で最大400万円(認定優良住宅500万円)が限度 <2019年10月1日~2020年12月31日までに、消費税10%でリフォームをして入居した場合> 控除期間は「13年間」となり、延長した3年間で消費増税分に相当する金額が控除される(10年間の控除限度額約480万円)。 控除額が、納めるべき所得税を上回る場合は住民税から控除される。 但し、住民税からの控除は、所得税課税総所得金額の7%かつ13万6,500円が上限となる。 ・初年度に確定申告していれば、2年目以降は年末調整で可能。 |

②「ローン型減税」(5年以上の住宅ローン設定に適用)

「ローン型減税」の対象リフォームは限定されていて、「バリアフリー工事」、「省エネのための断熱工事」、「同居対応・長期優良住宅化」などのリフォームをした場合となっています。

(注意:耐震工事は対象外です)

従って、屋根外壁塗装が対象になるのは、「断熱塗料」を使い省エネリフォームと認定されなければなりません!(対象リフォームになるかは業者に確認が必要です!)

「ローン型減税」は、リフォーム工事の内容別に費用の「2%」又は「1%」の所得税控除が受けられます。

なお、「住宅ローン減税」との併用はできません。

| 制度名 | 「ローン型減税」(特定増改築住宅借入金等特別控除) |

| 対象者 | 返済期間5年以上のローンを借りてリフォームをした者 |

| 要件 | 「バリアフリー」、「省エネ」、「同居対応」、「長期優良住宅化」リフォームが対象でそれぞれ一定要件を満たすこと。(注意:耐震工事は対象外です) (「断熱塗料」を使った屋根外壁塗装であることが必要) |

| 減税内容 | 下記の(1)(2)の合計額額が、「5年間」所得税から税額控除される。 但し、年間最大控除額は12万5000円とし、5年間で最大62万5000円を限度とする。(複数種類のローン型減税を併用する場合も控除限度額は変わらず) 各年の所得税額より控除額が多い場合は、所得税額が上限となる。 (1)年末ローン残高のうち、「バリアフリー」「省エネ」「同居対応」「長期優良住宅化」などの対象リフォームは、工事費用(補助金を除く、また限度額は250万円)の2% (2)年末ローン残高のうち、対象リフォーム以外の工事費用(限度額は(1)と合わせて1000万円)の1% |

| 併用 | ・「バリアフリー」と「省エネリフォーム」の複数要件を満たす場合は制度併用が可能。 ・併せて「耐震リフォーム」を行う場合は「投資型減税」とは併用が可能。 |

➂住宅ローン利用有無に関係なく適用される「投資型減税」

住宅ローンを利用していなくても、所得税の控除が受けられる制度です。

「耐震」、「バリアフリー」、「省エネ」、「同居対応」、「長期優良住宅化」等のリフォームの場合、確定申告によって1年間、工事費等の10%が所得税から控除されます。

なお、リフォーム内容により控除対象限度額が異なります。

| 制度名 | 「投資型減税」(住宅特定改修特別税額控除) |

| 対象者 | 住宅ローンの利用有無に関わらず適用 |

| 要件 | 「耐震」「バリアフリー」「省エネ」「同居対応」「長期優良住宅化(耐久性向上)」のリフォームが対象でそれぞれ一定要件を満たすこと。 (「断熱塗料」を使った屋根外壁塗装であることが必要) |

| 減税内容 | 工事費用相当額(補助金等を除く)の10%が1年間税額控除される。 但し「控除限度額」がある。 また、所得税額より控除額が多い場合は所得税額が上限となる。 なお、「控除限度額」は、リフォーム内容により次の通り。 ・「耐震」、「省エネ」、「同居対応」、「耐久性向上」は25万円(省エネリフォームで太陽光発電装置を設置する場合は35万円) (耐震、省エネと併せて長期優良化リフォームを行う場合は50万円) ・「バリアフリー」リフォームの場合、20万円 |

| 併用 | 「耐震」と「バリアフリー」の複数要件を満たす場合は同制度の併用が可能。 但し、「耐震」と「長期優良住宅化」は併用できない。 |

2.リフォームに適用される「固定資産税減税」

耐震、省エネ、バリアフリーの為のリフォームについて、次の様な基準で、次年度の固定資産税の減額を受けられます。

| 目的 | 要件 | 固定資産税の減税額 |

| 耐震 | 昭和57年1月1日以前に建てられた建物(戸建て・マンション・アパート含む)で工事費用が50万円以上の新耐震基準に適合する工事であること | 翌年分の固定資産税の 2分の1を1年間減額 (指定道路沿い住宅は2年間) |

| 省エネ | 平成20年1月1日以前に建てられた自家で省エネリフォーム工事費用が50万円を超えていること | 翌年分の固定資産税の 3分の1を1年間減額 |

| バリアフリー | <次のいずれかの方が居住していること> ①65歳以上の方 ②要介護または要支援の認定を受けている方 ③障害がある方 <築年数が10年以上経過しており、リフォーム後の床面積が50平方メートル以上であること> <バリアリフリーが次のいずれかに該当すること> 通路などの幅を広げる、階段の勾配を緩やかにする、浴室・トイレ・出入り口などの改良、手すりを取り付ける、段差をなくす、滑りにくい床材に変えるなど |

翌年分の固定資産税の 3分の1 (ただし100平方メートルまでに限る) |

| <休憩挿話> ※イメージを掴むためのイメージ計算です。正確ではありません |

| 固定資産税は、土地や建物等の評価額によって決まります。 地域や建物の構造、設備などで異なりますが、戸建ての平均は年額10~12万円程度と言われるので、二分の一であれば5万円程の減額となります。 |

3.リフォームに適用される「贈与税非課税」

通常では、贈与110万円までは非課税

贈与税は、個人から財産をもらったときにかかる税金ですが、贈与には贈与税がかかるものとかからないものがあり、贈与税がかかるものも110万円までは基本的には非課税で申告も不要です。

従って、リフォーム資金として贈与を受けても110万円までなら非課税です。

110万円越える贈与の通常の贈与税計算[令和2年4月1日現在法令等]

贈与税は、通常、「一般贈与財産」と「特例贈与財産」に区分され、それぞれ次の方式で算定されます

【一般贈与財産用(一般税率)】の算定(国税庁HP)

直系尊属以外の親族や他人から贈与を受けた場合や20歳未満の子や孫が直系尊属から贈与を受けた場合の贈与計算は下表を使用します。

|

基礎控除後の課税価格 |

200万円 以下 |

300万円 以下 |

400万円 以下 |

600万円 以下 |

1,000万円 以下 |

1,500万円 以下 |

3,000万円 以下 |

3,000万円 超 |

|---|---|---|---|---|---|---|---|---|

|

税率 |

10% |

15% |

20% |

30% |

40% |

45% |

50% |

55% |

|

控除額 |

‐ |

10万円 |

25万円 |

65万円 |

125万円 |

175万円 |

250万円 |

400万円 |

[計算例]

義父からリフォームのため500万円贈与を受けた

①贈与額500万円 - 基礎控除110万円 = 課税対象390万円

②課税対象390万円 × 税率20% - 控除額25万円 =贈与税53万円

【特例贈与財産用(特例税率)】の算定

20歳以上の子・孫が直系尊属(祖父母や父母など)から贈与を受けた場合は、下表特例税率により贈与税を計算にします。

|

基礎控除後の課税価格 |

200万円 以下 |

400万円 以下 |

600万円 以下 |

1,000万円 以下 |

1,500万円 以下 |

3,000万円 以下 |

4,500万円 以下 |

4,500万円 超 |

|---|---|---|---|---|---|---|---|---|

|

税率 |

10% |

15% |

20% |

30% |

40% |

45% |

50% |

55% |

|

控除額 |

‐ |

10万円 |

30万円 |

90万円 |

190万円 |

265万円 |

415万円 |

640万円 |

[計算例]

父からリフォームのため500万円贈与を受けた

①贈与額500万円 - 基礎控除110万円 = 課税対象390万円

②課税対象390万円 × 税率15% - 控除額10万円 =贈与税48.5万円

いずれにしても、110万円以上の贈与には贈与税がかかります。 このため、リフォームには次の特例制度を活用しましょう!

住宅取得等資金の贈与には非課税特例措置が受けられる!

| 平成27年1月1日から令和3年12月31日までの間に、父母や祖父母など直系尊属からの贈与により、自己の居住の用に供する住宅用の家屋の新築、取得又は増改築等(以下「新築等」といいます。)の対価に充てるための金銭(以下「住宅取得等資金」といいます。)を取得した場合において、一定の要件を満たすときは、次の非課税限度額までの金額について、贈与税が非課税となります。 (「非課税の特例」といいます。) |

なお、「住宅取得等資金」には、住宅の新築・取得のほか、増改築(リフォーム)の資金を含まれています。

また、増改築(リフォーム)の対象は、「一般的な修繕」に加えて「省エネ改修工事」、「バリアフリー改修工事」、「多世帯同居改修工事」があります。

この特例により、リフォームのために父母や祖父母から資金贈与を受けた場合は、一定額まで贈与税がかからない非課税措置が受けられます!

制度内容の概要

この措置は、令和3年12月31日までの措置となっています(それ以降については未発表です)ので申告に際しては、財務省のホームページの最新情報を確認願います。

1)非課税制度の適用要件

|

◎子・孫への贈与の贈与であること 両親から子ども、祖父母から孫への贈与等が対象になり、叔父や叔母、配偶者の父母や祖父母からの贈与は対象外となります |

| ◎リフォームの場合、「費用が100万円以上」であること |

| ◎リフォーム後の住宅床面積が50㎡以上かつ床面積の2分の1以上が受贈者の居住用であること(※所得金額が1,000万円以下の場合は「40㎡以上」) |

| ◎下記の工事のいずれかに該当すること(国税庁HPあらましより抜粋) ・断熱塗料を使った屋根外壁塗装は一定の省エネ改修工事に該当  |

2)【非課税枠】

| 契約年 | 一般住宅 | 質の高い住宅 |

| 2021年4月~2021年12月契約の場合 | 1000万円 | 1,500万円 |

3)非課税特例を受けるには翌年に確定申告が必要

特例は確定申告しなければ認められないので必ず申告が必要です。

確定申告に必要な書類(※国税庁HP【贈与税の申告等】)

| ※「特例税率」の適用を受ける場合の手続 「特例税率」の適用を受ける場合で、次の ただし、過去の年分において同じ贈与者からの贈与について「特例税率」の適用を受けるために当該書類を提出している場合には、申告書第一表の「過去の贈与税の申告状況」欄に、その提出した年分及び税務署名を記入することにより、当該書類を重ねて提出する必要はありません。 (注)「一般贈与財産」について配偶者控除の特例の適用を受ける場合には、基礎控除額(110万円)と配偶者控除額を差し引いた後の課税価格となります。 |

非課税措置の限度額を超えた場合は、別の非課税枠も利用できる

「住宅取得等資金」の非課税枠を超える場合は、通常利用可能な基礎控除額110万円を利用し、それでも非課税枠を超える場合は、他の制度などの利用が可能です。

最後に

住宅を購入する時は、住宅ローン減税についてはローン会社から詳しく説明を受けるので間違いなく制度適用を見逃すことはないと思います。

しかし、リフォームの場合は、減税措置を知らずに済ませてしまう人が多いのではないかと思います。(大変もったいない話です。)

また、固定資産税の減額や贈与税の非課税措置なども知らずに見逃す場合が多いようです。

リフォーム等で折角頂いた贈与に課税されないようにしたいものですね!

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

完

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

関連記事

-

no image

-

no image