https://newsletters.tradingcentral.com/fxdd/index_ja.html

◆注目経済指標

終日 欧・欧州理事会会合 EUR 大

05:30 米・銀行ストレステスト評価 USD 中

07:45 NZ・貿易収支 NZD 大

08:30 日・東京都消費者物価指数CPI JPY 中

21:30 米・個人消費支出PCE、PCEコア、PCE価格指数、個人所得 USD 大

23:00 米・ミシガン大学消費者信頼感 確報値 USD 中

◆市場動向(ロイターより抜粋)

<外為市場>

ドル/円 ユーロ/ドル

[スイスフラン]

来週のスイスフラン・円は、伸び悩みか。ユーロ圏と米国の金利差拡大の思惑はやや後退し、ユーロ売り・米ドル買いは縮小した。ただ、スイス中央銀行は自国通貨高を是正する目的で為替介入を継続するとみられており、ユーロ・ドル相場に大きな動きがない場合、リスク選好的なスイスフラン買い・円売りがただちに拡大する可能性は低いとみられる。

〇発表予定のスイス経済指標・注目イベント

・特になし

・予想レンジ:119円00銭−122円00銭

[カナダドル]

来週のカナダドル・円はもみ合いか。カナダ中央銀行の2022年下半期に利上げを検討する環境が整うとの見方が、引き続きカナダドルの下支えとなる。ただ、7月1日に開催予定のOPEC(石油輸出国機構)プラス閣僚会合については、8月からの協調減産縮小の可能性がかなり高いとの指摘がみられ、原油価格の反落がカナダドルを下押しする可能性がある。

○発表予定の加主要経済指標・注目イベント

・7月2日:5月貿易収支(4月:+5.9億加ドル)

・予想レンジ:89円00銭-91円00銭

[英ポンド]

来週のポンド・円は底堅い値動きか。23-24日に開催された英中央銀行金融政策委員会(MPC)で緩和縮小に関する議論は後退し、今後の政策金利や資産買入れで引き締めを期待したポンド買い・円売りは縮小した。ただ、ジョンソン政権は7月中に経済制限措置を緩和するとの思惑が広がっており、リスク回避的なポンド売りはやや縮小する可能性がある。

〇発表予定の英国主要経済指標・注目イベント

・6月30日:1-3月期国内総生産改定値(前回:前年比-6.1%)

・予想レンジ:153円00銭−155円50銭

[NZドル]

来週のNZドル・円は底堅い展開か。NZ準備銀行(中央銀行)による2022年9月までの利上げ見通しが引き続きNZドルの下支えとなる。一方、ウェリントンでの新型コロナ警戒レベル引き上げは短期間で解除され、NZドルの重しとなる要因は後退へ。世界的な新型コロナウイルス変異種の感染状況や金融政策の行方などをめぐり、株価動向見極めへ。

○発表予定のNZ主要経済指標・注目イベント

・特になし

・予想レンジ:77円00銭-79円00銭

[豪ドル]

来週の豪ドル・円はもみ合いか。豪準備銀行(中央銀行)は完全雇用の達成を重要な優先事項とし、現行の金融緩和政策の縮小を急がない姿勢を示しており、豪ドルは基本的に買いづらい。ロウ総裁の討論会参加での発言が注目される。引き続き新型コロナウイルス変異種の感染状況や主要国の金融政策の行方などをめぐり、株価や資源価格の動向見極めへ。

○発表予定の豪主要経済指標・注目イベント

・30日:ロウ豪準備銀行総裁討論会参加

・1日:5月貿易収支(4月:+80.28億豪ドル)

・予想レンジ:83円00銭-85円00銭

[ユーロ]

「もみ合いか、米雇用関連指標が手掛かり材料に」

来週のユーロ・ドルは、もみ合いか。米連邦準備制度理事会(FRB)による引き締め姿勢が意識されやすいなか、米国の雇用関連指標が堅調だった場合、ユーロ売り・米ドル買いが優勢となりそうだ。ただし、ユーロ圏のインフレや雇用関連指標が予想を上回った場合、欧州中央銀行(ECB)はある程度のユーロ高を容認するとの見方があるため、リスク回避的なユーロ売りは縮小する可能性もある。

・予想レンジ:1.1850ドル−1.2050ドル

「下げ渋りか、米長期金利の動向などが手掛かり材料に」

来週のユーロ・円は下げ渋りか。ユーロ圏の6月消費者物価指数や5月失業率は前回実績と同水準と予想されている。市場予想と一致した場合、リスク回避的なユーロ売り・円買いは縮小する見通し。ただし、米長期金利が再び上昇した場合、ユーロ売り・米ドル買いが活発となり、米ドル・円相場が円安方向に振れてもユーロ・円は伸び悩む可能性がある。

○発表予定のユーロ圏主要経済指標・注目イベント

・6月30日:6月消費者物価指数

・7月1日:5月失業率

・7月2日:5月生産者物価指数

・予想レンジ:131円00銭−134円00銭

[ドル・円]

来週のドル・円は底堅い値動きか。利上げ開始時期について米連邦準備制度理事会(FRB)のコンセンサスは形成されていないようだ。セントルイス連銀のブラード総裁は早期利上げの必要性に言及し、サンフランシスコ連銀のデイリー総裁とダラス連銀のカプラン総裁は資産買取りの段階的縮小(テーパリング)論議の前倒しを主張している。一方、ウイリアムズNY連銀総裁は急激な物価上昇は一時的と指摘し、パウエルFRB議長は予防的な利上げには否定的とみられる。

来週以降も金融当局者の発言が注視され、慎重な発言はドル買いを抑制しよう。ただ、市場関係者の間では、FRBの金融政策が引き締めに向かっていることは間違いないとの見方が広がっている。インフレ進行や雇用拡大によって早期利上げの可能性が再び高まる可能性は残されており、リスク回避的なドル売りは抑制されそうだ。6月ISM製造業景況感指数の雇用指数や6月ADP雇用統計、6月雇用統計が市場予想を上回った場合、ドル売りは一段と縮小する可能性がある。

【米・6月ISM製造業景況指数】(7月1日発表予定)

7月1日発表予定の米6月ISM製造業景況指数は61.0と、前回の61.2からほぼ横ばいの見通し。雇用指数が改善すれば、6月雇用統計の改善が期待されることから、ドル買い材料になるとみられる。

【米・6月雇用統計】(7月2日発表予定)

7月2日発表予定の米6月雇用統計は非農業部門雇用者数が前月比+69.0万人、平均時給は前年比+3.6%、失業率は5.7%の見通し。非農業部門雇用者数の増加幅は5月実績を上回る可能性が高い。失業率はやや低下と予想されており、市場予想と一致すればドル買い材料になり得る。

・予想レンジ:109円80銭−112円00銭

・6月28日-7月2日週に発表される主要経済指標の見通しについては以下の通り。

○(日)日銀短観4-6月期調査 7月1日(木)午前8時50分発表予定

・予想は、大企業製造業DIは+17

参考となる1-3月期大企業製造業DIは5で2020年10-12月期との比較で15ポイント改善した。海外経済の持ち直しで輸出や生産活動が拡大したことが要因。4-6月期については緊急事態宣言の期間延長の影響は小さくないが、輸出や生産の増加基調は維持されており、、製造業全体の景況感はさらに改善する見込み。

○(中)6月財新製造業購買担当者景気指数 7月1日(木)午前10時45分発表予定

・予想は、52.1

参考となる5月実績は52.0。新規受注は高い水準を維持しているが生産はやや伸び悩んでいる。6月については、新規受注と輸出はまずまず好調と予想されており、全体の指数は5月実績に近い水準になるとみられる。

○(米)6月ISM製造業景況指数 1日(木)午後11時発表予定

・予想は、61.0

参考となる5月実績は61.2。18業種中、16業種が活動拡大を報告した。新規受注はやや上昇、生産、雇用、支払い価格は低下。6月については人材確保が困難な状態が続いていることから、雇用指数は伸び悩む見込み。ただし、全体の指数は5月実績に近い水準となる可能性がある。

○(米)6月雇用統計 7月2日(金)午後9時30分発表予定

・予想は、非農業部門雇用者数は前月比+69.0万人、失業率は5.7%

非農業部門雇用者数の5月実績は前月比+55.9万人。経済活動の拡大に伴い、飲食店、ヘルスケア、教育分野での雇用増が目立った。失業率は0.3ポイント低下して5.8%。6月につぃては、供給制約や労働力不足の状態がすみやかに解消される可能性は低いとみられているが経済活動のさらなる拡大によって非農業部門雇用者数の増加幅は5月実績を上回る見込み。失業率については若干低下する可能性がある。

○その他の主な経済指標の発表予定

・6月29日(火):(日)5月失業率、(独)6月消費者物価指数、(米)6月CB消費者信頼感指数

・6月30日(水):(日)5月鉱工業生産速報値、(英)1-3月期国内総生産改定値、(独)6月失業率、(欧)6月ユーロ圏消費者物価コア指数、(米)6月シカゴ購買部協会景気指数

・7月1日(木):(豪)5月貿易収支、5月ユーロ圏失業率

・7月2日(金):(欧)5月ユーロ圏生産者物価指数、(米)5月貿易収支

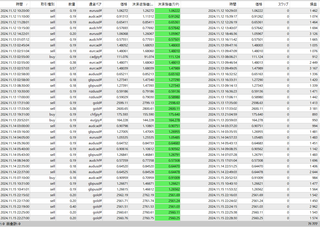

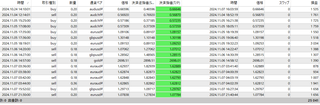

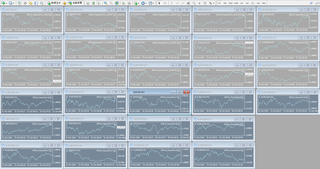

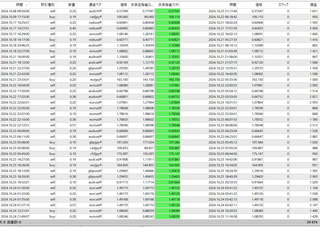

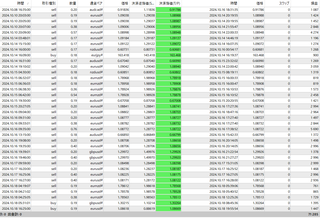

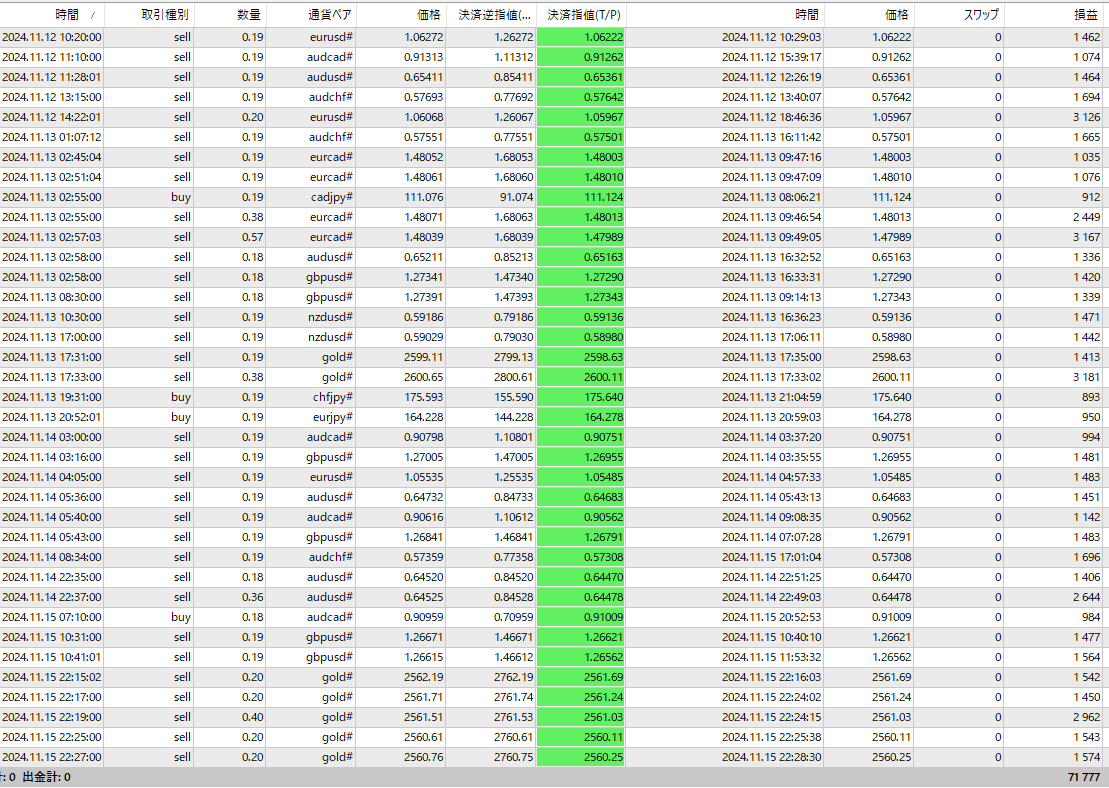

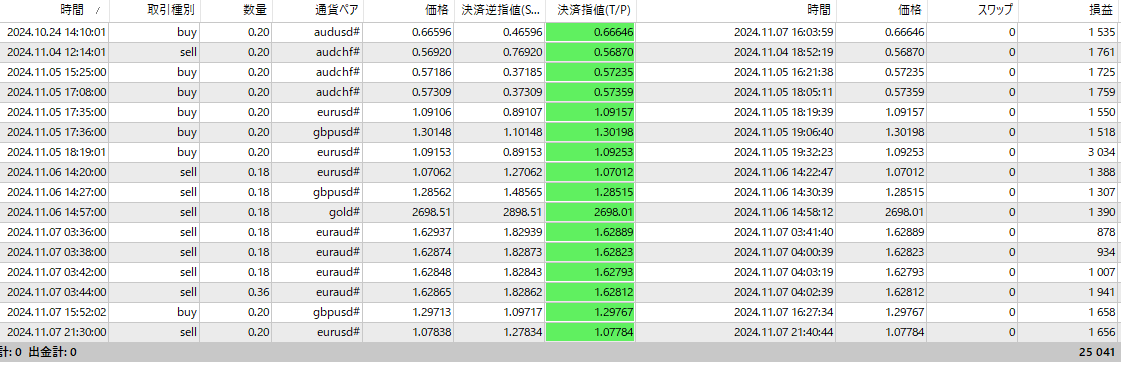

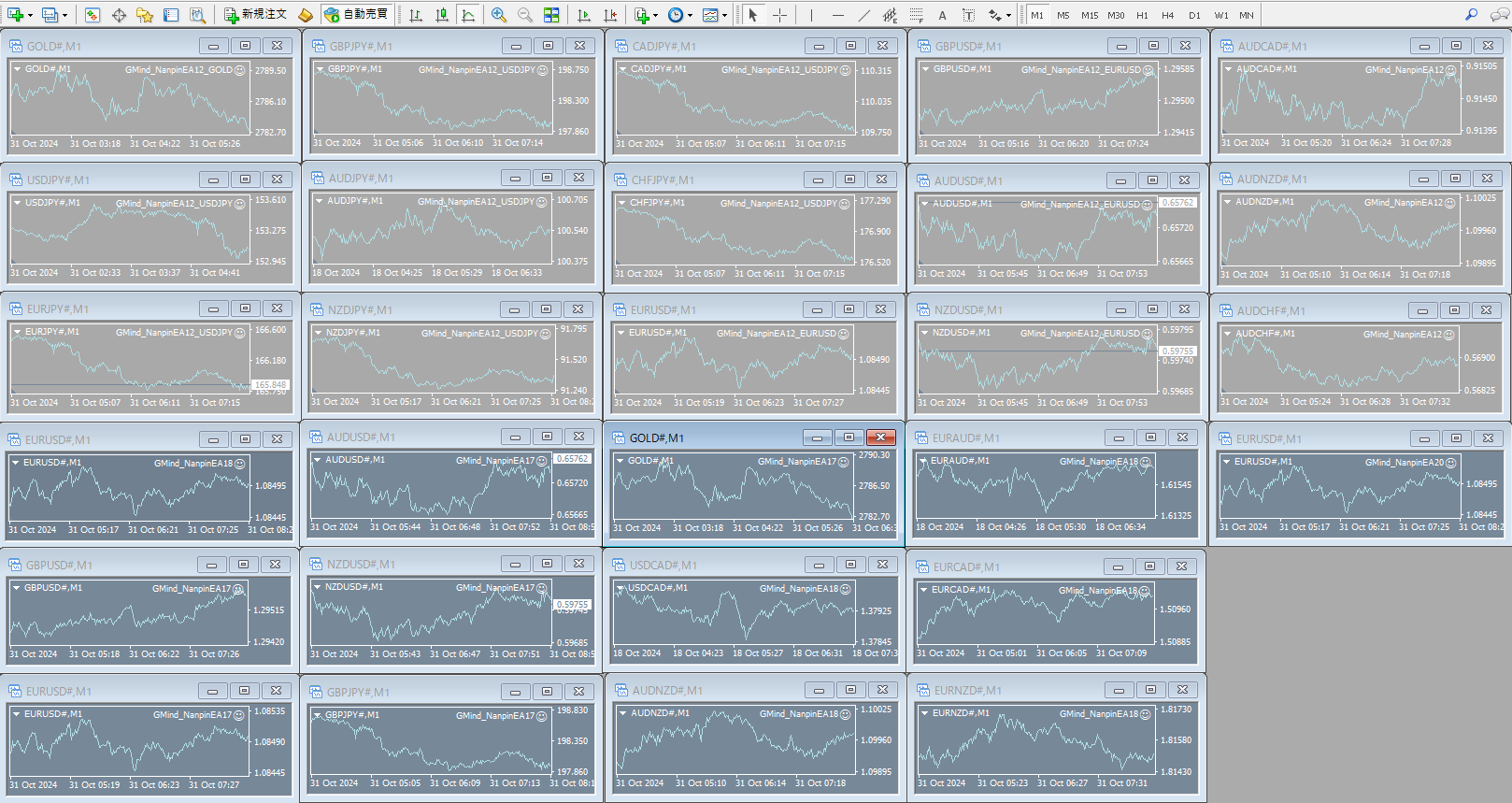

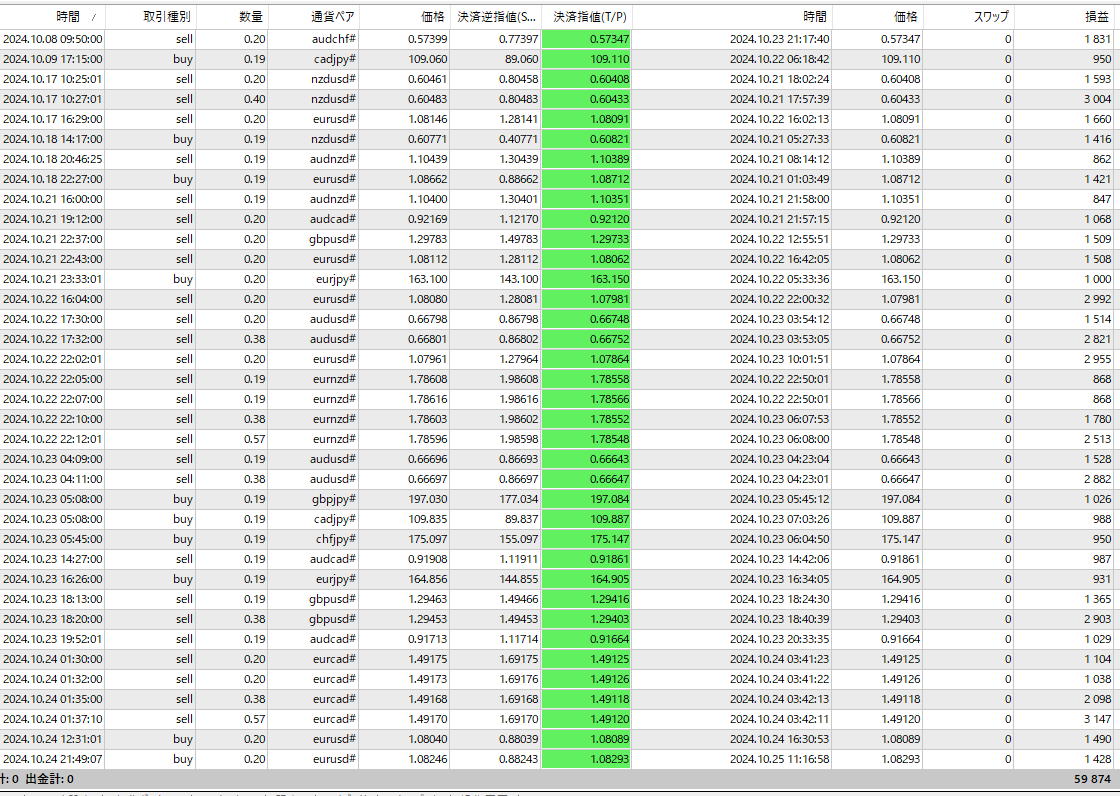

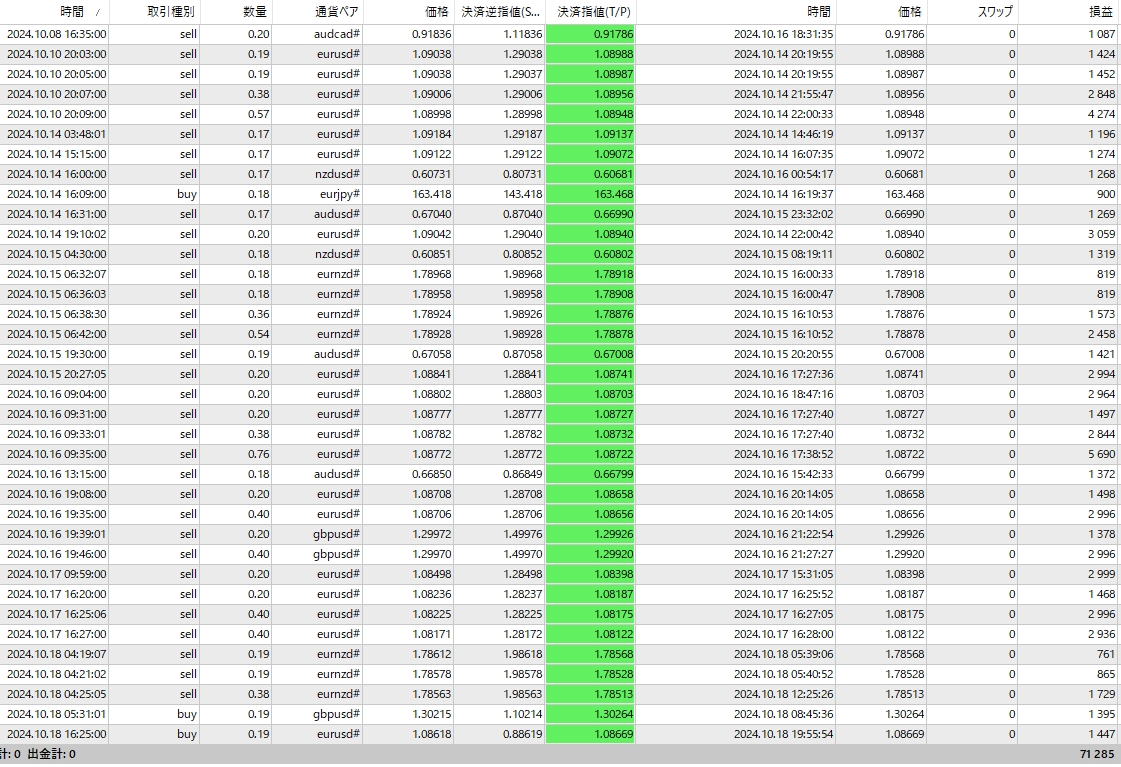

◆開発進捗

1)オリジナル開発「GMind_FXea」はトレイリング実装テスト中(^v^)/

2)「バイナリ錬金術でHappyに」2021最新版稼働中!https://fanblogs.jp/gmhl/

↓↓↓ 応援お願いしま〜す♪

人気ブログランキング

#投資,#mt4,#ea,#ind,#BO,#バイナリ,#自動売買,#AMT,#資産形成,#資産運用,#サラリーマン,#副業,#investor,#投資家,#自由