審査が通りやすい?消費者金融の審査の謎

消費者金融から借入するにあたって、審査が通りやすいかどうかは申込みする大きな判断基準になることは確かです。消費者金融の審査は各社それぞれ審査基準に違いがあり、1つの会社で断られたとしても、別の会社に申込みして意外にすんなりと審査に通ることはあります。

一般的な感覚として、審査に通りやすいのは、大手よりも中堅消費者金融、中堅消費者金融よりも、零細・地元密着の消費者金融と考えると思います。これは間違っているわけではなく、大手消費者金融の審査に通るのであれば9割方はそれより規模の小さい中堅・地元密着の消費者金融でも審査に通る可能性は高いはずです。その根拠は申込み数の違いにあります。

新規申込みが多い大手消費者金融はある一定ラインの審査基準で行っていますが、規模が小さくなるにつれてある程度審査ラインを落とさなければ新規顧客は獲得できなくなり、新規顧客が獲得できなければ融資残高は目減りしていき利息収入も減り、しいては経営自体も厳しくなってきます。

その意味で見れば大手よりも新規申込が断然に少ない、中堅や零細の消費者金融の方が審査が通りやすいとも言えますが、今は貸金業法改正に伴い、その判断も変わってきているのです。

今回は消費者金融の審査が通りやすいとは?この件に関して消費者金融審査の謎について書いていきます。

(最終更新日付:平成29年3月30日)

今の審査の第1ポイントは総量規制内か否か

先ほど貸金業法改正に伴い審査基準も変わってきていると書きました。貸金業法が改正される前の審査が通るかどうかのポイントは、年収や勤務先、勤続年数・居住年数・持家かアパートかなどの「属性」と呼ばれるものが大きな基準とされてきました。

しかし、今の判断基準は「属性」よりもまず、「総量規制の範囲内か範囲外か」これが最も重要視される審査項目と言えます。

2010年6月18日に改正貸金業法は完全施行となり、年収の3分の1以上は原則貸付禁止という「総量規制」が法律で導入されました。今まで申込み顧客に貸す・貸さないは消費者金融業者の判断に任せられていましたが、過剰貸付けに対しての批判、そして多重債務者問題の影響から総量規制は法律として決まったことで、仮に年収300万円の人であれば、100万円までしか借りられず、どんなに属性が良かったとしてもそれ以上は法律で貸付禁止となってしまいました。

年収の3分の1以上の貸付は総量規制例外・除外貸付以外は禁止の為、正規の消費者金融会社は通常の貸付申込であれば必ず断ることになります。

まず審査に通りやすいかどうかの前に自身の借入が年収の3分の1以内かどうかを確認することが大切なのです。総量規制の計算については別記事キャッシング年収借入限度額はいくら?総量規制の計算で詳しく書いています。

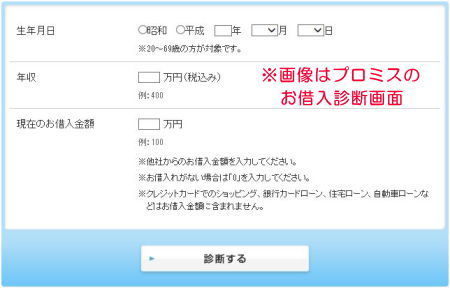

お試し診断・クイック診断を活用!

消費者金融の審査を通りやすくするには申込み金融会社のHPにある、お試し診断・クイック診断を上手く活用することがもう一つのポントとなります。お試し・クイック診断のメリットは信用情報に記録が残らない点です。

消費者金融へ通常に申込みすれば、ほとんどは申込み人の負債を調査するため、指定信用情報機関へ借入の情報を照会します。その場合、融資の申し込みがあったことが信用情報機関に記録として残り、申込み件数が多いことは審査に不利になる場合があるのです。

申込する会社のHPにあるお試し・クイック診断はその会社の簡単な審査基準と言っても良いと思われ、診断で融資の可能性があるのであれば申込みしてみることをおすすめします。

しかし、必ずお試し診断の結果が審査の正式結果となるわけではないので、あくまで簡単な仮審査と思っておいた方がよいでしょう。

総量規制以内なら大手へまず申込みへ!

最初の審査のポイントは既存の借入金額が総量規制内か総量規制以上かが重要と書きました。貸金業法改正で審査基準は厳しくなっているイメージが浸透していますが、あくまで総量規制以上の人は貸付禁止となり断られることで厳しくなったと言われている部分もあります。

大手消費者金融の成約率(貸付率)は最盛期の頃は60%以上でしたが、貸金業法改正に伴い昨年度は約40%まで低下しています。中堅では約20%程度、中小・零細では約10%程度と言われています。

総量規制の抵触者(借入が年収の3分の1以上ある人)は消費者金融利用者の約6割と言われており、成約率低下は総量規制が最大の原因です。しかし、逆に考えた場合、あなたの借入が年収3分の1未満だった場合、審査基準は貸金業法改正前に比べて通りやすくなっている可能性があるんです。

なぜならば、年収3分の1以上は法律によって貸付ができないことは、多重債務で返済不能になる可能性が法改正以前よりも低くなることになるからです。

そして、3分の1のラインがあることでどこの消費者金融会社も他で借りられる前に貸付しておきたい考えが必ずあります。

今の消費者金融の貸付は椅子取りゲーム?

今申込みがあった顧客に仮に30万円貸付した場合、総量規制の限度いっぱいになるとしましょう。その人は30万円を借りたのと同時に今の年収ではそれ以上貸金業者からは借入ができなくなります。

しかし、もし断った場合、他に申込みし、他社が30万円で貸付してしまえば、それで貸付枠は終了となります。例えて言うならイス取りゲーム的な感じになっていると言っても過言ではありません。

もちろん、貸した全ての人が不良債権にならず通常に完済までするとは限りません。総量規制以内だからと言ってすべてに融資してしまえば貸倒比率が上がってしまいます。

それでも、貸金業法改正前と比べれば延滞等の貸倒リスクは総量規制導入から低くなっている印象を受けます。そして債権管理が良くなれば成約率(貸付率)向上へのきっかけとなることは間違いありません。

上記の点より、まず自身の既存の借入が年収の3分の1未満だった場合は大手消費者金融へお申込みすることが審査を通りやすくするポイントと言えるのです。

総量規制未満で大手消費者金融に断られたなら、信用情報の事故情報がある、又はあなたの属性で断られている可能性が高くなります。その場合は中堅・中小の消費者金融へ申込みしてみましょう。

総量規制未満ではなく、総量規制をすでに超えている場合は、総量規制対象外の銀行カードローンへお申込みすることをお勧めいたします。(関連記事:総量規制対象外の借り入れ先)

当サイト人気の消費者金融はこちら!

| プロミス | ||

| 金 利 | 限度額 | 特徴・メリット |

| 4.5%〜17.8% | 1〜500万円 | 30日間無利息サービス有! |

【プロミスのおすすめポイント!】

【プロミスのおすすめポイント!】

■借入日翌日から※30日間無利息!

■金利4.5%〜17.8%限度額1〜500万円の消費者金融トップのスペック!

■審査時間は最短30分!最短1時間融資も可能!

■三井住友銀行ATM利用手数料は無料!

※30日間無利息はメールアドレス登録とWEB利用明細の登録が必要です。

プロミスの無利息は「借入日翌日」からのスタートです!

プロミスの無利息は「借入日翌日」からのスタートです!

プロミスの最大のメリットは、メールアドレス登録とWEB利用明細の登録で30日間無利息サービスが受けられる点です。無利息のカードローンは、他にもアコムやレイクがありますが、どちらも起点となる基準が「契約日」翌日からとなっているため、契約してから出金をせずに30日間経過してしまうと無利息ではなくなってしまいます。

その点、プロミスは「借入日」翌日から30日間無利息になっていますので、カードだけ作っておけば利用したいときに出金した日から30日間無利息になります!その為、アコム・レイクとは違い、契約してから30日経過したとしても借入をしてなければ無利息期間は失効しません!

そして審査は最短30分のスピード審査で最短1時間融資も可能!消費者金融では全ての面においてトップと言えるキャッシング先です。

| SMBCモビット | ||

| 金 利 | 限度額 | 特徴・メリット |

| 3.0%〜18.0% | 最高800万円 | PC・スマホからWEB完結 |

【SMBCモビットのおすすめポイント!】

【SMBCモビットのおすすめポイント!】

■モビットWEB完結ならカードレスの為、書類は一切郵送なし!

■実質年率3.0%〜18.0%限度額最高800万円で頼れるローン!

■SMBCグループのSMBCモビットで安心感は抜群!

■原則24時間最短3分で振込手続き完了!(審査によっては不可もあり。)

モビットが人気の理由の1つに、WEB完結で電話連絡・郵送物なしで借りれることが挙げられます。カードローンではネットから契約までできるWEB完結が主流ですが、デメリットとしてカードだけは自宅へ郵送されてしまう点があります。

しかし、モビットのWEB完結はモビットカードの発行がありません(カードの有無を選択できる)ので、自宅へ書類などの郵便物は一切無く借入が可能なんです!キャッシングをするのに1番の不安要素は配偶者や家族に借入がバレてしまうことです。

バレる原因はキャッシング会社から来る郵便物が圧倒的に多いので、モビットのWEB完結を上手に利用することで誰にも知られずに借入をすることが可能となります!

応援1クリックお願いします。

応援1クリックお願いします。

この記事へのコメント