�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2018�N11��11��

2018�N11��12���`16���o�ώw�W

�y�O�T���Y�z

���т��C�ɂ���̂́A�e�o�ώw�W�̏ڍו��͋L���̌��_�ł��鎖�O������j�̑Ó��������������邽�߂ł��B

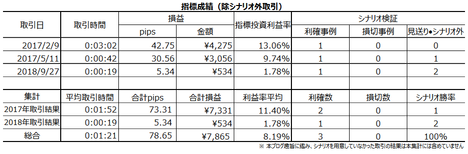

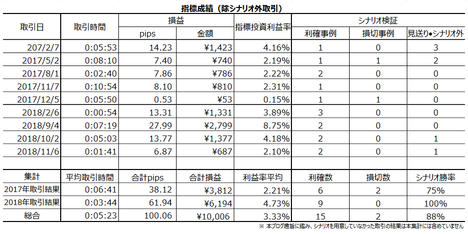

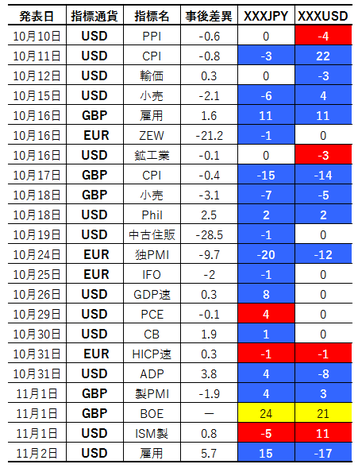

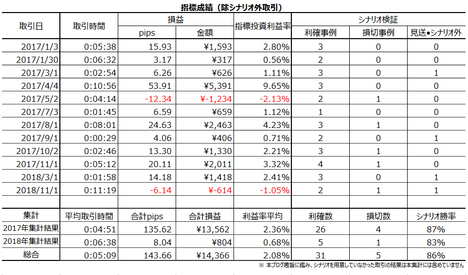

�O�T�̎��O���͐��т�6��3�s�i�I����67���j�A�O������Ȃ��������Ƃ�4��A����s��2��ł����i�\�z�L����60���j�B����́A�����N��̏ڍו��͋L���̌��_���A����̔��\�ł��ʗp�������肵�Ă��܂��B

�O�T�̎�����т�3���A����Ƃ͕ʂɎ��O���j�ɂȂ������1���A������~��1��ł����B������Ԃ�11��41�b�ŁA���v�́{19.15pips�ł����B

�[�[�[��€����A$�[�[�[

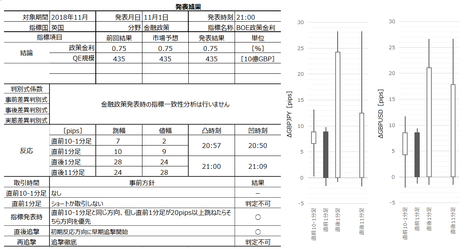

7���i���{���ԁj�A���ԑI���͎s��\�z�ʂ�A��@�����a�}�ߔ����A���@������}�ߔ����ƂȂ�܂����B10���i��@���a�}�ߔ��������݁j��12���߂��i���@����}�ߔ��������݁j�ŏ������������������̂́A�s��\�z�ʂ�̌��ʂ��������߂��A�S�̓I�ɂ͗������������̂ł����B

10���̕Ē��t���Θb�͕s���ŁA�݂��ɔ����������ŏI���܂����B

RBNZ���Z����́u�s��\�z�ʂ茻��ێ��v�ŁA���̗��グ���ʂ���2020�N3Q�Ƃ̂��Ƃł����B

FOMC�́u�s��\�z�ʂ茻��ێ��v�ŁA����12���̗��グ�\�z�͂��̂܂܂ł����B

���B�ł́A9���A�ɍ������u�i�����Ԏ����j�K�v�Ȃ�lj��̍Ώo�팸�����{���ĖڕW�B������v�Ɣ������܂����B�����A�����i11���j�̓ǔ��V���ł́A�܂�EU�����ق��������Ă��邱�Ƃ����Ă��܂���B

�p���֘A�́A�����Ō��n���ߔM���Ă��邹�����AGBP�͒Z���Ԃ̎���Ɍ����Ȃ��Ȃ��Ă��܂��i�����ւ̃j���[�X�z�M�������e���|�x��A�}�ȓ����ւ̑Ή����x��Ă��܂��܂��j�B

�����敨���i����10�N�Ԃ��10���A�������ƂȂ��Ă��܂��B

�I�E�T�E�W�����Y���Ă��Ȃ��Ȃ��A�C���������̋������~�܂�Ǝv���Ă�����A���ʂ�8�����ւ̋������p������邱�ƂɂȂ������߁A�Ǝv���܂��B

�������i�����ɂ��ւ�炸�A���ԑI���̉e����JPY���ɂȂ��Ă��܂��B12��FOMC�ł̗��グ�܂łɁA������x������傫��������\��������ƌ��Ă��܂��B���ꂪ���T���ǂ����͂킩��܂���B

�y���T�o�ώw�W�z

�č��w�W�͑S�̓I�ɍD���Ɨ\�z����i10���̓n���P�[���̉e������j�A�p���w�W�͎w�W���ʂ̉e���������Ԃ��Z���Ȃ�\���������A�ƌ����߂܂��B

11��12���i���j

���ڎw�W�Ȃ�

11��13���i�j

18:30�@9���E10���W�v���p���ٗp���v

19:00�@11���W�v���ƍ�ZEW�i��������

11��14���i���j

08:50�@7-9�������{GDP����l

16:00�@7-9�����ƍ�GDP����l

18:30�@10���W�v���p���������v

22:30�@10���W�v���č�CPI

11��15���i�j

09:30�@10���W�v�����B�ٗp���v

18:30�@10���W�v���p���������㍂�w��

22:30�@10���W�v���č��������㍂�E11���W�v���č�Phil�A����ƌi�C�w���E11���W�v���č�NY�A����ƌi�C�w���E10���W�v���č��A�������w��

11��16���i���j

23:15�@10���W�v���č��ݔ��ғ����E�z�H�Ɛ��Y�E�����Ɛ��Y

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 10:44| Comment(0)

| TrackBack(0)

| 7. ���ѕ\

2018�N11��09��

11��9���o�ώw�W�i���ʌ��؍ρj

�{���́A

�����\����܂��B

18:30�ɂ́A�p���w�W�����������\����܂��B

�f�Վ��x�͔��������ƊW�Ȃ��̂ŁA����GDP�Ǝl����GDP�Ɛ��Y�w���̋���W

�s��\�z�i�O�ʁj

�EGDP�O����{0.1���i0���j

�EGDP�O���䑬��l�{0.6���i�{0.4���j

�EGDP�O�N�䑬��l�{1.5���i�{1.2���j

�E�R�A�O�N��{2.3���i�{2.5���j

�E�z�H�ƑO����{0.2���i��0.1���j

�E�����ƑO����{0.1���i��0.2���j

�E�z�H�ƑO�N��{0.4���i�{1.3���j

�E�z�H�ƑO�N��{0.4���i�{1.3���j

����قǍ��ڂ������ƁA�ǂ��ɒ��ڂ��ׂ��������܂��B

GDP�O����iA�j��7�����甭�\�����悤�ɂȂ�A�ߋ�4��Ƃ��z�H�Ɛ��Y�w���E�����Ɛ��Y�w���iB�j�Ɠ������\����Ă��܂��BA�y��B�̎��㍷�قƔ��\����1�����̕����̊W�́A

�@�@�@�@�@�@ A�@ B�@ ����

07�����\���@�O�@���@�A���@

08�����\���@���@�{�@�A��

09�����\���@�{�@���@�A��

10�����\���@���@�{�@���l

�ƂȂ��Ă��܂����B����ł͂ǂ���̌��ʂ������ɉe�����Ă��邩���ʂł��܂���B

GDP����l�̉e���͂̋�����M���邵���Ȃ��ł��傤�BGDP����l�̎��O���ق́{0.5�ł��B

����̎���͌����킹�܂��B

�č�PPI�̌��ʗǂ������ɂ́A��ɔ��\����Ă���ISM�����ƌi���w���̉��i�w�����Q�l�ɂȂ�܂���B

�s��\�z�i�O�ʁj

�E�O����{0.2���i�{0.2���j

�E�O�N��{2.5���i�{2.6���j

�E�R�A�O����{0.2���i�{0.2���j

�E�R�A�O�N��{2.3���i�{2.5���j

�s��\�z�͒��O�܂łɉ�������邱�Ƃ�����܂��B�����_�ł̎��O���ق́{0.3�ł��B�}�C�i�X�ł͂���܂���B

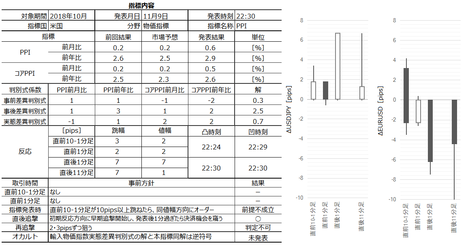

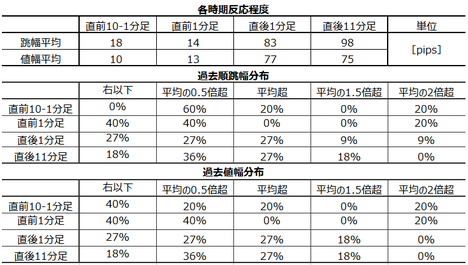

�ߋ��������ϒ����^�l��pips�i2018�N����pips�j

�E���O10-1����5�^3�i5�^3�j

�E����1����11�^8�i5�^3�j

�E����11����16�^10�i9�^6�j

�ŋ߁i2018�N�j�̔����͏������Ȃ��Ă��܂��B

�ߋ��X���Ɋ�Â�������j

�E�w�W���\���́A���O10-1������10pips�ȏ㒵�˂��ꍇ�A�w�W���\���O�Ƀ|�W�V�������擾���A���\����̒��˂ŗ��m�^���ł��B

�E�w�W���\����ɒnj����J�n����Ȃ�A�Z���łȂ�������܂���B

�E����1�����l����15pips�ȏ�Ȃ�Ēnj��ł��B

�ȉ���11��10���ɒNjL���Ă��܂��B

�č�PPI�͑O��E�\�z������A�����͗z���ł����B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

- 18:30�@9���W�v���p������GDP�E7-9�����p��GDP����l�E9���W�v���p���z�H�Ɛ��Y�w���E�����Ɛ��Y�w���E9���W�v���p���f�Վ��x

- 22:30�@10���W�v���č�PPI

�����\����܂��B

�[�[�[��€����A$�[�[�[

18:30�ɂ́A�p���w�W�����������\����܂��B

�f�Վ��x�͔��������ƊW�Ȃ��̂ŁA����GDP�Ǝl����GDP�Ɛ��Y�w���̋���W

�s��\�z�i�O�ʁj

�EGDP�O����{0.1���i0���j

�EGDP�O���䑬��l�{0.6���i�{0.4���j

�EGDP�O�N�䑬��l�{1.5���i�{1.2���j

�E�R�A�O�N��{2.3���i�{2.5���j

�E�z�H�ƑO����{0.2���i��0.1���j

�E�����ƑO����{0.1���i��0.2���j

�E�z�H�ƑO�N��{0.4���i�{1.3���j

�E�z�H�ƑO�N��{0.4���i�{1.3���j

����قǍ��ڂ������ƁA�ǂ��ɒ��ڂ��ׂ��������܂��B

GDP�O����iA�j��7�����甭�\�����悤�ɂȂ�A�ߋ�4��Ƃ��z�H�Ɛ��Y�w���E�����Ɛ��Y�w���iB�j�Ɠ������\����Ă��܂��BA�y��B�̎��㍷�قƔ��\����1�����̕����̊W�́A

�@�@�@�@�@�@ A�@ B�@ ����

07�����\���@�O�@���@�A���@

08�����\���@���@�{�@�A��

09�����\���@�{�@���@�A��

10�����\���@���@�{�@���l

�ƂȂ��Ă��܂����B����ł͂ǂ���̌��ʂ������ɉe�����Ă��邩���ʂł��܂���B

GDP����l�̉e���͂̋�����M���邵���Ȃ��ł��傤�BGDP����l�̎��O���ق́{0.5�ł��B

����̎���͌����킹�܂��B

�[�[�[��€����A$�[�[�[

�č�PPI�̌��ʗǂ������ɂ́A��ɔ��\����Ă���ISM�����ƌi���w���̉��i�w�����Q�l�ɂȂ�܂���B

�s��\�z�i�O�ʁj

�E�O����{0.2���i�{0.2���j

�E�O�N��{2.5���i�{2.6���j

�E�R�A�O����{0.2���i�{0.2���j

�E�R�A�O�N��{2.3���i�{2.5���j

�s��\�z�͒��O�܂łɉ�������邱�Ƃ�����܂��B�����_�ł̎��O���ق́{0.3�ł��B�}�C�i�X�ł͂���܂���B

�ߋ��������ϒ����^�l��pips�i2018�N����pips�j

�E���O10-1����5�^3�i5�^3�j

�E����1����11�^8�i5�^3�j

�E����11����16�^10�i9�^6�j

�ŋ߁i2018�N�j�̔����͏������Ȃ��Ă��܂��B

�ߋ��X���Ɋ�Â�������j

�E�w�W���\���́A���O10-1������10pips�ȏ㒵�˂��ꍇ�A�w�W���\���O�Ƀ|�W�V�������擾���A���\����̒��˂ŗ��m�^���ł��B

�E�w�W���\����ɒnj����J�n����Ȃ�A�Z���łȂ�������܂���B

�E����1�����l����15pips�ȏ�Ȃ�Ēnj��ł��B

�ȏ�

�ȉ���11��10���ɒNjL���Ă��܂��B

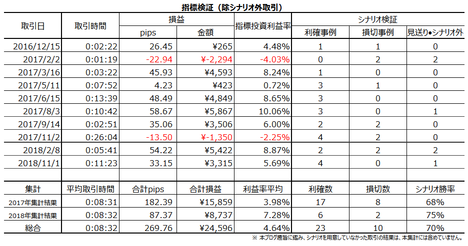

�y���㌟�z

�č�PPI�͑O��E�\�z������A�����͗z���ł����B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

�L���ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 10:23| Comment(0)

| TrackBack(0)

| 6. ����

2018�N11��07��

RBNZ�iNZ����j���Z�������\����NZDJPY�������́i2.1���Łj

�ǂ̍��̒���ł���A���Z�������\�O��̔����́A�u�s��\�z�ʂ藘�グ�v�̏ꍇ�Ƃ��̑��̏ꍇ�ƂŁA�������S���قȂ�܂��B

�{�e�́A�ߋ���RBNZ���Z�������\���̐������A��������Ɋւ��āu�s��\�z�ʂ茻��ێ��v�������Ƃ��̔��������͂��邱�Ƃɂ���āA���̏ꍇ�̔��\�O���NZDJPY����ɖ𗧂��������o�����Ƃ��e�[�}�ł��B

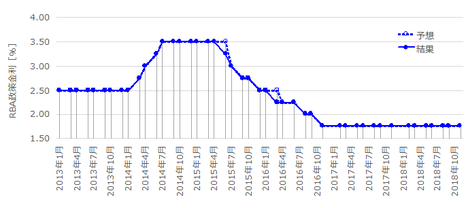

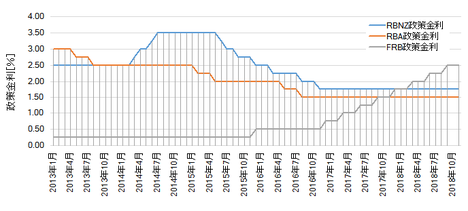

2013�N1���`2018�N10���܂ł̊ԂɁARBNZ�͋��Z������44��J�Â��Ă��܂��B���̂����A�u�s��\�z�ʂ茻��ێ��v�łȂ��������Ƃ�11��܂��B���̊��Ԃ̂���11���������33�{�e�̕��͑Ώۂł��B

�����āA2013�N2���`9���A2014�N4���`9���A2015�N4���`9���A2018�N9���́A�w�W���\�O10���Ԃ̃`���[�g�������Ă��܂���B���͑Ώ�33��̂������̊��Ԃɑ�����11��́A���\�O�̔��������E���x�Ɋւ��镪�͂��s���Ă��܂���B

��������́A�}�\�E���l���ŐV�̂��̂ɉ��߁A�O��9������ʂf���������ł��B

���_����q�ׂ܂��B�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

�ߋ��̌X���Ɋ�Â���̓I�Ȏ�����j�͇V�ߖ����ɋL�ڂ��Ă��܂��B

�{�w�W�Ɋւ�������Ə�L���_�̘_�����ȉ��Ɏ����܂��B

�ȉ��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

RBNZ�iNZ����j�̐Ӗ��́A���{�ƌ������ڕW����ɂ���Č��肵�܂��B

2018�N3���ɔ��s�����V���Ȑ����ڕW����ł́A�]���ʂ�́u�C���t���ڕW�i1-3���j�v�ɉ����A�u�����\�Ȍٗp�̍ő剻�v���lj�����܂����B�����āA���茠����RBNZ���قɏW�����Ă���_���A���Z����ψ���iMPC�j�Ɉڍs����u���x���v�āv�ɍ��ӂ��܂����BMPC��5�`7�l�ō\������A2019�N�ȍ~�ɉ^�c�J�n�����\��ł��B

�܂��A���݂͓��{���ԑ����ɔ��\����Ă��钆����Z������A2019�N����͓��{����11���ւƔ��\�����̕ύX���邱�Ƃ\���܂����i2018�N6��28���j�B���ى��12���ɕύX����܂��B���{��FX��Ђ����[�g�z�M���Ă��Ȃ��������\���s�ւł������A11���ł͋ߐl�̋Ɩ����Ԓ��ɂȂ��Ă��܂��܂��B

�����Ɋւ���͏��Ȃ��A��A�̒�����v���ǂ��������ړI�ōs��ꂢ��̂��͔c�����Ă��܂���B

�O�E�B�[���[���ق��C�������ɔ����ޔC�i2017�N9���j��A�����̃X�y���T�[�����ق����̌�͑��ّ�s�߂܂����B���݂̃I�A���ق�2018�N3���ɏA�C��������ł��B

����3��̑��فi��s�j�Ԃň����p���ꂽ�_�́u�iRBNZ�̋��Z���j���Ȃ�̊��Ԋɘa�I�ł��葱���邾�낤�v�Ƃ������ʂ��ƁA����2�N�Ԃ̃C���t�����ʂ���2���t�߂Ƃ����_�ł��B

���������A�V���ق�5�������ŗ��グ�����̌��ʂ���2020�N3Q�ւƌ�Y�������܂����i����܂ł�2020�N2Q�j�B8�������ŋ��������̗��R�́A�C���t����2�����B�̌��ʂ����]����2020�N4Q����2021�N1Q�ւƌ�Y�����������߂ł��B���݂́u2019�N�����ς�2020�N�ɂ����Č���ێ��i1.75���j�v�u����̋����ύX�͏㉺����������蓾��v�i2018�N9�������j���ŐV�̒��〈���ł��B

���āA2018�N8���ANZ�c��͊C�O�����@�̉����Ă������܂����B

���@�č��q�́A�O���l�ɂ�钆�ÏZ��w�����֎~����_�ɂ���܂��B���@�͏Z��i��������É����邽�߁A2017�N10�������̌��������������̓����}�l�[�����}�~���邱�Ƃ��_���ł��B�@�Đ�����̐��������̈�l�́A�u�i���@�����ɂ���āj�����̃}�C�z�[���̖������Ɍ������d�v�ȐߖڂɂȂ�v�Əq�ׂ��ƕ���Ă��܂��B

RBNZ���ɘa����𑱂��闝�R�̂ЂƂɂ́A�����������{����Ƃ̓���������̂ł��傤�B

�������Y�x���Ƃ��ďo�Y�������Ƃ��炢�����A�����͍̕����ŏЉ��܂���B����ANZD�͐�i���ʉ݂̂Ȃ��ł̓X�v���b�h���������ɂȂ�܂��B���O�̏���Ȃ��Ă��A���������傫�Ȕ�����������Ɏ����������ȏ�ʂłȂ���A���S���Ď���ł��܂���B

���̂��߁ANZDJPY�ł̎���͋��Z�������\���Ɍ����Ă��܂��B

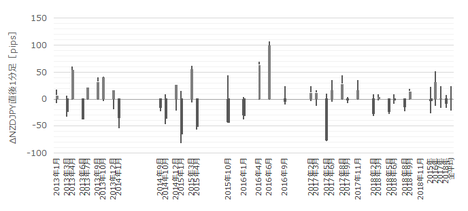

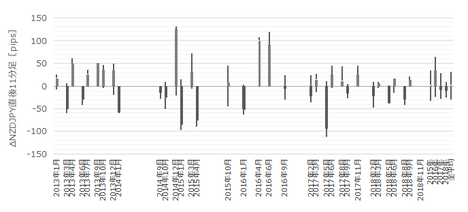

��������̎s��\�z�Ɣ��\���ʂ̉ߋ����ڂ����}�Ɏ����܂��B

2013�N1���`2018�N10���܂ł̊ԂɁARBNZ�͋��Z�������\��44����{���Ă��܂��B���̂����A�u�s��\�z�ʂ茻��ێ��v�łȂ��������Ƃ�11��܂��B����11��́A

�ł��B

�������\���ʂ͕K�������s��\�z�ƈ�v���Ă��Ȃ�����ɁARBNZ���Z�������\���NZDJPY�͂����11��őS�đf���ɔ������Ă��܂��i����1�����E����11���������グ�ŗz���A�������ʼnA���j�B

FOMC�ł̗��グ�L�����K���s��\�z�ʂ�ł��A�����������K�������f���Ƃ͌����Ȃ��č��Ƃ͑ΏƓI�ł��B

�����āA���̕č��Ƃ̐�������́A2017�N3���ɋt�]���N���Ă��܂��B

�܂��ANZ�ƌo�ϓI���т��̋������B�́A2019�N3Q�O��ɗ��グ�������މ���������A���̒ʂ�ɂȂ��2020�N3Q�܂ŗ��グ���Ȃ��Ɨ\�z����Ă���NZ�͒ǂ�����܂��B���B�Ƃ̋��������Ȃ��Ȃ邩�ǂ�������鎞�����߂Â��ANZD�͍Ăє������傫���Ȃ�Ǝv���܂��B

�@�����A��NZ�������ɕω����N����Ƃ�NZDUSD�ŁA�č��������ɕω����N����Ƃ�AUDNZD�ł̎�����L���ɍs���邩�ۂ����ׂĂ݂������̂ł��B

���͂́A�������x�̑傫�����������グ����@�ƁA�����������������グ����@�ƁA���������O�Ɏ�������\�����Ȃ����A�ɂ��čs���܂��B

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

���\�́A�����Ő���������u�s��\�z�ʂ茻��ێ��v�������ꍇ�̐��l�ł��B

�Ⴆ�u�s��\�z�ʂ茻��ێ��v�ł��B���ɑ傫���������邱�Ƃ��킩��܂��B

����ǂ��A���}���������������B

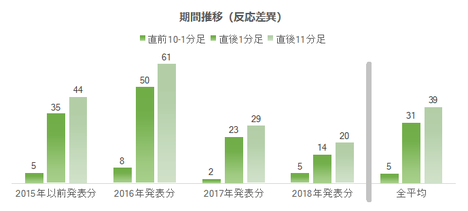

2017�N�ȍ~�A����ȑO�ɔ�ׂĂ��Ȃ蔽�����������Ȃ��Ă��邱�Ƃ��킩��܂��B

NZDJPY�̓X�v���b�h���傫�����A���߂�10pips�͉҂����������������̂ł��i�Ⴆ�A�X�v���b�h1pips�̏ꍇ�A���m�^���̖ڈ���10pips�̂Ƃ��ASL����������55���j�B�Ƃ��낪�A2017�N�ȍ~�͒���1�����ƒ���11�����̍���10pips�ɖ����Ȃ��Ȃ��Ă��܂��܂����B

�Q�l�܂łɁA��ɋ�����11��́u�s��\�z�ʂ茻��ێ��v�łȂ������ꍇ�̔��\��̔������z�����\�ɋ����Ă����܂��B

�č�FRB�ȊO�̒��₪���Z�����ύX�����ꍇ�A�����͋ɂ߂đ傫���Ȃ肪���ł��BRBNZ�����̗�ɘR��Ă��Ȃ����Ƃ��킩��܂��B

���Z�������\���̕��͂ł́A�w�W��v�����͂��s���܂���B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ����������Q�Ɗ肢�܂��B

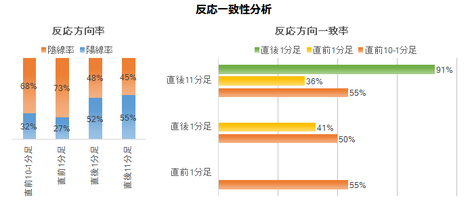

���O10-1�����͉ߋ��A������68���A���O1�����͉ߋ��A������73���ƁA�肪����܂��B

���\�O�Ɍ`�����ꂽ���[�\�N�����A���\��Ɍ`������郍�[�\�N���������������Ă��钛���͂���܂���B

���\��́A����1�����ƒ���11�����̕�����v����91���ɂ��B���Ă��܂��B

���ɁA���������͂ł͉ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂Œnj����L�����ۂ������f�ł��܂��B�ڍׂ����������Q�Ɗ肢�܂��B

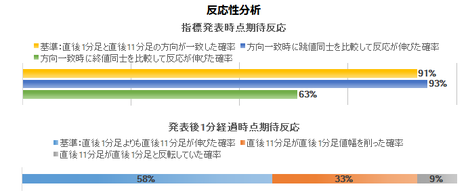

����1�����ƒ���11�����̕�����v���́A�O�q�̒ʂ�91���ɂ��B���Ă��܂��B�w�W���\����́A�����������m�F������A���̕����ɔ������L�т�ƐM���邵������܂���B����91���̉ߋ�����̂����A93���̎���Œ���1����������11���������������Ĕ�����L���Ă��܂��B

�������������ւ̒nj��𑁊��J�n���ׂ��ł��B

�����āA����1�����ƒ���11�����̏I�l���m���r���āA���������ɔ�����L���Ă������Ƃ͑S����̂���58���ł��B42���̎���ł́A����11�����͒���1�����̒l������邩���]���Ă��܂��B�nj��́A�l�q�����Ȃ��珬�����ɍs���������ǂ������ł��B

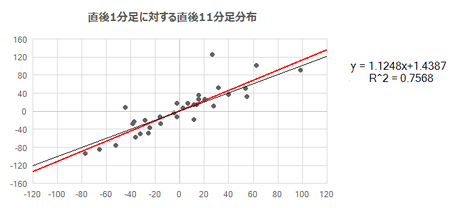

��L���͂́A���x����ɂ����ɉ�������ɂ��Ă��܂��B����A���}�͒���1�����I�l�i�����j�ɑ��钼��11�����I�l�i�c���j�̕��z�������Ă��܂��B�������x�̏����܂߂��W�ł��B

��A���i�Ԑ��j�̌X����1.12�ƂȂ��Ă���A���ϓI�ɂ͒���11�����I�l������1�����I�l���12��������L���Ă��܂��BR2�l��0.76�ƍ����A���̊W�͂��������A�e�ɂł��܂��B

�����āA�����̖ڐ��萔�l�ɒ��ڂ��Ă��������B

�u�s��\�z�ʂ茻��ێ��v�ł��A���\����͂�1���ŋɂ߂đ傫�������������Ⴊ����܂��B���\�������ׂ��悤�ȃ|�W�V���������̂́A�����疳���̎��O����L����ڂɂ��Ă��A������̂��߂ɔ�����ׂ����傤�B������ǂ��납�A�ߋ�30����ʼn���������������Ƃ��N���Ă��܂��B

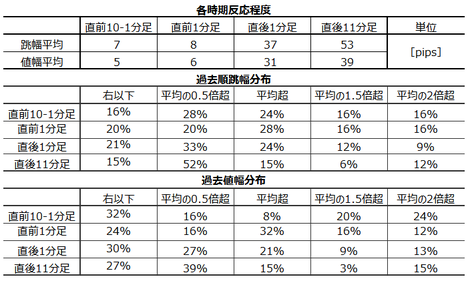

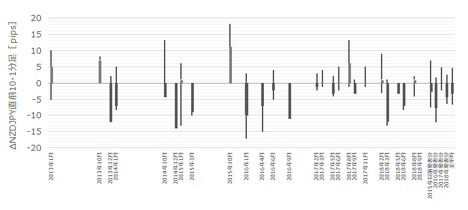

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�������n�l����[�\�N���������A���ꂼ��̊��Ԃ̎�����j��Z�߂Ă����܂��B

�Ȃ��A���O10-1�����ƒ��O1�����́A�����ɒf�����悤��2013�N2���`9���A2014�N4���`9���A2015�N4���`9���̃`���[�g�������Ă��܂���B�܂��u�s��\�z�ʂ茻��ێ��v�������Ƃ�������}�����Ă��܂��B

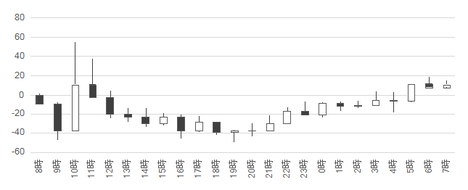

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����̉ߋ����ϒ�����7pips�A���l����5pips�ł��B�ߋ��A������68��������̂́A�t�q�Q���ڗ����Ă��܂��B

���̊��Ԃ̎���͑E�߂��܂����B

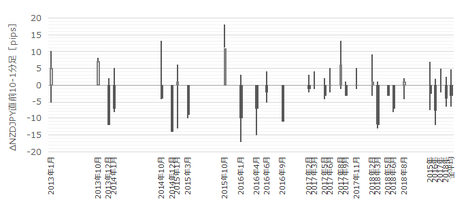

���ɒ��O1�����ł��B

���O1�����̉ߋ����ϒ�����8pips�A���l����6pips�ł��B�ߋ��A������73���ƕ肪����A��}����t�q�Q���`���������Ƃ����Ȃ����Ƃ��킩��܂��B�܂��A2014�N�܂ł͗z���ƂȂ������Ƃ������A����ȍ~�͉A���ɂȂ������Ƃ����������܂��B���O1�����́A�����グ�ǖʂȂ̂��������ǖʂȂ̂��ɉ����Ă���\��������܂��B

���̊��Ԃ̓V���[�g�ŁA���m�^���̖ڈ���5pips�Ƃ��A�ڈ��ɒB���Ȃ��Ă����\10�b�O�ɂ͌������܂��B

��C�ɓ������Ƃ�������ԂȂ̂ŁAOCO�Ŏn�߂���5pips�w����s�������ǂ��ł��傤�B�܂����O1�����ł̎���Łg�x���Ƃ��h���\10�b�O�̌��ς́A���B��NZ�w�W�ł̎���ɕK�{�ł��B�Ƃ�ł��Ȃ������ꍇ������܂��B

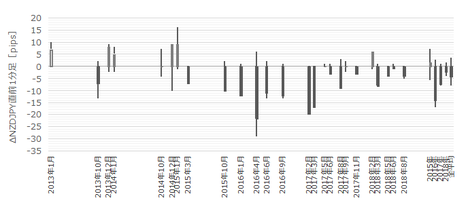

�����Ē���1�����ł��B

����1�����̉ߋ����ϒ�����37pips�A���l����31pips�ł��B�A���A�ŋ߂̔����͂��̔����ȉ��ƂȂ��Ă��܂��B�傫����������Ǝv���Ă���̂ɂ��ꂪ�������ƁA���m�̃^�C�~���O���킷�鋰�ꂪ����܂��B�C��t���܂��傤�B

�ߋ��z������52���A���O10-1�����Ⓖ�O1�����Ƃ̕�����v���͂��ꂼ��50���E41���ł��B���ߎ�͂Ȃ��̂ŁA�w�W���\�������ׂ����|�W�V�����͎����Ȃ������ǂ��ł��傤�B

���\��̒nj��͑����J�n���A�w�W���\����1�����߂����痘�m�̋@����M���܂��B

����1�����ƒ���11�����̕�����v����91���ɒB���A����91���̉ߋ�����̂���93���̎���Œ���1����������11���������������Ĕ�����L���Ă��܂��B����A����1�����ƒ���11�����̏I�l���m���r����ƁA���������ɔ�����L���Ă������Ƃ͑S����̂���58���܂Ŋm����������܂��B

�ŋ߂̔����̏������܂���ƁA�nj��J�n���_�Ŕ�����15pips�ȏ�ɒB���Ă�����A�nj��͎��s�̊m���������ƌ����܂��B�nj��́A����������15pips�ȉ��̂Ƃ��ɊJ�n���A�ŋ߂̒���11�����l�����ς�20pips���x�����Ȃ����Ƃ��o���Ă����܂��傤�B

�Ȃ��A��}�����x���̋t�q�Q�`�����傫���`�����ꂽ���Ƃ͂قƂ�ǂ���܂���B�����|�W�V�����I�[�_�[��ɒ���1�������|�W�V���������Ɣ��]����悤�Ȃ��Ƃ���������A�����ɑ����ł��B

���������͂Ɏ������ʂ�A����1�����ƒ���11���������]�������Ƃ͋͂�9����������܂���B�������Ԉ���Ă��܂����Ƃ��ɁA���̌�ɔ҉�ł���m���͂��������ꂾ�������Ȃ���ɁA�ǂ�ǂ�ܑ�������������ɔ�����L�������ł��B

�Ō�ɒ���11�����ł��B

����1����������50pips�ȏ�ɒB�������Ƃ͉ߋ�8��܂��i�T�C���o���p�x24���j�B

���̂Ƃ��A����1�������I�l������܂ő҂��Ă݂܂��傤�B����11���������́A����1�����������Ĕ�����L�������Ƃ��A����8��̂�����7����߂܂��i�L���p�x88���j�B����1�����I�l�ƒ���11���������̍��́A����25pips�ɒB���܂��B���m�^�C�~���O��͂ނ��Ƃ���������̂́A����1����������50pips���B�́A����1�����I�l����̒nj��T�C���ƌ����Ă��ǂ��ł��傤�B

�����ӂ��������B����8��̂����A����11�����I�l�����܂Ō��ςł��Ȃ������ꍇ�A����1�����I�l���Ē���11�����I�l��������L���Ă������Ƃ�8��5��i�L���p�x63���j�܂Ō���A���ϐL��pips��12pips�܂Ō����Ă��܂��܂��B�ǂ����Ă����̃��X�N�͋��e���Ȃ�����A�������҂��Ȃ��悤�ɂł��Ă���̂ł��B

���ɁA���̊��40pips�ȏ�܂Ŋɘa���Ă݂܂��傤�B���Ȃ킿�A����1����������40pips���B���A����1�����I�l���������_����̒nj��T�C���ƌ��Ȃ���ł��B���50pips�ȏゾ�����Ƃ������A�T�C���o���p�x��5����13��ƂȂ�܂��i�T�C���o���p�x39���j�B

����ǂ��A���̐V���ɉ������5��́A����11��������������1������������������L���Ă������Ƃ���13��10��i�L���p�x77���j�Ə������������e�ł�����̂́A���ϐL��pips��13pips�܂ʼn������Ă��܂��܂��B����1�����ƒ���11�����̏I�l���m�̕��ϐL��pips�́A��������2pips�܂Ō����Ă��܂��܂��B

��������ǂ��ׂ�臒l�́A����1����������50pips���B�ł��B���̂Ƃ��̒nj��J�n�͒���1�����I�l�������ŁA���ꂩ�琔���ȓ��̗��m�@����������Ȃ��悤�ɂ��܂��傤�B

���̂��Ƃ��t�ɍl����A����1�����������������Ƃ��̒nj��́A�������ɂ�������5pips�𗘊m�^���̖ڈ��ɂ��ׂ��ł��B����ǂ��A��Ƀf�[�^���������ʂ�A���߂̔����͔��ɏ������X��������܂��B���m�̖ڈ���5pips�ɂ��Ă�����A�nj������܂������Ȃ����Z�̕��������Ȃ�܂��B

����āA�Ăі{���\��̔������傫���Ȃ�n�߂�܂ŁA�Ēnj��̌J��Ԃ��͔��������������ł��B

�ŋ߂̔��������������R�́u���ʂ̐����ύX�Ȃ��v������ł��B��NZ�������������ƍL���邩�A��NZ�������̋t�]������܂ŁA�������nj��͔����������ǂ��ł��傤�B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

���\�́A�K�X�A�ŐV�̂��̂ɍ��ւ����s���Ă����܂��B

������т́A���̕��͂ɋL�ڕ��j�ɉ����Ď��ۂɎ�����s�������ʂ�����Z�߂Ă��܂��B���ۂɎ���������ʈȊO�́A�Ⴆ���O���j���Ó��������Ƃ��Ă������ɂ͊܂݂܂���B�܂��A���O���j�ɋ����Ă��Ȃ�����i���j�O����j�̐��т́A���̕\�ɂ͊܂߂Ă��܂���B

���ۂ̎���́A�Ⴆ���ʓI�ɗz���������Ƃ��Ă��I�l1�b�O�܂Œ����A�����ւ̃q�Q�������ƌ`�����Ă����肵�܂��B�����������ꍇ�A���O�̂��̊��Ԃ̎�����j�������O���������V���[�g���������A�킩��܂���B���ۂ̎���ŗ��m�ł�������������Ȃ������������������Ȕ������ƌ����܂��B�����āA���j�O����������Ɋ܂߂�ƁA���O���̗͂L������������ł��Ȃ��Ȃ��Ă��܂��܂��B

������j�̋L�q���A�����₷���E���͌��ʂ�������ɂ����E���ȍٗʕ������킩��悤�ɁA�i���E���P���Ă�����������܂���B�L�q�͂�����߉߂��Ă���������܂������܂���B���̌��ˍ���������̂ŁA���s���낵�Ă��܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�X�L������p������HP�Ō������Ă����Ђł��B�����������قǁA�L���b�V���o�b�N�z�������Ȃ�܂��B���Ȃ�u���іF�F�����v�̃v���[���g�����炦�܂��B����ꂪ�~�����Ƃ͎v��Ȃ�����ǁA���͓����̃t�@���ł��B

�����̓z�����m�ɋ����̂ŁA�傫�Ȏw�W���\�O�ɂ͎�����T���邱�Ƃ�\�����Ă��܂��B�m���ɁA���ē����̃c�C�b�^�[�ʂ��1�������炢���������A���̊Ԃ̏�����70�����炢�ɂȂ�܂����B�����ƁA�G���g���[�ƃC�O�W�b�g�̃^�C�~���O�����������Ƃ��܂�������ꂽ�Ȃ�A���̏����͍X�ɍ����Ȃ��Ă����̂ł��傤�B

�������̔ނ̉�����ǂ߂邱�Ƃ��A���̉�Ђ�E�߂闝�R�ł��B

�o�ώw�W���\�O��ȊO�́A�ނ̑��ꊴ���A�e�ɂ��āA�G���g���[�ƃC�O�W�b�g�̃^�C�~���O��~�X�W���b�W�����Ƃ��̓P�ށi���j�̃Z���X���Ƃ����̂́A���K�@�Ƃ��ăA�����Ǝv���܂��B

�ނ̉����ǂ�Ŏv���̂́A�e�N�j�J���w�W��A�X�̃t�@���_�����^���̕ω��𑨂��邾���ł̓_�����Ƃ������Ƃł��B�����̌y�d���f����������x�Ɍ��ѕt���āA���v���Ғl�������ۂĂȂ��ƁA�L�v�ȑ���ςƂ͌����Ȃ����Ƃ��悭�킩��܂��B

�{�e�́A�ߋ���RBNZ���Z�������\���̐������A��������Ɋւ��āu�s��\�z�ʂ茻��ێ��v�������Ƃ��̔��������͂��邱�Ƃɂ���āA���̏ꍇ�̔��\�O���NZDJPY����ɖ𗧂��������o�����Ƃ��e�[�}�ł��B

2013�N1���`2018�N10���܂ł̊ԂɁARBNZ�͋��Z������44��J�Â��Ă��܂��B���̂����A�u�s��\�z�ʂ茻��ێ��v�łȂ��������Ƃ�11��܂��B���̊��Ԃ̂���11���������33�{�e�̕��͑Ώۂł��B

�����āA2013�N2���`9���A2014�N4���`9���A2015�N4���`9���A2018�N9���́A�w�W���\�O10���Ԃ̃`���[�g�������Ă��܂���B���͑Ώ�33��̂������̊��Ԃɑ�����11��́A���\�O�̔��������E���x�Ɋւ��镪�͂��s���Ă��܂���B

��������́A�}�\�E���l���ŐV�̂��̂ɉ��߁A�O��9������ʂf���������ł��B

�[�[�[��€����A$�[�[�[

���_����q�ׂ܂��B�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

- RBNZ�������\���ʂ́A�ߋ��A�K�������s��\�z�ƈ�v���Ă��܂���B���̑���A�����ύX���\����NZDJPY�́A�ߋ��A�S�đf���ɔ������Ă��܂��i����1�����E����11���������グ�ŗz���A�������ʼnA���j�B

FOMC�ł̗��グ�L�����K���s��\�z�ʂ�ł��A�����������f���Ƃ͌����Ȃ��č��Ƃ͑ΏƓI�ł��B - RBNZ��2018�N9��27�������Łu2019�N�����ς�2020�N�ɂ����Č���ێ��i1.75���j�v�u����̋����ύX�͏㉺����������蓾��v��\�����Ă��܂��B�s��ł́ARBNZ��������̎���ύX��2020�N3Q��0.25���㏸�A��������ł��܂��i2018�N8��9�������ʂ�j�B

NZ�ƌo�ϓI���т��̋������B�́ARBA�i������j��2019�N3Q�O��ɗ��グ�������މ���������悤�ł��B���̒ʂ�Ȃ�A�����ꗼ���̋������͂Ȃ��Ȃ�܂��B���B�Ƃ̋��������Ȃ��Ȃ邩�ǂ�������鎞�����߂Â��ANZD�͍Ăє������傫���Ȃ�Ǝv���܂��B - ����RBNZ���Z�������\���́A�����l�����ɔ��\��ɒnj���������Α傫���҂��܂����B�Ƃ��낪�ARBNZ�̒����ɘj��u����ێ��v�Ɓu�߁X�̗��グ�Ȃ��v�|�̐����ŁA2017�N�ȍ~�̔����͏������Ȃ��Ă��܂��B���\��̒nj�����{���j�ł��邱�Ƃɕς��Ȃ����̂́A��r�I�X�v���b�h���傫��NZD����ł̒Z������͓���Ȃ��Ă��܂��B

�ߋ��̌X���Ɋ�Â���̓I�Ȏ�����j�͇V�ߖ����ɋL�ڂ��Ă��܂��B

�{�w�W�Ɋւ�������Ə�L���_�̘_�����ȉ��Ɏ����܂��B

�T.�w�W����

�ȉ��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�y1.1 �w�W�T�v�z

RBNZ�iNZ����j�̐Ӗ��́A���{�ƌ������ڕW����ɂ���Č��肵�܂��B

2018�N3���ɔ��s�����V���Ȑ����ڕW����ł́A�]���ʂ�́u�C���t���ڕW�i1-3���j�v�ɉ����A�u�����\�Ȍٗp�̍ő剻�v���lj�����܂����B�����āA���茠����RBNZ���قɏW�����Ă���_���A���Z����ψ���iMPC�j�Ɉڍs����u���x���v�āv�ɍ��ӂ��܂����BMPC��5�`7�l�ō\������A2019�N�ȍ~�ɉ^�c�J�n�����\��ł��B

�܂��A���݂͓��{���ԑ����ɔ��\����Ă��钆����Z������A2019�N����͓��{����11���ւƔ��\�����̕ύX���邱�Ƃ\���܂����i2018�N6��28���j�B���ى��12���ɕύX����܂��B���{��FX��Ђ����[�g�z�M���Ă��Ȃ��������\���s�ւł������A11���ł͋ߐl�̋Ɩ����Ԓ��ɂȂ��Ă��܂��܂��B

�����Ɋւ���͏��Ȃ��A��A�̒�����v���ǂ��������ړI�ōs��ꂢ��̂��͔c�����Ă��܂���B

�[�[�[��€����A$�[�[�[

�O�E�B�[���[���ق��C�������ɔ����ޔC�i2017�N9���j��A�����̃X�y���T�[�����ق����̌�͑��ّ�s�߂܂����B���݂̃I�A���ق�2018�N3���ɏA�C��������ł��B

����3��̑��فi��s�j�Ԃň����p���ꂽ�_�́u�iRBNZ�̋��Z���j���Ȃ�̊��Ԋɘa�I�ł��葱���邾�낤�v�Ƃ������ʂ��ƁA����2�N�Ԃ̃C���t�����ʂ���2���t�߂Ƃ����_�ł��B

���������A�V���ق�5�������ŗ��グ�����̌��ʂ���2020�N3Q�ւƌ�Y�������܂����i����܂ł�2020�N2Q�j�B8�������ŋ��������̗��R�́A�C���t����2�����B�̌��ʂ����]����2020�N4Q����2021�N1Q�ւƌ�Y�����������߂ł��B���݂́u2019�N�����ς�2020�N�ɂ����Č���ێ��i1.75���j�v�u����̋����ύX�͏㉺����������蓾��v�i2018�N9�������j���ŐV�̒��〈���ł��B

���āA2018�N8���ANZ�c��͊C�O�����@�̉����Ă������܂����B

���@�č��q�́A�O���l�ɂ�钆�ÏZ��w�����֎~����_�ɂ���܂��B���@�͏Z��i��������É����邽�߁A2017�N10�������̌��������������̓����}�l�[�����}�~���邱�Ƃ��_���ł��B�@�Đ�����̐��������̈�l�́A�u�i���@�����ɂ���āj�����̃}�C�z�[���̖������Ɍ������d�v�ȐߖڂɂȂ�v�Əq�ׂ��ƕ���Ă��܂��B

RBNZ���ɘa����𑱂��闝�R�̂ЂƂɂ́A�����������{����Ƃ̓���������̂ł��傤�B

�[�[�[��€����A$�[�[�[

�������Y�x���Ƃ��ďo�Y�������Ƃ��炢�����A�����͍̕����ŏЉ��܂���B����ANZD�͐�i���ʉ݂̂Ȃ��ł̓X�v���b�h���������ɂȂ�܂��B���O�̏���Ȃ��Ă��A���������傫�Ȕ�����������Ɏ����������ȏ�ʂłȂ���A���S���Ď���ł��܂���B

���̂��߁ANZDJPY�ł̎���͋��Z�������\���Ɍ����Ă��܂��B

�y1.2 �w�W���ځz

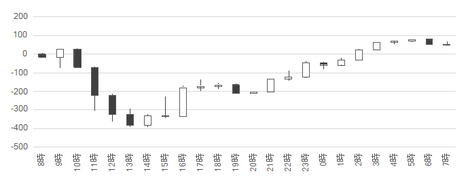

��������̎s��\�z�Ɣ��\���ʂ̉ߋ����ڂ����}�Ɏ����܂��B

2013�N1���`2018�N10���܂ł̊ԂɁARBNZ�͋��Z�������\��44����{���Ă��܂��B���̂����A�u�s��\�z�ʂ茻��ێ��v�łȂ��������Ƃ�11��܂��B����11��́A

- �s��\�z�ʂ藘�グ��4��i2014�N3���E4���E6���E7���j

- �s��\�z�ʂ藘������5��i2015�N7���E9���E12���A2016�N8���E11���j

- �s��\�z�ɔ����ė�������2��i2015�N6���E2016�N3���j

�ł��B

�������\���ʂ͕K�������s��\�z�ƈ�v���Ă��Ȃ�����ɁARBNZ���Z�������\���NZDJPY�͂����11��őS�đf���ɔ������Ă��܂��i����1�����E����11���������グ�ŗz���A�������ʼnA���j�B

FOMC�ł̗��グ�L�����K���s��\�z�ʂ�ł��A�����������K�������f���Ƃ͌����Ȃ��č��Ƃ͑ΏƓI�ł��B

�����āA���̕č��Ƃ̐�������́A2017�N3���ɋt�]���N���Ă��܂��B

�܂��ANZ�ƌo�ϓI���т��̋������B�́A2019�N3Q�O��ɗ��グ�������މ���������A���̒ʂ�ɂȂ��2020�N3Q�܂ŗ��グ���Ȃ��Ɨ\�z����Ă���NZ�͒ǂ�����܂��B���B�Ƃ̋��������Ȃ��Ȃ邩�ǂ�������鎞�����߂Â��ANZD�͍Ăє������傫���Ȃ�Ǝv���܂��B

�@�����A��NZ�������ɕω����N����Ƃ�NZDUSD�ŁA�č��������ɕω����N����Ƃ�AUDNZD�ł̎�����L���ɍs���邩�ۂ����ׂĂ݂������̂ł��B

�U.��������

���͂́A�������x�̑傫�����������グ����@�ƁA�����������������グ����@�ƁA���������O�Ɏ�������\�����Ȃ����A�ɂ��čs���܂��B

�y2.1 �������x�z

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

���\�́A�����Ő���������u�s��\�z�ʂ茻��ێ��v�������ꍇ�̐��l�ł��B

�Ⴆ�u�s��\�z�ʂ茻��ێ��v�ł��B���ɑ傫���������邱�Ƃ��킩��܂��B

����ǂ��A���}���������������B

2017�N�ȍ~�A����ȑO�ɔ�ׂĂ��Ȃ蔽�����������Ȃ��Ă��邱�Ƃ��킩��܂��B

NZDJPY�̓X�v���b�h���傫�����A���߂�10pips�͉҂����������������̂ł��i�Ⴆ�A�X�v���b�h1pips�̏ꍇ�A���m�^���̖ڈ���10pips�̂Ƃ��ASL����������55���j�B�Ƃ��낪�A2017�N�ȍ~�͒���1�����ƒ���11�����̍���10pips�ɖ����Ȃ��Ȃ��Ă��܂��܂����B

�[�[�[��€����A$�[�[�[

�Q�l�܂łɁA��ɋ�����11��́u�s��\�z�ʂ茻��ێ��v�łȂ������ꍇ�̔��\��̔������z�����\�ɋ����Ă����܂��B

�č�FRB�ȊO�̒��₪���Z�����ύX�����ꍇ�A�����͋ɂ߂đ傫���Ȃ肪���ł��BRBNZ�����̗�ɘR��Ă��Ȃ����Ƃ��킩��܂��B

�y2.2 ���������z

���Z�������\���̕��͂ł́A�w�W��v�����͂��s���܂���B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ����������Q�Ɗ肢�܂��B

���O10-1�����͉ߋ��A������68���A���O1�����͉ߋ��A������73���ƁA�肪����܂��B

���\�O�Ɍ`�����ꂽ���[�\�N�����A���\��Ɍ`������郍�[�\�N���������������Ă��钛���͂���܂���B

���\��́A����1�����ƒ���11�����̕�����v����91���ɂ��B���Ă��܂��B

���ɁA���������͂ł͉ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂Œnj����L�����ۂ������f�ł��܂��B�ڍׂ����������Q�Ɗ肢�܂��B

����1�����ƒ���11�����̕�����v���́A�O�q�̒ʂ�91���ɂ��B���Ă��܂��B�w�W���\����́A�����������m�F������A���̕����ɔ������L�т�ƐM���邵������܂���B����91���̉ߋ�����̂����A93���̎���Œ���1����������11���������������Ĕ�����L���Ă��܂��B

�������������ւ̒nj��𑁊��J�n���ׂ��ł��B

�����āA����1�����ƒ���11�����̏I�l���m���r���āA���������ɔ�����L���Ă������Ƃ͑S����̂���58���ł��B42���̎���ł́A����11�����͒���1�����̒l������邩���]���Ă��܂��B�nj��́A�l�q�����Ȃ��珬�����ɍs���������ǂ������ł��B

��L���͂́A���x����ɂ����ɉ�������ɂ��Ă��܂��B����A���}�͒���1�����I�l�i�����j�ɑ��钼��11�����I�l�i�c���j�̕��z�������Ă��܂��B�������x�̏����܂߂��W�ł��B

��A���i�Ԑ��j�̌X����1.12�ƂȂ��Ă���A���ϓI�ɂ͒���11�����I�l������1�����I�l���12��������L���Ă��܂��BR2�l��0.76�ƍ����A���̊W�͂��������A�e�ɂł��܂��B

�����āA�����̖ڐ��萔�l�ɒ��ڂ��Ă��������B

�u�s��\�z�ʂ茻��ێ��v�ł��A���\����͂�1���ŋɂ߂đ傫�������������Ⴊ����܂��B���\�������ׂ��悤�ȃ|�W�V���������̂́A�����疳���̎��O����L����ڂɂ��Ă��A������̂��߂ɔ�����ׂ����傤�B������ǂ��납�A�ߋ�30����ʼn���������������Ƃ��N���Ă��܂��B

�V.������j

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�������n�l����[�\�N���������A���ꂼ��̊��Ԃ̎�����j��Z�߂Ă����܂��B

�Ȃ��A���O10-1�����ƒ��O1�����́A�����ɒf�����悤��2013�N2���`9���A2014�N4���`9���A2015�N4���`9���̃`���[�g�������Ă��܂���B�܂��u�s��\�z�ʂ茻��ێ��v�������Ƃ�������}�����Ă��܂��B

�y3.1�@���O10-1�����z

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����̉ߋ����ϒ�����7pips�A���l����5pips�ł��B�ߋ��A������68��������̂́A�t�q�Q���ڗ����Ă��܂��B

���̊��Ԃ̎���͑E�߂��܂����B

�y3.2�@���O1�����z

���ɒ��O1�����ł��B

���O1�����̉ߋ����ϒ�����8pips�A���l����6pips�ł��B�ߋ��A������73���ƕ肪����A��}����t�q�Q���`���������Ƃ����Ȃ����Ƃ��킩��܂��B�܂��A2014�N�܂ł͗z���ƂȂ������Ƃ������A����ȍ~�͉A���ɂȂ������Ƃ����������܂��B���O1�����́A�����グ�ǖʂȂ̂��������ǖʂȂ̂��ɉ����Ă���\��������܂��B

���̊��Ԃ̓V���[�g�ŁA���m�^���̖ڈ���5pips�Ƃ��A�ڈ��ɒB���Ȃ��Ă����\10�b�O�ɂ͌������܂��B

��C�ɓ������Ƃ�������ԂȂ̂ŁAOCO�Ŏn�߂���5pips�w����s�������ǂ��ł��傤�B�܂����O1�����ł̎���Łg�x���Ƃ��h���\10�b�O�̌��ς́A���B��NZ�w�W�ł̎���ɕK�{�ł��B�Ƃ�ł��Ȃ������ꍇ������܂��B

�y3.3�@����1�����z

�����Ē���1�����ł��B

����1�����̉ߋ����ϒ�����37pips�A���l����31pips�ł��B�A���A�ŋ߂̔����͂��̔����ȉ��ƂȂ��Ă��܂��B�傫����������Ǝv���Ă���̂ɂ��ꂪ�������ƁA���m�̃^�C�~���O���킷�鋰�ꂪ����܂��B�C��t���܂��傤�B

�ߋ��z������52���A���O10-1�����Ⓖ�O1�����Ƃ̕�����v���͂��ꂼ��50���E41���ł��B���ߎ�͂Ȃ��̂ŁA�w�W���\�������ׂ����|�W�V�����͎����Ȃ������ǂ��ł��傤�B

���\��̒nj��͑����J�n���A�w�W���\����1�����߂����痘�m�̋@����M���܂��B

����1�����ƒ���11�����̕�����v����91���ɒB���A����91���̉ߋ�����̂���93���̎���Œ���1����������11���������������Ĕ�����L���Ă��܂��B����A����1�����ƒ���11�����̏I�l���m���r����ƁA���������ɔ�����L���Ă������Ƃ͑S����̂���58���܂Ŋm����������܂��B

�ŋ߂̔����̏������܂���ƁA�nj��J�n���_�Ŕ�����15pips�ȏ�ɒB���Ă�����A�nj��͎��s�̊m���������ƌ����܂��B�nj��́A����������15pips�ȉ��̂Ƃ��ɊJ�n���A�ŋ߂̒���11�����l�����ς�20pips���x�����Ȃ����Ƃ��o���Ă����܂��傤�B

�Ȃ��A��}�����x���̋t�q�Q�`�����傫���`�����ꂽ���Ƃ͂قƂ�ǂ���܂���B�����|�W�V�����I�[�_�[��ɒ���1�������|�W�V���������Ɣ��]����悤�Ȃ��Ƃ���������A�����ɑ����ł��B

���������͂Ɏ������ʂ�A����1�����ƒ���11���������]�������Ƃ͋͂�9����������܂���B�������Ԉ���Ă��܂����Ƃ��ɁA���̌�ɔ҉�ł���m���͂��������ꂾ�������Ȃ���ɁA�ǂ�ǂ�ܑ�������������ɔ�����L�������ł��B

�y3.4�@����11�����z

�Ō�ɒ���11�����ł��B

����1����������50pips�ȏ�ɒB�������Ƃ͉ߋ�8��܂��i�T�C���o���p�x24���j�B

���̂Ƃ��A����1�������I�l������܂ő҂��Ă݂܂��傤�B����11���������́A����1�����������Ĕ�����L�������Ƃ��A����8��̂�����7����߂܂��i�L���p�x88���j�B����1�����I�l�ƒ���11���������̍��́A����25pips�ɒB���܂��B���m�^�C�~���O��͂ނ��Ƃ���������̂́A����1����������50pips���B�́A����1�����I�l����̒nj��T�C���ƌ����Ă��ǂ��ł��傤�B

�����ӂ��������B����8��̂����A����11�����I�l�����܂Ō��ςł��Ȃ������ꍇ�A����1�����I�l���Ē���11�����I�l��������L���Ă������Ƃ�8��5��i�L���p�x63���j�܂Ō���A���ϐL��pips��12pips�܂Ō����Ă��܂��܂��B�ǂ����Ă����̃��X�N�͋��e���Ȃ�����A�������҂��Ȃ��悤�ɂł��Ă���̂ł��B

���ɁA���̊��40pips�ȏ�܂Ŋɘa���Ă݂܂��傤�B���Ȃ킿�A����1����������40pips���B���A����1�����I�l���������_����̒nj��T�C���ƌ��Ȃ���ł��B���50pips�ȏゾ�����Ƃ������A�T�C���o���p�x��5����13��ƂȂ�܂��i�T�C���o���p�x39���j�B

����ǂ��A���̐V���ɉ������5��́A����11��������������1������������������L���Ă������Ƃ���13��10��i�L���p�x77���j�Ə������������e�ł�����̂́A���ϐL��pips��13pips�܂ʼn������Ă��܂��܂��B����1�����ƒ���11�����̏I�l���m�̕��ϐL��pips�́A��������2pips�܂Ō����Ă��܂��܂��B

��������ǂ��ׂ�臒l�́A����1����������50pips���B�ł��B���̂Ƃ��̒nj��J�n�͒���1�����I�l�������ŁA���ꂩ�琔���ȓ��̗��m�@����������Ȃ��悤�ɂ��܂��傤�B

���̂��Ƃ��t�ɍl����A����1�����������������Ƃ��̒nj��́A�������ɂ�������5pips�𗘊m�^���̖ڈ��ɂ��ׂ��ł��B����ǂ��A��Ƀf�[�^���������ʂ�A���߂̔����͔��ɏ������X��������܂��B���m�̖ڈ���5pips�ɂ��Ă�����A�nj������܂������Ȃ����Z�̕��������Ȃ�܂��B

����āA�Ăі{���\��̔������傫���Ȃ�n�߂�܂ŁA�Ēnj��̌J��Ԃ��͔��������������ł��B

�ŋ߂̔��������������R�́u���ʂ̐����ύX�Ȃ��v������ł��B��NZ�������������ƍL���邩�A��NZ�������̋t�]������܂ŁA�������nj��͔����������ǂ��ł��傤�B

�y3.5�@�������͌��_�z

- ���O1�����̓V���[�g�ŁA���m�^���̖ڈ���5pips�Ƃ��A�ڈ��ɒB���Ȃ��Ă����\10�b�O�ɂ͌��ς��܂��B

��C�ɓ������Ƃ�������ԂȂ̂ŁAOCO�Ŏn�߂���5pips�w����s�������ǂ��ł��傤�B�܂����O1�����ł̎���Łg�x���Ƃ��h���\10�b�O�̌��ς́A���B��NZ�w�W�ł̎���ɕK�{�ł��B�Ƃ�ł��Ȃ������ꍇ������܂��B - ���\��̒nj��͑����J�n���A�w�W���\����1�����߂����痘�m�̋@����M���܂��B

�ŋ߂̔����̏������܂���ƁA�nj��J�n���_�Ŕ�����15pips�ȏ�ɒB���Ă�����A�nj��͎��s�̊m���������ƌ����܂��B�nj��́A����������15pips�ȉ��̂Ƃ��ɊJ�n���A�ŋ߂̒���11�����l�����ς�20pips���x�����Ȃ����Ƃ��o���Ă����܂��傤�B - ���̌�́A5pips���x��_�����Z�����m�̌J��Ԃ����s���܂��B

- ����1����������50pips���B�́A����1�����I�l����̒nj��T�C���ł��B�����ɒnj����J�n���A�K������11�������I�l������O�ɗ��m�@��������܂��傤�B

�W.���͌��_

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

- RBNZ�������\���ʂ́A�ߋ��A�K�������s��\�z�ƈ�v���Ă��܂���B���̑���A�����ύX���\����NZDJPY�́A�ߋ��A�S�đf���ɔ������Ă��܂��i����1�����E����11���������グ�ŗz���A�������ʼnA���j�B

FOMC�ł̗��グ�L�����K���s��\�z�ʂ�ł��A�����������f���Ƃ͌����Ȃ��č��Ƃ͑ΏƓI�ł��B - RBNZ��2018�N9��27�������Łu2019�N�����ς�2020�N�ɂ����Č���ێ��i1.75���j�v�u����̋����ύX�͏㉺����������蓾��v��\�����Ă��܂��B�s��ł́ARBNZ��������̎���ύX��2020�N3Q��0.25���㏸�A��������ł��܂��i2018�N8��9�������ʂ�j�B

NZ�ƌo�ϓI���т��̋������B�́ARBA�i������j��2019�N3Q�O��ɗ��グ�������މ���������悤�ł��B���̒ʂ�Ȃ�A�����ꗼ���̋������͂Ȃ��Ȃ�܂��B���B�Ƃ̋��������Ȃ��Ȃ邩�ǂ�������鎞�����߂Â��ANZD�͍Ăє������傫���Ȃ�Ǝv���܂��B - ����RBNZ���Z�������\���́A�����l�����ɔ��\��ɒnj���������Α傫���҂��܂����B�Ƃ��낪�ARBNZ�̒����ɘj��u����ێ��v�Ɓu�߁X�̗��グ�Ȃ��v�|�̐����ŁA2017�N�ȍ~�̔����͏������Ȃ��Ă��܂��B���\��̒nj�����{���j�ł��邱�Ƃɕς��Ȃ����̂́A��r�I�X�v���b�h���傫��NZD����ł̒Z������͓���Ȃ��Ă��܂��B

�X.�ߋ�����

���\�́A�K�X�A�ŐV�̂��̂ɍ��ւ����s���Ă����܂��B

������т́A���̕��͂ɋL�ڕ��j�ɉ����Ď��ۂɎ�����s�������ʂ�����Z�߂Ă��܂��B���ۂɎ���������ʈȊO�́A�Ⴆ���O���j���Ó��������Ƃ��Ă������ɂ͊܂݂܂���B�܂��A���O���j�ɋ����Ă��Ȃ�����i���j�O����j�̐��т́A���̕\�ɂ͊܂߂Ă��܂���B

���ۂ̎���́A�Ⴆ���ʓI�ɗz���������Ƃ��Ă��I�l1�b�O�܂Œ����A�����ւ̃q�Q�������ƌ`�����Ă����肵�܂��B�����������ꍇ�A���O�̂��̊��Ԃ̎�����j�������O���������V���[�g���������A�킩��܂���B���ۂ̎���ŗ��m�ł�������������Ȃ������������������Ȕ������ƌ����܂��B�����āA���j�O����������Ɋ܂߂�ƁA���O���̗͂L������������ł��Ȃ��Ȃ��Ă��܂��܂��B

������j�̋L�q���A�����₷���E���͌��ʂ�������ɂ����E���ȍٗʕ������킩��悤�ɁA�i���E���P���Ă�����������܂���B�L�q�͂�����߉߂��Ă���������܂������܂���B���̌��ˍ���������̂ŁA���s���낵�Ă��܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

�X�L������p������HP�Ō������Ă����Ђł��B�����������قǁA�L���b�V���o�b�N�z�������Ȃ�܂��B���Ȃ�u���іF�F�����v�̃v���[���g�����炦�܂��B����ꂪ�~�����Ƃ͎v��Ȃ�����ǁA���͓����̃t�@���ł��B

�����̓z�����m�ɋ����̂ŁA�傫�Ȏw�W���\�O�ɂ͎�����T���邱�Ƃ�\�����Ă��܂��B�m���ɁA���ē����̃c�C�b�^�[�ʂ��1�������炢���������A���̊Ԃ̏�����70�����炢�ɂȂ�܂����B�����ƁA�G���g���[�ƃC�O�W�b�g�̃^�C�~���O�����������Ƃ��܂�������ꂽ�Ȃ�A���̏����͍X�ɍ����Ȃ��Ă����̂ł��傤�B

�������̔ނ̉�����ǂ߂邱�Ƃ��A���̉�Ђ�E�߂闝�R�ł��B

�o�ώw�W���\�O��ȊO�́A�ނ̑��ꊴ���A�e�ɂ��āA�G���g���[�ƃC�O�W�b�g�̃^�C�~���O��~�X�W���b�W�����Ƃ��̓P�ށi���j�̃Z���X���Ƃ����̂́A���K�@�Ƃ��ăA�����Ǝv���܂��B

�ނ̉����ǂ�Ŏv���̂́A�e�N�j�J���w�W��A�X�̃t�@���_�����^���̕ω��𑨂��邾���ł̓_�����Ƃ������Ƃł��B�����̌y�d���f����������x�Ɍ��ѕt���āA���v���Ғl�������ۂĂȂ��ƁA�L�v�ȑ���ςƂ͌����Ȃ����Ƃ��悭�킩��܂��B

�L���ȏ�

�^�O�FRBNZ,�������,���Z����

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 17:00| Comment(0)

| TrackBack(0)

| DB5. ���B�w�WDB

2018�N11��06��

�O��2014�N�^2018�N���ԑI���J�[����24���ԃ`���[�g

���ԑI���Ŋ������a���́A2014�N�̒��ԑI���ł̔����̏������ɑ��A���O�̐���オ�肪�傫�����Ƃł��B

2014�N11���A�I�o�}����2���ڂł̒��ԑI���ł́A��@�ߔ������߂��̂�����}���狤�a�}�Ɉڂ�A���@�͋��a�}���ߔ������߂āA�����Ƌc��Ƃ̌��͎�̂ɂ˂��ꂪ�����܂����B

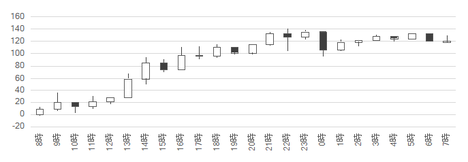

���̂Ƃ��̊J�[���ԑсi���{���ԁj��USDJPY�`���[�g�����}�Ɏ����܂��B

�}�́A����8���i���{���ԁj�n�l����ɁA���ԑ���24���Ԃ�ǂ������̂ł��B�c����pips�ŕ\���Ă��܂��B���{���Ԃł́A13���ɒ����ŁA15���ɉ��B�ŁA22���ɕč��ŁA���������ɂȂ鎞���ł��B

���ώ�����5pips��������܂���B

����̓g�����v�哝�̂̃L�����N�^�[�������ē��[���������Ȃ肻���ł��B��@�E���@�Ƃ��Ɏs��\�z�ʂ�ł��A���������傫����������悤�ȋC�����܂��B

2016�N�̃u���O�W�b�g���[�ƕđ哝�̑I�ȍ~�A����ȑO�ɔ�ׂđI�����ʂ��`���[�g�ɗ^����e�����傫���Ȃ��Ă���C�����܂��B����ł��A�ȑO�ɔ�ׁA�c������2�{���炢�A��������1.5�{���炢�A�Ƃ��������ł��B

�ȉ���11��10���ɒNjL���Ă��܂��B

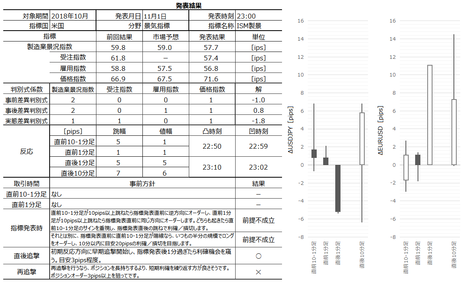

�I�����ʂ́A��@���a�}�A���@����}�A�ƂȂ�܂����B

10����Ɏ���60pips�́u��@�ŋ��a�}�ߔ����m���v�̕��������Ƃ��ł��B

�u����}�ߔ������m���v�̕�12���߂����炢�������Ǝv���܂��B

���̓W�J�i�傫�ȕω����N���鎞���j�́A2016�N11���̑哝�̑I�̂Ƃ��Ǝ��Ă��܂����B

�m���A10�����Ƀg�����v�L���̑�����A12�����Ƀg�����v�����Ɠ`����ꂽ�ƋL�����Ă��܂��B

�đI���ł́A10���E12���i���{���ԁj���厖�Ȏ����Ȃ̂ł��傤�B

2014�N11���A�I�o�}����2���ڂł̒��ԑI���ł́A��@�ߔ������߂��̂�����}���狤�a�}�Ɉڂ�A���@�͋��a�}���ߔ������߂āA�����Ƌc��Ƃ̌��͎�̂ɂ˂��ꂪ�����܂����B

���̂Ƃ��̊J�[���ԑсi���{���ԁj��USDJPY�`���[�g�����}�Ɏ����܂��B

�}�́A����8���i���{���ԁj�n�l����ɁA���ԑ���24���Ԃ�ǂ������̂ł��B�c����pips�ŕ\���Ă��܂��B���{���Ԃł́A13���ɒ����ŁA15���ɉ��B�ŁA22���ɕč��ŁA���������ɂȂ鎞���ł��B

���ώ�����5pips��������܂���B

����̓g�����v�哝�̂̃L�����N�^�[�������ē��[���������Ȃ肻���ł��B��@�E���@�Ƃ��Ɏs��\�z�ʂ�ł��A���������傫����������悤�ȋC�����܂��B

2016�N�̃u���O�W�b�g���[�ƕđ哝�̑I�ȍ~�A����ȑO�ɔ�ׂđI�����ʂ��`���[�g�ɗ^����e�����傫���Ȃ��Ă���C�����܂��B����ł��A�ȑO�ɔ�ׁA�c������2�{���炢�A��������1.5�{���炢�A�Ƃ��������ł��B

�ȏ�

�[�[�[��€����A$�[�[�[

�ȉ���11��10���ɒNjL���Ă��܂��B

�y���㌟�z

�I�����ʂ́A��@���a�}�A���@����}�A�ƂȂ�܂����B

10����Ɏ���60pips�́u��@�ŋ��a�}�ߔ����m���v�̕��������Ƃ��ł��B

�u����}�ߔ������m���v�̕�12���߂����炢�������Ǝv���܂��B

���̓W�J�i�傫�ȕω����N���鎞���j�́A2016�N11���̑哝�̑I�̂Ƃ��Ǝ��Ă��܂����B

�m���A10�����Ƀg�����v�L���̑�����A12�����Ƀg�����v�����Ɠ`����ꂽ�ƋL�����Ă��܂��B

�đI���ł́A10���E12���i���{���ԁj���厖�Ȏ����Ȃ̂ł��傤�B

�ȏ�

�^�O�F�I��,�č����ԑI��

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:41| Comment(0)

| TrackBack(0)

| 6. ����

11��6���o�ώw�W�i���ʌ��؍ρj

����͕Ē��ԑI���ł��B�J�[���ʂ͖���������Ȃ̂ŁA�{���͉\�b�œ������ɂȂ�ł��傤�B

�ӊO�ɋ��a�}���P�킵�Ă���Ƃ̕��ڗ����A�ڐ�悪�����Ƃ̂��Ƃł��B���̂Ƃ���A�\�z���_�́u��@�͋��a�}�D�ʁA���@�͖���}�D�ʁv�̂܂܂ł��B

�{���́A

�����\����܂��B

10��16���Ɍ��\���ꂽ10��2��RBA������c���v�|�ł́u���̋����̓����͗������������グ�ɂȂ�\���̕����傫���v���̂́A�u�C���t�����ƒ��������������}������Ă��邱�Ƃ���A�Z���I�ɂ͐��������ύX���鋭�������͂Ȃ��v���Ƃ�������܂����B

�܂��u������s���Z����̌��i�����}���ɐi�߂Ă���_���A�o�ςɈ��e�����y�Ȃ�����������v�|�A���y���Ă��܂��B

������ɂ���āA������܂��s��\�z�͌���ێ��ƂȂ��Ă��܂��B

�\�z���ǂ�����ߋ��X�����ǂ�����A��������\���͎���nj�����{�ł��B

�s��\�z�i�O�ʁj

�E����ێ�

�ߋ��������ϒ����^�l��pips�i2018�N����pips�j

�E���O10-1����6�^3�i4�^3�j

�E����1����24�^17�i7�^4�j

�E����11����30�^22�i12�^10�j

�ŋ߁i2018�N�j�̔����͏������Ȃ��Ă��܂��B

�ߋ��X���Ɋ�Â�������j

�E���O10-1�������A���ŁA���O1������10pips�ȏ�A�����ɒ��˂���A�������\���O�Ƀ����O���I�[�_�[���܂��B

�E�w�W���\��́A���������������m�F�����瑁���J�n�ł��B�A���A���̎��_��20pips���Ă�����A�ّ��Ȓnj��J�n�͒��߂������ǂ��ł��傤�B

�ȉ��A11��6��13:30���ɒNjL���Ă��܂��B

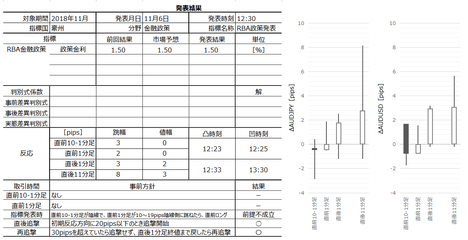

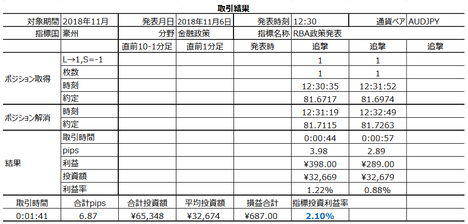

���ʂ͎s��\�z�ʂ茻��ێ��ł����B

���\����͈�U�A�A�����ɐU�ꂽ���̂́A���b�ŗz�����ɓ]���܂����B���Ƃ́A���Z�������\���̊�{�ʂ�A�nj���OK�ł����B���\3����Ƀs�[�N��t����ƁA�߂��͒���1�����l������������̂́A�ď㏸���Ē���1�����l����L���܂����B�T�ˁA�ߋ��̌X���ʂ�̓����������ƌ�����ł��傤�B

������ʂł��B

�ߋ����тł��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

10GB�Ō��z400�~�Ƃ��������ł��B�Q�l�܂łɁA2016�N��������n�߂����̃u���O�̏��ʂ́A�܂�0.5GB���炢�ł��B�T�[�o�[�����p�Ȃ�400�~����n�߂Ă��\�����Ǝv���܂��B

�����āA�\���ނƎ�����WordPress���Z�b�g�A�b�v����邽�߁A����ݒ�����Ȃ��Ă��ŒZ1�`2���Ńz�[���y�[�W�̍쐬���n�߂邱�Ƃ��ł��܂��B����I�ɍs����WordPress�̃o�[�W�����A�b�v�������ōs����̂ŁA�Â��o�[�W�������g�p���ċN����Z�L�����e�B�[���X�N�̐S�z������܂���B

���S�҂ɗD�����Ȃ��Ă��܂���ˁB

�ӊO�ɋ��a�}���P�킵�Ă���Ƃ̕��ڗ����A�ڐ�悪�����Ƃ̂��Ƃł��B���̂Ƃ���A�\�z���_�́u��@�͋��a�}�D�ʁA���@�͖���}�D�ʁv�̂܂܂ł��B

�[�[�[��€����A$�[�[�[

�{���́A

- 12:30�@������iRBA�j���Z����

�����\����܂��B

10��16���Ɍ��\���ꂽ10��2��RBA������c���v�|�ł́u���̋����̓����͗������������グ�ɂȂ�\���̕����傫���v���̂́A�u�C���t�����ƒ��������������}������Ă��邱�Ƃ���A�Z���I�ɂ͐��������ύX���鋭�������͂Ȃ��v���Ƃ�������܂����B

�܂��u������s���Z����̌��i�����}���ɐi�߂Ă���_���A�o�ςɈ��e�����y�Ȃ�����������v�|�A���y���Ă��܂��B

������ɂ���āA������܂��s��\�z�͌���ێ��ƂȂ��Ă��܂��B

�\�z���ǂ�����ߋ��X�����ǂ�����A��������\���͎���nj�����{�ł��B

�s��\�z�i�O�ʁj

�E����ێ�

�ߋ��������ϒ����^�l��pips�i2018�N����pips�j

�E���O10-1����6�^3�i4�^3�j

�E����1����24�^17�i7�^4�j

�E����11����30�^22�i12�^10�j

�ŋ߁i2018�N�j�̔����͏������Ȃ��Ă��܂��B

�ߋ��X���Ɋ�Â�������j

�E���O10-1�������A���ŁA���O1������10pips�ȏ�A�����ɒ��˂���A�������\���O�Ƀ����O���I�[�_�[���܂��B

�E�w�W���\��́A���������������m�F�����瑁���J�n�ł��B�A���A���̎��_��20pips���Ă�����A�ّ��Ȓnj��J�n�͒��߂������ǂ��ł��傤�B

�ȏ�

�ȉ��A11��6��13:30���ɒNjL���Ă��܂��B

�y���㌟�z

���ʂ͎s��\�z�ʂ茻��ێ��ł����B

���\����͈�U�A�A�����ɐU�ꂽ���̂́A���b�ŗz�����ɓ]���܂����B���Ƃ́A���Z�������\���̊�{�ʂ�A�nj���OK�ł����B���\3����Ƀs�[�N��t����ƁA�߂��͒���1�����l������������̂́A�ď㏸���Ē���1�����l����L���܂����B�T�ˁA�ߋ��̌X���ʂ�̓����������ƌ�����ł��傤�B

������ʂł��B

�ߋ����тł��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

10GB�Ō��z400�~�Ƃ��������ł��B�Q�l�܂łɁA2016�N��������n�߂����̃u���O�̏��ʂ́A�܂�0.5GB���炢�ł��B�T�[�o�[�����p�Ȃ�400�~����n�߂Ă��\�����Ǝv���܂��B

�����āA�\���ނƎ�����WordPress���Z�b�g�A�b�v����邽�߁A����ݒ�����Ȃ��Ă��ŒZ1�`2���Ńz�[���y�[�W�̍쐬���n�߂邱�Ƃ��ł��܂��B����I�ɍs����WordPress�̃o�[�W�����A�b�v�������ōs����̂ŁA�Â��o�[�W�������g�p���ċN����Z�L�����e�B�[���X�N�̐S�z������܂���B

���S�҂ɗD�����Ȃ��Ă��܂���ˁB

�L���ȏ�

�^�O�FRBA

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 09:02| Comment(0)

| TrackBack(0)

| 6. ����

2018�N11��05��

11��5���o�ώw�W�i���ʌ��؍ρj

�{���́A

�����\����܂��B

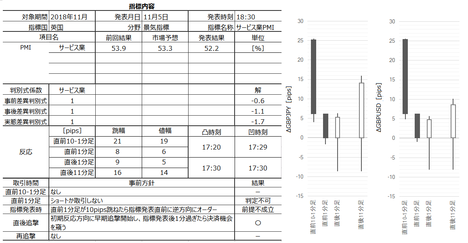

�p���T�[�r�X��PMI�́A�����͑傫�����̂̐L�єY�݂����ł��B���\��͏㉺���̃^�C�~���O�����܂������Ď������w�W�ł��B���̗��R�́A�w�W���ʂ̗ǂ������Ɣ��������̑��ւ��������̂́A���̗ǂ������̒��x�ƒ���1�����̔������x�̑��ւ��Ⴂ�����ł��B

�s��\�z�i�O�ʁj

�E�����l53.3�i53.9�j

�s��\�z�����肳���\��������̂ł����ӂ��������B���O���ٔ��ʎ��̉��́�0.6�ł��B

�ߋ��������ϒ����^�l��pips�i2018�N����pips�j

�E���O10-1����10�^6�i8�^6�j

�E����1����21�^15�i17�^13�j

�E����11����30�^19�i22�^15�j

�ŋ߁i2018�N�j�̔����͂�⏬�����Ȃ��Ă��܂��B

�ߋ��X���Ɋ�Â�������j

�E���O1�����̓V���[�g�ŗ��m4pips��_���܂��B�����āA���O1������5pips�ȏ�ɂȂ�����A�t����ŃV���[�g���i���s�����A�n�l�ɖ߂����痘�m�ł��B���̊��Ԃ̑���10pips�����\5�b�O�ł��B

�E�w�W���\���́A���O1����������10pips�ȏゾ�����Ƃ��ɁA���\���O�ɒ��O1�����l�������Ƌt�Ƀ|�W�V�������I�[�_�[�ł��B

���O1�����l�������Ȃ̂ŏI�l�������b�O�̌��肪�K�v�ɂȂ�܂��B

�E�nj��́A�w�W���\��ɔ����������m�F������A�����J�n�ł��B���̃|�W�V�����́A�w�W���\���琔���ȓ��ɔ����������m���܂��B�A���A30pips�ȏ㒵�˂Ă���̒nj��͒��~�ł��B

�E���ɁA�c�锼���̃|�W�V�����ɉ����A�Ēnj��|�W�V��������L���m�����������lj�����@���҂��܂��B����1���������������߂������_���A����11�������������\���琔���ȓ���1/3�߂������_��_���܂��B

�nj��E�Ēnj��Ƃ��ɁA���m�^����5�`10pips���x��_���܂��B10pips�ɖ����Ȃ��Ă��A����11����������1������3pips�ȏ㔽�]�����ꍇ�͂����ɑ��ł��B

�č�ISM���ƌi���w���́A���\���ڂ��������̂́A�w�W���\����̔��������ɉe������̂́A���ƌi���w���E�V�K�w���E�ٗp�w���ł��B�{�w�W���ԍ��ٔ��ʎ��̉��̕����́A����1�����E����11�����Ƃ̕�����v�����e91���E81���ƁA�ɂ߂č������Ƃ��킩���Ă��܂��B

�������x�͕��ϓI�ł����A2018�N�ȍ~�͋ɒ[�ɏ������Ȃ��Ă��܂��B����1�����l����15pips�������Ƃ͉ߋ�25����������܂���B2018�N�ȍ~�ł͈�x������܂���B

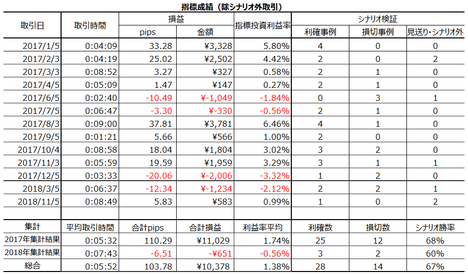

�s��\�z�i�O�ʁj

�E���ƌi���w��59.3�i61.6�j

�E�V�K�w���\�z�Ȃ��i61.6�j

�E�ٗp�w���\�z�Ȃ��i62.4�j

�s��\�z�����肳���\��������̂ł����ӂ��������B���O���ٔ��ʎ��̉��́�2.3�ł��B

�ߋ��������ϒ����^�l��pips�i2018�N����pips�j

�E���O10-1����7�^5�i6�^4�j

�E����1����13�^10�i6�^3�j

�E����11����19�^13�i10�^6�j

�ŋ߁i2018�N�j�̔����͏������Ȃ��Ă��܂��B

�ߋ��X���Ɋ�Â�������j

�E���O10-1�����́A���O���قƓ���������2�E3pips�_�����炢�܂��B

�E���O1�����́A���O���ق��}�C�i�X�̂Ƃ��A�V���[�g���I�[�_�[���A2�E3pips�_���܂��B

�E�w�W���\���O�ɁA���O���قƓ��������ɃI�[�_�[���A���\����̒��˂ŗ��m�^�����܂��B

�E����Ƃ͕ʂɁA���O10-1������10pips�ȏ㒵�˂���A�w�W���\���O�ɓ��������ɃI�[�_�[���A���\����̒��˂ŗ��m�^�����܂��B

�E�w�W���\����́A���������������m�F�����瑁���nj��J�n�ł��B

�E�w�W���\��1�����߂��Ă��璼��1�����l������邱�Ƃ�����Ēnj����A���m�^���̖ڈ���3pips�ɂ��܂��B

�ȉ���11��6���ɒNjL���Ă��܂��B

�p���T�[�r�X��PMI�́A�w�W���\�O�̑傫�ȓ��������\��ɔ��]����Ƃ����_�����ǂ����������Ă������̂́A���̃^�C�~���O���O���܂����B���ۂ̔����́A���O1�����łȂ����O10-1�����̑傫�ȉA���ɑ��A���\�㐔�b�ԁi�H�j�����A�����ɒ��˂Ă������̂́A�����ɗz�����ւƓ]���܂����B

�c�O�Ȃ���A���O���͂͒��O1�����̒����ɒ��ڂ��Ă������߁A�u�O��s�����v�����_�ɂ��܂��B

������ʂ����\�ɓZ�߂܂��B

�w�i�����F�̗�͕��j�O����ł��B���j�O����́A���̕\�ŏW�v���Ă��Ă��A���ѕ\�ɂ͏W�v���܂���B

���ѕ\�����\�Ɏ����܂��B

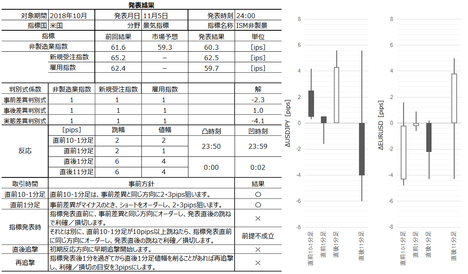

ISM���ƌi���w���́A�s��\�z�����������̂́A�O�ʂ������܂����B�ߋ��̌X���ɔ����āA����1�������A���i�f���łȂ��j�A����11�������z���i�f���łȂ��j�A�ƂȂ�܂����B

���O���ق̓}�C�i�X�Ȃ̂ŁA�w�W���\���O�̃|�W�V�����͊O���܂����B�nj��E�Ēnj����A���������������甽�]���Ă���O���Ă��܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

GMO�y�p�{�^�c�̃����^���T�[�o�[�w�w�e�����x���X�y�b�N�A�b�v�I

�Ǝ��h���C���A�f�[�^�x�[�X�AFTP �A�J�E���g�̐ݒ萔�̏�����A

�ȉ��̂悤�ɂɕύX�������܂����B

�E�Ǝ��h���C���ݒ萔�̏���F 50�� �� �������I

�E�f�[�^�x�[�X�쐬���̏���F 50�� �� 70�`

�E�T�u FTP �A�J�E���g�쐬���̏���F 2�� �� 50��

�h���C���� WEB �T�C�g�������������̕��͉^�p�R�X�g�̍팸���}��܂��B

�wheteml(�w�e����)�x�����^���T�[�o�[��������

- 18:30�@10���W�v���p���T�[�r�X��PMI

- 24:00�@10���W�v���č�ISM���ƌi���w��

�����\����܂��B

�[�[�[��€����A$�[�[�[

�p���T�[�r�X��PMI�́A�����͑傫�����̂̐L�єY�݂����ł��B���\��͏㉺���̃^�C�~���O�����܂������Ď������w�W�ł��B���̗��R�́A�w�W���ʂ̗ǂ������Ɣ��������̑��ւ��������̂́A���̗ǂ������̒��x�ƒ���1�����̔������x�̑��ւ��Ⴂ�����ł��B

�s��\�z�i�O�ʁj

�E�����l53.3�i53.9�j

�s��\�z�����肳���\��������̂ł����ӂ��������B���O���ٔ��ʎ��̉��́�0.6�ł��B

�ߋ��������ϒ����^�l��pips�i2018�N����pips�j

�E���O10-1����10�^6�i8�^6�j

�E����1����21�^15�i17�^13�j

�E����11����30�^19�i22�^15�j

�ŋ߁i2018�N�j�̔����͂�⏬�����Ȃ��Ă��܂��B

�ߋ��X���Ɋ�Â�������j

�E���O1�����̓V���[�g�ŗ��m4pips��_���܂��B�����āA���O1������5pips�ȏ�ɂȂ�����A�t����ŃV���[�g���i���s�����A�n�l�ɖ߂����痘�m�ł��B���̊��Ԃ̑���10pips�����\5�b�O�ł��B

�E�w�W���\���́A���O1����������10pips�ȏゾ�����Ƃ��ɁA���\���O�ɒ��O1�����l�������Ƌt�Ƀ|�W�V�������I�[�_�[�ł��B

���O1�����l�������Ȃ̂ŏI�l�������b�O�̌��肪�K�v�ɂȂ�܂��B

�E�nj��́A�w�W���\��ɔ����������m�F������A�����J�n�ł��B���̃|�W�V�����́A�w�W���\���琔���ȓ��ɔ����������m���܂��B�A���A30pips�ȏ㒵�˂Ă���̒nj��͒��~�ł��B

�E���ɁA�c�锼���̃|�W�V�����ɉ����A�Ēnj��|�W�V��������L���m�����������lj�����@���҂��܂��B����1���������������߂������_���A����11�������������\���琔���ȓ���1/3�߂������_��_���܂��B

�nj��E�Ēnj��Ƃ��ɁA���m�^����5�`10pips���x��_���܂��B10pips�ɖ����Ȃ��Ă��A����11����������1������3pips�ȏ㔽�]�����ꍇ�͂����ɑ��ł��B

�[�[�[��€����A$�[�[�[

�č�ISM���ƌi���w���́A���\���ڂ��������̂́A�w�W���\����̔��������ɉe������̂́A���ƌi���w���E�V�K�w���E�ٗp�w���ł��B�{�w�W���ԍ��ٔ��ʎ��̉��̕����́A����1�����E����11�����Ƃ̕�����v�����e91���E81���ƁA�ɂ߂č������Ƃ��킩���Ă��܂��B

�������x�͕��ϓI�ł����A2018�N�ȍ~�͋ɒ[�ɏ������Ȃ��Ă��܂��B����1�����l����15pips�������Ƃ͉ߋ�25����������܂���B2018�N�ȍ~�ł͈�x������܂���B

�s��\�z�i�O�ʁj

�E���ƌi���w��59.3�i61.6�j

�E�V�K�w���\�z�Ȃ��i61.6�j

�E�ٗp�w���\�z�Ȃ��i62.4�j

�s��\�z�����肳���\��������̂ł����ӂ��������B���O���ٔ��ʎ��̉��́�2.3�ł��B

�ߋ��������ϒ����^�l��pips�i2018�N����pips�j

�E���O10-1����7�^5�i6�^4�j

�E����1����13�^10�i6�^3�j

�E����11����19�^13�i10�^6�j

�ŋ߁i2018�N�j�̔����͏������Ȃ��Ă��܂��B

�ߋ��X���Ɋ�Â�������j

�E���O10-1�����́A���O���قƓ���������2�E3pips�_�����炢�܂��B

�E���O1�����́A���O���ق��}�C�i�X�̂Ƃ��A�V���[�g���I�[�_�[���A2�E3pips�_���܂��B

�E�w�W���\���O�ɁA���O���قƓ��������ɃI�[�_�[���A���\����̒��˂ŗ��m�^�����܂��B

�E����Ƃ͕ʂɁA���O10-1������10pips�ȏ㒵�˂���A�w�W���\���O�ɓ��������ɃI�[�_�[���A���\����̒��˂ŗ��m�^�����܂��B

�E�w�W���\����́A���������������m�F�����瑁���nj��J�n�ł��B

�E�w�W���\��1�����߂��Ă��璼��1�����l������邱�Ƃ�����Ēnj����A���m�^���̖ڈ���3pips�ɂ��܂��B

�ȏ�

�ȉ���11��6���ɒNjL���Ă��܂��B

�y���㌟�z

�p���T�[�r�X��PMI�́A�w�W���\�O�̑傫�ȓ��������\��ɔ��]����Ƃ����_�����ǂ����������Ă������̂́A���̃^�C�~���O���O���܂����B���ۂ̔����́A���O1�����łȂ����O10-1�����̑傫�ȉA���ɑ��A���\�㐔�b�ԁi�H�j�����A�����ɒ��˂Ă������̂́A�����ɗz�����ւƓ]���܂����B

�c�O�Ȃ���A���O���͂͒��O1�����̒����ɒ��ڂ��Ă������߁A�u�O��s�����v�����_�ɂ��܂��B

������ʂ����\�ɓZ�߂܂��B

�w�i�����F�̗�͕��j�O����ł��B���j�O����́A���̕\�ŏW�v���Ă��Ă��A���ѕ\�ɂ͏W�v���܂���B

���ѕ\�����\�Ɏ����܂��B

�[�[�[��€����A$�[�[�[

ISM���ƌi���w���́A�s��\�z�����������̂́A�O�ʂ������܂����B�ߋ��̌X���ɔ����āA����1�������A���i�f���łȂ��j�A����11�������z���i�f���łȂ��j�A�ƂȂ�܂����B

���O���ق̓}�C�i�X�Ȃ̂ŁA�w�W���\���O�̃|�W�V�����͊O���܂����B�nj��E�Ēnj����A���������������甽�]���Ă���O���Ă��܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

GMO�y�p�{�^�c�̃����^���T�[�o�[�w�w�e�����x���X�y�b�N�A�b�v�I

�Ǝ��h���C���A�f�[�^�x�[�X�AFTP �A�J�E���g�̐ݒ萔�̏�����A

�ȉ��̂悤�ɂɕύX�������܂����B

�E�Ǝ��h���C���ݒ萔�̏���F 50�� �� �������I

�E�f�[�^�x�[�X�쐬���̏���F 50�� �� 70�`

�E�T�u FTP �A�J�E���g�쐬���̏���F 2�� �� 50��

�h���C���� WEB �T�C�g�������������̕��͉^�p�R�X�g�̍팸���}��܂��B

�wheteml(�w�e����)�x�����^���T�[�o�[��������

�L���ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 08:03| Comment(0)

| TrackBack(0)

| 6. ����

2018�N11��04��

10�������тɊ�Â��ߋ��X�����̗͂L��������

�ٗp���v���T���玟�̌ٗp���v�܂ł̎w�W���͌��ʂƎ�����ʂ�O���̌������тƂ��܂��B10��8���`11��2���ɔ��\���ꂽ�o�ώw�W�̂����A�O���T���͓����Ɏ��O���͋L�����Q�l�Ɏ�����j�����O�Ɏ����Ă����w�W���Ώۂł��B

���т��C�ɂ���̂́A�e�o�ώw�W�̏ڍו��͋L���̌��_�ł��鎖�O������j�̑Ó��������������邽�߂ł��B

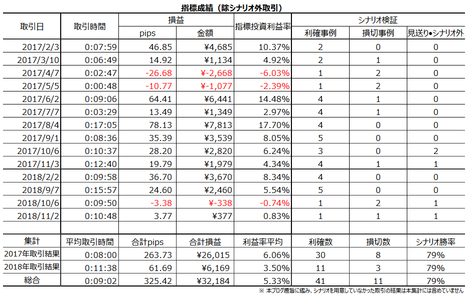

�ڍו��͋L���ɋ����Ă���ߋ��̌X���܂���������j�̐��т͎��̒ʂ�ł��B

���̐��тɃI�J���g�͊܂߂��A����̓����N��̏ڍו��͋L���̌��_������̔��\�ł��ʗp�����̂��肵�Ă��܂��B�ʂ̔��肪���ȕٌ�ɂȂ��Ă��Ȃ����Y�����C�ɂȂ�Ȃ�A�ʂ̌��ʌ��؍ς̋L���ɔ��荪���������Ă���̂ŁA��������Q�Ɗ肢�܂��B

��肠��܂���B

���ڎw�W�̎��O���͂̐��т��A1�����ɘj���ĘA�����ċL�^���������̂́A�O���Ɉ�������2�x�ڂł��B

���Ȃ݂ɁA�O���͏���60���E���j�̗p��63���ł����B

���Ɏ��ۂ̎�����тł��B

���O������j�́A�ׂ������߂�����ƍٗʂ̗]�n���Ȃ��Ȃ��āA��������Ɠ����ɂȂ��Ă��܂��܂��B���������A���Ȃ��Ƃ������_�ł́A�܂���������̃v���O�����͌o�ώw�W���\�O��̎�������Ȃ��Ƃ��킩���Ă��܂��i�w�W���\����̈�u�������j�B��������v���O�����Ƃ̈Ⴂ�́A���O������j�łǂ������O�Ɍ��߂��Ɏ����̍ٗʂł�邩���|�C���g�Ƃ������܂��B

�܂��A���O������j�����߂Ă��Ă��A�|�W�V�������I�[�_�[����^�C�~���O���킵���������~�߂邱�Ƃ��ł��܂��B�����Ă����A���������b�Ԃ����`���[�g�̓����̐�ǂ݂�50���ȏ㓖�Ă���悤�ɂȂ�A���ɒnj����j�̎���ŗ��������O���j���������҂��܂��B

������A���������������ƁA���ۂ̎���̏��������ғI����������⍂���Ȃ�͓̂��R�ł��B

���ʂ͎��̒ʂ�ł����B

�����������ʂ́A���ꂼ��ȉ��̌����ɂ��ƍl�����܂��B

�w�W���ʂ��ǂ�����̍��̒ʉ݂������A������Δ����邱�Ƃ�f���Ȕ����ƌĂ�ł��܂��B

�f���Ȕ���������莞�ԁE���m���ȏ�̍Č����Ő�����A���Z��o�ς̐��Ƃł��Ȃ���X�A�}�`���A�̕��͂ł��A���Ƃ̈ӌ��ɓ������x���ɋ߂Â��܂��B�ނ���A�ނ���Ƃ̕��͑Ώۊ��Ԃ́A�w�W���\�O��ɒ����������o�ώw�W�ȊO�̗v�f�����G�Ƀ`���[�g�Ɍ���A�Ջ@���ςɗ��A�}�`���A�������M���Ď�����邱�Ƃɖ���������_���d������A���Ƃ𗽂��\��������܂��B

�����̌o�ώw�W���\�O��̉e���͑��݂�����̂́A���Ȃ莝�����Ԃ��Z���A�����Č�����60�`80�����x�Ƃ������Ƃ������A�Ƃ������Ƃ��킩���Ă��܂��B

����A�ЂƂ̌o�ώw�W�̉e���������ԁE�����ɘj���Ď������邱�Ƃ͋H�ł��B�����������Ƃ��N��������́A���̕����̎w�W���ʂ������Ȃ�������v���Ă��邱�Ƃ�A���Z����̑_���ƈ�v���Ă��邱�Ƃ�A�o�ώw�W�ȊO�̑傫�Ȏ���ޗ����Ȃ��ꍇ�Ɍ����܂��B����Ȃ��Ƃ͖ő��ɂ���܂���B����āA�X�̌o�ώw�W���ʂ����������ɗ^����e���̂����A�f���������҂ł��鎞�ԁi�e���������ԁj���Z���͓̂��R�ł��B

�����������ۂ𗘗p������@�ŁA�����������ɘj���Ĉ��肵�Ĉێ����邽�߂ɂ́A�����o�ώw�W���\�O��̔������f���łȂ�������܂���B

���\�́A���Y���Ԃɔ��\���ꂽ��v�o�ώw�W���f���ɔ�������������������̂ł��B

XXXJPY�EXXXUSD�́A�č��w�W�̏ꍇ�AUSDJPY�EEURUSD�ł��B�č��ȊO�̎w�W�ł́A���̍��̒ʉ݂Ɖ~��h���Ƃ̃N���X�ɂȂ�܂��B�Ⴆ�Ή��B�w�W�Ȃ�AEURJPY�EEURUSD�ł��B

�e�w�W�̎��㍷�قƒ���1�����̕�������v���Ă���ΐA�s��v�Ȃ�ԂŎ����Ă��܂��B�����̈�v�Ƃ́A���㍷�ق��v���X�̂Ƃ����̍��̒ʉ݂�����ꂽ���A�}�C�i�X�̂Ƃ�����ꂽ���A�ł��B

�~�N���X�ł�15��3�ԁi��83���j�A�h���X�g���[�g�ł�11��4�ԁi��73���j�ł��B�o�ώw�W���\�O��Ɋւ������A�~�N���X����̓h���X�g���[�g����������ς�炸�f���ł��B

��83���͑f���Ȕ������Č�����Ă��鍪���Ƃ��ď\���ł��B

���т��C�ɂ���̂́A�e�o�ώw�W�̏ڍו��͋L���̌��_�ł��鎖�O������j�̑Ó��������������邽�߂ł��B

�y�ߋ��X���Ɋ�Â�������j�̑Ó����z

�ڍו��͋L���ɋ����Ă���ߋ��̌X���܂���������j�̐��т͎��̒ʂ�ł��B

���̐��тɃI�J���g�͊܂߂��A����̓����N��̏ڍו��͋L���̌��_������̔��\�ł��ʗp�����̂��肵�Ă��܂��B�ʂ̔��肪���ȕٌ�ɂȂ��Ă��Ȃ����Y�����C�ɂȂ�Ȃ�A�ʂ̌��ʌ��؍ς̋L���ɔ��荪���������Ă���̂ŁA��������Q�Ɗ肢�܂��B

- ���O���͐��т�39��12�s�i����76���A�̗p��51��j

- ���O���͂̎�����j���̗p�ł��Ȃ��������Ƃ́A�O��������Ɏ���ł��Ȃ��������Ƃ�16��A����s���������Ƃ�7��ŁA�v23��ł��i74��̎�������O�������A����51��Ŏ���\�����j�̗p��69���j�B

- ���̌��ʂ́A���݂̌o�ϏȂ�Ĉ�؊W�Ȃ��A�ߋ��̌X���������͂���A7����̎w�W�ł̎�����\�ŁA�O����������76���̊��ғI�����������Ƃ������Ƃł��B

��肠��܂���B

���ڎw�W�̎��O���͂̐��т��A1�����ɘj���ĘA�����ċL�^���������̂́A�O���Ɉ�������2�x�ڂł��B

���Ȃ݂ɁA�O���͏���60���E���j�̗p��63���ł����B

�y���O������j���S�̎�������сz

���Ɏ��ۂ̎�����тł��B

���O������j�́A�ׂ������߂�����ƍٗʂ̗]�n���Ȃ��Ȃ��āA��������Ɠ����ɂȂ��Ă��܂��܂��B���������A���Ȃ��Ƃ������_�ł́A�܂���������̃v���O�����͌o�ώw�W���\�O��̎�������Ȃ��Ƃ��킩���Ă��܂��i�w�W���\����̈�u�������j�B��������v���O�����Ƃ̈Ⴂ�́A���O������j�łǂ������O�Ɍ��߂��Ɏ����̍ٗʂł�邩���|�C���g�Ƃ������܂��B

�܂��A���O������j�����߂Ă��Ă��A�|�W�V�������I�[�_�[����^�C�~���O���킵���������~�߂邱�Ƃ��ł��܂��B�����Ă����A���������b�Ԃ����`���[�g�̓����̐�ǂ݂�50���ȏ㓖�Ă���悤�ɂȂ�A���ɒnj����j�̎���ŗ��������O���j���������҂��܂��B

������A���������������ƁA���ۂ̎���̏��������ғI����������⍂���Ȃ�͓̂��R�ł��B

���ʂ͎��̒ʂ�ł����B

- �ߋ����͂Ɋ�Â����O���j�ɉ���������́A51��s����39��12�s�ł����i����76���A����s���������O������j�ɑ�����j���{��89���j�B

- ����Ƃ͕ʂɁA�ߋ����͂Ɋ�Â��Ȃ��A�������̓|�W�V�����ۗL���ԉ����ɂ������11��2�s�ł����i�S���64��ɑ�����j���痦80���j�B

����13��̑����́A���O���j�ɂȂ��w�W���\��̒nj���t����Ɉ˂���̂ł��B�����ъ��Ԃ͕Ē��������㏸�ɔ��������ɂ���āA�w�W���ʂ��ǂ��Ă������Ƀ��X�N�I�t�̓����ɕ����邱�Ƃ������������߂ł��B�~�N���X�ł̎���ł́A�z���Ŕ����������JPY���i�A���j�ɖ߂邱�Ƃ����������Ǝv���܂��B - ���̌������Ԃł̎�����Ԃ�2����52��34�b�A���v�́{166.29pips�ł����B1����1�{������̑��v�́{0.96pips�Ƃ������ƂɂȂ�܂��B

���̌��ʂ́A2017�N���тɔ�������������Ă��܂��B

�����������ʂ́A���ꂼ��ȉ��̌����ɂ��ƍl�����܂��B

- ���O���j�̏����i�I�����j76���ɑ��A���ۂ̎���ł̏���76���̈�v�͋��R�ł��B

�O���̎������67�����������̎��������76���ƍ����Ȃ����̂́A�������Ԃ̑唼�Ń��X�N�I�t���͂����肵�Ă�������ł��B�~�N���X�ŗz���Œnj����������s�����Ƃ��T�������Ƃ��A�O����萬�т����サ�₷���������R�ƍl���Ă��܂��B - ���j�O����̐��т��ǂ����R�����l�ł��B

- 1����1�{�������1pips���҂��Ă��܂��B������Ԃ͖ڈ���4���Ԃ�������Ă����肠��܂���B�����͎�������������������Ƃ��������ǂ��������R�ł��B

�y�ߋ��X�����P�z

�w�W���ʂ��ǂ�����̍��̒ʉ݂������A������Δ����邱�Ƃ�f���Ȕ����ƌĂ�ł��܂��B

�f���Ȕ���������莞�ԁE���m���ȏ�̍Č����Ő�����A���Z��o�ς̐��Ƃł��Ȃ���X�A�}�`���A�̕��͂ł��A���Ƃ̈ӌ��ɓ������x���ɋ߂Â��܂��B�ނ���A�ނ���Ƃ̕��͑Ώۊ��Ԃ́A�w�W���\�O��ɒ����������o�ώw�W�ȊO�̗v�f�����G�Ƀ`���[�g�Ɍ���A�Ջ@���ςɗ��A�}�`���A�������M���Ď�����邱�Ƃɖ���������_���d������A���Ƃ𗽂��\��������܂��B

�����̌o�ώw�W���\�O��̉e���͑��݂�����̂́A���Ȃ莝�����Ԃ��Z���A�����Č�����60�`80�����x�Ƃ������Ƃ������A�Ƃ������Ƃ��킩���Ă��܂��B

����A�ЂƂ̌o�ώw�W�̉e���������ԁE�����ɘj���Ď������邱�Ƃ͋H�ł��B�����������Ƃ��N��������́A���̕����̎w�W���ʂ������Ȃ�������v���Ă��邱�Ƃ�A���Z����̑_���ƈ�v���Ă��邱�Ƃ�A�o�ώw�W�ȊO�̑傫�Ȏ���ޗ����Ȃ��ꍇ�Ɍ����܂��B����Ȃ��Ƃ͖ő��ɂ���܂���B����āA�X�̌o�ώw�W���ʂ����������ɗ^����e���̂����A�f���������҂ł��鎞�ԁi�e���������ԁj���Z���͓̂��R�ł��B

�����������ۂ𗘗p������@�ŁA�����������ɘj���Ĉ��肵�Ĉێ����邽�߂ɂ́A�����o�ώw�W���\�O��̔������f���łȂ�������܂���B

���\�́A���Y���Ԃɔ��\���ꂽ��v�o�ώw�W���f���ɔ�������������������̂ł��B

XXXJPY�EXXXUSD�́A�č��w�W�̏ꍇ�AUSDJPY�EEURUSD�ł��B�č��ȊO�̎w�W�ł́A���̍��̒ʉ݂Ɖ~��h���Ƃ̃N���X�ɂȂ�܂��B�Ⴆ�Ή��B�w�W�Ȃ�AEURJPY�EEURUSD�ł��B

�e�w�W�̎��㍷�قƒ���1�����̕�������v���Ă���ΐA�s��v�Ȃ�ԂŎ����Ă��܂��B�����̈�v�Ƃ́A���㍷�ق��v���X�̂Ƃ����̍��̒ʉ݂�����ꂽ���A�}�C�i�X�̂Ƃ�����ꂽ���A�ł��B

�~�N���X�ł�15��3�ԁi��83���j�A�h���X�g���[�g�ł�11��4�ԁi��73���j�ł��B�o�ώw�W���\�O��Ɋւ������A�~�N���X����̓h���X�g���[�g����������ς�炸�f���ł��B

��83���͑f���Ȕ������Č�����Ă��鍪���Ƃ��ď\���ł��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 19:26| Comment(0)

| TrackBack(0)

| 7. ���ѕ\

2018�N10��28���`11��2�����Y

�y�O�T���Y�z

�đ哝�̂͏o���n��`�i�č��Ő��܂ꂽ��č��Ђ�I�ׂ�j�ɔ����闧���\�����܂����B�܂��A�č��������͗��T�k���N�Ƃ̋��c���s���A���N1���ɑ���Ē���]��k���s���\��ł���|�A���\���܂����B�đ哝�̂͒����Ƃ̖f�Ջ��c���n�߂�|�A�q�ׂ܂����B

����������̎����̔��\�͏T���̒��ԑI���Ɍ����ẴA�s�[���ƌ����Ă��܂��B

�O�T���i28���j�ɁA�ƃw�b�Z���B��I�ł̗^�}�s�k�ƁA�Ǝ����̓}��I�ւ̕s�o�n���`�����܂����B�E�͔C���i2021�N�j�����ς������邻���ł����A���S�͒ቺ���\�z����邽�߁A�������邩�ǂ��������ł��B���̌��ʁA�T�O����EUR��������W�J�ł����B

30���A���B��TPP11�ɔ�y���A12��30����TPP11�͔��s���邱�Ƃ����܂�܂����B�܂��A���{�͊O���l�J���Ҏ�����g�傷��@�ĕ��j�������܂����B

���㐔�N�ŁA��X�͂���܂œ���݂����������`���ƌ����̋c�_�ɐG��邱�Ƃ������Ƒ����Ȃ�ł��傤�B

31���A������Z���_�͌���ێ��i�Z��������0.1�����x�A��������0�����x�ɗU���j�ł����B

���N�H�i������CPI���ʂ��E�������Ƃ��ɉ����C������܂����B

1���A�p��������PMI�́A�u���O�W�b�g�������[����̐����܂Œቺ���܂����B

�܂��ABOE���Z�������\�́u�s��\�z�ʂ茻��ێ��v���������̂́ABOE���ق��u���Ӗ������E�����S�V�i���I�Ƒz�肵�Ă��Ȃ��v�ƌ��y���u���E���~���ɍs����Ȃ�A���グ�y�[�X�͉�������\���v���������܂����B

�y�O�T���сz

���т��C�ɂ���̂́A�e�o�ώw�W�̏ڍו��͋L���̌��_�ł��鎖�O������j�̑Ó��������������邽�߂ł��B

�O�T�̎��O���͐��т�18��4�s�i�I����82���j�A�O������Ȃ��������Ƃ�8��A����s��2��ł����i�\�z�L����69���j�B����́A�����N��̏ڍו��͋L���̌��_���A����̔��\�ł��ʗp�������肵�Ă��܂��B

�O�T�̎�����т�14��5�s�A����Ƃ͕ʂɎ��O���j�ɂȂ������1���A������~��2��ł����B������Ԃ�65��14�b�ŁA���v�́{55.08pips�ł����B

�ȏ�

�����b�ɂȂ���������N�����Ƃ��ɁA�����O����ꂽ���蕨������̂͂������ł��傤�B��y����̑��蕨�������������łȂ��A������ɑ�����Ƒ�������������Ƃ��A�����Ƃ��{�l�͂����Ɗ������Ȃ�͂��ł��B

HP�ɂ́u�D���̗p��ɉ��������l�i�̂��j�̃T�[�r�X�v���ڂ��Ă��܂��B�f�p�[�g�ŕ�����č��������Ƃ�����̂ŁA���̕ł����ł��u�ق��v�ƕ��ɂȂ�܂����B

�ǂ����̂�I�ׂA�����͏��蕨�ɂ��Ȃ�̂ŁA�����ɖ������Ƃ��ɏd��ȑI�����ƌ����܂��B

���ӂ�`����I���W�i�����������X���{���M�t�g.com

�L���ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 16:24| Comment(0)

| TrackBack(0)

| 7. ���ѕ\

2018�N11��02��

11��2���o�ώw�W�i���ʌ��؍ρj

�p�����Z�@�ւ�EU�s��ւ̈ꕔ�A�N�Z�X�Ɋւ���b�荇�ӂ��قڂ܂Ƃ܂�A11�����{�̍��ӂɌ������͏����ɐi���A�ƕ���܂����B

���̌�AEU���̎�Ȍ��������̕��u�p����EU���E����Z�T�[�r�X�Ɋւ���{���̕L���͌�����������e�v�Ɣے肵�A����́u���̑�O���Ɠ��l�AEU�͉p���Ƃ̊Ԃőo���̎����������S�ɑ��d���A�ٖ��ȋK�����Θb���s���p�ӂ�����v�Ƃ������̂ł��i���Ӑ����ɑ��������Ȃ��ԓx�j�B

BOE���Z�������\�ł́u�s��\�z�ʂ茻��ێ��v���������̂́ABOE���ق��u���Ӗ������E�����S�V�i���I�Ƒz�肵�Ă��Ȃ��v�ƌ��y���u���E���~���ɍs����Ȃ�A���グ�y�[�X�͉�������\���v���������܂����B

�����GBPJPY��144.18�~��146.44�~�Ɓ{226pips�AGBPUSD��1.2765�h����1.3004�h���Ɓ{239pips�̑傫�ȗz���ł����BEURGBP�͉A���ŁAEUR���GBP�ɑ傫���e�������悤�ł��B

�{���́A

�����\����܂��B

�ŋ߂̌ٗp���v�́A20��pips���x�ł��B

�����NFP�����ώ����i�O�N��j�����P�����҂���Ă�����̂́A���ԑI���O�Ƃ������Ƃ������āA���\��̓��������G�ɂȂ�\���������Ǝv���܂��B

�s��\�z�i�O�ʁj

�ENFP�����{19.3���l�i�{13.4���l�j

�E���Ɨ�3.7���i3.7���j

�E���ώ����O����{0.2���i�{0.3���j

�s��\�z�����肳���\��������̂ł����ӂ��������B���O���ٔ��ʎ��̉����{6.1�ƂȂ��Ă��܂��B

�ߋ��������ϒ����^�l��pips�i2018�N����pips�j

�E���O10-1����6�^3�i4�^2�j

�E����1����41�^31�i21�^15�j

�E����11����51�^35�i25�^17�j

�ŋ߁i2018�N�j�̔����͏������Ȃ��Ă��܂��B

�ߋ��X���Ɋ�Â�������j

�E���O10-1�����́A���O���ٔ��ʎ��̉��̕������}�C�i�X�Ȃ�V���[�g�A�v���X�Ȃ烍���O�ŁA���m�^���̖ڈ���3�E4pips���炢�ŗǂ��ł��傤�B

�E���\����̒nj��͑����J�n�A�����I���ł��B

�E����1����������70pips�ɒB������A���I�l�������܂ő҂��Ēnj���15pips�̗��m��_���܂��B�A���A����11�����I�l�����܂ŐL�ё��������Ƃ͏��Ȃ��A���\���琔����15pips�̗����ɒB���Ȃ���A�ǂ����Ō��ς��Ă����������ǂ��ł��傤�B

�E����1�����I�l����ɁA���������Β���1�����I�l�Ɍ������߂���_���Ďw�W���ʂɑ��t����A�����Ĕ��]���Ē���1�����I�l�Ɍ����Ďw�W���ʂɑ�������̋@����M���܂��B�ڈ���3pips���x��_����ꍇ�ł��B

�ȉ���11��4���ɒNjL���Ă��܂��B

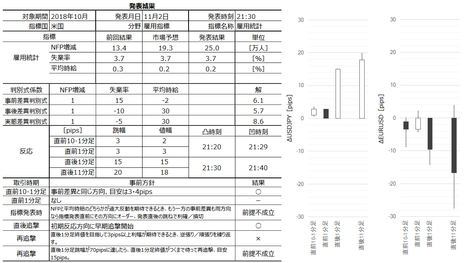

�ٗp���v���ʂ͗ǂ����e�ŁA�����͗z���ł����B

������ʂ����\�ɓZ�߂Ă����܂��B

�{�u���O�J�n�ȗ��̎��O���͂Ɋ�Â�������j�̐��т����\�ɓZ�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�K�v�ȃ��j���[�������Ă��āA�ȒP�Ɏ�����HP�����Ă܂��B���ɁA�X��HP�ɕK�v�ȃl�b�g�V���b�v���݁E�n�}�E�J�����_�[�E�\��E�N�[�|�����s�E�₢���킹�Ȃǂ̃��j���[�������ł��B���K�͓X�܂̏ꍇ�A���z��1500�̃R�[�X�����E�߂ł��B

���̌�AEU���̎�Ȍ��������̕��u�p����EU���E����Z�T�[�r�X�Ɋւ���{���̕L���͌�����������e�v�Ɣے肵�A����́u���̑�O���Ɠ��l�AEU�͉p���Ƃ̊Ԃőo���̎����������S�ɑ��d���A�ٖ��ȋK�����Θb���s���p�ӂ�����v�Ƃ������̂ł��i���Ӑ����ɑ��������Ȃ��ԓx�j�B

BOE���Z�������\�ł́u�s��\�z�ʂ茻��ێ��v���������̂́ABOE���ق��u���Ӗ������E�����S�V�i���I�Ƒz�肵�Ă��Ȃ��v�ƌ��y���u���E���~���ɍs����Ȃ�A���グ�y�[�X�͉�������\���v���������܂����B

�����GBPJPY��144.18�~��146.44�~�Ɓ{226pips�AGBPUSD��1.2765�h����1.3004�h���Ɓ{239pips�̑傫�ȗz���ł����BEURGBP�͉A���ŁAEUR���GBP�ɑ傫���e�������悤�ł��B

�[�[�[��€����A$�[�[�[

�{���́A

- 09:30�@7-9���W�v�����B�������㍂

- 21:30�@10���W�v���č��ٗp���v

�����\����܂��B

�[�[�[��€����A$�[�[�[

�ŋ߂̌ٗp���v�́A20��pips���x�ł��B

�����NFP�����ώ����i�O�N��j�����P�����҂���Ă�����̂́A���ԑI���O�Ƃ������Ƃ������āA���\��̓��������G�ɂȂ�\���������Ǝv���܂��B

�s��\�z�i�O�ʁj

�ENFP�����{19.3���l�i�{13.4���l�j

�E���Ɨ�3.7���i3.7���j

�E���ώ����O����{0.2���i�{0.3���j

�s��\�z�����肳���\��������̂ł����ӂ��������B���O���ٔ��ʎ��̉����{6.1�ƂȂ��Ă��܂��B

�ߋ��������ϒ����^�l��pips�i2018�N����pips�j

�E���O10-1����6�^3�i4�^2�j

�E����1����41�^31�i21�^15�j

�E����11����51�^35�i25�^17�j

�ŋ߁i2018�N�j�̔����͏������Ȃ��Ă��܂��B

�ߋ��X���Ɋ�Â�������j

�E���O10-1�����́A���O���ٔ��ʎ��̉��̕������}�C�i�X�Ȃ�V���[�g�A�v���X�Ȃ烍���O�ŁA���m�^���̖ڈ���3�E4pips���炢�ŗǂ��ł��傤�B

�E���\����̒nj��͑����J�n�A�����I���ł��B

�E����1����������70pips�ɒB������A���I�l�������܂ő҂��Ēnj���15pips�̗��m��_���܂��B�A���A����11�����I�l�����܂ŐL�ё��������Ƃ͏��Ȃ��A���\���琔����15pips�̗����ɒB���Ȃ���A�ǂ����Ō��ς��Ă����������ǂ��ł��傤�B

�E����1�����I�l����ɁA���������Β���1�����I�l�Ɍ������߂���_���Ďw�W���ʂɑ��t����A�����Ĕ��]���Ē���1�����I�l�Ɍ����Ďw�W���ʂɑ�������̋@����M���܂��B�ڈ���3pips���x��_����ꍇ�ł��B

�ȏ�

�ȉ���11��4���ɒNjL���Ă��܂��B

�y���㌟�z

�ٗp���v���ʂ͗ǂ����e�ŁA�����͗z���ł����B

������ʂ����\�ɓZ�߂Ă����܂��B

�{�u���O�J�n�ȗ��̎��O���͂Ɋ�Â�������j�̐��т����\�ɓZ�߂Ă����܂��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

�K�v�ȃ��j���[�������Ă��āA�ȒP�Ɏ�����HP�����Ă܂��B���ɁA�X��HP�ɕK�v�ȃl�b�g�V���b�v���݁E�n�}�E�J�����_�[�E�\��E�N�[�|�����s�E�₢���킹�Ȃǂ̃��j���[�������ł��B���K�͓X�܂̏ꍇ�A���z��1500�̃R�[�X�����E�߂ł��B

�L���ȏ�

�^�O�F���B�������㍂,�č��ٗp���v

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 06:50| Comment(0)

| TrackBack(0)

| 6. ����

2018�N11��01��

11��1���o�ώw�W�i���ʌ��؍ρj

������Z���_�͌���ێ��i�Z��������0.1�����x�A��������0�����x�ɗU���j�ł����B

���N�H�i������CPI���ʂ��́A2018�N���{0.9���i�O��7������{1.1���j�A2019�N���{1.4���i���{1.5���j�A2020�N���{1.6���i���{1.5���j�ɉ����C������܂����B�O��̏����3�����Ō�̉e����2�����̒ቺ���������Ƃ܂���ƁA2019�N�ɗ\�肳��Ă���2���̑��ł̉e���͂�⏬���������܂�Ă���悤�ł��B

���������ʂ��́A2018�N���{1.4���i�O��7������{1.5���j�A2019�N���{0.8���i�O�l�j�A2020�N���{0.8���i�O�l�j�ƂȂ��Ă��܂��B������́A2019�N�̑��ł̉e����������ł���悤�ł����A2020�N�̌ܗ��ʂ͌����܂�Ă��Ȃ��悤�ł��B

7-9���̕Čٗp�R�X�g�w���́A���ԕ���̒������O�N������3.1���㏸���A�����̌ٗp���v�ł̕��ώ�����2009�N�ȗ��̑O�N��{3�����\�z����Ă��܂��B

�đ哝�̂́A�o���n��`�i�č��Ő��܂ꂽ��č��Ђ�I�ׂ�j�ɔ����闧���\�����܂����B�܂��A�č��������͗��T�k���N�Ƃ̋��c���s���A���N1���ɑ���Ē���]��k���s���\��ł���|�A���\���܂����B

����������T���̒��ԑI�����ӎ��������̂Ǝv���܂��B

�Ċ����͑������A�ꕔ�ł͍���̊����}���ǖʂ��I�����Ƃ̉��������܂����B�ł����A�T���̒��ԑI�����T���Ė����̌ٗp���v��̓���������܂ł͂킩��܂���B

�{���́A

�����\����܂��B

�p��������PMI�́A�����������w�W���ʂ̗ǂ������ɑf���ŁA������ɐL�т����ł��B�����āA�������x�����\���ʂƎs��\�z�Ƃ̍�0.1�ɂ��A����1�����l������1.1pips���傫���Ȃ肪���ł��B����11�����l���͒���1�����l������16�������Ȃ肪���ł��B���\��̒nj��ɓK�����w�W�ł��B

�s��\�z�i�O�ʁj

�E�����l53.0�i53.8�j

�s��\�z�����肳���\��������̂ł����ӂ��������B���O���ٔ��ʎ��̉��́{0.8�ł��B

�ߋ��������ϒ����^�l��pips�i2018�N����pips�j

�E���O10-1����13�^9�i8�^4�j

�E����1����20�^15�i14�^10�j

�E����11����29�^21�i16�^12�j

�ŋ߁i2018�N�j�̔����͏������Ȃ��Ă��܂��B

�ߋ��X���Ɋ�Â�������j

�E���O1�����́A���O���قƒ��O10-1�����̕�������v������A���̋t�����ɃI�[�_�[�ł��B���m�^���̖ڈ���4pips���x�ł��B

�E�w�W���\��͑����nj��J�n���A���\����1�����߂����痘�m�̋@����M���܂��B�����nj��J�n�ō��l�͂݁^���l�݂͂����郊�X�N��������_�ւ̔����́A�|�W�V�����������̔������x�ɂ��Ă����A�w�W���\����1���ȓ��̖߂��������1���Ȃ�i���s�����Ă��ǂ��ł��傤�B

�E�w�W���\����1�����߂�����A����4pips���x���_����Ƃ��ɒZ���Ēnj��̌J��Ԃ��ł��B

BOE���Z�����́A�ƂĂ������ύX�ł���ł͂Ȃ��Ƃ̉�����ڗ����܂��B

�s��\�z�i�O�ʁj

�E����ێ��i����ێ��j

���Z�������\���̎��O���ٔ��ʎ��͂���܂���B

�ߋ��������ϒ����^�l��pips�i2018�N����pips�j

�E���O10-1����13�^8�i14�^5�j

�E����1����39�^28�i48�^31�j

�E����11����59�^46�i63�^38�j

�A���A�O�X��ɗ��グ���s���A�O��̔�����16pips�i����1���������j��������܂���B����������x�����������Ȃ��Ǝv���܂��B

�ߋ��X���Ɋ�Â�������j

�E���O1�����́A�V���[�g����������Ȃ����I�����ł��B

�E���\�������ׂ�������͊��߂��܂���B�ǂ����Ă��Ƃ����Ȃ�A���O10-1���������O1������20pips�ȏ㒵�˂��Ƃ��ɂ��܂��傤�B���̂Ƃ��A����1���������̒��˂������ɔ������邱�Ƃ������悤�ł��B�A���A�O�����Ƃ��̑����̑��͊o�債�Ă����܂��傤�B

�E���\��͑����nj��J�n���܂��B

�E����1�������z���Ȃ�l��20pips�ȏ�̂Ƃ��A�A���Ȃ�l��40pips�ȏ�̂Ƃ��A�����nj��O��ł��B

�č�ISM�����ƌi���w���́ANY�A��w����Phil�A��w���̎��ԍ��ق��Ƃ��ɑO�������P�^���������Ƃ��A�O�������ԍ��ق����P�^�����������ł��B�����i10���W�v���j�́ANY�A��w�������P�APhil�A��w���������ƐH������Ă���A�H���Ⴂ���N��������Phil�A��w���̕����A�e�ɂł��܂��B�w�W���ʂ̗ǂ������Ă�A�{�w�W�̒���11�����͎��ԍ��قƂ̕�����v����71���ł��B

�s��\�z�i�O�ʁj

�E�i���w��59.0�i59.8�j

�E�w���s���i61.8�j

�E�ٗp�w��57.5�i58.8�j

�E���i�w��67.5�i66.9�j

�s��\�z�����肳���\��������̂ł����ӂ��������B���O���ٔ��ʎ��̉��́�1.0�ł��B

�ߋ��������ϒ����^�l��pips�i2018�N����pips�j

�E���O10-1����6�^4�i6�^4�j

�E����1����12�^8�i7�^5�j

�E����11����17�^12�i10�^6�j

�ߋ��X���Ɋ�Â�������j

�E���O10-1������10pips�ȏ㒵�˂���w�W���\���O�ɋt�����ɃI�[�_�[���A���O1������10pips�ȏ㒵�˂���w�W���\���O�ɓ��������ɃI�[�_�[���܂��B�ǂ�����N�����璼�O10-1�����̃T�C�����d�����A�w�W���\����̒��˂ŗ��m�^�����܂��B

�E����Ƃ͕ʂɁA�w�W���\���O�ɒ��O10-1�������z���Ȃ�A�����̔����̋K�͂Ń����O���I�[�_�[���A10���ȓ��ɖڈ�20pips�̗��m�^����ڎw���܂��B

�A���A���̕��j�͕���������ΏۂƂ��A�ڈ����B�L���͔���ΏۂɊ܂߂܂���B����1�������I�l��6pips�ȏ�̉A���ƂȂ����ꍇ�́A���̎��_�ő��ł��B

�E�nj��́A�w�W���\��ɔ����������m�F�����瑁���J�n���A���\����1�����o�߂����痘�m�̋@��𑁂߂ɒT���������ǂ������ł��B1���o�߈ȑO�ł����Ă��A3pips����ꂽ�炻�̎��_�ŗ��m�ō\���܂���B

�E�Ēnj����s���Ȃ�A�|�W�V��������������A�Z�����m���J��Ԃ������ǂ������ł��B�|�W�V�����I�[�_�[3pips�ȏ��_���Ăł��B

�ȉ��A11��2���ɒNjL���Ă��܂��B

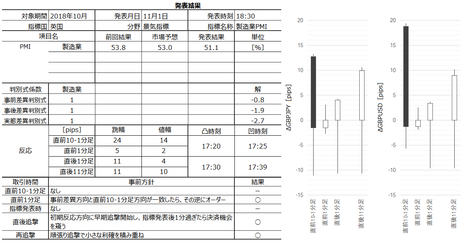

�p��������PMI�́A�u���O�W�b�g���[����̃��x���ɋ߂Â������ł����B���������A���\���ケ���f���ɉA�����ɔ����������̂́A�����ɗz�����ɓ]���܂����B���̓��A�p���Z�ꕔ�T�[�r�X�����B�s��ɎQ���\�ƂȂ鍇�ӂ��܂Ƃ܂����Ƃ̕��A�{�w�W���\�O��͓���GBPJPY��200pips���̏㏸�r���������e���ł��B

������ʂ����\�ɓZ�߂Ă����܂��B

���͂����������Ă������̂́A����ł͕����܂����B����Ȃ��Ƃ�����܂��B

�{�w�W�ł̉ߋ����т����\�ɓZ�߂Ă����܂��B

BOE���Z�������\�́A�s��\�z�ʂ茻��ێ��ł����B

BOE���ق́u���Ӗ������E�͒���̒��S�I�ȃV�i���I�ł͂Ȃ��v�Ƃ��A���E���~���ɍs����Ȃ痘�グ�y�[�X������������\�����������܂����B

���O���͂̍̓_�́A���̂悤�Ɍ��肵�܂����B

���O1�����̃V���[�g��������Ȃ��́A�����ĕ����Ȃ����j�䂦�u����s�v�ł��B

�܂��u�nj��O��v�́A���\����������㉺��������A�u�J��Ԃ��O��v�łȂ���u�Z�v�Ƃ͌����Ȃ������Ǝv���܂��B����A���̕��j�Ȃ�傫�������邱�Ƃ��Ȃ������ł��낤���Ƃ���u����s�v�����_�Ƃ��܂��B

������ʂ����\�ɓZ�߂Ă����܂��B

�Ō�̒nj������Ȃ������̂́A���\����̏㉺���ŁA���̌�̓������ǂ߂Ȃ��Ȃ������߂ł��B

�ߋ����т�Z�߂Ă����܂��B

ISM�����ƌi���w���́A���i�w���̏㏸���傫���A�S�̓I�ɂ͗ǂ����ʂƌ����܂��i���㍷�ٔ��ʎ��̉��̕������v���X�j�B���ԍ��ق̓}�C�i�X�ƂȂ��Ă���A���̌��ʂ͖f�Ֆ��C�ɂ��A���ޗ����i�㏸���}�C�i�X�Ƒ����錻��Ƀ}�b�`���Ă��܂��B

����͍s���Ă��܂���BGBP�ŖZ���������̂ł��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���N�H�i������CPI���ʂ��́A2018�N���{0.9���i�O��7������{1.1���j�A2019�N���{1.4���i���{1.5���j�A2020�N���{1.6���i���{1.5���j�ɉ����C������܂����B�O��̏����3�����Ō�̉e����2�����̒ቺ���������Ƃ܂���ƁA2019�N�ɗ\�肳��Ă���2���̑��ł̉e���͂�⏬���������܂�Ă���悤�ł��B

���������ʂ��́A2018�N���{1.4���i�O��7������{1.5���j�A2019�N���{0.8���i�O�l�j�A2020�N���{0.8���i�O�l�j�ƂȂ��Ă��܂��B������́A2019�N�̑��ł̉e����������ł���悤�ł����A2020�N�̌ܗ��ʂ͌����܂�Ă��Ȃ��悤�ł��B

7-9���̕Čٗp�R�X�g�w���́A���ԕ���̒������O�N������3.1���㏸���A�����̌ٗp���v�ł̕��ώ�����2009�N�ȗ��̑O�N��{3�����\�z����Ă��܂��B

�đ哝�̂́A�o���n��`�i�č��Ő��܂ꂽ��č��Ђ�I�ׂ�j�ɔ����闧���\�����܂����B�܂��A�č��������͗��T�k���N�Ƃ̋��c���s���A���N1���ɑ���Ē���]��k���s���\��ł���|�A���\���܂����B

����������T���̒��ԑI�����ӎ��������̂Ǝv���܂��B

�Ċ����͑������A�ꕔ�ł͍���̊����}���ǖʂ��I�����Ƃ̉��������܂����B�ł����A�T���̒��ԑI�����T���Ė����̌ٗp���v��̓���������܂ł͂킩��܂���B

�[�[�[��€����A$�[�[�[

�{���́A

- 09:30�@9���W�v�����B�f�Վ��x

- 18:30�@10���W�v���p��������PMI

- 21:00�@BOE���Z����

- 23:00�@10���W�v���č�ISM�����ƌi���w��

�����\����܂��B

�[�[�[��€����A$�[�[�[

�p��������PMI�́A�����������w�W���ʂ̗ǂ������ɑf���ŁA������ɐL�т����ł��B�����āA�������x�����\���ʂƎs��\�z�Ƃ̍�0.1�ɂ��A����1�����l������1.1pips���傫���Ȃ肪���ł��B����11�����l���͒���1�����l������16�������Ȃ肪���ł��B���\��̒nj��ɓK�����w�W�ł��B

�s��\�z�i�O�ʁj

�E�����l53.0�i53.8�j

�s��\�z�����肳���\��������̂ł����ӂ��������B���O���ٔ��ʎ��̉��́{0.8�ł��B

�ߋ��������ϒ����^�l��pips�i2018�N����pips�j

�E���O10-1����13�^9�i8�^4�j

�E����1����20�^15�i14�^10�j

�E����11����29�^21�i16�^12�j

�ŋ߁i2018�N�j�̔����͏������Ȃ��Ă��܂��B

�ߋ��X���Ɋ�Â�������j

�E���O1�����́A���O���قƒ��O10-1�����̕�������v������A���̋t�����ɃI�[�_�[�ł��B���m�^���̖ڈ���4pips���x�ł��B

�E�w�W���\��͑����nj��J�n���A���\����1�����߂����痘�m�̋@����M���܂��B�����nj��J�n�ō��l�͂݁^���l�݂͂����郊�X�N��������_�ւ̔����́A�|�W�V�����������̔������x�ɂ��Ă����A�w�W���\����1���ȓ��̖߂��������1���Ȃ�i���s�����Ă��ǂ��ł��傤�B

�E�w�W���\����1�����߂�����A����4pips���x���_����Ƃ��ɒZ���Ēnj��̌J��Ԃ��ł��B

�[�[�[��€����A$�[�[�[

BOE���Z�����́A�ƂĂ������ύX�ł���ł͂Ȃ��Ƃ̉�����ڗ����܂��B

�s��\�z�i�O�ʁj

�E����ێ��i����ێ��j

���Z�������\���̎��O���ٔ��ʎ��͂���܂���B

�ߋ��������ϒ����^�l��pips�i2018�N����pips�j

�E���O10-1����13�^8�i14�^5�j

�E����1����39�^28�i48�^31�j

�E����11����59�^46�i63�^38�j

�A���A�O�X��ɗ��グ���s���A�O��̔�����16pips�i����1���������j��������܂���B����������x�����������Ȃ��Ǝv���܂��B

�ߋ��X���Ɋ�Â�������j

�E���O1�����́A�V���[�g����������Ȃ����I�����ł��B

�E���\�������ׂ�������͊��߂��܂���B�ǂ����Ă��Ƃ����Ȃ�A���O10-1���������O1������20pips�ȏ㒵�˂��Ƃ��ɂ��܂��傤�B���̂Ƃ��A����1���������̒��˂������ɔ������邱�Ƃ������悤�ł��B�A���A�O�����Ƃ��̑����̑��͊o�債�Ă����܂��傤�B

�E���\��͑����nj��J�n���܂��B

�E����1�������z���Ȃ�l��20pips�ȏ�̂Ƃ��A�A���Ȃ�l��40pips�ȏ�̂Ƃ��A�����nj��O��ł��B

�[�[�[��€����A$�[�[�[

�č�ISM�����ƌi���w���́ANY�A��w����Phil�A��w���̎��ԍ��ق��Ƃ��ɑO�������P�^���������Ƃ��A�O�������ԍ��ق����P�^�����������ł��B�����i10���W�v���j�́ANY�A��w�������P�APhil�A��w���������ƐH������Ă���A�H���Ⴂ���N��������Phil�A��w���̕����A�e�ɂł��܂��B�w�W���ʂ̗ǂ������Ă�A�{�w�W�̒���11�����͎��ԍ��قƂ̕�����v����71���ł��B

�s��\�z�i�O�ʁj

�E�i���w��59.0�i59.8�j

�E�w���s���i61.8�j

�E�ٗp�w��57.5�i58.8�j

�E���i�w��67.5�i66.9�j

�s��\�z�����肳���\��������̂ł����ӂ��������B���O���ٔ��ʎ��̉��́�1.0�ł��B

�ߋ��������ϒ����^�l��pips�i2018�N����pips�j

�E���O10-1����6�^4�i6�^4�j

�E����1����12�^8�i7�^5�j

�E����11����17�^12�i10�^6�j

�ߋ��X���Ɋ�Â�������j

�E���O10-1������10pips�ȏ㒵�˂���w�W���\���O�ɋt�����ɃI�[�_�[���A���O1������10pips�ȏ㒵�˂���w�W���\���O�ɓ��������ɃI�[�_�[���܂��B�ǂ�����N�����璼�O10-1�����̃T�C�����d�����A�w�W���\����̒��˂ŗ��m�^�����܂��B

�E����Ƃ͕ʂɁA�w�W���\���O�ɒ��O10-1�������z���Ȃ�A�����̔����̋K�͂Ń����O���I�[�_�[���A10���ȓ��ɖڈ�20pips�̗��m�^����ڎw���܂��B

�A���A���̕��j�͕���������ΏۂƂ��A�ڈ����B�L���͔���ΏۂɊ܂߂܂���B����1�������I�l��6pips�ȏ�̉A���ƂȂ����ꍇ�́A���̎��_�ő��ł��B

�E�nj��́A�w�W���\��ɔ����������m�F�����瑁���J�n���A���\����1�����o�߂����痘�m�̋@��𑁂߂ɒT���������ǂ������ł��B1���o�߈ȑO�ł����Ă��A3pips����ꂽ�炻�̎��_�ŗ��m�ō\���܂���B

�E�Ēnj����s���Ȃ�A�|�W�V��������������A�Z�����m���J��Ԃ������ǂ������ł��B�|�W�V�����I�[�_�[3pips�ȏ��_���Ăł��B

�ȏ�

�ȉ��A11��2���ɒNjL���Ă��܂��B

�y���㌟�z