�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2018�N11��19��

11��19���o�ώw�W�i���ʌ��؍ρj

�{���́A

08:50�@10���W�v�����{�ʊփx�[�X�f�Փ��v

�����\����܂��B

�{�w�W���\���ɂ́A���\���ʂ��s��\�z������i�����j�Ɣ�����i������j�A��������i���������j�̌X��������܂��B���̈���A���O10-1�������z���Ȃ甭�\���ʂ��s��\�z�������A�A���Ȃ����Ƃ����\���I�ȌX���������܂��B

�قƂ�ǔ������Ȃ��w�W�̂��߁A�_����2�E3pips���炢�ł����ł��傤�B

�E�|�W�V�����́A�w�W���\���O�ɒ��O10-1�����Ƌt�����Ɏ擾���܂��B�|�W�V�����擾��3���Ŏ��Ԑ�������܂��B

�E������L�|�W�V�����ŗ��m�ł�����A���؊�t���O�ɓ������̃|�W�V���������܂��B�|�W�V�����擾��3���Ŏ��Ԑ�������܂��B

�ȉ���11��23���ɒNjL���Ă��܂��B

�`���[�g���L�^���Ă��Ȃ������̂ŁA���_�̂ݏq�ׂ܂��B

���O�Ɏ�����������j��2�Ƃ��O���܂����B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�K�v�ȃ��j���[�������Ă��āA�ȒP�Ɏ�����HP�����Ă܂��B���ɁA�X��HP�ɕK�v�ȃl�b�g�V���b�v���݁E�n�}�E�J�����_�[�E�\��E�N�[�|�����s�E�₢���킹�Ȃǂ̃��j���[�������ł��B���K�͓X�܂̏ꍇ�A���z��1500�̃R�[�X�����E�߂ł��B

08:50�@10���W�v�����{�ʊփx�[�X�f�Փ��v

�����\����܂��B

�{�w�W���\���ɂ́A���\���ʂ��s��\�z������i�����j�Ɣ�����i������j�A��������i���������j�̌X��������܂��B���̈���A���O10-1�������z���Ȃ甭�\���ʂ��s��\�z�������A�A���Ȃ����Ƃ����\���I�ȌX���������܂��B

�قƂ�ǔ������Ȃ��w�W�̂��߁A�_����2�E3pips���炢�ł����ł��傤�B

�E�|�W�V�����́A�w�W���\���O�ɒ��O10-1�����Ƌt�����Ɏ擾���܂��B�|�W�V�����擾��3���Ŏ��Ԑ�������܂��B

�E������L�|�W�V�����ŗ��m�ł�����A���؊�t���O�ɓ������̃|�W�V���������܂��B�|�W�V�����擾��3���Ŏ��Ԑ�������܂��B

�ȏ�

�ȉ���11��23���ɒNjL���Ă��܂��B

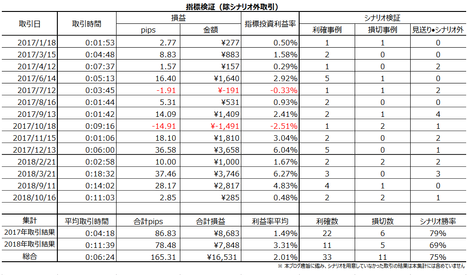

�y���㌟�z

�`���[�g���L�^���Ă��Ȃ������̂ŁA���_�̂ݏq�ׂ܂��B

���O�Ɏ�����������j��2�Ƃ��O���܂����B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

�K�v�ȃ��j���[�������Ă��āA�ȒP�Ɏ�����HP�����Ă܂��B���ɁA�X��HP�ɕK�v�ȃl�b�g�V���b�v���݁E�n�}�E�J�����_�[�E�\��E�N�[�|�����s�E�₢���킹�Ȃǂ̃��j���[�������ł��B���K�͓X�܂̏ꍇ�A���z��1500�̃R�[�X�����E�߂ł��B

�L���ȏ�

�^�O�F�ʊփx�[�X�f�Փ��v

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 07:00| Comment(0)

| TrackBack(0)

| 6. ����

2018�N11��17��

�O�T���сA�y�сA2018�N11��19���`23���o�ώw�W

�y�O�T���Y�z

���т��C�ɂ���̂́A�e�o�ώw�W�̏ڍו��͋L���̌��_�ł��鎖�O������j�̑Ó��������������邽�߂ł��B

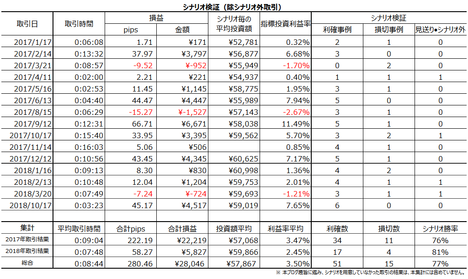

�O�T�̎��O���͐��т�10��3�s�i�\�z�I����77���j�A�O������Ȃ��������Ƃ�3��A����s��1��ł����i�\�z�L����81���j�B����́A�����N��̏ڍו��͋L���̌��_���A����̔��\�ł��ʗp�������肵�Ă��܂��B

�O�T�̎�����т�1���A����Ƃ͕ʂɎ��O���j�ɂȂ������2���A������~��2��ł����B������Ԃ�52��54�b�ŁA���v�́{33.66pips�ł����B

�O�T�̗\�z�I�����Ɨ\�z�L�����������̂́A�T�㔼�̉p���w�W�╡���w�W�̓������\�ʼnߋ��ڍו��̖͂����ɂ��Ă�������ł��B�ߋ��X���Ɋ�Â�����́A���炩�Ƀ`���[�g���r��Ă���Ƃ�����������̂������ł��B

�y���T�o�ώw�W�z

���āAGBP���r��Ă��܂��B

14���i�t��4�����C�j�̎���200pips���E������1.5���Ԃ̉������ő�ɁA15���i���E�h�t���̊t���c���j�̕���40pips���̏㏸�E������10���ł����B�s�M�C���s�����Ȃ�A����玖�ۂ̉�����ɂ��邽�߁A��菬�������������ƂȂ肻���ł��B���������ꍇ�́AEU�Ƃ̑��č��ӂ�����\���i�قځA���ӕs������EU���E�j�Ɍq���邽�߁A�ǂ��܂ʼn����邩�킩��܂���B

11��19���`23���T�́A�傫�Ȏw�W���\������܂���B�܂��A�T�㔼�͕č��E���{�̏j�������邽�߁A�O�������E�㔼�p���ޗ��ł̎���ƂȂ�܂��B

11��19���i���j

08:50�@10���W�v�����{�f�Փ��v�i�ʊփx�[�X�j

11��20���i�j

���ڎw�W�Ȃ�

11��21���i���j

22:30�@10���W�v���č��ϋv����

24:00�@10���W�v���č����ÏZ��̔�����

11��22���i�j��j��

08:50�@10���W�v�����{CPI

11��23���i���j���{�j��

17:30�@11���W�v���ƍ�PMI����l

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 14:13| Comment(0)

| TrackBack(0)

| 7. ���ѕ\

2018�N11��16��

11��16���o�ώw�W�i���ʌ��؍ρj

�����18���O�̉p�t�����C�̃j���[�X������ƁA����200pips����GBPJPY�������N���܂����B�킩��Ȃ��̂́AEU���ƌ����s���Ă������E�������C�������Ƃł��B���C�����t����4���������ł��B

�^�}���ł͕s�M�C���[�����߂鏑�Ȃ���������o����Ă���Ƃ̂��Ƃł��B�s�M�C���[�́A48�l�v���Ŏ��{�A315�l�c���̔����ȏ�^���Ő����A�Ƃ̂��Ƃł��B

�Ċ��͊�t�����啝�����Ŏn�܂�܂������A���̌�͎��������ċv���Ԃ�ɑO�����v���X�ŏI���Ă��܂��B���������Ƃ�FTSE�i�p���j���v���X�ň����܂����B

�{���́A

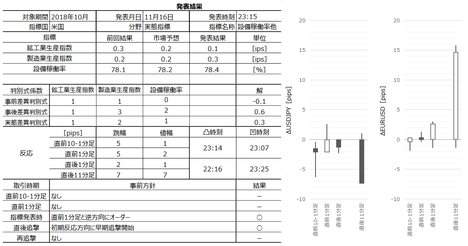

23:15�@10���W�v���č��ݔ��ғ����E�z�H�Ɛ��Y�E�����Ɛ��Y

�����\����܂��B

�{�w�W�́A�ߑ唽�����N���������ȂƂ����ꌂ�����̃`�����X�ł��B

�z�H�Ɛ��Y�͑O�����{0.7���ȏゾ��������0.7���ȉ��������Ƃ��A�����Ɛ��Y�͑O�����{0.6���ȏゾ��������0.4���ȉ��������Ƃ��A�O���̔������N�����Ďs��\�z���I�[�o�[�V���[�g�^�A���_�[�V���[�g�������ł��B�ݔ��ғ�����WTI�����敨���i�̏㉺���ƒP�����Ɍ�����葊�ւ�����܂���B

�Ƃ��낪�A�O���͍z�H�Ɛ��Y�{0.3���A�����Ɛ��Y�{0.2���A�ł����B�����́A�ߑ唽�������҂ł��܂���B

���Ƃ��Ɣ������������w�W�����A�T�����T���Ė{�w�W�ł̎���͓K���ɂ��Ă����������ǂ��ł��傤�B

�ȉ���11��22���ɒNjL���Ă��܂��B

�z�H�Ɛ��Y�����O��E�\�z������������̂́A�����I�ɂ͑ΑO�����P�ł����i���㍷�ٔ��ʎ��̉����v���X�j�B���������A�����͉A���ƂȂ�܂����B

�ΑO���v���X���ڂ́A�z�H�Ɛ��Y�E�����Ɛ��Y�Ƃ���5�����A���ŁA�ݔ��ғ�����2016�N3���W�v�����{�g���ɏ㏸��p���ł��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�^�}���ł͕s�M�C���[�����߂鏑�Ȃ���������o����Ă���Ƃ̂��Ƃł��B�s�M�C���[�́A48�l�v���Ŏ��{�A315�l�c���̔����ȏ�^���Ő����A�Ƃ̂��Ƃł��B

�Ċ��͊�t�����啝�����Ŏn�܂�܂������A���̌�͎��������ċv���Ԃ�ɑO�����v���X�ŏI���Ă��܂��B���������Ƃ�FTSE�i�p���j���v���X�ň����܂����B

�[�[�[��€����A$�[�[�[

�{���́A

23:15�@10���W�v���č��ݔ��ғ����E�z�H�Ɛ��Y�E�����Ɛ��Y

�����\����܂��B

�{�w�W�́A�ߑ唽�����N���������ȂƂ����ꌂ�����̃`�����X�ł��B

�z�H�Ɛ��Y�͑O�����{0.7���ȏゾ��������0.7���ȉ��������Ƃ��A�����Ɛ��Y�͑O�����{0.6���ȏゾ��������0.4���ȉ��������Ƃ��A�O���̔������N�����Ďs��\�z���I�[�o�[�V���[�g�^�A���_�[�V���[�g�������ł��B�ݔ��ғ�����WTI�����敨���i�̏㉺���ƒP�����Ɍ�����葊�ւ�����܂���B

�Ƃ��낪�A�O���͍z�H�Ɛ��Y�{0.3���A�����Ɛ��Y�{0.2���A�ł����B�����́A�ߑ唽�������҂ł��܂���B

���Ƃ��Ɣ������������w�W�����A�T�����T���Ė{�w�W�ł̎���͓K���ɂ��Ă����������ǂ��ł��傤�B

�ȏ�

�ȉ���11��22���ɒNjL���Ă��܂��B

�y���㌟�z

�z�H�Ɛ��Y�����O��E�\�z������������̂́A�����I�ɂ͑ΑO�����P�ł����i���㍷�ٔ��ʎ��̉����v���X�j�B���������A�����͉A���ƂȂ�܂����B

�ΑO���v���X���ڂ́A�z�H�Ɛ��Y�E�����Ɛ��Y�Ƃ���5�����A���ŁA�ݔ��ғ�����2016�N3���W�v�����{�g���ɏ㏸��p���ł��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

�L���ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 07:00| Comment(0)

| TrackBack(0)

| 6. ����

2018�N11��15��

11��15��17:53�`�̃��X�N���

�p�t�����C�̈�`�����17:53��GBPJPY�n�l��147.07�~�A1���Ԍ�18:53��145.00�~�܂�GBP�͔����A���̊Ԃ͎���207pips�̉��~�ł����B�����āA����1����18:53��145.23�~�܂ŏ����߂��܂����B

���X�N��������͎��Ԕ�����1���ԁA�Ƃ����ڈ�������܂��B

�����19:18�ɂƂ肠�����̃{�g��144.56�~�܂ʼn����Ă���̂ŁA��1.5����251pips�̉��~�ł����B

�����̃��X�N����̏����͖킩��܂���B�|�W�V������ς݂Ȃ���nj����A1���Ԃ��߂����痼���Ă̋t�|�W�V���������������₵�Ă����̂��ǂ��Ǝv���܂��B

���̖ڈ��́A�傫�ȃ��X�N�����̑傫�Ȗ߂��ɂ���Ȃ��悤���ߋ��ɑ����p�^�[���ׂ����ʂł��B�����1���Ԃ��߂��Ă������Ă������A�܂����ԏI���Ƃ͌����܂���B���̌�A�X�ɖ߂����A�X��JPY���ƂȂ邩�́A�����킩��܂���B

���X�N��������͎��Ԕ�����1���ԁA�Ƃ����ڈ�������܂��B

�����19:18�ɂƂ肠�����̃{�g��144.56�~�܂ʼn����Ă���̂ŁA��1.5����251pips�̉��~�ł����B

�����̃��X�N����̏����͖킩��܂���B�|�W�V������ς݂Ȃ���nj����A1���Ԃ��߂����痼���Ă̋t�|�W�V���������������₵�Ă����̂��ǂ��Ǝv���܂��B

���̖ڈ��́A�傫�ȃ��X�N�����̑傫�Ȗ߂��ɂ���Ȃ��悤���ߋ��ɑ����p�^�[���ׂ����ʂł��B�����1���Ԃ��߂��Ă������Ă������A�܂����ԏI���Ƃ͌����܂���B���̌�A�X�ɖ߂����A�X��JPY���ƂȂ邩�́A�����킩��܂���B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:10| Comment(0)

| TrackBack(0)

| 8. �⑫����

11��15���o�ώw�W�i�p����������~�j

���͉p���E���Ă̊t�c���F����܂����B���ӑ��ẮA�k�A�C�������h���⏫����EU�Ƃ̊W�ɂ��Đ摗�肷����e�Ɠ`�����Ă��܂��B�]���́A�@ �p��-EU�o�����Ë��������ӁA�A �ǂ��炩������Ë��������ӁA�B ���ӂȂ����E�A��3�ʂ�̌������l�����Ă����̂��A�C �ۑ�̐摗��A�D ���ӂȂ����E�A��2�ʂ�ɂȂ����Ƃ������܂��B

���ꂾ��EU���E�̕��Q���\�ʉ�������A�č������[�������߂鐺�������Ȃ��A�t�c��c��ŇC�D�̑I���ɂ����ćD��I�����邱�Ƃ͓���ƍl���Ă��܂����B���Ȃ��Ƃ��@�A�ɔ�ׂćC�͌����I�ȉ�����ƍl�����A�ۑ��摗�肷��č������[���{�̉\�����o�Ă��܂��B

����ō�[��GBP���ɓO���Ă�����A�ڂ땉�����Ă��܂��܂����B

�����������B

�{���́A

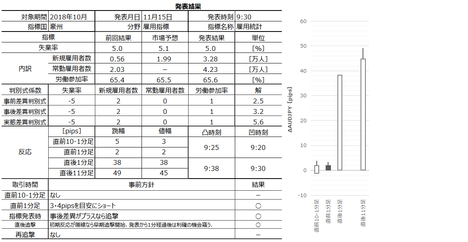

09:30�@10���W�v�����B�ٗp���v

18:30�@10���W�v���p���������㍂�w��������~

22:30�@10���W�v���č��������㍂�E11���W�v���č�Phil�A����ƌi�C�w���E11���W�v���č�NY�A����ƌi�C�w���E10���W�v���č��A�������w��

�����\����܂��B

���B�ٗp���v

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

Web�T�[�o�[�������x�������ő��i2018�N9�������j�ŁA�X�g���X�̂Ȃ������T�[�o�[������ɓ���܂��B���߂Ď����̃T�C�g�����Ȃ�x�[�V�b�N�R�[�X��1200�^���B�e�ʂ��s���������ʃv�����ɕύX�ł��܂��B�Œᗘ�p���ԂȂ��E�]���ʉۋ��Ȃ��E�T�C�g���������E�h���C���������E�f�[�^�x�[�X��60�E�o�b�N�A�b�v1��1��14���������B���O�Ƀ`���[�W�i�����j�������z���̂݃T�[�r�X�̂����p���\�ȃv���y�C�h�`���̎x�������@�ł��B�T�[�r�X�̂����p���z�́A���p�������Ƀ`���[�W�c������������Ƃ���܂��B

���ꂾ��EU���E�̕��Q���\�ʉ�������A�č������[�������߂鐺�������Ȃ��A�t�c��c��ŇC�D�̑I���ɂ����ćD��I�����邱�Ƃ͓���ƍl���Ă��܂����B���Ȃ��Ƃ��@�A�ɔ�ׂćC�͌����I�ȉ�����ƍl�����A�ۑ��摗�肷��č������[���{�̉\�����o�Ă��܂��B

����ō�[��GBP���ɓO���Ă�����A�ڂ땉�����Ă��܂��܂����B

�����������B

�[�[�[��€����A$�[�[�[

�{���́A

09:30�@10���W�v�����B�ٗp���v

22:30�@10���W�v���č��������㍂�E11���W�v���č�Phil�A����ƌi�C�w���E11���W�v���č�NY�A����ƌi�C�w���E10���W�v���č��A�������w��

�����\����܂��B

�ȏ�

���B�ٗp���v

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

Web�T�[�o�[�������x�������ő��i2018�N9�������j�ŁA�X�g���X�̂Ȃ������T�[�o�[������ɓ���܂��B���߂Ď����̃T�C�g�����Ȃ�x�[�V�b�N�R�[�X��1200�^���B�e�ʂ��s���������ʃv�����ɕύX�ł��܂��B�Œᗘ�p���ԂȂ��E�]���ʉۋ��Ȃ��E�T�C�g���������E�h���C���������E�f�[�^�x�[�X��60�E�o�b�N�A�b�v1��1��14���������B���O�Ƀ`���[�W�i�����j�������z���̂݃T�[�r�X�̂����p���\�ȃv���y�C�h�`���̎x�������@�ł��B�T�[�r�X�̂����p���z�́A���p�������Ƀ`���[�W�c������������Ƃ���܂��B

�L���ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 09:01| Comment(0)

| TrackBack(0)

| 6. ����

2018�N11��14��

����������

�����͗[������w�W����Ȃ��ł���Ă܂������A����100pips���炢�����܂����B����ȓ�������܂��B���������Ȃ��C�����邯�ǁA�钆��GBP����͒��߂܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:13| Comment(0)

| TrackBack(0)

| �i�J�e�S���Ȃ��j

11��14���o�ώw�W�i���ʌ��؍ρj

�p����EU���E���������č��ӁA�Ƃ̕���邠���������ł��B�p�͖{��23���i���{���ԁj�Ɋt�c�����W���AEU����11��25���ɓ��ʎ�]��c���J���\��������Ƃ̂��Ƃł��B���Ă̋�̓I�ȕ����͌��J����Ă��܂���B

�Ƃ�����A�{�����B���Ԉȍ~�A�b��EUR��GBP���r�ꂻ���ł��B

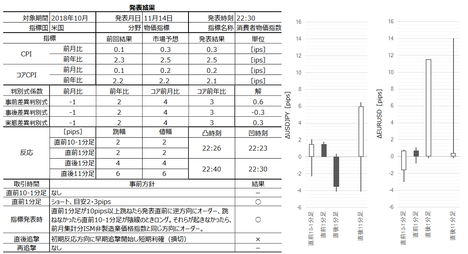

�{���́A

16:00�@7-9�����ƍ�GDP����l

18:30�@10���W�v���p���������v

22:30�@10���W�v���č�CPI

�����\����܂��B

�{���A���p�w�W�ʼnߋ��X���Ɋ�Â�����͍s���܂���BEUR��GBP�͂���Ȃ��Ƃ��厖�Ȃ��Ƃ����邾�낤�A�Ƃ�����ł��B

�ȉ��A11��15���ɒNjL���Ă��܂��B

�č�CPI�́A�s��\�z��������������̂́A�O�ʂ�����܂����B�����́A�ŏ��A���Ŏ��ɗz���ɓ]���܂����B

�w�W���\���́u�O���W�v��ISM���Ɖ��i�w���̎��ԍ��قƓ��������v���̗p�ƂȂ�A����́u�Z�v�ł��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�Ƃ�����A�{�����B���Ԉȍ~�A�b��EUR��GBP���r�ꂻ���ł��B

�[�[�[��€����A$�[�[�[

�{���́A

16:00�@7-9�����ƍ�GDP����l

18:30�@10���W�v���p���������v

22:30�@10���W�v���č�CPI

�����\����܂��B

�{���A���p�w�W�ʼnߋ��X���Ɋ�Â�����͍s���܂���BEUR��GBP�͂���Ȃ��Ƃ��厖�Ȃ��Ƃ����邾�낤�A�Ƃ�����ł��B

�ȉ��A11��15���ɒNjL���Ă��܂��B

�y���㌟�z

�č�CPI�́A�s��\�z��������������̂́A�O�ʂ�����܂����B�����́A�ŏ��A���Ŏ��ɗz���ɓ]���܂����B

�w�W���\���́u�O���W�v��ISM���Ɖ��i�w���̎��ԍ��قƓ��������v���̗p�ƂȂ�A����́u�Z�v�ł��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

�L���ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 09:11| Comment(0)

| TrackBack(0)

| 6. ����

2018�N11��13��

�p���������v���\�O���GBPJPY�������́i4.1���Łj

�p���������v�̎w�W���\�O��̔������͂ɂ́A����ҕ����w���iCPI�FConsumer Price Index�j��

�@ �O����

�A �O�N��

�B �R�A�O�N��

��p���܂��B

�������\����鏬�������w�W�iRPI�FRetail Price Index�j�A���Y�ҕ����w���iPPI�FProducer Price Index�j�́A���͑ΏۂɊ܂߂܂���B

�{�e�́A�ߋ��̎w�W���ʂƔ��������̊W�͂��邱�Ƃɂ���āA�{�w�W���\�O���GBPJPY����ɖ𗧂��������o�����Ƃ��e�[�}�ł��B

�Ȃ��A���̕��͂̒����͈͂́A2015�N1���W�v���`2018�N9���W�v���i2018�N10�����\���j��45�ł��B

����̏������͐��l�E�}�\���ŐV�̂��̂ɍ����ւ��܂����B

���_����q�ׂ܂��B�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

�ߋ��̌X���Ɋ�Â���̓I�Ȏ�����j�͇V�ߖ����ɋL�ڂ��Ă��܂��B

�{�w�W�Ɋւ�������Ə�L���_�̘_�����ȉ��Ɏ����܂��B

�ȉ��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

���̎�v���ł�CPI�ERPI�EPPI��ʁX�ɔ��\���܂����A�p���͓����ɔ��\���Ă��܂��B

CPI�͏���҂̐��i�E�T�[�r�X�w�����i���w�����������̂ł��BRPI�́i�������茾���jCPI�ɏZ�����������w���ŁACPI�������l�������Ȃ�܂��BPPI�͐��Y�҂̏o���i���w�����������̂ł��B�����āA�R�A�w���͉��i�ϓ��̌������G�l���M�[�E�H�i�E�^�o�R�E�A���R�[�������������l���w���Ă��܂��B

�G�l���M�[�E�H�i�͂킩��܂����A�^�o�R�E�A���R�[���ނ����O�Ƃ����̂��p���Ɠ��ŗ��R���킩��܂���B

�{�w�W�̈Ӌ`�́ABOE�i�p����j�̋��Z����ɉe����^���邱�Ƃ��ƌ����Ă��܂��BBOE�͔N2���ȏ�Ƃ����C���t���^�[�Q�b�g��ݒ肵�Ă��邽�߂ł��B���̃^�[�Q�b�g�Ƃ�CPI�O�N��̂��Ƃł��B���������A�ߋ���BOE���Z�����ύX���ƌ���ׂă^�[�Q�b�g�ɑ����т����p���͌��o���Ȃ��C�����܂��B

�Ⴆ�A2011�N���ɂ�CPI�O�N�䂪5.2���ɒB���Ă��ABOE�͐��������ύX���܂���ł����B�����̐��������0.5���ł����B���̌�A�u���O�W�b�g���[���2016�N8����BOE�͐��������0.25���ɉ����܂����B���̂Ƃ���CPI�O�N���0.6���ł����B2017�N11���ɐ��������0.50���Ɉ����グ���Ƃ���CPI�O�N���3.1���ł����B

�܂�A���̊Ԃɐ����ύX���Ȃ��������Ƃ������ύX�������Ƃ��A�C���t���^�[�Q�b�g�Ȃ�ĊW�Ȃ�������ł��B�ߋ��̌X�����������A����ȃ^�[�Q�b�g�����D�悷�ׂ�����Ɋ�Â���BOE�͋��Z�����ύX���Ă���悤�ł��B����Ȃ̂ɁA�{�w�W���\�O��̉���L���̑����́A�����w�W�̗ǂ��������X�̋��Z����̌��ʂ��Ɨ��߂Ă��邱�Ƃ������悤�ł��B

�����������ɉe�����Ȃ��Ƃ͌����܂���B����ǂ��A�ߋ���BOE�����ύX�́A�������C���t���^�[�Q�b�g�����E������������x�ƈ�т����W�����o���܂���B����ł��A��L�ڏq���锽�����͂��������A�{�w�W���ʂ����Z����ɗ��ނƌ��Ȃ��āA���������ƒ��x��������ł������Ƃ��K�v�ł��B

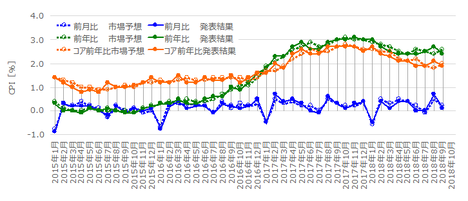

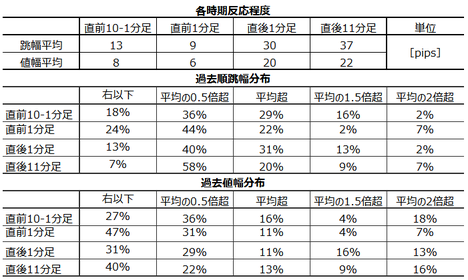

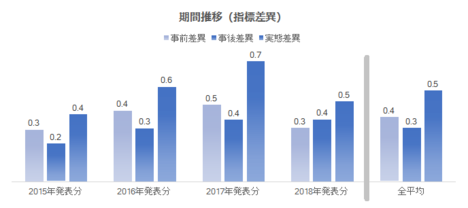

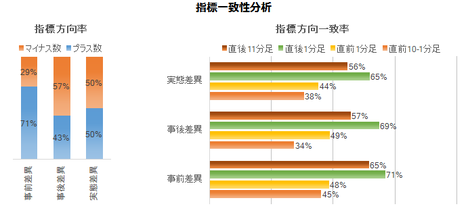

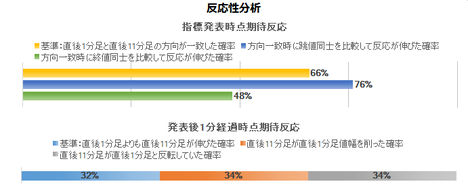

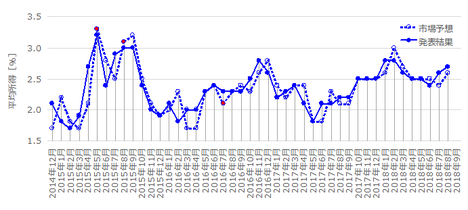

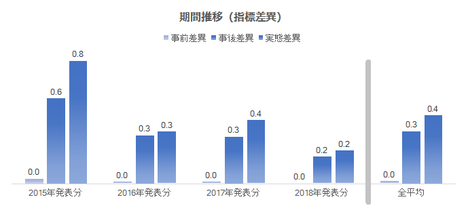

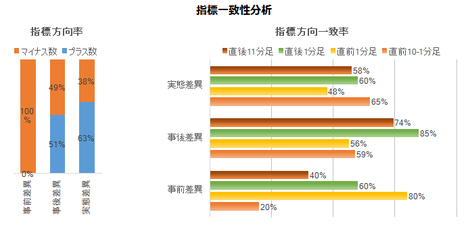

�O����E�O�N��E�R�A�O�N��̎s��\�z�Ɣ��\���ʂ̐��ڂ����}�Ɏ����܂��B

�O����i���j�͖��N1���Ɉ������܂��B

�O�N��i���j��2015�N11���W�v���ȍ~�v���X�]�����A2018�N11���W�v���Ł{3.1���܂ŏ㏸���A���̌�͍��������ł��ቺ���Ă��܂��B

�R�A�O�N��i���j�̏㏸�́A2015�N6���W�v�����{�g���Ɏn�܂�A2016�N10���W�v������㏸���������A2017�N8���W�v���`2018�N1���W�v���܂ł��{2.7���̃s�[�N�ɒB���Ă��܂��B

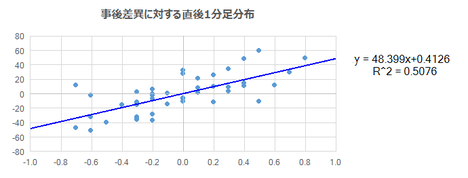

���O���ق́A�O�N��̎��O���فA�Ƃ������ʎ���p���܂��B

���̔��ʎ��̉��̕����i�v���X���z���A�}�C�i�X���A���j�ƒ��O10-1�����̕�����v����45���ł��B

���ɁA���㍷�ق́A2✕�O����̎��㍷�ف{1✕�O�N��̎��㍷�فA�Ƃ������ʎ���p���܂��B

���̔��ʎ��̉��̕����ƒ���1�����̕�����v����69���ł��B�{�w�W�́A�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɂ��Ȃ�f���ɔ������܂��B

�����āA���ԍ��ق́A�R�A�O�N��̎��ԍ��فA�Ƃ������ʎ���p���܂��B

���̔��ʎ��̉��̕����ƒ���11�����̕�����v����56���ł��B

RPI��PPI�́ACPI���s��\�z�ʂ肾�����Ƃ��������������ɉe�����Ȃ����߁A���ʎ��Ɋ܂݂܂���B�܂��ARPI��PPI���ǂ�����A�w�W���\�O��10���Ԃ̕������ǂ���ɂȂ邩�킩��܂���B

RPI��PPI�ʎ��Ɋ܂܂Ȃ����ʁA���O���ق�0�łȂ��������Ƃ�31��i�L����67���j�A���㍷�ق�0�łȂ��������Ƃ�35��i��78���j�A���ԍ��ق�0�łȂ��������Ƃ�34��i�L����76���j�ł��B

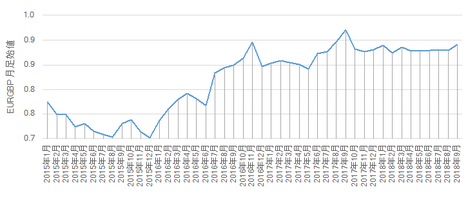

���}��EURGBP�̌����I�l�̐��ڂł��B

�傫�ȏ㉺����EURGBP��CPI�O�N��͎��Ă���ɂ���A�����̏㉺���ƂȂ�Ɨ��҂͈Ⴂ�܂��B���ɍŋ߂́A�����I�l�Ō������قڈ��ł��B���͑�����GBP����GBP����CPI�̏㉺���ƈ�v����͂�����܂���B

���͂́A�������x�̑傫�����������グ����@�ƁA�����������������グ����@�ƁA�w�W���\��̒��x���������������\�����Ȃ����A�ɂ��čs���܂��B

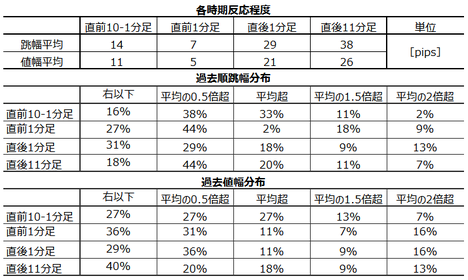

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�Ƃ��̕��z�����\�ɓZ�߂Ă����܂��B

�w�W���ʂɍł��f���ɔ����������Ȓ���1�����������͉ߋ����ς�30pips�ł��B�傫����������w�W�ł��B

�������E�l���̕��z������ƁA�w�W���\��̔��������ϒl��2�{���邱�Ƃ����̎w�W��葽���悤�ł��B

2015�N�ȍ~�̔������ϒl�̐��ڂ����}�Ɏ����܂��B

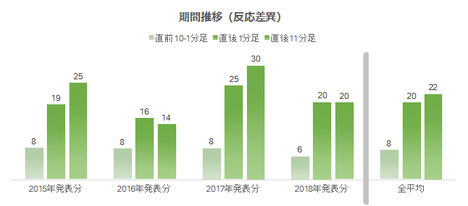

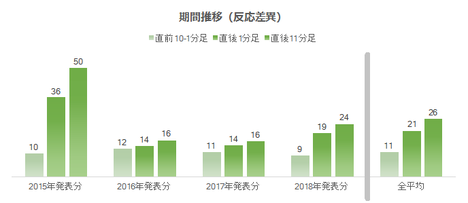

�S�̓I�ɂ͈ȑO�����т��Ĕ������傫�Ȏw�W�ł��B2018�N�͂قډߋ����ςƓ����x�̔����ƂȂ��Ă��܂��B

����A�������Ԃ̎w�W���ق����}�Ɏ����܂��B

�E�[�̑S���ς��������������B���㍷�ق��ł��������A�w�W���ڂ̊��Ɏs��\�z�̐��x���������Ƃ��킩��܂��B

�ʔ������͂́A�����������Ғl���d�����Ď�����邽�߂̕��͂ł��B�����I�Ƃ͌�������̂́A�Ⴆ�A�s�������Ă������Ɠ��������Ŏ���𑱂���s�������K�{�ł��B

�����̎w�W�ł́A���㍷�قƒ���1�����̕�����v���������Ȃ肪���Ȃ��Ƃ��킩���Ă��܂��B������v������������A�w�W���ʂ̗ǂ����������O�ɕ��͂���Ӌ`������܂����A�����łȂ���Ύ��O�Ɏw�W���ʂ̗ǂ������͂��Ă��A������s����Ŗ��ɗ����܂���B

�܂��A���㍷�ق̑傫���ƒ���1�����l�������I�i���ւ������j�ɂȂ�w�W�͌����Ă��܂��B���ւ������قǁA�w�W���\��ɒnj��𑱂���ׂ����t����ɓ]����ׂ����Ƃ������f�̊m�x�����܂�܂��B

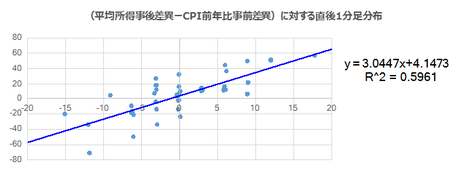

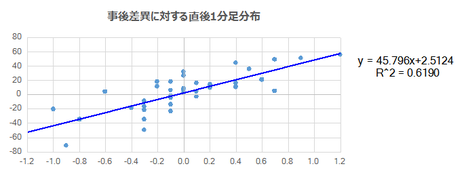

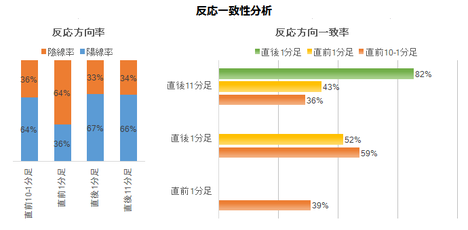

���}�́A���㍷�فi�����j�ƒ���1�����I�l�i�c���j�̊W�������Ă��܂��B

���㍷�ق�������ł���A�f���ɔ������Ȃ����Ƃ����邱�Ƃ��킩��܂��B

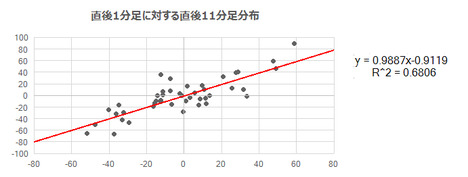

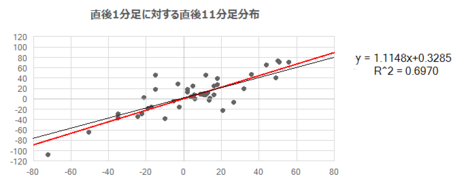

���ɁA����1�����I�l�i�����j�ɑ��钼��11�����i�c���j�����}�Ɏ����܂��B

����1�������z���ł���A���ł���20pips�����̂Ƃ��́A���]�������Ƃ������nj��ł��܂���B

�������͂́A�������Z���Ԏ���ŏ������d�����邽�߂̕��͂ł��B���x����ɂ����A��r�Ώۓ��m�̑召�W�������v���������ɒ��ڂ��܂��B����ǂ��A���m�⑹�̃^�C�~���O������Ȃ��ƁA���͌��ʂ��������Ȃ��Ƃ������_������܂��B

���̕��͂ɂ́A�w�W��v��������������v��������p���܂��B�Ƃ��ɁA���x�╽�ϒl����ɂ����A��������v�����݂̂��������͂ł��B

�w�W��v�����͂́A���O���فE���㍷�فE���ԍ��قƂ������e���ق̕����i�v���X���z���ɑΉ��A�}�C�i�X���A���ɑΉ��j���A���������̂ǂꂾ����v�������ׂĂ��܂��B������v�����͂́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

���O���ق͉ߋ��v���X����71���A�ƕ肪����܂��B����1�����Ƃ̕�����v����71���ƂȂ��Ă���A�s��\�z���O�ʂ��ǂ���Ηz���A������ΉA���ɂȂ肪���ł��B

���㍷�قƒ���1�����̕�����v����69���ŁA���\���ʂ̎s��\�z�ɑ���ǂ������ɑf���ɔ����������ł��B

���O10-1�����͉ߋ��z������68���A���O1�����͉ߋ��A������74���A�ƕ肪����܂��B

����1�����ƒ���11�����̕�����v����66���ŁA���܂荂�������ł͂���܂���B

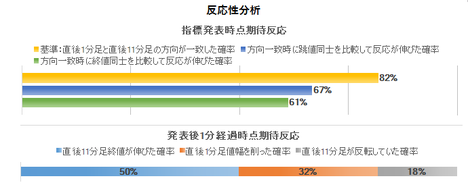

���ɁA������������p���āA�ߋ����\��ɔ�����L�������ۂ��ׂĂ��܂��B����1�����ƒ���11�����̒������m�E�l�����m���ׂ܂��B���̕��͂��A�ǂ̒��x������L����������ɂ����A������L�������������グ�Ă��܂��B

����1�����ƒ���11�����̕�����v����66���ł��B����66���̕�����v���ɁA����11��������������1�����������Ĕ�����L�������Ƃ�76���ł��B

������v���������A������L���Ă���̂�����A���������������m�F�����瑁���nj��J�n�ł��B

����1�����ƒ���11�����̏I�l���m���ׂ�ƁA�w�W���\����1�����o�߂��Ă��̌��������L�������Ƃ�32���ł��B�ނ���A�w�W���\����1���o�߂���ƁA����1�����̒l����������蔽�]�������Ƃ̕��������A�t����̕����ǂ������ł��B

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������A���ꂼ��̊��Ԃ̎�����j��Z�߂Ă����܂��B

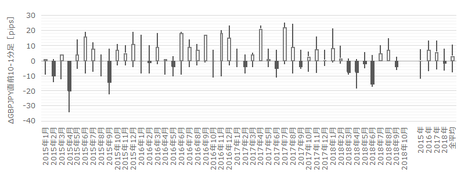

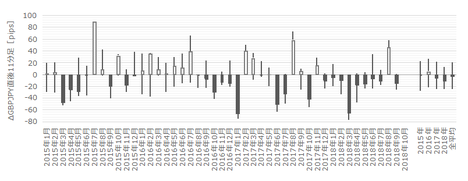

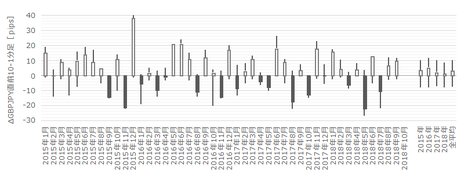

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����́A�ߋ����ϒ�����13pips�A�ߋ����ϒl����8pips�ł��B������13pips�Ƃ������Ƃ͑��̕��ϓI�Ȏw�W���\����̔����Ɠ����x�������܂��B���ՂɃ|�W�V���������ׂ��ł͂���܂���B

����10-1�����̕����͉ߋ��z������68���ɒB���Ă��܂��B����ǂ��A2018�N�ɓ����Ă���͗z����4��A�A����5��ƂȂ��Ă��܂��B���܁A�ߋ��z�����̓A�e�ɂł��܂���B

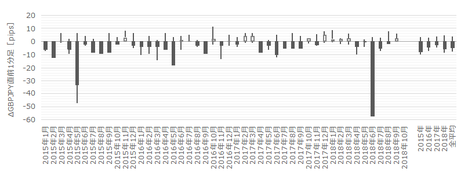

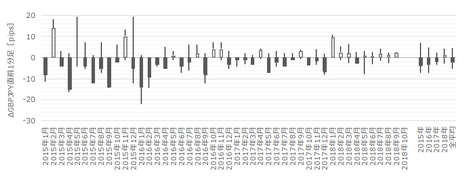

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

���O1�����̉ߋ����ϒ�����9pips�A�ߋ����ϒl����6pips�ł��B�z������3�`6pips�̋t�q�Q���`�����邱�Ƃ������悤�ł��B

���O1�����̕����͉ߋ��A������74���ł��B

�w�W���\��1�E2���O�ɗz������3pips�ȏ㒵�˂���V���[�g���I�[�_�[���A3�`6pips�𗘊m�^���̖ڈ��ɂ��Ă����A�N�Ԃ�ʂ��ĕ����邱�Ƃ͂Ȃ��ł��傤�B

���ӂ��ׂ����Ƃ́A���̂܂ܔ��\�������ׂ��Ȃ����Ƃł��B���O1�����ƒ���1�����̕�����v����48���ŁA�w�W���\����̔����̑傫�����l������A�A�e�ɏo����m���ł͂���܂���B

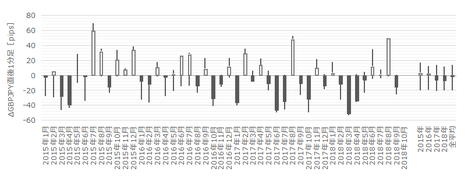

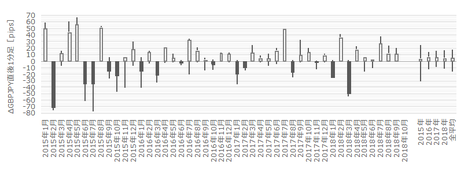

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

����1�����͉ߋ����ϒ�����30pips�A���l����20pips�ł��B���ϓI�ȃq�Q�̒�����10pips�ɂ��B���Ă���A�nj��J�n�̃^�C�~���O�ɂ͋C��t���Ȃ��Ɩ߂��ł���܂��B

����1�����͎��O���قƂ̕�����v����71���ł��B�w�W���\���O�Ɏ��O���قƓ��������Ƀ|�W�V���������A�w�W���\����̒��˂ŗ��m�^�����ł��B���m�^���̖ڈ��́A20pips�O��ɂ��Ă����Ηǂ��ł��傤�B

�܂��A���O10-1������20pips�ȏ㒵�˂��Ƃ��ɒ���1�������������ɔ����������Ƃ�71���A���O1������10pips�ȏ㒵�˂��Ƃ��ɂ��̋t�����ɒ���1�����͔����������Ƃ�62���ł��B�A���A��������܂����ᐔ�����Ȃ����߁A���܂萄���ł��܂���B

�ϋɓI�ɒnj�����ɂ́A����1�����ƒ���11�����Ƃ̕�����v����66���ŁA���܂�A�e�ɏo���Ȃ������ł��i����ł��ق�3���2�������ł��j�B����66���̕�����v���ɒ���11��������������1���������������Ƃ�76���ł��B�w�W���\����̏����������������Ă���nj�����ɂ͏��������Ȑ����ł����A�w�W���\����1�E2�����x�Ȃ�nj����Ă��ǂ��ł��傤�B

�nj��́A����������16pips�ȉ��̂Ƃ��J�n���āA10�`15pips���x�𗘊m�̖ڈ��Ƃ��A10pips��ڈ��ɂ��Ă����Ɨǂ��ł��傤�B�A���A���̃|�W�V�����͎w�W���\����1�����߂��Ē���������������܂���B

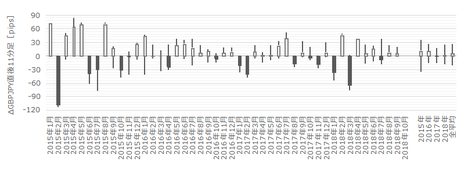

�Ō�ɁA����11�����̎n�l����[�\�N�������}�Ɏ����܂��B

����11�����̉ߋ����ϒ�����37pips�A�l���̂����22pips�ł��B���ϓI�ȃq�Q�̒�����15pips�����邱�Ƃ܂���ƁA��肭�㉺���ɏ�邱�Ƃ���ł��B

�w�W���\����1�����߂���ƁA����1�����I�l���Ē���11�����I�l��������L���Ă������Ƃ�32���i3���1��j��������܂���B�t�Ɍ����A����1���������̃s�[�N�t�߁i30pips�t�߁j���A����1�����I�l���t���Ă��璼��1�����I�l���Ĕ�����L���Ă���Ƃ��ɋt�������������������҂������ł��B

�A���A�t����͒Z���Ԏ������{�ŁA���ꂾ���ɗ��m�E���̖ڈ���������������ł����܂��傤�B���m�E���Ƃ���5pips���x�ƌ�����ł����܂��傤�B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

���������܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

���\�́A�K�X�A�ŐV�̂��̂ɍ��ւ����s���Ă����܂��B

������т́A���̕��͂ɋL�ڕ��j�ɉ����Ď��ۂɎ�����s�������ʂ�����Z�߂Ă��܂��B���ۂɎ���������ʈȊO�́A�Ⴆ���O���j���Ó��������Ƃ��Ă������ɂ͊܂݂܂���B�܂��A���O���j�ɋ����Ă��Ȃ�����i���j�O����j�̐��т́A���̕\�ɂ͊܂߂Ă��܂���B

���ۂ̎���́A�Ⴆ���ʓI�ɗz���������Ƃ��Ă��I�l1�b�O�܂Œ����A�����ւ̃q�Q�������ƌ`�����Ă����肵�܂��B�����������ꍇ�A���O�̂��̊��Ԃ̎�����j�������O���������V���[�g���������A�킩��܂���B���ۂ̎���ŗ��m�ł�������������Ȃ������������������Ȕ������ƌ����܂��B�����āA���j�O����������Ɋ܂߂�ƁA���O���̗͂L������������ł��Ȃ��Ȃ��Ă��܂��܂��B

������j�̋L�q���A�����₷���E���͌��ʂ�������ɂ����E���ȍٗʕ������킩��悤�ɁA�i���E���P���Ă�����������܂���B�L�q�͂�����߉߂��Ă���������܂������܂���B���̌��ˍ���������̂ŁA���s���낵�Ă��܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�L����FX��Ђł����A�X�v���b�h�͐V��FX��ЂɈ��������Ȃ��ŋ������ł��B

�����J�ݎ��̃L���b�V���o�b�N�����łȂ��A����ʂɉ������L���b�V���o�b�N��H�i�v���[���g������_�������ł��B

�@ �O����

�A �O�N��

�B �R�A�O�N��

��p���܂��B

�������\����鏬�������w�W�iRPI�FRetail Price Index�j�A���Y�ҕ����w���iPPI�FProducer Price Index�j�́A���͑ΏۂɊ܂߂܂���B

�{�e�́A�ߋ��̎w�W���ʂƔ��������̊W�͂��邱�Ƃɂ���āA�{�w�W���\�O���GBPJPY����ɖ𗧂��������o�����Ƃ��e�[�}�ł��B

�Ȃ��A���̕��͂̒����͈͂́A2015�N1���W�v���`2018�N9���W�v���i2018�N10�����\���j��45�ł��B

����̏������͐��l�E�}�\���ŐV�̂��̂ɍ����ւ��܂����B

�[�[�[��€����A$�[�[�[

���_����q�ׂ܂��B�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

- ���̎�v���ł�CPI�ERPI�EPPI��ʁX�ɔ��\���܂����A�p���͓����ɔ��\���Ă��܂��B�w�W���\��̔��������́ACPI�O���䁄CPI�O�N��A�̏��ɁA�s��\�z�Ƃ̍��ق̑傫���ƕ����̉e�����܂��B

- RPI��PPI�́ACPI���s��\�z�ʂ肾�����Ƃ��������������ɉe�����܂���B�܂��ARPI��PPI���ǂ�����A�w�W���\�O��10���Ԃ̕������ǂ���ɂȂ邩�킩��܂���B

���̌��ʁA3���1��`4���1����x�́A�O�ʁE�s��\�z�E���\���ʂƖ��W�Ȏ���ƂȂ��Ă��܂��܂��B - �w�W���\�O����傫�������������ŁA�w�W���\��͈ȑO������肵�Ĕ������傫���w�W�ł��B�w�W���\����1�����̒��˂�16�`45pips�̊Ԃɉߋ�71�������܂�A����11�����l����22pips�ȉ��ɉߋ�62�������܂��Ă��܂��B

�ߋ��̌X���Ɋ�Â���̓I�Ȏ�����j�͇V�ߖ����ɋL�ڂ��Ă��܂��B

�{�w�W�Ɋւ�������Ə�L���_�̘_�����ȉ��Ɏ����܂��B

�T.�w�W����

�ȉ��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�y1.1 �w�W�T�v�z

���̎�v���ł�CPI�ERPI�EPPI��ʁX�ɔ��\���܂����A�p���͓����ɔ��\���Ă��܂��B

CPI�͏���҂̐��i�E�T�[�r�X�w�����i���w�����������̂ł��BRPI�́i�������茾���jCPI�ɏZ�����������w���ŁACPI�������l�������Ȃ�܂��BPPI�͐��Y�҂̏o���i���w�����������̂ł��B�����āA�R�A�w���͉��i�ϓ��̌������G�l���M�[�E�H�i�E�^�o�R�E�A���R�[�������������l���w���Ă��܂��B

�G�l���M�[�E�H�i�͂킩��܂����A�^�o�R�E�A���R�[���ނ����O�Ƃ����̂��p���Ɠ��ŗ��R���킩��܂���B

�{�w�W�̈Ӌ`�́ABOE�i�p����j�̋��Z����ɉe����^���邱�Ƃ��ƌ����Ă��܂��BBOE�͔N2���ȏ�Ƃ����C���t���^�[�Q�b�g��ݒ肵�Ă��邽�߂ł��B���̃^�[�Q�b�g�Ƃ�CPI�O�N��̂��Ƃł��B���������A�ߋ���BOE���Z�����ύX���ƌ���ׂă^�[�Q�b�g�ɑ����т����p���͌��o���Ȃ��C�����܂��B

�Ⴆ�A2011�N���ɂ�CPI�O�N�䂪5.2���ɒB���Ă��ABOE�͐��������ύX���܂���ł����B�����̐��������0.5���ł����B���̌�A�u���O�W�b�g���[���2016�N8����BOE�͐��������0.25���ɉ����܂����B���̂Ƃ���CPI�O�N���0.6���ł����B2017�N11���ɐ��������0.50���Ɉ����グ���Ƃ���CPI�O�N���3.1���ł����B

�܂�A���̊Ԃɐ����ύX���Ȃ��������Ƃ������ύX�������Ƃ��A�C���t���^�[�Q�b�g�Ȃ�ĊW�Ȃ�������ł��B�ߋ��̌X�����������A����ȃ^�[�Q�b�g�����D�悷�ׂ�����Ɋ�Â���BOE�͋��Z�����ύX���Ă���悤�ł��B����Ȃ̂ɁA�{�w�W���\�O��̉���L���̑����́A�����w�W�̗ǂ��������X�̋��Z����̌��ʂ��Ɨ��߂Ă��邱�Ƃ������悤�ł��B

�����������ɉe�����Ȃ��Ƃ͌����܂���B����ǂ��A�ߋ���BOE�����ύX�́A�������C���t���^�[�Q�b�g�����E������������x�ƈ�т����W�����o���܂���B����ł��A��L�ڏq���锽�����͂��������A�{�w�W���ʂ����Z����ɗ��ނƌ��Ȃ��āA���������ƒ��x��������ł������Ƃ��K�v�ł��B

�y1.2 �w�W���ځz

�O����E�O�N��E�R�A�O�N��̎s��\�z�Ɣ��\���ʂ̐��ڂ����}�Ɏ����܂��B

�O����i���j�͖��N1���Ɉ������܂��B

�O�N��i���j��2015�N11���W�v���ȍ~�v���X�]�����A2018�N11���W�v���Ł{3.1���܂ŏ㏸���A���̌�͍��������ł��ቺ���Ă��܂��B

�R�A�O�N��i���j�̏㏸�́A2015�N6���W�v�����{�g���Ɏn�܂�A2016�N10���W�v������㏸���������A2017�N8���W�v���`2018�N1���W�v���܂ł��{2.7���̃s�[�N�ɒB���Ă��܂��B

�y1.3 �w�W���ʗǔ۔�����@�z

���O���ق́A�O�N��̎��O���فA�Ƃ������ʎ���p���܂��B

���̔��ʎ��̉��̕����i�v���X���z���A�}�C�i�X���A���j�ƒ��O10-1�����̕�����v����45���ł��B

���ɁA���㍷�ق́A2✕�O����̎��㍷�ف{1✕�O�N��̎��㍷�فA�Ƃ������ʎ���p���܂��B

���̔��ʎ��̉��̕����ƒ���1�����̕�����v����69���ł��B�{�w�W�́A�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɂ��Ȃ�f���ɔ������܂��B

�����āA���ԍ��ق́A�R�A�O�N��̎��ԍ��فA�Ƃ������ʎ���p���܂��B

���̔��ʎ��̉��̕����ƒ���11�����̕�����v����56���ł��B

RPI��PPI�́ACPI���s��\�z�ʂ肾�����Ƃ��������������ɉe�����Ȃ����߁A���ʎ��Ɋ܂݂܂���B�܂��ARPI��PPI���ǂ�����A�w�W���\�O��10���Ԃ̕������ǂ���ɂȂ邩�킩��܂���B

RPI��PPI�ʎ��Ɋ܂܂Ȃ����ʁA���O���ق�0�łȂ��������Ƃ�31��i�L����67���j�A���㍷�ق�0�łȂ��������Ƃ�35��i��78���j�A���ԍ��ق�0�łȂ��������Ƃ�34��i�L����76���j�ł��B

�y1.4 �w�W��v�����́z

���}��EURGBP�̌����I�l�̐��ڂł��B

�傫�ȏ㉺����EURGBP��CPI�O�N��͎��Ă���ɂ���A�����̏㉺���ƂȂ�Ɨ��҂͈Ⴂ�܂��B���ɍŋ߂́A�����I�l�Ō������قڈ��ł��B���͑�����GBP����GBP����CPI�̏㉺���ƈ�v����͂�����܂���B

�U.��������

���͂́A�������x�̑傫�����������グ����@�ƁA�����������������グ����@�ƁA�w�W���\��̒��x���������������\�����Ȃ����A�ɂ��čs���܂��B

�y2.1 �����T�v�z

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�Ƃ��̕��z�����\�ɓZ�߂Ă����܂��B

�w�W���ʂɍł��f���ɔ����������Ȓ���1�����������͉ߋ����ς�30pips�ł��B�傫����������w�W�ł��B

�������E�l���̕��z������ƁA�w�W���\��̔��������ϒl��2�{���邱�Ƃ����̎w�W��葽���悤�ł��B

�y2.2 ���Ԑ��ځz

2015�N�ȍ~�̔������ϒl�̐��ڂ����}�Ɏ����܂��B

�S�̓I�ɂ͈ȑO�����т��Ĕ������傫�Ȏw�W�ł��B2018�N�͂قډߋ����ςƓ����x�̔����ƂȂ��Ă��܂��B

����A�������Ԃ̎w�W���ق����}�Ɏ����܂��B

�E�[�̑S���ς��������������B���㍷�ق��ł��������A�w�W���ڂ̊��Ɏs��\�z�̐��x���������Ƃ��킩��܂��B

�y2.3 �ʔ������́z

�ʔ������͂́A�����������Ғl���d�����Ď�����邽�߂̕��͂ł��B�����I�Ƃ͌�������̂́A�Ⴆ�A�s�������Ă������Ɠ��������Ŏ���𑱂���s�������K�{�ł��B

�����̎w�W�ł́A���㍷�قƒ���1�����̕�����v���������Ȃ肪���Ȃ��Ƃ��킩���Ă��܂��B������v������������A�w�W���ʂ̗ǂ����������O�ɕ��͂���Ӌ`������܂����A�����łȂ���Ύ��O�Ɏw�W���ʂ̗ǂ������͂��Ă��A������s����Ŗ��ɗ����܂���B

�܂��A���㍷�ق̑傫���ƒ���1�����l�������I�i���ւ������j�ɂȂ�w�W�͌����Ă��܂��B���ւ������قǁA�w�W���\��ɒnj��𑱂���ׂ����t����ɓ]����ׂ����Ƃ������f�̊m�x�����܂�܂��B

���}�́A���㍷�فi�����j�ƒ���1�����I�l�i�c���j�̊W�������Ă��܂��B

���㍷�ق�������ł���A�f���ɔ������Ȃ����Ƃ����邱�Ƃ��킩��܂��B

���ɁA����1�����I�l�i�����j�ɑ��钼��11�����i�c���j�����}�Ɏ����܂��B

����1�������z���ł���A���ł���20pips�����̂Ƃ��́A���]�������Ƃ������nj��ł��܂���B

�y2.4 �������́z

�������͂́A�������Z���Ԏ���ŏ������d�����邽�߂̕��͂ł��B���x����ɂ����A��r�Ώۓ��m�̑召�W�������v���������ɒ��ڂ��܂��B����ǂ��A���m�⑹�̃^�C�~���O������Ȃ��ƁA���͌��ʂ��������Ȃ��Ƃ������_������܂��B

���̕��͂ɂ́A�w�W��v��������������v��������p���܂��B�Ƃ��ɁA���x�╽�ϒl����ɂ����A��������v�����݂̂��������͂ł��B

�w�W��v�����͂́A���O���فE���㍷�فE���ԍ��قƂ������e���ق̕����i�v���X���z���ɑΉ��A�}�C�i�X���A���ɑΉ��j���A���������̂ǂꂾ����v�������ׂĂ��܂��B������v�����͂́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

���O���ق͉ߋ��v���X����71���A�ƕ肪����܂��B����1�����Ƃ̕�����v����71���ƂȂ��Ă���A�s��\�z���O�ʂ��ǂ���Ηz���A������ΉA���ɂȂ肪���ł��B

���㍷�قƒ���1�����̕�����v����69���ŁA���\���ʂ̎s��\�z�ɑ���ǂ������ɑf���ɔ����������ł��B

���O10-1�����͉ߋ��z������68���A���O1�����͉ߋ��A������74���A�ƕ肪����܂��B

����1�����ƒ���11�����̕�����v����66���ŁA���܂荂�������ł͂���܂���B

���ɁA������������p���āA�ߋ����\��ɔ�����L�������ۂ��ׂĂ��܂��B����1�����ƒ���11�����̒������m�E�l�����m���ׂ܂��B���̕��͂��A�ǂ̒��x������L����������ɂ����A������L�������������グ�Ă��܂��B

����1�����ƒ���11�����̕�����v����66���ł��B����66���̕�����v���ɁA����11��������������1�����������Ĕ�����L�������Ƃ�76���ł��B

������v���������A������L���Ă���̂�����A���������������m�F�����瑁���nj��J�n�ł��B

����1�����ƒ���11�����̏I�l���m���ׂ�ƁA�w�W���\����1�����o�߂��Ă��̌��������L�������Ƃ�32���ł��B�ނ���A�w�W���\����1���o�߂���ƁA����1�����̒l����������蔽�]�������Ƃ̕��������A�t����̕����ǂ������ł��B

�y2.5 ���͌��_�z

- �����͈ȑO����傫�����̂́A���㍷�ق̑傫���Ƃ̑��ւ͂��܂茩���܂���B�P�ɔ������傫���Ƃ��������܂���B

- ���������͑S�̓I�ɑf���Ȃ��̂́A���㍷�ق̑召�Ɋւ��Ȃ��f���ɔ������Ȃ����Ƃ�����܂��B

- �w�W���\����1�����߂���ƁA���̂܂ܔ�����L�����Ƃ��A����1�����̒l����������蔽�]���邱�Ƃ������悤�ł��B����1������20pips�����̂Ƃ��͓��ɂ����ł��B

�V.������j

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������A���ꂼ��̊��Ԃ̎�����j��Z�߂Ă����܂��B

�y3.1 ���O10-1�����z

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����́A�ߋ����ϒ�����13pips�A�ߋ����ϒl����8pips�ł��B������13pips�Ƃ������Ƃ͑��̕��ϓI�Ȏw�W���\����̔����Ɠ����x�������܂��B���ՂɃ|�W�V���������ׂ��ł͂���܂���B

����10-1�����̕����͉ߋ��z������68���ɒB���Ă��܂��B����ǂ��A2018�N�ɓ����Ă���͗z����4��A�A����5��ƂȂ��Ă��܂��B���܁A�ߋ��z�����̓A�e�ɂł��܂���B

�y3.2 ���O1�����z

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

���O1�����̉ߋ����ϒ�����9pips�A�ߋ����ϒl����6pips�ł��B�z������3�`6pips�̋t�q�Q���`�����邱�Ƃ������悤�ł��B

���O1�����̕����͉ߋ��A������74���ł��B

�w�W���\��1�E2���O�ɗz������3pips�ȏ㒵�˂���V���[�g���I�[�_�[���A3�`6pips�𗘊m�^���̖ڈ��ɂ��Ă����A�N�Ԃ�ʂ��ĕ����邱�Ƃ͂Ȃ��ł��傤�B

���ӂ��ׂ����Ƃ́A���̂܂ܔ��\�������ׂ��Ȃ����Ƃł��B���O1�����ƒ���1�����̕�����v����48���ŁA�w�W���\����̔����̑傫�����l������A�A�e�ɏo����m���ł͂���܂���B

�y3.3 ����1�����z

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

����1�����͉ߋ����ϒ�����30pips�A���l����20pips�ł��B���ϓI�ȃq�Q�̒�����10pips�ɂ��B���Ă���A�nj��J�n�̃^�C�~���O�ɂ͋C��t���Ȃ��Ɩ߂��ł���܂��B

����1�����͎��O���قƂ̕�����v����71���ł��B�w�W���\���O�Ɏ��O���قƓ��������Ƀ|�W�V���������A�w�W���\����̒��˂ŗ��m�^�����ł��B���m�^���̖ڈ��́A20pips�O��ɂ��Ă����Ηǂ��ł��傤�B

�܂��A���O10-1������20pips�ȏ㒵�˂��Ƃ��ɒ���1�������������ɔ����������Ƃ�71���A���O1������10pips�ȏ㒵�˂��Ƃ��ɂ��̋t�����ɒ���1�����͔����������Ƃ�62���ł��B�A���A��������܂����ᐔ�����Ȃ����߁A���܂萄���ł��܂���B

�ϋɓI�ɒnj�����ɂ́A����1�����ƒ���11�����Ƃ̕�����v����66���ŁA���܂�A�e�ɏo���Ȃ������ł��i����ł��ق�3���2�������ł��j�B����66���̕�����v���ɒ���11��������������1���������������Ƃ�76���ł��B�w�W���\����̏����������������Ă���nj�����ɂ͏��������Ȑ����ł����A�w�W���\����1�E2�����x�Ȃ�nj����Ă��ǂ��ł��傤�B

�nj��́A����������16pips�ȉ��̂Ƃ��J�n���āA10�`15pips���x�𗘊m�̖ڈ��Ƃ��A10pips��ڈ��ɂ��Ă����Ɨǂ��ł��傤�B�A���A���̃|�W�V�����͎w�W���\����1�����߂��Ē���������������܂���B

�y3.4 ����11�����z

�Ō�ɁA����11�����̎n�l����[�\�N�������}�Ɏ����܂��B

����11�����̉ߋ����ϒ�����37pips�A�l���̂����22pips�ł��B���ϓI�ȃq�Q�̒�����15pips�����邱�Ƃ܂���ƁA��肭�㉺���ɏ�邱�Ƃ���ł��B

�w�W���\����1�����߂���ƁA����1�����I�l���Ē���11�����I�l��������L���Ă������Ƃ�32���i3���1��j��������܂���B�t�Ɍ����A����1���������̃s�[�N�t�߁i30pips�t�߁j���A����1�����I�l���t���Ă��璼��1�����I�l���Ĕ�����L���Ă���Ƃ��ɋt�������������������҂������ł��B

�A���A�t����͒Z���Ԏ������{�ŁA���ꂾ���ɗ��m�E���̖ڈ���������������ł����܂��傤�B���m�E���Ƃ���5pips���x�ƌ�����ł����܂��傤�B

�y3.5 ���j���_�z

- ���O1�����́A�w�W���\��1�E2���O�ɗz������3pips�ȏ㒵�˂���V���[�g���I�[�_�[���A3�`6pips�𗘊m�^���̖ڈ��ɂ��܂��B

- �w�W���\���O�Ɏ��O���قƓ��������Ƀ|�W�V���������A�w�W���\����̒��˂ŗ��m�^���ł��B�w�W���\����̒��˂ŗ��m�^���ł��B

- ����Ƃ͕ʂɁA���O10-1������20pips�ȏ㒵�˂��Ƃ��͎w�W���\���\���O�ɓ��������Ƀ|�W�V�������I�[�_�[���܂��B�w�W���\����̒��˂ŗ��m�^���ł��B

- �nj��́A����������16pips�ȉ��̂Ƃ��J�n���āA10�`15pips���x�𗘊m�̖ڈ��Ƃ��A10pips��ڈ��ɂ��Ă����Ɨǂ��ł��傤�B�A���A���̃|�W�V�����͎w�W���\����1�����߂��Ē���������������܂���B

- ����1���������̃s�[�N�t�߁i30pips�t�߁j���A����1�����I�l���t���Ă��璼��1�����I�l���Ĕ�����L���Ă���Ƃ��́A�t���肵�������������҂������ł��B�A���A�t����͒Z���Ԏ������{�ŁA���ꂾ���ɗ��m�E���̖ڈ���������������ł����܂��傤�B���m�E���Ƃ���5pips���x�ƌ�����ł����܂��傤�B

�W. ���͌��_

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

���������܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

- ���̎�v���ł�CPI�ERPI�EPPI��ʁX�ɔ��\���܂����A�p���͓����ɔ��\���Ă��܂��B�w�W���\��̔��������́ACPI�O���䁄CPI�O�N��A�̏��ɁA�s��\�z�Ƃ̍��ق̑傫���ƕ����̉e�����܂��B

- RPI��PPI�́ACPI���s��\�z�ʂ肾�����Ƃ��������������ɉe�����܂���B�܂��ARPI��PPI���ǂ�����A�w�W���\�O��10���Ԃ̕������ǂ���ɂȂ邩�킩��܂���B

���̌��ʁA3���1��`4���1����x�́A�O�ʁE�s��\�z�E���\���ʂƖ��W�Ȏ���ƂȂ��Ă��܂��܂��B - �w�W���\�O����傫�������������ŁA�w�W���\��͈ȑO������肵�Ĕ������傫���w�W�ł��B�w�W���\����1�����̒��˂�16�`45pips�̊Ԃɉߋ�71�������܂�A����11�����l����22pips�ȉ��ɉߋ�62�������܂��Ă��܂��B

�X. �ߋ�����

���\�́A�K�X�A�ŐV�̂��̂ɍ��ւ����s���Ă����܂��B

������т́A���̕��͂ɋL�ڕ��j�ɉ����Ď��ۂɎ�����s�������ʂ�����Z�߂Ă��܂��B���ۂɎ���������ʈȊO�́A�Ⴆ���O���j���Ó��������Ƃ��Ă������ɂ͊܂݂܂���B�܂��A���O���j�ɋ����Ă��Ȃ�����i���j�O����j�̐��т́A���̕\�ɂ͊܂߂Ă��܂���B

���ۂ̎���́A�Ⴆ���ʓI�ɗz���������Ƃ��Ă��I�l1�b�O�܂Œ����A�����ւ̃q�Q�������ƌ`�����Ă����肵�܂��B�����������ꍇ�A���O�̂��̊��Ԃ̎�����j�������O���������V���[�g���������A�킩��܂���B���ۂ̎���ŗ��m�ł�������������Ȃ������������������Ȕ������ƌ����܂��B�����āA���j�O����������Ɋ܂߂�ƁA���O���̗͂L������������ł��Ȃ��Ȃ��Ă��܂��܂��B

������j�̋L�q���A�����₷���E���͌��ʂ�������ɂ����E���ȍٗʕ������킩��悤�ɁA�i���E���P���Ă�����������܂���B�L�q�͂�����߉߂��Ă���������܂������܂���B���̌��ˍ���������̂ŁA���s���낵�Ă��܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

�L����FX��Ђł����A�X�v���b�h�͐V��FX��ЂɈ��������Ȃ��ŋ������ł��B

�����J�ݎ��̃L���b�V���o�b�N�����łȂ��A����ʂɉ������L���b�V���o�b�N��H�i�v���[���g������_�������ł��B

�L���ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 19:00| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

11��13���o�ώw�W�i���ʌ��؍ρj

�_�E�͑傫�������A�ĕ��哝�̂��������Ă��܂��BJPY��USD�������Ă���VIX��20���ŁA�I���O�̃��X�N�I�t�ɖ߂����݂����ł��B

���T�͖{������p���w�W���\���ٗp�E�����E�����Ƒ����܂��B��������傫����������w�W�Ȃ̂ŁA������GBP�������������錋�ʂ��ł����Ȏw�W��T���Ă��܂��B

�{���́A

18:30�@9���E10���W�v���p���ٗp���v

19:00�@11���W�v���ƍ�ZEW�i��������

�����\����܂��B

�p���ٗp���v�́A���������w�W�ł��B���\�O�͎��Ɨ��̎��O���قɁA���\��͕��Ϗ����Ǝ��Ɨ��̎��㍷�قɒ��ڂ��܂��傤�B

�s��\�z�i�O�ʁj

�E���Ϗ����i�܃{�[�i�X�j�O�N��{3.0���i�{2.7���j

�E���Ɨ�4.0���i4.0���j

���Ɨ��s��\�z�͑O�ʂƓ��l�̂��߁A���O���ٔ��ʎ��̉���0�ƂȂ�܂��B�s��\�z�͔��\�܂ʼn�������邱�Ƃ�����̂ŁA�w�W���\�O�ɂ�����x�m�F���܂��傤�B

�Ȃ��A��14�����\�\���CPI�O�N��s��\�z�́{2.5���i�O��{2.4���j�ł��B�ŐV�̎������������݂́A���Ϗ����O�N��̎��O���ف[CPI�O�N��̎��O���فA�ƂȂ�܂����A���̎��̉��ƒ��O10-1�����̕����ɂ͑��ւ�����܂���B�ŐV�������������݂ƒ���1�����̑��ւ��F�߂���̂́A���Ϗ����O�N��̎��㍷�ف[CPI�O�N��̎��O���فA�ł��B

�ߋ��������Ϗ������^�l��pips�i2018�N����pips�j�FGBPJPY

�E���O10-1����14�^11�i14�^9�j

�E����1����29�^21�i24�^19�j

�E����11����38�^26�i35�^24�j

�����̎w�W��2018�N�ɓ����Ă���̔����͏������Ȃ��Ă��܂����A�{�w�W�͈Ⴂ�܂��B�w�W���\�O����A���傻����̕č��w�W���傫�������̂ł����ӂ��������B

�ߋ��X���Ɋ�Â�������j

�E���O10-1�����͎��O���قƋt�����ɃI�[�_�[���A���m�^���̖ڈ���10pips�ł��B���O���ق�0�̂Ƃ��͎���������킹�܂��B

�E���O1�����͎��O���قƓ���������3pips��_���A�w�W���\��5�b�O�ɂ̓|�W�V�����������Ă����܂��傤�B���O���ق�0�̂Ƃ��͎���������킹�܂��B

�E���O1����������10pips�ȏ�ɒB������A�w�W���\�O�ɂ���Ƃ͋t�����ɃI�[�_�[���A�w�W���\����̒��˂ŗ��m�^���ł��B�A���A����1�����������̉ߋ����ς�30pips�߂�����܂��B�����̊o��͂��Ă����܂��傤�B

�E�w�W���\����̒nj��͒Z���Ԃ��ǂ��ł��傤�B���ɒ��˂Ă���nj����邱�ƂɂȂ�̂ŁA���܂�~����Ȃ����Ƃ��̐S�ł��B�������������Ƃ��͔�����L���Ȃ����Ƃ������w�W�ł��B

�E�Ēnj����s���̂́A���㍷�ق��v���X����2�����̂Ƃ��A���邢�́A����1�����l����20pips�ȏ�̂Ƃ��ł��B���ɒ���1������20pips���������Ă���Ēnj����s���͕̂s��������܂��B�ł��A���m�^���̖ڈ�5pips�Ƃ���ƁA����1�����l��20pips�ȏ�ōĒnj����s�������A��20pips�����ōĒnj����s���Ƃ���菟�����҂��܂��B

�E����1����������40pips�ɒB������Ēnj����A����11�����I�l�������̗��m��_���܂��B�u��������ǂ��v�ׂ�臒l���A����1��������40pips�t�߂ɂ���܂��B�������傫���Ƃ��̒nj��̂��߁A���l�߂��Ńi���s����1�����e���邩�A���l�߂��ő���\�ߌ��߂Ă����������ǂ��ł��傤�B�A���A�i���s�����{���̑��͊m���ɍs���悤�ɂ��܂��傤�B

�ƍ�ZEW�i���������́A�����̎w�W����Ŋ��Ҏw���ɒ��ڂ��W�܂�悤�ɗU������Ă��܂��B����ǂ��A�w�W���\����̔��������Ƃ̈�v���������̂͌����w���̕��ł��B�����w���̎��㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v����66���ł��B���Ҏw���̂����56���ł��B

�s��\�z�i�O�ʁj

�E���Ҏw����24.2�i��24.7�j

�E�����w���{65.0�i�{70.1�j

�ߋ��������ϒ����^�l��pips�i2018�N����pips�j

�E���O10-1����7�^4�i6�^2�j

�E����1����7�^5�i6�^4�j

�E����11����13�^8�i13�^8�j

�ŋ߁i2018�N�j�̔����͏������Ȃ��Ă��܂��B

�ߋ��X���Ɋ�Â�������j

�E���O1�����̓V���[�g���I�[�_�[���܂��B

�E����1�����́A���O10-1������10pips�ȏ㒵�˂��Ƃ��́A�w�W���\���O�ɂ��̕����ɃI�[�_�[���܂��B���˂Ȃ�������w�W���\���O�ɒ��O1�����Ƌt�����Ƀ|�W�V�������I�[�_�[���A���\����̒��˂ŗ��m�^���ł�

�E�nj��͏��������������m�F�����瑁���nj��J�n�ł��B

�E�Ēnj��́A���O10-1������10pips�ȏ㒵�˂���A����1�����I�l�������i�K�ŁA�t������I�[�_�[���܂��B

�ȉ��A11��13��23�����ɒNjL���Ă��܂��B

�p���ٗp���v�́A�\�z�ɑ������A�O��ɑ����P�A�ƂȂ�܂����B�����͉A���ł����B

������ʂ����\�ɓZ�߂܂��B

�w�i�����F�̗�͕��j�O����ł��B

�{�u���O�J�n�ȍ~�̖{�w�W������т����\�ɓZ�߂Ă����܂��B�����1��������3000�~���̗��m�ł������A���̂قƂ�ǂ͕��j�O������������߁A����͂��̐��ѕ\�ɂ͊܂߂Ă��܂���B

ZEW�́A�p���ٗp���v��GBP�ǂ��ɒ��͂��Ă������߁A������Ă��܂���i�ǂ���ZEW�̔����͏������A�Ǝv���Ă�������j�B

�w�W���ʂ͈������������̂́A�����͔��\�Ɠ����ɉA�����ɒ��˂����̂̐��b��ɂ͖߂��n�߁A����1�����͗z���ŏI���܂����B���������A��͂�ߋ��̌X���ʂ�A�����ɂ܂��A�����ɓ]���܂����B

�w�W���\�������ׂ��|�W�V�����́A���O1�����Ƌt�����ɃI�[�_�[�Ȃ̂Ń����O�����Ă��Ȃ�������܂���B����ǂ��A��L�̂悤�ɉA�����ւ̒��˂͐��b�Ԃ����ŁA���̊Ԃɑ����邱�ƂɂȂ��Ă����Ǝv���܂��B����Ĕ���́u✕�v�ł��B

�nj����j�́A����1�������z�����������Ƃ���u�Z�v�ɂ��v���܂��B���������A��L�̂悤�ɐ��b�Ԃ����̉A�����ւ̒��˂̍Œ��ɒnj����Ă�����A1���߂��܂ʼnA�����ɍĔ��]���Ă��Ȃ��̂Łu✕�v�ł��B���̕��j�ł͏��ĂȂ������Ǝv���܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�����ő勉�̌l���������^���T�[�o�[�w�����|�b�v�I�����^���T�[�o�[�x�́A���z100�~�i�Ŕ��j�`�ŗe�ʍő�400GB�I������������������Ȃ��A��l�CWordPress�̊ȒP�C���X�g�[��/�E�F�u���[���[�ȂNj@�\�����ځI���L/�Ǝ�SSL���o�b�`���Ή��ŃZ�L�����e�B������S�I

�������A�I�����C���}�j���A����C�u�`���b�g�ȂǁA�[�������T�|�[�g�ŏ��S�҂̕��ł����S�ł��B�����̂��������Ԃ�10���Ԃ���܂��̂ŁA�܂��͂��C�y�ɂ����p���Ă݂Ă��������ˁI

�������|�b�v�I�����^���T�[�o�[�͂�����

���T�͖{������p���w�W���\���ٗp�E�����E�����Ƒ����܂��B��������傫����������w�W�Ȃ̂ŁA������GBP�������������錋�ʂ��ł����Ȏw�W��T���Ă��܂��B

�[�[�[��€����A$�[�[�[

�{���́A

18:30�@9���E10���W�v���p���ٗp���v

19:00�@11���W�v���ƍ�ZEW�i��������

�����\����܂��B

�[�[�[��€����A$�[�[�[

�p���ٗp���v�́A���������w�W�ł��B���\�O�͎��Ɨ��̎��O���قɁA���\��͕��Ϗ����Ǝ��Ɨ��̎��㍷�قɒ��ڂ��܂��傤�B

�s��\�z�i�O�ʁj

�E���Ϗ����i�܃{�[�i�X�j�O�N��{3.0���i�{2.7���j

�E���Ɨ�4.0���i4.0���j

���Ɨ��s��\�z�͑O�ʂƓ��l�̂��߁A���O���ٔ��ʎ��̉���0�ƂȂ�܂��B�s��\�z�͔��\�܂ʼn�������邱�Ƃ�����̂ŁA�w�W���\�O�ɂ�����x�m�F���܂��傤�B

�Ȃ��A��14�����\�\���CPI�O�N��s��\�z�́{2.5���i�O��{2.4���j�ł��B�ŐV�̎������������݂́A���Ϗ����O�N��̎��O���ف[CPI�O�N��̎��O���فA�ƂȂ�܂����A���̎��̉��ƒ��O10-1�����̕����ɂ͑��ւ�����܂���B�ŐV�������������݂ƒ���1�����̑��ւ��F�߂���̂́A���Ϗ����O�N��̎��㍷�ف[CPI�O�N��̎��O���فA�ł��B

�ߋ��������Ϗ������^�l��pips�i2018�N����pips�j�FGBPJPY

�E���O10-1����14�^11�i14�^9�j

�E����1����29�^21�i24�^19�j

�E����11����38�^26�i35�^24�j

�����̎w�W��2018�N�ɓ����Ă���̔����͏������Ȃ��Ă��܂����A�{�w�W�͈Ⴂ�܂��B�w�W���\�O����A���傻����̕č��w�W���傫�������̂ł����ӂ��������B

�ߋ��X���Ɋ�Â�������j

�E���O10-1�����͎��O���قƋt�����ɃI�[�_�[���A���m�^���̖ڈ���10pips�ł��B���O���ق�0�̂Ƃ��͎���������킹�܂��B

�E���O1�����͎��O���قƓ���������3pips��_���A�w�W���\��5�b�O�ɂ̓|�W�V�����������Ă����܂��傤�B���O���ق�0�̂Ƃ��͎���������킹�܂��B

�E���O1����������10pips�ȏ�ɒB������A�w�W���\�O�ɂ���Ƃ͋t�����ɃI�[�_�[���A�w�W���\����̒��˂ŗ��m�^���ł��B�A���A����1�����������̉ߋ����ς�30pips�߂�����܂��B�����̊o��͂��Ă����܂��傤�B

�E�w�W���\����̒nj��͒Z���Ԃ��ǂ��ł��傤�B���ɒ��˂Ă���nj����邱�ƂɂȂ�̂ŁA���܂�~����Ȃ����Ƃ��̐S�ł��B�������������Ƃ��͔�����L���Ȃ����Ƃ������w�W�ł��B

�E�Ēnj����s���̂́A���㍷�ق��v���X����2�����̂Ƃ��A���邢�́A����1�����l����20pips�ȏ�̂Ƃ��ł��B���ɒ���1������20pips���������Ă���Ēnj����s���͕̂s��������܂��B�ł��A���m�^���̖ڈ�5pips�Ƃ���ƁA����1�����l��20pips�ȏ�ōĒnj����s�������A��20pips�����ōĒnj����s���Ƃ���菟�����҂��܂��B

�E����1����������40pips�ɒB������Ēnj����A����11�����I�l�������̗��m��_���܂��B�u��������ǂ��v�ׂ�臒l���A����1��������40pips�t�߂ɂ���܂��B�������傫���Ƃ��̒nj��̂��߁A���l�߂��Ńi���s����1�����e���邩�A���l�߂��ő���\�ߌ��߂Ă����������ǂ��ł��傤�B�A���A�i���s�����{���̑��͊m���ɍs���悤�ɂ��܂��傤�B

�[�[�[��€����A$�[�[�[

�ƍ�ZEW�i���������́A�����̎w�W����Ŋ��Ҏw���ɒ��ڂ��W�܂�悤�ɗU������Ă��܂��B����ǂ��A�w�W���\����̔��������Ƃ̈�v���������̂͌����w���̕��ł��B�����w���̎��㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v����66���ł��B���Ҏw���̂����56���ł��B

�s��\�z�i�O�ʁj

�E���Ҏw����24.2�i��24.7�j

�E�����w���{65.0�i�{70.1�j

�ߋ��������ϒ����^�l��pips�i2018�N����pips�j

�E���O10-1����7�^4�i6�^2�j

�E����1����7�^5�i6�^4�j

�E����11����13�^8�i13�^8�j

�ŋ߁i2018�N�j�̔����͏������Ȃ��Ă��܂��B

�ߋ��X���Ɋ�Â�������j

�E���O1�����̓V���[�g���I�[�_�[���܂��B

�E����1�����́A���O10-1������10pips�ȏ㒵�˂��Ƃ��́A�w�W���\���O�ɂ��̕����ɃI�[�_�[���܂��B���˂Ȃ�������w�W���\���O�ɒ��O1�����Ƌt�����Ƀ|�W�V�������I�[�_�[���A���\����̒��˂ŗ��m�^���ł�

�E�nj��͏��������������m�F�����瑁���nj��J�n�ł��B

�E�Ēnj��́A���O10-1������10pips�ȏ㒵�˂���A����1�����I�l�������i�K�ŁA�t������I�[�_�[���܂��B

�ȏ�

�ȉ��A11��13��23�����ɒNjL���Ă��܂��B

�y���㌟�z

�p���ٗp���v�́A�\�z�ɑ������A�O��ɑ����P�A�ƂȂ�܂����B�����͉A���ł����B

������ʂ����\�ɓZ�߂܂��B

�w�i�����F�̗�͕��j�O����ł��B

�{�u���O�J�n�ȍ~�̖{�w�W������т����\�ɓZ�߂Ă����܂��B�����1��������3000�~���̗��m�ł������A���̂قƂ�ǂ͕��j�O������������߁A����͂��̐��ѕ\�ɂ͊܂߂Ă��܂���B

�[�[�[��€����A$�[�[�[

ZEW�́A�p���ٗp���v��GBP�ǂ��ɒ��͂��Ă������߁A������Ă��܂���i�ǂ���ZEW�̔����͏������A�Ǝv���Ă�������j�B

�w�W���ʂ͈������������̂́A�����͔��\�Ɠ����ɉA�����ɒ��˂����̂̐��b��ɂ͖߂��n�߁A����1�����͗z���ŏI���܂����B���������A��͂�ߋ��̌X���ʂ�A�����ɂ܂��A�����ɓ]���܂����B

�w�W���\�������ׂ��|�W�V�����́A���O1�����Ƌt�����ɃI�[�_�[�Ȃ̂Ń����O�����Ă��Ȃ�������܂���B����ǂ��A��L�̂悤�ɉA�����ւ̒��˂͐��b�Ԃ����ŁA���̊Ԃɑ����邱�ƂɂȂ��Ă����Ǝv���܂��B����Ĕ���́u✕�v�ł��B

�nj����j�́A����1�������z�����������Ƃ���u�Z�v�ɂ��v���܂��B���������A��L�̂悤�ɐ��b�Ԃ����̉A�����ւ̒��˂̍Œ��ɒnj����Ă�����A1���߂��܂ʼnA�����ɍĔ��]���Ă��Ȃ��̂Łu✕�v�ł��B���̕��j�ł͏��ĂȂ������Ǝv���܂��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

�����ő勉�̌l���������^���T�[�o�[�w�����|�b�v�I�����^���T�[�o�[�x�́A���z100�~�i�Ŕ��j�`�ŗe�ʍő�400GB�I������������������Ȃ��A��l�CWordPress�̊ȒP�C���X�g�[��/�E�F�u���[���[�ȂNj@�\�����ځI���L/�Ǝ�SSL���o�b�`���Ή��ŃZ�L�����e�B������S�I

�������A�I�����C���}�j���A����C�u�`���b�g�ȂǁA�[�������T�|�[�g�ŏ��S�҂̕��ł����S�ł��B�����̂��������Ԃ�10���Ԃ���܂��̂ŁA�܂��͂��C�y�ɂ����p���Ă݂Ă��������ˁI

�������|�b�v�I�����^���T�[�o�[�͂�����

�L���ȏ�

�^�O�F�p���ٗp���v,ZEW

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 06:59| Comment(0)

| TrackBack(0)

| 6. ����

2018�N11��12��

�p���ٗp���v���\�O���GBPJPY�������́i5���Łj

�p���ٗp���v�̎w�W���\�O��̔������͂ɂ́A

�@ �{�[�i�X���܂ޕ��Ϗ����O�N��

�i�ȉ��u���Ϗ����v�Ɨ��L�j

�A ILO�����W�v���Ɨ��i�ȉ��u���Ɨ��v�Ɨ��L�j�j

��p���܂��B���E�ҋ��t�Ґ� �̑ΑO�������i�ȉ��u�Ґ������v�Ɨ��L�j�͗p���܂���B

�{�e�́A�ߋ��̎w�W���ʂƔ��������̊W�͂��邱�Ƃɂ���āA�{�w�W���\�O���GBPJPY����ɖ𗧂��������o�����Ƃ��e�[�}�ł��B

�Ȃ��A���̕��͂̒����͈͂�2014�N12���W�v���`2018�N9���W�v���i���N10�����\���j��45�ł��B

�������ł͔��ʎ���ύX���܂����B

���_����q�ׂ܂��B�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

�ߋ��̌X���Ɋ�Â���̓I�Ȏ�����j�͇V�ߖ����ɋL�ڂ��Ă��܂��B

�{�w�W�Ɋւ�������Ə�L���_�̘_�����ȉ��Ɏ����܂��B

�ȉ��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

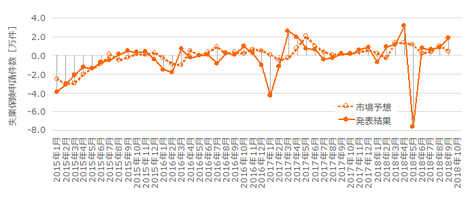

������������v���ł́A�ٗp���v���\����̔��������̎w�W���\�������傫���Ȃ�X��������܂��B

��v������̑����́A�@�I�~�b�V�����Ƃ��Čٗp�̍ő剻���ۂ���Ă��܂��B���̂��߁A�ٗp�Ґ��i���邢�͎��ƕی��\�������j�Ǝ��Ɨ������\�����ٗp���v�́A�����ɒ�������w�W�ƈʒu�t�����A�������傫���Ȃ肪���ł��B

����ǂ��A�������N�͌ٗp���v���ʂ̑��ʂ������n�߂܂����B��ٗp�҂̕��Ϗ����i�����j�������㏸������Ȃ��ƁA����i�o�ϐ����j�Ɍq����Ȃ����Ƃ��d������Ă��܂��B���̌��ʁA�ٗp�Ґ��̑����́A���ΓI�ɔ��������ւ̉e���͂���܂��Ă��܂��B�e���͂��Ȃ��Ȃ����̂ł͂Ȃ���܂����Ƃ����_�ŁA�w�W���ʂւ̉��߂���₱�����Ȃ�A���\��̃`���[�g�̓�������₱�����Ȃ��Ă��܂��B

�p���ٗp���v�ł����Ϗ����͒��ڂ���Ă��܂��B

��������ƃL���̗ǂ������ʼnp���̒��グ����̓I�ɃC���[�W����Ȃ�A��N�̔N��1200���i600���j�ɑ��Ē�����1���i2���j�㏸����ƁA���N�̌����͍�N��薈��1���~������Ƃ������Ƃł��B

�Ȃ��A���̐����͓��{�̃o�u�������i1990�N���j�̏�ԂƂقړ����ł��B

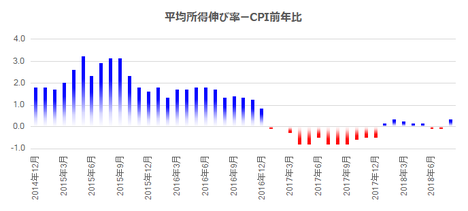

�p���ɂ����镽�Ϗ����ƕ����㏸�iCPI�O�N��j�̊W�����}�Ɏ����܂��B�c���́A�����W�v���̉ƌv�̎��������̐L�сi�����Ϗ������\�l�[CPI�O�N�䔭�\�l�j��\���Ă��܂��B

2016�N�ȑO�͉ƌv�̎��������̓v���X�������Ă������̂́A2017�N�ȍ~�͂��̊W���t�]���܂����B2018�N�ɓ����Ă���̓v���X�ɂȂ�����}�C�i�X�ɂȂ�������肵�Ă��܂���B�����̉���L���ł́A�������I�Ɏ������������Ɍ������Ƃ̗\�z�������悤�ł��B

���āA���������̑�����������̑����Ɍq����ƌ��Ȃ��l��������A�w�W���\����̔�������������ɏ]���͂��ł��B����ǂ��A�p���w�W���\�����ł́A���Ϗ����̑O�X���������\����Ă���A���CPI�O�N��̑O���������\����܂��B���Ϗ����O�X���������\�����Ƃ��ɂ́ACPI�O�N��̑O�����̎s��\�z���o�n�߂Ă��܂��B�`���[�g�͊��ɉߋ��̌��ʂɂ��Ă͐D���ςł��B

�Ȃ�A���Ϗ������\���_�ɂ����ẮA�O�X���W�v���̕��Ϗ������㍷�فi�����\���ʁ[�s��\�z�j�ƑO���W�v����CPI�O�N�䎖�O���فi���s��\�z�[�O�ʁj�̍����A�������������������ŐV�l�ƂȂ�͂��ł��B

���̊W�����}�Ɏ����܂��B

���̐}�́A�ٗp���v�ŎҐ��������Ϗ����ւ̊S�����܂����ŋ߂����łȂ��A�������ԑS�̂̒���1�����l���̕��z�������Ă��܂��B

���̐}����A�ŐV�̎��������̑������ٗp���v���\����̔��������ɈȑO����e�����Ă������Ƃ��ǂݎ��܂��B�Ґ������⎸�Ɨ��̔��\���ʂ̗ǂ��������A�����Ɋ܂܂�Ă��Ȃ����Ƃ��|�C���g�ł��B

�ߋ��̕��Ϗ����̐��ڂ��猩�Ă����܂��傤�B

���Ϗ����̎s��\�z�Ɣ��\���ʂ̊W�́A���s��\�z��ǂ��^�̋C�z������܂��B

�s��\�z��ǂ��^�Ƃ́A�s��\�z�̕������\����ɍs���Ă���̂ɁA�s��\�z�Ɣ��\���ʂ��O���t�Ƀv���b�g���Čォ�猩��ׂ�ƁA�s��\�z�̕������\���ʂ�ǂ�������悤�ɂȂ��Ă���悤�Ȍ^�������܂��B

�����Ă݂܂��傤�B

�v�����[���́A���\���ʂ��O�ʂ�艺�������^�オ�����Ƃ��ɁA�s��\�z�����\���ʈȏ�^�ȉ��Ȃ��1��ƃJ�E���g���܂��B���\���ʂƑO�ʂ����l�̏ꍇ�͌v���Ɋ܂߂Ȃ����Ƃɂ��܂��B

���}���������������B�s��\�z���Ԃ��u���v�̂Ƃ����A���̃��[���ɔ�����i��ǂ����Ă��Ȃ��j�h�b�g�ł��B

���ʂ́A45��̂����͂�3����O�i��ǂ��Ƃ͌����Ȃ���j������܂���B

�{���ɂ����������ĉ���Ȃ��Ă��A�o�ώw�W���\���ʂ��s��\�z������͂��Ȃ��^�����͂��Ȃ����A����قNJO���Ȃ��\�z�@������ł��傤���B

�����A�z�炵���āA�^�ʖڂɎw�W�̕��Ȃ���C���N���Ȃ��Ȃ��Ă��܂��悤�Șb�ł��B�ł��\���܂���BFX�ŏ����Ƃ������ړI�ł���A�C�M���X�l�̋������������������オ�邩�����邩���A��X�ɂ͗D�悷�ׂ����Ƃ�����̂ł��B

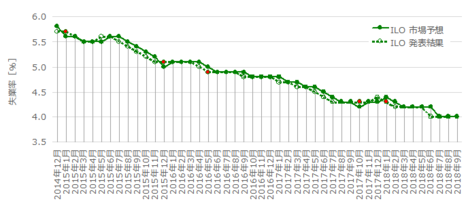

���Ɏ��Ɨ��̐��ڂ����Ă݂܂��傤�B

��̕��Ϗ����̂��ق炵�����͂Ɠ��l�ɁA�C�M���X�l����l�c�炸���Ƃ������ĊW����܂���B��X�ɂ�FX�ŏ��Ƃ��������ȏ����ȖړI������̂ł��B

������܂ł��Ȃ��A���Ɨ��̐��ڂ͎s��\�z��s�^�ł��B�Ȃ����A���Ɨ��͎s��\�z�قlj��P�^�������Ȃ����Ƃ�������ł��B

�����Ă݂�ƁA45��̂����͂�4����O�i��s�Ƃ͌����Ȃ���j������܂���B

�v�����[���́A���\���ʂ��O�ʂ�艺�������^�オ�����Ƃ��ɁA�s��\�z�����\���ʈȉ��^�ȏ�Ȃ��1��ƃJ�E���g���܂��B���\���ʂƑO�ʂ����l�̏ꍇ�͌v���Ɋ܂߂Ȃ����Ƃɂ��܂��B

��}�ɂ����āA�s��\�z���Ԃ��u���v�̂Ƃ����A���̃��[���ɔ�����i��s���Ă��Ȃ��j�h�b�g�ł��B

�Ō�ɁA���͑Ώۂł͂���܂��A�Ґ������ł��B

������܂��A�s��\�z��ǂ��^�ł��B

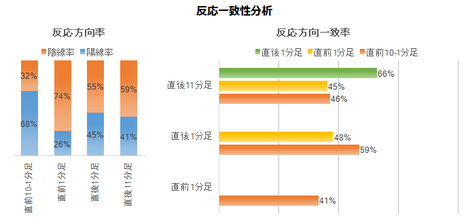

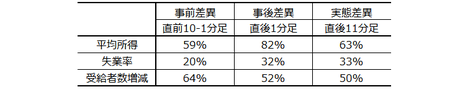

���Ϗ����E���Ɨ��E�Ґ��̂��ꂼ��ɂ��āA�e���قƊe���[�\�N���̕�����v�������߂܂��B���\1�s1��́A���Ϗ����ɂ��Ď��O���قƒ��O10-1�����̕�����v�����ߋ�59���������A�Ɠǂ݂܂��B

��\����A���Ϗ����͎��㍷�قƒ���1�����̑��ւ������A���Ɨ��͊e���قƊe���[�\�N���̑S�Ăɑ��ւ������A�Ґ������͎��O���قƒ��O10-1�����̑��ւ��������Ƃ��킩��܂��B

�����̂��Ƃ���A���O���ٔ��ʎ���

�Ƃ���ƁA���O10-1�����Ƃ̕�����v����20���i�s��v��80���j�ƂȂ�܂��B���Ɨ��̎s��\�z���O�ʂ���ω�����Ƃ��̂݁A���ʎ��͗L���ƂȂ�܂��B

���㍷�ٔ��ʎ��́A

�Ƃ��܂��B���̂Ƃ��A���㍷�ٔ��ʎ��̉��̕����ƒ���1�����͕�����v����85���ƂȂ�܂��B

���Ϗ��������̔��ʎ����Ɖߋ�11���㍷��0�ƂȂ�܂��i����s�\�p�x24���j�B���Ɨ������ʎ��ɉ����邱�ƂŁA���ʎ��̉���0���������Ƃ�5��Ɍ��点�܂��i����s�\�p�x11���j�B

���ԍ��ٔ��ʎ��́A

�Ƃ��܂��B

���ԍ��قƒ���11�����̕�����v����58�������Ȃ��A����Ȃ玖�㍷�قƒ���11�����̕�����v��74���̕����A�e�ɂȂ�܂��B

�{�e�ł͍s���܂���B

���͂́A�������x�̑傫�����������グ����@�ƁA�����������������グ����@�ƁA�w�W���\��̒��x���������������\�����Ȃ����A�ɂ��čs���܂��B

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�Ƃ��̕��z�����\�ɓZ�߂Ă����܂��B

�w�W���ʂɍł��f���ɔ����������Ȓ���1�����������͉ߋ����ς�29pips�ł��B�傫����������w�W�ł��B

�������E�l���̕��z������ƁA�w�W���\��̔��������ϒl��2�{���邱�Ƃ����̎w�W��葽���悤�ł��B

2015�N�ȍ~�̔������ϒl�̐��ڂ����}�Ɏ����܂��B

2015�N�͕ʊi�Ƃ��āA����ȍ~�����肵�Ĕ������傫���w�W�ł��邱�Ƃ��A���̐}����킩��܂��B

����2015�N�́A���㍷�فE���ԍ��ق��傫���������ߔ������傫�������A�ƍl�����܂��B

���O���ٔ��ʎ��͎��Ɨ���������Ȃ����߁A����0�̌��������Ȃ��Ă��܂��B

�ߋ����ςŎ��㍷��0.1�����蒼��1����7pips�A2018�N�͎��㍷��0.1�����蒼��1����10pips�̔����ƂȂ��Ă��܂��B

�ʔ������͂́A�����������Ғl���d�����Ď�����邽�߂̕��͂ł��B�����I�Ƃ͌�������̂́A�Ⴆ�A�s�������Ă������Ɠ��������Ŏ���𑱂���s�������K�{�ł��B

�����̎w�W�ł́A���㍷�قƒ���1�����̕�����v���������Ȃ肪���Ȃ��Ƃ��킩���Ă��܂��B������v������������A�w�W���ʂ̗ǂ����������O�ɕ��͂���Ӌ`������܂����A�����łȂ���Ύ��O�Ɏw�W���ʂ̗ǂ������͂��Ă��A������s����Ŗ��ɗ����܂���B

�܂��A���㍷�ق̑傫���ƒ���1�����l�������I�i���ւ������j�ɂȂ�w�W�͌����Ă��܂��B���ւ������قǁA�w�W���\��ɒnj��𑱂���ׂ����t����ɓ]����ׂ����Ƃ������f�̊m�x�����܂�܂��B

���}�́A���㍷�فi�����j�ƒ���1�����I�l�i�c���j�̊W�������Ă��܂��B

���㍷�ق���0.2�`0�̊Ԃ͑f���ɉA���Ŕ�������Ƃ͌����܂���B

���ɁA����1�����I�l�i�����j�ɑ��钼��11�����i�c���j�����}�Ɏ����܂��B

��A���i�Ԑ��j�̌X����1.15�ŁA���ϓI�ɂ͔�����L���Ă��邱�Ƃ��킩��܂��B�Ίp���i���ΐ��j������ƁA����1�������z���ł���A���ł���A�l��20pips�ȉ��̂Ƃ��́A����11���������]�����蒼��1�����̒l������������Ƃ������悤�ł��B

�������͂́A�������Z���Ԏ���ŏ������d�����邽�߂̕��͂ł��B���x����ɂ����A��r�Ώۓ��m�̑召�W�������v���������ɒ��ڂ��܂��B����ǂ��A���m�⑹�̃^�C�~���O������Ȃ��ƁA���͌��ʂ��������Ȃ��Ƃ������_������܂��B

���̕��͂ɂ́A�w�W��v��������������v��������p���܂��B�Ƃ��ɁA���x�╽�ϒl����ɂ����A��������v�����݂̂��������͂ł��B

�w�W��v�����͂́A���O���فE���㍷�فE���ԍ��قƂ������e���ق̕����i�v���X���z���ɑΉ��A�}�C�i�X���A���ɑΉ��j���A���������̂ǂꂾ����v�������ׂĂ��܂��B������v�����͂́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

���O���ٔ��ʎ��̉��͎��Ɨ����������Ă��炸�A���Ɨ��͎s��\�z��s�^�̂��߃}�C�i�X����100���ƂȂ��Ă��܂��B

���㍷�فE���ԍ��ٔ��ʎ��́A�s��\�z��ǂ��^�̕��Ϗ����̌W�������Ɨ��̌W�����傫�����߁A�ߋ��v���X���E�ߋ��z�����������Ȃ��Ă��܂��B

���O���ق͒��O10-1�����Ƃ̕�����v����20���i�s��v��80���j�ł��B���㍷�ق͒���1�����E����11�����Ƃ̕�����v�����e85���E74���ł��B

�w�W���\�O�̃��[�\�N�������́A�w�W���\����̃��[�\�N���������������Ă��܂���B

���ɁA������������p���āA�ߋ����\��ɔ�����L�������ۂ��ׂĂ��܂��B����1�����ƒ���11�����̒������m�E�l�����m���ׂ܂��B���̕��͂��A�ǂ̒��x������L����������ɂ����A������L�������������グ�Ă��܂��B

����1�����ƒ���11�����Ƃ̕�����v����82���ł��B�w�W���\����́A�b�����������ɔ�����L���ƐM���邵������܂���B82���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�67���ł��B

�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�50���ł��B�w�W���\��̔������L�т邩�L�тȂ����͔��X�Ȃ̂ŁA�������nj��ɂ͌����Ă��܂���B

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�������n�l����[�\�N���������A���ꂼ��̊��Ԃ̎�����j��Z�߂Ă����܂��B

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����́A�ߋ����Ϗ�������14pips�A���l����11pips�ł��B���̔������x�́A���ϓI�Ȏw�W���\��Ɠ����x�ł��B�w�W���\�O�ł����Ă��A���ՂɃ|�W�V���������ׂ��ł͂���܂���B

���O10-1�����́A���O���قƂ̕�����v����20���i�s��v��80���j�ł��B���O���ٔ��ʎ��́A���Ɨ��������������߁A���Ɨ��̎s��\�z���O�ʂƍ�������Ƃ��̂݁A���̍��̕����Ƌt�����Ƀ|�W�V�������I�[�_�[���܂��B���m�^���̖ڈ���10pips�Ƃ��Ă����Ηǂ��ł��傤�B

�A�����ɔ�������ꍇ�́A�����q�Q���ڗ��̂Œ��ӂ��܂��傤�B

�Ȃ��A���O10-1����������20pips�ȏゾ�������Ƃ͉ߋ�9��i�p�x20���j����܂��B����ǂ��A����9��̒��O10-1�����ƒ���1�����̕����͈�v�������Ƃ�4��ł��i��v��44���j�B�܂�A���O10-1�������傫�����˂�����ƌ����āA���̂��Ƃ�����1�����̕������������Ă���Ƃ͌����܂���B

�Q�ĂĂ��Ȃ��悤�ɂ��܂��傤�B

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

���̊��Ԃ̔������x�͉ߋ����Ϗ�������7pips�A���l����5pips�ł��B

�ߋ��̉A������64��������̂́A�ŋ߂͉A�������z���ɂȂ邱�Ƃ������Ȃ��Ă��܂��B

���O1�����́A���O���قƂ̕�����v����80���ɒB���Ă��܂��B���m�^���̖ڈ���3pips�Ƃ��A�w�W���\��5�b�O�ɂ̓|�W�V�����������Ă����܂��傤�B���\�����̂������A�o��ŃX�}�z������ƌ��ςɎ��Ԃ������邱�Ƃ������C�����܂��B

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

����1�����͉ߋ����Ϗ�������29pips�A���l����21pips�ł��i2018�N�͊e24pips�E19pips�j�B

���O1����������10pips�ȏゾ�������Ƃ͉ߋ�12��i�p�x27���j����܂��B����12��̒��O1�����ƒ���1�����̕�����4��i33���j������v���Ă��܂���B�܂�A���O1�������傫�����˂��Ƃ��́A����1�����͔��Ε����ɔ����������ł��B

����āA���O1����������10pips�ȏ�ɒB������A�w�W���\�O�ɂ���Ƃ͋t�����ɃI�[�_�[���A�w�W���\����̒��˂ŗ��m�^�����ł��B

���������A����1�����������̉ߋ����ς�30pips�߂�����܂��B�����̊o��͂��Ă����܂��傤�B�����̑傫���ƁA��������ǂ��ׂ�臒l�����݂���w�W�Ȃ̂ŁA�O�����Ƃ��̑��͕K�{�ł��B

���̃|�W�V�����̉ߋ����т͔����p�x27���ŏ���67���ł��B�܂�A���̕��@��1�x������ƁA��������Ԃ����ߓ������@��2�x���܂�6�E7������v���܂��B

���̂悤�ɓ������@�ł����Ǝ�����Ȃ��l�ɂ́A�T�C���������Ă����܂�|�W�V�����擾�����߂��܂���B

�nj��͎w�W���\��ɒZ�������ǂ��ł��傤�B���ɒ��˂Ă���nj����邱�ƂɂȂ�̂ŁA���܂�~����Ȃ����Ƃ��̐S�ł��B

����1�����ƒ���11�����Ƃ̕�����v����82���ł��B�w�W���\����́A�b�����������ɔ�����L���ƐM���邵������܂���B82���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�67���ł��B���������A�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�50���ł��B�w�W���\��̔������L�т邩�L�тȂ����͔��X�Ȃ̂ŁA�������nj��ɂ͌����Ă��܂���B

�Ō�ɁA����11�����̎n�l����[�\�N�������}�Ɏ����܂��B

����11�����̉ߋ����Ϗ�������38pips�A���l����26pips�ł��i2018�N�͊e35pips�E26pips�j�B���ϓI�ȃq�Q��10pips���炢�A�Ƃ����ڈ��͊o���Ă����܂��傤�B

��ɒ��ӓ_�ł��B

���㍷�ق���0.2�`0�̊Ԃ͑f���ɉA���Ŕ�������Ƃ͌����܂���B�܂��A����1�������z���ł���A���ł���l��20pips�ȉ��̂Ƃ��́A����11���������]�����蒼��1�����̒l������������Ƃ������悤�ł��B�����̏ꍇ�A�Ēnj��͒��߂܂��傤�B

�Ēnj����s���̂́A���㍷�ق��v���X����2�����̂Ƃ��A���邢�́A����1�����l����20pips�ȏ�̂Ƃ��ł��B���ɒ���1������20pips���������Ă���Ēnj����s���͕̂s��������܂��B�ł��A���m�^���̖ڈ�5pips�Ƃ���ƁA����1�����l��20pips�ȏ�ōĒnj����s�������A��20pips�����ōĒnj����s���Ƃ���菟�����҂��܂��B

�܂��A����1����������40pips�ȏゾ�������Ƃ͉ߋ�11��i�p�x24���j����܂��B

����11��̒���1�����l���͕���40pips�ŁA����11�����l���͕���52pips�ł��B����1�����������傫���Ƃ��́A���ϓI�Ƀq�Q���Z���A�Ȃ�ׂ������nj��ɎQ�����Ă�����11�����̏I�l�������܂łɔ�����L�������Ȃ悤�ł��B

pips���ςłȂ������Ă݂�ƁA����1����������40pips�ȏゾ�����Ƃ��ɁA����1�����I�l��������11�����I�l���L�тĂ������Ƃ́A11��̂���8��i73���j�ł��B������u��������ǂ��v�ׂ��|�C���g������1��������40pips�ȏ�ƍl���Ă����Ηǂ��ł��傤�B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

���������܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

���\�́A�K�X�A�ŐV�̂��̂ɍ��ւ����s���Ă����܂��B

������т́A���̕��͂ɋL�ڕ��j�ɉ����Ď��ۂɎ�����s�������ʂ�����Z�߂Ă��܂��B���ۂɎ���������ʈȊO�́A�Ⴆ���O���j���Ó��������Ƃ��Ă������ɂ͊܂݂܂���B�܂��A���O���j�ɋ����Ă��Ȃ�����i���j�O����j�̐��т́A���̕\�ɂ͊܂߂Ă��܂���B

���ۂ̎���́A�Ⴆ���ʓI�ɗz���������Ƃ��Ă��I�l1�b�O�܂Œ����A�����ւ̃q�Q�������ƌ`�����Ă����肵�܂��B�����������ꍇ�A���O�̂��̊��Ԃ̎�����j�������O���������V���[�g���������A�킩��܂���B���ۂ̎���ŗ��m�ł�������������Ȃ������������������Ȕ������ƌ����܂��B�����āA���j�O����������Ɋ܂߂�ƁA���O���̗͂L������������ł��Ȃ��Ȃ��Ă��܂��܂��B

������j�̋L�q���A�����₷���E���͌��ʂ�������ɂ����E���ȍٗʕ������킩��悤�ɁA�i���E���P���Ă�����������܂���B�L�q�͂�����߉߂��Ă���������܂������܂���B���̌��ˍ���������̂ŁA���s���낵�Ă��܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�L����FX��Ђł����A�X�v���b�h�͐V��FX��ЂɈ��������Ȃ��ŋ������ł��B

�����J�ݎ��̃L���b�V���o�b�N�����łȂ��A����ʂɉ������L���b�V���o�b�N��H�i�v���[���g������_�������ł��B

�@ �{�[�i�X���܂ޕ��Ϗ����O�N��

�i�ȉ��u���Ϗ����v�Ɨ��L�j

�A ILO�����W�v���Ɨ��i�ȉ��u���Ɨ��v�Ɨ��L�j�j

��p���܂��B���E�ҋ��t�Ґ� �̑ΑO�������i�ȉ��u�Ґ������v�Ɨ��L�j�͗p���܂���B

�{�e�́A�ߋ��̎w�W���ʂƔ��������̊W�͂��邱�Ƃɂ���āA�{�w�W���\�O���GBPJPY����ɖ𗧂��������o�����Ƃ��e�[�}�ł��B

�Ȃ��A���̕��͂̒����͈͂�2014�N12���W�v���`2018�N9���W�v���i���N10�����\���j��45�ł��B

�������ł͔��ʎ���ύX���܂����B

�[�[�[��€����A$�[�[�[

���_����q�ׂ܂��B�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

- �����͑傫��������ƌ��I�Ȏw�W�ł��B���̎w�W�Ɠ����悤�Ɏ���ɗՂ�ł�����Z���X�ł͏����ɂ�������������������܂��B

�����ӂ��������B���S�҂�A�}�`���A�ɂ͎��O������j���K�{�̓������������ł��B - �܂��A�ٗp���v�ł͎Ґ������ɒ��ڂ��W�܂肪���ł��B����ǂ��A�{�w�W���\���̉ߋ����т�����ƁA�Ґ������̔��������ւ̉e���͂قڂ���܂���i�����Ă��A���x���̔��\�ʼne�����L�����Z������܂��j�B

�{�w�W�́A���\�O�͎��Ɨ��̎��O���قɁA���\��͕��Ϗ����Ǝ��Ɨ��̎��㍷�قɒ��ڂ��������ǂ��ł��傤�B - ���ɁA�w�W���\��ɒnj����Ă��ǂ��̂́A���㍷�ق��v���X����2�����̂Ƃ��A���邢�́A����1�����l����20pips�ȏ�̂Ƃ��ł��B�X�ɁA��������ǂ��ׂ�臒l������1����40pips�t�߂ɂ���܂��B

�������������Ƃ��ɒnj����T���đ傫���Ƃ��ɒnj����s���w�W���Ƃ����_���A���S�҂�A�}�`���A�̔��f���Ԉ�킹�����ł��B�������傫���Ƃ��ɒnj����s���ȏ�A�ꎞ�I�Ȗ߂����傫���Ȃ肪���ł��B�����S�O����l�́A���̎w�W�Œ������I�ɏ����Ƃ�����ł��傤�B

�ߋ��̌X���Ɋ�Â���̓I�Ȏ�����j�͇V�ߖ����ɋL�ڂ��Ă��܂��B

�{�w�W�Ɋւ�������Ə�L���_�̘_�����ȉ��Ɏ����܂��B

�T.�w�W����

�ȉ��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�y1.1 �w�W�T�v�z

������������v���ł́A�ٗp���v���\����̔��������̎w�W���\�������傫���Ȃ�X��������܂��B

��v������̑����́A�@�I�~�b�V�����Ƃ��Čٗp�̍ő剻���ۂ���Ă��܂��B���̂��߁A�ٗp�Ґ��i���邢�͎��ƕی��\�������j�Ǝ��Ɨ������\�����ٗp���v�́A�����ɒ�������w�W�ƈʒu�t�����A�������傫���Ȃ肪���ł��B

����ǂ��A�������N�͌ٗp���v���ʂ̑��ʂ������n�߂܂����B��ٗp�҂̕��Ϗ����i�����j�������㏸������Ȃ��ƁA����i�o�ϐ����j�Ɍq����Ȃ����Ƃ��d������Ă��܂��B���̌��ʁA�ٗp�Ґ��̑����́A���ΓI�ɔ��������ւ̉e���͂���܂��Ă��܂��B�e���͂��Ȃ��Ȃ����̂ł͂Ȃ���܂����Ƃ����_�ŁA�w�W���ʂւ̉��߂���₱�����Ȃ�A���\��̃`���[�g�̓�������₱�����Ȃ��Ă��܂��B

�p���ٗp���v�ł����Ϗ����͒��ڂ���Ă��܂��B

��������ƃL���̗ǂ������ʼnp���̒��グ����̓I�ɃC���[�W����Ȃ�A��N�̔N��1200���i600���j�ɑ��Ē�����1���i2���j�㏸����ƁA���N�̌����͍�N��薈��1���~������Ƃ������Ƃł��B

�Ȃ��A���̐����͓��{�̃o�u�������i1990�N���j�̏�ԂƂقړ����ł��B

�[�[�[��€����A$�[�[�[

�p���ɂ����镽�Ϗ����ƕ����㏸�iCPI�O�N��j�̊W�����}�Ɏ����܂��B�c���́A�����W�v���̉ƌv�̎��������̐L�сi�����Ϗ������\�l�[CPI�O�N�䔭�\�l�j��\���Ă��܂��B

2016�N�ȑO�͉ƌv�̎��������̓v���X�������Ă������̂́A2017�N�ȍ~�͂��̊W���t�]���܂����B2018�N�ɓ����Ă���̓v���X�ɂȂ�����}�C�i�X�ɂȂ�������肵�Ă��܂���B�����̉���L���ł́A�������I�Ɏ������������Ɍ������Ƃ̗\�z�������悤�ł��B

���āA���������̑�����������̑����Ɍq����ƌ��Ȃ��l��������A�w�W���\����̔�������������ɏ]���͂��ł��B����ǂ��A�p���w�W���\�����ł́A���Ϗ����̑O�X���������\����Ă���A���CPI�O�N��̑O���������\����܂��B���Ϗ����O�X���������\�����Ƃ��ɂ́ACPI�O�N��̑O�����̎s��\�z���o�n�߂Ă��܂��B�`���[�g�͊��ɉߋ��̌��ʂɂ��Ă͐D���ςł��B

�Ȃ�A���Ϗ������\���_�ɂ����ẮA�O�X���W�v���̕��Ϗ������㍷�فi�����\���ʁ[�s��\�z�j�ƑO���W�v����CPI�O�N�䎖�O���فi���s��\�z�[�O�ʁj�̍����A�������������������ŐV�l�ƂȂ�͂��ł��B

���̊W�����}�Ɏ����܂��B

���̐}�́A�ٗp���v�ŎҐ��������Ϗ����ւ̊S�����܂����ŋ߂����łȂ��A�������ԑS�̂̒���1�����l���̕��z�������Ă��܂��B

���̐}����A�ŐV�̎��������̑������ٗp���v���\����̔��������ɈȑO����e�����Ă������Ƃ��ǂݎ��܂��B�Ґ������⎸�Ɨ��̔��\���ʂ̗ǂ��������A�����Ɋ܂܂�Ă��Ȃ����Ƃ��|�C���g�ł��B

�y1.2 ���ِ��ځz

�ߋ��̕��Ϗ����̐��ڂ��猩�Ă����܂��傤�B

���Ϗ����̎s��\�z�Ɣ��\���ʂ̊W�́A���s��\�z��ǂ��^�̋C�z������܂��B

�s��\�z��ǂ��^�Ƃ́A�s��\�z�̕������\����ɍs���Ă���̂ɁA�s��\�z�Ɣ��\���ʂ��O���t�Ƀv���b�g���Čォ�猩��ׂ�ƁA�s��\�z�̕������\���ʂ�ǂ�������悤�ɂȂ��Ă���悤�Ȍ^�������܂��B

�����Ă݂܂��傤�B

�v�����[���́A���\���ʂ��O�ʂ�艺�������^�オ�����Ƃ��ɁA�s��\�z�����\���ʈȏ�^�ȉ��Ȃ��1��ƃJ�E���g���܂��B���\���ʂƑO�ʂ����l�̏ꍇ�͌v���Ɋ܂߂Ȃ����Ƃɂ��܂��B

���}���������������B�s��\�z���Ԃ��u���v�̂Ƃ����A���̃��[���ɔ�����i��ǂ����Ă��Ȃ��j�h�b�g�ł��B

���ʂ́A45��̂����͂�3����O�i��ǂ��Ƃ͌����Ȃ���j������܂���B

�{���ɂ����������ĉ���Ȃ��Ă��A�o�ώw�W���\���ʂ��s��\�z������͂��Ȃ��^�����͂��Ȃ����A����قNJO���Ȃ��\�z�@������ł��傤���B

�����A�z�炵���āA�^�ʖڂɎw�W�̕��Ȃ���C���N���Ȃ��Ȃ��Ă��܂��悤�Șb�ł��B�ł��\���܂���BFX�ŏ����Ƃ������ړI�ł���A�C�M���X�l�̋������������������オ�邩�����邩���A��X�ɂ͗D�悷�ׂ����Ƃ�����̂ł��B

�[�[�[��€����A$�[�[�[

���Ɏ��Ɨ��̐��ڂ����Ă݂܂��傤�B

��̕��Ϗ����̂��ق炵�����͂Ɠ��l�ɁA�C�M���X�l����l�c�炸���Ƃ������ĊW����܂���B��X�ɂ�FX�ŏ��Ƃ��������ȏ����ȖړI������̂ł��B

������܂ł��Ȃ��A���Ɨ��̐��ڂ͎s��\�z��s�^�ł��B�Ȃ����A���Ɨ��͎s��\�z�قlj��P�^�������Ȃ����Ƃ�������ł��B

�����Ă݂�ƁA45��̂����͂�4����O�i��s�Ƃ͌����Ȃ���j������܂���B

�v�����[���́A���\���ʂ��O�ʂ�艺�������^�オ�����Ƃ��ɁA�s��\�z�����\���ʈȉ��^�ȏ�Ȃ��1��ƃJ�E���g���܂��B���\���ʂƑO�ʂ����l�̏ꍇ�͌v���Ɋ܂߂Ȃ����Ƃɂ��܂��B

��}�ɂ����āA�s��\�z���Ԃ��u���v�̂Ƃ����A���̃��[���ɔ�����i��s���Ă��Ȃ��j�h�b�g�ł��B

�[�[�[��€����A$�[�[�[

�Ō�ɁA���͑Ώۂł͂���܂��A�Ґ������ł��B

������܂��A�s��\�z��ǂ��^�ł��B

�y1.3 �w�W���ʗǔ۔�����@�z

���Ϗ����E���Ɨ��E�Ґ��̂��ꂼ��ɂ��āA�e���قƊe���[�\�N���̕�����v�������߂܂��B���\1�s1��́A���Ϗ����ɂ��Ď��O���قƒ��O10-1�����̕�����v�����ߋ�59���������A�Ɠǂ݂܂��B

��\����A���Ϗ����͎��㍷�قƒ���1�����̑��ւ������A���Ɨ��͊e���قƊe���[�\�N���̑S�Ăɑ��ւ������A�Ґ������͎��O���قƒ��O10-1�����̑��ւ��������Ƃ��킩��܂��B

�����̂��Ƃ���A���O���ٔ��ʎ���

- 1✕���Ɨ��̎��O����

�Ƃ���ƁA���O10-1�����Ƃ̕�����v����20���i�s��v��80���j�ƂȂ�܂��B���Ɨ��̎s��\�z���O�ʂ���ω�����Ƃ��̂݁A���ʎ��͗L���ƂȂ�܂��B

���㍷�ٔ��ʎ��́A

- 2✕���Ϗ����̎��㍷�ف[1✕���Ɨ��̎��㍷��

�Ƃ��܂��B���̂Ƃ��A���㍷�ٔ��ʎ��̉��̕����ƒ���1�����͕�����v����85���ƂȂ�܂��B

���Ϗ��������̔��ʎ����Ɖߋ�11���㍷��0�ƂȂ�܂��i����s�\�p�x24���j�B���Ɨ������ʎ��ɉ����邱�ƂŁA���ʎ��̉���0���������Ƃ�5��Ɍ��点�܂��i����s�\�p�x11���j�B

���ԍ��ٔ��ʎ��́A

- 2✕���Ϗ����̎��ԍ��ف[1✕���Ɨ��̎��ԍ���

�Ƃ��܂��B

���ԍ��قƒ���11�����̕�����v����58�������Ȃ��A����Ȃ玖�㍷�قƒ���11�����̕�����v��74���̕����A�e�ɂȂ�܂��B

�y1.4 �w�W�Ԉ�v�����́z

�{�e�ł͍s���܂���B

�y1.5 �w�W���͌��_�z

- �ٗp���v�ł͎Ґ������ɒ��ڂ��W�܂肪���ł��B���������A�{�w�W���\���̉ߋ����т́A���Ϗ����Ǝ��Ɨ��ɒ��ڂ��ׂ��ł��B

- ���Ϗ�����CPI�O�N��̍��͎��������̐L�т�\���܂��B�������\�̕��Ϗ����̎��㍷�قƁA�{�w�W����Ŕ��\�����CPI�O�N��̎��O���ق̍��́A�ŐV�̎��������̐L�сi�̌��ʂ��j�ƍl�����܂��B

���̍ŐV�̎��������̐L�т́A�ߋ��ɒ���1�����Ƃ̕�����v�����������Ƃ��킩���Ă��܂��B - �{�w�W���ʂ̗ǂ������Ɣ��\����̔����������ׂ����A�w�W���\�O�͎��Ɨ��̎��O���قɁA�w�W���\��͕��Ϗ����Ǝ��Ɨ��̎��㍷�قɒ��ڂ��������ǂ��ł��傤�B

�U.��������

���͂́A�������x�̑傫�����������グ����@�ƁA�����������������グ����@�ƁA�w�W���\��̒��x���������������\�����Ȃ����A�ɂ��čs���܂��B

�y2.1 �����T�v�z

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�Ƃ��̕��z�����\�ɓZ�߂Ă����܂��B

�w�W���ʂɍł��f���ɔ����������Ȓ���1�����������͉ߋ����ς�29pips�ł��B�傫����������w�W�ł��B

�������E�l���̕��z������ƁA�w�W���\��̔��������ϒl��2�{���邱�Ƃ����̎w�W��葽���悤�ł��B

�y2.2 ���Ԑ��ځz

2015�N�ȍ~�̔������ϒl�̐��ڂ����}�Ɏ����܂��B

2015�N�͕ʊi�Ƃ��āA����ȍ~�����肵�Ĕ������傫���w�W�ł��邱�Ƃ��A���̐}����킩��܂��B

����2015�N�́A���㍷�فE���ԍ��ق��傫���������ߔ������傫�������A�ƍl�����܂��B

���O���ٔ��ʎ��͎��Ɨ���������Ȃ����߁A����0�̌��������Ȃ��Ă��܂��B

�ߋ����ςŎ��㍷��0.1�����蒼��1����7pips�A2018�N�͎��㍷��0.1�����蒼��1����10pips�̔����ƂȂ��Ă��܂��B

�y2.3 �ʔ������́z

�ʔ������͂́A�����������Ғl���d�����Ď�����邽�߂̕��͂ł��B�����I�Ƃ͌�������̂́A�Ⴆ�A�s�������Ă������Ɠ��������Ŏ���𑱂���s�������K�{�ł��B

�����̎w�W�ł́A���㍷�قƒ���1�����̕�����v���������Ȃ肪���Ȃ��Ƃ��킩���Ă��܂��B������v������������A�w�W���ʂ̗ǂ����������O�ɕ��͂���Ӌ`������܂����A�����łȂ���Ύ��O�Ɏw�W���ʂ̗ǂ������͂��Ă��A������s����Ŗ��ɗ����܂���B

�܂��A���㍷�ق̑傫���ƒ���1�����l�������I�i���ւ������j�ɂȂ�w�W�͌����Ă��܂��B���ւ������قǁA�w�W���\��ɒnj��𑱂���ׂ����t����ɓ]����ׂ����Ƃ������f�̊m�x�����܂�܂��B

���}�́A���㍷�فi�����j�ƒ���1�����I�l�i�c���j�̊W�������Ă��܂��B

���㍷�ق���0.2�`0�̊Ԃ͑f���ɉA���Ŕ�������Ƃ͌����܂���B

���ɁA����1�����I�l�i�����j�ɑ��钼��11�����i�c���j�����}�Ɏ����܂��B

��A���i�Ԑ��j�̌X����1.15�ŁA���ϓI�ɂ͔�����L���Ă��邱�Ƃ��킩��܂��B�Ίp���i���ΐ��j������ƁA����1�������z���ł���A���ł���A�l��20pips�ȉ��̂Ƃ��́A����11���������]�����蒼��1�����̒l������������Ƃ������悤�ł��B

�y2.4 �������́z

�������͂́A�������Z���Ԏ���ŏ������d�����邽�߂̕��͂ł��B���x����ɂ����A��r�Ώۓ��m�̑召�W�������v���������ɒ��ڂ��܂��B����ǂ��A���m�⑹�̃^�C�~���O������Ȃ��ƁA���͌��ʂ��������Ȃ��Ƃ������_������܂��B

���̕��͂ɂ́A�w�W��v��������������v��������p���܂��B�Ƃ��ɁA���x�╽�ϒl����ɂ����A��������v�����݂̂��������͂ł��B

�w�W��v�����͂́A���O���فE���㍷�فE���ԍ��قƂ������e���ق̕����i�v���X���z���ɑΉ��A�}�C�i�X���A���ɑΉ��j���A���������̂ǂꂾ����v�������ׂĂ��܂��B������v�����͂́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

���O���ٔ��ʎ��̉��͎��Ɨ����������Ă��炸�A���Ɨ��͎s��\�z��s�^�̂��߃}�C�i�X����100���ƂȂ��Ă��܂��B

���㍷�فE���ԍ��ٔ��ʎ��́A�s��\�z��ǂ��^�̕��Ϗ����̌W�������Ɨ��̌W�����傫�����߁A�ߋ��v���X���E�ߋ��z�����������Ȃ��Ă��܂��B

���O���ق͒��O10-1�����Ƃ̕�����v����20���i�s��v��80���j�ł��B���㍷�ق͒���1�����E����11�����Ƃ̕�����v�����e85���E74���ł��B

�w�W���\�O�̃��[�\�N�������́A�w�W���\����̃��[�\�N���������������Ă��܂���B

���ɁA������������p���āA�ߋ����\��ɔ�����L�������ۂ��ׂĂ��܂��B����1�����ƒ���11�����̒������m�E�l�����m���ׂ܂��B���̕��͂��A�ǂ̒��x������L����������ɂ����A������L�������������グ�Ă��܂��B

����1�����ƒ���11�����Ƃ̕�����v����82���ł��B�w�W���\����́A�b�����������ɔ�����L���ƐM���邵������܂���B82���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�67���ł��B

�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�50���ł��B�w�W���\��̔������L�т邩�L�тȂ����͔��X�Ȃ̂ŁA�������nj��ɂ͌����Ă��܂���B

�y2.5 �������͌��_�z

- �w�W���ʂɍł��f���ɔ����������Ȓ���1�����������͉ߋ����ς�29pips�ł��B�ߋ����ςŎ��㍷��0.1�����蒼��1����7pips�A2018�N�͎��㍷��0.1�����蒼��1����10pips�̔����ƂȂ��Ă��܂��B

- ���㍷�ق���0.2�`0�̊Ԃ͑f���ɉA���Ŕ�������Ƃ͌����܂���B

�܂��A����1�������z���ł���A���ł���A�l��20pips�ȉ��̂Ƃ��́A����11���������]�����蒼��1�����̒l������������Ƃ������悤�ł��B�w�W���\��̒nj�������w�W�ł��B - ����1�����ƒ���11�����̕�����v����82���ŁA����1����������11���������������Ĕ�����L�������Ƃ�67���ł��B����1�����ƒ���11�����̏I�l���m���ƁA���������ɔ�����L���Ă������Ƃ�50���܂ʼn�����܂��B

��͂�nj��ɂ͌����Ȃ��w�W�ł��B

�V.������j

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�������n�l����[�\�N���������A���ꂼ��̊��Ԃ̎�����j��Z�߂Ă����܂��B

�y3.1 ���O10-1�����z

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����́A�ߋ����Ϗ�������14pips�A���l����11pips�ł��B���̔������x�́A���ϓI�Ȏw�W���\��Ɠ����x�ł��B�w�W���\�O�ł����Ă��A���ՂɃ|�W�V���������ׂ��ł͂���܂���B

���O10-1�����́A���O���قƂ̕�����v����20���i�s��v��80���j�ł��B���O���ٔ��ʎ��́A���Ɨ��������������߁A���Ɨ��̎s��\�z���O�ʂƍ�������Ƃ��̂݁A���̍��̕����Ƌt�����Ƀ|�W�V�������I�[�_�[���܂��B���m�^���̖ڈ���10pips�Ƃ��Ă����Ηǂ��ł��傤�B

�A�����ɔ�������ꍇ�́A�����q�Q���ڗ��̂Œ��ӂ��܂��傤�B

�Ȃ��A���O10-1����������20pips�ȏゾ�������Ƃ͉ߋ�9��i�p�x20���j����܂��B����ǂ��A����9��̒��O10-1�����ƒ���1�����̕����͈�v�������Ƃ�4��ł��i��v��44���j�B�܂�A���O10-1�������傫�����˂�����ƌ����āA���̂��Ƃ�����1�����̕������������Ă���Ƃ͌����܂���B

�Q�ĂĂ��Ȃ��悤�ɂ��܂��傤�B

�y3.2 ���O1�����z

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

���̊��Ԃ̔������x�͉ߋ����Ϗ�������7pips�A���l����5pips�ł��B

�ߋ��̉A������64��������̂́A�ŋ߂͉A�������z���ɂȂ邱�Ƃ������Ȃ��Ă��܂��B

���O1�����́A���O���قƂ̕�����v����80���ɒB���Ă��܂��B���m�^���̖ڈ���3pips�Ƃ��A�w�W���\��5�b�O�ɂ̓|�W�V�����������Ă����܂��傤�B���\�����̂������A�o��ŃX�}�z������ƌ��ςɎ��Ԃ������邱�Ƃ������C�����܂��B

�y3.3 ����1�����z

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

����1�����͉ߋ����Ϗ�������29pips�A���l����21pips�ł��i2018�N�͊e24pips�E19pips�j�B

���O1����������10pips�ȏゾ�������Ƃ͉ߋ�12��i�p�x27���j����܂��B����12��̒��O1�����ƒ���1�����̕�����4��i33���j������v���Ă��܂���B�܂�A���O1�������傫�����˂��Ƃ��́A����1�����͔��Ε����ɔ����������ł��B

����āA���O1����������10pips�ȏ�ɒB������A�w�W���\�O�ɂ���Ƃ͋t�����ɃI�[�_�[���A�w�W���\����̒��˂ŗ��m�^�����ł��B

���������A����1�����������̉ߋ����ς�30pips�߂�����܂��B�����̊o��͂��Ă����܂��傤�B�����̑傫���ƁA��������ǂ��ׂ�臒l�����݂���w�W�Ȃ̂ŁA�O�����Ƃ��̑��͕K�{�ł��B

���̃|�W�V�����̉ߋ����т͔����p�x27���ŏ���67���ł��B�܂�A���̕��@��1�x������ƁA��������Ԃ����ߓ������@��2�x���܂�6�E7������v���܂��B

���̂悤�ɓ������@�ł����Ǝ�����Ȃ��l�ɂ́A�T�C���������Ă����܂�|�W�V�����擾�����߂��܂���B

�nj��͎w�W���\��ɒZ�������ǂ��ł��傤�B���ɒ��˂Ă���nj����邱�ƂɂȂ�̂ŁA���܂�~����Ȃ����Ƃ��̐S�ł��B