�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2019�N03��10��

2����������

FX�𑁂���B���邽�߂̔錍�́u���ǂ�ȏ�ʂł����Ă�悤�ɂȂ邱�Ɓv��ڎw�����Ƃł͂���܂���B�_�����i�邱�ƂƁA���̍i����������������邱�Ƃł��B���̃u���O�́A���̏�ʂ��o�ώw�W���\�O��ɍi���Ă��܂��B

���̃u���O�ł́A�_�����o�ώw�W���\�O�Ɏ�����j�������Ă��܂��B�����A���̐��т��W�v���Ă��܂��B

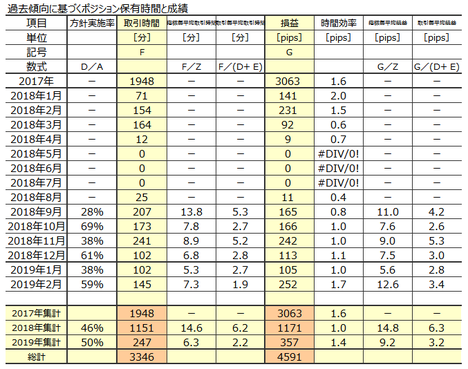

�������яW�v�́A�O���̕č��ٗp���v���\�����ŏI���Ƃ��ēZ�߂Ă��܂��B�ȉ���2��4���`3��8���̕��͋y�ю���̐��яW�v�ł��B

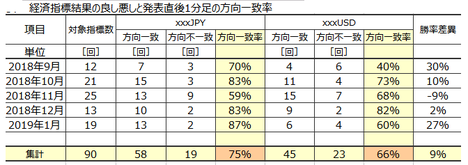

�O���̎�����e�E���ʂ͎��̒ʂ�ł����B

�ȉ��ɁA���̃u���O���n�߂Ă���̐��т�Z�߂Ă����܂��B

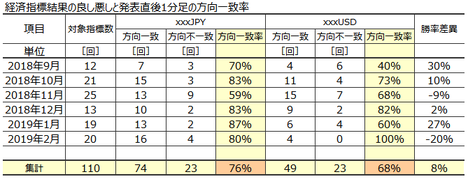

���̃u���O�ł̎w�W���\�O��̎���́A�w�W���̒ʉ݂̉~�N���X�ixxxJPY�j�ōs���Ă��܂��B����́A�w�W���ʉ݂Ƃ̉~�N���X�ł̎���̕����A���㍷�فi�����\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������A��┽��pips���傫���A��ʓI�ɃX�v���b�h���h���N���X�i�h���X�g���[�gxxxUSD�j���pips�����������߁A�ł��B

�w�W���\�̒��O�E����Ɍ������A�~�N���X�ł̎���̕����h���N���X�ł̎�����L���ł��B

���\���������������B

���\�ł́A���㍷�قƒ���1�����̕�����v����������Ԃ������Ă��邩�ǂ������m�F�������Ă��܂��B���㍷�ق��v���X�Ȃ�i�w�W���ʂ��ǂ���j����1�������z���A�}�C�i�X�Ȃ�A���Ŕ�������f���������҂ł��Ȃ���A�w�W���͎͂���̖��ɗ����܂���B���̂��߁A�p�����đf�������ێ�����Ă��邱�Ƃ��m�F���Ă��܂��B

�����͑��Z�ŁAxxxUSD�ł̋L�^��4���ł��Ă��܂���B���̌��ʁAxxxUSD�̕���xxxJPY��������v���������Ȃ�܂����B

����ǂ��A���������W�v���n�߂Ă���ł́AxxxJPY�̕���xxxUSD����8����������v�����������Ƃ��킩��܂��B���̍����Ȃ�������̂��͂킩��܂���B

�w�W���ʂ̗ǂ������ɑf���ɔ�������Ȃ�A�w�W�͂��邱�Ƃ��w�W���\�O��̎���ŏ����ƂɌq����܂��B�A���A�����Č����őf���������҂ł���̂͒���1���������ł��B

���̑��̔��\�O��̎��ԑт́A�w�W���ɑO�ʁE�s��\�z�E���\���ʂ̊e�召�W��A�w�W���\���O10���̃��[�\�N��������A���\����̔����̐L�ѕ��ɓ��������X����܂��B�������������ɑ��A���\�Z����v�i�������ߋ��̌X���ʂ聁���͒ʂ�j�A✕���s��v�A�ƍ̓_���܂��B

���j�̗p���͍��N�ɂȂ��Ă����N��艺�����Ă�����̂́A���ғI�����i�Z�̔䗦�j�͉��P���Ă��܂��B�ߋ��̎��s���������Ď�����j�̉������s���قǁA���̌X���͍�������܂�Ǝv���܂��B

����ǂ��A�ߋ��̌X���̕��͂̉������d�ˁA���m���ȏ�ʂł̎�����u����������A����̑O��͏��������肳��Ă����܂��B������A�����͏����i�����ł́Z�̔䗦�j�����܂��Ă���̂ɁA����������Ď��v��������ٓ_�݂����Ȕ䗦�����j�̗p���Ɗ��ғI�����ɕ\��Ă���͂��ł��B

�����Ƃ��̂Ƃ��A�����ɂƂ��Ė]�܂������X�N�̎����������Ă���C�����܂��B

�o�ώw�W���\�O��̎���ł́A���O���͂̊��ғI�����������Ă��A���ۂ̎���Ŋ��ғI�����Ɍ������������Ă�Ƃ͌���܂���B�����Ă邾���łȂ��A���m�⑹���s�����x���K�łȂ���Ώ��Ă܂���B

���̃u���O�ł̕��͕��@���ƁA�����̊��ғI�����قǒ��x�̊��ғI�����͍�������܂���B������A���͋L���ł́A��pips�ŗ��m�⑹���邩�A�ߋ��̕��ϒl�܂����ڈ��Ƃ��Ď����Ă��܂��B

�ǂꂾ���`���[�g���������Ƃ������x�̖��́A�w�W���\���_�̃��[�g�ƃ��W�X�^���X���̃`���[�g�|�C���g�Ƃ̈ʒu�W��A���̂Ƃ��ǂ��̃t�@���_�����^���i�{���e�B���e�B���܂ށj���W���܂��B�����ĉ����A�����̃|�W�V�����̔����E�����̃^�C�~���O�ƁAFX��Ж��̃X���b�v��X�v���b�h�̑��ǂ��W���܂��B

����āA���O�ɍs���w�W���͂ŗL���Ɏ���ɗՂނ��Ƃ��ł��Ă��A��pips�҂��邩�i�������j�͗��K���Đg�ɂ��邵������܂���B

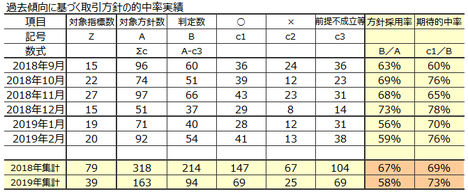

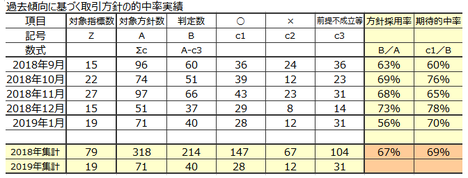

���\�́A���ۂ̎���ł̏����i���m�̔䗦�j�ł��B�W�v�́A���j�ɉ���������̐��тƁA���j�Ɏ����Ă��Ȃ���������i���j�O����j�̐��сA�ɂ��čs���Ă��܂��B

���j�O����̐��т������̂́A��ɁA�����̃g�����h�����ƁA�w�W���\�O��Ɏs��\�z�┭�\���ʂɂ���Ĕ��������g�����h��������v���Ă���Ƃ��A�֏悵�Ď�����Ă��邽�߁A���������ƂȂ�܂��B���A����͎��O�Ɏ����܂���B

��͂�A�����Ɏ��v��ɂ͕��j�ɉ���������ŏ������҂��̂���Ԃł��B���O���j�ɉ����Ď�����ď��Ă�悤�ɂȂ�A���̂Ƃ��ǂ��́u�v�ŕ��j�O��������Ă�悤�ɂȂ���̂��Ǝv���܂��B

�O���̉ߋ��X���Ɋ�Â����ۂ̎���ł̏�����76���A���j�O������܂ޑ������т�80���ł����B2019�N�͂܂�2�������ł����A���O������j�Ɋ�Â����������j�O����ł̏������A2018�N���㏸���Ă��܂��B��������܂���B

�Ƃ�����A���̏������ێ��������A���͂��O�����Ƃ��Ɍ�������������ƍs���A�������̑��v���}�C�i�X�ɂȂ邱�Ƃ͂Ȃ��ł��傤�B

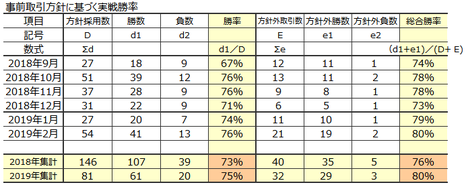

���\�ɁA������ԂƑ��vpips�����Ă����܂��B

���ؔ��f�̃X�g���X���y�����đ��𒅎��ɍs�����߂ɂ́A�|�W�V�����I�[�_�[���_�̍������������肵�Ă������Ƃł��B�������肵�������Ɋ�Â�����ł̏������A�����ʂł̊m���I�Č����Ɋ�Â����Ƃ����������Ă����A�]�v�Ȃ��Ƃ��l�����ɍς݂܂��B

���̃u���O�ʼn��x���J��Ԃ��������Ă��邱�Ƃ́A���S�҂��X�A�}�`���A���|�W�V���������̃^�C�~���O������ƂȂ�悤�ɑI�Ԃ��A�X�̃|�W�V�����ł̏��������ɍS������ǂ��A�Ƃ����_�ł��B�����āA�|�W�V�����ۗL���Ԃ��`���[�g�����Ă���Z���ԂɏW�����A�o�ώw�W�̂悤�Ɍ����ƌ��ʂ̈��ʊW�������߂��ʂ�I��Ŏ�����邱�Ƃ��厖�ł��B

���x�ł��J��Ԃ��܂��B

FX�𑁂���B����錍�́u���ǂ�ȏ�ʂł����Ă�悤�ɂȂ邱�Ɓv��ڎw�����Ƃł͂���܂���B�_�����i�邱�ƂƁA���̍i����������������邱�Ƃł��B

�����Ŋi�����݂�T���Ȃ�!?

�s���ő勉�̊i�����ݕ������y�����܂�B�z����������

���̃u���O�ł́A�_�����o�ώw�W���\�O�Ɏ�����j�������Ă��܂��B�����A���̐��т��W�v���Ă��܂��B

�������яW�v�́A�O���̕č��ٗp���v���\�����ŏI���Ƃ��ēZ�߂Ă��܂��B�ȉ���2��4���`3��8���̕��͋y�ю���̐��яW�v�ł��B

�y�O�����їv�_�z

�O���̎�����e�E���ʂ͎��̒ʂ�ł����B

- ���O���͐��т�41��13�s�i���͍̗p��54��A�I����76���j

- ���O���͂̎�����j���̗p�ł��Ȃ��������Ƃ́A�O��������Ɏ���ł��Ȃ��������Ƃ�28��A����s�y�ю���s���������Ƃ�10��ŁA�v38��ł��i92��̎�������O�������A����54��Ŏ���\�����j�̗p��59���j

- �ߋ����͂Ɋ�Â����O���j�ɉ����������27��12�s�ł����i����69���A���O��������������j92��ɑ�����j���{��42���j

- ����Ƃ͕ʂɁA�ߋ����͂Ɋ�Â��Ȃ��A�������̓|�W�V�����ۗL���ԉ����ɂ������19��2�s�ł����i�S����ɑ�����j���痦65���j

- �O���̎�����Ԃ�145��25�b�A���v�́{251.81pips�A1����1�{������̑��v�́{1.7pips

�ȉ��ɁA���̃u���O���n�߂Ă���̐��т�Z�߂Ă����܂��B

�y�w�W���ʂ̗ǂ������Ɣ����̑f�����z

���̃u���O�ł̎w�W���\�O��̎���́A�w�W���̒ʉ݂̉~�N���X�ixxxJPY�j�ōs���Ă��܂��B����́A�w�W���ʉ݂Ƃ̉~�N���X�ł̎���̕����A���㍷�فi�����\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������A��┽��pips���傫���A��ʓI�ɃX�v���b�h���h���N���X�i�h���X�g���[�gxxxUSD�j���pips�����������߁A�ł��B

�w�W���\�̒��O�E����Ɍ������A�~�N���X�ł̎���̕����h���N���X�ł̎�����L���ł��B

���\���������������B

���\�ł́A���㍷�قƒ���1�����̕�����v����������Ԃ������Ă��邩�ǂ������m�F�������Ă��܂��B���㍷�ق��v���X�Ȃ�i�w�W���ʂ��ǂ���j����1�������z���A�}�C�i�X�Ȃ�A���Ŕ�������f���������҂ł��Ȃ���A�w�W���͎͂���̖��ɗ����܂���B���̂��߁A�p�����đf�������ێ�����Ă��邱�Ƃ��m�F���Ă��܂��B

�����͑��Z�ŁAxxxUSD�ł̋L�^��4���ł��Ă��܂���B���̌��ʁAxxxUSD�̕���xxxJPY��������v���������Ȃ�܂����B

����ǂ��A���������W�v���n�߂Ă���ł́AxxxJPY�̕���xxxUSD����8����������v�����������Ƃ��킩��܂��B���̍����Ȃ�������̂��͂킩��܂���B

�y�|�W�V�������̎�����j�̓I�����z

�w�W���ʂ̗ǂ������ɑf���ɔ�������Ȃ�A�w�W�͂��邱�Ƃ��w�W���\�O��̎���ŏ����ƂɌq����܂��B�A���A�����Č����őf���������҂ł���̂͒���1���������ł��B

���̑��̔��\�O��̎��ԑт́A�w�W���ɑO�ʁE�s��\�z�E���\���ʂ̊e�召�W��A�w�W���\���O10���̃��[�\�N��������A���\����̔����̐L�ѕ��ɓ��������X����܂��B�������������ɑ��A���\�Z����v�i�������ߋ��̌X���ʂ聁���͒ʂ�j�A✕���s��v�A�ƍ̓_���܂��B

���j�̗p���͍��N�ɂȂ��Ă����N��艺�����Ă�����̂́A���ғI�����i�Z�̔䗦�j�͉��P���Ă��܂��B�ߋ��̎��s���������Ď�����j�̉������s���قǁA���̌X���͍�������܂�Ǝv���܂��B

����ǂ��A�ߋ��̌X���̕��͂̉������d�ˁA���m���ȏ�ʂł̎�����u����������A����̑O��͏��������肳��Ă����܂��B������A�����͏����i�����ł́Z�̔䗦�j�����܂��Ă���̂ɁA����������Ď��v��������ٓ_�݂����Ȕ䗦�����j�̗p���Ɗ��ғI�����ɕ\��Ă���͂��ł��B

�����Ƃ��̂Ƃ��A�����ɂƂ��Ė]�܂������X�N�̎����������Ă���C�����܂��B

�y���O������j�Ɋ�Â����퐬�сz

�o�ώw�W���\�O��̎���ł́A���O���͂̊��ғI�����������Ă��A���ۂ̎���Ŋ��ғI�����Ɍ������������Ă�Ƃ͌���܂���B�����Ă邾���łȂ��A���m�⑹���s�����x���K�łȂ���Ώ��Ă܂���B

���̃u���O�ł̕��͕��@���ƁA�����̊��ғI�����قǒ��x�̊��ғI�����͍�������܂���B������A���͋L���ł́A��pips�ŗ��m�⑹���邩�A�ߋ��̕��ϒl�܂����ڈ��Ƃ��Ď����Ă��܂��B

�ǂꂾ���`���[�g���������Ƃ������x�̖��́A�w�W���\���_�̃��[�g�ƃ��W�X�^���X���̃`���[�g�|�C���g�Ƃ̈ʒu�W��A���̂Ƃ��ǂ��̃t�@���_�����^���i�{���e�B���e�B���܂ށj���W���܂��B�����ĉ����A�����̃|�W�V�����̔����E�����̃^�C�~���O�ƁAFX��Ж��̃X���b�v��X�v���b�h�̑��ǂ��W���܂��B

����āA���O�ɍs���w�W���͂ŗL���Ɏ���ɗՂނ��Ƃ��ł��Ă��A��pips�҂��邩�i�������j�͗��K���Đg�ɂ��邵������܂���B

���\�́A���ۂ̎���ł̏����i���m�̔䗦�j�ł��B�W�v�́A���j�ɉ���������̐��тƁA���j�Ɏ����Ă��Ȃ���������i���j�O����j�̐��сA�ɂ��čs���Ă��܂��B

���j�O����̐��т������̂́A��ɁA�����̃g�����h�����ƁA�w�W���\�O��Ɏs��\�z�┭�\���ʂɂ���Ĕ��������g�����h��������v���Ă���Ƃ��A�֏悵�Ď�����Ă��邽�߁A���������ƂȂ�܂��B���A����͎��O�Ɏ����܂���B

��͂�A�����Ɏ��v��ɂ͕��j�ɉ���������ŏ������҂��̂���Ԃł��B���O���j�ɉ����Ď�����ď��Ă�悤�ɂȂ�A���̂Ƃ��ǂ��́u�v�ŕ��j�O��������Ă�悤�ɂȂ���̂��Ǝv���܂��B

�O���̉ߋ��X���Ɋ�Â����ۂ̎���ł̏�����76���A���j�O������܂ޑ������т�80���ł����B2019�N�͂܂�2�������ł����A���O������j�Ɋ�Â����������j�O����ł̏������A2018�N���㏸���Ă��܂��B��������܂���B

�Ƃ�����A���̏������ێ��������A���͂��O�����Ƃ��Ɍ�������������ƍs���A�������̑��v���}�C�i�X�ɂȂ邱�Ƃ͂Ȃ��ł��傤�B

���\�ɁA������ԂƑ��vpips�����Ă����܂��B

���ؔ��f�̃X�g���X���y�����đ��𒅎��ɍs�����߂ɂ́A�|�W�V�����I�[�_�[���_�̍������������肵�Ă������Ƃł��B�������肵�������Ɋ�Â�����ł̏������A�����ʂł̊m���I�Č����Ɋ�Â����Ƃ����������Ă����A�]�v�Ȃ��Ƃ��l�����ɍς݂܂��B

���̃u���O�ʼn��x���J��Ԃ��������Ă��邱�Ƃ́A���S�҂��X�A�}�`���A���|�W�V���������̃^�C�~���O������ƂȂ�悤�ɑI�Ԃ��A�X�̃|�W�V�����ł̏��������ɍS������ǂ��A�Ƃ����_�ł��B�����āA�|�W�V�����ۗL���Ԃ��`���[�g�����Ă���Z���ԂɏW�����A�o�ώw�W�̂悤�Ɍ����ƌ��ʂ̈��ʊW�������߂��ʂ�I��Ŏ�����邱�Ƃ��厖�ł��B

���x�ł��J��Ԃ��܂��B

FX�𑁂���B����錍�́u���ǂ�ȏ�ʂł����Ă�悤�ɂȂ邱�Ɓv��ڎw�����Ƃł͂���܂���B�_�����i�邱�ƂƁA���̍i����������������邱�Ƃł��B

�ȏ�

�����Ŋi�����݂�T���Ȃ�!?

�s���ő勉�̊i�����ݕ������y�����܂�B�z����������

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 10:19| Comment(0)

| TrackBack(0)

| 7. ���ѕ\

2019�N02��02��

1����������

FX�𑁂���B���邽�߂̔錍�́u���ǂ�ȏ�ʂł����Ă�悤�ɂȂ邱�Ɓv��ڎw�����Ƃł͂���܂���B�_�����i�邱�ƂƁA���̍i����������������邱�Ƃł��B���̃u���O�́A���̏�ʂ��o�ώw�W���\�O��ɍi���Ă��܂��B

�������яW�v�́A�O���̕č��ٗp���v���\�����ŏI���Ƃ��ēZ�߂Ă��܂��B�ȉ���1��7���`2��1���̕��͋y�ю���̐��яW�v�ł��B

���ς�炸�A�~�N���X�ł̎���̕����h���X�g���[�g�ł̎���ɔ�ׁA����1�����̔����������s��\�z�ɑ���w�W���ʂ̗ǂ������ɑf���ɔ������Ă��܂����B�~�N���X�Ɋւ������87���̑f�����ƂȂ��Ă���A���������X���̏W�v���n�߂Ă���ő�l�ƂȂ�܂����B

���\���������������B

���O���͐��т́Z28✕12�ŁA���ғI�����i�Z���j��70���ł��B

�܂��A�|�W�V�������̎�����j�̑O������Ă������Ƃ�56���ŁA�������N�ōł��Ⴍ�Ȃ��Ă��܂��B�O������Ȃ��Ƃ��i�ߋ��ɍČ�����������������Ə������قȂ�Ƃ��j�Ɏ�����āA�����������Ă��d���Ȃ��̂ŁA���̐����̒Ⴓ�͖��ł͂���܂���B

���\���������������B

�O���̉ߋ��X���Ɋ�Â����ۂ̎���ł̏�����74���A���j�O������܂ޑ������т�79���ł����B���݂̂悤�Ȑ��яW�v���j�ɕύX���Ă���̒��ߔ��N�Ԃ̑���������75���������Ă��܂��B

���̏����Ȃ�A���͂��O�����Ƃ��Ɍ�������������ƍs���A�������̑��v���}�C�i�X�ɂȂ邱�Ƃ͂���܂���B

���ؔ��f�̃X�g���X���y�����đ��𒅎��ɍs�����߂ɂ́A�|�W�V�����I�[�_�[���_�̍������������肵�Ă������Ƃł��B�������肵�������Ɋ�Â��������A�����ʂł̊m���I�Č����Ɋ�Â����Ƃ����������Ă����A�]�v�Ȃ��Ƃ��l�����ɍς݂܂��B

���̃u���O�ʼn��x���J��Ԃ��������Ă��邱�Ƃ́A���S�҂��X�A�}�`���A���|�W�V���������̃^�C�~���O������ƂȂ�悤�ɑI�Ԃ��A�X�̃|�W�V�����ł̏��������ɍS������ǂ��A�Ƃ����_�ł��B�����āA�|�W�V�����ۗL���Ԃ��`���[�g�����Ă���Z���ԂɏW�����A�o�ώw�W�̂悤�Ɍ����ƌ��ʂ̈��ʊW�������߂��ʂ�I��Ŏ�����邱�Ƃ��厖�ł��B

���x�ł��J��Ԃ��܂��B

FX�𑁂���B����錍�́u���ǂ�ȏ�ʂł����Ă�悤�ɂȂ邱�Ɓv��ڎw�����Ƃł͂���܂���B�_�����i�邱�ƂƁA���̍i����������������邱�Ƃł��B

�����Ŋi�����݂�T���Ȃ�!?

�s���ő勉�̊i�����ݕ������y�����܂�B�z����������

�y�O�����їv�_�z

�������яW�v�́A�O���̕č��ٗp���v���\�����ŏI���Ƃ��ēZ�߂Ă��܂��B�ȉ���1��7���`2��1���̕��͋y�ю���̐��яW�v�ł��B

- ���O���͐��т�28��12�s�i���͍̗p��40��A�I����70���j

- ���O���͂̎�����j���̗p�ł��Ȃ��������Ƃ́A�O��������Ɏ���ł��Ȃ��������Ƃ�27��A����s�y�ю���s���������Ƃ�4��ŁA�v31��ł��i67��̎�������O�������A����40��Ŏ���\�����j�̗p��60���j

- �ߋ����͂Ɋ�Â����O���j�ɉ����������20��7�s�ł����i����74���A���O��������������j67��ɑ�����j���{��40���j

- ����Ƃ͕ʂɁA�ߋ����͂Ɋ�Â��Ȃ��A�������̓|�W�V�����ۗL���ԉ����ɂ������10��1�s�ł����i�S����ɑ�����j���痦71���j

- �O���̎�����Ԃ�101��38�b�A���v�́{105.45pips�A1����1�{������̑��v�́{1.0pips

�y�w�W���ʂ̗ǂ������Ɣ����̑f�����z

���ς�炸�A�~�N���X�ł̎���̕����h���X�g���[�g�ł̎���ɔ�ׁA����1�����̔����������s��\�z�ɑ���w�W���ʂ̗ǂ������ɑf���ɔ������Ă��܂����B�~�N���X�Ɋւ������87���̑f�����ƂȂ��Ă���A���������X���̏W�v���n�߂Ă���ő�l�ƂȂ�܂����B

���\���������������B

�y�|�W�V�������̎�����j�̓I�����z

���O���͐��т́Z28✕12�ŁA���ғI�����i�Z���j��70���ł��B

�܂��A�|�W�V�������̎�����j�̑O������Ă������Ƃ�56���ŁA�������N�ōł��Ⴍ�Ȃ��Ă��܂��B�O������Ȃ��Ƃ��i�ߋ��ɍČ�����������������Ə������قȂ�Ƃ��j�Ɏ�����āA�����������Ă��d���Ȃ��̂ŁA���̐����̒Ⴓ�͖��ł͂���܂���B

���\���������������B

�y���O������j�Ɋ�Â����퐬�сz

�O���̉ߋ��X���Ɋ�Â����ۂ̎���ł̏�����74���A���j�O������܂ޑ������т�79���ł����B���݂̂悤�Ȑ��яW�v���j�ɕύX���Ă���̒��ߔ��N�Ԃ̑���������75���������Ă��܂��B

���̏����Ȃ�A���͂��O�����Ƃ��Ɍ�������������ƍs���A�������̑��v���}�C�i�X�ɂȂ邱�Ƃ͂���܂���B

���ؔ��f�̃X�g���X���y�����đ��𒅎��ɍs�����߂ɂ́A�|�W�V�����I�[�_�[���_�̍������������肵�Ă������Ƃł��B�������肵�������Ɋ�Â��������A�����ʂł̊m���I�Č����Ɋ�Â����Ƃ����������Ă����A�]�v�Ȃ��Ƃ��l�����ɍς݂܂��B

���̃u���O�ʼn��x���J��Ԃ��������Ă��邱�Ƃ́A���S�҂��X�A�}�`���A���|�W�V���������̃^�C�~���O������ƂȂ�悤�ɑI�Ԃ��A�X�̃|�W�V�����ł̏��������ɍS������ǂ��A�Ƃ����_�ł��B�����āA�|�W�V�����ۗL���Ԃ��`���[�g�����Ă���Z���ԂɏW�����A�o�ώw�W�̂悤�Ɍ����ƌ��ʂ̈��ʊW�������߂��ʂ�I��Ŏ�����邱�Ƃ��厖�ł��B

���x�ł��J��Ԃ��܂��B

FX�𑁂���B����錍�́u���ǂ�ȏ�ʂł����Ă�悤�ɂȂ邱�Ɓv��ڎw�����Ƃł͂���܂���B�_�����i�邱�ƂƁA���̍i����������������邱�Ƃł��B

�ȏ�

�����Ŋi�����݂�T���Ȃ�!?

�s���ő勉�̊i�����ݕ������y�����܂�B�z����������

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 12:26| Comment(0)

| TrackBack(0)

| 7. ���ѕ\

2019�N01��27��

�O�T���Y�A�y�сA1��28���`2��1���o�ώw�W

�y�O�T���Y�z

�i���{�������j

�Đ��{�@�֕��͉ߋ��Œ��ƂȂ�A���{�E���͋�������2���������ĂȂ��Ȃ��Ă��܂����B�u�������o�Ȃ���Ύ肽�炢���v�ƌ������t���������炵���A���R�A��₭���ɒ@����܂����B

25���A�Ƃ��Ƃ��đ哝�͎̂b��\�Z�ւ̏�����\�����܂����B�ꕔ���{�@�ւ̕���3�T�ԉ�������邻���ł��B3�T�Ԍ�A�Ăѐ��{�@�ւ��������悤�ȕ��͋C�ɂȂ��Ă�͂����Ȃ��A�Ǝv���܂����A�哝�̂�3�T�Ԍ�Ɂu�哝�̂ɂ���펖�Ԑ錾�Ɋ�Â��ǂ̌��݁v��\�����Ă��邻���ł��B

�Ƃ�����A�ȑO����2�吭�}���Ƃ��Ɂu���������ʂ�Ȃ��ƌ������̋������o���Ȃ��v�Ƃ�����Ԃ��J��Ԃ��Ă��邱�Ƃ̕����A��������펖�Ԃ��N�����Ƃ��ɔ�펖�ԂȋC�����܂��B

���{���J���USD�����Ǝv������A�O�TNY�I�Ղ͂����ł��Ȃ������悤�ł��B

�i�Ē��f�Պ֘A�j

�č���3��1���ɗP�\���Ă����������i�ւ�25���ł����{���邱�ƂɂȂ��Ă��܂��i12��1���Ē����Ӂj�B�����������邽�߁A���T1��30���E31���ɒ����͕����č�����������USTR�i�Ēʏ���\���j�Ƌ��c���s���\��ł��B

���낻�����s�����y�ώ��������L���������Ă������̂́A���̘_���́A

�@ ���ɒ�����������6�N�Ԃ�1���h���̕ĎY�i�A���Ŗf�Վ��x���P���čρA

�A �����_�ŕĒ��Η����������Ă��A�o�ϓI�ɂ��R���I�ɂ��܂��������̕��������A

�B �������i�ւ̍��ł͕č��o�ςɂ����e���A

�Ƃ������Ƃ̂悤�ł��B

�Ē��e�������Ƃ����̂͂��Ă����A������莋���ꂽ�m�������E�s�ꎩ�R���E���L��Ɩ��ł̐i�W��_���ɂ����������ʂ����������L���͂܂���������܂���B�ď���������24���A������u�Ē����ӂɂ͒������v�Ɣ������A�����̍\�����v�ɂ��Č�����q���Ă��邱�Ƃ𖾂炩�ɂ��܂����B����Ⴛ���ł��傤�B

�Ē��Η��̌�����JPY���EAUD���A�Η��ЂƂ܂�������AUD���EUSD���EJPY���A�ł��B

���̖��ɂ��Ă������납�����L���ɁA���C�^�[�w�R�����F�Ē����C�̒��n�_�A�u���l�̃W�����}�v����ł��邩�x�F��p���i��ꐶ���o�ό�������ȃG�R�m�~�X�g�j2019�N1��24��17:03�A������܂��B

�v���t�F�b�V���i���̋L���͕��ɂȂ�܂��B

�i���B��j

24����ECB������_�́u�s��\�z�ʂ茻��ێ��v�ŁA�����̐�s�����ʂ��͉������X�N�����܂��Ă���A���̗��グ���ʂ��͏]���ʂ�Ă̏I��ȍ~�A�Ƃ������Ƃł����B�s��̔F���́A���グ������2020�N���܂Ōジ�ꂵ�Ă��܂��B �܂��AECB��25���Ɍo�ϗ\�������\���A2019�N�̃C���t�����\�z�͏]����1.8������1.5���ւƉ����C�����܂����B�����āA�Ɛ��{��26���A2019�N�N�̐������\�z��1.8������1.0���Ɉ��������܂����B

EUR��24����������ꂽ���̗̂�25���ɂ͔����āA�T���͗z���ň����܂����B

EU�����R�ςɂ��ւ�炸���荞�܂�Ȃ��_�ɂ��āA���L����L�����Q�l�ɂȂ�܂����B

���C�^�[�w�R�����F���[������A��������ł������̖�x�������i�݂��ً�s�`�[�t�E�}�[�P�b�g�G�R�m�~�X�g�j2019�N1��24��10:21

23���A�p�������Ƀt�����N�t���g�ɁA����s���o�����X�V�[�g��̎��Y7500��EUR�i��93��5000���~�j���ڂ����Ƃ��Ă���|�A�`���܂����i�u���[���o�[�O�w�����h��������Z�@�ւ��������������A�p���{��EU���E�ő������xWill Hadfield, Steven Arons,2019�N1��24��)�B

GBP�́u���ӂȂ����E�v�����������Ŕ����Ă��܂����A�������Ƃ���GBP����EUR��USD�����������܂�ƍl����A�ǂ����łǂ���Ɨ����鋰�ꂪ����܂��B��Ȃ����āA�X�L�����ȊO��GBP�͎��Ă܂���B

�[�[�[��€����A$�[�[�[

�O�X�T�ƑO�T���т��W�v���Ă����܂��B

�E���O���͐��т�8��6�s�i���͍̗p��14��A�I����57���j

�E���O���͂̎�����j���̗p�ł��Ȃ��������Ƃ́A�O��������Ɏ���ł��Ȃ��������Ƃ�13��A����s�y�ю���s���������Ƃ�2��ŁA�v15��ł��i29��̎�������O�������A����14��Ŏ���\�����j�̗p��48���j�B

�E�ߋ����͂Ɋ�Â����O���j�ɉ����������3��3�s�ł����i����50���A���O��������������j29��ɑ�����j���{��21���j�B

�E����Ƃ͕ʂɁA�ߋ����͂Ɋ�Â��Ȃ��A�������̓|�W�V�����ۗL���ԉ����ɂ������5��1�s�ł����i�S����ɑ�����j���痦50���j�B

�E�O�X�T�y�ёO�T�̎�����Ԃ�39��19�b�A���v�́{36.59pips�ł����B1����1�{������̑��v�́{0.9pips�Ƃ������ƂɂȂ�܂��B

�y���T�w�W�z

�����͏ڍו��͋L���Ƀ����N���Ă��܂��B

�Đ��{���Ŏw�W���\�\�肪�ς��\��������܂��B�܂��A���T���璆���s��͏t�߂ŋx��ƂȂ�܂��B�T�㔼�́A�����������s�ꂩ�甲����\���������̂Œ��ӂ��܂��傤�B

1��28���i���j���B�x��

23:00�@ECB���ٔ���

23:30�@BOE���ٔ���

1��29���i�j�p�c���EU���E��ֈč̌�

24:00�@1���W�v��CB����ҐM�����w��

1��30���i���j

09:30�@10-12�������B�l����CPI

22:15�@12���W�v���č�ADP�ٗp���v

22:30�@10-12������l����GDP����l

28:00�@FOMC���Z����

28:30�@FRB�c���

1��31���i�j

09:30�@10-12�������B�l�����A�������w��

22:30�@12���W�v���č�PCE�R�A�f�t���[�^�EPCE�E�l����

2��1���i���j

09:30�@10-12�������B�l����PPI

18:30�@1���W�v���p��������PMI

19:00�@1���W�v�����BHICP����l

22:30�@12���W�v���č��ٗp���v

24:00�@12���W�v���č�ISM�����ƌi���w��

�ȏ�

�@

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 22:30| Comment(0)

| TrackBack(0)

| 7. ���ѕ\

2019�N01��13��

�O�T���Y�A�y�сA1��14���`18���o�ώw�W

�y�O�T���Y�z

�Đ��{�@�ւ̕��͉ߋ��Œ��ɂȂ��������ł��B���������A�đ哝�̂͐܂��C�z���܂������܂���B

�ŏI�I�ȑ_���́A�ǂ̗\�Z���ꕔ�ł��`���I�ɔF�߂���Ηǂ��͂��ł��B�哝�̑����Ë��������ɁA����}�̑哝�̒e�N�̓����������ԗ}�����߂�悤�Ƀf�B�[�����Ă��ǂ��ł��傤�B

�u�ǂ̗\�Z�v�Ƃ�����`�����́A�����ꒃ�ȋC�����Ă��A�哝�̂ɂƂ��Ă͉����Ԏ��݂����ɍ����I�Ȉ�肾�Ƃ������̘b�́A�@�ւ̋L���łȂ��A�N�����킩��Ȃ��E�č��l������킩��Ȃ��p���HP�ɏ�����Ă������e�ł��B

�Ȃ�قǁA�Ǝv���Ă��܂��܂����B�����āA�哝�̂ɂ��斯��}�ɂ���A���{�@�֕����������������Ë����₷���Ȃ�Ƃ����\�}�ł��B

9���AUSTR�i�č��ʏ���\���j��\��EU�f�ՒS�����B�ψ��Ɠ��{�o�ώY�Ƒ��͉���A�uWTO�i���E�f�Ջ@�ցj��v�������ɂ��A�o�⏕���ւ̊֗^���\�Ƃ���s���w�j�̖������v������j�ň�v���������ł��B

���s��WTO���[���ł��A�����Y�i�����ւ̑R�[�u������Ȃ�ɖ��m���i�ً}���[�u�Ȃǁj����Ă��܂����B����ǂ��A���ꂩ��͕č��哱�œ��ĉ��������𑵂݂��ċ����R���邱�ƂɌ��܂�����ł��B�lj��^�[�Q�b�g���A�⏕���i�ƍ��c��Ɓj�ւ̑R�[�u�A�ł��B

�]���͒����ɑ����ĉ����A�t�i�̎��ł́A��҂����҂ƌʂɓ������Ċe�ɕ�����Ӂj���Ă����̂��A���]�i�̎��ł͎�ғ��m���������ċ��҂Ɉ�v�R���ċύt�̕�����Ӂj�Ɍ����ē����o������ł��B

���̌̎��ƂȂ������]���́A���N���������ƂɍŏI�I�ɖłт����Ƃ��m���Ă��܂��B�܂��A���{�ł��M����͖Ԃ��ʂɔj�����������Ƃ��m���Ă��܂��B���m�ł́A�匠���قȂ�D���������Ȃ�ƁA���N�Ȍ��ʂɂȂ�Ȃ��������Ƃ������悤�ł��B���������A���Ăł�2�̑��ŘA�����i���]�j�������������Ⴊ����̂ŁA�K�����������C���[�W�̐헪�ł�����܂���B

11���A�u���[���o�[�O��BBC�̕��͂����p�����b�ł́u15���̍̌���EU���E�ẮA���{��o�@�ĂƂ��Ĉٗ�̑卷�Ŕی��̌��ʂ��v�Ƃ̂��Ƃł��B

11���͉��B���Ԉȍ~�AEU���E�@�č̌����T��GBP�������n�߂��Ƃ���A�^�U�s���ȁu�̌������v��������GBP���ɓ]���܂����B�^�U�s���ł��A���{�����u�̌�������ے�v����܂ł�GBP��100pips�������܂����B

���T�́A���������̌�������ɘA��Ă��肶��GBP�������A�̌������̕ň�C��GBP���ɓ]�����ʂɔ����邱�ƂɂȂ�܂��B�O��14�����B�s��܂łɍ̌������ɂȂ�Ȃ���AGBP�͂��Ȃ蔄����ł��傤�B

�ȑO��BOE���Z�ł͊m���A���ӂȂ����E��GDP8���AGBP���[�g25���̒ቺ�������ƋL�����Ă��܂��B

�[�[�[��€����A$�[�[�[

�O�T���т��W�v���Ă����܂��B

�E���O���͐��т�5��2�s�i���͍̗p��7��A�I����71���j

�E���O���͂̎�����j���̗p�ł��Ȃ��������Ƃ́A�O��������Ɏ���ł��Ȃ��������Ƃ�5��A����s�y�ю���s���������Ƃ�1��ŁA�v6��ł��i11��̎�������O�������A����5��Ŏ���\�����j�̗p��45���j�B

�E�ߋ����͂Ɋ�Â����O���j�ɉ����������6��2�s�ł����i����75���A���O��������������j11��ɑ�����j���{��73���j�B

�E����Ƃ͕ʂɁA�ߋ����͂Ɋ�Â��Ȃ��A�������̓|�W�V�����ۗL���ԉ����ɂ������2��0�s�ł����i�S����ɑ�����j���痦62���j�B

�E���̏T�̎�����Ԃ�15��31�b�A���v�́{38.54pips�ł����B1����1�{������̑��v�́{2.5pips�Ƃ������ƂɂȂ�܂��B

�y���T�w�W�z

�����͏ڍו��͋L���Ƀ����N���Ă��܂��B

1��14���i���j

�p���AEU���E�Ă̍̌��O��

���ԕs���@12���W�v�������f�Վ��x

1��15���i�j

�p���AEU���E�č̌��\��

22:30�@12���W�v���č�PPI

�E1���W�v��NY�A����ƌi�C�w��

1��16���i���j

18:30�@12���W�v���p���������v

22:30�@12���W�v���č��������㍂�A12���W�v���č��A�������w��

1��17���i�j

09:30�@11���W�v�����B�Z��[������

1��18���i���j

08:50�@12���W�v�����{CPI

18:30�@12���W�v���p���������㍂�w��

23:15�@12���W�v���č��ݔ��ғ����E�z�H�Ɛ��Y�E�����Ɛ��Y

24:00�@1���W�v���č�UM����ҐM�����w������l

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 09:00| Comment(0)

| TrackBack(0)

| 7. ���ѕ\

2018�N12��23��

�O�T���Y�A�y�сA12��24���`12��28���o�ώw�W

�y�O�T���Y�z

�O�T�̐��т͎��̒ʂ�ł��B

�E���O���͐��т�6��1�s�i���͍̗p��7��A�I����86���j

�E���O���͂̎�����j���̗p�ł��Ȃ��������Ƃ́A�O��������Ɏ���ł��Ȃ��������Ƃ�2��A����s�y�ю���s���������Ƃ�1��ŁA�v3��ł��i10��̎�������O�������A����7��Ŏ���\�����j�̗p��70���j�B

�E�ߋ����͂Ɋ�Â����O���j�ɉ���������́A2��s����1��1�s�ł����i����50���A���O��������������j10��ɑ�����j���{��20���j�B

�E����Ƃ͕ʂɁA�ߋ����͂Ɋ�Â��Ȃ��A�������̓|�W�V�����ۗL���ԉ����ɂ������2���ł����i�S����ɑ�����j���痦50���j�B

�E���̏T�̎�����Ԃ�14��52�b�A���v�́{17.22pips�ł����B1����1�{������̑��v�́{1.2pips�Ƃ������ƂɂȂ�܂��B

��N�N���́A�w�W���\�O��ɂ��܂����ł��܂���B�v���t�F�b�V���i���̃|�W�V�������Z���傫�Ȏw�W���\��ɑ����邽�߁A�ߋ��̌X���ʂ�ɂȂ邩�S�z������ł��B

�[�[�[��€����A$�[�[�[

�O�T�̑傫�ȓ����͎��̒ʂ�ł����B

�_�E�͑O�T1600�h�����̉������ŁA����̓��[�}���V���b�N����2008�N10���ȗ������������ł��B

�N���|�W�V�������Z�◘�グ��t�����C��{�@�ւ̈ꕔ���Ȃǂ̈������Ƃ��d�Ȃ������Ƃ������ł����A��͂藈�N�ȍ~�̌i�C�������ʂ����吨���߂Ă��邱�Ƃ��A�F�̓��ɂ��邩��ł��傤�B

�����l����ƁA���T��U�߂����N���Ă��A���܂�֏悵��C�����܂��B

���B�́AUSD���ɉ������EUR���㏸���Ă������̂́A�T���ɂ͂��̂قƂ�ǂ̐L�ѕ��������܂����B���̌��ʁA���j�̑�JPY�͈�C�ɔ��肪�������܂����B

�����P����̓ƍ����[�_�[�������Ȃ����Ƃ�A����������p�����E�ɂ���āAEU���̗��Q�����ɋ����w���͂��ł���l�������Ȃ��Ȃ����������܂��B�܂��A�����ւ̕č��̉e���͂�������A���ΓI�ɉ��B�̕��S���������˂܂���B�ĉ����p���̎�v���œ��O�̉�������ȉۑ肪�ł��傫���̂́A���B���Ƃ����C�����܂��B

�_���́A�p�����_��Ƃ̉��B�ړ]�K�͂ł��傤���B�����p���̋��Z�E�ی��Ƃ̎�舵���z�̔��������B�Ɉڂ�A�����ȓ��������̂ЂƂ�ӂ��̍��̍����Ȃ�Ă����ɗ��Ē����邮�炢�̋K�͂ɂȂ�܂��B

�p�������ӂȂ����E�ɂȂ����ꍇ�A�ň��̃V�i���I�ł́A�p�o�ς����[�}���V���b�N����ȗ��̌i�C�����ƂȂ�AGBP��25�����x��������A�Ɨ\�z����Ă��܂��B����ȋ}���ȕ��S�ɑς����鍑���������h���߂鍑�Ȃ�Ă���܂���B

���N�̗��E�č̌��O�܂�GBP���A�̌��ォ��3�����̗��E���O�܂Ŏ��ԋ}�ςɔ����邱�ƂɂȂ�܂��BGBP����́A�܂��܂��Z�����������ł��܂���B

���B�o�ς͐��E�o�ς̐�s�w�W�̂悤�Ȃ��̂ł��B���̌��ʁA���̐�i��v���ʉ݂Ƃ�����JPY��AUD�͋ɒ[�ɑ���܂��B���[�}���V���b�N����ɂ́AAUDJPY�͂قڔ��l�܂ʼn����܂����B�傫�ȕω����}���ɐ�����Ƃ��AAUDJPY�ׂ͂�ڂ��ɓ����ʉ݃y�A�ƂȂ�܂��B

����Ȃ��Ƃ������āA�N���̕��D�揇�ʂ́AAUD��GBP��EUR�A�̏��ɋ}���E�}���̏�ʂɂ��Ăł��BUSD��JPY�́A���Ƃ����͂��Ă��ǂ�������������Ⴕ�Ȃ��̂ł��B

�y���T�w�W�z

�N���͂����w�W�ł̎�����s���܂���B�l�����Ƃ��g����������v���O�����ɕ֏悵�������ǂ��ł��傤�i��������v���O�������g���̂łȂ��A���̃N�Z�ɕ֏悷��j�B

�����͎��̒ʂ�ł��B�A���A�Č������ʓI�ȃf�[�^�Ŏ������Ƃ��ł��Ȃ��o�����ł��B

�E�g�����h�����܂�A�e�ɂł����ɁA���[�\�N��5�{�ȏ�œ��B�������W�X�^���X��T�|�[�g�ł́A����1�{���߂��ɂȂ�p�^�[�����ʏ펞��葝���܂��B

�E���ɁA�Z���`���[�g�ł̃����W����ŁA�����W�㉺���B���̖߂��̊m���ُ͈�ɍ��܂�܂��B���ꂪ�`���[�g�̂قƂ�ǂ̎��ԑтł̓���������������悤�ɓ����悤�ł��B

�E�����̘b�́A���ԑ�������łȂ��A1�����E5�����̃`���[�g�ŗL���ł��B

�܂��A��������v���O�����Ƃ͊W�Ȃ��b�ł����A�A�x���i���Ă͊��ɘA�x�ł��j�́A������T���̐������ɘj�郌�W�X�^���X��T�|�[�g���邱�Ƃ�����܂��B

�E�����������Ƃ��N����ƃX�g�b�v���X���������ނ̂ŁA���Ԕ�������ڈ�1���Ԃ��nj��A���̌�͖߂��̃^�C�~���O��_�����ƂɂȂ�܂��B

�`���[�g�������Ȃ�����ƌ����āA�|�W�V�����ۗL���Ƀ`���[�g����ڂ𗣂��ׂ����Ⴀ��܂���B�A�x���͓��ɂ����ł��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 16:00| Comment(0)

| TrackBack(0)

| 7. ���ѕ\

2018�N12��16��

�O�T���Y�A�y�сA12��17���`21���o�ώw�W

�y�O�T���Y�z

�O�T�̐��т͎��̒ʂ�ł��B

�E���O���͐��т�8��4�s�i���͍̗p��12��A�I����67���j

�E���O���͂̎�����j���̗p�ł��Ȃ��������Ƃ́A�O��������Ɏ���ł��Ȃ��������Ƃ�1��A����s�y�ю���s���������Ƃ�0��ŁA�v1��ł��i13��̎�������O�������A����12��Ŏ���\�����j�̗p��92���j�B

�E�ߋ����͂Ɋ�Â����O���j�ɉ���������́A10��s����6��4�s�ł����i����60���A���O��������������j13��ɑ�����j���{��77���j�B

�E����Ƃ͕ʂɁA�ߋ����͂Ɋ�Â��Ȃ��A�������̓|�W�V�����ۗL���ԉ����ɂ������3��1�s�ł����i�S����ɑ�����j���痦71���j�B

�E���̏T�̎�����Ԃ�30��40�b�A���v�́{22.86pips�ł����B1����1�{������̑��v�́{0.7pips�Ƃ������ƂɂȂ�܂��B

�T�O����GBP���݂Ŏ���𒆎~���Ă��܂����B���̂��߁A�O�T�͕��j���{�����������̂́A�w�W�ւ̔����������ȏT�ł����B

�[�[�[��€����A$�[�[�[

�O�T�̑傫�ȓ����͎��̒ʂ�ł����B

�p��EU�ƓZ�߂����E�Ă̍̌����������ꂽ���Ƃ��āA�^�}�̎s�M�C���[���s���A�s�M�C�Ă͔ی�����܂����B�s���GBP���Ŕ������܂����B

�Ċ����͏T�����T���đ傫�������A���T��FOMC���グ�ƍ���̌i�C��ނɔ����������ƂȂ��Ă��܂��B

ECB������́u����������ێ��AQE�N���I���v�\���܂����B

�ꕔ�ł́A������̈ꕔ�����o�[���uEU�̐������ʂ������T�d�ɕύX���邱�Ƃ����߂��v�����ł��B�܂��A�ƕ�PMI����l���ォ�������Ƃ���A���N���̗��グ�m�����ቺ���Ă��邻���ł��B

�������̋L���ŁA���N�̃w�b�W�t�@���h�̐��т��U���Ȃ������A�Ɠ`�����Ă��܂��B���U�\�������ăt�@���h����������܂����B

�����́A�@ ������������y�������̂́A�܂��܂�������̕ω��ɑ��ėZ�ʂ������Ȃ����ƁA�A �������j��o�Ϗ�Ɋ�Â��t�@���_�����^���̕ω��������̃g�����h�`���Ɍ��ѕt���Ȃ��������ƁA�B �đ哝�̔����≢�p�̃u���O�W�b�g���݂ł̃j���[�X�ł̋����E�����E�בւ̋}�ς�����1�N���������ƁA�C �k���N����[���ɖf�Ֆ��܂ŕĒ��Η����N�������A����ʂ̑���USD�EEUR�EJPY�̓������������������ƁA�D ���E�I�ɐ����݉��̒����������A��N�܂łɔ�ׂđ��ΓI�Ƀ��^�[���̑傫�ȓ����Č������������ƁA���������܂��B

�y���T�w�W�z

FOMC���I�������A���N�̎�����قڏI���ł��B

FOMC��́A�@ �h�b�g�`���[�g�����N�̗��グ�����炵�Ă��邱�Ƃ��m�F���āA�A FRB�c����Ōo�ό��ʂ����������Ă��邩���m�F�A�B ��20���̓������Ԃ̊����ƈבւ̓����������m�F�ŁA�����̃|�W�V�����͑S�ăN���[�Y���܂��B

�w�W�\��͎��̒ʂ�ł��B

12��17���i���j

22:30�@12���W�v���č�NY�A����ƌi�C�w��

12��18���i�j

18:00�@12���W�v���ƍ�Ifo��ƌi�����w��

12��19���i���j

08:50�@11���W�v�����{�ʊփx�[�X�f�Փ��v

18:30�@11���W�v���p���������v

24:00�@11���W�v���č����ÏZ��̔�����

28:00�@FOMC���Z����

12��20���i�j

09:30�@10���W�v�����B�ٗp���v

18:30�@11���W�v���p���������㍂�w��

21:00�@�p��MPC���Z����

22:30�@12���W�v���č�Phil�A����ƌi�C�w��

12��21���i���j

18:30�@7-9�����p��GDP����l

22:30�@11���W�v���č��ϋv�����E7-9�����č�GDP�m��l

24:00�@11���W�v���č�PCE�R�A�f�t���[�^�EPCE�E�l����

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:30| Comment(0)

| TrackBack(0)

| 7. ���ѕ\

2018�N12��08��

11�������тɊ�Â��ߋ��X�����̗͂L��������

�ٗp���v���T���玟�̌ٗp���v�܂ł̎w�W���͌��ʂƎ�����ʂ�O���̌������тƂ��Ă��܂��B

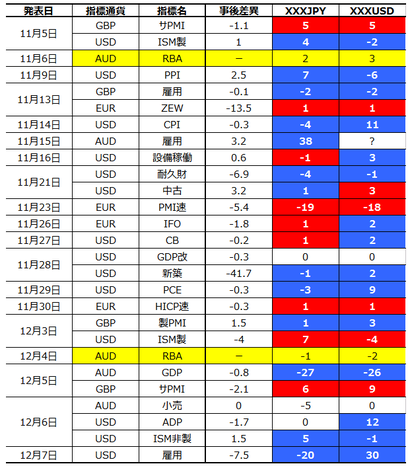

11��5���`12��7���ɔ��\���ꂽ�o�ώw�W�̂����A�O���T���͓����Ɏ��O���͋L�����Q�l�Ɏ�����j�����O�Ɏ����Ă����w�W���Ώۂł��B

���т��C�ɂ���̂́A�e�o�ώw�W�̏ڍו��͋L���̌��_�ł��鎖�O������j�̑Ó��������������邽�߂ł��B

�ڍו��͋L���ɋ����Ă���ߋ��̌X���܂���������j�̐��т͎��̒ʂ�ł��B

���ڎw�W�̎��O���͂̐��т��A1�����ɘj���ĘA�����ċL�^���������̂́A�����3�����ڂł��B

���Ɏ��ۂ̎�����тł��B

���O������j�́A�ׂ������߂�����ƍٗʂ̗]�n���Ȃ��Ȃ��āA��������Ɠ����ɂȂ��Ă��܂��܂��B���������A���Ȃ��Ƃ������_�ł́A�܂���������̃v���O�����͌o�ώw�W���\�O��̎�������Ȃ��Ƃ��킩���Ă��܂��i�w�W���\����̈�u�������j�B��������v���O�����Ƃ̈Ⴂ�́A���O������j�łǂ������O�Ɍ��߂��Ɏ����̍ٗʂł�邩���|�C���g�Ƃ������܂��B

�܂��A���O������j�����߂Ă��Ă��A�|�W�V�������I�[�_�[����^�C�~���O���킵���������~�߂邱�Ƃ��ł��܂��B�����Ă����A���������b�Ԃ����`���[�g�̓����̐�ǂ݂�50���ȏ㓖�Ă���悤�ɂȂ�A���ɒnj����j�̎���ŗ������҂���悤�ɂȂ�܂��B������A���������������ƁA���ۂ̎���̏��������ғI����������⍂���Ȃ�͓̂��R�ł��B

���ʂ͎��̒ʂ�ł����B

�w�W���ʂ��ǂ�����̍��̒ʉ݂������A������Δ����邱�Ƃ�f���Ȕ����ƌĂ�ł��܂��B

�f���Ȕ���������莞�ԁE���m���ȏ�̍Č����Ő�����A���Z��o�ς̐��Ƃł��Ȃ���X�A�}�`���A�̕��͂ł��A���ƂƓ������x���ɋ߂Â��܂��B�Ⴆ�w�W���\�O��10�����炢�������ƂƓ����悤�ȕ��͂��ł��Ȃ��Ă��A����10���͉�X�A�}�`���A��FX�̃v���t�F�b�V���i���ɋ߂�������ł��܂��B�v����Z�~�v���ɂȂ肽����Ȃ��Ă��A���͂Ɋ�Â���������Ȃ�����A��B�i���肵�Ď��v���グ�����邱�Ɓj�Ɍq����܂���B

�o�ώw�W���\�O��̔��������́A���\���ʂ��s��\�z������Ύw�W���\����1���ԗz�����ɐU��A�����ΉA�����ɐU��邱�Ƃ��A60�`80�����炢�N���邱�Ƃ��킩���Ă��܂��B���̌o��������O��邱�Ƃ��������Ԃ́A�ߋ��̌o�������������Ȃ��A�Ƃ������܂��B

����Ȉُ킪�N���Ă��Ȃ����Ƃ��m�F���邽�߁A���\�Ŋm�F���܂��B

���\�́A���Y���Ԃɔ��\���ꂽ��v�o�ώw�W���f���ɔ�������������������̂ł��B

XXXJPY�EXXXUSD�́A�č��w�W�̏ꍇ�AUSDJPY�EEURUSD�ł��B�č��ȊO�̎w�W�ł́A���̍��̒ʉ݂Ɖ~��h���Ƃ̃N���X�ɂȂ�܂��B�Ⴆ�Ή��B�w�W�Ȃ�AEURJPY�EEURUSD�ł��B

�e�w�W�̎��㍷�قƒ���1�����̕�������v���Ă���ΐA�s��v�Ȃ�ԂŎ����Ă��܂��B�����̈�v�Ƃ́A���㍷�ق��v���X�̂Ƃ����̍��̒ʉ݂�����ꂽ���A�}�C�i�X�̂Ƃ�����ꂽ���A�ł��B

�~�N���X�ł�13��9�ԁi��59���j�A�h���X�g���[�g�ł�15��7�ԁi��68���j�ł��B

�o�ώw�W���\�O��́A�~�N���X�Ŏ����������h���X�g���[�g�Ŏ��������f���ɔ����������ł��B���������A11���Ɋւ������A�h���X�g���[�g�Ŏ����������~�N���X�Ŏ��������f���Ȕ������N���Ă����悤�ł��B

�����������Ȃ��Ƃ��N���Ă��Ȃ����A�����i12���j�����ӂ��Ă����܂��傤�B

11��5���`12��7���ɔ��\���ꂽ�o�ώw�W�̂����A�O���T���͓����Ɏ��O���͋L�����Q�l�Ɏ�����j�����O�Ɏ����Ă����w�W���Ώۂł��B

���т��C�ɂ���̂́A�e�o�ώw�W�̏ڍו��͋L���̌��_�ł��鎖�O������j�̑Ó��������������邽�߂ł��B

�y�ߋ��X���Ɋ�Â�������j�̑Ó����z

�ڍו��͋L���ɋ����Ă���ߋ��̌X���܂���������j�̐��т͎��̒ʂ�ł��B

- ���O���͐��т�43��23�s�i���͍̗p��66��A�I����65���j

- ���O���͂̎�����j���̗p�ł��Ȃ��������Ƃ́A�O��������Ɏ���ł��Ȃ��������Ƃ�22��A����s�y�ю���s���������Ƃ�9��ŁA�v31��ł��i97��̎�������O�������A����66��Ŏ���\�����j�̗p��68���j�B

- ��������A����1�����̌o�ώw�W���\�O��̎���ł́A���݂̌o�ϏɊW�Ȃ��A����̑O�������68���̊��ԁE�^�C�~���O��66�����ߋ��̌X���ʂ肾�����A�Ƃ������ƂɂȂ�܂��B

���ڎw�W�̎��O���͂̐��т��A1�����ɘj���ĘA�����ċL�^���������̂́A�����3�����ڂł��B

�y���O������j���S�̎�������сz

���Ɏ��ۂ̎�����тł��B

���O������j�́A�ׂ������߂�����ƍٗʂ̗]�n���Ȃ��Ȃ��āA��������Ɠ����ɂȂ��Ă��܂��܂��B���������A���Ȃ��Ƃ������_�ł́A�܂���������̃v���O�����͌o�ώw�W���\�O��̎�������Ȃ��Ƃ��킩���Ă��܂��i�w�W���\����̈�u�������j�B��������v���O�����Ƃ̈Ⴂ�́A���O������j�łǂ������O�Ɍ��߂��Ɏ����̍ٗʂł�邩���|�C���g�Ƃ������܂��B

�܂��A���O������j�����߂Ă��Ă��A�|�W�V�������I�[�_�[����^�C�~���O���킵���������~�߂邱�Ƃ��ł��܂��B�����Ă����A���������b�Ԃ����`���[�g�̓����̐�ǂ݂�50���ȏ㓖�Ă���悤�ɂȂ�A���ɒnj����j�̎���ŗ������҂���悤�ɂȂ�܂��B������A���������������ƁA���ۂ̎���̏��������ғI����������⍂���Ȃ�͓̂��R�ł��B

���ʂ͎��̒ʂ�ł����B

- �ߋ����͂Ɋ�Â����O���j�ɉ���������́A37��s����28��9�s�ł����i����76���A���O��������������j97��ɑ�����j���{��38���j�B

- ����Ƃ͕ʂɁA�ߋ����͂Ɋ�Â��Ȃ��A�������̓|�W�V�����ۗL���ԉ����ɂ������8��1�s�ł����i�S����ɑ�����j���痦80���j�B����9��̑����́A���O���j�ɂȂ��w�W���\��̒nj���t����Ɉ˂���̂ł��B

- ���̌������Ԃł̎�����Ԃ�4����01��24�b�A���v�́{242.10pips�ł����B1����1�{������̑��v�́{1.0pips�Ƃ������ƂɂȂ�܂��B

�����̗ǂ�������o���܂����B

�y�ߋ��X�����P�z

�w�W���ʂ��ǂ�����̍��̒ʉ݂������A������Δ����邱�Ƃ�f���Ȕ����ƌĂ�ł��܂��B

�f���Ȕ���������莞�ԁE���m���ȏ�̍Č����Ő�����A���Z��o�ς̐��Ƃł��Ȃ���X�A�}�`���A�̕��͂ł��A���ƂƓ������x���ɋ߂Â��܂��B�Ⴆ�w�W���\�O��10�����炢�������ƂƓ����悤�ȕ��͂��ł��Ȃ��Ă��A����10���͉�X�A�}�`���A��FX�̃v���t�F�b�V���i���ɋ߂�������ł��܂��B�v����Z�~�v���ɂȂ肽����Ȃ��Ă��A���͂Ɋ�Â���������Ȃ�����A��B�i���肵�Ď��v���グ�����邱�Ɓj�Ɍq����܂���B

�o�ώw�W���\�O��̔��������́A���\���ʂ��s��\�z������Ύw�W���\����1���ԗz�����ɐU��A�����ΉA�����ɐU��邱�Ƃ��A60�`80�����炢�N���邱�Ƃ��킩���Ă��܂��B���̌o��������O��邱�Ƃ��������Ԃ́A�ߋ��̌o�������������Ȃ��A�Ƃ������܂��B

����Ȉُ킪�N���Ă��Ȃ����Ƃ��m�F���邽�߁A���\�Ŋm�F���܂��B

���\�́A���Y���Ԃɔ��\���ꂽ��v�o�ώw�W���f���ɔ�������������������̂ł��B

XXXJPY�EXXXUSD�́A�č��w�W�̏ꍇ�AUSDJPY�EEURUSD�ł��B�č��ȊO�̎w�W�ł́A���̍��̒ʉ݂Ɖ~��h���Ƃ̃N���X�ɂȂ�܂��B�Ⴆ�Ή��B�w�W�Ȃ�AEURJPY�EEURUSD�ł��B

�e�w�W�̎��㍷�قƒ���1�����̕�������v���Ă���ΐA�s��v�Ȃ�ԂŎ����Ă��܂��B�����̈�v�Ƃ́A���㍷�ق��v���X�̂Ƃ����̍��̒ʉ݂�����ꂽ���A�}�C�i�X�̂Ƃ�����ꂽ���A�ł��B

�~�N���X�ł�13��9�ԁi��59���j�A�h���X�g���[�g�ł�15��7�ԁi��68���j�ł��B

�o�ώw�W���\�O��́A�~�N���X�Ŏ����������h���X�g���[�g�Ŏ��������f���ɔ����������ł��B���������A11���Ɋւ������A�h���X�g���[�g�Ŏ����������~�N���X�Ŏ��������f���Ȕ������N���Ă����悤�ł��B

�����������Ȃ��Ƃ��N���Ă��Ȃ����A�����i12���j�����ӂ��Ă����܂��傤�B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 14:31| Comment(0)

| TrackBack(0)

| 7. ���ѕ\

2018�N12��02��

�O�T���сA�y�сA2018�N12��3���`7���o�ώw�W

�y�O�T���Y�z

���т��C�ɂ���̂́A�e�o�ώw�W�̏ڍו��͋L���̌��_�ł��鎖�O������j�̑Ó��������������邽�߂ł��B

�O�T�̎��O���͐��т�9��4�s�i�ߋ����͓I����69���j�A�O������Ȃ��������Ƃ�3��A����s��1��A����s��2��ł����i���͗L����68���j�B����́A�����N��̏ڍו��͋L���̌��_���A����̔��\�ł��ʗp�������肵�Ă��܂��B

������т�9��2�s�A����Ƃ͕ʂɎ��O���j�ɂȂ������1���A������~��6��ł����B������Ԃ�20��4�b�ŁA���v��13.12pips�ł����B

1����1�{�����葹�v�{0.65pips�͂��܂�����̗ǂ��������Ⴀ��܂���B����ǂ��Apips�̓`���[�g����Ȃ̂ŁA���邱�Ƃ͏��������ł��B���ӏ�ʂł̌X�̎���ŕ����Ȃ����Ƃ��d���ł��B�m���A9������̏T�����тł̕����z���́A���O���͂����ێ���ł��Ȃ������Ǝv���܂��B

�[�[�[��€����A$�[�[�[

11��28���AFRB�c���͐�������������������u�͂��ɉ�����Ă���v�Ƃ̌���F���������A�]���́u������Ă���v�Ƃ̔F�������߂܂����B���ʁA�s��ɂ����闈�N�̗��グ�\�z���A�]����2�`4��1�`3��ɂւƌ��������悤�ł��B�Ȃ��A����12��19��FOMC�ł̗��グ�\�z�͂��̂܂܂ƂȂ��Ă��܂��B

���N�̗��グ���y�[�X�_�E���A�������́A���N���̗��グ��~�́A�����ɍD�ޗ��ƂȂ�܂����B�����́A�_�E���2�N�Ԃ�A�i�X�_�b�N��S&P�͖�V�N�Ԃ�̏T�ԏ㏸���ƂȂ�܂����B

����A�בւ͐�X�T�I�l�ɑ��AUSDJPY���{64pips�AAUDUSD����73pips�ƁA�T���ł�USD�������Ă��܂����B�Ǝ��̍ޗ������������p���AEURUSD����10pips�AGBPUSD����106pips�ƁAUSD���ŏI����Ă��܂��B

�T���̕Ē���]��k���T���āA�����Ă��s�v�c�ł͂Ȃ��ł����B�����āAEUR�����S���Ĕ����Ȃ�����ł́A���X�N����ł�JPY����������Ƒ傫���Ȃ�Ɨ\�z���Ă��܂����B����͊O���܂����B

11��25����EU�ً}��]��c�ŏ��F���ꂽ�p���E����ẮA�p�c���12��4������5���ɘj���ĐR�c�����\��ł��B

�����_�܂ł̕��������A�c�������͋���Ă�ی�����EU�ɏ��������߂Ă���悤�ł����AEU�͍Č�������肪�Ȃ����Ƃ�\�����Ă��܂��B

�p�ABOE���فAEU���ǎ҂́A���ꂼ����߂Đ�T�A���ӂȂ����E���p�o�ςɗ^���鈫�e���ɂ��ČJ��Ԃ��������܂����B���̂��߂��A�c��ł͋���Ă��ی�����鋰�ꂪ������̂́A���_�����̋���Ďx����������n�߂܂����i�܂��ߔ����ɒB�����Ƃ͂̕���܂���j�B

��X�T�ɔ�ׂ�Ɛ�T��GBP�́A�˔��I�ȏ㉺���̕p�x�������āA���̍����������������̂́A12��11���̋c��̌��܂ŁA�܂��[���̔�э��݃j���[�X�œ˔��I�ȏ㉺���̕p�x�����x���傫���Ȃ�C�����Ă��܂����B

�y���T�o�ώw�W�z

�Ē���]��k�̌��ʁA���N1���������\�肳��Ă����č��̒������i�A���ł�25���ւ̈����グ�́A��������������܂����B

12��3���i���j

07:00�@�Ē���]��k���ʂ����T����

10:45�@11���W�v������������PMI

18:30�@11���W�v���p��������PMI

24:00�@11���W�v���č�ISM�����ƌi���w��

12��4���i�j

12:30�@���BRBA���Z����

18:15�@BOE���ٔ���

����`���������ɂ����ĉp�c��R�c

12��5���i���j

09:30�@7-9�����W�v�����BGDP

10:45�@11���W�v�������T�[�r�X��PMI

18:30�@11���W�v���p���T�[�r�X��PMI

12��6���i�j

09:30�@10���W�v�����B�������㍂

22:15�@11���W�v���č�ADP�ٗp���v

22:30�@10���W�v���č��f�Վ��x

24:00�@11���W�v���č�ISM���ƌi���w��

12��7���i���j

22:30�@11���W�v���č��ٗp���v

24:00�@12���W�v��UM����ҐM�����w��

�ȏ�

�^�O�FPMI,ISM,GDP,�ٗp���v,RBA

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 14:04| Comment(0)

| TrackBack(0)

| 7. ���ѕ\

2018�N11��25��

�O�T���сA�y�сA2018�N11��26���`30���o�ώw�W

�y�O�T���Y�z

���т��C�ɂ���̂́A�e�o�ώw�W�̏ڍו��͋L���̌��_�ł��鎖�O������j�̑Ó��������������邽�߂ł��B

�O�T�̎��O���͐��т�5��2�s�i�\�z�I����71���j�A�O������Ȃ��������Ƃ�2��A����s��0��ł����i�\�z�L����78���j�B����́A�����N��̏ڍו��͋L���̌��_���A����̔��\�ł��ʗp�������肵�Ă��܂��B

�O�T�̎�����т�3���A����Ƃ͕ʂɎ��O���j�ɂȂ������1���A������~��2��ł����B������Ԃ�13��40�b�ŁA���v��62.65pips�ł����B

�Ȃ��A�O�T�͎w�W���\�O��̎���Ƃ͕ʂɁA���[�AGBPJPY��GBPUSD��EURGBP�̃`���[�g�����Ă��܂����B�ǁ[��Ɠ������Ƃ��̒nj��̐��т́A�{485pips�[185pips�ō����������傤�ǁ{300pips�ł����B

�w�W���\�O��̎���ɂ���`���[�g����ɂ���A�厖�Ȃ��Ƃ̓`�����X��҂��Ƃł��B

�Z������ő傫���҂��邩�ǂ����̓`���[�g����ŁA�����łł��邱�Ƃ͏�����������悤�Ȏ��������邱�Ƃ����ł��B

���̐l�͂ǂ����m��܂��A���S�҂̍��́A�@ �`�����X��҂Ă��ɖ��ʂȎ���������A�A ���̌��ʁA�����������Ă��܂��āA�B ������������Ƒ��v���}�C�i�X�̊��Ԃ������₷���������A�C ��������Ԃ����߂Ƀ`�����X��҂Ă��ɂ܂��|�W�V���������������Ȃ�A�Ƃ������z�Ɋׂ������̂ł����B

����Ȗ�ŁA�������҂����ʂ�I�сA�����ł̎���𒆐S�ɍs�����Ƃ́A���S�ҒE�p�̑�1���ƍl���Ă��܂��B

�[�[�[��€����A$�[�[�[

�O�T�Ċ��́A�_�E�����߈��l10��28���i24,443�j���������ďI���܂����i24,286�h���j�B���̉��l�ڈ���6��27����24,118�h���ł��B

���������������āA�����Z�@�ւɂ��FRB��2019�N�̗��グ�\�z�������C������Ă���悤�ł��B�O��FOMC�����2019�N�̗��グ��3�`4��Ɨ\�z�������������̂́A���݂�1.5��`3��ƂȂ��Ă��邻���ł��B

USDJPY�́A111�~��115�~�̊Ԃł̏㉺���������Ă��܂����A���ƂȂ�������Ȃ��C�����Ă��܂����B26���`30���T�́AFOMC�c���v�|���FRB�c���u���̕�����ɍs���A�c���v�|�ւ̔����͉��Ȃ璆�A��Ȃ珬�A��ŃT�v���C�Y�Ȃ��A�ł͂Ȃ��ł��傤���B

���B�E�p���́A��ɔ����Ȃ�GBP����ŁAEUR�㏸�Ƀu���[�L��������n�߂���GBP����U���Z�ł��B����A���ɔ����Ȃ�AEUR�������~�܂��Ă�GBP�͂ǂ��܂ʼn����邩�\�z�ł��܂���B�����N���Ă��Ȃ��Ƃ����A�����N������ǂ���̓��������S�����l����AEUR���GBP�ɒ��ڂ��Ă����������ǂ��ł��傤�B

��X�T�E��T�̔�э��݃j���[�X�ł̎��ԑ�������100�`200pips���������Ƃ܂���ƁA����͂��̔����ȉ��������˂Ȃ��ł��傤�i���E���ӂ��s�����Ƃ������Ԃ������j�B���E���ӕs�����̏ꍇ�A�ǂ��܂�GBP�������邩�͗\���s�\�ł��B

���B�͂킩��܂���B

��A�E�g���R�Ƃ������V�����ʉ݂̏㏸�́A���ꂼ��N������̉��~�`���l����[�ɓ��B���Ă���̂ɑ��AAUD�����͂��̃`���l�����X�T�ɏ㔲���Ă��܂��B��T��AUD�͂܂��������悤�ł����A�Ă�AUD���㏸���n�߂���A������T�C���ɐ����Ԃ�����A�ʉ݂�g���R�ʉ݂ʼn҂������������ǂ������m��܂���B

�y���T�o�ώw�W�z

���j��Ifo�������A�ߋ��̌X���ʂ�ɓ����₷���w�W���\�������Ă���悤�ł��B

11��26���i���j

07:00�@EU�ً}��]��c���ʂ����i�H�j�T����

18:00�@11���W�v���ƍ�Ifo��ƌi�����w��

23:00�@ECB���ٔ���

11��27���i�j

24:00�@11���W�v���č�CB����ҐM�����w��

11��28���i���j

22:30�@7-9�����W�v����l����GDP����l

24:00�@10���W�v���č��V�z�Z��̔�����

28:00�@FRB�c������

11��29���i�j

17:00�@ECB���ٔ���

22:30�@10���W�v���č�PCE�R�A�f�t���[�^�EPCE�E�l����

28:00�@FOMC�c���v�|���J

11��30���i���j

19:00�@11���W�v�����BHICP����l

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 16:00| Comment(0)

| TrackBack(0)

| 7. ���ѕ\

2018�N11��17��

�O�T���сA�y�сA2018�N11��19���`23���o�ώw�W

�y�O�T���Y�z

���т��C�ɂ���̂́A�e�o�ώw�W�̏ڍו��͋L���̌��_�ł��鎖�O������j�̑Ó��������������邽�߂ł��B

�O�T�̎��O���͐��т�10��3�s�i�\�z�I����77���j�A�O������Ȃ��������Ƃ�3��A����s��1��ł����i�\�z�L����81���j�B����́A�����N��̏ڍו��͋L���̌��_���A����̔��\�ł��ʗp�������肵�Ă��܂��B

�O�T�̎�����т�1���A����Ƃ͕ʂɎ��O���j�ɂȂ������2���A������~��2��ł����B������Ԃ�52��54�b�ŁA���v�́{33.66pips�ł����B

�O�T�̗\�z�I�����Ɨ\�z�L�����������̂́A�T�㔼�̉p���w�W�╡���w�W�̓������\�ʼnߋ��ڍו��̖͂����ɂ��Ă�������ł��B�ߋ��X���Ɋ�Â�����́A���炩�Ƀ`���[�g���r��Ă���Ƃ�����������̂������ł��B

�y���T�o�ώw�W�z

���āAGBP���r��Ă��܂��B

14���i�t��4�����C�j�̎���200pips���E������1.5���Ԃ̉������ő�ɁA15���i���E�h�t���̊t���c���j�̕���40pips���̏㏸�E������10���ł����B�s�M�C���s�����Ȃ�A����玖�ۂ̉�����ɂ��邽�߁A��菬�������������ƂȂ肻���ł��B���������ꍇ�́AEU�Ƃ̑��č��ӂ�����\���i�قځA���ӕs������EU���E�j�Ɍq���邽�߁A�ǂ��܂ʼn����邩�킩��܂���B

11��19���`23���T�́A�傫�Ȏw�W���\������܂���B�܂��A�T�㔼�͕č��E���{�̏j�������邽�߁A�O�������E�㔼�p���ޗ��ł̎���ƂȂ�܂��B

11��19���i���j

08:50�@10���W�v�����{�f�Փ��v�i�ʊփx�[�X�j

11��20���i�j

���ڎw�W�Ȃ�

11��21���i���j

22:30�@10���W�v���č��ϋv����

24:00�@10���W�v���č����ÏZ��̔�����

11��22���i�j��j��

08:50�@10���W�v�����{CPI

11��23���i���j���{�j��

17:30�@11���W�v���ƍ�PMI����l

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 14:13| Comment(0)

| TrackBack(0)

| 7. ���ѕ\