2018年04月10日

英国実態指標「鉱工業生産指数・製造業生産指数」発表前後のGBPJPY反応分析(改訂版)

英国実態指標「鉱工業生産指数・製造業生産指数」の指標発表前後の反応分析には、

① 鉱工業生産指数の前月比と前年比

② 製造業生産指数の前月比・前年比

を用います。

この分析の調査範囲は、2015年1月集計分~2018年1月集計分(同年2月発表分)の37回分です。

本指標にはいくつかの確率的再現性のある傾向が見受けられます。

英国実態指標「鉱工業生産指数」「製造業生産指数」は、鉱工業と製造業の企業生産高を基準年を100として指数化した経済指標です。英国国家統計局が毎月中旬に前月比・前年比を発表し、反応は、鉱工業生産指数>製造業生産指数、前月比>前年比、となる傾向があります。

本指標の意義は、鉱工業生産がGDPの構成要素となっているため、その先行指標と言われています。がしかし、英国GDPに占める鉱工業部門の割合は20%程度しかありません。ですから、本指標がGDPの先行指標として役立つかは少し疑問があります。

ただ、本指標は他の主要国の生産関連指標よりも反応が大きい、という特徴があります。

同じ実態指標でも消費関連指標なら、米国小売売上高指数指標も大きく反応するし、豪州小売売上高指数もそこそこ反応します。けれども、生産関連指標でこれほど反応が大きいのは英国だけです。

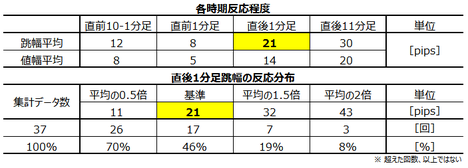

過去の4本足チャートの各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は過去平均で21pipsです。反応が大きいため、指標発表時刻を跨いでポジションを持つことは慎重でなければいけません。平均を超えて跳ねたことは46%、平均以下しか跳ねなかったことは54%です。

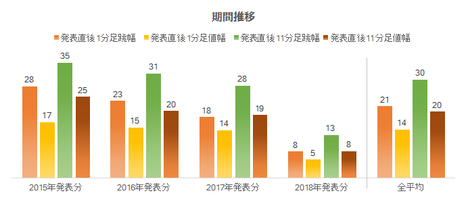

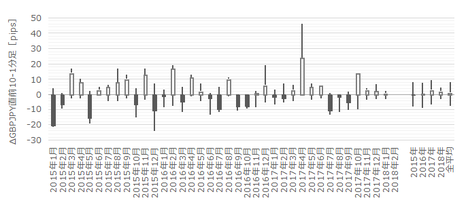

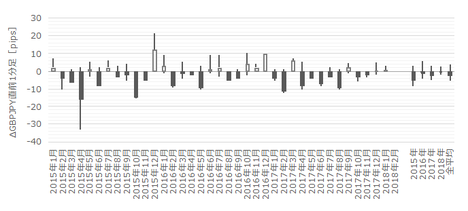

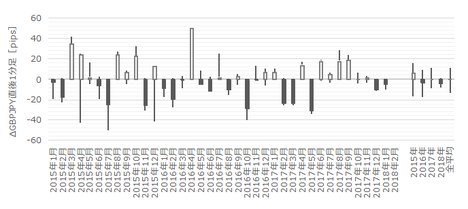

次に、直近3年間の反応平均値の推移を下図に示します。

2015年以降、年を追うごとに反応が小さくなってきています。2018年は、まだ3回しか発表が行なわれていませんが、過去3年に比べてかなり反応が小さくなっていることがわかります。ただ、本指標では、直後1分足値幅に対し直後11分足跳幅がほぼ2倍となっている点が注目に値します。

分析には、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

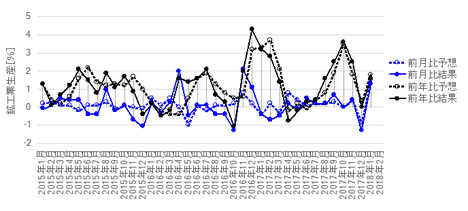

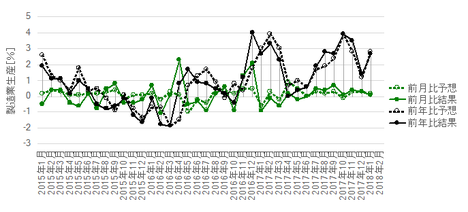

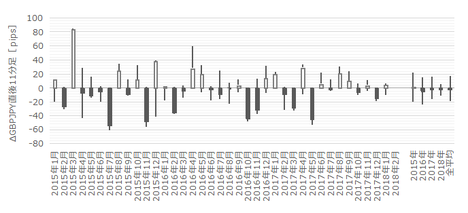

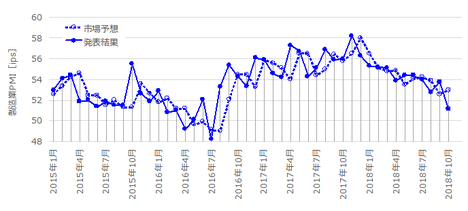

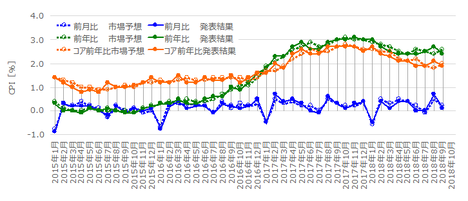

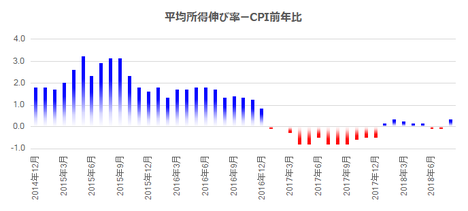

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

本指標発表値は前々月分の集計データです。グラフ横軸は集計月基準となっています。データは集計月基準で整理しておかないと、前々月集計の政策決定指標(例えば製造業PMI)と対比するのが不便になるからです。

こんなグラフを見たって、この先どうなるかなんて予想できません。見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを纏めておきます。

事前差異は、2✕鉱工業前月比事前差異+2✕鉱工業前年比事前差異+1✕製造業前月比事前差異+1✕製造業前年比事前差異、という判別式を用いると、この判別式の解の符号と直前10-1分足の方向一致率が24%(不一致率76%)となります。

事後差異は、3✕鉱工業前月比事後差異+2✕鉱工業前年比事後差異+1✕製造業前月比事後差異、という判別式を用いると、この判別式の解の符号と直後1分足の方向一致率が81%となります。

実態差異は、1✕鉱工業前月比実態差異+1✕鉱工業前年比実態差異+1✕製造業前月比実態差異+1✕製造業前年比実態差異、という判別式を用いると、この判別式の解の符号と直後11分足の方向一致率が68%となります。

全体的には、鉱工業生産指数前月比の差異が、反応に影響しやすいことが式の係数からわかります。

その鉱工業生産指数前月比が+1%以上もしくは△1%以下だったことは過去8回あります(頻度22%)。その8回のうち7回は翌月発表で大きく反動が起きています。唯一、反動を起こしていないのは2018年1月集計分で、これはまだ2月集計分が未発表だからです。つまり、現時点において鉱工業生産指数前月比が+1%以上もしくは△1%以下だった翌月は必ず反動が起きています。

なお、ここで言う反動とは、+1%以上となった翌月に1%以上数値を減らしたり、△1%以下となった翌月に1%以上数値を改善していることを指しています。

市場予想がその反動を見込んでいないとき、指標発表時刻を跨いだポジションを取れば面白いでしょう。

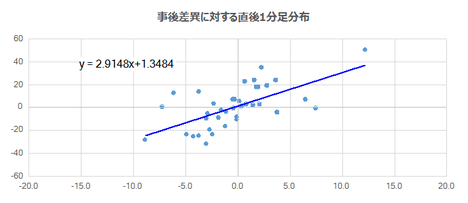

前述の事後差異判別式の解に対する直後1分足値幅の分布を下図に示します。

回帰式(青線)は、指標結果が市場予想より良ければ陽線、悪ければ陰線となっています。けれども、分布は青線の上下に大きくばらついています。先に求めた通り、事後差異判別式の解の符号と直後1分足の方向一致率が81%あっても、大きく反応を伸ばすとは限らない訳です。

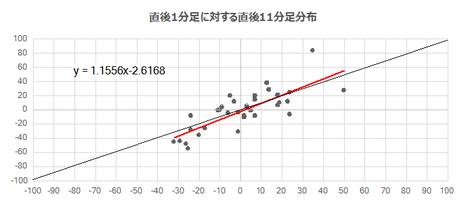

次に、直後1分足と直後11分足の値幅の分布を見ておきましょう。

直後1分足値幅(x)に対する直後11分足値幅(y)は、回帰式(赤線)の傾きが1を上回っており、やはり平均的には反応が伸びていく指標、と言えます。

先述の通り、ここまでは追撃しやすそうだという話です。

けれども、対角線上下のドット分布を見ると、結論が変わってきます。

いわゆる「抜けたら追う」べき閾値(しきいち)はありません。むしろ、直後1分足値幅を直後11分足値幅が削るか反転していることも多いように見受けられます。

追撃しやすい指標とは言えません。

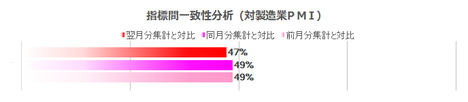

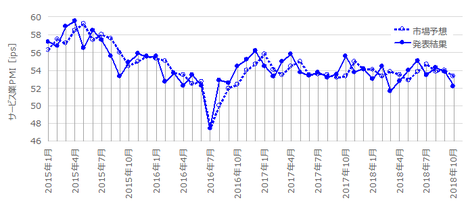

本指標発表に先立ち、同月集計分の製造業PMIが発表されています。そこで、本指標と製造業PMIの相関を調べておきました。

相関の有無は、それぞれの指標の実態差異を用いて調べます。各差異のうち、市場予想が含まれないのは実態差異だけだからです。もし両指標の間に相関があるなら、それは実態差異に現れるはずです。

結果、両指標の実態差異の方向一致率は、一方を前後1か月ずらしても50%弱しかありません。

よって、製造業PMIの単月毎の実態差異増減を論拠に、本指標結果の良し悪しの予想を論じても意味がありません。

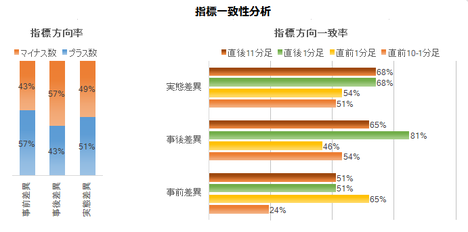

指標一致性分析は、各差異と反応方向の一致率を調べています。

事前差異と直前10-1分足の方向一致率は24%(不一致率76%)となっています。市場予想が前回結果より良ければ直前10-1分足は陰線、悪ければ陽線になりがちです。

逆ではありません。

事後差異と直後1分足の方向一致率は81%となっています。市場予想に対する発表結果の良し悪しには素直に反応しています。

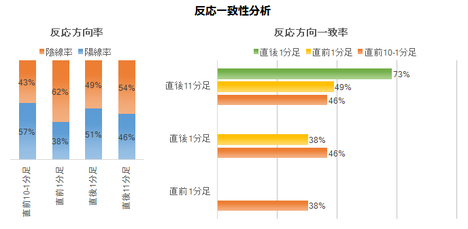

反応一致性分析は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

各ローソク足は陽線や陰線への偏りはありません(ばらつきの範囲内です)。

直後1分足と直後11分足の方向一致率が73%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

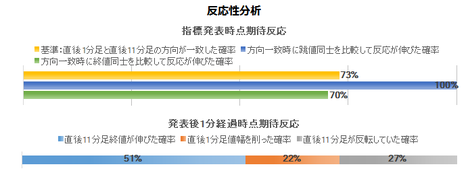

反応性分析では、過去発表後に反応を伸ばしたか否かを調べています。

直後1分足と直後11分足との方向一致率は73%です。驚くべきことに、その73%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは100%です。この数字は、直後1分足と直後11分足が方向不一致だった場合を含めても、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことが73%あるということです。一方向への反応が進む指標です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

ところが、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは51%です。最終的に反応を伸ばすことは2回に1回しかないのなら、先に早期追撃で得たポジションは、指標発表から1分を過ぎたら利確の機会を窺った方が良いということです。

過去に大きく反応したときに、その値動きが後の反応の予兆だったか否かを調べています。

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が12pipsです。その跳幅が20pips以上だったことは過去2回(頻度5%)あります。

この2回の直後1分足跳幅は29pipsで、これは直後1分足跳幅の過去全平均23pipsよりも大きいようです。また、この2回の直前10-1分足と直後1分足の方向が一致したことは1回(50%)です。

つまり、直前10-1分足跳幅が大きくても、直後1分足の反応方向が大きくなる可能性はあるものの、直後1分足の方向を示唆している訳ではないようです。

次に、直前1分足の過去平均跳幅は8pipsです。その跳幅が10pips以上だったことは過去10回(頻度27%)ありました。

この10回の直後1分足跳幅は平均26pipsで、これは直後1分足跳幅の過去全平均23pipsよりもやや大きくなっています。また、この10回の直前1分足と直後1分足の方向は5回(50%)が一致しています。

つまり、直前1分足跳幅が大きくても、直後1分足の反応方向がやや大きくなるかもしれないものの、直後1分足の方向を示唆している訳ではありません。

そして、直後1分足の過去平均跳幅と値幅の差は7pips(1ー値幅/跳幅=戻り比率33%)です。直後11分足のそれは10pips(戻り比率33%)です。直後1分足や直後11分足は跳幅の2/3の値幅を持つことを目安にしておけば良いでしょう。

直後11分足値幅が40pips以上だったことは8回あります(頻度22%)。この8回のうち、直後1分足値幅が20pips未満だったことはが1回しかありません。

逆に、直後1分足値幅が平均(21pips)以上だったことは10回ありました。この10回のうち7回で直後11分足跳幅が40pips以上となっています。

つまり、直後1分足値幅が過去平均値の21pips以上なら、その方向に再追撃開始すべきです。がしかし、これは直後11分足が終値を付けるまでポジションを保持した方が良い、という話ではありません。指標発表から10分以内に20pips以上の利確の機会があるだろう、という話です。

本指標には

という特徴があります。

以上の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択肢と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

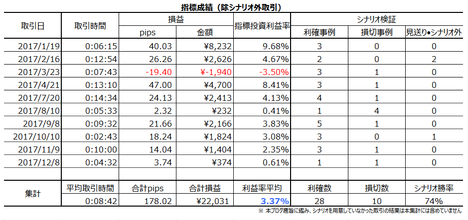

下表に、2017年の本指標シナリオでの取引成績を纏めておきます。

2017年は10回の発表時取引を行い9勝1敗でした。シナリオ単位では28勝10敗(勝率74%)で、毎回の平均取引時間は8分42秒とやや長くなっていました。年間178pipsを稼ぎ、1回の平均利確は18pipsです。これは、本指標直後11分足の平均的な値幅21pipsに対し悪くありません。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

① 鉱工業生産指数の前月比と前年比

② 製造業生産指数の前月比・前年比

を用います。

この分析の調査範囲は、2015年1月集計分~2018年1月集計分(同年2月発表分)の37回分です。

本指標にはいくつかの確率的再現性のある傾向が見受けられます。

Ⅰ.定性的傾向

【1. 指標概要】

英国実態指標「鉱工業生産指数」「製造業生産指数」は、鉱工業と製造業の企業生産高を基準年を100として指数化した経済指標です。英国国家統計局が毎月中旬に前月比・前年比を発表し、反応は、鉱工業生産指数>製造業生産指数、前月比>前年比、となる傾向があります。

本指標の意義は、鉱工業生産がGDPの構成要素となっているため、その先行指標と言われています。がしかし、英国GDPに占める鉱工業部門の割合は20%程度しかありません。ですから、本指標がGDPの先行指標として役立つかは少し疑問があります。

ただ、本指標は他の主要国の生産関連指標よりも反応が大きい、という特徴があります。

同じ実態指標でも消費関連指標なら、米国小売売上高指数指標も大きく反応するし、豪州小売売上高指数もそこそこ反応します。けれども、生産関連指標でこれほど反応が大きいのは英国だけです。

【2. 反応概要】

過去の4本足チャートの各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は過去平均で21pipsです。反応が大きいため、指標発表時刻を跨いでポジションを持つことは慎重でなければいけません。平均を超えて跳ねたことは46%、平均以下しか跳ねなかったことは54%です。

次に、直近3年間の反応平均値の推移を下図に示します。

2015年以降、年を追うごとに反応が小さくなってきています。2018年は、まだ3回しか発表が行なわれていませんが、過去3年に比べてかなり反応が小さくなっていることがわかります。ただ、本指標では、直後1分足値幅に対し直後11分足跳幅がほぼ2倍となっている点が注目に値します。

Ⅱ.定量的傾向

分析には、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

【3. 回数分析】

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

本指標発表値は前々月分の集計データです。グラフ横軸は集計月基準となっています。データは集計月基準で整理しておかないと、前々月集計の政策決定指標(例えば製造業PMI)と対比するのが不便になるからです。

こんなグラフを見たって、この先どうなるかなんて予想できません。見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを纏めておきます。

事前差異は、2✕鉱工業前月比事前差異+2✕鉱工業前年比事前差異+1✕製造業前月比事前差異+1✕製造業前年比事前差異、という判別式を用いると、この判別式の解の符号と直前10-1分足の方向一致率が24%(不一致率76%)となります。

事後差異は、3✕鉱工業前月比事後差異+2✕鉱工業前年比事後差異+1✕製造業前月比事後差異、という判別式を用いると、この判別式の解の符号と直後1分足の方向一致率が81%となります。

実態差異は、1✕鉱工業前月比実態差異+1✕鉱工業前年比実態差異+1✕製造業前月比実態差異+1✕製造業前年比実態差異、という判別式を用いると、この判別式の解の符号と直後11分足の方向一致率が68%となります。

全体的には、鉱工業生産指数前月比の差異が、反応に影響しやすいことが式の係数からわかります。

その鉱工業生産指数前月比が+1%以上もしくは△1%以下だったことは過去8回あります(頻度22%)。その8回のうち7回は翌月発表で大きく反動が起きています。唯一、反動を起こしていないのは2018年1月集計分で、これはまだ2月集計分が未発表だからです。つまり、現時点において鉱工業生産指数前月比が+1%以上もしくは△1%以下だった翌月は必ず反動が起きています。

なお、ここで言う反動とは、+1%以上となった翌月に1%以上数値を減らしたり、△1%以下となった翌月に1%以上数値を改善していることを指しています。

市場予想がその反動を見込んでいないとき、指標発表時刻を跨いだポジションを取れば面白いでしょう。

ーーー$€¥ーーー

前述の事後差異判別式の解に対する直後1分足値幅の分布を下図に示します。

回帰式(青線)は、指標結果が市場予想より良ければ陽線、悪ければ陰線となっています。けれども、分布は青線の上下に大きくばらついています。先に求めた通り、事後差異判別式の解の符号と直後1分足の方向一致率が81%あっても、大きく反応を伸ばすとは限らない訳です。

次に、直後1分足と直後11分足の値幅の分布を見ておきましょう。

直後1分足値幅(x)に対する直後11分足値幅(y)は、回帰式(赤線)の傾きが1を上回っており、やはり平均的には反応が伸びていく指標、と言えます。

先述の通り、ここまでは追撃しやすそうだという話です。

けれども、対角線上下のドット分布を見ると、結論が変わってきます。

いわゆる「抜けたら追う」べき閾値(しきいち)はありません。むしろ、直後1分足値幅を直後11分足値幅が削るか反転していることも多いように見受けられます。

追撃しやすい指標とは言えません。

(3.1 指標間一致性分析)

本指標発表に先立ち、同月集計分の製造業PMIが発表されています。そこで、本指標と製造業PMIの相関を調べておきました。

相関の有無は、それぞれの指標の実態差異を用いて調べます。各差異のうち、市場予想が含まれないのは実態差異だけだからです。もし両指標の間に相関があるなら、それは実態差異に現れるはずです。

結果、両指標の実態差異の方向一致率は、一方を前後1か月ずらしても50%弱しかありません。

よって、製造業PMIの単月毎の実態差異増減を論拠に、本指標結果の良し悪しの予想を論じても意味がありません。

(3.2 指標一致性分析)

指標一致性分析は、各差異と反応方向の一致率を調べています。

事前差異と直前10-1分足の方向一致率は24%(不一致率76%)となっています。市場予想が前回結果より良ければ直前10-1分足は陰線、悪ければ陽線になりがちです。

逆ではありません。

事後差異と直後1分足の方向一致率は81%となっています。市場予想に対する発表結果の良し悪しには素直に反応しています。

(3.3 反応一致性分析)

反応一致性分析は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

各ローソク足は陽線や陰線への偏りはありません(ばらつきの範囲内です)。

直後1分足と直後11分足の方向一致率が73%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

(3.4 反応性分析)

反応性分析では、過去発表後に反応を伸ばしたか否かを調べています。

直後1分足と直後11分足との方向一致率は73%です。驚くべきことに、その73%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは100%です。この数字は、直後1分足と直後11分足が方向不一致だった場合を含めても、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことが73%あるということです。一方向への反応が進む指標です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

ところが、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは51%です。最終的に反応を伸ばすことは2回に1回しかないのなら、先に早期追撃で得たポジションは、指標発表から1分を過ぎたら利確の機会を窺った方が良いということです。

Ⅲ.分析結論

過去に大きく反応したときに、その値動きが後の反応の予兆だったか否かを調べています。

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が12pipsです。その跳幅が20pips以上だったことは過去2回(頻度5%)あります。

この2回の直後1分足跳幅は29pipsで、これは直後1分足跳幅の過去全平均23pipsよりも大きいようです。また、この2回の直前10-1分足と直後1分足の方向が一致したことは1回(50%)です。

つまり、直前10-1分足跳幅が大きくても、直後1分足の反応方向が大きくなる可能性はあるものの、直後1分足の方向を示唆している訳ではないようです。

次に、直前1分足の過去平均跳幅は8pipsです。その跳幅が10pips以上だったことは過去10回(頻度27%)ありました。

この10回の直後1分足跳幅は平均26pipsで、これは直後1分足跳幅の過去全平均23pipsよりもやや大きくなっています。また、この10回の直前1分足と直後1分足の方向は5回(50%)が一致しています。

つまり、直前1分足跳幅が大きくても、直後1分足の反応方向がやや大きくなるかもしれないものの、直後1分足の方向を示唆している訳ではありません。

そして、直後1分足の過去平均跳幅と値幅の差は7pips(1ー値幅/跳幅=戻り比率33%)です。直後11分足のそれは10pips(戻り比率33%)です。直後1分足や直後11分足は跳幅の2/3の値幅を持つことを目安にしておけば良いでしょう。

直後11分足値幅が40pips以上だったことは8回あります(頻度22%)。この8回のうち、直後1分足値幅が20pips未満だったことはが1回しかありません。

逆に、直後1分足値幅が平均(21pips)以上だったことは10回ありました。この10回のうち7回で直後11分足跳幅が40pips以上となっています。

つまり、直後1分足値幅が過去平均値の21pips以上なら、その方向に再追撃開始すべきです。がしかし、これは直後11分足が終値を付けるまでポジションを保持した方が良い、という話ではありません。指標発表から10分以内に20pips以上の利確の機会があるだろう、という話です。

ーーー$€¥ーーー

本指標には

- 先に発表された製造業PMIとの単月毎の増減方向と本指標結果の良し悪しには相関がない

- 2017年以前は主要国の生産関連指標で最も大きく反応し、過去の直後1分足跳幅平均は21pipsにも達していた(但し、2018年発表分の3回平均では、それが僅か8pipsまで低下している)

- 反応方向は指標結果の市場予想に対する良し悪しに素直で、指標発表後数分間は一方向に反応を伸ばす(直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしたことが100%)

という特徴があります。

以上の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択肢と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

ーーー$€¥ーーー

下表に、2017年の本指標シナリオでの取引成績を纏めておきます。

2017年は10回の発表時取引を行い9勝1敗でした。シナリオ単位では28勝10敗(勝率74%)で、毎回の平均取引時間は8分42秒とやや長くなっていました。年間178pipsを稼ぎ、1回の平均利確は18pipsです。これは、本指標直後11分足の平均的な値幅21pipsに対し悪くありません。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/7159560

この記事へのトラックバック