2017年10月30日

英国景気指標「製造業PMI」発表前後のGBPJPY反応分析(2017年11月1日18:30発表結果検証済)

以下、「Ⅰ.指標予想要点」「Ⅱ.過去調査詳細」を事前投稿し、「Ⅲ.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「Ⅲ.発表結果検証」のタイトル行付近に記載しています。

2017年10月2日17:30に英国景気指標「製造業PMI」が発表されます。今回発表は2017年9月分の集計結果です。

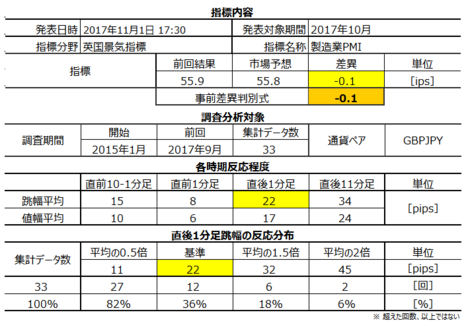

今回の市場予想と前回結果は次の通りです。本稿は10月30日に作成しています。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「Ⅰ.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

PMIは、企業購買担当者に直接調査して算出されるため、景気実態を正確に反映した先行指標と言われています。本指標の意義は、鉱工業生産指数・製造業生産指数の発表に先立ち、それら集計月の企業景況感を知ることができること、です。

一般論として、製造業の材料・部品調達は、数か月先の取引先動向や製品需要から仕入れを行うため先行性がある、と言われています。それよりは先行性が劣るものの、サービス業も販売機会喪失を避けるため、消費者の動向に先んじようと必死です。

但し、この景況感の「先行性」については、以前ほど当てにならないようです。昔とは違って、流通経路が可視化・効率化され、企業購買部門の力量が向上し、国内サービス業を介さずに海外と直接取引を行うことができるから、です。サービス業の仕入れに至っては、今では消費動向とリアルタイムで一致しつつあるのです。

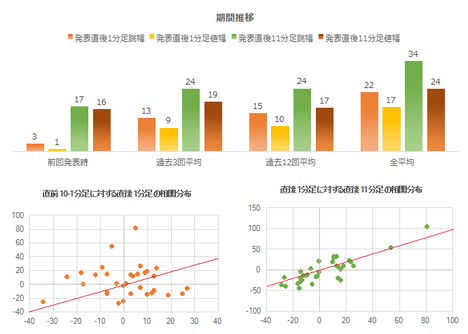

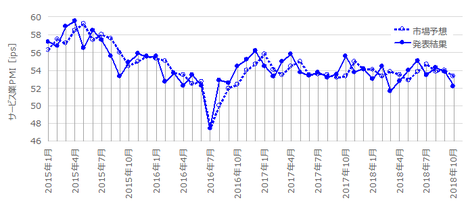

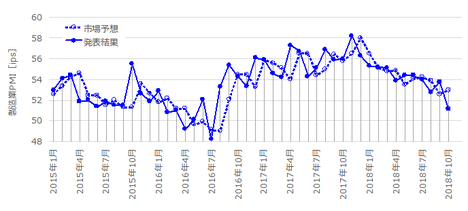

本指標に関する分布の期間推移と相関分布を下図に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は過去平均で22pipsです。反応が大きいため、指標発表時刻を跨いでポジションを持つことは慎重でなければいけません。巻頭に挙げた分布表に依れば、直後1分足跳幅は、12pipsから32pipsの跳ねが全体の64%を占めています。

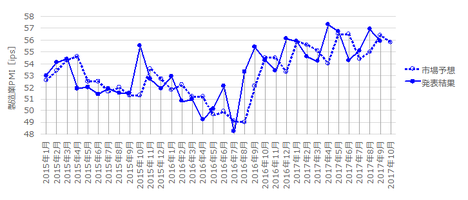

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

グラフ形状は、2016年7月分(EU離脱国民投票翌月)をボトムに上昇基調が1年間続いています。直近ボトムの2017年6月分は54.3で、7月分・8月分は2か月連続上昇し直近ピークの4月分57.3に迫りました。今回10月分の市場予想は55.8で、市場予想程度ならば上昇停滞が意識され今後の下降が心配される形状となります。

グラフを一見すると、「市場予想後追い型」に見えなくもありません。確認しておきましょう。

調査期間において発表結果と市場予想の大小関係が入れ替わったことは、過去32回中16回(50%)です。一見すると市場予想後追い型のように見えますが、意外に大小関係の入れ替わり頻度が高くなっています。

よって、本指標は現在、市場予想後追い型ではありません。

製造業PMIは為替の影響を受けるかも知れません。

EURGBP・GBPUSDの上下動(GBPが前月より高かったか安いかったか)と、実態差異符号を見比べておきましょう。

EURGBP GBPUSD 実態差異

10月 高 安 ?

9月 高 高 △

8月 安 安 +

7月 安 高 +

6月 安 高 △

5月 安 安 △

4月 高 高 +

3月 高 高 △

2月 高 安 △

1月 安 高 △

通貨高は製品輸出にとって障害となり、通貨安は追い風になります。そういう意味で、EURGBPとPMI実態差異は9回中6回一致(方向一致率67%)、GBPUSDと実態差異は9回中5回(同56%)です。

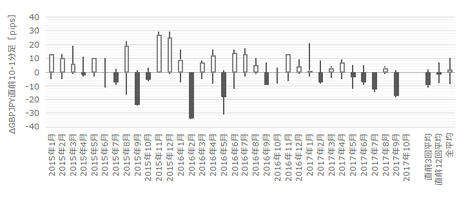

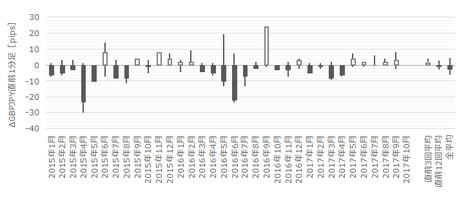

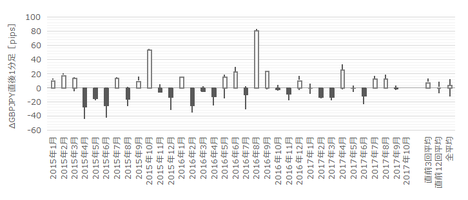

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が15pipsです。その跳幅が20pips以上だったことは過去7回(頻度21%)あります。

この7回の直後1分足跳幅は17pipsで、これは直後1分足の過去全平均23pipsよりやや小さくなっています。そして、この7回の直前10-1分足と直後1分足の方向は1回(14%)しか一致していません。

つまり、直前10-1分足跳幅が20pipsps以上あったときは、直後1分足の反応がその逆になる可能性が高い、と言えます。

次に、直前1分足の過去平均跳幅は8pipsです。この跳幅が10pips以上だったことは過去8回(頻度24%)です。

この8回の直後1分足跳幅の平均は28pipsで、これは過去全平均23pipsよりやや大きくなっています。直前1分足がいつもより大きく動いたときには、直後1分足もやや大きく反応している可能性があります。そして、このとき直前1分足と直後1分足の方向は5回(63%)が一致しています。反応方向を示唆している、とは言えません。

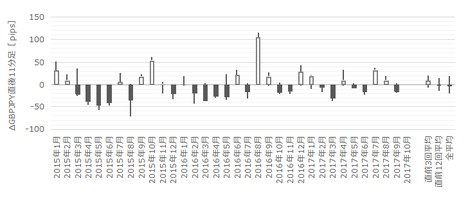

そして、直後1分足の過去平均跳幅と値幅の差は5pips(1ー値幅/跳幅=戻り比率33%)です。直後11分足のそれは10pips(戻り比率29%)です。この程度の反応をする指標としては戻り比率は普通です。

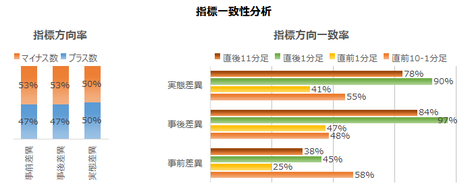

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

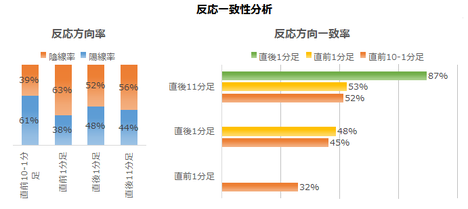

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

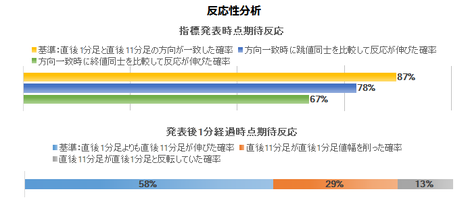

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

まず、指標一致性分析の結果を下表に示します。

市場予想の前回結果や発表結果に対する大小関係はほぼ中立です。

事前差異と直前1分足の方向一致率は25%(不一致率75%)です。今回の事前差異はマイナスなので、直前1分足は陽線となる期待的中率が75%ということです。

事後差異と直後1分足・直後11分足との方向一致率は各97%・84%に達しています。本指標は発表結果の市場予想に対する良し悪しに極めて素直に反応しています。

実態差異と直後1分足・直後11分足との方向一致率も高いものの、その数字は事後差異との一致率にやや及びません。それなら事後差異だけ見ておけば十分です。

次に、反応一致性分析の結果を下図に示します。

直前10-1分足はやや陽線が多く、直前1分足はやや陰線が多いようです。がしかし、極端な偏りはありません。

直後1分足と直後11分足の方向一致率が高いこと(87%)を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆候は見受けられません。

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は87%です。そして、その87%の方向一致時に、直後1分足跳幅を直後11分足跳幅が超えたことは78%となっています。方向一致率が高く、その後も反応を伸ばす確率が高い以上、反応方向を確認したら早期追撃開始です。

そして、発表から1分経過時点では、直後11分足値幅が直後1分足値幅を超えたことが58%となっています。追撃するなら、ポジションの長持ちを避けて、短期利確の繰り返しで行う方が良いでしょう。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年11月3日に追記しています。

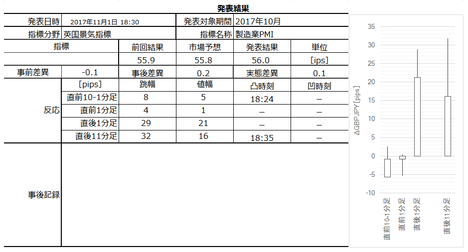

本指標発表結果及び反応は次の通りでした。

結果は前回・予想を上回り、反応は陽線でした。

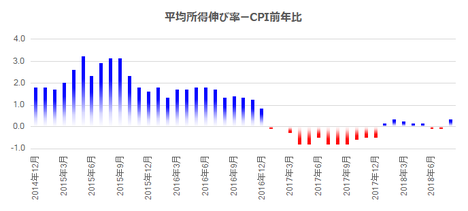

GBP安による物価上昇に反して、GBP安は企業業績の見通しを良くしているようです。グラフ推移を見ると上昇停滞中で、今回の結果によって上昇・下降のどちらに向かうのかは益々不透明になりました。

取引結果は次の通りでした。

上表に記入していませんが、発表時刻を跨いだポジションは取引を止めました。シナリオで、直前10-1分足が20pipsに達しない場合は取引しない、としていたためです。

事前調査分析内容を、以下に検証します

事前準備していたシナリオは次の通りです。

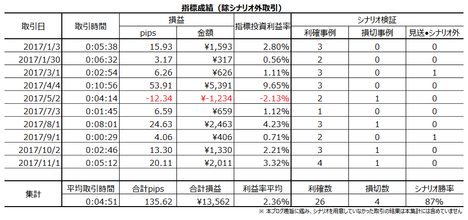

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

Ⅰ.指標予想要点

2017年10月2日17:30に英国景気指標「製造業PMI」が発表されます。今回発表は2017年9月分の集計結果です。

今回の市場予想と前回結果は次の通りです。本稿は10月30日に作成しています。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

- 反応程度は大きく(直後1分足跳幅の過去平均22pips)、反応方向は指標結果の良し悪しに極めて素直に反応します(事後差異と直後1分足の方向一致率87%)。

指標発表後は1分を過ぎてからも反応を伸ばしがちですが、一時的な伸びに終わることも多いので、安心して追撃ポジションを長持ちできるほどではありません。追撃するなら、早期開始して短期利確繰り返しが良いでしょう。 - もともと景気指標は、各種実態指標よりも先に発表されるため、予想の論拠となり得る事実が乏しくなります。

現在、指標グラフは上昇躊躇と言える位置を占めています。見るべきポイントは、直近ピークの2017年4月分の57.3(前回は56.0)を上抜けることができるか否かです。逆に市場予想を下回れば、下降転換の予感を強めます。

本指標実態差異(発表結果ー前月結果)と、EURGBPやGBPUSDの月足との一致率はともに高くありません。

10月FTSE100(株価)は月初こそ上げたものの、中旬に半値程度戻しており、その後も上昇していません。中旬の下げが景況感に影響を与えている可能性があります。 - 本指標は、指標発表前の取引は危ないので、できれば避けた方が良いでしょう。

直前10-1分足はときどき(頻度22%)20pips以上跳ねています。恐ろしいのは、そうした動きがあったときに直後1分足はその跳ねと逆方向に反応することが86%にもなっていることです。知っていれば予兆と言える確率ですが、知らなくて慌てて釣られてしまうと、反応が大きい指標だけにかなり痛手を負うことがあります。

直前1分足は、ときどき(頻度24%)10pips以上跳ねています。このとき、直後1分足は平均よりもやや大きく跳ねることが多く、そして反応方向は予想がつきません。

ちなみに、直前10-1分足や直前1分足が大きく跳ねたとき、事後差異(発表結果ー市場予想)が大きくなった(発表結果が市場予想と大きく乖離した)、という事実はありません。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前1分足は陽線と見込みます。

指標一致性分析の結果、事前差異と直前1分足の方向一致率は25%(不一致率75%)です。今回の事前差異はマイナスなので、直前1分足は陽線となる期待的中率が75%です。

但し、前述の通り、直前1分足は過去25%の頻度で10pips以上跳ねています。跳ねても、その方向が直後1分足の方向を示唆している訳ではないので、陰線側に跳ねてしまったら損切せざるを得ません。ご注意ください。 - 直後1分足は、直前10-1分足が20pips以上跳ねたら、指標発表直前にその逆方向にポジションを取り、指標発表直後の跳ねで利確(損切)します。

過去の傾向では、直前10-1分足跳幅が20pipsps以上あったときは(頻度21%)、直後1分足の反応がその逆になる可能性が高い(86%)、と言えます。 - 指標発表後の追撃は、早期開始して短期利確を繰り返しながら複数回行います。

直後1分足と直後11分足との方向一致率は87%です。そして、その87%の方向一致時に、直後1分足跳幅を直後11分足跳幅が超えたことは78%となっています。方向一致率が高く、その後も反応を伸ばす確率が高い以上、反応方向を確認したら早期追撃開始です。

一方、発表から1分経過時点では、直後11分足値幅が直後1分足値幅を超えたことが58%となっています。追撃するなら、ポジションの長持ちを避けて、短期利確の繰り返しで行う方が良いでしょう。

今回は翌日にBOE金融政策発表を翌日に控え、しかも利上げ予想となっています。よって、陽線なら追撃徹底も良いかも知れませんが、陰線ならどこかで反転する可能性が高いと推察いたします。

以上の詳細ないしは論拠は、以下の「Ⅰ.調査・分析」に記しています。

Ⅱ.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

PMIは、企業購買担当者に直接調査して算出されるため、景気実態を正確に反映した先行指標と言われています。本指標の意義は、鉱工業生産指数・製造業生産指数の発表に先立ち、それら集計月の企業景況感を知ることができること、です。

一般論として、製造業の材料・部品調達は、数か月先の取引先動向や製品需要から仕入れを行うため先行性がある、と言われています。それよりは先行性が劣るものの、サービス業も販売機会喪失を避けるため、消費者の動向に先んじようと必死です。

但し、この景況感の「先行性」については、以前ほど当てにならないようです。昔とは違って、流通経路が可視化・効率化され、企業購買部門の力量が向上し、国内サービス業を介さずに海外と直接取引を行うことができるから、です。サービス業の仕入れに至っては、今では消費動向とリアルタイムで一致しつつあるのです。

ーーー$€¥ーーー

本指標に関する分布の期間推移と相関分布を下図に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は過去平均で22pipsです。反応が大きいため、指標発表時刻を跨いでポジションを持つことは慎重でなければいけません。巻頭に挙げた分布表に依れば、直後1分足跳幅は、12pipsから32pipsの跳ねが全体の64%を占めています。

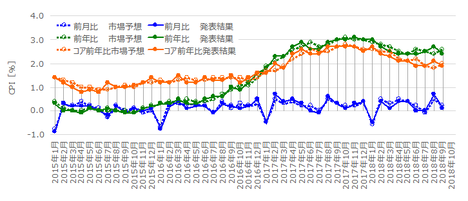

【2. 既出情報】

(2-1. 過去情報)

(2-1. 過去情報)

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

グラフ形状は、2016年7月分(EU離脱国民投票翌月)をボトムに上昇基調が1年間続いています。直近ボトムの2017年6月分は54.3で、7月分・8月分は2か月連続上昇し直近ピークの4月分57.3に迫りました。今回10月分の市場予想は55.8で、市場予想程度ならば上昇停滞が意識され今後の下降が心配される形状となります。

ーーー$€¥ーーー

グラフを一見すると、「市場予想後追い型」に見えなくもありません。確認しておきましょう。

調査期間において発表結果と市場予想の大小関係が入れ替わったことは、過去32回中16回(50%)です。一見すると市場予想後追い型のように見えますが、意外に大小関係の入れ替わり頻度が高くなっています。

よって、本指標は現在、市場予想後追い型ではありません。

ーーー$€¥ーーー

製造業PMIは為替の影響を受けるかも知れません。

EURGBP・GBPUSDの上下動(GBPが前月より高かったか安いかったか)と、実態差異符号を見比べておきましょう。

EURGBP GBPUSD 実態差異

10月 高 安 ?

9月 高 高 △

8月 安 安 +

7月 安 高 +

6月 安 高 △

5月 安 安 △

4月 高 高 +

3月 高 高 △

2月 高 安 △

1月 安 高 △

通貨高は製品輸出にとって障害となり、通貨安は追い風になります。そういう意味で、EURGBPとPMI実態差異は9回中6回一致(方向一致率67%)、GBPUSDと実態差異は9回中5回(同56%)です。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が15pipsです。その跳幅が20pips以上だったことは過去7回(頻度21%)あります。

この7回の直後1分足跳幅は17pipsで、これは直後1分足の過去全平均23pipsよりやや小さくなっています。そして、この7回の直前10-1分足と直後1分足の方向は1回(14%)しか一致していません。

つまり、直前10-1分足跳幅が20pipsps以上あったときは、直後1分足の反応がその逆になる可能性が高い、と言えます。

次に、直前1分足の過去平均跳幅は8pipsです。この跳幅が10pips以上だったことは過去8回(頻度24%)です。

この8回の直後1分足跳幅の平均は28pipsで、これは過去全平均23pipsよりやや大きくなっています。直前1分足がいつもより大きく動いたときには、直後1分足もやや大きく反応している可能性があります。そして、このとき直前1分足と直後1分足の方向は5回(63%)が一致しています。反応方向を示唆している、とは言えません。

そして、直後1分足の過去平均跳幅と値幅の差は5pips(1ー値幅/跳幅=戻り比率33%)です。直後11分足のそれは10pips(戻り比率29%)です。この程度の反応をする指標としては戻り比率は普通です。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

まず、指標一致性分析の結果を下表に示します。

市場予想の前回結果や発表結果に対する大小関係はほぼ中立です。

事前差異と直前1分足の方向一致率は25%(不一致率75%)です。今回の事前差異はマイナスなので、直前1分足は陽線となる期待的中率が75%ということです。

事後差異と直後1分足・直後11分足との方向一致率は各97%・84%に達しています。本指標は発表結果の市場予想に対する良し悪しに極めて素直に反応しています。

実態差異と直後1分足・直後11分足との方向一致率も高いものの、その数字は事後差異との一致率にやや及びません。それなら事後差異だけ見ておけば十分です。

次に、反応一致性分析の結果を下図に示します。

直前10-1分足はやや陽線が多く、直前1分足はやや陰線が多いようです。がしかし、極端な偏りはありません。

直後1分足と直後11分足の方向一致率が高いこと(87%)を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆候は見受けられません。

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は87%です。そして、その87%の方向一致時に、直後1分足跳幅を直後11分足跳幅が超えたことは78%となっています。方向一致率が高く、その後も反応を伸ばす確率が高い以上、反応方向を確認したら早期追撃開始です。

そして、発表から1分経過時点では、直後11分足値幅が直後1分足値幅を超えたことが58%となっています。追撃するなら、ポジションの長持ちを避けて、短期利確の繰り返しで行う方が良いでしょう。

【4. シナリオ作成】

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前1分足は陽線と見込みます。

指標一致性分析の結果、事前差異と直前1分足の方向一致率は25%(不一致率75%)です。今回の事前差異はマイナスなので、直前1分足は陽線となる期待的中率が75%です。

但し、前述の通り、直前1分足は過去25%の頻度で10pips以上跳ねています。跳ねても、その方向が直後1分足の方向を示唆している訳ではないので、陰線側に跳ねてしまったら損切せざるを得ません。ご注意ください。 - 直後1分足は、直前10-1分足が20pips以上跳ねたら、指標発表直前にその逆方向にポジションを取り、指標発表直後の跳ねで利確(損切)します。

過去の傾向では、直前10-1分足跳幅が20pipsps以上あったときは(頻度21%)、直後1分足の反応がその逆になる可能性が高い(86%)、と言えます。 - 指標発表後の追撃は、早期開始して短期利確を繰り返しながら複数回行います。

直後1分足と直後11分足との方向一致率は87%です。そして、その87%の方向一致時に、直後1分足跳幅を直後11分足跳幅が超えたことは78%となっています。方向一致率が高く、その後も反応を伸ばす確率が高い以上、反応方向を確認したら早期追撃開始です。

一方、発表から1分経過時点では、直後11分足値幅が直後1分足値幅を超えたことが58%となっています。追撃するなら、ポジションの長持ちを避けて、短期利確の繰り返しで行う方が良いでしょう。

今回は翌日にBOE金融政策発表を翌日に控え、しかも利上げ予想となっています。よって、陽線なら追撃徹底も良いかも知れませんが、陰線ならどこかで反転する可能性が高いと推察いたします。

以上

2017年11月1日18:30発表

以下は2017年11月3日に追記しています。

Ⅲ.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は前回・予想を上回り、反応は陽線でした。

GBP安による物価上昇に反して、GBP安は企業業績の見通しを良くしているようです。グラフ推移を見ると上昇停滞中で、今回の結果によって上昇・下降のどちらに向かうのかは益々不透明になりました。

(5-2. 取引結果)

取引結果は次の通りでした。

上表に記入していませんが、発表時刻を跨いだポジションは取引を止めました。シナリオで、直前10-1分足が20pipsに達しない場合は取引しない、としていたためです。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を、以下に検証します

- 反応程度は大きく(直後1分足跳幅の過去平均22pips)、反応方向は指標結果の良し悪しに極めて素直に反応します(事後差異と直後1分足の方向一致率87%)。

指標発表後は1分を過ぎてからも反応を伸ばしがちですが、一時的な伸びに終わることも多いので、安心して追撃ポジションを長持ちできるほどではありません。追撃するなら、早期開始して短期利確繰り返しが良いでしょう。 - もともと景気指標は、各種実態指標よりも先に発表されるため、予想の論拠となり得る事実が乏しくなります。

現在、指標グラフは上昇躊躇と言える位置を占めています。見るべきポイントは、直近ピークの2017年4月分の57.3(前回は56.0)を上抜けることができるか否かです。逆に市場予想を下回れば、下降転換の予感を強めます。

本指標実態差異(発表結果ー前月結果)と、EURGBPやGBPUSDの月足との一致率はともに高くありません。

10月FTSE100(株価)は月初こそ上げたものの、中旬に半値程度戻しており、その後も上昇していません。中旬の下げが景況感に影響を与えている可能性があります。 - 本指標は、指標発表前の取引は危ないので、できれば避けた方が良いでしょう。

直前10-1分足はときどき(頻度22%)20pips以上跳ねています。恐ろしいのは、そうした動きがあったときに直後1分足はその跳ねと逆方向に反応することが86%にもなっていることです。知っていれば予兆と言える確率ですが、知らなくて慌てて釣られてしまうと、反応が大きい指標だけにかなり痛手を負うことがあります。

直前1分足は、ときどき(頻度24%)10pips以上跳ねています。このとき、直後1分足は平均よりもやや大きく跳ねることが多く、そして反応方向は予想がつきません。

ちなみに、直前10-1分足や直前1分足が大きく跳ねたとき、事後差異(発表結果ー市場予想)が大きくなった(発表結果が市場予想と大きく乖離した)、という事実はありません。

(6-2. シナリオ検証)

事前準備していたシナリオは次の通りです。

- 直前1分足は陽線と見込みました。

結果は陽線でした。 - 直後1分足は、直前10-1分足が20pips以上跳ねたら、指標発表直前にその逆方向にポジションを取り、指標発表直後の跳ねで利確(損切)するつもりでした。

結果は直前10-1分足跳幅が20pipsには及ばず、取引は取りやめでした。 - 指標発表後の追撃は、早期開始して短期利確を繰り返しながら複数回行うつもりでした。追撃は、ポジションの長持ちを避けて、短期利確の繰り返しで行うことにしていました。

結果は、18:35頃までは上昇が見込めたようですが、その後は値幅を削りました。シナリオとしては問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6911090

この記事へのトラックバック