2017年10月29日

2017年10月第3週成績と第4週主要指標反応pips

今月から雇用統計のある週を月次最終週として集計することにしています。前月までは雇用統計がある週を月次第1週としていました。雇用統計前は、何か調べ事に忙しいので、そうしたのです。

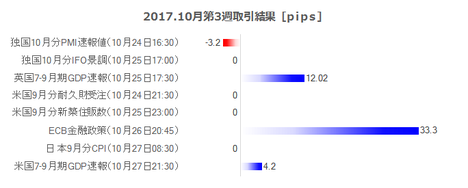

10月第3週の指標発表の影響は、次の通りでした。

英国7-9月期GDP速報値が市場予想を上回り、GBPが急騰したものの、翌朝には半値を、週末には指標発表前の水準に戻しました。ECB金融政策では、債権購入額を毎月半減させることが発表されて、EURは大きく値を下げました。そして、

米国7-9月期GDP速報値は+3.0%とかなり良かったものの、週末のリスクを嫌ってか、週末終値は指標発表前に比べUSDJPYで約100pips低下しました。

次週の政治・政策上の要素には、次期FRB議長人事が筆頭に挙げられます。米大統領は以前に11月5日のアジア歴訪出発前に決定と述べていたので、次週はこの予想記事で数10pipsが動く可能性があります。誰が次期議長になればUSDがどちらかに動くかは、他の記事をご参照願います。

次に、欧州でECBの緩和縮小が非常にゆっくり行われることになったため、年初から上昇を続けていたEURが下降に転じる可能性があります。少なくとも12月の米利上げまでは、欧州資金を欧州に留めておいてもマイナス金利で損をするだけです。EURUSDの取引量はUSDJPYの取引量よりも大きいので、EURJPYでEURが少しぐらい買われても、USD買・EUR売の方が強くて下げ基調が暫く続くと予想されます。

また、スペインの独立州の内紛はEURの売り材料ですが、この件はどの程度のEUR下げ圧力かが読めません。

豪州は、与党過半数割れの問題で売られていましたが、上述のEUR資金がどれだけ流れ込むかで相殺される可能性が出てきました。NZDは、別の理由(新政権による住宅投資への海外資金規制)で下げていましたが、これもEURが向かう先になるかも知れません。

ご自身のツールでチャートをご覧ください。

まずEURJPY週足は、9月下旬以来の134.5円付近のレジスタンスに頭を押さえられています。週末終値は、131.7付近の9月上旬からのサポート位置に達しています。既に日足チャートでは遅行線が実体ローソク足を下抜けており、これは追撃のサインです。

参考までに、EURUSD週足のサポートは1.147付近にあり、週末終値1.1604に対して僅か150pipsぐらいしか差がありません。このサポートを下抜けると、次のサポートは1.12付近です。ここだと、週末終値から400pips程度の差があるので、少し遠すぎます。

EURは、対USDで12月の利上げまで売りが強くなるものの、対JPYでは先に引締政策転換したことで買になります。相反するので単純に相殺されると考えれば、USDJPYの上下動がEURJPYの動きを決めることになります。

そのUSDJPY週足は、年初からのレンジ相場上限に達して十字線となっています。ローソク足の形状分析では、十字線が現れると「迷い」とか「トレンド転換示唆」と言われています。もともと、株価が騰がり続けていたので、昼間のUSDJPYが株価に追従して下げて、欧州時間以降は対EURでUSDが買われてUSDJPYが上げる、という動きかも知れません。

週足スパンでの次のレジスタンスは115円付近、サポートは112円付近と見込まれるので、現在値113.6から150pips程度が上下動の目安となります。

GBPJPY週足は、152.5〜153円付近に直近の高値があり、その辺りがレジスタンスとなります。サポートは、147円から145.5付近にいくつかあります。現在値149.3付近から300〜400pipsあり、BOE金融政策発表が行われる週としては、どちらかを抜ける可能性もあります。

GBPJPYは、週中盤から急激に大きく可能性があり、注意が必要です。

何だか、北朝鮮リスクがだんだん忘れられて、中国の党大会終了に伴う指標悪化が始まる恐れが忘れられているような気がします。気がするものの、これらは円クロスとAUDクロス全てに対してリスクが続いています。

10月第3週は4指標で取引を行いました。

シナリオ外取引も含めた取引時間は62分20秒(1指標当たり15分35秒)で、損益はいつも1枚ずつの取引で+4,632円(1指標当たり+1,158円)でした。

勝率は、指標単位で75%(3勝1敗)、シナリオ単位では71%(12勝5敗、うちシナリオ外取引で5勝1敗)でした。

個別ポジションで負けることはあっても、全体としては問題ありません。

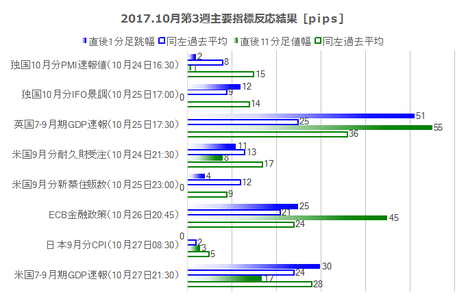

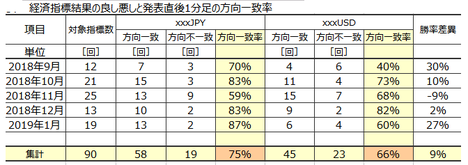

次に、下図は10月第3週に発表された指標の直後1分足跳幅(青)と直後11分足値幅(緑)について、今回の反応pipsと過去平均pipsを対比表示したものです。

一見して、10月第3週は過去平均よりも反応が大きかった指標が目立ちます。

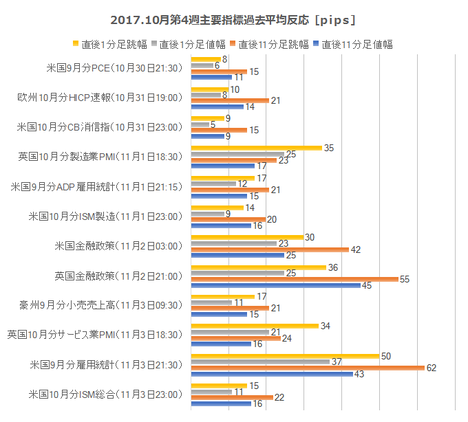

次週10月第4Wの主要指標の過去平均反応を示します。米国雇用統計がある週は、週後半に向けて反応が大きな指標が続いていき、盛り上げ十分な週です。

次週の流れについて、です。太字は前回分析記事にリンクしています。

週前半の流れは、指標よりもEURの動きに注目です。

30日には、米国9月分のPCEとPCEコアデフレータが発表されます。反応方向へはデフレータのズレの影響が大きいものの、今回の市場予想は前年比・前月比ともに市場予想が前回結果と同じです。12月利上げの障害になるほど数字が悪くならない限り、あまり反応は大きくならないと見込まれます。

翌31日には、欧州7-9月期GDP速報値と9月分HICP速報値が発表されます。欧州GDPはあまり反応しないので、HICPに目を向けた方が良いでしょう。ECBは年末にかけて一時的にインフレ率が下がると、前週に見通しを述べています。対米金利差が12月にはまた広がる上に、年末にかけてのインフレ率低下を踏まえると、EUR売は12月まで続く可能性があります。もし指標結果が良くても(インフレ率上昇)、どこかで再びEURは下降に転じる可能性が高い、と考えています。

週中盤からは、指標の影響が大きくなると思われます。

英国指標は、11月1日に10月分製造業PMI、3日に10月分サービス業PMIが発表されます。これら指標は、発表直後の反応が大きくなりがちです(直後1分足跳幅が過去平均で30pipsを超えています)。それら指標発表に挟まれて、11月2日にBOE金融政策

が発表されます。ここ最近の大きな指標発表後には、一方向に大きく反応が進む傾向があるので、注意が必要です。

前週発表された7-9月期GDP速報値は、僅かに市場予想を上回った結果、大きくGBPは高騰しました。先々週以前に発表されていた物価はCPI前年比が+3.0%に乗せ、雇用統計の平均給与も0.1ポイント改善していました。これらのことからBOE利上げの可能性を考えての反応と推察されます。がしかし、英国の成長率はグラフ推移を見る限り、上昇に転じるような気配がありません。そのため高騰したGBPは、翌日には下降に転じました。

EURとGBPが弱い週になりかねず、またいずれも次週のどこかで「そろそろ」戻しが始まる可能性があるため、対JPYでの動きが複雑化しそうです。欧州時間は気を付けた方がいい週になりそうです。

週後半は米国指標に注目です。といっても、12月利上げが折込まれている現状では、上図の過去平均よりも反応は小さくなるでしょう。

景気指標は、10月31日の10月分CB消費者信頼感指数、11月1日の10月分ISM製造業景気指数、11月3日の10月分ISM非製造業景気指数、と発表が続くものの、いずれも過去反応がそれほど大きくありません。最近の景気指標は改善が多く、中には上昇基調が回復した指標もあります。

11月2日のFOMCは、大きな変化がないと見込まれているので、声明の先々見通しに関する記述に関心を持てばいいでしょう。雇用指標は、11月1日の9月分ADP雇用統計と11月3日の雇用統計が発表されます。前月はハリケーンの影響で雇用者数が大幅減だったので、その後の雇用回復に注目が集まります。反応は、回復しないときの方が大きくなるでしょう。

【1. 現状認識】

10月第3週の指標発表の影響は、次の通りでした。

英国7-9月期GDP速報値が市場予想を上回り、GBPが急騰したものの、翌朝には半値を、週末には指標発表前の水準に戻しました。ECB金融政策では、債権購入額を毎月半減させることが発表されて、EURは大きく値を下げました。そして、

米国7-9月期GDP速報値は+3.0%とかなり良かったものの、週末のリスクを嫌ってか、週末終値は指標発表前に比べUSDJPYで約100pips低下しました。

ーーー$€¥ーーー

次週の政治・政策上の要素には、次期FRB議長人事が筆頭に挙げられます。米大統領は以前に11月5日のアジア歴訪出発前に決定と述べていたので、次週はこの予想記事で数10pipsが動く可能性があります。誰が次期議長になればUSDがどちらかに動くかは、他の記事をご参照願います。

次に、欧州でECBの緩和縮小が非常にゆっくり行われることになったため、年初から上昇を続けていたEURが下降に転じる可能性があります。少なくとも12月の米利上げまでは、欧州資金を欧州に留めておいてもマイナス金利で損をするだけです。EURUSDの取引量はUSDJPYの取引量よりも大きいので、EURJPYでEURが少しぐらい買われても、USD買・EUR売の方が強くて下げ基調が暫く続くと予想されます。

また、スペインの独立州の内紛はEURの売り材料ですが、この件はどの程度のEUR下げ圧力かが読めません。

豪州は、与党過半数割れの問題で売られていましたが、上述のEUR資金がどれだけ流れ込むかで相殺される可能性が出てきました。NZDは、別の理由(新政権による住宅投資への海外資金規制)で下げていましたが、これもEURが向かう先になるかも知れません。

ーーー$€¥ーーー

ご自身のツールでチャートをご覧ください。

まずEURJPY週足は、9月下旬以来の134.5円付近のレジスタンスに頭を押さえられています。週末終値は、131.7付近の9月上旬からのサポート位置に達しています。既に日足チャートでは遅行線が実体ローソク足を下抜けており、これは追撃のサインです。

参考までに、EURUSD週足のサポートは1.147付近にあり、週末終値1.1604に対して僅か150pipsぐらいしか差がありません。このサポートを下抜けると、次のサポートは1.12付近です。ここだと、週末終値から400pips程度の差があるので、少し遠すぎます。

EURは、対USDで12月の利上げまで売りが強くなるものの、対JPYでは先に引締政策転換したことで買になります。相反するので単純に相殺されると考えれば、USDJPYの上下動がEURJPYの動きを決めることになります。

そのUSDJPY週足は、年初からのレンジ相場上限に達して十字線となっています。ローソク足の形状分析では、十字線が現れると「迷い」とか「トレンド転換示唆」と言われています。もともと、株価が騰がり続けていたので、昼間のUSDJPYが株価に追従して下げて、欧州時間以降は対EURでUSDが買われてUSDJPYが上げる、という動きかも知れません。

週足スパンでの次のレジスタンスは115円付近、サポートは112円付近と見込まれるので、現在値113.6から150pips程度が上下動の目安となります。

GBPJPY週足は、152.5〜153円付近に直近の高値があり、その辺りがレジスタンスとなります。サポートは、147円から145.5付近にいくつかあります。現在値149.3付近から300〜400pipsあり、BOE金融政策発表が行われる週としては、どちらかを抜ける可能性もあります。

GBPJPYは、週中盤から急激に大きく可能性があり、注意が必要です。

何だか、北朝鮮リスクがだんだん忘れられて、中国の党大会終了に伴う指標悪化が始まる恐れが忘れられているような気がします。気がするものの、これらは円クロスとAUDクロス全てに対してリスクが続いています。

【2. 10月第3W主要指標結果】

10月第3週は4指標で取引を行いました。

シナリオ外取引も含めた取引時間は62分20秒(1指標当たり15分35秒)で、損益はいつも1枚ずつの取引で+4,632円(1指標当たり+1,158円)でした。

勝率は、指標単位で75%(3勝1敗)、シナリオ単位では71%(12勝5敗、うちシナリオ外取引で5勝1敗)でした。

個別ポジションで負けることはあっても、全体としては問題ありません。

次に、下図は10月第3週に発表された指標の直後1分足跳幅(青)と直後11分足値幅(緑)について、今回の反応pipsと過去平均pipsを対比表示したものです。

一見して、10月第3週は過去平均よりも反応が大きかった指標が目立ちます。

【3. 10月第4W主要指標】

次週10月第4Wの主要指標の過去平均反応を示します。米国雇用統計がある週は、週後半に向けて反応が大きな指標が続いていき、盛り上げ十分な週です。

次週の流れについて、です。太字は前回分析記事にリンクしています。

週前半の流れは、指標よりもEURの動きに注目です。

30日には、米国9月分のPCEとPCEコアデフレータが発表されます。反応方向へはデフレータのズレの影響が大きいものの、今回の市場予想は前年比・前月比ともに市場予想が前回結果と同じです。12月利上げの障害になるほど数字が悪くならない限り、あまり反応は大きくならないと見込まれます。

翌31日には、欧州7-9月期GDP速報値と9月分HICP速報値が発表されます。欧州GDPはあまり反応しないので、HICPに目を向けた方が良いでしょう。ECBは年末にかけて一時的にインフレ率が下がると、前週に見通しを述べています。対米金利差が12月にはまた広がる上に、年末にかけてのインフレ率低下を踏まえると、EUR売は12月まで続く可能性があります。もし指標結果が良くても(インフレ率上昇)、どこかで再びEURは下降に転じる可能性が高い、と考えています。

週中盤からは、指標の影響が大きくなると思われます。

英国指標は、11月1日に10月分製造業PMI、3日に10月分サービス業PMIが発表されます。これら指標は、発表直後の反応が大きくなりがちです(直後1分足跳幅が過去平均で30pipsを超えています)。それら指標発表に挟まれて、11月2日にBOE金融政策

が発表されます。ここ最近の大きな指標発表後には、一方向に大きく反応が進む傾向があるので、注意が必要です。

前週発表された7-9月期GDP速報値は、僅かに市場予想を上回った結果、大きくGBPは高騰しました。先々週以前に発表されていた物価はCPI前年比が+3.0%に乗せ、雇用統計の平均給与も0.1ポイント改善していました。これらのことからBOE利上げの可能性を考えての反応と推察されます。がしかし、英国の成長率はグラフ推移を見る限り、上昇に転じるような気配がありません。そのため高騰したGBPは、翌日には下降に転じました。

EURとGBPが弱い週になりかねず、またいずれも次週のどこかで「そろそろ」戻しが始まる可能性があるため、対JPYでの動きが複雑化しそうです。欧州時間は気を付けた方がいい週になりそうです。

週後半は米国指標に注目です。といっても、12月利上げが折込まれている現状では、上図の過去平均よりも反応は小さくなるでしょう。

景気指標は、10月31日の10月分CB消費者信頼感指数、11月1日の10月分ISM製造業景気指数、11月3日の10月分ISM非製造業景気指数、と発表が続くものの、いずれも過去反応がそれほど大きくありません。最近の景気指標は改善が多く、中には上昇基調が回復した指標もあります。

11月2日のFOMCは、大きな変化がないと見込まれているので、声明の先々見通しに関する記述に関心を持てばいいでしょう。雇用指標は、11月1日の9月分ADP雇用統計と11月3日の雇用統計が発表されます。前月はハリケーンの影響で雇用者数が大幅減だったので、その後の雇用回復に注目が集まります。反応は、回復しないときの方が大きくなるでしょう。

以上

タグ:成績表

【このカテゴリーの最新記事】

-

no image

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6909950

この記事へのトラックバック