2017年10月29日

米国物価指標「PCEデフレータ」・実態指標「PCE(個人消費)・個人所得」発表前後のUSDJPY反応分析(2017年10月30日21:30発表結果検証済)

以下、「Ⅰ.指標予想要点」「Ⅱ.過去調査詳細」を事前投稿し、「Ⅲ.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「Ⅲ.発表結果検証」のタイトル行付近に記載しています。

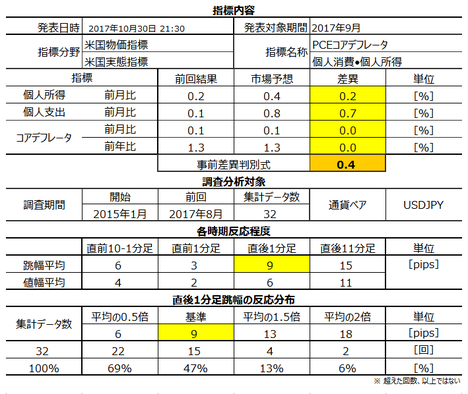

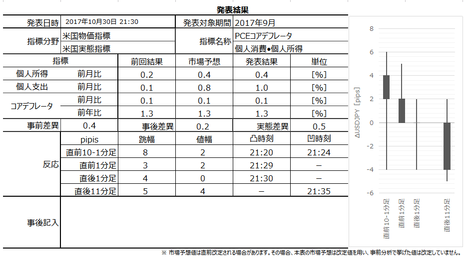

2017年10月30日21:30に米国物価指標「PCEデフレータ」・実態指標「PCE(個人消費)・個人所得」が発表されます。今回発表は2017年9月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。市場予想は発表直前に確認しておきましょう。

※ 上表判別式は、1✕CD前年比事前差異ー1✕CD前月比事前差異+1✕PCE事前差異ー1✕個人所得事前差異、です。「CD」は「コアデフレータ」を表し、事前差異は「市場予想ー前回結果」で求めます。この判別式と直前10-1分足の方向一致率は、過去32回の発表で81%です。

本指標の特徴は以下の通りです。

以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「Ⅰ.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

PCEコアデフレータは個人消費の物価動向を示した物価指標です(食糧・エネルギーを除く)。個人消費(PCE)と個人所得は消費者の経済活動を表した実態指標です。

同時発表される個人消費(PCE)・個人所得・PCEコアデフレータにおいて、PCEコアデフレータが重視されています。これは、FRBが重視する物価指標がCPIでなくPCEコアデフレータだと言われているためです。その理由は、PCEコアデフレータよりもCPIには上方バイアスが生じるため、という解説があります。何を言っているのかはさておき、PCEコアデフレータが重要視されることはわかります。

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

前回こそ大きく反応したものの、過去平均を見る限り、安定して反応が小さい(直後1分足跳幅が10pips未満)指標です。巻頭に挙げた直後1分足跳幅の分布表では、10pips以上反応したことは47%、6pips以下しか反応しなかったことが31%です。

相関分布を見ると、直後1分足が10pips以上陰線で反応したときは陰線側への追撃を徹底しても良いかも知れません。

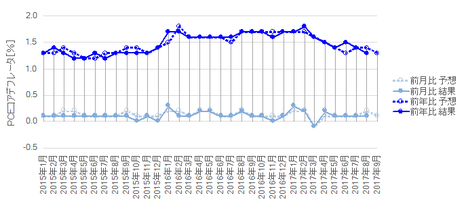

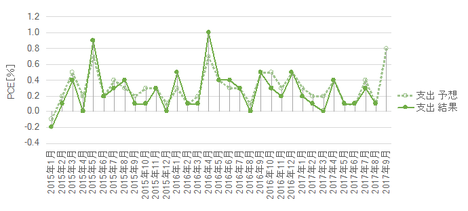

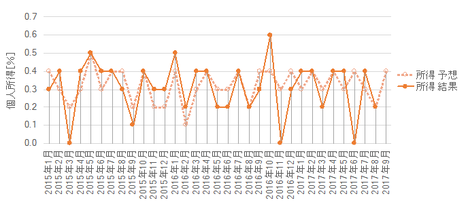

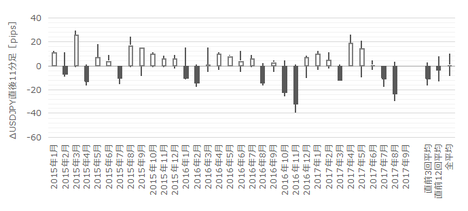

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

発表項目が多いため、見るべきポイントを絞り込むため、各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

事前差異(市場予想ー前回結果)判別式は、1✕コアデフレータ前年比の事前差異ー1✕コアデフレータ前月比の事前差異+1✕PCEの事前差異ー1✕個人所得、という式を用います。このとき、この判別式の解の符号(プラスが陽線、マイナスが陰線)は、直前10-1分足との方向一致率が81%となっています。

事後差異(発表結果ー市場予想)判別式は、2✕コアデフレータ前年比の事後差異+2✕コアデフレータ前月比の事後差異+1✕PCEの事後差異+1✕個人所得の事後差異、という式を用います。このとき、この判別式の解の符号は、直後1分足との方向一致率が77%となっています。

実態差異(発表結果ー前回結果)判別式は、直後11分足と高い一致率となる係数が見出せませんでした。前回結果がどうあれ、あまり反応方向に影響しないということでしょう。

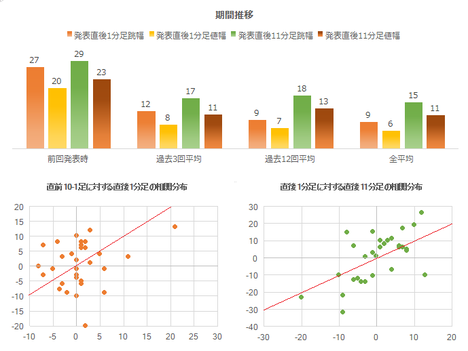

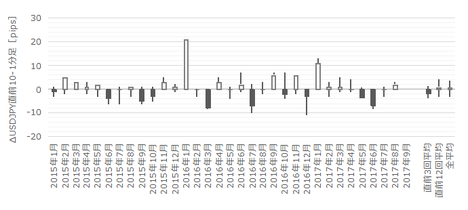

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が6pipsです。その跳幅が10pips以上だったことは過去4回(頻度13%)あります。

この4回の直後1分足跳幅は10pipsで、これは直後1分足跳幅の過去全平均9pipsとほぼ同じです。直前10-1分足跳幅が大きくても、それが直後1分足も大きく反応することを示唆しているとは言えません。

次に、この4回の直前10-1分足と直後1分足の方向は3回(75%)一致しています。どちらかと言えば、直前10-1分足跳幅が大きいときには、直後1分足は直前10-1分足と同方向に反応する確率の方が高いものの、事例4回での3回でそれをアテにできるか微妙です。

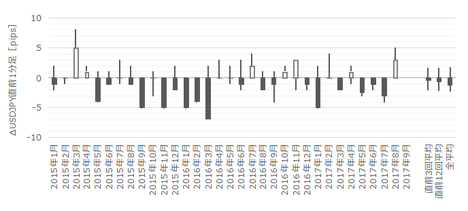

次に、直前1分足の過去平均跳幅は3pipsしかありません。その跳幅が10pips以上だったことは過去にありません。

ただ、直前1分足は明らかに陰線率が高くなっており、しかも逆ヒゲが目立ちます。この平均pipsだと、陽線側にヒゲが形成するのを待って逆張りする方が良いでしょう。ヒゲが形成しなければ取引するのを止めても良い訳です。

直後1分足の過去平均跳幅と値幅の差は3pips(1ー値幅/跳幅=戻り比率33%)です。反応が小さな指標の割に、戻り比率が小さいことがわかります(直後1分足跳幅が10pips以下の指標では、戻り比率が40%ぐらいになることが多い)。

直後1分足が10pips以上跳ねたことは、過去11回あります(頻度34%)。その11回の直後11分足は、跳幅が直後1分足跳幅を超えたことが8回(73%)、値幅が超えたことは7回(64%)です。但し、直後1分足跳幅を超えて直後11分足値幅が伸びたことは5回(45%)しかありません。追撃にあたって、直後1分足終値を超えたポジションの長持ちは禁物です。

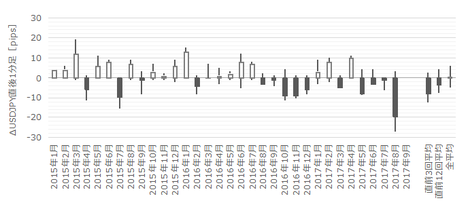

直後11分足のそれは4pips(戻り比率27%)です。反応が小さい指標の割に戻り比率が小さい指標です(直後1分足跳幅が10pips以下の指標では、戻り比率が40%ぐらいになることが多い)。

直後11分足跳幅が20pips以上だったことは、過去5回(頻度16%)あります。この5回の直後1分足跳幅は全て10pips以上となっています。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

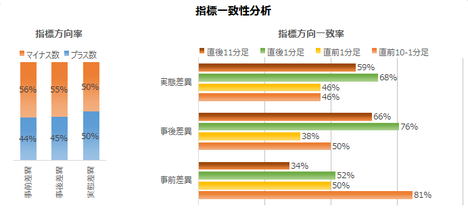

まず、指標一致性分析の結果を下図に示します。

事前差異と事後差異のプラス率とマイナス率には偏りが認められません。ややマイナス率の方が高いものの、この程度ならばらつきの範囲内で、指標の癖を示しているとは言えません。

事前差異と直前10-1分足の方向一致率は81%と、異常な偏りが認められます。今回の事前差異はプラスなので、直前10-1分足は陽線、ということになります。

事後差異と直後1分足の方向一致率がそれぞれ77%となっています。市場予想に対する発表結果の良し悪しには素直に反応しています。

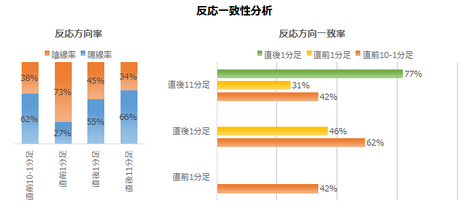

次に、反応一致性分析の結果を下図に示します。

直前1分足の陰線率が73%と、偏りが見受けられます。

直後1分足と直後11分足の方向一致率は77%となっており、分析対象期間において反応方向が反転する心配はあまりないそうです。

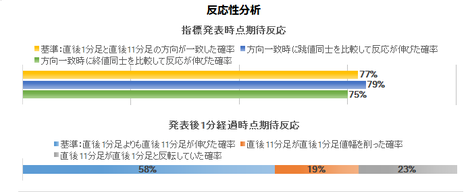

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は77%です。そして、その77%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは79%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは58%です。58%という数字は、そんなに安心して追撃できる数字ではありません。追撃するなら、短期利確を繰り返しながら複数回に分けて行う方がいいでしょう。

以下のシナリオで取引に臨みます。

以下は2017年11月3日に追記しています。

本指標発表結果及び反応は次の通りでした。

所得と支出が増えて、物価は変化なし、という結果でした。反応は陰線でした。

PCE前月比が+1.0%となったのは、2016年4月分以来です。この結果を受けて、直後1分足は陽線側に一時伸びたものの、徐々に陰線側へと降ろされていきました。

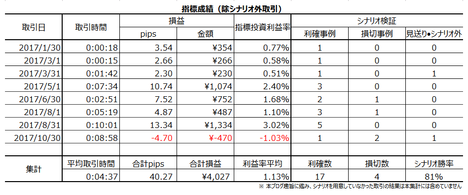

取引結果は次の通りでした。

発表時刻を跨いだポジションは、直前10-1分足の跳ねが取引基準の10pipsに及ばなかったので、取引中止です。

全般的には予想を上回り、1年以上ぶりにPCE前月比が+1.0%に達したのに陰線です。

こういうときは負けても仕方ないのです。

今回のような反応に対応するシナリオは、残念ながらありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

Ⅰ.指標予想要点

2017年10月30日21:30に米国物価指標「PCEデフレータ」・実態指標「PCE(個人消費)・個人所得」が発表されます。今回発表は2017年9月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。市場予想は発表直前に確認しておきましょう。

※ 上表判別式は、1✕CD前年比事前差異ー1✕CD前月比事前差異+1✕PCE事前差異ー1✕個人所得事前差異、です。「CD」は「コアデフレータ」を表し、事前差異は「市場予想ー前回結果」で求めます。この判別式と直前10-1分足の方向一致率は、過去32回の発表で81%です。

本指標の特徴は以下の通りです。

- 物価指標(PCEデフレータ)と実態指標(PCE・個人所得)とでは、同じだけ市場予想と発表結果がズレたときは物価指標の方が反応方向への寄与が大きくなります。

直後1分足の反応方向は、2✕デフレータ事後差異+2✕コアデフレータ事後差異+1✕‘PCE事後差異+1✕個人所得事後差異、という判別式符号(プラスが陽線、マイナスが陰線)との一致率が77%となっています。事後差異というのは(発表結果ー市場予想)のことです。 - 同月集計分のCPIの実態差異(発表結果ー前回結果)と本指標実態差異の方向一致率は、僅か27%しかありません。同月集計でなく月ズレが起きていないかは未検証です。

CB消費者信頼感指数や小売売上高は、PCEの先行指標という話があります。がしかし、同月集計の両指標の実態差異はともに50%前後で、相関があるとは言えません。同月集計でなく月ズレが起きていないかは未検証です。 - 初期反応は小さいものの、指標結果に素直に反応しがちです。発表から1分を過ぎても暫く反応を伸ばしがちですが、時間が経つと反応を伸ばし続けるか否か怪しくなります。

追撃は早期参加し、短期利確を繰り返しながら複数回に分けて行った方が良いでしょう。

以下のシナリオで取引に臨みます。

- 直前10-1分足は陽線と見込みます。

論拠は、指標一致性分析における事前差異と直前10-1分足の方向一致率の高さです。但し、直前10-1分足は過去平均で、跳幅6pips・値幅4pipsしかありません。あまり欲張らないことです。 - 直前1分足は、陽線側に跳ねたら逆張りで売ポジションを取ります。陽線側に跳ねなければ、あるいは、跳ねたときにポジションが取れなければ、取引は諦めます。

論拠は、過去の陰線率が高いものの、過去平均で跳幅3pips・値幅2pipsしかないためです。直前1分足は、陽線側に2-4pipsのヒゲが目立つので、そういうときに逆張りを狙うことにします。 - 指標発表直後の跳ねは、直前10-1分足が10pips以上跳ねたら、その跳ねた方向に指標発表直前にポジションを取得して、発表直後の跳ねで利確/損切です。

過去32回の発表で、直前10-1分足が10pips以上跳ねたことは4回あります(頻度13%)。その4回のうち3回が、直前10-1分足が10pips以上跳ねた方向に、直後1分足は反応しています。但し、直後1分足跳幅は、過去平均で9pipsしかありません。5pipsも取れたら利確するつもりでいれば良いでしょう。 - 追撃は、反応方向を確認したら早期開始します。そして短期利確を繰り返しながら複数回行います。

反応性分析の結果、直後1分足と直後11分足の方向一致率が高く、跳幅同士は発表から1分を過ぎても反応を伸ばしがちなことを示しています。但し、終値同士を比較した場合は、反応を伸ばしたことが58%と、安心して追撃できる数字ではありません。だから、反応方向を確認したら早期参加し、その後は短期利確の繰り返しで、様子を見ながら追撃です。

以上の詳細ないしは論拠は、以下の「Ⅰ.調査・分析」に記しています。

Ⅱ.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

PCEコアデフレータは個人消費の物価動向を示した物価指標です(食糧・エネルギーを除く)。個人消費(PCE)と個人所得は消費者の経済活動を表した実態指標です。

同時発表される個人消費(PCE)・個人所得・PCEコアデフレータにおいて、PCEコアデフレータが重視されています。これは、FRBが重視する物価指標がCPIでなくPCEコアデフレータだと言われているためです。その理由は、PCEコアデフレータよりもCPIには上方バイアスが生じるため、という解説があります。何を言っているのかはさておき、PCEコアデフレータが重要視されることはわかります。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

前回こそ大きく反応したものの、過去平均を見る限り、安定して反応が小さい(直後1分足跳幅が10pips未満)指標です。巻頭に挙げた直後1分足跳幅の分布表では、10pips以上反応したことは47%、6pips以下しか反応しなかったことが31%です。

相関分布を見ると、直後1分足が10pips以上陰線で反応したときは陰線側への追撃を徹底しても良いかも知れません。

【2. 既出情報】

(2-1. 過去情報)

(2-1. 過去情報)

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

発表項目が多いため、見るべきポイントを絞り込むため、各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

事前差異(市場予想ー前回結果)判別式は、1✕コアデフレータ前年比の事前差異ー1✕コアデフレータ前月比の事前差異+1✕PCEの事前差異ー1✕個人所得、という式を用います。このとき、この判別式の解の符号(プラスが陽線、マイナスが陰線)は、直前10-1分足との方向一致率が81%となっています。

事後差異(発表結果ー市場予想)判別式は、2✕コアデフレータ前年比の事後差異+2✕コアデフレータ前月比の事後差異+1✕PCEの事後差異+1✕個人所得の事後差異、という式を用います。このとき、この判別式の解の符号は、直後1分足との方向一致率が77%となっています。

実態差異(発表結果ー前回結果)判別式は、直後11分足と高い一致率となる係数が見出せませんでした。前回結果がどうあれ、あまり反応方向に影響しないということでしょう。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が6pipsです。その跳幅が10pips以上だったことは過去4回(頻度13%)あります。

この4回の直後1分足跳幅は10pipsで、これは直後1分足跳幅の過去全平均9pipsとほぼ同じです。直前10-1分足跳幅が大きくても、それが直後1分足も大きく反応することを示唆しているとは言えません。

次に、この4回の直前10-1分足と直後1分足の方向は3回(75%)一致しています。どちらかと言えば、直前10-1分足跳幅が大きいときには、直後1分足は直前10-1分足と同方向に反応する確率の方が高いものの、事例4回での3回でそれをアテにできるか微妙です。

次に、直前1分足の過去平均跳幅は3pipsしかありません。その跳幅が10pips以上だったことは過去にありません。

ただ、直前1分足は明らかに陰線率が高くなっており、しかも逆ヒゲが目立ちます。この平均pipsだと、陽線側にヒゲが形成するのを待って逆張りする方が良いでしょう。ヒゲが形成しなければ取引するのを止めても良い訳です。

直後1分足の過去平均跳幅と値幅の差は3pips(1ー値幅/跳幅=戻り比率33%)です。反応が小さな指標の割に、戻り比率が小さいことがわかります(直後1分足跳幅が10pips以下の指標では、戻り比率が40%ぐらいになることが多い)。

直後1分足が10pips以上跳ねたことは、過去11回あります(頻度34%)。その11回の直後11分足は、跳幅が直後1分足跳幅を超えたことが8回(73%)、値幅が超えたことは7回(64%)です。但し、直後1分足跳幅を超えて直後11分足値幅が伸びたことは5回(45%)しかありません。追撃にあたって、直後1分足終値を超えたポジションの長持ちは禁物です。

直後11分足のそれは4pips(戻り比率27%)です。反応が小さい指標の割に戻り比率が小さい指標です(直後1分足跳幅が10pips以下の指標では、戻り比率が40%ぐらいになることが多い)。

直後11分足跳幅が20pips以上だったことは、過去5回(頻度16%)あります。この5回の直後1分足跳幅は全て10pips以上となっています。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

まず、指標一致性分析の結果を下図に示します。

事前差異と事後差異のプラス率とマイナス率には偏りが認められません。ややマイナス率の方が高いものの、この程度ならばらつきの範囲内で、指標の癖を示しているとは言えません。

事前差異と直前10-1分足の方向一致率は81%と、異常な偏りが認められます。今回の事前差異はプラスなので、直前10-1分足は陽線、ということになります。

事後差異と直後1分足の方向一致率がそれぞれ77%となっています。市場予想に対する発表結果の良し悪しには素直に反応しています。

次に、反応一致性分析の結果を下図に示します。

直前1分足の陰線率が73%と、偏りが見受けられます。

直後1分足と直後11分足の方向一致率は77%となっており、分析対象期間において反応方向が反転する心配はあまりないそうです。

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は77%です。そして、その77%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは79%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは58%です。58%という数字は、そんなに安心して追撃できる数字ではありません。追撃するなら、短期利確を繰り返しながら複数回に分けて行う方がいいでしょう。

【4. シナリオ作成】

以下のシナリオで取引に臨みます。

- 直前10-1分足は陽線と見込みます。

論拠は、指標一致性分析における事前差異と直前10-1分足の方向一致率の高さです。但し、直前10-1分足は過去平均で、跳幅6pips・値幅4pipsしかありません。あまり欲張らないことです。 - 直前1分足は、陽線側に跳ねたら逆張りで売ポジションを取ります。陽線側に跳ねなければ、あるいは、跳ねたときにポジションが取れなければ、取引は諦めます。

論拠は、過去の陰線率が高いものの、過去平均で跳幅3pips・値幅2pipsしかないためです。直前1分足は、陽線側に2-4pipsのヒゲが目立つので、そういうときに逆張りを狙うことにします。 - 指標発表直後の跳ねは、直前10-1分足が10pips以上跳ねたら、その跳ねた方向に指標発表直前にポジションを取得して、発表直後の跳ねで利確/損切です。

過去32回の発表で、直前10-1分足が10pips以上跳ねたことは4回あります(頻度13%)。その4回のうち3回が、直前10-1分足が10pips以上跳ねた方向に、直後1分足は反応しています。但し、直後1分足跳幅は、過去平均で9pipsしかありません。5pipsも取れたら利確するつもりでいれば良いでしょう。 - 追撃は、反応方向を確認したら早期開始します。そして短期利確を繰り返しながら複数回行います。

反応性分析の結果、直後1分足と直後11分足の方向一致率が高く、跳幅同士は発表から1分を過ぎても反応を伸ばしがちなことを示しています。但し、終値同士を比較した場合は、反応を伸ばしたことが58%と、安心して追撃できる数字ではありません。だから、反応方向を確認したら早期参加し、その後は短期利確の繰り返しで、様子を見ながら追撃です。

以上

2017年10月30日21:30発表

以下は2017年11月3日に追記しています。

Ⅲ.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

所得と支出が増えて、物価は変化なし、という結果でした。反応は陰線でした。

PCE前月比が+1.0%となったのは、2016年4月分以来です。この結果を受けて、直後1分足は陽線側に一時伸びたものの、徐々に陰線側へと降ろされていきました。

(5-2. 取引結果)

取引結果は次の通りでした。

発表時刻を跨いだポジションは、直前10-1分足の跳ねが取引基準の10pipsに及ばなかったので、取引中止です。

【6. 分析検証】

(6-1. 分析検証)

全般的には予想を上回り、1年以上ぶりにPCE前月比が+1.0%に達したのに陰線です。

こういうときは負けても仕方ないのです。

(6-2. シナリオ検証)

今回のような反応に対応するシナリオは、残念ながらありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6908931

この記事へのトラックバック