2017年08月27日

4-4. 英国経済指標DB(2017年8月最終版)

英国の経済指標発表前後の取引はGBPJPYで行っています。

さて、2017年度のトレンド判断は以下3つの視点によって決まっているようです。

6月総選挙の結果、与党は議席を減らしました。

英首相は、棚ボタ式に首相になったイメージ払拭を図り、EU離脱交渉の国内指導力強化を狙っていたものの、その目論見は外れました。英下院選は、与党が保守党が318議席(総数650議席)と、単独過半数から過半数割れとなりました。

前首相のEU離脱国民投票といい、英国はやらなくてもいい選挙を行って、ダメージを負うことが続いています。政権基盤が弱いと、対EU交渉での譲歩が難しくなります。

経済指標は、4-6月期成長率が1.7%に鈍化しました。

多くの解説記事で個人消費低迷が原因に挙げられています。それは、小売売上高前年比が昨年10月をピークに低下傾向が続いていることで確認できます(6月は改善)。それでも、物価上昇率は賃金上昇率を上回り続けています。

物価上昇への対策のため、6月後半から利上げ気運が高まり、6・7月分指標発表(7・8月発表)が行われるにつれてその気運が静まったという状況です。

8月7日、調査会社ORBが8月2-3日に実施した世論調査で、EU離脱交渉への英政府の取組に否定的な見方が増加していること、を発表しました。EU離脱を巡る英政府の交渉を支持しないとの回答は61%でした。なお、この数字は、6月調査46%、7月調査56%、で徐々に増加しています。

更に、8月4日にIOD(経営者協会)は政府に対しEU離脱の合意内容を策定することを求め、8月9日に英最高裁長官は欧州司法裁判所の判決をどう扱うかを政権は明確にしなければならないと主張した、と報道されています。

8月17日に英政府は、EU離脱交渉を10月迄に十分な進展があると確信していると表明しました。

がしかし、8月31日まで行われた交渉で、EU側の要求する在英EU市民の権利・英国とアイルランドの国境問題・手切れ金に関する交渉で何ら進展がなかったようです。

内憂外患でいよいよどうにもならなくなってきました。英政権は、9月23日の独総選挙が終わるのを待ちわびているでしょう。EUの主要選挙が終わるまであと1か月の辛抱です。

9月の英国経済指標発表は、第3週(9月11日〜15日)がメインとなります。第1・2週は景気指標、第2・3週は実態指標・物価指標・金融政策、第5週にGDP確定値発表へと続きます。

BOEは、そうそう簡単に政策変更しないという話があります。もちろん、これは過去の実績で、BOE総裁もMPC委員も実際には入れ替わっているのだから、こんな話を当てにはできません。

3月MPCでは、昨年7月以来の利上げ主張する委員が現れました。6月MPCでは利上げ主張委員が3名に増えました。昨年6月の国民投票以降のGBP安による物価が急上昇が利上げ派の主要論拠で、賃金上昇への悪影響(景気への悪影響)の懸念が様子見派の主要論拠です。

6月15日のMPC声明では「政策変更にあたっては、EUの新たな貿易協定締結やその移行期間設置の合意など、EU離脱交渉次第」という条件が挙げられました。6月下旬には、BOE総裁が利上げ検討の必要性について言及しました。但し、利上げに当たっては「物価上昇に伴う消費減速を企業投資が補えるか」を前提に挙げていました。

利上げ気運にブレーキをかけた訳です。

そして、利上げ気運の高まった8月1日のMPCでは、利上げ派理事が1名退任したこともあって、利上げ賛成派が2名に減りました。一気に翌朝までにGBPJPYは300pips近い下落となりました。

300pipsはひどいじゃないか。これは、退任した利上げ派理事1名の代わりに、別の理事が利上げ賛成に回るかも知れない、という予想もあったので、発表までGBPが下がっていなかったのです。

(分析事例) BOE政策金利(2017年8月3日発表結果検証済)

直前10-1分足と直後1分足との方向一致率は68%なので、取引参加者は3回に2回の割合で発表直後の反応方向を当てています。英国は金融の国であり、予想分析もそこに乗って取引する人も、平均的な我々より平均的に上手なのかも知れません。

危ないので、大きな発表があるときは、追撃に徹した方が良いと思います。

先の総選挙での保守党公約は、移民削減(年間10万人未満)・2025年頃までの財政赤字解消・消費税を上げずに2020年までに法人税を17%まで引き下げ・高額役員報酬問題への歯止め・労働者の権利拡大・電気ガス料金の上限設定・キツネ狩り禁止法廃止の採決、等がありました。英国にとって都合が悪い内容ならEUと合意しない方がマシ、という首相発言も公約にあたるでしょう。

ところで、キツネ狩りが英国でそれほどのテーマだなんて、知っていましたか。そんなこと言ってる場合か、という気もします。

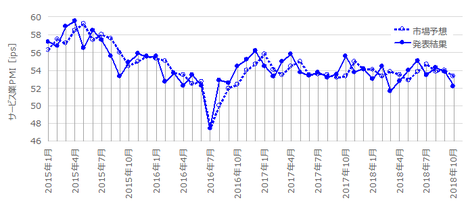

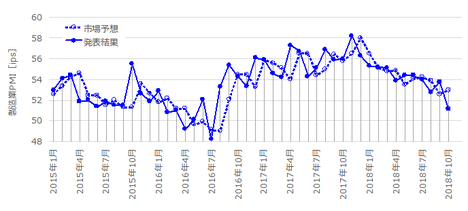

製造業の景況感が悪化し始めると、サービス業もそれを追いかける、という言い伝えがあります。近年、この法則に当てはまらない事例が多々見受けられます。

8月1日発表された7月分製造業PMI、8月3日に発表されたサービス業PMIは、ともに前回より改善しました。上昇再開と言えるほどの改善ではありません。

両指標ともに、昨年最悪期(EU離脱国民投票前後)よりも、まだかなり高い水準にあります。

(分析事例) 製造業PMI(2017年9月1日17:30発表済)

(分析事例) サービス業PMI(2017年8月3日発表結果検証済)

製造業PMIは、反応方向を確認したら早期参加して、反応が伸びるのを待って利確機会を窺えば良いでしょう。

少なくとも最近のサービス業PMIは、EURGBPの月足の上下動と逆相関の関係が見受けられます。数日前に発表される製造業PMIの結果との相関は「無くはない」と言った程度しかありません(60%未満、50%以上)。

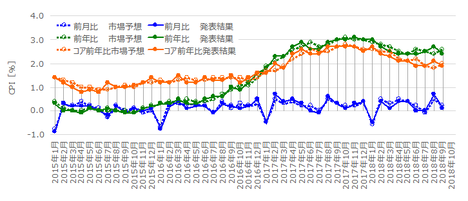

主要国でCPI(消費者物価指数)・RPI(小売物価指数)・PPI(生産者物価指数)が一度に発表されるのは英国だけです。CPIやRPIの発表結果が揃って改善/悪化すると、驚くほど大きく反応するので注意が必要です。

BOEの目標インフレ率は年2%程度です。

8月3日に公表されたBOEのインフレ報告は「インフレ率は2017年10月に3%付近でピークと予想」との見通しを示しました。そして、8月9日には「ここ数か月の消費支出は減速し、ポンド安が輸出を支援するものの、英国のインフレはピークに近い可能性」との見解を示しました。

対する8月15日の物価指標発表結果は、CPIが横這い、RPIが上昇。PPIが下降でした。まちまちの結果となったものの、それでもCPI前年比は+2.6%です。

(分析事例) 物価指標(2017年8月15日発表結果検証済)

過去の傾向は、早期参入・早期利確の追撃に適した指標です。指標発表から1分を過ぎてからは、初期反応の値幅を削ったり反転することの方が多くなっている点に注意しましょう。

反応が大きい指標なのであまり勧められませんが、直後1分足の事前差異との方向一致率が80%近くある指標です。指標発表前に事前差異と同方向にポジションを取得し、指標発表直後に跳ねたら利確であれ損切であれ、ポジションを解消するやり方も可能です。

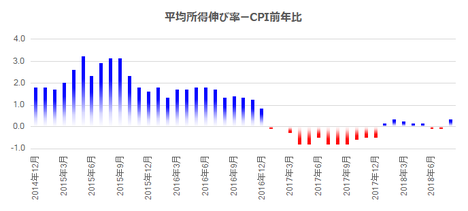

8月9日、BOEは「英企業の採用状況は厳しく、賃上げ率も2-3%の小幅に留まる」見通しを示しました。また「製造業者は、追加雇用よりも自動化や生産性向上を通じ、輸出増に対応する考え」も示しました。

英国は2013年以降、財政緊縮のため公務員の賃上げ率が1%以下に制限されています。日本も同様の政策を採っていたものの、アベノミクスではこの制約を見直して公務員給与を民間に先駆けて(大企業とはほぼ同時期に)引き上げました。英国がEUとの離脱交渉の結論が見える時期に、利上げや公務員賃上げを行う可能性は高い、と考えています。そもそもEUを離脱すれば、財政収支の制約がなくなるのだから。

8月16日雇用統計発表では、7月分失業保険申請件数が5か月ぶりにマイナスとなり、6月分失業率も直近最低の4.4%まで低下しました。6月分平均所得も2%を上回り、全面的に良い結果となりました。

発表直後の反応は2015年8月以来の大きな陽線を形成したものの、それでも発表から2時間も経つ頃には「行って来い」で指標発表前のGBPJPY水準に戻しました(GBPUSDでは半値戻し)。

GBPを買い上げる環境にはない、ということです。

(分析事例) 雇用統計(2017年8月16日発表結果検証済)

発表から1分を過ぎると、どちらに反応するかがわからない指標なので、追撃は早期参加・短期利確が基本です。

少し前までのIMF予想では、英国の2017年経済成長は2.0%となっていました。最新の見通しでは、2017年が1.7%、2018年が1.5%です。対する米国は2017年・2018年ともに2.1%(4月時点で2017年は2.3%)で、EUはともに1.9%・1.7%となっています。英国との関係が深いEU・米国に成長率が今年抜かれるという点がポイントです。

6月30日に発表された1-3月期GDP確定値は前期比+0.6%・前年比+2.0%でした。

がしかし、7月26日に発表された4-6月期改定値は前年比+1.7%で、1-3月期確定値を下回り、米国4-6月期GDP速報値+2.6%に抜かれました。+1.7%というのは悪い数字ではないにせよ、相対的悪化と見なせます。

8月24日に発表された4-6月期も速報値同値で、市場の反応は陰線でした。この反応は、個人消費(+0.1%)・企業投資(0%)ともに、悪化と見なされたようです。

(分析事例) 四半期GDP速報値(2017年7月26日発表結果検証済)

(分析事例) 四半期GDP改定値(2017年8月24日発表結果検証済)

(分析事例) 四半期GDP確定値(2017年6月30日発表結果検証済)

速報値は、早期参加・追撃徹底に適しています。少なくとも発表から1分足を過ぎて、直後1分足値幅を削ることは27%あっても、直後1分足と逆方向に反転したことは7%しかありません。

一方、改定値の市場予想は、前回発表値(同期速報値)といつも同じです(2013年1-3月期以降、例外は2回)。発表結果も、ほぼ市場予想通りになりがちです(例外6回)。その結果、指標発表後は、直後11分足の戻り比率(1ー値幅/跳幅)が48%にも達し、かなり上下動が大きくなっています。反応は一方向に伸びずに途中反転することも多く、追撃に向いていません。

他の国の実態指標ではあり得ないほど大きく反応します。

現状は先々の成長鈍化が予想されており、平均的には指標への反応が、上に小さく下に大きくなると思われます。

(2-1) 小売

8月17日に発表された小売売上高指数は前回を下回り、グラフ推移を見ると2016年12月頃を起点とする下降基調がはっきりしてきました。これではBOE利上げに繋がりません。

(分析事例) 小売売上高指数(2017年8月17日発表結果検証済)

本指標は、発表結果の良し悪しを、直前10-1分足の方向が示しがちです。そして、指標発表後の反応持続性には不安があるので、追撃はほどほどにしておかないと痛い目に遭いかねません。

なお、指標発表前に10pips以上跳ねることが散見されるものの(頻度33%)、その方向は指標発表後の反応方向との関係が見出せません。指標発表前後を問わず、長いヒゲを生じることも多く見受けられます。こうした長ヒゲを形成しがちな指標は、取引が難しいものです。

(2-2) 生産

7月27日、英政府は2040年以降にガソリン・ディーゼル車の販売を禁止する旨、発表しました。知らなかったのですが、与党保守党は2050年までにほぼ全ての自動車から排気ガスを無くすことを公約に掲げていたそうです。既に仏国が同様政策を発表していたことも知りませんでした。

8月10日に発表された6月分鉱工業生産は前回を上回ってプラス転換しました(前月比+0.5%)。一見、グラフ推移は2017年2月分を底に上昇基調に転じたように見受けられます。

がしかし、6月下旬から7月前半にかけては、BOE利上げの噂があってGBPが上昇した時期です。よって、次回発表(7月分、9月8日発表予定)は再びマイナス再転換の可能性があります。

(分析事例) 鉱工業生産指数(2017年8月10日発表結果検証済)

鉱工業生産指標結果が前回を上回るか否か(実態差異)は、同月集計の製造業PMIの実態差異と、過去66%が一致しています。

(2-3) 住宅

ほぼ反応しないので、取引は行いません。

8月10日に発表された7月分RICS(王立公認不動産鑑定士協会)住宅価格指数は+1でした。

本指標には長周期の波が観察されており、前回の波の底はEU離脱国民投票直後の2016年7月で(+6)、その後11月に直近ピーク(+30)をつけてから現在は下降中でした。今回結果+1は、前回の波の底を下抜けたことになります。直近のボトムは2016年12月分の△2.0%となります。

8月21日に発表された8月分ライトムーブ住宅価格前月比は△0.9%で、前月のプラス転換(+0.1%)は前月のみに留まりました。2017年2月を直近ピークに、価格上昇率が低下傾向になっており、今回のマイナス再転換によって、下降基調が明確になりました。

EU離脱条件がはっきりするまでに、企業の英残留・縮小・欧移転がどの程度決まるかがわかりません。そして、英不動産投資は高値掴みとなる恐れがあるうちは、上昇基調転換は難しいと見込まれます。

7月7日に発表された5月分貿易収支は△119億GBPの赤字でした。

8月10日に発表された6月分貿易収支は△127億GBPの赤字でした。

英国貿易収支は月々の上下動があるものの、長期的にその上下動は赤字拡大側に推移しています。

英国貿易収支は他の指標と発表されることが多く、反応も同時発表される他の指標に従いがちです(影響力が弱い)。よって、指標分析を行っても、そこで得られる傾向は貿易収支によるものを分離して分析することができません。

さて、2017年度のトレンド判断は以下3つの視点によって決まっているようです。

- 6月総選挙でメイ首相の立場がどれぐらい強まるか

→与党議席減で首相進退論が出たり、閣内不協和の報道がでています。がしかし、英首相は2022年の総選挙後の続投にも意欲を示しています。これは、選挙を終えた今となってはEU離脱交渉次第でしょう。 - BOEが物価高にいつどの程度の対策を講じるか

→6月までに利上げ派のMPCメンバーが3名に増えたものの、成長率とインフレ率上昇が鈍化しています。その結果、現在は利上げ派メンバー1名が退任した分だけ、利上げ派が弱まった感があります。 - ブリグジット交渉進展と内容

→9月独総選挙が終わるまで、劇的進展は期待できません。第2回交渉と言われる8月下旬のEUとの会合では、案の定、何ら進展がありませんでした。

【4-4-1. 8月概観】

6月総選挙の結果、与党は議席を減らしました。

英首相は、棚ボタ式に首相になったイメージ払拭を図り、EU離脱交渉の国内指導力強化を狙っていたものの、その目論見は外れました。英下院選は、与党が保守党が318議席(総数650議席)と、単独過半数から過半数割れとなりました。

前首相のEU離脱国民投票といい、英国はやらなくてもいい選挙を行って、ダメージを負うことが続いています。政権基盤が弱いと、対EU交渉での譲歩が難しくなります。

経済指標は、4-6月期成長率が1.7%に鈍化しました。

多くの解説記事で個人消費低迷が原因に挙げられています。それは、小売売上高前年比が昨年10月をピークに低下傾向が続いていることで確認できます(6月は改善)。それでも、物価上昇率は賃金上昇率を上回り続けています。

物価上昇への対策のため、6月後半から利上げ気運が高まり、6・7月分指標発表(7・8月発表)が行われるにつれてその気運が静まったという状況です。

8月7日、調査会社ORBが8月2-3日に実施した世論調査で、EU離脱交渉への英政府の取組に否定的な見方が増加していること、を発表しました。EU離脱を巡る英政府の交渉を支持しないとの回答は61%でした。なお、この数字は、6月調査46%、7月調査56%、で徐々に増加しています。

更に、8月4日にIOD(経営者協会)は政府に対しEU離脱の合意内容を策定することを求め、8月9日に英最高裁長官は欧州司法裁判所の判決をどう扱うかを政権は明確にしなければならないと主張した、と報道されています。

8月17日に英政府は、EU離脱交渉を10月迄に十分な進展があると確信していると表明しました。

がしかし、8月31日まで行われた交渉で、EU側の要求する在英EU市民の権利・英国とアイルランドの国境問題・手切れ金に関する交渉で何ら進展がなかったようです。

内憂外患でいよいよどうにもならなくなってきました。英政権は、9月23日の独総選挙が終わるのを待ちわびているでしょう。EUの主要選挙が終わるまであと1か月の辛抱です。

9月の英国経済指標発表は、第3週(9月11日〜15日)がメインとなります。第1・2週は景気指標、第2・3週は実態指標・物価指標・金融政策、第5週にGDP確定値発表へと続きます。

【4-4-2. 政策決定指標】

BOEは、そうそう簡単に政策変更しないという話があります。もちろん、これは過去の実績で、BOE総裁もMPC委員も実際には入れ替わっているのだから、こんな話を当てにはできません。

(1) 金融政策

3月MPCでは、昨年7月以来の利上げ主張する委員が現れました。6月MPCでは利上げ主張委員が3名に増えました。昨年6月の国民投票以降のGBP安による物価が急上昇が利上げ派の主要論拠で、賃金上昇への悪影響(景気への悪影響)の懸念が様子見派の主要論拠です。

6月15日のMPC声明では「政策変更にあたっては、EUの新たな貿易協定締結やその移行期間設置の合意など、EU離脱交渉次第」という条件が挙げられました。6月下旬には、BOE総裁が利上げ検討の必要性について言及しました。但し、利上げに当たっては「物価上昇に伴う消費減速を企業投資が補えるか」を前提に挙げていました。

利上げ気運にブレーキをかけた訳です。

そして、利上げ気運の高まった8月1日のMPCでは、利上げ派理事が1名退任したこともあって、利上げ賛成派が2名に減りました。一気に翌朝までにGBPJPYは300pips近い下落となりました。

300pipsはひどいじゃないか。これは、退任した利上げ派理事1名の代わりに、別の理事が利上げ賛成に回るかも知れない、という予想もあったので、発表までGBPが下がっていなかったのです。

(分析事例) BOE政策金利(2017年8月3日発表結果検証済)

直前10-1分足と直後1分足との方向一致率は68%なので、取引参加者は3回に2回の割合で発表直後の反応方向を当てています。英国は金融の国であり、予想分析もそこに乗って取引する人も、平均的な我々より平均的に上手なのかも知れません。

危ないので、大きな発表があるときは、追撃に徹した方が良いと思います。

(2) 財政政策

先の総選挙での保守党公約は、移民削減(年間10万人未満)・2025年頃までの財政赤字解消・消費税を上げずに2020年までに法人税を17%まで引き下げ・高額役員報酬問題への歯止め・労働者の権利拡大・電気ガス料金の上限設定・キツネ狩り禁止法廃止の採決、等がありました。英国にとって都合が悪い内容ならEUと合意しない方がマシ、という首相発言も公約にあたるでしょう。

ところで、キツネ狩りが英国でそれほどのテーマだなんて、知っていましたか。そんなこと言ってる場合か、という気もします。

(3) 景気指標

製造業の景況感が悪化し始めると、サービス業もそれを追いかける、という言い伝えがあります。近年、この法則に当てはまらない事例が多々見受けられます。

8月1日発表された7月分製造業PMI、8月3日に発表されたサービス業PMIは、ともに前回より改善しました。上昇再開と言えるほどの改善ではありません。

両指標ともに、昨年最悪期(EU離脱国民投票前後)よりも、まだかなり高い水準にあります。

(分析事例) 製造業PMI(2017年9月1日17:30発表済)

(分析事例) サービス業PMI(2017年8月3日発表結果検証済)

製造業PMIは、反応方向を確認したら早期参加して、反応が伸びるのを待って利確機会を窺えば良いでしょう。

少なくとも最近のサービス業PMIは、EURGBPの月足の上下動と逆相関の関係が見受けられます。数日前に発表される製造業PMIの結果との相関は「無くはない」と言った程度しかありません(60%未満、50%以上)。

(4) 物価指標

主要国でCPI(消費者物価指数)・RPI(小売物価指数)・PPI(生産者物価指数)が一度に発表されるのは英国だけです。CPIやRPIの発表結果が揃って改善/悪化すると、驚くほど大きく反応するので注意が必要です。

BOEの目標インフレ率は年2%程度です。

8月3日に公表されたBOEのインフレ報告は「インフレ率は2017年10月に3%付近でピークと予想」との見通しを示しました。そして、8月9日には「ここ数か月の消費支出は減速し、ポンド安が輸出を支援するものの、英国のインフレはピークに近い可能性」との見解を示しました。

対する8月15日の物価指標発表結果は、CPIが横這い、RPIが上昇。PPIが下降でした。まちまちの結果となったものの、それでもCPI前年比は+2.6%です。

(分析事例) 物価指標(2017年8月15日発表結果検証済)

過去の傾向は、早期参入・早期利確の追撃に適した指標です。指標発表から1分を過ぎてからは、初期反応の値幅を削ったり反転することの方が多くなっている点に注意しましょう。

反応が大きい指標なのであまり勧められませんが、直後1分足の事前差異との方向一致率が80%近くある指標です。指標発表前に事前差異と同方向にポジションを取得し、指標発表直後に跳ねたら利確であれ損切であれ、ポジションを解消するやり方も可能です。

(5) 雇用指標

8月9日、BOEは「英企業の採用状況は厳しく、賃上げ率も2-3%の小幅に留まる」見通しを示しました。また「製造業者は、追加雇用よりも自動化や生産性向上を通じ、輸出増に対応する考え」も示しました。

英国は2013年以降、財政緊縮のため公務員の賃上げ率が1%以下に制限されています。日本も同様の政策を採っていたものの、アベノミクスではこの制約を見直して公務員給与を民間に先駆けて(大企業とはほぼ同時期に)引き上げました。英国がEUとの離脱交渉の結論が見える時期に、利上げや公務員賃上げを行う可能性は高い、と考えています。そもそもEUを離脱すれば、財政収支の制約がなくなるのだから。

8月16日雇用統計発表では、7月分失業保険申請件数が5か月ぶりにマイナスとなり、6月分失業率も直近最低の4.4%まで低下しました。6月分平均所得も2%を上回り、全面的に良い結果となりました。

発表直後の反応は2015年8月以来の大きな陽線を形成したものの、それでも発表から2時間も経つ頃には「行って来い」で指標発表前のGBPJPY水準に戻しました(GBPUSDでは半値戻し)。

GBPを買い上げる環境にはない、ということです。

(分析事例) 雇用統計(2017年8月16日発表結果検証済)

発表から1分を過ぎると、どちらに反応するかがわからない指標なので、追撃は早期参加・短期利確が基本です。

【4-4-3. 経済実態指標】

少し前までのIMF予想では、英国の2017年経済成長は2.0%となっていました。最新の見通しでは、2017年が1.7%、2018年が1.5%です。対する米国は2017年・2018年ともに2.1%(4月時点で2017年は2.3%)で、EUはともに1.9%・1.7%となっています。英国との関係が深いEU・米国に成長率が今年抜かれるという点がポイントです。

(1) 経済成長

6月30日に発表された1-3月期GDP確定値は前期比+0.6%・前年比+2.0%でした。

がしかし、7月26日に発表された4-6月期改定値は前年比+1.7%で、1-3月期確定値を下回り、米国4-6月期GDP速報値+2.6%に抜かれました。+1.7%というのは悪い数字ではないにせよ、相対的悪化と見なせます。

8月24日に発表された4-6月期も速報値同値で、市場の反応は陰線でした。この反応は、個人消費(+0.1%)・企業投資(0%)ともに、悪化と見なされたようです。

(分析事例) 四半期GDP速報値(2017年7月26日発表結果検証済)

(分析事例) 四半期GDP改定値(2017年8月24日発表結果検証済)

(分析事例) 四半期GDP確定値(2017年6月30日発表結果検証済)

速報値は、早期参加・追撃徹底に適しています。少なくとも発表から1分足を過ぎて、直後1分足値幅を削ることは27%あっても、直後1分足と逆方向に反転したことは7%しかありません。

一方、改定値の市場予想は、前回発表値(同期速報値)といつも同じです(2013年1-3月期以降、例外は2回)。発表結果も、ほぼ市場予想通りになりがちです(例外6回)。その結果、指標発表後は、直後11分足の戻り比率(1ー値幅/跳幅)が48%にも達し、かなり上下動が大きくなっています。反応は一方向に伸びずに途中反転することも多く、追撃に向いていません。

(2) 実態指標

他の国の実態指標ではあり得ないほど大きく反応します。

現状は先々の成長鈍化が予想されており、平均的には指標への反応が、上に小さく下に大きくなると思われます。

(2-1) 小売

8月17日に発表された小売売上高指数は前回を下回り、グラフ推移を見ると2016年12月頃を起点とする下降基調がはっきりしてきました。これではBOE利上げに繋がりません。

(分析事例) 小売売上高指数(2017年8月17日発表結果検証済)

本指標は、発表結果の良し悪しを、直前10-1分足の方向が示しがちです。そして、指標発表後の反応持続性には不安があるので、追撃はほどほどにしておかないと痛い目に遭いかねません。

なお、指標発表前に10pips以上跳ねることが散見されるものの(頻度33%)、その方向は指標発表後の反応方向との関係が見出せません。指標発表前後を問わず、長いヒゲを生じることも多く見受けられます。こうした長ヒゲを形成しがちな指標は、取引が難しいものです。

(2-2) 生産

7月27日、英政府は2040年以降にガソリン・ディーゼル車の販売を禁止する旨、発表しました。知らなかったのですが、与党保守党は2050年までにほぼ全ての自動車から排気ガスを無くすことを公約に掲げていたそうです。既に仏国が同様政策を発表していたことも知りませんでした。

8月10日に発表された6月分鉱工業生産は前回を上回ってプラス転換しました(前月比+0.5%)。一見、グラフ推移は2017年2月分を底に上昇基調に転じたように見受けられます。

がしかし、6月下旬から7月前半にかけては、BOE利上げの噂があってGBPが上昇した時期です。よって、次回発表(7月分、9月8日発表予定)は再びマイナス再転換の可能性があります。

(分析事例) 鉱工業生産指数(2017年8月10日発表結果検証済)

鉱工業生産指標結果が前回を上回るか否か(実態差異)は、同月集計の製造業PMIの実態差異と、過去66%が一致しています。

(2-3) 住宅

ほぼ反応しないので、取引は行いません。

8月10日に発表された7月分RICS(王立公認不動産鑑定士協会)住宅価格指数は+1でした。

本指標には長周期の波が観察されており、前回の波の底はEU離脱国民投票直後の2016年7月で(+6)、その後11月に直近ピーク(+30)をつけてから現在は下降中でした。今回結果+1は、前回の波の底を下抜けたことになります。直近のボトムは2016年12月分の△2.0%となります。

8月21日に発表された8月分ライトムーブ住宅価格前月比は△0.9%で、前月のプラス転換(+0.1%)は前月のみに留まりました。2017年2月を直近ピークに、価格上昇率が低下傾向になっており、今回のマイナス再転換によって、下降基調が明確になりました。

EU離脱条件がはっきりするまでに、企業の英残留・縮小・欧移転がどの程度決まるかがわかりません。そして、英不動産投資は高値掴みとなる恐れがあるうちは、上昇基調転換は難しいと見込まれます。

【4-4-4. 収支関係指標】

7月7日に発表された5月分貿易収支は△119億GBPの赤字でした。

8月10日に発表された6月分貿易収支は△127億GBPの赤字でした。

英国貿易収支は月々の上下動があるものの、長期的にその上下動は赤字拡大側に推移しています。

英国貿易収支は他の指標と発表されることが多く、反応も同時発表される他の指標に従いがちです(影響力が弱い)。よって、指標分析を行っても、そこで得られる傾向は貿易収支によるものを分離して分析することができません。

以上

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6568118

この記事へのトラックバック