2017年08月28日

4-3. 欧州経済指標DB(2017年8月最終版)

欧州の経済指標発表前後の取引はEURJPYで行っています。

欧州経済指標発表前後のEURJPYは、トレンドの影響が強く指標結果の影響が弱い、という傾向を感じています。おそらく、各国毎の発表が先行しているため、その時々にEURレートに折込済という場合が多いのでしょう。だから、指標発表結果への反応方向は素直なものの、反応程度が小さく反応期間が短い、という感触を持っています。

8月は大きな動きがありませんでした。

直近の大きな動きをなぞっておきます。

2016年6月の英EU離脱国民投票は、離脱賛成が52%を占めて、英国のEU離脱が決定しました。2017年4-5月に行われた仏大統領選では、第一回投票の上位2名が、マクロン候補(得票率24%)とルペン候補(得票率21.3%)となりました。極右候補のルペン氏が2位となったことで、開票翌日月曜のEURJPYは400pipsもの窓を開けて上昇しました。第二回投票で66%を得票したマクロン候補は大統領に選出され、6月の仏下院選で与党連立が350議席(総数577)を占めました。

ひとまず政治課題に目鼻がついたこの頃から、ECB緩和政策の継続是非について話題に挙がることが増えました。6月28日、「ECB総裁が政策微調整の可能性を示唆」との報道があり、ECBが9月にも緩和策縮小を発表する可能性があるという憶測が報道されました。その結果、独金利とEURは高騰し、DAX(独株価)はどかんと下がりました。

翌29日にはECB関係筋の話として、この憶測は打ち消されています。

ECB幹部が緩和縮小への着手を積極的に宣伝すると、独選挙に影響を与えかねないことがわかりました。そして、いちいちECBの緩和政策に難癖をつけていた独財務相も、コロッと態度を変えることもわかりました。

ならば、もうECBが独政権与党の足を引っ張るとは思えません。独総選挙は9月24日です。

8月10日に報道された世論調査結果によると、独首相支持率は59%(7月調査では69%)でした。独首相はこの選挙で勝利すれば4期目を狙うことになります。

9月発表で見るべき経済指標は、第2週(9月4日〜8日)のECB金融政策発表ぐらいしかありません。下旬(24日)の独総選挙が終わるまで、それどころじゃありません。

7月6日に6月のECB理事会議事要旨が公表されました。議事要旨では「インフレ見通しに確信が必要」との記載に対し、市場(プロフェッショナル)は独国10年債利率を跳ね上げました。つまり、市場は既にインフレ率改善を先取りしてを確信しているのです。

そして、7月20日にECB理事会の結論は「市場予想通り現状維持」でした。

理事会後の記者会見でECB総裁は、最も市場の関心があった資産買入プログラム変更の可能性について質問を受けました。回答は次の通りです。

曰く「まだそのような時点に至っていない。フォワードガイダンスは変更しないということや、将来の変更を討議する具体的日程は設定しないことで、理事会は一致している。つまり(先月末に大騒ぎになった発言は)単に討議が秋に実施されると言っただけだ」です。

ECBの複数の政策立案者は、今後の資産買い入れ施策を決定するのは10月の可能性が高く、12月では遅すぎると考えている旨、7月21日に報道されています。

8月23日にECB総裁は、ECBによるQEとフォワードガイダンスは成功との認識を示し、こうした非伝統的な金融政策は欧州と米国で成功した、と述べました。

(分析事例) ECB金融政策(2017年7月20日発表結果)

発表から1分を過ぎると、その後の反転率が異常に高いという特徴があります。これは、いつも声明発表から45分後にECB総裁の記者会見があるからです。この記者会見でその後の反応方向は決まりがちです。

現ECB総裁は「そうは言っていない」と平気で前言を翻せるマジックを使うのです。周囲があきれても、それでEURが動く以上ぶつくさ言っても仕方ありません。事前にECBが誘導したいのが通貨高か通貨安かに強い確信がない限り、こんな取引に参加しても仕方がありません。

欧州の政策決定過程は非常にわかりにくい仕組です。

欧州理事会(EU首脳会議)は、各国首脳と欧州委員会委員長とEU大統領によって構成されています。閣僚理事会は各加盟国から1名ずつ代表が選出され、各国が持ち回りで議長国を務めます。欧州委員会は各加盟国から1名ずつ選出された委員によって構成されています。欧州議会の議席配分は人口によって割り振られています。

で、どこが予算案を作ってどうやって配分するのかがわかりにくいのです。

ともあれ、そうしたEU施策を実務に落とし込むのは「EUの巨大な官僚機構」と言われる組織です。この官僚機構への不満が加盟国では広がっています。一転、この官僚機構の既得権を脅かすことはEU解体です。離脱する英国に対し、猛烈に厳しい条件なんて、その上の政治家が何とかするでしょう。欧州にはしっかりした政治家も歴史的に多いのです。だから、英国にとって最も恐れるべきことは、この官僚機構の猛烈な事務遅延ではないでしょうか。第二の英国が現れて最も困るのは、この官僚機構なのです。

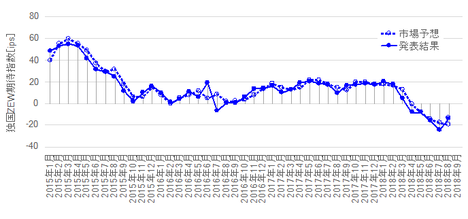

8月22日に発表された独国8月分ZEW景況指数は、期待指数が前回を大きく下回り(10.0、前回は17.5)、現況指数が前回を僅かに上回りました(86.7、前回は86.4)。

期待指数は、2017年2月分の水準まで低下し、同年5月分をピークとした下降基調転換の可能性があります(3か月連続で前回結果を下回りました)。グラフ推移の印象からは、来月に2017年2月分水準を下抜けると、下降基調がはっきりします。

現況指数は、前回を僅かに上回ったものの、グラフ推移の印象から言えば、頭を押さえられています。こちらは、2016年7月以降継続している上昇基調がまだ維持されていると見なせ、先行して下降基調に転じた可能性がある期待指数とは様子が異なります。6月分現況指数は2011年7月以来の最大値(88.0)で、その水準はまだ維持されています。

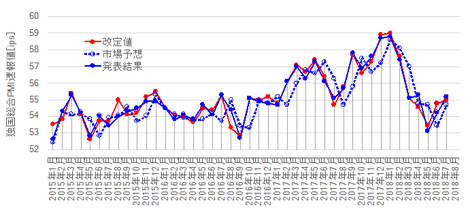

8月23日に発表された独国8月分PMI速報値は、製造業が59.4で直近ピークの2017年5月分に並び、サービス業が53.4でした。この結果を受けて、直後1分足は2015年以降で最も大きく反応(跳幅27pips・値幅24pips)しました。

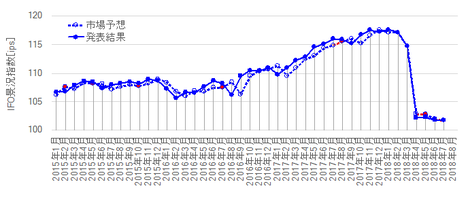

8月24日に発表された独国Ifo景況感指数は115.9(前回116.0)で、景況感は107.9(前回107.3)、現況分析は124.6(前回125.4)と、まちまちの結果になりました。

(分析事例) 独国ZEW景況感調査(2017年8月22日発表結果検証済)

(分析事例) 独国PMI速報値(2017年7月24日発表結果検証済)

(分析事例) 独国Ifo景況指数(2017年8月25日発表結果検証済)

独国景気指標は、ZEW・PMI速報値・Ifo・PMI改定値の順に発表されます。PMI改定値はほぼ反応しないため取引しません。別々の指標であっても、全体的に上昇基調・下降基調というのは、グラフを見ればほぼ向きと期間が一致します。

問題は、単月毎のZEW・PMI速報値・Ifoの実態差異(発表結果ー前回結果)の符号(プラス・マイナス)の一致率が低いことです。単月毎の予想では、先に発表された指標結果が後で発表される指標結果の改善・悪化すらアテにならない、ということです。よって、毎回の指標結果予想の論拠は、単月データに基づくものでなく、トレンドの有無に基づくものでなければいけません。

ZEWは期待指数と現況指数とが発表され、指標発表後の反応方向に影響するのは現況指数です。よく「期待指数が重要」との解説を見かけますが、重要かもしれなくても期待指数の良し悪しは反応方向との一致率が低くなっています。

Ifoの指標結果分析にはあまり意味がありません。

まず、ZEW景況感調査との先行性・遅行性を論じた解説が散見されます。がしかし、本指標との実態差異(発表結果ー前回結果)の一致率は、一方の指標を前後2か月までずらしても50%以下です。少なくとも単月毎のZEWの結果良し悪しは、本指標結果予想には確率的に無意味です。

また、本指標の過去の傾向は、指標結果の良し悪しと反応方向の相関が低く、指標予想を当ててもどちらに反応するかがわかりません。特に、強いトレンドを生じているときには、本指標の反応は小さく影響期間が短いため、指標結果なんてほぼ役に立たないのです。

8月23日に発表された欧州8月分PMI速報値は、製造業が57.4(前回56.6)、サービス業が54.9(前回55.4)、となりました。製造業は直近のピーク2017年6月の57.3を上抜け、2017年2月以降のサービス業も2013年以降で高水準で上下しています。

(分析事例) 欧州PMI速報値(2017年6月23日発表結果検証済)

欧州景気指標はPMI速報値のみ取引し、ZEW景況感調査やPMI改定値(最終値に相当)では取引しません。

欧州PMIは、速報値と改定値で実態差異(発表結果ー市場予想)の符号の一致傾向も高いものの、改定値は事後差異(発表結果ー市場予想)がほとんどの場合に0となります。過去、速報値結果で改定値予想がほぼ正確に予想されています。よって、PMI改定値発表直後の反応は、たいてい指標結果に関係ありません。

欧州ZEW景況感調査は、独国ZEW景況指数と同時発表されます。欧州結果は反応にほぼ影響しません。

よって、PMI速報値ぐらいしか取引できないのです。

欧州物価指標(HICP)は取引に向かない指標です。

速報値は反応が小さため、反応方向が指標結果に対しあまり素直ではありません(トレンドに飲み込まれがちです)。だから、指標分析の意味がありません。そして、改定値は速報値とほぼ結果が一致します。結果が一致するのにEURが動くのは、指標の影響ではありません。

ECBは、実質的にインフレ目標(前年比2%付近で以下)を設定しています。現在、その近辺まで回復したという見方と、まだ目標付近で安定していないという見方があり、ECB政策に絡むだけに本指標は重要視されています。

ECBとIMFの2017年インフレ率は各1.5%・1.6%、2018年は各1.4%・1.5%と見込まれています。ECBは慎重です。

6月28日に市場を混乱させたECB総裁発言の「秋に政策微調整可否のための状況確認」は、この前年比が秋までに目標近辺に到達するという意味ではない、と思われます。数字がなかなか2%を超えないことを表向きの理由に挙げて、秋の独総選挙が終わるまで新たな情勢判断を不用意に出来ない、と受け取る方がしっくりきます。

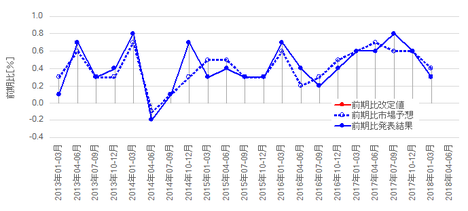

8月31日に発表された8月分HICP前年比速報値は、前回結果をやや上回りました。コアHICP前年比は上昇基調を継続しており、HICP前年比は少し前まで下降基調転換を懸念されていたものの、こちらも上昇に転じたかも知れません。

(分析事例) HICP(消費者物価指数)速報値(2017年7月31日発表結果検証済)

8月31日に発表された独国8月分雇用統計の結果は、失業率が5.7%(6・7月分同値)、失業者数前月差は△0.5万人(7月分△0.9万人)でした。失業率は2014年以降ほぼ単調に低下し、最近は低下が加速していたものの、この3か月は停滞しています。失業者数前月差は、2015年1月分以降プラスだったことが4回しかありません。

8月31日に発表された欧州7月分失業率は+9.1%でした。各国平均で9.1%という数字に驚きますが、これでも2013年9月の12.2%をピークにほぼ毎月単調に低下しています。

昨年2016年の欧州GDPは19.3兆USDです。そのうち独国が17.9%、英国が13.6%、仏国が12.8%、伊国が9.6%を占めています。

欧州GDPは、発表結果と反応方向とがあまり関係ありません。おそらく、各国毎の発表が先行しているため、その時々にEURレートへの折込みが行われるからでしょう。

5月23日に独国1-3月期GDP改定値が発表されました。結果は、前期比が+0.6%で、前年比が+1.7%、でした。前年比は、2016年7-9月期から3期続けて同値継続となっています。

7月20日に独国財務省は月報を公表し、(a) 国内経済は好調、(b) 英国のEU離脱交渉やトランプ米大統領による貿易政策は不確定要素、(c) 展望は順調な成長と予想、との内容でした。4-6月期は、1-3月期の前期比+0.6%と同様の成長率となる見込み、です。

8月15日に発表された独国4-6月期GDP速報値は、前期比+0.6%・前年比+0.8%でした。独国財務省による前期比見通しは正しかった訳です。前年比は改定値で上方修正されなければ、4期ぶりに成長鈍化となります。8月25日に発表された改定値は、前期比・前年比ともに速報値同値でした。

(分析事例) 独国四半期GDP速報値(2017年8月15日発表結果検証済)

最も影響力が強い独国経済も、実はGDP比で言えばEU全体に対し20%を下回っています。

(2-1) 小売

8月31日に発表された独国7月分小売売上高指数は、前期比△1.2%、前年比+2.7%でした。前年比の動きを見ると、毎月の上下動が激しいものの、2016年2月以降は全体的にやや下降ぎみでした。2017年2月以降は、それが上昇に転じたように見えていたものの、今回は上げはやや小さめでした。まだ上昇基調というには少し弱いように見えます。

(2-2) 生産

製造業の受注と生産のLT(リードタイム)は、受注が3〜6か月程度先行すると見るのが一般的です(業種間のばらつきが大きい)。それを同時に表しているのが景気指標ですが、製造業PMI改定値(最終値に相当)には、先行きへの不安の兆候がまだ見受けられません。

8月4日に発表された独国6月分鉱工業受注指数前月比は+1.0%でした。内需は+5.1%で好調、外需は△2.0%でした。てっきりEUR高が原因かと思ったら、EU諸国からの需要が△2.4%となっています。この結果について、独経済省は「小幅な拡大が続く」との見方を示しています。

8月7日に発表された独国6月分鉱工業生産前月比は△1.1%でした。

8月8日に発表された独国6月分貿易収支は+223億EUR(5月分+220億EUR)でした。輸出好調には違いないものの、独国内景気が好調で輸入も増えている結果、増加ペースが落ち始めました。

8月17日に発表された欧州6月分貿易収支は+266億EUR(5月分+214億EUR)でした。欧州貿易収支は毎月の上下動があるものの、全体として増加基調です。数字を見比べてみると、独国の輸出の強さが良くわかります。

欧州経済指標発表前後のEURJPYは、トレンドの影響が強く指標結果の影響が弱い、という傾向を感じています。おそらく、各国毎の発表が先行しているため、その時々にEURレートに折込済という場合が多いのでしょう。だから、指標発表結果への反応方向は素直なものの、反応程度が小さく反応期間が短い、という感触を持っています。

【4-3-1. 8月概観】

8月は大きな動きがありませんでした。

直近の大きな動きをなぞっておきます。

2016年6月の英EU離脱国民投票は、離脱賛成が52%を占めて、英国のEU離脱が決定しました。2017年4-5月に行われた仏大統領選では、第一回投票の上位2名が、マクロン候補(得票率24%)とルペン候補(得票率21.3%)となりました。極右候補のルペン氏が2位となったことで、開票翌日月曜のEURJPYは400pipsもの窓を開けて上昇しました。第二回投票で66%を得票したマクロン候補は大統領に選出され、6月の仏下院選で与党連立が350議席(総数577)を占めました。

ひとまず政治課題に目鼻がついたこの頃から、ECB緩和政策の継続是非について話題に挙がることが増えました。6月28日、「ECB総裁が政策微調整の可能性を示唆」との報道があり、ECBが9月にも緩和策縮小を発表する可能性があるという憶測が報道されました。その結果、独金利とEURは高騰し、DAX(独株価)はどかんと下がりました。

翌29日にはECB関係筋の話として、この憶測は打ち消されています。

ECB幹部が緩和縮小への着手を積極的に宣伝すると、独選挙に影響を与えかねないことがわかりました。そして、いちいちECBの緩和政策に難癖をつけていた独財務相も、コロッと態度を変えることもわかりました。

ならば、もうECBが独政権与党の足を引っ張るとは思えません。独総選挙は9月24日です。

8月10日に報道された世論調査結果によると、独首相支持率は59%(7月調査では69%)でした。独首相はこの選挙で勝利すれば4期目を狙うことになります。

9月発表で見るべき経済指標は、第2週(9月4日〜8日)のECB金融政策発表ぐらいしかありません。下旬(24日)の独総選挙が終わるまで、それどころじゃありません。

【4-3-2. 政策決定指標】

(1) 金融政策

7月6日に6月のECB理事会議事要旨が公表されました。議事要旨では「インフレ見通しに確信が必要」との記載に対し、市場(プロフェッショナル)は独国10年債利率を跳ね上げました。つまり、市場は既にインフレ率改善を先取りしてを確信しているのです。

そして、7月20日にECB理事会の結論は「市場予想通り現状維持」でした。

理事会後の記者会見でECB総裁は、最も市場の関心があった資産買入プログラム変更の可能性について質問を受けました。回答は次の通りです。

曰く「まだそのような時点に至っていない。フォワードガイダンスは変更しないということや、将来の変更を討議する具体的日程は設定しないことで、理事会は一致している。つまり(先月末に大騒ぎになった発言は)単に討議が秋に実施されると言っただけだ」です。

ECBの複数の政策立案者は、今後の資産買い入れ施策を決定するのは10月の可能性が高く、12月では遅すぎると考えている旨、7月21日に報道されています。

8月23日にECB総裁は、ECBによるQEとフォワードガイダンスは成功との認識を示し、こうした非伝統的な金融政策は欧州と米国で成功した、と述べました。

(分析事例) ECB金融政策(2017年7月20日発表結果)

発表から1分を過ぎると、その後の反転率が異常に高いという特徴があります。これは、いつも声明発表から45分後にECB総裁の記者会見があるからです。この記者会見でその後の反応方向は決まりがちです。

現ECB総裁は「そうは言っていない」と平気で前言を翻せるマジックを使うのです。周囲があきれても、それでEURが動く以上ぶつくさ言っても仕方ありません。事前にECBが誘導したいのが通貨高か通貨安かに強い確信がない限り、こんな取引に参加しても仕方がありません。

(2) 財政政策

欧州の政策決定過程は非常にわかりにくい仕組です。

欧州理事会(EU首脳会議)は、各国首脳と欧州委員会委員長とEU大統領によって構成されています。閣僚理事会は各加盟国から1名ずつ代表が選出され、各国が持ち回りで議長国を務めます。欧州委員会は各加盟国から1名ずつ選出された委員によって構成されています。欧州議会の議席配分は人口によって割り振られています。

で、どこが予算案を作ってどうやって配分するのかがわかりにくいのです。

ともあれ、そうしたEU施策を実務に落とし込むのは「EUの巨大な官僚機構」と言われる組織です。この官僚機構への不満が加盟国では広がっています。一転、この官僚機構の既得権を脅かすことはEU解体です。離脱する英国に対し、猛烈に厳しい条件なんて、その上の政治家が何とかするでしょう。欧州にはしっかりした政治家も歴史的に多いのです。だから、英国にとって最も恐れるべきことは、この官僚機構の猛烈な事務遅延ではないでしょうか。第二の英国が現れて最も困るのは、この官僚機構なのです。

(3) 景気指標

8月22日に発表された独国8月分ZEW景況指数は、期待指数が前回を大きく下回り(10.0、前回は17.5)、現況指数が前回を僅かに上回りました(86.7、前回は86.4)。

期待指数は、2017年2月分の水準まで低下し、同年5月分をピークとした下降基調転換の可能性があります(3か月連続で前回結果を下回りました)。グラフ推移の印象からは、来月に2017年2月分水準を下抜けると、下降基調がはっきりします。

現況指数は、前回を僅かに上回ったものの、グラフ推移の印象から言えば、頭を押さえられています。こちらは、2016年7月以降継続している上昇基調がまだ維持されていると見なせ、先行して下降基調に転じた可能性がある期待指数とは様子が異なります。6月分現況指数は2011年7月以来の最大値(88.0)で、その水準はまだ維持されています。

8月23日に発表された独国8月分PMI速報値は、製造業が59.4で直近ピークの2017年5月分に並び、サービス業が53.4でした。この結果を受けて、直後1分足は2015年以降で最も大きく反応(跳幅27pips・値幅24pips)しました。

8月24日に発表された独国Ifo景況感指数は115.9(前回116.0)で、景況感は107.9(前回107.3)、現況分析は124.6(前回125.4)と、まちまちの結果になりました。

(分析事例) 独国ZEW景況感調査(2017年8月22日発表結果検証済)

(分析事例) 独国PMI速報値(2017年7月24日発表結果検証済)

(分析事例) 独国Ifo景況指数(2017年8月25日発表結果検証済)

独国景気指標は、ZEW・PMI速報値・Ifo・PMI改定値の順に発表されます。PMI改定値はほぼ反応しないため取引しません。別々の指標であっても、全体的に上昇基調・下降基調というのは、グラフを見ればほぼ向きと期間が一致します。

問題は、単月毎のZEW・PMI速報値・Ifoの実態差異(発表結果ー前回結果)の符号(プラス・マイナス)の一致率が低いことです。単月毎の予想では、先に発表された指標結果が後で発表される指標結果の改善・悪化すらアテにならない、ということです。よって、毎回の指標結果予想の論拠は、単月データに基づくものでなく、トレンドの有無に基づくものでなければいけません。

ZEWは期待指数と現況指数とが発表され、指標発表後の反応方向に影響するのは現況指数です。よく「期待指数が重要」との解説を見かけますが、重要かもしれなくても期待指数の良し悪しは反応方向との一致率が低くなっています。

Ifoの指標結果分析にはあまり意味がありません。

まず、ZEW景況感調査との先行性・遅行性を論じた解説が散見されます。がしかし、本指標との実態差異(発表結果ー前回結果)の一致率は、一方の指標を前後2か月までずらしても50%以下です。少なくとも単月毎のZEWの結果良し悪しは、本指標結果予想には確率的に無意味です。

また、本指標の過去の傾向は、指標結果の良し悪しと反応方向の相関が低く、指標予想を当ててもどちらに反応するかがわかりません。特に、強いトレンドを生じているときには、本指標の反応は小さく影響期間が短いため、指標結果なんてほぼ役に立たないのです。

ーーー$€¥ーーー

8月23日に発表された欧州8月分PMI速報値は、製造業が57.4(前回56.6)、サービス業が54.9(前回55.4)、となりました。製造業は直近のピーク2017年6月の57.3を上抜け、2017年2月以降のサービス業も2013年以降で高水準で上下しています。

(分析事例) 欧州PMI速報値(2017年6月23日発表結果検証済)

欧州景気指標はPMI速報値のみ取引し、ZEW景況感調査やPMI改定値(最終値に相当)では取引しません。

欧州PMIは、速報値と改定値で実態差異(発表結果ー市場予想)の符号の一致傾向も高いものの、改定値は事後差異(発表結果ー市場予想)がほとんどの場合に0となります。過去、速報値結果で改定値予想がほぼ正確に予想されています。よって、PMI改定値発表直後の反応は、たいてい指標結果に関係ありません。

欧州ZEW景況感調査は、独国ZEW景況指数と同時発表されます。欧州結果は反応にほぼ影響しません。

よって、PMI速報値ぐらいしか取引できないのです。

(4) 物価指標

欧州物価指標(HICP)は取引に向かない指標です。

速報値は反応が小さため、反応方向が指標結果に対しあまり素直ではありません(トレンドに飲み込まれがちです)。だから、指標分析の意味がありません。そして、改定値は速報値とほぼ結果が一致します。結果が一致するのにEURが動くのは、指標の影響ではありません。

ECBは、実質的にインフレ目標(前年比2%付近で以下)を設定しています。現在、その近辺まで回復したという見方と、まだ目標付近で安定していないという見方があり、ECB政策に絡むだけに本指標は重要視されています。

ECBとIMFの2017年インフレ率は各1.5%・1.6%、2018年は各1.4%・1.5%と見込まれています。ECBは慎重です。

6月28日に市場を混乱させたECB総裁発言の「秋に政策微調整可否のための状況確認」は、この前年比が秋までに目標近辺に到達するという意味ではない、と思われます。数字がなかなか2%を超えないことを表向きの理由に挙げて、秋の独総選挙が終わるまで新たな情勢判断を不用意に出来ない、と受け取る方がしっくりきます。

8月31日に発表された8月分HICP前年比速報値は、前回結果をやや上回りました。コアHICP前年比は上昇基調を継続しており、HICP前年比は少し前まで下降基調転換を懸念されていたものの、こちらも上昇に転じたかも知れません。

(分析事例) HICP(消費者物価指数)速報値(2017年7月31日発表結果検証済)

(5) 雇用指標

8月31日に発表された独国8月分雇用統計の結果は、失業率が5.7%(6・7月分同値)、失業者数前月差は△0.5万人(7月分△0.9万人)でした。失業率は2014年以降ほぼ単調に低下し、最近は低下が加速していたものの、この3か月は停滞しています。失業者数前月差は、2015年1月分以降プラスだったことが4回しかありません。

8月31日に発表された欧州7月分失業率は+9.1%でした。各国平均で9.1%という数字に驚きますが、これでも2013年9月の12.2%をピークにほぼ毎月単調に低下しています。

【4-3-3. 経済実態指標】

昨年2016年の欧州GDPは19.3兆USDです。そのうち独国が17.9%、英国が13.6%、仏国が12.8%、伊国が9.6%を占めています。

(1) 経済成長

欧州GDPは、発表結果と反応方向とがあまり関係ありません。おそらく、各国毎の発表が先行しているため、その時々にEURレートへの折込みが行われるからでしょう。

5月23日に独国1-3月期GDP改定値が発表されました。結果は、前期比が+0.6%で、前年比が+1.7%、でした。前年比は、2016年7-9月期から3期続けて同値継続となっています。

7月20日に独国財務省は月報を公表し、(a) 国内経済は好調、(b) 英国のEU離脱交渉やトランプ米大統領による貿易政策は不確定要素、(c) 展望は順調な成長と予想、との内容でした。4-6月期は、1-3月期の前期比+0.6%と同様の成長率となる見込み、です。

8月15日に発表された独国4-6月期GDP速報値は、前期比+0.6%・前年比+0.8%でした。独国財務省による前期比見通しは正しかった訳です。前年比は改定値で上方修正されなければ、4期ぶりに成長鈍化となります。8月25日に発表された改定値は、前期比・前年比ともに速報値同値でした。

(分析事例) 独国四半期GDP速報値(2017年8月15日発表結果検証済)

(2) 実態指標

最も影響力が強い独国経済も、実はGDP比で言えばEU全体に対し20%を下回っています。

(2-1) 小売

8月31日に発表された独国7月分小売売上高指数は、前期比△1.2%、前年比+2.7%でした。前年比の動きを見ると、毎月の上下動が激しいものの、2016年2月以降は全体的にやや下降ぎみでした。2017年2月以降は、それが上昇に転じたように見えていたものの、今回は上げはやや小さめでした。まだ上昇基調というには少し弱いように見えます。

(2-2) 生産

製造業の受注と生産のLT(リードタイム)は、受注が3〜6か月程度先行すると見るのが一般的です(業種間のばらつきが大きい)。それを同時に表しているのが景気指標ですが、製造業PMI改定値(最終値に相当)には、先行きへの不安の兆候がまだ見受けられません。

8月4日に発表された独国6月分鉱工業受注指数前月比は+1.0%でした。内需は+5.1%で好調、外需は△2.0%でした。てっきりEUR高が原因かと思ったら、EU諸国からの需要が△2.4%となっています。この結果について、独経済省は「小幅な拡大が続く」との見方を示しています。

8月7日に発表された独国6月分鉱工業生産前月比は△1.1%でした。

【4-3-4. 収支関係指標】

8月8日に発表された独国6月分貿易収支は+223億EUR(5月分+220億EUR)でした。輸出好調には違いないものの、独国内景気が好調で輸入も増えている結果、増加ペースが落ち始めました。

8月17日に発表された欧州6月分貿易収支は+266億EUR(5月分+214億EUR)でした。欧州貿易収支は毎月の上下動があるものの、全体として増加基調です。数字を見比べてみると、独国の輸出の強さが良くわかります。

以上

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6568252

この記事へのトラックバック