�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N05��22��

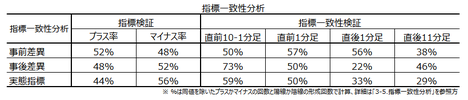

���{���ێ��x�u�ʊփx�[�X���ێ��x�i�G���ρj�v���\�O���USDJPY�������́i2017�N5��22��08:50���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

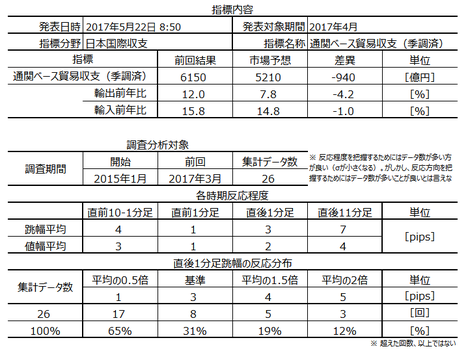

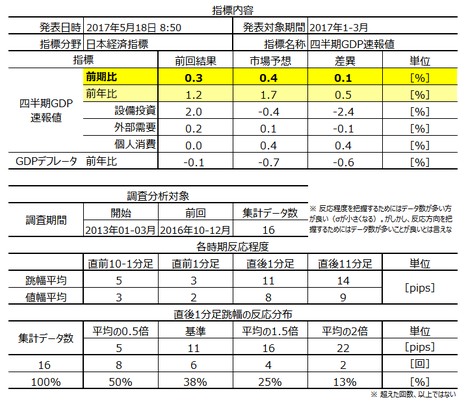

2017�N5��22��08:50�ɓ��{���ێ��x�u�ʊփx�[�X���ێ��x�i�G���ρj�v�����\����܂��B���\��2017�N4���̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

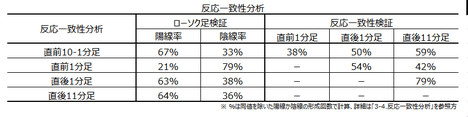

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

�u�f�Վ��x�v�Ɓu�f�Վ��x�i�ʊփx�[�X�j�v�́A�u�A�����l�v�Ɓu�v��͈́E���_�v�̈Ⴂ������A���Ƃ��Ɛ�������v���Ȃ����̂ł��B���̈Ⴂ�����������������ƁA�A�����ی����Ƃ������T�[�r�X���x���܂ށE�܂܂Ȃ��Ƃ����Ⴂ�ƁA���L���ړ]���_�ƒʊ֎��_�Ƃ����Ⴂ�ł��B

�Ⴆ�A���{���A�����J���̐l�H�q�����w�����A�A�����J�őł��グ��P�[�X�ɂ��ẮA�l�H�q���̏��L�����A�����J������{�Ɉړ]�������_�Łu�f�Վ��x�v�Ɍv�コ��܂����A�l�H�q���͊ŋ��E���z���Ȃ����߁u�f�Փ��v�i�ʊփx�[�X�j�v�ɂ͌v�コ��܂���B

�ڂ����͂������������HP�̐������������������B

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

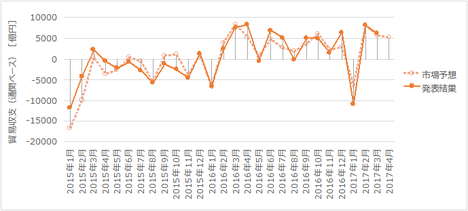

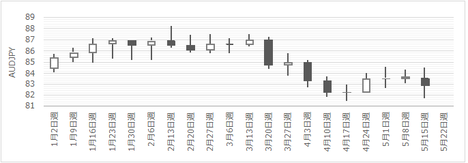

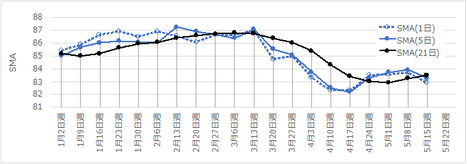

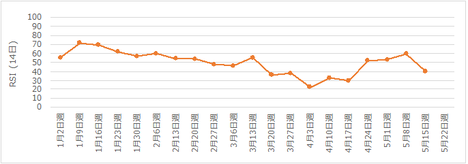

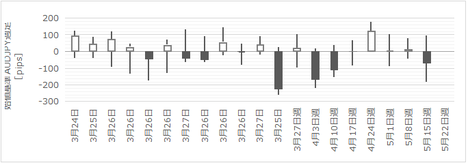

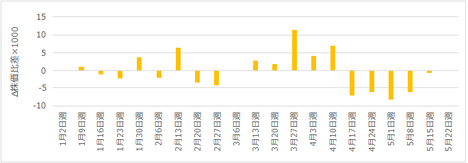

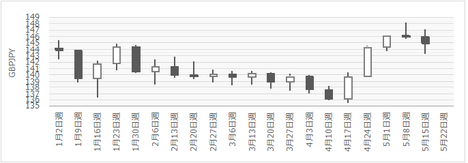

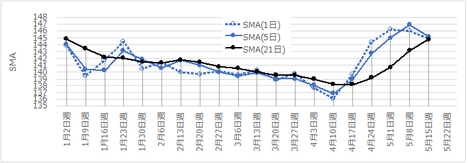

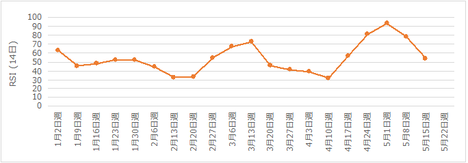

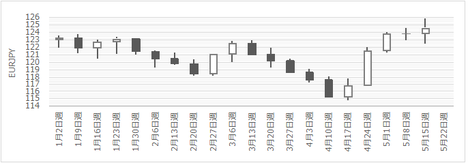

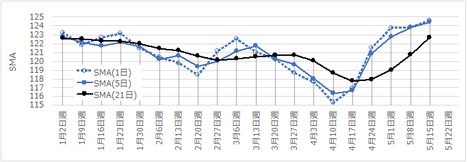

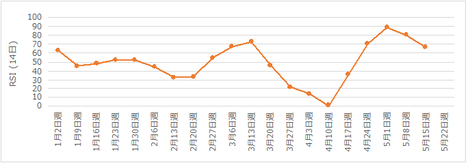

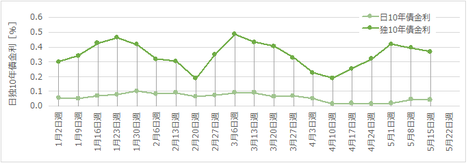

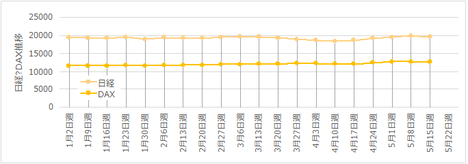

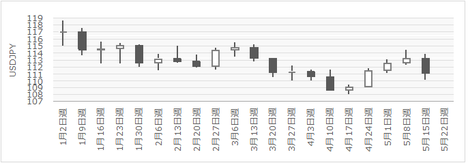

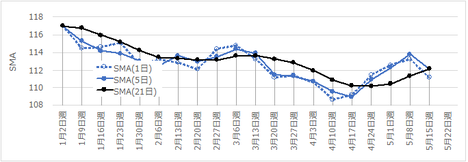

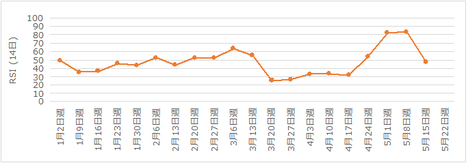

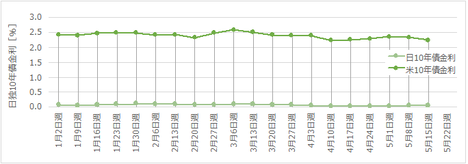

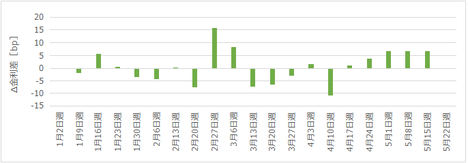

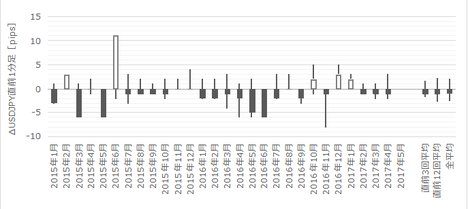

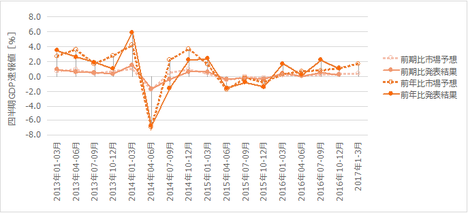

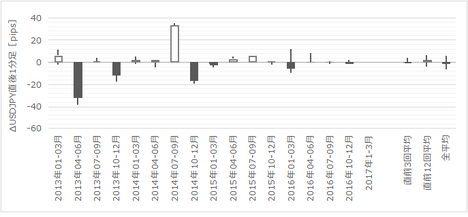

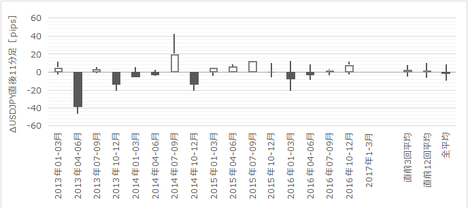

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

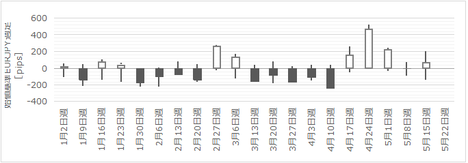

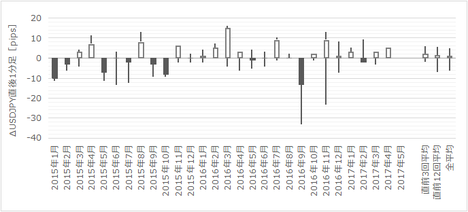

�����Ƃ��w�W���\���ʂ̉e��������₷������1�����̂ݎ����Ă����܂��B

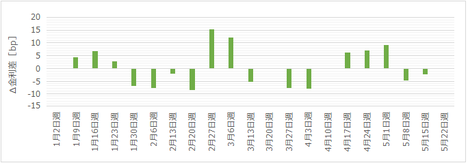

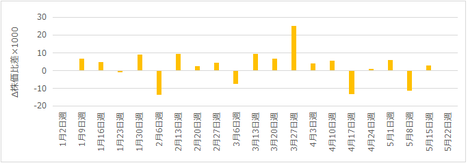

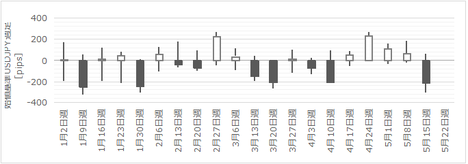

�������ϒl��3pips�A�l�����ϒl��2pips�ł��B2016�N6-8�����̂ݔ������傫���̂́A�Ήp�f�Պz���ӎ����ꂽ����ł��傤�B

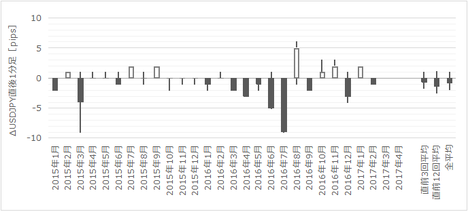

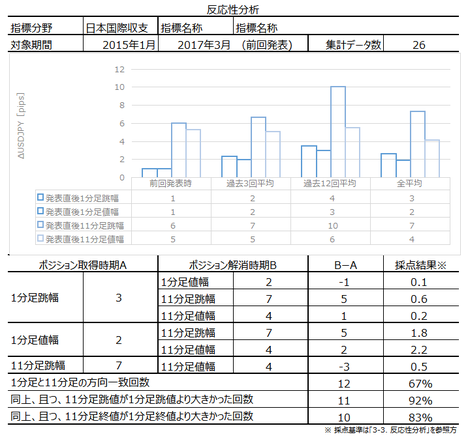

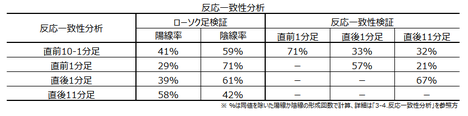

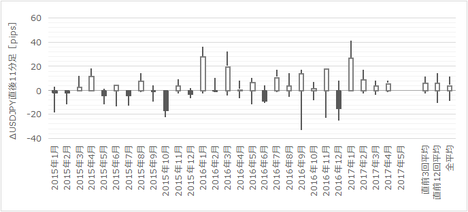

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����67���ł��B������v���̒���1�����ƒ���11�����Ƃ��r���������L�����́A���l���m��92���E�I�l���m��83���ł��B�A���A�nj��ʼn҂���pips��5pips���x�ł��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���O1�����͉A������71���ł��B�܂��A���O10-1�����Ƃ̕�����v����71���Ȃ̂ŁA���O1�����̉A�����͒��O10-1�������A���Ȃ�A�Ȃ����܂�܂��B����ǂ��c�O�Ȃ��ƂɁA���O1�����̉ߋ����ϒ�����1pips�����Ȃ��A����Ɍ����܂���B

����11�����͒��O1�����Ƃ̕�����v����21���i�s��v��79���j�ł��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���O10-1�����͎��㍷�قƂ̕�����v����73���ł��B���\���ʂ��s��\�z�����邩�ۂ��A�s��ł͒��O10-1�����Ő��������f�������ł��B

����A����1�����͎��㍷�قƂ̕�����v����22���i�s��v��78���j�ł��B���\���ʂ��s��\�z�������Ă��A�t�����ɔ����������ł��B����͂����炭�A���O10-1�����̒i�K�łقڐ��������\���ʂ�\���ł��Ă��邽�߁A��������i�����j�ŋt�ɓ������߂ƍl�����܂��B

�����āA����11�����́A���ԍ��قƂ̕�����v����29���ł��i�s��v��71���j�B�������������i�����j�ƂȂ肪���ȌX��������Ă���̂��ƍl�����܂��B

�|�W�V�����́A�w�W���\���O�ɒ��O10-1�����Ƌt�����Ɏ擾���܂��B

�������Ď������قǂ̎w�W�ł͂���܂���B

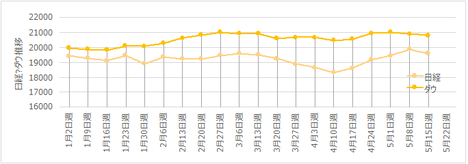

�ȉ���2017�N5��22��10:00���ɒNjL���Ă��܂��B

�����������z�́{4817���~�ŁA3�����A���̍����ł��B

����́A�A�o��6.3���~�i�O�N��{7.5���j��5�����A���̑����A�A����5.8���~�i�O�N��{15.1���j��4�����A���̑����ł��B

�S�̍����n��ʂ̕č������́{5867���~�i�O�N�䁢4.2���j��2�����A�������ƂȂ��Ă��܂����B

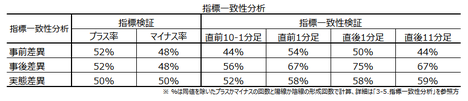

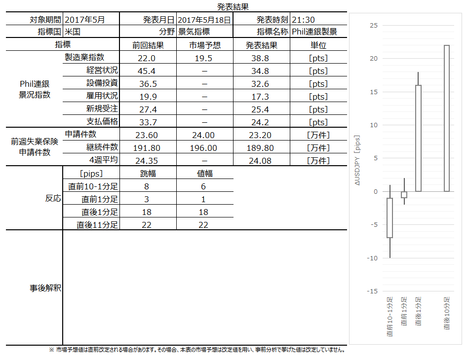

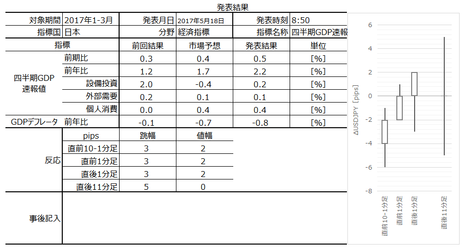

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑O�ʁE�s��\�z������������̂́A4817���~�̍����ł����B�A�o�O�N�䂪�{7.5���A�A���O�N�䂪�{15.1���ŁA�O�N���������f�ʎ��̂������č����Ȃ̂ŁA�o�ύD��������Ă��܂��B

�����͒���1�����E����11�����Ƃ��ɗz���ł����B9���̓��؊�t�ł�10pips�����l��L���܂����iUSDJPY�������܂����j�B

������ʂ͎��̒ʂ�ł����B

2�x�̒nj��ŗ��m���܂����Bpips�͏��������̂́A�l�������x�����₷���w�W�ł����B

9���̓��؊�t�ő傫���l��L�����i10pips���j���̂́A3�x�ڂ̒nj��͍s���Ă��܂���B08:50-08:59��09:00-09:01�̕�����v���́A�ȑO���ׂ��Ƃ��ɂ͂���قǍ����Ȃ������L��������܂��i55�����炢�ƋL���j�B�ڗ��w�W���\������Ƃ��ƁA���������w�W���\���Ȃ��Ƃ�����ʂ��Ē��ג����������ǂ������m��܂���B

���O�����E���͂̓��e�͈ȉ��̒ʂ�ł��B

���������ǂ��ł��傤�B

1�_�A����������܂��B

9������̓��؊�t����̒l����������ƁA�w�W���\������������i�����j�Ȃ̂ł͂Ȃ��āA�w�W���\�O��08:40�|08:49���ɒ�����̓����̎�������i�����j�������̂ł��傤�B

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

���O10-1�����͉A���A����1�����E����11�����͗z���ł��B��肠��܂���B

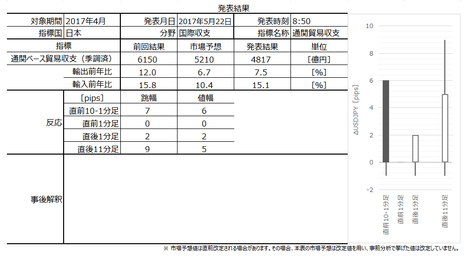

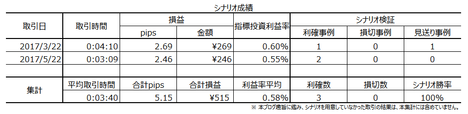

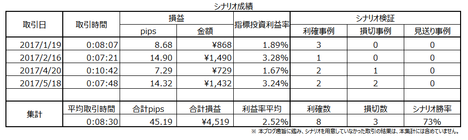

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N5��22��08:50�ɓ��{���ێ��x�u�ʊփx�[�X���ێ��x�i�G���ρj�v�����\����܂��B���\��2017�N4���̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �܂��A�{�w�W�Ŏ�������ł̒��ӓ_�ł��B

�{�w�W���\���ɂ́A���\���ʂ��s��\�z������i�����j�Ɣ�����i������j�A��������i���������j�̌X��������܂��B���ꂾ���ɁA���O10-1�������z���Ȃ甭�\���ʂ��s��\�z�������A�A���Ȃ����Ƃ����\���I�ȌX���������܂��B���̂���̊m���͖{���u�w�W��v�����́v�̍������Q�Ɗ肢�܂��B - �w�W�ɂ��Ă͎��̒ʂ�ł��B

�قƂ�ǔ������܂���B�ł��f���ȉe��������₷������1���������̉ߋ����ϒl�͋͂�3pips�ŁA���ϒl��2�{���Ĕ����������Ƃ�12���i7pips�����������Ƃ�10���1��j��������܂���B - �|�W�V�����́A�w�W���\���O�ɒ��O10-1�����Ƌt�����Ɏ擾���܂��B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

�y1. �w�W�T�v�z

�u�f�Վ��x�v�Ɓu�f�Վ��x�i�ʊփx�[�X�j�v�́A�u�A�����l�v�Ɓu�v��͈́E���_�v�̈Ⴂ������A���Ƃ��Ɛ�������v���Ȃ����̂ł��B���̈Ⴂ�����������������ƁA�A�����ی����Ƃ������T�[�r�X���x���܂ށE�܂܂Ȃ��Ƃ����Ⴂ�ƁA���L���ړ]���_�ƒʊ֎��_�Ƃ����Ⴂ�ł��B

�Ⴆ�A���{���A�����J���̐l�H�q�����w�����A�A�����J�őł��グ��P�[�X�ɂ��ẮA�l�H�q���̏��L�����A�����J������{�Ɉړ]�������_�Łu�f�Վ��x�v�Ɍv�コ��܂����A�l�H�q���͊ŋ��E���z���Ȃ����߁u�f�Փ��v�i�ʊփx�[�X�j�v�ɂ͌v�コ��܂���B

�ڂ����͂������������HP�̐������������������B

�y2. ���o����z

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�i2-2. �ߋ������j

�����Ƃ��w�W���\���ʂ̉e��������₷������1�����̂ݎ����Ă����܂��B

�������ϒl��3pips�A�l�����ϒl��2pips�ł��B2016�N6-8�����̂ݔ������傫���̂́A�Ήp�f�Պz���ӎ����ꂽ����ł��傤�B

�y3. ��^���́z

�i3-1. ���������́j

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����67���ł��B������v���̒���1�����ƒ���11�����Ƃ��r���������L�����́A���l���m��92���E�I�l���m��83���ł��B�A���A�nj��ʼn҂���pips��5pips���x�ł��B

�i3-2. ������v�����́j

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���O1�����͉A������71���ł��B�܂��A���O10-1�����Ƃ̕�����v����71���Ȃ̂ŁA���O1�����̉A�����͒��O10-1�������A���Ȃ�A�Ȃ����܂�܂��B����ǂ��c�O�Ȃ��ƂɁA���O1�����̉ߋ����ϒ�����1pips�����Ȃ��A����Ɍ����܂���B

����11�����͒��O1�����Ƃ̕�����v����21���i�s��v��79���j�ł��B

�i3-3. �w�W��v�����́j

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���O10-1�����͎��㍷�قƂ̕�����v����73���ł��B���\���ʂ��s��\�z�����邩�ۂ��A�s��ł͒��O10-1�����Ő��������f�������ł��B

����A����1�����͎��㍷�قƂ̕�����v����22���i�s��v��78���j�ł��B���\���ʂ��s��\�z�������Ă��A�t�����ɔ����������ł��B����͂����炭�A���O10-1�����̒i�K�łقڐ��������\���ʂ�\���ł��Ă��邽�߁A��������i�����j�ŋt�ɓ������߂ƍl�����܂��B

�����āA����11�����́A���ԍ��قƂ̕�����v����29���ł��i�s��v��71���j�B�������������i�����j�ƂȂ肪���ȌX��������Ă���̂��ƍl�����܂��B

�y4. �V�i���I�쐬�z

�|�W�V�����́A�w�W���\���O�ɒ��O10-1�����Ƌt�����Ɏ擾���܂��B

�������Ď������قǂ̎w�W�ł͂���܂���B

�ȏ�

2017�N5��22��08:50���\

�ȉ���2017�N5��22��10:00���ɒNjL���Ă��܂��B

�U. ���ʁE����

�y5. ���\���ʁz

�����������z�́{4817���~�ŁA3�����A���̍����ł��B

����́A�A�o��6.3���~�i�O�N��{7.5���j��5�����A���̑����A�A����5.8���~�i�O�N��{15.1���j��4�����A���̑����ł��B

�S�̍����n��ʂ̕č������́{5867���~�i�O�N�䁢4.2���j��2�����A�������ƂȂ��Ă��܂����B

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑O�ʁE�s��\�z������������̂́A4817���~�̍����ł����B�A�o�O�N�䂪�{7.5���A�A���O�N�䂪�{15.1���ŁA�O�N���������f�ʎ��̂������č����Ȃ̂ŁA�o�ύD��������Ă��܂��B

�����͒���1�����E����11�����Ƃ��ɗz���ł����B9���̓��؊�t�ł�10pips�����l��L���܂����iUSDJPY�������܂����j�B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

2�x�̒nj��ŗ��m���܂����Bpips�͏��������̂́A�l�������x�����₷���w�W�ł����B

9���̓��؊�t�ő傫���l��L�����i10pips���j���̂́A3�x�ڂ̒nj��͍s���Ă��܂���B08:50-08:59��09:00-09:01�̕�����v���́A�ȑO���ׂ��Ƃ��ɂ͂���قǍ����Ȃ������L��������܂��i55�����炢�ƋL���j�B�ڗ��w�W���\������Ƃ��ƁA���������w�W���\���Ȃ��Ƃ�����ʂ��Ē��ג����������ǂ������m��܂���B

�y6. ���͌��z

�i6-1. ���͌��j

���O�����E���͂̓��e�͈ȉ��̒ʂ�ł��B

- �{�w�W���\���ɂ́A���\���ʂ��s��\�z������i�����j�Ɣ�����i������j�A��������i���������j�̌X��������܂��B���ꂾ���ɁA���O10-1�������z���Ȃ甭�\���ʂ��s��\�z�������A�A���Ȃ����Ƃ����\���I�ȌX���������܂��B���̂���̊m���͖{���u�w�W��v�����́v�̍������Q�Ɗ肢�܂��B

- �w�W�ɂ��Ă͂قƂ�ǔ������܂���B�ł��f���ȉe��������₷������1���������̉ߋ����ϒl�͋͂�3pips�ŁA���ϒl��2�{���Ĕ����������Ƃ�12���i7pips�����������Ƃ�10���1��j��������܂���B

���������ǂ��ł��傤�B

1�_�A����������܂��B

9������̓��؊�t����̒l����������ƁA�w�W���\������������i�����j�Ȃ̂ł͂Ȃ��āA�w�W���\�O��08:40�|08:49���ɒ�����̓����̎�������i�����j�������̂ł��傤�B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

- �|�W�V�����́A�w�W���\���O�ɒ��O10-1�����Ƌt�����Ɏ擾���܂��B

���O10-1�����͉A���A����1�����E����11�����͗z���ł��B��肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 00:40| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB

2017�N05��21��

4-2. �č��o�ώw�WDB�i2017�N5���ŁA5��21�������j

�č��̌o�ώw�W���\�O��̎����USDJPY�ōs���Ă��܂��B

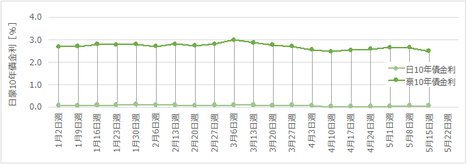

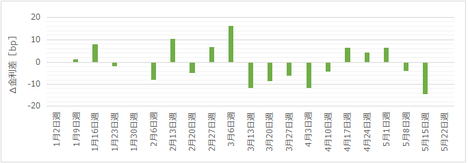

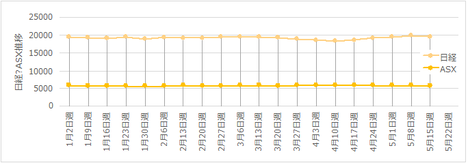

�č��̐����E���Z�E�o�ς̓����́A�ǂ̒ʉ݃y�A�ɂ��e�����y�ڂ��܂��B�]�܂����́A�������Ԃ̎����USDJPY�ŁA���B�E�č����Ԃ�EURUSD�ōs���������̂ł��B

�����I�ɂ́A4���ɑ��������X�N����ɂ��JPY���̓��������]�A4�����{����5����{�͕��哝�̑I�I���ɂ�郊�X�N�I�D�ɂ��EUR���A���{����̓��V�A�Q�[�g��Čo�ώw�W�̉A�肪�œ_��USD���ł̓����ƂȂ��Ă��܂��B5��16���Ƀ_�E���ꎞ�I�ɑ傫�������A�����3�������畂�サ���Đ����������s�͂ւ̕s�M���̍��܂�̈�тƌ��Ȃ��܂��B

�o�ϓI�ɂ́A�č�1-3����GDP����l���ꎞ�I�Ƃ͌�����߂̐����ƂȂ�A�l����ƈꕔ�̐����ƌi�������ቺ���Ă��܂��B����̔�����������I���������̂́ANY�A����ƌi�������}�C�i�X�l�������_�͋����܂����B���������APhil�A����ƌi�������\�z�O�ɏ㏸���Ĕ��]�ƂȂ�A���{�ɑ傫��������������߂�����܂��B

5��22���T����5�����ɂ����ẮA4���Z��̔��E1-3����GDP����l�E4��PCE�̔��\���\�肳��Ă��܂��B���e�����USD�����i�݁A�č�����6�����グ�m�����X�ɒቺ���鋰�ꂪ����܂��BFOMC�c���^�̌��\���\�肳��Ă��܂����A�ނ���n��A��ق̔����������\�肳��Ă���̂ŁA������ւ̒��ӂ��K�v�ł��B

2017�N�̐���������グ��3�\�肳��Ă��܂��B3�����グ�̎���6����9����L�͎��������������悤�ł��B���݁A6�����グ�������މ���L���������̂ŁA���ꂪ9�����ɌX����USDJPY�͔����܂��B

5��4���AFOMC�͐�����������u���\���܂����B�����ɔ��\���ꂽ�����͎��̒ʂ�ł��B

���_�́A�@ FF�����̖ڕW�U�������W��0.75-1.00���Ɉێ��A�A �ۗL��V���ɍē�����������̐�����ێ��A�B �ē����͋����������\���ɐ��퉻�����܂Ōp����z��A�ł��B

����F���ɂ��āA����g��p�����x����o�ς̊�b�I�������͌����ŁA�����I�ȃC���t�����҂̎w�W�͑����Ă��܂�ς���Ă��炸�A1-3�����̌o�ϐ��������͈ꎞ�I�ł���\���������Ƃ݂Ă��܂��B

���̘_���Ƃ��āA�J���s�ꂪ�������܂葱�����Ɨ���ቺ�A�ƌv�x�o�͊ɖ��ɑ����A��Ƃ̐ݔ������͈���A�C���t�����͒����I�ڕW�̑O�N��2���ɋ߂������Ő��ځA�������Ă��܂��B

�����FF�����́i�ɂ₩�Ȉ��グ�𑱂��邽�߁j�����I�ɓ��B����ƌ����܂�鐅��������郌�x���Ő��ڂ���\��������܂��B�����������Z����̉^�c�p���̊ɂ₩�Ȓ����ɂ��A�o�ϊ������ɂ₩�ȃy�[�X�Ŋg�債�A�J���s��̏͂���ɂ����炩�͋����𑝂��A�C���t�����͒����I��2���ߕӂň��肷��Ɨ\�����Ă��܂��B���̌��ʁA�o�Ϗ�FF�����̊ɂ₩�Ȉ����グ�𐳓�������`�Ői�ނ̂ł��B

�s��ł͂��̐�����4�����ٗp���v�̌��ʂ��āA5�����{�ɂ�6�����グ�m�����ꎞ90���܂ŏ㏸���܂����B5��22���T�n�߂ɂ�60���܂ʼn������Ă���悤�Ȃ̂ŁA5��25���[��̑O��FOMC�c���^���\�O��̒n��A��ٔ����ɂ͒��ӂ��K�v�ł��BFRB�̉ߋ��̎p���܂���ƁA6�����グ������Ȃ�i���Ȃ��Ȃ�j�A���낻��s��̊Ԉ�������߂𐳂����Ƃ���͂��ł��B

�@(����1) FOMC��������i2017�N5��4�����\���ʌ��؍ρj

�@(����2) FOMC�c���^�i2017�N5��25�����\���ʌ��؍ρj

�č�GDP�ɑ������������^����e���́A���{�̏ꍇ�ɔ䂵�ď����Ȃ��̂ł��i��Ίz�łȂ��䗦�ōl�@�j�B�]���āA���{�\�Z�̔z�����ς�邱�Ƃ͌o�ϓI�Ȓ��ڌ��ʂ����A�֘A�@�K�����Ȃǂŗ\�Z�z��������������ւ̐��{�x�������܂�Ԑڌ��ʂƂȂ�܂��i���{�̏ꍇ�͒��ڌ��ʂ��傫���j�B�ɂ��ւ�炸�A�������������ύX�́AJPY�ɑ��Ă���USD�ɑ��đ傫���e�������ꂪ���ȓ_���s�v�c�ł��B

���������A4��26���ɕĐ��{�����\�����Ő����v�ẮA�������������Ƃ�����ƈႢ�܂��B���̍��q�́A�@�l�łƊC�O�җ����v�ւ̌��łƁA�l�̐ŗ��敪�����s7�i�K����3�i�K�Ɋȗ������邱�ƁA�ł����B�����Œ��ڂ��ׂ��_�͊C�O�җ��v���łł��B

�Ċ�Ƃ̊C�O�ۗL�v�͖�2.6���h���i���{��GDP�̖��j�Ƃ���Ă��܂��B���{�ňȑO�b��ɂȂ������{�������Ɠ������A���̐����̐��x�͉��������̂ł��B���������A����ł��邱�ƂɈႢ����܂���B�g�����v�哝�̂́A�ŗ������������ɂ��̋��������ċA��A�ƌ����Ă����ł��B

����͓���B

�ʏ�A��Ƃ��C�O�Ŏ��Ǝ����Ă��A���̂����������Ɋҗ�������̂͗e�Ղł͂���܂���B���荑�����猩��A����ł͊C�O���{�ɂ���Ď���������悳�ꂽ�̂Ɠ����\�}�ɂȂ邩��ł��B���ɁA�قƂ�ǂ̒��i���E��i���ł́A�����������v�ړ]��@���Ō������������Ă��܂��B�������Ƃ��ė��v�җ��Ȃ�Ă܂��ł��Ȃ��d�g�݂ɂȂ��Ă���̂́A���������ł͂���܂���B

���̐������ł���Ȃ�A��i���ł������̔��Θ_���o�����A�����p�͓��S�ő�^���ł��傤�B��ƂɂƂ��Ă̓�d�ېʼn���Ɍ����āA�J�i�_�E�I�[�X�g�����A������G5�����ł����[�������i�߂A�����������TPP��EU���v��Ȃ��Ȃ�قnj��ʂ������̂ł͂Ȃ��ł��傤���B�����덑���̕ǂ��Ⴍ�Ȃ�̂ł��B

������A�g�����v�����̐���Ȃ̂ɁB

�Ƃ�����A�F�X�Ȑ��Ă�5���͎��Ԑ�ɂȂ�܂����B5��22���T�͑哝�̂��O�V���ŁA�ċc���29������1�T�Ԃ̋x�~�ł��B���r���[�Ȃ܂܌��I�������~�܂�ȏ�A�Ő����Ɉ����b���������Ă��ǂ��b���o��Ƃ͎v���Ȃ��ł��ˁB5��23���ɂ͐�Ɍ��\���ꂽ�\�Z�Ă̍ו��ڍׂ����\����܂��B

�S�̓I�ɔ��ɗǂ������������Ă������A5���͉A��n�߂Ă��܂��B�v���X�̂����͂܂��ǂ����̂́A�ꕔ�̎w�W�Ń}�C�i�X���o�n�߂܂����B����G�ɂ����˂Ȃ����ƂɁA�i��������������ƕč������㏸���Ċ�����������ɂ��ւ�炸�A���S�ʉ݂�JPY�������Ă��܂��܂��B

(3-1) �����E����

4����ISM���Ƒ����w����57.5�ŁA�O��55.2�E�s��\�z55.8������܂����B�V�K��63.2�i�O��58.9�j�ŁA2005�N8���ȗ��̍������ƂȂ�A�����w���̐L�т̎���ł��B���ƌi�C�w����62.4�i�O��58.9�E�s��\�z58.4�j�ł����B�ٗp�w����51.4�ō�N8�����̒ᐅ�����������̂́A50�̓L�[�v���܂����B

UM�i�~�V�K����j����l�E�i�C��s�w�����O�����㏸���������ŁA���[�i����ҁj�����ł͈����̒��܂����ꂢ�܂���B

�@(����1) ISM���ƁE�����i���w���i2017�N6��5�����\���ʌ��؍ρj

�@(����2) CB����ҐM�����i2017�N4��25�����\���ʌ��؍ρj

�@(����3) �~�V�K����w����ҐM�����w������l/�m��l�i2017�N2��11�����\���ʌ��؍ρj

(3-2) ������

�ł��������傫���w�W��ISM�ł��BISM�ւ̑��ւ������ƌ�����̂�Phil�A��i�C�w���ŁAPhil�A��i�C�w���ւ̑��ւ������ƌ�����̂�NY�A��i�C�w���ł��B

4����ISM�����ƌi�C�w����54.8�i�s��\�z56.5�A�O������57.2�j�Ɣ��\����܂����B2���ɂ�2�N���Ԃ�ƂȂ鍂�����l�ƂȂ��Ă������̂́A���̌�2�����A���Œቺ���Ă��܂��B����́A�V�K�w����57.5�i�O��64.5�j�A�ٗp�w����52.0�i�O��58.9�j�ł����B

5����NY�A��w����3�����A���̋}�~���ŁA�Ƃ��Ƃ�7�����Ԃ�̃}�C�i�X�ɓ]���܂����BPhil�A��w����3�����Ԃ�̑傫�ȏ㏸�]�����m�F�ł��AUSD���E������5��15���T���I���Ă��܂��B6��1����ISM�����Ǝw�����㏸���邩�ۂ����A����̕��͋C�̌��ߎ�ƂȂ�ł��傤�B

�@(����1) ISM�����ƌi�����w���i2017�N5��1�����\���ʌ��؍ρj

�@(����2) Phil�A����ƌi�C�w���i2017�N5��18�����\���ʌ��؍ρj

�@(����3) NY�A����ƌi�C�w���i2017�N5��15��21:30���\���ʌ��؍ρj

FRB�����ڂ��Ă���Ƃ���PCE�R�A�f�t���[�^���ŏd�v���Ǝv���܂��B�����́A�ޗ������Y������ւƉ����ɔg�y����ƍl�����邽�߁A(����4)��(����1)�ւƉe�����i�ށA�ƍl�����܂��B�A���A���̘b�͒P���̎���ɂ͖��ɗ����Ȃ���ʘ_�ł��B

4����PPI�ECPI�͏㏸�ɓ]���Ă��܂��B

�@(����1) PCE�R�A�f�t���[�^�i2017�N5��30�����\���ʌ��؍ρj

�@(����2) ����ҕ����w���iCPI�j�i2017�N5��12�����\���ʌ��؍ρj

�@(����3) ���Y�ҕ����w���iPPI�j�i2017�N5��11�����\���ʌ��؍ρj

�@(����4) �A�������w���i2017�N5��10�����\���ʌ��؍ρj

�i�C��\���̂͐V�K�ٗp�Ґ��Ǝ��Ɨ��ŁA�����ɂ��Ă͊���FRB�������������Ă��܂��B������A�ŋ߂͌i�C���㉟�����镽�ώ����̐L�т����ڂ���Ă��܂��B�C���t�����͂����܂��Ă���̂ɁA�������L�тȂ��������D���Ȍl��������ɓ]���A���ꂪ�o�ϐ�����j�ނƍl�����Ă��邩��A�ł��B

5��5���ɔ��\���ꂽ4���ٗp���v�ł́A��_�ƕ���ٗp�Ґ���21.1���l�i�s��\�z18.5���l�E�O��7.9���l�j�A���Ɨ���4.4����2007�N5���ȗ��̖�10�N�Ԃ�̒ᐅ���ł����B���ԓ���������͑O����0.07�h���i�{0.3���j�ŁA�O�N��{2.5����2016�N8���ȗ��̒ᐅ���ł����B

�����ŋ߂̕��ώ�����5�Z���g�����炢�O����葝���Ă��܂��B��160h�ƍl����ƁA����8�h�����N100�h���߂���ł�����A���{�̃o�u�����I�Ղɑ���������グ�y�[�X�ł��B

����͂������B�C���t���������������ĎႢ�l�͏T���V�т܂���ł��i�č����������ǂ����͒m��܂���j�B

�@(����1) �ٗp���v�i2017�N6��2�����\���ʌ��؍ρj

�@(����2) ADP���Ԍٗp�Ґ��i2017�N6��1�����\���ʌ��؍ρj

�������x�E���ێ��x�̐Ԏ��������Ă��Ă��A��v��i���ɂ����ĕč��o�ς͍ł��D���ł��B�����������Ԃ܂���ƁA�f�l�ɂ�����̌i�C�̗ǂ��������ł��킩��₷���\���Ă���̂�GDP�Ȃ̂ł��傤�B

4��28���A�����Ȃ����\����1-3����GDP����l�͑O����{0.7���i�s��\�z�{1.0���A�O��m��l�{2.1���j�ŁA3�N�Ԃ�ɏ����ȐL�ї��ł����B

�l�����i����قLj��������Ƃ�����ł͂Ȃ��j�Ɗ�ƍɌ����������ɋ����������A���̐��������Ԍo�ς̒ꌘ���f���Ă��Ȃ��\�����w�E����Ă��܂��B�Ƃ����̂��A�ȑO����N�����ZGDP�̎Z�o���@�ɂ͖�肪���邱�Ƃ��w�E����Ă��܂��B�قڍő�ٗp��ԂŒ����㏸�������Ă���A1-3�����̌i�C�w�W�͌����݃v���X�ƂȂ��Ă���ɂ��ւ�炸�A����Ȑ����ɂȂ�͂��Ȃ��A�Ƃ�����ł��B

�����̓��v���傪���������Ԙb�����m��܂���B

�Ƃ�����A����̐����̒Ⴓ�͈ꎞ�I�ƌ��Ȃ��A4-6�����ɂ͍Ăѐ�������������ƌ��Ȃ������������悤�ł��i������j�B�A���A������������L����5��26���ɔ��\��������l�Ő������ǂ��Ȃ�Ƃ͌����Ă��Ȃ��̂ł����ӂ��B

�@(����1) �l����GDP����l�i2017�N4��28�����\���ʑ���ρj

�@(����2) �l����GDP����l�i2017�N5��26�����\���ʌ��؍ρj

�@(����3) �l����GDP�m��l�i2017�N3��30�����\���ʌ��؍ρj

�ŋ߂̌X���͖���400���h���̖f�ՐԎ��������Ă��܂��B����400���h���Ƃ����傫���́A�N�Ԃœ��{�̍��Ɨ\�Z���݂Ƃ������Ƃł���ˁB�č��̌o�ϋK�͂Ƃ����͖̂{���ɂ������̂ł��ˁB�{�w�W�́A�f�ՐԎ������������悤�����낤���A���\����̔��������ɊW�Ȃ��A�����Ĕ�������r�I�傫���X�������邱�ƁA�ł��B�����ςȎw�W�ł��B

�f�ՐԎ��k�����Đ����̐����ۑ�ɋ������Ă���AUSDJPY�ւ̉e�������ځE�ԐړI�ɑ傫���Ȃ�ł��傤�B2�����f�[�^�i4�����\�j�œ��L���ׂ��_�́A��������̗A����27��������A���Ƃ���̗A�����������_�ł��B�č��̏ꍇ�A����͕����㏸����������ƌ��Ȃ��܂��B

5��4���ɔ��\���ꂽ3�����f�Վ��x��437.06���h���i�s��\�z445���h���j�ł����B�A�o���Ƃ��Ɍ����Ă���A�i�C�����̗\���łȂ���Ηǂ��̂ł����B

�{���ʂł͑Γ��E���L�V�R�ł̖f�ՐԎ����������A���X�������������ԋ��c�ɂ�鐥�������߂�|�A�������Ă��܂��B

�@(����1) �f�Վ��x�i2017�N4��4�����\���ʌ��؍ρj

�u����v��u�Z��v���i�C�Ɋւ��Ƃ����̂͂킩��悤�ȋC�����܂��B���������A�č��Łu�����v���o�ςɗ^����e���͈בւ����قǑ傫���̂��A�ǂ����s���Ƃ��Ȃ��܂ܒ����╪�͂�ӂ��Ă��܂����B�u�Z��v�́A���Ƃ��Ƃ��܂蔽�����܂���B

��͂��{�́A�č�GDP��70�����߂�Ƃ���PCE�ł��B

(3-1) ����

�č�GDP�̖�70���͌l�����߂Ă��܂��B

4��28�����\���ꂽ1-3����PCE�i�l����j�́{0.3���ŁA2009�N10-12�����ȗ��̒ᐅ���ł����B����͎d���Ȃ����Ƃ��Ƃ��Ă��A�C�ɓ���Ȃ��̂͂��̌������A�g�~�̉e���Ō��M����������߂������A�Ƃ�������L��������܂����B������ኦ���ŁA������ቷ���ŁA�ǂ����ɂ��Ă�1-3�����͑ʖڂȗ��R�������V��v������ł��B

�������Ƀ��C�^�[�͈Ⴂ�܂��B ���C�^�[�̋�����1-3����PCE����l�̒�������́A

���w�E���Ă��܂��B���͂Ƃ͂����łȂ�����B

�@(����1) �l����PCE����l�i2017�N4��28�����\���ʑ���ρj

�@(����2) �l����PCE����l�i2017�N5��26�����\���ʌ��؍ρj

�@(����3) �l����PCE�m��l�i2017�N3��30�����\���ʌ��؍ρj

�@(����4) PCE�i2017�N5��30�����\���ʌ��؍ρj

�@(����5) �������㍂�i2017�N5��12�����\���ʌ��؍ρj

(3-2) �Z��

FX���HP�Ȃǂł͒��ړx��d�v�x�������]������Ă���w�W������܂��B�����͑f���ȌX�����ڗ����̂́A���ړx�̊��ɔ������������w�W����ł��B

4��25���A�ď����Ȃ�3���V�z�Z��̔��ː��i�G�ߒ����ς݁j�\���A�N�����Z�őO����{5.8���E�O�N��{15.6%��62.1�����i�s��\�z58.3�����j�ƁA2016�N�N7���ȗ�8�����Ԃ�̍������ł����B

�Z��s��S�̖̂�10�����߂�V�z��ˌ��ẮA����グ��3�����A���ŐL�тĂ��܂��B�w�i�ɂ́A���Ɨ��̒ቺ�ɉ����āA�Z��[�����������j�I�ɂ݂ĒႢ�����ł��邱�ƁA���ÏZ��ɕs���ƂȂ��Ă��邱�ƁA���������܂��B

�D�����������������A5��16���ɔ��\���ꂽ4���Z��H�����E4�����������͑O���䂪��2.5���t�߂ƂȂ��Ă��܂��B5��22���T�ɂ͔̔����������\����܂��B

�@(����1) ���ÏZ��̔������i2017�N5��24�����\���ʌ��؍ρj

�@(����2) �V�z�Z��̔������i2017�N5��23�����\���ʌ��؍ρj

�@(����3) ���ݎx�o�i2017�N4��3�����\���ʌ��؍ρj

(3-3) ����

�����Ɓi�G�l���M�[������܂ށj�́A�č�GDP�̖�12�����߂Ă��܂��B������A�����Ƃ̍D�s�����č��o�ςɗ^����e���͏������A�Ƒ����Ă��܂��B�ٗp�w�W��i�C�w�W�ɉe������ƍl���Ă���̂ŋL�^������Č��Ă��܂����A�����͑債�����Ƃ���܂���B

4��27���A�����Ȃ̔��\����3���ϋv���O����́{0.7���i�s��\�z�{1.3���A�O�ʁ{2.3���j�ł����B�R�A�O���䂪�{0.2���i�s��\�z�{0.5���A�O�����ʁ{0.1���j�ł����BGDP�Z�o�ɗp������R�A���{���o�ׂ́{0.4���ŁA�G�l���M�[����̉�w�i�Ɋ�Ɠ��������������邱�Ƃ��������Ă��܂��B

����͎��̒ʂ�ł��B

�@�B�́�0.2���ŏo�ׂ́{0.7���A���ԍq��@�{7.0���A�����ԁ�0.8���ƂȂ��Ă��܂��B�q��@�����ȏo�����ƌ��Ȃ��ƁA�����ƑS�̂Ƃ��Ă͍ŋ߂̍D�Ɛт���̎������S�z����܂��B

�O����̐������ǂ����������́A�ʂ̓��v�����������Ă���G�l���M�[����̉ɂ��ƍl�����Ă��܂��B�č����Ζ��@�탊�O�ғ�����2�N�Ԃ�̍������ŁA���O����14�T�A���������Ă��邻���ł��B5���̃V�F�[���I�C�����Y�ʂ�2�N���Ԃ�̑����ƂȂ錩���݂Ɠ`�����Ă���A�Ėf�Վ��x�ւ̍D�e�����������Ă��܂��B

5��4���A�ď����Ȃ�3���������Ǝ��O����{0.2���i�s��\�z�{0.4���j�E�O�N��{5.2���Ɣ��\���܂����B�O��2�������\�l�́{1.0������{1.2���ւƏ�����肳��܂����B

5��16���A4���z�H�Ɛ��Y�w�������\����A�����Ƃ��{1.0���ƂȂ�3�N2�J���Ԃ�̑傫�ȐL�тƂȂ�܂����B�����Ԑ��Y���{5.0���Ƌ}�g�債�Ă���A���ꂪ���l���P�̎���̂悤�ł��B

�����Ƃ̐ݔ��ғ�����75.9���ƂȂ�A�����ƈȊO���܂߂��S�̂̐ݔ��ғ�����76.7���ł����B�č��ł͈��������ł͂���܂���B

�@(����1) �z�H�Ɛ��Y�E�����Ɛ��Y�E�ݔ��ғ����i2017�N5��16��22:15���\���ʌ��؍ρj

�@(����2) �ϋv�����i2017�N3��24�����\���ʌ��؍ρj

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B������A�w���E�o�^�E���ӂ����Ă��Ȃ��̂ɃN���b�N���������Ŋ��U���[������������悤�Ȃ����Ȃ�A������i��9-1-4�j�܂ł��������肢���܂��B

�l�b�g�ʔ͕̂֗��ł����A�J�[�h���Ȃ��Ǝx�������ʓ|�ł��BYahoo�ł�T�|�C���g���g���Ă̔��������ł��܂��B���̃J�[�h�́AT�|�C���g�����܂����p���邽�߂ɂ��A�N�����̂Ȃ̂�1�������Ă����ƕ֗��ł��B

�N�����yYJ�J�[�h�z

��������100�~����1�|�C���g���܂�Yahoo!�V���b�s���O�ł̂��������Ȃ�A�Ȃ�ƒʏ�̂R�{

https://px.a8.net/svt/ejp?a8mat=2NZHFU+7QNN6+38JK+HVNAR

�č��̐����E���Z�E�o�ς̓����́A�ǂ̒ʉ݃y�A�ɂ��e�����y�ڂ��܂��B�]�܂����́A�������Ԃ̎����USDJPY�ŁA���B�E�č����Ԃ�EURUSD�ōs���������̂ł��B

�����I�ɂ́A4���ɑ��������X�N����ɂ��JPY���̓��������]�A4�����{����5����{�͕��哝�̑I�I���ɂ�郊�X�N�I�D�ɂ��EUR���A���{����̓��V�A�Q�[�g��Čo�ώw�W�̉A�肪�œ_��USD���ł̓����ƂȂ��Ă��܂��B5��16���Ƀ_�E���ꎞ�I�ɑ傫�������A�����3�������畂�サ���Đ����������s�͂ւ̕s�M���̍��܂�̈�тƌ��Ȃ��܂��B

�o�ϓI�ɂ́A�č�1-3����GDP����l���ꎞ�I�Ƃ͌�����߂̐����ƂȂ�A�l����ƈꕔ�̐����ƌi�������ቺ���Ă��܂��B����̔�����������I���������̂́ANY�A����ƌi�������}�C�i�X�l�������_�͋����܂����B���������APhil�A����ƌi�������\�z�O�ɏ㏸���Ĕ��]�ƂȂ�A���{�ɑ傫��������������߂�����܂��B

5��22���T����5�����ɂ����ẮA4���Z��̔��E1-3����GDP����l�E4��PCE�̔��\���\�肳��Ă��܂��B���e�����USD�����i�݁A�č�����6�����グ�m�����X�ɒቺ���鋰�ꂪ����܂��BFOMC�c���^�̌��\���\�肳��Ă��܂����A�ނ���n��A��ق̔����������\�肳��Ă���̂ŁA������ւ̒��ӂ��K�v�ł��B

�y4-2-1. ����w�W�z

(1) ���Z����

2017�N�̐���������グ��3�\�肳��Ă��܂��B3�����グ�̎���6����9����L�͎��������������悤�ł��B���݁A6�����グ�������މ���L���������̂ŁA���ꂪ9�����ɌX����USDJPY�͔����܂��B

5��4���AFOMC�͐�����������u���\���܂����B�����ɔ��\���ꂽ�����͎��̒ʂ�ł��B

���_�́A�@ FF�����̖ڕW�U�������W��0.75-1.00���Ɉێ��A�A �ۗL��V���ɍē�����������̐�����ێ��A�B �ē����͋����������\���ɐ��퉻�����܂Ōp����z��A�ł��B

����F���ɂ��āA����g��p�����x����o�ς̊�b�I�������͌����ŁA�����I�ȃC���t�����҂̎w�W�͑����Ă��܂�ς���Ă��炸�A1-3�����̌o�ϐ��������͈ꎞ�I�ł���\���������Ƃ݂Ă��܂��B

���̘_���Ƃ��āA�J���s�ꂪ�������܂葱�����Ɨ���ቺ�A�ƌv�x�o�͊ɖ��ɑ����A��Ƃ̐ݔ������͈���A�C���t�����͒����I�ڕW�̑O�N��2���ɋ߂������Ő��ځA�������Ă��܂��B

�����FF�����́i�ɂ₩�Ȉ��グ�𑱂��邽�߁j�����I�ɓ��B����ƌ����܂�鐅��������郌�x���Ő��ڂ���\��������܂��B�����������Z����̉^�c�p���̊ɂ₩�Ȓ����ɂ��A�o�ϊ������ɂ₩�ȃy�[�X�Ŋg�債�A�J���s��̏͂���ɂ����炩�͋����𑝂��A�C���t�����͒����I��2���ߕӂň��肷��Ɨ\�����Ă��܂��B���̌��ʁA�o�Ϗ�FF�����̊ɂ₩�Ȉ����グ�𐳓�������`�Ői�ނ̂ł��B

�s��ł͂��̐�����4�����ٗp���v�̌��ʂ��āA5�����{�ɂ�6�����グ�m�����ꎞ90���܂ŏ㏸���܂����B5��22���T�n�߂ɂ�60���܂ʼn������Ă���悤�Ȃ̂ŁA5��25���[��̑O��FOMC�c���^���\�O��̒n��A��ٔ����ɂ͒��ӂ��K�v�ł��BFRB�̉ߋ��̎p���܂���ƁA6�����グ������Ȃ�i���Ȃ��Ȃ�j�A���낻��s��̊Ԉ�������߂𐳂����Ƃ���͂��ł��B

�@(����1) FOMC��������i2017�N5��4�����\���ʌ��؍ρj

�@(����2) FOMC�c���^�i2017�N5��25�����\���ʌ��؍ρj

(2) ��������

�č�GDP�ɑ������������^����e���́A���{�̏ꍇ�ɔ䂵�ď����Ȃ��̂ł��i��Ίz�łȂ��䗦�ōl�@�j�B�]���āA���{�\�Z�̔z�����ς�邱�Ƃ͌o�ϓI�Ȓ��ڌ��ʂ����A�֘A�@�K�����Ȃǂŗ\�Z�z��������������ւ̐��{�x�������܂�Ԑڌ��ʂƂȂ�܂��i���{�̏ꍇ�͒��ڌ��ʂ��傫���j�B�ɂ��ւ�炸�A�������������ύX�́AJPY�ɑ��Ă���USD�ɑ��đ傫���e�������ꂪ���ȓ_���s�v�c�ł��B

���������A4��26���ɕĐ��{�����\�����Ő����v�ẮA�������������Ƃ�����ƈႢ�܂��B���̍��q�́A�@�l�łƊC�O�җ����v�ւ̌��łƁA�l�̐ŗ��敪�����s7�i�K����3�i�K�Ɋȗ������邱�ƁA�ł����B�����Œ��ڂ��ׂ��_�͊C�O�җ��v���łł��B

�Ċ�Ƃ̊C�O�ۗL�v�͖�2.6���h���i���{��GDP�̖��j�Ƃ���Ă��܂��B���{�ňȑO�b��ɂȂ������{�������Ɠ������A���̐����̐��x�͉��������̂ł��B���������A����ł��邱�ƂɈႢ����܂���B�g�����v�哝�̂́A�ŗ������������ɂ��̋��������ċA��A�ƌ����Ă����ł��B

����͓���B

�ʏ�A��Ƃ��C�O�Ŏ��Ǝ����Ă��A���̂����������Ɋҗ�������̂͗e�Ղł͂���܂���B���荑�����猩��A����ł͊C�O���{�ɂ���Ď���������悳�ꂽ�̂Ɠ����\�}�ɂȂ邩��ł��B���ɁA�قƂ�ǂ̒��i���E��i���ł́A�����������v�ړ]��@���Ō������������Ă��܂��B�������Ƃ��ė��v�җ��Ȃ�Ă܂��ł��Ȃ��d�g�݂ɂȂ��Ă���̂́A���������ł͂���܂���B

���̐������ł���Ȃ�A��i���ł������̔��Θ_���o�����A�����p�͓��S�ő�^���ł��傤�B��ƂɂƂ��Ă̓�d�ېʼn���Ɍ����āA�J�i�_�E�I�[�X�g�����A������G5�����ł����[�������i�߂A�����������TPP��EU���v��Ȃ��Ȃ�قnj��ʂ������̂ł͂Ȃ��ł��傤���B�����덑���̕ǂ��Ⴍ�Ȃ�̂ł��B

������A�g�����v�����̐���Ȃ̂ɁB

�Ƃ�����A�F�X�Ȑ��Ă�5���͎��Ԑ�ɂȂ�܂����B5��22���T�͑哝�̂��O�V���ŁA�ċc���29������1�T�Ԃ̋x�~�ł��B���r���[�Ȃ܂܌��I�������~�܂�ȏ�A�Ő����Ɉ����b���������Ă��ǂ��b���o��Ƃ͎v���Ȃ��ł��ˁB5��23���ɂ͐�Ɍ��\���ꂽ�\�Z�Ă̍ו��ڍׂ����\����܂��B

(3) �i�C�w�W

�S�̓I�ɔ��ɗǂ������������Ă������A5���͉A��n�߂Ă��܂��B�v���X�̂����͂܂��ǂ����̂́A�ꕔ�̎w�W�Ń}�C�i�X���o�n�߂܂����B����G�ɂ����˂Ȃ����ƂɁA�i��������������ƕč������㏸���Ċ�����������ɂ��ւ�炸�A���S�ʉ݂�JPY�������Ă��܂��܂��B

(3-1) �����E����

4����ISM���Ƒ����w����57.5�ŁA�O��55.2�E�s��\�z55.8������܂����B�V�K��63.2�i�O��58.9�j�ŁA2005�N8���ȗ��̍������ƂȂ�A�����w���̐L�т̎���ł��B���ƌi�C�w����62.4�i�O��58.9�E�s��\�z58.4�j�ł����B�ٗp�w����51.4�ō�N8�����̒ᐅ�����������̂́A50�̓L�[�v���܂����B

UM�i�~�V�K����j����l�E�i�C��s�w�����O�����㏸���������ŁA���[�i����ҁj�����ł͈����̒��܂����ꂢ�܂���B

�@(����1) ISM���ƁE�����i���w���i2017�N6��5�����\���ʌ��؍ρj

�@(����2) CB����ҐM�����i2017�N4��25�����\���ʌ��؍ρj

�@(����3) �~�V�K����w����ҐM�����w������l/�m��l�i2017�N2��11�����\���ʌ��؍ρj

(3-2) ������

�ł��������傫���w�W��ISM�ł��BISM�ւ̑��ւ������ƌ�����̂�Phil�A��i�C�w���ŁAPhil�A��i�C�w���ւ̑��ւ������ƌ�����̂�NY�A��i�C�w���ł��B

4����ISM�����ƌi�C�w����54.8�i�s��\�z56.5�A�O������57.2�j�Ɣ��\����܂����B2���ɂ�2�N���Ԃ�ƂȂ鍂�����l�ƂȂ��Ă������̂́A���̌�2�����A���Œቺ���Ă��܂��B����́A�V�K�w����57.5�i�O��64.5�j�A�ٗp�w����52.0�i�O��58.9�j�ł����B

5����NY�A��w����3�����A���̋}�~���ŁA�Ƃ��Ƃ�7�����Ԃ�̃}�C�i�X�ɓ]���܂����BPhil�A��w����3�����Ԃ�̑傫�ȏ㏸�]�����m�F�ł��AUSD���E������5��15���T���I���Ă��܂��B6��1����ISM�����Ǝw�����㏸���邩�ۂ����A����̕��͋C�̌��ߎ�ƂȂ�ł��傤�B

�@(����1) ISM�����ƌi�����w���i2017�N5��1�����\���ʌ��؍ρj

�@(����2) Phil�A����ƌi�C�w���i2017�N5��18�����\���ʌ��؍ρj

�@(����3) NY�A����ƌi�C�w���i2017�N5��15��21:30���\���ʌ��؍ρj

(4) �����w�W

FRB�����ڂ��Ă���Ƃ���PCE�R�A�f�t���[�^���ŏd�v���Ǝv���܂��B�����́A�ޗ������Y������ւƉ����ɔg�y����ƍl�����邽�߁A(����4)��(����1)�ւƉe�����i�ށA�ƍl�����܂��B�A���A���̘b�͒P���̎���ɂ͖��ɗ����Ȃ���ʘ_�ł��B

4����PPI�ECPI�͏㏸�ɓ]���Ă��܂��B

�@(����1) PCE�R�A�f�t���[�^�i2017�N5��30�����\���ʌ��؍ρj

�@(����2) ����ҕ����w���iCPI�j�i2017�N5��12�����\���ʌ��؍ρj

�@(����3) ���Y�ҕ����w���iPPI�j�i2017�N5��11�����\���ʌ��؍ρj

�@(����4) �A�������w���i2017�N5��10�����\���ʌ��؍ρj

(5) �ٗp�w�W

�i�C��\���̂͐V�K�ٗp�Ґ��Ǝ��Ɨ��ŁA�����ɂ��Ă͊���FRB�������������Ă��܂��B������A�ŋ߂͌i�C���㉟�����镽�ώ����̐L�т����ڂ���Ă��܂��B�C���t�����͂����܂��Ă���̂ɁA�������L�тȂ��������D���Ȍl��������ɓ]���A���ꂪ�o�ϐ�����j�ނƍl�����Ă��邩��A�ł��B

5��5���ɔ��\���ꂽ4���ٗp���v�ł́A��_�ƕ���ٗp�Ґ���21.1���l�i�s��\�z18.5���l�E�O��7.9���l�j�A���Ɨ���4.4����2007�N5���ȗ��̖�10�N�Ԃ�̒ᐅ���ł����B���ԓ���������͑O����0.07�h���i�{0.3���j�ŁA�O�N��{2.5����2016�N8���ȗ��̒ᐅ���ł����B

�����ŋ߂̕��ώ�����5�Z���g�����炢�O����葝���Ă��܂��B��160h�ƍl����ƁA����8�h�����N100�h���߂���ł�����A���{�̃o�u�����I�Ղɑ���������グ�y�[�X�ł��B

����͂������B�C���t���������������ĎႢ�l�͏T���V�т܂���ł��i�č����������ǂ����͒m��܂���j�B

�@(����1) �ٗp���v�i2017�N6��2�����\���ʌ��؍ρj

�@(����2) ADP���Ԍٗp�Ґ��i2017�N6��1�����\���ʌ��؍ρj

�y4-2-2. �o�Ϗ�w�W�z

(1) �o�ϐ���

�������x�E���ێ��x�̐Ԏ��������Ă��Ă��A��v��i���ɂ����ĕč��o�ς͍ł��D���ł��B�����������Ԃ܂���ƁA�f�l�ɂ�����̌i�C�̗ǂ��������ł��킩��₷���\���Ă���̂�GDP�Ȃ̂ł��傤�B

4��28���A�����Ȃ����\����1-3����GDP����l�͑O����{0.7���i�s��\�z�{1.0���A�O��m��l�{2.1���j�ŁA3�N�Ԃ�ɏ����ȐL�ї��ł����B

�l�����i����قLj��������Ƃ�����ł͂Ȃ��j�Ɗ�ƍɌ����������ɋ����������A���̐��������Ԍo�ς̒ꌘ���f���Ă��Ȃ��\�����w�E����Ă��܂��B�Ƃ����̂��A�ȑO����N�����ZGDP�̎Z�o���@�ɂ͖�肪���邱�Ƃ��w�E����Ă��܂��B�قڍő�ٗp��ԂŒ����㏸�������Ă���A1-3�����̌i�C�w�W�͌����݃v���X�ƂȂ��Ă���ɂ��ւ�炸�A����Ȑ����ɂȂ�͂��Ȃ��A�Ƃ�����ł��B

�����̓��v���傪���������Ԙb�����m��܂���B

�Ƃ�����A����̐����̒Ⴓ�͈ꎞ�I�ƌ��Ȃ��A4-6�����ɂ͍Ăѐ�������������ƌ��Ȃ������������悤�ł��i������j�B�A���A������������L����5��26���ɔ��\��������l�Ő������ǂ��Ȃ�Ƃ͌����Ă��Ȃ��̂ł����ӂ��B

�@(����1) �l����GDP����l�i2017�N4��28�����\���ʑ���ρj

�@(����2) �l����GDP����l�i2017�N5��26�����\���ʌ��؍ρj

�@(����3) �l����GDP�m��l�i2017�N3��30�����\���ʌ��؍ρj

(2) ���ێ��x

�ŋ߂̌X���͖���400���h���̖f�ՐԎ��������Ă��܂��B����400���h���Ƃ����傫���́A�N�Ԃœ��{�̍��Ɨ\�Z���݂Ƃ������Ƃł���ˁB�č��̌o�ϋK�͂Ƃ����͖̂{���ɂ������̂ł��ˁB�{�w�W�́A�f�ՐԎ������������悤�����낤���A���\����̔��������ɊW�Ȃ��A�����Ĕ�������r�I�傫���X�������邱�ƁA�ł��B�����ςȎw�W�ł��B

�f�ՐԎ��k�����Đ����̐����ۑ�ɋ������Ă���AUSDJPY�ւ̉e�������ځE�ԐړI�ɑ傫���Ȃ�ł��傤�B2�����f�[�^�i4�����\�j�œ��L���ׂ��_�́A��������̗A����27��������A���Ƃ���̗A�����������_�ł��B�č��̏ꍇ�A����͕����㏸����������ƌ��Ȃ��܂��B

5��4���ɔ��\���ꂽ3�����f�Վ��x��437.06���h���i�s��\�z445���h���j�ł����B�A�o���Ƃ��Ɍ����Ă���A�i�C�����̗\���łȂ���Ηǂ��̂ł����B

�{���ʂł͑Γ��E���L�V�R�ł̖f�ՐԎ����������A���X�������������ԋ��c�ɂ�鐥�������߂�|�A�������Ă��܂��B

�@(����1) �f�Վ��x�i2017�N4��4�����\���ʌ��؍ρj

(3) ���Ԏw�W

�u����v��u�Z��v���i�C�Ɋւ��Ƃ����̂͂킩��悤�ȋC�����܂��B���������A�č��Łu�����v���o�ςɗ^����e���͈בւ����قǑ傫���̂��A�ǂ����s���Ƃ��Ȃ��܂ܒ����╪�͂�ӂ��Ă��܂����B�u�Z��v�́A���Ƃ��Ƃ��܂蔽�����܂���B

��͂��{�́A�č�GDP��70�����߂�Ƃ���PCE�ł��B

(3-1) ����

�č�GDP�̖�70���͌l�����߂Ă��܂��B

4��28�����\���ꂽ1-3����PCE�i�l����j�́{0.3���ŁA2009�N10-12�����ȗ��̒ᐅ���ł����B����͎d���Ȃ����Ƃ��Ƃ��Ă��A�C�ɓ���Ȃ��̂͂��̌������A�g�~�̉e���Ō��M����������߂������A�Ƃ�������L��������܂����B������ኦ���ŁA������ቷ���ŁA�ǂ����ɂ��Ă�1-3�����͑ʖڂȗ��R�������V��v������ł��B

�������Ƀ��C�^�[�͈Ⴂ�܂��B ���C�^�[�̋�����1-3����PCE����l�̒�������́A

- �O��10-12�����m��l���A2011�N4-6�����ȗ��̐L�ї������������Ƃ����\���A

- ��N�x���̐Ŋҕt�����N�͒x�ꂽ���߁A����s������N���x�ꂽ�\���A

- 1-3������10-12�����������~�������Ă���A���̕��̏���������\���A

���w�E���Ă��܂��B���͂Ƃ͂����łȂ�����B

�@(����1) �l����PCE����l�i2017�N4��28�����\���ʑ���ρj

�@(����2) �l����PCE����l�i2017�N5��26�����\���ʌ��؍ρj

�@(����3) �l����PCE�m��l�i2017�N3��30�����\���ʌ��؍ρj

�@(����4) PCE�i2017�N5��30�����\���ʌ��؍ρj

�@(����5) �������㍂�i2017�N5��12�����\���ʌ��؍ρj

(3-2) �Z��

FX���HP�Ȃǂł͒��ړx��d�v�x�������]������Ă���w�W������܂��B�����͑f���ȌX�����ڗ����̂́A���ړx�̊��ɔ������������w�W����ł��B

4��25���A�ď����Ȃ�3���V�z�Z��̔��ː��i�G�ߒ����ς݁j�\���A�N�����Z�őO����{5.8���E�O�N��{15.6%��62.1�����i�s��\�z58.3�����j�ƁA2016�N�N7���ȗ�8�����Ԃ�̍������ł����B

�Z��s��S�̖̂�10�����߂�V�z��ˌ��ẮA����グ��3�����A���ŐL�тĂ��܂��B�w�i�ɂ́A���Ɨ��̒ቺ�ɉ����āA�Z��[�����������j�I�ɂ݂ĒႢ�����ł��邱�ƁA���ÏZ��ɕs���ƂȂ��Ă��邱�ƁA���������܂��B

�D�����������������A5��16���ɔ��\���ꂽ4���Z��H�����E4�����������͑O���䂪��2.5���t�߂ƂȂ��Ă��܂��B5��22���T�ɂ͔̔����������\����܂��B

�@(����1) ���ÏZ��̔������i2017�N5��24�����\���ʌ��؍ρj

�@(����2) �V�z�Z��̔������i2017�N5��23�����\���ʌ��؍ρj

�@(����3) ���ݎx�o�i2017�N4��3�����\���ʌ��؍ρj

(3-3) ����

�����Ɓi�G�l���M�[������܂ށj�́A�č�GDP�̖�12�����߂Ă��܂��B������A�����Ƃ̍D�s�����č��o�ςɗ^����e���͏������A�Ƒ����Ă��܂��B�ٗp�w�W��i�C�w�W�ɉe������ƍl���Ă���̂ŋL�^������Č��Ă��܂����A�����͑債�����Ƃ���܂���B

4��27���A�����Ȃ̔��\����3���ϋv���O����́{0.7���i�s��\�z�{1.3���A�O�ʁ{2.3���j�ł����B�R�A�O���䂪�{0.2���i�s��\�z�{0.5���A�O�����ʁ{0.1���j�ł����BGDP�Z�o�ɗp������R�A���{���o�ׂ́{0.4���ŁA�G�l���M�[����̉�w�i�Ɋ�Ɠ��������������邱�Ƃ��������Ă��܂��B

����͎��̒ʂ�ł��B

�@�B�́�0.2���ŏo�ׂ́{0.7���A���ԍq��@�{7.0���A�����ԁ�0.8���ƂȂ��Ă��܂��B�q��@�����ȏo�����ƌ��Ȃ��ƁA�����ƑS�̂Ƃ��Ă͍ŋ߂̍D�Ɛт���̎������S�z����܂��B

�O����̐������ǂ����������́A�ʂ̓��v�����������Ă���G�l���M�[����̉ɂ��ƍl�����Ă��܂��B�č����Ζ��@�탊�O�ғ�����2�N�Ԃ�̍������ŁA���O����14�T�A���������Ă��邻���ł��B5���̃V�F�[���I�C�����Y�ʂ�2�N���Ԃ�̑����ƂȂ錩���݂Ɠ`�����Ă���A�Ėf�Վ��x�ւ̍D�e�����������Ă��܂��B

5��4���A�ď����Ȃ�3���������Ǝ��O����{0.2���i�s��\�z�{0.4���j�E�O�N��{5.2���Ɣ��\���܂����B�O��2�������\�l�́{1.0������{1.2���ւƏ�����肳��܂����B

5��16���A4���z�H�Ɛ��Y�w�������\����A�����Ƃ��{1.0���ƂȂ�3�N2�J���Ԃ�̑傫�ȐL�тƂȂ�܂����B�����Ԑ��Y���{5.0���Ƌ}�g�債�Ă���A���ꂪ���l���P�̎���̂悤�ł��B

�����Ƃ̐ݔ��ғ�����75.9���ƂȂ�A�����ƈȊO���܂߂��S�̂̐ݔ��ғ�����76.7���ł����B�č��ł͈��������ł͂���܂���B

�@(����1) �z�H�Ɛ��Y�E�����Ɛ��Y�E�ݔ��ғ����i2017�N5��16��22:15���\���ʌ��؍ρj

�@(����2) �ϋv�����i2017�N3��24�����\���ʌ��؍ρj

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B������A�w���E�o�^�E���ӂ����Ă��Ȃ��̂ɃN���b�N���������Ŋ��U���[������������悤�Ȃ����Ȃ�A������i��9-1-4�j�܂ł��������肢���܂��B

�[�[�[�ȉ��͍L���ł��[�[�[

�l�b�g�ʔ͕̂֗��ł����A�J�[�h���Ȃ��Ǝx�������ʓ|�ł��BYahoo�ł�T�|�C���g���g���Ă̔��������ł��܂��B���̃J�[�h�́AT�|�C���g�����܂����p���邽�߂ɂ��A�N�����̂Ȃ̂�1�������Ă����ƕ֗��ł��B

�N�����yYJ�J�[�h�z

��������100�~����1�|�C���g���܂�Yahoo!�V���b�s���O�ł̂��������Ȃ�A�Ȃ�ƒʏ�̂R�{

https://px.a8.net/svt/ejp?a8mat=2NZHFU+7QNN6+38JK+HVNAR

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 23:39| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

4-1. ���{�o�ώw�WDB�i2017�N5���ŁA5��21�������j

���{�̌o�ώw�W���\�O��̎����USDJPY�ōs���Ă��܂��B

�w�W���̂��̂ւ̔����͏������A����ɂ͌����܂���B�����A�~�N���X����̊�ƂȂ邽�ߓ����ɒ��ڂ��Ă��܂��B

�����I�ɂ́A4���ɑ��������X�N����ɂ��JPY���̓��������]�A4�����{����5����{�͕��哝�̑I�I���ɂ�郊�X�N�I�D�ɂ��JPY���A���{����̓��V�A�Q�[�g��Čo�ώw�W�̉A�肪�œ_��USD���ł̓����ƂȂ��Ă��܂��B

�o�ϓI�ɂ́A���{1-3����GDP����l�͍D�����������̂́A���㔽�������肳��Ă���A���̌�����̌����ޗ��ɂ���JPY���̓����͌����܂���B���̑��A�Ĕ���TPP���c�Ⓦ�Ŗ��Ƃ���������������A�č���3���Γ��f�ՐԎ��g����1-3��GDP����l�̒ቺ�Ƃ������đ�����S�̓����ł��B

5�����ɂ����āA���{4��CPI�E�č�1-3����GDP����l���\�肳��Ă���A���e�����JPY�D����USD�̈�ۂ��ł܂�܂��B�č�����6�����グ�ɑ��A�����ɂ��Ēn��A��ق���^���悷�锭����������̂��C�ɂ�����܂��B

��������y�ѐ������\�́A���Z�����I������ƂȂ��Ă���A���Ԃ��s�莞�ł��B�قڐ��ߑO��ɔ��\����܂����A�傫�Ȑ����ύX������Ƃ��ɂ͔��\���x���Ƃ����W���N�X������܂��B

5��2���A�����3��15�E16���̋��Z�����̋c���v�|�����\���܂����B���̗v�_�͎��̒ʂ�ł��B

4��26-27���̋��Z�����ł́A

�����肵�܂����B

5��2���ɂ́A����̓}�l�^���[�x�[�X�i���������ʁj��4�����c����462.2���~�Ɣ��\���܂����B2�����A���ʼnߋ��ō����X�V���Ă��܂��B�}�l�^���[�x�[�X�Ƃ́A�s���̌����Ƌ��Z�@�ւ̎茳�������������ⓖ���a���c���̍��v�̂��Ƃł��B

����́A��N9���̋��Z�����Łu���Z��������t���ʓI�E���I���Z�ɘa�iQQE�j�v�����A����̎���������܂ł́u�ʁv����u�����v�ɓ]�����Ă��܂��B�����ɕ������ڕW��2������܂Ń}�l�^���[�x�[�X�𑝂₷�Ƃ̕��j���lj����A���z�̍�����������p�����Ă��܂��B

�Z�ς͓�����Z����̔��f�ޗ��Ƃ���Ă��܂��B�i�C�w�W�ւ̔����́A�������������ĉp���傫���Ƃ����X��������܂��B�ł͑傫�������܂����A�قڔ������Ȃ����ߎ���͍s���܂���B

4��3���ɔ��\���ꂽ�Z�ςł́A��ƌi�������A���Ɛ����Ɓ^���ƁE�����^������Ƃ̑S�K�͂ʼn��P���Ă��܂����B���̌��ʂ́A2016�N�x���O�����瑝�v�C���ƂȂ������Ƃ��e�������\�����w�E����Ă��܂��B2017�N�x�͑S�Y�Ƃő������v���ʂ��ł��B���̑��A���ڂ��ׂ��_�Ƃ��āA�ٗp�l�����f��1992�N�ȗ��̕s�������ƂȂ��Ă��܂����B

4��27���Ɍ��\��������u�o�ρE������̓W�]�i�W�]���|�[�g�j�v�ł́A�i�C���f���u�ɂ₩�Ȋg��ɓ]������v�ɏ���C�����܂����B�i�C���f�ŁA���́u�g��v�Ƃ����\����p����̂�2008�N3���ȗ���9�N�Ԃ肾�����ł��B

���Z�E��������ɉe����^���邽�ߋL�^���Ă��܂����A�قƂ�Ǔ����Ȃ��w�W�̂��߁A����ɂ͌����Ă��܂���B

�Ȃ��A�C�O�ɂ�����R�ACPI�ɑ�������̂́A�S������ҕ����w���̃R�A�R�ACPI�ł��B���{�ɂ�����R�ACPI�͐��N�H���i�����������A�G�l���M�[�������Ă��܂���B���₪�ڕW�Ƃ��镨���㏸��2���Ƃ́A���̃R�ACPI�̔N���{2�����w���Ă��܂��B

4��27���Ɍ��\��������u�o�ρE������̓W�]�i�W�]���|�[�g�j�v�ł́A2017�N�x�̃R�ACPI���{1.4���i1�����\���{1.5���j�A2018�N�x�́{1.7���i1�����\�����l�j�Ƃ̌��ʂ��������܂����B2���̏���ŗ������グ�̉e�����{0.5���ƌ����Ă��ڕW2���̓��B�����́u2018�N�x���ɂȂ�\���������v�Ƃ̌��ʂ��͈ȑO�̂܂܂ł����B

���������A4��28���A�����Ȃ����\����3���S������ҕ����w���́A�R�ACPI���O�N��{0.2���ɂ����B���Ă��܂���B��s�w�W��4�������s�敔�̎w���́A�O�N�䁢0.1���i3����0.4���j�ƃ}�C�i�X���P�ɗ��܂��Ă���A�v���X���P��������Ԃɂ���ɂ͂܂��܂����Ԃ�v���邱�Ƃ���������Ă��܂��B

�����A5��15���ɔ��\���ꂽ4����ƕ����w���i����j�ł͑O�N��{2.1���ŁA����ŗ����グ�̉e�����������x�[�X��3�N3�����Ԃ�̍������ł����B�O������{0.2���ŁA�~���ƌ������ɂ�錴�ޗ����i�㏸�������ƍl�����A�O�N��v���X���g�傪�p������ł��B

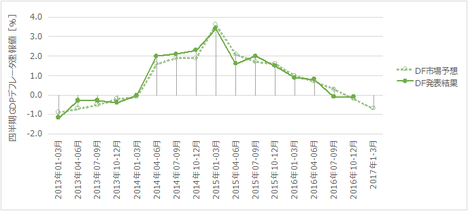

5��18���ɔ��\���ꂽGDP�f�t���[�^�O�N���10-12������0.1������1-3������0.6���Ɉ������܂����B1-3�����o����x��6���~��i10-12������4���~���j�ɂ��g�債�Ă���ɂ��ւ�炸�A�����Ɏc���������l�������Ă���Ƃ������Ƃł��傤���B

�@(����1) �S������ҕ����w���iCPI�j�i2017�N5��26�����\���ʌ��؍ρj

�@(����2) GDP�f�t���[�^����l�i2017�N5��18�����\���ʌ��؍ρj

��{�I�ɂ́A�w�W���ʂ̒��ړI�e������������ʂ����ԐړI�e����USDJPY�ɉe�����Ă���悤�ł��B

�č��E�����EEU�Ɏ����o�ϋK�͂Ȃ̂ɁA�Ȃ����̒��x�����������Ȃ��̂��A�̂���s�v�c�ł��B�Ƃ͂����A����l�́A���{�w�W�̒��ł�BOJ�i����j����������\���Ɏ����œ����悤�ł��B

2017�N1-3�����͑O�N��{2.2���ɒB���A���̐��������Ȃ�ĉ��p�ɗ���Ă��܂���B����ł͌l����O��0���ɑ������{0.4���Ȃ̂ŁA����̑傫�Ȍl��������Ă������Ƃ���^�����Ǝv���܂��B

���Ɨ����������Ē��グ���ʂ��\��n�߂Ă���̂����m��܂���B�A�����W�v�������߂̒��グ���́{1.99���i��N2.02���j�ł��B�N��1200���Ȃ�Ό�����2���~�A600���Ȃ猎����1���~�ɑ������܂��B�N��300���Ȃ�5��~�ŁA���ɂ��̊K�w�͎���������������������ɉ�闦�������ł��傤�B

���������㏸�ɂ��}�C�i�X�o�C�A�X������_�܂���ƁA���グ��2���O��Ƃ����͔̂��ɑ傫�ȈӖ������鐔���Ȃ̂����m��܂���B

�����A���{��1-3�����͑��ƁE���w�����E�]�ƁA���Ƃ���1�N�ōł��l�̏o��傫���G�߂ł��B���̂������A1-3������10-12�������㏸���A����4-6�����ɗ������ތX��������܂��B�ߋ�3�N�A����1-3���������̔N�̂قڍō��A4-6�����͂��̔N�̍Œ�̐����ƂȂ��Ă��܂��B

�O���́{0.1���ŁA�f�Վ��x���A�o�{2.1���E�A���{1.4���ƂƂ��ɐL�тĂ̍����p�����ł��B���������A�o���D���ŁA�����̌i�C�������������Ȃ��ł���͈ӊO�ł��B1-2�N���炢�O�܂ł̐����I�ȗ�p���Ԃ������āA�ݔ��̕ێ�E�X�V�ɂ��傤�Ǘǂ����Ԃ��J�����̂����m��܂���B

�ݔ��́{0.2���ŁA�O���́{1.9������傫���������܂����B����͊�Ƃ�1-3�����̐ݔ����������炵�ĔN�x�o����x��ςݏグ�����Ȃ̂ŁA�v���X�ł��������Ȃ��ł��傤�B��̓���Z�ςɂ�����2017�N�x�̐ݔ������v�悪�O�N�x���v���X�Ȃ̂ŁA4-6�����͂����Ɋ��҂ł��B

�@(����1) �l����GDP����l�i2017�N5��18�����\���ʌ��؍ρj

�f�Վ��x�ƌo����x�Ŕ����Ɍ��ѕt���͖̂f�Վ��x�̕��ł��B���������A���\�O��̔����͂قƂ�ǂ���܂���B������09:00����̊�������n�܂��Ă���̕����傫�����ꂪ���ł��B���{�̑ΕāE�Β����x�́A�����I�����E�����ɂ���Či�C��בւɉe����^���܂��B

2016�N�x�f�Վ��x��4��69���~�̍����ŁA�N�x��������6�N�Ԃ�ł��B �Εč�����6��6294���~��8.2�����ƂȂ�A������5�N�Ԃ�ł��B�Ȃ��A2016�N�x�N���́A�n�l112.6�~�E���l118.7�~�E���l99.1�~�E�I�l111.4�~�ŁA�A���ł����B

���āA�������Ɠ��v�ǂ�4��17����1-3����GDP���{6.9���i2017�N�̐������ڕW��6.5���O��j�Ɣ��\���܂����B�����ł́A���N��5�N��1�x�̋��Y�}���̔N�ŁA�}���̔N�ɂ͌o�ςɌ��炸�e��Ɛт��D���ɂȂ肪���ł����B�ŋ߂̓��X�N����������ĊS������Ă��܂����A�����o�ς̍D�s���͓��{�̗A�o����ɑ傫���ւ��܂��B3���̒��������A�o�z��1��2995���~�Ɖߋ�2�Ԗڂ������悤�ł��B

5��3���A�ď����Ȃ�3���f�Վ��x�\���A���̂Ȃ��őΓ��Ԏ��͖�9�N�Ԃ�̍������ɂȂ��Ă��܂����B���X�ď��������́u�č��͂���ȏ�i�̖f�ՐԎ��Ɂj�ς����Ȃ��v�Ƃ��鐺���\���܂����B�������͖f�Օs�ύt�̐����Ɍ���2���ԋ��c�Ɉӗ~�������Ă��܂��B 5��11���ɂ͓��{����3���f�Վ��x�̔��\���\�肳��Ă��܂��B

5��22���A�ʊփx�[�X�f�Վ��x��4800���~�̍����ł����B�A�o�O�N�䂪�{7.5���A�A���O�N�䂪�{15.1���ŁA�Ƃ��Ɋg��̏�ł̍����ł����B��v�����A�o�i�ڂ́A�����̓��������u���{29.9���A�S�|���{18.1���A�����@���{16.4���ŁA��v�����A���i�ڂ́A���e�����{61.0���A�ΒY���{78.8���A�ʐM�@���{57.2���ł��B�S�̍����n��ʂł́A�Εč����z������4.2���ł������A�A�o����������Ɓ{2.6����3�����A�������ƂȂ��Ă��܂����B

�@(����1) �f�Վ��x�E�o����x�i2017�N2��8�����\���ʌ��؍ρj

�@(����2) �f�Փ��v�i�ʊփx�[�X�j�i2017�N5��22�����\���ʌ��؍ρj

���Ă��������Ƃ�BtoB�i���-��ƊԎ���j���d�����Ă��܂��BCPI�ł͂킩��Ȃ��������w�W�Œ͂ނ��߁A�����Ƃ̓������K�v�ł��B���Ƃɂ́A���Z�E���������łȂ����d�Ȃǂ��܂܂�Ă��܂��B

�S�̓I�ɂ͔����������Ȏw�W����Ŏ���ɂ͌����܂���B

08:50�̔��\���ʂ́A09:00����̓��؊��t���̔��������ƈ�v���A���A�O���܂ł̃g�����h�����ƈ�v����Ƃ��A10pips���锽���ƂȂ肪���ł��B���������@��͓����Ȃ��悤�ɂ��������̂ł��ˁB

5��17���ɔ��\���ꂽ3���@�B���v�O����E�O�N��͊e�{1.4���E��0.7���ł����B

1-3�����̑D���E�d�͂����������z�i�G�ߒ����l�j�͑O���䁢1.4���ŁA4-6�����̌��ʂ�����5.9�ƌ����ł��B����́A1-3���������Ƃ��O���䁢4.2���E���Ƃ����l�ŁA4-6���������Ƃ���1.1���E���Ƃ���9.6���ł��B

�������\���ꂽ3���z�H�Ɛ��Y�m��l�́�1.9���ƁA2��3.2����傫�������܂����B�����G�ߗv��������̂Ȃ�A��N��4���E5���ƈ����������Ă���̂Œ��ӂ��K�v�ł��B

�����W�͎������ɂ͐�]�I�ɔ������Ȃ����߁A�L�^������Ă��܂���B�����A5��16���ɔ��\���ꂽ3����3���Y�Ɗ����w���i�G�ߒ����ρj�͑O���䁢0.2���ł����B�}�C�i�X��2�����Ԃ�ŁA����12��Ń}�C�i�X��4��E�v���X��6��ł��B�����11�Ǝ�őO����ቺ��4�Ǝ�i���Z�E�ی��A���ƎҌ����T�[�r�X���܂ށj�A�㏸��6�Ǝ�i�^�A�ƁA�X�Ƃ��܂ށj�ł��B

GDP����l�͉����C������邩���m��܂���ˁB

�@(����1) �@�B���i2017�N6��12��08:50���\�\��A���O���͍ρj

�@(����2) �z�H�Ɛ��Y����l�E�m��l�i2017�N2��14�����\���ʌ��؍ρj

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B������A�w���E�o�^�E���ӂ����Ă��Ȃ��̂ɃN���b�N���������Ŋ��U���[������������悤�Ȃ����Ȃ�A������i��9-1-4�j�܂ł��������肢���܂��B

�l�b�g�ʔ͕̂֗��ł����A�J�[�h���Ȃ��Ǝx�������ʓ|�ł��BYahoo�ł�T�|�C���g���g���Ă̔��������ł��܂��B���̃J�[�h�́AT�|�C���g�����܂����p���邽�߂ɂ��A�N�����̂Ȃ̂�1�������Ă����ƕ֗��ł��B

�N�����yYJ�J�[�h�z

��������100�~����1�|�C���g���܂�Yahoo!�V���b�s���O�ł̂��������Ȃ�A�Ȃ�ƒʏ�̂R�{

https://px.a8.net/svt/ejp?a8mat=2NZHFU+7QNN6+38JK+HVNAR�i

�w�W���̂��̂ւ̔����͏������A����ɂ͌����܂���B�����A�~�N���X����̊�ƂȂ邽�ߓ����ɒ��ڂ��Ă��܂��B

�����I�ɂ́A4���ɑ��������X�N����ɂ��JPY���̓��������]�A4�����{����5����{�͕��哝�̑I�I���ɂ�郊�X�N�I�D�ɂ��JPY���A���{����̓��V�A�Q�[�g��Čo�ώw�W�̉A�肪�œ_��USD���ł̓����ƂȂ��Ă��܂��B

�o�ϓI�ɂ́A���{1-3����GDP����l�͍D�����������̂́A���㔽�������肳��Ă���A���̌�����̌����ޗ��ɂ���JPY���̓����͌����܂���B���̑��A�Ĕ���TPP���c�Ⓦ�Ŗ��Ƃ���������������A�č���3���Γ��f�ՐԎ��g����1-3��GDP����l�̒ቺ�Ƃ������đ�����S�̓����ł��B

5�����ɂ����āA���{4��CPI�E�č�1-3����GDP����l���\�肳��Ă���A���e�����JPY�D����USD�̈�ۂ��ł܂�܂��B�č�����6�����グ�ɑ��A�����ɂ��Ēn��A��ق���^���悷�锭����������̂��C�ɂ�����܂��B

�y4-1-1. ����w�W�z

(1) ���Z����

��������y�ѐ������\�́A���Z�����I������ƂȂ��Ă���A���Ԃ��s�莞�ł��B�قڐ��ߑO��ɔ��\����܂����A�傫�Ȑ����ύX������Ƃ��ɂ͔��\���x���Ƃ����W���N�X������܂��B

5��2���A�����3��15�E16���̋��Z�����̋c���v�|�����\���܂����B���̗v�_�͎��̒ʂ�ł��B

- ���_�͌���ێ��ł��B���̍����́A�R�A�R�ACPI�������v���X�ň�i��ނŐ��������܂ЂƂƂ̔F�������L���A�����㏸�Ɍ����Đ����]�����l���鎞���łȂ����߁A�ł��B

- 2���ɎU���I�ȋ����㏸�ɑΉ����č������z�𑝂₵�܂����B���̌��ʁA�ꎞ�I�ɔN�����Z��90���~�O��܂ŁA���w���z���c��݂܂����B���̂��Ƃɂ��āA�����z�͂��̎��X�̏ɂ���đ���������̂Ȃ̂ŁA���������ɖڕW��ݒ肷��Ƒ啝���������]�V�Ȃ������Ƃ̎�_�������������A�Ƃ̎w�E������܂����B���ɁA���̑�ɂ��ċc�_�͂Ȃ������悤�ł��B

- ���Z����̖ړI�͕����̈���ƍ��ۓI�ɋ��L����Ă���A����̋��Z������\�������������Ă���Ƃ̔F���������܂����B

- �i�C�̐�s���́u�ɂ₩�Ȋg��ɓ]���Ă����v�Ƃ̌��������L���܂����B

4��26-27���̋��Z�����ł́A

- ���������ڕW��0�����x�A�Z�������ڕW����0.1���̌���ێ��A

- ���ۗL�c����N�Ԗ�80���~����������y�[�X�̌���ێ��A

�����肵�܂����B

5��2���ɂ́A����̓}�l�^���[�x�[�X�i���������ʁj��4�����c����462.2���~�Ɣ��\���܂����B2�����A���ʼnߋ��ō����X�V���Ă��܂��B�}�l�^���[�x�[�X�Ƃ́A�s���̌����Ƌ��Z�@�ւ̎茳�������������ⓖ���a���c���̍��v�̂��Ƃł��B

����́A��N9���̋��Z�����Łu���Z��������t���ʓI�E���I���Z�ɘa�iQQE�j�v�����A����̎���������܂ł́u�ʁv����u�����v�ɓ]�����Ă��܂��B�����ɕ������ڕW��2������܂Ń}�l�^���[�x�[�X�𑝂₷�Ƃ̕��j���lj����A���z�̍�����������p�����Ă��܂��B

(2) �i�C�w�W

�Z�ς͓�����Z����̔��f�ޗ��Ƃ���Ă��܂��B�i�C�w�W�ւ̔����́A�������������ĉp���傫���Ƃ����X��������܂��B�ł͑傫�������܂����A�قڔ������Ȃ����ߎ���͍s���܂���B

4��3���ɔ��\���ꂽ�Z�ςł́A��ƌi�������A���Ɛ����Ɓ^���ƁE�����^������Ƃ̑S�K�͂ʼn��P���Ă��܂����B���̌��ʂ́A2016�N�x���O�����瑝�v�C���ƂȂ������Ƃ��e�������\�����w�E����Ă��܂��B2017�N�x�͑S�Y�Ƃő������v���ʂ��ł��B���̑��A���ڂ��ׂ��_�Ƃ��āA�ٗp�l�����f��1992�N�ȗ��̕s�������ƂȂ��Ă��܂����B

4��27���Ɍ��\��������u�o�ρE������̓W�]�i�W�]���|�[�g�j�v�ł́A�i�C���f���u�ɂ₩�Ȋg��ɓ]������v�ɏ���C�����܂����B�i�C���f�ŁA���́u�g��v�Ƃ����\����p����̂�2008�N3���ȗ���9�N�Ԃ肾�����ł��B

(3) �����w�W

���Z�E��������ɉe����^���邽�ߋL�^���Ă��܂����A�قƂ�Ǔ����Ȃ��w�W�̂��߁A����ɂ͌����Ă��܂���B

�Ȃ��A�C�O�ɂ�����R�ACPI�ɑ�������̂́A�S������ҕ����w���̃R�A�R�ACPI�ł��B���{�ɂ�����R�ACPI�͐��N�H���i�����������A�G�l���M�[�������Ă��܂���B���₪�ڕW�Ƃ��镨���㏸��2���Ƃ́A���̃R�ACPI�̔N���{2�����w���Ă��܂��B

4��27���Ɍ��\��������u�o�ρE������̓W�]�i�W�]���|�[�g�j�v�ł́A2017�N�x�̃R�ACPI���{1.4���i1�����\���{1.5���j�A2018�N�x�́{1.7���i1�����\�����l�j�Ƃ̌��ʂ��������܂����B2���̏���ŗ������グ�̉e�����{0.5���ƌ����Ă��ڕW2���̓��B�����́u2018�N�x���ɂȂ�\���������v�Ƃ̌��ʂ��͈ȑO�̂܂܂ł����B

���������A4��28���A�����Ȃ����\����3���S������ҕ����w���́A�R�ACPI���O�N��{0.2���ɂ����B���Ă��܂���B��s�w�W��4�������s�敔�̎w���́A�O�N�䁢0.1���i3����0.4���j�ƃ}�C�i�X���P�ɗ��܂��Ă���A�v���X���P��������Ԃɂ���ɂ͂܂��܂����Ԃ�v���邱�Ƃ���������Ă��܂��B

�����A5��15���ɔ��\���ꂽ4����ƕ����w���i����j�ł͑O�N��{2.1���ŁA����ŗ����グ�̉e�����������x�[�X��3�N3�����Ԃ�̍������ł����B�O������{0.2���ŁA�~���ƌ������ɂ�錴�ޗ����i�㏸�������ƍl�����A�O�N��v���X���g�傪�p������ł��B

5��18���ɔ��\���ꂽGDP�f�t���[�^�O�N���10-12������0.1������1-3������0.6���Ɉ������܂����B1-3�����o����x��6���~��i10-12������4���~���j�ɂ��g�債�Ă���ɂ��ւ�炸�A�����Ɏc���������l�������Ă���Ƃ������Ƃł��傤���B

�@(����1) �S������ҕ����w���iCPI�j�i2017�N5��26�����\���ʌ��؍ρj

�@(����2) GDP�f�t���[�^����l�i2017�N5��18�����\���ʌ��؍ρj

�y4-1-2. �o�Ϗ�w�W�z

��{�I�ɂ́A�w�W���ʂ̒��ړI�e������������ʂ����ԐړI�e����USDJPY�ɉe�����Ă���悤�ł��B

(1) �o�ϐ���

�č��E�����EEU�Ɏ����o�ϋK�͂Ȃ̂ɁA�Ȃ����̒��x�����������Ȃ��̂��A�̂���s�v�c�ł��B�Ƃ͂����A����l�́A���{�w�W�̒��ł�BOJ�i����j����������\���Ɏ����œ����悤�ł��B

2017�N1-3�����͑O�N��{2.2���ɒB���A���̐��������Ȃ�ĉ��p�ɗ���Ă��܂���B����ł͌l����O��0���ɑ������{0.4���Ȃ̂ŁA����̑傫�Ȍl��������Ă������Ƃ���^�����Ǝv���܂��B

���Ɨ����������Ē��グ���ʂ��\��n�߂Ă���̂����m��܂���B�A�����W�v�������߂̒��グ���́{1.99���i��N2.02���j�ł��B�N��1200���Ȃ�Ό�����2���~�A600���Ȃ猎����1���~�ɑ������܂��B�N��300���Ȃ�5��~�ŁA���ɂ��̊K�w�͎���������������������ɉ�闦�������ł��傤�B

���������㏸�ɂ��}�C�i�X�o�C�A�X������_�܂���ƁA���グ��2���O��Ƃ����͔̂��ɑ傫�ȈӖ������鐔���Ȃ̂����m��܂���B

�����A���{��1-3�����͑��ƁE���w�����E�]�ƁA���Ƃ���1�N�ōł��l�̏o��傫���G�߂ł��B���̂������A1-3������10-12�������㏸���A����4-6�����ɗ������ތX��������܂��B�ߋ�3�N�A����1-3���������̔N�̂قڍō��A4-6�����͂��̔N�̍Œ�̐����ƂȂ��Ă��܂��B

�O���́{0.1���ŁA�f�Վ��x���A�o�{2.1���E�A���{1.4���ƂƂ��ɐL�тĂ̍����p�����ł��B���������A�o���D���ŁA�����̌i�C�������������Ȃ��ł���͈ӊO�ł��B1-2�N���炢�O�܂ł̐����I�ȗ�p���Ԃ������āA�ݔ��̕ێ�E�X�V�ɂ��傤�Ǘǂ����Ԃ��J�����̂����m��܂���B

�ݔ��́{0.2���ŁA�O���́{1.9������傫���������܂����B����͊�Ƃ�1-3�����̐ݔ����������炵�ĔN�x�o����x��ςݏグ�����Ȃ̂ŁA�v���X�ł��������Ȃ��ł��傤�B��̓���Z�ςɂ�����2017�N�x�̐ݔ������v�悪�O�N�x���v���X�Ȃ̂ŁA4-6�����͂����Ɋ��҂ł��B

�@(����1) �l����GDP����l�i2017�N5��18�����\���ʌ��؍ρj

(2) ���ێ��x

�f�Վ��x�ƌo����x�Ŕ����Ɍ��ѕt���͖̂f�Վ��x�̕��ł��B���������A���\�O��̔����͂قƂ�ǂ���܂���B������09:00����̊�������n�܂��Ă���̕����傫�����ꂪ���ł��B���{�̑ΕāE�Β����x�́A�����I�����E�����ɂ���Či�C��בւɉe����^���܂��B

2016�N�x�f�Վ��x��4��69���~�̍����ŁA�N�x��������6�N�Ԃ�ł��B �Εč�����6��6294���~��8.2�����ƂȂ�A������5�N�Ԃ�ł��B�Ȃ��A2016�N�x�N���́A�n�l112.6�~�E���l118.7�~�E���l99.1�~�E�I�l111.4�~�ŁA�A���ł����B

���āA�������Ɠ��v�ǂ�4��17����1-3����GDP���{6.9���i2017�N�̐������ڕW��6.5���O��j�Ɣ��\���܂����B�����ł́A���N��5�N��1�x�̋��Y�}���̔N�ŁA�}���̔N�ɂ͌o�ςɌ��炸�e��Ɛт��D���ɂȂ肪���ł����B�ŋ߂̓��X�N����������ĊS������Ă��܂����A�����o�ς̍D�s���͓��{�̗A�o����ɑ傫���ւ��܂��B3���̒��������A�o�z��1��2995���~�Ɖߋ�2�Ԗڂ������悤�ł��B

5��3���A�ď����Ȃ�3���f�Վ��x�\���A���̂Ȃ��őΓ��Ԏ��͖�9�N�Ԃ�̍������ɂȂ��Ă��܂����B���X�ď��������́u�č��͂���ȏ�i�̖f�ՐԎ��Ɂj�ς����Ȃ��v�Ƃ��鐺���\���܂����B�������͖f�Օs�ύt�̐����Ɍ���2���ԋ��c�Ɉӗ~�������Ă��܂��B 5��11���ɂ͓��{����3���f�Վ��x�̔��\���\�肳��Ă��܂��B

5��22���A�ʊփx�[�X�f�Վ��x��4800���~�̍����ł����B�A�o�O�N�䂪�{7.5���A�A���O�N�䂪�{15.1���ŁA�Ƃ��Ɋg��̏�ł̍����ł����B��v�����A�o�i�ڂ́A�����̓��������u���{29.9���A�S�|���{18.1���A�����@���{16.4���ŁA��v�����A���i�ڂ́A���e�����{61.0���A�ΒY���{78.8���A�ʐM�@���{57.2���ł��B�S�̍����n��ʂł́A�Εč����z������4.2���ł������A�A�o����������Ɓ{2.6����3�����A�������ƂȂ��Ă��܂����B

�@(����1) �f�Վ��x�E�o����x�i2017�N2��8�����\���ʌ��؍ρj

�@(����2) �f�Փ��v�i�ʊփx�[�X�j�i2017�N5��22�����\���ʌ��؍ρj

(3) ���Ԏw�W

���Ă��������Ƃ�BtoB�i���-��ƊԎ���j���d�����Ă��܂��BCPI�ł͂킩��Ȃ��������w�W�Œ͂ނ��߁A�����Ƃ̓������K�v�ł��B���Ƃɂ́A���Z�E���������łȂ����d�Ȃǂ��܂܂�Ă��܂��B

�S�̓I�ɂ͔����������Ȏw�W����Ŏ���ɂ͌����܂���B

08:50�̔��\���ʂ́A09:00����̓��؊��t���̔��������ƈ�v���A���A�O���܂ł̃g�����h�����ƈ�v����Ƃ��A10pips���锽���ƂȂ肪���ł��B���������@��͓����Ȃ��悤�ɂ��������̂ł��ˁB

5��17���ɔ��\���ꂽ3���@�B���v�O����E�O�N��͊e�{1.4���E��0.7���ł����B

1-3�����̑D���E�d�͂����������z�i�G�ߒ����l�j�͑O���䁢1.4���ŁA4-6�����̌��ʂ�����5.9�ƌ����ł��B����́A1-3���������Ƃ��O���䁢4.2���E���Ƃ����l�ŁA4-6���������Ƃ���1.1���E���Ƃ���9.6���ł��B

�������\���ꂽ3���z�H�Ɛ��Y�m��l�́�1.9���ƁA2��3.2����傫�������܂����B�����G�ߗv��������̂Ȃ�A��N��4���E5���ƈ����������Ă���̂Œ��ӂ��K�v�ł��B

�����W�͎������ɂ͐�]�I�ɔ������Ȃ����߁A�L�^������Ă��܂���B�����A5��16���ɔ��\���ꂽ3����3���Y�Ɗ����w���i�G�ߒ����ρj�͑O���䁢0.2���ł����B�}�C�i�X��2�����Ԃ�ŁA����12��Ń}�C�i�X��4��E�v���X��6��ł��B�����11�Ǝ�őO����ቺ��4�Ǝ�i���Z�E�ی��A���ƎҌ����T�[�r�X���܂ށj�A�㏸��6�Ǝ�i�^�A�ƁA�X�Ƃ��܂ށj�ł��B

GDP����l�͉����C������邩���m��܂���ˁB

�@(����1) �@�B���i2017�N6��12��08:50���\�\��A���O���͍ρj

�@(����2) �z�H�Ɛ��Y����l�E�m��l�i2017�N2��14�����\���ʌ��؍ρj

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B������A�w���E�o�^�E���ӂ����Ă��Ȃ��̂ɃN���b�N���������Ŋ��U���[������������悤�Ȃ����Ȃ�A������i��9-1-4�j�܂ł��������肢���܂��B

�[�[�[�ȉ��͍L���ł��[�[�[

�l�b�g�ʔ͕̂֗��ł����A�J�[�h���Ȃ��Ǝx�������ʓ|�ł��BYahoo�ł�T�|�C���g���g���Ă̔��������ł��܂��B���̃J�[�h�́AT�|�C���g�����܂����p���邽�߂ɂ��A�N�����̂Ȃ̂�1�������Ă����ƕ֗��ł��B

�N�����yYJ�J�[�h�z

��������100�~����1�|�C���g���܂�Yahoo!�V���b�s���O�ł̂��������Ȃ�A�Ȃ�ƒʏ�̂R�{

https://px.a8.net/svt/ejp?a8mat=2NZHFU+7QNN6+38JK+HVNAR�i

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 12:05| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB

2017�N05��20��

2017�N05��19��

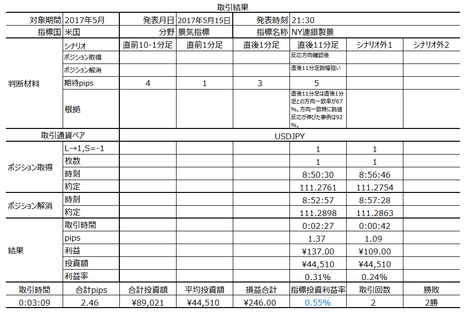

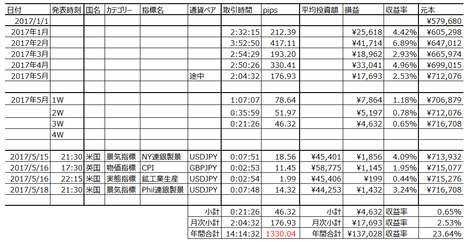

2017�N5����3�T���тƁA5����4�T��v�w�W�̉ߋ�����pips

2017�N5����3�T���тƁA5����4�T��v�w�W�̉ߋ�����pips

2017�N�N������̐��тƁA���T�̐��т��ꗗ�W�v���Ă����܂��B

���T��4�w�W�Ŏ�����s���A������Ԃ�21��26�b�A���v�́{4,632�~�ŁA4���ł����B�V�i���I�P�ʂł�9��3�s�ŁA�V�i���I�̎��{������0�A�V�i���I�O���0�ł����B

���ѕ\��L�����́u�N�ԍ��v�vpips�ɂ����炩�v�Z�~�X���������̂Œ������Ă���܂��B

���T�A5����4�T�ŊS�������Ă���w�W�����\�ɓZ�߂Ă����܂��B

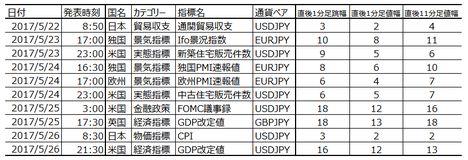

���̕\�̉E3��̐����́A�ߋ��̒���1���������E�l���E����11�����l���̕���pips�ł��B�f�[�^�͂܂��A�e�w�W�̑O��L���ŗp�����l�ł�����A�ŐV�̒l�ɂ͂Ȃ��Ă��܂���i�덷��1-3pips���x����Ǝv���܂��j�B���̂���ł������������B

�y1. ���T���ыy�я����z

2017�N�N������̐��тƁA���T�̐��т��ꗗ�W�v���Ă����܂��B

���T��4�w�W�Ŏ�����s���A������Ԃ�21��26�b�A���v�́{4,632�~�ŁA4���ł����B�V�i���I�P�ʂł�9��3�s�ŁA�V�i���I�̎��{������0�A�V�i���I�O���0�ł����B

���ѕ\��L�����́u�N�ԍ��v�vpips�ɂ����炩�v�Z�~�X���������̂Œ������Ă���܂��B

�y2. ���T��v�w�W�̉ߋ������z

���T�A5����4�T�ŊS�������Ă���w�W�����\�ɓZ�߂Ă����܂��B

���̕\�̉E3��̐����́A�ߋ��̒���1���������E�l���E����11�����l���̕���pips�ł��B�f�[�^�͂܂��A�e�w�W�̑O��L���ŗp�����l�ł�����A�ŐV�̒l�ɂ͂Ȃ��Ă��܂���i�덷��1-3pips���x����Ǝv���܂��j�B���̂���ł������������B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 22:09| Comment(0)

| TrackBack(0)

| 7. ���ѕ\

2017�N05��18��

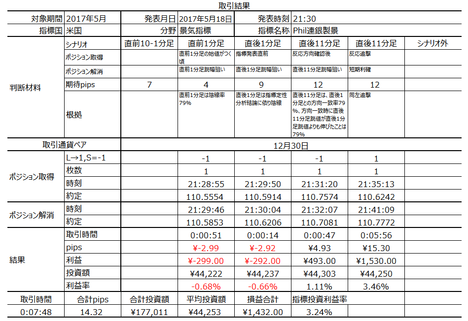

�č��i�C�w�W�uPhil�A��i���w���v���\�O���USDJPY�������́i2017�N5��18��21:30���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N5��18��21:30�ɕč��i�C�w�W�uPhil�A��i���w���v�����\����܂��B���\��2017�N5�����̏W�v���ʂł��B

�{���\�Ɠ����ɁA�č��ٗp�w�W�u�T���V�K���ƕی��\�������v�����\����܂��B�{���͂ɂ́A���̉e���܂��Ă��܂���B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

�t�B���f���t�B�A�A��NJ��̃y���V���o�j�A�B�E�j���[�W���[�W�[�B�E�f���E�G�A�B�̐����Ƃ̌i�����ƌ�����w���������w�W�ł��B

��̓I���e�́A�d�����i�E�̔����i�E�V�K�E�o�ׁE���גx���E�ɐ����E�c�E�ٗp�Ґ��E�T���ϏA�Ǝ��ԂȂǂ�11���ڂ��A1�����O�Ɣ�r���������6������̊��҂��A�u�ǂ��v�u�����v�u�����v����I�����Ďw�����������̂ł��B

���l��0��_�Ɍi�C���P�i�{�j�E�����i�|�j�Ɠǂ݂܂��B

�����ƌi�C�w���́A�j���[���[�N�A����ƌi�C�w�����t�B���f���t�B�A�A����ƌi�C�w�������b�`�����h�A����ƌi�C�w�����V�J�S�w��������i�C�w����ISM�����ƌi�C�w��������܂��BISM�����ƌi�C�w���̐�s�w�W���t�B���f���t�B�A�A����ƌi�C�w���ŁA�t�B���f���t�B�A�A����ƌi�C�w���̐�s�w�W���j���[���[�N�A����ƌi�C�w���A�Ƃ�������������܂��B

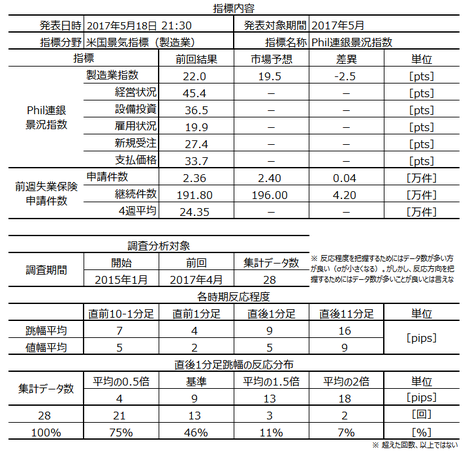

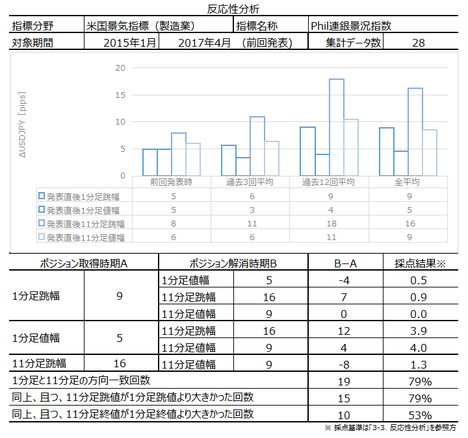

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�28�̃f�[�^�Ɋ�Â��Ă��܂��B

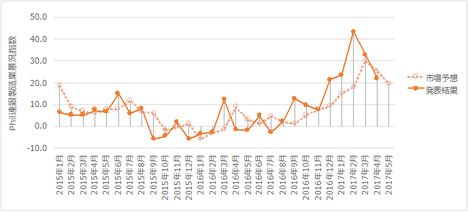

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�O�ʂ�22.0�ɑ��s��\�z��19.5�A�ƂȂ��Ă��܂��B

���߂�NY�A����ƌi���w���́A��1.00�ŁA�s��\�z�i�{7.50�j�E�O�ʁi�{5.20�j��傫�������܂����B���w�W�͂����3�����A���O�����ꂪ�����A�}�C�i�X�ƂȂ�̂�7�����Ԃ�ł��B���̂Ƃ��̔����͉A���ŁA������������4�{�ڕ������ǂ�Ɨ����A7�{�ڂɈ��l��t���܂����B

���āA����{�w�W�̎s��\�z�́A�O�ʂɑ��͂�2.5����������Ă��܂���A���\�l�͎s��\�z�������̂ł͂Ȃ��ł��傤���B

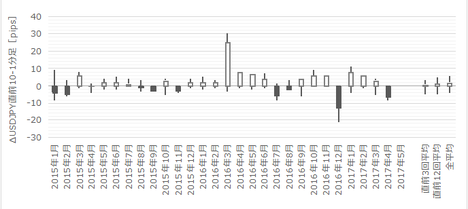

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����79���ƂȂ��Ă��܂��B������v���ɒ���11�������l������1�������l���Ĕ������L�тĂ������Ƃ�79���A������v���̗��ҏI�l���m���ׂĔ������L�тĂ������Ƃ�53���ł��B���m�͑��߂��ǂ��ł��傤�B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���O1�����͉A������79���ƂȂ��Ă��܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���㍷�قƒ���1�����̕�����v����75���ƂȂ��Ă���A���������͑f���ł��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

(1) ���O1�����́A������v�����͂̌��ʁA�A������79���ƂȂ��Ă��܂��B

(2) ����1�����́A�w�W�萫���͌��_�Ɉ˂�A�A���ƌ����݂܂��B

(3) ����11�����́A���������͂̌��ʁA����11�����́A����1�����Ƃ̕�����v����79���ƂȂ��Ă��܂��B������v���ɒ���11�������l������1�������l���Ĕ������L�тĂ������Ƃ�79���A������v���̗��ҏI�l���m���ׂĔ������L�тĂ������Ƃ�53���ł��B�nj��͗l�q�����Ȃ���A���m���J��Ԃ��Ɨǂ��ł��傤�B

�ȉ���2017�N5��19���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�w�W�́A�O�ʁi�{22.0�j�E�s��\�z�i�{19.5�j��傫������38.8�ł����B���̌��ʁA�������ߋ����ς̒���9pips�E�l��5pips��傫������A18pips�E16pips�ƂȂ�܂����B

�����A����̔��\�ł悭�킩��Ȃ��̂́A���o�c�E�ݔ��E�ٗp�E�E�x���̑S�Ăɂ��đO�ʂ���������ɂ��ւ�炸�A�����l���O�ʂ�傫������܂����B�����I�ɂ́A�ݔ���ٗp��}����A�������Ă��������v�ƂȂ���̂́A������ƕςȊ����ł��B

������ʂ͎��̒ʂ�ł����B

���O1�����E����1�����͑��ƂȂ�܂����B���������������L�����ɍς��Ƃ��K���ł����B

���O�����E���͂̓��e�͈ȉ��̒ʂ�ł����B

���ʂ́A����11����������18pips�ƁA���������傫�Ȕ����ƂȂ�܂����B�{�w�W�ւ̔��������ł͂���܂��A00:00�O�܂ŏ㏸���������悤�ŁA���O���͂����S�ɊO���Ă��܂��B

���ʂ́A��q�̒ʂ�A���Ȃ�傫���s��\�z������܂����B

����قǑ傫��NY�A��w�����H���Ⴄ�ƁANY�A��NJ����B��Phil�A��NJ����B�̋Ǝ�\���ɓ��ݍ��܂Ȃ��ƁA���Ă�͓̂���̂ł��傤�B

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

���O1�����E����1�����͕��͂��O�����̂ŁA�d������܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N5��18��21:30�ɕč��i�C�w�W�uPhil�A��i���w���v�����\����܂��B���\��2017�N5�����̏W�v���ʂł��B

�{���\�Ɠ����ɁA�č��ٗp�w�W�u�T���V�K���ƕی��\�������v�����\����܂��B�{���͂ɂ́A���̉e���܂��Ă��܂���B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �܂��A�{�w�W�Ŏ�������ł̒��ӓ_�ł��B

�{���A���܂蔽�����Ȃ��w�W�ł��B�����āA�ߋ��̌X�����猾���A���\����͑f���ɔ����������Ȏw�W�ł��B���������A���݂̎s����ł͂���ȏ����Ȏw�W�ŕ��͂��������Ă��A�w�W�ւ̔���������������Ƃ��v���܂���B - �w�W�ɂ��Ă͎��̒ʂ�ł��B

����NY�A��w�����}�C�i�X�ƂȂ�APhil�A��w�����������\�z����Ă��܂��i�s��\�z��艺���̂ł͂Ȃ��ł��傤���j�BNY�A��w���̒ቺ���ɑ��A����̎s��\�z�͑O�ʂƂ̒ቺ�������������܂��B - �V�i���I�͎��̒ʂ�ł��B

(1) ���O1�����́A������v�����͂̌��ʁA�A������79���ƂȂ��Ă��܂��B

(2) ����1�����́A�w�W�萫���͌��_�Ɉ˂�A�A���ƌ����݂܂��B

(3) ����11�����́A���������͂̌��ʁA����11�����́A����1�����Ƃ̕�����v����79���ƂȂ��Ă��܂��B������v���ɒ���11�������l������1�������l���Ĕ������L�тĂ������Ƃ�79���A������v���̗��ҏI�l���m���ׂĔ������L�тĂ������Ƃ�53���ł��B�nj��͗l�q�����Ȃ���A���m���J��Ԃ��Ɨǂ��ł��傤�B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

�y1. �w�W�T�v�z

�t�B���f���t�B�A�A��NJ��̃y���V���o�j�A�B�E�j���[�W���[�W�[�B�E�f���E�G�A�B�̐����Ƃ̌i�����ƌ�����w���������w�W�ł��B

��̓I���e�́A�d�����i�E�̔����i�E�V�K�E�o�ׁE���גx���E�ɐ����E�c�E�ٗp�Ґ��E�T���ϏA�Ǝ��ԂȂǂ�11���ڂ��A1�����O�Ɣ�r���������6������̊��҂��A�u�ǂ��v�u�����v�u�����v����I�����Ďw�����������̂ł��B

���l��0��_�Ɍi�C���P�i�{�j�E�����i�|�j�Ɠǂ݂܂��B

�����ƌi�C�w���́A�j���[���[�N�A����ƌi�C�w�����t�B���f���t�B�A�A����ƌi�C�w�������b�`�����h�A����ƌi�C�w�����V�J�S�w��������i�C�w����ISM�����ƌi�C�w��������܂��BISM�����ƌi�C�w���̐�s�w�W���t�B���f���t�B�A�A����ƌi�C�w���ŁA�t�B���f���t�B�A�A����ƌi�C�w���̐�s�w�W���j���[���[�N�A����ƌi�C�w���A�Ƃ�������������܂��B

�y2. ���o����z

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�28�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�O�ʂ�22.0�ɑ��s��\�z��19.5�A�ƂȂ��Ă��܂��B

���߂�NY�A����ƌi���w���́A��1.00�ŁA�s��\�z�i�{7.50�j�E�O�ʁi�{5.20�j��傫�������܂����B���w�W�͂����3�����A���O�����ꂪ�����A�}�C�i�X�ƂȂ�̂�7�����Ԃ�ł��B���̂Ƃ��̔����͉A���ŁA������������4�{�ڕ������ǂ�Ɨ����A7�{�ڂɈ��l��t���܂����B

���āA����{�w�W�̎s��\�z�́A�O�ʂɑ��͂�2.5����������Ă��܂���A���\�l�͎s��\�z�������̂ł͂Ȃ��ł��傤���B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�y3. ��^���́z

�i3-1. ���������́j

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����79���ƂȂ��Ă��܂��B������v���ɒ���11�������l������1�������l���Ĕ������L�тĂ������Ƃ�79���A������v���̗��ҏI�l���m���ׂĔ������L�тĂ������Ƃ�53���ł��B���m�͑��߂��ǂ��ł��傤�B

�i3-2. ������v�����́j

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���O1�����͉A������79���ƂȂ��Ă��܂��B

�i3-3. �w�W��v�����́j

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���㍷�قƒ���1�����̕�����v����75���ƂȂ��Ă���A���������͑f���ł��B

�y4. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

(1) ���O1�����́A������v�����͂̌��ʁA�A������79���ƂȂ��Ă��܂��B

(2) ����1�����́A�w�W�萫���͌��_�Ɉ˂�A�A���ƌ����݂܂��B

(3) ����11�����́A���������͂̌��ʁA����11�����́A����1�����Ƃ̕�����v����79���ƂȂ��Ă��܂��B������v���ɒ���11�������l������1�������l���Ĕ������L�тĂ������Ƃ�79���A������v���̗��ҏI�l���m���ׂĔ������L�тĂ������Ƃ�53���ł��B�nj��͗l�q�����Ȃ���A���m���J��Ԃ��Ɨǂ��ł��傤�B

�ȏ�

2017�N5��18��21:30���\

�ȉ���2017�N5��19���ɒNjL���Ă��܂��B

�U. ���ʁE����

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�w�W�́A�O�ʁi�{22.0�j�E�s��\�z�i�{19.5�j��傫������38.8�ł����B���̌��ʁA�������ߋ����ς̒���9pips�E�l��5pips��傫������A18pips�E16pips�ƂȂ�܂����B

�����A����̔��\�ł悭�킩��Ȃ��̂́A���o�c�E�ݔ��E�ٗp�E�E�x���̑S�Ăɂ��đO�ʂ���������ɂ��ւ�炸�A�����l���O�ʂ�傫������܂����B�����I�ɂ́A�ݔ���ٗp��}����A�������Ă��������v�ƂȂ���̂́A������ƕςȊ����ł��B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

���O1�����E����1�����͑��ƂȂ�܂����B���������������L�����ɍς��Ƃ��K���ł����B

�y6. ���͌��z

�i6-1. ���͌��j

���O�����E���͂̓��e�͈ȉ��̒ʂ�ł����B

- �{���A���܂蔽�����Ȃ��w�W�ł��B�����āA�ߋ��̌X�����猾���A���\����͑f���ɔ����������Ȏw�W�ł��B���������A���݂̎s����ł͂���ȏ����Ȏw�W�ŕ��͂��������Ă��A�w�W�ւ̔���������������Ƃ��v���܂���B

���ʂ́A����11����������18pips�ƁA���������傫�Ȕ����ƂȂ�܂����B�{�w�W�ւ̔��������ł͂���܂��A00:00�O�܂ŏ㏸���������悤�ŁA���O���͂����S�ɊO���Ă��܂��B

- ����NY�A��w�����}�C�i�X�ƂȂ�APhil�A��w�����������\�z����Ă��܂��i�s��\�z��艺���̂ł͂Ȃ��ł��傤���j�BNY�A��w���̒ቺ���ɑ��A����̎s��\�z�͑O�ʂƂ̒ቺ�������������܂��B

���ʂ́A��q�̒ʂ�A���Ȃ�傫���s��\�z������܂����B

����قǑ傫��NY�A��w�����H���Ⴄ�ƁANY�A��NJ����B��Phil�A��NJ����B�̋Ǝ�\���ɓ��ݍ��܂Ȃ��ƁA���Ă�͓̂���̂ł��傤�B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

- (1) ���O1�����́A������v�����͂̌��ʁA�A������79���ƂȂ��Ă��܂��B

(2) ����1�����́A�w�W�萫���͌��_�Ɉ˂�A�A���ƌ����݂܂��B

(3) ����11�����́A���������͂̌��ʁA����11�����́A����1�����Ƃ̕�����v����79���ƂȂ��Ă��܂��B������v���ɒ���11�������l������1�������l���Ĕ������L�тĂ������Ƃ�79���A������v���̗��ҏI�l���m���ׂĔ������L�тĂ������Ƃ�53���ł��B�nj��͗l�q�����Ȃ���A���m���J��Ԃ��Ɨǂ��ł��傤�B/li>

���O1�����E����1�����͕��͂��O�����̂ŁA�d������܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 19:14| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N05��17��

���{�o�ώw�W�u�l����GDP����l�v���\�O���USDJPY�������́i2017�N5��18��08:50���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N5��18��08:50�ɓ��{�o�ώw�W�u�l����GDP����l�v�����\����܂��B���\��2017�N1-3�������̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

��\�̑O�ʂ́A�O��l�łȂ��O�����l��p���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

GDP�ɂ��Ă̐����͕s�v���Ǝv���܂��B���{�̌o�ώw�W�͂قƂ�Ljבւɉe��������܂���B�����̎w�W���\������08:50�ŁA����������Ƃ���09:00�̓��؊�t���œ������������Ƃ��Ɍ�����A�ƌ����Ă��\���܂���B���������������Ƃ�GDP����l�ł���A�ł��B

GDP�f�t���[�^�́A����GDP������GDP�Ŋ���������GDP�f�t���[�^�ł��B�Ƃ����Ă��ǂ��킩��܂���ˁB�ȉ��ɐ������܂��B

���鍑�ł͒P��100�~�̐��i����邱�Ƃ��S�Ă̌o�ϊ����ŁA���̂��߂ɗA���ޗ��P��10�~��v���Ă���A�Ɖ��肵�܂��B�����āA���̔N�̐��Y����10�������Ƃ��܂��傤�B���̔N�̍������Y�z��100�~✕10��1000�~�ƂȂ�A�A�������10�~✕10��100�~��v�������ƂɂȂ�܂��B

���̂Ƃ��A����GDP�͐��Y�z�[�A�������900�~�ł��B

���ė��N�A�A�����ނ�2�{�ɍ������ĒP��20�~�ɂȂ����Ƃ��܂��B�ޗ�������������ɓ]�ł����Ƃ���̔����������Đ��Y����9�ɂȂ����Ƃ��܂��B���̂Ƃ��A�������Y�z�́o�i100�~�{�i20�~�[10�~�j�p✕9��990�~�ƂȂ�܂��B����ɗv�����A�������20�~✕9��180�~�ł��B

����āA����GDP�́i990�~�[180�~�j✕9��729�~�ƂȂ�܂��B

����GDP�́A�O�N����Ƃ���ƁA��N���i�ł̐��Y�z100�~✕9��900�~����ޗ���10�~✕9��90�~�������ċ��߂܂��B����āA900�~�[90�~��810�~������GDP�ł��B

GDP�f�t���[�^�́A����GDP÷����GDP�Ȃ̂ŁA���̏ꍇ�i729�~÷810�~�j✕100��90���ƂȂ�܂��B�����O�N�䁢10���̃f�t���ƌ����܂��B

�ł��ςł��ˁB

�����Ő���������ł͗A���ޗ�������i�]�ł��Ă���̂ŁA�����͂��̂Ƃ��オ���Ă���̂ł��B���̕����㏸��\���̂͏���ҕ����w���iCPI�j��Y�ҕ����w���iPPI�j�ł��B�����㏸��\��CPI��PPI�ƁA�f�t���[�^���\���f�t���́A���̂悤�ɋt�ɂȂ邱�Ƃ�����܂��B

�Ȃ�A�f�t���[�^�͉���\���Ă���̂ł��傤�B

�����Ɏc�������l�̑����������Ă���̂ł��B�܂�A�o�ϐ��������v���X�ł��A�����Ɏc�郂�m��T�[�r�X�����邱�Ƃ͂��蓾�܂��B�������オ���Ă�������������Ζ�肠��܂���B�����������Ƃ��f�t���[�^�͕\���Ă����ł��B�������茾���A�f�t���[�^�͖L�����������������������Ƃ������Ƃ�\���A�݂����Ȏw�W�ł��B

�f�t���[�^�͂킩��ɂ����w�W�ł��ˁB

�Ȃ��A���ꂾ���f�t���[�^�̐����ɋ�J�����̂ɁA�{���\���ɍł���������͔̂N�����Z�l�iGDP�O�N��j�Ȃ̂ł��B���̓_�͂��ԈႦ�Ȃ��悤�ɁB

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�16�̃f�[�^�Ɋ�Â��Ă��܂��B

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

���}�̔��\���ʂ͑O��l�ŁA����l�ł͂���܂���B

�ߋ��̒���1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���܂蔽�����Ȃ��w�W�ł��̂Ŏ���āA�|�C���g�������ȉ��ɗ�L���Ă����܂��B

���������͂̌��ʁA����1�����ƒ���11�����̕�����v����64���ł��B�A���A������v���ɒ���11�������l������1�������l���Ĕ������L�т����Ƃ�89���ł��B������v���ɒ���11�����I�l������1�����I�l���Ĕ������L�т����Ƃ�67���ł��B

������v�����͂̌��ʁA���O1�����͒���1�����E����11�����Ƃ̕�����v�����e25���E17���ƂȂ��Ă��܂��B�܂�A����1�����E����11�����͒��O1�����Ƌt�����ɔ�������m����������ł��B

�w�W��v�����͂̌��ʁA���O1�����͎��O���قƂ̕�����v����75���ł��B���������A�c�O�Ȃ��獡��̎��O���ق̓v���X�}�C�i�X�[���ł��B����āA�Q�l�ɂȂ�܂���B

�܂��A���O10-1�����͎��ԍ��قƂ̕�����v����29���ł��B�O�ʂɑ����\���ʂ����O10-1�����Ƌt�����ɂȂ肪���ł��B���������A�c�O�Ȃ�����ԍ��قƒ���1�����E����11�����̕�����v���͊e36���E60���ƁA�|�W�V��������鐅���ɒB���Ă��܂���B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

(1) ����1�����́A������v�����͂̌��ʁA���O1�����Ƃ̕�����v����25���ł��B�܂�A����1�����͒��O1�����Ƌt�����ɔ�������m����������ł��B

(2) ����11�����́A������v�����͂̌��ʁA���O1�����Ƃ̕�����v����17���ł��B����11�����͒��O1�����Ƌt�����ɔ�������m���������̂ł��B

�A���A���������͂̌��ʁA����1�����ƒ���11�����̕�����v����64���ł��B������v���ɒ���11�������l������1�������l���Ĕ������L�т����Ƃ�89���ł��B������v���ɒ���11�����I�l������1�����I�l���Ĕ������L�т����Ƃ�67���ł��B

����āA�nj��͒Z���Ԃ��ǂ��ł��傤�B

�ȉ���2017�N5��19�ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑O����E�O�N��Ƃ��ɑO�ʁE�s��\�z��傫��������e�ł����B�ɂ��ւ�炸�A�����͒���1������������2pips�̗z���A����11�����͏㉺��5pips�̃q�Q�������l�I���ł����B

���e������ƁA���̐L�т͌l����{0.4���i�O���́{0���j���������Ă��܂��B���������A�ݔ������́{0.2���i�O���́{2.0���j�ƐL�т��啝�Ɍ����Ă��܂��B�����A���{��Ƃ̐ݔ�������1-3�����͎c�\�Z�����������A�N�x���v��ǂ����邽�߂�1-3�����̏o���}����X��������܂��B����āA�����ȍ~�ւ̈��e��������قNjC�ɂ���K�v�͂Ȃ��A�ƍl�����܂��B

�c�O�Ȃ���A���̎��Ԃ͎���ł��܂���ł����B�܂��قƂ�ǔ������Ȃ������悤�Ȃ̂ō\���܂���B

�قƂ�ǔ������Ȃ��̂ŁA���O���͍͂s���Ă��܂���B

����͂ł��Ȃ��������̂́A�V�i���I�������Ă����܂��B

(1) ���O���͂ł́A������v�����͂̌��ʁA����1�����ƒ��O1�����Ƃ̕�����v����25���ł��B�܂�A����1�����͒��O1�����Ƌt�����ɔ�������m���������A�Ƒ����Ă��܂����B

���ʂ́A���������ɔ������܂����B

(2) ���O���͂ł́A������v�����͂̌��ʁA����11�����ƒ��O1�����Ƃ̕�����v����17���ŁA����11�����͒��O1�����Ƌt�����ɔ�������m���������A�Ƒ����Ă��܂����B�A���A���������͂̌��ʂł́A����1�����ƒ���11�����̕�����v����64���ł��B������v���ɒ���11�������l������1�������l���Ĕ������L�т����Ƃ�89���ł��B������v���ɒ���11�����I�l������1�����I�l���Ĕ������L�т����Ƃ�67���ł��B

���ʂ́A����11�����̔������L�т��ɏI���܂����B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N5��18��08:50�ɓ��{�o�ώw�W�u�l����GDP����l�v�����\����܂��B���\��2017�N1-3�������̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

��\�̑O�ʂ́A�O��l�łȂ��O�����l��p���Ă��܂��B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

�y1. �w�W�T�v�z

GDP�ɂ��Ă̐����͕s�v���Ǝv���܂��B���{�̌o�ώw�W�͂قƂ�Ljבւɉe��������܂���B�����̎w�W���\������08:50�ŁA����������Ƃ���09:00�̓��؊�t���œ������������Ƃ��Ɍ�����A�ƌ����Ă��\���܂���B���������������Ƃ�GDP����l�ł���A�ł��B

GDP�f�t���[�^�́A����GDP������GDP�Ŋ���������GDP�f�t���[�^�ł��B�Ƃ����Ă��ǂ��킩��܂���ˁB�ȉ��ɐ������܂��B

���鍑�ł͒P��100�~�̐��i����邱�Ƃ��S�Ă̌o�ϊ����ŁA���̂��߂ɗA���ޗ��P��10�~��v���Ă���A�Ɖ��肵�܂��B�����āA���̔N�̐��Y����10�������Ƃ��܂��傤�B���̔N�̍������Y�z��100�~✕10��1000�~�ƂȂ�A�A�������10�~✕10��100�~��v�������ƂɂȂ�܂��B

���̂Ƃ��A����GDP�͐��Y�z�[�A�������900�~�ł��B

���ė��N�A�A�����ނ�2�{�ɍ������ĒP��20�~�ɂȂ����Ƃ��܂��B�ޗ�������������ɓ]�ł����Ƃ���̔����������Đ��Y����9�ɂȂ����Ƃ��܂��B���̂Ƃ��A�������Y�z�́o�i100�~�{�i20�~�[10�~�j�p✕9��990�~�ƂȂ�܂��B����ɗv�����A�������20�~✕9��180�~�ł��B

����āA����GDP�́i990�~�[180�~�j✕9��729�~�ƂȂ�܂��B

����GDP�́A�O�N����Ƃ���ƁA��N���i�ł̐��Y�z100�~✕9��900�~����ޗ���10�~✕9��90�~�������ċ��߂܂��B����āA900�~�[90�~��810�~������GDP�ł��B

GDP�f�t���[�^�́A����GDP÷����GDP�Ȃ̂ŁA���̏ꍇ�i729�~÷810�~�j✕100��90���ƂȂ�܂��B�����O�N�䁢10���̃f�t���ƌ����܂��B

�ł��ςł��ˁB

�����Ő���������ł͗A���ޗ�������i�]�ł��Ă���̂ŁA�����͂��̂Ƃ��オ���Ă���̂ł��B���̕����㏸��\���̂͏���ҕ����w���iCPI�j��Y�ҕ����w���iPPI�j�ł��B�����㏸��\��CPI��PPI�ƁA�f�t���[�^���\���f�t���́A���̂悤�ɋt�ɂȂ邱�Ƃ�����܂��B

�Ȃ�A�f�t���[�^�͉���\���Ă���̂ł��傤�B

�����Ɏc�������l�̑����������Ă���̂ł��B�܂�A�o�ϐ��������v���X�ł��A�����Ɏc�郂�m��T�[�r�X�����邱�Ƃ͂��蓾�܂��B�������オ���Ă�������������Ζ�肠��܂���B�����������Ƃ��f�t���[�^�͕\���Ă����ł��B�������茾���A�f�t���[�^�͖L�����������������������Ƃ������Ƃ�\���A�݂����Ȏw�W�ł��B

�f�t���[�^�͂킩��ɂ����w�W�ł��ˁB

�Ȃ��A���ꂾ���f�t���[�^�̐����ɋ�J�����̂ɁA�{���\���ɍł���������͔̂N�����Z�l�iGDP�O�N��j�Ȃ̂ł��B���̓_�͂��ԈႦ�Ȃ��悤�ɁB

�y2. ���o����z

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�16�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

���}�̔��\���ʂ͑O��l�ŁA����l�ł͂���܂���B

�i2-2. �ߋ������j

�ߋ��̒���1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�y3. ��^���́z

���܂蔽�����Ȃ��w�W�ł��̂Ŏ���āA�|�C���g�������ȉ��ɗ�L���Ă����܂��B

���������͂̌��ʁA����1�����ƒ���11�����̕�����v����64���ł��B�A���A������v���ɒ���11�������l������1�������l���Ĕ������L�т����Ƃ�89���ł��B������v���ɒ���11�����I�l������1�����I�l���Ĕ������L�т����Ƃ�67���ł��B

������v�����͂̌��ʁA���O1�����͒���1�����E����11�����Ƃ̕�����v�����e25���E17���ƂȂ��Ă��܂��B�܂�A����1�����E����11�����͒��O1�����Ƌt�����ɔ�������m����������ł��B

�w�W��v�����͂̌��ʁA���O1�����͎��O���قƂ̕�����v����75���ł��B���������A�c�O�Ȃ��獡��̎��O���ق̓v���X�}�C�i�X�[���ł��B����āA�Q�l�ɂȂ�܂���B

�܂��A���O10-1�����͎��ԍ��قƂ̕�����v����29���ł��B�O�ʂɑ����\���ʂ����O10-1�����Ƌt�����ɂȂ肪���ł��B���������A�c�O�Ȃ�����ԍ��قƒ���1�����E����11�����̕�����v���͊e36���E60���ƁA�|�W�V��������鐅���ɒB���Ă��܂���B

�y4. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

(1) ����1�����́A������v�����͂̌��ʁA���O1�����Ƃ̕�����v����25���ł��B�܂�A����1�����͒��O1�����Ƌt�����ɔ�������m����������ł��B

(2) ����11�����́A������v�����͂̌��ʁA���O1�����Ƃ̕�����v����17���ł��B����11�����͒��O1�����Ƌt�����ɔ�������m���������̂ł��B

�A���A���������͂̌��ʁA����1�����ƒ���11�����̕�����v����64���ł��B������v���ɒ���11�������l������1�������l���Ĕ������L�т����Ƃ�89���ł��B������v���ɒ���11�����I�l������1�����I�l���Ĕ������L�т����Ƃ�67���ł��B

����āA�nj��͒Z���Ԃ��ǂ��ł��傤�B

�ȏ�

2017�N5��18��08:50���\

�ȉ���2017�N5��19�ɒNjL���Ă��܂��B

�U. ���ʁE����

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑O����E�O�N��Ƃ��ɑO�ʁE�s��\�z��傫��������e�ł����B�ɂ��ւ�炸�A�����͒���1������������2pips�̗z���A����11�����͏㉺��5pips�̃q�Q�������l�I���ł����B

���e������ƁA���̐L�т͌l����{0.4���i�O���́{0���j���������Ă��܂��B���������A�ݔ������́{0.2���i�O���́{2.0���j�ƐL�т��啝�Ɍ����Ă��܂��B�����A���{��Ƃ̐ݔ�������1-3�����͎c�\�Z�����������A�N�x���v��ǂ����邽�߂�1-3�����̏o���}����X��������܂��B����āA�����ȍ~�ւ̈��e��������قNjC�ɂ���K�v�͂Ȃ��A�ƍl�����܂��B

�i5-2. ������ʁj

�c�O�Ȃ���A���̎��Ԃ͎���ł��܂���ł����B�܂��قƂ�ǔ������Ȃ������悤�Ȃ̂ō\���܂���B

�y6. ���͌��z

�i6-1. ���͌��j

�قƂ�ǔ������Ȃ��̂ŁA���O���͍͂s���Ă��܂���B

�i6-2. �V�i���I���j

����͂ł��Ȃ��������̂́A�V�i���I�������Ă����܂��B

(1) ���O���͂ł́A������v�����͂̌��ʁA����1�����ƒ��O1�����Ƃ̕�����v����25���ł��B�܂�A����1�����͒��O1�����Ƌt�����ɔ�������m���������A�Ƒ����Ă��܂����B

���ʂ́A���������ɔ������܂����B

(2) ���O���͂ł́A������v�����͂̌��ʁA����11�����ƒ��O1�����Ƃ̕�����v����17���ŁA����11�����͒��O1�����Ƌt�����ɔ�������m���������A�Ƒ����Ă��܂����B�A���A���������͂̌��ʂł́A����1�����ƒ���11�����̕�����v����64���ł��B������v���ɒ���11�������l������1�������l���Ĕ������L�т����Ƃ�89���ł��B������v���ɒ���11�����I�l������1�����I�l���Ĕ������L�т����Ƃ�67���ł��B

���ʂ́A����11�����̔������L�т��ɏI���܂����B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:06| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB