新規記事の投稿を行うことで、非表示にすることが可能です。

2018年08月29日

8月29日指標(事後検証済)

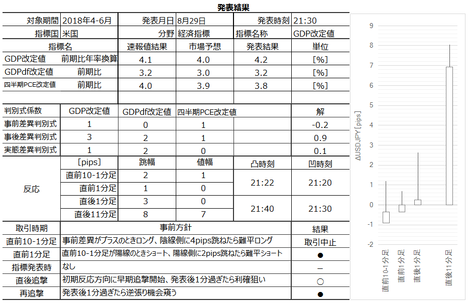

本日は21:30に4-6月期集計分米国GDP改定値が発表されます。

市場予想は、

前期比+4.0%(速報値+4.1%)

GDPデフレータ+3.0%(速報値+3.2%)

四半期PCE前期比+3.9%(速報値+4.0%)

で、事前差異判別式の解は△0.2です。

事前差異判別式の解と直前10-1分足の方向一致率が71%、事後差異判別式の解と直後1分足・直後11分足の方向一致率が各94%・83%です。これら数値を見る限り、一見、取引しやすく見える点が曲者です。

直後1分足と直後11分足の方向が一致したときは、直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしていたことが67%です。

けれどもご注意ください。直後1分足終値を超えて直後11分足終値が同じ方向に反応を伸ばしていたことは、たった17%しかありません。発表から1分過ぎて暫くしたら、直後1分足終値よりも少し値を戻しがちです。ここを狙うなら、欲張らないことが大事です。

詳細分析に興味があれば、こちらを事前に一読頂ければ幸いです。

以下は8月29日22:30頃に追記しています。

まず、分析検証です。

市場予想に反し、GDPは速報値を上回る+4.2%に達しました。

一方、PCEは速報値を下回って+3.8%となっていました。指標発表直後の一瞬、3pipsぐらい跳ね上がってから暫くほとんど反応しなかったのは、このPCEの速報値からの低下が原因と思われます。

最終的には、強いGDP値によって22時頃に111.40手前(指標発表後15pips程度)に達しました。

ともあれ、分析結果は1勝2敗でした。でも取引結果をご覧ください。

直前1分足こそ負けたものの、追撃と逆張りは成功しました。反応が小さく、指標発表後に一旦は戻りかけたことが幸いしました。

こういうラッキーな日もあります。

次回確定値の発表は9月27日です。この日は未明03:00に利上げ予想のFOMCを終えてのGDP確定値発表となります。

市場予想は、

前期比+4.0%(速報値+4.1%)

GDPデフレータ+3.0%(速報値+3.2%)

四半期PCE前期比+3.9%(速報値+4.0%)

で、事前差異判別式の解は△0.2です。

事前差異判別式の解と直前10-1分足の方向一致率が71%、事後差異判別式の解と直後1分足・直後11分足の方向一致率が各94%・83%です。これら数値を見る限り、一見、取引しやすく見える点が曲者です。

直後1分足と直後11分足の方向が一致したときは、直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしていたことが67%です。

けれどもご注意ください。直後1分足終値を超えて直後11分足終値が同じ方向に反応を伸ばしていたことは、たった17%しかありません。発表から1分過ぎて暫くしたら、直後1分足終値よりも少し値を戻しがちです。ここを狙うなら、欲張らないことが大事です。

詳細分析に興味があれば、こちらを事前に一読頂ければ幸いです。

以上

【事後検証】

以下は8月29日22:30頃に追記しています。

まず、分析検証です。

市場予想に反し、GDPは速報値を上回る+4.2%に達しました。

一方、PCEは速報値を下回って+3.8%となっていました。指標発表直後の一瞬、3pipsぐらい跳ね上がってから暫くほとんど反応しなかったのは、このPCEの速報値からの低下が原因と思われます。

最終的には、強いGDP値によって22時頃に111.40手前(指標発表後15pips程度)に達しました。

ともあれ、分析結果は1勝2敗でした。でも取引結果をご覧ください。

直前1分足こそ負けたものの、追撃と逆張りは成功しました。反応が小さく、指標発表後に一旦は戻りかけたことが幸いしました。

こういうラッキーな日もあります。

次回確定値の発表は9月27日です。この日は未明03:00に利上げ予想のFOMCを終えてのGDP確定値発表となります。

以上

タグ:米国GDP改定値

2018年08月28日

8月28日指標(事後検証済)

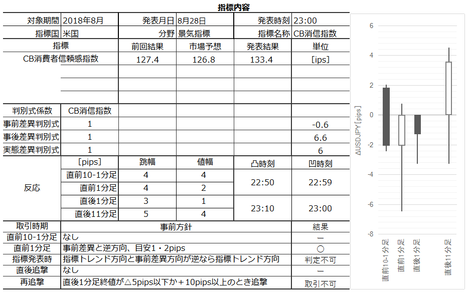

本日は23:00に8月集計分米国CB消費者信頼感指数が発表されます。

市場予想は126.8(前回127.4)で、事前差異は△0.6です(予想は27日21:00頃の値です)。

この指標は、先に発表されているUM消費者信頼感指数速報値と、ほぼ同じ調査時期でほぼ同じ調査内容です。けれども、指標結果と反応は、両指標で逆になりがちです。このことは合理的に説明できません。

指標結果に最も素直に反応しがちな直後1分足跳幅は過去平均で8pipsしかありません。但し、反応方向は事後差異に非常に素直だと言えます(期待的中率84%)。

取引にあたっては、次のことを頭に置いておいた方が良いでしょう。

事後差異がプラスなら陽線で反応しますが、マイナスなら△5以下とならない限り、陰線で反応するとは言えません。また、直後1分足終値が△5pips〜+10pipsの場合、反転リスクがあるため、追撃にも逆張りにも適していません。だから、初期反応を見てからの追撃は、直後1分足終値が△5pips以下か+10pips以上のときに限定した方が良い訳です。

こんな指標ですから、夜更かししてまで取引しないかも知れません。興味があれば、こちらを事前に一読頂ければ幸いです。

以下は8月29日06:30頃に追記しています。

まず、分析検証です。

ロイターに依れば、今回数値は「2000年10月以来約18年ぶりの高水準」だったそうです。 直近ピークの2018年2月集計分は130.8なので、それも大きく上回ったことになります。

先日発表されていたUM消費者信頼感指数速報値は、11か月ぶりの低い数値だったことと対照的な結果となりました。

大きく市場予想を外したものの、ロイターの予想参加者は55人と少なくありません。やはりUMの数値低下が影響したのでしょう。

次に取引結果です。

指標発表時刻を跨いだポジションはオーダーできませんでした。本指標でそのタイミングでの取引は、指標推移の上昇/下降基調が明確なときだけです。現状は、どちらかと言えば停滞気味なので、取引を見合わせました。

背景が黄色の取引はシナリオ外取引です。指標発表値が直近ピークを上回る大きな改善だったことを、発表から30秒ぐらいして確認できたので、追撃ポジションを取りました。ポジションは10分ほどで利確しましたが、チャートではその後10分ぐらいで更に反応を10pipsばかり伸ばしていたようです。

まぁ、そういうことは考えても仕方ありませんが。

本指標次回発表は9月25日です。

市場予想は126.8(前回127.4)で、事前差異は△0.6です(予想は27日21:00頃の値です)。

この指標は、先に発表されているUM消費者信頼感指数速報値と、ほぼ同じ調査時期でほぼ同じ調査内容です。けれども、指標結果と反応は、両指標で逆になりがちです。このことは合理的に説明できません。

指標結果に最も素直に反応しがちな直後1分足跳幅は過去平均で8pipsしかありません。但し、反応方向は事後差異に非常に素直だと言えます(期待的中率84%)。

取引にあたっては、次のことを頭に置いておいた方が良いでしょう。

事後差異がプラスなら陽線で反応しますが、マイナスなら△5以下とならない限り、陰線で反応するとは言えません。また、直後1分足終値が△5pips〜+10pipsの場合、反転リスクがあるため、追撃にも逆張りにも適していません。だから、初期反応を見てからの追撃は、直後1分足終値が△5pips以下か+10pips以上のときに限定した方が良い訳です。

こんな指標ですから、夜更かししてまで取引しないかも知れません。興味があれば、こちらを事前に一読頂ければ幸いです。

以上

【事後検証】

以下は8月29日06:30頃に追記しています。

まず、分析検証です。

ロイターに依れば、今回数値は「2000年10月以来約18年ぶりの高水準」だったそうです。 直近ピークの2018年2月集計分は130.8なので、それも大きく上回ったことになります。

先日発表されていたUM消費者信頼感指数速報値は、11か月ぶりの低い数値だったことと対照的な結果となりました。

大きく市場予想を外したものの、ロイターの予想参加者は55人と少なくありません。やはりUMの数値低下が影響したのでしょう。

次に取引結果です。

指標発表時刻を跨いだポジションはオーダーできませんでした。本指標でそのタイミングでの取引は、指標推移の上昇/下降基調が明確なときだけです。現状は、どちらかと言えば停滞気味なので、取引を見合わせました。

背景が黄色の取引はシナリオ外取引です。指標発表値が直近ピークを上回る大きな改善だったことを、発表から30秒ぐらいして確認できたので、追撃ポジションを取りました。ポジションは10分ほどで利確しましたが、チャートではその後10分ぐらいで更に反応を10pipsばかり伸ばしていたようです。

まぁ、そういうことは考えても仕方ありませんが。

本指標次回発表は9月25日です。

以上

タグ:CB消費者信頼感指数

2018年08月27日

8月27日指標(事後検証済)

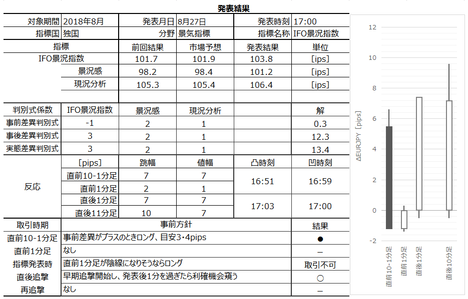

本日は17:00に独Ifo業況指数が発表されます。

市場予想は、24日夜の時点で、

景況指数101.9(前回101.7)

景況感98.5(前回98.2)

現況分析105.4(前回105.3)

となっていました。

事前差異判別式の解は+0.5です。

同指標は、このところ低下しており、そろそろ感から予想は少し改善になっているようです。

久しぶりの事後検証です。以下は8月27日20:30頃に追記しています。

上表は分析検証、下表は取引結果です。

ブルームバーグに依れば、今回は9か月ぶりの上昇だそうです。

市場予想は景況感が僅かに下方修正されていたようですが、結果は3項目いずれも市場予想を上回りました。

反応は過去平均よりやや小さく、これは1時間足チャートの転換線が基準線を下抜けかけていた交点付近に、直後11分足高値が迫っていたため、と推察します。もちろん、英国市場が休みだったことも大きいでしょう。

16:50頃は、数分前の直近ピークに届いていたので、跳ね返りを危惧してすぐにポジションをオーダーできませんでした。下がったところで予定通りロングをオーダーしたものの駄目でした。

発表時刻を跨いだポジションは、直前1分足が陽線になりかけていたので条件を満たさず、取引は中止しました。

指標発表直後は、約15秒ぐらい陽線になったり陰線になったり方向が定まりませんでした。それで早期追撃開始が発表から20秒後ぐらいになりました。

ともあれ、1枚✕2回の取引で約100円の収益です。

「あー、せこ」って嫁から言われたけど、指標発表前後の取引で高い勝率を維持することがどれほどのモノか、ちっともわからんヤツです。

本指標次回発表は9月24日です。

市場予想は、24日夜の時点で、

景況指数101.9(前回101.7)

景況感98.5(前回98.2)

現況分析105.4(前回105.3)

となっていました。

事前差異判別式の解は+0.5です。

同指標は、このところ低下しており、そろそろ感から予想は少し改善になっているようです。

以上

久しぶりの事後検証です。以下は8月27日20:30頃に追記しています。

上表は分析検証、下表は取引結果です。

ブルームバーグに依れば、今回は9か月ぶりの上昇だそうです。

市場予想は景況感が僅かに下方修正されていたようですが、結果は3項目いずれも市場予想を上回りました。

反応は過去平均よりやや小さく、これは1時間足チャートの転換線が基準線を下抜けかけていた交点付近に、直後11分足高値が迫っていたため、と推察します。もちろん、英国市場が休みだったことも大きいでしょう。

16:50頃は、数分前の直近ピークに届いていたので、跳ね返りを危惧してすぐにポジションをオーダーできませんでした。下がったところで予定通りロングをオーダーしたものの駄目でした。

発表時刻を跨いだポジションは、直前1分足が陽線になりかけていたので条件を満たさず、取引は中止しました。

指標発表直後は、約15秒ぐらい陽線になったり陰線になったり方向が定まりませんでした。それで早期追撃開始が発表から20秒後ぐらいになりました。

ともあれ、1枚✕2回の取引で約100円の収益です。

「あー、せこ」って嫁から言われたけど、指標発表前後の取引で高い勝率を維持することがどれほどのモノか、ちっともわからんヤツです。

本指標次回発表は9月24日です。

以上

2018年8月27日〜31日発表の主要経済指標の過去反応要点

2018年8月27日〜8月31日の主要経済指標の過去パターンを挙げておきます。論拠はリンク先に詳述し、ここでは結論だけを抜粋・紹介しています。

リンク先の詳細分析記事は、現在のチャート状況や政治・経済情勢なんて全く関係なく、その指標とその発表前後の反応の過去パターンを調べていることがポイントです。

過去パターンの的中率は70%強、そのパターンを利用した取引での成績はそれを少し上回りがちです。全ての取引前後の事前投稿と結果検証を繰り返した2017年の成績はこちらです。2018年になって、ひとつひとつの指標発表毎の分析や検証は止めたものの、2017年以降の指標発表前後の分析成績・取引成績がマイナスになった月は一度もありません。

前週から、分析結果の正否判定だけは個々の発表毎に再開しました。分析を当てることと取引で勝つことは同じではありませんが、分析を外したのに取引で勝てることは明らかに少ないので、それが分析の有効性を示しているのでしょう。

8月27日(月) 英国休日

8月28日(火)

8月29日(水)

8月30日(木)

8月31日(金)

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

リンク先の詳細分析記事は、現在のチャート状況や政治・経済情勢なんて全く関係なく、その指標とその発表前後の反応の過去パターンを調べていることがポイントです。

過去パターンの的中率は70%強、そのパターンを利用した取引での成績はそれを少し上回りがちです。全ての取引前後の事前投稿と結果検証を繰り返した2017年の成績はこちらです。2018年になって、ひとつひとつの指標発表毎の分析や検証は止めたものの、2017年以降の指標発表前後の分析成績・取引成績がマイナスになった月は一度もありません。

前週から、分析結果の正否判定だけは個々の発表毎に再開しました。分析を当てることと取引で勝つことは同じではありませんが、分析を外したのに取引で勝てることは明らかに少ないので、それが分析の有効性を示しているのでしょう。

8月27日(月) 英国休日

- 17:00 8月集計分Ifo企業景況感指数

本指標結果を予想するため、ZEW景況感調査との先行性・遅行性を論じた解説が散見されます。けれども、両指標は長期的な上昇・下降といった傾向が一致しているように見えても、単月毎の指標結果の良し悪しに相関がありません。

本指標は市場予想後追い型です。指標結果の推移が上昇基調/下降基調がはっきりしているときが取引のチャンスです。指標発表結果の市場予想との大小関係さえ読めれば、直後1分足は素直に反応しがちです。

8月28日(火)

- 23:00 8月集計分米国CB消費者信頼感指数

本指標発表に先立って発表されるUM速報値とは、ほぼ同じ調査時期でほぼ同じ調査内容にも関わらず、指標結果と反応は逆になりがちです。このことは合理的に説明できません。夜更かししても、どうせほとんど反応しない指標です。指標結果に最も素直に反応しがちな直後1分足跳幅は過去平均で8pipsしかありません。但し、反応方向は事後差異に非常に素直だと言えます(期待的中率84%)。

けれども、予め知っておいた方が良い例外があります。事後差異がプラスなら陽線で反応しますが、マイナスなら△5以下とならない限り、陰線で反応するとは言えません。また、直後1分足終値が△5pips〜+10pipsの場合、反転リスクがあるため、追撃にも逆張りにも適していません。だから、初期反応を見てからの追撃は、直後1分足終値が△5pips以下か+10pips以上のときに限定した方が良いでしょう。

8月29日(水)

- 21:30 4-6月期集計分米国GDP改定値

事前差異判別式の解と直前10-1分足の方向一致率が71%、事後差異判別式の解と直後1分足・直後11分足の方向一致率が各94%・83%です。これら数値を見る限り、一見、取引しやすく見える点が曲者です。

直後1分足と直後11分足の方向が一致しても、直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしていたことは67%に下がります。更に、直後1分足終値を超えて直後11分足終値が同じ方向に反応を伸ばしていたことは、何とたった17%です。発表から1分過ぎて暫くすると、少し戻しがちな点に注意しましょう。

8月30日(木)

- 21:30 7月集計分米国コアPCEデフレータ・個人消費

本指標に先立って同月集計分が発表されるCPIや小売売上高は、本指標の一部結果を示唆することがあります。がしかし、それら先行指標を参考にできる場合は限られています。

本指標は以前から安定して反応が小さい指標です。指標発表前こそPCEや個人所得の事前差異も影響しますが、指標発表後にはそれらへの関心は後回しで構いません。指標発表後はまず、CDの事後差異の有無に反応方向が影響を受けています。但し、CDは市場予想と発表結果がズレないことも多いため、その場合にPCEの事後差異に注目すれば良いのです。

8月31日(金)

- 18:00 8月集計分欧州HICP速報値

反応には珍しいクセが3つあります。

市場予想の精度が高く、反応が短時間で小さく、発表結果の市場予想に対する良し悪しに55%しか素直に反応していません。あまり取引に向かない指標です。

また、指標発表前10分間は、市場予想が前回改定値より改善していれば陰線、悪化していれば陽線で反応しがちです。逆ではありません。

そしてこの間に、直前10-1分足が15pips以上跳ねたことは、過去5回あります(頻度12%)。その5回のうち4回が、直前10-1分足と直後1分足の方向が一致しています(一致率80%)。けれども、慌てて追いかけてはいけません。その4回のうち3回の直後1分足は10pips以上の逆ヒゲがあります。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

2018年08月24日

2018年8月20日〜8月24日発表の経済指標分析の検証

繰り返し記している通り、指標発表前後の反応パターンは、高い確率で過去の分析結果通りになります。今週発表指標についても、その通りでした。

週初めに示した今週発表指標の過去反応要点を検証しておきます。今週は4つの指標を取り上げていました。分析に依るポジションオーダーの機会は、4回の指標発表で計8回でした。

分析の成績は8回の取引機会で6勝0敗、条件を満たさず取引不可が1回、同値終了に伴う判定不可が1回でした。但し、6勝しても反応が小さかったので、稼げたのはせいぜい10pips強でしょう。

反応が小さい時期に稼ぎが少ないことは仕方ありません。でも十分な勝率さえ維持できていれば、いずれ大きく反応する時期に大きく稼げるでしょう。

なお、分析を紹介しておいて申し訳ないのですが、私自身は今週の取引が出来ませんでした。だから、今週に限って後掲する成績表は、あくまで分析記事の成績表です。

分析を当てることと実際の取引で勝つことは別です。言い訳じゃありませんが、例えば2017年は全ての指標発表前後の取引を事前投稿・事後検証し、その結果はこちらに纏めています。そこで記した通り2017年は出来過ぎでした。

2018年になってからは、指標発表毎に都度の分析改訂や取引記録の開示を止めました。手間がかかり過ぎていたので、とても続けられませんでした。がしかし、今年も勝率70%は維持できており、年間収益はざっくり+35%ぐらいになっているようです。

繰り返しになりますが、2017年の取引記録を見て頂ければ判るように、例え分析が当たっても取引で勝てるとは限りません(その逆もありますが)。でも予め取引方針をそのときどきの気分と無関係な論拠で決めておいた方が勝ちやすいのです。予め狙いを絞って臨機応変の裁量を小さくしておくのです。気分が乗らないときや、今は過去パターンと違うだろう、というときは取引しなければ良いのです。

ともあれ、今週発表指標の詳細分析記事に記した取引方針の妥当性を、以下に検証しておきます。

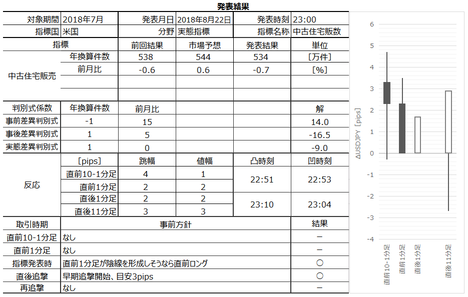

8月22日23:00 7月集計分米国中古住宅販売件数

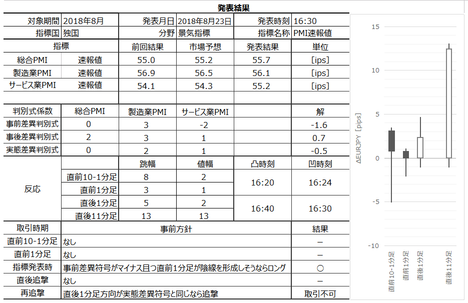

8月23日16:30 8月集計分独国PMI速報値

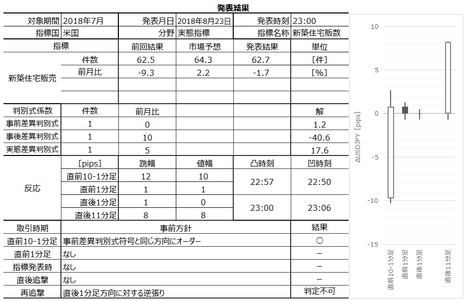

8月23日23:00 7月集計分米国新築住宅販売件数

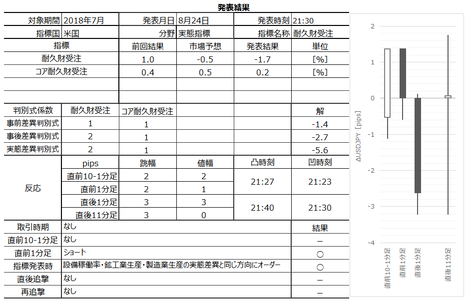

8月24日21:30 7月集計分米国耐久財受注

FXを始めたばかりだったり、暫くやってもちっとも勝てないという方に言います。

FXがいずれ上手になる日も来るでしょう。その日が来れば、チャートと政治・経済解説記事だけをもとに、だいたい勝てるようになるにせよ、問題はその日までをどうやって凌ぐかです。

その間を凌ぎつつ、原因と結果の対比を続けましょう。そして、その間もちょっとですが勝っておく、というのが大切です。原因と結果の対比という点では、経済指標発表時が最も適しています。何しろ、日程が決まっており、過去の結果を調べることができて、発表前後のプロの解説もたくさんあります。

過去のパターンのの分析によってプロの経験に見合うコツを代用して取引し、それが絶対的にでなく確率的にしか再現しないことを自身で会得して、リスクに見合う収益を狙うのです。

何か偉そうな話ですいません。

それにしても米国指標の今年の反応は小さくて困ります。

なお、本ブログの経済指標とその反応の分析では、そのときどきのチャート状況や経済情勢なんか一切考慮せず、過去のパターンにしか注目していないことがポイントです。プロみたいに上手に勝てなくても良いのです。プロの見解には対抗するのは論外にせよ、プロの言う通りに取引してもなぜか素人は負けてしまうのです。

週初めに示した今週発表指標の過去反応要点を検証しておきます。今週は4つの指標を取り上げていました。分析に依るポジションオーダーの機会は、4回の指標発表で計8回でした。

分析の成績は8回の取引機会で6勝0敗、条件を満たさず取引不可が1回、同値終了に伴う判定不可が1回でした。但し、6勝しても反応が小さかったので、稼げたのはせいぜい10pips強でしょう。

反応が小さい時期に稼ぎが少ないことは仕方ありません。でも十分な勝率さえ維持できていれば、いずれ大きく反応する時期に大きく稼げるでしょう。

なお、分析を紹介しておいて申し訳ないのですが、私自身は今週の取引が出来ませんでした。だから、今週に限って後掲する成績表は、あくまで分析記事の成績表です。

分析を当てることと実際の取引で勝つことは別です。言い訳じゃありませんが、例えば2017年は全ての指標発表前後の取引を事前投稿・事後検証し、その結果はこちらに纏めています。そこで記した通り2017年は出来過ぎでした。

2018年になってからは、指標発表毎に都度の分析改訂や取引記録の開示を止めました。手間がかかり過ぎていたので、とても続けられませんでした。がしかし、今年も勝率70%は維持できており、年間収益はざっくり+35%ぐらいになっているようです。

繰り返しになりますが、2017年の取引記録を見て頂ければ判るように、例え分析が当たっても取引で勝てるとは限りません(その逆もありますが)。でも予め取引方針をそのときどきの気分と無関係な論拠で決めておいた方が勝ちやすいのです。予め狙いを絞って臨機応変の裁量を小さくしておくのです。気分が乗らないときや、今は過去パターンと違うだろう、というときは取引しなければ良いのです。

ともあれ、今週発表指標の詳細分析記事に記した取引方針の妥当性を、以下に検証しておきます。

8月22日23:00 7月集計分米国中古住宅販売件数

8月23日16:30 8月集計分独国PMI速報値

8月23日23:00 7月集計分米国新築住宅販売件数

8月24日21:30 7月集計分米国耐久財受注

FXを始めたばかりだったり、暫くやってもちっとも勝てないという方に言います。

FXがいずれ上手になる日も来るでしょう。その日が来れば、チャートと政治・経済解説記事だけをもとに、だいたい勝てるようになるにせよ、問題はその日までをどうやって凌ぐかです。

その間を凌ぎつつ、原因と結果の対比を続けましょう。そして、その間もちょっとですが勝っておく、というのが大切です。原因と結果の対比という点では、経済指標発表時が最も適しています。何しろ、日程が決まっており、過去の結果を調べることができて、発表前後のプロの解説もたくさんあります。

過去のパターンのの分析によってプロの経験に見合うコツを代用して取引し、それが絶対的にでなく確率的にしか再現しないことを自身で会得して、リスクに見合う収益を狙うのです。

何か偉そうな話ですいません。

それにしても米国指標の今年の反応は小さくて困ります。

以上

おまけ

なお、本ブログの経済指標とその反応の分析では、そのときどきのチャート状況や経済情勢なんか一切考慮せず、過去のパターンにしか注目していないことがポイントです。プロみたいに上手に勝てなくても良いのです。プロの見解には対抗するのは論外にせよ、プロの言う通りに取引してもなぜか素人は負けてしまうのです。

- チャート状況や政治・経済情勢の分析に捉われないこと(プロみたいに取引しても負けるから、プロさえ事前分析は外すことが多いから)

- プロに対抗せず、ただ言う通りにもしないこと(素人は臨機応変に劣るから)

- 素人でも自力分析できること(同様の過去事例が豊富で、それが定量化できること)

以上

8月24日指標

昨日の独PMIは、製造業が悪化したものの、サービス業と総合値が前回・予想を上回りました。事前差異判別式がマイナスで事後差異判別式がプラスの通り、EURJPYの指標発表前は陰線、発表後は陽線となりました。

米新築住宅販売件数は、かなり大きく予想を下回ったにも関わらず、発表直後1分間は動かず、その後の10分が陽線側に反応を伸ばしました。一昨日の中古住宅販売件数と同様に、金利上昇の影響がまだ予想に反映されていないのかも知れません。

本日は21:30に耐久財受注の発表です。

本指標の解説には、前月比よりもコア前月比に注目すべき、というものが散見されます。けれども、2015年以降に限れば、指標発表直後の反応方向への影響力は、僅かに前月比の方が大きくなっています。

前月比が△3%以下と+3%以上だった翌月に、そして、コア前月比が△0.5%以下と+0.9%以上だった翌月に、反動が起きています。けれども、本指標の市場予想はこの反動を見こしているため、残念ながらその反動がポジション方向の論拠になりません。論拠とすべきではありません。

詳細分析はこちらです。

米新築住宅販売件数は、かなり大きく予想を下回ったにも関わらず、発表直後1分間は動かず、その後の10分が陽線側に反応を伸ばしました。一昨日の中古住宅販売件数と同様に、金利上昇の影響がまだ予想に反映されていないのかも知れません。

本日は21:30に耐久財受注の発表です。

本指標の解説には、前月比よりもコア前月比に注目すべき、というものが散見されます。けれども、2015年以降に限れば、指標発表直後の反応方向への影響力は、僅かに前月比の方が大きくなっています。

前月比が△3%以下と+3%以上だった翌月に、そして、コア前月比が△0.5%以下と+0.9%以上だった翌月に、反動が起きています。けれども、本指標の市場予想はこの反動を見こしているため、残念ながらその反動がポジション方向の論拠になりません。論拠とすべきではありません。

詳細分析はこちらです。

以上

タグ:耐久財受注

2018年08月23日

8月23日指標

昨夜の中古住宅販売件数は、事後差異がマイナスだったにも関わらず、直後1分足は小さな陽線で反応しました。但し、その後3分間は陰線側に振れ、それからヒゲを残して陽線側に転じたようです。ともあれ、たった数pipsの話ですから、やはり本指標への市場の関心は低いように思われます。

今回の指標結果は約2年半ぶりの低い水準でした。

本日は、16:30に独PMI速報値、23:00に米新築住宅販売件数が発表されます。

PMIの現時点での市場予想は、総合が55.2、製造業が56.5、サービス業が54.3で、事前差異は△1.6となっています。

指標発表直後の反応方向への影響力は製造業PMIが最も強く、その前月改定値は56.9でした。

指標発表後の反応程度は直後1分足の過去平均跳幅が10pipsです。但し、過去全体の63%は平均以下しか反応しません。最近の傾向は、事後差異や実態差異が大きくなっており、その結果、反応程度も以前よりも大きくなっています。

本指標の詳細分析はこちらです。

新築住宅販売件数の現時点での市場予想は、販売件数が64.3万件、前月比が+2.2%、事前差異は+1.2となっています。+2.2%という数字が高すぎるので、予想が修正されるかも知れません。

本指標が中古住宅販売件数に1・2か月先行するという話や、家具などの耐久財消費に繋がるという話は、FX取引上の意味がありません。

ただ、昨夜の中古住宅販売件数の結果を見ると、低価格帯住宅の販売数がかなり落ち込んでいます。これが金利上昇によるものならば、新築住宅販売も同様となる可能性が高いと思われます。低価格帯の方が數が多いのです。

指標結果の市場予想に対する良し悪しは、指標発表直後の反応方向と相関があるものの、その差は反応程度と相関がありません。過去の直後1分足跳幅は約90%が10pips未満に留まっています。しかも、指標発表から1分後と11分後を比較すると、反応を一方向に伸ばし続けていたことは31%しかありません。

本指標の詳細分析はこちらです。

今回の指標結果は約2年半ぶりの低い水準でした。

本日は、16:30に独PMI速報値、23:00に米新築住宅販売件数が発表されます。

PMIの現時点での市場予想は、総合が55.2、製造業が56.5、サービス業が54.3で、事前差異は△1.6となっています。

指標発表直後の反応方向への影響力は製造業PMIが最も強く、その前月改定値は56.9でした。

指標発表後の反応程度は直後1分足の過去平均跳幅が10pipsです。但し、過去全体の63%は平均以下しか反応しません。最近の傾向は、事後差異や実態差異が大きくなっており、その結果、反応程度も以前よりも大きくなっています。

本指標の詳細分析はこちらです。

新築住宅販売件数の現時点での市場予想は、販売件数が64.3万件、前月比が+2.2%、事前差異は+1.2となっています。+2.2%という数字が高すぎるので、予想が修正されるかも知れません。

本指標が中古住宅販売件数に1・2か月先行するという話や、家具などの耐久財消費に繋がるという話は、FX取引上の意味がありません。

ただ、昨夜の中古住宅販売件数の結果を見ると、低価格帯住宅の販売数がかなり落ち込んでいます。これが金利上昇によるものならば、新築住宅販売も同様となる可能性が高いと思われます。低価格帯の方が數が多いのです。

指標結果の市場予想に対する良し悪しは、指標発表直後の反応方向と相関があるものの、その差は反応程度と相関がありません。過去の直後1分足跳幅は約90%が10pips未満に留まっています。しかも、指標発表から1分後と11分後を比較すると、反応を一方向に伸ばし続けていたことは31%しかありません。

本指標の詳細分析はこちらです。

以上

2018年08月22日

2018年08月20日

2018年8月20日〜8月24日の主要経済指標の過去反応要点

2018年8月20日〜8月24日の主要経済指標の過去反応パターンを挙げておきます。

ここでは、いずれも現在の経済状況なんて関係なく、そのパターンを論じています。論拠はリンク先に詳述しているので、そちらもご参照ください。

8月20日(月)

注目指標無し

8月21日(火)

8月22日(水)

8月23日(木)

8月24日(金)

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

ここでは、いずれも現在の経済状況なんて関係なく、そのパターンを論じています。論拠はリンク先に詳述しているので、そちらもご参照ください。

8月20日(月)

注目指標無し

8月21日(火)

- 10:30 豪州(RBA)金融政策会合議事要旨公表

8月22日(水)

- 23:00 7月集計分米国中古住宅販売件数

本指標が新築住宅販売件数集計から1・2か月遅行している、という話は有名なものの、そんな現象は起きていません。そんなことより、2017年6月以降ほとんど反応しなくなっています。おそらく、好景気による慢性的な中古住宅の供給不足によって、多少の需要増減があっても市場が本指標の多少の変化に意味を見出せなくなりつつあるため、と推察されます。

8月23日(木)

- 03:00 FOMC議事要旨公表

- 16:30 8月集計分独国PMI速報値

指標発表直後の反応方向への影響力は、製造業PMIが最も強いようです。

指標発表後の反応程度は直後1分足の過去平均跳幅が10pipsと、平均的な反応程度です。但し、過去全体の63%は平均以下しか反応しません。最近の傾向は、事後差異や実態差異が大きくなっており、その結果、反応程度も以前よりも大きくなっています。 - 23:00 7月集計分米国新築住宅販売件数

本指標が中古住宅販売件数に1・2か月先行するという話や、家具などの耐久財消費に繋がるという話は、FX取引上の意味がありません。後者については、新築住宅契約から家具購入に至る時差が大きすぎて、その影響を見分けることなどできません。

指標結果の市場予想に対する良し悪しは、指標発表直後の反応方向と相関があるものの、その差は反応程度と相関がありません。過去の直後1分足跳幅は約90%が10pips未満に留まっています。しかも、指標発表から1分後と11分後を比較すると、反応を一方向に伸ばし続けていたことは31%しかありません。

8月24日(金)

- 21:30 7月集計分米国耐久財受注

前月比よりもコア前月比に注目すべき、という指標解説が散見されます。けれども、2015年以降に限れば、指標発表直後の反応方向への影響力は、僅かに前月比の方が大きくなっています。

前月比が△3%以下と+3%以上だった翌月に、そして、コア前月比が△0.5%以下と+0.9%以上だった翌月に、反動が起きています。けれども、本指標の市場予想はこの反動を見こしているため、残念ながらその反動がポジション方向の論拠になりません。論拠とすべきではありません。 - 23:00 FRB議長講演

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

2018年08月13日

2018年8月13日〜8月17日の主要経済指標の過去反応要点

2018年8月13日〜8月17日の主要経済指標の過去反応パターンを挙げておきます。

ここでは、いずれも現在の経済状況なんて関係なく、そのパターンを論じています。論拠はリンク先に詳述しているので、そちらもご参照ください。

8月13日(月)

注目指標無し

8月14日(火)

8月15日(水)

8月16日(木)

8月17日(金)

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

ここでは、いずれも現在の経済状況なんて関係なく、そのパターンを論じています。論拠はリンク先に詳述しているので、そちらもご参照ください。

8月13日(月)

注目指標無し

8月14日(火)

- 15:00 4-6月期独国GDP速報値・7月集計分独国CPI改定値

CPIは改定値のため、事前の注目はGDPに偏ると思われます。

GDPは、発表結果が市場予想とズレたときの直後1分足の反応方向への影響が(前期比>前年比)の関係となります。その影響力は前期比が前年比の1.5倍です。但し、指標結果の良し悪しと直後1分足の反応は、方向一致率が65%とあまり高くありません。反応は小さいものの、いくつかの傾向に従えば取引しやすい指標です。 - 17:30 6月・7月集計分英国雇用統計

市場予想と発表結果の関係は、平均所得と申請件数が市場予想後追い型、失業率が市場予想先行型。英国雇用状況に詳しくなくても結果を予想しやすい点で、おもしろい指標だと言えます。指標発表直後の反応方向への影響力は、平均所得の事後差異>失業率の事後差異>申請件数の事後差異、です。指標発表前から他の平均的な指標の発表直後並みに反応するので、注意が必要です。 - 18:00 4-6月期欧州GDP改定値・8月集計分独国ZEW景況感調査

ともに、あまり影響力が大きい指標ではないため、わかりません。

GDP改定値は速報値から改定されることがあまりないことを踏まえると、指標発表前はZEW予想中心、指標発表後にGDPが改定されたらそちら中心(改定されなければZEW中心)と捉えておけば良いでしょう。 - 21:30 7月集計分米国輸入物価指数

米国輸入物価指数は、今回のように単独で発表されることが年に4・5回しかありません。過去に、小売売上高指数・Phil連銀製造業景気指数・住宅着工件数・週次失業保険新鮮件数のいずれかと同時発表されたときは、それら指標結果に反応しました。本指標は結果がどうあれチャートに影響しない指標だと言えます。

8月15日(水)

- 17:30 7月集計分英国物価統計

大きく反応しがちなので注意が必要です。

指標発表後の反応方向は、CPI前月比>CPI前年比、の順に、市場予想との差異の大きさと方向の影響を受けます。RPIやPPIは、CPIが市場予想通りだったときしか反応方向に影響しません。指標発表前から大きく反応しがちで、指標発表直後は以前から安定して反応が大きい指標です。指標発表直後に16pips以下しか跳ねなかったことは7%しかありません。また、全体の半分近く48%が31pips以上跳ねています。 - 21:30 7月集計分米国小売売上高

本指標は「反動」が起きる指標です。がしかし、取引方針はそのことを別の面から捉えておく必要があります。前月比が+1以上か△0.5以下だった翌月は、市場予想ほどの反動が起きなかったことが80%あります。そして、コア前月比が+0.7以上か△0.7以下だった翌月は、市場予想を超えて反動が起きたことが80%あります。これらのことが矛盾している月の発表では、コア前月比>前月比、の順に反応方向が影響を受けることを参考にすれば良いでしょう。

直後1分足跳幅の過去平均は22pipsと、一見、大きく反応する指標です。また、過去にCPIと同時発表されたことも多く、資料に依っては過去の反応程度が大きめなっているものが散見されます。けれども、平均値を超えて反応したことは、ざっくり3回に1回しかありません。大きく反応することがある指標で、それほどでもなければ利確の機会を逸しかねません。そこに注意が必要です。 - 22:15 7月集計分米国設備稼働率・鉱工業生産・製造業生産

WTI原油先物価格と設備稼働率の上下動は、単月毎に見る限り相関がありません。

鉱工業生産は前月が+0.7%以上だったか△0.7%以下だったとき、製造業生産は前月が+0.6%以上だったか△0.4%以下だったとき、前月の反動を起こして市場予想をオーバーシュート/アンダーシュートしがちです。

直前1分足と直後1分足の方向一致率が33%しかない点を拠りどころに、指標発表発表直後の跳ねで3pips程度狙うしかありません。指標発表前後に大きく動いているときは、本指標とは無関係の原因です。

8月16日(木)

- 10:30 7月集計分豪州雇用統計

失業率と労働参加率は市場予想後追い型です。

そして新規雇用者数は、市場予想を発表結果が上回ったときの方が、回数も差異も大きくなりがちです。つまり、市場予想と発表結果の差異の程度に応じて素直に反応すると仮定すれば、ロングで勝負し続ければ利益を残せることになります(仮定は検証されていません)。

注意すべき点は、指標発表直後に10pips以上の逆ヒゲを形成することがときどきあります(騙しが発生します)。また、反応方向は、事後差異がプラスだったときこそ陽線での反応を期待できるものの、マイナスだった場合は大きくマイナスとならない限り、どちらに反応するかわかりません。

指標発表時刻を跨いだ取引が難しい指標です。 - 17:30 7月集計分英国小売売上高指数

大きく反応しがちな指標で、指標発表前からかなり動きます。

小売売上高にせよコア小売売上高にせよ、市場予想の上下動が発表結果の上下動に比べて小さい、という特徴があります。こうした特徴のある指標では、前月の反動が市場予想をオーバーシュート(アンダーシュート)しやすくなります。

市場予想が前回結果よりも改善もしくは同値なのに、直前10-1分足が陰線ならば、発表結果は市場予想を上回る可能性が高く、逆に、市場予想が前回結果よりも悪化もしくは同値なのに、直前10-1分足が陽線ならば、発表結果は市場予想を下回る可能性が高くなっています。 - 21:30 8月集計分米国Phil連銀製造業景気指数

本指標に先立って発表されることが多いNY連銀指数の結果が前月より改善/悪化していても、そんなことは本指標での取引の参考にはなりません。本指標自体が市場予想後追い型のため、そのことをアテにした方が良いでしょう。指標推移が上昇基調/下降基調のときは、発表結果が市場予想を上回り/下回りがちです。指標推移が上昇基調とも下降基調とも言えない停滞気味のときは、前々回結果に比べて前回結果が上昇/下降しているとき、今回の市場予想が前回結果を上回っている/下回っているなら、今回の発表結果は市場予想を下回り/上回りがちです。この期待的中率は78%です。

8月17日(金)

- 23:00 8月集計分米国UM消費者信頼感指数速報値

本指標の特徴は、市場予想後追い型であることと、なぜか前月集計分のISM非製造業景況指数との方向不一致となることが異常に多いことです。また、本指標自体のチャートへの影響は小さく、週足が200pipsを超えていたら、指標発表後に週足を削るように動き始めることも多いようです。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上