2018�N01��14��

4-2-1.(c1) �č��i�C�w�W�uNY�A����ƌi�C�w���v���\�O���USDJPY�������́i2018�N�Łj

�č��i�C�w�W�uNY�i�j���[���[�N�j�A����ƌi�C�w���v�̎w�W���\�O��̔������͂ɂ͑����l�݂̂�p���܂��B

���̕��͂̒����͈͂́A2015�N1���W�v���`2017�N12���W�v���i���N12�����\���j��36�ł��B

NY�A��NJ���NY�B�����Ɩ�200�Ђ̌o�c�҂̌i�����ƌ�����w���������w�W�ł��B

��̓I���e�́A�d�����i�E�̔����i�E�V�K�E�o�ׁE���גx���E�ɐ����E�c�E�ٗp�Ґ��E�T���ϏA�Ǝ��ԂȂǂ�11���ڂ��A1�����O�Ɣ�r�����u����v��6������́u���ҁv���A�u�ǂ��v�u�����v�u�����v����I�����Ďw�����������̂ł��B

�č��̎�v�����ƌi�C�w���ɂ́ANY�A����ƌi�C�w���APhil�i�t�B���f���t�B�A�j�A����ƌi�C�w���ARVA�i���b�`�����h�j�A����ƌi�C�w���AISM�����ƌi���w��������܂��B

�e�w���̉ߋ�3�N�Ԃ̒���1���������ƒ���11�����l�����r����ƁANY�A��w����ISM�w����Phil�A��w����RVA�A��w���ƂȂ�܂��B

������Ǝv�������������Ǝv���܂��B

�ŋ߂�NY�A��w���ւ̔�����ISM�w���ɕC�G���Ă���̂ł��B�ނ��A�č������ƌi�C�w���͌X�̎w���ւ̔����͑傫������܂���B4��̔��\�̍��v��30�`50pips���˂�Ǝv���Ă����Ηǂ��̂ł��B

�����āu������Ǝv�������������̂ł́v�Ə������̂́A�����̎w�W����ŁuNY�A��w���ŗl�q�����āAPhil�A��w���ł�����m�F���AISM�w�����}����v�Ɨǂ��|���L����Ă��邩��ł��B���̘b�ł́AISM�w�����ł��d�v������ANY�A��w�����ł��y���Ă���悤�ɂ��ǂ߂邩��ł��B

�ڍׂ�ISM�����ƌi���w���̍e�ŋL�����悤�ɁA���̊W�͂��������A�e�ɂȂ�܂��iNY�A��w����Phil�A��w���̎��ԍ��ق�������v�����W�v���́AISM�w���̎��ԍ��ق������ƕ�����v����82���ɂ��Ȃ�j�B

���̊W�����������A�e�ɂȂ邩��AISM�w���ւ̔������������Ȃ�A�Ƃ��������ł��B

������傫������͎̂w�W���\���Ɍ��炸�A�@ �\�z�ΏۊO�̈ӊO����V���Ȕ��f��̔����A�A �V���ɔ��������������A����܂ł̑����̗\�z�i�s��\�z�j�Ƃǂꂾ�����ق����邩�i���㍷�ق̕����Ƒ傫���j�A�B �V���ɔ������������i���\���ʁj���A�O��̓��l���\���̌��ʂƂǂꂾ�����ق����邩�i���ԍ��ق̕����Ƒ傫���j�A�ł��B

�o����̘b�Œ�ʓI�����o�Ă��Ȃ��b�ŋ��k�Ȃ���i�����Ȓ�`��������߂ɒ�ʉ��ł��Ȃ��j�A�w�W���\�Ɍ��炸�����Ɋ�^����̂́A�@���A���B�A�̏��ł��B

�@�ƇA�B�̈Ⴂ�́A����̈Ⴂ�ⓖ�ǐV���j�̔����̗L���ł��B�Ⴆ�A�������N�ł͓���́u�َ����v�ɘa�A�ł��B����܂łƈႤ����⍡��̎�����j���V���Ɏ����ꂽ���Ƃ��ӊO�����̔����ł��B

�A�ƇB�̈Ⴂ�́A��ቻ�E��^�����ꂽ�w�W���\�ⓖ�ǃR�����g���\���A�s��\�z���e�Ⓖ�߉ߋ����e�Ƃǂꂾ���Ⴄ���ł��B

NY�A��w����Phil�A��w���̌��ʂ��������Ă���ISM�w�������\�����̂ŁAISM�w���ɂ͂��Ƃ��ƇB�����҂���Ă��܂��B�O�q�́uNY�A��w���ŗl�q�����āAPhil�A��w���ł�����m�F���AISM�w�����}����v�Ƃ����b�͗ǂ��m���Ă���̂ŁA��̇@�����҂���Ă��܂��iNY�A��w����Phil�A��w���̎��ԍ��ق���v���Ă���ɂ��ւ�炸�AISM�w���̎��ԍ��ق�����ƈ�v���Ȃ��A�Ƃ����ӊO���ւ̊��ҁj�B

�Ƃ�����A�������Ă悭�l���Ă݂�ƁANY�A��w���͒����Ώۊ�Ƃ����Ȃ��債�����Ƃ̂Ȃ��w�W�̊��ɔ������傫���A�ƌ������ł��B�����������Ȃ��Ď����̎��v�Ɍ��ѕt���Ȃ����������b�������A�{�w�W�ő�̓����ƌ�����ł��傤�B

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�w�W���ʂɍł��f���ɔ����������Ȓ���1���������́A�ߋ����ς�14pips�ł��B���ς�2�{���Ē��˂����Ƃ�14���������A���ς�1/2�ȉ������������Ȃ��������Ƃ�31������A����������w�W�ł��B

���ɁA����3�N�Ԃ̔������ϒl�̐��ڂ����}�Ɏ����܂��B

����̔��\�Œ���1����������������ɁA�ߋ�3�N�Ԃ̔����͔N���Ƃɕ��ς���ƈ��肵�Ă��邱�Ƃ��킩��܂��B

�����āA����1�����l���ƒ���11�����l���̕��z���m�F���Ă����܂��B

����1�����l���i���j�ɑ��钼��11�����l���i���j�́A��A���i�Ԑ��j�̌X����1.11�ƂȂ��Ă���A���ϓI�ɂ͔������L�т�w�W�A�ƌ����܂��B

�����āA�Ίp���i�����j�㉺�̃h�b�g���z�����Ă��A������u��������ǂ��v�ׂ�臒l�i���������j���A����1�������z���������Ƃ���20pips���t�߂ɂ���悤�ł��B

���͂ɂ́A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

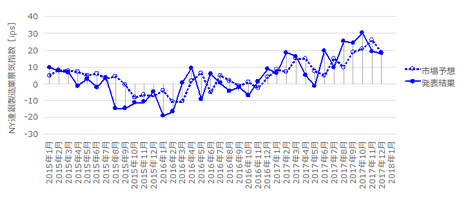

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�{�w�W���\�l�͑O�����̏W�v�f�[�^�ł��B�O���t�����͏W�v����ƂȂ��Ă��܂��B�f�[�^�͏W�v����Ő������Ă����Ȃ��ƁA���̓����W�v�̎w�W�i�Ⴆ��Philr�A����ƌi�C�w����ISM�����ƌi���w���j�ƑΔ䂷��̂��s�ւɂȂ邩��ł��B

�O���t���ڂ́A2016�N1���W�v�����{�g���ɏ㏸��������Ă��܂��B

���̌X����ISM�w���ƈ�v���APhil�A��w���Ƃ͏����l�q���قȂ�܂��BPhil�A��w���݂̂́A2017�N�㔼������㉺�̕ϓ����傫���AISM�w���Ƃ̑��ւ�����Ă���悤�Ɏv���܂��B

������ANY�A��w���ւ̔�����Phil�A��w���ւ̔������傫���A�Ƃ�����ł͂���܂���B�������x���ANY�A��w����ISM�A��w����Phil�A��w���A�ƂȂ��Ă���̂�2017�N�㔼�ɂȂ��Ďn�܂����b�ł͂Ȃ�����ł��B

�w�W��v�������́A�e���قƔ��������̈�v���ׂĂ��܂��B

�s��\�z�͑O�ʂ�荂���Ȃ肪���i69���j�A���\���ʂ͎s��\�z���Ⴍ�Ȃ肪���i61���j�ł��B����ǂ��A���ԍ��ق̓v���X�����}�C�i�X����50���ł��B

�����2016�N����{�w�W���㏸�����������ł͂���܂���B�㏸��̂Ƃ���艺�~��̂Ƃ��̕����s��\�z�͍��߂ɂȂ肪���ł��B������A2016�N�ȍ~�͏㏸��Ȃ̂ɁA���ԍ��ق̕����ɕ肪�Ȃ����Ƃ̕����ʔ����ł��ˁB���ԍ��ق̃v���X�̂Ƃ��ɍ��ق��傫���A�}�C�i�X�̂Ƃ��ɍ��ق��������Ȃ��ƁA�㏸��͈ێ��ł��܂���B

���㍷�قƒ���1�����̕�����v����71���A���ԍ��قƒ���11�����̕�����v����69���A�ƂȂ��Ă��܂��B����A���O���قƒ��O10-1�����Ⓖ�O1�����Ƃ͕�����v����40�������ł��B

�w�W���\�O�͎��O���قƋt�����ɔ����������A�w�W���\��͎��㍷�ق���ԍ��قƏ������ɔ����������ł��B��҂͓�����O�ł����A�O�҂͈ӊO�ł��ˁB

������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

���O1�����̉A������80���ƁA���Ȃ�肪����܂��B����1�����ƒ���11�����͂��z�����������Ƃ������悤�ł����A����͒����Ώۊ��Ԃ�2/3���㏸����������Ƃ���A���R�ȕ肾�ƌ�����ł��傤�B

���O10-1�����ƒ��O1�����̕�����v����30���i�s��v��70���j�ŁA���҂͋t�����ɔ����������ł��B�����āA���O1�����͒���11�����Ƃ̕�����v����30���i�s��v��70���j�ƂȂ��Ă��܂��B

�{�w�W�ł͒��O1�����̕��������ƂȂ邱�Ƃ������悤�ł��B

�����������ł́A�ߋ����\��ɔ�����L�������ۂ��ׂĂ��܂��B

����1�����ƒ���11�����Ƃ̕�����v����72���ł��B����72���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�77���ł��B

�w�W���\��̔������b���L�ё�����̂�����A�w�W���\��ɔ����������m�F�����瑁���nj��J�n�ł��B�����āA�w�W���\����1�����o�߂��Ă��A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�65������܂��B���̐����Ȃ瑁���nj��J�n�œ����|�W�V�������A��r�I���߂Ɏ����Ă��ǂ������m��܂���B

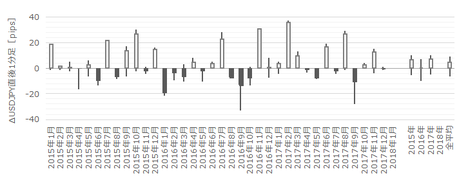

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����̉ߋ����ϒ�����6pips�A���l����5pips�ł��B�l�������ɑ���t�q�Q��5pips�ȏ�ƂȂ������Ƃ�3������܂���i�p�x8���j�B

���O10-1������10pips�ȏ㒵�˂����Ƃ͉ߋ�5��܂��i�p�x14���j�B

����5��̒���1���������͕���16pips�ŁA����1���������̉ߋ��S���ρi14pips�j�Ƃقړ����ł��B�Ō���ƁA5��̂���3���ς��Ē��˂Ă���A2��͕��ψȉ��������˂Ă��܂���B�܂��A����5��̒��O10-1�����̒l������������1�����̒l�������ƈ�v�������Ƃ�2��i��v��40���j�ł��B

����āA���O10-1�������傫�����˂Ă��A���ꂪ�w�W���\����1�����̔������x�┽���������������Ă����ł͂���܂���B������A�Q�ĂĒނ��Ȃ��悤�ɂ��܂��傤�B

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

������v�����͂̍��ŏq�ׂ��悤�ɉA�������������Ƃ͈�ڗđR�Ȃ���A�ŋ߂Ɍ����Ă͂͂����Ƃ������܂���B

���O1����������10pips�ȏゾ�������Ƃ͉ߋ�1������܂���i�p�x3���j�B

����1��̒���1����������6pips�ŁA���̂Ƃ��͒���1���������O1�����Ƌt�����ɔ������Ă��܂��B���Ⴊ���Ȃ����ĎQ�l�ɂȂ�܂���ˁB

���O1�����̉ߋ����ϒ�����4pips�A���l����3pips�ł��B�A���������Ƃ��ɂ́A�z������1�E2pips�̋t�q�Q���`�����邱�Ƃ��������Ƃ����Ď��܂��B

�����炱�̊��ԂɎ������Ȃ�A�z������2pips���˂���A�V���[�g�ŋt����ł��B����ŔN�Ԃ�ʂ��ď��Ă����ł��B���m�E���̖ڈ���2�E3pips�Ƃ��Ă����Ηǂ��ł��傤�B�z�����ɒ��˂Ȃ���A������~�߂�Ηǂ��̂ł��B

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

�܂��͋t�q�Q���`���������Ƃ��قƂ�ǂȂ��A���������܂߂Ă��傫�ȃq�Q���`�����邱�Ƃ����Ȃ����Ƃɒ��ڂ��܂��傤�B���ϓI�ȃq�Q�̒����i1�[�l���^�������߂�䗦�j�͒����ɑ���30�������ƂȂ��Ă��܂��B

����͔��������ɖ��������Ȃ��A�w�W���ʂ̗ǂ������ɑ��锽���������Ԃ�1�����Ă��邽�߁A�Ɖ��߂ł��܂��B

���̂��߁A�{�w�W�̑����ׂ̍��Ȕ��\���ڂȂ�Ė������āA�傽��w�����������Ă����Ηǂ����Ƃ��킩��܂��B���㍷�قƒ���1�����Ƃ̕�����v���́A������v�����͂ŋL�����悤��71������̂ł��B

�Ō�ɁA����11�����̎n�l����[�\�N�������}�Ɏ����܂��B

���������͂̌��ʁA�I�ɂ͒���1�����I�l���Ē���11�����I�l��������L�������Ƃ́A50�������ƂȂ��Ă��܂��B�O�q�̒ʂ�A�w�W���\����1�����߂����痘�m�̋@����M���ׂ��ł��B

��O�́A����1�������z���ɒ���20pips�����Ƃ������ł��B

����11����������20pips�������Ƃ͉ߋ�15��܂��i�p�x42���j�B���̂����z�����������Ƃ�6��ł��B

����6��͒���1�������قƂ�Ǐ�q�Q���Ȃ��z���ł����B�����āA����11��������������1���������������Ƃ��ߋ�100���ł��B

����1�������z�������ɒ���20pips������A�����nj��J�n�ł��B

�z���������ꍇ�A����1�����I�l���t�������_�Œnj����J�n���Ă���x��ł͂���܂���B����1�����l����20pips�����ꍇ�Ə�q��6��͈�v���Ă��܂��B�l���Ɋւ��ẮA����6��̂���1����1�����l����11�����l��������Ă��܂��B

6��̂���5��͔�����L���Ă���̂�����A����1�����I�l�Ŋm���������Ēnj��|�W�V������lj����Ă��ǂ��ł��傤�B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI�����ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

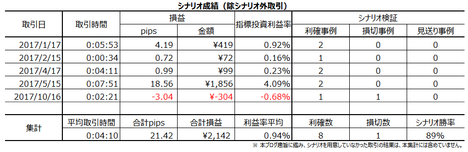

�{�u���O���n�߂Ă���̖{�w�W�ł̎�����т����\�ɓZ�߂Ă����܂��B

2017�N�́A�{�w�W��5��̎�����s���A�w�W�P�ʂ�4��1�s�i����80���j�A�V�i���I�P�ʂ�8��1�s�i����89���j�ł����B1��̔��\���̕��ώ�����Ԃ�4��10�b�ŁA���v�͔N�ԂŁ{21.42pips�ł����B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���̕��͂̒����͈͂́A2015�N1���W�v���`2017�N12���W�v���i���N12�����\���j��36�ł��B

�T.�萫�I�X��

�y1. �w�W�T�v�z

NY�A��NJ���NY�B�����Ɩ�200�Ђ̌o�c�҂̌i�����ƌ�����w���������w�W�ł��B

��̓I���e�́A�d�����i�E�̔����i�E�V�K�E�o�ׁE���גx���E�ɐ����E�c�E�ٗp�Ґ��E�T���ϏA�Ǝ��ԂȂǂ�11���ڂ��A1�����O�Ɣ�r�����u����v��6������́u���ҁv���A�u�ǂ��v�u�����v�u�����v����I�����Ďw�����������̂ł��B

�č��̎�v�����ƌi�C�w���ɂ́ANY�A����ƌi�C�w���APhil�i�t�B���f���t�B�A�j�A����ƌi�C�w���ARVA�i���b�`�����h�j�A����ƌi�C�w���AISM�����ƌi���w��������܂��B

�e�w���̉ߋ�3�N�Ԃ̒���1���������ƒ���11�����l�����r����ƁANY�A��w����ISM�w����Phil�A��w����RVA�A��w���ƂȂ�܂��B

������Ǝv�������������Ǝv���܂��B

�ŋ߂�NY�A��w���ւ̔�����ISM�w���ɕC�G���Ă���̂ł��B�ނ��A�č������ƌi�C�w���͌X�̎w���ւ̔����͑傫������܂���B4��̔��\�̍��v��30�`50pips���˂�Ǝv���Ă����Ηǂ��̂ł��B

�����āu������Ǝv�������������̂ł́v�Ə������̂́A�����̎w�W����ŁuNY�A��w���ŗl�q�����āAPhil�A��w���ł�����m�F���AISM�w�����}����v�Ɨǂ��|���L����Ă��邩��ł��B���̘b�ł́AISM�w�����ł��d�v������ANY�A��w�����ł��y���Ă���悤�ɂ��ǂ߂邩��ł��B

�ڍׂ�ISM�����ƌi���w���̍e�ŋL�����悤�ɁA���̊W�͂��������A�e�ɂȂ�܂��iNY�A��w����Phil�A��w���̎��ԍ��ق�������v�����W�v���́AISM�w���̎��ԍ��ق������ƕ�����v����82���ɂ��Ȃ�j�B

���̊W�����������A�e�ɂȂ邩��AISM�w���ւ̔������������Ȃ�A�Ƃ��������ł��B

������傫������͎̂w�W���\���Ɍ��炸�A�@ �\�z�ΏۊO�̈ӊO����V���Ȕ��f��̔����A�A �V���ɔ��������������A����܂ł̑����̗\�z�i�s��\�z�j�Ƃǂꂾ�����ق����邩�i���㍷�ق̕����Ƒ傫���j�A�B �V���ɔ������������i���\���ʁj���A�O��̓��l���\���̌��ʂƂǂꂾ�����ق����邩�i���ԍ��ق̕����Ƒ傫���j�A�ł��B

�o����̘b�Œ�ʓI�����o�Ă��Ȃ��b�ŋ��k�Ȃ���i�����Ȓ�`��������߂ɒ�ʉ��ł��Ȃ��j�A�w�W���\�Ɍ��炸�����Ɋ�^����̂́A�@���A���B�A�̏��ł��B

�@�ƇA�B�̈Ⴂ�́A����̈Ⴂ�ⓖ�ǐV���j�̔����̗L���ł��B�Ⴆ�A�������N�ł͓���́u�َ����v�ɘa�A�ł��B����܂łƈႤ����⍡��̎�����j���V���Ɏ����ꂽ���Ƃ��ӊO�����̔����ł��B

�A�ƇB�̈Ⴂ�́A��ቻ�E��^�����ꂽ�w�W���\�ⓖ�ǃR�����g���\���A�s��\�z���e�Ⓖ�߉ߋ����e�Ƃǂꂾ���Ⴄ���ł��B

NY�A��w����Phil�A��w���̌��ʂ��������Ă���ISM�w�������\�����̂ŁAISM�w���ɂ͂��Ƃ��ƇB�����҂���Ă��܂��B�O�q�́uNY�A��w���ŗl�q�����āAPhil�A��w���ł�����m�F���AISM�w�����}����v�Ƃ����b�͗ǂ��m���Ă���̂ŁA��̇@�����҂���Ă��܂��iNY�A��w����Phil�A��w���̎��ԍ��ق���v���Ă���ɂ��ւ�炸�AISM�w���̎��ԍ��ق�����ƈ�v���Ȃ��A�Ƃ����ӊO���ւ̊��ҁj�B

�Ƃ�����A�������Ă悭�l���Ă݂�ƁANY�A��w���͒����Ώۊ�Ƃ����Ȃ��債�����Ƃ̂Ȃ��w�W�̊��ɔ������傫���A�ƌ������ł��B�����������Ȃ��Ď����̎��v�Ɍ��ѕt���Ȃ����������b�������A�{�w�W�ő�̓����ƌ�����ł��傤�B

�y2. �����T�v�z

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�w�W���ʂɍł��f���ɔ����������Ȓ���1���������́A�ߋ����ς�14pips�ł��B���ς�2�{���Ē��˂����Ƃ�14���������A���ς�1/2�ȉ������������Ȃ��������Ƃ�31������A����������w�W�ł��B

���ɁA����3�N�Ԃ̔������ϒl�̐��ڂ����}�Ɏ����܂��B

����̔��\�Œ���1����������������ɁA�ߋ�3�N�Ԃ̔����͔N���Ƃɕ��ς���ƈ��肵�Ă��邱�Ƃ��킩��܂��B

�����āA����1�����l���ƒ���11�����l���̕��z���m�F���Ă����܂��B

����1�����l���i���j�ɑ��钼��11�����l���i���j�́A��A���i�Ԑ��j�̌X����1.11�ƂȂ��Ă���A���ϓI�ɂ͔������L�т�w�W�A�ƌ����܂��B

�����āA�Ίp���i�����j�㉺�̃h�b�g���z�����Ă��A������u��������ǂ��v�ׂ�臒l�i���������j���A����1�������z���������Ƃ���20pips���t�߂ɂ���悤�ł��B

�U.��ʓI�X��

���͂ɂ́A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�y3. ���́z

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�{�w�W���\�l�͑O�����̏W�v�f�[�^�ł��B�O���t�����͏W�v����ƂȂ��Ă��܂��B�f�[�^�͏W�v����Ő������Ă����Ȃ��ƁA���̓����W�v�̎w�W�i�Ⴆ��Philr�A����ƌi�C�w����ISM�����ƌi���w���j�ƑΔ䂷��̂��s�ւɂȂ邩��ł��B

�O���t���ڂ́A2016�N1���W�v�����{�g���ɏ㏸��������Ă��܂��B

���̌X����ISM�w���ƈ�v���APhil�A��w���Ƃ͏����l�q���قȂ�܂��BPhil�A��w���݂̂́A2017�N�㔼������㉺�̕ϓ����傫���AISM�w���Ƃ̑��ւ�����Ă���悤�Ɏv���܂��B

������ANY�A��w���ւ̔�����Phil�A��w���ւ̔������傫���A�Ƃ�����ł͂���܂���B�������x���ANY�A��w����ISM�A��w����Phil�A��w���A�ƂȂ��Ă���̂�2017�N�㔼�ɂȂ��Ďn�܂����b�ł͂Ȃ�����ł��B

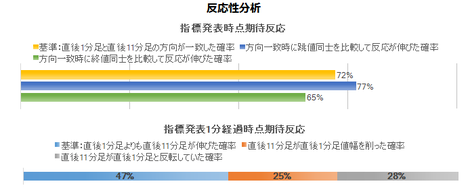

�i3.1 �w�W��v�����́j

�w�W��v�������́A�e���قƔ��������̈�v���ׂĂ��܂��B

�s��\�z�͑O�ʂ�荂���Ȃ肪���i69���j�A���\���ʂ͎s��\�z���Ⴍ�Ȃ肪���i61���j�ł��B����ǂ��A���ԍ��ق̓v���X�����}�C�i�X����50���ł��B

�����2016�N����{�w�W���㏸�����������ł͂���܂���B�㏸��̂Ƃ���艺�~��̂Ƃ��̕����s��\�z�͍��߂ɂȂ肪���ł��B������A2016�N�ȍ~�͏㏸��Ȃ̂ɁA���ԍ��ق̕����ɕ肪�Ȃ����Ƃ̕����ʔ����ł��ˁB���ԍ��ق̃v���X�̂Ƃ��ɍ��ق��傫���A�}�C�i�X�̂Ƃ��ɍ��ق��������Ȃ��ƁA�㏸��͈ێ��ł��܂���B

���㍷�قƒ���1�����̕�����v����71���A���ԍ��قƒ���11�����̕�����v����69���A�ƂȂ��Ă��܂��B����A���O���قƒ��O10-1�����Ⓖ�O1�����Ƃ͕�����v����40�������ł��B

�w�W���\�O�͎��O���قƋt�����ɔ����������A�w�W���\��͎��㍷�ق���ԍ��قƏ������ɔ����������ł��B��҂͓�����O�ł����A�O�҂͈ӊO�ł��ˁB

�i3.2 ������v�����́j

������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

���O1�����̉A������80���ƁA���Ȃ�肪����܂��B����1�����ƒ���11�����͂��z�����������Ƃ������悤�ł����A����͒����Ώۊ��Ԃ�2/3���㏸����������Ƃ���A���R�ȕ肾�ƌ�����ł��傤�B

���O10-1�����ƒ��O1�����̕�����v����30���i�s��v��70���j�ŁA���҂͋t�����ɔ����������ł��B�����āA���O1�����͒���11�����Ƃ̕�����v����30���i�s��v��70���j�ƂȂ��Ă��܂��B

�{�w�W�ł͒��O1�����̕��������ƂȂ邱�Ƃ������悤�ł��B

�i3.3 ���������́j

�����������ł́A�ߋ����\��ɔ�����L�������ۂ��ׂĂ��܂��B

����1�����ƒ���11�����Ƃ̕�����v����72���ł��B����72���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�77���ł��B

�w�W���\��̔������b���L�ё�����̂�����A�w�W���\��ɔ����������m�F�����瑁���nj��J�n�ł��B�����āA�w�W���\����1�����o�߂��Ă��A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�65������܂��B���̐����Ȃ瑁���nj��J�n�œ����|�W�V�������A��r�I���߂Ɏ����Ă��ǂ������m��܂���B

�y4. �������́z

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����̉ߋ����ϒ�����6pips�A���l����5pips�ł��B�l�������ɑ���t�q�Q��5pips�ȏ�ƂȂ������Ƃ�3������܂���i�p�x8���j�B

���O10-1������10pips�ȏ㒵�˂����Ƃ͉ߋ�5��܂��i�p�x14���j�B

����5��̒���1���������͕���16pips�ŁA����1���������̉ߋ��S���ρi14pips�j�Ƃقړ����ł��B�Ō���ƁA5��̂���3���ς��Ē��˂Ă���A2��͕��ψȉ��������˂Ă��܂���B�܂��A����5��̒��O10-1�����̒l������������1�����̒l�������ƈ�v�������Ƃ�2��i��v��40���j�ł��B

����āA���O10-1�������傫�����˂Ă��A���ꂪ�w�W���\����1�����̔������x�┽���������������Ă����ł͂���܂���B������A�Q�ĂĒނ��Ȃ��悤�ɂ��܂��傤�B

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

������v�����͂̍��ŏq�ׂ��悤�ɉA�������������Ƃ͈�ڗđR�Ȃ���A�ŋ߂Ɍ����Ă͂͂����Ƃ������܂���B

���O1����������10pips�ȏゾ�������Ƃ͉ߋ�1������܂���i�p�x3���j�B

����1��̒���1����������6pips�ŁA���̂Ƃ��͒���1���������O1�����Ƌt�����ɔ������Ă��܂��B���Ⴊ���Ȃ����ĎQ�l�ɂȂ�܂���ˁB

���O1�����̉ߋ����ϒ�����4pips�A���l����3pips�ł��B�A���������Ƃ��ɂ́A�z������1�E2pips�̋t�q�Q���`�����邱�Ƃ��������Ƃ����Ď��܂��B

�����炱�̊��ԂɎ������Ȃ�A�z������2pips���˂���A�V���[�g�ŋt����ł��B����ŔN�Ԃ�ʂ��ď��Ă����ł��B���m�E���̖ڈ���2�E3pips�Ƃ��Ă����Ηǂ��ł��傤�B�z�����ɒ��˂Ȃ���A������~�߂�Ηǂ��̂ł��B

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

�܂��͋t�q�Q���`���������Ƃ��قƂ�ǂȂ��A���������܂߂Ă��傫�ȃq�Q���`�����邱�Ƃ����Ȃ����Ƃɒ��ڂ��܂��傤�B���ϓI�ȃq�Q�̒����i1�[�l���^�������߂�䗦�j�͒����ɑ���30�������ƂȂ��Ă��܂��B

����͔��������ɖ��������Ȃ��A�w�W���ʂ̗ǂ������ɑ��锽���������Ԃ�1�����Ă��邽�߁A�Ɖ��߂ł��܂��B

���̂��߁A�{�w�W�̑����ׂ̍��Ȕ��\���ڂȂ�Ė������āA�傽��w�����������Ă����Ηǂ����Ƃ��킩��܂��B���㍷�قƒ���1�����Ƃ̕�����v���́A������v�����͂ŋL�����悤��71������̂ł��B

�Ō�ɁA����11�����̎n�l����[�\�N�������}�Ɏ����܂��B

���������͂̌��ʁA�I�ɂ͒���1�����I�l���Ē���11�����I�l��������L�������Ƃ́A50�������ƂȂ��Ă��܂��B�O�q�̒ʂ�A�w�W���\����1�����߂����痘�m�̋@����M���ׂ��ł��B

��O�́A����1�������z���ɒ���20pips�����Ƃ������ł��B

����11����������20pips�������Ƃ͉ߋ�15��܂��i�p�x42���j�B���̂����z�����������Ƃ�6��ł��B

����6��͒���1�������قƂ�Ǐ�q�Q���Ȃ��z���ł����B�����āA����11��������������1���������������Ƃ��ߋ�100���ł��B

����1�������z�������ɒ���20pips������A�����nj��J�n�ł��B

�z���������ꍇ�A����1�����I�l���t�������_�Œnj����J�n���Ă���x��ł͂���܂���B����1�����l����20pips�����ꍇ�Ə�q��6��͈�v���Ă��܂��B�l���Ɋւ��ẮA����6��̂���1����1�����l����11�����l��������Ă��܂��B

6��̂���5��͔�����L���Ă���̂�����A����1�����I�l�Ŋm���������Ēnj��|�W�V������lj����Ă��ǂ��ł��傤�B

�V.���͌��_

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI�����ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

- �ӊO�Ȃ��ƂɁA�{�w�W�͕č������ƌi�C�w���̒��Ŏw�W���\����̔�����ISM�����ƌi���w���Ɠ����x�ɑ傫���Ȃ肪���ł��B

�ƌ����Ă��A����1���������̉ߋ����ϒl��14pips��������܂��B

�s��\�z�͑O�ʂ�荂�߂ɂȂ肪���i69���j�ŁA���\���ʂ͎s��\�z������肪���i61���j�ł��B���������́A�s��\�z�ɑ���ǂ������ɑf���Łi������v��71���j�A�������Ԃ͎w�W���\��1�����߂��Ă��p�����܂��B����ǂ��A10���͕ۂ��܂���B - �w�W���\�O�ɂ́A���O10-1�����Ⓖ�O1���������O���قƋt�����ɔ������邱�Ƃ�60�����Ă��܂��B

���O1�����̉A������80���Ƃ��Ȃ�肪������̂́A2017�N�ȍ~�̉A������70���ł��B���������߂邽�߂ɂ́A���O10-1�������z���������Ƃ������A���O1�������z������2pips���˂����_�ŃV���[�g�ŋt���肷������ǂ��ł��傤�B

���O10-1�������A����������A���O1�������z�����ɒ��˂Ȃ���Ύ�����~�߂�Ηǂ��̂ł��B�K�R�I�Ɏ�����Ԃ͂��Ȃ�Z���Ȃ炴��Ȃ��̂ŁA���m�E���̖ڈ���2�E3pips�̂���ł���Ηǂ��ł��傤�B - ���\�������ׂ��|�W�V�����ɂ́A�ߋ��̔��\���ʂ��s��\�z������肪���Ȃ��Ɓi���ғI����61���j���A���O1�����ƒ���11�����̕�����v����70���ȓ_�ɒ��ڂ���Ηǂ��ł��傤�B

���O10-1�����Ⓖ�O1���������܂�10pips�ȏ㒵�˂邱�Ƃ�����܂��B����ǂ��A����ɒނ��Ēnj��|�W�V�����������Ƃ͔����������ǂ��ł��傤�B

�w�W���\�O�̂��̓����́A����1�����̕������������Ă����ł͂���܂���B - �w�W���\��́A���������������m�F�����瑁���nj��J�n�ł��B

����1�����ƒ���11�����Ƃ̕�����v����72���ł��B����72���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�77���ł��B

����ǂ��A�w�W���\����1�����o�߂��Ă��A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�47����������܂���B�w�W���\����1�����߂����痘�m�̋@����M���ׂ��ł��B - �Ēnj��́A����1�������`���r���ł���I�l�ł���A�z������20pips�����烍���O��lj����Ă��ǂ��ł��傤�B

����1�������z���Œ���20pips�����ꍇ�A����11���������͒���1�����������ߋ�100�������Ă��܂��B�l���Ō��Ă��A����1�������z���Œl��20pips�����Ƃ��́A����11�����l��������1�����l������������Ƃ�1������܂���B

�{�u���O���n�߂Ă���̖{�w�W�ł̎�����т����\�ɓZ�߂Ă����܂��B

2017�N�́A�{�w�W��5��̎�����s���A�w�W�P�ʂ�4��1�s�i����80���j�A�V�i���I�P�ʂ�8��1�s�i����89���j�ł����B1��̔��\���̕��ώ�����Ԃ�4��10�b�ŁA���v�͔N�ԂŁ{21.42pips�ł����B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

�y���̃J�e�S���[�̍ŐV�L���z

-

no image

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 13:45| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

���̋L���ւ̃R�����g

�R�����g������

���̋L���ւ̃g���b�N�o�b�NURL

https://fanblogs.jp/tb/7195171

���̋L���ւ̃g���b�N�o�b�N