2017�N12��06��

�č��ٗp�w�W�uADP�ٗp���v�v���\�O���USDJPY�������́i2017�N12��6��22:15���\���ʌ��؍ρj

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

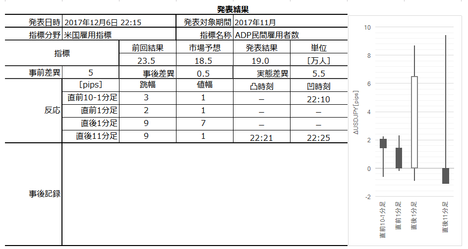

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�O���t�́A�s��\�z�̏㉺�����������A���\���ʂ̏㉺���͂��Ȃ�傫�������܂��B���������w�W�ł́A�O�����ǂ���Η����������A�O����������Η����͗ǂ��Ȃ�A�Ƃ����\�z����������Ȃ�܂��B

�����������Ƃ͊m�F���Ă����܂��傤�B

�m�F�́A�f�[�^���m�F�ł���2015�N2���ȍ~�O��܂ł�33��ōs���܂����B���̊��ԂɑO���Ɨ����̗\�z�ƌ��ʂ̑召�W������ւ�������Ƃ�12��i����ւ�藦36���j����܂����B

�s��\�z��ǂ��^�i����ւ�藦30���ȉ��j�Ƃ܂ł͌����Ȃ����̂́A����ɋ߂��w�W�ł��B

�O���͔��\���ʂ��s��\�z������܂����B�s��\�z��ǂ��^�ƌ��Ȃ��A���������\���ʂ��s��\�z��������ғI������64���A�Ƃ������ƂɂȂ�܂��B

�[�[�[��€���[�[�[

�O�T���V�K���ƕی��\���͖��T�ؗj�ɑO�T�������\����Ă��܂��B

�O�T11��30���ɔ��\���ꂽ�\����4�T���ϒl��23.8���l�ł����B����A11��2���ɔ��\���ꂽ�\����4�T���ς�22.9���l�ł����B���ƕی��\��������11���ɓ����đ������Ă��܂��B

�����āA���ƕی��\��������ADP���Ԍٗp�Ґ��́A�t���ւ̊W�ɂ���ƌ��Ȃ��܂��i�����ł��B�t���ւ̈�v���͒�ʕ��͂��Ă��܂���j�B

�������̉�������������A����̖��Ԍٗp�Ґ��͑O��������܂��B

�ߋ��ɑk���Ē��ׂĂ݂܂��傤�B

���\���������������B����A�ƍ���B�Ƃ́A������2��������S�ĕs��v�ł��i�s��v��80���j�B����A�́A2017�N�̑O�T�����ƕی��\��������4�T���ϒl���A�O�����ɑ��Ăǂꂾ�������������������Ă��܂��B����A����B�́AADP���Ԍٗp�Ґ��̎��ԍ��قł��B

�@�@�@�@�@�@ ����A �@ ����B

11�������ف@�{0.9���l�@�@ ���H

10�������ف@��2.8���l�@�{10.0���l

09�������ف@�{2.8���l�@��10.2���l

08�������ف@�{0.8���l�@�{5.9���l�@

07�������ف@��0.1���l�@�{2.0���l

06�������ف@�{0.5���l�@��9.7���l

05�������ف@��0.5���l�@�{7.6���l

04�������ف@��0.7���l�@��8.9���l

03�������ف@�{1.6���l�@��3.0���l

02�������ف@��1.4���l�@�{5.2���l

01�������ف@��0.9���l�@�{9.4���l

�����ʂ�ɁA���ƕی��\�������Ɩ��Ԍٗp�Ґ��́A�t���ւ̊W�ɂ���ƌ��Ȃ��A���N�ɓ����Ċ��ғI����80���̕s��v���ł��B

�i2-2. �ߋ������j

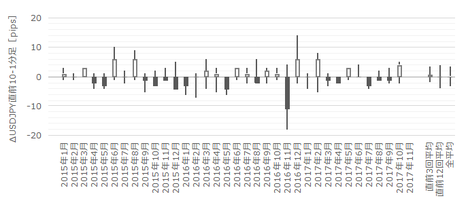

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����5pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�3��i�p�x9���j����܂��B

����3��̒���1�����������ς�18pips�ŁA����͒���1���������̉ߋ��S����16pips�Ƃقړ����ł��B���O10-1�����������傫���Ă��A���ꂪ����1�����������傫���Ȃ�Ƃ͌����܂���B�܂��A����3��̒��O10-1�����ƒ���1�����̕�����1��i33���j��v���Ă��܂��B�ǂ��炩�ƌ����A���O10-1�����������傫���Ƃ��ɂ́A����1�����͒��O10-1�����Ƌt�����ɔ�������m���̕����������̂́A����3��ł�2��ł��������I��Ƃ͌����܂���B

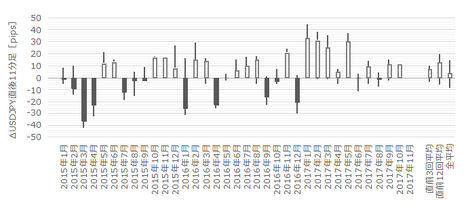

���ɁA���O1�����̉ߋ����ϒ�����5pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�5��i�p�x15���j����܂��B

����5��̒���1�����������ς�13pips�ŁA����͒���1���������̉ߋ��S����16pips�Ƃقړ����ł��B���O1�����������傫���Ă��A���ꂪ����1�����������傫���Ȃ�Ƃ͌����܂���B�܂��A����5��̒��O1�����ƒ���1�����̕�����4��i80���j��v���Ă��܂��B�ǂ��炩�ƌ����A���O1�����������傫���Ƃ��ɂ́A����1�����͒��O1�����Ɠ������ɔ�������m���������Ȃ��Ă��܂��B

�܂��A���O1�������z���ƂȂ������Ƃ�5��i�p�x15���j��������܂���B����5��̒��O1�����ƒ���1�����̕�������v�������Ƃ�4��i80���j�ł��B

�X�ɁA���O1�������z���ŁA���A10pips�ȏ㒵�˂����Ƃ�3��ŁA����3��͒��O1�����ƒ���1�����̕�����v����100���ł��B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���5pips�i1�[�l���^�������߂�䗦31���j�ł��B����11�����̂����6pips�i�߂�䗦30���j�ł��B�߂�䗦�͕��ϓI�ƂȂ��Ă��܂��B

�y3. ��^���́z

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�܂��A�w�W��v�����͂̌��ʂ����}�Ɏ����܂��B

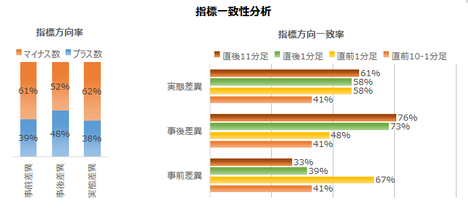

�s��\�z�́A�O�ʂ┭�\���ʂ�����߂ɂȂ肪���ł��B���������A���̕�͋͂��ŁA�܂�����͈͓̔��ł��B

���㍷�قƒ���1�����E����11�����̕�����v�������ꂼ��73���E76���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɁA�f���ɔ�������w�W�ł��B

���ɁA������v�����͂̌��ʂ����}�Ɏ����܂��B

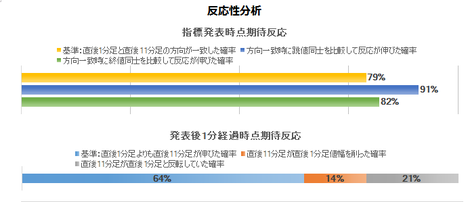

���O1�����̉A������85���A����1�����̗z������76���ƁA�ُ�ȕ肪�����܂��B

�����āA����1�����ƒ���11�����̕�����v����79���ƍ����_�������A��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

�Ō�ɁA���������͂̌��ʂ����}�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����79���ł��B�����āA����79���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�91���ł��B�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂��Ă��A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�64���ł��B64���Ƃ��������́A����11����������1�����̒l�����������i14���j�A����11����������1�����Ɣ��]������i21���j����m���܂���ƁA���̋N���蓾�鎖�ۂ���3�{�����m���ł��B

�nj��͓O�ꂵ�������ǂ��ł��傤�B

�y4. �V�i���I�쐬�z

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �܂��A�f�[�^�������Ȃ����̂́i2017�N���̂݁j�AADP���Ԍٗp�Ґ��̎��ԍ��فi���\���ʁ[�s��\�z�j�̕����́A�O�T���V�K���ƕی��\����4�T���ς̍����l�ƑO���l�̍��̕����ƁA�s��v����80������܂��B�ŐV�i��T���\�j�̑O�T���V�K���ƕی��\����4�T���ςƁA10�����̂��̒l�̍��̓v���X�ƂȂ��Ă��܂��B����āA�����ADP���\�͑O��������\���������Ǝv���܂��B

�A���A����̎s��\�z�͑O�\�l�����Ⴍ�����܂�Ă��邽�߁A����͂��̏���ɗ����܂���B - ���O10-1������10pips�ȏ㒵�˂Ă��A����͒���1�����̕�����l���ƊW����܂���B

���������A���O1������10pips�ȏ㒵�˂��Ƃ��́A����1�����Ƃ̕�����v����80���i�ߋ�5��̂���4��j�ƂȂ��Ă��܂��B���ɁA���O1�������z���ŁA���A10pips�ȏ㒵�˂��Ƃ������́A�ߋ�3��̎���łƂ��ɒ���1�������z���ƂȂ��Ă��܂��B���̘b�́A�w�W���\�O1���Ԃ����łȂ��A�����2-3���O�܂�10pips�̑傫�Ȓ��˂�����A����1�����������������Ă���Ɗg����߂��Ă��ǂ��ł��傤�B - �����������x�̕��ς�16pips�ŁA����͕��ϓI�Ȏw�W�ł��B�A���A����3��̒���1���������͕���7pips��������܂���B��������l�ɁA���ς���߂̔����ƂȂ�\��������܂��B

����1�����ƒ���11�����̕�����v���������A���A�����̖߂�䗦�����������Ƃ���A�nj��͑����J�n���܂��B

���ɁA����1�������A����10pips�ȏ�̒l�������Ȃ�A�nj��͓O�ꂵ�Ă��ǂ��ł��傤�B

�ȏ�̖{�w�W�����܂��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O1�����͉A���ƌ����݂܂��B

������v�����͂̌��ʁA�A������85���ƕ��Ă��܂��B�A���A�ߋ����ϒ�����5pips�����Ȃ��̂ŁA2�E3pips����Η��m�ł��B - ����1�����́A�w�W���\���O��10pips���˂���A���̒��˂������Ɏw�W���\���O�Ƀ|�W�V���������܂��B���m�^���͔��\����̒��˂ōs���܂��B

�܂��A�w�W���\���O��10pips�̒��˂��N���Ȃ���A����1�����͗z���ƌ����݁A�w�W���\���O�Ƀ|�W�V���������܂��B - �nj��͑����J�n���܂��B��������1�������z���Ȃ�A�Z������̌J��Ԃ��ŗl�q�����Ȃ���nj����s���A�����A���Ȃ�A�nj��͓O�ꂵ�܂��B

���������͂̌��ʁA����1�����ƒ���11�����̒������m�E�l�����m�̔�����L�����m���������Ȃ��Ă��܂��B�܂��A����1�����ɑ��钼��11�����̑��֕��z������ƁA����1�������A���Œl��10pips�ȏ�̏ꍇ�A���̂܂܉A���ɔ�����L���\���������ƌ��Ȃ��܂��B

�ȏ�

2017�N12��6��22:15���\

�ȉ���2017�N12��11���ɒNjL���Ă��܂��B

�V.���\���ʌ���

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑O������������̗̂\�z������A�����͗z���ł����B

�ٗp�ɂ��Ă�FOMC�����o�[�����x���q�ׂĂ���ʂ�D���ŁA�����͕��ς������܂����B���߂̔������������X���͌p�����Ă��܂��B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

��肠��܂���B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e�͍X�V�̕K�v������܂���B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�ɂ͖�肠��܂���B2018�N�����N�Ɠ��l�̎�����@�ł���Ă����܂��傤�B

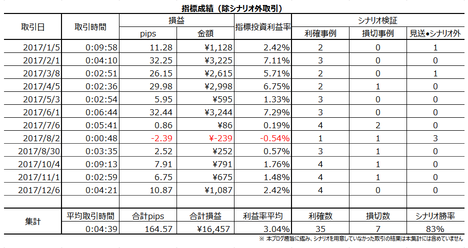

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

2017�N�́A�{�w�W�Ŗ����v12��̎�����s���܂����B���ʁA�w�W�P�ʂł�11��1�s�i����92���j�A�V�i���I�P�ʂł�35��7�s�i����83���j�ł����B1��̎���ŕ���4��39�b��v���āA�N��165pips���҂��ł��܂��B����́A1����{14pips�ŁA�{�w�W�ւ̔����̉ߋ����ϒl�i����1�����l����11pips�A����11�����l����14pips�j�ł��邱�Ƃ܂���ƁA��������܂���B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

�y���̃J�e�S���[�̍ŐV�L���z

-

no image

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 00:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

���̋L���ւ̃R�����g

�R�����g������

���̋L���ւ̃g���b�N�o�b�NURL

https://fanblogs.jp/tb/7057415

���̋L���ւ̃g���b�N�o�b�N