2017年12月07日

米国雇用統計発表前後のUSDJPY反応分析(2017年12月8日22:30発表結果検証済)

以下、「Ⅰ.反応要点」「Ⅱ.指標要点」を事前投稿し、「Ⅲ.結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「Ⅲ.結果検証」のタイトル行付近に記載しています。

2017年12月8日22:30に米国雇用統計が発表されます。今回発表は2017年11月分の集計結果です。

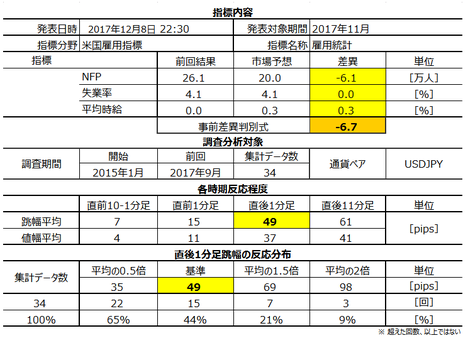

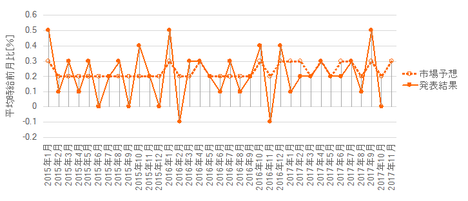

前回結果・市場予想と、以下の分析対象期間と、反応分布は次の通りです。

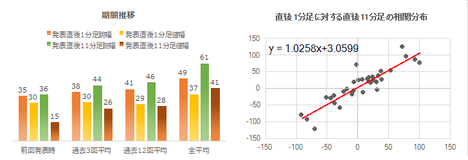

最も指標結果に素直に反応する直後1分足跳幅は過去平均で49pipsです。反応が大きいため、指標発表時刻を跨いでポジションを持つことは慎重でなければいけません。

以前に比べると、最近の反応は少しずつ小さくなっています。けれども、ここ3回の平均は38pipsと、それでもかなり大きく跳ねる指標です。

直後1分足値幅(x)に対する直後11分足値幅(y)は、回帰式(赤線)の傾きが1程度であり、平均的には反応が伸び悩む指標、と言えます。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

米国雇用統計は、市場の関心が最も高い経済指標として有名です。

過去に最も反応したのはNFP(非農業部門雇用者数)ですが、最近は平均時給への注目が高まっています。これは、以前にFRB幹部が注目していると発言したからです。現在、米国経済は成長とインフレが持続しています。インフレが進むのに賃金が上昇しなければ、いずれ成長が腰折れしてしまいます。だから、FRBは平均時給の上昇に関心があるのです。

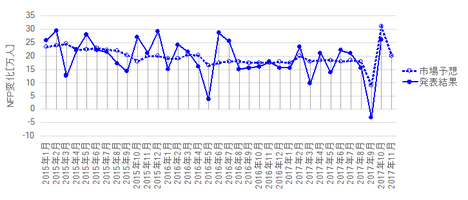

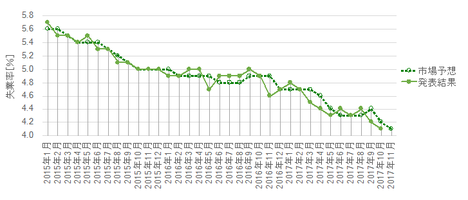

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

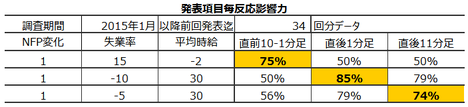

次に、見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

事前差異は、市場予想ー前回結果、を表しています。事後差異は、発表結果ー市場予想、を表しています。実態差異は、前回結果ー市場予想、を表しています。

結果、1✕NFP増減事前差異[万人]+15✕失業率事前差異[%]ー2✕平均時給事前差異[%]、という判別式で求めた解の符号(プラスが陽線、マイナスが陰線)は、直前10-1分足との方向一致率が75%です。

同様に、1✕NFP増減事後差異[万人]ー10✕失業率事後差異[%]+30✕平均時給事後差異[%]、という判別式で求めた解の符号は、直後1分足との方向一致率が85%です。

実態差異判別式も高い一致率を示していますが、事後差異よりも一致率が低いので用いることはないでしょう。

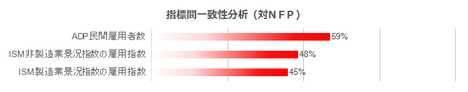

指標解説記事でよく引用されるのは、先に発表されたISMの雇用指数やADP民間雇用者数の結果です。がしかし、これらは雇用統計発表直後の反応方向を当てるための判断材料としてアテになりません。

2015年1月分から前回2017年10月分までの34回で確認しておきましょう。

比較対象は、本指標NFP増減と、ISMの雇用指数及びADPの民間雇用者数の実態差異の符号一致率です。符号一致率とは、前月よりプラスだったかマイナスだったか、です。

本指標NFP増減は、ISM製造業景況指数の雇用指数の前月との増減との方向一致率が45%、ISM非製造業景況指数の雇用指数のそれは48%、ADP民間雇用者数とのそれは59%です。前月と当月の増減方向すら一致李が偶然と区別できない程度です。

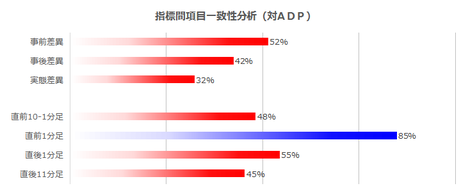

増減方向が最もアテになるADPについて、もう少し細かく見てみましょう。

アテになりませんね。

他の指標間の関係と同じように、グラフの上昇基調・下降基調といった点はアテに出来ても、単月毎の増減方向を見比べる限り、取引の参考にするには一致率が低すぎます。

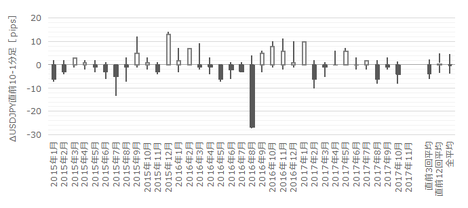

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が7pipsです。跳幅がその1.5倍の10pips以上だったことは過去8回(頻度24%)あります。

この8回の直後1分足跳幅は46pipsで、これは直後1分足の過去全平均49pipsとほぼ同じです。また、この8回の直前10-1分足と直後1分足の方向が一致したことは3回(一致率38%)です。

つまり、直前10-1分足の反応がいつもより大きくても、それが直後1分足の反応程度や方向を示唆しているとは言えません。

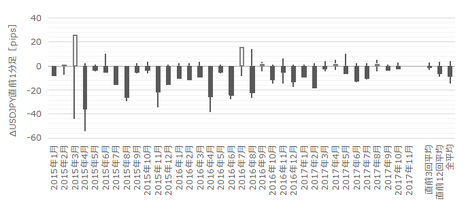

次に、直前1分足の過去平均跳幅は15pipsです。15pipsという数字は、多くの指標の発表直後反応と同じぐらい動いています。

この跳幅が20pips以上だったことは過去7回(頻度21%)です。

この7回の直後1分足跳幅の平均は53pipsで、これは過去全平均49pipsとほぼ同じです。そして、このとき直前1分足と直後1分足の方向が一致したことは2回(一致率29%)です。

つまり、直前1分足の反応が20pips以上に達しても、それが直後1分足の反応が大きいとは言えません。但し、こうした場合には、直後1分足が直前1分足と逆方向に反応することが多いようです(71%)。

そして、直後1分足の過去平均跳幅と値幅の差は12pips(1ー値幅/跳幅=戻り比率24%)です。直後11分足のそれは20pips(戻り比率32%)です。

反応が大きい指標だけに戻りのpipsも大きいので、高値(安値)掴みには気を付けましょう。

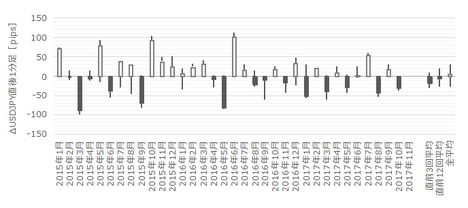

直後1分足の過去平均跳幅は49pipsです。

過去平均の49pipsを超えたことは14回(頻度41%)です。この14回の事例では、直後1分足跳幅を直後11分足跳幅が超えたことが9回(64%)です。終値同士を比較した場合、反応が伸びたことは6回(43%)です。

直後1分足が大きく跳ねても、その後に反応を伸ばし続けるとは言えません。

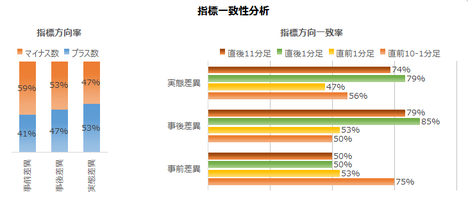

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

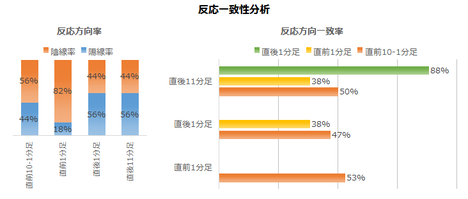

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

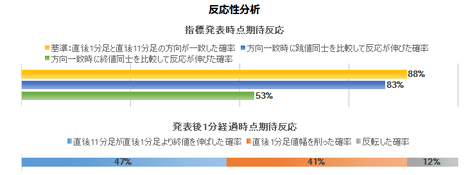

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

まず、指標一致性分析の結果を下図に示します。

事前差異と直前10-1分足の方向一致率は75%です。今回の事前差異はマイナスなので、直前10-1分足が陰線となる期待的中率が75%ということです。

事後差異と直後1分足・直後11分足の方向一致率がそれぞれ85%・79%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

次に、反応一致性分析の結果を下図に示します。

直前1分足は陰線率が82%と、偏りが目立ちます。他のローソク足には、そういった単純で極端な偏りは見受けられません。

そして、直後1分足と直後11分足の方向一致率は85%です。その他、先に形成されたローソク足が、後で形成されるローソク足の方向を示唆している兆しはありません。

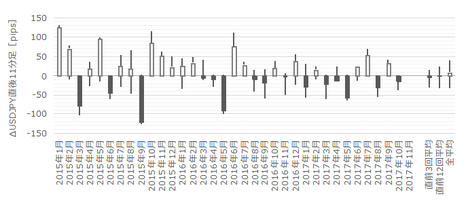

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は88%です。そして、その88%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは83%です。指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びたことは47%です。早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良さそうです。

本指標の特徴は以下の通りです。

以上の本指標特徴を踏まえ、以下のシナリオで取引に臨みます。

以下は2017年12月11日に追記しています。

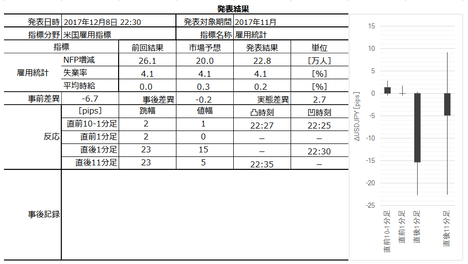

本指標発表結果及び反応は次の通りでした。

結果は、NFP増減が前回を下回り予想を上回り、平均時給が前回を上回ったものの予想を下回りました。反応は陰線で、平均時給が予想を下回ったことに反応したようです。失業率は前回・予想と同値の4.1%でした。

月に1回の愉しみの機会を寝てしまいました。

事前調査分析内容には問題ありません。

今回の結果を判別式に代入すると、事前差異は△6.7、事後差異は△0.2です。直前10-1分足と直後1分足はともに陰線で、判別式の解の符号と一致しました。

事前準備していたシナリオは問題ありません。

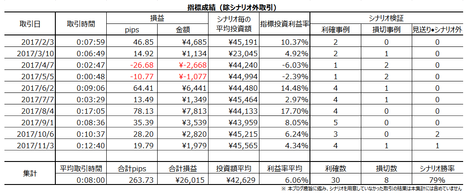

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

今回は取引できなかったものの、2017年の成績を見ておきましょう。

2017年は、本指標でほぼ毎月計10回の取引を行いました。結果、指標単位では8勝2敗(勝率80%)、シナリオ単位では30勝8敗(勝率79%)でした。1回の取引で平均8分を要して、年間264pipsを稼いでいます。これは、1回当たり+26pipsで、本指標への反応の過去平均値(直後1分足値幅が36pips、直後11分足値幅が40pips)であることを踏まえると、やや少ないようです。

原因は、雇用統計の直後1分足跳幅は反応が大きすぎる(過去平均48pips)ため、指標発表時刻を跨いだポジションが取れないことと、上下動が大きく追撃が難しいことと、追撃に本ブログ対象期間外の発表後10分を経過してからのことが多いため、です。無理をして本指標で負けると、その月の収益がマイナスになりかねません。雇用統計は、追撃や反転待ちでリスクを下げた取引をしても、そこそこ稼げる指標なのです。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

Ⅰ.反応要点

2017年12月8日22:30に米国雇用統計が発表されます。今回発表は2017年11月分の集計結果です。

前回結果・市場予想と、以下の分析対象期間と、反応分布は次の通りです。

最も指標結果に素直に反応する直後1分足跳幅は過去平均で49pipsです。反応が大きいため、指標発表時刻を跨いでポジションを持つことは慎重でなければいけません。

以前に比べると、最近の反応は少しずつ小さくなっています。けれども、ここ3回の平均は38pipsと、それでもかなり大きく跳ねる指標です。

直後1分足値幅(x)に対する直後11分足値幅(y)は、回帰式(赤線)の傾きが1程度であり、平均的には反応が伸び悩む指標、と言えます。

Ⅱ.指標要点

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

米国雇用統計は、市場の関心が最も高い経済指標として有名です。

過去に最も反応したのはNFP(非農業部門雇用者数)ですが、最近は平均時給への注目が高まっています。これは、以前にFRB幹部が注目していると発言したからです。現在、米国経済は成長とインフレが持続しています。インフレが進むのに賃金が上昇しなければ、いずれ成長が腰折れしてしまいます。だから、FRBは平均時給の上昇に関心があるのです。

【2. 既出情報】

(2-1. 過去情報)

(2-1. 過去情報)

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

次に、見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

事前差異は、市場予想ー前回結果、を表しています。事後差異は、発表結果ー市場予想、を表しています。実態差異は、前回結果ー市場予想、を表しています。

結果、1✕NFP増減事前差異[万人]+15✕失業率事前差異[%]ー2✕平均時給事前差異[%]、という判別式で求めた解の符号(プラスが陽線、マイナスが陰線)は、直前10-1分足との方向一致率が75%です。

同様に、1✕NFP増減事後差異[万人]ー10✕失業率事後差異[%]+30✕平均時給事後差異[%]、という判別式で求めた解の符号は、直後1分足との方向一致率が85%です。

実態差異判別式も高い一致率を示していますが、事後差異よりも一致率が低いので用いることはないでしょう。

ーーー$€¥ーーー

指標解説記事でよく引用されるのは、先に発表されたISMの雇用指数やADP民間雇用者数の結果です。がしかし、これらは雇用統計発表直後の反応方向を当てるための判断材料としてアテになりません。

2015年1月分から前回2017年10月分までの34回で確認しておきましょう。

比較対象は、本指標NFP増減と、ISMの雇用指数及びADPの民間雇用者数の実態差異の符号一致率です。符号一致率とは、前月よりプラスだったかマイナスだったか、です。

本指標NFP増減は、ISM製造業景況指数の雇用指数の前月との増減との方向一致率が45%、ISM非製造業景況指数の雇用指数のそれは48%、ADP民間雇用者数とのそれは59%です。前月と当月の増減方向すら一致李が偶然と区別できない程度です。

増減方向が最もアテになるADPについて、もう少し細かく見てみましょう。

アテになりませんね。

他の指標間の関係と同じように、グラフの上昇基調・下降基調といった点はアテに出来ても、単月毎の増減方向を見比べる限り、取引の参考にするには一致率が低すぎます。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が7pipsです。跳幅がその1.5倍の10pips以上だったことは過去8回(頻度24%)あります。

この8回の直後1分足跳幅は46pipsで、これは直後1分足の過去全平均49pipsとほぼ同じです。また、この8回の直前10-1分足と直後1分足の方向が一致したことは3回(一致率38%)です。

つまり、直前10-1分足の反応がいつもより大きくても、それが直後1分足の反応程度や方向を示唆しているとは言えません。

次に、直前1分足の過去平均跳幅は15pipsです。15pipsという数字は、多くの指標の発表直後反応と同じぐらい動いています。

この跳幅が20pips以上だったことは過去7回(頻度21%)です。

この7回の直後1分足跳幅の平均は53pipsで、これは過去全平均49pipsとほぼ同じです。そして、このとき直前1分足と直後1分足の方向が一致したことは2回(一致率29%)です。

つまり、直前1分足の反応が20pips以上に達しても、それが直後1分足の反応が大きいとは言えません。但し、こうした場合には、直後1分足が直前1分足と逆方向に反応することが多いようです(71%)。

そして、直後1分足の過去平均跳幅と値幅の差は12pips(1ー値幅/跳幅=戻り比率24%)です。直後11分足のそれは20pips(戻り比率32%)です。

反応が大きい指標だけに戻りのpipsも大きいので、高値(安値)掴みには気を付けましょう。

直後1分足の過去平均跳幅は49pipsです。

過去平均の49pipsを超えたことは14回(頻度41%)です。この14回の事例では、直後1分足跳幅を直後11分足跳幅が超えたことが9回(64%)です。終値同士を比較した場合、反応が伸びたことは6回(43%)です。

直後1分足が大きく跳ねても、その後に反応を伸ばし続けるとは言えません。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

まず、指標一致性分析の結果を下図に示します。

事前差異と直前10-1分足の方向一致率は75%です。今回の事前差異はマイナスなので、直前10-1分足が陰線となる期待的中率が75%ということです。

事後差異と直後1分足・直後11分足の方向一致率がそれぞれ85%・79%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

次に、反応一致性分析の結果を下図に示します。

直前1分足は陰線率が82%と、偏りが目立ちます。他のローソク足には、そういった単純で極端な偏りは見受けられません。

そして、直後1分足と直後11分足の方向一致率は85%です。その他、先に形成されたローソク足が、後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は88%です。そして、その88%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは83%です。指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びたことは47%です。早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良さそうです。

【4. シナリオ作成】

本指標の特徴は以下の通りです。

- 指標発表から1分間の反応は極めて大きいため注意が必要です。その間の反応方向は、本指標取引に多くのプロが参加するため、個別項目の良し悪しだけでなく総合的な解釈によって決まります。一見すると素直とは言えない場合も散見されます。

1✕NFP増減事後差異[万人]ー10✕失業率事後差異[%]+30✕平均時給事後差異[%]、という判別式で求めた解の符号は、直後1分足との方向一致率が85%です。 - 発表から1分を過ぎると、それ以前のポジションは一旦利確の機会を探った方が良さそうです。そして、発表から10分を過ぎた頃に、再度の追撃可否をチャートと相談すると良いでしょう。やみくもに追撃ポジションを長持ちしたり、追撃を繰り返したりするやり方には向いていない指標です。動きが早く大きくなりがちなので、反転に即応できないやり方には向いていません。

- 指標解説記事でよく引用されるのは、先に発表されたISMの雇用指数やADP民間雇用者数の結果です。がしかし、これらは雇用統計発表直後の反応方向を当てるための判断材料としてアテになりません。

本指標NFP増減は、ISM製造業景況指数の雇用指数の前月との増減との方向一致率が45%、ISM非製造業景況指数の雇用指数のそれは48%、ADP民間雇用者数とのそれは59%です。前月と当月の増減方向すら一致李が偶然と区別できない程度です。

他人の間違った論拠に基づいて自分のポジション方向を決めるぐらいなら、自分で探した論拠に基づく取引を繰り返す方が、きっと先々に役立ちます。忘れないで欲しいのは「わからない」という結論も有効なので、「わかる」とは「どの程度(%)わかる・アテにできるのか」を、自分で決めることです。

以上の本指標特徴を踏まえ、以下のシナリオで取引に臨みます。

- 直前10-1分足は陰線と見込みます。

論拠は、指標一致性分析で事前差異(指標予想ー前回結果)との方向一致率が75%あるため、です。 - 直前1分足は陰線と見込みます。

論拠は、反応一致性分析の結果、過去の陰線率が82%と高いことです。

直前1分足の過去平均跳幅は15pipsもあるので、他の平均的な指標の発表直後と同じぐらい動きます。もし、このローソク足で20pipsも取れたら、もう指標発表後は取引を止めても良いかも知れません。 - もし、直前1分足跳幅が20pipsを超えた(超えそう)なら、指標発表直前にその跳ねと逆方向にポジションを取ります。指標発表直後の跳ねで利確(損切)です。

過去事例では、直前1分足が20pips以上跳ねたことが21%あります。この21%の事例では、直前1分足と直後1分足の方向が一致したことは29%しかありません(逆方向に反応したことが71%)。 - 指標発表後の追撃は早期開始し、発表から1分をを過ぎたら決済のタイミングを計ります。

論拠は、反応性分析の結果に依ります。 - 指標発表から10分経過した頃、再度追撃を行うか否かを決めます。直後1分足跳幅が50pips以上の場合は再追撃です。

以上

2017年12月8日22:30発表

以下は2017年12月11日に追記しています。

Ⅲ.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、NFP増減が前回を下回り予想を上回り、平均時給が前回を上回ったものの予想を下回りました。反応は陰線で、平均時給が予想を下回ったことに反応したようです。失業率は前回・予想と同値の4.1%でした。

(5-2. 取引結果)

月に1回の愉しみの機会を寝てしまいました。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容には問題ありません。

今回の結果を判別式に代入すると、事前差異は△6.7、事後差異は△0.2です。直前10-1分足と直後1分足はともに陰線で、判別式の解の符号と一致しました。

(6-2. シナリオ検証)

事前準備していたシナリオは問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

今回は取引できなかったものの、2017年の成績を見ておきましょう。

2017年は、本指標でほぼ毎月計10回の取引を行いました。結果、指標単位では8勝2敗(勝率80%)、シナリオ単位では30勝8敗(勝率79%)でした。1回の取引で平均8分を要して、年間264pipsを稼いでいます。これは、1回当たり+26pipsで、本指標への反応の過去平均値(直後1分足値幅が36pips、直後11分足値幅が40pips)であることを踏まえると、やや少ないようです。

原因は、雇用統計の直後1分足跳幅は反応が大きすぎる(過去平均48pips)ため、指標発表時刻を跨いだポジションが取れないことと、上下動が大きく追撃が難しいことと、追撃に本ブログ対象期間外の発表後10分を経過してからのことが多いため、です。無理をして本指標で負けると、その月の収益がマイナスになりかねません。雇用統計は、追撃や反転待ちでリスクを下げた取引をしても、そこそこ稼げる指標なのです。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/7064855

この記事へのトラックバック