2017年11月27日

米国景気指標「CB消費者信頼感指数」発表前後のUSDJPY反応分析(2017年11月28日24:00発表結果検証済)

以下、「Ⅰ.指標予想要点」「Ⅱ.過去調査詳細」を事前投稿し、「Ⅲ.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「Ⅲ.発表結果検証」のタイトル行付近に記載しています。

2017年11月28日24:00に米国景気指標「CB消費者信頼感指数」が発表されます。今回発表は2017年11月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(11月26日)の値です。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

そして、次のシナリオで取引に臨みます。

大して反応しないので、無理に取引する必要なんてありません。大して反応しないくせに、シナリオは少し複雑です。

以上の詳細ないしは論拠は、以下の「Ⅰ.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

CBはConference Board(全米産業審議委員会)の略で、消費者信頼感指数というのは消費者のセンチメント(消費マインド)を指数化した景気指標です。基準は1985年を100とし、毎月5000世帯対象のアンケート調査結果を集計しています。

調査は、(a) 現在の景況感、(b) 現在の雇用状況、(c) 6か月先の景況感、(d) 6か月先の雇用、(e) 6か月先の所得、について行われます。6か月以内の購入計画(自動車・住宅など)についても行われますが、この項目が(c)や(e)に含まれるのか否かは確認できていません。いずれにせよ、これら5項目について「楽観している」か「悲観している」かを指数化しています。

指数化にあたっては、現状の経済と雇用に関する2項目の平均が「現状指数」で、経済・雇用・所得の先行きに関する3項目の平均(季節調整実施)が「期待指数」です。そして、これら5項目の平均値が消費者信頼感指数です。

この内容はUM(ミシガン大学)消費者信頼感指数と同じです。よって、調査数の差(UMは確報値で500名)こそあれ、原理的にはUMがCBの先行指標と言えるでしょう。そう解説している入門記事も多いようです。

がしかし、後述するように、少なくとも直近のデータを見る限り、両指標の単月毎の改善・悪化には相関がありません。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

グラフ推移は、2016年5月分をボトムに、その後は上昇基調が続いています。がしかし、2017年3月分をピークに上昇が停滞しています。前月2017年10月分は、久しぶりにそのピークを僅かに更新しました。

直近の他の景気指標でも、再上昇に転じた指標は多く、本指標もまた再上昇転換が期待されています。

今回の市場予想は、前回結果を下回っており、停滞から再上昇への転換との見方を保つためには、最低でも2017年8月分の122.9を上回る必要があります。

がしかし、11月月初こそダウは上昇したものの、上旬から中旬にかけてはロシアゲートでの元補佐官への事情聴取報道があって、ダウが落ち込んでいます。前月が直近ピークを上抜けたこともあり、当月は予想を下回るかも知れません。

過去分布の期間推移と相関分布を下図に示します。

反応が小さな指標なので、5pipsも取れたら利確・損切した方が良さそうです。

また、直後1分足値幅(x)に対して直後11分足値幅(y)は、一次回帰式(赤線)の係数が1を超えています。分布を統計的に解釈する限り、反応は1方向に伸びがちだということになります。

がしかし、第一象限と第三象限を結ぶ対角線(青線)の上下の実分布を見る限り、少し違う解釈をした方が良さそうです。順張りでの追撃は、直後1分足が陽線だったなら値幅10pips以上、陰線だったなら5pips以上のときに行う方が良さそうです。

2015年2月以降前回までの33回で、発表結果と市場予想の大小関係が前月と翌月で入れ替わった回数は18回(入れ替わり率55%)です。

市場予想後追い型とは言えません。

本指標は、先行発表(11月10日)された同じ11月分のUM消費者信頼感指数速報値と、調査期間・発表時期・調査目的・調査方法がほぼ同じです。両指標間に相関がないか、調べておきました。

相関の有無は、それぞれの指標の実態差異(発表結果ー前回結果)を用いて調べます。事前差異・事後差異・実態差異のうち、市場予想が含まれないのは実態差異だけだからです。もし両指標の間に相関があるなら、実態差異(発表結果ー前回結果)に現れるはずです。

がしかし、上図の通り、両指標の実態差異一致率は41%しかないことがわかりました。41%なら、一致するか一致しないかをサイコロを振って決めても同じです。

よって、UM速報値とCBとの間には、調査期間・発表時期・調査目的・調査方法がほぼ同じであるにも関わらず相関がない、と言えます。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は過去平均跳幅が7pipsです。その跳幅が10pips以上だったことは過去5回(頻度15%)あります。

この5回の直後1分足跳幅平均は10pipsで、これは直後1分足跳幅の過去全平均9pipsとほぼ同じです。直前10-1分足跳幅が大きくても、それが直後1分足跳幅も大きくなるとは言えません。そして、この5回の直前10-1分足と直後1分足の方向は3回一致しており、一致しなかった2回の直後1分足は同値終了です(期待的中率100%、同値は集計しない)。

よって、直後10-1分足が10pips以上跳ねたときには、直後1分足も同方向に跳ねる可能性が高いと言えます。跳ねの程度は、過去平均と同程度です。

次に、直前1分足の過去平均跳幅は4pipsです。その跳幅が10pips以上だったことは過去1回しかありません。その1回の直後1分足跳幅は13pipsで、直前1分足と直後1分足の方向は一致しています。

そして、直後1分足の過去平均跳幅と値幅の差は4pips(1ー値幅/跳幅=戻り比率44%)です。直後11分足のそれは6pips(戻り比率40%)です。戻り比率がそれぞれ40%を超えており、高値(安値)掴みには気を付けた方が良いでしょう。

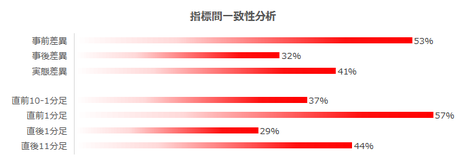

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

まず、指標一致性分析の結果を下図に示します。

事前差異のマイナス率は63%となっています。一方、事後差異のプラス率は62%です。市場予想は低めに予想され、発表結果はそれを上回りがちです。ただ、それほど極端な偏りとは言えません。

事前差異と直前1分足の方向一致率は24%(不一致率76%)となっています。現時点での今回の事前差異はマイナスなので、直前1分足が陽線となる期待的中率が76%ということです。

事後差異と直後1分足の方向一致率が84%、実態差異と直後11分足との方向一致率は70%となっています。市場予想や前回結果に対する発表結果の良し悪しには素直に反応する指標です。

次に、反応一致性分析の結果を下図に示します。

直後1分足の陽線率が78%と、異常な偏りが見受けられます。指標発表前の直前10-1分足や直前1分足に偏りがなく、指標発表後の直後1分足に偏りがあるというのは本指標の特徴です。

そして、直後1分足と直後11分足の方向一致率が72%と高いことを除けば、先に形成されたローソク足が、後で形成されるローソク足の方向を示唆している兆候はありません。

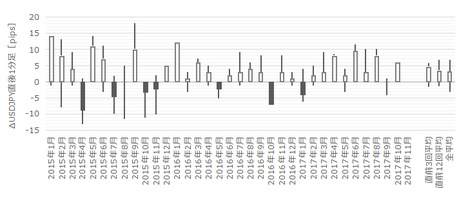

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は72%です。そして、その72%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは65%です。

指標発表時点では、事後差異に対して素直に反応を伸ばすと考えざるを得ません。けれども、方向一致率が72%で、反応を伸ばしたことが65%だと、早期追撃開始で目論見通りに利確できることは47%ということになります。方向が一致しなくても、指標発表から1分を過ぎてもすぐに反転せずに反応を伸ばすこともあるので、総合的な確率は50%を超えると思われますが、確率的にはあまり高くありません。

指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは38%しかありません。これなら、発表直後か発表から1分を過ぎたら、直後1分足終値よりも反応を伸ばしたときに逆張りポジション取得を狙う方が良さそうです。

以下のシナリオで取引に臨みます。大して反応しないので、無理に取引する必要なんてありません。

以下は2017年11月29日に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は前回・予想を上回り、反応は陽線でした。

今回結果129.5は、2000年11月分以来の数値です。国内では株価を中心にそろそろ感が強いものの、米国では先行きを明るく捉えているようです。

取引結果は次の通りでした。

指標発表時刻を跨いだ取引は行いませんでした。シナリオでは、直前10-1分足か直前1分足が跳ねたらという条件があったためです。

2度目の追撃は損切となりました。どうやら、01:00頃からはUSDJPYが下がり始めたようですが、それは分析対象期間ではありません(時間を限らないと、分析に基づく読みが当たったか外れたかが論じられない)。

事前調査分析内容は、直前1分足が下ヒゲを持たなかったことや、直後11分足が直後1分足よりも反応を伸ばしたことで、外しています。

ただ、確率的な問題があるので、あと2回続けて外したら全面改訂することにします。

事前準備していたシナリオは次の通りです。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

Ⅰ.指標予想要点

2017年11月28日24:00に米国景気指標「CB消費者信頼感指数」が発表されます。今回発表は2017年11月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(11月26日)の値です。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

- 本指標は、先に発表されるUM消費者信頼感指数速報値と、調査期間・発表時期・調査目的・調査方法がほぼ同じです。がしかし、両指標は同月集計同士の実態差異一致率が41%しかありません。よって、単月毎の発表結果が前月結果より良くなるか悪くなるかについて、UM消費者信頼感指数速報値の同月発表結果を参考にすることは無意味です。

- 本指標は、事前差異(市場予想ー前回結果)と直前1分足の方向一致率が24%(不一致率76%)となっています。

また、過去事例を見る限り、直前10-1分足や直前1分足が10pips以上跳ねた場合、直後1分足の反応方向はそれと同じ方向になっています。 - 初期反応こそ、指標結果の前回・予想に対する良し悪しに素直なものの(事後差異と直後1分足の方向一致率84%)、直後11分足終値が直後1分足終値より反応を伸ばしたことが34%しかありません。反応は小さく、しかも直後1分足や直後11分足の戻り比率が40%を超えています。

追撃は難しく、過去の傾向から言えば、発表から1分を過ぎると逆張りの方が適しています。但し、直後1分足が陽線なら10pips以上の値幅のとき、陰線なら5piss以上の値幅なら、順張りでの追撃です。

そして、次のシナリオで取引に臨みます。

大して反応しないので、無理に取引する必要なんてありません。大して反応しないくせに、シナリオは少し複雑です。

- 直前1分足は陽線と見込みます。

指標一致性分析の結果、事前差異と直前1分足の方向一致率は24%(不一致率76%)となっています。今回の事前差異はマイナスなので、直前1分足が陽線となる期待的中率が76%ということになります。

但し、直前1分足は過去平均跳幅・値幅が4pips・2pipsしかありません。陰線側にヒゲを形成されるのを待って逆張りポジションを取り、1-2pipsで利確した方が良いでしょう。そういうヒゲが形成されなければ、取引を諦めた方がいいpipsです。 - 直後1分足は、直前10-1分足か直前1分足が10pips以上跳ねたら、それと同じ方向と見込みます。指標発表直前にポジションを取り、発表後の跳ねで利確(損切)です。

直前10-1分足が10pips跳ねたことは過去15%、直前1分足が10pips以上跳ねたことは過去3%、そして、それらの場合に直後1分足は、同値終了を除けば全てその跳ねと同じ方向に反応しています。 - 指標発表後は、反応方向を確認したら早期追撃開始し、できれば1分以内の短期利確を狙います。

また、発表から1分を過ぎたら、逆張りのチャンスを狙います。逆張りなので、これも短期利確を狙います。

論拠は反応性分析の結果に依ります。但し、直後1分足が陽線なら10pips以上の値幅のとき、陰線なら5piss以上の値幅なら、順張りでの追撃です。

以上の詳細ないしは論拠は、以下の「Ⅰ.調査・分析」に記しています。

Ⅱ.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

CBはConference Board(全米産業審議委員会)の略で、消費者信頼感指数というのは消費者のセンチメント(消費マインド)を指数化した景気指標です。基準は1985年を100とし、毎月5000世帯対象のアンケート調査結果を集計しています。

調査は、(a) 現在の景況感、(b) 現在の雇用状況、(c) 6か月先の景況感、(d) 6か月先の雇用、(e) 6か月先の所得、について行われます。6か月以内の購入計画(自動車・住宅など)についても行われますが、この項目が(c)や(e)に含まれるのか否かは確認できていません。いずれにせよ、これら5項目について「楽観している」か「悲観している」かを指数化しています。

指数化にあたっては、現状の経済と雇用に関する2項目の平均が「現状指数」で、経済・雇用・所得の先行きに関する3項目の平均(季節調整実施)が「期待指数」です。そして、これら5項目の平均値が消費者信頼感指数です。

この内容はUM(ミシガン大学)消費者信頼感指数と同じです。よって、調査数の差(UMは確報値で500名)こそあれ、原理的にはUMがCBの先行指標と言えるでしょう。そう解説している入門記事も多いようです。

がしかし、後述するように、少なくとも直近のデータを見る限り、両指標の単月毎の改善・悪化には相関がありません。

【2. 既出情報】

(2-1. 過去情報)

(2-1. 過去情報)

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

グラフ推移は、2016年5月分をボトムに、その後は上昇基調が続いています。がしかし、2017年3月分をピークに上昇が停滞しています。前月2017年10月分は、久しぶりにそのピークを僅かに更新しました。

直近の他の景気指標でも、再上昇に転じた指標は多く、本指標もまた再上昇転換が期待されています。

今回の市場予想は、前回結果を下回っており、停滞から再上昇への転換との見方を保つためには、最低でも2017年8月分の122.9を上回る必要があります。

がしかし、11月月初こそダウは上昇したものの、上旬から中旬にかけてはロシアゲートでの元補佐官への事情聴取報道があって、ダウが落ち込んでいます。前月が直近ピークを上抜けたこともあり、当月は予想を下回るかも知れません。

ーーー$€¥ーーー

過去分布の期間推移と相関分布を下図に示します。

反応が小さな指標なので、5pipsも取れたら利確・損切した方が良さそうです。

また、直後1分足値幅(x)に対して直後11分足値幅(y)は、一次回帰式(赤線)の係数が1を超えています。分布を統計的に解釈する限り、反応は1方向に伸びがちだということになります。

がしかし、第一象限と第三象限を結ぶ対角線(青線)の上下の実分布を見る限り、少し違う解釈をした方が良さそうです。順張りでの追撃は、直後1分足が陽線だったなら値幅10pips以上、陰線だったなら5pips以上のときに行う方が良さそうです。

ーーー$€¥ーーー

2015年2月以降前回までの33回で、発表結果と市場予想の大小関係が前月と翌月で入れ替わった回数は18回(入れ替わり率55%)です。

市場予想後追い型とは言えません。

ーーー$€¥ーーー

本指標は、先行発表(11月10日)された同じ11月分のUM消費者信頼感指数速報値と、調査期間・発表時期・調査目的・調査方法がほぼ同じです。両指標間に相関がないか、調べておきました。

相関の有無は、それぞれの指標の実態差異(発表結果ー前回結果)を用いて調べます。事前差異・事後差異・実態差異のうち、市場予想が含まれないのは実態差異だけだからです。もし両指標の間に相関があるなら、実態差異(発表結果ー前回結果)に現れるはずです。

がしかし、上図の通り、両指標の実態差異一致率は41%しかないことがわかりました。41%なら、一致するか一致しないかをサイコロを振って決めても同じです。

よって、UM速報値とCBとの間には、調査期間・発表時期・調査目的・調査方法がほぼ同じであるにも関わらず相関がない、と言えます。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は過去平均跳幅が7pipsです。その跳幅が10pips以上だったことは過去5回(頻度15%)あります。

この5回の直後1分足跳幅平均は10pipsで、これは直後1分足跳幅の過去全平均9pipsとほぼ同じです。直前10-1分足跳幅が大きくても、それが直後1分足跳幅も大きくなるとは言えません。そして、この5回の直前10-1分足と直後1分足の方向は3回一致しており、一致しなかった2回の直後1分足は同値終了です(期待的中率100%、同値は集計しない)。

よって、直後10-1分足が10pips以上跳ねたときには、直後1分足も同方向に跳ねる可能性が高いと言えます。跳ねの程度は、過去平均と同程度です。

次に、直前1分足の過去平均跳幅は4pipsです。その跳幅が10pips以上だったことは過去1回しかありません。その1回の直後1分足跳幅は13pipsで、直前1分足と直後1分足の方向は一致しています。

そして、直後1分足の過去平均跳幅と値幅の差は4pips(1ー値幅/跳幅=戻り比率44%)です。直後11分足のそれは6pips(戻り比率40%)です。戻り比率がそれぞれ40%を超えており、高値(安値)掴みには気を付けた方が良いでしょう。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

まず、指標一致性分析の結果を下図に示します。

事前差異のマイナス率は63%となっています。一方、事後差異のプラス率は62%です。市場予想は低めに予想され、発表結果はそれを上回りがちです。ただ、それほど極端な偏りとは言えません。

事前差異と直前1分足の方向一致率は24%(不一致率76%)となっています。現時点での今回の事前差異はマイナスなので、直前1分足が陽線となる期待的中率が76%ということです。

事後差異と直後1分足の方向一致率が84%、実態差異と直後11分足との方向一致率は70%となっています。市場予想や前回結果に対する発表結果の良し悪しには素直に反応する指標です。

次に、反応一致性分析の結果を下図に示します。

直後1分足の陽線率が78%と、異常な偏りが見受けられます。指標発表前の直前10-1分足や直前1分足に偏りがなく、指標発表後の直後1分足に偏りがあるというのは本指標の特徴です。

そして、直後1分足と直後11分足の方向一致率が72%と高いことを除けば、先に形成されたローソク足が、後で形成されるローソク足の方向を示唆している兆候はありません。

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は72%です。そして、その72%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは65%です。

指標発表時点では、事後差異に対して素直に反応を伸ばすと考えざるを得ません。けれども、方向一致率が72%で、反応を伸ばしたことが65%だと、早期追撃開始で目論見通りに利確できることは47%ということになります。方向が一致しなくても、指標発表から1分を過ぎてもすぐに反転せずに反応を伸ばすこともあるので、総合的な確率は50%を超えると思われますが、確率的にはあまり高くありません。

指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは38%しかありません。これなら、発表直後か発表から1分を過ぎたら、直後1分足終値よりも反応を伸ばしたときに逆張りポジション取得を狙う方が良さそうです。

【4. シナリオ作成】

以下のシナリオで取引に臨みます。大して反応しないので、無理に取引する必要なんてありません。

- 直前1分足は陽線と見込みます。

指標一致性分析の結果、事前差異と直前1分足の方向一致率は24%(不一致率76%)となっています。今回の事前差異はマイナスなので、直前1分足が陽線となる期待的中率が76%ということになります。

但し、直前1分足は過去平均跳幅・値幅が4pips・2pipsしかありません。陰線側にヒゲを形成されるのを待って逆張りポジションを取り、1-2pipsで利確した方が良いでしょう。そういうヒゲが形成されなければ、取引を諦めた方がいいpipsです。 - 直後1分足は、直前10-1分足か直前1分足が10pips以上跳ねたら、それと同じ方向と見込みます。指標発表直前にポジションを取り、発表後の跳ねで利確(損切)です。

直前10-1分足が10pips跳ねたことは過去15%、直前1分足が10pips以上跳ねたことは過去3%、そして、それらの場合に直後1分足は、同値終了を除けば全てその跳ねと同じ方向に反応しています。 - 指標発表後は、反応方向を確認したら早期追撃開始し、できれば1分以内の短期利確を狙います。

また、発表から1分を過ぎたら、逆張りのチャンスを狙います。逆張りなので、これも短期利確を狙います。

論拠は反応性分析の結果に依ります。但し、直後1分足が陽線なら10pips以上の値幅のとき、陰線なら5piss以上の値幅なら、順張りでの追撃です。

以上

2017年11月28日24:00発表

以下は2017年11月29日に追記しています。

Ⅲ.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は前回・予想を上回り、反応は陽線でした。

今回結果129.5は、2000年11月分以来の数値です。国内では株価を中心にそろそろ感が強いものの、米国では先行きを明るく捉えているようです。

(5-2. 取引結果)

取引結果は次の通りでした。

指標発表時刻を跨いだ取引は行いませんでした。シナリオでは、直前10-1分足か直前1分足が跳ねたらという条件があったためです。

2度目の追撃は損切となりました。どうやら、01:00頃からはUSDJPYが下がり始めたようですが、それは分析対象期間ではありません(時間を限らないと、分析に基づく読みが当たったか外れたかが論じられない)。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容は、直前1分足が下ヒゲを持たなかったことや、直後11分足が直後1分足よりも反応を伸ばしたことで、外しています。

ただ、確率的な問題があるので、あと2回続けて外したら全面改訂することにします。

(6-2. シナリオ検証)

事前準備していたシナリオは次の通りです。

- 直前1分足は陽線と見込みました。結果は陽線でした。

- 直後1分足は、直前10-1分足か直前1分足が10pips以上跳ねたら、それと同じ方向と見込んでいました。結果は10pipsに達せず、取引は止めました。

- 指標発表後は、反応方向を確認したら早期追撃開始し、できれば1分以内の短期利確を狙う予定でした。結果は僅かながら利確できました。

また、発表から1分を過ぎたら、逆張りのチャンスを狙うつもりでした。これは逆張りなので、短期取引のつもりでした。結果は損切でした。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/7010736

この記事へのトラックバック