2017”N11ҢҺ26“ъ

•ДҚ‘ҺА‘ФҺw•WҒuҗV’zҸZ‘о”М”„ҢҸҗ”Ғv”ӯ•\‘OҢгӮМUSDJPY”Ҫүһ•ӘҗНҒi2017”N11ҢҺ27“ъ24:00”ӯ•\ҢӢүКҢҹҸШҚПҒj

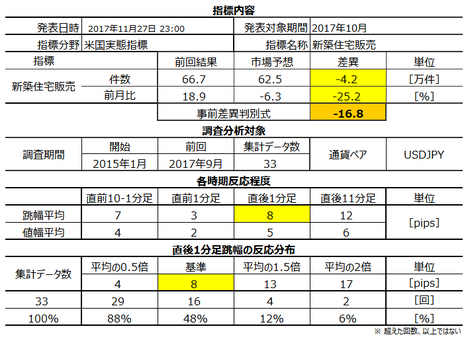

ҲИүәҒAҒuҮT.Һw•W—\‘z—v“_ҒvҒuҮU.үЯӢҺ’ІҚёҸЪҚЧҒvӮрҺ–‘O“ҠҚeӮөҒAҒuҮV.”ӯ•\ҢӢүКҢҹҸШҒvӮрҺ–Ңг“ҠҚeӮөӮДӮўӮЬӮ·ҒBғuғҚғOӮМ“ъ•tӮНҺ–‘O“ҠҚe“ъӮЖӮИӮБӮДӮўӮЬӮ·ҒBҺw•W”ӯ•\ҢгӮЙҺ–Ңг“ҠҚeӮөҒAӮ»ӮМ“ъҺһӮНҒuҮV.”ӯ•\ҢӢүКҢҹҸШҒvӮМғ^ғCғgғӢҚs•tӢЯӮЙӢLҚЪӮөӮДӮўӮЬӮ·ҒB

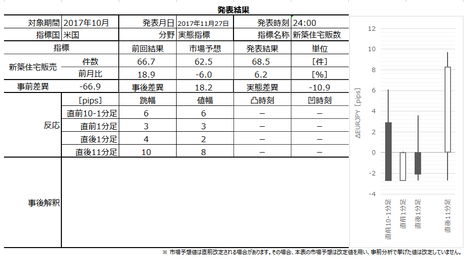

2017”N11ҢҺ27“ъ24:00ӮЙ•ДҚ‘ҺА‘ФҺw•WҒuҗV’zҸZ‘о”М”„ҢҸҗ”ҒvӮӘ”ӯ•\ӮіӮкӮЬӮ·ҒBҚЎүс”ӯ•\ӮН2017”N10ҢҺ•ӘӮМҸWҢvҢӢүКӮЕӮ·ҒB

ҚЎүсӮМҺsҸк—\‘zӮЖ‘OүсҢӢүКӮНҺҹӮМ’КӮиӮЕӮ·ҒBҺsҸк—\‘zӮН”ӯ•\’ј‘OӮЙҠm”FӮөӮДӮЁӮ«ӮЬӮөӮеӮӨҒB

–{Һw•WӮМ“Б’ҘӮНҲИүәӮМ’КӮиӮЕӮ·ҒB

ҲИҸгӮМ–{Һw•W“Б’ҘӮр“ҘӮЬӮҰҒAҢгӢLҸЪҸqӮөӮҪ’ІҚёҒE•ӘҗНҢӢүКӮЙҠоӮГӮ«ҒAҲИүәӮМғVғiғҠғIӮЕҺжҲшӮЙ—ХӮЭӮЬӮ·ҒB

ҲИҸгӮМҸЪҚЧӮИӮўӮөӮНҳ_Ӣ’ӮНҒAҲИүәӮМҒuҮT.’ІҚёҒE•ӘҗНҒvӮЙӢLӮөӮДӮўӮЬӮ·ҒB

ҢцҠJҸо•сӮвҠщҸoҸо•сӮЙҠоӮГӮӯ’ІҚёӮрҚsӮўҒAүЯӢҺӮМҺw•WӮЖ”ҪүһӮМҠЦҢWӮр”дҠr•ӘҗНӮөӮДӮўӮЬӮ·ҒB•ыҢьӮЙҠЦӮ·Ӯй“I’Ҷ—ҰӮЙ”дӮЧҒA’ц“xӮЙҠЦӮ·Ӯй“I’Ҷ—ҰӮНҺc”OӮИӮӘӮз’бӮўӮЖӮўӮӨӮМӮӘҺАҸоӮЕӮ·ҒB—ҳҠmҒE‘№җШӮМ–ЪҲАӮНҒAүЯӢҺ•ҪӢП’lӮрҚЕӢЯӮМ”ҪүһӮМ‘еҸ¬ӮЖҢ©”дӮЧӮДҠҙҠo“IӮЙ”чҸCҗіӮөӮДӮўӮЬӮ·ҒB

‘ҪӮӯӮМFXүпҺРӮМҢoҚПҺw•WғJғҢғ“ғ_Ғ[ӮЕӮНҒA–{Һw•WӮМҸd—v“xҒE’Қ–Ъ“xӮӘҚӮӮўҒAӮЖӮіӮкӮДӮўӮЬӮ·ҒB

ҸZ‘оҚw“ьӮНҒAҸБ”пӢаҠzҺ©‘МӮӘ‘еӮ«ӮўӮұӮЖӮвҒAғҠғtғHҒ[ғҖӮв’І“x•iҚw“ьӮИӮЗӮМҠЦҳAҺщ—vӮЙӮаҢqӮӘӮйӮҪӮЯҒA”gӢyҢшүКӮӘ‘еӮ«ӮўӮ©ӮзӮЕӮ·ҒBӮ»ӮөӮДҒAҸБ”пҺТҢВҗlӮМҺы“ьӮвӢа—ҳҢ©’КӮөӮӘ”ҪүfӮіӮкӮйӮҪӮЯҒAӮЕӮ·ҒB

Ӯ»ӮкӮИӮз”М”„ҢҸҗ”ӮӘ‘ҪӮў’ҶҢГҸZ‘о”М”„ҢҸҗ”ӮМ•ыӮӘҸd—v“xҒE’Қ–Ъ“xӮӘҚӮӮўӮНӮёӮЕӮ·ӮӘҒAӮ»ӮсӮИӮұӮЖӮНӮ ӮиӮЬӮ№ӮсҒBӮ»ӮкӮЙҒAҸZ‘оҠЦҳAҺw•WӮНӮўӮёӮкӮа10pips‘OҢгӮөӮ©”ҪүһӮөӮЬӮ№ӮсҒB

–{Һw•WӮМҸWҢvӮНҒAҲкҢЛҢҡӮЙүБӮҰӮДҒAғRғ“ғhғ~ғjғAғҖӮЖӢӨ“ҜҸZ‘оӮрҠЬӮЯӮҪҗ”ҺҡӮа”ӯ•\ӮіӮкӮЬӮ·ҒB”М”„ҢҸҗ”ӮНҒA”NҠ·ҺZҢҸҗ”ӮЙ‘ҖҚмӮіӮкӮД”ӯ•\ӮіӮкӮЬӮ·ҒB‘ҖҚмӮӘ–ҲҢҺ”М”„җ”Ӯр’PҸғӮЙ12”{ӮөӮҪӮаӮМӮ©ҒA–Ҳ”N’иҗ”ү»ӮөӮДҠ„Ӯи“–ӮДӮҪӢGҗЯ’Іҗ®ҢWҗ”ӮрҸжӮ¶ӮҪӮаӮМӮ©ҒA’иҗ”ү»ӮіӮкӮДӮўӮИӮўҢWҗ”Ӯ©ҒAӮНҠm”FӮЕӮ«ӮДӮўӮЬӮ№ӮсҒB

ӮЬӮҪҒAӮұӮМҢҸҗ”ӮЙӮН“y’n•tӮ«ӮМҗV’zҸZ‘о”М”„ӮӘ‘ОҸЫӮЕҒAҠщӮЙ•Ы—LӮ·Ӯй“y’nӮЦҸZ‘оӮрҗV’zӮөӮҪӮаӮМӮНҠЬӮЬӮкӮЬӮ№ӮсҒBӮ»ӮМ—қ—RӮНӮнӮ©ӮиӮЬӮ№ӮсҒB

–{Һw•WӮЦӮМ”ҪүһӮМҠъҠФҗ„ҲЪӮЖ‘ҠҠЦ•Ә•zӮрүәҗ}ӮЙ“ZӮЯӮДӮЁӮ«ӮЬӮ·ҒB

”ҪүһӮНҲИ‘OӮ©ӮзҲА’иӮөӮДҸ¬ӮіӮўӮұӮЖӮӘӮнӮ©ӮиӮЬӮ·ҒB

ҚЕӮаҺw•WҢӢүКӮЙ‘f’јӮЙ”ҪүһӮ·Ӯй’јҢг1•Ә‘«’ө•қӮНҒAүЯӢҺ•ҪӢПӮЕӮҪӮБӮҪ8pipsӮЕӮ·ҒB”ҪүһӮӘҸ¬ӮіӮўӮҪӮЯҒA‘еӮ«ӮИғgғҢғ“ғhӮӘ”ӯҗ¶ӮөӮДӮўӮйӮЖӮ«ӮЙӮНҒAҺw•W”ӯ•\ҢӢүКӮМүeӢҝӮНӮ·Ӯ®ӮЙғgғҢғ“ғhӮЙ“ЫӮЬӮкӮДӮөӮЬӮўӮЬӮ·ҒBҺжҲш‘OӮЙӮНҒA’ј‘OӮМғҢҒ[ғgӮ©Ӯз10Ғ`20pipsҲИ“аӮМғ`ғғҒ[ғgғ|ғCғ“ғgӮЙ–ЪҗҜӮрӮВӮҜӮДӮЁӮ«ӮЬӮөӮеӮӨҒBӮ»ӮұӮӘ”Ҫ“]ӮМ–ЪҲАӮЙӮИӮиӮЬӮ·ҒB

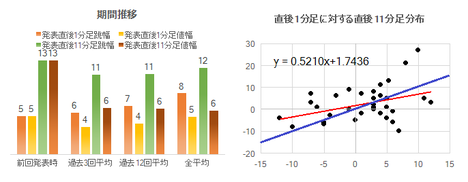

’јҢг1•Ә‘«ҒiӮҳҒjӮЙ‘ОӮ·Ӯй’јҢг11•Ә‘«ҒiӮҷҒjӮМ’l•қӮМҲкҺҹүсӢAҺ®ҒiҗФҗьҒjӮНҒAӮҳӮМҢWҗ”ӮӘ0.5ӮЖӮИӮБӮДӮўӮЬӮ·ҒBӮ»ӮкӮИӮзҸҮ’ЈӮиӮЕ’ЗҢӮӮ©ӮЖӮўӮӨӮЖҒAҺА•Ә•zӮрҢ©ӮйҢАӮиӮ»ӮӨӮЖӮаҢҫӮўҗШӮкӮЬӮ№ӮсҒB

‘жҲкҸЫҢАӮЖ‘жҺOҸЫҢАӮрҢӢӮФ‘ОҠpҗьҒiҗВҗьҒjӮрҢ©ӮйӮЖҒA“БӮЙ’јҢг1•Ә‘«ӮӘүAҗьӮҫӮБӮҪӮЖӮ«ӮЙӢt’ЈӮиӮМ—LҢшҗ«ӮрҺҰӮөӮДӮўӮЬӮ·ҒB

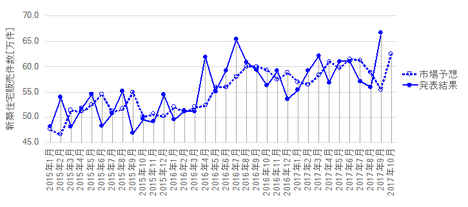

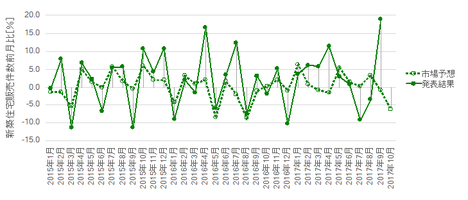

үЯӢҺӮМ”ӯ•\ҢӢүКӮЖҺsҸк—\‘zӮрүәҗ}ӮЙҲк——ӮөӮЬӮ·ҒB

үәҗ}ӮН”ӯ•\ҢӢүКӮЖҺsҸк—\‘zӮрғvғҚғbғgӮөӮДӮўӮЬӮ·ҒBҺsҸк—\‘zӮН”ӯ•\’ј‘OӮМ’lӮрғvғҚғbғgӮөҒA”ӯ•\ҢӢүКӮНҢгӮЙҸCҗі’lӮӘ”ӯ•\ӮіӮкӮДӮа’иҺһ”ӯ•\’lӮМӮЬӮЬӮрғvғҚғbғgӮөӮДӮўӮЬӮ·ҒB

”NҠ·ҺZ”М”„ҢҸҗ”ӮЖ‘OҢҺ”дӮЖӮНҒAғOғүғtӮМ—lҺqӮӘӮЬӮйӮЕҲЩӮИӮиӮЬӮ·ҒBӮұӮкӮзҚҖ–Ъ–ҲӮЙ”Ҫүһ•ыҢьӮЙӮЗӮМ’ц“xүeӢҝӮөӮДӮўӮйӮМӮ©Ӯрүә•\ӮЙ“ZӮЯӮДӮЁӮ«ӮЬӮөӮҪҒB

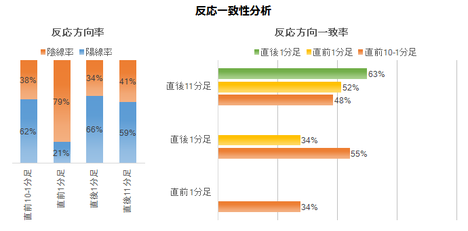

Ҹг•\ӮМҸг2ҚsӮНҒA”М”„ҢҸҗ”ӮЖ‘OҢҺ”дӮМҠeҚҖ–ЪӮрҒAӮРӮЖӮВӮёӮВ”Ҫүһ•ыҢьӮЖӮМҲк’v—ҰӮрӢҒӮЯӮДӮўӮЬӮ·ҒBӮұӮкӮН—\”хҢvҺZӮМӮжӮӨӮИӮаӮМӮЕҒAӮұӮМ—\”хҢvҺZӮНҚЕӮа”Ҫүһ•ыҢьӮЖӮМҲк’v—ҰӮӘҚӮӮўҚҖ–ЪӮЙ’Қ–ЪӮөӮДӮўӮЬӮ·ҒB

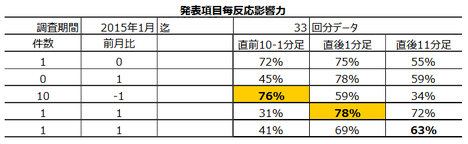

ҸгӮ©Ӯз3Қs–ЪӮНҒAҺ–‘OҚ·ҲЩҒiҺsҸк—\‘zҒ[‘OүсҢӢүКҒjӮЖ’ј‘O10-1•Ә‘«ӮМ•ыҢьҲк’v—ҰӮӘҚӮӮӯӮИӮйӮжӮӨӮЙҒAҠeҚҖ–ЪӮМҢWҗ”ӮрӢҒӮЯӮДӮўӮЬӮ·ҒB

ҸгӮ©Ӯз4Қs–ЪӮНҒAҺ–ҢгҚ·ҲЩҒi”ӯ•\ҢӢүКҒ[ҺsҸк—\‘zҒjӮЖ’јҢг1•Ә‘«ӮМ•ыҢьҲк’v—ҰӮӘҚӮӮӯӮИӮйӮжӮӨӮЙҒAҠeҚҖ–ЪӮМҢWҗ”ӮрӢҒӮЯӮДӮўӮЬӮ·ҒB

ҚЕүә’i5Қs–ЪӮНҒAҺА‘МҚ·ҲЩҒi‘OүсҢӢүКҒ[ҺsҸк—\‘zҒjӮЖ’јҢг11•Ә‘«ӮМ•ыҢьҲк’v—ҰӮӘҚӮӮӯӮИӮйӮжӮӨӮЙҒAҠeҚҖ–ЪӮМҢWҗ”ӮрӢҒӮЯӮДӮўӮЬӮ·ҒB

Һ–‘OҚ·ҲЩ”»•КҺ®ӮНҒA10✕”М”„ҢҸҗ”ӮМҚ·ҲЩҒ[1✕‘OҢҺ”дӮМҚ·ҲЩҒAӮЖӮөӮДӮЁӮҜӮОҒAӮаӮө”М”„ҢҸҗ”ӮМҺ–‘OҚ·ҲЩӮӘ0ӮЕӮа”»•КӮӘӮЕӮ«ӮЬӮ·ҒBӮұӮМ”»•КҺ®•„ҚҶҒiғvғүғXӮӘ—zҗьҒAғ}ғCғiғXӮӘүAҗьҒjӮЖ’ј‘O10-1•Ә‘«ӮМ•ыҢьҲк’v—ҰӮН76Ғ“ӮЖӮИӮиӮЬӮөӮҪҒB

Һ–ҢгҚ·ҲЩ”»•КҺ®ӮЖҺА‘ФҚ·ҲЩ”»•КҺ®ӮНӮЖӮаӮЙҒA1✕”М”„ҢҸҗ”ӮМҚ·ҲЩҒ{1✕‘OҢҺ”дӮМҚ·ҲЩҒAӮЖӮөӮДӮЁӮҜӮОҒAӮұӮМ”»•КҺ®•„ҚҶӮЖ’јҢг1•Ә‘«ҒE’јҢг11•Ә‘«ӮЖӮМ•ыҢьҲк’v—ҰӮӘҒAҺ–ҢгҚ·ҲЩӮЙӮВӮўӮД78Ғ“ҒAҺА‘ФҚ·ҲЩӮЙӮВӮўӮД63Ғ“ҒAӮЖӮИӮиӮЬӮөӮҪҒB

–{Һw•WӮНҢ_–сҸ‘Ҹҗ–јғxҒ[ғXӮЕҸWҢvӮіӮкӮДӮўӮЬӮ·ҒBӮ»ӮөӮДҒAҠЦҳAҺw•WӮЕӮ Ӯй’ҶҢГҸZ‘о”М”„ҢҸҗ”ӮНҸҠ—LҢ ҲЪ“]Ҡ®—№ғxҒ[ғXӮЕҸWҢvӮіӮкӮДӮўӮЬӮ·ҒBӮ»ӮМӮҪӮЯҒA–{Һw•WӮН’ҶҢГҸZ‘о”М”„ҢҸҗ”ӮЙ‘ОӮө1Ғ`2Ӯ©ҢҺҗжҚsӮ·ӮйҒAӮЖӮўӮӨүрҗаӮр‘ҪӮӯҢ©Ӯ©ӮҜӮЬӮ·ҒB

ӮұӮкӮНҒAҺ–ҺАӮЙҸЖӮзӮөӮДҗіӮөӮӯӮ ӮиӮЬӮ№ӮсҒB

Һ––ұҺи‘ұӮ«ҸгӮМҸҮҸҳӮЖҸҠ—pҺһҠФӮЙӮВӮўӮДӮНҒAӮ»ӮМ’КӮиӮИӮМӮЕӮөӮеӮӨҒBӮҜӮкӮЗӮаҒAҗV’zҸZ‘оӮрҚw“ьӮ·ӮйҗlӮЖ’ҶҢГҸZ‘оӮрҚw“ьӮ·ӮйҗlӮНҒA—ј•ы“ҜҺһӮЙҚw“ьӮ·ӮйҗlӮрҸңӮҜӮОҲк’vӮөӮЬӮ№ӮсҒBӮҫӮ©ӮзҒAҺАҚЫӮЙ”М”„ҢҸҗ”ӮӘ‘OҢҺӮжӮи‘қӮҰӮҪӮ©ҢёӮБӮҪӮ©Ӯр’ІӮЧӮйӮЖҒAҺ––ұҺи‘ұӮ«ҸгӮМҸҠ—vҺһҠФ1Ғ`2Ӯ©ҢҺӮМҗV’zҸZ‘о”М”„ҢҸҗ”ӮМҗжҚsҗ«ӮНӮ ӮиӮЬӮ№ӮсҒB

Һ–ҺАӮӘҒuӮ ӮиӮ»ӮӨӮИҳbҒvӮЖҲЩӮИӮйҢҙҲцӮНӮнӮ©ӮиӮЬӮ№ӮсҒBӮҪӮҫҒAҗV’zҸZ‘оҚw“ьҺТӮЖ’ҶҢГҸZ‘оҚw“ьҺТӮНҒA“ҜӮ¶ӮжӮӨӮЙҸZ‘оҚw“ьӮрӮ·ӮйӮЙӮ№ӮжҒAҸҠ“ҫҠK‘wӮ©”N—о‘wӮӘҲЩӮИӮйӮМӮЕӮНӮИӮўӮЕӮөӮеӮӨӮ©ҒBҸҠ“ҫҠK‘wӮв”N—о‘wӮӘҲЩӮИӮкӮОҒAҒuӮҰӮўҒvӮЖҸZ‘оҚw“ьӮрҢҲӮЯӮйӮұӮЖӮЙҺһҠФҚ·ӮӘҗ¶Ӯ¶ӮйӮұӮЖӮҫӮБӮДҒuӮ ӮиӮ»ӮӨӮИҳbҒvӮЕӮ·ҒB

—јҺw•WӮМҺА‘ФҚ·ҲЩҒi”ӯ•\ҢӢүКҒ[‘OүсҢӢүКҒjӮр‘OҢг2Ӯ©ҢҺӮёӮзӮөӮД’ІӮЧӮйӮЖҒAҚЕӮаҲк’v—ҰӮӘҚӮӮўғYғҢӮЕӮа60Ғ“ӮөӮ©Ҳк’vӮөӮДӮўӮЬӮ№ӮсҒB—јҺw•WӮЙҠЦҢWӮӘӮИӮўҒAӮЖӮЬӮЕӮНҢҫӮўӮЬӮ№ӮсӮӘҒA60Ғ“ӮөӮ©‘қҢё•ыҢьӮ·ӮзҲк’vӮөӮИӮўӮИӮзҒA‘јӮМ—\’ӣӮр’TӮөӮҪ•ыӮӘғ}ғVӮЕӮ·ҒB

ӮұӮкӮзҺw•W“ҜҺmӮНҒAғOғүғtӮМҸгҸёҠо’ІӮвүәҚ~Ҡо’ІӮЖӮўӮБӮҪ“_ӮрҺQҚlӮЙӮЕӮ«ӮДӮаҒA’PҢҺ–ҲӮМ‘қҢё•ыҢьӮНҲк•ыӮМҺw•WӮрҺQҚlӮЙӮөӮДӮаӮнӮ©ӮзӮИӮўӮМӮЕӮ·ҒB

үЯӢҺӮМ’ј‘O10-1•Ә‘«ҒE’ј‘O1•Ә‘«ҒE’јҢг1•Ә‘«ҒE’јҢг11•Ә‘«ӮМҺn’lҠоҸҖғҚҒ[ғ\ғN‘«ӮрҺҰӮөӮЬӮ·ҒB

ӮЬӮёҒA’ј‘O10-1•Ә‘«ӮНҒAүЯӢҺ•ҪӢП’ө•қӮӘ8pipsӮЕӮ·ҒBӮ»ӮМ’ө•қӮӘ10pipsҲИҸгӮҫӮБӮҪӮұӮЖӮНүЯӢҺ7үсҒi•p“x21Ғ“ҒjӮ ӮиӮЬӮ·ҒBӮұӮМ7үсӮМ’јҢг1•Ә‘«’ө•қӮН7pipsӮЕҒAӮұӮкӮН’јҢг1•Ә‘«’ө•қӮМүЯӢҺ‘S•ҪӢП8pipsӮЖӮЩӮЪ“ҜӮ¶ӮЕӮ·ҒBӮ»ӮөӮДҒAӮұӮМ7үсӮМ’ј‘O10-1•Ә‘«ӮЖ’јҢг1•Ә‘«ӮМ•ыҢьӮӘҲк’vӮөӮҪӮұӮЖӮН3үсҒi43Ғ“ҒjӮЕӮ·ҒB

ӮВӮЬӮиҒA’ј‘O10-1•Ә‘«ӮМ”ҪүһӮӘ•ҪӢПӮжӮиҸӯӮө‘еӮ«Ӯӯ“®ӮўӮҪӮ©ӮзӮЖҢҫӮБӮДҒAӮ»ӮкӮӘ’јҢг1•Ә‘«ӮМ”Ҫүһ’ц“xӮв•ыҢьӮрҺҰҚҙӮөӮДӮўӮйӮЖӮНҢҫӮҰӮЬӮ№ӮсҒB

ҺҹӮЙҒA’ј‘O1•Ә‘«ӮМүЯӢҺ•ҪӢП’ө•қӮН3pipsӮЕӮ·ҒBӮ»ӮМ’ө•қӮӘ10pipsҲИҸгӮҫӮБӮҪӮұӮЖӮНүЯӢҺӮЙӮ ӮиӮЬӮ№ӮсҒBӢtӮЙҢҫӮҰӮОҒAӮаӮө’ј‘O1•Ә‘«’ө•қӮӘ10pipsҲИҸг“®ӮўӮҪҸкҚҮҒAүҪӮ©үЯӢҺӮЙӮИӮўҲЩҸнӮИӮұӮЖӮӘӢNӮ«ӮДӮўӮйүВ”\җ«ӮӘӮ ӮиӮЬӮ·ҒB

Ӯ»ӮөӮДҒA’јҢг1•Ә‘«ӮМүЯӢҺ•ҪӢП’ө•қӮЖ’l•қӮМҚ·ӮН3pipsҒi1Ғ[’l•қҒ^’ө•қҒҒ–ЯӮи”д—Ұ38Ғ“ҒjӮЕӮ·ҒB’јҢг11•Ә‘«ӮМӮ»ӮкӮН6pipsҒi–ЯӮи”д—Ұ50Ғ“ҒjӮЕӮ·ҒB”ҪүһӮӘҸ¬ӮіӮўҺw•WӮН–ЯӮи—ҰӮӘҚӮӮӯӮИӮиӮӘӮҝӮЕӮ·ҒB

’јҢг1•Ә‘«’ө•қҒE’l•қӮНҒAүЯӢҺ•ҪӢПӮЕҠe8pipsҒE5pipsӮөӮ©Ӯ ӮиӮЬӮ№ӮсҒB”Ҫүһ•ыҢьӮрҢ©ӮДӮ©ӮзҒA’ZҠъ’ЗҢӮӮЕ—ҳҠm•қӮрүТӮ®ӮМӮН“пӮөӮ»ӮӨӮЕӮ·ҒBӮ»ӮкӮИӮзҒAҢгҸqӮ·Ӯй”Ҫүһҗ«•ӘҗНӮЙӮаҸqӮЧӮҪӮжӮӨӮЙҒAӢt’ЈӮиӮМӢ@үпӮр‘_ӮБӮҪ•ыӮӘ—ЗӮіӮ»ӮӨӮЕӮ·ҒBӢt’ЈӮиғ|ғWғVғҮғ“ӮНҒA’јҢг1•Ә‘«’l•қӮр’ҙӮҰӮҪӮЖӮ«ӮЕҒAҺw•W”ӯ•\’јҢгӮЖ”ӯ•\Ӯ©Ӯз3•Ә‘OҢгҢoүЯӮөӮҪӮЖӮ«ӮӘүЯӢҺӮМҢXҢьӮ©ӮзҢҫӮҰӮО‘_Ӯў–ЪӮЕӮ·ҒB

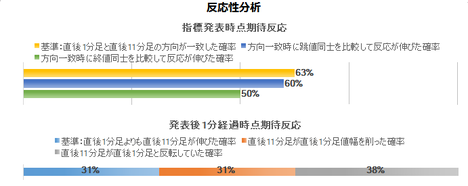

Һw•WҲк’vҗ«•ӘҗНӮНҒAҺw•WӮМ‘OүсҢӢүКӮЖҺsҸк—\‘zӮМҚ·ҒiҺ–‘OҚ·ҲЩҒjӮЖҒA”ӯ•\ҢӢүКӮЖҺsҸк—\‘zӮМҚ·ҒiҺ–ҢгҚ·ҲЩҒjӮЖҒA”ӯ•\ҢӢүКӮЖ‘OүсҢӢүКӮМҚ·ҒiҺА‘ФҚ·ҲЩҒjӮрӢҒӮЯҒAӮ»ӮМғvғүғXҒEғ}ғCғiғXӮЖ”Ҫүһ•ыҢьӮЙ•ОӮиӮӘӮИӮўӮ©Ӯр’ІӮЧӮДӮўӮЬӮ·ҒBҸЪҚЧӮНҒuҺw•WҲк’vҗ«•ӘҗНҒvӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

”ҪүһҲк’vҗ«•ӘҗНӮНҒAҺw•W”ӯ•\‘OҢгӮМ”Ҫүһ•ыҢьӮЙ“Б’Ҙ“IӮИ•ОӮиӮӘӮИӮўӮ©Ӯр’ІӮЧӮДӮўӮЬӮ·ҒBҸЪҚЧӮНҒu”ҪүһҲк’vҗ«•ӘҗНҒvӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

”Ҫүһҗ«•ӘҗНӮЕӮНҒAүЯӢҺ”ӯ•\’јҢгӮМ1•Ә‘«ӮЖ11•Ә‘«ӮМ’ө•қӮЖ’l•қӮрҺgӮўӮЬӮ·ҒBӮұӮМ•ӘҗНӮЕҸ\•ӘӮИpipsӮӘ‘_ӮҰӮ»ӮӨӮИҺw•WӮ©”ЫӮ©ӮӘ”»’fӮЕӮ«ӮЬӮ·ҒBҸЪҚЧӮНҒu”Ҫүһҗ«•ӘҗНҒvӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

ӮЬӮёҒAҺw•WҲк’vҗ«•ӘҗНӮМҢӢүКӮрүә•\ӮЙҺҰӮөӮЬӮ·ҒB

Һ–‘OҚ·ҲЩӮНғvғүғX—ҰӮӘ70Ғ“ӮЖӮИӮБӮДӮўӮЬӮ·ҒBҺsҸк—\‘zӮӘҚӮӮЯӮЙӮИӮиӮӘӮҝӮИҺw•WӮЕӮ·ҒBӮұӮкӮН’ІҚё‘ОҸЫҠъҠФӮМҸZ‘о”М”„ҢҸҗ”ӮӘүEҸгӮӘӮиӮЖӮИӮБӮДӮЁӮиҒAҸZ‘оҺsҸкӮӘҚD’ІӮИҸу‘ФӮӘ‘ұӮўӮДӮўӮйӮҪӮЯӮЖҺvӮнӮкӮЬӮ·ҒB

ӮЬӮҪҒAҺ–‘OҚ·ҲЩӮЖ’ј‘O10-1•Ә‘«ӮМ•ыҢьҲк’v—ҰӮӘ76Ғ“ӮЖӮИӮБӮДӮўӮЬӮ·ҒBҚЎүсӮМҺ–‘OҚ·ҲЩӮНғ}ғCғiғXӮИӮМӮЕҒAүAҗьӮЖӮИӮйҠъ‘Т“I’Ҷ—ҰӮӘ76Ғ“ӮЖӮўӮӨӮұӮЖӮЕӮ·ҒB

Һ–ҢгҚ·ҲЩӮЖ’јҢг1•Ә‘«ӮМ•ыҢьҲк’v—ҰӮН78Ғ“ӮЖӮИӮБӮДӮўӮЬӮ·ҒBҺsҸк—\‘zӮЙ‘ОӮ·Ӯй”ӯ•\ҢӢүКӮМ—ЗӮөҲ«ӮөӮЙӮНҒA‘f’јӮЙ”ҪүһӮөӮӘӮҝӮИҺw•WӮЕӮ·ҒB

ҺА‘ФҚ·ҲЩӮНҒA’јҢг11•Ә‘«ӮЖӮМ•ыҢьҲк’v—ҰӮӘ63Ғ“ӮөӮ©Ӯ ӮиӮЬӮ№ӮсҒBӮұӮкӮИӮзҒA’јҢг11•Ә‘«ӮНҺ–ҢгҚ·ҲЩӮЖӮМ•ыҢьҲк’v—Ұ72Ғ“ӮрғAғeӮЙӮөӮҪ•ыӮӘҠmӮ©ӮЕӮ·ҒB

ҺҹӮЙҒA”ҪүһҲк’vҗ«•ӘҗНӮМҢӢүКӮрүә•\ӮЙҺҰӮөӮЬӮ·ҒB

’ј‘O1•Ә‘«ӮНүAҗь—ҰӮӘ79Ғ“ӮЖҒA•ОӮиӮӘ–Ъ—§ӮҝӮЬӮ·ҒB

Ӯ»ӮөӮДҒAӮЗӮМғҚҒ[ғ\ғN‘«“ҜҺmӮр”дӮЧӮДӮЭӮДӮаҒA30Ғ“ҲИүәӮв70Ғ“ҲИҸгӮМҲк’v—ҰӮӘӮ ӮиӮЬӮ№ӮсҒBҗжӮЙҢ`җ¬ӮіӮкӮҪғҚҒ[ғ\ғN‘«ӮӘҢгӮЕҢ`җ¬ӮіӮкӮйғҚҒ[ғ\ғN‘«ӮМ•ыҢьӮрҺҰҚҙӮөӮДӮўӮй’ӣӮөӮНӮ ӮиӮЬӮ№ӮсҒB

ҚЕҢгӮЙҒA”Ҫүһҗ«•ӘҗНӮМҢӢүКӮрүә•\ӮЙҺҰӮөӮЬӮ·ҒB

’јҢг1•Ә‘«ӮЖ’јҢг11•Ә‘«ӮЖӮМ•ыҢьҲк’v—ҰӮН63Ғ“ӮЖҚӮӮӯӮ ӮиӮЬӮ№ӮсҒBӮ»ӮөӮДҒAҺw•W”ӯ•\Ӯ©Ӯз1•ӘӮрҢoүЯӮ·ӮйӮЖҒA’јҢг1•Ә‘«ҸI’lӮр’ҙӮҰӮД’јҢг11•Ә‘«ҸI’lӮӘҗLӮСӮДӮўӮҪӮұӮЖӮН31Ғ“ӮөӮ©Ӯ ӮиӮЬӮ№ӮсҒBӮұӮкӮИӮз’јҢг1•Ә‘«ҸI’lӮр’ҙӮҰӮД”ҪүһӮрҗLӮОӮөӮҪӢ@үпӮЙӢt’ЈӮиғ|ғWғVғҮғ“Һж“ҫӮр‘_ӮБӮҪ•ыӮӘ—ЗӮіӮ»ӮӨӮЕӮ·ҒB

ҲИҸгӮМ–{Һw•W“Б’ҘӮр“ҘӮЬӮҰҒAҢгӢLҸЪҸqӮөӮҪ’ІҚёҒE•ӘҗНҢӢүКӮЙҠоӮГӮ«ҒAҲИүәӮМғVғiғҠғIӮЕҺжҲшӮЙ—ХӮЭӮЬӮ·ҒB

ҲИүәӮН2017”N11ҢҺ28“ъӮЙ’ЗӢLӮөӮДӮўӮЬӮ·ҒB

–{Һw•W”ӯ•\ҢӢүКӢyӮС”ҪүһӮНҺҹӮМ’КӮиӮЕӮөӮҪҒB

ҢӢүКӮНҒA”N—ҰҠ·ҺZҢҸҗ”ӮӘ‘OүсҒE—\‘zӮрҸгүсӮиҒA‘OҢҺ”дӮН‘OүсӮрӮөӮҪӮЬӮнӮБӮҪӮаӮМӮМ—\‘zӮрҸгүсӮиӮЬӮөӮҪҒB”ҪүһӮНҒA’јҢг1•Ә‘«ӮӘүAҗьӮЕҒAӮ»ӮМҢгӮН”Ҫ“]ӮөӮД’јҢг11•Ә‘«ӮӘ—zҗьӮЖӮИӮиӮЬӮөӮҪҒB

11ҢҺ21“ъӮЙ”ӯ•\ӮіӮкӮҪ’ҶҢГҸZ‘о”Мҗ”ӮЖ”дҠrӮөӮДӮа“Ҝ—lӮМҢXҢьӮЕӮ·ҒBӮаӮЖӮаӮЖҸZ‘о”М”„ӮНҚD’ІӮҫӮБӮҪӮаӮМӮМҚЭҢЙ•s‘«ӮӘҺw“EӮіӮкӮДӮўӮЬӮөӮҪҒBӮ»ӮұӮЙҚЎүДӮМғnғҠғPҒ[ғ“ӮЕғtғҚғҠғ_Ӯр’ҶҗSӮЙ”нҠQӮӘӮ ӮиӮЬӮөӮҪҒBӮ»ӮМӮҪӮЯӮМҚD’ІӮӘ‘ұӮўӮДӮўӮйӮЖӮўӮӨӮұӮЖӮЕӮөӮеӮӨҒB

’јҢг1•Ә‘«ӮНҸгғqғQӮрҗLӮОӮөӮҪӮМӮЙҒAҢӢүК“IӮЙүAҗьӮЖӮИӮиӮЬӮөӮҪҒBӮЖӮНҢҫӮҰҒA3pipsӮЕӮ·Ӯ©ӮзҒAӮЩӮЪ”ҪүһӮөӮИӮ©ӮБӮҪӮМӮЖ“ҜӮ¶ӮЕӮ·ҒB”ҪүһӮМҸ¬ӮіӮіӮНҒAҢ»ҚЭҒAҺsҸкӮӘ’Қ–ЪӮөӮДӮўӮйӮМӮӘҗЕҗ§үьҠvӮв“ЖҚ‘ҳA—§ӢҰӢcӮИӮЗӮЕҒAҢoҚПҺw•WӮЕӮИӮўӮҪӮЯӮЕӮөӮеӮӨҒB

ҺжҲшӮНҚsӮБӮДӮўӮЬӮ№ӮсҒBүЎӮЙӮИӮБӮДҺһҠФӮр‘ТӮБӮДӮўӮҪӮзҗQӮДӮҪӮжӮӨӮЕӮ·ҒB

Һ–‘O’ІҚё•ӘҗН“а—eӮрҲИүәӮЙҢҹҸШӮөӮДӮЁӮ«ӮЬӮ·ҒB

Ҹd—v“xҒE’Қ–Ъ“xӮӘҚӮӮӯҲК’uӮГӮҜӮзӮкӮДӮўӮйҺw•WӮМҠ„ӮЙ”ҪүһӮӘҸ¬ӮіӮў“_ӮаҒA’јҢг1•Ә‘«ӮЖ’јҢг11•Ә‘«ӮМӢt’ЈӮиҗ¬Ңч—ҰӮӘҚӮӮў“_ӮаҒAүЯӢҺӮМҢXҢь’КӮиӮЕӮөӮҪҒB

’AӮөҒAҚЎүсӮМ’јҢг1•Ә‘«ӮНҒA‘OҸqӮМ’КӮиҒAҸгғqғQӮӘ’l•қӮжӮиӮа‘еӮ«ӮӯӮИӮБӮДӮўӮЬӮ·ҒBӢt’ЈӮиӮМ•ыҢьӮрҠФҲбӮўӮвӮ·ӮўҢ`ҸуӮрӮөӮДӮўӮЬӮ·ҒB

ҺжҲшӮНҚsӮнӮИӮ©ӮБӮҪӮаӮМӮМҒAҺ–‘OҸҖ”хӮөӮДӮўӮҪғVғiғҠғIӮрҢҹҸШӮөӮДӮЁӮ«ӮЬӮ·ҒB

–{ӢLҺ–ӮНҒA“ҜӮ¶Һw•WӮМ”ӯ•\ӮӘӮ Ӯй“xӮЙҚXҗVӮрҢJӮи•ФӮөӮДҗё“xҢьҸгӮрҗ}ӮиҒAүЯӢҺӮМӢіҢPӮрҺҹӮМ”ӯ•\ҺһӮМҺжҲшӮЕҠҲӮ©Ӯ№ӮйӮжӮӨӮЙ“wӮЯӮДӮўӮЬӮ·ҒBӮӘӮөӮ©ӮөҒAӮ»ӮкӮЕӮа“I’Ҷ—ҰӮН75Ғ“’ц“xӮЙ—ҜӮЬӮиҒA100Ғ“ӮЕӮНӮ ӮиӮЬӮ№ӮсҒBҸЪҚЧӮНҒu1. FXӮНҸг’BӮ·ӮйӮМӮ©ҒvӮрӮІҺQҸЖӮӯӮҫӮіӮўҒB

Ӯ»ӮөӮДҒA–{ӢLҺ–ӮН•MҺТҢВҗlӮМҢ©үрӮЙҠоӮГӮўӮДӮўӮЬӮ·ҒB–{ӢLҺ–ӮЙҠЬӮЬӮкӮйүҝҠiҒEғfҒ[ғ^ҒEӮ»ӮМ‘јҸо•с“ҷӮНҒA–{ӢLҺ–ӮЙ“Y•tӮіӮкӮҪғҠғ“ғNҗжӮЖӮНҠЦҢWӮ ӮиӮЬӮ№ӮсҒBӮЬӮҪҒAҺжҲшӮв”„”ғӮЙӮЁӮҜӮйҲУҺvҢҲ’иӮрҒA–{ӢLҺ–ӮМӢLҚЪ’КӮиӮЙҚsӮӨӮұӮЖӮН“KҗШӮЕӮНӮ ӮиӮЬӮ№ӮсҒBӮ»ӮөӮДҒA–{ӢLҺ–ӮМ“а—eӮӘҺ‘ҠiӮрҺқӮБӮҪ“ҠҺ‘җк–еүЖӮМҸ•ҢҫӮЕӮНӮИӮўӮұӮЖӮр–ҫӢLӮөӮДӮЁӮ«ӮЬӮ·ҒBӢLҚЪ“а—eӮМғIғҠғWғiғҠғeғBӮвҗM—Ҡҗ«Ҡm•ЫӮЙӮН“wӮЯӮДӮўӮйӮаӮМӮМҒAӮ»ӮкӮЕӮа–ң‘SӮМғ`ғFғbғNӮНҚsӮҰӮДӮўӮИӮўүВ”\җ«ӮӘӮ ӮиӮЬӮ·ҒB

ғ|ғWғVғҮғ“ӮрҺқӮВҚЕҸI“IӮИӮІ”»’fӮН“ЗҺТӮІҺ©җgӮМҗУ”CӮЖӮИӮиӮЬӮ·ҒBӮ»ӮМ“_Ӯр—\ӮЯӮІ—№ҸіӮМҸгҒA–{ӢLҺ–ӮӘFXӮрҠyӮөӮЮҲкҸ•ӮЖӮИӮкӮОҚKӮўӮЕӮ·ҒB

–{ӢLҺ–ӮЙӮЁӮҜӮй•ӘҗНғVҒ[ғgҒAҲк•””TҺҠӮНҲкҳAӮМ‘МҢnү»ӮіӮкӮҪҺиҸҮӮрҒAҢВҗlӮМҺжҲшҲИҠOӮМ–Ъ“IӮЕҺg—pҒEҢцҠJҒE“сҺҹ—ҳ—pӮрҚsӮӨҸкҚҮӮЙӮНҒA’ҳҚмҢ ҺТӢyӮСFXҺи–@ҢӨӢҶүпӮЙ‘ОӮөҒAҳA—ҚӮрҺжӮиүҪӮзӮ©ӮМҚҮҲУӮрҚsӮӨ•K—vӮӘӮ ӮиӮЬӮ·ҒB

ҮT.Һw•W—\‘z—v“_

2017”N11ҢҺ27“ъ24:00ӮЙ•ДҚ‘ҺА‘ФҺw•WҒuҗV’zҸZ‘о”М”„ҢҸҗ”ҒvӮӘ”ӯ•\ӮіӮкӮЬӮ·ҒBҚЎүс”ӯ•\ӮН2017”N10ҢҺ•ӘӮМҸWҢvҢӢүКӮЕӮ·ҒB

ҚЎүсӮМҺsҸк—\‘zӮЖ‘OүсҢӢүКӮНҺҹӮМ’КӮиӮЕӮ·ҒBҺsҸк—\‘zӮН”ӯ•\’ј‘OӮЙҠm”FӮөӮДӮЁӮ«ӮЬӮөӮеӮӨҒB

–{Һw•WӮМ“Б’ҘӮНҲИүәӮМ’КӮиӮЕӮ·ҒB

- ‘ҪӮӯӮМҺw•WүрҗаӮЕ–{Һw•WӮНҸd—v“xҒE’Қ–Ъ“xӮӘҚӮӮўҒAӮЖҲК’u•tӮҜӮзӮкӮДӮўӮЬӮ·ҒBӮӘӮөӮ©ӮөҒA–{Һw•WӮЦӮМ”ҪүһӮНҸ¬ӮіӮӯҒAүЯӢҺ”ӯ•\ӮМ’јҢг1•Ә‘«’ө•қӮН79Ғ“ӮӘ10pipsӮрүәүсӮБӮДӮўӮЬӮ·ҒBӮұӮМҺw•WӮЕӮН—ҳҠmӮа‘№җШӮаҗ”pipsӮЖӮўӮӨӮұӮЖӮр“ӘӮЙ’uӮўӮДӮЁӮӯӮұӮЖӮӘ‘еҺ–ӮЕӮ·ҒB—~’ЈӮйӮЖҸҹӮДӮЬӮ№ӮсҒB

- –{Һw•WӮНҢ_–сҸ‘Ҹҗ–јғxҒ[ғXӮЕҸWҢvӮіӮкӮДӮўӮЬӮ·ҒBӮ»ӮМӮҪӮЯҒAҸҠ—LҢ ҲЪ“]Ҡ®—№ғxҒ[ғXӮЕҸWҢvӮіӮкӮДӮўӮй’ҶҢГҸZ‘о”М”„ҢҸҗ”ӮжӮиӮа1Ғ`2Ӯ©ҢҺҗжҚsӮ·ӮйҒAӮЖӮўӮӨүрҗаӮр‘ҪӮӯҢ©Ӯ©ӮҜӮЬӮ·ҒB

ӮӘӮөӮ©ӮөҒAҗV’zҸZ‘оӮрҚw“ьӮ·ӮйӢq‘wӮЖ’ҶҢГҸZ‘оӮрҚw“ьӮ·ӮйӢq‘wӮНҲЩӮИӮиӮЬӮ·ҒBҺАҚЫӮЙӮН—јҺw•WӮМӮЗӮҝӮзӮӘҗжҚsҺw•WӮЕӮ ӮйӮЙӮ№ӮжҒAҲк•ыӮМҺw•WӮр‘OҢг3Ӯ©ҢҺӮёӮзӮөӮДӮа—јҺw•WӮМҺА‘ФҚ·ҲЩҒi”ӯ•\ҢӢүКҒ[‘OүсҢӢүКҒjӮН‘қҢё•ыҢьӮ·ӮзҲк’v—ҰӮӘҚӮӮӯӮ ӮиӮЬӮ№ӮсҒB - Ӯ»ӮкӮЙӮаҠЦӮнӮзӮёҒA–{Һw•WӮНғҶғjҒ[ғNӮЕҒAҺжҲшҸгӮМ–Ј—НӮӘӮ ӮиӮЬӮ·ҒB

Һw•W”ӯ•\‘OӮЙ—\’ӣ“IӮИ“®Ӯ«ӮӘҢ©ҺуӮҜӮзӮкӮйӮұӮЖӮЖҒA’јҢг1•Ә‘«ҸI’lӮр–ЪҲАӮЙӢt’ЈӮиӮӘ“KӮөӮДӮўӮй“_ӮӘ“Б’ҘӮЕӮ·ҒB‘еӮөӮҪpipsӮНүТӮ°ӮИӮўӮаӮМӮМҒAӮ»ӮӨӮўӮӨҲУ–ЎӮЕӮНҸҹӮҝӮвӮ·ӮўҺw•WӮ©Ӯа’mӮкӮЬӮ№ӮсҒB

ҲИҸгӮМ–{Һw•W“Б’ҘӮр“ҘӮЬӮҰҒAҢгӢLҸЪҸqӮөӮҪ’ІҚёҒE•ӘҗНҢӢүКӮЙҠоӮГӮ«ҒAҲИүәӮМғVғiғҠғIӮЕҺжҲшӮЙ—ХӮЭӮЬӮ·ҒB

- ’ј‘O10-1•Ә‘«ӮНүAҗьӮЖҢ©ҚһӮЭӮЬӮ·ҒB

Һw•WҲк’vҗ«•ӘҗНӮМҢӢүКҒA’ј‘O10-1•Ә‘«ӮНҺ–‘OҚ·ҲЩӮЖӮМ•ыҢьҲк’v—ҰӮӘ76Ғ“ӮЕӮ·ҒB’AӮөҒAүЯӢҺ•ҪӢП’ө•қҒE’l•қӮНҠe7pipsҒE4pipsӮөӮ©ӮИӮўӮұӮЖӮН“ӘӮЙ“ьӮкӮДӮЁӮ«ӮЬӮөӮеӮӨҒB - ’ј‘O1•Ә‘«ӮНүAҗьӮЖҢ©ҚһӮЭӮЬӮ·ҒB

үЯӢҺӮМүAҗь—ҰӮӘ79Ғ“ӮЖ•ОӮиӮӘӮ ӮиӮЬӮ·ҒB’AӮөҒAүЯӢҺ•ҪӢП’ө•қҒE’l•қӮН3pipsҒE2pipsӮөӮ©Ӯ ӮиӮЬӮ№ӮсҒB1ҒE2pipsӮЕ—ҳҠmҒi‘№җШҒjӮ·ӮйӮ®ӮзӮўӮМӮВӮаӮиӮЕӮўӮИӮҜӮкӮОӮИӮзӮИӮўӮМӮЕҒAӢCӮӘҢьӮ©ӮИӮҜӮкӮОҺжҲшӮНҺ~ӮЯӮҪ•ыӮӘ—ЗӮўӮЕӮөӮеӮӨҒB - Һw•W”ӯ•\Ңг1•ӘӮрүЯӮ¬ӮйӮЖҒA’јҢг1•Ә‘«ӮМ’l•қӮрҚнӮйӮ©’јҢг1•Ә‘«ӮЖ”Ҫ“]ӮөӮҪӮұӮЖӮМ•ыӮӘ‘ҪӮӯӮИӮБӮДӮўӮЬӮ·ҒiҢv69Ғ“ҒjҒBҺw•W”ӯ•\’јҢгӮ©”ӯ•\Ӯ©Ӯз3•ӘҢoүЯӮөӮҪҚ ӮЙӢt’ЈӮиғ|ғWғVғҮғ“Һж“ҫӮр‘_ӮўӮЬӮ·ҒB

ҲИҸгӮМҸЪҚЧӮИӮўӮөӮНҳ_Ӣ’ӮНҒAҲИүәӮМҒuҮT.’ІҚёҒE•ӘҗНҒvӮЙӢLӮөӮДӮўӮЬӮ·ҒB

ҮU.үЯӢҺ’ІҚёҸЪҚЧ

ҢцҠJҸо•сӮвҠщҸoҸо•сӮЙҠоӮГӮӯ’ІҚёӮрҚsӮўҒAүЯӢҺӮМҺw•WӮЖ”ҪүһӮМҠЦҢWӮр”дҠr•ӘҗНӮөӮДӮўӮЬӮ·ҒB•ыҢьӮЙҠЦӮ·Ӯй“I’Ҷ—ҰӮЙ”дӮЧҒA’ц“xӮЙҠЦӮ·Ӯй“I’Ҷ—ҰӮНҺc”OӮИӮӘӮз’бӮўӮЖӮўӮӨӮМӮӘҺАҸоӮЕӮ·ҒB—ҳҠmҒE‘№җШӮМ–ЪҲАӮНҒAүЯӢҺ•ҪӢП’lӮрҚЕӢЯӮМ”ҪүһӮМ‘еҸ¬ӮЖҢ©”дӮЧӮДҠҙҠo“IӮЙ”чҸCҗіӮөӮДӮўӮЬӮ·ҒB

Ғy1. Һw•WҠT—vҒz

‘ҪӮӯӮМFXүпҺРӮМҢoҚПҺw•WғJғҢғ“ғ_Ғ[ӮЕӮНҒA–{Һw•WӮМҸd—v“xҒE’Қ–Ъ“xӮӘҚӮӮўҒAӮЖӮіӮкӮДӮўӮЬӮ·ҒB

ҸZ‘оҚw“ьӮНҒAҸБ”пӢаҠzҺ©‘МӮӘ‘еӮ«ӮўӮұӮЖӮвҒAғҠғtғHҒ[ғҖӮв’І“x•iҚw“ьӮИӮЗӮМҠЦҳAҺщ—vӮЙӮаҢqӮӘӮйӮҪӮЯҒA”gӢyҢшүКӮӘ‘еӮ«ӮўӮ©ӮзӮЕӮ·ҒBӮ»ӮөӮДҒAҸБ”пҺТҢВҗlӮМҺы“ьӮвӢа—ҳҢ©’КӮөӮӘ”ҪүfӮіӮкӮйӮҪӮЯҒAӮЕӮ·ҒB

Ӯ»ӮкӮИӮз”М”„ҢҸҗ”ӮӘ‘ҪӮў’ҶҢГҸZ‘о”М”„ҢҸҗ”ӮМ•ыӮӘҸd—v“xҒE’Қ–Ъ“xӮӘҚӮӮўӮНӮёӮЕӮ·ӮӘҒAӮ»ӮсӮИӮұӮЖӮНӮ ӮиӮЬӮ№ӮсҒBӮ»ӮкӮЙҒAҸZ‘оҠЦҳAҺw•WӮНӮўӮёӮкӮа10pips‘OҢгӮөӮ©”ҪүһӮөӮЬӮ№ӮсҒB

–{Һw•WӮМҸWҢvӮНҒAҲкҢЛҢҡӮЙүБӮҰӮДҒAғRғ“ғhғ~ғjғAғҖӮЖӢӨ“ҜҸZ‘оӮрҠЬӮЯӮҪҗ”ҺҡӮа”ӯ•\ӮіӮкӮЬӮ·ҒB”М”„ҢҸҗ”ӮНҒA”NҠ·ҺZҢҸҗ”ӮЙ‘ҖҚмӮіӮкӮД”ӯ•\ӮіӮкӮЬӮ·ҒB‘ҖҚмӮӘ–ҲҢҺ”М”„җ”Ӯр’PҸғӮЙ12”{ӮөӮҪӮаӮМӮ©ҒA–Ҳ”N’иҗ”ү»ӮөӮДҠ„Ӯи“–ӮДӮҪӢGҗЯ’Іҗ®ҢWҗ”ӮрҸжӮ¶ӮҪӮаӮМӮ©ҒA’иҗ”ү»ӮіӮкӮДӮўӮИӮўҢWҗ”Ӯ©ҒAӮНҠm”FӮЕӮ«ӮДӮўӮЬӮ№ӮсҒB

ӮЬӮҪҒAӮұӮМҢҸҗ”ӮЙӮН“y’n•tӮ«ӮМҗV’zҸZ‘о”М”„ӮӘ‘ОҸЫӮЕҒAҠщӮЙ•Ы—LӮ·Ӯй“y’nӮЦҸZ‘оӮрҗV’zӮөӮҪӮаӮМӮНҠЬӮЬӮкӮЬӮ№ӮсҒBӮ»ӮМ—қ—RӮНӮнӮ©ӮиӮЬӮ№ӮсҒB

Ғ[Ғ[Ғ[Ғҗ€ҒҸҒ[Ғ[Ғ[

–{Һw•WӮЦӮМ”ҪүһӮМҠъҠФҗ„ҲЪӮЖ‘ҠҠЦ•Ә•zӮрүәҗ}ӮЙ“ZӮЯӮДӮЁӮ«ӮЬӮ·ҒB

”ҪүһӮНҲИ‘OӮ©ӮзҲА’иӮөӮДҸ¬ӮіӮўӮұӮЖӮӘӮнӮ©ӮиӮЬӮ·ҒB

ҚЕӮаҺw•WҢӢүКӮЙ‘f’јӮЙ”ҪүһӮ·Ӯй’јҢг1•Ә‘«’ө•қӮНҒAүЯӢҺ•ҪӢПӮЕӮҪӮБӮҪ8pipsӮЕӮ·ҒB”ҪүһӮӘҸ¬ӮіӮўӮҪӮЯҒA‘еӮ«ӮИғgғҢғ“ғhӮӘ”ӯҗ¶ӮөӮДӮўӮйӮЖӮ«ӮЙӮНҒAҺw•W”ӯ•\ҢӢүКӮМүeӢҝӮНӮ·Ӯ®ӮЙғgғҢғ“ғhӮЙ“ЫӮЬӮкӮДӮөӮЬӮўӮЬӮ·ҒBҺжҲш‘OӮЙӮНҒA’ј‘OӮМғҢҒ[ғgӮ©Ӯз10Ғ`20pipsҲИ“аӮМғ`ғғҒ[ғgғ|ғCғ“ғgӮЙ–ЪҗҜӮрӮВӮҜӮДӮЁӮ«ӮЬӮөӮеӮӨҒBӮ»ӮұӮӘ”Ҫ“]ӮМ–ЪҲАӮЙӮИӮиӮЬӮ·ҒB

’јҢг1•Ә‘«ҒiӮҳҒjӮЙ‘ОӮ·Ӯй’јҢг11•Ә‘«ҒiӮҷҒjӮМ’l•қӮМҲкҺҹүсӢAҺ®ҒiҗФҗьҒjӮНҒAӮҳӮМҢWҗ”ӮӘ0.5ӮЖӮИӮБӮДӮўӮЬӮ·ҒBӮ»ӮкӮИӮзҸҮ’ЈӮиӮЕ’ЗҢӮӮ©ӮЖӮўӮӨӮЖҒAҺА•Ә•zӮрҢ©ӮйҢАӮиӮ»ӮӨӮЖӮаҢҫӮўҗШӮкӮЬӮ№ӮсҒB

‘жҲкҸЫҢАӮЖ‘жҺOҸЫҢАӮрҢӢӮФ‘ОҠpҗьҒiҗВҗьҒjӮрҢ©ӮйӮЖҒA“БӮЙ’јҢг1•Ә‘«ӮӘүAҗьӮҫӮБӮҪӮЖӮ«ӮЙӢt’ЈӮиӮМ—LҢшҗ«ӮрҺҰӮөӮДӮўӮЬӮ·ҒB

Ғy2. ҠщҸoҸо•сҒz

Ғi2-1. үЯӢҺҸо•сҒj

Ғi2-1. үЯӢҺҸо•сҒj

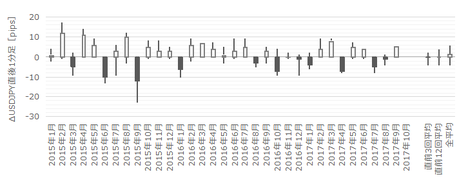

үЯӢҺӮМ”ӯ•\ҢӢүКӮЖҺsҸк—\‘zӮрүәҗ}ӮЙҲк——ӮөӮЬӮ·ҒB

үәҗ}ӮН”ӯ•\ҢӢүКӮЖҺsҸк—\‘zӮрғvғҚғbғgӮөӮДӮўӮЬӮ·ҒBҺsҸк—\‘zӮН”ӯ•\’ј‘OӮМ’lӮрғvғҚғbғgӮөҒA”ӯ•\ҢӢүКӮНҢгӮЙҸCҗі’lӮӘ”ӯ•\ӮіӮкӮДӮа’иҺһ”ӯ•\’lӮМӮЬӮЬӮрғvғҚғbғgӮөӮДӮўӮЬӮ·ҒB

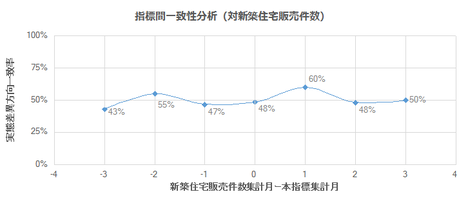

”NҠ·ҺZ”М”„ҢҸҗ”ӮЖ‘OҢҺ”дӮЖӮНҒAғOғүғtӮМ—lҺqӮӘӮЬӮйӮЕҲЩӮИӮиӮЬӮ·ҒBӮұӮкӮзҚҖ–Ъ–ҲӮЙ”Ҫүһ•ыҢьӮЙӮЗӮМ’ц“xүeӢҝӮөӮДӮўӮйӮМӮ©Ӯрүә•\ӮЙ“ZӮЯӮДӮЁӮ«ӮЬӮөӮҪҒB

Ҹг•\ӮМҸг2ҚsӮНҒA”М”„ҢҸҗ”ӮЖ‘OҢҺ”дӮМҠeҚҖ–ЪӮрҒAӮРӮЖӮВӮёӮВ”Ҫүһ•ыҢьӮЖӮМҲк’v—ҰӮрӢҒӮЯӮДӮўӮЬӮ·ҒBӮұӮкӮН—\”хҢvҺZӮМӮжӮӨӮИӮаӮМӮЕҒAӮұӮМ—\”хҢvҺZӮНҚЕӮа”Ҫүһ•ыҢьӮЖӮМҲк’v—ҰӮӘҚӮӮўҚҖ–ЪӮЙ’Қ–ЪӮөӮДӮўӮЬӮ·ҒB

ҸгӮ©Ӯз3Қs–ЪӮНҒAҺ–‘OҚ·ҲЩҒiҺsҸк—\‘zҒ[‘OүсҢӢүКҒjӮЖ’ј‘O10-1•Ә‘«ӮМ•ыҢьҲк’v—ҰӮӘҚӮӮӯӮИӮйӮжӮӨӮЙҒAҠeҚҖ–ЪӮМҢWҗ”ӮрӢҒӮЯӮДӮўӮЬӮ·ҒB

ҸгӮ©Ӯз4Қs–ЪӮНҒAҺ–ҢгҚ·ҲЩҒi”ӯ•\ҢӢүКҒ[ҺsҸк—\‘zҒjӮЖ’јҢг1•Ә‘«ӮМ•ыҢьҲк’v—ҰӮӘҚӮӮӯӮИӮйӮжӮӨӮЙҒAҠeҚҖ–ЪӮМҢWҗ”ӮрӢҒӮЯӮДӮўӮЬӮ·ҒB

ҚЕүә’i5Қs–ЪӮНҒAҺА‘МҚ·ҲЩҒi‘OүсҢӢүКҒ[ҺsҸк—\‘zҒjӮЖ’јҢг11•Ә‘«ӮМ•ыҢьҲк’v—ҰӮӘҚӮӮӯӮИӮйӮжӮӨӮЙҒAҠeҚҖ–ЪӮМҢWҗ”ӮрӢҒӮЯӮДӮўӮЬӮ·ҒB

Һ–‘OҚ·ҲЩ”»•КҺ®ӮНҒA10✕”М”„ҢҸҗ”ӮМҚ·ҲЩҒ[1✕‘OҢҺ”дӮМҚ·ҲЩҒAӮЖӮөӮДӮЁӮҜӮОҒAӮаӮө”М”„ҢҸҗ”ӮМҺ–‘OҚ·ҲЩӮӘ0ӮЕӮа”»•КӮӘӮЕӮ«ӮЬӮ·ҒBӮұӮМ”»•КҺ®•„ҚҶҒiғvғүғXӮӘ—zҗьҒAғ}ғCғiғXӮӘүAҗьҒjӮЖ’ј‘O10-1•Ә‘«ӮМ•ыҢьҲк’v—ҰӮН76Ғ“ӮЖӮИӮиӮЬӮөӮҪҒB

Һ–ҢгҚ·ҲЩ”»•КҺ®ӮЖҺА‘ФҚ·ҲЩ”»•КҺ®ӮНӮЖӮаӮЙҒA1✕”М”„ҢҸҗ”ӮМҚ·ҲЩҒ{1✕‘OҢҺ”дӮМҚ·ҲЩҒAӮЖӮөӮДӮЁӮҜӮОҒAӮұӮМ”»•КҺ®•„ҚҶӮЖ’јҢг1•Ә‘«ҒE’јҢг11•Ә‘«ӮЖӮМ•ыҢьҲк’v—ҰӮӘҒAҺ–ҢгҚ·ҲЩӮЙӮВӮўӮД78Ғ“ҒAҺА‘ФҚ·ҲЩӮЙӮВӮўӮД63Ғ“ҒAӮЖӮИӮиӮЬӮөӮҪҒB

Ғ[Ғ[Ғ[Ғҗ€ҒҸҒ[Ғ[Ғ[

–{Һw•WӮНҢ_–сҸ‘Ҹҗ–јғxҒ[ғXӮЕҸWҢvӮіӮкӮДӮўӮЬӮ·ҒBӮ»ӮөӮДҒAҠЦҳAҺw•WӮЕӮ Ӯй’ҶҢГҸZ‘о”М”„ҢҸҗ”ӮНҸҠ—LҢ ҲЪ“]Ҡ®—№ғxҒ[ғXӮЕҸWҢvӮіӮкӮДӮўӮЬӮ·ҒBӮ»ӮМӮҪӮЯҒA–{Һw•WӮН’ҶҢГҸZ‘о”М”„ҢҸҗ”ӮЙ‘ОӮө1Ғ`2Ӯ©ҢҺҗжҚsӮ·ӮйҒAӮЖӮўӮӨүрҗаӮр‘ҪӮӯҢ©Ӯ©ӮҜӮЬӮ·ҒB

ӮұӮкӮНҒAҺ–ҺАӮЙҸЖӮзӮөӮДҗіӮөӮӯӮ ӮиӮЬӮ№ӮсҒB

Һ––ұҺи‘ұӮ«ҸгӮМҸҮҸҳӮЖҸҠ—pҺһҠФӮЙӮВӮўӮДӮНҒAӮ»ӮМ’КӮиӮИӮМӮЕӮөӮеӮӨҒBӮҜӮкӮЗӮаҒAҗV’zҸZ‘оӮрҚw“ьӮ·ӮйҗlӮЖ’ҶҢГҸZ‘оӮрҚw“ьӮ·ӮйҗlӮНҒA—ј•ы“ҜҺһӮЙҚw“ьӮ·ӮйҗlӮрҸңӮҜӮОҲк’vӮөӮЬӮ№ӮсҒBӮҫӮ©ӮзҒAҺАҚЫӮЙ”М”„ҢҸҗ”ӮӘ‘OҢҺӮжӮи‘қӮҰӮҪӮ©ҢёӮБӮҪӮ©Ӯр’ІӮЧӮйӮЖҒAҺ––ұҺи‘ұӮ«ҸгӮМҸҠ—vҺһҠФ1Ғ`2Ӯ©ҢҺӮМҗV’zҸZ‘о”М”„ҢҸҗ”ӮМҗжҚsҗ«ӮНӮ ӮиӮЬӮ№ӮсҒB

Һ–ҺАӮӘҒuӮ ӮиӮ»ӮӨӮИҳbҒvӮЖҲЩӮИӮйҢҙҲцӮНӮнӮ©ӮиӮЬӮ№ӮсҒBӮҪӮҫҒAҗV’zҸZ‘оҚw“ьҺТӮЖ’ҶҢГҸZ‘оҚw“ьҺТӮНҒA“ҜӮ¶ӮжӮӨӮЙҸZ‘оҚw“ьӮрӮ·ӮйӮЙӮ№ӮжҒAҸҠ“ҫҠK‘wӮ©”N—о‘wӮӘҲЩӮИӮйӮМӮЕӮНӮИӮўӮЕӮөӮеӮӨӮ©ҒBҸҠ“ҫҠK‘wӮв”N—о‘wӮӘҲЩӮИӮкӮОҒAҒuӮҰӮўҒvӮЖҸZ‘оҚw“ьӮрҢҲӮЯӮйӮұӮЖӮЙҺһҠФҚ·ӮӘҗ¶Ӯ¶ӮйӮұӮЖӮҫӮБӮДҒuӮ ӮиӮ»ӮӨӮИҳbҒvӮЕӮ·ҒB

—јҺw•WӮМҺА‘ФҚ·ҲЩҒi”ӯ•\ҢӢүКҒ[‘OүсҢӢүКҒjӮр‘OҢг2Ӯ©ҢҺӮёӮзӮөӮД’ІӮЧӮйӮЖҒAҚЕӮаҲк’v—ҰӮӘҚӮӮўғYғҢӮЕӮа60Ғ“ӮөӮ©Ҳк’vӮөӮДӮўӮЬӮ№ӮсҒB—јҺw•WӮЙҠЦҢWӮӘӮИӮўҒAӮЖӮЬӮЕӮНҢҫӮўӮЬӮ№ӮсӮӘҒA60Ғ“ӮөӮ©‘қҢё•ыҢьӮ·ӮзҲк’vӮөӮИӮўӮИӮзҒA‘јӮМ—\’ӣӮр’TӮөӮҪ•ыӮӘғ}ғVӮЕӮ·ҒB

ӮұӮкӮзҺw•W“ҜҺmӮНҒAғOғүғtӮМҸгҸёҠо’ІӮвүәҚ~Ҡо’ІӮЖӮўӮБӮҪ“_ӮрҺQҚlӮЙӮЕӮ«ӮДӮаҒA’PҢҺ–ҲӮМ‘қҢё•ыҢьӮНҲк•ыӮМҺw•WӮрҺQҚlӮЙӮөӮДӮаӮнӮ©ӮзӮИӮўӮМӮЕӮ·ҒB

Ғi2-2. үЯӢҺ”ҪүһҒj

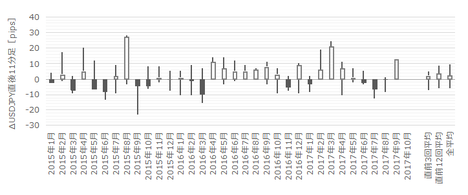

үЯӢҺӮМ’ј‘O10-1•Ә‘«ҒE’ј‘O1•Ә‘«ҒE’јҢг1•Ә‘«ҒE’јҢг11•Ә‘«ӮМҺn’lҠоҸҖғҚҒ[ғ\ғN‘«ӮрҺҰӮөӮЬӮ·ҒB

ӮЬӮёҒA’ј‘O10-1•Ә‘«ӮНҒAүЯӢҺ•ҪӢП’ө•қӮӘ8pipsӮЕӮ·ҒBӮ»ӮМ’ө•қӮӘ10pipsҲИҸгӮҫӮБӮҪӮұӮЖӮНүЯӢҺ7үсҒi•p“x21Ғ“ҒjӮ ӮиӮЬӮ·ҒBӮұӮМ7үсӮМ’јҢг1•Ә‘«’ө•қӮН7pipsӮЕҒAӮұӮкӮН’јҢг1•Ә‘«’ө•қӮМүЯӢҺ‘S•ҪӢП8pipsӮЖӮЩӮЪ“ҜӮ¶ӮЕӮ·ҒBӮ»ӮөӮДҒAӮұӮМ7үсӮМ’ј‘O10-1•Ә‘«ӮЖ’јҢг1•Ә‘«ӮМ•ыҢьӮӘҲк’vӮөӮҪӮұӮЖӮН3үсҒi43Ғ“ҒjӮЕӮ·ҒB

ӮВӮЬӮиҒA’ј‘O10-1•Ә‘«ӮМ”ҪүһӮӘ•ҪӢПӮжӮиҸӯӮө‘еӮ«Ӯӯ“®ӮўӮҪӮ©ӮзӮЖҢҫӮБӮДҒAӮ»ӮкӮӘ’јҢг1•Ә‘«ӮМ”Ҫүһ’ц“xӮв•ыҢьӮрҺҰҚҙӮөӮДӮўӮйӮЖӮНҢҫӮҰӮЬӮ№ӮсҒB

ҺҹӮЙҒA’ј‘O1•Ә‘«ӮМүЯӢҺ•ҪӢП’ө•қӮН3pipsӮЕӮ·ҒBӮ»ӮМ’ө•қӮӘ10pipsҲИҸгӮҫӮБӮҪӮұӮЖӮНүЯӢҺӮЙӮ ӮиӮЬӮ№ӮсҒBӢtӮЙҢҫӮҰӮОҒAӮаӮө’ј‘O1•Ә‘«’ө•қӮӘ10pipsҲИҸг“®ӮўӮҪҸкҚҮҒAүҪӮ©үЯӢҺӮЙӮИӮўҲЩҸнӮИӮұӮЖӮӘӢNӮ«ӮДӮўӮйүВ”\җ«ӮӘӮ ӮиӮЬӮ·ҒB

Ӯ»ӮөӮДҒA’јҢг1•Ә‘«ӮМүЯӢҺ•ҪӢП’ө•қӮЖ’l•қӮМҚ·ӮН3pipsҒi1Ғ[’l•қҒ^’ө•қҒҒ–ЯӮи”д—Ұ38Ғ“ҒjӮЕӮ·ҒB’јҢг11•Ә‘«ӮМӮ»ӮкӮН6pipsҒi–ЯӮи”д—Ұ50Ғ“ҒjӮЕӮ·ҒB”ҪүһӮӘҸ¬ӮіӮўҺw•WӮН–ЯӮи—ҰӮӘҚӮӮӯӮИӮиӮӘӮҝӮЕӮ·ҒB

’јҢг1•Ә‘«’ө•қҒE’l•қӮНҒAүЯӢҺ•ҪӢПӮЕҠe8pipsҒE5pipsӮөӮ©Ӯ ӮиӮЬӮ№ӮсҒB”Ҫүһ•ыҢьӮрҢ©ӮДӮ©ӮзҒA’ZҠъ’ЗҢӮӮЕ—ҳҠm•қӮрүТӮ®ӮМӮН“пӮөӮ»ӮӨӮЕӮ·ҒBӮ»ӮкӮИӮзҒAҢгҸqӮ·Ӯй”Ҫүһҗ«•ӘҗНӮЙӮаҸqӮЧӮҪӮжӮӨӮЙҒAӢt’ЈӮиӮМӢ@үпӮр‘_ӮБӮҪ•ыӮӘ—ЗӮіӮ»ӮӨӮЕӮ·ҒBӢt’ЈӮиғ|ғWғVғҮғ“ӮНҒA’јҢг1•Ә‘«’l•қӮр’ҙӮҰӮҪӮЖӮ«ӮЕҒAҺw•W”ӯ•\’јҢгӮЖ”ӯ•\Ӯ©Ӯз3•Ә‘OҢгҢoүЯӮөӮҪӮЖӮ«ӮӘүЯӢҺӮМҢXҢьӮ©ӮзҢҫӮҰӮО‘_Ӯў–ЪӮЕӮ·ҒB

Ғy3. ’иҢ^•ӘҗНҒz

Һw•WҲк’vҗ«•ӘҗНӮНҒAҺw•WӮМ‘OүсҢӢүКӮЖҺsҸк—\‘zӮМҚ·ҒiҺ–‘OҚ·ҲЩҒjӮЖҒA”ӯ•\ҢӢүКӮЖҺsҸк—\‘zӮМҚ·ҒiҺ–ҢгҚ·ҲЩҒjӮЖҒA”ӯ•\ҢӢүКӮЖ‘OүсҢӢүКӮМҚ·ҒiҺА‘ФҚ·ҲЩҒjӮрӢҒӮЯҒAӮ»ӮМғvғүғXҒEғ}ғCғiғXӮЖ”Ҫүһ•ыҢьӮЙ•ОӮиӮӘӮИӮўӮ©Ӯр’ІӮЧӮДӮўӮЬӮ·ҒBҸЪҚЧӮНҒuҺw•WҲк’vҗ«•ӘҗНҒvӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

”ҪүһҲк’vҗ«•ӘҗНӮНҒAҺw•W”ӯ•\‘OҢгӮМ”Ҫүһ•ыҢьӮЙ“Б’Ҙ“IӮИ•ОӮиӮӘӮИӮўӮ©Ӯр’ІӮЧӮДӮўӮЬӮ·ҒBҸЪҚЧӮНҒu”ҪүһҲк’vҗ«•ӘҗНҒvӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

”Ҫүһҗ«•ӘҗНӮЕӮНҒAүЯӢҺ”ӯ•\’јҢгӮМ1•Ә‘«ӮЖ11•Ә‘«ӮМ’ө•қӮЖ’l•қӮрҺgӮўӮЬӮ·ҒBӮұӮМ•ӘҗНӮЕҸ\•ӘӮИpipsӮӘ‘_ӮҰӮ»ӮӨӮИҺw•WӮ©”ЫӮ©ӮӘ”»’fӮЕӮ«ӮЬӮ·ҒBҸЪҚЧӮНҒu”Ҫүһҗ«•ӘҗНҒvӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

ӮЬӮёҒAҺw•WҲк’vҗ«•ӘҗНӮМҢӢүКӮрүә•\ӮЙҺҰӮөӮЬӮ·ҒB

Һ–‘OҚ·ҲЩӮНғvғүғX—ҰӮӘ70Ғ“ӮЖӮИӮБӮДӮўӮЬӮ·ҒBҺsҸк—\‘zӮӘҚӮӮЯӮЙӮИӮиӮӘӮҝӮИҺw•WӮЕӮ·ҒBӮұӮкӮН’ІҚё‘ОҸЫҠъҠФӮМҸZ‘о”М”„ҢҸҗ”ӮӘүEҸгӮӘӮиӮЖӮИӮБӮДӮЁӮиҒAҸZ‘оҺsҸкӮӘҚD’ІӮИҸу‘ФӮӘ‘ұӮўӮДӮўӮйӮҪӮЯӮЖҺvӮнӮкӮЬӮ·ҒB

ӮЬӮҪҒAҺ–‘OҚ·ҲЩӮЖ’ј‘O10-1•Ә‘«ӮМ•ыҢьҲк’v—ҰӮӘ76Ғ“ӮЖӮИӮБӮДӮўӮЬӮ·ҒBҚЎүсӮМҺ–‘OҚ·ҲЩӮНғ}ғCғiғXӮИӮМӮЕҒAүAҗьӮЖӮИӮйҠъ‘Т“I’Ҷ—ҰӮӘ76Ғ“ӮЖӮўӮӨӮұӮЖӮЕӮ·ҒB

Һ–ҢгҚ·ҲЩӮЖ’јҢг1•Ә‘«ӮМ•ыҢьҲк’v—ҰӮН78Ғ“ӮЖӮИӮБӮДӮўӮЬӮ·ҒBҺsҸк—\‘zӮЙ‘ОӮ·Ӯй”ӯ•\ҢӢүКӮМ—ЗӮөҲ«ӮөӮЙӮНҒA‘f’јӮЙ”ҪүһӮөӮӘӮҝӮИҺw•WӮЕӮ·ҒB

ҺА‘ФҚ·ҲЩӮНҒA’јҢг11•Ә‘«ӮЖӮМ•ыҢьҲк’v—ҰӮӘ63Ғ“ӮөӮ©Ӯ ӮиӮЬӮ№ӮсҒBӮұӮкӮИӮзҒA’јҢг11•Ә‘«ӮНҺ–ҢгҚ·ҲЩӮЖӮМ•ыҢьҲк’v—Ұ72Ғ“ӮрғAғeӮЙӮөӮҪ•ыӮӘҠmӮ©ӮЕӮ·ҒB

ҺҹӮЙҒA”ҪүһҲк’vҗ«•ӘҗНӮМҢӢүКӮрүә•\ӮЙҺҰӮөӮЬӮ·ҒB

’ј‘O1•Ә‘«ӮНүAҗь—ҰӮӘ79Ғ“ӮЖҒA•ОӮиӮӘ–Ъ—§ӮҝӮЬӮ·ҒB

Ӯ»ӮөӮДҒAӮЗӮМғҚҒ[ғ\ғN‘«“ҜҺmӮр”дӮЧӮДӮЭӮДӮаҒA30Ғ“ҲИүәӮв70Ғ“ҲИҸгӮМҲк’v—ҰӮӘӮ ӮиӮЬӮ№ӮсҒBҗжӮЙҢ`җ¬ӮіӮкӮҪғҚҒ[ғ\ғN‘«ӮӘҢгӮЕҢ`җ¬ӮіӮкӮйғҚҒ[ғ\ғN‘«ӮМ•ыҢьӮрҺҰҚҙӮөӮДӮўӮй’ӣӮөӮНӮ ӮиӮЬӮ№ӮсҒB

ҚЕҢгӮЙҒA”Ҫүһҗ«•ӘҗНӮМҢӢүКӮрүә•\ӮЙҺҰӮөӮЬӮ·ҒB

’јҢг1•Ә‘«ӮЖ’јҢг11•Ә‘«ӮЖӮМ•ыҢьҲк’v—ҰӮН63Ғ“ӮЖҚӮӮӯӮ ӮиӮЬӮ№ӮсҒBӮ»ӮөӮДҒAҺw•W”ӯ•\Ӯ©Ӯз1•ӘӮрҢoүЯӮ·ӮйӮЖҒA’јҢг1•Ә‘«ҸI’lӮр’ҙӮҰӮД’јҢг11•Ә‘«ҸI’lӮӘҗLӮСӮДӮўӮҪӮұӮЖӮН31Ғ“ӮөӮ©Ӯ ӮиӮЬӮ№ӮсҒBӮұӮкӮИӮз’јҢг1•Ә‘«ҸI’lӮр’ҙӮҰӮД”ҪүһӮрҗLӮОӮөӮҪӢ@үпӮЙӢt’ЈӮиғ|ғWғVғҮғ“Һж“ҫӮр‘_ӮБӮҪ•ыӮӘ—ЗӮіӮ»ӮӨӮЕӮ·ҒB

Ғy4. ғVғiғҠғIҚмҗ¬Ғz

ҲИҸгӮМ–{Һw•W“Б’ҘӮр“ҘӮЬӮҰҒAҢгӢLҸЪҸqӮөӮҪ’ІҚёҒE•ӘҗНҢӢүКӮЙҠоӮГӮ«ҒAҲИүәӮМғVғiғҠғIӮЕҺжҲшӮЙ—ХӮЭӮЬӮ·ҒB

- ’ј‘O10-1•Ә‘«ӮНүAҗьӮЖҢ©ҚһӮЭӮЬӮ·ҒB

Һw•WҲк’vҗ«•ӘҗНӮМҢӢүКҒA’ј‘O10-1•Ә‘«ӮНҺ–‘OҚ·ҲЩӮЖӮМ•ыҢьҲк’v—ҰӮӘ76Ғ“ӮЕӮ·ҒB’AӮөҒAүЯӢҺ•ҪӢП’ө•қҒE’l•қӮНҠe7pipsҒE4pipsӮөӮ©ӮИӮўӮұӮЖӮН“ӘӮЙ“ьӮкӮДӮЁӮ«ӮЬӮөӮеӮӨҒB - ’ј‘O1•Ә‘«ӮНүAҗьӮЖҢ©ҚһӮЭӮЬӮ·ҒB

үЯӢҺӮМүAҗь—ҰӮӘ79Ғ“ӮЖ•ОӮиӮӘӮ ӮиӮЬӮ·ҒB’AӮөҒAүЯӢҺ•ҪӢП’ө•қҒE’l•қӮН3pipsҒE2pipsӮөӮ©Ӯ ӮиӮЬӮ№ӮсҒB1ҒE2pipsӮЕ—ҳҠmҒi‘№җШҒjӮ·ӮйӮ®ӮзӮўӮМӮВӮаӮиӮЕӮўӮИӮҜӮкӮОӮИӮзӮИӮўӮМӮЕҒAӢCӮӘҢьӮ©ӮИӮҜӮкӮОҺжҲшӮНҺ~ӮЯӮҪ•ыӮӘ—ЗӮўӮЕӮөӮеӮӨҒB - Һw•W”ӯ•\Ңг1•ӘӮрүЯӮ¬ӮйӮЖҒA’јҢг1•Ә‘«ӮМ’l•қӮрҚнӮйӮ©’јҢг1•Ә‘«ӮЖ”Ҫ“]ӮөӮҪӮұӮЖӮМ•ыӮӘ‘ҪӮӯӮИӮБӮДӮўӮЬӮ·ҒiҢv69Ғ“ҒjҒBҺw•W”ӯ•\’јҢгӮ©”ӯ•\Ӯ©Ӯз3•ӘҢoүЯӮөӮҪҚ ӮЙӢt’ЈӮиғ|ғWғVғҮғ“Һж“ҫӮр‘_ӮўӮЬӮ·ҒB

ҲИҸг

2017”N11ҢҺ27“ъ24:00”ӯ•\

ҲИүәӮН2017”N11ҢҺ28“ъӮЙ’ЗӢLӮөӮДӮўӮЬӮ·ҒB

ҮV.”ӯ•\ҢӢүКҢҹҸШ

Ғy5. ”ӯ•\ҢӢүКҒz

Ғi5-1. Һw•WҢӢүКҒj

–{Һw•W”ӯ•\ҢӢүКӢyӮС”ҪүһӮНҺҹӮМ’КӮиӮЕӮөӮҪҒB

ҢӢүКӮНҒA”N—ҰҠ·ҺZҢҸҗ”ӮӘ‘OүсҒE—\‘zӮрҸгүсӮиҒA‘OҢҺ”дӮН‘OүсӮрӮөӮҪӮЬӮнӮБӮҪӮаӮМӮМ—\‘zӮрҸгүсӮиӮЬӮөӮҪҒB”ҪүһӮНҒA’јҢг1•Ә‘«ӮӘүAҗьӮЕҒAӮ»ӮМҢгӮН”Ҫ“]ӮөӮД’јҢг11•Ә‘«ӮӘ—zҗьӮЖӮИӮиӮЬӮөӮҪҒB

11ҢҺ21“ъӮЙ”ӯ•\ӮіӮкӮҪ’ҶҢГҸZ‘о”Мҗ”ӮЖ”дҠrӮөӮДӮа“Ҝ—lӮМҢXҢьӮЕӮ·ҒBӮаӮЖӮаӮЖҸZ‘о”М”„ӮНҚD’ІӮҫӮБӮҪӮаӮМӮМҚЭҢЙ•s‘«ӮӘҺw“EӮіӮкӮДӮўӮЬӮөӮҪҒBӮ»ӮұӮЙҚЎүДӮМғnғҠғPҒ[ғ“ӮЕғtғҚғҠғ_Ӯр’ҶҗSӮЙ”нҠQӮӘӮ ӮиӮЬӮөӮҪҒBӮ»ӮМӮҪӮЯӮМҚD’ІӮӘ‘ұӮўӮДӮўӮйӮЖӮўӮӨӮұӮЖӮЕӮөӮеӮӨҒB

’јҢг1•Ә‘«ӮНҸгғqғQӮрҗLӮОӮөӮҪӮМӮЙҒAҢӢүК“IӮЙүAҗьӮЖӮИӮиӮЬӮөӮҪҒBӮЖӮНҢҫӮҰҒA3pipsӮЕӮ·Ӯ©ӮзҒAӮЩӮЪ”ҪүһӮөӮИӮ©ӮБӮҪӮМӮЖ“ҜӮ¶ӮЕӮ·ҒB”ҪүһӮМҸ¬ӮіӮіӮНҒAҢ»ҚЭҒAҺsҸкӮӘ’Қ–ЪӮөӮДӮўӮйӮМӮӘҗЕҗ§үьҠvӮв“ЖҚ‘ҳA—§ӢҰӢcӮИӮЗӮЕҒAҢoҚПҺw•WӮЕӮИӮўӮҪӮЯӮЕӮөӮеӮӨҒB

Ғi5-2. ҺжҲшҢӢүКҒj

ҺжҲшӮНҚsӮБӮДӮўӮЬӮ№ӮсҒBүЎӮЙӮИӮБӮДҺһҠФӮр‘ТӮБӮДӮўӮҪӮзҗQӮДӮҪӮжӮӨӮЕӮ·ҒB

Ғy6. •ӘҗНҢҹҸШҒz

Ғi6-1. •ӘҗНҢҹҸШҒj

Һ–‘O’ІҚё•ӘҗН“а—eӮрҲИүәӮЙҢҹҸШӮөӮДӮЁӮ«ӮЬӮ·ҒB

Ҹd—v“xҒE’Қ–Ъ“xӮӘҚӮӮӯҲК’uӮГӮҜӮзӮкӮДӮўӮйҺw•WӮМҠ„ӮЙ”ҪүһӮӘҸ¬ӮіӮў“_ӮаҒA’јҢг1•Ә‘«ӮЖ’јҢг11•Ә‘«ӮМӢt’ЈӮиҗ¬Ңч—ҰӮӘҚӮӮў“_ӮаҒAүЯӢҺӮМҢXҢь’КӮиӮЕӮөӮҪҒB

’AӮөҒAҚЎүсӮМ’јҢг1•Ә‘«ӮНҒA‘OҸqӮМ’КӮиҒAҸгғqғQӮӘ’l•қӮжӮиӮа‘еӮ«ӮӯӮИӮБӮДӮўӮЬӮ·ҒBӢt’ЈӮиӮМ•ыҢьӮрҠФҲбӮўӮвӮ·ӮўҢ`ҸуӮрӮөӮДӮўӮЬӮ·ҒB

Ғi6-2. ғVғiғҠғIҢҹҸШҒj

ҺжҲшӮНҚsӮнӮИӮ©ӮБӮҪӮаӮМӮМҒAҺ–‘OҸҖ”хӮөӮДӮўӮҪғVғiғҠғIӮрҢҹҸШӮөӮДӮЁӮ«ӮЬӮ·ҒB

- ’ј‘O10-1•Ә‘«ӮНүAҗьӮЖҢ©ҚһӮЭӮЬӮөӮҪҒBҢӢүКӮНүAҗьӮЕӮөӮҪҒB

- ’ј‘O1•Ә‘«ӮНүAҗьӮЖҢ©ҚһӮЭӮЬӮөӮҪҒBҢӢүКӮН—zҗьӮЕӮөӮҪҒB

- Һw•W”ӯ•\Ңг1•ӘӮрүЯӮ¬ӮйӮЖҒA’јҢг1•Ә‘«ӮМ’l•қӮрҚнӮйӮ©’јҢг1•Ә‘«ӮЖ”Ҫ“]ӮөӮҪӮұӮЖӮМ•ыӮӘ‘ҪӮӯӮИӮБӮДӮўӮЬӮөӮҪҒiҢv69Ғ“ҒjҒBҺw•W”ӯ•\’јҢгӮ©”ӯ•\Ӯ©Ӯз3•ӘҢoүЯӮөӮҪҚ ӮЙӢt’ЈӮиғ|ғWғVғҮғ“Һж“ҫӮр‘_ӮӨӮВӮаӮиӮЕӮөӮҪҒB

ҢӢүКӮН”Ҫ“]ӮЕӮөӮҪҒB

ҲИҸг

Ғ[Ғ[Ғ[’ҚӢLҒ[Ғ[Ғ[

–{ӢLҺ–ӮНҒA“ҜӮ¶Һw•WӮМ”ӯ•\ӮӘӮ Ӯй“xӮЙҚXҗVӮрҢJӮи•ФӮөӮДҗё“xҢьҸгӮрҗ}ӮиҒAүЯӢҺӮМӢіҢPӮрҺҹӮМ”ӯ•\ҺһӮМҺжҲшӮЕҠҲӮ©Ӯ№ӮйӮжӮӨӮЙ“wӮЯӮДӮўӮЬӮ·ҒBӮӘӮөӮ©ӮөҒAӮ»ӮкӮЕӮа“I’Ҷ—ҰӮН75Ғ“’ц“xӮЙ—ҜӮЬӮиҒA100Ғ“ӮЕӮНӮ ӮиӮЬӮ№ӮсҒBҸЪҚЧӮНҒu1. FXӮНҸг’BӮ·ӮйӮМӮ©ҒvӮрӮІҺQҸЖӮӯӮҫӮіӮўҒB

Ӯ»ӮөӮДҒA–{ӢLҺ–ӮН•MҺТҢВҗlӮМҢ©үрӮЙҠоӮГӮўӮДӮўӮЬӮ·ҒB–{ӢLҺ–ӮЙҠЬӮЬӮкӮйүҝҠiҒEғfҒ[ғ^ҒEӮ»ӮМ‘јҸо•с“ҷӮНҒA–{ӢLҺ–ӮЙ“Y•tӮіӮкӮҪғҠғ“ғNҗжӮЖӮНҠЦҢWӮ ӮиӮЬӮ№ӮсҒBӮЬӮҪҒAҺжҲшӮв”„”ғӮЙӮЁӮҜӮйҲУҺvҢҲ’иӮрҒA–{ӢLҺ–ӮМӢLҚЪ’КӮиӮЙҚsӮӨӮұӮЖӮН“KҗШӮЕӮНӮ ӮиӮЬӮ№ӮсҒBӮ»ӮөӮДҒA–{ӢLҺ–ӮМ“а—eӮӘҺ‘ҠiӮрҺқӮБӮҪ“ҠҺ‘җк–еүЖӮМҸ•ҢҫӮЕӮНӮИӮўӮұӮЖӮр–ҫӢLӮөӮДӮЁӮ«ӮЬӮ·ҒBӢLҚЪ“а—eӮМғIғҠғWғiғҠғeғBӮвҗM—Ҡҗ«Ҡm•ЫӮЙӮН“wӮЯӮДӮўӮйӮаӮМӮМҒAӮ»ӮкӮЕӮа–ң‘SӮМғ`ғFғbғNӮНҚsӮҰӮДӮўӮИӮўүВ”\җ«ӮӘӮ ӮиӮЬӮ·ҒB

ғ|ғWғVғҮғ“ӮрҺқӮВҚЕҸI“IӮИӮІ”»’fӮН“ЗҺТӮІҺ©җgӮМҗУ”CӮЖӮИӮиӮЬӮ·ҒBӮ»ӮМ“_Ӯр—\ӮЯӮІ—№ҸіӮМҸгҒA–{ӢLҺ–ӮӘFXӮрҠyӮөӮЮҲкҸ•ӮЖӮИӮкӮОҚKӮўӮЕӮ·ҒB

Ғ[Ғ[Ғ[’ҚӢLҒ[Ғ[Ғ[

–{ӢLҺ–ӮЙӮЁӮҜӮй•ӘҗНғVҒ[ғgҒAҲк•””TҺҠӮНҲкҳAӮМ‘МҢnү»ӮіӮкӮҪҺиҸҮӮрҒAҢВҗlӮМҺжҲшҲИҠOӮМ–Ъ“IӮЕҺg—pҒEҢцҠJҒE“сҺҹ—ҳ—pӮрҚsӮӨҸкҚҮӮЙӮНҒA’ҳҚмҢ ҺТӢyӮСFXҺи–@ҢӨӢҶүпӮЙ‘ОӮөҒAҳA—ҚӮрҺжӮиүҪӮзӮ©ӮМҚҮҲУӮрҚsӮӨ•K—vӮӘӮ ӮиӮЬӮ·ҒB

ҲИҸг

ҒyӮұӮМғJғeғSғҠҒ[ӮМҚЕҗVӢLҺ–Ғz

-

no image

posted by FXҺи–@ҢӨӢҶүпӮМApajiӮЕӮ·ҒBҒ@Ғ@Ғ@Ғ@Ғ@Ӯ»ӮөӮДҺКҗ^ӮНMҢNӮЕӮ·ҒB at 22:17| Comment(0)

| TrackBack(0)

| DB2. •ДҚ‘Һw•WDB

ӮұӮМӢLҺ–ӮЦӮМғRғҒғ“ғg

ғRғҒғ“ғgӮрҸ‘Ӯӯ

ӮұӮМӢLҺ–ӮЦӮМғgғүғbғNғoғbғNURL

https://fanblogs.jp/tb/7008464

ӮұӮМӢLҺ–ӮЦӮМғgғүғbғNғoғbғN