2017年10月31日

英国金融政策発表前後のGBPJPY反応分析(2017年11月2日21:00発表結果検証済)

以下、「Ⅰ.指標予想要点」「Ⅱ.過去調査詳細」を事前投稿し、「Ⅲ.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「Ⅲ.発表結果検証」のタイトル行付近に記載しています。

2017年11月2日21:00にBOE金融政策が発表されます。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

英国の政策金利は、英中銀(BOE)の金融政策委員会(MPC)に決定権限があります。同委員会は、総裁1人・副総裁2人・行内委員2人・外部委員2人の合計9人で構成されています。現在は1名欠員しており、8人で構成されています。

MPCは原則毎月第1水・木曜日の2日間開催され、2日目の正午に政策金利が発表されます。その2週間後に議事録を公表し、2月・5月・8月・11月には四半期インフレ報告書を発表しています。

取引を単なる丁半博奕としてでなく楽しむため、ここまでの流れを辿っておきましょう。

もともと、BOEはあまり頻繁に金利改定をしない、というイメージがあります。がしかし、2016年6月のEU離脱決定に伴い、状況は大きく変化しました。

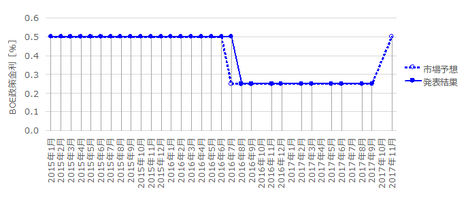

直近の金融政策変更は、2016年8月に0.5%から0.25%への利下げです。その前は2009年3月でした。

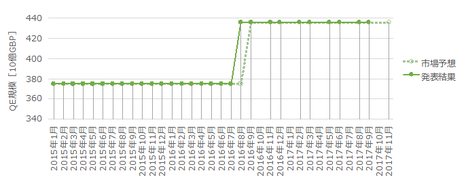

量的緩和(QE)について、少なくとも2009年以降は規模を徐々に拡大し、直近では2016年8月に現在の4350億GBPに増やしました。

6月MPC(2017年6月15日)では、BOEは金融政策の現状維持を決めました。政策変更にあたっては、EUの新たな貿易協定締結やその移行期間設置の合意など、EU離脱交渉次第という条件が挙げられました。その後、離脱交渉は進んでいません。

ただ、このときは直後1分足跳幅が118pipsの陽線となりました。市場は、近々の利上げを見込んだのです。

6月下旬には、BOE総裁が利上げ検討の必要性について言及しました。但し、利上げに当たっては「物価上昇に伴う消費減速を企業投資が補えるか」を前提に挙げていました。

けれども、EU離脱交渉が長期化しかねない現状では、企業投資だって増えるはずありません。利上げは無理そうでしょ、と言っていたのです。

実態を見てみましょう。

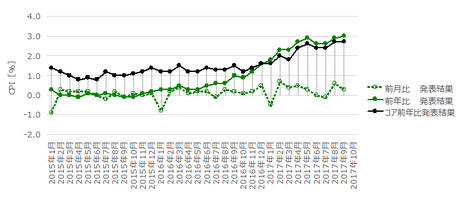

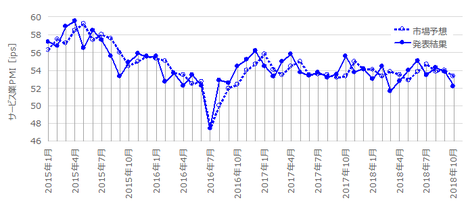

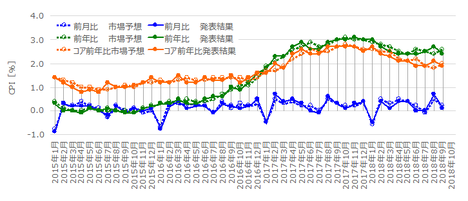

まずCPIです。

そもそも利上げ圧力が高まった原因は、EU離脱決定に伴うGBP安による物価高です。物価上昇は続いており、9月集計分CPI前年比は+3.0%に達しました。

但し、前年比は2016年4月頃から、コア前年比は同11月頃から、上昇が始まっています。前年比は、前年の数字が低ければ現在の数字が高くなるので、今後は上昇スピードが減速するか下降に転じる可能性があります。

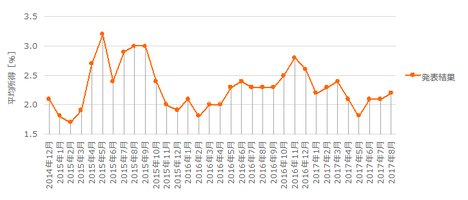

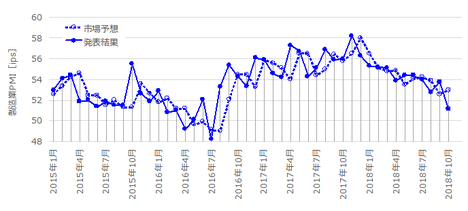

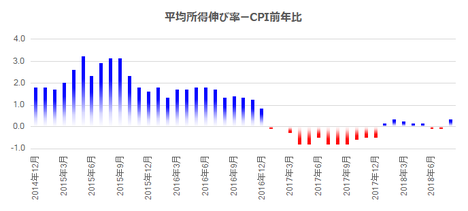

次に所得です。

問題は、物価上昇に対して所得(給与)の伸びが小さいことです。こうした状況では個々人の購買力が下がります。がしかし、所得の前月比は、グラフで確認できる過去3年近くに亘って、前月比+2%を平均的に上回っています。

景気が良くても悪くても、インフレ局面でもデフレ局面でも、欲しいモノは皆も欲しいのです。そんなモノは、欲しい人が少なくなるまで(モノが一通り普及するまで)高く売れます。だから、毎月2%ずつ所得(給与)が増えても、価格はそれ以上に高くなります。ふつう、所得の伸びは(欲しいモノの)価格上昇に追いつきません。

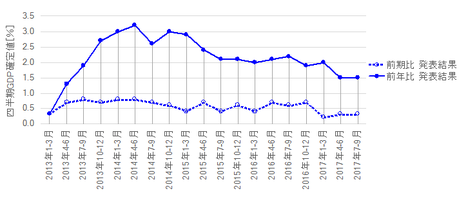

だから、そうした飢餓感と混同しないように、成長率も同時に見ておく必要があります。下図は、2017年7-9月分のみ速報値で、他は確定値です。

どう見ても、成長率は下降基調に見えます。

4-6月期GDP速報値が発表された7月下旬頃には、もう利上げは無理だろう、という解説記事も増えていました。

かかる状況において、8月MPC(2017年8月3日)もまた「市場予想通り現状維持」でした。事前に1名の委員が利上げ賛成に回る、という観測記事があったため、発表直前までGBPは値を崩さず、そして、利上げ賛成に回ると言われていた委員は、結局、利上げに投票しませんでした。

このときの反応は、直後1分足跳幅が75pipsの陰線でした。そして、時間経過とともに、先述の利上げは無理だろうという見通しを、市場は「当面利上げなし」と判断しました。結果、翌朝までにGBPJPYは200pips以上の下落をしたのです。

一方、9月MPC(2017年9月14日)では、同時公開された議事要旨で「今後もインフレ圧力が強まり続ければ、今後数か月以内に利上げも含めた緩和政策の見直しをすべき、と過半数の委員が判断した」に反応して、

100pipsの陽線で反応しました。翌日02:00に高値を形成し、指標発表前から何と252pipsの大陽線でした。復路は翌朝07:00まででに高値から△170pipsを戻しました(この復路は北朝鮮のミサイル発射によるリスク回避によって安値を形成)。

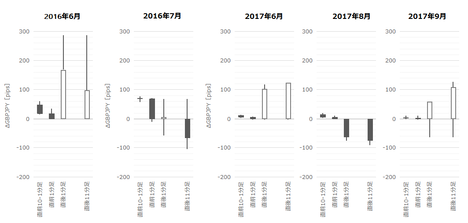

指標発表前後の始値基準4本足チャートをご覧ください。縦軸が100pips単位となっている点にご注意ください。

2016年6月は「市場予想に反して現状維持」でした。利下げが期待されていたので、それに反して陽線となりました。

2016年7月は「市場予想通りに利下げ」でした。予想通り利下げなので陰線です。がしかし、予想通りならば100pips程度しか動かなかったことが興味深い結果です。

2017年6月、8月、9月は、直近3回の反応です。これらもざっくり100pips単位の動きとなっています。

危なくて、とても指標時刻を跨いだポジションなんて持てません。

シナリオなんて要らないでしょう。発表後に早期参加、順張り追撃徹底です。

以下は2017年11月4日に追記しています。

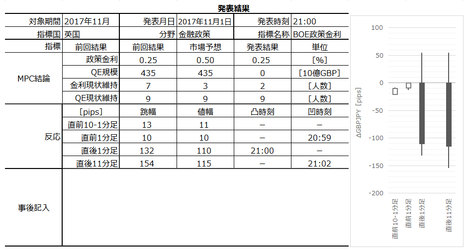

本指標発表結果及び反応は次の通りでした。

結果は「市場予想通り利上げ」となり、反応はいったん陽線側に50pips振れてから陰線側に100pips振れるという動きとなりました。

あいたたた・・・。

まず、最初の陽線への振れは利上げに反応したと思われます。約10数秒後、急激に陰線側へと振れたのは、声明に「今後数回の利上げが必要にせよ、次回の利上げを急がない」旨、記されていたそうです。

利上げは物価高に対応するためでした。物価高の原因はGBP安でした。余計な声明を載せたばっかりに、GBPは売られて、現在は日足チャートの雲上端で留まっています。

取引結果は次の通りでした。

あいたたた。

事前分析の問題点については、近々に別途詳細に行います。

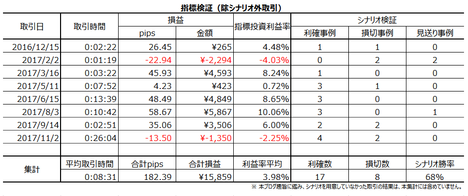

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

Ⅰ.指標予想要点

2017年11月2日21:00にBOE金融政策が発表されます。

- 金融政策発表時は、英国に限らず、「市場予想通り現状維持」の場合と、「市場予想通り政策変更」の場合と、「市場予想に反した」場合とで、反応が全く異なります。今回は、市場予想で政策金利変更(0.25%から0.5%への利上げ)が予想されています。

資産購入規模は現状維持で、インフレ報告の発表も予定されていますが、そんなことは今回の反応に関係ありません。利上げが予想通り行われるか否かが関心事です。 - 市場予想が利上げだからGBP買、と安心していてはいけません。2016年6月のMPCでは、「市場予想に反して利下げが行われずに現状維持でした。BOEは予想を裏切る中銀です。

アテに出来るジンクスは、前日から指標発表の1時間前までは、緩やかにGBP買が続きがちということです。 - 指標発表直後の反応が大きすぎるので、取引は発表後の追撃だけに絞った方が良さそうです。

過去の実績から言えば、市場予想通りなら100pips単位、市場予想に反したら300pips近くの反応が起きる可能性があります。米雇用統計なんて、これに比べれば大したことありません。

Ⅱ.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

英国の政策金利は、英中銀(BOE)の金融政策委員会(MPC)に決定権限があります。同委員会は、総裁1人・副総裁2人・行内委員2人・外部委員2人の合計9人で構成されています。現在は1名欠員しており、8人で構成されています。

MPCは原則毎月第1水・木曜日の2日間開催され、2日目の正午に政策金利が発表されます。その2週間後に議事録を公表し、2月・5月・8月・11月には四半期インフレ報告書を発表しています。

【2. 指標経緯】

取引を単なる丁半博奕としてでなく楽しむため、ここまでの流れを辿っておきましょう。

もともと、BOEはあまり頻繁に金利改定をしない、というイメージがあります。がしかし、2016年6月のEU離脱決定に伴い、状況は大きく変化しました。

直近の金融政策変更は、2016年8月に0.5%から0.25%への利下げです。その前は2009年3月でした。

量的緩和(QE)について、少なくとも2009年以降は規模を徐々に拡大し、直近では2016年8月に現在の4350億GBPに増やしました。

6月MPC(2017年6月15日)では、BOEは金融政策の現状維持を決めました。政策変更にあたっては、EUの新たな貿易協定締結やその移行期間設置の合意など、EU離脱交渉次第という条件が挙げられました。その後、離脱交渉は進んでいません。

ただ、このときは直後1分足跳幅が118pipsの陽線となりました。市場は、近々の利上げを見込んだのです。

6月下旬には、BOE総裁が利上げ検討の必要性について言及しました。但し、利上げに当たっては「物価上昇に伴う消費減速を企業投資が補えるか」を前提に挙げていました。

けれども、EU離脱交渉が長期化しかねない現状では、企業投資だって増えるはずありません。利上げは無理そうでしょ、と言っていたのです。

実態を見てみましょう。

まずCPIです。

そもそも利上げ圧力が高まった原因は、EU離脱決定に伴うGBP安による物価高です。物価上昇は続いており、9月集計分CPI前年比は+3.0%に達しました。

但し、前年比は2016年4月頃から、コア前年比は同11月頃から、上昇が始まっています。前年比は、前年の数字が低ければ現在の数字が高くなるので、今後は上昇スピードが減速するか下降に転じる可能性があります。

次に所得です。

問題は、物価上昇に対して所得(給与)の伸びが小さいことです。こうした状況では個々人の購買力が下がります。がしかし、所得の前月比は、グラフで確認できる過去3年近くに亘って、前月比+2%を平均的に上回っています。

景気が良くても悪くても、インフレ局面でもデフレ局面でも、欲しいモノは皆も欲しいのです。そんなモノは、欲しい人が少なくなるまで(モノが一通り普及するまで)高く売れます。だから、毎月2%ずつ所得(給与)が増えても、価格はそれ以上に高くなります。ふつう、所得の伸びは(欲しいモノの)価格上昇に追いつきません。

だから、そうした飢餓感と混同しないように、成長率も同時に見ておく必要があります。下図は、2017年7-9月分のみ速報値で、他は確定値です。

どう見ても、成長率は下降基調に見えます。

4-6月期GDP速報値が発表された7月下旬頃には、もう利上げは無理だろう、という解説記事も増えていました。

かかる状況において、8月MPC(2017年8月3日)もまた「市場予想通り現状維持」でした。事前に1名の委員が利上げ賛成に回る、という観測記事があったため、発表直前までGBPは値を崩さず、そして、利上げ賛成に回ると言われていた委員は、結局、利上げに投票しませんでした。

このときの反応は、直後1分足跳幅が75pipsの陰線でした。そして、時間経過とともに、先述の利上げは無理だろうという見通しを、市場は「当面利上げなし」と判断しました。結果、翌朝までにGBPJPYは200pips以上の下落をしたのです。

一方、9月MPC(2017年9月14日)では、同時公開された議事要旨で「今後もインフレ圧力が強まり続ければ、今後数か月以内に利上げも含めた緩和政策の見直しをすべき、と過半数の委員が判断した」に反応して、

100pipsの陽線で反応しました。翌日02:00に高値を形成し、指標発表前から何と252pipsの大陽線でした。復路は翌朝07:00まででに高値から△170pipsを戻しました(この復路は北朝鮮のミサイル発射によるリスク回避によって安値を形成)。

【3. 過去反応】

指標発表前後の始値基準4本足チャートをご覧ください。縦軸が100pips単位となっている点にご注意ください。

2016年6月は「市場予想に反して現状維持」でした。利下げが期待されていたので、それに反して陽線となりました。

2016年7月は「市場予想通りに利下げ」でした。予想通り利下げなので陰線です。がしかし、予想通りならば100pips程度しか動かなかったことが興味深い結果です。

2017年6月、8月、9月は、直近3回の反応です。これらもざっくり100pips単位の動きとなっています。

危なくて、とても指標時刻を跨いだポジションなんて持てません。

【4. シナリオ作成】

シナリオなんて要らないでしょう。発表後に早期参加、順張り追撃徹底です。

以上

2017年11月2日21:00発表

以下は2017年11月4日に追記しています。

Ⅲ.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は「市場予想通り利上げ」となり、反応はいったん陽線側に50pips振れてから陰線側に100pips振れるという動きとなりました。

あいたたた・・・。

まず、最初の陽線への振れは利上げに反応したと思われます。約10数秒後、急激に陰線側へと振れたのは、声明に「今後数回の利上げが必要にせよ、次回の利上げを急がない」旨、記されていたそうです。

利上げは物価高に対応するためでした。物価高の原因はGBP安でした。余計な声明を載せたばっかりに、GBPは売られて、現在は日足チャートの雲上端で留まっています。

(5-2. 取引結果)

取引結果は次の通りでした。

あいたたた。

【6. 分析検証】

(6-1. 分析検証)

事前分析の問題点については、近々に別途詳細に行います。

(6-2. シナリオ検証)

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6917446

この記事へのトラックバック