2016年12月10日

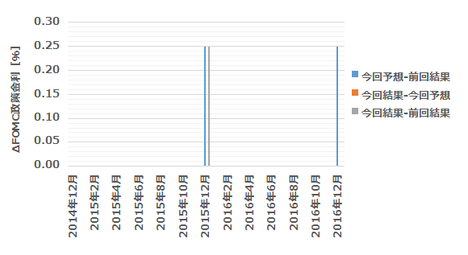

'16.12/15.04:00予定ー米国「FOMC政策金利」調査

'16.12/15.04:00には米国「FOMC政策金利」分析が予定されています。

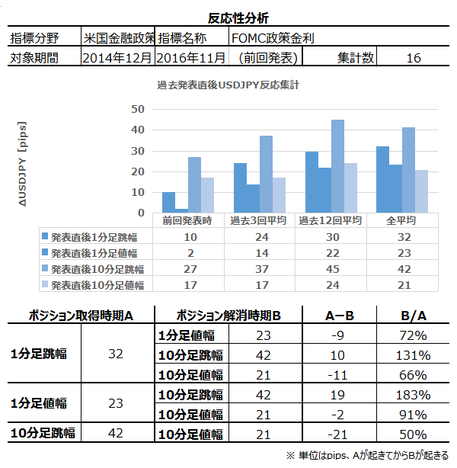

反応性分析では、この指標発表直後の反応(値動き)を調べて、ポジションが安全に取れそうな傾向がないかを分析します。

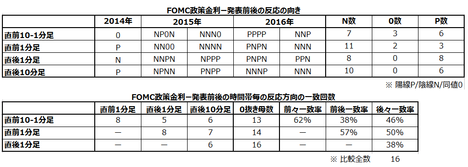

上の図表から、10pips以上が狙える組み合わせが4通りあることがわかりました。この4通りのパターンについて、安全性を重視してポジションを取る場合と、合理性を重視してポジションを取る場合と、を検討してみました。

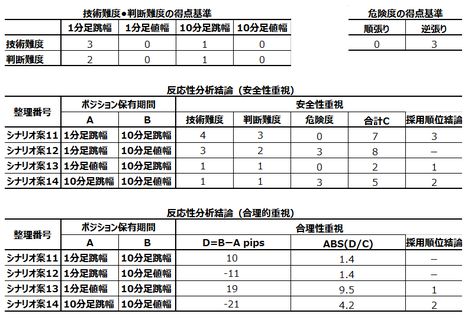

中段が安全性重視の結論であり、下段が合理性重視の結論となりました。上段のふたつの表は、その判断基準となります。判断基準については意見が分かれることもあるかも知れませんね。

ともあれ、反応性分析の結論としては、安全性の点でも合理性の点でも1位となったシナリオ13がベストです。すなわち、発表直後1分足の終値がつく頃に、同1分足と同じ方向(順張り)にポジションを取得し、10分足跳幅の最大値を狙ってポジションを解消します。10分足跳幅がいつ最大となるかはわからないので、過去16回の平均値の19pipsが参考になるでしょう。

反応一致分析は、指標発表前後のローソク足の向きに特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。反応一致分析では、ローソク足の向きに偏りがないかを調べるローソク足分析と、発表前後のローソク足の向きの一致に偏りがないかを調べる一致性分析と、を順に行います。

後述するように、今回は取引を見送ります。

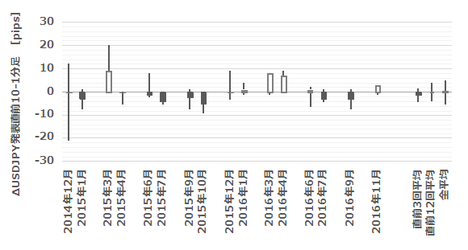

まず、発表直前10-1分足のローソク足を下図に示します。

昨年12月の利上げ時に特徴は見受けられません。

次に、発表直前1分足のローソク足を示します。

少し陰線が目立つように見受けられます。そして、昨年12月の利上げ時にも特徴は見受けられません。

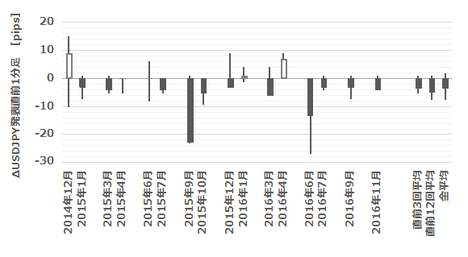

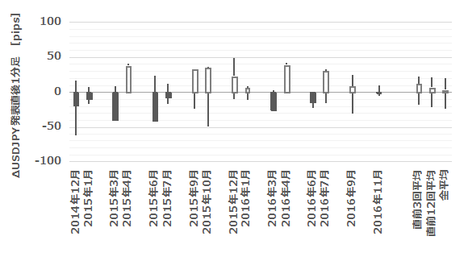

次は、発表直後1分足です。

昨年12月の利上げ時には、跳幅が過去16回の陽線では最大の50pipsに達したことがわかりました。このときは下跳幅が10pipsしかなかったようです。

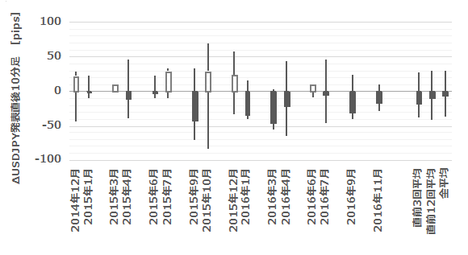

最後に、発表直後10分足を示します。

昨年12月の利上げ時は、上跳幅が70pips、下跳幅が80pipsに達しており、最終的には陽線となっています。かなり激しい反応があったようです。

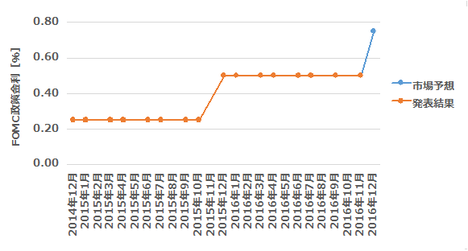

以上の結果、今回予想通りに利上げの場合は、先の反応性分析結論通りの取引(シナリオ案13)を実行するにも、一度チャンスを逃すと大きく含損が膨らむ可能性があります。そして、昨年12月の利上げ発表時のように、最終的に発表直後10分足が陽線に戻るという保証はありません。最近のFOMC利上げ事例は1回しかないからです。

これなら、発表直前に買ポジションを取って、同時に確実と思われる25pips程度の指値注文をしておく方が安心だという気がします。がしかし、このシナリオはもしも今回予想に反して利上げが行われなかった場合のダメールが大きすぎるかも知れません。

これらのことを踏まえると、今回のFOMCはかなり利上げの可能性が高いとされているものの、取引を見送った方が良さそうです。「微益であっても着実に利益を積み重ねていく」というブログ趣旨に添っていません。

取引中止を決めた以上、以下は定型の分析シートのみを添付しておきます。

取引中止判断に依り、今回はシナリオがありません。

こちらの記事もどうぞ。

いかがでしょう。もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。安心してください。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者、FX手法研究会、及び、本ブログ運営会社のそれぞれに対し、連絡を取り何らかの合意を行う必要があります。

【反応性分析】

反応性分析では、この指標発表直後の反応(値動き)を調べて、ポジションが安全に取れそうな傾向がないかを分析します。

上の図表から、10pips以上が狙える組み合わせが4通りあることがわかりました。この4通りのパターンについて、安全性を重視してポジションを取る場合と、合理性を重視してポジションを取る場合と、を検討してみました。

中段が安全性重視の結論であり、下段が合理性重視の結論となりました。上段のふたつの表は、その判断基準となります。判断基準については意見が分かれることもあるかも知れませんね。

ともあれ、反応性分析の結論としては、安全性の点でも合理性の点でも1位となったシナリオ13がベストです。すなわち、発表直後1分足の終値がつく頃に、同1分足と同じ方向(順張り)にポジションを取得し、10分足跳幅の最大値を狙ってポジションを解消します。10分足跳幅がいつ最大となるかはわからないので、過去16回の平均値の19pipsが参考になるでしょう。

【反応一致分析】

反応一致分析は、指標発表前後のローソク足の向きに特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。反応一致分析では、ローソク足の向きに偏りがないかを調べるローソク足分析と、発表前後のローソク足の向きの一致に偏りがないかを調べる一致性分析と、を順に行います。

後述するように、今回は取引を見送ります。

(ローソク足分析)

まず、発表直前10-1分足のローソク足を下図に示します。

昨年12月の利上げ時に特徴は見受けられません。

次に、発表直前1分足のローソク足を示します。

少し陰線が目立つように見受けられます。そして、昨年12月の利上げ時にも特徴は見受けられません。

次は、発表直後1分足です。

昨年12月の利上げ時には、跳幅が過去16回の陽線では最大の50pipsに達したことがわかりました。このときは下跳幅が10pipsしかなかったようです。

最後に、発表直後10分足を示します。

昨年12月の利上げ時は、上跳幅が70pips、下跳幅が80pipsに達しており、最終的には陽線となっています。かなり激しい反応があったようです。

以上の結果、今回予想通りに利上げの場合は、先の反応性分析結論通りの取引(シナリオ案13)を実行するにも、一度チャンスを逃すと大きく含損が膨らむ可能性があります。そして、昨年12月の利上げ発表時のように、最終的に発表直後10分足が陽線に戻るという保証はありません。最近のFOMC利上げ事例は1回しかないからです。

これなら、発表直前に買ポジションを取って、同時に確実と思われる25pips程度の指値注文をしておく方が安心だという気がします。がしかし、このシナリオはもしも今回予想に反して利上げが行われなかった場合のダメールが大きすぎるかも知れません。

これらのことを踏まえると、今回のFOMCはかなり利上げの可能性が高いとされているものの、取引を見送った方が良さそうです。「微益であっても着実に利益を積み重ねていく」というブログ趣旨に添っていません。

(一致性分析)

取引中止を決めた以上、以下は定型の分析シートのみを添付しておきます。

【指標一致分析】

(指標分析)

(一致性分析)

【シナリオ作成】

取引中止判断に依り、今回はシナリオがありません。

以上

以上

こちらの記事もどうぞ。

いかがでしょう。もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。安心してください。

ーーー以下は広告ですーーー

┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘

【登録無料】得意を生かしてお小遣い稼ぎ♪

ココナラでプチ副業してみませんか?

https://px.a8.net/svt/ejp?a8mat=2NX4XA+88HW1E+2PEO+6N743

┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘

【登録無料】得意を生かしてお小遣い稼ぎ♪

ココナラでプチ副業してみませんか?

https://px.a8.net/svt/ejp?a8mat=2NX4XA+88HW1E+2PEO+6N743

┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘┘

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者、FX手法研究会、及び、本ブログ運営会社のそれぞれに対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/5715301

この記事へのトラックバック