2017年10月12日

米国景気指標「UM(ミシガン大学)消費者信頼感指数速報値」発表前後のUSDJPY反応分析(2017年10月13日23:00発表結果検証済)

以下、「Ⅰ.指標予想要点」「Ⅱ.過去調査詳細」を事前投稿し、「Ⅲ.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「Ⅲ.発表結果検証」のタイトル行付近に記載しています。

2017年10月13日23:00に米国景気指標「UM(ミシガン大学)消費者信頼感指数速報値」が発表されます。今回発表は2017年10月分の集計結果です。米国10月分の主要景気指標では、最初の発表ということになります。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(10月9日)の値です。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「Ⅰ.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

UM(ミシガン大学)消費者信頼感指数は、同学サーベイ・リサーチセンターが電話アンケートで消費者景況感の調査結果を指数化した景気指標です。速報値は300世帯、確報値は500世帯が対象で、景況感・雇用状況・所得について「楽観」または「悲観」で回答されます。

本指標は1964年の指数を100として算出されています。現状判断指数(約40%)と先行き期待指数(約60%)で構成され、期待指数については「コンファレンスボード(全米産業審議会)景気先行指数」の構成要素でもあります。

また、消費者景況感は、個人消費や小売売上高に直結すると言われています。これは今度、確かめておきましょう。

本指標は、調査数が少ないためブレが大きいという解説を見かけたことがあります。がしかし、本ブログ調査期間に関する限り、他の景気指標と比較して特にブレが大きいようには見受けられません。

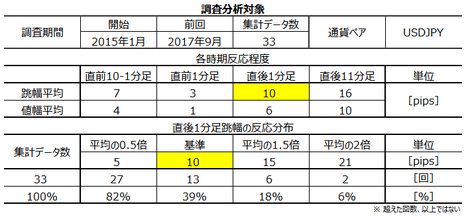

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で10pipsです。分布は10pips以下となったことが61%となっています。

一般論として、反応が小さい指標は指標発表前後のトレンドの影響を受けやすく、指標発表結果の反応がわかりにくい(もしくは、極端に短時間しか指標結果が影響を与えない)ことが多いものです。がしかし、後述する通り、本指標はそうではないように見受けられます。

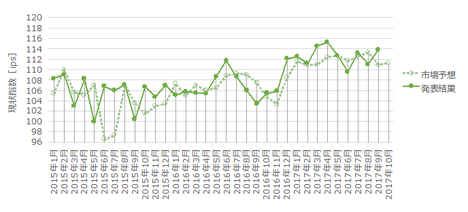

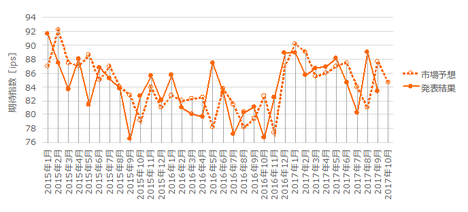

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

項目が多いため、個別項目毎に細かくグラフを眺める前に、見るべきポイントを絞り込みましょう。各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上3行は、各項目についてひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から4行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から5行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段6行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

事前差異判別式は、-2✕景況感指数事前差異+5✕現況指数事前差異+3✕期待指数事前差異、と決めます。このとき、事前差異判別式の解の符号(プラスが陽線・マイナスが陰線)と直前10-1分足の方向の一致率は76%となります。

事後差異判別式は、2✕景況感指数事後差異+3✕現況指数事後差異+1✕期待指数事後差異、と決めます。このとき、事後差異判別式の解の符号と直後1分足の方向の一致率は77%となります。

実態差異判別式は、1✕景況感指数実態差異+2✕現況指数実態差異+2✕期待指数実態差異、と決めます。このとき、実態差異判別式の解の符号と直後11分足の方向の一致率は61%となります。

前述の通り、反応が小さい指標は指標発表前後のトレンドの影響を受けやすく、指標発表結果の反応がわかりにくいことが多いものです。がしかし、本指標はそうではありません。

指標発表直前10-1分足方向に対し事前差異は意味を持ち(一致率76%)、指標発表直後1分足に対し事後差異は意味を持っています(一致率77%)。

景況感指数は、発表結果と市場予想の大小関係が前月と入れ替わったことが16回(交代率50%)となっています。同様に、現況指数・期待指数は、それぞれ16回(同50%)・17回(同53%)です。

市場予想はほぼ中立的に行わており、クセのような偏りは見出せません。

ISM非製造業景況指数の記事で述べた通り、本指標やCB消費者信頼感調査の実態差異方向は、ISM非製造業景況指数の実態差異と関係ありません。では逆に、調査期間の関係で、前月分のISM非製造業景況指数の実態差異は、当月分の本指標と関係あるのでしょうか。それを確認しておきました。

結果は、下図の通り関係ありません。

単月毎に前月より指標結果が良くなるか悪くなるかを見比べる限り、同月分の本指標とCB消費者信頼感調査とISM非製造業景況指数とその翌月分の本指標とは、先に発表された指標結果が後で発表される指標結果と、増減方向すらあまり一致しないことがわかりました。

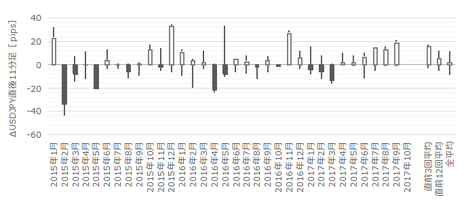

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が7pipsです。その跳幅が10pips以上だったことは過去7回(頻度21

%)あります。この7回の直後1分足跳幅は13pipsで、これは直後1分足跳幅の過去全平均10pipsとほぼ同じです。そして、この7回の直前10-1分足と直後1分足の方向は3回(43%)一致しています。

つまり、直前10-1分足の反応が平均より少し大きく動いたからと言って、それが直後1分足の反応程度や方向を示唆しているとは言えません。

次に、直前1分足の過去平均跳幅は3pipsです。その跳幅が10pips以上だったことはありません。直前1分足の特徴は、同値終了(始値・終値が同じ)が9回(27%)もあることです。ヒゲが目立つので、この直前1分足での取引は避けた方が良いでしょう。

そして、直後1分足の過去平均跳幅と値幅の差は4pips(1ー値幅/跳幅=戻り比率40%)です。直後11分足のそれは6pips(戻り比率38%)です。反応が小さい指標は戻り比率が高いくなりがちで、それが勝率を下げやすいので気を付けましょう。

これらの詳細分析は、ローソク足観察よりも他の分析を参照する方が良いでしょう。

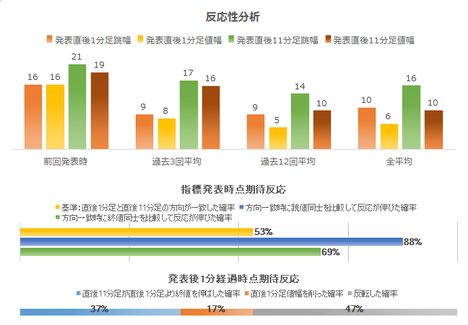

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

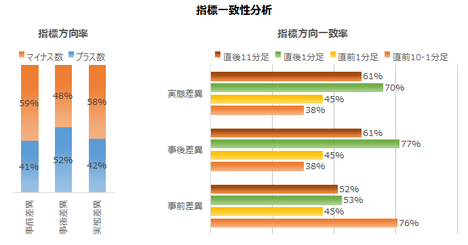

まず、指標一致性分析の結果を下図に示します。

事前差異と直前10-1分足は、方向一致率が76%となっています。今回の事前差異はマイナスなので、直前10-1分足は陰線の可能性が高い、と言えます。

事後差異・実態差異と直後1分足の方向一致率は、それぞれ77%・70%です。指標結果の市場予想に対する良し悪しに、素直に反応する指標です。

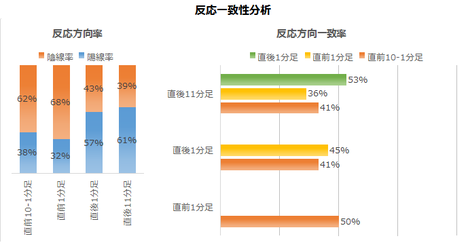

次に、反応一致性分析の結果を下図に示します。

ローソク足方向に単純な偏りは見出せません。そして、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、指標一致性分析の結果を下図に示します。

直後1分足と直後11分足が同じ方向だったことは52%しかありません。そして、指標発表から1分経過時点では、直後11分足が直後1分足と反転していたことが47%にも達しています。

に乏しい指標だと言えるでしょう。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年10月15日に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は、全ての項目で前回・予想を上回り、反応は陽線でした。

グラフ推移を見ると、総合・現況指数が2015年以降で最大となっています。期待指数も2015年1月以来の水準です。非常に良い内容でしたが、反応は直後1分足跳幅が僅か5pipsという結果でした。

おそらくこの反応は、北朝鮮絡みの週末リスクもあって、陽線側に伸び難い状況だったため、と考えられます。

寝てました。

事前調査分析内容を以下に検証します。

取引はできなかったものの、シナリオ内容は検証しておきます。

つまり、今回の記事分析は完全に外していたことになります。アテにしてくれていた人が居たなら、申し訳ありません。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

Ⅰ.指標予想要点

2017年10月13日23:00に米国景気指標「UM(ミシガン大学)消費者信頼感指数速報値」が発表されます。今回発表は2017年10月分の集計結果です。米国10月分の主要景気指標では、最初の発表ということになります。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(10月9日)の値です。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

- 本指標は、10月分景気指標で最も早く発表されます。関連指標には、CB消費者信頼感指数とISM非製造業景況指数があります。

がしかし、これら3つの指標間で、先に発表された指標結果と次に発表される指標結果とは、単月毎の増減方向に相関はありません。そして、前月分ISM非製造業景況指数と当月分本指標結果にも、単月毎の増減方向に相関がありません。

相関があると見受けられるのは、これら各指標のグラフの上昇基調・下降基調といった全体的な傾向に限られています。 - 本指標への反応は小さく、直後1分足跳幅は10pips以下となったことが60%強を占めています。反応方向は素直で、指標結果の市場予想に対する良し悪しに素直に反応しがちです。がしかし、発表から1分経過後に反応を伸ばすことが少なく、むしろ、反転することの方が多いので、追撃は逆張りのタイミングを窺った方が良さそうです。

- 反応が小さく、追撃で利益を伸ばしにくく、後日のより反応が大きい指標の参考にもなっていない、ということです。こんなことを書きたくありませんが、ちょっと魅力に乏しい指標だと言えるでしょう。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前10-1分足は陰線と見込みます。

指標一致性分析の結果、事前差異と直前10-1分足の方向一致率が76%となっています。現時点(10月9日)における市場予想に依れば、事前差異判別式はマイナスとなっています。 - 指標発表直後の追撃は早期開始し、発表から1分経過を目安に利確の機会を窺います。

直後1分足のヒゲの長さは過去平均で30%を超えています。追撃にあたっては、10pips以上跳ねたところから始めても、利益は期待できません。発表時点から数pips動いたら、あと数pips動くのを狙って利確です。 - 発表から1分を過ぎると、逆張り追撃の機会を窺います。

反応性分析の結果、直後1分足終値を超えて直後11分足終値が伸びていたことは37%しかありません。発表から1分を過ぎると、直後11分足が直後1分足の値幅を削ったり(17%)、反転していたこと(47%)の方が多くなっています。

以上の詳細ないしは論拠は、以下の「Ⅰ.調査・分析」に記しています。

Ⅱ.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

UM(ミシガン大学)消費者信頼感指数は、同学サーベイ・リサーチセンターが電話アンケートで消費者景況感の調査結果を指数化した景気指標です。速報値は300世帯、確報値は500世帯が対象で、景況感・雇用状況・所得について「楽観」または「悲観」で回答されます。

本指標は1964年の指数を100として算出されています。現状判断指数(約40%)と先行き期待指数(約60%)で構成され、期待指数については「コンファレンスボード(全米産業審議会)景気先行指数」の構成要素でもあります。

また、消費者景況感は、個人消費や小売売上高に直結すると言われています。これは今度、確かめておきましょう。

本指標は、調査数が少ないためブレが大きいという解説を見かけたことがあります。がしかし、本ブログ調査期間に関する限り、他の景気指標と比較して特にブレが大きいようには見受けられません。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で10pipsです。分布は10pips以下となったことが61%となっています。

一般論として、反応が小さい指標は指標発表前後のトレンドの影響を受けやすく、指標発表結果の反応がわかりにくい(もしくは、極端に短時間しか指標結果が影響を与えない)ことが多いものです。がしかし、後述する通り、本指標はそうではないように見受けられます。

【2. 既出情報】

(2-1. 過去情報)

(2-1. 過去情報)

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

項目が多いため、個別項目毎に細かくグラフを眺める前に、見るべきポイントを絞り込みましょう。各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上3行は、各項目についてひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から4行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から5行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段6行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

事前差異判別式は、-2✕景況感指数事前差異+5✕現況指数事前差異+3✕期待指数事前差異、と決めます。このとき、事前差異判別式の解の符号(プラスが陽線・マイナスが陰線)と直前10-1分足の方向の一致率は76%となります。

事後差異判別式は、2✕景況感指数事後差異+3✕現況指数事後差異+1✕期待指数事後差異、と決めます。このとき、事後差異判別式の解の符号と直後1分足の方向の一致率は77%となります。

実態差異判別式は、1✕景況感指数実態差異+2✕現況指数実態差異+2✕期待指数実態差異、と決めます。このとき、実態差異判別式の解の符号と直後11分足の方向の一致率は61%となります。

前述の通り、反応が小さい指標は指標発表前後のトレンドの影響を受けやすく、指標発表結果の反応がわかりにくいことが多いものです。がしかし、本指標はそうではありません。

指標発表直前10-1分足方向に対し事前差異は意味を持ち(一致率76%)、指標発表直後1分足に対し事後差異は意味を持っています(一致率77%)。

ーーー$€¥ーーー

景況感指数は、発表結果と市場予想の大小関係が前月と入れ替わったことが16回(交代率50%)となっています。同様に、現況指数・期待指数は、それぞれ16回(同50%)・17回(同53%)です。

市場予想はほぼ中立的に行わており、クセのような偏りは見出せません。

ーーー$€¥ーーー

ISM非製造業景況指数の記事で述べた通り、本指標やCB消費者信頼感調査の実態差異方向は、ISM非製造業景況指数の実態差異と関係ありません。では逆に、調査期間の関係で、前月分のISM非製造業景況指数の実態差異は、当月分の本指標と関係あるのでしょうか。それを確認しておきました。

結果は、下図の通り関係ありません。

単月毎に前月より指標結果が良くなるか悪くなるかを見比べる限り、同月分の本指標とCB消費者信頼感調査とISM非製造業景況指数とその翌月分の本指標とは、先に発表された指標結果が後で発表される指標結果と、増減方向すらあまり一致しないことがわかりました。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が7pipsです。その跳幅が10pips以上だったことは過去7回(頻度21

%)あります。この7回の直後1分足跳幅は13pipsで、これは直後1分足跳幅の過去全平均10pipsとほぼ同じです。そして、この7回の直前10-1分足と直後1分足の方向は3回(43%)一致しています。

つまり、直前10-1分足の反応が平均より少し大きく動いたからと言って、それが直後1分足の反応程度や方向を示唆しているとは言えません。

次に、直前1分足の過去平均跳幅は3pipsです。その跳幅が10pips以上だったことはありません。直前1分足の特徴は、同値終了(始値・終値が同じ)が9回(27%)もあることです。ヒゲが目立つので、この直前1分足での取引は避けた方が良いでしょう。

そして、直後1分足の過去平均跳幅と値幅の差は4pips(1ー値幅/跳幅=戻り比率40%)です。直後11分足のそれは6pips(戻り比率38%)です。反応が小さい指標は戻り比率が高いくなりがちで、それが勝率を下げやすいので気を付けましょう。

これらの詳細分析は、ローソク足観察よりも他の分析を参照する方が良いでしょう。

【3. 定型分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

まず、指標一致性分析の結果を下図に示します。

事前差異と直前10-1分足は、方向一致率が76%となっています。今回の事前差異はマイナスなので、直前10-1分足は陰線の可能性が高い、と言えます。

事後差異・実態差異と直後1分足の方向一致率は、それぞれ77%・70%です。指標結果の市場予想に対する良し悪しに、素直に反応する指標です。

次に、反応一致性分析の結果を下図に示します。

ローソク足方向に単純な偏りは見出せません。そして、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、指標一致性分析の結果を下図に示します。

直後1分足と直後11分足が同じ方向だったことは52%しかありません。そして、指標発表から1分経過時点では、直後11分足が直後1分足と反転していたことが47%にも達しています。

【4. シナリオ作成】

に乏しい指標だと言えるでしょう。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前10-1分足は陰線と見込みます。

指標一致性分析の結果、事前差異と直前10-1分足の方向一致率が76%となっています。現時点(10月9日)における市場予想に依れば、事前差異判別式はマイナスとなっています。 - 指標発表直後の追撃は早期開始し、発表から1分経過を目安に利確の機会を窺います。

直後1分足のヒゲの長さは過去平均で30%を超えています。追撃にあたっては、10pips以上跳ねたところから始めても、利益は期待できません。発表時点から数pips動いたら、あと数pips動くのを狙って利確です。 - 発表から1分を過ぎると、逆張り追撃の機会を窺います。

反応性分析の結果、直後1分足終値を超えて直後11分足終値が伸びていたことは37%しかありません。発表から1分を過ぎると、直後11分足が直後1分足の値幅を削ったり(17%)、反転していたこと(47%)の方が多くなっています。

以上

2017年10月13日23:00発表

以下は2017年10月15日に追記しています。

Ⅲ.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、全ての項目で前回・予想を上回り、反応は陽線でした。

グラフ推移を見ると、総合・現況指数が2015年以降で最大となっています。期待指数も2015年1月以来の水準です。非常に良い内容でしたが、反応は直後1分足跳幅が僅か5pipsという結果でした。

おそらくこの反応は、北朝鮮絡みの週末リスクもあって、陽線側に伸び難い状況だったため、と考えられます。

(5-2. 取引結果)

寝てました。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を以下に検証します。

- 反応は小さく、直後1分足跳幅は5pipsでした。反応方向は素直でした。

発表から1分経過後に反応を伸ばすことは少ないものの、今回は陽線側に伸びていました。この指標内容なら当然です。

(6-2. シナリオ検証)

取引はできなかったものの、シナリオ内容は検証しておきます。

- 直前10-1分足は陰線と見込んでいました。結果は陽線で分析を外しました。

外した原因は、指標一致性分析の結果、事前差異と直前10-1分足の方向一致率が76%となっていたため、です。市場予想数値を判別式に代入すると、解の符号はマイナスとなっていました。確率上の問題ですから、これは仕方ありません。 - 指標発表直後の追撃は早期開始し、発表から1分経過を目安に利確の機会を窺うつもりでした。これは、ポジションを取るタイミング次第で、チャートを見ていなかったので利確か損切かがわかりません。

ただ、直後1分足のヒゲの長さは過去平均で30%を超えていたものの、今回は上ヒゲが僅か1pipsしかありません。2・3pips損切となった可能性が高いと思われます。 - 発表から1分を過ぎると、逆張り追撃の機会を窺うつもりでした。これは完全に外しました。もし取引していたら、数pipsの損切となっていたでしょう。

つまり、今回の記事分析は完全に外していたことになります。アテにしてくれていた人が居たなら、申し訳ありません。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6792483

この記事へのトラックバック